Федеральная налоговая служба

Шаг 1. Вникаем в особенности

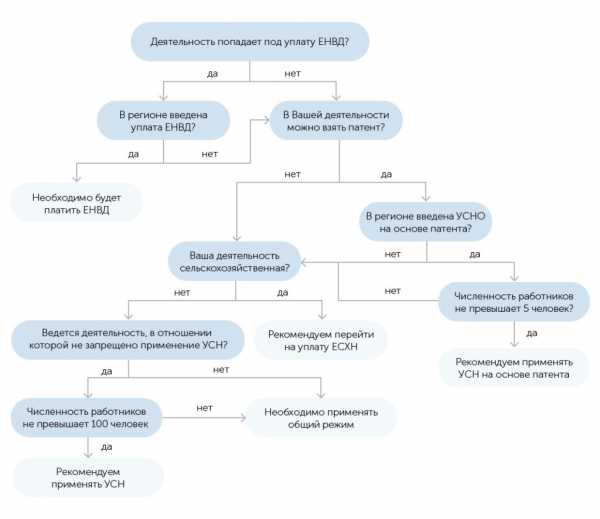

С 2013 года на ЕНВД можно перейти добровольно, если:

- режим введен на территории муниципального района (городских округов, а также городов федерального значения Москвы и Санкт-Петербурга), где индивидуальный предприниматель осуществляет свою деятельность;

- в нормативном правовом акте о введении ЕНВД упомянут конкретный вид деятельности, осуществляемый индивидуальным предпринимателем.

На ЕНВД переводятся индивидуальные предприниматели, которые осуществляют любой из следующих видов деятельности:

- розничная торговля*;

- оказание услуг общественного питания*;

- оказание бытовых услуг;

- оказание ветеринарных услуг;

- оказание услуг по ремонту, техническому обслуживанию и мойке автомототранспортных средств;

- оказание услуг по предоставлению мест для стоянки автомототранспортных средств, а также по хранению автомототранспортных средств на платных стоянках;

- оказание автотранспортных услуг по перевозке пассажиров и грузов*;

- оказание услуг по временному размещению и проживанию*;

- оказание услуг по передаче во временное владение и (или) в пользование торговых мест*.

Наряду с ЕНВД налогоплательщик может применять и другие налоговые режимы (общую систему налогообложения или УСН), патентную систему налогообложения.

Внимание!

В такой ситуации индивидуальный предприниматель должен вести раздельный учет по видам деятельности, подпадающим под ЕНВД, и по тем, которые подпадают под другие системы налогообложения.www.nalog.ru

Какие виды деятельности подпадают под ЕНВД

Единый налог на вмененный доход (ЕНВД) могут платить только организации, занимающиеся определенными видами деятельности. Какие именно виды деятельности попадают в ЕНВД, прописано в Налоговом кодексе. Однако последнее слово за местными властями. Они вправе утвердить свой региональный список.

Виды деятельности попадающие под ЕНВД

В статье 346.26 Налогового кодекса РФ написан следующий перечень видов деятельности индивидуальных предпринимателей и ООО, имеющих разные коды классификатора услуг населению ОКУН:

- Бытовые услуги: по ремонту и пошиву обуви, одежды, ремонту и техобслуживанию бытовой радиотехники, химчистке и прачечной, фотоателье и другие, согласно ОКУН;

- Услуги по предоставлению мест для кратковременной стоянки автомобилей, а также услуги по их долгосрочному хранению, кроме штрафстоянок;

- Гостиницы и услуги временного пребывания;

- Ветеринарные услуги;

- Розничная торговля;

- Общественное питание;

- Ремонт, техобслуживание и мойка транспорта;

- Грузовые и пассажирские автоперевозки;

- Распространение или размещение наружной рекламы на щитах и транспортных средствах;

- Услуги по аренде участков земли, торговых мест, объектов общественного питания.

Однако не все предприниматели, которые занимаются этими видами деятельности, могут рассчитывать на перевод на ЕНВД. Например:

- Для гостиничного бизнеса действует ограничение по площади помещений для проживания людей — не более 500 м2

- Для розничной торговли существует ограничение по размеру торгового помещения — не более 150 м2

- Для общепита — по размеру торгового зала, тоже не более 150 м2.

- Для всех организаций есть ограничение в численности работников. Для расчета налогообложения по вмененному доходу надо, чтобы их количество не превышало 100 человек.

Получите 267 видеоуроков по 1С бесплатно:

Предприниматели, оказывающие эти услуги, не обязаны переходить на «вмененку». Они могут лишь воспользоваться выгодной возможностью. Преимущества ЕНВД описаны на схеме:

На ЕНВД не могут перейти те, кто занимается общественным питанием в медицинских учреждениях, объектах образовательной и социальной сферы. Существует запрет для фирм, которые приобрели патент на деятельность и используют патентную систему налогов.

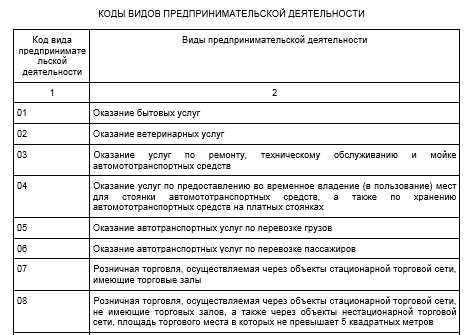

Код вида предпринимательской деятельности ЕНВД в 2017г.

Этот код указывается в заявлении, которое индивидуальный предприниматель заполняет при постановке на учет как плательщик налога с вмененного дохода. Важно не путать код предпринимательской деятельности ЕНВД и код ОКВЭД. При регистрации предприниматель может указать не один, а несколько кодов вида деятельности. При необходимости расширения кодов, достаточно обратиться в налоговую инспекцию с заявлением. Каждый предприниматель обязан знать свой код вида деятельности, который приведен в таблице ниже:

Региональное законодательство и частные случаи

К сожалению, не во всех регионах предприниматели, занимающиеся перечисленными в Налоговом кодексе услугами, вправе применить ЕНВД. Региональные власти могут устанавливать свои порядки: разрешить «вмененку» всем, кто перечислен в статье 346.26 НК РФ, либо выбрать один-два вида деятельности.

Известно, что раньше в Москве под ЕНВД попадало только размещение наружной рекламы. Остальным услугам «вмененка» запрещалась. Однако с 2012 года и наружная реклама лишилась этой привилегии: ЕНВД отменен на территории почти всей столицы. В 2014 запретили «вмененку» предпринимателям, работающим в присоединенном районе столицы — Новой Москве.

Рассмотрим также пять спорных случаев, связанных с возможностью платить ЕНВД.

- Может ли владелец базы отдыха — код 062203 ОКУН, в которой общая площадь домиков для проживания постояльцев превышает 500 м2, но каждый дом по отдельности меньше этой величины, применить ЕНВД? Да, если отдельные правоустанавливающие документы имеются на каждый домик или группу домиков, чья площадь в сумме меньше 500 м

- Как применить ЕНВД индивидуальному предпринимателю, открывающему точку по ремонту компьютерной техники? Если договор заключается на ремонт, то на услуги ремонта можно применить ЕНВД — код 013325 ОКУН. Однако если замена испорченных деталей компьютера происходить через договор розничной продажи, ЕНВД применяется и к услугам ремонта, и к торговле запчастями, согласно письму Минфина РФ от 24.08.2012г. № 03-11-11/255.

- Можно применить ЕНВД к услуге «Настройка и обслуживание компьютеров»? Нельзя, так как они не описаны как бытовые классификатором услуг населению, письмо Минфина РФ от 24.08.2012г. № 03-11-11/255.

- Может ли владелец фирмы по установке дверей и пластиковых окон применить ЕНВД? Да, это бытовые услуги — код 016108 ОКУН, что подтверждается письмом Минфина РФ от 25.07.2012г. № 03-11-11/217.

- Можно ли применить ЕНВД к изготовлению блюд на дому по заказам по телефону или через интернет-сайт — код 122203 ОКУН? Нельзя, так как это нестационарная торговля, письмо Минфина РФ от 02.05.2012г. № 03-11-06/3/29.

Таким образом, существуют ситуации, в которых дать однозначный ответ, относится ли вид деятельности к разрешенным для ЕНВД, можно только после рассмотрения всех тонкостей бизнеса, сверки с кодексом и ОКУН, изучения разъяснений Минфина или налоговиков.

buhspravka46.ru

Виды деятельности, попадающие под ЕНВД

Перечень видов деятельности, попадающих под ЕНВД (далее – виды деятельности ЕНВД), содержится в ст. 346.26 Налогового кодекса РФ. Решение о том, какие из этих видов деятельности могут быть переведены на ЕНВД, принимают представительные органы муниципальных образований. В этой статье мы рассмотрим, какие виды деятельности могут осуществляться в режиме ЕНВД, с учетом позиций финансовых органов и судебных инстанций.

Виды деятельности ЕНВД

До 01.01.2013 года режим ЕНВД был обязательным (подробно о режиме ЕНВД вы можете посмотреть эту статью). Поэтому, если деятельность предпринимателя попадала под установленный местными властями перечень видов деятельности ЕНВД, предприниматель должен был работать в этом режиме, если соблюдались иные ограничительные условия (средняя численность работников, доля участия и т.д.), и не мог применять в отношении этой деятельности иной режим налогообложения.

С 01.01.2013 г. в режиме ЕНВД произошли значительные изменения. Одно из которых состояло в том, что переход на ЕНВД с 2013 года стал правом предпринимателя, а не обязанностью.

О последних изменениях ЕНВД с 2017 года читайте в специальных статьях на нашем сайте.

Виды деятельности, по которым допускается применения этого режима, приводится в нижеследующей таблице. Повторим, что переход на ЕНВД по этим видам деятельности возможен только в случае принятия соответствующих решений муниципальными органами власти, а также соблюдении всех ограничительных условий. В следующем видео наглядно показано, как узнать по каким видам деятельности введен ЕНВД в соответствующем муниципальном образовании.

| Виды деятельности, попадающих под ЕНВД | Примечания |

|---|---|

| Бытовые услуги. Коды ОКВЭД и ОКПД определяются Правительством* | 1. Оказание услуг бани населению на основании договора, который был заключен с администрацией муниципального образования, без взимания платы с населения подпадает под ЕНВД (п. 6 Информационного письма Президиума ВАС РФ от 05.03.2013 № 157). У налоговых органов по этому поводу может быть другая позиция, в связи с чем право на работу в режиме ЕНВД возможно придется отстаивать в арбитражном суде. 2. Услуги по гарантийному ремонту бытовой техники, которые оказываются физическим лицам бесплатно за счет продавцов или производителей, не подпадают под режим ЕНВД (письмо Минфина России от 11.06.2013 г. № 03-11-11/21722) |

| Ветеринарные услуги | |

| Услуги по ремонту, техническому обслуживанию и мойке автомототранспортных средств | |

| Услуги по предоставлению во временное владение (в пользование) мест для стоянки автомототранспортных средств | При расчете налога из общей площади стоянки можно вычесть площадь земельного участка, который используется для иной деятельности (п. 11 Информационного письма) |

| Услуги по хранению автомототранспортных средств на платных стоянках (за исключением штрафных автостоянок) | |

| Автотранспортные услуги по перевозке пассажиров и грузов, осуществляемых организациями и индивидуальными предпринимателями, имеющими на праве собственности или ином праве (пользования, владения и (или) распоряжения) не более 20 транспортных средств, предназначенных для оказания таких услуг | 1. Транспортные средства, которые налогоплательщик сдает в аренду, не учитываются (письмо Минфина России от 23.05.2013 г. № 03-11-06/3/18433, письмо ФНС России от 20.11.2012 г. № ЕД-4-3/19535@, п.3 Информационного письма). 2. Т/средства, которые находятся в ремонте, не учитываются (п. 9 Информационного письма). Однако позиция налоговых органов и Минфин в этом случае может быть иной. Согласно разъяснениям Минфина в письме от 03.06.2013 г. № 03-11-11/20192 должны учитываться все т/средства независимо от их эксплуатационного состояния (в том числе находящиеся в ремноте). Такие же разъяснения были даны ФНС России в письме от 20.11.2012 г. № ЕД-4-3/19535@. |

| Розничная торговля, осуществляемая через магазины и павильоны с площадью торгового зала не более 150 квадратных метров по каждому объекту организации торговли | 1. Розничная торговля включает, в том числе сделки по продаже товаров юридическим лицам и индивидуальным предпринимателям (п. 4 Информационного письма). Однако у налоговых органов может быть иное мнение по этому поводу, в связи с чем предпринимателю возможно придется доказывать свою позицию в арбитражном суде. 2. Площади, которые не используются в торговле по причине ремонта, могут не учитываться (п.9 Информационного письма). 3. Не учитываются также проходы (лестницы, тамбуры, коридоры и т.д.), ведущие к торговому залу (п. 13 Информационного письма). |

| Розничная торговля, осуществляемая через объекты стационарной торговой сети, не имеющих торговых залов, а также объекты нестационарной торговой сети | Розничная торговля включает, в том числе сделки по продаже товаров юридическим лицам и индивидуальным предпринимателям (п. 4 Информационного письма). Однако у налоговых органов может быть иное мнение по этому поводу, в связи с чем предпринимателю возможно придется доказывать свою позицию в арбитражном суде. |

| Услуги общественного питания, осуществляемые через объекты организации общественного питания с площадью зала обслуживания посетителей не более 150 квадратных метров по каждому объекту организации общественного питания | 1. Оказание услуг общественного питания на теплоходе также подходит под режим ЕНВД, в том случае, когда теплоход пришвартован и не используется в качестве транспортного средства (п. 5 Информационного письма). 2. Могут не учитываться площади подсобных помещений, например, кухни, посудомоечные и т.д. ( п. 14 Информационного письма) |

| Услуги общественного питания, осуществляемые через объекты организации общественного питания, не имеющие зала обслуживания посетителей | |

| Распространение наружной рекламы с использованием рекламных конструкций | Налогоплательщик вправе не учитывать площадь, занятую рекламой своих собственных услуг, деятельности, продукции (п.8 Информационного письма) |

| Размещение рекламы с использованием внешних и внутренних поверхностей транспортных средств | |

| Услуги по временному размещению и проживанию, оказываемые организациями и предпринимателями, использующими в каждом объекте предоставления данных услуг общую площадь помещений для временного размещения и проживания не более 500 квадратных метров | |

| Услуги по передаче во временное владение и (или) в пользование торговых мест, расположенных в объектах стацинарной торговой сети, не имеющих торговых залов, объектов нестационарной торговой сети, а также объектов организации общественного питания, не имеющих зала обслуживания посетителей | |

| Оказания услуг по передаче во временное владение и (или) в пользование земельных участков для размещения объектов стационарной и нестационарной торговой сети, а также объектов организации общественного питания |

*Распоряжением Правительства № 2496-р, которое принято 24.11.2016, утвержден перечень кодов ОКВЭД и ОКПД, относящихся к бытовым услугам.

О том как учитывается физический показатель ЕНВД согласно последним разъяснениям ВАС РФ в этой статье.

Кофе-пауза: загадка Льва Толстого

Устраивайте поудобнее, налейте себе кофе или чай и попробуйте решить следующую загадку. Свои ответы пишите в комментариях ниже.

russia-in-law.ru

Код вида предпринимательской деятельности ЕНВД 2018

Подавая заявление о переходе на ЕНВД, налогоплательщик должен указать в нём код вида предпринимательской деятельности. Часто этот код путают с кодами классификатора экономической деятельности (ОКВЭД), из-за чего в налоговой инспекции заявление не принимают.

Из нашей статьи вы узнаете, какой код имеет каждый вид деятельности для ИП и ООО, перешедших на уплату налога на вменённый доход.

Отличие кодов ОКВЭД от кодов для заявления ЕНВД

Чем различаются коды видов деятельности для заявления о переходе на ЕНВД и коды экономической деятельности по ОКВЭД?

- В первую очередь, обратите внимание, что в заявлении на ЕНВД указывается только две цифры кода, в то время как коды ОКВЭД при регистрации бизнеса по видам деятельности имеют четыре и более знаков.

- Во-вторых, классификатор видов экономической деятельности имеет сложную разветвленную структуру из сотен разных кодов, имеющих от двух до шести знаков. А кодов видов деятельности, которые указывают в заявлении ЕНВД, всего 22.

- В-третьих, коды утверждены разными нормативно-правовыми актами:

- приказом ФНС России от 11.12.2012 № ММВ-7-6/941@ для заявления о переходе на вменёнку;

- приказом Росстандарта от 31.01.2014 N 14-ст для классификатора ОКВЭД.

Код вида предпринимательской деятельности ЕНВД 2018 надо брать из этой таблицы (утв. приказом ФНС России № ММВ-7-6/941@).

Коды ЕНВД расшифровка

Коды по видам деятельности | Вид деятельности |

01 | Оказание бытовых услуг |

02 | Оказание ветеринарных услуг |

03 | Оказание услуг по ремонту, техническому обслуживанию и мойке автомототранспортных средств |

04 | Оказание услуг по предоставлению во временное владение (в пользование) мест для стоянки автомототранспортных средств, а также по хранению автомототранспортных средств на платных стоянках |

05 | Оказание автотранспортных услуг по перевозке грузов |

06 | Оказание автотранспортных услуг по перевозке пассажиров |

07 | Розничная торговля, осуществляемая через объекты стационарной торговой сети, имеющие торговые залы |

08 | Розничная торговля, осуществляемая через объекты стационарной торговой сети, не имеющие торговых залов, а также через объекты нестационарной торговой сети, площадь торгового места в которых не превышает 5 квадратных метров |

09 | Розничная торговля, осуществляемая через объекты стационарной торговой сети, не имеющие торговых залов, а также через объекты нестационарной торговой сети, площадь торгового места в которых превышает 5 квадратных метров |

10 | Развозная и разносная розничная торговля |

11 | Оказание услуг общественного питания через объект организации общественного питания, имеющий зал обслуживания посетителей |

12 | Оказание услуг общественного питания через объект организации общественного питания, не имеющий зала обслуживания посетителей |

13 | Распространение наружной рекламы с использованием рекламных конструкций (за исключением рекламных конструкций с автоматической сменой изображения и электронных табло) |

14 | Распространение наружной рекламы с использованием рекламных конструкций с автоматической сменой изображения |

15 | Распространение наружной рекламы с использованием электронных табло |

16 | Размещение рекламы с использованием внешних и внутренних поверхностей транспортных средств |

17 | Оказание услуг по временному размещению и проживанию |

18 | Оказание услуг по передаче во временное владение и (или) в пользование торговых мест, расположенных в объектах стационарной торговой сети, не имеющих торговых залов, объектов нестационарной торговой сети, а также объектов организации общественного питания, не имеющих залов обслуживания посетителей, если площадь каждого из них не превышает 5 квадратных метров |

19 | Оказание услуг по передаче во временное владение и (или) в пользование торговых мест, расположенных в объектах стационарной торговой сети, не имеющих торговых залов, объектов нестационарной торговой сети, а также объектов организации общественного питания, не имеющих залов обслуживания посетителей, если площадь каждого из них превышает 5 квадратных метров |

20 | Оказание услуг по передаче во временное владение и (или) в пользование земельных участков для размещения объектов стационарной и нестационарной торговой сети, а также объектов организации общественного питания, если площадь земельного участка не превышает 10 квадратных метров |

21 | Оказание услуг по передаче во временное владение и (или) в пользование земельных участков для размещения объектов стационарной и нестационарной торговой сети, а также объектов организации общественного питания, если площадь земельного участка превышает 10 квадратных метров |

22 | Реализация товаров с использованием торговых автоматов |

Как видно, далеко не каждый вид деятельности можно вести на ЕВНД. В список разрешённых направлений бизнеса не попали производство, оптовая торговля, услуги коммерческим субъектам и др. Но и эти виды деятельности по вменёнке имеют некоторые ограничения, например, торговая площадь не должна превышать 150 кв. м по каждому объекту торговли, а количество единиц автотранспорта – 20 машин.

Особенности видов деятельности для ЕНВД

Казалось бы, из таблицы кодов абсолютно ясно, вписывается ли выбранный вами вид деятельности под ЕНВД, но это не совсем так. Чтобы окончательно убедиться в этом, надо ещё заглянуть в статью 346.27 Налогового кодекса.

Обратить внимание надо на следующие нюансы:

- Бытовые услуги — это не то же самое, что услуги населению. Раньше бытовыми называли такие услуги, которые указывались в классификаторе ОКУН. Сейчас же ОКУН отменён, поэтому вид деятельности «бытовые услуги» для ЕНВД 2018 с расшифровкой надо искать в Распоряжении Правительства РФ от 24 ноября 2016 г. N 2496-р.

- Розничная торговля, как вид экономической деятельности для ЕНВД, не допускает реализации некоторых подакцизных товаров (например, моторных масел), продукции собственного изготовления, продуктов питания и напитков в объектах общепита и др.

- К оказанию услуг по ремонту, ТО и мойке автотранспорта не относятся услуги по гарантийному ремонту и обслуживанию, а также заправке и хранению.

- К автотранспортным средствам для перевозки пассажиров и грузов относятся только автобусы любых типов, легковые и грузовые автомобили.

Собираетесь открыть свой бизнес? Не забудьте про расчетный счёт — он упростит ведение бизнеса, уплату налогов и страховых взносов. Тем более сейчас многие банки предлагают выгодные условия по открытию и ведению расчётного счёта. Ознакомиться с предложениями вы можете у нас на сайте.

*3 месяца в подарок при оплате сразу за 9 месяцев обслуживания счёта

Где указывают коды видов деятельности для ЕНВД

Мы уже отмечали, что вид деятельности в соответствии с кодами из таблицы выше указывают в заявлении при переходе на ЕНВД. Причём, разработаны разные формы заявлений для ИП и юридических лиц:

- ЕНВД-1 для постановки на учёт организации;

- ЕНВД-2 для постановки на учёт индивидуального предпринимателя.

Бланки и образцы заполненных заявлений о переходе на спецрежим опубликованы в статье «Как заполнить заявление на ЕНВД в 2018 году».

Кроме того, эти коды указывают в квартальной декларации по вменённому налогу (в разделе 2). А вот на титульной странице декларации надо вписать код экономической деятельности, который соответствует классификатору ОКВЭД.

Например, если ИП на ЕНВД занимается ремонтом бытовой техники, то на титульной странице декларации он вписывает код 95.21, а в разделе 2 – код 01, т.е. «оказание бытовых услуг».

www.regberry.ru

Единый налог на вмененный доход. Что такое ЕНВД. Расчет ЕНВД.

Что такое ЕНВД: единый налог на вмененный доход.

Единый налог на вмененный доход — это специальный режим налогообложения. Его могут применять индивидуальные предприниматели, а также организации в отношении определённых видов деятельности. Особенность данного налога состоит в том, что при исчислении и уплате ЕНВД размер реально полученного дохода значения не имеет. Налогоплательщики руководствуются размером вмененного им дохода, который установлен Налоговым кодексом РФ. В результате налогоплательщик всегда знает сколько он должен заплатить, а полученная прибыль роли не играет.

Виды предпринимательской деятельности в отношении которых применяется ЕНВД:

— розничная торговля;

— услуги по ремонту, техническому обслуживанию и мойке автомототранспортных средств;

— распространение и (или) размещение рекламы;

— услуги по передаче во временное пользование торговых мест, земельных участков;

— общественное питание;

— услуги по временному размещению и проживанию;

— бытовые, ветеринарные услуги;

— услуги по перевозке пассажиров и грузов автотранспортом;

— услуги стоянок.

Условия применения ЕНВД в 2018 году.

Для юридических лиц:

Для индивидуальных предпринимателей:

Переход на единый налог на вмененный доход в 2018 году.

Для перехода на единый налог на вмененный доход, необходимо в течение 5 дней, после начала осуществления деятельности, заполнить в 2-х экземплярах заявление (для организаций – форма ЕНВД-1 , для ИП – форма ЕНВД-2 ) и подать его в налоговую службу.

Заявление подаётся в ИФНС по месту ведения деятельности.

Однако в случае оказания услуг:

— развозная или разносная розничная торговля;

— размещение рекламы на транспортных средствах;

— оказание автотранспортных услуг по перевозке пассажиров и грузов;

Заявление о переходе на вмененку, организациям необходимо подавать по месту нахождения, а ИП по месту своего жительства.

Если деятельность ведётся в нескольких местах одного города или района (с одним ОКТМО), то вставать на учёт как плательщик ЕНВД в каждой налоговой службе не нужно. В результате, в течение 5 дней после получения заявления, налоговая служба должна выдать уведомление, подтверждающее постановку ИП или организации на учёт в качестве плательщика вмененки.

Перейти с единого налога на иной режим налогообложения можно только со следующего года. Однако, если ИП или организация перестает быть плательщиком вмененного налога. Тогда плательщик может перейти, например на УСН. С того месяца, когда была прекращена вмененная деятельность (ст. 346.28 НК РФ).

Снятие с учета в качестве плательщика единого налога, осуществляется на основании заявления, представленного в налоговый орган. (для организаций – форма ЕНВД-3 , для ИП – форма ЕНВД-4 )

Порядок заполнения заявлений: для организаций- формы ЕНВД-1, для ИП- формы ЕНВД-2.

Рассчитать налог ЕНВД, а также подготовить и отправить отчетность: декларацию, взносы ИП за себя и сотрудников, Вы можете используя эти надежные сервисы от наших партнеров.

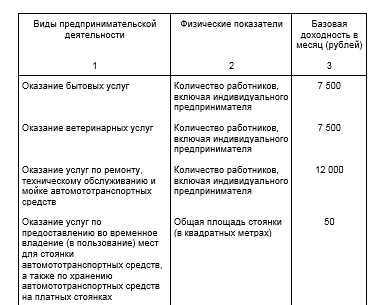

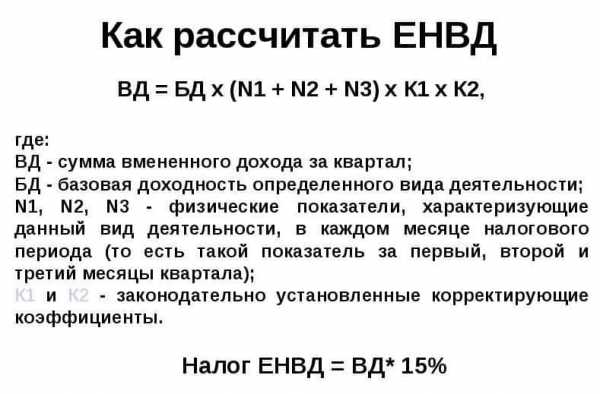

Как рассчитать ЕНВД в 2018 году.

Единый налог на вменённый доход за один месяц рассчитывается по следующей формуле:

ЕНВД = Базовая доходность x Физический показатель x К1 x К2 x 15%(налоговая ставка)

Базовая доходность устанавливается государством в расчёте на единицу физического показателя. И зависит от вида предпринимательской деятельности.

Физический показатель у каждого вида деятельности свой.(это количество работников, квадратных метров и т.д.)

К1 – коэффициент-дефлятор. На каждый календарный год его значение устанавливает Министерство экономического развития России. В 2017 году коэффициент остался таким же как был в 2016-2015 годах К1 = 1,798. Однако в 2018 году он вырос и составляет 1,868.

К2 – корректирующий коэффициент. Его устанавливают власти муниципальных образований. Прежде всего для уменьшения размера налога, тех или иных видов деятельности. Узнать его значение вы можете на официальном сайте ФНС. Выберите свой регион и систему налогообложения ЕНВД. В конце раздела будет подраздел особенности регионального законодательства (с перечнем муниципальных образований). А также на официальных ресурсах Вашего муниципального образования.

Значения корректирующего коэффициента К2 определяются для всех категорий налогоплательщиков. И могут быть установлены в пределах от 0,005 до 1 включительно. Если К2 не принят до начала следующего календарного года. А также не вступил в силу в установленном Налоговым Кодексом порядке. Тогда в следующем календарном году продолжают действовать значения корректирующего коэффициента К2, действовавший в предыдущем календарном году.

Физические показатели и базовая доходность для исчисления суммы ЕНВД

Коды видов предпринимательской деятельности ЕНВД. (для подачи заявления и декларации)

Внимание! С 1 октября 2015 года местные власти в регионах получили право изменять ставку единого налога. В результате она может составлять от 7,5 до 15 %, в зависимости от категории налогоплательщика и вида предпринимательской деятельности.

Уменьшение ЕНВД на страховые взносы.

Индивидуальные предприниматели без работников, могут уменьшить единый налог на сумму уплаченных в налоговом периоде (квартале) фиксированных платежей за себя, вплоть до 100%.

ИП и организации с работниками могут уменьшить налог на сумму уплаченных страховых взносов за работников и фиксированных взносов за себя (ИП), но не более чем на 50%.

Уплата единого налога на вмененный доход.

- Налоговым периодом по единому налогу признается квартал.

- Налоговые декларации необходимо представлять в налоговый орган по итогам каждого квартала. Не позже 20-го числа месяца следующего за кварталом (ст. 346.32 НК РФ).

- Срок уплаты единого налога: ежеквартально в срок до 25-го числа, первого месяца следующего квартала.

Индивидуальные предприниматели (ИП) на «вменёнке» ведут учет физических показателей. Однако вести бухгалтерский учет и представлять бухгалтерскую отчетность не обязаны.

В то время как организации обязаны вести учёт физических показателей, бухгалтерский учёт и сдавать бухгалтерскую отчётность.

Налоговая декларация ЕНВД

Порядок заполнения налоговой декларации

otbiznes.ru

Виды деятельности под ЕНВД — для отдельных, для ООО, код в 2018 году

В отношении ЕНВД действует особое условие: он распространяется только на отдельные виды хозяйственной деятельности, которые определяются налоговым законодательством и уточняются региональными властями ежегодно.

Кроме того использовать такой режим вправе только небольшие фирмы. Целесообразно рассмотреть более детально, какие именно виды деятельности попали под единый налог в 2018 году.

Единый налог на вмененный доход или ЕНВД выступает в качестве специального налогового режима, ориентированного на малые компании.

Вмененным доходом называется твердая сумма, которая устанавливается региональными властями в отношении каждого из видов деятельности (ст. 346.26 НК РФ).

С 2013 года он выступает в качестве добровольной системы взимания налогов, который вправе выбрать любой предприниматель, в случае, если:

- Размеры компании (по числу сотрудников, по размеру торговых площадей, по числу транспортных средств) соответствуют установленным в законодательстве лимитам.

- Она реализует себя в тех видах деятельности, которые определены в законодательном порядке исключительно для данного режима.

В некоторых случаях региональные власти устанавливают дополнительные требования в отношении субъектов, желающих перейти на ЕНВД.

Преимущества режима

Предприниматели делают свой выбор в пользу ЕНВД по той причине, что данная система обложения субъектов бизнеса (ИП и ООО) имеет ряд весомых преимуществ, в том числе:

- Вместо трех налогов: НДС, НДФЛ (или налог на прибыль для ООО), налог на имущество, фирме придется заплатить всего один.

- Страховые взносы в ПФР и ФСС предприниматели вносят, однако впоследствии эти суммы вычитаются из налоговой базы.

- Ведение учета (бухгалтерия, налоги) осуществляется по упрощенной схеме.

- Применение в процесс расчета обязательного платежа коэффициентов К1 и К2 позволяет скорректировать размер налоговой базы с учетом инфляции (К1) сезонности, ассортимента, режима работы (К2).

- Если плательщик ЕНВД осуществлял свою предпринимательскую деятельность с перерывами, то К2 позволяет адекватно сократить налоговую базу, что не представляется возможным при иных.

- Налоговая декларация по ЕНВД состоит из 5-ти страниц, что существенно меньше, чем при иных налоговых режимах.

Эти положительные черты обеспечивают популярность ЕНВД. В результате многие компании, которые занимаются широко диверсифицированной деятельностью, используют единый налоговый режим в рамках отдельных направлений.

Видео: отдельные виды деятельности для применения ЕНВД. Спорные ситуации

Условия для перехода

Как было установлено выше, ЕНВД используется только для малых предприятий, которые действуют в форме ИП или ООО.

При этом, они должны не только осуществлять определенные виды деятельности, но и по своему размеру соответствовать закрепленным в законодательстве лимитам, а именно (ст. 346.28 НК РФ):

| При осуществлении торговой деятельности торговая площадь | Не должна превышать по размеру 150 квадратных метров |

| При специализации на грузовых и пассажирских перевозках | Должно использоваться не более 20 автомашин |

| Зал пункта общепита | Не должен быть площадью свыше 150 квадратных метров |

| Совокупная площадь номеров гостиницы | Не должна превышать 500 квадратных метров |

| Численность наемного персонала | Не должна оказаться более 100 человек |

Если указанные выше условия соблюдаются, вне зависимости от того, является компания ИП или ООО – она имеет право перейти на ЕНВД. При этом:

| ИП | Подают заявку в налоговые органы по месту прописки |

| ООО | Обращаются по месту регистрации бизнеса |

Процесс перехода осуществляется так: фирма начинает применять ЕНВД и в течение 5-ти дней после этого отправляет уведомление в ИФНС (ст.346.18 НК РФ).

Нормативная база

Основанием для применения ЕНВД и определения порядка его взимания выступает Налоговый кодекс РФ.

В частности, основные аспекты единого налога описывают такие его статьи, как:

| Статья | Содержание |

| 346.26 | Описывает суть обязательного платежа в казну, условия его применения |

| 346.27 | Определяет, какие виды деятельности облагаются ЕНВД, а какие не попадают под действие данного налога |

| 346.28 | Позволяет установить, какие именно компании могут рассчитывать на использование ЕНВД и какие требования для этого они должны соблюдать |

| 346.29 | Раскрывает порядок определения объекта обложения налогом и процесс установления налоговой базы |

| 346.30 | Указывает на то, в какое время должна заполняться декларация и уплачиваться налог |

| 346.31 | Устанавливает размер ставки налога |

| 346.32 | Описывает порядок и сроки уплаты обязательного платежа в казну страны |

Более детально вопросы обложения ЕНВД в рамках отдельных местностей рассматриваются в постановлениях региональных органов власти, которые имеют право вносить небольшие уточнения в порядок взимания данного налога.

Рассматриваемый режим налогообложения может применяться в отношении небольших предприятий, которые заняты в определенных сферах предпринимательства.

Подробный список видов деятельности, ЕНВД в отношении которых может применяться имеет следующий вид (ст. 346.26 НК РФ):

- предоставление услуг бытового и ветеринарного характера;

- осуществление технического обслуживания, чистки транспортных средств, а также предоставление в аренду мест для его стоянки;

- реализация перевозки грузов и пассажиров;

- деятельность в сфере торговли и общепита;

- обеспечения размещения рекламных объявлений на транспорте и щитах;

- гостиничный сервис;

- предоставление в аренду недвижимости, а также земельных участков.

Если деятельность предпринимателя попадает в одну из указанных выше категорий, то ему следует уточнить вопрос о возможности применения ЕНВД в местной администрации.

При этом важно указать и те виды деятельности, в рамках которых невозможно применение единого налога, в частности (ст. 346.27 НК РФ):

- деятельность ломбардов;

- производство мебели;

- постройка индивидуальных домов;

- розничная продажа товаров собственного производства;

- осуществление продаж не в рамках стационарной торговой сети (интернет торговля, посылочные продажи и др.).

Не имеют право применять ЕНВД и те предприниматели, которые имеют собственные фермерские хозяйства и платят единый сельскохозяйственный налог.

При этом использовать единый налог они не вправе, даже если продают свою продукцию.

ОКВЭД являет собой общероссийский классификатор, который позволяет установить вид деятельности конкретной компании (или несколько таких видов).

Стандартный код ОКВЭД состоит из шести знаков, а именно:

| Первый и второй | Обозначают класс товара |

| Третий | Его подкласс |

| Четвертый | Группу, к которой относится продукция |

| Пятый | Ее подгруппу |

| Шестой | Вид конкретного продукта |

Обычно код ОКВЭД присваивается компании ещё в процессе ее регистрации. Примечательно, что впоследствии по нему можно установить, облагаемые ЕНВД виды предпринимательства.

Так, однозначно попадают под единый налог такие виды деятельности, как:

| Сфера | Кодировка |

| Техническое обслуживание авто, его мойка | 50.20 и 50.40.4 |

| Различные виды ремонта предметов быта | 52.71, 52.72, 52.73, 52.74 |

| Услуги по перемещению пассажиров и грузов | 63.21, 63.40, 63.11 |

| Передача в аренду жилых помещений по договору | 55.23 |

| Услуги электрика и сантехника | 45.31, 45.33 |

| Ремонтные работы в квартирах | 45.41, 45.42, 45.43, 45.44 |

| Иные виды бытового обслуживания | 93.01-05, 74.70, 74.50, 74.81 |

| Деятельность в сфере общепита | 55.30, 55.40, 55.51 |

| Рекламные услуги | 74.70 |

| Риэлтерские услуги | 70.11, 70.12, 70.20 |

| Розничная торговля | 52.21-27, 52.30-33, 52.41-50 |

Следует отметить, что в случае, если организация занимается сразу несколькими из перечисленных выше видов деятельности, то она также вправе применять ЕНВД.

Процесс выбора деятельности при ЕНВД предполагает, что фирма не просто занимается деятельностью в рамках одного из перечисленных в налоговом законодательстве направлений (ст. 346.27 НК РФ), но и имеет соответствующий код ОКВЭД.

Целесообразно рассмотреть простой пример:

| Услуги по ремонту компьютеров | Бытовая услуга, которая должна попадать под ЕНВД |

| Установка программного обеспечения | В этот раздел классификатора не входит и под единый налог не попадает |

Спорных ситуация подобного рода существует немало, поэтому при выборе деятельности, поэтому в данном вопросе лучше всего ориентироваться на ОКВЭД.

Какие виды деятельности разрешены для ООО

Для ООО перечень видов деятельности, которые попадают под ЕНВД аналогичен таковому у частных предпринимателей.

Важными условиями применения данного режима для юридических лиц выступают также:

- Соблюдение лимита численности персонала и иных ограничений (размеров торговой площади, количества машин и др.).

- Наличие в регионе регистрации ООО местного законодательного акта, устанавливающего возможность использования ЕНВД.

- Учет кодов классификатора при определении типов предпринимательской деятельности, попадающих под «вмененный режим».

Уточнить, соответствует ли направление деятельности ООО ЕНВД можно уточнить, направив письмо в местную администрацию или ИФНС.

Если функционирование компании диверсифицировано, то существует возможность применения единого налога в отношении конкретных видов деятельности, наряду с УСН и общим режимом.

Как осуществляется смена

В процессе своего функционирования фирма, применяющая ЕНВД может осуществить смену:

- направления своей деятельности;

- адреса своего расположения.

Как в первом, так и во втором случае ей придется уведомить об изменениях ИФНС. Если происходит смена вида деятельности, то в этом случае может иметь место два варианта развития событий:

- Если новая деятельность попадает под ЕНВД, следует внести корректировки в учредительные документы и отправить уведомление в ИФНС о смене кода ОКВЭД.

- Если выбранное направление под единый налог не попадает, то в налоговые органы также отправляется уведомление о переходе на общий режим (на УСН, можно будет перейти только с нового года).

Когда фирма меняет адрес своего расположения (место прописки (ИП) или регистрации (ООО)), то здесь также можно рассматривать два случая:

- если новый адрес, находится в том же регионе, то в ИФНС направляется уведомление о смене места расположения;

- если переезд осуществляется на территорию другого региона, то компания снимает себя с учета в данном налоговом органе и переходит на контроль другого (ст. 346.28 НК РФ).

Нюансы в Москве

Выше было установлено, что общие положения, касающиеся взимания ЕНВД прописаны в Налоговом кодексе РФ.

Какой указывать КБК при оплате штрафа по ЕНВД в 2018 году узнайте из статьи: КБК ЕНВД.Расшифровку ЕНВД, читайте здесь.

Есть ли изменения по сроку сдачи отчетности при УСН в 2018 году, смотрите здесь.

Тем не менее власти отдельных регионов и городов также имеют возможность оказывать свое влияние на процесс взимания данного обязательного платежа.

В частности, процесс взимания ЕНВД в Москве имеет следующие основные особенности:

| Первоначально | В столице ЕНВД распространялся только на те фирмы, которые были заняты размещением наружной рекламы |

| С 2012 года | Единый налог взимался только на вновь присоединенных к городу территориях (Новая Москва) |

| С 2018 года | ЕНВД не применяется в отношении субъектов предпринимательства столицы |

Региональные органы могут установить одно или несколько типов деятельности, указанных в НК РФ, в отношении которых и будет применяться «вмененный режим».

Однако даже в случае существования данного режима в регионе его применение остается добровольным решением.

Таким образом, в 2018 году в России определен перечень из нескольких видов деятельности, которые могут облагаться ЕНВД.

Воспользоваться правом выплачивать этот упрощенный налог (взамен общего режима) могут ООО и ИП, которые реализуют деятельность.

Она должна характеризоваться конкретными кодами ОКВЭД, а также не превышают лимиты на число работников, рабочую площадь и число транспортных средств, определенных в законодательных актах.

Важным условием применения единого налога выступает его принятие властями на региональном уровне.

buhonline24.ru

Виды деятельности, попадающие под ЕНВД

Многие предприниматели нередко слышат об ЕНВД. Но что это? Единый налог на вмененный доход – это специальная система налогообложения, предусмотренная лишь для некоторых видов предпринимательской деятельности. Именно деятельности – это очень важно. Стоит учитывать, что ЕНВД никак не альтернатива упрощенной системе налогообложения, это – параллельная система, никак не заменяющая последнюю. Так что же это такое? Зачем она вообще нужна, основные плюсы, минусы и условия перехода на этот режим мы и рассмотрим в этой статье.

Основные преимущества и недостатки ЕНВД

Единый налог на вмененный доход – это специализированная система налогообложения, предназначенная для поддержания малого бизнеса. Перейдя на эту систему налогообложения, начинающий предприниматель избавит себя от множества проблем и трудозатрат, связанных со сложным ведением бухгалтерского учета и расчетом разнообразных статей налогов. В частности, он освобождается от:

- Налога на прибыль (НДФЛ для ИП)

- Налога на имущество

- НДС

Если до 2013 года данная система была обязательная для всех предпринимателей, деятельность которых относится к системе налогообложения по ЕНВД, то на сегодняшний день появилась возможность выбора. К основным плюсам ЕНВД относятся:

- Отсутствие издержек, связанных с приобретением кассового аппарата и его поддержкой.

- Упрощенная система ведения бухучета и подготовки отчетов для налоговых служб. Благодаря фиксированной сумме налога, предприниматель избавлен от необходимости расчета налоговых отчетов вручную. Фиксированная сумма рассчитывается в зависимости от временного дохода для каждого вида деятельности в отдельности.

- ЕНВД может быть совмещен с другими системами налогообложения в том случае, если предприниматель занимается каким-либо другим видом деятельности.

Для предпринимателей, регулярно перечисляющих страховые платежи в государственные внебюджетные фонды, предусмотрена система уменьшения суммы ЕНВД:

- В случае страховых взносов с начислением зарплаты работникам на 50%

- В случае фиксированных платежей в ПФ, при отсутствии наемных работников, на 100%

При этом система обладает целым рядом недостатков, среди которых:

- Территориальная привязанность к налоговой инспекции, на территории которой осуществляет свою деятельность предприниматель. Это обусловлено особой системой ЕНВД в зависимости от региона. В Санкт-Петербурге, к примеру, ЕНВД не распространяется на предприятия общественного питания с залами обслуживания.

- Фиксированная сумма налоговых выплат. Не смотря на то, что этот пункт указан в плюсах, он может выступать и основным фактором, выступающим против применения этой системы. Вполне возможен случай, когда сумма налога превышает фактический доход (от которого ЕНВД никак не зависит).

- Ограничение деятельности рамками допустимых для переход на ЕНВД услуг. К примеру, предприниматели, занимающиеся розничной торговлей, не могут осуществлять доставку товара, поскольку на данный вид услуги ЕНВД не распространяется.

- Лимиты физических показателей, превышать которые в рамках данной системы запрещено. К примеру, общая торговая площадь при ЕНВД не должна превышать 150 кв.м., а количество машин в автосалоне не должно быть больше 20 единиц и т.д.

Инструкция с реальными советами: как рассчитать ЕНВД при помощи разных сервисов и программ.

Все системы налогооблажения рассмотрены в одной статье.

Как перейти на ЕНВД?

ЕНВД распространяется только на определенные виды деятельности. К ним относятся:

- Оказание бытовых услуг

- Ветеринарные клиники

- Деятельность, относящаяся к сфере ремонта автомобилей

- Автомойки, пункты техобслуживания автомобилей

- Транспортные услуги

- Розничная торговля (без доставки товара покупателю)

- Общественное питание

- Передача в аренду площадей под торговлю

- Услуги по обеспечению граждан временным жильем

- Размещение рекламы (как наружной, так и на общественном транспорте)

Более точный перечень услуг описан в п. 2 ст. 346.26 НК РФ. Но, учитывая некоторые региональные ограничения на определенные виды деятельности, стоит обратиться в территориальный налоговый орган для получения более полной информации.

Выше упоминалось, что переход на ЕНВД – доброволен и предприниматель сам может выбирать подходящую ему систему налогообложения. Но в ряде случаев переход на ЕНДВ невозможен. В частности, переходит на ЕНВД не имеют права:

- Крупнейшие налогоплательщики

- Организации и ИП, имеющие в штате более 100 человек в период за прошедший календарный год

- Организации и ИП, занимающиеся передачей в аренду автозаправочных и автогазозаправочных станций

- Предприниматели, занимающиеся услугами в сфере общепита в учреждениях здравоохранения, образования и соцобеспечения.

- Компании, осуществляющие предпринимательскую деятельность, описанную в п.2 статьи 346.26 НК РФ, действующих в рамках договора о совместной деятельности, либо договора доверительного управления.

- Организации, доля участия других организации в которых превышает 25% (за некоторыми исключениями).

Для того, чтобы встать на учет в качестве плательщика ЕНВД, необходимо предоставить в территориальный налоговый орган следующие документы:

- Заявление о постановке на учет

- Копии свидетельства о постановке на учет, заверенные компетентными органами

- Свидетельство ЕГРЮЛ (свидетельство о регистрации ИП)

- Паспорт

В случае перехода на ЕНВД с УСН необходимо подать заявление о переходе по форме ЕНВД-1 (ЕНВД-2 для ИП), утвержденной Приказом ФНС РФ от 12 января 2011 г. № ММВ-7-6-12.

Снятие с учета ЕНВД возможно в двух случаях. В первом случае достаточно выйти за рамки ограничений, установленных НК РФ. К примеру, можно увеличить торговую площадь, количество работников. Или организовать простое товарищество (договор о совместной деятельности). В противном случае можно воспользоваться возможностью выбора системы налогообложения и подать заявление п форме ЕНВД-3 (ЕНВД-4 для ИП) в территориальный налоговый орган, в котором состоит на учете предприятие.

Отчетность ЕНВД: сроки, расчет и уплата

Предприниматели и организации обязаны уплатить ЕНВД до 25 числа следующего за отчетным кварталом месяца. Если данные дни выпадают на праздничные либо выходные дни, то крайний срок переносится на ближайший рабочий день, следующий за выходными. Налог выплачивается в территориальные налоговые органы по месту постановки на учет в качестве плательщика. Не смотря на то, что переход на ЕНВД осуществляется добровольно, необходимость предоставлять декларацию ежеквартально сохранилась. Стоит учитывать, что, при совмещении деятельностей, необходимо предоставлять данную декларацию совместно с формами отчетности по всем другим системам налогообложения.

Вообще, система отчетности при ЕНВД достаточно проста, но от предпринимателя потребуется постоянный мониторинг нормативных документов. Связано это с тем, что система ЕНВД ежегодно претерпевает некоторые изменения, а при расчете суммы налога применяются установленные законодательством коэффициенты. Суммой налогообложения выступает вменный доход (базовая доходность, определяемая следующим образом:

ЕНВД за квартал = [базовая доходность] х [сумма физпоказателей] xK1 xK2 x[з месяца] х [15% ставка налога]

Коэффициент К1 устанавливается Правительством РФ ежегодно и основывается на потребительских ценах на товары (услуги) за прошедший период. Коэффициент К2 – корректирующий коэффициент, учитывающий ассортимент товаров (услуг), режим работы, величину доходов, региональные особенности и прочие особенности ведения предпринимательской деятельности.

Фактически, достаточно однократно в течение рассчитать сумму налога. Последующие декларации дублируют предыдущие с корректировкой по необходимости в связи с:

- Изменением площади помещения либо иных связанных с производством физических показателей

- Изменением коэффициентов К1 и К2

Обратите внимание, что ООО, находящиеся на ЕНВД, обязаны вести бухучет в полном объеме и сдавать его в течение 30 дней после окончания квартала в территориальный орган ИФНС, а ежегодные в течение 90 дней по окончании года.

Бухгалтерская отчетность ООО на ЕНВД должна включать:

- Бухгалтерский баланс

- Отчет о прибылях и убытках

- Предусмотренные нормативными актами пояснения

- Пояснительную записку

Совмещение ЕНВД и УСН, ЕНВД и ОСНО

В случае совмещения двух видов системы налогообложения стоит вести раздельный учет имущества и обязательств. При этом необходимо вести раздельный учет расходов и доходов по разным специальным налоговым режимам. В случае, если такой учет невозможен, расходы и доходы распределяются пропорционально долям доходов в общем объеме доходов, полученных при применении обоих налоговых режимов одновременно. Для этого в учетной политике необходимо определить порядок распределения доходов и расходов.

Где и как заполнять декларацию 3-НДФЛ, какая стоимость данной услуги?

Бланки строгой отчетности от «А» до «Я», подробные советы.

Франшизы интернет-магазина: http://svoy-business.com/nachalo-deyatelnosti/franshizyi/franshiza-internet-magazina.html

Похожие статьи

Помогла статья? Подписывайтесь в наши сообщества: ВКонтакте, Фейсбуке, Twitter, Одноклассниках или Google Plus.

Будем очень благодарны, если поставите «Лайк» ниже. Спасибо!

Получайте обновления прямо на вашу почту:

svoy-business.com