Заявление о возврате суммы излишне уплаченного налога образец 2018

Выполняя свои обязанности, налогоплательщик может столкнуться с ситуацией, когда он в бюджет оплатил суммы налога излишне. Кроме этого, и сам налоговый орган может списать суммы ошибочно, что приведет к переплате. Законодательство предусматривает право субъекта бизнеса вернуть эти суммы, для этого он должен оформить заявление о возврате суммы излишне уплаченного налога.

Как можно узнать о переплате по налогам

Переплата налогов может быть обнаружена как самой компанией, так и налоговыми органами.

Если ее нашли в ИФНС, то инспектор, который ведет компанию, должен сообщить об этом хозяйствующему субъекту. Он может позвонить, написать письмо и т. д.

Если информация о возникшей переплате поступила по телефону, нужно принять меры, чтобы зафиксировать данные собеседника, время и дату звонка, по какому налогу возникли излишне уплаченные суммы и т. д.

Порой чтобы выяснить ситуацию инспектор ИФНС может попросить предоставить дополнительные документы. Однако, налоговики часто игнорируют эту обязанность, так как не хотят возвращать деньги из бюджета.

Узнать о переплате можно с помощью личного кабинета, который находится на сайте ФНС (nalog.ru). Для этого нужно иметь в наличии квалифицированную подпись компании или ИП. Сервис сразу же при входе в кабинет сообщает, что у налогоплательщика есть переплата по налогу.

Внимание! Однако, не всегда переплата по налогу соответствует действительности. Так как многие обязательные платежи закрываются по итогу за год, и тогда авансовые платежи, пока не сдана годовая декларация, система расценивает как переплату.

Еще одним способом выявления переплаты является сдача годовой декларации по налогу. Большинство налоговых отчетов содержит информацию о перечисляемых в течение периода авансах, а также расчет годового налога. Заполняя их, можно выявить суммы налога к возврату.

Аналогично обстоят дела с переплатой, которая возникает из-за уточнения деклараций, приводящих к снижению налога. Чаще всего переплата по налогу может возникнуть из-за совершения ошибок в платежных документах. Узнать об этом можно путем проведения периодических сверок с бюджетом по расчетам.

См. подробнее: Как вернуть переплату по излишне оплаченному налогу, сроки, документы.

В каком случае переплату можно вернуть

Заявление на возврат излишне уплаченного налога можно подать лишь в ситуации, когда с этим согласны инспекторы и об этом знает компания. Если факт переплаты налога был выявлен инспектором, он должен сообщить компании об этом в срок 10 дней. В этом случае организация получает письмо о возврате налога из ифнс. Когда же фирма сама заявляет о возникновении лишних уплаченных сумм, она должна быть готова предоставить все необходимые для подтверждения документы.

При принятии решения налоговая также учитывает, что возврат ошибочно уплаченного налога должен быть произведен в установленные законодательством сроки.

Если переплата возникла по вине налогоплательщика, он должен оформить заявление о возврате излишне уплаченной суммы налога в течение трех лет с даты, осуществления данного платежа.

Если же налоговые органы списали ошибочно суммы налога, то для этого случая существует срок оформления заявления в течение одного месяца с даты, когда налогоплательщику стало известно об этом.

Внимание! ИФНС не произведет возврат денежных средств, если нарушены исковые сроки. Единственная возможность в этой ситуации вернуть деньги, это попытаться через суд доказать, что дата, когда фирме стало известно о переплате, относится к более поздним периодам.

В каком случае возможен только зачет

НК РФ устанавливает, что возврат переплаты по налогу невозможен, если у налогоплательщика существует задолженность по другим платежам в бюджет. В этом случае инспектор должен провести в безакцептном порядке зачет, уведомив только об этом компанию.

Поэтому, если у организации есть задолженность по налогам, лучше всего строго следить за взаимными расчетами, так как при излишнем перечислении денег в бюджет, вернуть их она скорее всего не сможет. Делается это на основании заявления на зачете налога.

Может сложиться такая ситуация, что задолженность по налогам меньше, чем возникшая переплата. Тогда ИФНС произведет зачет в части недоимки, а на разницу запросит в компании либо заявление на возврат суммы излишне уплаченного налога, либо о зачете в счет дальнейших платежей.

Как подать заявление в ИФНС

Заполненное заявление можно предоставить в ИФНС следующими способами:

- Лично, либо через законного представителя. В последнем случае потребуется оформленная на него доверенность.

- Через личный кабинет налогоплательщика по сети интернет. Но при этом необходимо иметь зарегистрированный личный кабинет на сайте nalog.ru, а также цифровую электронную подпись.

- Отправить ценным письмом с описью вложения по почте.

Скачать образец заявления о возврате налога нового образца

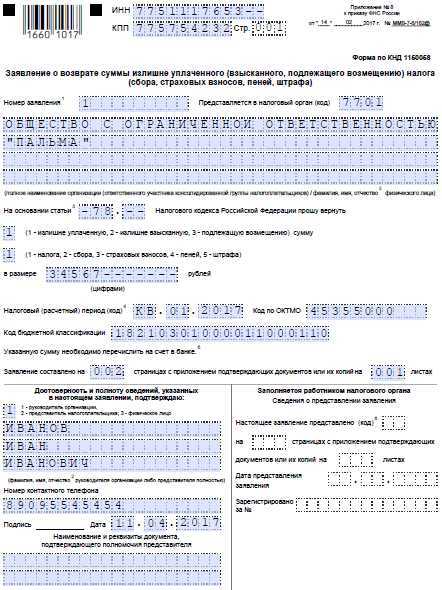

Как правильно оформить новую форму заявления

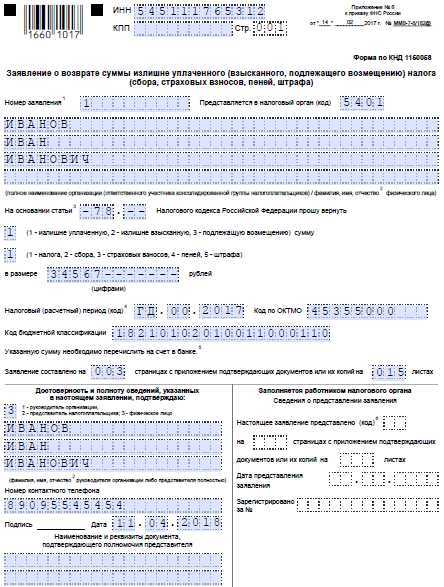

Рассмотри как заполнить заявление о возврате переплаты налога образец новой формы. Этот бланк необходимо использовать в обязательном порядке с 31 марта 2017 года.

Титульный лист

Заполнение происходит в следующем порядке. В верхней части бланка нужно указать коды ИНН и КПП. Если заявление составляет организация, две последние клетки в поле ИНН нужно прочеркнуть, если предприниматель — прочеркивается поле КПП.

Рядом указывается номер листа — для титульного это «001».

В поле «Номер заявления» указывается какое количество раз за текущий год организация обращалась за возвратом налога. Заполняется с первой клетки, все остальные прочеркиваются.

Рядом находится поле, в котором записывается код налогового органа, куда отправляется бланк.

Дальше идет большое поле, в которое записывается полное название организации либо Ф.И.О. предпринимателя.

В следующем поле нужно записать главу из НК РФ, на основании которой производится запрос возврата, например:

- «78» вписывается, если запрашивается возврат излишне перечисленной суммы.

- «79» – если было ошибочное взыскание налоговым органом.

- «330.40» указывается когда производится возврат госпошлины.

В пустых клеточках ставим прочерк.

Далее указывается кодом, какая сумма запрашивается к возврату:

- «1» – если была переплата,

- «2» – если было излишнее взыскание госорганом,

- «3» – если сумма налога подлежит возмещению (относится к НДС).

В следующем поле нужно указать кодом от 1 до 5 какой именно платеж запрашивается на возврат. Расшифровка кодов приводится рядом с полем.

Далее записывается сумма, запрашиваемая к возврату. Заполнение поля производится с левой клетки.

Затем нужно указать налоговый период, за который образовалась переплата.

Графа состоит из трех блоков, которые заполняются следующим образом:

- В первых двух клетках указывается период: «МС» – месяц, «КВ» – квартал, «ПЛ» – полугодие, «ГД» – год.

- Во вторых двух клетках уточняется период. Если был выбран месяц, то здесь проставляется его номер с 01 до 12. Если был выбран квартал — его номер от 01 до 04. Если было выбрано полугодие — 01 либо 02. Для года в обеих клетках указываются нули.

- Последний блок из четырех клеток — номер года.

Рядом находится графа для указания кода ОКТМО.

В поле ниже записывается КБК платежа, по которому образовалась переплата.

Затем далее проставляется количество листов в заявлении, а также на скольких листах идут приложения к заявлению.

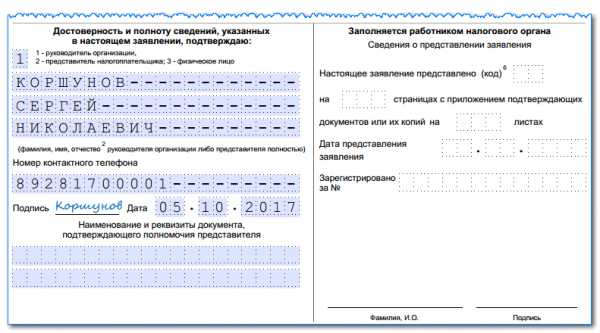

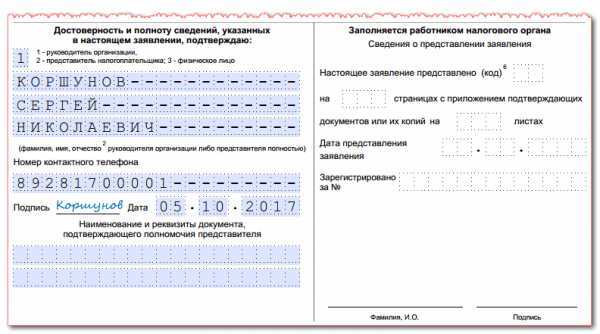

Нижняя часть бланка разделена на два столбца, здесь заполняется только левый. Необходимо проставить код — кто сдает документ, его полные Ф.И.О., контактный телефон, дата заполнения.

Если бланк подает полномочный представитель, обязательно нужно проставить реквизиты доверенности. Копию доверенности необходимо приложить к заявлению. В соответствующем поле указать количество прилагаемых документов.

Внимание! При заполнении бланка предпринимателем в поле ФИО ставится прочерк, ИП подписывает документ и указывается дата подписания.

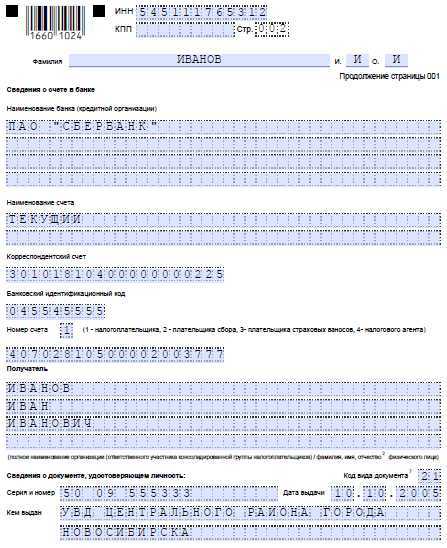

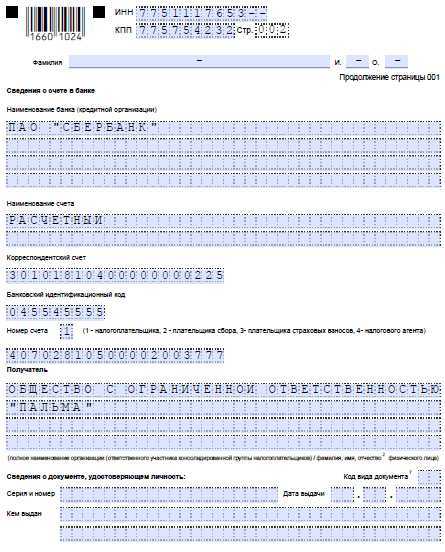

Лист 2

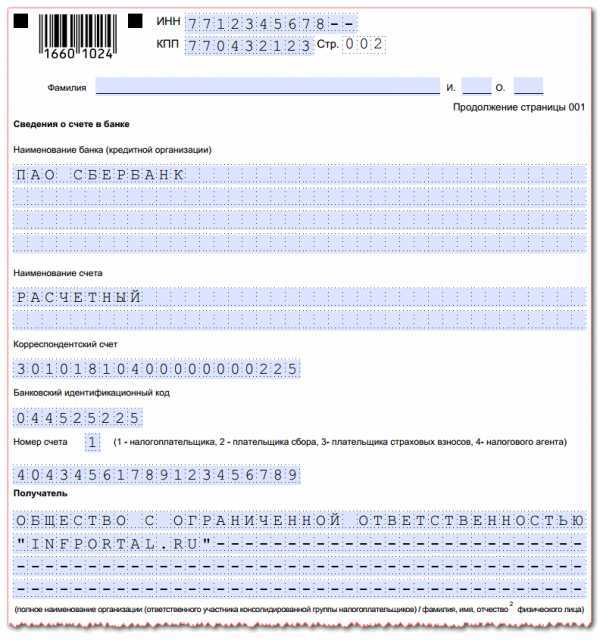

На втором листе записываются банковские реквизиты. Шапка заполняется аналогично титульному листу. Только номер листа здесь указывается «002».

Сам лист состоит из граф, в которые записываются составные части банковских реквизитов — название банка, тип счета, номера корсчета, расчетного счета БИК, полное название получателя платежа. Графы в нижней части листа заполняются только если бланк оформляет физическое лицо.

В течение какого времени будет осуществлен возврат

Для того, чтобы сообщить налоговому органу о своем желании произвести возврат переплаты по налогу необходимо подать заявление. Орган в течение 10 дней обязан рассмотреть его, после чего в письменном виде сообщить заявителю о принятом решении.

Внимание! НК устанавливает, что произвести перечисление средств ФНС обязано в срок 1 месяца с момента поступления соответствующего заявления. Помимо этого, в этот же срок уплате подлежат проценты, рассчитанные на основании ставки рефинансирования.

Что если налоговая отказалась вернуть переплату

После оформления заявления можно столкнуться с ситуацией, при которой ФНС не производит возврат суммы излишне уплаченного налога, а на запросы по телефону предлагают подождать, либо ссылаются на какие-либо нормативные акты. В такой ситуации не нужно сидеть и ждать, когда деньги поступят на счет, а начинать активные действия.

Для начала необходимо самостоятельно проверить поданные документы (у налогоплательщика должна была остаться копия с отметкой), и убедиться, что оно было заполнено правильно, с корректными банковскими реквизитами для возврата.

Если при разговоре с инспектором последний ссылается на необходимость проведения проверки, только по итогам которой будет приниматься решение о возврате, нужно помнить — НК определяет, что вернуть денежные средства необходимо в срок одного месяца с получения заявления. О необходимости ожидания проверки там никакой речи не идет!

Если время ожидания прошло, а возврат переплаты по налогам до сих пор не выполнен, необходимо начинать писать жалобы в вышестоящую инспекцию. Делать это необходимо только в письменном виде и отправлять при помощи почты письмом с уведомлением о получении. Закон обязывает ФНС на письменный запрос также ответить в письменном виде.

Внимание! Не стоит пытаться «достучаться» до налоговиков по телефону — устно можно наобещать все что угодно, кроме этого при судебном разбирательстве это нельзя будет использовать как доказательство.

Если даже на жалобы никакой реакции не последовало, нужно собирать документы для обращения в суд. В иске нужно требовать не только возврата излишней суммы, но также и процентов за все время задержки платежа.

Как правило, такие дела всегда решаются в пользу налогоплательщика. Суд может занять сторону налогового органа только в случаях, когда имеются ошибки в оформлении ключевых документов.

buhproffi.ru

Заявление о возврате излишне уплаченного налога

Излишне уплаченные налоги, пени, штрафы могут быть не только зачтены в счет существующей задолженности или предстоящих платежей по налогам того же вида, но и возвращены налогоплательщику по его заявлению (п.п.1, 14 ст. 78, п.п. 1, 9 ст. 79 НК РФ).

О том, как составить заявление о возврате суммы излишне уплаченного налога, расскажем в нашей консультации.

Есть ли давность для возврата налога?

В общем случае излишне уплаченный налог может быть возвращен в течение 3 лет со дня его уплаты (п. 7 ст. 78 НК РФ).

Что касается переплаты, образовавшейся потому, что уплаченные в течение года авансовые платежи оказались больше годовой суммы налога, такую переплату можно вернуть в течение 3 лет со дня подачи декларации по итогам года (Определение ВС от 03.09.2015 № 306-КГ15-6527, Письма Минфина от 15.06.2012 № 03-03-06/1/309, ФНС от 21.02.2012 № СА-4-7/2807).

Если срок для обращения в инспекцию истек, налогоплательщик может попытаться вернуть излишне уплаченный налог через суд. Трехлетний срок в этом случае будет исчисляться со дня, когда налогоплательщик узнал или должен был узнать о нарушении своего права на возврат (п. 79 Постановления Пленума ВАС от 30.07.2013 № 57).

Возвращаем налог: заявление

Чтобы вернуть излишне уплаченный налог, налогоплательщик должен обратиться в свою налоговую инспекцию с заявлением. Форма такого заявления утверждена Приказом ФНС от 14.02.2017 № ММВ-7-8/182@ и приведена в Приложении № 8 к Приказу.

Заявление о возврате (форма по КНД 1150058) может быть подано в письменном виде на бумаге (лично или по почте) или в электронном виде через Интернет (в т.ч. через личный кабинет налогоплательщика) (п. 6 ст. 78 НК РФ).

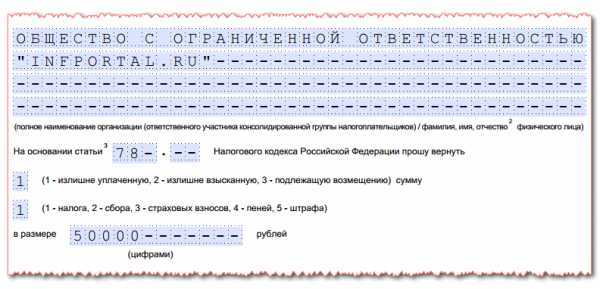

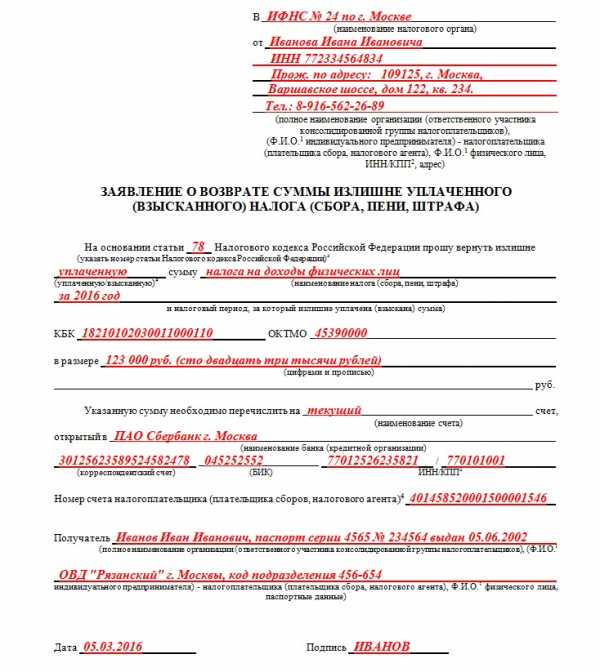

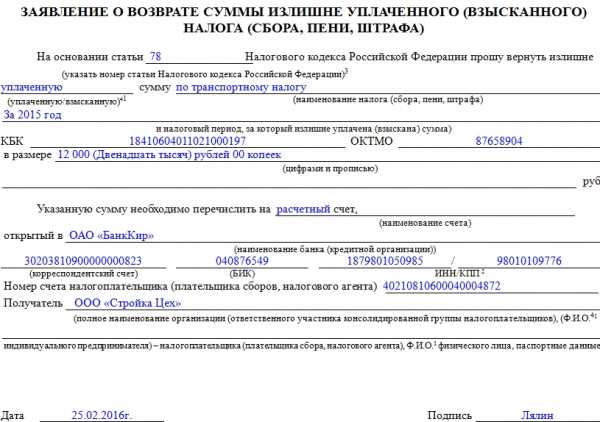

В бланке на возврат излишне уплаченного налога нужно указать, в частности, наименование налогоплательщика, основание для зачета (статья НК РФ), КБК излишне уплаченного налога и период, за который налог был переплачен, банковские реквизиты, на которые нужно вернуть переплату по налогу. Образец заявления о возврате излишне уплаченного налога приведем ниже.

А какую статью НК о возврате излишне уплаченного налога нужно указать в заявлении? Для возврата излишне уплаченного НДФЛ налоговым агентом, равно как и для возврата излишне уплаченной суммы любого другого налога статья одна – это статья 78 НК РФ.

К заявлению на возврат целесообразно приложить документы, подтверждающие переплату (например, акт сверки с налоговой, платежка на уплату налога).

Представим образец заявления о возврате суммы излишне уплаченного налога для случая, когда заявление подано на возврат излишне уплаченного НДС за 1 квартал 2018 года.

До возврата – погашение недоимок

Обращаем внимание, что если у налогоплательщика числится недоимка по налогам, пеням или штрафам того же вида, что и переплата, то налог может быть возвращен только после того, как переплата будет зачтена в счет такой недоимки. При этом зачет налоговая инспекция проведет самостоятельно (п. 6 ст. 78 НК РФ).

Срок для возврата налога

В течение 10 рабочих дней со дня получения от налогоплательщика заявления о возврате или со дня подписания сторонами акта совместной сверки уплаченных налогов (если она проводилась) налоговая инспекция должна вынести решение о возврате (п. 8 ст. 78 НК РФ). И в течение 5 рабочих дней со дня принятия решения инспекция должна проинформировать об этом налогоплательщика (п. 9 ст. 78 НК РФ).

Сам налог должен быть возвращен в течение 1 месяца со дня получения заявления от налогоплательщика (п. 6 ст. 78 НК РФ).

Обращаем внимание, что срок возврата излишне уплаченного налога физическим лицом и срок возврата излишне уплаченного налога юрлицом – один и тот же. Равно как и единый бланк заявления о возврате.

Если срок возврата налога был нарушен

Если налоговая инспекция вернула излишне уплаченный налог позже установленного срока, она должна будет также уплатить проценты от суммы переплаты за каждый день нарушения срока возврата. Процентная ставка – это ставка рефинансирования ЦБ РФ (ключевая ставка) (п. 10 ст. 78 НК РФ).

Такие проценты инспекция должна начислить и выплатить самостоятельно, т. е. без вашего требования.

Конечно, есть вероятность, что подав заявление о возврате излишне уплаченного налога, налогоплательщик в ответ получит решение об отказе в возврате. В таком случае стоит подать жалобу на решение об отказе в возврате налога в вышестоящий налоговый орган.

glavkniga.ru

Заявление на возврат излишне уплаченной суммы налога образец

С февраля 2017 года согласно федеральному приказу налоговой службы № ММВ-7-8/182@ вступили изменения в используемую форму заявления физическими и юридическими лицами для возврата средств переплаты по налогу, сбору. Такой бланк применяется в ситуациях, когда лица переплатили по определённой ставке налог и желают его после перерасчёта в виде излишков вернуть обратно. Скачать бланк заявления о возврате суммы излишне уплаченного налога и образец его заполнения в 2017 — 2018 году можно excel ниже.

Новые правила в приказе дополнили имеющийся бланк заявления разделами и пунктами для оформления всех предоставляемых в налоговые органы данных. Дополнительно по этой форме налогоплательщики могут вернуть переплаты по страховым взносам, а также по штрафам и пеням, которые были после зачёта средств переплачены.

В каких случаях используется заявление о возврате переплаты

Действующая форма с изменениями используется в следующих случаях, когда:

- необходимо излишне уплаченные средства вернуть путём перечисления денег обратно по реквизитам на счёт налогоплательщика.

Имеется также заявление о зачете излишне уплаченной суммы налога, которое используется, когда:

- переплаченные средства требуется засчитать в налоговых органах как будущий платёж по определённой ставке в виде аванса;

- необходимо погасить недоплаченные по указанным ставкам и платежам суммы, указанные в статье как обязательные;

- требуется перекрыть задолженность за счёт излишних средств по имеющимся правонарушениям в виде денежных санкций, таких как штрафы и пени;

Все эти ситуации подробно описаны в налоговом законодательстве в 78 статье. Порядки возврата суммы переплаты по налогу распространяются на все представленные в бюджетном законодательстве платежи в пользу государственных структур, служб, а также региональный или федеральный бюджет.

Стоит обратить внимание на тот факт, что налоговые учреждения по данному типу заявления не будут возвращать излишне уплаченные суммы при ситуации, когда налогоплательщик имеет перед государственными структурами задолженность в виде штрафов и пеней.

Как выглядит бланк заявления:

Как заполняется заявление о возврате излишне уплаченного налога

При заполнении типового бланка заявления лицо должно соблюдать следующий ряд правил:

- при внесении записей использовать только ручку с чёрными чернилами;

- все буквы вносятся в отдельные клетки, пропуски и пробелы в написании запрещены;

- каждая буква в тексте должна быть заглавной.

В верхнем поле бланка необходимо отметить основные коды и регистры идентификационных номеров лица. С правой стороны от шапки заявления расположено поле с датой. Здесь нужно указать полное число, когда заполнился документ.

После заглавия указывается номер бланка. Если ранее при подаче формы для возврата излишне уплаченных сумм налога не было исправлений в представленном документе, тогда указывается 1. Если бланк был возвращён на исправление, то указывается кода соответствующий числу этих исправлений.

Далее в типовом бланке указывается информации о коде налогового органа. Его можно посмотреть в ИНН или же в уставных документах организации. После этого под заголовком документа прописывается полное наименование организации, как указанно в уставных документах. Важно, чтобы каждая буква и символ были в отдельных клетках.

Основным отличие заявление на возврат налога от формы зачёта заключается в реквизитах лица, на которые необходимо зачислить излишне уплаченные средства по налогу. Здесь указывается следующая информация:

- полное наименование банка;

- тип счёта;

- норме корреспондентского счёта;

- идентификационный код банка получателя;

- номер счёта получателя;

- его полное наименование;

- тип удостоверяющего документа.

После этого документ заверяется заполняющим и передаётся указанными выше методами на проверку в налоговые органы.

Заполненный образец заявления о возврате налоговой переплаты:

Как подать заполненное заявление в ФНС

В налоговом законодательстве указано, что лицо может обратиться за производство зачёта, а также проведением выплаты средств излишне уплаченных в течение 3-х лет со дня совершённой оплаты. Кроме этого разграничиваются и формы подачи такого заявления для оптимизации обработки поступающих данных.

Налогоплательщик может подать заявление с целью возврата излишне уплаченных взносов или налогов следующими 3-мя способами:

- При личном визите в налоговые органы, расположенные по месту регистрации лица или месту ведения его экономической деятельности;

- Через почтовые службы заказным ценным письмом с уведомлением и приложенной описью внутри;

- При помощи личного кабинета расположенного на портале налоговой службы в электронной форме.

После получения специалистами такого типа заявления проводится проверка, по результатам которой в течение 10 рабочих дней принимается решение об удовлетворении его или отказе. После этого проводится сверка по счетам, если документ подавался юридическим лицом. В случае, когда переплату по налогу обнаруживает сама налоговая служба, лицу также приходит уведомление, по которому он должен подавать эту же форму заявления на получение возврата по переплате.

Для того чтобы вернуть сумму переплаченных средства по налогу, сбору, взносу за установленный период времени, налогоплательщик должен воспользоваться формой заявления, представленной в приказе ФНС. Следует отметить, что в этом документе присутствуют несколько форм. Поэтому важно оформить именно ту, которая относится к возврату, а не зачёту средств на будущие платежи в качестве аванса.

Консультация бесплатная

Москва, Московская область звоните: +7 (499) 288-17-58

Звонок в один клик

Санкт-Петербург, Ленинградская область звоните: +7 (812) 317-60-16Звонок в один клик

Скачать бланк и образец 2017 — 2018

Бланк заявления на возврат суммы излишне уплаченного налога — скачать.

Образец заполнения заявления на возврат переплаты по налогу в 2017 году — скачать.

Оцените качество статьи. Мы хотим стать лучше для вас:

buhland.ru

Пример заполнения заявления на возврат излишне уплаченного налога

Главная » Налоги » Пример заполнения заявления на возврат излишне уплаченного налогаОбразцы заявления на возврат переплаты по налогам

Главная » Заявления » Образцы заявления на возврат переплаты по налогам

Если нужно вернуть излишне уплаченный налог, то следует заполнить заявление установленного образца и подать его в ФНС. Вернуть можно переплату по любому виду налогу. Заявление, актуальное на 2017 году, утверждено приказом ФНС России от 14.02.2017 №ММВ-7-8/[email protected] Это заявление могут использовать как физические лица, так и организации.

Скачать бланк 2017:

Бланк представлен тремя листами. Ниже приведены примеры заполнения типового заявления при возврате суммы излишне уплаченного НДФЛ и НДС. Подробный порядок заполнения и подачи документа в орган ФНС рассмотрено в этой статье.

Возврат НДФЛ

Образец заполнения заявления при возврате переплаты по НДФЛ:

Страница 1:

Страница 2:

Страница 3:

Скачать заполненный образец заявления при возврате подоходного налога — ссылка.

Возврат НДС

Образец заполнения заявления для возврата переплаченного НДС:

Страница 1:

Страница 2:

Страница 3:

Скачать заполненный образец при возврате НДС — ссылка.

rabotniks.ru

Заявление о возврате суммы излишне уплаченного налога по новой форме — как правильно заполнить

Каждый субъект бизнеса — организация или предприниматель, обязаны производить периодические платежи в бюджет. При это может возникать ситуация, когда платеж сделан в большем размере, чем необходимо, и из-за этого возникает переплата. Также и налоговый орган может ошибочно списывать ошибочно. Закон дает право вернуть переплаченные суммы, но для этого необходимо будет предоставить в ФНС заявление о возврате суммы излишне уплаченного налога.

Как можно узнать о переплате по налогам

Переплаченная сумма налогов может быть найдена как органом ФНС, так и самим налогоплательщиком:

Переплаченная сумма налогов может быть найдена как органом ФНС, так и самим налогоплательщиком:

- ФНС при обнаружении переплаты должна сообщить об этом факте хозяйствующему субъекту. Это производится путем звонка по телефону, письменного уведомления и т. д. При телефонном звонке налогоплательщику необходимо принять меры, чтобы записать поступающую информацию — кто позвонил, дату и время звонка, по какому именно налогу обнаружена переплата. Иногда для подтверждения факта переплаты инспектор может затребовать предоставления дополнительных документов. Чаще всего, налоговики не исполняют данную обязанность, поскольку иначе придется производит возврат поступивших в бюджет средств.

- О переплате можно узнать из личного кабинета, расположенного на сайте ФНС. Для доступа в него у налогоплательщика должна быть оформлена квалифицированная ЭЦП. Сервис сообщает о переплате сразу же, как производится вход в него. На практике эта информация может не соответствовать действительности. Это происходит потому, что по некоторым налогам производятся авансовые платежи, которые закрываются уже по факту сдачи декларации. До этого момента они будут числиться как переплата.

- При заполнении годовой декларации в нее вносятся сведения о перечисленных в течение года авансовых платежах, а также окончательный расчет налога. После формирования документа можно выявить переплаченную сумму.

- Сдача уточняющей декларации, по итогам которой сумма налога корректируется в сторону уменьшения.

- Ошибка в платежном поручении по перечислению налога. Она может быть обнаружена бухгалтером самостоятельно, либо при проведении периодической сверки по налогам с ФНС.

В каком случае переплату можно вернуть

Заявление на возврат излишне уплаченного налога может оформляться только в той ситуации, когда и налогоплательщик и сам налоговый орган знают об этом. Когда переплата по налогам выявляется инспектором, он обязан сообщить в срок десяти дней с этой даты. Это он может сделать путем телефонного звонка либо отправив письмо о возврате налога из ифнс.

Когда фирма первая обнаруживает переплату и подает необходимое заявление, она должна быть готова передать инспектору все необходимые документы для подтверждения этого факта.

При подготовке документов необходимо помнить, что возврат суммы излишне уплаченного налога выполняется только в строго установленные в законе сроки. Так, если субъект бизнеса сам совершил переплату, то он должен сделать заявление о возврате излишне уплаченной суммы налога в срок три года с даты ее совершения.

Если же сам налоговый орган произвел списание излишней суммы налога, то вернуть деньги по заявлению можно в срок одного месяца с обнаружения факта списания.

Внимание! ФНС не станет выполнять возврат денежных средств в том случае, если были нарушены сроки. Единственно, что можно попытаться сделать в этом случае — доказать через суд, что налоговый орган не уведомлял о переплате, а самому субъекту стало известно об этом факте уже в более поздний срок.В каком случае возможен только зачет

В НК определено, что невозможно сделать возврат переплаты по налогам в том случае, когда у налогоплательщика есть задолженность по другим обязательным платежам. В этом случае инспектор в одностороннем порядке может произвести зачет переплаты на сумму долга, уведомив об этом организацию.

Поэтому, если у фирмы есть недоплаты по другим обязательным платежам, необходимо строго следить за оплатой, поскольку в случае излишнего перечисления вернуть средства назад скорее всего не удастся.

Может возникать ситуация, при которой размер недоимки будет меньше, чем сумма переплаты. Тогда часть средств будут зачтены в погашение долга, а остальные можно будет либо вернуть путем написания заявление на возврат суммы излишне уплаченного налога, либо зачесть как будущие платежи по налогу.

Скачать новую форму заявления о возврате налога с 2017 года

Скачать бланк заявления в формате Excel.

Скачать бланк заявления в формате Pdf.

Скачать заявление о возврате суммы излишне уплаченного налога образец 2017 в формате PDF.

Как правильно оформить новую форму заявления

Рассмотрим на примере заявление о возврате переплаты налога, образец заполнения которого составлен по новой форме. Данный бланк заменил предыдущее заявление, и используется с 31 марта 2017 года.

Титульный лист

Внесение сведений в бланк нужно производить по следующей схеме. Сначала в верхней части листа проставляются номера ИНН и КПП. При заполнении бланка от организации в графе ИНН заполняются только 10 клеток, а последние две нужно прочеркнуть. Для предпринимателей графа КПП не заполняется, а полностью прочеркивается.

Рядом с кодами располагается поле, где нужно записать номер листа — для титульного «001».

В графе «Номер заявления» цифрой указывается число раз, которые в текущем году организация уже обращалась за возвратом излишних налогов. Заполнение необходимо начинать с самой первой клетки, а все оставшиеся пустыми прочеркиваются.

Рядом с этой находится графа, в которой проставляется код налогового органа, куда предназначается заявление. В следующей графе из нескольких строк нужно указать полное название компании без сокращений, или же Ф.И.О. предпринимателя.

В следующей графе ниже проставляется номер главы НК РФ, на основе которой субъект запрашивает возврат налога.

В следующей графе ниже проставляется номер главы НК РФ, на основе которой субъект запрашивает возврат налога.

Обычно здесь используются:

- «78» — к возврату запрашивается сумма, которая была излишне перечислена самим субъектом;

- «79» — сумма была ошибочно удержана ФНС;

- «330.40» — запрашивается возврат госпошлины.

Все клетки, которые в этом поле останутся без данных, нужно прочеркнуть.

В следующую графу вносится код суммы, которая запрашивается на возврат:

- «1» — была произведена переплата;

- «2» — налог был излишне взыскан ФНС;

- «3» — производится возмещение налога (относится к расчетам по НДС).

В следующем поле, используя коды от «1» до «5» необходимо точно указать тип платежа, который запрашивается как возврат. Расшифровка соответствия кодов указывается рядом.

Далее в следующее поле записывается сумма, которая подается на возврат. Сумму нужно вносить начиная с левой клетки, после чего все пустые необходимо прочеркнуть.

Далее нужно проставить налоговый период, по результатам которого была выявлена переплата.

Это поле включает три раздела, каждый из которых заполняется в следующем порядке:

- Первый раздел из двух клеток — обозначение периода. «МС» соответствует месяцу, «КВ» — кварталу, «ПЛ» — полугодию и «ГД» — году.

- Второй раздел из двух клеток — уточнение номера указанного периода. Для месяца здесь записывается его номер от 01 до 12. Для квартала — от 01 до 04. Для полугодия используется 01 и 02. Если в качестве периода выбран год, то в клетки этого блока нужно записать нули.

- Последний раздел из четырех клеток — номер года.

В графу рядом нужно занести код ОКТМО.

В следующую графу заносится КБК платежа, по которому у субъекта возникла переплата.

Дальше нужно проставить какое количество листов занимает заявление, а также сколько листов будут включать в себя приложения к нему.

Внизу заявления бланк разделен на два столбца — заявителю нужно заполнить только левую часть. Здесь кодом указывается кто именно подает документ, его Ф.И.О., дата сдачи, контактный телефон. Если операцию производит представитель по доверенности, то в последнее поле нужно записать сведения о ней.

Внизу заявления бланк разделен на два столбца — заявителю нужно заполнить только левую часть. Здесь кодом указывается кто именно подает документ, его Ф.И.О., дата сдачи, контактный телефон. Если операцию производит представитель по доверенности, то в последнее поле нужно записать сведения о ней.

Лист 2

Второй лист предназначен для указания банковских реквизитов, на которые будет производиться возврат. Его верхняя часть оформляется аналогично титульному, только в графе с номером нужно вписать «002».

Второй лист предназначен для указания банковских реквизитов, на которые будет производиться возврат. Его верхняя часть оформляется аналогично титульному, только в графе с номером нужно вписать «002».

Лист состоит из больших граф, в которые последовательно вносятся составные части реквизитов — название банка, БИК, номера расчетного и корреспондентского счетов, название получателя.

Графы, которые располагаются в нижней части заполняет только физическое лицо, организации и ИП их пропускают.

В течение какого времени будет осуществлен возврат

Субъект бизнеса сообщает в налоговую о желании на возврат ошибочно перечисленного налога путем подачи заявления. ФНС должно рассмотреть поступивший документ, на это отводится 10 дней.

Внимание! После рассмотрения заявления ФНС дается 1 месяц на то, чтобы произвести перечисление денежных средств. Причем данный срок отсчитывается с факта подачи заявления. Помимо самого возврата, в эти же сроки орган должен перечислить проценты за пользование данными средствами.Что если налоговая отказалась вернуть переплату

На практике можно столкнуться с таким случаем, когда в налоговую отправлено заявление на возврат ошибочно уплаченного налога, но данный орган так и не производит перечисление денег налогоплательщику.

По телефону ответственные должностные лица ИФНС, говорят чтобы компания ожидала или ссылаются на положения нормативных актов. В такой ситуации не следует надеяться на возврат переплаты по налогу. Рекомендуется принимать активно действия по возвращении излишне уплаченных средств.

Начинать лучше всего с тщательного осмотра поданных в налоговую документов (копии заявления на возврат). Еще раз нужно проверить: все ли они соответствуют требованиям, нет ли в них ошибок, особенно в разделе с платежными реквизитами компании.

Инспектор может утверждать, что перед возвратом им необходимо осуществить проверку представленных фактов, а только потом осуществить перечисление. Ему нужно напомнить, что налоговое законодательство устанавливает строго строк для перечисления излишне уплаченных сумм налогоплательщику в течение одного месяца. При этом о проведении проверок там ничего не говорится.

После того как прошел месяц с момента подачи заявления, и возврата не последовало, то можно приступить к составлению жалобы вышестоящей организации.

Практика показывает, что оформлять ее надо в письменной форме, используя почтовые отправления с уведомлениями. Ведь по закону ИФНС обязана ответить на такое извещение.

Если опять пытаться вызванивать по телефону, то можно прийти к тому, что при необходимости у компании не будет никаких доказательств переговоров с налоговыми органами, а устные ответы инспекторов нельзя будет применять в суде.

Внимание! Когда налоговая проигнорирует и поступившую к ней жалобу, то необходимо составлять исковое заявления для восстановления своих прав через суд. При этом субъект бизнеса имеет право запросить не только возврат налога, но и рассчитанные по правилам НК РФ проценты за каждый день просрочки возврата.Судьи в таких ситуациях очень часто выносят положительные решения в пользу налогоплательщиков. В редких случаях он принимаем сторону ИФНС, и то только из-за ошибок допущенных в заявлении.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

infportal.ru

Заявление о возврате суммы излишне уплаченного НДФЛ: образец 2017 года

Когда в 2017 году организация может подать заявление о возврате суммы излишне уплаченного НДФЛ? Когда должны вернуть переплату по налогу на доходы физических лиц? Правда ли, что с 31 марта 2017 года обязательно нужно применять новый бланк заявления на возврат переплату по НДФД? Давайте разберемся в этих вопросах! Также, прочитав эту статью, вы сможете скачать заполненный образец на возврат излишне уплаченного НДФЛ.

Что можно сделать с переплатой по НДФЛ

Осуществить в 2017 году возврат сумму излишне уплаченного НДФЛ, конечно же, можно. Однако нужно обращать внимание на то, по какой причине у организации или индивидуального предпринимателя образовалась переплата по подоходному налогу и что с этой переплатой хочется сделать. Поясним на примерах:

- организация или ИП ошибочно уплатили в бюджет лишнюю сумму НДФЛ и желают ее зачесть в счет недоимки по НДФЛ или будущих платежей по налогам;

- организация или ИП по ошибке внесли в бюджет лишнюю сумму НДФЛ. Теперь есть желание ее вернуть на расчетный банковский счет;

- ИФНС взыскала с организации или ИП лишнюю сумму НДФЛ, а налогоплательщик хочет ее вернуть.

Сразу скажем, что если вы раньше установленного срока перечислили НДФЛ, то его можно вернуть, зачесть в счет недоимки по этому налогу, а также в счет недоимки и будущих платежей по другим федеральным налогам. Но зачет переплаты в счет будущих платежей по НДФЛ – нежелателен. Поясним почему.

Почему зачет в счет будущих платежей по НДФЛ нежелателен

НДФЛ – это подоходный налог, который работодатели вносят за своих сотрудников в качестве налогового агента. Поэтому этот налог нужно предварительно (до уплаты) удержать из доходов. Сделать это можно только в день, когда организация выдала деньги из кассы или перечислила их на банковские счета сотрудников. Платить налог за счет собственных средств налоговые агенты нельзя в силу пункта 9 статьи 226 НК РФ. Это подтверждается Письмом ФНС от 6 февраля 2017 № ГД-4-8/2085. Поэтому поступивший досрочно НДФЛ некоторые ИФНС расценивают как «ошибочный» платеж. И даже не считают его налогом. А поэтому его и нельзя зачесть в счет будущих начислений по НДФЛ.

Переплату можно отнести на будущие платежи по другим налогам

Лишний (ошибочный) платеж по НДФЛ допускает зачесть счет будущих платежей по другим налогам. Например, по НДС или налогу на прибыль. Обусловлено это тем, что такие налоги вносятся из собственных средств. А их платить можно досрочно (Письма ФНС России от 6 февраля 2017 № ГД-4-8/2085).

Также переплату по НДФЛ можно просто вернуть. Как это сделать в 2017 году? Об этом расскажем далее.

Заявление на возврат НДФЛ: новый бланк заявления в 2017 году

Чтобы вернуть переплату по НДФЛ на расчетный (лицевой) счет организации, в налоговую инспекцию нужно подать заявление (п. 6 ст. 78 НК РФ). Форма его новая утверждена приказом ФНС России от 14.02.2017 № ММВ-7-8/182. Этот бланк применяется с 31 марта 2017 года. Вы можете скачать новый бланк заявления в формате Excel. Также новую форму можно найти на сайте ФНС «Налог.ру»

Новый бланк заявления на возврат НДФЛ состоит из трех листов. На первом указывают ИНН и название компании (ИП), КБК налога с переплатой и период ее возникновения, сумму и количество листов документов-приложений. На втором листе – вносят реквизиты счета — название, номер и банк. Если же НДФЛ возвращает физическое лицо, то нужно заполнить третий лист. Срок на возврат НДФЛ

Подать заявление за возврат НДФЛ можно в течение трех лет с момента уплаты излишней суммы налога (п. 6 и 7 ст. 78 НК РФ).

Далее приведем образец заявления о возврате суммы излишне уплаченного НДФЛ, которое подано в налоговую в 2017 году. В данном примере организация желает вернуть на расчетный счет переплаченный НДФЛ за апрель 2017 года. Приведенный образец вы можете скачать в качестве реального примера в формате Excel.

Скачать (obrazec-zayavleniya-vozvrat-ndfl-2017-1.xls)

В 2017 году вы можете представить заявление о возврате НДФЛ одним из следующих способов:

- непосредственно в ИФНС. Рекомендуем иметь при себе второй экземпляр заявления. На нем сотрудник налогового органа, принимающий корреспонденцию, должен сделать отметку о дате поступления заявления, указать свою должность, Ф.И.О. и поставить подпись. Такая отметка подтвердит, какие документы и в какой срок вы подали;

- по почте. Лучше использовать ценное письмо с описью вложения, в которой также фиксируются перечень отправленных документов и дата направления корреспонденции;

- по телекоммуникационным каналам связи в электронной форме с усиленной квалифицированной электронной подписью. Это следует из п. 6 ст. 78 НК РФ;

- через личный кабинет налогоплательщика. Такой вывод следует из п. 6 ст. 78 НК РФ.

Вернуть переплату по НДФЛ налоговая инспекция обязана в течение одного месяца с того дня, как получила заявление от организации или предпринимателя (п. 6 ст. 78 НК РФ).

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

buhguru.com

Страница не существует!

Когда нужны чеки «возврат прихода»

Когда нужны чеки «возврат прихода»При выдаче денег покупателям, которые вернули товар (отказались от работы, услуги), нужно выбить чек с признаком расчета «возврат прихода». Но не всегда ясно, подпадает ли та или иная ситуация под это правило. Мы обсудили разные случаи со специалистом ФНС.

Больничные пособия-2018: какими они будутПо информации Минтруда, максимальная величина больничных, пособий по беременности и родам, а также пособий по уходу за ребенком в следующем году будет выше, чем в текущем.

Как налоговики будут доказывать злоупотребления налогоплательщиковС 19.08.2017 действует новая статья НК, которой установлены признаки злоупотребления налогоплательщиками своими правами. При наличии этих признаков уменьшение налоговой базы и/или суммы налога к уплате могут быть признаны неправомерными. ФНС опубликовала рекомендации по практическому применению этой нормы.

Необлагаемые взносами суммы тоже отражаются в РСВНесмотря на то, что с сумм оплаты командировочных расходов, а также с компенсации за использование работником его личного автомобиля в служебных целях страховые взносы не начисляются, эти суммы все равно отражаются в расчете по взносам.

glavkniga.ru

iptsu.ru

Заявление о возврате суммы излишне уплаченного налога: образец 2019

Уплата налогов – обязанность каждого налогоплательщика. Чтобы избежать штрафа и иных проблем с фискальным органом, важно вовремя и полностью перечислять в бюджет установленные законом суммы. Однако в некоторых ситуациях возникает иная ситуация – налог перечисляется в большей сумме, чем это необходимо. Вернуть переплату можно, обратившись в территориальное отделение налоговой. В этом случае необходимо подать заявление о возврате суммы излишне уплаченного налога.

Основания на возврат по закону

Ситуации, когда требуется возврат средств, может возникнуть по разным причинам:

Ситуации, когда требуется возврат средств, может возникнуть по разным причинам:

- ошибочно перечислены средства в большем размере, чем это отражено в декларации;

- переплата возникла после подачи уточненной декларации со сниженной величиной налога после того, как уплата уже произведена;

- общая сумма авансового платежа в итоге привела к превышению, по сравнению с расчетной суммой по налоговому периоду.

Процесс возврата инициируется на основании подачи строго определенной формы заявления, введенной Приказом ФНС №ММВ-7-8/182, подписанным в феврале 2017 года и вступившим в силу с марта 2017 года.

Особенности процедуры

Согласно п.7 ст. 78 налогового законодательства, право взыскать средства сохраняется за налогоплательщиком в течение трехлетнего срока с момента, когда возникла переплата. Для организации процесса возврата потребуется заявление, поданное в письменном виде.

По рассмотрении обращения в течение месячного срока производится возврат с зачетом недоимки по реквизитам заявителя.

Как составить заявление

Документ заполняют на бланке, с обязательным указанием следующей информации:

Документ заполняют на бланке, с обязательным указанием следующей информации:

- сведения о номере налогоплательщика, КПП (если он имеется) указывают на каждой странице бланка;

- № документа, код налогового органа;

- полное ФИО (при подаче от частного лица или предпринимателя) либо название организации;

- ссылка на НК, на основании которой должен быть произведен возврат;

- рассматриваемый в заявлении период налогообложения;

- ОКТМО и КБК;

- сведения о лице, подтверждающем передачу сведений (руководитель предприятия или уполномоченный представитель) и контактный номер.

Помимо четкого соответствия формату заполнения бланка, человек, обратившийся за возвратом налогового сбора, должен поставить подпись и дату на 1-ом листе.

Далее следует информация о счете, реквизитах банка для осуществления перечисления. Информация о получателе включает его полное имя (название юрлица), личном документе заявителя.

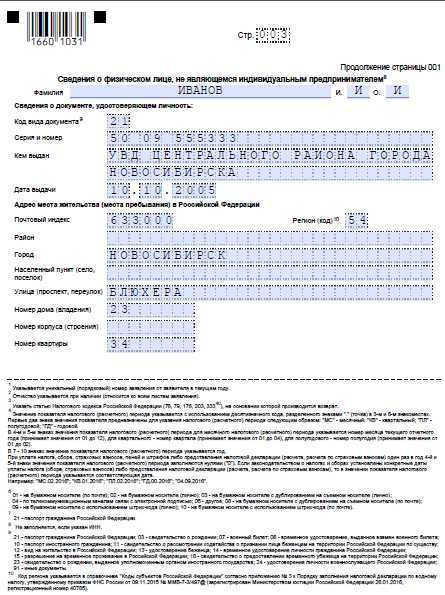

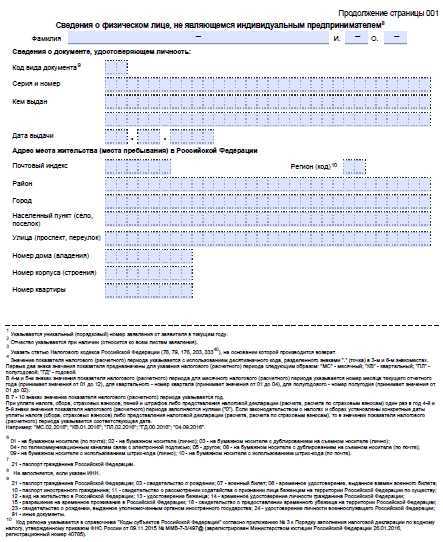

3-я страница предназначена сугубо для физлиц, не ведущих предпринимательскую деятельность. На данной странице отражают информацию о документе, подтверждающем личность заявителя, а также сведения о его регистрации по месту жительства.

В случае указания налогоплательщиком своего ИНН третью страницу можно не заполнять.

В конце документа налогоплательщик расписывается и ставит дату составления заявления. При подаче в электронном виде потребуется заверить обращение КЭП (квалифицированной подписью).

На видео о заполнении заявления

Таким образом, даже если с момента отчисления лишних денежных средств к моменту выявления проблемы прошло довольно много времени, плательщик налога, как физическое, так и юридическое лицо, вправе запросить возврат.

ru-act.com

Заявление о возврате суммы излишне уплаченного налога

Какая установлена форма заявления на возврат налога?

Какая установлена форма заявления на возврат налога?Для уплаты налога необходимо точно вычитать необходимую сумму, для этого следует знать ставку по конкретному налогу, установленную законодателем и налоговую базу, однако налогоплательщики нередко ошибаются в своих расчетах, совершая тем самым переплату.

Дорогие читатели! Мы постоянно пишем актуальные и полезные материалы на наш интернет-журнал по бизнесу и финансам, подписывайтесь на наш канал в Яндекс-Дзен!

Дорогие читатели! Мы постоянно пишем актуальные и полезные материалы на наш интернет-журнал по бизнесу и финансам, подписывайтесь на наш канал в Яндекс-Дзен! Излишне внесенная сумма не является окончательно утерянной, но для ее возврата или зачета в счет будущих платежей необходимо грамотно составить заявление.

Заявление о возврате налога

Это письменное обращение в налоговые органы о возврате лишней суммы, внесенной во время уплаты налога. Важно: реализация данных средств по усмотрению налогоплательщика является его правом.

Необходимо оно для обращения в налоговую инспекцию, подается совместно с документами, указывающими на факт переплаты. На его основании ФНС выполняет проверку точности уплаты налога и выносит свое решение – положительное или отрицательное.

При его составлении используется специальная форма, при этом важно обратить внимание, что с конца марта 2017 года она имеет новый бланк согласно Приказу ФНС РФ от марта 2017 года № ММВ-7-8/182@/

Новая форма составлена в виде машиночитаемой декларации из 3 страниц, а поля для внесения данных, как в отчетности, при этом на каждой странице имеется штрих-код.

Важно: теперь в заявлении помимо основных данных необходимо указывать паспортные сведения или реквизиты предприятия.

В каком порядке осуществляется зачет или возврат излишне уплаченных налогов — смотрите в этом видео:

Когда, кем и куда подается документ

Возврат или зачет излишне уплаченной суммы является неотъемлемым правом налогоплательщика, об этом сказано в ст.78 НК РФ.

Формируется данное заявление налогоплательщиком или его представителем, действующем на основании доверенности.

Подавать его доступно в любой день после выполненной переплаты, но не позже 3 лет с момента ее совершения. Обращение происходит в налоговые органы по месту регистрации налогоплательщика.

Основания для возникновения переплаты

Переплата по налогам может произойти в нескольких случаях:

- Организация выполняет взносы по налогу на прибыль ежемесячно авансовыми платежами, а засчитывается данный налог один раз в квартал. После вычитания размера налога в конце квартала оказалось, что он меньше суммы авансовых платежей или предприятие вообще в убытке;

- Организация заполнила уточненную декларацию, по данным которой она вместо прибыли получила убыток или размер налога в новой декларации составляет меньшую сумму;

- Была допущена техническая ошибка в момент перечисления налогов и в итоге уплаченная сумма оказалась выше необходимой. Тут вы узнаете, можно ли зачесть переплату по НДФЛ.

Форма, бланки и образцы заявления

Согласно новой редакции ст.78 Налогового кодекса, налогоплательщик может распорядиться излишне внесенной суммой по своему усмотрению:

- Зачесть в счет будущих платежей;

- Возвратить сумму;

- Зачитать в счет погашении недоимок по прочим взносам;

- Погасить штрафы и пени.

Такие правила распространяются на все виды платежей, госпошлин и сборов. Важно: при этом следует помнить, что при наличии задолженности о возврате суммы не может быть речи.

Как уже выше упоминалось в 2017 году были внесены новые изменения в форму и порядок заполнения заявления. Заявление по возврату суммы является приложением №8 к Приказу о новой форме, этим же законодательным актом прежняя форма отменена.

Документ универсален, и приемлем для заполнения частным лицом и предприятием. На первом листе указывается номер ИФНС и реквизиты предприятия или предпринимателя.

Обязательно следует подписывать документ заполнителю, при этом штамп ставиться только в случаях, установленных применения штампа внутренними нормативными документами.

Образец заполнения заявления о возврате излишне уплаченной суммы.

Образец заполнения заявления о возврате излишне уплаченной суммы.Бумагу доступно заполнять на компьютере или от руки, но при этом следует помнить, что нельзя делать помарок и ошибок, если данный факт произошел, лучше заполнить новый бланк.

Важно: формировать документ лучше в 2-х экземплярах, один после регистрации налоговыми органами оставить у себя, для использования при необходимости в ходе судебных прений.

Правильное заполнение документа

В 2017 году бланк заявления должен содержать следующие данные:

В шапке документа на первом листе следует указать:

- Данные налогового органа;

- Сведения о налогоплательщике – ФИО, адрес проживания, ИНН, паспортные данные, это относительно ИП;

- Если данные относительно предприятия, то необходимо указать его наименование и реквизиты представителя;

- Далее необходимо подчеркнуть статью основание для возврата средств – 78 или 79;

- Следует указать точную сумму переплаты и период, за который произошла переплата;

- Указать код по ОКТМО и бюджетной классификации;

- Указать расчетный счет в банке;

- Указать количество заполненных листов;

- КПП, ИНН;

- Подпись и дата заполнения.

На приложении к стр. 001 нужно указать все данные относительно расчетного счета в банке:

- Наименование финансового учреждения;

- Наименование счета;

- Корреспондентский счет;

- Банковский ИНН;

- Номер счета;

- Реквизиты получателя.

Бланк заявления на возврат излишне уплаченного налога или сбора.

Бланк заявления на возврат излишне уплаченного налога или сбора.Документ доступно подать:

- Самостоятельно;

- Через почту России заказным письмом;

- В электронном формате.

К нему необходимо приложить:

- Платежки за данный период;

- Акт сверки с налоговой или выписку из ФНС о состоянии счетов;

- Уточненную декларацию.

Рассмотрение заявления налоговой

После получения заявления налоговые органы имеют срок 10 дней на принятия решения, в течение 5 дней они обязаны уведомить заявителя относительно своего решения.

При положительном решении возврат происходит в течение месяца с момента подачи заявления, однако при этом следует помнить, что возврат менее приемлемый выход из ситуации для ФНС, нежели зачет.

Если переплата была обнаружена налогоплательщиком лично, то налоговая может инициировать камеральную проверку, на которую уйдет до 3 месяцев.

В более легком варианте сверка счетов в течение 2 недель. И только после итогов таких проверок идет отсчет срока на принятия решения, то есть весь процесс возврата может затянуться до 4 месяцев.

Результат таких проверок и обращений не всегда может быть положительным, так как при наличии у плательщика долгов, налоговая могла самостоятельно засчитать излишек в счет долга ранее обращения заявителя.

Здесь вы узнаете, как правильно составить и подать в налоговую заявление на возврат НДФЛ.

Если же отказ был получен по другой причине, необходимо получить обоснованный отказ в письменной форме, с которым доступно обращаться в судебные инстанции для обжалования решения.

Заключение

Заявление на возврат средств заполняется достаточно просто, необходимо только знать сумму переплаты и период ее возникновения. Также важно подготовить все необходимые документы и быть уверенным в отсутствии долгов и штрафов.

Что делать, если возникает переплата по налогу? От чего зависит зачёт или возврат средств? Ответы на эти вопросы содержатся тут:

Позвоните по телефону +7 (499) 288-03-12 или задайте вопрос и получите ответ юриста через 5 минут. Консультация бесплатная!

fbm.ru

Заявления о возврате суммы излишне уплаченного налога образец

24 апреля 2017 ЗаявленияПереплаченная сумма налога может быть возвращена или зачтена в счет предстоящих платежей.

Чтобы сообщить ФНС, как именно необходимо исправить ситуацию с переплатой налога, требуется заполнить типовой бланк заявления, который обновлен с 2017 года, актуальный формат подготовлен Приказом ФНС ММВ-7-8/182@ от 14.02.2017.

Указанный бланк можно использовать не только при совершении переплаты по налоговым суммам, но и по взносам, пени, штрафу.

Заполненный образец следует подать в отделение налогового органа, где плательщик стоит на учете. Для организаций — это место постановки на учет в момент образования юридического лица, для физ лиц — отделение по месту проживания.

Переплату возможно зачесть в счет недоимки или будущих платежей, в этом случае заполняется такое заявление.

Для налогоплательщика, излишне перечислившего налог, доступны следующие способы подачи заявления о возврате:

- прийти в ФНС и подать специалисту заявление, от организации это может сделать руководитель или любой представитель при наличии доверенности;

- отправить почтовым письмом, в которое будет вложена опись;

- направить электронно по ТКС при условии, что заполненный образец запроса о возврате налога заверен УКЭП.

Сумма излишне уплаченного налога может быть вызвана рядом причин, но если при этом была подана декларация с неверно указанными данными, то вместе с подачей заполненного заявление нужно также предоставить и уточненную декларацию.

Налоговая рассматривает документы 10 рабочих дней с момента получения документов о возврате излишне перечисленного налога.

Данный срок может исчисляться также с момента подписания акта сверки с налогоплательщиком, если таковая ФНС проводится.

Возврат переплаченной денежной суммы производится в течение месяца с момента принятия положительного решения налоговым специалистом.

Образец заполнения при перерплате

Новый бланк включает три листа.

Первый лист бланка заявления считается титульным, здесь последовательно отражаются такие данные:

Поле бланка | Информация для заполнения |

| Номер | Номер заявления является порядковым и соответствует очередности подачи документов о возврате данным налогоплательщиком. Нумерация отсчитывается с начала года. Номера должны быть уникальными в рамках одного года. |

| Код ФНС | Соответствует тому отделению, куда сдается заполненный образец |

| Наименование налогоплательщика | Вносится либо название юридического лица, либо ФИО ИП или физического лица |

| Статья НК РФ | Статья кодекса, на основании которой проводится возврат переплаченного налога или другого платежа. |

| Пояснения по сумме, подлежащей возврату | Цифрой указывается: 1 – излишне уплаченная; 2 – излишне взысканная; 3 – подлежащая возмещению. В следующей клетке поясняется вид платежа. Для возврата нужно указать 1 1. |

| Сумма | Цифрами вносится сумма, подлежащая возврату |

| Период | Налоговый или расчетный период, к которому относился платеж, в результате которого обнаружена переплата. Обозначения кодовое, внизу бланка заявления даются пояснения по расшифровке и заполнению данного поля. |

| ОКТМО | Код, по которому был совершен платеж |

| КБК | Код бюджетной классификации, который был указан при совершении неверного платежа. |

| Сведения о заявителе | Указывается, кто подает заявление – налогоплательщик или его представитель. Представителям нужно внести свои ФИО и контактные данные, руководителю юридического лица также нужно заполнить свои ФИО и телефон. Физическому лицу, возвращающему перечисленный налог, достаточно привести свой телефон. |

На втором листе бланка заполняются реквизиты счета в банке, куда ФНС перечислить излишнюю сумму платежа.

Последний лист заполняется только физ лицами, которые не являются ИП.

Скачать бланк и пример

Образец заявления о возврате суммы излишне уплаченного налога — скачать.

Новый бланк при переплате — скачать.

Не нашли в статье ответ на Ваш вопрос? Получите инструкции, как решить именно Вашу проблему. Позвоните по телефону прямо сейчас: +7 (499) 653-60-72 доб.445 — Москва — ПОЗВОНИТЬ +7 (812) 426-14-07 доб.394 — Санкт-Петербург — ПОЗВОНИТЬ Задайте вопрос бесплатно здесь — если вы проживаете в другом регионе. Это быстро и бесплатно! |

blankived.ru