Как работает фондовый рынок

Фондовый рынок сегодня – это существенная часть финансовой отрасли, где обращаются активы на триллионы долларов. Капитализация всех фондовых рынков мира сегодня сопоставима с ВВП всего мира, и даже его превышает. В этой отрасли работают миллионы людей.

Но что собой представляет фондовый рынок изнутри. Какие есть институты и механизмы, которые отвечают за безопасность и бесперебойную работу этого огромного денежного механизма.

В этой статье мы разберем устройство российского фондового рынка, его основных игроков, их функции и что они дают в первую очередь частному инвестору.

Прежде всего необходимо сказать, что фондовый рынок и рынок ценных бумаг – это не совсем одно и тоже. Классически под рынком ценных бумаг понимают любые отношения между различными участниками рынка, связанные с обращением, выпуском, а также изъятием из обращения различных ценных бумаг. Рынок ценных бумаг, таким образом, охватывает все виды операций как на биржевом, так и на внебиржевом секторе. В свою очередь фондовый рынок — это часть общенационального рынка ценных бумаг, функционирующая в структурированной и организованной форме в виде фондовой биржи.

Строго говоря, фондовый рынок – это организованный рынок ценных бумаг, все участники которого работают по установленным правилам.

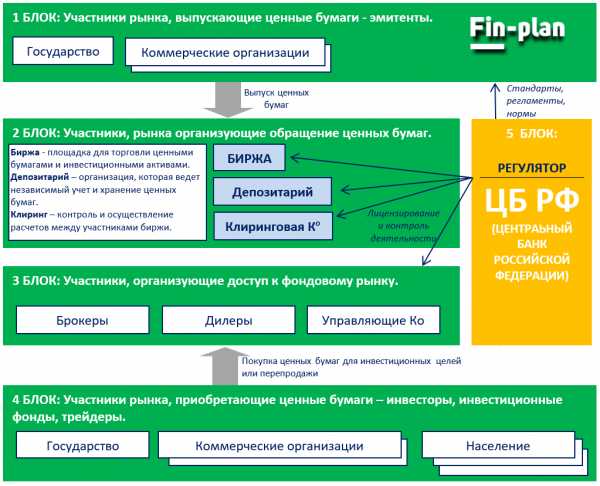

Схема работы фондового рынка:

На фондовом рынке можно выделить 5 типов участников:

-

Участники рынка, выпускающие ценные бумаги. Их еще называют эмитенты. Это, например, предприятия, выпускающие акции и облигации, а также государство и субъекты федерации, выпускающие облигации.

-

Участники рынка, организующие обращение ценных бумаг. Это биржа, на которой ценные бумаги покупаются и продаются частными и институциональными инвесторами и трейдерами, а также депозитарии и клиринговые компании, отвечающие за контроль расчетов и учет сделок купли-продажи.

-

Следующая группа – это участники, организующие доступ к финансовым активам биржи для широкого круга трейдеров и инвесторов. Это брокеры, управляющие компании, а также дилеры. Эти компании имеют право осуществлять сделки на бирже как от своего имени, так и от имени своих клиентов, предоставляя таким образом доступ к биржевому рынку всем желающим.

-

Пожалуй, самая главная группа, ради которой и создана вся инфраструктура – это сами частные и институциональные инвесторы и трейдеры. Те, кто приобретает ценные бумаги как с целью владения, так и с целью перепродажи.

-

Отдельной группы заслуживает главный регулятор, устанавливающий правила для всех участников, осуществляющий постоянный контроль деятельности участников и строго карающий за нарушение правил – это Центральный Банк

Далее рассмотрим подробнее тех участников фондового рынка, чья деятельность требует более подробного пояснения.

Как устроена биржа

Итак, основу фондового рынка составляет именно биржа, на которой осуществляются сделки только с зарегистрированными (котируемыми) на ней фондовыми активами и инструментами. Спектр таких финансовых ценностей в настоящее время существенно расширяется. К ним уже относят не только сами ценные бумаги, но и валюты, и драгоценные металлы, контракты, кредитные соглашения, а также различные гибридные инструменты, создаваемые на основе других ценных бумаг, валют и контрактов (например, фьючерсы и опционы).

Первой в современной России в мае 1990 года была создана Московская Товарная биржа. В 1991 году в России работали уже более ста бирж, это около половины от существующих в то время бирж во всем мире. В 1992 г. создана основная биржевая фондовая площадка ММВБ, а в июле 1995 г. появился современный рынок РТС. В 2010 г. эти биржи объявили о слиянии и уже в декабре 2011 г. на их основе создана крупнейшая в России интегрированная биржевая структура, переименованная в Московскую биржу.

Сегодня биржа и другие институциональные участники организованного рынка ценных бумаг в России формируют систему с очень высокой степенью регламентированности, прозрачности и упорядоченности операций. Что, в первую очередь, направлено на защиту интересов инвесторов.

Фондовая биржа — это организация, которая предоставляет площадку и инфраструктуру для проведения организованной торговли ценными бумагами и другими финансовыми активами. В 21 веке биржа — это, в первую очередь, высокотехнологичная компания, основу работы которой составляют сервера, высокоскоростное и защищенное оборудование, новейшее программное обеспечение. Поскольку основная задача биржи – связать сотни тысяч и миллионы покупателей и продавцов финансовых ценностей посредством интернета и предоставить им возможность заключить сделки между собой. Ежедневно на Московской бирже заключается миллионы сделок. Стратегическая задача биржи — это поддержание ликвидности рынка. Ликвидный рынок подразумевает высокую частоту сделок, значительные торговые обороты, что приводит к плавному движению цен и низким спредам (разница между ценой покупки и продажи в один и тот же момент времени). Низкая ликвидность рынка, наоборот, ведет к напряженности среди участников биржи, страху, что актив некому будет реализовать и возникновению негативных ожиданий и панических настроений участников биржевой торговли.

Именно поэтому деятельность биржи строго регламентирована. При этом собственники биржи не имеют права извлекать и получать какие-либо доходы от купли-продажи финансовых активов на бирже. Это обеспечивает беспристрастность биржи относительно цен самих активов. В тоже самое время биржа зарабатывает на комиссионных и в случае, если на бирже высокая ликвидность и много участников торгов, биржа будет довольно прибыльной организацией (пример – Нью-Йоркская фондовая биржа, Московская биржа и т.д.).

Торговать на фондовой бирже имеют право лишь специальные, аккредитованные участники — брокеры, дилеры, управляющие компании, имеющие соответствующие лицензии. В свою очередь частные и институциональные инвесторы и трейдеры, желающие торговать на фондовой бирже, участвуют в биржевой торговле опосредованно через данные аккредитованные организации, выступающие посредниками. Для этого достаточно открыть счет в данной организации.

В настоящее время в России функционирует несколько фондовых бирж. Однако реальный основной объем торгов фондовыми ценностями сосредоточен фактически на двух биржах:

-

ОАО «Московская биржа».

Эта биржа образовалась в 2012 году путем слияния бирж ММВБ и РТС. На текущий момент это крупнейшая в России и СНГ фондовая биржа. Котировки данной биржи являются системообразующими и используются, например, для установления официального валютного курса Центральным Банком. Московская Биржа имеет несколько торговых секций, в рамках которых обращаются традиционные ценные бумаги, такие как акции и облигации, а также производные финансовые инструменты, такие как фьючерсы, опционы, есть валютная секция и даже драг. металлы. В состав финансовой группы биржи входят также центральный депозитарий (НКО АО «Национальный расчетный депозитарий») и клиринговый центр (Банк «Национальный Клиринговый Центр»).

-

ОАО «Санкт-Петербургская биржа».

В ноябре 2014 года на Санкт-Петербургской бирже начались торги иностранными ценными бумагами. Сейчас к торгам допущены более 180 акций ведущих мировых компаний, таких как Apple, Facebook, Visa, и другие. В планах — сделать доступными для российских инвесторов все американские акции из индекса S&P-500. Это 500 наиболее ликвидных и интересных акций на американском рынке. По сути это отличный способ диверсификации своего инвестиционного портфеля по странам и валютам без фактического открытия иностранного брокерского счета. Более подробно о Санкт-Петербургской бирже мы писали в статье «Акции Санкт-Петербургской биржи».

Как попасть на фондовую биржу

Функции посредника на фондовой бирже могут выполнять профессиональные участники рынка ценных бумаг, осуществляющие брокерскую и дилерскую деятельность. Ключевое отличие между брокером и дилером заключается в следующем: брокер предоставляет доступ к биржевым операциям своим клиентам, а дилер – выполняет все операции от своего имени и за свой счет.

Также аккредитованным участником фондового рынка могут быть управляющие компании, которые управляют капиталом клиентов по своему усмотрению и в случае, если получают прибыль, делятся ей с клиентами.

Для рядового инвестора или трейдера как физического, так и юридического лица намного доступнее будут услуги брокера или управляющей компании. Заключая договор на брокерское обслуживание, инвестор за комиссию (процент от сделки) получает возможность в течение определенного времени осуществлять торговые операции на бирже со своего брокерского счета. В случае с управляющей компанией — клиент передает денежные средства в управление профессиональным участникам рынка, ожидая доход через определенный период, при этом сам не участвует в выборе и оценке ценных бумаг. В статье «Как заработать на фондовом рынке» мы описывали преимущества и недостатки каждого из этих способов.

Это важно: стоит отметить, что деятельность брокеров организована таким образом, что клиентские счета и собственные денежные средства брокеров строго разделены, фактически брокеры не имеют права доступа к счетам клиентов. В отличии, например, от банков, где клиент просто отдает сумму средств, а банк распоряжается ими по своему усмотрению, выдает в кредит и т.д. Далее, когда будем говорить о депозитариях мы увидим еще один механизм защиты брокерских счетов клиентов.

В современных условиях развития электронных технологий биржевая торговля становится все более доступной для рядовых, непрофессиональных участников фондового рынка. И появляются уже не только брокеры, но и суб-посредники, такие, например, как Тинькофф Банк, которые с одной стороны, берут более высокие комиссии за сделки, а с другой — позволяют совершать операции через телефон буквально в один клик.

Пример технического решения для частных инвесторов в личном кабинете Банка Тинькофф:

Роль и функции всех ключевых участников фондового рынка мы уже описали. Рассмотрим теперь вспомогательных участников, которые занимаются контролем и обслуживание инфраструктуры фондового рынка. К институциональной инфраструктуре фондового рынка, обеспечивающей его функционирование, но не участвующей непосредственно в биржевой торговле, относят депозитарии, клиринговые организации, кредитно-финансовые организации и регулятора рынка (в России это Центральный Банк, являющийся макрорегулятором на финансовых рынках с 2014 года).

Контроль биржевых операций

Главной задачей депозитарной деятельности является учет и регистрация перехода прав владельцев ценных бумаг, а также хранение информационных записей о владельцах ценных бумаг. Депозитарий подтверждает и защищает права владельцев ценных бумаг от неправомерных действий эмитента или брокера. Депозитарии действуют на основании лицензии и их деятельность также контролируется ЦБ РФ. Депозитарии оказывают помощь в реализации прав владельцев ценных бумаг, например, при получении дивидендов, реализации прав на управление компанией через участие в общем собрании акционеров и т.п. Для этого депозитарий может оказывать сопутствующие услуги: ведение денежных счетов клиентов, представление интересов акционера на общем ежегодном собрании, мониторинг деятельности эмитента, анализ рынка, налоговое и инвестиционное консультирование и др.

Это важно: с точки зрения инвестора депозитарии выполняют очень важную защитную функцию. Поскольку все записи о ценных бумагах хранятся именно в депозитарии, это делает клиента независимым от брокера. Закрывая свой брокерский счет в конкретной компании, клиент продолжает оставаться владельцем ценных бумаг. Также это является определенной страховкой на случай закрытия брокера по разным причинам. Мы просто можем пойти к другому брокеру открыть счет и продолжать работать со своими ценными бумагами.

При этом хранение информационных записей о владельцах ценных бумаг в депозитарии не означает перехода к депозитарию права собственности на ценные бумаги клиента.

Клиринговая организация занимается определением взаимных обязательств участников биржевых торгов. Клиринговая организация также действует на основании лицензии. По сути клиринговая палата биржи отслеживает все сделки, фиксирует начальных и конечных продавцов по сделкам. Далее клиринговая палата должна определить, сколько брокеры и дилеры должны заплатить друг другу по итогам биржевой сессии.

На сегодня самым главным регулятором на фондовом рынке является Центральный Банк. Но так было не всегда. Первым регулятором российского фондового рынка была, созданная в 1993 г. Федеральная комиссия по рынку ценных бумаг. Далее ее полномочия в 2004 г. были переданы Федеральной службе по финансовым рынкам (ФСФР). А уже с 2014 г. функции регулятора рынка ценных бумаг были сосредоточены в Центральном банке РФ. Внутри ЦБ РФ фондовым рынком занимается департамент рынка ценных бумаг и товарного рынка, которому отданы все полномочия Федеральной службы по финансовым рынкам в области лицензирования профессиональных участников фондового рынка, регулирования, контроля и надзора за их деятельностью.

Поэтому для частных инвесторов главной гарантией того, что они имеют дело с аккредитованным брокером или управляющей компанией, является наличие соответствующих лицензий, выданных еще ФСФР или же ЦБРФ. Стоит отметить, что большинство российских брокеров, например, на рынке форекс, не имеют никаких лицензий на свою деятельность. Что говорит о сложном правовом статусе и порой даже нелегитимной деятельности таких компаний. В свою очередь, деятельность брокеров фондового рынка более прозрачна. На сайте биржи можно посмотреть списки таких лицензированных брокеров, а также их различные рейтинги и убедиться в надежности компании, с которой планируете работать.

Подведем итог

Фондовый рынок является одним из наиболее привлекательных объектов вложения свободных денежных средств. Несмотря на финансовые риски, данный рынок предоставляет инвестору или трейдеру перспективу получения высокой доходности и относительно гарантированной ликвидности своих вложений. В России фондовый рынок достаточно молод и сильно недооценен. Именно поэтому он достаточно динамичен и представляет интерес не только для отечественных, но и для зарубежных инвесторов. Для того чтобы понять, как сделать свои первые шаги в инвестировании на фондовом рынке, приглашаем Вас на наши бесплатные мастер-классы, где мы рассказываем, как минимизировать риски, находить защищенные инвестиционные активы и при этом добиваться стабильной и приличной доходности – узнать подробнее о ближайшем мастер-классе.

Если статья была Вам полезна, поставьте лайк и поделитесь ей с друзьями!

fin-plan.org

Фондовый рынок | Рынок ценных бумаг

|

Фондовый рынок — здесь происходит торговля ценными бумагами. Любой из участников торговли может выступать как в роли покупателя, так и в роли продавца и за счет операций с ценными бумагами заработать приличный капитал. Рынок ценных бумаг является публичным (свободная сеть экономических сделок). Мировой фондовый рынок на начало октября 2008 года, приблизительно оценивался в размере $ 36,6 трлн. Инвестирование и вложения в такой рынок зачастую сравнивают с игрой в казино. Но при этом, в отличие от казино, где все-таки в основном игрок проигрывает, фондовый рынок, даже несмотря на все падения и взлеты, имеет тенденцию направление роста в сторону инвестора. Владение акциями дает право иметь долю с прибыли компании. Цена акции также растет, если компания в итоге развивается и растет относительно прибыли.

|

|

Следует различать понятия фондовая биржа и фондовый рынок

Фондовый рынок — это составная часть рынка капиталов, абстрактное понятие, служащее для обозначения совокупности механизмов и действий, которые дают возможность осуществлять торговлю ценными бумагами, такими как: акции, облигации и производными финансовыми инструментами.

Фондовая биржа — это организация, которая предоставляет место, для совершения торговых сделок и сводит вместе покупателей и продавцов ценных бумаг. У каждой фондовой биржи есть физический адрес, правила и расписание работ.

Фондовый рынок

Представим себе, вы собственник завода по выпуску, какой-либо продукции. На рынке ваше предприятие уже несколько лет и оно не плохо себя зарекомендовало. Количество на заказы продукции завода растет изо дня в день, расширяется сеть сбыта.

И однажды вы понимаете, что для увеличения объема производства и повышения рентабельности, вам понадобиться более дорогостоящее и новое оборудование. И где же взять деньги? Это действительно извечный вопрос для всех предпринимателей. Для этого существуют необходимые варианты.

Вариант 1.

Изъять из оборота средства (не очень подходящий вариант, без оборотного капитала, т.е. без средств на закупку сырья, оплату транспортных издержек, выплату зарплат персоналу — производство может остановиться).

Вариант 2.

В банке взять кредит (для этого вам нужно составить бизнес план, доказать банку его эффективность, предоставить залог, застраховать этот залог и потом, может быть, вам дадут кредит под немалые проценты).

Но есть еще один вариант — использовать фондовый рынок в качестве поиска средств. Как это делается?

Можно пойти двумя путями.

Путь 1.

Акционироваться — т.е. продать часть своего предприятия инвесторам. Вы разделяете стоимость своего завода на много равных частей, иначе говоря — акции. И затем продаете эти части через фондовый рынок. В итоге у вашего предприятия появляются дополнительные владельцы, а у вас необходимый капитал для развития.

Путь 2.

Занять деньги — через тот же фондовый рынок. Вы выпускаете долговые обязательства, иначе говоря — облигации на сумму, которая вам необходима и потом продаете эти облигации на бирже с обещанием выкупить их обратно, через определенный срок и заплатить процент покупателям. Ставка вознаграждения, срок действия облигаций и их первичная стоимость — обговариваются заранее.

По сути, вы берете тот же кредит сразу у большого количества кредиторов, причем по более низкой цене и без залога. Конечно, процесс это не такой простой, как кажется на первый взгляд. Для того чтобы выйти на фондовый рынок необходимо пройти финансовый аудит, получить кредитный рейтинг — но затраты того стоят.

Фондовый рынок — это целый мир, живущий по особым законам. Чтобы эти законы понять, надо четко представлять его архитектуру. Этот рынок делится на первичный и вторичный. Также он бывает биржевой и внебиржевой.

На сайте фондовый рынок также будет предоставлена информация о срочном, валютном, денежном и товарном рынке.

РЫНОК ЦЕННЫХ БУМАГ

РЕЙТИНГОВЫЕ АГЕНТСТВА

ФОНДОВАЯ БИРЖА

ФОНДОВАЯ БИРЖА

Read more

РЫНОК ЦЕННЫХ БУМАГ

РЕЙТИНГОВЫЕ АГЕНТСТВА

ФОНДОВАЯ БИРЖА

ФОНДОВАЯ БИРЖА

Read more

fondovyj-rynok.ru

Динамика фондового рынка — ПСК Монолит

Хотя в целом десятилетие (1920-е гг.) было успешным, ситуацию нельзя характеризовать как непрерывный бум — фондовый рынок и экономика прошли через серию кратковременных подъемов и спадов. Десятилетие началось с краткосрочного подъема деловой активности, связанного с Первой мировой войной, который продолжался с марта 1919 по январь 1920 г. За ним последовала резкая рецессия, длившаяся с января 1920 по июль 1921 г. Затем были еще две рецессии, с мая 1923 по июль 1924 г. и с октября 1926 по ноябрь 1927г. Рецессия 1920-1921 гг. была самой глубокой, с резким падением цен. Последующие спады оказались более мягкими. Если последние два десятилетия XX века приучили многих из нас к мысли, что рецессии — это просто короткие перерывы в длительных периодах экономического роста, то в 1920-е гг. и реальность, и настроения были совсем иными. В период с 1840 г. (с которого начинается отсчет деловых циклов) до 1919 г. более 40% всего времени США находились в рецессии. С 1945 г. эта доля сократилась примерно до 20%. И, наконец, в 1990-е гг. на рецессию пришлось всего 8 из 120 месяцев.

Динамика фондового рынка в 1920-е гг., построенная на основе фондовых индексов Комиссии Коулса, разработанных АлфредомКоулсом в рамках анализа фондового рынка после краха 1929 г. В первые две трети десятилетия, после окончания рецессии 1920-1921 гг. и до марта 1928г., фондовый рынок рос с небольшими перерывами, в сумме набрав примерно 165%. За эти 80 месяцев средние темпы роста составили порядка 16% в год без учета дивидендов. Поскольку в 1920-е гг. размеры дивидендов были более значительными, чем сегодня, их исключение из рассмотрения упрощает сравнение с текущими данными. В марте 1928 г. рост рынка ускорился, и цены акций стремительно пошли вверх, достигнув максимума в сентябре 1929г. За эти 18 месяцев они выросли на 63% при годовых темпах роста 38%. На пике рынка акции стоили в 4,3 раза дороже, чем в 1921 г.

Какими бы удивительными ни казались эти цифры, куда больше шокирует правая часть графика на рис. 2-2, где показан обвал рынка. К ноябрю 1929 г. цены акций упали почти на 33%. Несмотря на кратковременные отскоки, к июню 1932 г. рынокдостиг дна, потеряв в совокупности 85% своей стоимости. (Восемьдесят пять процентов — это не опечатка.) Минимум июня 1932 г. был самой низкой точкой за предыдущие 35 лет, начиная с мая 1897 г.

Дата: 27 июля 2014, Просмотров: 102

Самые популярные материалы

Добавить комментарий

monolit-invest.ru

Идеи фондовых рынков — ПСК Монолит

Идея заключалась в том, чтобы использовать изменения индекса для измерения движения рынка в целом. Конечно, можно попытаться подсчитать общую стоимость всех акций, обращающихся на рынке, и с ее помощью отслеживать динамику рынка. Это пробовали делать, но столкнулись с рядом практических трудностей. В США торгуются акции порядка 8000 эмитентов. Объем торговли по некоторым из них составляет сотни, тысячи и даже миллионы акций в день, а цены котируются в широкодоступных электронных системах. По акциям других эмитентов заключается всего несколько сделок в день или даже в неделю, поэтому они котируются редко. Нужно как-то разграничить легко и трудно доступные акции, но непонятно, как это сделать. Более того, цены некоторых акций могут прыгать вверх или вниз только лишь потому, что один из инвесторов пытается продать или купить небольшой пакет. Здесь также нужно провести черту между акциями, которые следует учитывать и не следует учитывать. Если бы нас устраивали ежедневные или еженедельные расчеты, то более или менее «полный» список был бы приемлемым вариантом. Но когда речь идет об обновлении данных с интервалом в 15 секунд, лучше оперировать менее громоздкими списками.

В фондовых индексах, как и во многом другом, большую роль играют традиции и привычка. В нынешнем виде Dow Jones Industrials рассчитывается с 1928 г. как среднее арифметическое цен акций 30 компаний. Индекс S&P 500 рассчитывается на основе 500 акций с 1957 г. и является средним показателем для всего рынка с 1923 г. Строго говоря, ни один из этих индексов не представляет рынок в целом. Однако S&P 500 довольно близок к этому, особенно с учетом того, что он базируется на рыночной стоимости входящих в него компаний. Существует индекс с еще более широкой базой — Wilshire 5000. Несмотря на название, в его состав входит порядка 7700 акций. Однако инвесторы, пытающиеся строить свои портфели на основе этого индекса, обычно ограничиваются 3000 акций, т.е. меньше чем половиной. В некоторых научных работах используются данные Центра исследования тенденций изменения курсов ценных бумаг (CRSP) при Чикагском университете, который публикует взвешенные по стоимости индексы всех акций на рынке. Хотя данные CRSPнесомненно полезны, они не доступны в режиме реального времени.

Дата: 30 июня 2014, Просмотров: 90

Самые популярные материалы

Добавить комментарий

monolit-invest.ru

Что такое фондовый рынок и как он работает?

В настоящее время в условиях рыночной экономики многие люди, которым хочется иметь стабильный заработок, рано или поздно приходят к тому, чтобы подробней ознакомиться с таким понятием, как фондовый рынок.

Что такое фондовый рынок?

В настоящее время ежедневно совершается большое количество сделок между фондовыми брокерами и трейдерами. Продажи акций и облигаций производятся практически в круглосуточном режиме. Именно с их помощью осуществляется торговля на фондовом рынке. Он представляет собой центральную площадку для проведения самых разных сделок.

Фондовый рынок — это финансовый рынок, деятельность которого связана с проведением сделок по купле продаже ценных бумаг.

В современном мире рынок ценных бумаг представляет собой один из самых распространенных вариантов вложения собственных средств. Благодаря нему имеется возможность получать стабильный доход.

Функции фондового рынка

Если вы планируете зарабатывать на финансовом рынке при помощи брокера Форекс или любого другого, то следует для начала ознакомиться с основными функциями фондового рынка и разбираться в его работе.

У него имеется большое количество функций, среди которых выделяются:

- перераспределительная

- финансирование дефицита

- централизация капитала

- учетная

- стимулирование

Привлечение средств

Для развития финансирования своей деятельности многие организации и государства выпускают ценные бумаги. Во время продажи акций, облигаций, фьючерсов происходит привлечение средств в бюджет. Если мы говорим о государственных ценных бумагах, то происходит привлечение средств в государственную казну.

Распределение капитала

Игроками фондового рынка являются участники с различными финансовыми возможностями. Финансовый рынок предлагает им при помощи него использовать самый разный уровень капитала для участи в сделках. Когда они совершаются, то происходит перераспределение капитала.

В сделках могут принимать участие:

- государство

- государственные компании

- частные фирмы

- частные инвесторы

Благодаря их активному участию образуются финансовые потоки посредством торговли на такой площадке, как фондовая биржа акциями, облигациями или фьючерсами, которые в последующем перераспределяются.

Регуляторная функция

Фьючерсы и прочие ценные бумаги обладают своей определенной стоимостью. Она формируется в зависимости от того насколько востребованы на данный момент те или иные из них. Рынок еще и во многом благодаря этому считается активным. Ведь благодаря совершаемым сделкам определяется капитализация.

Классификация фондового рынка

Современные фондовые рынки могут быть нескольких видов. Они определяются несколькими критериями. В частности, имеется два основных параметра, по которым их можно подразделить на категории:

- Первичный рынок ценных бумаг

- Вторичный рынок ценных бумаг

Кроме того, рынок подразделяется на категории еще и последующим критериям:

- по срокам: срочный, среднесрочный, долгосрочный

- по эмитентам: рынок государственных облигаций, частных фирм

- типам ценных бумаг

Первичный рынок ценных бумаг

Данный рынок характеризуется тем, что на нем происходит торговля теми ценными бумагами, которые только недавно были выпущены, и у них еще не было ни одного владельца. У него имеется одна особенность, которую нельзя не учитывать, если местом получения дополнительного дохода является фондовая биржа, где совершаются сделки по таким бумагам. Она заключается в постоянном колебании цены и спекуляции.

Вторичный рынок ценных бумаг

Это вид рынка ценных бумаг характеризуется тем, что на нем проводятся сделки по купле продаже ценных бумаг, которые уже находились в обращении и имели хотя бы одного владельца. Обычно у них уже имеется своя установившаяся рыночная стоимость. Участникам нет необходимости для совершения по ним сделок суетиться. Благодаря этому сделки проводятся в спокойной обстановке.

Что можно купить на фондовом рынке

Каждый участник самостоятельно может определить, какие инструменты финансового рынка можно использовать для торговли. Они представлены несколькими видами. Для того чтобы определиться можно почитать новости фондового рынка и ознакомиться с тем, какие инструменты наиболее востребованы, и при помощи каких из них можно совершать на данный момент успешные сделки.

На фондом рынке можно совершать сделки по следующим видам инструментов:

- опционы

- акции

- облигации

- фьючерсы

Акции

Акции представляют собой разновидность ценных бумаг, при покупке которых, человек вносит свой вклад в капитал компании. Он равен стоимости одной акции. После совершения сделки у него появляется право на получение части дохода фирмы. При владении 50-ю процентами акций одной из фирм, у человека имеется возможность иметь право на половину ее прибыли.

Облигации

Облигации представляют собой обязательства. Благодаря такому ценному документу участник финансового рынка имеет возможность получить от компании (эмитента) денежную выплату при ее предъявлении. Выпускаться такие бумаги могут либо государством, либо частными или государственными компаниями.

Опционы

Во время торговли различными инструментами участники рынка строят свои предположения по поводу того, каким образом может измениться цена того или иного финансового инструмента. Затем происходит покупка опциона по определенной стоимости. Торговые роботы Форекс позволяют автоматизировать подобную работу на бирже, создавая своим владельцам почти пассивный доход. «Почти» означает, что следить за роботами, дорабатывать их и менять алгоритмы в зависимости от рыночной ситуации все же необходимо. Для того чтобы успешно торговать опционами, представленными валютными инструментами, например, можно изучить финансовые рынки курсы валют.

Фьючерсы

Фьючерсы представляют собой обязательства между сторонами, по которым одна из них обязана передать другой товар по определенной стоимости.

Как заработать на фондовом рынке?

Фондовый рынок характеризуется тем, что на нем имеются большие возможности для заработка компаний, которые владеют или готовы приобрести ценные бумаги. Участники такого рынка имеют возможность использовать самые разные стратегии, но им можно будет пользоваться только тремя торговыми направлениями.

Инвестиции в ценные бумаги

Валютный рынок предлагает заработать путем использования спекулятивных методов. Благодаря рынку ценных бумаг имеется возможность при помощи финансовых инструментов получать стабильный доход. Некоторые опытные участники финансового рынка советуют для получения большей прибыли стараться совмещать инвестиции и трейдинг. Таким образом, часть акций, например, можно продать, а часть оставить для получения пассивной прибыли.

Спекуляция на ценных бумагах

Спекулянты стремятся заработать как можно больше на данный момент. Они не интересуются возможность получения пассивного дохода в долгосрочной перспективе. Они стремятся покупать ценные бумаги за меньшую стоимость, а продавать за более высокую. Иногда это стратегия Форекс или трейдеров, сотрудничающих с другими брокерами. Большая часть современных участников рынка предпочитают заключать краткосрочные или среднесрочные сделки.

Продажа акций и облигаций

Этот метод является оптимальным для компаний, которые хотят привлекать капитал путем совершения сделок с ценными бумагами. Этот вид заработка изначально был создан для них. В некоторых случаях компаниями используется фондовый рынок для того чтобы сделать риски по сделкам меньше.

Участники фондового рынка

Сделки по купле продаже при помощи различных инструментов являются ответственным мероприятием, что должно регулироваться правилами. Их должен соблюдать каждый участник финансового рынка. У них должны быть специализированные разрешения и лицензии.

- биржа

- дилер

- брокер

Биржа

Биржа представляет собой компанию, которая регулирует проведение сделок по правилам. Для ведения такой деятельности организация обязана иметь лицензию. Биржа является одним из самых главных маркеров большого количества параметров. Основная роль при этом отведена фондовому индексу. Они у каждого вида биржи свои. На данный момент во всем мире имеется 2300 фондовых индексов.

Дилер

Дилер представляет собой лицо, которое принимает активное участие в сделках купли продажи от своего имени. В большинстве случаев такие участники рынка являются представителями частных компаний. По российскому законодательству дилером не может стать частное лицо. На данного участника фондового рынка возлагается одна из самых важных функций, которая заключается в его поддержании.

Брокер

Брокер представляет собой лицо, совершающее сделки не от своего имени, а от лица компании — его клиента. На основе договора он заключает сделки по купле-продаже. Частное лицо не может начать торговать на фондовом рынке без заключения соглашения брокером. Это связано с тем, что у брокера имеется торговое место на фондовом рынке.

Рейтинг брокеров фондового рынка

Для каждого трейдера одним из самых надежных инструментов может стать рейтинг самых популярных брокеров, которые уже успели зарекомендовать себя на финансовом рынке с наилучшей стороны. Благодаря нему имеется возможность сравнить их параметры и выбрать для себя оптимального партнера для дальнейшего сотрудничества.

ТОП-5 брокеров фондового рынка:

Инвестиционные фонды

Инвестиционные фонды – это те участник рынка, которые принимают участие в сделках за свой собственный счет. Они выходят на рынок для того чтобы торговать, покупать ценные бумаги и получать прибыль. Такие инвесторы нередко объединяются в хедж-фонд.

Частные инвесторы

Многие частные инвесторы не торопятся выходить на фондовый рынок во многом из-за сложившегося мнения о том, что участию в его торгах нужно уделять большое количество времени. Однако все же есть те, которые стремятся вкладывать свои деньги в ценные бумаги для приумножения своего капитала. При этом они выбирают стратегии, позволяющие им добиваться огромного успеха.

Советы для участников фондового рынка

Для того чтобы начать торговать на финансовом рынке очень важно пройти достаточно хорошее обучение. Оно поможет в последующем подобрать для себя оптимальную стратегию для совершения сделок. На сегодняшний день имеется большое количество организаций, которые предлагают отличные программы для обучения. Если планируете заниматься торговлей опционами, для обучения потребуется совсем немного времени, которое составляет в среднем до 15 часов. Для торговли на финансовом рынке, то обучающий путь затянется.

Любые инвестиции — это риск

На первых порах не исключено, что прибыль будет меньше по размеру, чем вложения. Однако не стоит останавливаться, потому что с неудачными моментами изначально сталкивались практически все участники финансового рынка.

Инвестиционный дневник

Для того чтобы добиваться успеха в сфере трейдинга, необходимо вести свой инвестиционный дневник по каждой сделке. Его также можно использовать для того чтобы проводить технический анализ фондового рынка. Можно анализировать свои ошибки и не допускать их в будущем.

Стратегия торговли

Для того чтобы стать успешным игроком финансового рынка необходимо использовать стратегию. Она представляет собой набор правил, которым нужно следовать в любой ситуации. Отступать от данных правил нельзя ни когда сделки удачные, ни когда они не завершаются успехом.

Советы трейдеров

Всегда следует прислушиваться к своим более опытным коллегам, которые уже добились успеха, и плохого никогда не посоветуют. Они расскажут, как правильно использовать кредитное плечо брокера, например. Советами никогда не следует пренебрегать особенно начинающим трейдерам, которые только ищу оптимальные стратегии. Практически у каждого опытного игрока рынка имеется несколько правил, которым они следуют. Их можно взять на заметку и пользоваться.

Что делать НЕ надо!

После принятия решения торговать на фондовом рынке, необходимо знать несколько вещей, которые точно делать не нужно. На первых порах важно пройти обучение. Оно позволит подготовиться. И когда придет время заключать сделки, то многие новички начинают совершать ошибки, которые не приводят к ожидаемым результатам. Первое, что не нужно делать – это не паниковать, потому что даже у самых опытных тредейров случаются подобные ситуации и нужно просто все проанализировать и стараться добиваться успеха.

Долгое нахождение в убытке

Очень важно добиваться максимальных высот. Не следует огорчаться, когда на первых порах будут появляться убытки. Главное улучшать свои показатели по сделкам и стремиться к высотам. Анализируйте каждую из них, чтобы понять, что было сделано неправильно, и исключить вероятность ошибок в будущем.

Ранняя фиксация прибыли

Основной чертой каждого трейдера является то, что он всегда готов к тому, что он на сделке может потерять прибыль. Не стоит заранее фиксировать свою прибыль, а затем огорчаться, если она окажется меньше из-за возможных потерь.

Торговля на открытии рынка

Новичкам лучше не пользоваться возможностями торговли на открытии рынка, потому что при этом очень важно обладать методиками для поиска оптимальных сделок. У опытных трейдеров получается это делать. Они уже могут после открытия рынка говорить об успехе тех или иных сделок. Новички не обладают достаточными навыками для принятия таких решений.

Вывод

Сегодня имеется большое количество людей, которые стремятся получать стабильный заработок. И лучшего места, чем финансовый рынок для этого сложно представить. Для начала важно ознакомиться с тем, как он устроен, кто является его основными участниками и основные правила, и советы для успешной торговли финансовыми инструментами.

www.iqmonitor.ru

Финансовые инструменты фондового рынка

Фондовый рынок

Финансовые инструменты фондового рынка – это разные формы обязательств для долгосрочного и краткосрочного инвестирования, которые торгуются на рынке ценных бумаг.

Финансовые инструменты фондового рынка – это разные формы обязательств для долгосрочного и краткосрочного инвестирования, которые торгуются на рынке ценных бумаг.

Все финансовые инструменты фондового рынка делятся на две большие группы:

- Основные инструменты – акции, облигации;

- Производные инструменты – сертификаты, коносамент, опционы, чеки, векселя, фьючерсы и др.

В данной статье будет дана краткая характеристика всех инструментов рынка ценных бумаг

Основные инструменты

К основным ценным бумагам относятся бумаги, в основу которых заложены имущественные права на актив (капитал, деньги, товар, имущество, ресурсы и др.).

Акции. Ценные бумаги, которые удостоверяют участие их владельцев в формировании уставного фонда АО, и дают право на получение определенной доли прибыли в форме дивидендов. На современном этапе развития российского фондового рынка акции являются самым широко представленным инструментом, хотя по данному показателю они серьезно уступают показателям рынка ценных бумаг государств с развитой рыночной экономикой. Объем финансовых операций по акциям сравнительно небольшой, это объясняется низкой ликвидностью и доходностью большей части его типов.

Облигации. Ценные бумаги, свидетельствующие о внесении их владельцами денежных средств, и подтверждающие обязанности эмитентов по возмещению номинальной стоимости данной ценной бумаги их владельцам — в предусмотренный срок с выплатой фиксированных процентов (если условия выпуска не предусматривают иное). Сегодня общее количество разновидностей облигаций, обращающихся на отечественном фондовом рынке, сравнительное невелико – если сравнивать с аналогичными ценными бумагами любой другой страны с хорошо развитой рыночной экономикой. Однако по объему операций облигации на фондовом рынке России занимают лидирующие позиции, за счет сделок по гос. облигациям.

Производные финансовые инструменты фондового рынка

Производными называются ценные бумаги, в основу которых заложен какой-либо ценовой актив. Производными инструментами могут быть валютные курсы, процентные ставки, цены биржевых товаров – нефти, мяса, зерна, золота и др. Производные ЦБ удостоверяют обязанность или право инвестора приобрести/купить определенный объем базисного актива – облигаций, акций, валюты, золота и др. – по определенной цене или в определенный момент времени.

Коносамент. Морской товарно-распорядительный документ, который удостоверяет: факт заключения договора о перевозке груза и его приема к отправке, право собственности и распоряжения на груз держателя коносамента, а также право держателя на распоряжение и владение коносаментом. Данная ценная бумага выписывается перевозчиком морского груза (его полномочным представителем) представителю собственника груза или непосредственно самому собственнику.

Депозитные (сберегательные) сертификаты. Финансовые инструменты фондового рынка, представляющие собой письменное свидетельство банка о депонировании денежных средств. Данная бумага может выдаваться также другим кредитно-финансовым институтом, она подтверждает право инвестора на получение депозита (после установленного в документе срока), а также процентов по нему.

Вексель. Письменное долговое обязательство установленной формы, дающее владельцу векселя бесспорное право требовать по окончании срока обязательства от акцептанта или должника уплаты денежной суммы, обозначенной в бумаге. Вексели бывают разных видов: переводной (тратта) – содержит безусловное письменное указание векселедателя плательщику уплатить определенную сумму предъявителю данной ценной бумаги или лицу, которое указано в векселе. Соло-вексель (простой вексель) – безусловное обязательство векселедателя выплатить определенную сумму предъявителю документа или лицу, обозначенному в векселе.

Деривативы. Относительно новые финансовые инструменты фондового рынка. В число основных деривативов входят: фьючерсные контракты, опционные контракты, контракты «своп», форвардные контракты и др.

Опцион представляет собой двустороннее соглашение (контракт), по которому одна сторона приобретает право на продажу/покупку базисного актива, по установленной цене, которая действует в течение всего срока, указанного в контракте. В свою очередь, другая сторона обязуется обеспечить осуществление данного права – за опционную премию. В качестве базисного актива могут выступать краткосрочные государственные облигации.

Фьючерсом является оформленный определенным образом контракт на покупку известного количества ценных бумаг по базисной цене в установленный период времени. Цена фиксируется непосредственно при заключении контракта. Фьючерсные контракты отражают конкретные требования покупателей и продавцов ценных бумаг и являются строго стандартизированными.

forex-investor.net

Ликбез: как устроен фондовый рынок : Журнал СуперИнвестор.Ru

Опубликовано 29 Дек 2015 в Ликбез, Облигации, Портфель

Если вас пугает сама мысль о том, чтобы вложить свои деньги в фондовый рынок (он же — рынок акций), знайте — вы не одиноки. Фальшивые обещания и получившие широкую огласку истории об инвесторах, сорвавших куш или, наоборот, потерявших все, у среднестатистического инвестора искажают представление о реальном положении дел. Но если вы начнете чуть лучше разбираться в фондовом рынке и в том, как он устроен, то, скорее всего, поймете, что он не такой страшный, как могло показаться на первый взгляд, и что он может стать надежным пристанищем ваших инвестиций.

Что такое акция?

Покупая акцию, вы приобретаете часть компании. Когда компании требуется привлечь деньги, она выпускает акции. Это делается с помощью первичного публичного размещения (IPO), при котором цена акции устанавливается в зависимости от оценочной стоимости компании, а также от того, сколько акций она выпускает. Компания получает деньги, которые позволяют ей развивать свой бизнес, акции продолжают торговаться на фондовом рынке.

Трейдеры и инвесторы продолжают покупать и продавать акции компании на фондовом рынке, хотя сама компания больше не получает никаких средств от этого вида торговли. Компания получает деньги только от IPO.

Зачем покупать акции?

Трейдеры и инвесторы продолжают торговать акциями компании после IPO, поскольку субъективная стоимость компании меняется со временем. Инвесторы могут заработать или потерять деньги в зависимости от того, находятся ли их представления в согласии с «рыночными». Рынок — это масса инвесторов и трейдеров, продающих и покупающих акции, тем самым двигая цены вверх или вниз.

Делать прогнозы насчет того, какие акции будут расти или падать в цене, и когда именно, крайне затруднительно. С течением времени акции в целом показывают тенденцию к росту. Именно поэтому инвесторы делают выбор в пользу покупки корзины ценных бумаг в различных секторах (это называется диверсификацией) и держатся за них. Инвесторов, прибегающих к этому подходу, не беспокоят сиюминутные флуктуации стоимости акций. Конечная цель покупки акций — заработать денег на покупке акций компаний, дела у которых, как вам кажется, будут идти хорошо, компаний, чья субъективная стоимость (в виде цены акции) будет повышаться.

Зрелые и устоявшиеся компании могут выплачивать дивиденды, или проценты по акциям, своим акционерам. Дивиденд -это часть прибыли компании, которую компания направляет акционерам. В отличие от дивиденда, стоимость акции продолжит колебаться; убытки и прибыль, связанные с ценой акции, не зависят от дивиденда. Дивиденды могут быть крупными или небольшими — или их вообще может не быть (по многим акциям дивиденды не выплачиваются). Инвесторы, которые хотят получать регулярный доход от инвестиций в фондовый рынок, предпочитают покупать акции, а не выплачивать высокие дивиденды.

Покупая акции компании, вы становитесь владельцем части этой компании и, соответственно, получаете право голоса по ее управлению. Хотя существуют разные классы акций (компания может выпускать акции не один раз), как правило, владение акциями наделяет вас правом голоса, соответствующим количеству принадлежащих вам акций. Акционеры как группа людей, голосующих индивидуально, выбирают совет директоров и могут голосовать по крупным решениям, которые принимает компания.

Зачем продавать акции?

В каждой сделке с акциями есть продавец и есть покупатель. Когда вы покупаете пакет акций, кто-то его должен вам продать. Либо покупатель, либо продавец могут подойти к делу агрессивно, тем самым способствуя росту или снижению цены.

Когда стоимость акции падает, продавцы ведут себя более агрессивно, поскольку готовы продавать по все более и более низкой цене. Покупатели также ведут себя несмело и готовы покупать по все более и более низким ценам. Цена продолжит падать до тех пор, пока не достигнет той точки, когда в игру вступят покупатели, которые начнут становиться более агрессивными и будут готовы покупать по более высокой цене, тем самым поднимая цену.

У инвесторов нет единой повестки, поэтому трейдеры продают акции в разное время. Один инвестор может держаться за акции, которые существенно выросли в цене, а потом продать их, чтобы зафиксировать эту прибыль и получить наличные деньги. Другой трейдер покупал акции по более высокой цене, чем та, за которую они продаются сейчас, что ставит его в невыгодное положение. Этот трейдер может продать акции, чтобы его убытки не стали еще более значительными. Кроме того, инвесторы и трейдеры могут продавать акции из-за своей уверенности в том, что они будут падать в цене, чтобы забрать свои деньги до того, как это случится.

Объем

Количество акций, которое сменит владельцев за один день, называется объемом биржевых торгов. На крупных биржах вроде NYSE или NASDAQ торгуются миллионы акций. Это означает, что, теоретически, тысячи инвесторов в одну и ту же компанию могут принять решение о продаже ее акций в один и тот же день. Акции, которые могут похвастаться значительным ежедневным объемом биржевых торгов, привлекательны для инвесторов, поскольку это означает, что они смогут с легкостью продать или купить акции, когда пожелают.

Когда объем биржевых торгов признаётся недостаточным, или когда никто активно не торгует интересующими вас акциями, все равно существует возможность избавиться от небольшого их количества, поскольку правилами биржи предусматривается, что определенные трейдеры (фирмы) должны обеспечивать объем. Таких трейдеров называют маркет-мейкерами. Они выступают в качестве покупателей и продавцов в те моменты, когда на бирже нет покупателей и продавцов. Однако им не нужно останавливать цены от падения или повышения, поэтому большинство инвесторов и трейдеров делают выбор в пользу торговли акциями с большим объемом торгов, и не полагаются на этих маркет-мейкеров, которые в настоящее время стали преимущественно электронными и автоматизированными. На биржах есть и живые люди. Эти мужчины и женщины в синих куртках торгуют акциями для своих фирм.

Резюме

Акции выпускаются компаниями, чтобы привлечь деньги, после чего акции продолжают торговаться на бирже. В долгосрочной перспективе акции растут в цене, что делает владение ими привлекательным. Кроме того, есть дополнительные бонусы — дивиденды (доход), перспективы получения прибыли и право голоса. Однако стоимость акций может и снижаться. Именно поэтому инвесторы вкладывают деньги в разнообразные акции, рискуя на каждой только незначительным процентом своего капитала. Акции можно купить или продать в любое время, при условии, что для завершения сделки хватает объема торгов. Это означает, что инвесторы могут сокращать потери или извлекать прибыль, когда пожелают.

Источник: Investopedia.com.

Понравилась статья? Поделитесь ею с друзьями в социальных сетях!

Также в этой рубрике:

superinvestor.ru

Ваш доход с увеличением цены на акции становиться положительным. Вложившись в фондовый рынок, вы соответственно ставите на то, что корпоративная прибыль будет возрастающей. Словом, вы надеетесь на положительный рост экономики и соответственно на положительный рост своих инвестиций.

Ваш доход с увеличением цены на акции становиться положительным. Вложившись в фондовый рынок, вы соответственно ставите на то, что корпоративная прибыль будет возрастающей. Словом, вы надеетесь на положительный рост экономики и соответственно на положительный рост своих инвестиций.