Куда выгодно вложить деньги под проценты?

Первая возможность вложить свободные средства – разместить их на депозите в банках. Здесь процент по вкладам будет начисляться в соответствии с условиями договора. Клиент имеет постоянный доход в процентах, которые прибавляются к сумме вклада, либо могут сниматься ежемесячно. Сумма дохода зависит от количество средств размещенных на депозите, вида средств (в какой валюте, драгоценном металле и т.д.).

Надо помнить, что процент по депозиту как правило соответствует расчету банка исходя из инфляции на тот или другой вид размещенных средств. В итоге, доход по депозитам реально сохраняет покупательскую способность денежных средств, в валюте, либо стоимости драг. метала (депозит в драгметаллах). Крайне редко есть предложения, которые позволяют получать реальный доход. Риски — отзыв лицензии, банкротство финансового учреждения, девальвация валюты, в которой размещен депозит, форс-мажорные обстоятельства.

Другой вид размещения средств под проценты – инвестиции. Доходность в процентах предлагается гораздо выше, чем предлагают банки. Но инвестиционные фонды так же имеют ряд отрицательных моментов. Средства, которые размещаются инвестфондами, могут быть потеряны, в результате непродуманных действий самого инвестфонда. Чем выше предлагаемый процент – тем выше риск потерять свои деньги.

Еще один способ получения прибыли в виде процентов – приобретение акций. Здесь зарабатывают на росте стоимости акций и на получении дивидендов.

Способ размещения в Хайп проекте (HYIP — High Yield Investment Program) – 100% потеря средств. Как правило, это мошеннические компании, прикрывающиеся под вывеской инвестиционных фондов. Обещают баснословные проценты. Говоря о риске, приведем пример. Образец Хайп компании – МММ2011.

Куда выгодно вложить деньги под проценты?

Ещё один комментарий от нашего постоянного автора:

Первое, что приходит на ум, так это вложить деньги в банковские депозиты. Это грамотный выбор, так как банковские вклады считаются консервативным и стабильным инструментом инвестирования. Таким образом вкладывают часть средств даже очень состоятельные люди. Очевидным недостатком можно назвать маленькую доходность, позволяющую только сберечь финансы от инфляции. Хотя даже за счет банковских вкладов вполне можно существовать на пассивный доход.

Для увеличения прибыли надо выбирать банк с самыми эффективными показателями, к которым относятся не только наиболее высокие ставки по процентам. С увеличением нестабильности финансовой системы, ставки по процентам возрастают.

Паевые инвестиционные фонды, если сравнивать с предыдущим методом, не дают гарантированный доход. Здесь можно уходить в минус и резко подниматься вверх. Определяющим фактором является правильный подбор ПИФов из всего многочисленного окружения и оптимально подобранный момент для вхождения. Правильно выбранный фонд обеспечивает стабильную доходность до 30 — 40% годовых. Конечно, получается не так много, хотя и гораздо доходней в сравнении с любым банковским вкладом.

Куда выгодно вложить деньги в 2018 году под проценты?

О стабильности в стране пока говорить рано – хотя экономическая ситуация постепенно нормализуется, высокий уровень инфляции и скачки нефтяных котировок заставляют искать способы для инвестирования средств. Точно сказать, куда выгодно вложить деньги в 2018 году под проценты, сложно, ведь многое зависит от суммы, которой располагает человек, от его желания рисковать, размера ожидаемой прибыли. Эксперты уверены: традиционные способы по-прежнему конкурентоспособны и позволяют рассчитывать на стабильный доход.

О стабильности в стране пока говорить рано – хотя экономическая ситуация постепенно нормализуется, высокий уровень инфляции и скачки нефтяных котировок заставляют искать способы для инвестирования средств. Точно сказать, куда выгодно вложить деньги в 2018 году под проценты, сложно, ведь многое зависит от суммы, которой располагает человек, от его желания рисковать, размера ожидаемой прибыли. Эксперты уверены: традиционные способы по-прежнему конкурентоспособны и позволяют рассчитывать на стабильный доход.

Содержание:

Куда вкладывать деньги под проценты?

По мнению финансистов, вкладывать капитал, чтобы он работал, можно как в банковские продукты, так и в реальный сектор. Учитывая, что в 2018 прогнозируется снижение инфляции и постепенный вывод страны из кризиса, сейчас самое время для выгодных инвестиций. Какие способы можно рекомендовать?

Банковские депозиты

Это вечная классика, наиболее популярный способ, который подходит для широкого круга людей. Хранить деньги можно в рублях, так как ключевая ставка в конце марта была снижена Центробанком, евро – валюта демонстрирует стабильность, либо долларах (в середине 2018 года рост возобновится). Впрочем, нужно понимать, что вклады в иностранной валюте имеют существенный минус – вы теряете на комиссиях при обмене.

Народные облигации

Этот финансовый инструмент пока недостаточно популярен, но имеет неплохие перспективы. Государство выпускает облигации, чтобы пополнить бюджет, по сути, оно берет деньги в долг у населения, а затем возвращает их с процентами. Такая инвестиция является среднесрочной – получить средства можно только после окончания срока действия бумаги (обычно 1-3 года).

Недвижимость

Покупка недвижимости – это, бесспорно, один из выгодных способов вложения средств. Чистый доход после выплаты налогов составляет более 5% для жилых объектов, до 7% – для коммерческих помещений. Однако для покупки квартир нужно быть квалифицированным специалистом, знать рынок отрасли, адекватно оценивать перспективы конкретного региона и района города.

Ликвидные ценные бумаги

Спросом у инвесторов пользуются акции крупных российских компаний, ликвидные бумаги покажут неплохой рост при отсутствии негативных геополитических факторов. Сейчас, когда в отношении РФ вводятся новые санкции, котировки снижаются, купив такую акцию, можно в дальнейшем получить прибыль. Правда, использовать инструмент в качестве единственного способа инвестирования не стоит – риск слишком высок.

Индивидуальный инвестиционный счет

По сути, это льготная программа, реализуемая при государственной поддержке. Человек покупает акции, получает по ним доход, а, кроме того, освобождается от уплаты НДФЛ. Принцип в чем-то схож с налоговым вычетом, как при покупке квартиры: вы можете вернуть 13% от своей зарплаты.

Кроме того, в 2018 году выгодно вкладывать деньги в венчурные фонды, микрофинансовые организации, партнерский бизнес. Но получать стабильный процент получится далеко не всегда – эффективность инвестиций зависит от многих параметров, и дать 100% гарантию прибыльности никто не сможет.

Лучшие вклады 2018: ТОП-5 продуктов

Банковские депозиты – это наиболее стабильный способ вложения средств под проценты. В 2018 году сотни банков предлагают выгодные программы сотрудничества. В числе наиболее привлекательных продуктов:

- «Доходный» в банке Российский капитал. Срок вклада – 3-12 месяцев, проценты выплачиваются в конце, возможно пополнение. Ставка 8% в рублях;

- «Рецепт счастья» в Московском Кредитном Банке. Срок – 300 дней, ставка 8,5%, не предусмотрено пополнение, пролонгация, зато допускается досрочное расторжение договора без потери дохода;

- «Оптимальный на три года» от Кредит Европа Банка. Деньги вкладываются в долларах под 3,25%. Минимальная сумма 3 000. В рублях ставка 7,6%;

- «Доходная стратегия» от Локо-Банк. Вклад ведется в рублях со ставкой 8,5%, при участии в программе страхования ставка повышается. Срок внесения средств – 400 суток, сумма – от 100 тысяч. Проценты отдают ежемесячно, возможно снятие;

- «Абсолютный максимум+» в Абсолют Банк. Ставка в рублях – 8,5%, сумма – от 30 000, срок – от трех месяцев. Проценты выплачивают в конце срока, допустимо льготное расторжение.

Вклады таких гуру, как Сбербанк, ВТБ 24, Россельхозбанк, конечно, пользуются повышенной популярностью, но ставки здесь значительно ниже – менее 7%. Зато это компенсируется расширенной филиальной сетью и комфортным обслуживанием.

Золотые правила инвестирования денег

Как же получить максимальные проценты, инвестируя средства в 2018 году? Существует несколько правил, актуальных на все времена:

- Не вкладывайте деньги в один инструмент, особенно, если речь идет о крупной сумме. Старайтесь разделить их хотя бы на 3 части, чтобы диверсифицировать риски;

- Более половины активов вкладывайте в инструменты с минимальным риском. В погоне за доходом не стоит направлять сбережения на покупку акций, биткоинов, игры на рынке Форекс. Без знаний вы, скорее всего, не только не приумножите капитал, но и потеряете его;

- Думайте о завтрашнем дне, создавая финансовую подушку. У вас в запасе должно быть достаточно денег, чтобы прожить хотя бы 3 месяца в случае потери дохода;

- Стремитесь к созданию пассивного дохода, чтобы деньги работали без вашего участия.

Чтобы получать проценты, одного желания мало, требуются знания и стремление искать лучшее. Изучайте информацию, занимайтесь самообразованием, расширяйте свои возможности. Если сейчас вы думаете, что для бизнеса не созданы, возможно, вы заблуждаетесь и уже скоро сможете в этом убедиться.

Когда вкладывать деньги под проценты не стоит?

Там, где есть деньги, мошенничество будет жить всегда. Схем для отъема денег у населения немало, особенно в интернете, куда в поисках доходов заходят доверчивые и неопытные люди. Какие же предложения должны насторожить?

- Невероятно выгодные условия – популярный трюк. Если вам предлагают бешеные деньги, задумайтесь о надежности и безопасности такого сотрудничества;

- Финансовые пирамиды – кажется, что времена МММ давно прошли, но в интернете такой вид мошенничества встречается часто. Покупка яиц, кур и прочие развлечения, где нужно вкладывать деньги и ждать – всего лишь развод;

- Хайпы – это те же пирамиды и прочие ловушки, где обещают легкие деньги. Сюда же относится казино;

- Ставки на спорт – зарабатывать таким способом можно, но речь идет о 5% пользователей, которые хорошо разбираются не только в спорте, но и в принципах работы с этим инструментом.

Вряд ли принесет доход и покупка всевозможных курсов или программ, где вас обещают научить зарабатывать нереальные деньги за считанные дни. Результат окажется противоположным – вы только потеряете средства.

Вкладывать деньги под проценты в 2018 году реально, но нужно это делать с умом, не гнаться за огромной выручкой, предпочитая безопасные и проверенные способы. Идеально инвестировать в те направления, в которых вы разбираетесь. Например, если вы знакомы с рынком недвижимости, квартира станет доходным активом. Если разбираетесь в торговле, почему не открыть бизнес, не стать партнером или акционером такого предприятия?

Автор Администратор

personmoney.ru

Куда выгодно вложить деньги под проценты?

Приветствую!

Каждый из нас получает доход от своей деятельности или пассивный доход от инвестиций, но когда все расходы закрыты, а деньги еще остались, многие начинают задумываться о том куда выгодно вложить деньги под проценты. Способов выгодного вложения под проценты не так уж и много, причем некоторые из видов инвестирования денег могут являться очень рисковыми.

Куда выгодно вложить деньги под проценты

Денежные средства не должны лежать мертвым грузом, так как деньги будут терять свою ценность с каждым днем. Потеря ценности денежных средств в национальной валюте (в учет беру Россию и страны СНГ), связана с высоким процентом инфляции.

Исключением является, то что если деньги конвертировать в основные мировые валюты — доллары США, евро, японская иена, британский фунт и швейцарский франк, в таком случае инфляция не так сильно будет «съедать» денежную ценность. Минусом при таком удержании денежных средств, является комиссии за обмен и разница между ценой покупки и продажи (спред). Но если рассматривать долгосрочную перспективу на несколько лет вперед, все комиссии будут не существенны.

Но в чем бы Вы не хранили в сейфе свои денежные средства, процент на них начисляться не будет. Давайте рассмотрим основные способы вложения денег под проценты.

Способы вложения денег под проценты

Вложения денег под проценты возможно как в реальном секторе экономики — банки, компании, физ. лица, так и в интернете — платежные системы, брокерские компании, ПАММ счета и другое.

Вложения денег в реальном секторе экономики

- Банковские вклады

- Облигации

- Займы физ и юр. лицам

Банковские вклады — один из простейших способов вложения денег под проценты, даже человеком без какого-либо образования. Суть того, как положить деньги в банк под проценты, заключается в составлении договора, передачи денежных средств банку и возврат денег по окончании срока договора.

Банковские вклады разделяются на две категории: срочные и бессрочные вклады.

Срочный вклад — это депозит по условиям которого, клиент имеет право забрать свои денежные средства ТОЛЬКО по истечению срока договора.

Бессрочный вклад — это депозит по условиям которого, клиент имеет право забрать свои денежные средства в любое время и без потери начисленных процентов.

Разница по данным вкладам не только в условиях возврата денег из банка, но и в начисляемых процентах.

Облигации, являются видом ценных бумаг выданных эмитентом на определенный срок и с определенным начисляемым процентом в конце срока. Эмитентами (теми кто выпускает) облигации могут являться как государственные компании, так и частные.

Государственные эмитенты являются более надежными, так как по ним риск меньше, что они обанкротятся, но не всегда.

Облигации более рисковое вложение нежели банковские вклады, но и более выгодное и прибыльное. Поэтому, для рисковых инвесторов, которые хотят получить максимальную прибыль — облигации будут являться очень интересным инвестиционным инструментом.

Займы юридическим и физическим лицам, являются более рисковым инструментом для инвестирования, чем приведенные выше. Суть займов заключается в нотариальном оформлении договора передачи денежных средств на определенный срок и под определенный процент.

Риски в таких вложениях, заключаются в том, что очень часто заемщики не возвращают полученные денежные средства. В суд поступает достаточно много разбирательств по таким делам. Поэтому, даже если знакомый просит Вас оформит договор займа по которому он гарантирует заплатить высокие проценты в определенный срок, лучше подумайте и отнесите деньги в банк;)

Способы вложения в интернете денежных средств

- Вклады под проценты у Форекс брокеров

- Инвестирование в ПАММ счета

- Займы через платежную систему Webmoney

- Начисление процентов в платежных системах (Perfect Money, Easy Money)

Брокеров которые выплачивают проценты на депозиты своим клиентам очень мало. Начисляемые проценты на депозит составляют от 2% до 12% годовых.

Интересным брокером является — Weltrade, который начисляет от 5% годовых на депозит в случае если торговля вообще не ведется, и 12% годовых когда есть торговая активность на счете.

Инвестирование в ПАММ счета — довольно рисковый инвестиционный инструмент, который может приносить при консервативном подходе до 40% годовых, а при агрессивном более 100% годовых. При инвестициях в интернете в ПАММ счета, нужно учитывать ряд факторов, которые возникают при таком инвестировании:

— грамотный выбор брокера у которого есть ПАММ счета для инвестиций

— выбор самих ПАММ счетов

— периодический вывод прибыли для уменьшения инвестиционных рисков.

Займы Webmoney или их еще называют лимиты доверия Webmoney — это вложение денег через сервис платежной системы Webmoney, в котором Вы сами выбираете заемщика по определенным параметрам. В системе лимитов доверия Webmoney, очень много заемщиков, которые хотят инвесторских денег для реализации своих проектов (в основном интернет-проектов). Но среди честных заемщиков, встречаются и мошенники, которые не возвращают деньги. Поэтому, при выборе заемщика будьте внимательны и ознакомьтесь с рекомендациями Webmoney по работе из сервисом займов!

Начисление процентов в электронных платежных системах происходит в Perfect Money, Easy Money и других. Средний начисляемый процент составляет около 2-8% годовых. Нужно учитывать то, что когда электронные средства будут переводится из или на банковскую карту, то произойдет курсовой обмен и снятие комиссии электронной платежной системы (от 0-1%). Поэтому такой сервис для приумножения капитала не совсем подходит для тех кто планирует в дальнейшем вывести денежные средства в кэш.

Это были основные способы вложения денег под проценты, в случае появления новых и интересных способов инвестиций, я обязательно напишу в следующих статьях. Также, прошу всех посетителей, сообщить в комментариях о действующих способах вложения денег под проценты, которые не указаны в статье. Спасибо!

Желаю Всем успехов!

invest4net.ru

Куда выгодно вложить деньги в интернете под проценты

Куда выгодно вложить деньги

Куда вложить деньги в интернете в этом году?

Таким вопросом задаются тысячи человек каждый день. Чтобы зарабатывать деньги, вовсе не обязательно работать на трех-четырех работах одновременно. Для настоящего успеха необходимо сконцентрировать ваши усилия на создании пассивного дохода, и тогда он уже будет приносить вам финансовую прибыль.

Еще в не очень далеком прошлом подобной альтернативы просто не существовало. Что вышло в итоге? Большинство нынешних пенсионеров, не создав накоплений, вынуждено жить на мизерную пенсию по старости. На мой взгляд, это лучший стимул задуматься о своем будущем уже сейчас.

Задуматься — значит дать ответы на как минимум три вопроса:

- Куда оптимальнее всего вложить деньги?

- Какие есть реальные возможности для роста денег частного инвестора в этом году?

- Как избежать обмана?

Вложить деньги в Интернете значит быть в тренде!

Куда можно вложить деньги, чтобы заработать? Почему вклад в Интернете — это выгодно? Потому что здесь неограниченный выбор и перспектива выгодно вложить деньги. Бесспорно, 30-120% годовых намного привлекательнее, чем 3-10%, полученных по депозиту в банке! Призыв нести деньги в сберкассу давно уже потерял свою актуальность!

Инвестиции через Интернет просты и не требуют специальной подготовки. Я, например, работаю on-line и часть заработанных денег инвестирую также on-line. Мои вклады предусматривают и кратковременную, и долгосрочную доходность. Самое замечательное в созданной ситуации: мои деньги работают сами и приносят мне пассивный доход!

Доверительное управление — это не сложно. У вас есть определенные средства на вашем персональном счете. Вы доверяете компании либо конкретному управляющему использовать свои финансы с целью получения дохода. От вас не требуется специальных знаний или навыка в инвестировании, всем этим обладают те, кому вы доверились. Они получают прибыль и делят ее с вами, чаще всего пополам. Впрочем, данное соотношение (50% инвестору, 50% управляющему) может быть иным. Его и другие дополнительные условия регламентирует заключаемый договор (так называемая оферта).

Разумный выбор — это выбор доверительного управления

Когда можно заключать договор доверительного управления? Это актуально в следующих случаях:

- Торговля акциями/облигациями на фондовом рынке;

- Заключение фьючерсного контракта;

- Спортивные ставки;

- Инвестирование в off-line бизнес.

Куда выгодно вложить деньги под проценты

У каждой компании индивидуальный подход к учету инвестиций. В основном контроль ведется через личный кабинет инвестора. Там можно ознакомиться с историей счета и проведением начислений.

Если нужно пополнить баланс или вывести полученную прибыль, это легко делается с использованием популярных платежных систем либо банковского перевода.

Для наглядности разберем, как работает компания, занимающаяся доверительным управлением на рынке Forex.

Трейдер и инвестор на современном этапе сотрудничают, пользуясь новыми удобными технологиями. К ним относятся ПАММ-счета (англ. Percent Allocation Management Module). Средства частного инвестора с подобного счета передаются в доверительное управление трейдеру для проведения сделок на форексе. То есть ПАММ-счет технически упрощает процедуру передачи финансовых средств. Плюсы от его применения: возможность отслеживать статистику проведенных операций во всех подробностях, удобство в управлении для инвестора, множество вариантов пополнения и снятия денежной массы.

Как начать?

Сегодня предоставляем отчет об 6 месячном инвестировании в счета доверительного управления компании Альпари.

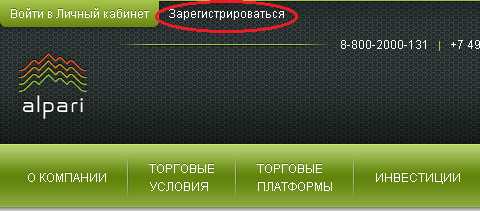

Вначале как и везде нужно пройти регистрацию.

Благо она стандартная для подобных финансовых проектов и не представляет особой сложности. Т.к. всё официально, то вводить надо реальные паспортные данные, чтобы не компрометировать себя и соглашаемся со всеми пунктами.

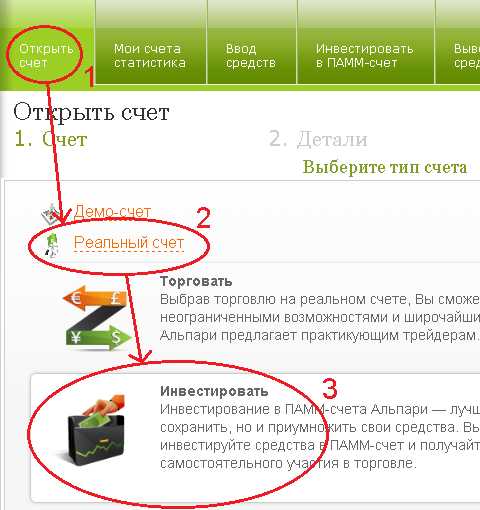

Теперь нужно открыть собственный счет на который в последствие будет зачислен капитал и проценты от вложения. Этот счет еще не приносит никакой прибыли, он является как бы промежуточным между вашей картой Visa (например) и инвестиционным счетом. Никакой скрытой или явной комиссии нет — сколько перевели, столько и будет зачислено.

Пополняем свой счет выбрав удобный способ.

Переходим к выбору самого прибыльного инвестиционного ПАММ счета в Рейтинге счетов.

Рейтинг условно поделен на 3 части: Рейтинг ПАММ-индексов, Рейтинг ПАММ-счетов, Рейтинг ПАММ-счетов 2.0

Рейтинг ПАММ-счетов 2.0 сразу отпадает, т.к. после изучения всей соответствующей документации на сайте стало понятно, что управляющий (человек который должен успешно торговать общественным инвестиционным счетом и приносить прибыль) ничем не рискует. Все убытки несут непосредственно инвесторы.

Рейтинг ПАММ-счетов это самый что ни на есть стандартный ПАММ счет. Риски равномерно распределяются между инвесторами и управляющим, поэтому трейдер трижды подумает прежде чем совершить сделку. т.к. в случае убытка он не платит со своего кармана. Все памм делятся на 2 основных типа по степени рискованности и прибыльности:

Консервативные — очень стабильные счета предпочитающие лучше совершить меньше торговых операций нежели делать рискованные шаги.

Агрессивные — рискуют больше, но и прибыли могут дать больше.

Рейтинг ПАММ-индексов это новый инструмент. Индекс это так сказать портфель состоящий из отобранных обычных ПАММ счетов. Простое и в тоже время гениальное решение. В чем смысл? Большинство памм счетов обычно дают прибыль ежемесячно, но бывают и небольшие просадки. Поэтому грамотно вложить в инвестировать в несколько разных счетов и даже если один-два дадут убыток, то остальные перекроют его и все равно выведут в прибыль.

Прежде инвесторы самостоятельно разделяли весь свой капитал на равные части и распределяли их между понравившимися счетами (обычно между 5-ю). Это называется диверсификация убытков. Теперь компания Alpari избавила нас от лишних телодвижений создав ПАММ-индексы призванные минимизировать возможные риски.

Рейтинг можно сортировать по разным критериям: Доходность за

последний месяц, Относительная просадка, Прибыль в %.

Выбрав понравившийся ПАММ счет жмем зеленую кнопку «Детали». Изучаем детальную информацию и жмем «Принять». Переведя в ПАММ средства с нашего основного не инвестиционного счета мы уже на следующие сутки будем наблюдать за движениями нашего капитала.

Давайте рассмотрим пример правильного вложения денег

Все финансисты знают такое понятие как диверсификация. Не будем вдаваться в теорию, просто говоря — это распределение вложений. Не рекомендуется вкладывать весь капитал в одно место. Помните старую русскую поговорку: не держи все яйца в одной корзине. Это как раз тот случай. При диверсификации рекомендуется разделять капитал на равные части.

Например, вы выбрали из рейтинга самые успешные счета, сугубо на ваш субъективный взгляд — т.к. понятие о прибыльности и рискованности у всех нас разное.

На момент написания этой статьи, такими счетами являлись:

1. Crocodile;

2. Bo$$$;

3. PEKOPDCMEH;

4. Aleksandr1;

5. LAU.Mag77;

Не рекомендуем распределять капитал больше чем на пять счетов. Такая схема работы проверена временем и известны случаи, когда например 20 разных счетов давали отрицательных эффект. Пять — это оптимальная «золотая середина».

Если верить официальной статистики Альпари, то за 6 месяцев нахождения денег на этих счетах общая прибыль составила бы 435,74%.

1. Crocodile — 135.91%, получили бы 2359,1$ с вложенной тысячи;

2. Bo$$$ — 95.88%, получили бы 1958,8$ с вложенной тысячи;

3. PEKOPDCMEH — 72.86%, получили бы 1728,6$ с вложенной тысячи;

4. Aleksandr1 — 67.77%, получили бы 1677,7$ с вложенной тысячи;

5. LAU.Mag77 — 63.32%, получили бы 1633,2$ с вложенной тысячи;

Понятно, что выбор ПАММ счетов субъективен из-за того, что подходы у всех разные, но наша личная рекомендация — делать упор на старые зарекомендовавшие себя счета, которые давно стабильно в плюсе.

knep.ru