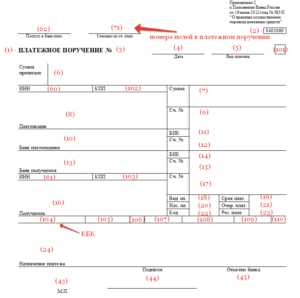

Номер поля КБК в платежном поручении

Любой налогоплательщик при перечислении налогов и сборов должен правильно заполнить платежное поручение. Ошибки могут привести к тому, что денежные средства будут зачислены не на тот счет или отнесены не на тот КБК. В результате этого у налогоплательщика образуется задолженность. Налоговая инспекция обяжет его платить штрафы и пени за каждый день просрочки. Всего этого можно избежать, правильно заполнив документ.

В «Положении о правилах осуществления перевода денежных средств» № 383-П от 19.06.2012 года (утверждено Банком России) указаны правила заполнения платежного поручения. В них сказано, что каждое поле документа предназначено для указания определенной информации.

КБК: какое поле в платежном поручении

КБК – код бюджетной классификации. Его используют для контроля за поступлением денежных средств в бюджет и внебюджетные фонды. Код бюджетной классификации указывают в платежном поручении в поле «104» как юридические лица, так и индивидуальные предприниматели. По некоторым налоговым сборам и взносам предусмотрены отдельные КБК для каждой группы налогоплательщиков.

Поле КБК должно содержать 20 знаков. Они разделены на определенные группы:

- Первая – 1-3 знаки. Они указывают на главного администратора денежных поступлений. Например, «182» код ФНС.

- Вторая – 4-6 знаки. Они указывают на доход бюджета.

- Третья – 7-8 знаки. Эта группа указывает, на какие цели предназначены денежные поступления.

- Четвертая – 9-11 знаки. Это группа и подгруппа доходов. Для каждого взноса и налога она разная.

- Пятая – 12-13 знаки. Они указывают на то, в какой бюджет будут зачислены поступления.

- Шестая – 14-17 знаки. Это тип платежа. Например, сбор/налог, штраф, пени, проценты.

- Седьмая – 18-20 знаки. Они указывают на группу подвида доходов бюджета.

Для каждого налога или сбора КБК будет отдельным. Это нужно учитывать при заполнении документа на оплату.

Пример заполнения поля КБК в платежном поручении

Заполним платежку на перечисление НДФЛ. В поле «104» указываем действующий КБК 2018 года. В «105» – ОКТМО. В поле «106» прописываем основание платежа: текущий платеж. Далее, указываем период в поле «107». Если платеж нужно выполнить по требованию ФНС, в поле «108» указываем номер требования.

Что делать, если неправильно заполнено поле КБК

Необходимо сделать уточнение реквизитов платежа. Для этого в ИФНС по месту регистрации подают заявление. В нем указывают наименование заявителя и его контактные данные, название Налоговой Инспекции и ее код. В основной части заявления прописывают, на какой КБК нужно исправить код в выполненном платежном поручении. После проверки отчетности в течение 10-ти дней ИФНС выдаст решение о переносе денежных средств на правильный код бюджетной классификации.

glavbuhx.ru

Как узнать КБК для оплаты штрафа ГИБДД

Содержание

- Как расшифровать КБК, за что штраф

- Перечень КБК для оплаты штрафа ГИБДД

- КБК для уплаты штрафов, санкций, денежных взысканий для физлиц

- КБК для уплаты штрафов, санкций, денежных взысканий для физлиц

- Как расшифровать КБК, за что штраф

- Оплата штрафа ГИБДД по номеру КБК

- Как расшифровать КБК, за что штраф

- Многим выдается постановление за определенное правонарушение, а вот какой именно номер КБК указать при оплате штрафа, вопрос. Или наоборот, знаем номер КБК, а вот за что штраф не известно

- КБК для уплаты денежных взысканий (штрафов)

- Квитанция и реквизиты на оплату штрафов гибдд уфк по смоленской области

- Гибдд гаи смоленск смоленская область

- Реквизиты на оплату госпошлины для замены водительских прав?

- Реквизиты ГИБДД для оплаты штрафа в 2018 году: где и как их найти по номеру постановления, КБК

- Г. смоленск, ул. кашена, д.18 (4812) 40-67-34

- Отделение№5 морэр гибдд умвд россии по смоленской области

- Платежи и способы их приёма.

- Код бюджетной классификации гибдд умвд россии по смоленской области

- Образец платежки штраф ГИБДД в 2014 году для организации

- Платежное поручение штраф ГИБДД за организацию видеофиксация

- Штраф уплачивает за водителя организация

- Кбк для штрафа гибдд 2018

Как расшифровать КБК, за что штраф

Многим выдается постановление за определенное правонарушение, а вот какой именно номер КБК указать при оплате штрафа, вопрос. Или наоборот, знаем номер КБК, а вот за что штраф не известно.

КБК 18811630020016000140 Расшифровка — Штраф за нарушение законодательства РФ о безопасности дорожного движения (ст. 12.1-12.21; ст.

Перечень КБК для оплаты штрафа ГИБДД

12.22-12.321; ст. 12.361-12.37)

КБК 18811630030016000140 Расшифровка — Прочие штрафы за правонарушения в области дорожного движения (ст. 11.21, 11.22, 12.212, 12.33, 12.34)

КБК 18811630011016000140 Расшифровка — Штраф за нарушение правил перевозки крупногабаритных и тяжеловесных грузов по автомобильным дорогам общего пользования федерального значения (ст. 12.211)

КБК 18811630012016000140 Расшифровка — Штраф за нарушение правил перевозки крупногабаритных и тяжеловесных грузов по автомобильным дорогам общего пользования регионального или межмуниципального значения (ст. 12.211)

КБК 18811630013016000140 Расшифровка — Штраф за нарушение правил перевозки крупногабаритных и тяжеловесных грузов по автомобильным дорогам общего пользования местного значения городских округов (по ст. 12.211)

КБК 18811630014016000140 Расшифровка — Штраф за нарушение правил перевозки крупногабаритных и тяжеловесных грузов по автомобильным дорогам общего пользования местного значения муниципальных районов (ст. 12.211)

КБК 18811630015016000140 Расшифровка — Штраф за нарушение правил перевозки крупногабаритных и тяжеловесных грузов по автомобильным дорогам общего пользования местного значения поселений (ст. 12.211)

КБК 18811690020026000140 Расшифровка — Прочие поступления от денежных взысканий (штрафов) и иных сумм в возмещение ущерба, зачисляемые в бюджеты субъектов РФ (ст. 5.43, 11.23 (кроме международных автоперевозок), ч. 2 ст. 14.41,19.3-19.5, 19.6, 19.7, 19.13, 19.22, 19.33)

КБК 18811690040046000140 Расшифровка — Прочие поступления от денежных взысканий (штрафов) и иных сумм в возмещение ущерба, зачисляемые в бюджеты городских округов (ст. 5.43, 11.23 (кроме международных автоперевозок), ч. 2 ст. 14.41,19.3-19.5, 19.6, 19.7, 19.13, 19.22, 19.33)

КБК 18811690050056000140 Расшифровка — Прочие поступления от денежных взысканий (штрафов) и иных сумм в возмещение ущерба, зачисляемые в бюджеты муниципальных районов (ст. 5.43, 11.23 (кроме международных автоперевозок), ч. 2 ст. 14.41,19.3-19.5, 19.6, 19.7, 19.13, 19.22, 19.33)

КБК 18811629000016000140 Расшифровка — Штраф за нарушение законодательства о государственном контроле за осуществлением международных автомобильных перевозок (ст. 11.23)

КБК 18811625050016000140 Расшифровка — Штраф за правонарушение законодательства в области охраны окружающей среды (ст. 8.22, 8.23)

КБК 18811626000016000140 Расшифровка — Штраф за нарушение законодательства о рекламе (ст. 14.37, ч.2 ст. 14.38)

КБК 18811643000016000140 Расшифровка — Штраф за административное правонарушение, предусмотренное ст. 20.25 КРФоАП

КБК 18811628000016000140 Расшифровка — Штраф за нарушение законодательства в области обеспечения санитарно-эпидемиологического благополучия человека и законодательства в сфере защиты прав потребителей (ст. 14.43)

КБК 18811607000016000140 Расшифровка — Штраф за нарушение законодательства РФ об основах конституционного строя РФ, о государственной власти РФ, о государственной службе РФ, о выборах и референдумах (ст. 17.7, 17.9)

КБК 18811630040016000140 Расшифровка — Штраф за несоблюдение требований законодательства РФ о внесении платы в счет возмещения вреда, причиняемого автодорогам общего пользования федерального значения ТС, имеющими разрешенную максимальную массу 12 тонн (ст. 12.213)

КБК для уплаты штрафов, санкций, денежных взысканий для физлиц

КБК для уплаты штрафов, санкций, денежных взысканий для физлиц

| Расшифровка кода | Код бюджетной классификации |

| Денежные взыскания (штрафы) за нарушение законодательства о налогах и сборах, предусмотренные статьями 116, 1191, 1192, пунктами 1 и 2 статьи 120, статьями 125, 126, 1261, 128, 129, 1291, 1294, 132, 133, 134, 135, 1351, 1352 Налогового кодекса Российской Федерации | 182 1 16 03010 01 6000 140 (оригинальный код) 18211603010016000140 (сокращенный код) |

| Денежные взыскания (штрафы) за административные правонарушения в области налогов и сборов, предусмотренные Кодексом Российской Федерации об административных правонарушениях (федеральные государственные органы, Банк России, органы управления государственными внебюджетными фондами Российской Федерации) | 182 1 16 03030 01 6000 140 (оригинальный код) 18211603030016000140 (сокращенный код) |

| Денежные взыскания (штрафы) и иные суммы, взыскиваемые с лиц, виновных в совершении преступлений, и в возмещение ущерба имуществу, зачисляемые в федеральный бюджет (федеральные государственные органы, Банк России, органы управления государственными внебюджетными фондами Российской Федерации) | 182 1 16 21010 01 6000 140 (оригинальный код) 18211621010016000140 (сокращенный код) |

| Денежные взыскания (штрафы) и иные суммы, взыскиваемые с лиц, виновных в совершении преступлений, и в возмещение ущерба имуществу, зачисляемые в федеральный бюджет (федеральные казенные учреждения) | 182 1 16 21010 01 7000 140 (оригинальный код) 18211621010017000140 (сокращенный код) |

| Денежные взыскания (штрафы) за нарушение законодательства о государственной регистрации юридических лиц и индивидуальных предпринимателей, предусмотренные статьей 14.25 Кодекса Российской Федерации об административных правонарушениях (федеральные государственные органы, Банк России, органы управления государственными внебюджетными фондами Российской Федерации) | 182 1 16 36000 01 6000 140 (оригинальный код) 18211636000016000140 (сокращенный код) |

| Денежные взыскания (штрафы) за нарушение законодательства Российской Федерации об административных правонарушениях, предусмотренные статьей 20.25 Кодекса Российской Федерации об административных правонарушениях (федеральные государственные органы, Банк России, органы управления государственными внебюджетными фондами Российской Федерации) | 182 1 16 43000 01 6000 140 (оригинальный код) 18211643000016000140 (сокращенный код) |

| Денежные взыскания (штрафы), установленные законодательством Российской Федерации за фиктивное или преднамеренное банкротство, за совершение неправомерных действий при банкротстве (федеральные государственные органы, Банк России, органы управления государственными внебюджетными фондами Российской Федерации) | 182 1 16 70010 01 6000 140 (оригинальный код) 18211670010016000140 (сокращенный код) |

| Денежные взыскания с лиц, привлеченных к субсидиарной ответственности, а также к ответственности в виде возмещения причиненных должнику убытков, в соответствии с Федеральным законом от 26 октября 2002 года № 127-ФЗ «О несостоятельности (банкротстве)» (федеральные государственные органы, Банк России, органы управления государственными внебюджетными фондами Российской Федерации) | 182 1 16 70020 01 6000 140 (оригинальный код) 18211670020016000140 (сокращенный код) |

| Возмещение убытков, причиненных арбитражными управляющими вследствие ненадлежащего исполнения ими своих должностных обязанностей (федеральные государственные органы, Банк России, органы управления государственными внебюджетными фондами Российской Федерации) | 182 1 16 70030 01 6000 140 (оригинальный код) 18211670030016000140 (сокращенный код) |

| Денежные взыскания (штрафы) за нарушение законодательства о налогах и сборах, предусмотренные статьей 129.6 Налогового кодекса Российской Федерации (федеральные государственные органы, Банк России, органы управления государственными внебюджетными фондами Российской Федерации) | 182 1 16 03050 01 6000 140 (оригинальный код) 18211603050016000140 (сокращенный код) |

| Прочие поступления от денежных взысканий (штрафов) и иных сумм в возмещение ущерба, зачисляемые в федеральный бюджет (федеральные государственные органы, Банк России, органы управления государственными внебюджетными фондами Российской Федерации) | 182 1 16 90010 01 6000 140 (оригинальный код) 18211690010016000140 (сокращенный код) |

| Прочие поступления от денежных взысканий (штрафов) и иных сумм в возмещение ущерба, зачисляемые в бюджеты субъектов Российской Федерации (федеральные государственные органы, Банк России, органы управления государственными внебюджетными фондами Российской Федерации) | 182 1 16 90020 02 6000 140 (оригинальный код) 18211690020026000140 (сокращенный код) |

| Прочие поступления от денежных взысканий (штрафов) и иных сумм в возмещение ущерба, зачисляемые в бюджеты городских округов (федеральные государственные органы, Банк России, органы управления государственными внебюджетными фондами Российской Федерации) | 182 1 16 90040 04 6000 140 (оригинальный код) 18211690040046000140 (сокращенный код) |

| Прочие поступления от денежных взысканий (штрафов) и иных сумм в возмещение ущерба, зачисляемые в бюджеты муниципальных районов (федеральные государственные органы, Банк России, органы управления государственными внебюджетными фондами Российской Федерации) | 182 1 16 90050 05 6000 140 (оригинальный код) 18211690050056000140 (сокращенный код) |

| Прочие поступления от денежных взысканий (штрафов) и иных сумм в возмещение ущерба | |

iiotconf.ru

Как узнать КБК?

При перечислении денег в бюджетную систему РФ в виде налогов, сборов и иных обязательных платежей необходимо указывать код бюджетной классификации (КБК). О том, как узнать КБК, расскажем в нашей консультации.

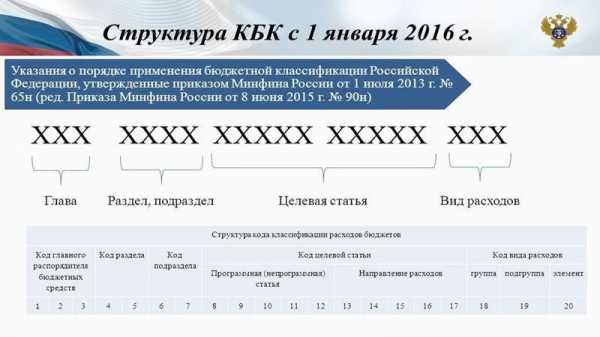

Структура КБК

КБК состоит из 20 цифр. Его структуру можно представить в следующем виде:

| Код главного администратора доходов бюджета | Код вида доходов бюджетов | Код подвида доходов бюджетов | |||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Группа доходов | подгруппа доходов | статья доходов | подстатья доходов | элемент доходов | группа подвида доходов бюджетов | аналитическая группа подвида доходов бюджетов | |||||||||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | 12 | 13 | 14 | 15 | 16 | 17 | 18 | 19 | 20 |

Где взять номер КБК?

Указания о порядке применения бюджетной классификации утверждены Приказом Минфина от 01.07.2013 № 65н. В этом же Приказе содержатся и применяемые КБК. Но необходимо учитывать, что если в КБК первые 3 цифры указаны как «000» (три ноля), приводить такой код в платежном поручении нельзя. Например, для транспортного налога, уплачиваемого организациями, в Приказе указан КБК: 000 1 06 04011 02 1000 110. Соответственно, в таком виде его нельзя указывать в платежке.

Перечень главных администраторов приведен в Приложении № 7 к Указаниям, утв. Приказом Минфина от 01.07.2013 № 65н. Транспортный налог уплачивается в ФНС, а потому и код должен быть 182. То есть полный КБК для уплаты транспортного налога организациями будет выглядеть так: 182 1 06 04011 02 1000 110.

Также, применяя КБК, приведенные в Приказе Минфина от 01.07.2013 № 65н, необходимо учитывать, что 14-17 разряды кода также не должны выглядеть как «0000». Скажем, для транспортного налога на месте 14-17 разрядов указывается «1000», для пени по нему – «2100», а для штрафа – «3000».

Поэтому при выборе КБК коды, приведенные в Приложении 1.1 к Указаниям, утв. Приказом Минфина от 01.07.2013 № 65н, необходимо рассматривать в совокупности с кодами, приведенными в иных приложениях к Указаниям.

КБК можно узнать также у соответствующего получателя платежей. Например, при уплате налогов – обратиться в налоговую инспекцию лично или зайти на ее официальный сайт. В сервисе «Заполнить платежное поручение» можно узнать КБК для любых платежей, получателем которых выступает ФНС. Применяемые в 2018 году налоговые КБК можно также найти в нашем Справочнике.

Ошибка в КБК при уплате налогов исправима

Напоминаем, что в случае допущения ошибки в КБК при уплате налогов, если при этом правильно указаны номер счета Федерального казначейства и наименование банка получателя, деньги все равно поступят в бюджет (п. 4 ст. 45 НК РФ). А потому платить налог повторно не придется. Достаточно будет направить в инспекцию письмо об уточнении платежа, в котором указать, какой КБК нужно считать верным. К письму нужно приложить копию первоначальной платежки с ошибкой в КБК.

glavkniga.ru

Как узнать КБК организации по ИНН

Коды бюджетной классификации предназначены для того, чтобы правильно распределять и контролировать поступления налогов и сборов в бюджет и внебюджетные фонды. От того, правильно ли они указаны в платежных поручениях зависит многое. Во-первых, в случае несвоевременного или неполного перечисления платежей к предприятию будут применены штрафные санкции. Во-вторых, за каждый день просрочки будет начислена пеня. Поэтому многих интересует можно ли по ИНН государственного учреждения узнать правильный КБК для перечисления. Попробуем разобраться в этой статье.

Можно ли узнать КБК организации по ИНН

Сразу ответим, что такое сделать нельзя. Разберем подробнее. Каждый код бюджетной классификации состоит из 20-ти знаков. Первые три обозначают администратора поступлений. Это могут быть такие учреждения:

- «182» – Налоговая инспекция;

- «392» – Пенсионный фонд;

- «393» – ФСС.

Далее, четвертый знак – вид платежа. Например, «1» – оплата взноса физическим или юридическим лицом; «2» – безвозмездный платеж, «3» – платеж от предпринимателя. Пятый и шестой знаки указывают на код налога или другого взноса:

- «01» – НДС;

- «02» – социальное страхование;

- «03» – НДС на продукцию, которую реализуют на территории Российской Федерации;

- «04» – НДС на импорт продукции, реализуемой на территории Российской Федерации;

- «05» – взнос ЕНВД.

С седьмого по одиннадцатый знаки обозначают статью и подстатью дохода. Двенадцатый и тринадцатый знаки – получатель денежных средств. Это может быть:

- «01» – государственный бюджет;

- «02» – бюджет субъекта или округа;

- «03» – местный бюджет;

- «06» – ПФР.

Разновидность поступлений обозначает четырнадцатый знак. Так, своевременный платеж по налогам и сборам – «1», оплата пени – «2», оплата штрафа – «3». Далее следуют нули. Последние три знака обозначают код статьи дохода. Это может быть оплата налогового отчисления – «110», принудительный платеж – «140».

ИНН организации имеет другую структуру. Код состоит из 10-ти знаков. С первого по четвертый обозначают код налоговой инспекции, которая присвоила ИНН. С пятого по девятый знаки – порядковый номер налогоплательщика. Десятый знак – контрольное число, которое рассчитывают налоговые инспекторы самостоятельно. Поэтому, КБК и ИНН не связаны между собой.

glavbuhx.ru

Как узнать код бюджетной классификации

При перечислении различных платежей и осуществлении выплат государственным органам вы наверняка сталкивались с процедурой заполнения квитанций и реквизитов. Одним из пунктов, обязательных к заполнению, является код бюджетной классификации. В данной статье мы рассмотрим, что такое КБК в реквизитах и где его взять, а также рассмотрим примеры заполнения.

Введение

Код бюджетной классификации — это определенная последовательность цифр, которая позволяет контролировать средства, поступающие в бюджет от различных платежей. В закодированном числе имеется подробная информация о том, откуда был сделан платеж, кому он поступил, какое назначение платежа и пр.

Структура кода бюджетной организации

Внимание: бюджет — это не просто единый счет, в который стекаются все платежи от миллионов плательщиков. У него имеется достаточно разветвленная структура, и различные платежи поступают в отдельные части, из которых потом расходуются на определенные нужды.

Рассмотрим в качестве примера классический транспортный налог, который оплачивают владельцы автомобилей. Собранные средства попадают в казну, отслеживаются по назначению и поступают на счета компаний, отвечающих за безопасность на дорогах общественного пользования, а также за улучшение экологической составляющей. Выходит, что каждый плательщик транспортного налога не просто вкладывает деньги в бюджет, который потом разойдется на соцвыплаты, а финансирует ремонт трасс и постройку новых дорог. Поэтому перед тем как делать платеж, нужно узнать КБК для оплаты налога, чтобы деньги пошли именно на целевые нужды. Федеральная налоговая служба, считывая код, понимает, на что были сделаны платежи, получает возможность эффективно распределять средства и отчитываться о доходах-затратах.

Как прочитать код

КБК состоит из двадцати цифр, разделенных на четыре полноценных блока, в которых хранится необходимая информация. Рассмотрим, как именно происходит деление на блоки:

- 1—3 цифра — глава, в ней указывается распорядитель бюджетных средств.

- 4—7 цифра — раздел и подраздел.

- 8—17 цифра — целевое назначение средств.

- 18—20 цифра — код расходов.

Рассмотрим данное распределение более подробно. В первых трех цифрах зашифрован администратор, то есть компания, которая получит перечисляемые средства. К примеру, код 182 подразумевает, что платеж пойдет в налоговую службу, 392 — в пенсионный фонд РФ, 393 — в страховую службу и пр.

Второй блок цифр носит название доходный элемент. Его расшифровка проводится следующим образом:

- Первая цифра показывает тип дохода. В случае если это налог, то ставится цифра 1, если безвозмездное поступление, то 2, если деньги получены от предпринимателя, то 3.

- Следующие цифры показывают назначение платежа, то есть в какую подгруппу платежей он попадет. Если это госпошлина, то ставится код 08, налоги на имущество — 06, доходы бюджета — 01 и пр.

- Далее идет статья дохода и его подстатья, что суммарно занимает 5 цифр (2 знака статья и 3 подстатья).

- Последним выступает блок, указывающий уровень бюджета, в который делается платеж.

Как видите, структура кода бюджетной классификации достаточно сложна. Чтобы вам стало проще разобраться, мы приведем примеры таблиц с расшифровкой кодов, а также расскажем о том, узнать КБК организации по ИНН и другие популярные способы.

Детальная расшифровка значений

Программный классифицирующий блок

Этот блок состоит из четырех знаков, которые называются программой. Именно в нем происходит описание платежа, который приходит в казну, т. е. он детализируется и описывается в общих чертах. Затем идет раздел классификации, которым и оканчивается КБК. Он состоит из трех цифр и позволяет соотнести платеж с соответствующим кодом по назначению. К примеру, цифрой 160 зашифрованы социальные платежи, 110 — налоговые поступления и пр. Понимая, как именно строится КБК и на какие части он разбирается, вы всегда сможете построить правильный код, проверить его правильность и понять, куда именно будет направлен платеж.

Методика определения КБК

На данный момент в России действует принятый в 2016 году список КБК — он утвержден Совмином РФ и является единым для всех плательщиков. Индивидуальные предприниматели и ООО должны ориентироваться в списках и понимать правила работы КБК, чтобы уметь правильно выставлять платежные поручения и формировать выплаты в бюджеты различных уровней, в фонды и взносы.

Код бюджетной классификации указывается в поле под номером 104 в платежных документах. При этом КБК часто путают с кодом дохода, поэтому нужно быть внимательным при заполнении.

Внимание: нет однозначного ответа на вопрос — является ли КБК и КД одним и тем же понятием. Все зависит от ситуации, поэтому этот вопрос следует заранее уточнить в налоговой службе.

Чтобы узнать код необходимой вам службы, нужно использовать специальный справочник КБК, который утверждается МинФином. Он существует как в бумажном, так и в электронном виде, поэтому если вам интересно, вы сможете найти его на сайте министерства. В большинстве же случаев ИП и ООО использует всего несколько кодов, которые практически не меняются со временем, поэтому вам будет достаточно знать 5—10 кодов при заполнении квитанций. Но для полноценного предприятия такая ситуация не пройдет — следует хорошо разбираться в правилах формирования и заполнения КБК, а также всегда иметь под рукой справочник, чтобы не ошибиться с правильностью заполнения — это может повлечь определенные санкции или нагрузки со стороны налоговых органов. Рекомендуем каждый год проверять актуальность списка, поскольку министерство часто вносит в него правки.

Итак, как узнать код бюджетной классификации. В большинстве случаев реквизиты выдаются на квитанциях самими налоговыми органами, но за их актуальностью необходимо следить (смена происходит раз в год). Если же платеж новый и вы не знаете код, то следует обратиться к справочнику, найти который можно в цифровом виде. Обязательно указывайте данный код при совершении платежей — это помогает налоговым органам правильно учитывать и распределять поступающие средства.

Вконтакте

Одноклассники

Google+

101biznesplan.ru

Что такое КБК в платежке?

В РФ безналичные расчеты, наряду с иными документами, осуществляются с помощью платежного поручения. Типовой бланк и реквизиты этого документа утверждены Банком России в Положении № 383-П от 19.06.12 г. Что такое КБК в платежке? Как заполнить поле так, чтобы отчисления попали по назначению?

КБК в платежном поручении

КБК расшифровывается как код бюджетной классификации (п. 3 Приложения 4 Приказа Минфина РФ № 107н от 12.11.13 г.). Показатель состоит из 20 цифр и необходим для идентификации поступающих в казну государства средств. Значение КБК в платежке важно, как для плательщиков, так и для получателей. Точное указание кода 104 в платежном поручении способствует оперативности зачисления денег по назначению и классификации конкретной разновидности бюджетных поступлений.

Обратите внимание! Что такое КБК в платежке и какие значения актуальны, можно узнать из приказа Минфина РФ № 65н от 01.07.13 г. Здесь приведены показатели кодов по видам доходов (налоговых, а также неналоговых).

Как указывать поле КБК в платежном поручении

Для указания КБК предназначается поле 104 в платежном поручении, правила заполнения которого утверждены в Положении № 383-П. При внесении некорректных/недействующих данных или отсутствии сведений, платеж «зависнет» на невыясненных и может привести к начислению недоимок по налогу. Как же заполнить код 104 в платежном поручении? Для ответа нужно знать структуру показателя.

Какое КБК указывать в платежном поручении – реквизиты

Показатели кода (по группам) | Значение группы |

1-3 цифры | Главный администратор дохода – к примеру, 182 – ФНС, 393 – ФСС, 392 – ПФР и т.д. |

4 цифра | Группа доходов |

5-6 цифры | Подгруппа доходных поступлений (налоги, госпошлина, штрафы, платежи и т.д.) |

7-8 цифры | Статья поступлений |

9-11 цифры | Подстатья поступлений |

12-13 цифры | Уровень бюджета |

14-17 цифры | Статус платежа (налоги, взыскание, пени и т.д.) |

18-20 цифры | Экономическая категория платежа – к примеру, 110 – налоги, 160 – социальные взносы и т.д. |

Обратите внимание! Чтобы верно заполнить поле 104 в платежном поручении, необходимо ознакомиться с актуальными значениями КБК по Приказу Минфина № 65н от 01.07.13 г. Этот документ является главным источником кодов, однако, очень обширен и неудобен для восприятия. Поэтому плательщикам средств рекомендуется уточнять значения в налоговых органах и пользоваться специальными Справочниками КБК по налоговым платежам, госпошлинам, страховым взносам, акцизам, пеням, штрафам и прочим бюджетным поступлениям.

УИН и КБК – различия

Согласно п. 7 Приложения № 4 Приказа № 107н в гр. 22 «Код» указывается реквизит УИН (уникальный идентификатор начисления). В Положении № 383-П определено, что этот показатель требуется заполнять только в случае присвоения его налогоплательщику, в остальных случаях по этой графе ставится «0». В отличие от КБК при перечислении налогов (сборов) нет необходимости формировать идентификатор ИП и юрлицам (Разъяснения ФНС РФ «О порядке указания УИН при заполнении распоряжений о переводе денежных средств в счет уплаты налогов).

Обратите внимание! Оставлять поле пустым запрещено, это может привести к отказу банка в проведении платежа.

spmag.ru