КБК по налогу на доходы физических лиц в 2018 — Контур.Экстерн

НДФЛ, источником которых является налоговый агент, за исключением доходов, в отношении которых исчисление и уплата налога осуществляются в соответствии со статьями 227, 227.1 и 228 НК РФ:

| КБК | Наименование платежа |

|---|---|

| 182 1 01 02010 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 01 02010 01 2100 110 | Пени по платежу |

| 182 1 01 02010 01 2200 110 | Проценты по платежу |

| 182 1 01 02010 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

НДФЛ с доходов, полученных от осуществления деятельности физическими лицами, зарегистрированными в качестве индивидуальных предпринимателей, нотариусов, занимающихся частной практикой, адвокатов, учредивших адвокатские кабинеты, и других лиц, занимающихся частной практикой в соответствии со статьей 227 к НК РФ:

| КБК | Наименование платежа |

|---|---|

| 182 1 01 02020 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 01 02020 01 2100 110 | Пени по платежу |

| 182 1 01 02020 01 2200 110 | Проценты по платежу |

| 182 1 01 02020 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

НДФЛ с доходов, полученных физическими лицами в соответствии со статьей 228 НК РФ:

| КБК | Наименование платежа |

|---|---|

| 182 1 01 02030 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 01 02030 01 2100 110 | Пени по платежу |

| 182 1 01 02030 01 2200 110 | Проценты по платежу |

| 182 1 01 02030 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

НДФЛ в виде фиксированных авансовых платежей с доходов, полученных физическими лицами, являющимися иностранными гражданами, осуществляющими трудовую деятельность по найму на основании патента в соответствии со статьей 227.1 НК РФ:

| КБК | Наименование платежа |

|---|---|

| 182 1 01 02040 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 01 02040 01 2100 110 | Пени по платежу |

| Проценты по платежу | |

| 182 1 01 02040 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

НДФЛ с сумм прибыли контролируемой иностранной компании, полученной физическими лицами, признаваемыми контролирующими лицами этой компании:

| КБК | Наименование платежа |

|---|---|

| 182 1 01 02050 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 01 02050 01 2100 110 | Пени по платежу |

| 182 1 01 02050 01 2200 110 | Проценты по платежу |

| 182 1 01 02050 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

Сдайте отчетность через систему Контур.Экстерн.

3 месяца бесплатно пользуйтесь всеми возможностями!

Попробовать

www.kontur-extern.ru

КБК по НДФЛ в 2018 году:таблица

Какие коды бюджетной классификации по НДФЛ на 2018 год утверждены? На какие КБК вносить налог на доходы физических лиц с зарплаты, отпускных и прочих выплат? Приведем удобную таблицу с КБК по НДФЛ на 2018 год. Также в статье вы можете ознакомиться с образцом платежного поручения на уплату НДФЛ.

Когда перечислять НДФЛ в 2018 году

Общее правило

По общему правилу, заплатить в 2018 году НДФЛ нужно не позднее дня, следующего за днем выплаты работнику (физическому лицу) дохода. Так, допустим, зарплату за январь 2018 года работодатель выплатил 9 февраля 2018 года. Датой получения дохода будет 31 января 2018 года, датой удержания налога – 9 февраля 2018. Дата, не позднее которой нужно заплатить НДФЛ в бюджет, в нашем примере – 12 февраля 2018 года (поскольку 10 и 11 число – это суббота и воскресенье).

Пособия и отпускные

НДФЛ, удержанный из пособий по временной нетрудоспособности, пособий по уходу за больным ребенком, а также с отпускных, нужно перечислить не позднее последнего числа месяца, в котором был выплачен доход. Например, сотрудник уходит в отпуск с 6 по 23 марта 2018 года. Отпускные ему были выплачены 1 марта. В этом случае датой получения доходов и датой удержания НДФЛ является 1 марта, а последней датой, когда НДФЛ должен быть перечислен в бюджет – 30 марта 2018 года.

Удержанный НДФЛ в 2018 году, в общем случае, уплачивайте реквизитам той ИФНС, в которой организация состоит на учете (абз. 1 п. 7 ст. 226 НК РФ). ИП, в свою очередь, платят НДФЛ в инспекцию по месту своего жительства. Однако ИП, ведущие бизнес на ЕНВД или патентной системе налогообложения, перечисляют налог в инспекцию по месту учета в связи с ведением такой деятельности.

КБК в 2018 году: таблица

В 2018 году произошли некоторые изменения в части КБК. См. «Изменения по КБК в 2018 году». Однако КБК по НДФЛ за сотрудников в 2018 году не изменились и остались точно такими же. Не претерпели поправок и КБК по НДФЛ для индивидуальных предпринимателей. Приведем в таблице актуальные основные КБК на 2018 года по подоходному налогу.

Таблица с КБК на 2018 года по НДФЛ

| Вид НДФЛ | КБК в 2018 году |

| НДФЛ с доходов сотрудников | 182 1 01 02010 01 1000 110 |

| Пени по НДФЛ с доходов сотрудников | 182 1 01 02010 01 2100 110 |

| Штрафы по НДФЛ с доходов сотрудников | 182 1 01 02010 01 3000 110 |

| Налог, который платят ИП на общей системе налогообложения | 182 1 01 02020 01 1000 110 |

| Пени по НДФЛ, который платят ИП на общей системе | 182 1 01 02020 01 2100 110 |

| Штрафы по НДФЛ, который платят ИП на общей системе | 182 1 01 02020 01 3000 110 |

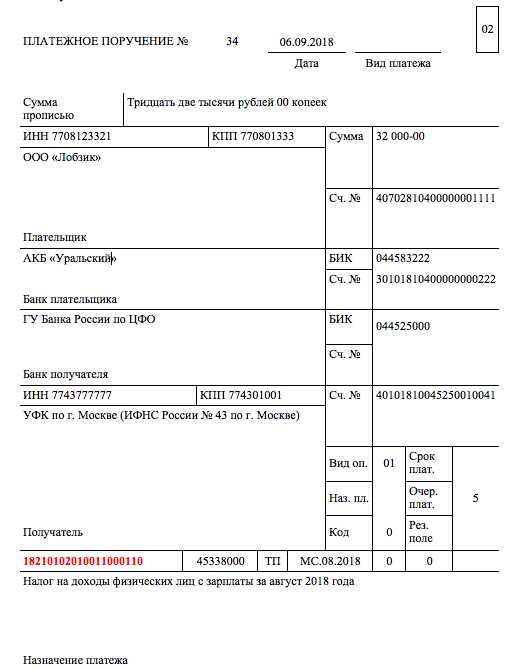

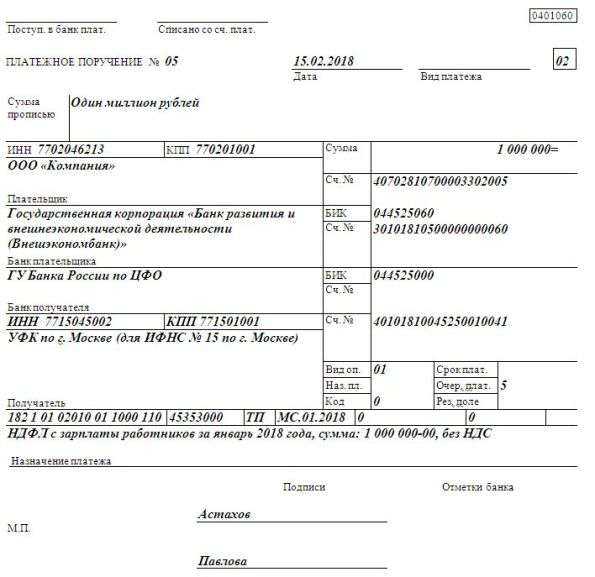

Образец платежного поручения по НДФЛ в 2018 году

Далее приведем образец платежного поручения на перечисление НДФЛ в 2018 году. Код бюджетного классификации по НДФЛ указывается в поле 104 платежки. Данной платежкой налоговый агент перечисляет НДФЛ с зарплаты сотрудников.

Скачать образец платежного поручения по НДФЛ в 2018 году с верными КБК в поле 104.

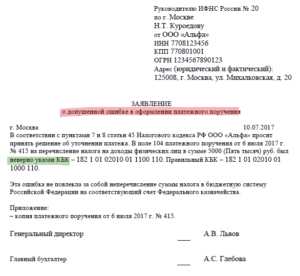

Если ошибка

Несмотря на то, что вписать КБК НДФЛ в платежку – дело элементарное, ошибки все же возможны. Что делать? При ошибочном написании КБК НДФЛ нужно немедленно написать письмо в ИФНС по вашему местонахождению для уточнения КБК. Это вытекает из письма Минфина от 19.01.2017 № 03-02-07/1/2145.

Не нужно повторно платить НДФЛ, пени и штрафы по нему, если вы ошиблись в указании КБК. Достаточно просто написать заявление на уточнении КБК НДФЛ в ИФНС. А дальше налоговая сама перенаправит платеж по нужным реквизитам.

При ошибочном указании КБК по НДФЛ не исключено, что в 2018 году начислят пени, но перечислять их не нужно. Если компания заплатила подоходный налог вовремя, то после уточнения КБК, пени аннулируются.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

buhguru.com

КБК НДФЛ за сотрудников в 2018 году

КБК – код бюджетной классификации. Его выбор зависит от того, кто является налоговым агентом: физическое или юридическое лицо (ИП, ООО и предприятия другой формы собственности). КБК нужно указывать в платежном поручении в соответствии с приказом Министерства Финансов Российской Федерации №65Н от 01.07.2013 года.

КБК НДФЛ в 2018 году за работников

Код бюджетной классификации состоит из двенадцати знаков, которые объединены в определенные группы:

- Знаки 1-3 – указывают на код администратора дохода. Налог на доходы физических лиц администрируют налоговые органы. Для них установлен код 182.

- Знаки 4-13 – код вида дохода. НДФЛ относят к группе 100 (налоговые и неналоговые доходы). К группе 101 относят налоги на прибыль и доходы.

- Знаки 14-17 – код подвида дохода.

Последний классифицируют на такие подвиды:

- 1000 – сумма платежа. К ней относят перерасчеты, задолженности по соответствующему платежу, недоимку.

- 2000 – пени и проценты по соответствующему платежу.

- 3000 – суммы денежных взысканий (штрафов) по платежу в соответствии с законодательством РФ.

Знаки 18-20 указывают на код классификатора операций сектора государственного управления. Налоговым доходом соответствует код 101.

Согласно установленному законодательству, НДФЛ в 2018 году нужно оплачивать не позднее дня, который следует за днем выплаты работнику дохода. Например, работодатель выплатил сотруднику заработную плату за январь 9 февраля. Но датой получения дохода будет считаться 31 января. А датой удержания налога – 9 февраля. НДФЛ нужно перечислить на следующий день, то есть 10-го января. Если на этот день приходиться выходной, сделать расчеты необходимо в первый рабочий день после выходного.

КБК НДФЛ за работников в 2018 году: 182 1 01 02010 01 1000 110

В случае указания неправильного кода бюджетной классификации, денежные средства будут перечислены не на тот счет. Соответственно, у налогоплательщика будет просрочка по уплате обязательного налога на доходы. Налоговые органы в результате выявления этого нарушения выписывают штрафы и пени. Им также присвоены определенные коды бюджетной классификации.

Где в платежном поручении указывают КБК НДФЛ в 2018 году

Для этого в документе предусмотрено специальное поле – 104. В нем и указывают код бюджетной классификации по налогу на доходы физических лиц.

В поле 101 указывают статус налогоплательщика. В связи с тем, что юридические лица и ИП платят этот налог на своих сотрудников, они являются налоговыми агентами. В этом поле нужно указать статус «02».

Примечание. Если в документе будет указан статус налогоплательщика «01», платежное поручение придется уточнять.

В поле 105 указывают код ОКТМО. В том случае, если НДФЛ идет в федеральный территориальный или местный бюджет, этот код будет состоять из 8 знаков. Бывает и так, что налог распределяют между поселениями внутри муниципального образования. В этом случае в платежном поручении проставляют код ОКТМО, состоящий из 11 знаков.

Поле 106 – описание платежа. В полях 108-109 проставляют «0».Поле 110 – тип платежа. Его нужно оставить пустым. В поле 107 указывают код месяца, в котором работник получил доход.

Для уточнения месяца нужно ориентироваться на такие параметры:

- Для больничных пособий и отпускных – день выплаты. Это правило указано в Налоговом Кодексе РФ в ст. 223. Соответственно, нужно указать код месяца, в котором были выданы больничные или отпускные. Например, выплаты были произведены в июле 2017 года. В платежном документе нужно указать МС.07.2017.

- Для иных доходов и заработной платы – последний день месяца, за который работодатель выдает денежные средства. Например, для НДФЛ с заработной платы за июнь 2018 года в платежном поручении указывают код МС.06.2017. И это не важно, что налог будет перечислен в июле.

В том случае, если организация добровольно перечисляет долг по налогу на доходы с физических лиц, в поле 107 указывают месяц, за который погашают долг. В поле 106 ставят код «ЗД.

Примечание. Если предприятие оплачивает долг за несколько месяцев, нужно сделать разные платежи.

Если компания платит НДФЛ по требованию налоговой инспекции, код месяца можно взять из требования. Он будет датой, до которой нужно оплатить задолженность. В поле 106 проставляют код «ТР». В назначении платежного поручения нужно указать дату и номер требования.

КБК НДФЛ 2018 за сотрудников: образец платежного поручения

Если организация в один день перечисляет налог с разных доходов, например, с больничных и отпускных, сделать можно одно платежное поручение. При этом в назначении платежа необходимо указать, за какие именно доходы перечисляются налоговые платежи.

Бывает и так, что организация в один день перечисляет налоги с доходов, которые относятся к разным месяцам. В этом случае нужно оформить несколько платежных поручений. Это правило указано в письме ФНС Российской Федерации №БС-3-11-4028@ от 01.09.2016 года.

Приведем пример

10.07.2018 года организация выплачивает заработную плату за июнь 2018 года. Также в оплату включены отпускные за период с 17 по 23 июля 2018 г. и больничные. НДФЛ с сумм бухгалтер предприятия решил перечислить 11 июля 2018года.

Итак, НДФЛ с заработной платы необходимо оформить отдельным платежным поручением. В нем указать код МС.06.2018 г., поскольку ЗП стала облагаемым доходом 30 июня. Налог с остальных выплат можно объединить в одном платежном документе. Эти выплаты стали налогооблагаемым доходом в день их перечисления. Соответственно, они относятся к июлю. В платежном поручении проставляют код даты МС.07.2017.

Если в ходе проверки выявились какие-либо нестыковки, сотрудники налоговой службы попросят сделать уточнение.

Ошибка в КБК в платежном поручении в ИФНС 2018

Если в результате проверки было выявлено, что в платежном поручении по оплате налога на доходы с физических лиц был указан неправильный код бюджетной классификации, отправлять платеж второй раз не нужно. В этом случае нужно поступить так. Необходимо отправить в налоговую службу заявление об уточнении платежа. Его правила составления указаны в письме ФНС Российской Федерации №СА-4-7/19125.

После его рассмотрения налоговые сотрудники внесут корректировки в КБК, а дату платежа оставят прежней.

КБК штраф по НДФЛ на 2018 год

В статье 226 Налогового Кодекса Российской Федерации указано, что предприятие должно соблюдать сроки перечисления налога с доходов физических лиц. Иначе налоговые службы вправе взыскать штраф. Его размер составляет 20% от суммы неоплаченного или несвоевременно оплаченного НДФЛ. Аналогичные меры будут приняты к нарушителям, которые перечислили этот налог не в полном размере.

КБК штрафа по НДФЛ 2018: 182 1 01 02010 01 3000 110

КБК по пени по НДФЛ в 2018 году

Кроме взыскания штрафа за неуплату или несвоевременное перечисление налога на доходы с физических лиц, налоговые органы вправе начислять пени. Их размер составляет 1/300 ставки рефинансирования за каждый день задержки платежа.

КБК для уплаты пени по НДФЛ в 2018 году: 182 1 01 02010 01 2100 110

КБК по НДФЛ на 2018 год: таблица

| Вид НДФЛ | Код бюджетной классификации (КБК) |

| НДФЛ с доходов сотрудников | 182 1 01 02010 01 1000 110 |

| Штрафы по НДФЛ с доходов сотрудников | 182 1 01 02010 01 3000 110 |

| Пени по НДФЛ с доходов сотрудников | 182 1 01 02010 01 2100 110 |

| Налог для ИП на общей системе налогообложения | 182 1 01 02020 01 1000 110 |

| Штрафы по НДФЛ для ИП на общей системе | 182 1 01 02020 01 3000 110 |

| Пени по НДФЛ для ИП на общей системе | 182 1 01 02020 01 2100 110 |

glavbuhx.ru

КБК НДФЛ 2018 за сотрудников

В качестве налоговых агентов все организации или индивидуальные предприниматели, заключившие с сотрудниками трудовые или подрядные договоры, обязаны оплачивать в бюджет НДФЛ, для чего необходима точная информация о КБК НДФЛ 2018 за сотрудников. Платеж отправляется в налоговую инспекцию по месту нахождения предприятия или ИП. При наличии обособленных подразделений, налог с доходов их сотрудников платится в ту ИФНС, в которой они находятся на учете. НК РФ устанавливает для ИП, работающих на патентной системе и ЕНВД, обязанность перечислять НДФЛ за сотрудников в инспекцию по месту осуществления деятельности.

СОДЕРЖАНИЕ

Если компания располагает несколькими подразделениями в одном муниципальном образовании на территориях, относящихся к разным инспекциям, то она имеет право выбрать одну ИФНС, в которой можно встать на учет. После этого НДФЛ, удержанный с работников всех подразделений нужно перечислять только в эту инспекцию, для чего необходимо направить заполненную форму 1-6-Учет относительно сделанного выбора в ИФНС по месту регистрации компании (абз.3 п.4 ст.83 НК РФ).

Принципы бюджетной классификации

Бюджетная классификация – это группировка источников финансирования, расходов и доходов, используемая для составления и исполнения бюджетов различных уровней. Коды бюджетной классификации (кбк) устанавливаются в соответствии с принципами открытости, стабильности и единства. Нынешняя система кбк утверждена приказом Минфина РФ №65н от 01.07.2013 года.

Важность правильного указания кбк

Кбк состоит из 20 цифр, которые делятся на группы, позволяющие достоверно классифицировать платеж. Действующие коды сведены в упомянутом приказе Минфина. Последние новости пока свидетельствуют о том, что положения законодательства на 2018 год остаются неизменными, поэтому налоговые агенты должны использовать те же кбк, что и в 2017 году.

Данные о расшифровке кодов представлены в таблице:

| Расшифровка | Порядковый номер |

| Код главного администратора доходов | 1, 2, 3 |

| Код вида доходов бюджета: | |

| Группа доходов | 4 |

| Подгруппа доходов | 5, 6 |

| Статья доходов | 7, 8 |

| Подстатья доходов | 9, 10, 11 |

| Элемент доходов | 12, 13 |

| Код подвида доходов бюджета | 14, 15, 16, 17 |

| Группа подвида доходов бюджета | 18 |

| Код подвида доходов бюджета | 19 |

| Аналитическая группа подвида доходов бюджета | 20 |

Информация о том, изменился КБК или нет, позволит избежать ошибок при заполнении платежного поручения. Если деньги отправят не туда, за компанией или ИП будет числиться недоимка по НДФЛ, а на ошибочно указанном кбк – переплата. В случае наличии недоплаты налоговая инспекция будет иметь право начислить пени за нарушение сроков перечисления НДФЛ и штраф.

Основные кбк для перечисления ндфл указаны ниже:

| Суть платежа | Код |

| НДФЛ, оплачиваемый налоговым агентом за сотрудников | 182 1 01 02010 01 1000 110 |

| НДФЛ как авансы с доходов, получаемых иностранцами, которые работают по патенту | 182 1 01 02040 01 1000 110 |

| НДФЛ лиц, занимающихся частной практикой | 182 1 01 02020 01 1000 110 |

| Налог, уплачиваемый гражданами самостоятельно, например, по результатам продажи имущества или от вознаграждений, полученных от лиц, не исполняющих обязанности налогового агента | 182 1 01 02030 01 1000 110 |

| НДФЛ, рассчитанный исходя из доходов лиц с прибыли контролируемой ими иностранной компании | 182 1 01 02050 01 1000 110 |

Необходимо отметить, что значение группы подвида доходов бюджета (14-17 цифры кбк) зависит от вида платежа:

- 1000 – сумма налога;

- 2100 – пени по налогу;

- 2200 – проценты по налогу;

- 3000 – штрафные санкции.

Оформление платежного поручения

Налоговые агенты обязаны указывать КБК в поле 104 и значение 02 в поле 101, обозначающем статус плательщика. В поле 105 необходимо указать код ОКТМО. В случае перечисления НДФЛ с доходов работников головного офиса и обособленного подразделения, в этом поле должны присутствовать 2 кода ОКТМО. В противном случае придется обратиться в ИФНС с заявлением о переводе налога. В качестве назначения платежа необходимо написать, с каких доходов сотрудников перечисляется НДФЛ, – инспекторам будет проще сверить информацию о фактической оплате налогов с данными из формы 6-НДФЛ. Общий пример заполнения можно посмотреть в образце платежного поручения.

Скачать образец

Подробные указания по заполнению платежек при оплате сборов, страховых взносов и налогов изложены в Приложении №2 к приказу Минфина РФ №107н от 12.11.2013 года.

Для исправления ошибочно указанного кбк необходимо отправить в ИФНС заявление на уточнение оплаты. Подобная ошибка не может стать причиной неперечисления средств в бюджет. До 2016 года налогоплательщики часто спорили с инспекцией относительно возможности исправления кбк при ошибочном указании другого налога. ФНС в письме № ЗН-4-1/18643 от 26.10.2015 года обращала внимание, что корректировки возможны исключительно в рамках одного налога. Однако в 2016 году ведомство поменяло мнение, о чем свидетельствует письмо №СА-4-7/19125@ от 10.10.2016 года. Сейчас налогоплательщики при наличии ошибки в кбк могут беспрепятственно уточнить платеж.

god2018.su

КБК по НДФЛ за сотрудников физических лиц в 2018

| Наименование платежа | КБК для перечисления налога (сбора, др. обязательного платежа) | КБК для перечисления пени по налогу (сбору, др. обязательному платежу) | КБК для перечисления штрафа по налогу (сбору, др. обязательному платежу) |

|---|---|---|---|

| НДФЛ с доходов, источником которых является налоговый агент, за исключением доходов, в отношении которых исчисление и уплата налога осуществляются в соответствии со статьями 227, 227.1 и 228 Налогового кодекса РФ | 182 1 01 02010 01 1000 110 | 182 1 01 02010 01 2100 110 | 182 1 01 02010 01 3000 110 |

| НДФЛ с доходов, полученных гражданами, зарегистрированными в качестве: | 182 1 01 02020 01 1000 110 | 182 1 01 02020 01 2100 110 | 182 1 01 02020 01 3000 110 |

| НДФЛ с доходов, полученных гражданами в соответствии со статьей 228 Налогового кодекса РФ | 182 1 01 02030 01 1000 110 | 182 1 01 02030 01 2100 110 | 182 1 01 02030 01 3000 110 |

| НДФЛ в виде фиксированных авансовых платежей с доходов, полученных нерезидентами, ведущими трудовую деятельность по найму у граждан на основании патента в соответствии со статьей 227.1 Налогового кодекса РФ | 182 1 01 02040 01 1000 110 | 182 1 01 02040 01 2100 110 | 182 1 01 02040 01 3000 110 |

Работодатель в отношении гражданина и государства выступает посредником в ходе уплаты НДФЛ, или, используя термины законов, налоговым агентом. То есть денежная повинность лежит на физическом лице, но фактически ее осуществляет юридическое. Также такой взнос обязаны производить со своей выручки индивидуальные предприниматели, применяющие общую систему налогообложения.

Для того чтобы произвести платеж, необходимо знать реквизиты, и здесь большое внимание стоит уделить КБК.

Какие реквизиты и коды применять

Рассмотрим, что значит «КБК НДФЛ 2018 за сотрудников». Код бюджетной классификации — это необходимый реквизит при осуществлении перечислений в пользу государства, субъектов РФ, местных властей. С его помощью производится распределение поступивших средств. Эти данные законодатель периодически меняет. Однако изменения не коснулись КБК «подоходный налог с физических лиц в 2018 году с зарплаты»: изменения 2017 года в Приказ Минфина № 65н от 01.07.2013, устанавливающий коды, данный вид платежа не затронули. Таким образом, все реквизиты остались прежними.

Правила и порядок уплаты

Итак, если с КБК по НДФЛ определились, необходимо произвести перечисление. Здесь нужно четко знать и всегда придерживаться правил, установленных НК РФ по порядку оплаты. Вот ключевые моменты данного регламента:

- подоходный налог уплачивается в срок, не превышающий суток после перечисления заработной платы работнику;

- взнос за сотрудников, находящихся на больничном или в отпуске, уплачивается не позднее последнего дня соответствующего месяца;

- отчетность заполняется ежеквартально по каждому работнику, необходимо отображать все начисления;

- уплачивается сбор организациями — по месту регистрации, ИП — по месту жительства. Существует одно исключение для ИП: если они работают по системе налогообложения ПСН или ЕНВД, то перечислять взнос и отчитываться нужно в ИФНС по месту регистрации в связи с осуществлением данной деятельности.

Этих правил надо строго придерживаться, чтобы избежать начисления пени и штрафов.

Что надо знать о кодах бюджетной классификации

В части перечисления НДФЛ КБК зависит от:

- вида производимого платежа;

- статуса плательщика.

Выше приведены действующие на настоящий момент коды. КБК пени НДФЛ: 182 1 01 02010 01 2100 110 — для организаций и 182 1 01 02020 01 2100 110 — для индивидуальных предпринимателей.

Почему важно знать коды? Если будет допущена ошибка и деньги будут перечислены по другим реквизитам, обязанность не будет считаться исполненной. Впрочем, платить два раза не нужно, достаточно написать письмо в ИФНС об исправлении данных в платежном документе. Однако необходимо сразу выявить ошибочную информацию и действовать быстро, в противном случае будут начислены пени, которые впоследствии придется отменять и пересчитывать.

ppt.ru

КБК по налогу на доходы физических лиц — СКБ Контур

Налог на доходы физических лиц с доходов, источником которых является налоговый агент, за исключением доходов, в отношении которых исчисление и уплата налога осуществляются в соответствии со статьями 227, 227.1 и 228 Налогового кодекса Российской Федерации

| Наименование | КБК |

|---|---|

| сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному | 182 1 01 02010 01 1000 110 |

| пени по соответствующему платежу | 182 1 01 02010 01 2100 110 |

| проценты по соответствующему платежу | 182 1 01 02010 01 2200 110 |

| суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации | 182 1 01 02010 01 3000 110 |

| прочие поступления | 182 1 01 02010 01 4000 110 |

| уплата процентов, начисленных на суммы излишне взысканных (уплаченных) платежей, а также при нарушении сроков их возврата | 182 1 01 02010 01 5000 110 |

Налог на доходы физических лиц с доходов, полученных от осуществления деятельности физическими лицами, зарегистрированными в качестве индивидуальных предпринимателей, нотариусов, занимающихся частной практикой, адвокатов, учредивших адвокатские кабинеты, и других лиц, занимающихся частной практикой в соответствии со статьей 227 Налогового кодекса Российской Федерации

| Наименование | КБК |

|---|---|

| сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному | 182 1 01 02020 01 1000 110 |

| пени по соответствующему платежу | 182 1 01 02020 01 2100 110 |

| проценты по соответствующему платежу | 182 1 01 02020 01 2200 110 |

| суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации | 182 1 01 02020 01 3000 110 |

| прочие поступления | 182 1 01 02020 01 4000 110 |

| уплата процентов, начисленных на суммы излишне взысканных (уплаченных) платежей, а также при нарушении сроков их возврата | 182 1 01 02020 01 5000 110 |

Квартал в подарок для новых ООО

Попробовать бесплатноНалог на доходы физических лиц с доходов, полученных физическими лицами в соответствии со статьей 228 Налогового кодекса Российской Федерации

| Наименование | КБК |

|---|---|

| сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному | 182 1 01 02030 01 1000 110 |

| пени по соответствующему платежу | 182 1 01 02030 01 2100 110 |

| проценты по соответствующему платежу | 182 1 01 02030 01 2200 110 |

| суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации | 182 1 01 02030 01 3000 110 |

| прочие поступления | 182 1 01 02030 01 4000 110 |

| уплата процентов, начисленных на суммы излишне взысканных (уплаченных) платежей, а также при нарушении сроков их возврата | 182 1 01 02030 01 5000 110 |

Налог на доходы физических лиц в виде фиксированных авансовых платежей с доходов, полученных физическими лицами, являющимися иностранными гражданами, осуществляющими трудовую деятельность по найму на основании патента в соответствии со статьей 227.1 Налогового кодекса Российской Федерации

| Наименование | КБК |

|---|---|

| сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному | 182 1 01 02040 01 1000 110 |

| пени по соответствующему платежу | 182 1 01 02040 01 4000 110 |

| проценты по соответствующему платежу | 182 1 01 02040 01 5000 110 |

kontur.ru

КБК НДФЛ 2018 за сотрудников

Для того чтобы правильно перечислять налоги с доходов, смотрите актуальные КБК НДФЛ 2018 за сотрудников. Все коды, а также образец заполнения платежки, можно скачать.

КБК НДФЛ 2018 для юридических лиц необходимы для корректного заполнения поручений на уплату налога с доходов сотрудников. Перечень кодов Минфин утвердил приказом от 16.12.2014 № 150н. Посмотреть и скачать их можно по ссылке ниже.

КБК НДФЛ 2018: таблица

| Наименование платежа | Коды | ||

|---|---|---|---|

| Налог | Пени | Штрафы | |

| НДФЛ, уплачиваемый налоговым агентом (за сотрудников) | 182 1 01 02010 01 1000 110 | 182 1 01 02010 01 2100 110 | 182 1 01 02010 01 3000 110 |

| НДФЛ в виде фиксированных авансов с доходов иностранцев, работающих по патенту | 182 1 01 02040 01 1000 110 | 182 1 01 02040 01 2100 110 | 182 1 01 02040 01 3000 110 |

| НДФЛ с доходов, полученных ИП, — нотариусами, лицами, занимающимися частной практикой | 182 1 01 02020 01 1000 110 | 182 1 01 02020 01 2100 110 | 182 1 01 02020 01 3000 110 |

|

НДФЛ, уплачиваемый резидентом самостоятельно, в т. ч. с дохода от продажи личного имущества |

182 1 01 02030 01 1000 110 | 182 1 01 02030 01 2100 110 | 182 1 01 02030 01 3000 110 |

Скачать КБК НДФЛ 2018

НДФЛ перечисляют в бюджет все организации и ИП, имеющие сотрудников, принятых на работу как по трудовым договорам, так и по договорам подряда/платного оказания услуг.

Перечислить налог за сотрудников надо в налоговую по месту учета организации. Место жительства сотрудников значения не имеет. Если есть обособленные подразделения, НДФЛ платят по месту головного офиса и каждого подразделения (п. 7 ст. 226 НК РФ) и особенно внимательно рассчитывают налоговый период по енвд.

Предприниматели на ЕНВД и патентной системе перечисляют НДФЛ за сотрудников по месту ведения деятельности (п. 7 ст. 226 НК РФ). При этом сумма налога, уплачиваемая по месту нахождения обособленного подразделения, определяется исходя из выплат работникам такого подразделения (п. 7 ст. 226 НК РФ).

Если у компании не одно подразделение в одном муниципальном образовании на территориях, подведомственных разным ИФНС, то можно выбрать уполномоченное подразделение, по месту которого встать на учет (п. 4 ст. 83 НК РФ). В этом случае НДФЛ, удержанный у работников всех подразделений, которые находятся в одном муниципальном образовании, нужно перечислить в инспекцию по месту учета ответственного подразделения. Для этого надо отправить уведомление по форме 1-6-Учет о выборе инспекции в налоговый орган по месту нахождения компании (абз. 3 п. 4 ст. 83 НК РФ, приказ ФНС России от 11.08.2011 № ЯК-7-6/488@).

См. все Коды бюджетной классификации (КБК) на 2018 годКБК НДФЛ 2018 за сотрудников в платежных поручениях

Смотрите ниже, как заполнить платежку при перечислении НДФЛ с заработной платы.

Образец платежного поручения по НДФЛ за сотрудников

Указать актуальный КБК в платежке еще недостаточно. Разберем подробнее порядок заполнения платежек по НДФЛ в 2018 году.

В поле 101 «Статус плательщика» компания как налоговый аген указывает значение 02.

В поле 105 надо заполнить код ОКТМО. Если налог зачисляется в федеральный, территориальный или местный бюджет, этот код 8-значный. Если он распределяется между поселениями, входящими в состав муниципального образования, надо ставить 11 знаков. Если компания перечисляет в 2018 году НДФЛ за работников головного подразделения и обособленного, то в поле 105 платежного поручения необходимо указать 2 разных ОКТМО: головного офиса и обособленного подразделения. Если компания поставит не тот код ОКТМО и перечислит деньги не в ту инспекцию, то потребуется написать заявление в инспекцию о переводе налога.

При заполнении поля 107 платежного поручения безопаснее ставить месяц, в котором сотрудник получил доход. Например, если компания выдает зарплату за январь 2018 года в феврале, в платежке нужно ставить МС.01.2018, а не МС.02.2018. Налог попадает в бюджет, но придется уточнить платежку.

В поле назначение платежа платежного поручения безопаснее указать, с каких выплат сотрудникам компания перечисляет в 2018 году НДФЛ. Так инспекторам будет проще сверить фактически перечисленный налог со сведениями в 6-НДФЛ. Если работодатель перечисляет налог с нескольких выплат сотруднику, то их виды можно перечислить через запятую.

В поле 109 «Дата документа» надо ставить «0», ведь по общему правилу если в этом графе вписать «ТП», то в поле 109 надо записать дату декларации или расчета, на основании которого компания платит налог.

Читайте также:

www.gazeta-unp.ru