Как выпустить акции предприятия 🚩 как выпустить свою игру 🚩 Бизнес 🚩 Другое

Инструкция

По сути акции призваны привлечь частный капитал в оборот предприятий, поэтому, когда компании нуждаются во внезаемных средствах или находятся в стадии активного развития, они выпускают определенное количество акций. Тем самым в компанию приходят инвестиции, которые впоследствии возвращаются инвестору-владельцу акций в виде дивидендов.

Выплата дивидендов всегда отсрочена, поэтому компания-эмитент (тот, кто акции выпустил) имеет возможность располагать свободными средствами и оперировать ими по своему усмотрению. Часто дивиденды существенно превышают размер вложений, и тогда говорят, что акции подорожали, случается, и что дивиденды ничтожны, в таком случае вложения окупаются в течение длительного времени.

Рост стоимости на акции может быть и искусственным, компаниям выгодно, когда их «доля» стоит дорого, однако, без реального подтверждения цены финансового документа существует риск «просадки», т.е. возникновения ситуации, когда на руках у акционеров не «деньги», а просто бумага.

Для того чтобы начать или возобновить выпуск акций, компания должна поставить в известность Федеральную службу по финансовым рынкам. Служба контролирует весь процесс и даже торги, хотя вмешиваться, по сути, не имеет права. Эта же служба просчитывает возможное количество акций, их вид, стоимость и соответствие акционерному капиталу.

Размещать («выкидывать») акции на рынок самостоятельно акционерное общество не может. Поэтому пользуется услугами посредника – андеррайтера, это может быть банк или инвестиционная компания. Случается, что посредник существенно корректирует стоимость акции, а может и сам выкупить весь портфель финансовых документов. Очевидно, что определенный объем акций дает контроль над предприятием, а потому компании стремятся дробить пакеты и исключать сосредоточение акций в одних руках.

Акции могут быть эмитированы неоднократно. Т.е. выбросив на рынок ценные бумаги, предприятие может выпустить новый портфель и снова выставить его на продажу. При этом прежние акции не потеряют своей силы и финансовой обеспеченности (если, конечно, речь не идет о махинациях).

Прелесть этого вида ценных бумаг в том, что они живут столько, сколько живо предприятие, финансовую значимость акция теряет лишь при ликвидации организации-эмитента. К тому же акции не имеют фиксированного дохода, поэтому акционеры нередко становятся весьма богатыми людьми в тот момент, когда эмитент начинает активно зарабатывать деньги и, соответственно, выплачивать дивиденды.www.kakprosto.ru

Что такое акция простыми словами, чем выгодны, для чего покупать

Акции — это наиболее популярный инструмент инвестирования, который позволяет вам участвовать в получении прибыли от деятельности бизнеса любого масштаба.

Акция — это, по сути, документ, подтверждающий право на владение частью бизнеса. В современной терминологии этот документ называют ценной бумагой. В настоящее время покупка и продажа ценных бумаг осуществляется бездокументарным способом, а регистрация владения происходит через специальные организации — депозитарии. Покупая акцию, инвестор фактически приобретает долю в бизнесе. Вместе с владением частью бизнеса приходят свои права и обязанности. К примеру, владея всего лишь одной акцией, вы можете участвовать в собрании акционеров, где принимаются решения по развитию бизнеса или распределению прибыли.

Права акционера зависят от количества акций, которыми он владеет:

- Доля в 1% позволяет запросить информацию о списке всех акционеров.

- Доля в 2% позволяет вносить кандидатуры в совет директоров или ревизионную комиссию, а также ставить на рассмотрение вопросы на акционерном собрании. — Если доля увеличивается до 10%, акционер уже может потребовать проведение аудита деятельности компании, а также созвать внеочередное собрание акционеров.

- При наличии 25% акций и ещё одной дополнительной акции появляется возможность блокировать решения по реорганизации или ликвидации бизнеса.

- Пакет 50% акций плюс одна акция называется контрольным. Он позволяет принимать управленческие решения по вопросам, которые не требуют одобрения абсолютным большинством.

- Наконец, если акционер сосредотачивает в своих руках 75% и ещё одну акцию, он может самостоятельно принимать решение по любым вопросам, включая реорганизацию бизнеса, его продажу или ликвидацию.

Как правило, акции бывают обыкновенными и привилегированными. В отличие от обыкновенной акции, привилегированная акция не дает права участвовать в собрании акционеров и голосовать по поставленным вопросам, исключая случаи реорганизации или ликвидации компании. Однако владелец привилегированной акции имеет право первой очереди на получение прибыли в виде дивидендов, если, конечно, эта прибыль имеется. Размер выплат от прибыли закрепляется в уставе компании.

Конечно, этим описание прав и обязанностей по акциям не ограничивается. Однако для торговли на бирже более важно понимать то, по каким причинам изменяется стоимость акции, а также как на этом заработать.

Наиболее простой способ — это получение дивидендного дохода, который начисляется на счет клиента. В этом случае акция мало чем отличается от депозита или облигации по своему конечному результату. Можно собрать портфель из акций компаний, которые на протяжении своей истории имели высокий дивидендный доход.

С другой стороны, биржа как инструмент оценки эффективности бизнеса предполагает, что инвесторы постоянно спорят о справедливости стоимости компании. Их спор выливается в торги ценными бумагами, которые могут дешеветь или дорожать. Таким образом, участник торгов вкладывает свои средства в надежде, что стоимость компании возрастет, и он сможет продать свои акции по более высокой цене. И напротив, акции продают, чтобы откупить их по более низкой цене, если есть убежденность в том, что бизнес компании развивается плохо и будущий результат приведет к падению стоимости акционерного общества.

В этой связи стоит рассмотреть такое понятие, как возврат инвестиций, или return of investment (ROI). Акционерное общество осуществляет свою деятельность с целью получения прибыли, которая затем распределяется среди владельцев, или акционеров. Распределение происходит в форме выплаты дивидендов, осуществления обратного выкупа акций или вложения полученных средств для расширения бизнеса и повышения ожидаемых выплат акционеров в будущем. Именно эти ожидания дивидендов, обратного выкупа или увеличения будущей прибыли, как правило, влияют на биржевую стоимость акций. Поэтому часто говорят, что на бирже участники торгов торгуют ожиданиями. Если ожидания позитивные, то все большее число инвесторов желает купить акции. Если же ожидания ухудшаются, то растет число желающих продать ценную бумагу. Соответствующим образом меняется и цена, позволяя заработать на росте цены акции или на ее падении.

journal.open-broker.ru

Открыть ОАО: особенности, преимущества и недостатки.

Содержание

свернуть

Создание, рабочая деятельность данного вида юридического лица регламентировано действующим в стране законодательством. Здесь есть свои преимущества, недостатки. Чтобы открыть акционерное общество, нужны учредители. Ими могут быть:

- Российские граждане.

- Личности, имеющие двойное гражданство.

- Персоны других стран.

- Отечественные, зарубежные юрлица.

- Муниципалитет, государство.

- Апатриды.

Участие определенных собственников оказывает влияние на статус юрлица. К примеру, если больше 49 процентов акций будут принадлежать зарубежным инвесторам, у организации появляются ограничения с землевладением. Введение в группу владельцев государства вызывает отдельные требования ведения отчетности, дополнительные критерии контроля.

Формирование ОАО связано с потребностью компании общего сбора инвесторов. Зарегистрировать, открыть организацию, структура которой будет состоять из одного участника, можно одним письменным решением. В случае уже двух собственников подписывается соглашение.

Открытие ОАО возможно при наличии устава, в котором должны быть указаны следующие моменты:

- Наименование организации, собственная символика.

- Цели, в которых требуется открыть компанию.

- Вид деятельности.

- Права, обязанности вкладчиков, возможность печати ценных бумаг.

- Основание управленческих аппаратов, объем их полномочий.

- Порядок проведения аудита, ревизии.

- Тип общества.

- Юридический адрес фирмы.

- Размер капитала.

- Открыть счет.

- Другие положения, которые регламентируют деятельность организации на законных основаниях.

Регистрационные документы

- Устав называют главным документом ОАО, где освящены все главные правила рабочей деятельности.

- Решение оформить, открыть собственное акционерное общество, выпустить акции, заявление о его регистрации в регистрационную службу.

- Оплата госпошлины – 2 000 р.

- Подтверждение оплаты капитала на 100 000 р. (рекомендуется сделать в банке выписку). Данная сумма зачисляется на временный счет, так как у ОАО сможет открыть счет после регистрации акционерного общества.

- Чтобы оформить, открыть организацию нужна одна неделя.

После регистрационной процедуры директор предприятия (персона по доверенности) получают следующие документы:

- Выписку ЕГРЮЛ.

- Регистрационное свидетельство, выписку постановки в налоговой инстанции на учет, где получите новый номер ИНН.

- Уведомления фондов постановки компании на учет.

При наличии всех документов изготавливается печать компании, банк должен открыть расчетный счет предприятия. Согласно установленной форме отправляются извещения во все социальные фонды, налоговую службу.

Завершающий этап оформления ОАО – это эмиссия акций, ее регистрирование. Документы для данной процедуры должны быть предоставлены не позднее 30 календарных дней с того момента, как разрешили открыть свое акционерное общество в качестве юрлица.

Но прежде чем регистрировать организацию, нужно узнать преимущества и недостатки оао.

Инструкция

Предлагаем пошаговый план создания ОАО, по которому вы можете самостоятельно открыть ОАО.

- Первый шаг зарегистрировать, открыть данное общество – это доскональное изучение нормативных документов, регламентирующих деятельность организации.

Данные документы помогут разобраться в правилах оформления ОАО, его функционале и открыть свое акционерное общество. Рекомендуется сделать выписку из приказа «Методические разъяснения оформления документов для госрегистрации юрлица, ИП». Здесь можно найти полный перечень документов для регистрации подобного общества.

- После изучения информации можно начинать сбор необходимых документов. После чего они направляются в орган регистрации по месту нахождения организации ОАО. Сам процесс оформления примерно займет порядка пяти дней.

- Необходимо оплатить официальную пошлину государству в размере 2 000 р.

- По завершении процедуры регистрирования ОАО, компании присваиваются коды, выдается регистрационное свидетельство, ставится в налоговой службе на учет.

- Далее, в банке открывается собственный счет, реквизиты, изготавливается личная печать организации, рассылаются повестки в налоговую службу, антимонопольный комитет. Чтобы открыть успешное акционерное общество и работать, нужно, чтобы организацию занесли в налоговый реестр.

- После завершения регистрации ОАО на протяжении месяца обязательно осуществляется процедура оформления акций. Иначе компании будут наложены штрафные санкции. Регистрация акций производится в ФС по финансовым рынкам. В результате выпуск акций обретает ИГРН. После данной процедуры деятельность организации можно считать законной. Можно осуществлять необходимые финансовые операции.

Преимущества

Чтобы открыть прибыльное акционерное общество нужно ознакомиться с его преимуществами. Например, инвесторы (учредители) имеют свои выгоды: возможность продавать, дарить другим личностям собственные акции без согласия иных участников общества. ОАО имеет право осуществлять открытую подписку на производимые акции, имеет возможность инициировать свободную реализацию акций на условиях законодательства РФ.

ОАО отличается от ООО и ЗАО тем, что в данном случае финансовая отчетность за каждый год должна публиковаться для всеобщего обозрения. Годовой отчет должен показывать баланс, прибыль, убытки. Учтите это, если решили открыть свое акционерное общество.

Преимущество ОАО:

- Работает механизм быстрого, свободного передвижения денежных средств между разными отраслями.

- Возможность мобилизации при недостатке существенных денежных ресурсов благодаря возможным эмиссиям акций.

- Вкладчики несут ограниченную ответственность: при банкротстве ОАО участники рискуют только собственными вложениями. Кредиторская задолженность лежит на самой компании, но не на акционерах. Поэтому кредиторы могут выставлять претензии только к ОАО, но не к его акционерам.

- Возможность свободной продажи, дарения акций обеспечивает организации эффективное существование. ОАО может развиваться независимо от каких-либо изменений в составе общества.

- Функции владения, правления ОАО четко распределены, что увеличивает организационную стабильность предприятия.

Минусы организации

Перечислим все основные недостатки ОАО:

Открытость общества – это обязанность организации давать отчет перед акционерами о доходах, ущербах, передачах акций, составлять годовые отчеты. Это делает ОАО уязвимым. Возможны спорные вопросы среди менеджеров предприятия в плане распределении денежных средств общества. Такие моменты чаще всего приводят к развалу предприятия.

Открытость общества – это обязанность организации давать отчет перед акционерами о доходах, ущербах, передачах акций, составлять годовые отчеты. Это делает ОАО уязвимым. Возможны спорные вопросы среди менеджеров предприятия в плане распределении денежных средств общества. Такие моменты чаще всего приводят к развалу предприятия.- Перепродажу акций проконтролировать нереально – это существенный недостаток. Торги акциями обычно приводят к смене контроля над предприятием.

- Открытое акционерное общество двукратно подвергается налогообложению. Сначала налог взимается в целом с общества, затем каждый вкладчик платит индивидуальный налог с полученной прибыли.

- Рабочий процесс этого общества подвергается контролю со стороны государства. Эти недостатки обозначают то, что перед началом деятельности предприятия необходимо пройти регистрацию в государственных структурах. После этого ОАО обязано производить выплаты налоговым органам, Пенсионному фонду, прочим инстанциям. В обязанности подобного общества включены также поквартальные отчеты государственным инстанциям.

- Обязательно страхование.

- ВыводПеред тем как открыть, создавать свой ОАО или ПАО, нужно проанализировать стоит ли это делать: рассмотреть все достоинства, недостатки. Несмотря на всевозможные трудности, общество является универсальной, наиболее прибыльной конфигурацией коммерческой деятельности.

Чтобы быстрее разобраться с документами, открыть свое акционерное общество, можно обратиться за помощью в специализированные в данном направлении фирмы. Стоимость таких услуг приблизительно от 5 000 р. Аналогичных госуслуг нет.

oplata.me

Акции что это такое, кто их может выпускать. Какую роль играют акции в экономике

Акции в экономике – это один из главных источников инвестиций для предприятий и одновременно хороший способ вложения денег для инвесторов. Организация, которая упирается в потолок естественного роста, как правило, выходит на биржу для привлечения дополнительных денег на развитие бизнеса. В этой статье мы подробно разберем этот процесс и выясним, что это такое – акция компании, как называется ежегодный доход их владельца и какими способами можно его получить. Сначала мы обратимся к теории, а затем перейдем к практике.

Если говорить простыми словами, то акции – это ценные бумаги, которые подтверждают ваше право на владение долей в бизнесе. То есть, покупатель таких бумаг становится, по факту, совладельцем фирмы и имеет право получать собственную часть ее дохода. И чем лучше идут дела у фирмы, тем больше прибыли будет у вас. Позже ценные бумаги можно продать другому участнику рынка. Насколько выгодной получится такая сделка зависит от состояния предприятия – стоимость активов меняется с течением времени и зависит от торгов на бирже. Если у компании все хорошо, то цена на ее бумаги растет, ведь инвесторы вкладываются в растущий бизнес. И наоборот, когда у фирмы выдается неудачный квартал, биржевые спекулянты стремятся побыстрее продать свою долю в бизнесе.

Кто может выпускать акции и что они дают владельцу?

Изображение с сайта gorodkanta.ru

Ценные бумаги выпускаются ЗАО (закрытые акционерные общества) и ОАО (открытые акционерные общества). Первые неинтересны инвесторам, поскольку доли бизнеса в них распределяются между сотрудниками организации. Активы ОАО, наоборот, свободно торгуются на биржевых площадках и напрямую между участниками рынка.

Открытые акционерные общества также выпускают облигации – это если говорить простым языком, долговая расписка. Схема получения прибыли в этом случае довольно проста: покупатель доверяет свои деньги эмитенту и спустя оговоренный период времени получает их обратно, но уже с процентами. Способ получения прибыли по акциям несколько другой. Расскажем о нем подробнее.

Приобретая ценную бумагу инвестор делает своеобразное пожертвование фирме в обмен на долю в предприятии. Он становится фактическим совладельцем фирмы, и его вес зависит от инвестиционного портфеля. Тот, кто приобретает контрольный пакет (50%+1 акция) ценных бумаг, то он фактически становится владельцем фирмы.Часто такими пакетами владеют гендиректора компаний, но встречаются случаи, когда решающего голоса нет ни у одного совладельца. В этом случае организацией руководит совет директоров, в который входят крупнейшие акционеры (условия вхождения в совет оговариваются отдельно).

Организация прибегает к эмиссии ценных бумаг в двух случаях:

Распределение долей в бизнесе между собственниками

Такая задача возникает у огранизаций, учредителями которой стали 20 и более человек. При этом их вклад в предприятие может быть неравнозначен: один владеет 1%, а другой – 5%. Чтобы внести ясность в структуру фирмы и выпускаются ценные бумаги.

Привлечение инвестиций

В этом случае продажа части компании – это способ выручить дополнительные средства на развитие. Организация выпускает, к примеру, 1000 акций ценой в 1 рубль за каждую, а инвесторы покупают ее на бирже. Чем больше потенциала они видят в фирме, тем активнее идут торги, и тем выше становится стоимость одной бумаги.

Интересно

Доход, получаемый собственниками всех акций называется дивидендами – они являются основным способом получения прибыли. Их конкретный размер и факт выплаты определяется руководством фирмы: советом директоров или генеральным директором. Если дела у фирмы идут не слишком хорошо, они вряд ли выплатят дивиденды в этом году.

Возможности инвестора

Не все обладатели ценных бумаг компании имеют равные возможности. Инвесторы, владеющие 1-2% всего портфеля не участвуют в управлении фирмой, их также называют миноритариями. Посмотрим, как меняется влияние акционера в зависимости от объема приобретенных ценных бумаг.

- 1% В этом случае можно ознакомиться со списком других владельцев ценных бумаг. На этом возможности хозяина активов заканчиваются.

- 2% Покупатель получает возможность выносить на повестку собрания акционеров определенные вопросы, предлагать кандидатов в в руководство компании.

- 10% В этом случае владелец активов может созывать внеочередное собрание совета директоров или инициировать аудиторские проверки.

- 25%+ Это блокирующий пакет. В этом случае, держатель ценных бумаг имеет право блокировать решения, которые требуют согласия 75% акционеров: изменения устава, закрытие компании и другие.

- 50%+ Контрольный пакет. Позволяет держателю самостоятельно принимать некоторые решения касательно будущего организации.

- 75%+ В этом случае инвестор становится фактическим владельцем фирмы – никто не может заблокировать его решения на совете директоров, даже те, которые касаются изменения устава организации.

Изображение с сайта metronews.ru

Виды акций

Ценные бумаги бывают ценными и привилегированными. Первые приносят прибыль, которая зависит от доходов компании и решений ее руководства, такие акции называют участвующими, так как они участвую в распределении прибыли. Выплаты по привилегированным ценным бумагам проходят постоянно – это оговаривается отдельно, может быть даже зафиксирована конкретная сумма выплат.

Акция называется недооцененной, если ее цена на рынке ниже, чем цена ликвидации. То есть, если стоимость всех ценных бумаг фирмы меньше, чем стоимость самой организации. Такие активы можно выгодно продать, когда их стоимость вернется на рыночный уровень. Чаще всего в цене сбавляют бумаги предприятий, чья деятельность носит цикличный характер. В определенные периоды доходы таких компаний сильно снижается, а за ней следует и стоимость ценных бумаг.

Заключение

В этой статье мы привели определение того, что такое акция, рассмотрели способы получения доходов, которые являются основными и узнали, какие виды ценных бумаг существуют. Большинство предприятий выходят на биржу с целью привлечения новых инвестиций, и это становится хорошей возможностью заработать для остальных игроков рынка. Фирмы с хорошим потенциалом помогут окупить затраты достаточно быстро. Проблем не возникнет и в том случае, если потребуется вернуть средства раньше – активы прибыльных компаний хорошо продаются и покупаются на рынке.

vklady-investicii.ru

Акции компаний ОАО и ЗАО

Акционерная компания является разновидностью организационно-правовой собственности. Создаётся она с целью объединения денежных масс нескольких учредителей. В качестве владельцев могут выступать как юридические компании, так и физические лица. Привлекаются средства путём выпуска акций.

Акции, в свою очередь, являются инструментом финансирования бизнеса, а также новых проектов акционерного общества. Выпуск ценных бумаг акционерного общества прописывается в уставе, а из уставного капитала выделяется четверть общих денег на выпуск документов.

Кроме этого, в уставе прописывается конкретный вклад каждого соучредителя. В качестве доли в предприятии могут выступать не только деньги, но и любое имущество, ценные бумаги, а также право на пользование природными ресурсами или интеллектуальной собственностью.

Но все вложенные средства пересчитываются в денежную форму. После этого акционер становится обладателем документов, стоимость которых эквивалентна вложенному капиталу. Именно сумма вклада становится номинальной стоимостью документации.

Вместе с акциями совладелец получает некоторые права, а именно:

- право на принятие участия в советах. Любой акционер может принимать решения, связанные с управлением компанией;

- право на получение дополнительной прибыли в виде ставки с дохода акционерного общества;

- увеличение денежной массы в связи с ростом стоимости активов на рынке. Часто этот пункт является решающим в принятии решений о покупке ценностей;

- предоставление дополнительных привилегий в виде различных льгот и скидок;

- первоочередное обслуживание в случае перевыпуска документов;

- возможность получения части имущества вследствие банкротства предприятия. Но следует отметить, что больше, чем вложил держатель, потерять при ликвидации он не сможет.

С момента создания АО делятся на закрытые и открытые. Акции ОАО могут продаваться, обмениваться, приноситься в дар, передаваться по наследству, а также применяться в качестве залогового имущества. При этом для всех перечисленных процедур не требуется согласие каждого из участников акционерного общества. Кроме этого, на акции ОАО можно совершать подписку, а также есть возможность выпускать их в продажу, они могут функционировать на рынке.

Чаще всего такие документы используют для привлечения больших средств, и выкупить их может каждый желающий стать акционером. Чтобы свободно участвовать в деятельности компании, достаточно обладать лишь пятнадцатью процентами акций. Но в связи с обращением капитала, ОАО должно ежегодно публиковать финансовую отчётность, баланс. Кроме того, предприятия, которые созданы вследствие приватизации, должны быть только открытыми. Это правило зафиксировано на законодательном уровне.

Акции ЗАО выпускают только для узкого круга людей. Их владельцы не имеют права совершать никакие манипуляции с полученными бумагами. Такие акции ЗАО не могут выпускать в свободную продажу посторонним лицам или проводить подписку в открытом виде.

Численность учредителей закрытого акционерного общества не должна превышать пятьдесят человек. Если количество участников сверх нормы, то закрытая компания автоматически становится предприятием открытого типа. Кроме этого, о её не должен знать. Именно поэтому финансовую документацию не публикуют. Такая политика компании даёт свободу движения владельцу компании и освобождает от лишнего внимания к деятельности со стороны посторонних наблюдателей.

Существуют значительные различия между организациями закрытого и открытого типа:

- способ размещения бумаг. Суть состоит в том, что акции ОАО можно свободно оформлять как под открытую, так и под закрытую подписку. В это же время закрытое общество размещает активы под закрытую подписку, тем самым распределяя их между ограниченным кругом совладельцев, который определён заранее;

- ·способ перекупки документов на вторичном рынке. Совладельцы документов открытого типа могут отчуждать их, не оповещая при этом остальных учредителей. При этом акции ЗАО нельзя перепродавать, не поставив в известность прочих совладельцев. В отдельных случаях для совершения операций с документами акционер должен оповестить участников и выждать время, которое предписано в законе и уставе. За этот период соучредители должны воспользоваться моментом на покупку бумаг, выставленных на продажу;

- по числу акционеров, входящих в состав акционерного общества. Открытое АО может иметь неограниченное количество участников в связи с тем, что его ценные бумаги свободно продаются на рынке. Закрытые компании не должны иметь в своём составе больше 50 соучредителей. В противном случае, они преобразуются в открытые вне зависимости от того, что записано в уставе;

- размер уставного капитала. В соответствии с этим пунктом в закрытом обществе размер денежной массы должен составлять не меньше, чем сто минимальных заработных плат. Открытая компания в связи с неограниченным количеством акционеров должна иметь капитал равный тысячи и более минимальных зарплат.

Акции компаний – это принципиальная разница между обычными предприятиями и обществами. Ведь только обществам позволено выпускать бумаги для увеличения капитала. Но при этом ценная документация требует особого содержания.

Акции компаний – это принципиальная разница между обычными предприятиями и обществами. Ведь только обществам позволено выпускать бумаги для увеличения капитала. Но при этом ценная документация требует особого содержания.

Номинальная цена всех активов не должна превышать сумму уставного капитала. Именно поэтому участники не обязаны, но вправе покупать собственные бумаги. Однако в течение 12 месяцев они должны быть проданы. Если этого не произойдёт, на общем собрании нужно принять решение о погашении бумаг за счёт уставного капитала.

Обратите внимание! Вне зависимости от того, что владелец получает стабильные дивиденды, он не может затребовать в счёт бумаг какую-то часть общего имущества. Но при этом имеет право перепродать либо подарить документы за договорную или рыночную цену.

Что касается выплат процентной ставки по ценным бумагам, то осуществляются они за счёт прибыли, которая остаётся после уплаты налогов. С этих же средств формируются фонды акционерного общества. Также с прибыли отчисляются проценты на создание резервного капитала. Используется он в случае возникновения убытков, а также для выкупа активов и погашения облигаций. Кроме того, формируется фонд, с которого приобретаются акции сотрудниками, а также размещаются для открытой продажи. Помимо этого, могут организовываться и другие фонды, объём финансирования которых определяется на основании устава акционерного общества.

Активы акционерного общества бывают обыкновенными и привилегированными. Как правило, оба типа бумаг дают своему держателю равные права на взыскание процентов, претензии на недвижимость и ресурсы, а также разрешение на участие в бизнесе.

Ценные бумаги акционерного общества, как и сама организационно-правовая форма, являются наиболее распространёнными среди желающих заниматься хозяйственной деятельностью. И как показывает практика, это наиболее выгодный вариант, который стабильно приносит доход. К тому же, акции закрытых и открытых компаний – это возможность контроля аппарата управления.

Вас заинтересует

goldok.ru

Торговля акциями и облигациями на бирже

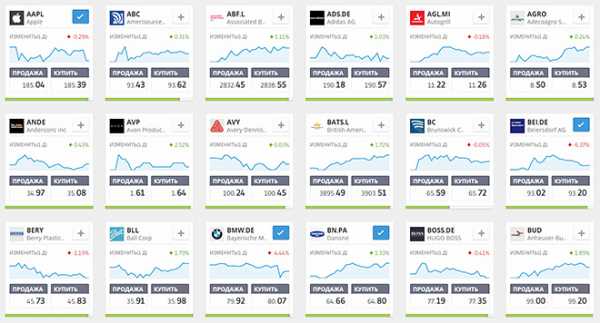

Акции и облигации — основные инструменты, обращающиеся на фондовом рынке. Купить их можно только через посредника – юридическое лицо, обладающее лицензией на деятельность такого рода. «Открытие Брокер» предлагает своим клиентам доступ к ценным бумагам, торгующимся на российских и ведущих иностранных биржах – США, Германии, Великобритании 1, и внебиржевом рынке.

Клиенты «Открытие Брокер» имеют возможность покупать и продавать акции и облигации:- Акции и облигации российских эмитентов

Потенциально неограниченная прибыль за счёт дивидендов, купонов и изменения стоимости ценных бумаг. - Акции зарубежных эмитентов

Доступ к самым ликвидным ценным бумагам крупнейших мировых корпораций. Высокий потенциальный доход в валюте. - Корпоративные и государственные облигации

Низкорисковые инструменты с существенной потенциальной доходностью и купонными выплатами. - Еврооблигации

Облигации крупнейших российских эмитентов, размещённые за рубежом. Сочетают в себе низкие риски и доходность в валюте.

Преимущества инвестирования через «Открытие Брокер»:

- Открытие брокерского счёта онлайн с помощью портала Госуслуг и удобный личный кабинет клиента.

- Бесплатный доступ к популярным торговым терминалам QUIK и MetaTrader 5.

- Возможность продавать и покупать акции на фондовом рынке онлайн или по телефону.

- Выгодные тарифы для трейдеров и инвесторов с разными стратегиями и стилями торговли.

- Актуальные инвестиционные идеи от аналитиков «Открытие Брокер» и готовые портфели с рекомендациями по обновлению.

- Предоставление «плеча» для покупки ценных бумаг, торговля акциями и облигациями под обеспечение валютой.

- Работа на фондовом, срочном и валютном рынках в рамках единого брокерского счёта.

Особенности покупки акций для физических и юридических лиц

Согласно российскому законодательству, частные лица могут купить акции на бирже только через брокера. Как происходит продажа и покупка акций через брокера?

- Вы открываете счёт в «Открытие Брокер», получаете доступ к личному кабинету и торговым терминалам QUIK или MetaTrader 5.

- Совершаете сделки через торговую платформу онлайн или по телефону с помощью нашего трейдера. Для подачи заявок «с голоса» необходимо установить в личном кабинете кодовое слово.

- Как только вы совершите покупку, с вашего брокерского счёта будут списаны деньги (или наоборот зачислены в случае продажи), а в депозитарии произойдёт перерегистрация прав на ценные бумаги.

open-broker.ru

Как начать инвестировать в акции: Подробная инструкция

Многим рынок акций представляется слишком сложным и запутанным, но в реальности всё совсем не так. Даже знаменитый Уоррен Баффетт утверждает, что не нужно иметь 120-130 пунктов IQ, чтобы зарабатывать на ценных бумагах. С этим справится человек даже с самым заурядным умом при условии, что он имеет достаточный запас терпения, а также чёткое понимание того, что он делает и зачем. Заработать на вложениях в акции можно даже имея лишь пару сотен долларов в кармане.

С чего начать инвестирование в акции, какими способами и сколько можно заработать, какие риски ожидают инвесторов – рассмотрим все эти вопросы.

Краткий ликбез

Если говорить простым языком, то всё выглядит примерно так: каждое предприятие нуждается в деньгах для развития. Самый простой способ получить их — обратиться за помощью к инвесторам, вклады которых помогут набрать нужную сумму. Выгода последних заключается в получении в собственность доли компании, которая выражается в акциях. Так что акция является ценной бумагой, дающей своему владельцу право на часть прибыли компании.

Акции бывают двух типов — простые и привилегированные.

| Обыкновенные | Привилегированные |

|---|---|

| Имеют право голоса | Не имеют права голоса |

| Дают право на определённый процент в компании | Не дают прав на долю в компании |

| Размер дивидендов неизвестен заранее | Дивиденды являются фиксированными |

| Сумма дивидендов может расти с ростом доходов компании | Размер дивидендов фиксированный и его увеличение не предусмотрено |

Эта таблица помогает быстро понять разницу данных типов акций.

Как зарабатывают на акциях

Источником выплаты дивидендов является чистая прибыль компании, а ее конкретная сумма определяется собранием акционеров по итогам финансового года. Инвестирование с целью получения дивидендов у многих инвесторов вызывает столько же восторга, сколько и наблюдение за тем, как сохнет краска на заборе — долго и скучно. Но именно терпеливое ожидание выплат с акций, затем бережное их реинвестирование и сделало основных «монстров» фондового рынка теми, кто они сейчас есть.

Хороший пример — известный американский инвестор Энн Шейбер, которая за 50 лет смогла превратить $5000 в $22 млн на одних лишь реинвестициях дивидендов.

Курсовая разница.

Курсовая разница – это основной способ получения дохода. Суть, на первый взгляд, проста — купить дешевле, а продать дороже. Но сразу приниматься за торговлю не стоит. Перед тем, как начать инвестировать в акции, необходимо тщательно проанализировать компанию, все ее показатели, перспективы и др.

С чего начать инвестировать в акции

Как и при любом другом виде инвестирования, прежде необходимо сформулировать какой-то план: что вы хотите купить и на какой срок, затем собрать стартовый капитал для покупки определенного количества акций.

Вложение в ценные бумаги – занятие не для бедных и к тому же, предполагает значительную долю риска, поскольку даже крупные корпорации время от времени банкротятся. Поэтому подходить к делу следует с умом.

Размер капитала зависит от конкретных целей: какие акции вы хотите покупать. К примеру, акции Facebook и Coca-Cola стоят в пределах $150, Microsoft – $70, Volkswagen – $140 (до дизельгейта выше $240), Amazon – в пределах $1000, Газпром – $2, Сбербанк, Мечел в пределах $3…

Какие акции покупать?

Определиться с этим вопросом нужно каждому, кто решился перейти от планирования к активным действиям. Действительно, не покупать же акции, ориентируясь только на слухи, новости, советы друзей и мнения различных «экспертов». Прежде всего следует определиться с направлением. Существует три основных класса акций. Все дальнейшие стратегии, приёмы и тонкости инвестирования зависят именно от того, какой выбор был сделан на этом этапе.

- Дивидендные акции. В этом случае рост цены акций не является ключевым фактором, а важна только прибыль компании, которая выливается в стабильный приток дивидендов для инвестора. Дивидендные акции имеют одно отличие — получаемая от них выгода прямо пропорциональна показателю чистой прибыли компании, поэтому среди таких компаний, как правило, бумаги – с низким темпом роста. Это стабильные и большие компании, которым не нужны дополнительные деньги для увеличения прибыли.

- Акции роста.

Это акции компаний, показатели которых растут высокими темпами (десятки процентов за отчётный период). Рост показателей означает и рост цены, что делает такие акции привлекательными для торговли. Подобные компании редко выплачивают дивиденды, и все средства направляют на расширение.

Это акции компаний, показатели которых растут высокими темпами (десятки процентов за отчётный период). Рост показателей означает и рост цены, что делает такие акции привлекательными для торговли. Подобные компании редко выплачивают дивиденды, и все средства направляют на расширение. - Акции стоимости. Недооценённые акции, рыночная стоимость которых ниже реальной. Обычно акции становятся недооценёнными из-за ложных новостей отрицательной окраски, кризиса в отрасли, малой известности либо просто временного отсутствия активного интереса к сфере деятельности компании. Особенность состоит в том, что рано или поздно рынок произведёт переоценку акций, и их ликвидность пойдёт вверх. Недостатком является то, что ждать этого момента можно и десяток лет. Впрочем, ожидания бояться не стоит. К примеру, инвестировать в такие акции очень любит Уоррен Баффетт.

Так что, абсолютно хороших или абсолютно плохих акций не существует. Есть только те, что лучше всего подходят для конкретной стратегии заработка и полностью соответствуют целям и взглядам инвестора.

Дорогие или дешёвые?

Этот вопрос также не имеет однозначного ответа, а в истории фондового рынка есть масса примеров удачного инвестирования как в дорогие, так и в дешёвые акции. К примеру, человек из топ-20 величайших американских инвесторов Джон Темплтон начинал свою карьеру с покупки именно недорогих акций компаний, которые переживали свои не лучшие времена, а то и находились на грани банкротства.

В 1939 году Джон Темплтон занял около 10 000 долларов и смело инвестировал их в 100 компаний, покупая по сотне акций каждой компании по цене менее 1 доллара. Единственной его предосторожностью было – не тратить больше, чем сто долларов за акцию. В конечном итоге все, кроме четырёх компаний, принесли ему существенную прибыль. Реинвестировав полученные средства по такой же схеме, он снова получил доход, который к началу 2000-х годов составлял уже около полумиллиарда долларов чистыми.

Впрочем, новичку можно сфокусировать своё внимание и на так называемых «голубых фишках» — компаниях с крепкими стабильными позициями, которые уже десятки лет стойко переносят все кризисы и невзгоды. К примеру, уже упомянутый Уоррен Баффетт в начале карьеры успешно инвестировал в акции Coca-Cola, PepsiCo, Pfizer, See’s Candies и других столпов рынка. Хоть цена акций и высока, а дивиденды относительно умеренные, прибыль зато – гарантирована.

Опрос: Какие акции вам больше хотелось бы купить?Дешёвые акции компаний с возможностью роста*26%, 2587 голосов

2587 голосов 26%

2587 голосов — 26% из всех голосов

Акции по которым платят дивиденды 19%, 1897 голосов

1897 голосов 19%

1897 голосов — 19% из всех голосов

Иностранные акции 11%, 1103 голоса

1103 голоса 11%

1103 голоса — 11% из всех голосов

Все равно, лишь бы прибыль была 8%, 765 голосов

765 голосов 8%

765 голосов — 8% из всех голосов

В голубые фишки*7%, 738 голосов

738 голосов 7%

738 голосов — 7% из всех голосов

Российские акции 6%, 609 голосов

609 голосов 6%

609 голосов — 6% из всех голосов

Самых известных компаний 5%, 493 голоса

493 голоса 5%

493 голоса — 5% из всех голосов

Дорогие и надежные акции 5%, 486 голосов

486 голосов 5%

486 голосов — 5% из всех голосов

Новой компании с уверенным руководством и чистым рынком*4%, 449 голосов

449 голосов 4%

449 голосов — 4% из всех голосов

Недооцененные акции*3%, 340 голосов

340 голосов 3%

340 голосов — 3% из всех голосов

Бумаги неизвестных компаний 2%, 238 голосов

238 голосов 2%

238 голосов — 2% из всех голосов

Дешевых компаний 2%, 201 голос

201 голос 2%

201 голос — 2% из всех голосов

Третий эшелон*1%, 93 голоса

93 голоса 1%

93 голоса — 1% из всех голосов

Всего голосов: 9999

Голосовало: 4877

* — добавлен посетителем

Poll Options are limited because JavaScript is disabled in your browser.Дешёвые акции компаний с возможностью роста*26%, 2587 голосов

2587 голосов 26%

2587 голосов — 26% из всех голосов

Акции по которым платят дивиденды 19%, 1897 голосов

1897 голосов 19%

1897 голосов — 19% из всех голосов

Иностранные акции 11%, 1103 голоса

1103 голоса 11%

1103 голоса — 11% из всех голосов

Все равно, лишь бы прибыль была 8%, 765 голосов

765 голосов 8%

765 голосов — 8% из всех голосов

В голубые фишки*7%, 738 голосов

738 голосов 7%

738 голосов — 7% из всех голосов

Российские акции 6%, 609 голосов

609 голосов 6%

609 голосов — 6% из всех голосов

Самых известных компаний 5%, 493 голоса

493 голоса 5%

493 голоса — 5% из всех голосов

Дорогие и надежные акции 5%, 486 голосов

486 голосов 5%

486 голосов — 5% из всех голосов

Новой компании с уверенным руководством и чистым рынком*4%, 449 голосов

449 голосов 4%

449 голосов — 4% из всех голосов

Недооцененные акции*3%, 340 голосов

340 голосов 3%

340 голосов — 3% из всех голосов

Бумаги неизвестных компаний 2%, 238 голосов

238 голосов 2%

238 голосов — 2% из всех голосов

Дешевых компаний 2%, 201 голос

201 голос 2%

201 голос — 2% из всех голосов

Третий эшелон*1%, 93 голоса

93 голоса 1%

93 голоса — 1% из всех голосов

Всего голосов: 9999

Голосовало: 4877

* — добавлен посетителем

×

Вы или с вашего IP уже голосовали. ГолосоватьГде и как инвестировать в ценные бумаги

Осуществлять операции по приобретению и продаже ценных бумаг можно только через специальных посредников — брокеров. Они имеют лицензию на торговлю ценными бумагами и реализуют волю клиентов, действуя в рамках правил и требований биржи. За свою работу брокер взимает комиссию, которая зависит от вида деятельности и тарифного плана.

- Одним из лучших вариантов для начинающего инвестора можно считать компанию eToro.

Вся торговля у этого брокера идет через единый счет, где есть возможность покупать не только акции, но и валюты, ETF фонды, фьючерсы на товарно-сырьевые рынки и др. Начальный депозит для торговли $500.

Еще одной причиной в пользу eToro будет то, что по законам РФ, напрямую инвестировать в иностранные акции могут позволить себе только квалифицированные инвесторы с минимальным капиталом 6 млн. руб. Для большинства простых людей такие условия не подходят. Легально обойти этот закон довольно просто, нужно найти брокера, зарегистрированного в другой стране. Такие брокеры как eToro, FxPro, Libertex предоставляют активы на самых крупных биржах всего мира, включая NASDAQ, NYSE, XETRA, LSE, Euronext, MOEX и другие.

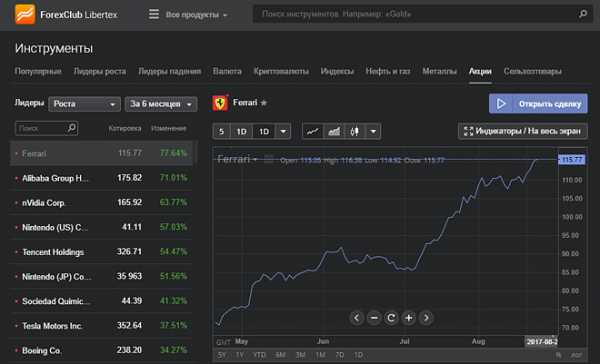

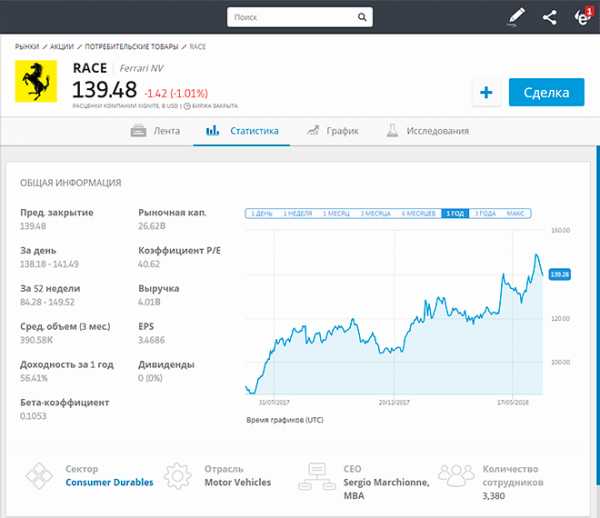

Лучшие брокеры для инвестиций в акции

Платформа Libertex принадлежит брокеру с более чем 20-летним стажем с регуляцией ЦБ РФ. Сама платформа находится под контролем европейских регуляторов CySEC и MiFID. Здесь вы найдете огромное количество акций и ETF фондов. Брокер предлагает огромную базу активов, академию (программы обучения), постоянно проводит вебинары, предоставляет аналитику и имеет очень удобную торговую платформу, к которой подключено большое количество индикаторов. Минимальный депозит $200.

Официальный сайт: Libertex

Брокер eToro предлагает огромное количество акций и ETF на американских, европейских и азиатских рынках. Более чем 12 летний опыт работы, регуляция CySEC, инвестиционные фонды на рынке акций, готовые портфели и другие инвестиционные возможности. Профессиональный брокер для покупки и заработка на ценных бумагах. Минимальный депозит $500.

Официальный сайт: eToro

Брокер FinmaxFX предлагает огромное количество акций. Большинство брокеров стремится дать доступ только к самым популярным NYSE или NASDAQ, но у FinmaxFX есть огромное количество европейских и азиатских акций, большое количество индексов со всего мира, и конечно, ценные бумаги с американских бирж, включая и отечественные компании. Брокер предоставляет профессиональную торговую платформу и лучшие условия.

Официальный сайт: FinmaxFX

Регистрация онлайн

Зарегистрироваться никакого труда не составит, даже если до этого создавать аккаунты у брокеров еще не приходилось. Никаких личных походов в офис, все только через интернет.

Раньше акции можно было покупать у брокера по телефону, а открывать счет только с личным присутствием. Сегодня все происходит только через интернет.

Инструкция

- На сайте компании необходимо будет ввести в форму свои ФИО, телефон и e-mail, на который затем будет отправлен специальный код подтверждения.

- Прежде, чем начать вкладывать деньги в акции, необходимо создать торговый счет, нажав кнопку «открыть счет» и пополнить его с помощью банковского счёта/карты VISA или MasterCard, или ЭПС: Webmoney, Qiwi, Яндекс.Деньги.

- Также придется верифицироваться, отправив скан паспорта, чтобы доказать, что вы – это вы (это требование финансовых регуляторов во избежание отмывания денег).

- Осталось лишь установить торговый терминал (программа, где будут цены акций и возможность их купить или продать).

После регистрации можно ознакомиться с обучающими видеоматериалами, где наглядно показано, как начать вкладывать деньги в акции, пользуясь предложенным программным обеспечением.

Доходность инвестиций в акции

С чего начать инвестиции в акции?

С подбора и составления портфеля, это нужно для диверсификации рисков (если одна или две компании дадут убыток, то остальные акции в портфеле могут перекрыть его своими доходами и вывести ваш общий итог в плюс).

Российские акции сильнее растут во времена подъемов в сравнении с западными, но и больше обваливаются в кризисы. Так в преддверии кризиса 2008-09 годов, в 2005-06 индекс РТС вырос вдвое, в то время, как S&P 500 показал только 17%, но зато уже к концу 2008-го РТС упал на 70%, в то время, как «Спайдер» – только на 40%.

С другой стороны, корпорации вроде Microsoft или Apple, едва ли смогут вырасти еще хотя бы вдвое и значительно увеличить свои рынки сбыта, ведь они уже и так заняли большинство доступных ниш, а это значит, что сильно разбогатеть на их акциях не получится. Это прерогатива акций молодых компаний, которые могут быстро развиться во что-то серьезное из ничего и подорожать на сотни или даже тысячи процентов.

Предположим, что в начале прошлого года, вы внесли бы на депозит Libertex $700, после чего купили 10 акций Caterpillar по $70 (дивидендная прибыль тогда составляла $0,46 на акцию). Через год акция уже стоила $105 (правда из-за снижения прибыли выплаты упали до $0,32 на акцию). Таким образом, инвестировав $700, через 12 месяцев вы бы смогли продать свои 10 акций уже за $1050 + около $3,5-4 дивидендов, таким образом, прибыль составила бы около $354, что составляет примерно 50% годовых.

Разбросав свои инвестиции по разным акциям, средняя доходность вероятнее всего снизится, зато увеличится безопасность, и это будет стабильный доход.

Для примера мы брали период в 12 месяцев, но большинство инвестиционных стратегий по акциям гораздо лучше работают на временном промежутке 2-5 лет, взгляните на доходность ПИФов или ETF – часто можно видеть отрицательные значения за год или даже за 2, но трехлетний показатель почти всегда положительный, причем на двух-трехзначное число. Например, ПИФ ВТБ «Фонд Акций» за 5 месяцев 2017-го показал –10,64%, за 12 – +11,23%, а за 36 – уже +78,96%.

О чем это говорит – о том, что акциям надо дать «полежать в портфеле» и хорошенько подрасти. Одним из кредо Уоррена Баффетта вообще является не брать для инвестиций акции менее, чем на 10 лет, а уж он-то знает в этом толк. И это лишь самая простая инвестиционная стратегия, суть которой в простой покупке и удержании акций, пока они немного не подрастут, но профессиональные инвесторы применяют также и метод постоянной докупки новых акций в свои портфели в дополнение к реинвестициям дивидендов.

Eсли вложить всего $1000 в акции с постоянной реинвестицией всей прибыли и дивидендов под 20% годовых, то уже через 5 лет доход будет около 250% от первоначальной суммы, а через 10 лет в среднем соберется уже $6200, что составляет фантастические 620%.

Как начать инвестировать в акции: Инструкция

- Прочесть истории и инструкции самых успешных инвесторов. Эссе Уоррена Баффетта, Разумный инвестор и Анализ ценных бумаг (Бенджамин Грэм), Обыкновенные акции и необыкновенные доходы (Филип Фишер), Метод Питера Линча/Переиграть Уолл-стрит (Питер Линч) — это базовые труды, которые дадут представление о работе рынка акций на живых примерах. В дальнейшем можно расширять свой кругозор в этом направлении.

- Определиться с суммой бюджета. Здесь никаких ограничений нет. Начать можно и с двумя сотнями долларов в кармане, хотя профессионалы рекомендуют начинать, имея на счету как минимум $2000–5000. Важно, чтобы вы инвестировали лишь свободные средства, без которых ваш уровень жизни не ухудшится.

- Изучить рынок. Лучшим пояснением к этому пункту будет цитата Питера Линча: «Если вы не изучаете сферу деятельности компании, в которой приобретаете акции, значит, вы играете в покер, не глядя на свои карты». Проведите анализ компании и сравните ее с показателями других компаний в данном секторе, выявите недооцененного лидера отрасли.

- Распределить средства. Не нужно класть все яйца в одну корзину. Как можно увидеть на примере практически всех известных инвесторов, никто из них не делал ставку на быструю прибыль от одного-двух источников. Лучшим вариантом будет потратить большую часть денег на покупку «долгоиграющих акций» стабильных компаний, а остальные вложить в более динамичные проекты. Лучше всего сформировать портфель акций так, чтобы он состоял из 5–20 компаний из разных стран и отраслей.

- Открыть и пополнить счет у брокера с выходом на нужные биржи (американские, европейские, российские, азиатские).

- В торговом терминале найти нужные акции, ввести количество для покупки, сверить итоговую сумму инвестиции при текущей цене акций.

- Следить за новостями компаний с помощью Google оповещений (метод описан в этой статье).

- Реинвестировать прибыль и дивиденды, расширять портфель.

- Спустя несколько лет вы уже можете увеличить свой капитал в несколько раз, а если вам еще до 40, то вы успеете скопить огромный капитал, чтобы проводить пенсию на яхте.

Определившись, с чего начать инвестиции в акции, можно приступать и к самому процессу, так как затягивать с этим не стоит, ведь каждая неделя с учетом реинвестиций в будущем может равняться 3-м или более месяцам.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter, и мы её обязательно исправим! Огромное спасибо вам за помощь, это очень важно для нас и наших читателей!

equity.today

Открытость общества – это обязанность организации давать отчет перед акционерами о доходах, ущербах, передачах акций, составлять годовые отчеты. Это делает ОАО уязвимым. Возможны спорные вопросы среди менеджеров предприятия в плане распределении денежных средств общества. Такие моменты чаще всего приводят к развалу предприятия.

Открытость общества – это обязанность организации давать отчет перед акционерами о доходах, ущербах, передачах акций, составлять годовые отчеты. Это делает ОАО уязвимым. Возможны спорные вопросы среди менеджеров предприятия в плане распределении денежных средств общества. Такие моменты чаще всего приводят к развалу предприятия. Это акции компаний, показатели которых растут высокими темпами (десятки процентов за отчётный период). Рост показателей означает и рост цены, что делает такие акции привлекательными для торговли. Подобные компании редко выплачивают дивиденды, и все средства направляют на расширение.

Это акции компаний, показатели которых растут высокими темпами (десятки процентов за отчётный период). Рост показателей означает и рост цены, что делает такие акции привлекательными для торговли. Подобные компании редко выплачивают дивиденды, и все средства направляют на расширение.