В чем различия между валовой прибылью (Gross profit) и EBITDA?

Мы можем помочь Вам с написанием Вашей работы, взяв ее выполнение частично или полностью на себя. Оформить заявку на выполнение работы можно заполнив форму заказа. Или свяжитесь со мной для получения консультации.

В чем различия между валовой прибылью (Gross profit) и EBITDA?

Валовая прибыль (Gross profit) и прибыль до вычета расходов по выплате процентов, налогов, износа и начисленной амортизации (или EBITDA) — это учетные величины, используемые для анализа компании и эффективности ее бизнеса. Оба параметра характеризуют доходы, а основное различие между ними — это то, что анализируются конкретные аспекты финансового состояния субъекта экономической деятельности.

Валовая прибыль (Gross profit)

Валовая прибыль рассчитывается путем вычитания стоимости проданных товаров из общей выручки, которые указаны в отчете о прибылях и убытках компании (наименование документа по МСФО, если по РСБУ, то документ называет — отчет о финансовых результатах). Валовая прибыль является важным показателем операционной эффективности производственного процесса компании. Валовая прибыль малоинформативный параметр для межотраслевого сравнительного анализа, но при сравнении с конкурентами валовая прибыль очень показательный параметр.

Доналоговая прибыль или earnings before interest, taxes, depreciation and amortization, EBITDA

EBITDA позволяет сравнивать прибыльность между фирмами, которые имеют значительные различия в структурах капитала и производственных процессах. Как и валовая прибыль, вся информация, необходимая для расчета EBITDA, содержится в официальных финансовых документах компании; доходы, налоги и проценты указаны в отчете о прибылях и убытках (отчете о финансовых результатах), а величина износа и начисленная амортизация отражаются в отчете о движении денежных средств. EBITDA — относительно современная величина. В 1980-х годах инвесторы искали аналитический инструмент для оперативной проверки возможности у проблемной компании выплатить проценты по кредиту / займу / ссуде.

Ограничения

Оба эти параметра несут в себе аналитические ограничения. Валовая прибыль — это основное измерение эффективности работы, но требует дополнительного анализа по уточненным параметрам. Показатель EBITDA универсален и самодостаточен, однако даже он не учитывает всех аспектов структуры бизнеса и капитала. Например, EBITDA зачастую может представлять чрезмерно оптимистичную оценку денежного потока.

Чтобы оформить заказ или уточнить стоимость, заполните, пожалуйста, форму обратной связи, и я свяжусь с Вами в самое ближайшее время:

Вконтакте

Мой мир

Одноклассники

Google+

Похожее

prostoucheba.ru

Что такое EBITDA в экономике?

Неотъемлемым атрибутом свободы предпринимательства является ответственность участников рынка за своё экономическое поведение.

Если предприниматель (или возглавляемая им компания) берёт на себя какие-то финансовые обязательства, контрагенты ожидают, что они будут выполнены в полном объёме. Если этого не произойдёт, у доверчивых контрагентов могут возникнуть аналогичные проблемы, связанные с невозможностью оплатить уже собственные счета.

Чтобы можно было с большой долей достоверности просчитывать коммерческие риски, в системе МСФО был разработан и введён показатель EBITDA, который демонстрирует платежеспособность компаний и используется для оценки стоимости предприятий.

Как расшифровывается EBITDA?

Что такое EBITDA в экономике?

Что показывает EBITDA?

Что такое EBITDA простыми словами?

Чем EBITDA отличается от прибыли?

Как расшифровывается EBITDA?

EBITDA – это аббревиатура английского названия Earnings Before Interest, Dividend, Tax and Amortization, что переводится как «Прибыль до уплаты процентов налога на дивиденды и амортизация». Фактически это валовая прибыль предприятия, которая берётся в «грязном» виде, до всех причитающихся выплат – налоговых, амортизационных, процентов по займам и дивидендов.

Этим экономическим показателем пользуются во всём мире. Он не входит в бухучёт, являясь чисто экономическим параметром оценки прибыльности компании, её привлекательности для приобретения, инвестирования либо поглощения. Считается, что этот способ позволяет получить непредвзятую оценку, без учёта влияния на деятельность предприятия кредитных задолженностей, налоговых ставок и т.д.

Что такое EBITDA в экономике?

Для всего мира EBITDA является общепринятым показателем, используя который, можно получить объективное представление о прибыльности того или иного предприятия, независимо от того, где оно расположено – в жаркой Африке или заснеженной Гренландии. Базой для расчёта EBITDA служат следующие показатели финансовой отчётности:

— чистая прибыль предприятия, которая остаётся в его распоряжении после осуществления всех положенных выплат в бюджет страны;

— размеры выплачиваемого налога на прибыль;

— сумма возмещения налога на прибыль, если оно полагается по закону;

— величина чрезвычайных расходов и чрезвычайных расходов за расчётный период;

— размер процентных выплат по кредитам, дивидендам и др., а также размер полученных процентных выплат от различных вложений;

— суммы амортизационных вычетов по всем видам активов, как материального, так и нематериального характера;

— переоцененные активы.

В мировой экономической практике первая пятёрка вышеперечисленных показателей входит в EBIT, т.е. «операционную прибыль».Так называют разницу между «грязной» валовой прибылью и всеми обычными накладными расходами компании.

Именно она является основой для расчёта EBITDA по следующей формуле:

EBIT = ЧП + РН – ВН + ЧР + %упл — %пол

где:

ЧП – чистая прибыль предприятия;

РН – расходы по налогообложению;

ВН – возмещённый предприятию налог;

ЧР – чрезвычайные расходы компании;

%упл – уплаченные процентные отчисления;

%пол – полученные процентные отчисления.

С экономической точки зрения, полученный результат вычислений является неким промежуточным показателем между валовой и чистой прибылью. Если компания не использует заёмных средств, то, с учётом доходов, поступающих от реализации производимых товаров, и за вычетом расходов, в том числе на амортизацию, её прибыль выглядела бы именно так.

Что показывает EBITDA?

В мировой экономической практике EBITDA демонстрирует операционные результаты компании, приравниваясь к финансовому операционному потоку. Это означает, что EBITDA является показателем дохода компании, выраженного в виде денежных средств, вырученных предприятием в течение рассматриваемого отчётного периода. С его помощью нередко определяется рентабельность инвестиций, сделанных в собственные производственные мощности либо торговые точки, т.е. «в себя».

Расчёт EBITDA для российского предприятия будет достоверным только в том случае, когда для него используется отчётность по международному стандарту МСФО. Так как российский стандарт бухотчётности РСБУ существенно отличается от международного, подсчитать EBITDA на основании этих данных можно только приблизительно по формуле:

EBITDA = ПР + АО

Где:

ПР – прибыль, получаемая от реализации продукции;

АО – амортизационные отчисления предприятия.

Он показывает размер прибыли, получаемой до совершения налоговых выплат и амортизационных расходов на основные средства.

Проведение финансового анализа сегодня невозможно без EBITDA и EBIT (прибыли до налоговых и процентных платежей), EBT (прибыли до выплат всех положенных налогов), NOPLAT (показателя чистой прибыли без налогов) и OIBDA (показателя операционной прибыли, взятой без амортизационных выплат).

Что такое EBITDA простыми словами?

Если говорить очень просто, то EBITDA – это разница между суммой, которую предприятие выручило, продавая свои изделия за какой-то период времени, и его расходами за тот же период. Ведь каждому понятно, что на вырученные от продажи своей продукции деньги предприятие закупает сырьё, платит зарплаты рабочим и налоги в казну. Та часть, которая остаётся после всех выплат – и есть EBITDA.

Не все на Западе согласны с тем, что EBITDA является объективным показателем прибыльности. Миллиардер У. Баффет считает, что из-за игнорирования в расчётах средств, которые тратятся компанией на приобретение активов, учёт всех аспектов её деятельности остаётся неполным.

Имеющееся в данный момент у компании оборудование со временем изнашивается и устаревает, поэтому закупки новых станков, инструмента и технологических линий являются постоянной статьёй расходов предприятия, желающего работать стабильно. Отсутствие этих затрат в EBITDA приводит к неоправданному завышению показателя прибыльности. В то же время как отраслевой показатель эффективности работы отдельно взятой компании он достаточно информативен.

Чем EBITDA отличается от прибыли?

EBIT, или так называемая операционная прибыль – это промежуточный показатель для финансовых аналитиков, который показывает размер прибыли, взятой до уплаты всех положенных налогов и процентов. Размер EBITDA вычисляется на основе EBIT, который «очищается» от всех текущих выплат и даёт возможность оценивать прибыльность независимо от привходящих непостоянных факторов (долгов и кредитов, инвестиций, налогообложения).

С помощью EBITDA обычно сравнивают предприятия, работающие в одной отрасли, принимая во внимание только вид их деятельности и реальные операционные поступления.

www.mnogo-otvetov.ru

что это такое простым языком, формула расчета

Аналитики бизнеса, прежде всего финансовые институты, банки, во все времена максимально старались облегчить себе жизнь. Зачем рисковать самим, если можно обязать заемщика привести с собой «за руку» поручителя? Зачем рассматривать индивидуальные заявки на займ, если можно создать программу кредитных карт и раздавать их направо и налево? Наконец, зачем подключать десятерых служащих для анализа динамики выручки потенциального заемщика, если можно задействовать лишь одного, который за полчаса рассчитает универсальные коэффициенты финансового анализа по первичным материалам, взятым из баланса клиента?

Здесь предлагается поговорить об одном таком показателе – EBITDA. В мировой практике его значение почти всегда сопровождает финансовую отчетность. Кроме того, показатель во многом ключевой и незаменим для оценки эффективности работы фирмы. В кратце, показатель позволяет сравнивать эффективность деятельности предприятия с другими компаниями в отрасли, а также оценить ее прибыльность.

Этимология: аббревиатура EBITDA — EARNINGS before INTEREST, TAXES, DEPRECIATION and AMORTIZATION. В переводе на русский означает прибыль до вычета процентов по кредитам, налогов и амортизации. Существует несколько способов подсчета чистой прибыли. Однако в российской практике именно такой ее «вид» не входит в официальные формы баланса – ее нужно рассчитывать отдельно. Фактически, показатель EBITDA ближе всего к отечественному показателю валовой прибыли, рассчитываемой для управленческих целей (с поправкой на налоги): т.е. это некий микс из валовой и балансовой прибыли компании.

Как рассчитать EBITDA

Для расчета этого значения потребуются 2 источника: формы 2 и 5 бухгалтерского баланса, либо даже 1 – форма 1 баланса. Из первого можно почерпнуть только сведения об амортизации (износ основных средств, в т.ч. нематериальных активов). Данные же о налогах и обязательствам по кредитам берутся из второго источника.

Предлагается рассмотреть два способа расчета EBITDA:

- Оригинальный вариант (общемировая практика по требованиям МСФО и GAAP):

EBITDA = Чистая прибыль + Нетто расходы по налогу на прибыль + Нетто чрезвычайные расходы + Уплаченные проценты + Амортизационные отчисления, принятые к учету.

- Нетто расходы по налогу на прибыль = Расходы по налогу на прибыль – Возмещенный налог на прибыль;

- Нетто чрезвычайные расходы = Чрезвычайные расходы – Чрезвычайные доходы;

- Уплаченные проценты по кредитам = Проценты к уплате – Полученные проценты;

- Амортизационные отчисления, принятые к учету = Амортизационные отчисления по материальным и нематериальным активам – Переоценка активов.

- Вариант, применяющийся на практике в российских реалиях управленческого учета (в соответствии с РСБУ):

EBITDA = Прибыль от реализации + Амортизационные отчисления, принятые к учету.

- Амортизационные отчисления, принятые к учету берутся из строки 50 формы 2 бухгалтерского баланса;

- Прибыль от реализации берется из соответствующей строки формы 5 бухгалтерского баланса. Она рассчитывается как:

Выручка (строка 2110 б/б) – Себестоимость (строка 2120 б/б) + Налоговые отчисления (строки 2410, 2421 и 2450 б/б) + Выплаты по процентам (отчет о прибыли и убытках — строка 2330).

- Расчет по данным бухгалтерского баланса (принятого в РФ):

EBITDA = Прибыль от продаж (строка 2200 б/б) + Проценты к уплате (строка 2330 б/б) + Амортизационные отчисления (строка 50 формы 2 б/б).

В отечественных реалиях прибыль от реализации включает налоговые отчисления, что упрощает расчет. Отсутствует выделение «чрезвычайных расходов», как самостоятельного кластера. При этом переоценка активов и проценты к получению учитываются в других частях баланса и в расчет «российского» EBITDA не попадают. В этом заключается принципиальная разница, из-за которой два первых способа никогда не дадут одинаковый результат.

EBITDA отражает эффективность деятельности предприятия. При этом, российский закон о бухгалтерском учете не обязывает предприятия рассчитывать это значение. Если быть уж до конца корректным, то в общемировой практике он также не обязателен и относится к так называемому синтетическому учету (для расчета требуется совершать математические действия с различными строками формы 1 официального бухгалтерского баланса). Чаще всего расчет EBITDA востребован при процедуре слияния или поглощения компаний, чтобы прояснить истинную цену вопроса и вообще, выявить необходимость этого шага.

Рекомендуется выбирать такой способ подсчета, который требует наименьших трудозатрат. Желательно, на основе балансовых форм. Помните, это не документ строгой отчетности, а справочный показатель для управленческого учета.

Производные от EBITDA

На базе головного показателя возникла необходимость сделать упор в оценке определенных аспектов деятельности компании. Поэтому у EBITDA сразу появились производные:

Формула расчета в первом приближении напоминает OIBDA (об этом ниже). Это операционная прибыль, без учета налогообложения и процентов. Но при этом прибыль по EBIT выше, так как она допускает учет доходов, не связанных с профильной уставной деятельностью.

Просто: прибыль без учета налогов.

Отличия между EBITDA и OIBDA

Не смотря на очевидное различие в написании и звучании, эти два показателя зачастую путают по смыслу. OIBDA — OPERATING INCOME before DEPRECIATION and AMORTIZATION – это так называемая грязная операционная прибыль. Сюда категорически запрещается относить случайные, непериодические доходы, а также поступления, которые никак не связаны с основной (уставной) деятельностью. Чтобы быть учтенными доходы должны быть регулярными, т.е. повторяться каждый отчетный период.

Конечно, в российских условиях можно и 100% льготу по тому или иному налогу получать каждый отчетный период (как это заведено, к примеру, в сфере сельскохозяйственного предпринимательства), однако, суть показателя – отразить именно производственный потенциал компании, а не способность ее руководителей «держать нос по ветру». OIBDA специально был сконструирован финансовыми аналитиками, чтобы исключить воздействие на прибыль так называемых внереализационных доходов (вроде курсовых разниц при внешнеторговых сделках) и посмотреть, что же остается в сухом остатке.

Формула:

OIBDA = Операционная прибыль + Амортизация нематериальных активов + Амортизация основных средств

Операционная – от слова «операция», под которым подразумевается сделка, лежащая в уставном профиле фирмы. Таким образом, анализируется абсолютное значение основной деятельности. И в этом главное отличие данного показателя от EBITDA.

Здесь нет ни намека на налоги или кредитные проценты (кроме уже заложенных в понятие «операционной прибыли»). Берутся финансовые показатели исключительно по профильной деятельности в отличии от EBITDA, которая способы извлечения прибавочной стоимости не разделяет – лишь бы она была.

И OIBDA, и EBIT, и EBT – синтетические показатели, обладающие индивидуальными характеристиками. Недопустимо сравнивать их между собой. К тому же, их нормальные значения сильно разнятся по отраслям и странам (т.е. в зависимости от налоговой среды). Для адекватных выводов необходимо делать грамотную выборку сравниваемых компаний.

Заемные средства и EBITDA

Кроме того, данный показатель применяется для оценки долговой нагрузки на предприятие. Конечно, самым «красноречивым» является в данном случае коэффициент финансового рычага (ЗАЕМНЫЕ СРЕДСТВА / СОБСТВЕННЫЙ КАПИТАЛ). Однако, если рассчитать тот же финансовый рычаг, где в знаменатели дроби будет стоять EBITDA, то мы получим показатель, анализирующий реальную возможность фирмы рассчитаться по долгам, используя лишь создаваемые резервы своей производственной деятельности. Ведь где ж еще предприятие может взять средства для оплаты долгов, если не из прибыли.

Таким образом, с помощью значения EBITDA возможно определить уровень:

- платежеспособности компании;

- вероятности погашения существующих долгов.

Отношение долга к EBITDA демонстрирует возможности предприятия оплачивать свои обязательства. По факту – это показатель долговой нагрузки. Кроме того, сам EBITDA, взятый в чистом виде, отражает интенсивность поступления финансов, которые могут понадобиться для оплаты долгов компании. Практика показывает, что EBITDA — это самый точный показатель, показывающий реальное финансовое состояние компании, наряду с показателем ликвидности.

Таким образом, можно определить финансовый рычаг EBITDA по формуле:

Коэффициент отношение долга к EBITDA = Совокупные обязательства (краткосрочные + долгосрочные) / EBITDA

Считается приемлемым значение коэффициента Debt / EBITDA на уровне, меньше 3. Величина, выше 5, свидетельствует о том, что у предприятия есть реальные трудности с обслуживанием своей задолженности. Кроме указанного экономическая теория выделяет дополнительные производные соотношения к EBITDA, характеризующие долговое здоровье фирмы:

Чистый долг (все обязательства компании за минусом ее высоколиквидных активов) к EBITDA.

- EBITDA / Interests – отношение прибыли к расходам на оплату процентных платежей.

При оценке возможностей компании выплачивать долги настоятельно рекомендуется брать прибыль после уплаты всех налогов. В противном случае желание сэкономить может привести к неоправданному занижению показателя, а директора предприятия – в тюрьму по статье 192, часть2.

EBITDA и выручка от продаж

Вначале формула:

margin EBITDA (маржинальный коэффициент) = EBITDA / Выручка предприятия

Это предельная рентабельность по EBITDA. Цель показателя – продемонстрировать, насколько компания в действительности прибыльна. Однако в отличие от других значений, описывающих прибыльность фирмы, рассматриваемое маржинальное значение максимально приближено к реальности. В расчет берутся суммы, отражающиеся, прежде всего, на расчетном счету (в отличие от амортизации, например). Плюс к тому, налоговые платежи, как впрочем, и проценты по кредитам, оплачиваются в строго определенный момент времени. И они в расчет не попадают. Таким образом, получающаяся рентабельность обладает следующими свойствами:

- пригодна для расчета (и обладает смыслом) за любой интересующий период времени;

- описывает реальную картину по принципу «как есть», без того, чтобы держать в памяти обязательные платежи.

Рентабельность иногда бывает обманчивой характеристикой. Ее повышенное (по сравнению с другими предприятиями в отрасли) значение может свидетельствовать о недооцененности какого-либо фактора производства. И в случае выхода его цены на рыночный уровень бизнес сразу становится убыточным. Такова была судьба многих заводов и фабрик, расположенных в центре Москвы, когда они платили аренду за землю по льготной ставке. Ее коррекция до рыночного уровня вынуждала собственников перепрофилировать эти земельные участки, инициируя на них, к примеру, строительство элитного жилья.

Вывод здесь прост: чем меньше «шелухи» наслаивается на все составляющие прибыли (которые к тому же отражаются на расчетном счету), тем раньше можно выявлять такие ценовые аномалии и принимать эффективные решения по управлению себестоимостью. И в этом может помочь статистика. В эффективной рыночной экономике нормой значение рентабельности любого бизнеса составляет около 10-12 % (при этом ничего не говорится об оборачиваемости). Для российской ситуации с ее инфляционными и девальвационными скачками рентабельность требуется выше. И здесь работает только сравнительный анализ: если, к примеру, банки предлагают процент по застрахованному вкладу на уровне 10% годовых, а коэффициент рентабельности предприятия составляет всего лишь 6-7%, то логично задаться вопросом, не стоит ли попробовать перепрофилировать деятельность.

И еще одна особенность маржинальной EBITDA. Говоря о рентабельности, нужно сразу определиться, что это показатель, характеризующий в большей степени экономику одного производственного цикла предприятия. Однако когда речь идет о маржинальной рентабельности, то ее значение – это практическая доходность всего бизнеса в целом. И приведенный выше пример тому подтверждение: вполне допустимо сравнивать ставки по депозитам с margin EBITDA (по году).

Расчетов маржинальной рентабельности столько, сколько существует способов определения чистой прибыли. И здесь соотношение EBITDA и выручки – один из многих вариантов. Просто рекомендуется для получения полноценной финансовой картины рассматривать их совместно.

Практика применения

Изначально родившись в среде финансистов и аналитиков, показатель у них же и приобрел свою широкую популярность. Более того, зачастую игнорируются первичные данные из балансовых форм в пользу синтетических. Тому есть причины, главная из которых – универсальность для потенциальных субъектов, его использующих. А направлений эксплуатации много:

- Определение рыночной стоимости компании.

Амортизация и нерегулярные доходы от непрофильной деятельности способны на протяжении нескольких лет значительно искажать финансовую картину предприятия. С EBITDA и его производными картинка однозначно прояснится.

- Сравнение компаний, работающих в одной отрасли и при схожем качественном уровне налогообложения, однако пользующимися разными учетными политиками и имеющими разный режим взимания налогов.

В данном случае показатель продемонстрирует выгоду режима налогообложения, и поможет прояснить, чем одно преимущественней другого.

- Оценка долгосрочной рентабельности компании.

Особенно актуально для потенциальных инвесторов. Самое время отбросить все лишнее и принимать лишь те цифры, которые отражаются на расчетном счету.

- Определение эффекта работы предприятия через его операционный результат.

В сущности, с точки зрения заработка, у бизнеса может быть только один результат – операционный. Тогда получится четко разделять как потоки генерируемой прибыли по каждому проекту, так и необходимые для них затраты. Один из производных показателей – EBIT – как раз заточен для такой сепаратной оценки.

- Общая оценка бизнеса.

Сторонние наблюдатели (инвесторы и кредиторы) специально и придумали семейство этих показателей, чтобы облегчить себе процедуру обзора. А управляющим и собственникам полезно держать этот показатель в оперативной памяти, поскольку он наглядно демонстрирует возможности бизнеса в каждый анализируемый промежуток времени.

Отрицательные стороны EBITDA, как аналитического показателя или практика неприменения:

- Международные стандарты не принимают EBITDA в стройные ряды аналитических индексов и показателей. Формальная причина отказа – формула не учитывает множество ключевых данных и, как следствие, не может служить эффективным индикатором финансового состояния предприятия. Таким вот образом, одним взмахом пера беспощадная бюрократическая процедура вытеснила практичный и эргономичный показатель в сферу прикладного управленческого анализа.

- Не рекомендуется применение показателя и для анализа движения денежных средств. Дело в том, что графы «Прочее» в списке позиций дохода и статей расхода могу превалировать над основными видами деятельности достаточно долгое время. Особенно в период становления бизнеса. Классический бухгалтерский учет не делает здесь различий, а вот некоторые производные EBITDA – акцентирует на этом внимание.

Плюс к тому, при расчете долговой нагрузки относительно показателя в расчет не принимаются накопленные резервы и капитал в обороте. В результате, к примеру, у компании EBITDA может расти опережающе стремительно, а чистая прибыль по балансу будет полностью расходоваться на обслуживание и погашение задолженности. Таким образом, показатель будет терять свою значимость.

- В расчет не принимаются капитальные расходы. И если анализируемый бизнес – капиталоемкий, то это означает повышенный расход крупных сумм (на финансирование основных средств). Чистая прибыль при этом пойдет в расход в первую очередь (как и все резервы, если они только будут появляться). Показатель EBITDA при этом может быть достаточно высоким при минимальной ликвидности.

- Амортизация не учитывается по определению. Однако это не всегда условная величина. Иногда это очень даже конкретные поломки, замены и модернизации отдельных узлов. В случае, если эти расходы не осуществлять, то появятся проблемы с ликвидностью парка основных средств (и с его принципиальным наличием). Основные средства – это всегда длительный период эксплуатации и окупаемости (даже если речь идет о лизинге). Поэтому если речь идет об анализе периода, свыше года, то применение EBITDA может сослужить дурную службу: с учетом возможного ремонта оборудования бизнес может показаться не таким уж и прибыльным.

Пожалуй, это основные контраргументы, почему показатель EBITDA лучше оставить для управленческого финансового анализа коротких периодов работы предприятия. Доходность любого бизнеса всегда лучше оценивать адекватно.

www.finanbi.ru

формула расчета по балансу и назначение данного показателя

EBITDA– абсолютный показатель, пришедший в российскую микроэкономику из норм мировых стандартов финансовой отчетности, он необходим для оценки эффекта деятельности компании и сравнения ее с другими предприятиями.

Показатель EBITDA — что такое и его использование для оценки компании

Аббревиатура EBITDA расшифровывается как Earnings before Interest, Taxes, Depreciationand Amortization, что в переводе значит прибыль до выплаты налогов, процентов по кредитам и без учета амортизационных отчислений. По сути это один из видов прибыли, стоящий между валовой прибылью и балансовой прибылью предприятия.

EBITDA показывает результат основной деятельности компании независимо от числа взятых кредитов, метода начисления амортизации и суммы налогов различного уровня. В нормы российского бухгалтерского учета не входит, так как привносит определенные искажения и противоречия в существующую нормативную базу.

Изначально данный вид прибыли рассчитывался при оценке целесообразности слияний и поглощений. Это один из немногих абсолютных показателей, в отличие, например, от чистой прибыли, по которому можно сравнить деятельность нескольких предприятий в отрасли.

EBITDA применяется для оценки долговой нагрузки предприятия через сопоставления с финансовыми результатами (прибылью и рентабельностью).

Для оценки способности компании отдавать долги находится отношение объема чистого долга к показателю EBITDA. Таким образом определяется степень платежеспособности организации, ее способность погасить все имеющиеся на данный момент финансовые обязательства.

Как рассчитать EBITDA

Для расчета EBITDA необходимы данные бухгалтерского баланса и отчета о финансовых результатах. Из баланса берется только показатель «амортизация основных средств и нематериальных активов», остальные берутся из отчета о прибылях и убытках.

Часто перед расчетом показателя IBITDA находят величину EBIT и EBT.

EBT– EarningsbeforeTaxes– отражает прибыль до уплаты налогов, приравнивается к балансовой прибыли предприятия.

EBIT– EarningsbeforeInterest, Taxes– отражает прибыль с учетом уплаченных процентов по обязательствам.

Если к величине EBIT прибавить сумму амортизации, получится EBITDA.

В отличие от процентов по кредитам и налогового бремени, амортизационные отчисления остаются на предприятии и идут на обновление и развитие производства, поэтому величина амортизации может быть существенной.

Показатель EBITDA можно найти, используя как чистую прибыль, так и балансовую прибыль.

EBITDA формула расчета по балансу

Самый простой способ посчитать EBITDA представлен ниже:

EBITDA = Доходы – (Расходы – Налоги – Проценты по обязательствам – Амортизационные отчисления),

где Доходы – выручка от основной деятельности (TR– totalrevenue), расходы – полная себестоимость (TC– totalcost) за исключением амортизации.

Показатель «Выручка от реализации» можно найти в форме №2 строка 2110, «полная себестоимость» — строка 2120, «налоги» — строки 2410+2421+-2450, «проценты к уплате» — 2330. Сумму начисленной амортизации можно увидеть в графе 3 Приложения к бухгалтерскому балансу.

Формулу для расчета EBITDA можно переписать:

EBITDA = строка 2110 – (строка 2120 – (строки 2410+2421+-2450) – 2330 – графа 3).

Целесообразно рассчитывать показатели на основе данных отчетности, составленной по МСФО. В случае невозможности применения мировых стандартов финансовой отчетности возможно использовать упрощенную форму.

Следующая формула является адаптированной для российского бухгалтерского учета:

EBITDA = Прибыль от реализации + Амортизационные отчисления.

Прибыль от реализации можно найти в форме №2 – строка 2200 или рассчитать по следующей формуле:

ПР=TR-TC,

где Пр – прибыль от реализации, TR– выручка от продаж (строка 2110), TC– полная себестоимость (строка 2120).

Формулу расчета EBITDA можно записать через показатель чистой прибыли (строка 2400):

EBITDA = ЧП + Расходы по налогу на прибыль – Возмещённый налог на прибыль + Прочие расходы – Прочие доходы + проценты уплаченные – Проценты полученные + Амортизационные отчисления – Переоценка активов.

EBITDA можно найти через показатель прибыли до налогообложения (строка 2300):

EBITDA = Балансовая прибыль + (Проценты уплаченные + Амортизация основных средств и нематериальных активов)

Видео: плюсы и минусы показателя EBITDA для оценки компании

Загрузка…delatdelo.com

что такое простым языком и как рассчитывается показатель?

Для предприятия начало любой международной деятельности, такой как попытка получить заем в банке другого государства, привлечение иностранных инвесторов или выход на новые рынки, означает множество перемен, с которыми придется столкнуться и владельцу бизнеса, и его работникам.

Во многом эти изменения касаются бухгалтерского учета – за границей используются иные, отличающиеся от российской, стандарты финансовой отчетности. Соответственно, для оценки работы фирмы применяются другие показатели, и успешность международной деятельности предприятия во многом зависит от того, сможет ли бухгалтер правильно вычислять и анализировать их – ведь потенциальный иностранный инвестор или заимодавец, желая узнать возможности фирмы и эффективность ее работы, потребует те показатели, с которыми он привык работать.

Одним из таких показателей является EBITDA. И на вопрос «что такое EBITDA?» простым языком ответит наша статья.

Понятие

EBITDA — что это такое и как рассчитать? Для начала дадим определение, которое вы могли уже видеть в различных справочниках или на Википедии.

EBITDA – аналитический показатель, показывающий объем прибыли предприятия без учета расходов на уплату процентов по займам, налога на прибыль и амортизационных отчислений. Именно так и расшифровывается это сокращение: Earnings before Interest, Taxes, Depreciation and Amortization.

Эта прибыль вычисляется на основе бухгалтерских документов, соответствующих либо американскому стандарту US GAAP, либо регламентам Международных стандартов финансовой отчетности (или сокращенно МСФО).

При желании EBITDA можно узнать и при использовании бухгалтерского баланса, составленного по правилам, РСБУ. О том, как это сделать, вы узнаете дальше.

Итак, что же отражает этот показатель?

С помощью EBITDA мы получаем возможность оценить сравнительно «чистую» эффективность компании за отчетный период, без учета особенностей налоговой системы государства, в котором ведет свою деятельность фирма, ее долговой нагрузки и безденежных статей бухгалтерского учета.

Таким образом, мы можем продемонстрировать денежные потоки любого бизнеса.

Потому этот показатель и является столь популярным среди западных инвесторов, банков и финансовых аналитиков, хоть он и не относится к стандартам МСФО или US GAAP, а лишь рассчитывается на основе документации, созданной по этим регламентам. EBITDA позволяет хорошо оценить привлекательность компании для ее поглощения, выдачи кредита или вложения средств. Кроме того, она достаточно просто и быстро рассчитывается, что является еще одним его преимуществом, но уже для бухгалтеров.

Но у любой медали есть и обратная сторона – при расчете этого показателя возможно искажение реального положения дел того или иного предприятия. Во многом это связано как раз с амортизационными отчислениями – в некоторых отраслях расходы на покупку и модернизацию основных фондов (оборудования, инфраструктуры и зданий) могут оказывать значительное влияние на величину прибыли.

Но можно упустить из виду этот момент, если оценивать эффективность фирмы лишь по EBITDA.

А потом после поглощения компании или инвестиций в ее деятельность обнаружить, что ввиду специфики отрасли, к которой относится предприятие, для него требуются огромные средства на обновление и улучшение средств труда, и по этой причине ожидаемая прибыль будет значительно меньше.

Потому EBITDA хорошо годиться для «первого знакомства» и быстрой оценки фирмы, но дальнейшая деятельность потребует от вас более глубокого анализа эффективности компании и перспектив ее развития.

Однако стоит повториться, что, несмотря на указанный выше недостаток, она неплохо выполняет свою работу при оценке способности фирмы обслуживать долг или при бенчмаркинге – сопоставлении показателей компании с эталонными и сравнении ее с другими предприятиями в той же сфере деятельности.

Следует помнить, что EBITDA, в силу своего быстрого расчета, является «экспресс-тестом» платежеспособности фирмы, который используют некоторые иностранные банки.

Потому, если ваша компания планирует взять заем за границей, то рассчитать и проанализировать его нужно обязательно.

к содержанию ↑Виды показателей

Помимо самой прибыли до уплаты процентов, налогов и амортизационных отчислений, существуют ее производные, призванные уточнить некоторые моменты, возникающие при оценке привлекательности фирмы для выдачи займа или для поглощения чьего-либо бизнеса.

Помимо самой прибыли до уплаты процентов, налогов и амортизационных отчислений, существуют ее производные, призванные уточнить некоторые моменты, возникающие при оценке привлекательности фирмы для выдачи займа или для поглощения чьего-либо бизнеса.

Для начала упомянем о рентабельности по EBITDA.

А о том, как ее рассчитывать, и для чего она необходима, вы сможете прочитать ниже.

Следующим показателем-производной является коэффициент отношения долговых обязательств к EBITDA. Он представляет собой отношение всех долгов (и со сроком до 12 месяцев и более) компании к вычисляемой нами прибыли. Смысл этого показателя – продемонстрировать уровень долговой нагрузки на фирму и ее способность обслуживать эти обязательства.

Хорошим значением коэффициента (также известного в англоязычной литературе как Debt/EBITDA) является 3 и менее. Если же значение больше 4-5, то предприятие испытывает трудности с обслуживанием собственных долгов.

На его основании можно выделить еще две производных EBITDA:

- Net Debt/EBITDA – отношение чистого долга (совокупность всех обязательств фирмы, минус ее наличные средства и их эквиваленты) к EBITDA.

- EBITDA / Interest expense – отношение этой прибыли к процентному расходу или, говоря простыми словами, к переплате по кредиту.

Формула расчета

Теперь определим, как рассчитывается этот показатель.

Теперь определим, как рассчитывается этот показатель.

Первый способ это сделать – вычислить EBITDA на основании данных финансовой отчетности, созданной по регламенту МСФО. Формула расчета EBITDA в таком случае выглядит так:

EBITDA = Чистая прибыль + Налог на прибыль — Налоговые вычеты + Внереализационные доходы и расходы + Выплаты по процентам + Отчисления возмещения износа (т.е. амортизация) – Переоценка активов.

Главное преимущество такой формулы – точность вычисления. Кроме того, при таком способе вычисления вы всегда имеете возможность представить заинтересованным лицам или организациям не только сам EBITDA, но и его составляющие в понятном для них виде. Но для бухгалтеров, не имевших до этого опыта работы по регламентам US GAAP или МСФО, работа с этой формулой и ее элементами будет представлять некоторую трудность.

Потому существует альтернативный способ вычисления EBITDA, в котором применяются статьи из «Отчета о прибыли и убытках» и бухгалтерского баланса, составленного в соответствии с РСБУ. При таком методе вычисления формула приобретает следующий вид:

EBITDA = Выручка – Себестоимость + Налоговые отчисления + Выплаты по процентам + Амортизационные отчисления.

Что касается статей формы №2, то выручку и себестоимость можно найти в строке 2110 и 2120 соответственно, налоги вычисляются на основе строк 2410, 2421 и 2450.

А сумма выплат по процентам займов находится в отчете о прибыли и убытках в строке 2330.

Амортизационные отчисления следует искать по данным баланса.

При таком методе расчета прибыли ситуация становится обратной – вычислить EBITDA таким способом отечественному бухгалтеру значительно проще, но и точность вычисления падает, так как строки формы №2 и статьи бухгалтерского баланса отличаются от элементов EBITDA, определенных на основании МСФО. Какой из двух способов предпочесть – решать вам.

Несмотря на простоту расчета EBITDA на основании бухгалтерского баланса, имеет смысл потратить больше времени и сил и составить отчетность по стандартам МСФО (или US GAAP, если предстоит работа с компаниями, банками и инвесторами из США).

Помните, что помимо расчета вышеуказанной прибыли, отчетность может вам понадобиться и для других целей, связанных с ведением дел за рубежом.

к содержанию ↑Рентабельность по EBITDA

Теперь вернемся к показателю, о котором упоминалось ранее. Итак, рентабельностью по EBITDA называется ее отношение к выручке от продаж. Представим ее формулу:

EBITDA margin = EBITDA/Выручка

Что дает нам этот показатель? Он демонстрирует прибыльность бизнеса, не скорректированную особенностями системы сбора налогов того или иного государства или долговой нагрузкой этой фирмы.Таким образом, рентабельность по EBITDA отлично подходит для бенчмаркинга и сравнения эффективности нескольких фирм из разных стран и с различными структурами капитала, но работающими в одной и той же сфере.

Как правильно анализировать такую рентабельность: если она выше 12%, то дела компании идут вполне неплохо. Меньшее значение является поводом для тревоги, так как если фирма имеет очень малую или даже отрицательную прибыльность еще до уплаты налогов или процентов по займам, то нужно срочно принимать меры для ее сохранения «на плаву».

Теперь, прочитав эту статью, вы будете в курсе, что такое EBITDA, для чего она нужна, и, что главное, как вычислять её и анализировать полученные результаты. Этот показатель может стать хорошим «маркером» успешности фирмы и ее устойчивого развития для ваших партнеров, как в России, так и за рубежом.

ЕНВД — вмененный налог, который не зависит от дохода предпринимателя. Приведем пример, как производится расчет ЕНВД — формула и примеры вычислений.

О том, что такое депонированная заработная плата и как она отражается в бухучете, вы узнаете в этой статье.

к содержанию ↑Видео на тему

businessmonster.ru

Что такое EBITDA, определение и формула расчета

Одним из направлений экономического анализа является определение способности рассматриваемой организации ответить перед контрагентами по своим обязательствам. Для этой цели в системе МСФО разработан финансовый показатель EBITDA, который дополнительно может быть с успехом применен и для расчета стоимости бизнеса. Расшифровка данного термина ‒ Earnings Before Interest, Taxes, Depreciation and Amortization. Экономический смысл этого термина EBITDA состоит в определении валовой прибыли предприятия.

Расшифровка данного термина ‒ Earnings Before Interest, Taxes, Depreciation and Amortization. Экономический смысл этого термина EBITDA состоит в определении валовой прибыли предприятия.

При этом для расчета берется прибыль, получающаяся еще до уплаты по статьям налогообложения, до вычета амортизационных сумм по основным средствам и нематериальным активам, а также без учета начисляемых по результатам деятельности дивидендов и процентов по заемным средствам.

Расчет EBITDA и анализ рентабельности

Полученный итог становится сравнительной оценкой операционных результатов фирмы и приблизительно соответствует такому параметру эффективности экономической деятельности предприятия, как операционный денежный поток, для расчета которого точно так же не принимаются во внимание неденежные расходы компании (амортизация).

Иначе говоря, по значению EBITDA можно получить представление о том, какое количество денежных средств компания смогла получить в свое распоряжение за отчетный период и, соответственно, сколько она сможет потратить в дальнейшем.

Подобная информация полезна при определении резерва самофинансирования, а также зачастую необходима для получения оценочных значений рентабельности инвестиций.

Методика расчета показателя EBITDA подразумевает применение исключительно неискаженных бухгалтерских сведений. Необходимые сведения доступны лишь в тех случаях, когда на предприятии используется система бухгалтерского учета, построенная с соблюдением требований МСФО. Однако для российских компаний это в большинстве случаев бывает затруднительно, поскольку РСБУ не использует подобные показатели. Поэтому для расчета EBITDA существует два варианта формул.

Вы можете изучить и другие показатели, например, что такое KPI и зачем он нужен.

Если вы хотите открыть свое дело, ознакомьтесь с данной статьей и узнайте как начать бизнес с нуля.

Формула расчета EBITDA

1. Оригинальная, использующая экономические показатели по требованиям МСФО и GAAP:

1. Оригинальная, использующая экономические показатели по требованиям МСФО и GAAP:

EBITDA = Чистая прибыль + Расходы по налогу на прибыль — Возмещенный налог на прибыль + Чрезвычайные расходы — Чрезвычайные доходы + Проценты уплаченные — Проценты полученные + Амортизационные отчисления по материальным и нематериальным активам — Переоценка активов.

2. Адаптированная к российским стандартам бухгалтерской отчетности:

EBITDA = Прибыль от реализации + Амортизационные отчисления.

В первом случае значения слагаемых берутся из стр. 50 Формы №2, во втором — из Формы №5. При этом нужно понимать, что адаптированная к отечественным реалиям бухучета формула дает результат с некоторой погрешностью, обусловленной отсутствием входных данных, полностью аналогичных зарубежным показателям отчетности.

Когда вам может пригодиться формула расчета EBITDA? К примеру, у вас стартап проект и вы собираетесь к инвестору.

Если вы собрались брать кредит в банке, то о расчете аннуитетного платежа читайте здесь.

Формула расчета капитализации процентов по вкладу по адресу http://predp.com/fin/money/kapitalizaciya-vklada-chto-ehto.html. Преимущества и недостатки вкладов с капитализацией.

Коэффициент отношение долга к EBITDA

Еще один вариант использования показателя EBITDA — это анализ соответствия долговой нагрузки компании получаемым финансовым результатам.

Коэффициент, отражающий отношение чистого долга компании к значению EBITDA и называемый Debt/EBITDA ratio, – это сравнительный показатель способности погасить в полном объеме всю сумму имеющихся обязательств. То есть данный коэффициент показывает степень платежеспособности компании.

Использоваться коэффициент Debt/EBITDA ratio может как для внутреннего финансового менеджмента, так и для нужд инвесторов.

Показатель отношения долга к EBITDA – популярный среди аналитиков коэффициент, часто используется для оценки торгующихся на бирже компаний. Высокий показатель этого коэффициента означает вероятные проблемы с долговой нагрузкой предприятия. Для лучшего оценки и анализа лучше сравнивать этот показатель между предприятиями одной отрасли деятельности.

predp.com

Показатель EBITDA прибыль до налогов

Приветствую Вас сегодня на сайте. В этой статье рассмотрим финансовый показатель EBITDA, что значит показатель EBITDA, его историю, актуальность, значение, способы расчета, применения в финансовом пространстве, плюсы и минусы, заключение. Это первая статья на https://madgicbox.com теоретического плана. Собственно начнем.

План статьи:

Определение, история и причины возникновения EBITDA

Актуальность показателя EBITDA

Расчет показателя EBITDA

Заключение

1. Определение, история и причины возникновения EBITDA

EBITDA это аббревиатура от Earnings before Interest, Taxes, Depreciation and Amortization, что переводится как прибыль до вычета процентов по кредитам, налогов, износа (амортизации долгосрочных материальных активов) и амортизации (нематериальных). Показатель EBITDA не означает чистую прибыль, не измеряет ликвидность и не является частью общепринятых принципов бухгалтерского учета. Предприятия могут по своему усмотрению публиковать этот показатель. Хотя сейчас все больше и больше компаний его используют.

Показатель EBITDA впервые получил известность в середине 1980-х. Показатель EBITDA, использовался для анализа при финансируемом выкупе (leveraged buyout — LBO) — покупки контрольного пакета акций корпораций с помощью кредита. Финансовый показатель EBITDA помогал быстро вычислить, может ли эти компании выплатить проценты по финансируемым сделкам. Причиной возникновения финансового показателя EBITDA послужило то, что в 80-е годы, годы, когда имело место лихорадка выкупа/поглощения на заемные средства, многие компании платили не справедливую рыночную цену за активы. Показатель EBITDA дал возможность измерить прибыльность генерируемый компанией. А зная прибыльность, инвестор мог судить, достаточна она для погашения возникшего долга или нет. ВАЖНО: этот показатель нужно использовать в сочетании с другими, так как имеет и минусы, о которых будет написано ниже.

Сегодня Показатель EBITDA используется компаниями во всех отраслях промышленности.

2. Актуальность показателя EBITDA

Быстро и легко рассчитывается, используя открытый источник информации (формы бухгалтерской отчетности), дает первое «впечатление» о ходе бизнеса. На него частично влияет учетная политика предприятия, а налоговые ставки и вовсе не влияют.

В 1980-х годах ни кто не думал о дальнейшем развитии поглощённого предприятия, поэтому его недостатки (не учитывает объем капитальных инвестиций и оборотных средств необходимые для увеличения деятельности) нивелировался (был несущественным).

В настоящее время показтель EBITDA используется многими директорами убыточных компаний для отвлечения внимания акционеров от негативных результатов их деятельности.

Показатель хорош как «первое свидание» с компанией, а так же, для сравнения компаний из одной отрасли, но разных стран.

Финансовый показатель EBITDA хорошо оценивает прибыльность операционной деятельности, но не денежный поток. К сожалению, показатель EBITDA часто используется в качестве меры для денежного потока, который является очень опасным и вводящим в заблуждение инвесторов. Это нужно знать, потому что есть существенное различие между ними. Операционный денежный поток является лучшей мерой для денежного потока, но это уже другая статья.

Этот показатель легко рассчитывается по Международным Стандартам Финансовой Отчетности (МСФО), но так же рассмотрим, как его можно рассчитать, используя финансовую отчетность России и Украины.

3. Расчет показателя EBITDA

— для МСФО:

EBITDA = EBIT + Износ + Амортизация

EBIT = Выручка — Себестоимость

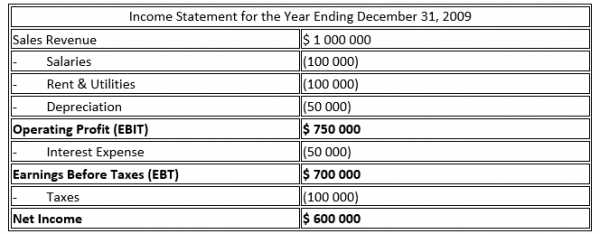

Давайте взглянем гипотетически о прибылях и убытках для компании XYZ:

где, Income Statement — основная финансовая декларация о доходах (официальный документ, содержащий сведения о доходах его автора, как правило, в целях налогообложения)

Sales Revenue — доход с продаж

Salaries – заработная плата

Rent & Utilities – арендная плата и коммунальные услуги

Depreciation – износ

Operating Profit – операционнаяприбыль

InterestExpense – проценты по кредитам (к уплате)

Earnings Before Taxes – прибыль до налогов

Taxes – налог

Net Income — чистая прибыль

Для расчета показателя EBITDA, мы находим отдельные позиции для EBIT ($ 750 000), износ ($ 50 000) и амортизации (N / A) и затем использовать формулу выше:

EBITDA = 750000 + 50000 + 0 = $ 800 000

Так как EBITDA рассчитана на МСФО, результат расчета по Российским Стандартам Бухгалтерской Учета (РСБУ) и по Украинским Положениям (стандартам) Бухгалтерского Учета (УП(С)БУ) будет приближенным.

— так для украинских стандартов:

EBITDA = Ф2 (2290 – фінансовий результат до оподаткування) + Ф2 (2250 – фінансові витрати) + Ф2 (2515 – амортизація)

— для российских стандартов:

EBITDA = Ф2 (2110 – выручка) — Ф2 (2120 – себестоимость) = Ф2 (2100 – валовая прибыль) – Ф2 (2210 – коммерческие расходы) – Ф2 (2220 — управленческие расходы) = Ф2 (2200 – прибыль от реализации) + Ф5 (5100 (10) – накопленная амортизация) + Ф5 (5200 (10) – накопленная амортизация)

4. Заключение.

Распространенное заблуждение, что показатель EBITDA представляет денежные доходы. EBITDA является хорошим показателем прибыльность нашей деятельности, но не денежный поток. Финансовый показатель EBITDA также не учитывает денежные средства, необходимые для финансирования оборотного капитала и замену старого оборудования, которое может быть значительным. Компания может сделать финансовую картина более привлекательной, расхваливая показатель EBITDA, перекладывая внимание инвесторов от высокого уровня долга и неприглядных расходов против заработка. Будьте осторожны компания, которая не выплачивает своим государственные налоги или обслуживать свои кредиты не будут оставаться в бизнесе надолго.

В отличие от адекватных мер денежного потока, показатель EBITDA игнорирует изменения в оборотном капитале, средства, необходимые для покрытия изо дня в день операции. Так, например, если дебитор взял товар, а оплатит через неделю, то выручка составит стоимость проданного товара, а фактически деньги оплатила фирма продавец из своего оборотного капитала.

Несмотря на критиков, есть многие, кто предпочитают это удобное уравнение. Финансовый показатель EBITDA может использоваться в качестве «ярлыка» для оценки денежного потока для оплаты долга по долгосрочным активам, таким как оборудование и другие предметы с продолжительностью жизни, измеряемой в десятилетия, а не годы. Что бы оценка показателя EBITDA была достаточно точная, подсчитайте сначала рентабельности. Показатель EBITDA также может быть использована, для сравнения компаний друг против друга и против средних значений по отрасли.

Несмотря на широкое применение, показатель EBITDA не определены в GAAP — в результате, компании могут сообщить EBITDA, как они хотят. Проблема с выполнением этого является то, что показатель EBITDA не дает полную картину деятельности компании. Во многих случаях, инвесторам лучше избегать показателя EBITDA или использовать его в сочетании с другими, более значимых показателей. Отсутствие рентабельности не является хорошим признаком деловой здоровья независимо от показателя EBITDA. Хороший аналитик понимает эти факты и использует расчеты соответственно в дополнение к его или ее фирменных и индивидуальных оценок. Показатель EBITDA не существует в вакууме. Плохая репутация является в большей степени результатом чрезмерного и неправильного использования, чем все остальное. Так же, как лопата является эффективным для рытья нор, но не будет лучшим инструментом для затягивания винтов или накачивании шин, так показатель не должен использоваться в качестве «один размер подходит всем», автономные инструмент для оценки прибыльности корпораций. Это особенно ценное замечание, если учесть, что расчеты финансового показателя EBITDA не соответствуют общепринятым принципам бухгалтерского учета (ОПБУ).

Показатель EBITDA является одним из операционных мер наиболее используемых аналитиками.

Показатель EBIDTA позволяет аналитикам сосредоточиться на результатах оперативных решений в то время как без учета воздействия внереализационных решений как процентные расходы (решения о финансировании), налоговые ставки (правительственное решение), или больших не денежных статей, таких как прибыль и амортизации (бухгалтерский учет решение).

Тем не менее, показатель EBITDA также может быть обманчивым, когда применяется неправильно. Использование показателя особенно непригодно для фирм, обремененных высокой долговой нагрузкой или тех, кто должен непрерывно обновляет дорогостоящего оборудования.

И последние, финансы это как духи – хорошо пахнут, но на вкус …

Подписывайтесь на группу https://vk.com/club146472379 что бы не пропусть новые статьи!

madgicbox.com