Доверительное управление на разных рынках в примерах

Передача личных денежных средств в доверительное управление — один из лучших способов обеспечить себе стабильный пассивный доход. Он доступен каждому, у кого есть на руках некоторая сумма и желание пустить её в дело. Если верить статистическим данным IBISWorld, сегодня более 65% американцев выбрали доверительное управление деньгами как основной инструмент для приумножения своих капиталов.

Ведь такой подход позволяет любому человеку инвестировать деньги в выгодные проекты по всему миру, не меняя привычного образа жизни и не расходуя своё личное время на самостоятельное изучение рынка.

Что такое доверительное управление деньгами

Если говорить простыми словами, то доверительное управление — это передача человеком права на контроль за своими деньгами другому человеку или организации.

В деловой же терминологии под доверительным управлением подразумевается заключение договора между инвестором и управляющим, согласно которому первый передаёт свои деньги в управление, а последний пускает их в оборот, получая в качестве вознаграждения определённый процент от дохода.

Доверительное управление денежными средствами на фондовом рынке

По сути под доверительным управлением деньгами на 90% подразумевается ДУ на фондовом или валютном рынках, так как там обращаются самые ликвидные товары.

- Вся пенсионная система США находится на биржах NYSE, NASDAQ, COMEX и других.

- 93% взаимных инвестиционных фондов являются акционерными обществами, и только в них инвестируют почти 40% американцев.

Активы практически всех инвестиционных фондов, хедж-фондов, венчурных инвестиций – все это активы фондового рынка.

Доверительное управление капиталом с помощью частных трейдеров или брокерских контор — потенциально очень прибыльное дело с защищенными рисками.

Вступая в ДУ, даже самый далёкий от тонкостей работы с фондовым рынком человек может в кратчайшие сроки преумножить капитал. Из этого и вытекают основные преимущества ДУ профессиональным участникам:

- Профессиональное управление подразумевает не только аналитический подход, но и более выгодные условия для покупки и продажи активов, снижая общие издержки.

- Благодаря аккумуляции капиталов инвесторов, ДУ позволяет создать диверсифицированные портфели.

- Отсутствие перерыва в управлении инвестициями. Неважно, какие жизненные ситуации возникнут у человека — его деньги всегда будут продолжать работать на него в режиме 24/7/365.

Для примера доверительного управления на фондовом рынке, возьмем финансовый холдинг ФИНАМ, который является одним из крупнейших не только на отечественном, но и на мировом рынке. С момента своего основания в 1994 году он неизменно входит в пятёрку лучших отечественных брокеров и открывает инвесторам доступ к биржам Европы, Азии и США.

Одна из самых востребованных услуг инвестхолдинга FINAM — доверительное управление на рынках акций США и Европы.

Минимальная сумма для старта — $80 000; средняя годовая доходность 16% при максимально возможной просадке

Конечно, многим доходность в 13-16% годовых покажется очень маленькой, но именно так обстоит дело, когда речь идет не о $1000, а в сотни раз больше. Даже с такой доходностью можно добится невообразимых результатов благодаря реинвестициям и сложному проценту.

Для людей с небольшим капиталом, есть и другие возможности, которые не исключают заработок на фондовом рынке.

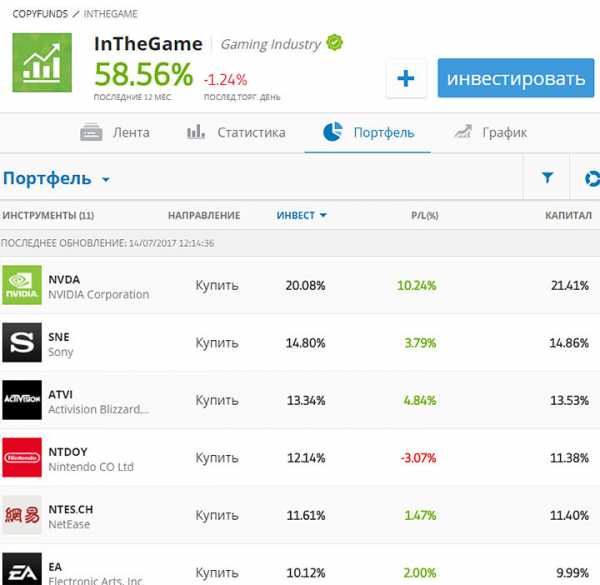

Например, вы можете инвестировать в инвестиционные фонды у брокера eToro, который регулируется CySEC:

К примеру, фонд акций игровых компаний:

Минимальная сумма для открытия счета $500. Кроме этого, у брокера вы можете создавать собственные портфели акций и торговать другими активами. Отличие этого способа в том, что здесь вы покупаете не акции, а CFD контракты на них.

Полезные статьи:Доверительное управление активами на валютном рынке

Сегодня доверительное управление на валютном рынке предлагают крупные брокерские компании, деятельность которых лицензируется финансовыми регуляторами, а все стороны получают гарантии.

Сегодня одним из таких брокеров является Альпари, который имеет лицензию на деятельность от ЦБ РФ. Альпари создал специальный тип счета – ПАММ счета. Именно такой счет открывает трейдер, который хочет чтобы в него вложили деньги. Статистика этого счета открыта и все инвесторы могут ее просматривать и сравнивать с другими. Если трейдер показывает стабильную прибыль на протяжении полугода или года, в него имеет смысл вложить деньги. Минимальные вложения начинаются от $10.

В каждый ПАММ счет, то есть управляющего трейдера, могут вложить неограниченное количество инвесторов, а прибыль будет распределяться пропорционально вкладу.

Если вы вложили $100, а управляющий принес за месяц 10% прибыли, то ваша прибыль составит 10% от суммы вашего вклада. Правда управляющий возьмет не большую комиссию от суммы прибыли за ДУ. Как правило, это 20-30%.

Интересно то, что количество ПАММ счетов большое, и каждый инвестор может создавать целые портфели, инвестируя в разных управляющих.

У человека есть разные способы извлечь из своего капитала дополнительную прибыль. И доверительное управление на биржах или фондовых рынках однозначно является одним из лучших. Оно даёт возможность увеличить размер своих финансов без особого труда и участия в сомнительных схемах.

Больше всего оценят преимущества доверительного управления малые и средние инвесторы, которые имеют и другие источники доходов, но при этом могут не отнимая личного времени, начать получать дополнительный доход. Ведь вкладывая, к примеру, в низкодоходные фонды, они могут обеспечить себе хоть и небольшую, зато стабильную прибыль в долгосрочной перспективе при минимальном личном участии. Так что доверительное управление можно считать универсальным средством для умножения капитала вне зависимости от того, сколько денег у инвестора в кармане, тем более, что предложения есть на любой вкус.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите

equity.today

что это такое, виды и отзывы об индивидуальном ДУ активами и капиталом

Приветствую вас, уважаемые читатели и подписчики! Жизнь полна сюрпризов. Бывает так: просыпаешься одним прекрасным утром и узнаешь, что некий американский родственник отписал на ваше имя огромное наследство. Ну а вы работаете простым инженером и никогда с большими капиталами дела не имели. Ничего страшного! На этот случай всё продумано до вас. Доверительное управление это именно то, что вам нужно… или нет?

Что такое доверительное управление

Грубо говоря это когда вы отдаете свои активы (недвижимость, деньги, ценные бумаги) в управление другому, более опытному человеку или компании, которые лучше вас знают как распорядиться всем этим добром

А индивидуальное в том смысле, что владелец активов сам решает вопросы подбора управляющего и стратегии управления. Управление имуществом собственника – деятельность, в идеале связанная с узкой специализацией.

Например, инвестируя в недвижимость, нужно решать массу задач: искать дисциплинированных арендаторов, отслеживать их платежи, взыскивать задолженность в случае её появления. Всё это требует сил и времени, которые придётся тратить в ущерб основной деятельности. Такие задачи (разумеется, за вознаграждение) может взять на себя компания, чья специализация состоит в управлении недвижимостью.

Другой пример. Предположим, имеется денежная сумма, которую желательно инвестировать в прибыльные активы (облигации, ценные бумаги, паи инвестиционных фондов) с целью получения дохода. Эту деятельность лучше доверить компании, имеющей лицензию на торговлю ценными бумагами и опыт. Наличие лицензии – вопрос не праздный.

До сих пор на рынке есть множество компаний, которые пользуются недостаточной юридической грамотностью клиентов. Предлагая услуги по управлению немалыми суммами, они имеют документы, выданные в офшорах, и ни одной российской лицензии. Мы к этому ещё вернёмся.

Закон суров…

Деятельность по доверительному управлению имуществом регулируется в России Гражданским кодексом, в частности, главой 53 «Доверительное управление имуществом». К объектам доверительного управления могут относиться: недвижимость, ценные бумаги и другое имущество. Если клиент ищет управляющих недвижимостью или ценными бумагами, он может обратиться в специализированную компанию.

Однако денежные средства объектом доверительного управления быть не могут, за одним исключением.

Это исключение касается кредитных организаций, имеющих лицензию ЦБ РФ, деятельность которых регламентируется законом «О банках и банковской деятельности». В этом законе в ст. 5 в качестве одного из видов деятельности кредитных организаций упоминается доверительное управление денежными средствами. Таким образом:

Мнение эксперта

Владимир Сильченко

Частный инвестор, предприниматель и автор блога

Никакая организация, не являющаяся банком, по российским законам не вправе оказывать услуги по управлению денежными средствами.

Если некая компания предлагает управление денежными средствами путём торговли на форексе или инвестирования в ценные бумаги, дальше можно не читать и связываться с этой компанией нельзя. Давайте рассмотрим конкретные примеры.

Доверяй, но проверяй

Многих волнует вопрос: будут ли в сохранности средства, переданные банкам под доверительное управление?

Скажем, у Райффайзен-Банка для этой деятельности есть специальная дочерняя структура под названием «Райффайзен Капитал», у Альфа-Банка также есть управляющая компания «Альфа-Капитал» и т.д. При этом сами банки, привлекая средства под управление, являются учредителями управляющих компаний, но не могут руководить ими. Есть и более интересная информация, взятая с официального сайта «Райффайзен Капитал».

В частности, согласно договорам, заключённым этой компанией, сделки с ценными бумагами в рамках управления средствами клиентов осуществляют:

- Акционерное общество «Сбербанк КИБ»

- Акционерное общество «Газпромбанк»

- Акционерное общество «Открытие Брокер»

Делают они это не из альтруистических побуждений, а за вознаграждение из того самого капитала, которым якобы управляет «Райффазен-Банк» через дочернюю структуру «Райффайзен Капитал». Заметьте: перед вами далеко не самая хитрая схема!

Игроки помельче

3 Sigma Profit Asset Management (3sigma.ru) позиционирует свою деятельность как индивидуальное доверительное управление. В том числе денежными средствами и ценными бумагами.

Эта компания с панамской юрисдикцией не имеет лицензии ЦБ РФ на осуществление банковских операций, её единственная лицензия выдана министерством торговли и промышленности Панамы. Аккредитационное свидетельство на деятельность российского представительства выдано Регистрационной Палатой при Минюсте РФ и действительно до 3 марта 2013 г. То есть в настоящее время деятельность этой компании в России не законна.

Я не хочу сгущать краски и в качестве положительного примера могу порекомендовать группу компаний Финам. В зависимости от того, какими активами вы владеете, можно обратиться к услугам управляющей компании «Финам Менеджмент», работающей с ценными бумагами, или банка «Финам», работающего с денежными средствами.

Обе компании имеют соответствующие лицензии ЦБ РФ. Вашему вниманию предлагается множество стратегий управления активами: с гарантированной или плавающей доходностью. Есть сервис подбора решений, учитывающий предпочтения клиента. Наконец, предусмотрено и индивидуальное решение вопроса.

А что за рубежом?

За рубежом интересным вариантом доверительного управления являются взаимные фонды. Самые известные из них представляют собой целые «семьи» фондов, между которыми возможно свободное перемещение вкладов инвесторов без каких-либо дополнительных расходов с их стороны. Этим самым достигается формирование оптимального с точки зрения соотношения доходности и риска инвестиционного портфеля.

Первоначальные суммы вклада обычно невелики, от 500 до 2-3 тысяч долларов. В дальнейшем их можно пополнять. Взаимные фонды имеют договора с крупнейшими брокерами с весьма выгодными условиями обслуживания. Инвестируя в такие фонды, человек, не обладающий специальными знаниями, получает такие преимущества, как:

- Профессиональное управление вкладом

- Снижение риска

- Экономия затрат

- Защита интересов инвестора

Яркий пример взаимного фонда – крупнейшая в мире инвестиционная компания Black Rock, чьи активы на настоящий момент близки к 5 трлн долларов, а клиенты проживают более чем в 100 странах. Конечно же у Black Rock есть и ETF фонды.

Как известно, портфели таких фондов составляются в точном копировании структуры индексов, фьючерсы на которые торгуются на бирже. Фонд выпускает свои акции, которые являются высоколиквидным инструментом и котируются в течение всего дня. В листинге на Нью-Йоркской фондовой бирже продукты Black Rock известны под маркой iShares. К сожалению, в России Black Rock пока не работает, но вложить деньги в их фонды все же возможно.

Послесловие

Институт доверительного управления в современной России сравнительно молод и не все нюансы прописаны в законодательстве. Этим умело пользуются опытные мошенники, играющие как на доверчивости, так и на аппетитах клиентов. Вот почему важно доверять не красивым обещаниям, а фактам: неукоснительное следование российским законам и надёжная репутация.

Поработать с зарубежными взаимными фондами в России сегодня не так просто, как хотелось бы, но варианты все же есть. А как же ПИФы? Взаимные фонды и ПИФы в чем то похожи, но последние по большинству параметров лишены гибкости первых и диверсификационной надёжности. Хотя все меняется, недавно у нас на бирже даже появились первые ETF.

Быть может и выход западных гигантов на наш рынок не за горами? Ну а моя скромная задача – по мере сил знакомить вас с новыми интересными возможностями. Подписывайтесь на обновления, и вы узнаете много полезного!

capitalgains.ru

Доверительное управление | Блог частного инвестора Алексея Седых

В данной рубрике размещены только 100 % надежные и проверенные варианты для передачи Ваших денежных средств в доверительное управление. Что это значит? Вы имеете крупную денежную сумму и желаете инвестировать ее с доходностью, превышающей банковский депозит, но при этом не желаете либо не обладаете достаточной компетентностью либо временем для анализа и подбора инвестиционных решений. Тогда вариант передать свободные денежные средства под ДУ (доверительное управление) для Вас будет оптимальным подходом.

На данный момент времени в категории ДУ размещены три управляющих, которые занимаются профессиональной торговлей на рынке Форекс и принимают средства инвесторов под управление. У каждого из управляющих свои правила, минимальные суммы вкладов и прочие условия, с чем Вы можете ознакомиться в отдельных статьях рубрики.

Автор: Алексей Седых |

В предыдущей статье мы подробно разобрали один из вариантов создания пассивного дохода — доверительное управление на валютном рынке с помощью двух популярных моделей — PAMM и MAM-счетов в компаниях Альпари и ICE FX. Если вы не читали первую часть статьи, то рекомендую это сделать, так как данная является ее логическим продолжением (читать первую часть статьи […] Читать статью полностью >>

Автор: Алексей Седых |

Брокер ICE FX на сегодняшний день является единственной компанией, предоставляющей клиентам возможность проверки хеджирования совершенных ими сделок у контрагента. В большинстве случаев брокеры, популярные среди СНГ-шных трейдеров и инвесторов, работают по схеме B-book, то есть являются контрагентами в сделках с собственными клиентами, что закономерно порождает конфликт интересов и заинтересованность брокера в потерях клиента. Некоторые компании […] Читать статью полностью >>

Автор: Алексей Седых |

Всем привет! Сегодня 4 ноября. Кстати, поздравляю всех с Днем народного единства! Сегодня у меня коротенький анонс одного розыгрыша на 50 баксов. Не так давно я проводил интервью и опубликовал подробную статью об одном Форекс-управляющем Романе Зиф и его компании SOHO Financial Advisors.

Автор: Алексей Седых |

Управляющий Дмитрий, широко известный в Рунете под ником Stability, впервые заявил о себе зимой 2010 года, когда на счету брокера Alpari выдал прибыль свыше 300% за несколько торговых дней. После этого риски на счету были существенно снижены, началась систематичная и прибыльная торговля, которая за 6,5 лет обеспечила доходность около 1800 %. Сегодня в управлении у […] Читать статью полностью >>

Автор: Алексей Седых |

Всех приветствую! 05 июля записал интервью с руководителем проекта доверительного управления на рынке Форекс Романом Зиф (это кстати, псевдоним, как пояснил сам автор, так как его настоящая фамилия носит грузинские корни и достаточно сложна для произношения) — SOHO Financial Advisors. Так же Роман является автором и разработчиком торгового советника для Форекс под названием «Проект-Манхэттен» и […] Читать статью полностью >>

Автор: Алексей Седых |

В этой статье вы узнаете об одном достаточно успешном форекс-трейдере (зовут его Василий Дедловский), управляющем ряда ПАММов на нескольких торговых площадках с общим названием Bollindger. Для того, чтобы у вас было понимание, начну я с мониторинга торгового счета Bollindger, работающего по данной системе дольше других (с июля 2015 года). Это как ничто другое наглядно демонстрирует […] Читать статью полностью >>

speculantu.ru

Доверительное управление на форекс — Инвестируем правильно!

- Инвестиции

- To The Moon

- Triera Group

- Mizes

- Zest Assets

- Nakopi Club

- Dominant Finance

- Супер Копилка

- Wise Deposit

- Right Робот

- Платформа eToro

- Бинариум

- Amarkets

- Новичкам

- Инвестиции в сети FAQ

- С чего начать новичку

- Куда инвестировать

- Словарь Инвестора

- Калькулятор Инвестора

- Истории Успеха

- Полезные Программы

- Рефбек партнерам

- Страховка инвестиций

- Обмен валют онлайн

- Курс криптовалют онлайн

- Лучший инвестор месяца

- Обучение

- О блоге

- Об авторе

- Отзывы о блоге

- Важная информация

- Контакты

- Связь с автором

- Реклама

- Личный кабинет

- Главная

- Что такое Форекс (Валютный рынок)?

- V.I.P. доступ к закрытой информации от Blogvestor.Biz по заработку 360-818% годовых!

- Робо-Тесты

- Обмен валют онлайн

- Управление подписками

- Поиск

- Важная информация

- Кабинет инвестора

- Услуги Листинга

- Курс криптовалют на сегодня в режиме реального времени!

- Новичкам

- 1. Инвестиции в сети FAQ

- 2. С чего начать новичку

- 3. Куда инвестировать

- 4. Рейтинг памм-счетов

- 4. Словарь Инвестора

- 5. Калькулятор Инвестора

- 6. Истории Успеха

- 7. Полезные Программы

- 8. Рефбек партнерам

- 9. Страховка инвестиций

- Отзывы о блоге

- Обучение

- Реклама

- Об авторе

- Контакты

- Статьи сайта

blogvestor.biz

Эффективное управление инвестициями — этапы инвестиционного менеджмента

Любая инвестиционная деятельность направлена на привлечение прибыли, в противном случае ее попросту можно назвать благотворительностью. Часто в погоне за выгодой начинающие инвесторы опускают важные моменты, которые должны были их натолкнуть на выбор грамотной и эффективной стратегии управления капиталом.

Как работает управление инвестициями, кому доверить весь комплекс методов и нужен ли контроль на определенных этапах — вопросы, требующие сбалансированных, обдуманных ответов.

Что такое управление инвестициями

Фактически, это комплекс методов и инструментов, которые направлены на регулярное стабильное получение дивидендов. Не обойтись без управленческо-финансового метода ни корпорации с миллиардными оборотами, ни человеку, который параллельно вложился в несколько проектов, выбрав для себя покупку коллекционных монет, поддержку бизнеса по производству карнавальных костюмов и популярные сегодня по всему миру инвестиции в криптовалюту.

Старший вице-президент Capital Asset Management Group Сэм Бойд, который управляет более 500 млн. долларами своих клиентов, отмечает, что именно она «…играет роль некоррелированного альтернативного актива, подобного траст недвижимости или хенд-фондам». Компания эксперта помогла заработать многим людям из-за компетентного подхода к каждому.

При грамотном подходе удается достичь:

- Минимизации рисков;

- Максимизации прибыли;

- Увеличения ликвидности;

- Поиска других свободных ниш;

- Объективной оценки рынка на короткие и длительные периоды;

- Анализа необходимости реинвестиций.

При этом определенные эффекты характерны в раннем проявлении для определенных стратегий.

Стратегия управления инвестиционным портфелем

Выбирается с учетом различных факторов, начиная с того: физическое или юридическое лицо нуждается в услугах, продолжается объемом капитала для инвестиций и заканчивается ролью и возможностями эксперта на всем сроке сотрудничества.

Разница между активной и пассивной формой проста. Первая подразумевает, что управление проводится методично каждый день: изучается конъюнктура рынка, возможные риски, новые проекты, финансовые изменения и т.п. Пассивная форма — фирменный почерк долгосрочных инвестиций из-за того, что можно «отпустить» ситуацию на рынке и даже в случае падения показателей прибыли подождать их цикличного возвращения. С точки зрения экономии бюджета — более выгодная.

Вместе с активной и пассивной формой выделяют и три наиболее часто используемые стратегии-флагмана.

Консервативная

Достаточно проста, но за последнее время все реже внедряется. Вместе с этим отличается такими моментами:

- Ориентация на долгосрочную прибыль, но не ниже, чем средний показатель процента по банковскому депозиту в стране;

- Направлена на вложение средств в различные ценные бумаги;

- Повышенное внимание к диверсификации;

- Минимальные риски из-за паритетной доли в нескольких проектах одновременно;

- Привязка к процентной прибыли: например, доходность 12% — и это 12%, что с 10 тысяч, так и 1 миллиона;

- Подходит для юридических и физических лиц.

- Прибыль тесно связана с инфляцией мирового и внутреннего рынка, особенно, если нацвалюта завязана на доллар или евро.

Умеренная

Направлена на высокую диверсификацию разного типа:

- Можно вложиться в ценные бумаги, криптовалюту, производство, сферу услуг;

- Предусматривает работу с капиталом: ввел в проект → поработали деньги → получил прибыль → вложился в другой проект или часть оставил в этом;

- Небольшие суммы инвестиций;

- Различные денежные потоки внутреннего и внешнего рынка;

- Как правило, достигается при помощи частных экспертов или управляющих компаний.

Сам инвестор может следить за тем, как обстоят у него дела, частично контролировать перераспределение ресурсов. Но порой хочется большего…

Агрессивная

Интересный факт: второе название стратегии — «повышенного риска», а успешные компании склонны именовать ее «с повышенной прибылью». Как правило, характеризуется тем, что 100% портфеля «вливается» в ценные бумаги различных фирм и корпораций.

Основной плюс — какой-то из проектов «все же выстрелит» пробкой от бутылки дорого коллекционного шампанского. Минус — повышенный риск, но поскольку деньги инвестированы в несколько корпораций одновременно, ее нельзя считать такой, что тревожит ночами. Агрессивная стратегия используется в развитых странах, но очень сильно привязана к международному рынку нефти, золота, недвижимости. И чтобы пассивно зарабатывать, нужно изначально научиться управлять своим портфелем и «чувствовать» его.

Как управлять своими инвестициями?

На собственном опыте могу сказать: нет универсально правильной и подходящей для всех формулы. Индивидуальная инвестиционная политика — личное дело каждого, но для того чтобы обеспечить себе уверенность и максимально защитить капитал, рекомендую выбирать одну или гармонично соединять несколько:

- Самостоятельный мониторинг рынка. Сам изучил, все узнал, принял решение вложиться в проект. Получил прибыль — рад, не получил — значит приобрел ценный опыт и подобной ошибки совершать больше не будешь.

- Конструктивный диалог. Актуален, если есть деньги, но особых знаний по их использованию нет. Чтобы «не проесть капитал на квартиру», стоит пообщаться со специалистами, которые и порекомендуют максимально рабочие направления этого сегмента рынка.

- Абсолютное доверительное управление — отдал деньги — ждешь результата. И здесь помогут брокерские и управляющие компании, ПИФы.

В любом случае у всех формул одно начало — самоанализ возможностей.

Анализ своего портфеля

Сложно делать 3 вещи: смотреть на себя в зеркало, на запись с собой любимым на экране и объективно оценивать свои финансовые риски. Это гораздо сложнее, чем знать, какая сумма в кошельке или на карте у тебя сейчас. Комплексный анализ включает:

- Оценку прироста капитала за определенное время;

- Мониторинг наиболее эффективных направлений;

- Разницу между расходами и доходами;

- Анализ основных источников прибыли и растрат;

- Конечную цель прибыли;

- Уровень готовности рисковать.

Играет роль и способ хранения капитала: наличка, онлайн-сбережения, депозиты, недвижимость, автомобили, бизнес, долговые обязательства, ценные монеты, венчурные фонды, а также то, сколько вы можете выделить на инвестиции.

Определение объема инвестиций

Можно высчитать с учетом различных финансовых показателей, имеют привязку к сезонным колебаниям рынка. Провести расчет реально самому, с помощью независимого эксперта или же потенциальная компания для вложения уже рассчитала для себя стоимость пакета, с которым она готова встретить и познакомить своих новых партнёров.

Как правило, вы выбираете подходящую сумму для себя, руководствуясь правилом, завтра может появиться более подходящий проект. Учитываем валюту, в которой планируются «вливания», ведь инфляция – вещь незаменимая (постоянно растущая) для рынка. Замечу, что инвестиционные риски питаются нашей жадностью, поэтому все же помните о равномерном распределении вложений.

Формы инвестирования

Сегодня принято выделять несколько, но наиболее распространенными считаются вложения в ценные бумаги (как правило, акции), «вливания» в финансовые инструменты и уставной капитал.

При этом часто говорят еще об одной классификации, как краткосрочные (до 12 месяцев) и долгосрочные инвестиции — максимально до 5 лет.

Принято упоминать о реальных и прямых инвестиционных формах. Последние предусматривают вложения для модернизации и выхода на новый рынок с новым товаром или услугой, то реальные направлены на расширение производства — сделать больше и получить большую прибыль. Некоторые формы в комплексе формируют целые программы.

Формирование инвестиционных программ

Фактически, это последовательное выполнение ряда задач, что в итоге должно принести прибыль сем инвесторам. Разумеется, начинается процесс с анализа рынка, своего места в нем, подходящей формы вложения, а продолжается:

- Анализом издержек и основных приоритетов развития;

- Комплексной оценкой эффективности и рисков;

- Расчётом номинального и рекомендуемого размера вложения;

- Просчетом окупаемости проекта;

- Вычислением его ликвидности;

- Выбором подходящей стратегией управления;

- Ответом на вопрос: кто же будет управлять?

- Составлением бизнес-плана.

Ничего сложного, но добавлю последний гиперважный пункт — контроль.

Контроль выполнения

Вот кого бы найти, чтобы на него возложить всю ответственность… Вопрос сложный и крайне щепетильный. Занимаясь самоконтролем, только вы в ответе (нет-нет, не за тех, кого приручили), а за свой капитал. Скажу так: брокерские компании, частные инвесторы немного дольше обычного человека на рынке, поэтому порой их советы крайне необходимы, хотя бы с позиции опыта.

На фоне новых видов деятельности и технологий, новых имен на финансовой карте мире, компаний-быстроскамов не хочется оказаться у разбитого корыта, а довольный партнер — это высокая репутация брокера или управляющей компании.

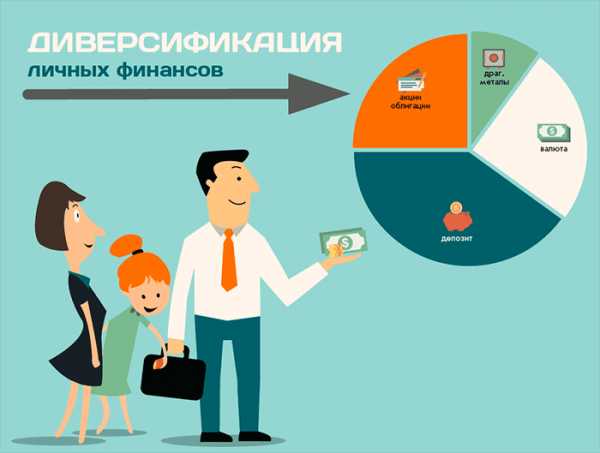

Диверсификация портфеля

Не надо быть финансовым гением, но нужно понимать, что только хранение в разных местах или параллельное инвестирование в разные проекты реально обезопасить вас от нервного срыва. Даже в худшем сценарии скама какого-то отдельного проекта, остальные продолжают работать.

При выборе любой стратегии стоит оценивать риски и мыслить здраво. Инвестиции — это не лотерея и не игровые автоматы в Лас-Вегасе. Разумно выбирать параллельно несколько форм пассивного дохода: от вложения в ценные бумаги до «вливания» в производство ювелирных изделий. На разных этапах на разный бизнес разное давление рынка — это ключ к регулярному пассивному доходу.

Избежать рисков при управлении инвестициями

Можно! Нужно! Вполне реально! От адекватной оценки рынка и минимизации критических ситуаций начинающего инвестора отделяют 5 простых шагов:

- Изучите информацию: что знает мир о компании, куда вы собираетесь вложиться.

- Спросите мнение экспертов — не зря они полноправные участники финопераций.

- Стратегически оцените, насколько вам это будет интересно через год.

- Рассчитайте виртуальную прибыль.

- Переспите с этой мыслью, а если на утро она не уйдет — вперед к активным действиям.

Разумеется, что размер портфеля и допустимый объем инвестиций — это уже лично ваше дело.

Привлечение независимых экспертов

Мало кто со мной поспорит, что сейчас везде модно привлекать специалистов, или, как их часто называют кризис-менеджеров. Так вот, услуги таких финансовых гениев незаменимы для вас, если вы впервые столкнулись с желанием вложить свои деньги, но хотите при этом получать прибыль. Как правило, независимые эксперты изучают ваш инвестиционный портфель и подсказывают, что более эффективно и менее рискованно. Консультации проводятся двумя способами:

- Фиксированная стоимость;

- Определенный процент от прибыли за финансовый период (если он «ушел в минус», тогда деньги, как правило, не берут).

Консультации и финансовые подсказки помогут быть в курсе экономических тенденций внутреннего и мирового рынка, вкладываться в прибыльные проекты. При этом любой специалист крайне настоятельно будет рекомендовать вам параллельно использовать разные инструменты для снижения риска и повышения индивидуальной доходности.

Использование различных инструментов инвестирования

Собственно говоря, подобные способы указывают: куда можно вложить деньги, чтобы получать пассивный доход. Положительным считаю тот момент, что постепенно мировая общественность уходит от реальных инструментов (вливание в производство чего-либо), плавно переходя в интеллектуальное (обучение, улучшение) и финансовое поле. Последнее предполагает:

- Покупку акций;

- Оформление депозитов;

- Инвестиции в драгметаллы или камни;

- Биржевые фонды и exchange traded funds;

- Недвижимость.

Список можно дополнить альтернативными инструментами — антиквариат, предметы роскоши, коллекции разных монет и даже вин. Но насколько часто ими можно пользоваться и как часто с ними выходят на рынок? Думаю, что намного реже, чем в ситуации с фондовыми.

Услуги брокерских компаний

Один из хороших вариантов для инвестирования в торговлю на фондовых рынках. Разумеется, что на всех этапах предоставляется сотрудничество, в том числе, и в сегменте проведения консультаций. Вложение в торговлю не требует никаких супер-знаний или умений, достаточно найти специалиста и перепоручить ему от вашего имени проводить операции.

А брокерские компании пестрят изобилием. Здесь важно найти опытного игрока, длительное время на рынке демонстрирующего положительные результаты. Чего вам и желаю. Иногда можно сотрудничать сразу с несколькими для сокращения время получения дохода, что очень похоже на ситуацию, когда несколько риелторов ищут для вас одного вариант покупки недвижимости.

Управляющие компании

Эти участники проводят регулярный анализ рынка, выявляя свободные ниши или более ликвидные инструменты для вложений. Плюс сотрудничества — в профессиональном подходе; начинающий инвестор — обыватель, который может проанализировать особенности и ключевые направления развития, но решения об инвестировании в ту или иную компанию, рынок или криптовалюту все же принимает интуитивно.

А все из-за отсутствия опыта. Сотрудничество — хороший вариант для старта инвестиций юрлицами, особенно, если говорить о разработке нескольких направлений одновременно: венчурные фонды, покупка акций других фирм. Фактически, это личный финансовый консультант с правом распоряжаться портфелем.

Брокер «Открытие»

Компания смогла успешно зарекомендовать себя на рынке и сегодня лидирует в рейтингах биржевых брокеров Financial One. Преимущество сотрудничества с ней — в широком выборе точек соприкосновения:

- Уже разработанные пакеты для вложений;

- Грамотная аналитика;

- Всегда актуальные идеи отечественного и мирового рынка;

- Детальное управление инвестиционным портфелем клиента.

Разумеется, что конфиденциальность никто не отменял. Отличный вариант для тех, кто хочет и имеет возможность инвестировать, но не имеет времени для мониторинга рынка и постоянного контроля над ситуацией по каждому аспекту.

Церих

Компания, работающая в отечественном и международном сегменте, входит в 5-ку лучших на Московской бирже, проводит доверительное управление с различным объемом портфеля. Подобная тактика крайне выгодна для инвестора, ведь ему не надо вникать в тонкости процесса, но при этом он убежден в профессиональном подходе инвестирования в фондовые рынки и минимизации рисков.

Еще один важный момент — инвестору не обязательно обучаться тонкостям ведения торговли. Скажу так: однозначно подкупает и наличие документальной законодательной базы на сайте, что особенно важно для новичков. Стоимость услуг — адекватная.

БКС

Рассматривая вопрос, кому еще перепоручить управление и доверить инвестиции, можно взглянуть на спектр услуг финансовой группы БКС. Плюс, что имеются свои банки и брокерские компании. Вместе с пакетом «Личный финансист», можно оформить документы на доверительное обслуживание, предварительно изучив предлагаемые актуальные инвестиционные решения. Лидирующие позиции брокера по оборотам, а также индивидуальная работа с клиентом привлекают достаточно большое количество потенциальных инвесторов. Особенность сотрудничества в том, что БКС тесно взаимодействует с юрлицами и может похвалиться их наибольшим количеством в сфере фондового рынка.

От того, как вы решите распорядиться своим капиталом, прямо зависит размер финансовой прибыли и ее регулярность. Принимая решения самостоятельно о подходящей стратегии или форме управления инвестициями, мы сами несем ответственность за исход. Но разумней, как по мне, сотрудничать с людьми с успешной финансовой репутацией и отдавать часть инвестиционного портфеля в управление, как минимум потому, что не надо изучать особенности рынка или мониторить изменения конъюнктуры. Положительно, что независимые брокеры или управляющие компании выбирают стратегию с учетом ваших предпочтений: вложиться в производство, ценные бумаги или золото. А о том, как заработать на желтом металле, можно детально узнать в моем блоге. Мне нравится позиция многих успешных людей, которые не желают все контролировать в своей жизни, а желают делиться своим опытом и перенимать опыт людей, которые чего-то добились в других сферах. Одной из таких можно назвать и управление инвестициями.

Подписывайтесь и всегда будьте в курсе последних новостей:

- Канал Телеграм (Инвестиции с Ganesa)

- Чат Телеграм

- вКонтакте

www.iqmonitor.ru

Доверительное управление инвестициями, управление капиталом, деньгами и другими активами

При подписании договора доверительного управления инвестору предоставляется на ознакомление под подпись информация о рисках осуществления деятельности по управлению ценными бумагами.

Рисками, связанными с передачей активов в доверительное управление, являются*:

• Системный риск – затрагивает несколько финансовых институтов и проявляется в снижении их способности выполнять свои функции.

• Рыночный риск — проявляется в неблагоприятном изменении цен (стоимости) принадлежащих вам финансовых инструментов, в том числе из-за неблагоприятного изменения политической ситуации, резкой девальвации национальной валюты, кризиса рынка государственных долговых обязательств, банковского и валютного кризиса, обстоятельств непреодолимой силы, главным образом стихийного и военного характера, и как следствие, приводит к снижению доходности или даже убыткам. Включает: валютный риск, процентный риск, риск банкротства эмитента акций, риск ликвидности, кредитный риск. В зависимости от выбранной стратегии рыночный (ценовой) риск будет состоять в увеличении (уменьшении) цены финансовых инструментов. Вы должны отдавать себе отчет в том, что стоимость принадлежащих вам финансовых инструментов может как расти, так и снижаться, и ее рост в прошлом не означает ее роста в будущем.

• Правовой риск — связан с возможными негативными последствиями утверждения законодательства или нормативных актов, стандартов саморегулируемых организаций, регулирующих рынок ценных бумаг, или иные отрасли экономики, которые могут косвенно привести к негативным для Вас последствиям. К правовому риску также относится возможность изменения правил расчета налога, налоговых ставок, отмены налоговых вычетов и другие изменения налогового законодательства, которые могут привести к негативным для Вас последствиям.

• Операционный риск — заключается в возможности причинения Вам убытков в результате нарушения внутренних процедур Управляющей компании, ошибок и недобросовестных действий ее сотрудников, сбоев в работе технических средств Управляющей компании, ее партнеров, инфраструктурных организаций, в том числе организаторов торгов, клиринговых организаций, а также других организаций. Операционный риск может исключить или затруднить совершение операций и в результате привести к убыткам.

Основные принципы снижения рисков:

• наличие системы риск-менеджмента и контроля за рисками в реальном режиме времени;

• диверсификация инвестиционного портфеля как по отраслям, так и по инвестиционным инструментам;

• система лимитов, stop-loss, take-profit с автоматизированным контролем исполнения;

• принятие инвестиционных решений Инвестиционным комитетом.

* Подробнее см. Приложение №6 к Условиям доверительного управления ценными бумагами АО УК «Ингосстрах-Инвестиции» «Уведомление о рисках, связанных с осуществлением операций на рынке ценных бумаг. https://www.ingosinvest.ru/openinfo/

www.ingosinvest.ru

Доверительное управление деньгами — Все об инвестировании в ПАММ счета

Доверительное управление деньгами своей историей уходит на много веков назад. Что сегодня являет собою доверительное управление? Какие способы доверительного управления наиболее доходны и наименее рисковые? Какие преимущества и недостатки доверительного управления? На что обратить внимание при выборе управляющих или компаний, которые предоставляют подобные услуги?

Итак, если говорить языком академическим, то определение доверительного управления звучит как услуга, которую предоставляет управляющая компания, заключающаяся в управлении средствами физических или юридических лиц, в соответствии с индивидуальными договорами и на основании инвестиционной декларации.

Говоря человеческим языком – доверительное управление деньгами – это передача собственного капитала профессионалам, с целью того, чтобы они (профессионалы) инвестировали средства по собственному усмотрению в те или иные инструменты и, таким образом, принесли бы клиенту прибыль. Сами же профессионалы в этом случае получают денежное вознаграждение в виде процентов от принесенных доходов, что соответственно мотивирует доверенное лицо к ответственному выполнению возложенных на него обязательств.

Способы доверительного управления деньгами

Кому доверить деньги сегодня – вопрос, который волнует каждого потенциального инвестора. Выбор финансовых инструментов сегодня достаточно большой. Но в силу слабой информированности, многие инвесторы для доверительного управления используют лишь самые традиционные и распространенные источники приумножения своего капитала, такие как, к примеру, банковские депозиты или инвестиции в недвижимость. Доходность такого доверительного управления очень далека от желаемой. Действительно весомую и быструю отдачу от доверительного управления деньгами можно получить при инвестировании капитала в ПАММы или ПИФы. Рассмотрим преимущества и недостатки этих двух способов более подробно.

Доверительное управление ПИФ

ПИФы – достаточно эффективный способ вложения капитала, которые являют собою инвестиционные фонды, где инвестор выкупает пай (долю) и доверяет ее вложение в финансовые инструменты профессионалам управляющей компании. Совокупные средства инвесторов специалисты управляющей компании вкладывают в те или иные прибыльные, по их мнению, финансовые инструменты. Если вложения были произведены грамотно, то управляющая компания приносит своим инвесторам прибыль, которая распределяется пропорционально вложенным суммам. Деятельность ПИФов контролируется государством, но это совсем не гарантирует получения прибыли или компенсации убытков. Доверительное управление ПИФ конечно может принести неплохую прибыль, но прежде чем доверить деньги той или компании, следует очень внимательно отнестись к ее выбору. Для начинающих инвесторов правильный выбор – это достаточно сложный барьер, как и тот факт, что большинство ПИФов требуют достаточно крупных финансовых вложений.

В любом, доверяя управление деньгами ПИФам, необходимо обратить внимание на следующие ключевые характеристики фонда:

- Его историческую доходность и риск;

- Тип ПИФа – открытый, закрытый, интервальный;

- Общий срок деятельности фонда и управляющей компании;

- Надежность управляющей компании;

- Размер минимальных инвестиций;

- Размеры надбавок и скидок, другие возможные расходы;

- Возможность обмена паев на доли в других фондах.

Доверительное управление ПАММ

ПАММ-инвестирование, как один из видов доверительного управления деньгами с каждым днем набирает все большую популярность. Доверительное управление ПАММ можно причислить также к коллективному способу инвестирования, так как инвесторы создают так называемый союз, в основе которого лежит единый ПАММ-счет, к которому присоединены все счета инвесторов, с целью получения максимального дохода на взаимовыгодных с управляющим условиях. Соответственно, как для начинающих инвесторов, так и для более опытных, такой способ доверительного управления более удобный. Все прибыли и убытки при таком инвестировании распределяются между инвесторами пропорционально вложенным суммам. Кроме того, в ПАММ-счет можно осуществить минимальный вклад. Прибыль при таком доверительном управлении, как ПАММ-счета, обычно составляет более 100% годовых, а полученный доход можно реинвестировать.

Для того, чтобы доверить управление деньгами ПАММ управляющему, нет необходимости в каких либо особенных знаниях этой области. И то, что в этом случае доверенный управляющий также выступает инвестором, является дополнительной гарантией его старательной и честной торговли. Стоит также учитывать и тот факт, что доверенный управляющий трейдер может распоряжаться средствами инвесторов только для осуществления сделок, в то время как инвестор, доверивший управление деньгами этому трейдеру, может выйти из ПАММ-счета практически в любой момент.

Еще один положительный момент в таком доверительном управлении, как ПАММ – абсолютная прозрачность работы трейдера. Инвестор имеет возможность постоянно наблюдать за торговлей в реальном времени, что дает ему возможность вывести при необходимости свои средства или же, наоборот, произвести дополнительное инвестирование.

Как и в случае с ПИФами, успешность доверительного управления ПАММ целиком зависит от выбора доверенного управляющего. Какие действия должен совершить инвестор, прежде чем доверить управление деньгами трейдеру:

- Проанализировать статистику торговли управляющего: на график доходности, загрузку депозита, максимальную просадку, статистические показатели.

- Изучить параметры торговой системы ПАММ-счета, обращая особое внимание на методы торговли управляющего.

- Оценить соотношение прибыльности и риска.

И самое главное правило, которое одинаково применимо и в случае с ПИФами и с ПАММ-счетами – диверсификация или распределение рисков. То есть включение в инвестиционный портфель паев или счетов нескольких компаний или управляющих. Оптимальное распределение, как правило, достигается при расстановке долей обратно пропорционально рискам, в этом случае риски будут распределены равномерно.

Кому доверить управление деньгами — ПИФам или ПАММ-управляющим?

Основные различия между этими двумя способами доверительного управления мы выяснили: капитал, который размещен на ПАММ-счете, используется управляющим исключительно для торговли на рынке Форекс. Что касается ПИФов, то здесь управляющий может вкладывать доверенные ему средства по своему усмотрению. Но, прежде чем передать средства в доверительное управление, стоит также учитывать следующие факты:

- Управляющий ПАММ-трейдер имеет большую мотивацию, нежели управляющий ПИФами. Вознаграждение, которое получит доверенный управляющий ПАММ, напрямую зависит от величины прибыли, которую он заработает для своих инвесторов. Соответственно, управляющий трейдер заинтересован в максимально высоком доходе для своих вкладчиков. В деятельности управляющих ПИФами подобной зависимости нет, и размер его вознаграждения зависит исключительно от суммы привлеченного им капитала в фонд.

- ПАММ-счета способны принести проценты значительно большие, нежели инвестиции в ПИФы.

- ПАММ-счета в своих методах работы более гибки. К примеру, если ПИФ держит средства преимущественно в акциях, то даже в случае падения всего рынка, фонд будет удерживать портфель, который потеряет в цене. А управляющий ПАММ-трейдер может играть на рынке Форекс в любой момент – как на повышение, так и на понижение. Поэтому ПИФы можно рассматривать скорее в долгосрочной перспективе, в то время, как ПАММ можно использовать и в качестве краткосрочного доверительного управления.

Конечно, быть полностью уверенным нельзя ни в ПИФах, ни в ПАММ-счетах. Все это, в любом случае, рискованные инвестиции. Но правильный подход и грамотная диверсификация – гарантия того, что риск будет минимальным.

Читайте также:pamm-capital.com