Валюта доллар — перспективы развития

Слово «доллар» имеет отношение к современной экономике и представляет в большинстве случаев валюту. Так, например, в разнообразных государствах имеются свои доллары, но наиболее известными являются, конечно, доллары из Канады, США и Австралии. Денежная составляющая является своеобразной отправной точкой, от которой и получает распространение экономическая наука.

Определение и основные характеристики USD

Ни для кого не является секретом, что сегодня, равно как и в течение последних нескольких десятилетий, USD занимает уверенные позиции на арене в мире финансов. Он, помимо всего прочего, является главным денежным эквивалентом, с которым считаются практически все слои населения того или иного государства — начиная с наиболее крупных мировых корпораций и заканчивая простыми людьми на улицах многих городов мира. Это валюта, которая занимает лидирующее положение абсолютно во всех сферах (надо заметить, что не только в сфере экономики и финансов) в мире. Появление и утверждение USD имеет длинную историю. Многие считают, что название «доллар» пошло от немецкого обозначения средневековых монет, которые существовали в Германии в 1519 году (от слова «талер»). Но все же эта теория до сих пор не получила достоверного объяснения и подтверждения. Именно поэтому считать, что наименование свое американская валюта получила от немецкого языка, нельзя.

Внешние данные USD

В конце 18 века (в 1794 г.) произошло самое важное событие, касающееся валюты USD. Именно в этот период был отчеканен из серебра самый первый доллар, несколько позже, в 1861 г., ввели в обращение и бумажные деньги этого номинала. Абсолютно точно известно, что с самого первого дня появления USD и по сегодняшний день купюры имеют зеленый цвет.

На этих купюрах доминирует символизм, по некоторым данным разные монеты и банкноты позволяют обнаружить таинственную, зашифрованную информацию о некоторых волшебных свойствах изображенных значков и символов. Примером является связь между USD банкнотой и номером тринадцать.

По традиции, лицевая часть бумажных банкнот оформлена портретами самых известных деятелей, оставивших значительных след в истории своего государства. На оборотной стороне тоже присутствуют разнообразные элементы, передающие историю страны.

Трудно поспорить с тем, что только американский доллар на протяжении многих лет остается доминирующей во всем мировом финансовом пространстве валютой. Ведь почти в каждом государстве доллар в течение целых десятилетий остается основной формой для международных расчетов и валютных активов. Следует отдельно сказать о том, что в последние годы, в том числе и в настоящее время, серьезным конкурентом доллара становится евро. И даже ведущие специалисты в сфере экономики не могут дать четкого определения и прогноза того, что ждет такую валюту, как USD, через некоторое время.

По большей части USD — это американская валюта, включенная в полном объеме в оборот только в данном государстве (в США).

В 1 долларе содержится 100 центов, точно так же, как и в 1 российском рубле — 100 копеек.

Благодаря доллару совершается большее количество всех финансовых сделок и операций на планете. В некоторых не совсем приятных экономических ситуациях на мировой финансовой арене USD фигурирует нередко, но это даже позволяет ему стать своеобразной «тихой гаванью» на крупных финансовых рынках. Существуют и валюты других государств, которые тоже получили имя USD, например, к ним относятся австралийские доллары, канадские доллары. Данная валюта на мировом рынке Forex находится постоянно в составе таких валютных пар, как йена — USD, USD — евро, фунт — USD, франк — USD. В связи со всем вышеизложенным, можно говорить о том, что доллар США по праву является одной из главных денежных ставок в самых разнообразных странах. Обозначается USD с помощью знака $, который ставится в конце.

Все банкноты USD, даже те, которые вошли в оборот еще в далеком 1861 г, до сих пор являются платежеспособными. Они также обозначаются как доллары США (или же просто значком $). Бумажная долларовая американская банкнота изготавливается на особом холсте, который сделан на 75 и 25 % соответственно из хлопка и льна. Как уже говорилось, все купюры из бумаги и некоторое количество монет имеют изображение оного из видных политических деятелей США. Так, например, Джордж Вашингтон красуется на 1-долларовой купюре, на банкноте ценностью в 2 доллара вы найдете изображение Томаса Джефферсона, на 5 USD — президента Авраама Линкольна, Александра Гамильтона — на десятидолларовой бумаге. Лицевую часть бумажных банкнот в 20 долларов занимает Эндрю Джексон, 50 — портрет В. Гранта и, в конце концов, на сотне долларов увековечен Бенджамин Франклин. Срок эксплуатации таких денег зависит чаще всего от их номинальной стоимости, и в среднем можно определить то, что одна купюра способна прослужить от 1,5 до 7,5 лет.

Доллар — резервная валюта мира

Мировые торговые сделки в большинстве своем ведутся исключительно в долларах США. Если намечается или застает врасплох финансовый кризис, люди в большинстве стран мира пытаются перевести свою государственную валюту именно в доллары. Наивысший номинал валюты доллар, находящийся в обороте, 100 USD. Помимо нее, в ходе товарно-денежных операций участвуют и такие деньги (как бумажные купюры, так и металлические монеты), ценность которых составляет 1, 2, 5, 10, 20, 50 USD. Законопроект, утвердивший сегодняшний внешний вид американских денег, был принят в далеком 1928 г.

- Зимбабве;

- Бруней;

- Канада;

- Сингапур;

- Австралия;

- Тринидад и Тобаго и т. д.

Помимо того, что доллар Соединенных Штатов является резервной мировой валютой, в отдельных кругах бытует утверждение, что данная валюта еще и в некотором роде своеобразная долговая расписка, производящаяся со стороны частного лица США. Когда клиенты приобретают доллары, таким образом они обеспечивают основу для валюты, что регулируется ФРС. Хотя в действительности доллары США — это всего-навсего бумажки с различными фотографиями и картинками. Но эти самые бумажки чудесным образом обретают иное значение, когда люди серьезно намерены вкладывать свои средства в огромное количество активов, создавая очень высокий спрос на эту валюту.

Если вы намерены обменять свою валюту на доллар, то это будет осуществляться после определения того, насколько велико соотношение между собой таких показателей, как спрос со стороны покупателей и предложение со стороны продавцов, соответственно обмениваемых валют. Так, в 1986 г., например, американские доллары менялись на 10 франков Франции, через 2 года все тот же доллар, но в иных условиях, стоил уже несколько меньше, всего 6 франков.

Роль американского доллара в экономике мира

Рассмотреть все страны мира практически невозможно. А ведь каждая страна имеет собственную валюту. Наряду с этим мировых валют, которые были бы известны каждому, и за курсом которых следил бы весь мир ежедневно, не так уж и много. Самое первое, что приходит на ум в данном случае, это, несомненно, американские доллары. А ведь данные деньги были рождены во время боевых военных действий, тогда, когда в мире шла борьба между государствами. Невзирая на все это, позже данная валюта смогла преобразоваться в крупнейшее мировое средство для платежа. Данная валюта имеет достаточно богатую и длительную историю в нескольких странах. Если заглянуть в начало истории доллара, то этим событием считается тот период, когда уставшие Соединенные Штаты, зависящие от британской экономики, начали вводить в оборот доллары в качестве валюты. А гораздо более серьезное воздействие на положение в мировой экономике доллар США оказал во время Второй Мировой войны.

Для США война совсем не оказалась финансовой трагедией и кризисом, а, скорее, наоборот, стала золотым рудником. Ведь именно в этот период США стали предоставлять займы тем странам, которые так нуждались в финансовой поддержке и помощи для того, чтобы восстановиться после войны. В какой-то момент сложилась ситуация, при которой множество европейских стран стало напрямую зависеть от Соединенных Штатов, а, соответственно, и от их денег. После этого во всех торговых мероприятиях, связанных с валютой, доллар начал пользоваться огромным спросом. В результате всего этого Америка стала одним из самых влиятельных и успешных промышленных государств-гигантов мира. И доллар, в свою очередь, стал той валютой, с которой нельзя не считаться. В первую очередь это произошло из-за его стоимости, да и надежность его не вызывает ни у кого сомнений. Большинство практически всех сделок были проведены на глобальном уровне именно в долларовой валюте, что в конечном итоге сделало доллар глобальной валютой.

Постепенно ситуация в мире, в том числе и в Европе, начала меняться. Европейские страны смогли справиться с кризисом и погасить долг перед Соединенными Штатами, но при этом доллар США по-прежнему является самой главной валютой во всем мире. Причиной этого является тот факт, что США смогли сохранить устойчивое положение своей валюты тогда, когда был объявлен финансовый кризис. Отдельно следует учесть заслуги государственных организаций, предприятий и органов США, трудящихся во благо своей страны. Мировая торговля по-прежнему так и осуществляется в долларах. Большинство экономистов уверены, что вряд ли эта практика прекратится в недалеком будущем.

Выпуск долларов США не прекращается ни на минуту, так что весь мир ежедневно снабжается этой валютой. Все это определяет практически безграничное доверие к данной валюте, и, несмотря на то что долларам США постоянно предсказывают скорую смерть, вспоминая хотя бы недавнюю плачевную ситуацию с госдолгом США, большое количество людей по-прежнему продолжает торговать в долларах, а это значит, что доллар США не уступит свои лидирующие позиции никакой другой валюте.

Перспективы развития валюты доллар

Еще в 2010 г., практически сразу же после подведения итогов кризиса 2008 г., McKinsey Global Institute опубликовал доклад о состоянии и перспективах американского доллара на мировой финансовой арене. Цель исследования заключалась в том, чтобы определить чистый эффект для Соединенных Штатов от статуса доллара как резервной валюты.

Исследователи отметили, что данный статус позволяет Соединенным Штатам сэкономить на комиссии иностранной валюты и получить заемные средства на рынках капитала при относительно низких скоростях, из-за высокой ликвидности доллара. Возможность выдавать дополнительные объемы валюты и относительно низкий риск инфляции в государстве также положительно влияют на положение США в мире. В качестве негативных факторов для Соединенных Штатов было отмечено то, что высокая ликвидность американского доллара генерирует высокий спрос на него и ведет к завышению. Что, в свою очередь, негативно влияет на положение экспортеров и конкурентоспособность самих производителей в США.

odollarah.ru

Перспективы доллара и евро в руках инвесторов

В предыдущей своей статье «Гегемония доллара пока неоспорима» мы рассуждали о силе американкой валюты и делали прогноз того, что «бакс» продолжит свое восходящее движение как минимум до конца этого года. Но это рынок, Друзья, и на нем не все так однозначно как в наших, так называемых, предположениях. Поэтому попробуем посмотреть на сегодняшние перспективы доллара США с другой стороны, со стороны «медведей» и спрогнозировать иное развитие событий.

Сразу следует отметить, что большинство происходящих на рынке процессов имеют порой обратно противоположный эффект, а то, что справедливо для одного торгового инструмента не работает в другом. В этом отношении есть часть валют, которые будут по-прежнему укрепляться против доллара, либо как минимум находиться в каком-то среднесрочном коридоре в паре с американцем. По разным причинам, в разное время, но, тем не менее, такие инструменты есть. О них поговорим чуть позже, а с начала еще раз посмотрим на фундамент по американской валюте.

На этой неделе инвесторы с нетерпение ждут выхода показателей по американской инфляции, которые появятся в среду и четверг. Именно эти показатели могут инициировать значительные импульсные колебания котировок валютных пар, так любимые валютными спекулянтами. Кроме того, эти данные способны зародить ноты сомнения в дальнейшем повышении процентных ставок в словах чиновников из ФРС и умах инвесторов. Конечно, это вряд ли сильно изменит направление тренда, но фундамент под долларом может подточить изрядно.

Про ожидаемые показатели. В среду появится базовый индекс цен производителей (PPI) в США. Вся интрига заключается в том, что предыдущие два месяца этот индикатор снижался. Сейчас аналитики ожидают небольшое укрепление показателя, однако если одним из трех вариантов окажется еще одно снижение – это достаточно сильно ударит по котировкам доллара.

То же самое в четверг, будет публиковаться базовый индекс потребительских цен (ИПЦ) в США, здесь интрига чуть поменьше, ведь этот показатель снижался лишь в прошлом месяце и аналитики прогнозируют небольшой рост. Однако, суммируя эти два показателя, участники рынка будут пытаться спрогнозировать ближайшие шаги ФРС. При этом поминая, что регулятор готов в любой момент внести изменения в свои прогнозы по ужесточению монетарной политики.

Но это то, что будет, а что мы имеем сейчас в момент ожидания этих данных по доллару?

Большинство аналитиков ставят в зачет укрепления доллара рост доходности по американским «казначейкам». Да, долговой рынок, как системообразующий для валютного, несомненно, оказывает сильнейшее влияние на котировки валютных пар. По логике – растет доходность, укрепляется и валюта. Однако если взглянуть на причины этого роста, то становится понятно, что он играет против американского доллара.

Американские облигации растут не потому, что на них растет спрос, а потому что они наоборот не пользуются спросом у инвесторов. Основная причина отсутствия интереса, это то, что выпущено в обращение слишком большое количество «трежерис». Ими буквально переполнен рынок и закрома инвесторов, которые хотя и свято верят в их надежность, тем не менее, стараются диверсифицировать свои риски, вкладываясь в бумаги американских конкурентов. Пока не на всех графиках валютных пар это заметно, однако, процесс перетока капитала из одной экономической зоны в другую, несомненно, идет. И это перераспределение денежных потоков далеко не в пользу американского доллара.

Кроме того, рост доходности по государственным бумагам США заставляет занимать американскому правительству деньги у инвесторов на менее выгодных условиях, чем это было раньше. Вряд ли такой глава государства как Трамп будет спокойно наблюдать, как деньги американских налогоплательщиков улетучиваются со счетов государства. Наверняка начнет выражать ФРС свое недовольство этими обстоятельствами, оказываю давление при принятии регулятором монетарных решений.

В этой связи наиболее перспективной стратегией будет присмотреться к покупке европейской валюты. Евро, как главный конкурент американского доллара в борьбе за инвестиционные потоки и технически выглядит готовым к росту. За последние несколько торговых дней евродоллар так и не смог провалиться под отметку 1,145. «Евробыки» явно нацелены на более высокие котировки. Перепроданность евро, а также «некоторая» перекупленность доллара, возможно, найдут разрядку в виде роста в этом инструменте. Как минимум застрять котировка EUR/USD в диапазоне 1,145 – 1,175 имеет все основания.

Удачных торгов.

smart-lab.ru

Перспективы американского доллара как мировой резервной валюты

05.05.2011. В тему: Инвестиционный фонд Сороса продал все свои запасы золота и серебра! Золотой «пузырь» лопнет?Интересный анализ состояния доллара и других возможных заменителей в качестве мировой резервной валюты.

Источник:

журнал «Биржевой лидер»

Каковы перспективы американского доллара как мировой резервной валюты?

Один из самых скандальных и в то же время самых удачливых инвесторов мира, мультимиллиардер Джордж Сорос во время закончившейся на днях международной конференции «Бретон-Вудс II», созванной по его инициативе, громогласно заявил, что американский доллар как мировая резервная валюта (МРВ) свое отжил и его хождение в мире снижается.

По мнению Дж. Сороса, необходимо искать замену доллару для мировых финансовых рынков. Бреттон-Вудское соглашение от 1944 года, сделавшее доллар США мировой валютой, уже устарело и нуждается в замене.

Действительно ли американский доллар стремительно теряет популярность как мировая резервная валюта? Какая валюта может придти на смену доллару в качестве МРВ? И обязательно это должна быть валюта какого-либо отдельного государства или международного альянса по типу Евросоюза? Эти вопросы проанализировали эксперты Академии форекс и биржевой торговли Masterforex-V.

Является ли доллар реальной резервной валютой?

Что такое резервная валюта? Это валюта конкретного суверенного государства, используемая центробанками большинства стран для создания своих золотовалютных резервов (ЗВР). Резервную валюту используют для международных расчетов, в качестве инвестиционных активов, для определения валютного паритета других валют. В качестве мировых валют сейчас используются доллар США, евро, японская иена, швейцарский франк, британский фунт стерлингов.

По идее, США как страна-эмитент МРВ должны максимально поддерживать стабильность доллара и не допускать дефицита платежного баланса.

Но на сегодняшний день:

• Лауреат Нобелевской премии Нуриель Рубини прогнозирует в ближайшие годы ослабление курса доллара из-за чудовищного дефицита бюджета США и рекордного госдолга Вашингтона. В среднесрочной перспективе стоит ждать обвала доллара на 15-20%, особенно к валютам сырьевых стран третьего мира, считает Н. Рубини, предсказавший последний мировой кризис.

• Растет масса напечатанных, но ничем не обеспеченных долларов. Так, если в 2005 году в мировом обращении было $ 760 млрд., то в конце 2008 года – уже $ 875 млрд., две трети которых обращаются за пределами США. Р. Кийосаки подсчитал, что за последние три года Федеральная резервная система США (ФРС) напечатала долларов больше, чем за всю свою предыдущую историю.

• Марк Фабер, издатель «The Gloom, Boom & Doom Report», предрекает доллару полное обесценивание в ближайшие десять лет: чтобы финансировать громадный дефицит бюджета, нужна постоянная работа печатного станка ФРС. Кредитование в последние годы в разы превышает объемы американского ВВП.

• Авторитетное издание Financial Times отмечает, что доллар как МРВ создал «опасный дисбаланс» в мире: другие государства и центробанки, имеющие в своих ЗВР значительную долю долларов и американских ценных бумаг, стали своеобразными заложниками вашингтонской администрации.

• Госдолг США растет в геометрической прогрессии. За последние шесть лет он вырос почти в полтора раза – с $ 8 млрд. в 2005 году до более $ 11 млрд. в нынешнем.

• Авторитетные американские инвесторы, среди которых У. Роджерс, соучредитель хедж-фонда Quantum Fund, П. Шифф, глава ведущего агентства на рынке драгметаллов Euro Pacific Precious Metals, Дж. Кристиан, управляющий директор СРМ Group, и многие другие – в открытом письме на страницах инвестиционного бюллетеня «Big Gold» предупреждают, что в 2011-2012 гг. Америку ждут новые масштабные экономические потрясения.

• Китай, являющийся крупнейшим в мире держателем казначейских обязательств Вашингтона (на $1,175 трлн.), с прошлого года начал сокращать покупку американских гособлигаций, отдавая предпочтение золоту и валютам развивающихся стран.

Практически по всем параметрам доллар не может выполнять функции МРВ. Но может ли мир сейчас отказаться от него?

Есть ли сейчас альтернатива доллару?

Но альтернативы доллару на сегодняшний день просто-напросто нет:

• Тот же Н. Рубини уверен, что ни одна из используемых ныне в качестве МРВ валют – евро, иена, швейцарский франк или фунт стерлингов – не сможет подменить американскую валюту в ближайшие, по крайней мере, 20 лет: еврозона переживает тяжелые времена, у Японии, Великобритании и Швейцарии нет настолько мощной экономики, как в США, чтобы обеспечить устойчивость мировой валюты.

• Китайский юань только готовится стать мировой валютой, но этот процесс, по оценке экспертов, займет, по крайней мере, 10-15 лет. В первую очередь, это связано с негибкостью китайской валюты. Но центробанк Китая не заинтересован в быстрой ревальвации юаня, потому что это негативно скажется на экономике Поднебесной, до сих экспортноориентированной.

• Запасов золота во всем мире не хватит, чтобы вернуться к «золотому стандарту».

• Майкл Векслер из Maple Leaf Capital замечает, что за последние полтысячи лет статус мировой носили многие валюты – тот же доллар пришел на смену ослабевшему британскому фунту стерлингов. И история учит, что смена мировой валюты происходит раз в 50-150 лет, то есть у доллара, по расчетам М. Векслера, еще есть в запасе лет 30-40.

• Ни одна из стран, являющихся основными держателями американских долговых обязательств, – а среди них и Китай, и Япония, и Россия, и европейские страны – не заинтересована в том, чтобы доллар перестал быть резервной валютой, так как это автоматически обесценит их резервы.

Вашингтонская администрация также добровольно не сложит с доллара функции резервной валюты, ведь за счет этого она имеет возможность покрывать значительную часть платежного дефицита и поддерживать конкурентоспособность своих корпораций и компаний на международной арене.

Что может придти на смену доллару?

Дискуссии ученых и практиков о том, что может придти на смену американскому доллару в качестве МРВ, ведутся уже давно. При этом экономисты вынуждены призывать на помощь политиков, потому что привязки к валюте конкретной страны быть не должно. Значит, необходимо политическое решение, но трудно назвать безоблачными отношения между странами-лидерами и прогнозировать их улучшение в среднесрочной перспективе.

Все предлагаемые варианты имеют слабые стороны:

• SDR. Расчетная единица МВФ не является валютой и формируется корзиной валют, в которую входит тот же доллар.

• Золото. Самый надежный эквивалент, но его физически не хватит для всех стран мира.

• Нефть. Дж. Сорос на конференции «Бреттон-Вудс II» заявил о том, что полноценной резервной валютой уже сегодня является… нефть. Вопрос в том, что сама нефть оценивается традиционно в долларах, а ее нынешние цены во многом отображают состояние доллара и компенсируют слабость американской валюты.

• Другие валюты. О китайском юане мы уже говорили – это дело отдаленного будущего. По мнению завкафедрой Высшей школы экономики России М. Братерского, в ближайшее время доллар могут подменить региональные валюты – китайский юань для Азиатско-Тихоокеанского региона, индийская рупия – для Южной Азии, южноафриканский ранд – для Африки. На Ближнем Востоке уже существуют планы создания региональной валюты – динара. Доллар США может превратиться в региональную валюту Западного полушария.

В любом случае, роль валют развивающихся стран в ближайшее время возрастет – это раньше они были заемщиками, а сейчас уже сами выступают в роли кредиторов ведущих экономик мира.

Как отмечают аналитики факультета детального изучения торговой системы Masterforex-V, теоретически, нынешняя ситуация в США должна была бы привести к росту цен в этой стране. Но поскольку доллар в современной финансовой системе является основной резервной валютой, общей мерой стоимости и главной расчетной единицей в мировой торговле, инфляция, которая должна была возникнуть в США, просто «размазалась» по всему миру.

Мы имеем дело с термином «экспорт инфляции». Поскольку в долларах торгуется большинство биржевых товаров, свое недоверие и опасения по поводу курса доллара участники глобального рынка выражают через переоценку стоимости основных биржевых товаров — подорожание различных сырьевых активов, агрокультур и финансовых инструментов других стран, в первую очередь, развивающихся.

По мнению финансового аналитика компании Admiral Markets Евгения Белоусова, данный вопрос поднимался уже не раз. В обозримом будущем, то есть не далее чем через 5 лет, точно ничего с долларом не произойдёт – как был мировой резервной валютой, так ею и останется. К слову, для этого есть определённые предпосылки, как например, укрепление валюты на фоне ужесточения кредитно-денежной политики (предположительно уже следующей зимой), а также ожидаемое проведение бюджетной реформы в США, целью которой является сокращение огромного дефицита.

Что касается предложенных альтернатив, то, скорее всего, страны ООН договорятся о создании мирового резервного банка, который выпустит общую резервную валюту и станет контролировать национальные обменные курсы её участников, прежде чем SDR, золото, нефть или тот же китайский юань заменит доллар США. В данном контексте вспоминается отличная цитата – «In dollar we trust!».

Источник:

журнал «Биржевой лидер»

kijosaki-in-russian.blogspot.com

Перспективы доллара после выборов в США

Ну что же, давайте порассуждаем про перспективы доллара после выборов в США. За последние несколько дней ко мне обратились уже несколько читателей с просьбой высказать свое мнение по этому вопросу, что я и решил сделать. Итак, каким будет курс доллара после выборов в США, и вообще, что может измениться – обо всем этом поговорим далее.

Скажу сразу, что я вообще не следил за ходом президентской компании в США. Почему? Потому что мне это особо не интересно, и я не считаю необходимым забивать себе голову абсолютно ненужной информацией. Все, что я знаю об этой кампании – это, пожалуй, самые “громкие” моменты, озвученные в СМИ, и то, только по их заголовкам.

На данный момент уже все объявляют, что победу на выборах одержал кандидат от республиканской партии – бизнесмен Дональд Трамп. Однако, это не совсем верное утверждение, поскольку избиратели выбрали только своих доверенных “выборщиков”, которые, в свою очередь, проголосуют за одного из кандидатов только 19 декабря этого года. Могут ли они проголосовать не за “своего” кандидата? А мало ли… В целом же, имя 45-го президента США окончательно будет объявлено только 6 января 2017 года, и вот тогда уже можно будет 100%-но утверждать, кто будет руководить страной следующие 4 года.

Да, пока все указывает на то, что это будет Дональд Трамп, но, повторюсь, это еще не однозначно, поскольку система выборов в США довольно сложная и многоэтапная.

Сегодня, говоря о том, что будет с долларом после выборов в США, будем считать, что президентом станет Дональд Трамп. Прежде всего, хочу сказать следующее:

Мое мнение о перспективах доллара после выборов в США не имеет никакого значения. А имеет значение мнение большинства трейдеров и инвесторов мира, поскольку именно они, опираясь на свои мнения, будут вкладывать свои капиталы в американскую валюту или выводить их из нее, тем самым, “двигая” курс доллара или вверх, или вниз.

Поэтому нам важно знать, что думают о победе Трампа мировые инвесторы, трейдеры, аналитики. А для них президент Трамп – это, прежде всего, неопределенность, непредсказуемость и потенциальная возможность существенных изменений в политике и экономике. Поэтому сейчас не лучшее время для каких-либо прогнозов, лучше всего немного подождать, чтобы более конкретно увидеть, какие экономические решения будет принимать Дональд Трамп как президент, потому что то, что озвучено в предвыборной компании – это одно, а реальность – другое.

Пока же мы можем уже точно подтвердить эту неопределенность тем, как рынки встретили новость о победе Дональда Трампа. А встретили они ее огромной волатильностью, очень сильными нетипичными скачками. Давайте разберем, к примеру, как отреагировала на выборы ключевая валютная пара евро/доллар.

Красными вертикальными линиями я выделил границы дня 09.11.2016 – это то время, когда начали проводиться и были проведены подсчеты голосов избирателей.

Что можно увидеть по графику? Во-первых, невооруженным глазом видно, что колебания пары в этот день в разы сильнее, чем в предыдущий и последующие дни. Во-вторых, видим, что в первые часы, когда появились первые результаты подсчетов, доллар начал существенно терять свои позиции как к евро, так и к другим мировым валютам (там все аналогично).

Трейдеры до последнего прогнозировали победу Клинтон, поэтому когда все пошло не так, доллар стали активно продавать, и он сильно упал. Например, к евро за первые несколько часов он упал от 1,0990 до 1,13 (в этой точке максимум дня), то есть, почти на 3% – это очень много для такой валюты.

Однако, потом тенденция на рынках развернулась на противоположную, и доллар начал так же стремительно укрепляться. По времени это совпало с тем моментом, когда уже стало четко ясно, что побеждает Трамп. И далее курс доллара не только вернулся на свое первоначальное значение на начало дня, но и пошел дальше, и укрепился ко всем мировым валютам. Так, на конец дня евро стоило уже 1,0920 долларов – это укрепление на 3,4% от максимума или на 0,6% от начала дня.

Уже на следующий день, то есть сегодня, доллар снова понемногу начал сдавать свои позиции. О чем все это говорит? О той самой неопределенности!

Инвесторам и трейдерам сложно определиться с перспективами доллара после выборов в США, что порождает серьезные колебания котировок на мировых рынках и отсутствие четко выраженных тенденций на данный момент.

Однако в целом, нужно признать, что мировые инвесторы относятся к победе Дональда Трампа, скажем так, с недоверием. Почему? Все из-за той же неопределенности и отсутствия конкретики в его возможных дальнейших действиях. Во-первых, Трамп – новое лицо в политике, и он еще слабо понимает, как руководить такой страной на практике. Во-вторых, он делал немало громких заявлений о трансформации Федеральной Резервной Системы, принципов внешней торговли, ставок налогообложения и других финансово-экономических условий, способных оказать существенное влияние на курс доллара. Будет ли он следовать своим заявлениям и в какой степени – пока остается загадкой, опасения и неопределенность, в связи с этим, тоже остаются.

Думаю, что многих, в первую очередь, интересует курс доллара после выборов в США в России, Украине, и других странах СНГ. Так вот, на котировки рубля, гривны и других местных валют, на мой взгляд, выборы в США не окажут столь существенного влияния, хотя, в какой-то степени могут повлиять.

Дело в том, что мировой курс доллара – это лишь один из многих факторов, оказывающих влияние на курсы валют развивающихся стран, и даже не основной фактор. В каждой стране есть немало своих внутренних факторов, более серьезно влияющих на их национальные валюты. К примеру, по рублю и гривне я описал эти факторы в следующих статьях:

С тех пор эти факторы существенно не изменились и остаются такими же. Можно предположить, что президент Дональд Трамп и его представители в Сенате и Палате представителей примут какие-то решения, которые окажут более существенное влияние, допустим, на курс рубля или гривны. Например, о снятии санкций с России – такое решение способствовало бы укреплению рубля. Но в таких решениях, как и во всей остальной экономической политике США, пока остается неопределенность, соответственно, утверждать что-либо еще рано, и никто из нас никак не может думать за другого человека/других людей и знать, что у него/у них в голове на самом деле.

Сами же по себе выборы в США на курс доллара в России и Украине существенного влияния не окажут. Кстати, подтверждение этому мы могли наблюдать и вчера: когда на мировых рынках доллар “скакал” очень сильно, по отношению к рублю или гривне никаких серьезных колебаний не было – все происходило в обычных диапазонах: в России курс доллара немного вырос, а в Украине даже упал.

В общем, я думаю, что по мере развития событий и поступления какой-то новой информации, мы увидим на рынках еще немало серьезных колебаний, и на мой взгляд, точно утверждать о перспективах доллара после выборов в США пока еще рано. Тем более, рано принимать какие-то важные финансовые решения, связанные с этим. Нужно ждать, когда появится некая определенность, и начнут формироваться тренды на мировых рынках, а также не реагировать эмоционально на краткосрочные сильные колебания.Буду рад услышать ваше мнение о перспективах доллара после выборов в США в комментариях. До новых встреч на Финансовом гении!

fingeniy.com

Перспективы доллара: месячный обзор

Американский фокус

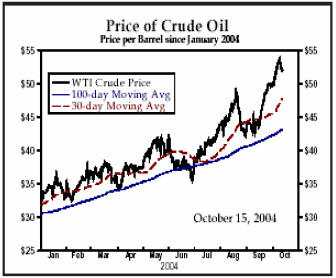

Взлетающие цены на энергоносители начинают влиять на основной импульс экономики. Цены на нефть поднялись до середины 50$-го диапазона за баррель и рынок фьючерсов прогнозирует, что цены останутся в 50$-ом диапазоне в течение 2005 года. С более высокими ценами на энергию, поднимающими корпоративные затраты и снижая как прибыль компаний, так и доходы домохозяйств, мы несколько сокращаем наш прогноз по реальному росту валового внутреннего продукта в следующие два квартала.

Экономика показала удивительную эластичность в течение летних месяцев. Реальный валовой внутренний продукт, вероятно, увеличился на 4.5% – 5.0% в годовом исчислении при уменьшении инфляции. Третий квартал, однако, немного выпадал из этой картины. Цены на бензин упали в большей части квартала, так как переработчики продали максимальное количество своей продукции, в связи с тем, что они смотрели на поднятие цен как на временное явление. Ураган “Иван”, который в сентябре дважды поразил нефтяной регион Мексиканского залива, изменил данную ситуацию, нанеся значительный ущерб распределительной инфраструктуре региона. Более 17 миллионов баррелей производства нефти было потеряно по настоящее время, и производство на полную мощность, как ожидается, не возобновится до февраля.

Мы также понизили наши ожидания расходов в течение следующих двух кварталов. Заказы просто не повысятся, поскольку бизнес снова был вынужден принять более осторожные операционные стратегии. Более медленный рост означает, что Федеральный Резерв будет, скорее всего, притормаживать свою недавнюю череду повышения процентных ставок. Мы ожидаем еще одно повышение ставок по федеральным фондам на четверть пункта в ноябре, а затем, думаем, что Федеральный Резерв сделает паузу до весны.

Международный фокус

Доллар немного сдал свои позиции против большинства основных валют в прошлом месяце, но он остается очень уверенно в пределах торговых диапазонов, которые были сформированы за прошлые несколько месяцев. Хотя замедление экономической активности в США привело инвесторов к снижению ожиданий, что Федеральный Резерв будет повышать ставки и дальше, рост в большинстве других экономически развитых странах также замедлился. Поэтому, дифференциалы процентных ставок не имеют заметного влияния против доллара. В некоторых случаях, они фактически двигались в пользу доллара.

Европейский Центральный банк рассматривает повышение цен на нефть как развитие ситуации, которая может привести к ужесточению монетарной политики, но он недавно признал, что это может оказать отрицательное воздействие на экономический рост. По нашему мнению, вялый рост в Еврозоне может заставить ЕЦБ удерживать текущие ставки некоторое время. 125-пунктное увеличение процентной ставки, которое предпринял Банк Англии за прошедший год, кажется, замедляет рост в Великобритании. В то время как напряженные рынки труда, которые могли повысить инфляцию через ускорение роста заработной платы, могут побудить Комитет по финансовой политике (MPC) повысить ставки снова, существует высокая вероятность, что цикл повышения ставок Банка Англии уже подошел к своему завершению.

Рост в Канаде усилился в этом году, и Банк Канады начал свой цикл ужесточения монетарной политики. Дифференциалы по процентным ставкам двигались в пользу Канады в течение прошлого месяца или двух, способствуя росту Канадского доллара против доллара США. В то время как rанадский доллар может и дальше усилится в ближайшее время, мы продолжаем ожидать общего усиления доллара США в следующем году.

Обзор роста: замедление в после-выборную эпоху

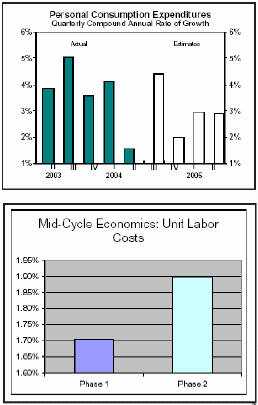

В следующие несколько недель, валовой внутренний продукт (GDP) за третий квартал, как ожидается, будет объявлен с очень твердым ростом в 4.5% – 5.0% со значительным повышением личного потребления, бизнес инвестиций, инвестиций в жилье и правительственных расходов. Однако, забегая вперед, мы ожидаем, что рост замедлится до 2.5% – 3.0% в следующие три квартала из-за изменений фундаментальных факторов в части цен на энергоносители, повышение процентных ставок и ужесточения налоговой политики. В общем, эти факторы не будут вести к тотальному замедлению, но снизиться темп расширения экономики, по мере того, как экономика двигается к средней стадии делового цикла.

Замедление потребления вследствие воздействия энергетических цен на расходы. После сообщения об удивительно здоровом повышении в течение третьего квартала, мы ожидаем, что реальные потребительские расходы значительно замедлятся за следующие два квартала. Первичной причиной является взлет цен на энергию, которые отразятся на покупательской способности домохозяйств и корпоративных прибылей. Цены на энергию уменьшат реальный доступный доход и изменят модель потребительских расходов. В последние месяцы мы наблюдали замедление продаж автомобилей. Продолжительность этого будет трудно оценить, поскольку уровни цен на сами энергоносители остаются достаточно неопределенными.

Повышающиеся процентные ставки замедлят инвестиции в жилье, так как уменьшит финансовую привлекательность для домохозяйств выводить активы из их бюджетов, чтобы финансировать будущее потребление.

Бизнес инвестиции: повышающиеся ставки и налоговая система. Повышающиеся процентные будут также влиять на темпы инвестиций бизнеса. Кроме того, снижение налогов, введенное в июне 2003г., кажется, также теряет некоторую часть своего влияния. Ускоренная амортизация капитального оборудовании закончится и будет стимулировать расходы бизнеса на оборудование. По сути, инвестиции будут зависеть от результатов заключительных продаж, прироста наличности у корпораций и требованиями глобальной конкуренции. Однако, потеря налоговых льгот не позволит поддерживать недавние темпы расходов.

Ураганы также вносят определенный элемент риска в перспективы роста. Флорида была наиболее быстрорастущим штатом во время восстановления. Ураганы, как ожидается, приведут к некоторому замедлению в ближайшее время в прибрежных штатах, хотя самые большие разрушения и потери рабочих мест приходятся на сельскохозяйственный сектор штатов. Кроме того, ураганы сильно навредили производству нефти в Мексиканском заливе, что приведет к сокращению роста в четвертом квартале.

Ураганы также вносят определенный элемент риска в перспективы роста. Флорида была наиболее быстрорастущим штатом во время восстановления. Ураганы, как ожидается, приведут к некоторому замедлению в ближайшее время в прибрежных штатах, хотя самые большие разрушения и потери рабочих мест приходятся на сельскохозяйственный сектор штатов. Кроме того, ураганы сильно навредили производству нефти в Мексиканском заливе, что приведет к сокращению роста в четвертом квартале.

Рост инфляции

Модели производительности и затрат на единицу рабочей силы начинают изменяться в этой стадии делового цикла, и в результате повышают перспективу инфляции. По мере того, как экономика движется к средней стадии цикла, производительность замедляется. С постепенным повышением компенсации потерянных рабочих мест, затем начинают повышаться затраты на единицу рабочей силы. Эти более высокие затраты на рабочую силу закладываются в цены на продукцию и впоследствии в индикаторы инфляции. В следующем году мы будем иметь постепенно растущую инфляцию, и это будет оставлять Федеральный Резерв открытым по отношению к подъему процентных ставок.

Федеральный Резерв готов сделать паузу, если позволят данные. Модели повышающихся затрат на рабочую силу и последующая инфляция в свою очередь отражаются на перспективах монетарной политики.

Монетарная политика обычно изменяется в сторону подъема ставок по федеральным. фондам вместо того, чтобы сокращать их во время расширения. Как правило, Федеральная Резервная система становится более уверенной в восстановлении, и Федеральный Резерв начинает сворачивать свою предшествующую политику смягчения и двигается к нейтральной политике. Поэтому, направление краткосрочных процентных ставок изменяется от нисходящей траектории к восходящей тенденции. Это изменение типично для каждого экономического цикла и текущий цикл ничем не отличается. Однако текущий уровень инфляции и скромная сила расширения предполагает, что Федеральный Резерв готов взять паузу после ноябрьского повышения и подождать большего количества данных.

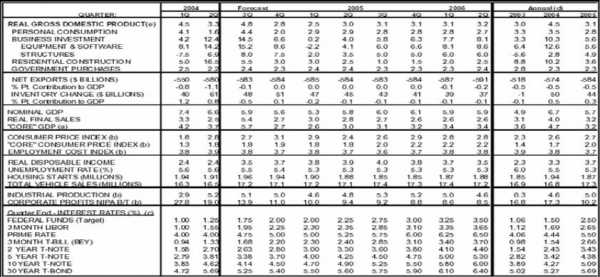

(a) Основной валовой внутренний продукт равняется потреблению, бизнес инвестициям и инвестициям в жилье.

(b) Процент изменяется по сравнению с тем же самый кварталом год назад.

(c) Оценка на конец квартала

(e) Процентное изменение квартала к кварталу в годовом исчислении

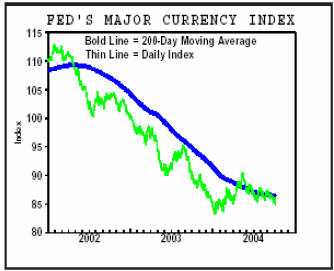

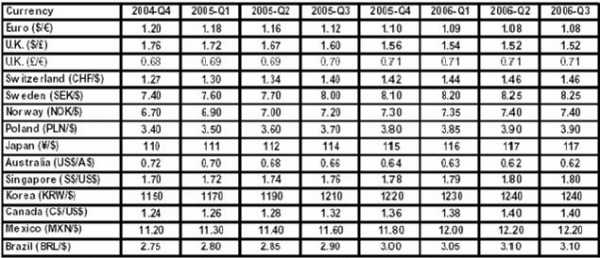

С середины сентября доллар немного ослаб против основных валют (на 18 октября). Например, доллар потерял приблизительно 2% против евро, стерлинга и швейцарского франка, примерно 3% против канадского доллара, и почти 4% против австралийского доллара. Доллар ослаб, поскольку недавние экономические данные заставляют инвесторов пересматривать их ожидания относительно дальнейшего повышения ставок Федеральной Резервной системой.

Это показывает, что ослабление доллара за прошлый месяц вряд ли может рассматриваться как падение. Действительно, как сказано выше, средний взвешенный курс доллара, по существу, двигался боком в прошлые несколько месяцев, хотя он недавно дрейфовал к нижней стороне торгового диапазона за этот период. Относительная стабильность доллара отражает тот факт, что, хотя рост в США испытывал замедление в прошлом квартале или двух, экономическая активность в большинстве основных экономик также замедлилась.

До начала апреля, 12-месячная ставка LIBOR в США, которая отражает ожидания относительно политики Федерального Резерва в следующие 12 месяцев, стояла приблизительно на 70 базовых пунктов ниже сопоставимой ставки в Еврозоне (см. таблицу ниже). Однако, более сильный рост занятости и некоторое повышение индекса инфляции весной позволило инвесторам предположить, что Федеральный Резерв начнет ужесточение монетарной политики. Действительно, FOMC повысил основную ставку на 75 базовых пунктов уже в этом году, и большинство инвесторов ожидает еще приблизительно 100 базовых пунктов дополнительного повышения в течение следующих двенадцати месяцев. Повышения ставок на настоящий момент и ожидания дальнейшего движения в этом направлении привели к тому, что 12-месячный LIBOR в США повысился выше сопоставимой ставки в Еврозоне, предоставляя некоторую поддержку доллару против евро.

В отличие от ужесточения монетарной политики в США, Европейский Центральный банк (ЕЦБ) удерживает свою основную ставку в 2.00% с июня 2003г. в значительной степени из-за относительно вялого роста в Еврозоне. Хотя ЕЦБ проводил довольно агрессивную линию относительно повышения цен на нефть, заявляя, что он поднимет ставки, если инфляционные ожидания усилятся, он недавно изменил свой взгляд, высказавшись, что рост нефтяных цен повышает “неопределенность” и, что это может заглушить рост. Пока перспектива остается неопределенной, ЕЦБ может склониться к тому, чтобы оставить ставки без изменения. Кривая доходности оценила только повышение ставок ЕЦБ на 50 базовых пунктов в течение следующих 12 месяцев.

Банк Англии поднял свою ставку на 125 базовых пунктов, начиная с прошлого ноября из-за высоких темпов роста британской экономики за этот период и очень напряженного рынка труда. Недавние данные предполагают, что эта политика приносит свои плоды. Рост цен на недвижимость замедлился и рост в потребительских расходов, как кажется, охлаждается. В дополнение к этому, индекс инфляции (CPI) упал до 1.1% в сентябре, что значительно ниже целевого уровня Банка Англии в 2%. Рынок труда остается напряженным, и ускорение заработной платы может подтолкнуть значения показателей инфляции вверх. Наш прогноз оставляет возможность для еще одного повышения ставок, но мы признаем существование риска, что цикл повышения ставок в Великобритании может уже быть близок к завершению. Если так, то доллар, скорее всего, будет усиливаться далее против стерлинга, как мы и прогнозируем.

После снижения ставок на 125 базовых пунктов между серединой 2002г. и началом 2003г., Банк Канады предпринял возобновленный цикл ужесточения монетарной политики, подняв свою ставку на 25 базовых пунктов в прошлом месяце. Канадский рост усилился в этом году, и Банк Канады становится все более и более заинтересованным в ограничении возможности для роста инфляции. Как показано ниже, дифференциал 12-месячного LIBOR, который сузился в пользу доллара США ранее в этом году, начал изменяться обратно в пользу канадского доллара в прошлом месяце.

Действительно, курс канадского доллара повысился до 11-летнего максимума против доллара, и он может расти дальше, по крайней мере, в ближайшее время, если канадский рост останется стабильным. В то время как наш прогноз учитывает усиление канадского доллара в ближайшее время, мы прогнозируем, что доллар США усилится в следующем году против основных иностранных валют, включая канадский доллар.

Forex Magazine

по материалам www.wachovia.com

www.forextimes.ru

Рубль, евро, доллар. Перспективы на ближайший месяц

22 марта 2012 Комментарии к записи Рубль, евро, доллар. Перспективы на ближайший месяц отключены

Так что же делать простым обывателям на фоне бушующего кризиса в Европе и затяжного экономического спада в США, который не называют «Великой депрессией» только из опасений насмерть перепугать весь мир? Что нам предстоит увидеть в ближайшее время – крах всей мировой экономики и катастрофу основных мировых валют или медленную агонию ведущих стран мира?

Евро

Принципиальных решений оздоровления ситуации в Еврозоне так и нет. Получив очередной транш помощи, та же Греция просто оттягивает свой дефолт. Собственных средств у неё как не было, так и нет. Страна держится только на финансовых влияниях извне. Вторая волна кризиса в Евросоюзе уже не за горами. Самое интересное, что дело даже не в Греции, а в том, что рецессия «оккупировала» всю Еврозону в целом. Большинство европейских стран «в огне». У всех на слуху проблемы Греции, Испании и Италии. Но мало кто знает, что во Франции ситуация в финансовом секторе так же плоха, как, например, в Испании. А Франция это один из локомотивов Еврозоны! Так что реальных показателей для роста евро в ближайшей перспективе нет. Удержаться бы на текущих уровнях. Низкий курс евро выгоден главной стране Европы – Германии. Невысокий курс евро поддерживает немецкий экспорт. Скорее всего, в ближайшее время мы не увидим повышения курса европейской валюты.

Доллар

В ближайшие 10 лет с этой валютой ничего не случится. Все «страшилки» о крахе США не просто преувеличены, они абсолютно не имеют смысла. На валютных рынках будет высокая волатильность доллара, но этот процесс будет искусственного происхождения, и основываться он будет на интересах США в тот или иной момент времени. Являясь долгосрочным инвестором в американскую валюту можно вообще забыть об её существовании, чтобы не трепать себе нервы. Другое дело торговля на Форексе. Здесь следует быть очень аккуратным, так как обычные трейдеры, не обладающие инсайдеровской информацией, никогда не смогут предугадать действия регуляторов валютного рынка.

Рубль

Всё как обычно. Высокая цена на нефть – крепкий рубль и наоборот. В ближайшей перспективе ничего другого ожидать не приходиться. Естественно, административный ресурс никто не отменял. Как захочет ЦБ и его «начальство» так и будет. Но об этом дано знать лишь узкому кругу лиц. Допустив предположение, что в ближайшее время административный ресурс не будет сильно давить на валютный рынок, можно надеяться, что курс национальной валюты не будет падать, так как цены на нефть вряд ли пойдут вниз в этом году. Напряжённость вокруг Ирана очень сильно этому способствует.

Было интересно?

Пожалуйста, поделитесь в социальных сетях: И подпишитесь, чтобы ничего не пропустить:www.exocur.ru

Перспективы доллара США неоднозначны

ewswires Скользящие графики на 24 часа:| Пара евро/доллар США | Пара доллар США/японская иена | Пара британский фунт/доллар США | Пара доллар США/швейцарский франк | |

|---|---|---|---|---|

| Недельный тренд | Вниз | Вверх | Вниз | Вверх |

| Месячный тренд | Вниз | Вверх | Вниз | Вверх |

| 200-дн. скол.ср | 1.1087 | 121.76 | 1.5406 | 0.9740 |

| 3-е сопротивление | 1.0765 | 123.40 | 1.5255 | 1.0290 |

| 2-е сопротивление | 1.0710 | 123.25 | 1.5230 | 1.0250 |

| 1-е сопротивление | 1.0665 | 123.05 | 1.5200 | 1.0220 |

| Точка разворота* | 1.0630 | 122.79 | 1.5132 | 1.0186 |

| 1-я поддержка | 1.0600 | 122.55 | 1.5090 | 1.0155 |

| 2-я поддержка | 1.0560 | 122.35 | 1.5055 | 1.0115 |

| 3-я поддержка | 1.0515 | 122.20 | 1.5025 | 1.0075 |

Пара евро/доллар США в течение дня: Если техническое восстановление пары и продолжится, оно будет ограниченным. Представляются целесообразными короткие позиции ниже 1,0665 с целевыми уровнями 1,06 и 1,056. При росте выше 1,0665 пара нацелится на 1,071 и 1,0765.

Пара евро/доллар США на месячном графике: Нисходящий тренд.

Пара доллар США/японская иена в течение дня: Представляются целесообразными короткие позиции ниже 123,05 с целевыми уровнями 122,55 и 122,35. При росте выше 123,05 пара нацелится на 123,25 и 123,4.

Пара доллар США/японская иена на месячном графике: Восходящий тренд.

Пара британский фунт/доллар США в течение дня: Пока держится сопротивление 1,52, пора будет торговаться неровно, со склонностью к снижению. Представляются целесообразными короткие позиции ниже 1,52 с целевыми уровнями 1,509 и 1,5055. При росте выше 1,52 пара нацелится на 1,523 и 1,5255.

Пара британский фунт/доллар США на месячном графике: Нисходящий тренд.

Пара доллар США/швейцарский франк в течение дня: Индекс RSI прорвал вверх нисходящую линию тренда. Представляются целесообразными длинные позиции выше 1,0155 с целевыми уровнями 1,022 и 1,025. При снижении за 1,0155 пара нацелится на 1,0115 и 1,0075.

Пара доллар США/швейцарский франк на месячном графике: Восходящий тренд.

| Пара евро/британский фунт | Пара евро/японская иена | Пара евро/швейцарский франк | Пара австралийский доллар/доллар США | |

|---|---|---|---|---|

| Недельный тренд | Вниз | Вниз | Вверх | Вниз |

| Месячный тренд | Вниз | Вниз | Вверх | Вниз |

| 200-дн. скол.ср | 0.7197 | 134.96 | 1.0795 | 0.7208 |

| 3-е сопротивление | 0.7080 | 131.95 | 1.0900 | 0.7270 |

| 2-е сопротивление | 0.7055 | 131.50 | 1.0875 | 0.7250 |

| 1-е сопротивление | 0.7040 | 131.05 | 1.0855 | 0.7215 |

| Точка разворота* | 0.7024 | 130.52 | 1.0827 | 0.7198 |

| 1-я поддержка | 0.7000 | 129.90 | 1.0800 | 0.7150 |

| 2-я поддержка | 0.6980 | 129.35 | 1.0770 | 0.7115 |

| 3-я поддержка | 0.6950 | 129.00 | 1.0750 | 0.7090 |

Пара евро/британский фунт в течение дня: Если консолидация пары и продолжится, она будет ограниченной. Представляются целесообразными длинные позиции выше 0,7 с целевыми уровнями 0,704 и 0,7055. При снижении за 0,7 пара нацелится на 0,698 и 0,695.

Пара евро/британский фунт на месячном графике: Нисходящий тренд.

Пара евро/японская иена в течение дня: Представляются целесообразными короткие позиции ниже 131,05 с целевыми уровнями 129,9 и 129,35. При росте выше 131,05 пара нацелится на 131,5 и 131,95.

Пара евро/японская иена на месячном графике: Нисходящий тренд.

Пара евро/швейцарский франк в течение дня: Пока держится сопротивление 1,0855, пара будет торговаться неровно, со склонностью к снижению. Представляются целесообразными короткие позиции ниже 1,0855 с целевыми уровнями 1,08 и 1,077. При росте выше 1,0855 пара нацелится на 1,0875 и 1,09.

Пара евро/швейцарский франк на месячном графике: Восходящий тренд.

Пара австралийский доллар/доллар США в течение дня: Пока держится сопротивление 0,7215, риск прорыва ниже 0,715 остается высоким. Представляются целесообразными короткие позиции ниже 0,7215 с целевыми уровнями 0,715 и 0,7115. При росте выше 0,7215 пара нацелится на 0,725 и 0,727.

Пара австралийский доллар/доллар США на месячном графике: Нисходящий тренд.

*Точка разворота рассчитывается как сумма максимума, минимума и уровня закрытия, разделенная на три.

ru.forex.ooo