Что такое финансовая пирамида, её принцип

Нередко после закрытия какого-либо инвестиционного проекта можно услышать слова, что это была финансовая пирамида. Но далеко не все знают, что это такое. И мало кто задумывается, что так можно назвать любую нестабильную бизнес-модель, и что даже в государстве существуют пирамиды. В текущей статье мы разберемся, что такое финансовая пирамида и можно ли на ней заработать.

Что такое финансовая пирамида

В экономическом понимании финансовой пирамидой называется способ получения прибыли ее членами за счет привлечения в проект денег от новых участников. Другими словами, люди, вступившие в проект сегодня, приносят доход тем, кто вступил ранее.

Однако и традиционная система ведения предпринимательской деятельности может перерасти в пирамиду. Это случается, когда бизнесмен просчитывается с доходностью. Компания уходит в минус и едва самоокупается. Владелец не может вернуть кредиты или инвестиционные взносы. Чтобы удержаться на плаву, он берет новые кредиты, и этими средствами рассчитывается со старыми долгами. Когда сумма выплат становится больше, чем количество новых поступлений, пирамида рушится (т.е. компания становится банкротом).

Финансовая пирамида и ее типы

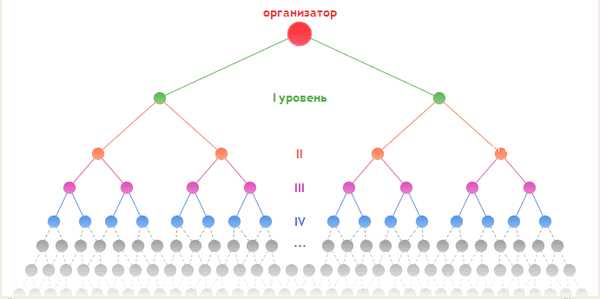

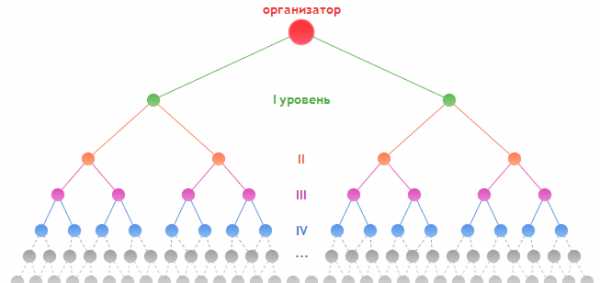

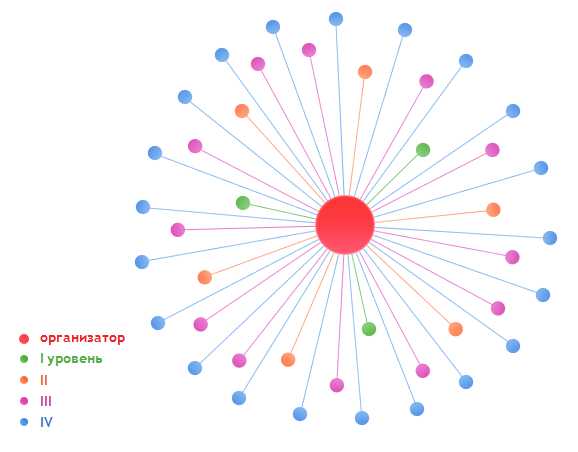

Принцип финансовой пирамиды многоуровневого (МЛМ) типа

В МЛМ-структурах каждый новый участник вносит определенную стартовую сумму. Средства распределяются между человеком, который его пригасил, и более ранними членами (т. е. людьми, которые пригласили пригласившего). В свою очередь, новый участник должен пригласить в финансовую пирамиду других людей, взносы которых и станут основой его прибыли. Это повторяется на каждом уровне.

Пирамиды, построенные по структуре МЛМ, обрушиваются потому, что число членов в них должно постоянно удваиваться. Очевидно, что для обеспечения даже 10 уровней не хватит жителей всего государства. В итоге участники, которые не сумели привлечь новых членов, могут остаться без заработка. При приближении финала организатор стремится скрыться, а созданная им структура рушится (происходит скам).

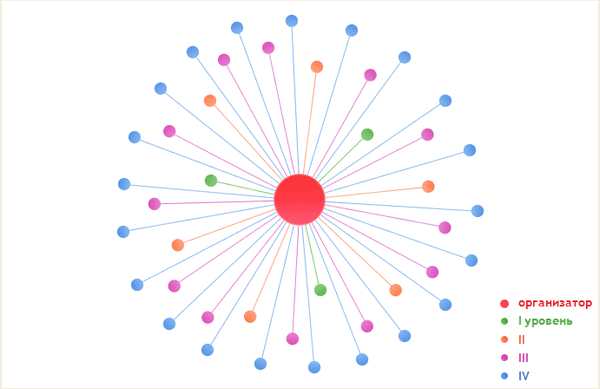

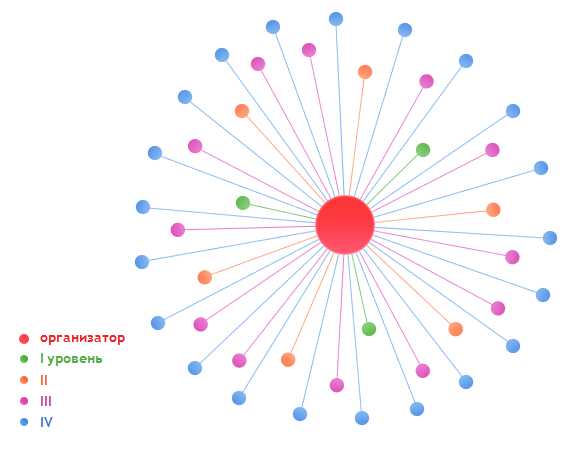

Принцип финансовой пирамиды по схеме Понци

Свое название подобная структура получила по имени находчивого итальянца Чарльза Понци (Понзи), создавшего первую пирамиду в Соединенных Штатах. В ней участникам не требовалось привлекать новых членов. С первыми инвесторами организатор расплачивается их же деньгами, а когда приходит время выплачивать прибыль – использует деньги, полученные от новых участников.

Чтобы понять, что такое финансовая пирамида по схеме Понци, посмотрите рисунок. Определенное время схема выплаты прибыли инвесторам за счет средств новых членов работает. Но ведь кроме сбора средств, компания не ведет больше никакой деятельности. Поэтому она физически не может выплатить больше денег, чем вложили в нее люди.

В определенный момент (когда организатор решает, что собрано достаточно денег, или когда количество выплат превышает сумму сборов) пирамида обрушивается. Организатор забирает все оставшиеся средства и пускается в бега. Именно по такой схеме функционирует большинство современных финансовых пирамид.

Сравнение принципов многоуровневой финансовой пирамиды и схемы Понци

Чтобы вы лучше понимали, что такое финансовая пирамида, и чем отличаются ее разновидности, я предлагаю ознакомиться со следующей схемой.

Очевидно, что финансовая пирамида, вне зависимости от ее типа, является выгодной лишь для ее организатора и первой половине участников. И если вы приняли решение участвовать в пирамиде, старайтесь заходить в неё как можно раньше, чтобы не оказаться во второй половине 🙂

Финансовые пирамиды в государстве

Большинство людей негативно относится к пирамидам и их участникам. Хочу отметить, что есть много тех, кто прилично зарабатывает, участвуя в подобных структурах и разноплановых инвестиционных проектах. Мой блог посвящен этому типу заработка, я с 2014 года зарабатываю в HYIP проектах и пирамидах, и учу этому партнеров.

Все пирамиды можно разделить на 2 типа: законные и вне закона.

Первый тип признает государство и способствует их развитию, потому что они его кормят — это банковские учреждения, пенсионные фонды, компании-страховщики. Если вы понимаете, что такое финансовая пирамида, то увидите очевидное сходство. Но без банков, фондов и страховщиков сложно представить современную жизнь.

Пирамиды, которые находятся вне закона, не кормят государство и не поддаются управлению. Поэтому подобные структуры подвергаются постоянным гонениям, а их участников многие люди считают лохотронщиками — им это внушили.

Однако по принципу и правилам организации все пирамиды похожи друг на друга. Просто законные в почете у властей и пользуются доверием людей. А с теми организациями, которые не одобрены государством, все совсем наоборот.

Среди вас найдется немало тех, которые считают, что банковский депозит – надежный и проверенный способ защитить свои деньги. Но в мире нет таких банков, которые способны вернуть все вложения клиентов. Они просто не имеют таких денег.

Ведь банк у одних клиентов занимает средства под 5-10% годовых, а другим – дает в кредит под 25-30%. Вот и вся суть их работы. Многие учреждения лопнули, получив статус неплатежеспособных. Ситуация такая же, как и в финансовых пирамидах: банк рушится, когда размеры выплат становятся больше, чем сумма вложений.

В другую разновидность пирамид вы автоматически вступаете, когда начинаете официально работать – пенсионный фонд. Вы делаете взносы на протяжении 30-40 лет, и только выйдя на пенсию, начинаете получать проценты. Некоторые люди просто не доживают до этого момента. И тем более мало счастливчиков, у которых сумма выплат перекрывает сумму вложенного. Как видите, пирамида – универсальная схема, которая процветает в мире уже несколько столетий.

Резюме

Чтобы более четко понять, что такое финансовая пирамида, можно провести следующую аналогию: мешок, в который все участники бросили деньги, чтобы их распределили по-новому. Большую прибыль получают те участники, которые находятся на верхних уровнях. И если участники понимают, как работает пирамида, то они успевают вовремя вывести деньги и заработать. Вступать в пирамиду нужно с трезвым расчетом, а не с азартом и надеждой на удачу.

Я лично инвестирую в хайпы и это приносит мне очень даже неплохой доход. Если вас заинтересовал этот тип заработка, предлагаю вам ознакомиться с материалом «С чего начать новичку».

Рекомендую прочитать и другие статьи:

hyiphunter.org

Финансовая пирамида

Как часто, когда финансово-инвестиционный проект прекращает свое существование, доводится слышать, что это была банальная финансовая пирамида, а многие, и вовсе говорят, что такая форма организации инвестиционного проекта неустойчива и не может принести заработка.

Финансовая пирамида – вид финансово-инвестиционной деятельности, при котором прибыль участникам проекта выплачивается за счет вовлечения все новых и новых средств, примечательно, что выплата уже состоящим членам пирамиды, выплачивается за счет средств размещаемых позднее привлеченных участников, причем истинный получатель основного объема средств обычно не указывается или попросту скрывается, такая схема деятельности является – мошеннической.

Типы финансовых пирамид

Финансовая пирамида – многоуровневая

По типу организации, многоуровневая финансовая пирамида подразумевает под собой обязанность каждого вновь прибывшего участника оплатить вступительный взнос, который, в свою очередь, будет распределен между пригласившим новичка участником и пригласившим пригласившего. Новичок обязан пригласить некоторое количество новых участников, доход от которых пойдет недавнему новичку и пригласившему его ранее.

Доходность пирамиды при таком построении может доходить до пятисот процентов, в зависимости от предустановленных правил организаторами пирамиды. Очевидно, что важнейшей причиной краха, так организованной пирамиды, является нехватка участников, т.к. как видно из рисунка, количество участников данной пирамиды должно расти по экспоненте, т.е. соблюдая данную тенденцию пирамида терпит крах на седьмом – десятом уровне. Участники не способные найти новых, терпят убытки, согласно статистическим данным в многоуровневой пирамиде процент вкладчиков потерявших средства составляет девяносто процентов.

Многоуровневая финансовая пирамида может принести ощутимую прибыль, только организатору и стоящим у истоков участникам, другими словами находящимися ближе к вершине пирамиды.

Схема Понци в финансовых пирамидах

Данная схема обязана своим названием изобретательному итальянцу – Чарльзу Понци, организовавшему первую финансовую пирамиду на территории США.

Структура построения организации данной пирамиды не подразумевает привлечением новых участников старыми, для получения прибыли. Первые вкладчики получают доход из личных средств организатора данной пирамиды, последующие участники привлекаются на слухах о новейшей высокодоходной инвестиционной стратегии организатора, подтверждаемой словами участников уже получивших доход, тем самым пирамида начинает получать прибыль, инвесторы получают прибыль из средств, привлеченных от новых участников. Все участники данной пирамиды вступили в нее с целью получения дохода, а т.к. пирамида, а в частности ее организатор не ведет никакой другой деятельности, кроме привлечения все новых инвесторов, то крах пирамиды начинается после снижения числа вновь привлеченных инвесторов, после чего организатор пирамиды скрывается, присваивая все средства.

Финансовая пирамида со структурой построения организации по схеме Понци приносит прибыль только организатору данной пирамиды.

Сравнение типов финансовых пирамид

Сравним две выше описанные организации финансовых пирамид:

| Многоуровневая схема | Схема Понци | |

| Форма управления | Децентрализованная – взаимодействие между участниками пирамиды происходит на всех уровнях пирамиды. | Централизованная – взаимодействие происходит через организатора пирамиды. который является ее центральной фигурой. |

| Обоснованность доходов | Приведи нового участника и получи доход, обычно в данном типе пирамиды не утаивается данный способ заработка. | У нас есть общее дело – инвестируете в наш фонд, заработок организатора прикрывается «красивыми» целями. |

| Продолжительность работы схемы | Короткая – быстро достигается предел стремительного роста участников. | Долгая – зависит от продуманности плана организатора по привлечению новых участников. |

Интернет как место развития пирамид

С развитием всемирной сети Интернет, огромное количество финансовых пирамид заполучило в свои руки прекрасный инструмент для привлечения новых участников – социальные сети, сайты, блоги, спам рассылки. Многие организаторы пирамид очень быстро смекнули, что можно не только привлекать новых участников пирамиды, а и организовывать саму пирамиду в сети Интернет, привлекая по средствам электронных денег финансовые средства участников.

Наглые мошенники

Особо наглые основатели пирамид обещают огромные проценты (бывает от одного процента в день), чем стараются привлечь огромную аудиторию, еще такие проекты называют High Yield Income Program (HYIP).

Стиль оформления у таких сайтов примерно совпадает, как и информация о общем числе вкладчиков, сумме их вкладов и выплат по ним, а также количества только зарегистрированных вкладчиков.

Доходность такой пирамиды для вкладчика объясняется, чаще всего, торговлей акциями на биржах мира, работой на форекс, или постройкой дорогих отелей или бизнес центров. Как правило никакой деятельности, кроме сбора средств не ведется, наиболее ленивые организаторы данных пирамид не указывают и эту информацию.

Данный тип пирамид является наиболее опасными – выплаты производятся только первое время для привлечения ажиотажа, после чего выплаты заканчиваются, а когда именно Вы захотите заработать в такой пирамиде, помните возможно она уже «сворачивается».

В данном типе пирамид заработать можно, при условии, что вы отдаете себе отчет, что это финансовая пирамида, она только организовывается, Вы при первой возможности выводите средства оставляя работать только проценты, учитывайте и тот момент, что при вводе крупных сумм в такую пирамиду, Вам под любым предлогом их не вернут, а с мизерной суммы вклада и заработок мизерный.

Обыкновенная пирамида

Данный тип пирамид подразумевает необходимость приложить усилия по поиску новых участников для личного обогащения, не привлек никого – не заработал, для вступления в данную пирамиду используется входной депозит, который распределяется среди раньше пришедших участников.

Пирамиды обыкновенной структуры и HYIP запрещены во многих странах, а в некоторых или уже введена уголовная ответственность, либо такое решение готовится.

Маскирующиеся пирамиды

К данному классу относятся пирамиды маскирующиеся под МЛМ- компанию, т.е. продающие какой-либо товар или услугу, вступая в данную пирамиду и находя приобретающего данный товар или услугу Вы получаете комиссионное вознаграждение. Примером такой скрытой пирамиды может служить InMarket предлагающая по завышенным ценам, якобы очень необходимые компьютерные курсы, на самом деле являющимися банальными курсами Windows. Товар является прикрытием для снятия с организации подозрения в деятельности обычной финансовой пирамиды.

Матричные пирамиды

Пирамиды маскирующиеся и обыкновенные могут быть еще и матричного типа, т.е. необходимо заполнить ряды участников под собой, и только лишь после заполнения рядов второго и третьего порядка вы получите прибыль.

Пример пирамида Emgoldex

Вы приглашаете двух участников, при этом не получаю ничего взамен, эти двое приглашают, каждый еще двоих, также ничего не получая, и только когда приглашенные четверо пригласят еще каждый по два участника, только с этих людей Вы получите прибыль.

utmagazine.ru

Что такое финансовая пирамида? | Доктор Финанс

Что такое финансовая пирамида?

Добрый день, друзья.

Приветствую вас у себя на блоге Доктор Финанс.

Сегодня поговорим о финансовых пирамидах.

Что такое финансовые пирамиды, в России знают все. От мала до велика. Но это не мешает нам снова и снова терять свои деньги в подобных мошеннических проектах. Только в 2016 году Центробанк выявил в России уже более 50 таких организаций. Что плохо — мы сами отдаем им деньги. Никто ведь нас не заставляет это делать.

С каждым разом мошенническая мысль создателей подобных проектов становится все более изощренной. Иногда с первого взгляда выявить признаки финансовой пирамиды бывает сложно даже специалистам. Что уж говорить об обычных людях.

О финансовой пирамиде можно говорить, если доходы внутри такой системы образуются только за счет денег новых участников, которые в нее вступают. Никуда эти деньги не вкладываются, а просто перераспределяются от новых участников к старым.

При этом часто организаторы финансовой пирамиды заявляют и очень активно проводят пиар-компанию, что в проекте ведется бурная хозяйственная и инвестиционная деятельность. Организаторы уверяют, что у них есть какой-то чудо-механизм, ноу-хау, которые способны регулярно приносить баснословные доходы. Сам этот механизм не раскрывается. Говорится много умных и непонятных большинству слов, но складывается ощущение, что вот тут уж точно не может быть никакого обмана. Люди дело говорят и надо быстро вкладывать деньги. И, конечно же, всегда упор делается на просто сказочных доходах. На этот крючок большинство и клюет.

Особенно много финансовых пирамид появляется в кризисные времена. Когда доходы у большинства падают, а уровень жизни снижается. Вот тогда-то и формируется благодатная почва для мошенников, которые очень умело играют на проблемах обычных людей.

Яркие примеры финансовых пирамид

Одну из первых в истории финансовых пирамид построил в XVIII веке шотландец по имени Джон Ло. Причем сразу на государственном уровне. Он был министром финансов Франции и председателем государственного банка.

Ло создал целую стратегию. Сначала в 1716 году он организовал Королевский банк, который впервые в мире стал печатать бумажные деньги. Эти бумажные банкноты, ничем не обеспеченные, официально стали использоваться во Франции как средство платежа. Наравне с металлическими монетами. А через год в 1717 году под покровительством Филиппа Орлеанского, который в ту пору был регентом малолетнего французского короля, Ло организовал акционерное общество «Компания Индий». Предполагалось, что деньги этой Компании будут направлены на освоение Вест-Индии.

Акции этой Компании стали активно обращаться на фондовой бирже и расти в цене. Джон Ло умело подогревал ажиотаж вокруг акций. Спекуляциями начали заниматься все — и богатые, и бедные. Постепенно цена акций взлетела в 40 раз. Джон Ло гениально придумал: Королевский банк активно печатает бумажные деньги, которые потом попадают на фондовый рынок в акции «Компании Индий». И все было бы отлично, но актив оказался пустым – Компания Индий не приносила ничего. Никаких доходов. Стоимость акций была раздута как огромный пузырь. Все доходы системы «Банк — акции Компании Индий» образовывались за счет новых денег, которые печатались и вливались в систему.

Когда до широких масс дошла молва о положении дел в Вест-Индии, этот пузырь с грохотом лопнул, а государственная финансовая пирамида Джона Ло рухнула.

Первая американская финансовая пирамида — это «инвестиционный проект» Чарльза Понци. Она не менее известна в истории, чем пирамида Джона Ло.

В 1919 году Понци стал выпускать векселя, по которым на каждую вложенную 1000 долларов обещал через 90 дней выплачивать 1500 долларов. Он заявлял, что обнаружил возможность инвестиций в купоны на почтовые марки, которые можно было купить в одном месте по более низкой цене, а потом уже в другом месте продать по более высокой. От американцев, желающих вложить свои деньги, не было отбою. Деньги лились к Понци полноводной рекой. Как водится, он умело подогревал ажиотаж к своему проекту за счет рекламы огромных заработков, которые получали его инвесторы. И это было чистой правдой.

У Понци все было просто отлично. До тех пор, пока один американский журнал не провел свое собственное финансовое расследование и не выяснил, что проект Понци – гениальная «пустышка». Оказалось, такого количества купонов, чтобы обеспечить проведение всех необходимых финансовых операций, просто даже не существует в природе. Вдобавок к этому, один бывший его кредитор не устоял перед возможностью отхватить себе куш от прибылей и подал на него в суд. Пирамида Понци пошатнулась, а вкладчики бросились спасать свои деньги. В тот раз было не все так плохо. Из 10 млн. собранных Понци денег удалось найти и вернуть законным владельцам 8 млн. Понци дали всего 5 лет тюрьмы.

В Россию пирамидальные финансовые схемы пришли в «лихих» 90-х. Первая и самая известная знакома всем. Это МММ. По некоторым данным тогда пострадало порядка 10 млн. человек.

Еще больший урон нанесла населению нашей страны пирамида ГКО, которую выстроило правительство в 1993-1998 гг. Государственные краткосрочные обязательства, которые обычно используются для финансирования дефицита бюджета, в России стали использоваться в качестве инструмента для построения гигантской финансовой пирамиды. Доходность по этим инструментам все время росла. В спекулятивную игру втягивалось все больше банков, страховых компаний, предприятий и даже религиозных организаций. Что было потом, всем известно. Пирамида ГКО обрушилась в 1998 году. Россия отказалась платить по ГКО их держателям. В стране наступила финансовая катастрофа, тесно связанная в нашей памяти со словом дефолт.

Как видите, друзья, финансовые пирамиды – это особая схема получения доходов, которая используется не только мошенниками на уровне неких проектов. Бывает, что эти фатальные механизмы проникают на уровень государства, и тогда последствия бывают намного более разрушительными.

Типы финансовых пирамид

1. Финансовая пирамида по типу Понци.

В центре – одно лицо. Это — организатор схемы. К нему стекаются все финансовые потоки. Именно организатор обещает всем участникам получение доходов. Требуется всего лишь заплатить определенную сумму, которая очень скоро будет возвращена с большим «наваром».

Обычно первые выплаты организатор совершает за счет своих денег. Молва очень быстро распространяет информацию о новом инструменте для получения легкого дохода, и «колесо фортуны» для организатора пирамиды раскручивается с нарастающей скоростью.

Рано или поздно количество вновь вступающих начинает сокращаться. Почуяв неладное, организатор пирамиды быстро сворачивает процесс и отправляется в неизвестном направлении вместе с деньгами облапошенных вкладчиков.

Сергей Мавроди использовал именно эту схему в МММ.

2. Многоуровневая схема финансовой пирамиды.

В этом случае каждый вступающий в схему участник формирует новый уровень пирамиды. При вступлении он обязан заплатить какой-то взнос. Этот взнос идет в доход предыдущих уровней.

Задача нового участника – найти еще нескольких, которые пропишутся уже на следующем уровне. Заплатят деньги за вход, а он тогда получит свой доход.

Структура растет довольно быстро, но и быстро наступает предел. Новых участников для вступления в пирамиду найти становится все труднее. В результате последние вступившие уже не могут построить под собой следующий уровень и остаются без дохода. Цепочка обрывается и вся схема разрушается.

Как распознать финансовую пирамиду?

На самом деле иногда это бывает сложно. Еще в 2014 году Центробанк РФ попытался сделать список признаков, по которым можно было бы сказать: вот это финансовая пирамида. Но, к сожалению, этот список не всегда помогает. Подобные мошеннические схемы как появлялись, так и продолжают появляться. Особенно с развитием интернета.

10 признаков финансовой пирамиды

1.Обещание высокой доходности. Как правило, она намного превышает доходности надежных и проверенных инструментов.

2.Гарантия получения доходности. По закону запрещено гарантировать доходность на финансовых рынках. Инвестиции в такие инструменты – это всегда риск и непредсказуемость.

3.Нет лицензии на привлечение денег от Банка России. А она должна быть, если компания работает по закону.

4.Нельзя точно установить, во что конкретно вкладываются деньги. При попытке это выяснить, рассказываются сказки «про белого бычка», истории о коммерческой тайне либо о неких военных разработках, чудо-приборах, лекарствах от всех болезней и т.д.

5.Непонятно, кто на самом деле стоит за этой компанией. Сложно найти информацию об учредителях и финансовом положении самой компании.

6.При изучении структуры становится понятно, что доход в системе образуется за счет притока новых участников. Например, не предлагается заниматься распространением нужных и полезных людям товаров, а просто надо заплатить денежный взнос и найти новых участников для следующего уровня. Возможно, что в условиях прямо сообщается, что весь доход распределяется в системе.

7.По сути, отсутствует товар, продукт или услуга, РЕАЛЬНО необходимая многим людям. Если надо будет распространять портативные спиночесалки, думаю, что с такой организацией все сразу ясно.

8.Активная пиар-компания в СМИ, интернете. Обязательно присутствует демонстрация видео, скриншотов платежных кошельков, личных кабинетов с некими цифрами, дающими информацию о высоких заработках. На рекламных буклетах присутствуют счастливые улыбающиеся люди. Светит яркое солнце. Зеленая трава или завораживающий песок и теплое море.

9.Внутри компании в обязательном порядке присутствуют супермотивационные книги, видеоролики, мозгопромывочные скайп-конференции. На новичков оказывается активное психологическое давление, чтобы быстрее вступали и платили.

10.В договоре прописано условие, что возврат денег не гарантируется. Прием денег обозначается как добровольное пожертвование, благотворительный взнос и т.д.

Постарайтесь запомнить хотя бы эти десять признаков финансовых пирамид. Не обязательно, чтобы все они присутствовали одновременно. И даже не всегда наличие этих признаков будет на 100% говорить, что перед вами финансовая пирамида.

Их наличие — это возможный признак финансовой пирамиды. Это повод обратить внимание, проявить настороженность, включить свою голову и все тщательно проверить, прежде чем отдавать деньги.

Кстати, с 10 апреля 2016 года в России введена уголовная ответственность за организацию финансовых пирамид. Организаторам за привлечение крупных сумм денег может теперь грозить тюрьма на срок до шести лет.

Как бы то ни было, основная причина появления финансовых пирамид – это стремление людей быстро и без особого труда заработать много денег. Причем как у организатора схемы, так и у обычных ее участников. Халява – это называется. Ее ничем не изжить. Во всяком случае, в России.

Именно поэтому финансовые пирамиды еще долго будут появляться, развиваться и рушиться на наших глазах и, что важно, при нашем непосредственном участии. Мы сами способствуем их появлению, а потом страдаем и кусаем локти. Мы сами даем умным и хитрым организаторам этих мошеннических проектов зарабатывать на нашей финансовой безграмотности и жадности.

Друзья, а на этом у меня все. Теперь вы знаете, что такое финансовая пирамида и какие основные отличительные признаки помогут вам ее выявить и «не вляпаться».

Расскажите в комментариях, если у вас был горький опыт участия в финансовых пирамидах. Это всем может быть интересно, полезно и поучительно.

Обязательно изучайте основы финансовой науки. Применяйте их на практике и достигайте своих финансовых целей. Ну а главное – никогда не вкладывайте свои деньги в сомнительные финансовые проекты. Потеряете больше, чем выиграете. Это проверенный и несомненный факт.

До новых встреч на блоге Доктор Финанс.

С уважением к вам, Юрий Дуров.

Спасибо, что поделились этой статьей в социальных сетях!

Метки: финансовая грамотность, финансовые пирамиды

dok-fin.ru