Чем отличается государственный пенсионный фонд от негосударственного

В России есть два типа пенсионных фондов — государственный (ПФР) и негосударственные, представленные на рынке в большом многообразии. В чем специфика работы каждого типа учреждений?

Что характеризует государственный пенсионный фонд?

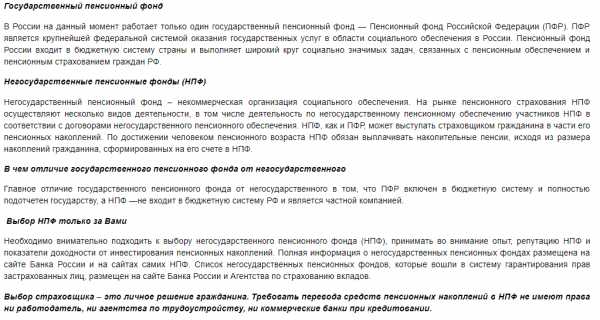

В России на данный момент работает только один государственный пенсионный фонд — ПФР. Он представляет собой полностью подчиненную органам власти финансовую организацию, которая входит в бюджетную систему страны и выполняет широкий круг социально-экономических задач, связанных с денежным обеспечением пожилых граждан РФ.

Пенсионный фонд России снабжает пожилых россиян соответствующим денежным обеспечением как за счет накоплений, которые граждане собирают на личных счетах данной организации в течение рабочего стажа, так и посредством инвестирования располагаемых денежных средств в различные прибыльные активы. ПФР при этом взаимодействует с Государственной управляющей компанией и не выстраивает отношений с частными УК.

Для гражданина главное преимущество размещения пенсии в ПФР — надежность. Данный фонд практически не может прекратить свою деятельность, поскольку государство так или иначе будет поддерживать его работу. Функционирование ПФР в достаточной мере прозрачно, принципы начисления пенсии специалисты этого учреждения всегда готовы разъяснить обратившемуся гражданину.

Одним из недостатков размещения пенсии в ПФР можно назвать наличие существенных препятствий для формирования накопительной части пенсии — как раз таки той, что пополняется за счет инвестирования, а также за счет личных взносов гражданина. Вместе с тем страховая часть пенсии при достаточном объеме стажа и зарплаты человека вполне может быть весьма приличной и не уступать соответствующей сумме, сконцентрированной на накопительном аккаунте.

к содержанию ↑Что представляет собой негосударственный пенсионный фонд?

Данного типа организации решают, в принципе, те же социальные задачи, что и ПФР, но при этом их собственность принадлежит частным лицам или корпорациям. Главное направление деятельности НПФ — реализация программ накопительного пенсионного страхования. То есть работа НПФ в преобладающей степени связана с увеличением объема пенсий граждан, которые находятся в юрисдикции соответствующих фондов.

Негосударственные фонды могут взаимодействовать, таким образом, с несколькими управляющими компаниями и выбирать из них ту, которая оказывается способной обеспечить наибольшую прибыльность пенсионных инвестиций.

НПФ юридически независимы от ПФР и органов власти, но контрольный пакет акций в них зачастую принадлежит и госпредприятиям. В этом случае взаимосвязь НПФ и государства все-таки присутствует, и она способна влиять на расстановку приоритетов в деятельности соответствующих фондов.

к содержанию ↑Сравнение

Главное отличие государственного пенсионного фонда от негосударственного в том, что ПФР включен в бюджетную систему и полностью подотчетен государству, а НПФ — это частная компания (хотя контрольный пакет ее акций может принадлежать госкорпорации). Данный нюанс предопределяет иные различия между ПФР и НПФ — в частности, в политике инвестирования пенсионных накоплений.

Определив то, в чем разница между государственным и негосударственным пенсионным фондом прослеживается принципиально, зафиксируем основные выводы в таблице.

к содержанию ↑Таблица

| Государственный пенсионный фонд | Негосударственный пенсионный фонд |

| Что между ними общего? | |

| ПФР и НПФ решают одни и те же социальные задачи, связанные с денежным обеспечением пожилых граждан РФ | |

| НПФ может принадлежать госкорпорации | |

| В чем разница между ними? | |

| Входит в бюджетную систему РФ, полностью принадлежит государству и подотчетен ему | Не входит в бюджетную систему РФ, является частной компанией |

| Может взаимодействовать в процессе инвестирования средств только с Государственной управляющей компанией | Может взаимодействовать с несколькими УК |

thedifference.ru

Чем отличается государственный пенсионный фонд от негосударственного

Вопрос выбора пенсионного фонда стал довольно актуальным сегодня. Мало кто доверяет государственному пенсионному фонду, выбирая коммерческие структуры. Но они могут обанкротиться, в результате чего вкладчики лишатся всех своих пенсионных накоплений. Необходимо тщательно изучить все преимущества и недостатки коммерческой и государственной пенсионной структуры, чтобы понять, с кем сотрудничать выгоднее.

Чем отличается государственный пенсионный фонд от негосударственного

Содержание материала

Основные положения действующей пенсионной реформы

С 2002 года у граждан 1967 года рождения и далее появился выбор, сотрудничать с ПФР или НПФ. Также трудоспособное население самостоятельно определяет размер страховой части пенсии. Существует несколько принципиальных отличий государственного и негосударственного пенсионных фондах во время работы с деньгами населения. Вот основные из них:

- НПФ могут использовать деньги вкладчиков для повышения собственного заработка путем их вложения в ценные бумаги и другие коммерческие проекты, которые могут принести доход.

- Если компания не получила доход по итогам года, то она не может компенсировать потери из денег вкладчиков.

- Есть возможность самостоятельно пополнять свой пенсионный счет в обоих видах ПФ.

- Страховую часть пенсии могут получить наследники после смерти застрахованного.

- Есть возможность получить страховую часть в течение определенного времени или единовременно.

- ПФР может отказать в предоставлении страховой пенсии, если при выходе на пенсию у гражданина будет недостаточное количество пенсионных баллов.

Согласно Указу Президента РФ №1077 от 16.09.1992 года, на территории России могут работать негосударственные пенсионные фонды. Однако большую популярность они получили только в 2002 году во время проведения очередной пенсионной реформы.

Указ Президента РФ от 16.09.1992 N 1077 (ред. от 12.04.1999) «О негосударственных пенсионных фондах»

Суть данной реформы заключается в перекладывании ответственности по заботе за престарелыми гражданами с государства на самих граждан. Теперь они обязаны заранее решать, где хранить свои пенсионные деньги, когда и в каком размере их получать и так далее.

Важно! С 2014 года по 2019 год все 22% от зарплаты сотрудника идут на страховую часть пенсии, на базовую ничего не откладывается в результате действия моратория.

Основные виды негосударственных ПФ

Что такое негосударственный пенсионный фонд

Сегодня существует четыре основных типа НПФ, а именно:

- Универсальные. Они также называются открытыми. Их основное отличие от других заключается в том, что ни работают на большей территории страны и основаны крупными организациями. К ним относятся банковские ПФ, нефтегазовые и другие сырьевые ПФ и так далее.

- Территориальные, которые действуют на территории одного или нескольких регионов. Обычно они активно поддерживаются муниципальными властями в результате высокой конкуренции на рынке.

- КЭПтивные существуют за счет пенсионных накоплений граждан родственных или учредительских организаций. Их основная цель – обеспечить достойную пенсию сотрудникам данных структур.

- Корпоративные примерно то же, что и КЭПтивные, но они активно вкладывают пенсионные накопления для получения прибыли и увеличения доходности вкладчиков. Сами компании носят закрытый характер и актуальны только для сотрудников отдельных организаций.

Схема работы негосударственного пенсионного фонда

Какой именно фонд выбрать – решать вам. Что касается ПРФ, то это единственная структура, которая имеет большое количество филиалов по всей стране. В результате децентрализованности компании, существуют различные правила обслуживания даже в пределах одного города, но в разных отделениях. Чтобы понимать, что именно необходимо сделать для получения необходимой услуги, надо позвонить в ПФР и получить подробную консультацию.

Схема организации негосударственного пенсионного фонда

Принцип работы ПФ

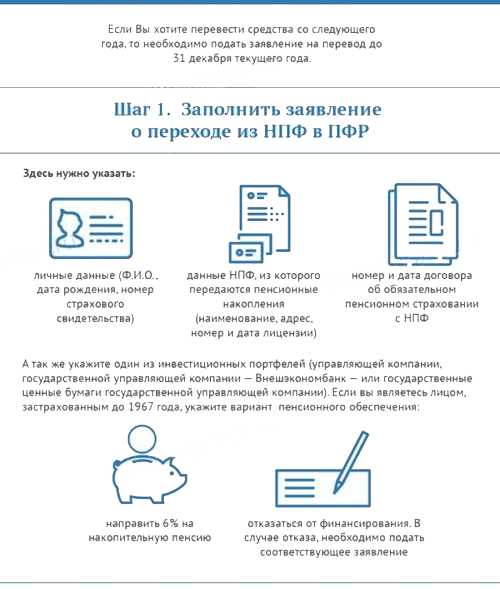

Принципы работы данных структур достаточно прозрачные. Все граждане по умолчанию являются клиентами ПФР. Если вы не пишите никаких заявлений о переходе в другой фонд, то деньги автоматически перечисляются в государственную структуру. Но если вы желаете обслуживаться в негосударственном ПФ, то необходимо:

- Предъявить паспорт.

- Предъявить СНИЛС.

- Написать заявление.

Схема пенсионного обеспечения в РФ

Важно! В заявлении главное указать только СНИЛС, чем активно пользуются мошенники. Многие представители различных пенсионных фондов ходят по квартирам и под различным предлогом просят показать СНИЛС. Получив номер, они самостоятельно пишут заявление на переход из одного НПФ в другой. Таким образом, необходимо внимательно смотреть, кому именно вы предоставляете данные своего СНИЛС, чтобы за вас никто не написал заявление на переход в другой НПФ.

После перехода в НПФ деньги вносятся работодателем на счет ежемесячно в размере 22% от официальной зарплаты. Но если гражданин желает увеличить размер своей пенсии, то сам дополнительно вносит оплату по указанным в договоре реквизитам.

Далее сам ПФ вкладывает деньги в различные проекты, чтобы получать прибыль. В зависимости от доходности проекта, происходит увеличение размеров пенсионных накоплений.

В чем разница между государственным пенсионным фондом и негосударственным

Как выбрать подходящий ПФ

Выбирать конкретно взятый пенсионный фонд необходимо, учитывая следующие данные о нем:

- Стабильность. Он должен работать на рынке достаточно долго.

- Прибыльность. На финальных сайтах и других открытых источниках есть данные о том, какую прибыль получает ПФ и сколько месяцев подряд.

- Открытость информации. Если данные о прибыли, учредителях и способах получения дохода закрыта, то стоит задуматься перед подписание договора.

- Уровень обслуживания. Современные надежные ПФ предлагают горячую линию. Отвечают на вопросы по электронной почте, имеют широкую филиальную сеть.

- Репутация компании. Не стоит читать отзывы в интернете, так как чаще всего они являются заказными. Гораздо лучше изучить учредителей. Если ими являются крупные корпорации, то репутация пенсионного фонда рассматривается как положительная.

Ведущие НПФ

Важно! Существуют пенсионные фонды с долей иностранного учредительного капитала. Так как сейчас ведется активная кампания против компаний с долей иностранного учредительного капитала, то стоит избегать подобные фонды. Наиболее стабильными являются те, которые основаны ресурсодобывающими компаниями или банками.

Преимущества работы с НПФ и ПФР

У каждого из пенсионных фондов есть свои преимущества и недостатки. Стоит рассмотреть их более подробно, чтобы понять, с кем сотрудничать выгоднее.

| Преимущества ПФР | Преимущества НПФ |

|---|---|

| Высокий уровень стабильности | Индивидуальный подход к клиенту и полная информационная поддержка на любой стадии сотрудничества |

| Большое количество филиалов по всей стране | Высокий уровень и скорость обслуживания |

| Полная интеграция в государственную финансовую систему | Возможность самостоятельно решить, в какой возраст выходить на пенсию |

| Нет проблем с перечислением денег в счет ПФР от работодателя | Деньги на счете клиента являются его собственностью, после его смерти наследники могут получить денежные средства |

| Всегда есть возможность обратиться к специалистам ПФР для получения полной информационной поддержки | При закрытии НПФ клиент спокойно переводит свои сбережения в другую компанию |

| Отделение в вашем городе точно закрыто не будет | Действует капитализация, которая позволяет повысить прибыль клиента |

Как сменить пенсионный фонд

На сегодня рентабельность ПФР составляет около 7 %, поэтому инфляция «съедает» все ваши сбережения. Однако вы гарантированно их получите. Таким образом, только вам выбирать, с кем именно сотрудничать. Но перед тем, как вы примете решение, рекомендуется узнать о недостатках негосударственных пенсионных фондов.

Недостатки НПФ

Существует несколько недостатков у НПФ. К основным относятся:

- Невозможность получить всю сумму единовременно, деньги выплачиваются раз в месяц или раз в три месяца.

- Возможность хранения денег только в национальной валюте.

- Низкий уровень надежности многих пенсионных фондов.

- Пенсия подлежит налогообложению.

Таким образом, при получении пенсии от НПФ вам придется отдавать 13% государству в виду того, что фонд осуществляет капитализацию. По факту, все дополнительные деньги, которые НПФ начисляет, государство забирает в виде налогов. Более того, в некоторых случаях государство забирает даже часть средств самого пенсионера. То есть, по факту, он платит налог дважды: пока работает из его зарплаты вычитают 22% и когда вышел на пенсию, должен заплатить еще 13% от этих 22%.

Как перейти в ПФР

Недостатки ПФР

У государственного пенсионного фонда тоже есть несколько важных недостатков, которые не менее значимые. К ним относятся:

- Базой для формирования пенсии служит только официальная зарплата, поэтому такой способ формирования пенсии не подходит большинству россиян.

- Часть налогов идет не на личный счет пенсионера, а используется для выдачи пенсии на данный момент.

- Внешэкономбанк управляет деньгами ПФР, а если он терпит убытки, по закону их терпят и сами будущие пенсионеры, что не допускается при работе НПФ.

- Нет возможности полностью управлять своими деньгами даже после выхода на пенсию.

Таким образом, с ПФР выгодно сотрудничать, имея большую официальную зарплату. Если вы намерены самостоятельно формировать свои пенсионные накопления, то рекомендуется сотрудничать с негосударственными компаниями.

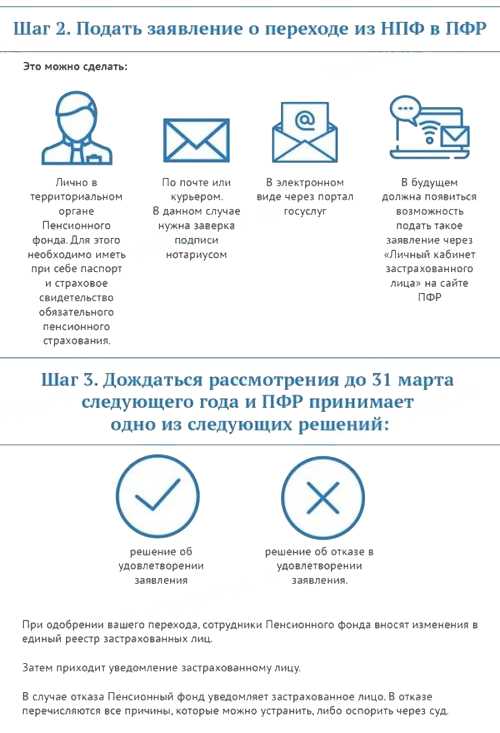

Пошаговый переход из НПФ в ПФР

Основные отличия фондов

ПФР подчиняется исключительно государству, зато НПФ – это коммерческие структуры, которые созданы для получения прибыли. Часть прибыли передается вкладчикам, так как за счет их сбережений компания и может получать денежные средства за счет их инвестирования.

ПФР не может инвестировать в ценные бумаги с высоким уровнем риска. Есть несколько видов ценных бумаг, куда можно инвестировать, в результате чего рентабельность ПФР минимальна. НПФ диверсифицируют свои доходы путем вложения денег в различные ценные бумаги с разным уровнем риска. Таким образом, они получают доход до 20%. Это действительно высокий показатель, обычно он не превышает 12%.

Разница между ПФР и НПФ

Необходимо подходить к вопросу выбора пенсионного фонда серьезно, изучив его рентабельность и уровень надежности. При этом важно лишний раз никому не показывать свой СНИЛС, чтобы мошенники не перевели ваши деньги в другой фонд. Перед подписанием договора можно запросить полную информацию о том, как именно происходит капитализация и задать представителю фирмы все интересующие вопросы. Оставаться в государственном пенсионном фонде сегодня не выгодно.

Видео — Схема деятельности негосударственного пенсионного фонда

Видео — Государственный или негосударственный пенсионный фонд

law-world.ru

Чем отличается негосударственный пенсионный фонд от государственного. lawyertop.ru

Чем отличается государственный пенсионный фонд от негосударственного

Принципы работы данных структур достаточно прозрачные. Все граждане по умолчанию являются клиентами ПФР. Если вы не пишите никаких заявлений о переходе в другой фонд, то деньги автоматически перечисляются в государственную структуру. Но если вы желаете обслуживаться в негосударственном ПФ, то необходимо:

- НПФ могут использовать деньги вкладчиков для повышения собственного заработка путем их вложения в ценные бумаги и другие коммерческие проекты, которые могут принести доход.

- Если компания не получила доход по итогам года, то она не может компенсировать потери из денег вкладчиков.

- Есть возможность самостоятельно пополнять свой пенсионный счет в обоих видах ПФ.

- Страховую часть пенсии могут получить наследники после смерти застрахованного.

- Есть возможность получить страховую часть в течение определенного времени или единовременно.

- ПФР может отказать в предоставлении страховой пенсии, если при выходе на пенсию у гражданина будет недостаточное количество пенсионных баллов.

Государственный и Негосударственный пенсионный фонд: какой выбрать и почему

После 2002 г. была введена распределительно-накопительная система. Работодатель оплачивает 22% от заработной платы сотрудника в ПФР. При этом 6% идет на формирование накопительной части будущей пенсии, а 16% — на страховую. А с 2014 года появилась возможность все 22% отправлять на формирование страховой части. Для этого необходимо написать заявление в ПФР вплоть до 31. 12. 2015 г. Но это касается только граждан, рожденных позже 1967 г.

Преимущества НПФ:

- возможность заключения договора с несколькими управляющими компаниями снижает риски потерь. Если прогорит несколько сделок, то выгоды, полученные от других контрактов, в итоге перекроют убытки;

- более высокий доход от сделок. ПФР весьма ограничен в выборе инструментов вложений. Очень редко, когда доходность покрывает инфляцию, деньги понемногу обесцениваются;

- при заключении договора с НПФ гражданин указывает круг лиц, которые наследуют его накопления в случае смерти. Клиенты ПФР лишены такой возможности;

- взаимоотношения сторон детально регламентированы договором.

Отличительная черта негосударственного пенсионного фонда

И так, чем же отличаются государственный пенсионный фонд от негосударственного. Отличие здесь одно и самое главное. Управление негосударственными пенсионными фондами отдано в руки частных компаний. которые инвестируют капиталы в различные области экономики с целью получения прибыли, которая так же идет на выплату пенсий. Заметим, что ни в одной стране государственные пенсионные фонды не занимаются вложением накоплений в бизнес. Государственные фонды являются не только гарантами получения пенсий, но и создают определенный базовый уровень, а так же механизмы для образования пенсионного капитала.

Сегодня граждане любой страны, имеющие какую-либо работу, могут спокойно обеспечивать себя и своих близких всем необходимым для проживания. Но приходит время, и эти денежные поступления прекращаются в виду выхода на пенсию. Вот тут-то и приходит на помощь НПФ, который обеспечивает вас до конца ваших дней. Конечно, эти выплаты делаются не без вашей в прошлом помощи, не зря вы делали отчисления в фонд.

Отличие государственного пенсионного фонда от негосударственного

Условия для выдачи лицензии следующие: Руководитель исполнительного органа НПФ должен иметь опыт работы на руководящих должностях в НПФ, страховых компаниях или иных финансовых организациях не менее трех лет, высшее юридическое или финансово-экономическое образование.

НПФ «ГАЗФОНД» сохраняет позиции надежного крупнейшего российского негосударственного пенсионного фонда по размерам собственного имущества, пенсионных резервов, имущества для обеспечения уставной деятельности, объему выплат негосударственных пенсий и страхового резерва.

Оформляем переход в негосударственный пенсионный фонд

Негосударственный пенсионный фонд частная форма собственности, которая отвечает за организацию социального обеспечения населения. Такого вида организации впервые появились в 1992 году, в период экономических реформ. Президент РФ подписал указ об образовании негосударственных пенсионных фондов от 16 сентября 1992 г.

- выберите ту организацию, которая специализируется на обязательном пенсионном страховании;

- убедитесь, что данный НПФ отвечает законодательным требованиям, лицензирован и зарегистрировал свою деятельность в Центральном Банке России;

- посетите данный ПФ, чтоб заключить договор;

- внимательно прочтите текст и условия договора. При возникновении вопросов, выясняйте все сразу.

Государственные и негосударственные пенсионные фонды

Государственным пенсионным фондом выполняется целый ряд важных функций. Он учитывает все страховые взносы, которые поступают по обязательному пенсионному страхованию, назначает размер пенсии гражданам, в зависимости от различных факторов, назначает социальные выплаты, взаимодействует с работодателями РФ, выдает сертификаты на получение материнского капитала, занимается программой государственного софинансирования и многое другое. Таким образом, чтобы не распыляться и минимизировать затраты ПФР, было принято решение об учреждении НПФов. Это позволило более разумно распределять средства в управляющие компании, что стало приносить большую прибыль, чем «Внешэкономбанк».

Сегодня государственные и негосударственные пенсионные фонды пестрят в заголовках различных газет. Так называемые «молчуны» находятся в государственном пенсионном фонде, несмотря на призыв государства выйти из него. Есть огромное количество людей, которые не могут сделать выбор в пользу того или иного негосударственного пенсионного фонда, но точно не хотят находиться в государственном. Для них текст, который будет ниже, окажется весьма полезным.

Чем отличаются негосударственные пенсионные фонды от ПФР

Гражданин вправе распоряжаться своими взносами и накоплениями, осуществляя их перевод из Пенсионного фонда РФ в негосударственные фонды, из одного НПФ в другой и обратно в ПФР не чаще одного раза в год, но не рекомендуется делать это чаще одного раза в пять лет, иначе гражданин может потерять доход от инвестирования средств (ст.ст. 36.6-1, 36.8 Закона «О НПФ», Указание Банка России от 12.02.2016 N 3959-У). Несмотря на то, что ни работодатель, ни иные лица не вправе принуждать к принятию решения о переводе средств в другой фонд, такая практика сейчас распространена.

Пенсионные резервы и накопления формируются за счет взносов, средств, переданных из Пенсионного фонда РФ в негосударственный пенсионный фонд по заявлению застрахованного лица, иных средств, в том числе от инвестирования. Поступление средств пенсионных резервов и пенсионных накоплений, результаты их инвестирования, начисление дохода и иных выплат отражаются на пенсионном счете негосударственного пенсионного обеспечения и на пенсионном счете накопительной пенсии соответственно. НПФ не вправе распространять информацию об одобрении государственными органами деятельности фонда (п. 3 ст. 35.3 Закона «О НПФ»).

Государственный – негосударственный пенсионный фонд

Людям дали право определиться: либо это государственные гарантии, либо возможность самим участвовать в регулировании размера своей пенсии, забирая свои 6% для того, чтобы в дальнейшем их инвестировать. У нас пока нет такой системы, как на западе, когда человек сам определяет негосударственный пенсионный фонд, и взносы платит непосредственно в этот Пенсионный фонд. Взносы на накопительную часть пенсии администрирует Пенсионный фонд РФ и затем они передаются в негосударственные пенсионные фонды с учетом выбора застрахованного лица. В любом случае в ближайшее время государство будет контролировать деятельность негосударственных пенсионных фондов.

Сегодня на пенсионном рынке России работает 124 негосударственных пенсионных фонда. Некоторые фонды, которые не пройдут аттестацию, вообще могут прекратить свое существование. Поэтому тем, кто только собирается повлиять на размер своей будущей пенсии, важно выбирать надёжного партнера.

Новости 24

Предвидя такую ситуацию, 12 лет назад правительство запустило в стране реформу пенсионной системы, которая предполагала, что помимо страховой граждане смогут формировать накопительную пенсию, и вместе с баллами получать еще и деньги. Суть накопительной системы заключается в том, что с заработной платы любого работающего человека 67-го года рождения или моложе 6% могут отчисляться на специальный счет, который формируется в рублях. Эти средства называются пенсионными накоплениями и, если страховая пенсия по умолчанию формируются и выплачивается Пенсионным фондом России , то пенсионные накопления из ПФР можно перевести в НПФ и там получать на них инвестиционный доход.

— В обязательном пенсионном страховании, которое мы и развиваем, таких акций, как «приведи друга», не может быть по закону. Но помимо ОПС, вы можете стать клиентом НПФ и по НПО – негосударственному пенсионному обеспечению, в рамках которого вы откладываете на пенсию уже личные средства, а фонд их инвестирует. Денежные средства в этом случае можно накапливать на срок 5, 10, 15 лет.

Какой пенсионный фонд выбрать — государственный или негосударственный? Переход в негосударственный пенсионный фонд

- ведет учет прихода всех страховых взносов;

- определяет денежный эквивалент пенсионного пособия каждому конкретному гражданину;

- при наличии каких-либо особых обстоятельств назначает выплату социальных пособий;

- поддерживает тесные отношения с работодателями;

- осуществляет выдачу сертификатов на получение материнского капитала;

- является участником гос. программы софинансирования и т. д.

В настоящее время у сознательных граждан существует дилемма: что лучше — государственный или негосударственный пенсионный фонд? На каком все же остановить свой выбор? Те и другие пользуются невероятной популярностью, о них пишут в газетах, показывают в телевизионных программах, рассказывают на радио. Каждый конкретный гражданин должен для себя решить, какой пенсионный фонд выбрать — государственный или негосударственный. Решение должно быть взвешенным и осознанным. А этому способствует четкое понимание, что собой представляет та и иная организация.

05 Июл 2018 toplawyer 85 Поделитесь записьюlawyertop.ru

Отличие государственного пенсионного фонда от негосударственного

Отличие государственного пенсионного фонда от негосударственного

Страховые вклады в НПФ

Договор с НПФ можно заключить на любую сумму. Такие программы удобны для людей, которые работают неофициально, получают заработную плату «в конверте» и не имеют права на государственную пенсию. Как выбрать негосударственный пенсионный фонд?

Чтобы правильно выбрать НПФ надо учитывать несколько факторов: период деятельности фонда, компетенцию управляющего менеджера и наличие хороших результатов в течение длительного времени. Основным критерием выбора пенсионного фонда для большинства вкладчиков остается его доходность.

Чем отличается государственный пенсионный фонд от негосударственного?

ПФР при этом взаимодействует с Государственной управляющей компанией и не выстраивает отношений с частными УК. Для гражданина главное преимущество размещения пенсии в ПФР — надежность. Данный фонд практически не может прекратить свою деятельность, поскольку государство так или иначе будет поддерживать его работу.

Функционирование ПФР в достаточной мере прозрачно, принципы начисления пенсии специалисты этого учреждения всегда готовы разъяснить обратившемуся гражданину. Одним из недостатков размещения пенсии в ПФР можно назвать наличие существенных препятствий для формирования накопительной части пенсии — как раз таки той, что пополняется за счет инвестирования, а также за счет личных взносов гражданина.

Негосударственный пенсионный фонд — НПФ

Независимый контроль осуществляют: независимый аудитор; независимый актуарий. Если говорить о работе Федеральной службы по финансовым рынкам, то она не только контролирует работу фондов, но и лицензирует их. Условия для выдачи лицензии следующие: Руководитель исполнительного органа НПФ должен иметь опыт работы на руководящих должностях в НПФ, страховых компаниях или иных финансовых организациях не менее трех лет, высшее юридическое или финансово-экономическое образование.

Главный бухгалтер НПФ должен иметь опыт работы по специальности не менее трех лет, высшее образование. Величина денежной оценки имущества для обеспечения уставной деятельности НПФ должна составлять с 1 января 2005 г.

Негосударственный пенсионный фонд (НПФ)

Средства же, находящиеся в негосударственном пенсионном фонде (НПФ), являются собственностью фонда до того момента, пока гражданин не выйдет на пенсию.

Именно после этого они возвращаются ему с прибылью.

Предложения Существует несколько вариантов пенсионных схем, которые предлагают НПФ: • с установленным размером взносов. В этом случае выплаты будут производиться пожизненно. Это значит, что с момента подписания договора вы ежемесячно перечисляете в выбранный вами фонд n-сумму денег.

Отличие государственного пенсионного фонда от негосударственного

что мне делать?

Во-первых, у нас в темах обсуждений уже существует подобный раздел.

Во-вторых, мошенничеством это назвать нельзя, поскольку у Вас была возможность прочитать то, что Вы подписывали и была возможность отказаться от подписания этого договора.Если Вы хотите вернуть свои накопления обратно в ПФР — прочитайте эту статью: http://pensionnij-fond.livejournal.com/36145.html.

Перевод пенсии из пенсионного фонда в НПФ

Сергей. Мой ответ — Ваш отзыв.

Алистархов Владимир Владимирович (14.03.2013 в 12:02:05) Добрый день, Екатерина!

НПФ фонд более выгоден, т.к. там сидят более грамотные специалисты по управлению деньгами. В тоже время государственный пенсионный фонд в какой-то степени более надежен, но учитывая то, какие пенсии получают сейчас пенсионеры и как с ними обошлись в девяностых, то особой разницы в надежности между НПФ и ГПФ не вижу.

В любом случае выбор за Вами.

Негосударственное пенсионное обеспечение

При этом, сотрудникам компании предлагаются опционы или паи данного фонда, а средства фонда направляются на инвестиционные проекты, в том числе и самого предприятия. Однако, традиционная и правильно оформленная корпоративная программа негосударственного пенсионного страхования с негосударственным пенсионным фондом имеет ряд преимуществ: Законодательное закрепление прав и обязанностей о выплате пенсионного пособия, при выходе сотрудника на пенсию, что безусловно позволит сотрудникам чувствовать себя более уверенно.

Отнесение на расходы компании средств выплачиваемых в негосударсвенный пенсионный фонд сотрудникам предприятия. В настоящее время появляются возможности существенно увеличить доходность инвестиционного портфеля пенсионного фонда за счет использования ипотечных ценных бумаг.

Стоит ли копить на пенсию в НПФ?

munh.ru

Чем отличается нпф от гпф

НПФ или же ПФР

Сейчас, во времена реформ, многие интересуются о том, что лучше — НПФ или ПФР? Подписать договор с негосударственной компанией, или же накапливать пенсию по классической схеме, в привычном Пенсионном Фонде России?

Изменения в пенсионной сфере привели к пересмотру отношения к пенсии. У большинства граждан обычной пенсии хватает только на еду и на бытовые услуги. Поэтому многие задумались о пенсионных накоплениях.

Отличие государственного пенсионного фонда от негосударственного

«Электронный журнал «Азбука права», 02.11.2018 КАК ПЕРЕЙТИ ИЗ НЕГОСУДАРСТВЕННОГО ПЕНСИОННОГО ФОНДА В ГОСУДАРСТВЕННЫЙ ПЕНСИОННЫЙ ФОНД?

Граждане, заключившие договор об обязательном пенсионном страховании (застрахованные лица), могут не чаще одного раза в год подавать заявление о переходе из негосударственного пенсионного фонда (НПФ) в Пенсионный фонд РФ (ПФР) (абз. 5 п. 6 ст.

Отличительные особенности государственных и негосударственных пенсионных фондов

Поэтому будущий капитал складывается из двух частей: накопительной и страховой. Последний компонент – это обязательная доля, положенная абсолютно каждому без исключения гражданину.

Пускай, он даже не работал в своей жизни, тогда пенсия будет равна установленному по региону минимуму.

А накопительная часть формируется путем отчисления 6% от заработной платы работника. Взносами для своих сотрудников занимаются работодатели.

Что выбрать

После изменения реформы, перед каждым гражданином страны возникает вопрос: «Оставить накопления в ПФР или же перейти в один из НПФ?».

Перед тем как совершить подобный выбор, нужно проанализировать работу обеих структур с помощью изучения рейтингов НПФ, отзывов и иных характеристик для принятия правильного решения.

А данный материал поможет в решении поставленного вопроса в форме сравнительного анализа.

Пенсионный возраст совсем не за горами и задумываться об этом нужно даже в том случае, если Вы еще молоды и кажется, что до пенсии еще есть масса времени. Существуют государственный и негосударственный фонды.

Чем они друг от друга отличаются и какой из них лучше выбрать? Пенсионный возраст совсем не за горами и задумываться об этом нужно даже в том случае, если Вы еще молоды и кажется, что до пенсии еще есть масса времени.

Чем отличается нпф от гпф

- Государственный ГАРАНТИРУЕТ ВСЕГО ДВА ПРОЦЕНТА. Это банк «ВТБ» НЕгосударственные обещают БОЛЬШЕ, но не гарантируют. Свою накопительную часть вы можете перевести в другой пенсионный фонд, но он НЕ ГАРАНТИРУЕТ доход. Именно — НЕ ГАРАНТИРУЕТ. Обещает, но не ГАРАНТИРУЕТ. Как я понимаю результаты деятельности НПФ — доход у них на уровне 8-10%. Но не гарантировано.

Какой пенсионный фонд выбрать — государственный или негосударственный? Переход в негосударственный пенсионный фонд

Такие учреждения созданы для того, чтобы приносить прибыль своей организации и увеличивать денежные накопления участников фонда за счет ежегодной процентной ставки.

В свою очередь, прибыль такие пенсионные фонды получают, выступая в роли инвесторов для аккредитованных управляющих компаний путем инвестирования денежных средств в ценные бумаги. Такой маневр гарантирует более высокий показатель доходности клиента и обеспечивает в разы больший уровень надежности предприятия.

Отличительная черта негосударственного пенсионного фонда

Сразу определимся со статусом негосударственного пенсионного фонда. Это юридическое лицо, которое не является прибыльной организацией. В ее функции входит: сбор взносов участников, их накопление, а так же проведение инвестиционных действий в пользу членов фонда.

И последнее, это выплаты, но в будущем.

Сегодня граждане любой страны, имеющие какую-либо работу, могут спокойно обеспечивать себя и своих близких всем необходимым для проживания.

НПФ и ПФР: что лучше по отзывам

Назначает и выплачивает денежные пенсии.

Занимается учетом обязательных страховых отчислений. Реализует социальные пенсионные выплаты для пенсионеров-россиян. Ведет персонифицированный учет всех граждан нашей страны, которые участвуют в обязательном страховании.

Осуществляет взаимодействие с работодателями, которые отчисляют деньги в ПФР за своих работников.

juridicheskii.ru

Государственный и негосударственный пенсионный фонд отличия. lawyertop.ru

Государственный и Негосударственный пенсионный фонд: какой выбрать и почему

Преимущества НПФ:

- возможность заключения договора с несколькими управляющими компаниями снижает риски потерь. Если прогорит несколько сделок, то выгоды, полученные от других контрактов, в итоге перекроют убытки;

- более высокий доход от сделок. ПФР весьма ограничен в выборе инструментов вложений. Очень редко, когда доходность покрывает инфляцию, деньги понемногу обесцениваются;

- при заключении договора с НПФ гражданин указывает круг лиц, которые наследуют его накопления в случае смерти. Клиенты ПФР лишены такой возможности;

- взаимоотношения сторон детально регламентированы договором.

- Государственный пенсионный фонд имеет право вкладывать деньги в акции, муниципальные облигации и долевые части. Перечень доходных инструментов ограничен федеральным законом об инвестициях. НПФ вправе распоряжаться финансовыми средствами по своему усмотрению.

- НПФ, в отличие от ПФР, может инвестировать деньги граждан.

- НПФ вправе привлекать к управлению средствами любое количество компаний. Это позволяет снизить риски вкладчиков, а следовательно, увеличить доходы.

- При переходе из ПФР в НПФ в обязательном порядке заключается договор, в котором детально прописаны взаимные права и обязанности сторон. ПФР своим клиентам подобную услугу не предоставляет.

- В случае смерти лица до достижения пенсионного возраста, накопительная часть его пенсии выплачивается наследникам. Но есть одно существенное отличие: ПФР осуществляет выплаты только законным наследникам, а НПФ – тем лицам, которые были указаны в договоре клиентом.

Что лучше, государственный или негосударственный пенсионный фонд

Для того что бы понять какой фонд Вам больше подходит нужно уяснить, чем они друг от друга отличаются. Государственный пенсионный фонд (ПФР) – это наиболее устоявшаяся система оборота пенсионных средств. Здесь происходит обобщение, накопление, аккумулирование, а затем распределение средств. Ваша пенсия формируется за счет взносов, перечисленных работодателем, за весь период работы. Последние несколько лет, Вы наверняка получали письма их ПФР о состоянии Ваших лицевых счетов. Из этих выписок можно увидеть, что помимо перечислений от заработной платы, на указанную сумму начислялись проценты. Это и есть результат использования будущей пенсии. За счет инвестирования денег ПФР борется с инфляцией, чтобы не дать взносам обесцениться.

Доброго времени суток! Посоветуйте, какой фонд выбрать, государственный или негосударственный? В чем их отличие? Говорят, сейчас можно вступать в НПФ и тем самым увеличивать свою пенсию. Вопросов на самом деле очень много. Объясните пожалуйста в двух словах, что лучше, государственный или негосударственные пенсионные фонды?

Отличительная черта негосударственного пенсионного фонда

В пенсионной системе прошлых лет был один принцип — работающие люди обеспечивали пенсией стариков. Это было не плохо, но действует такая система только в том случае, если количество трудоспособного населения превышает количество пенсионеров. Ситуация, например, в Украине складывается таким образом, что эти два показателя практически сравнялись. Поэтому новая накопительная система, которая, кстати, используется почти во всем мире, сегодня применяется и в нашей стране. Правда, это не чисто накопительная система, здесь необходимо использовать еще один термин — распределительная.

Сегодня граждане любой страны, имеющие какую-либо работу, могут спокойно обеспечивать себя и своих близких всем необходимым для проживания. Но приходит время, и эти денежные поступления прекращаются в виду выхода на пенсию. Вот тут-то и приходит на помощь НПФ, который обеспечивает вас до конца ваших дней. Конечно, эти выплаты делаются не без вашей в прошлом помощи, не зря вы делали отчисления в фонд.

Отличие государственного пенсионного фонда от негосударственного

Пенсионный фонд России снабжает пожилых россиян соответствующим денежным обеспечением как за счет накоплений, которые граждане собирают на личных счетах данной организации в течение рабочего стажа, так и посредством инвестирования располагаемых денежных средств в различные прибыльные активы.

НПФ «ГАЗФОНД» сохраняет позиции надежного крупнейшего российского негосударственного пенсионного фонда по размерам собственного имущества, пенсионных резервов, имущества для обеспечения уставной деятельности, объему выплат негосударственных пенсий и страхового резерва.

Государственный и негосударственный пенсионный фонд отличия

Что касается деятельности в качестве страховщика по обязательному пенсионному страхованию, то алгоритм действий НПФ аналогичен действиям ПФР. Отличие же в том, что ПФР передает пенсионные накопления для управления только одной Государственной управляющей компании, которая вкладывает их в основном в государственные ценные бумаги. НПФ работают, как правило, с несколькими управляющими компаниями. Более того, в процессе работы они могут производить замены управляющих компаний на основании итогов деятельности за определенный период.

Негосударственные пенсионные фонды в развитых странах являются важнейшими коллективными инвесторами, привлекающими средства индивидуальных вкладчиков и осуществляющими инвестиции в ценные бумаги. Негосударственные пенсионные фонды выполняют очень важную социальную функцию, помогая преодолеть разрыв между резким снижением уровня доходов в пенсионном возрасте и необходимым для удовлетворения сложившихся потребностей уровнем расходов. Этот разрыв может быть частично или полностью ликвидирован за счет сбережений граждан в период трудоспособного возраста и инвестирования этих средств в финансовые и другие активы с целью получения дохода в будущем.

В чём отличие государственного пенсионного фонда от негосударственного

В негосударственный пенсионный фонд человек приходит добровольно, его никто не заставляет. Размер взносов, частота их выплат, размер пенсии и многие другие вопросы оговариваются договором, заключаемым между администрацией негосударственного ПФ и самим человеком. Какие гарантии выплаты пенсии, особенно в случае банкроства ПФ,нужно смотреть в договоре с конкретным негосударственным пенсионным фондом.

В государственный пенсионный фонд взносы взымаются принудительно, не зависимо от нашего желания. Размер взносов устанавливает государство на законодательном уровне. И государство гарантирует выплату пенсии (ее размер — это уже тема для отдельного разговора, не хочу отвлекаться от вопроса).

Оформляем переход в негосударственный пенсионный фонд

Негосударственный пенсионный фонд частная форма собственности, которая отвечает за организацию социального обеспечения населения. Такого вида организации впервые появились в 1992 году, в период экономических реформ. Президент РФ подписал указ об образовании негосударственных пенсионных фондов от 16 сентября 1992 г.

- выберите ту организацию, которая специализируется на обязательном пенсионном страховании;

- убедитесь, что данный НПФ отвечает законодательным требованиям, лицензирован и зарегистрировал свою деятельность в Центральном Банке России;

- посетите данный ПФ, чтоб заключить договор;

- внимательно прочтите текст и условия договора. При возникновении вопросов, выясняйте все сразу.

Какой пенсионный фонд лучше государственный или негосударственный

Однако за такую стабильность застрахованным лицам приходится в некотором смысле платить. Точнее — им приходится жертвовать частью доходности своих пенсионных накоплений. При всей стабильности и гарантиях надежности главный фонд пенсионного обеспечения не может продемонстрировать высокую степень рентабельности. Это вызвано ограничениями в выборе инвестиционных инструментов. ПФР имеет право лишь на небольшую часть из них:

- Облигации федерального займа;

- Муниципальные облигации;

- Акции ведущих российских государственных корпораций;

- Ценные бумаги по долевым паям.

Все эти инструмент могут контролироваться на государственном уровне, что исключает риски рыночного характера. А значит — вкладчик может быть уверен, что его деньги не исчезнут бесследно из государственного фонда, и пенсионные выплаты будут производиться гарантированно. К тому же управлением инвестиционных средств государственного фонда занимается ограниченное число управляющих компаний, и основная доля капитала приходится на государственный субъект «Внешэкономбанк», что в большой степени обеспечивает безопасность средств.

Что такое негосударственное пенсионное страхование? Является ли обязательным и есть ли плюсы заключения договора с фондом

Средства, переведенные в НПФ увеличиваются посредством их инвестирования фондом в ценные бумаги и акции. Те, кто хочет не только формировать, но и ежегодно увеличивать свои накопления, могут заключить договор с НПФ. Если вас устраивает система работы ПФР, то к подписанию соглашения с НПФ вас никто не обязывает.

- Выбрав фонд, нужно обратиться в его ближайших офис обслуживания и заполнить заявление. Вы также можете отправить заявку в режиме онлайн на официальном сайте фонда.

- Для подписания соглашения потребуются документы: паспорт и страховое свидетельство.

- В офисе компании вы выбираете пенсионный план, по которому будете вносить средства.

- На ваше имя открывают счет.

- По условиям договора вы вносите на него определенную сумму в установленный в соглашении период. Каждый год сумма, хранящаяся на личном счете, увеличивается за счет полученной инвестиционной прибыли фонда.

- При наступлении пенсионного возраста фонд рассчитывает вам пенсию в соответствии с выбранным вами планом.

Какой пенсионный фонд выбрать — государственный или негосударственный

При сотрудничестве с НПФ клиент имеет право проверить используемые фирмой инвестиционные инструменты – обычно компания публикует их на своем сайте. Это позволяет оценить, насколько перспективна деятельность организации, надежно ли будет работать с ней. Взаимодействие между организацией и участником фонда всегда подкрепляются договоренностью в официальном порядке, с подписями и печатями. В договоре указываются и обязательства каждой из сторон, и права, которые подобное сотрудничество дает. Кроме того, обычно прописывают наследников, уточняют особенности распределения средств.

Как видно из некоторых опубликованных надежными финансовыми изданиями историй, в ряде случаев негосударственные пенсионные фонды избирали неэффективную стратегию наращивания капитала. Такие риски в лучшем случае приводили к низкому уровню прироста накоплений, но в ряде случаев оказывались «крушением корабля»: фирма разорялась, что приводило к потерям у населения. Такое неэффективное решение для компании способствует возникновению больших неприятностей, но для каждого отдельно взятого человека это удар по будущему. Нужно очень аккуратно и тщательно выбирать среди негосударственных лиц, уметь просчитать, кому доверить свои деньги и не оказаться в такой ситуации. Максимальный уровень защиты от банкротства получают те, кто решают остановить свой выбор на государственной структуре.

05 Июл 2018 toplawyer 73 Поделитесь записьюlawyertop.ru

m.ru | Красота. Здоровье. Путешествия. Кулинария. Поделки. Диеты. Интерьер и многое другое.

Не пропусти

- Для вас

- Новый взгляд

- Уют вашего дома

- Путешествия

- Мир вокруг нас

-

«Человек Чеддер под…

-

В эксперименте вина, угро…

-

Вот что он сказал себе в …

-

Наслаждайся лучшими и поб…

-

Там они добавляют, что в …

-

Поверните подоконники в к…

-

В моменты, когда вам нужн…

-

Настройте красивую и совр…

-

Если вы знаете, как воспо…

-

Принесите стиль и элегант…

-

Тем не менее, самый прост…

-

Чтобы приготовить это дом…

Апельсином может быть тол…

-

Schöner Wohnen Farbrausch…

-

Распылите растения, котор…

ari-m.ru