Основные виды финансовых рынков. Виды международных финансовых рынков

Сфера, где реализуются финансовые активы и строятся экономические отношения между покупателями и продавцами этих активов, это и есть финансовый рынок, чья роль всё возрастает с течением времени, поскольку это механизм свободного перемещения капиталов между гражданами, предприятиями, отраслями и территориями. Виды финансовых рынков и будут рассматриваться в данной статье.

Определение

Специалисты до сей поры обсуждают структуру финансового рынка и пытаются вынести полностью характеризующее это явление определение. Особенно много разночтений относительно структуры. Рынки выделяют по признакам срочности сделок, региональному принципу, по использованию тех или иных финансовых инструментов, по составляющим организационных моментов, по формам функционирования и так далее. Виды финансовых рынков в России с 2010 года различаются относительно используемых инструментов, и делятся они на рынки ценных бумаг, пенсионных и страховых продуктов, денежный и производных инструментов.

Основными финансовыми инструментами рынок ценных бумаг считает векселя, инвестиционные паи, ипотечные сертификаты, опционы эмитента, облигации, акции, приватизационные бумаги и государственные облигации. На страховом сегменте работают другие виды финансовых рынков, здесь нужен только договор страховщика и страхователя. Производными инструментами, использующиеся на таких рынках, бывают контракты — фьючерсные, опционные и другие по стандарту, кроме того — опционные, форвардные и другие сделки, относящиеся к срочным. Денежный рынок пользуется такими средствами, как кредиты, депозиты и другие долговые обязательства.

Функции и перспективы

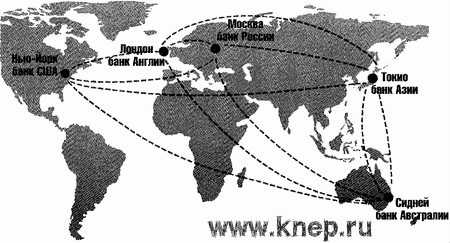

Детальные данные относительно спроса и предложения на финансовые ресурсы, формирование цен на них являются функциями, обеспечивающими информацией все виды финансовых рынков. Здесь важна каждая деталь, и от качества этой работы зависят перемены, рост и эволюционирование этой части человеческой деятельности вместе с развитием всей мировой экономики. Огромная роль отведена в этих функциях глобализации и организации международного рынка финансов. Процесс этот весьма постепенный, но, судя по результатам деятельности мирового капитала, развивается он неуклонно.

Классификация и виды финансовых рынков настолько часто и широко употребляются в повседневной речи, что многозначность быстро набирающей обороты капитализации буквально ошеломляет. Понятие это в большой степени обобщено, но за ним скрываются многочисленные самостоятельные определения, для профессионалов слагающие целую систему, каждый элемент которой классифицируется по самым разным критериям. В классическом варианте классификация и виды финансовых рынков уже не только на слуху, но и на вооружении каждой домохозяйки, поскольку оборот капитала, даже самого незначительного, требует определённых знаний.

Общая классификация

Прежде всего нужно разобраться в критериях классификационного деления. Каждый подвид финансового рынка имеет собственное понятие, и виды финансовых рынков нацеливаются на совершенно различное функционирование. Из критериев деления важнейшими являются следующие.

1. Активы и условия их обращения: задействуется первичный или вторичный финансовый рынок.

2. По степени организованности различают слабо организованный внебиржевой и хорошо организованный биржевой рынки.

3. Сделки и срочность их осуществления: выбираются спот-рынки или срочные.

4. Обращаемые активы и их типы: могут использоваться страховой или валютный рынок, рынок кредитов, ценных бумаг или драгоценных металлов.

5. По сфере распространения финансовые рынки бывают разного уровня: мировой и национальный, региональный и местный.

6. Основным критерием, определяющим понятие и виды финансовых рынков, является период, в котором существуют активы. Это может быть долгосрочный рынок капитала или просто денежный.

Первичный и вторичный

Первичный финансовый рынок существует для финансовых активов, которые продаются впервые, именно там появляются первые их покупатели, что обусловлено самим названием. Продаже и покупке предшествует либо выпуск соответственных активов, либо эмиссия. Финансовые рынки, их сущность и виды помогают движению денежных потоков и ценных бумаг в нужном и наиболее целесообразном направлении. На первичном рынке работают инвестиционные дилеры (андеррайтеры), которые отвечают за размещение этих финансовых объектов.

Они скупают либо весь, либо значительную часть объёма ценных бумаг, которые были выпущены, затем продают сторонним покупателям, и, естественно, делают последнее на возмездной основе. Далее финансовые активы (в виде ценных бумаг или иные) могут иметь последующие сделки, которые совершаются уже на вторичном рынке, вне зависимости от объекта, являющегося стороной сделки. Первичный рынок впускает в оборот денежные потоки, таковы его функции. Виды финансового рынка предусматривают долгое и качественное движение капитала. Вторичный рынок здесь совершенно незаменим потому, что именно там бывают определены такие важнейшие характеристики применяющихся финансовых инструментов, как ликвидность или рискованность. Это основные виды финансовых рынков.

История фондового рынка

Ценные бумаги начали своё вращение несколько веков назад. Ещё пятнадцатый век характеризуется созданием государственных рынков ценных бумаг. Чтобы покрыть дефицит денежных средств, разные страны начали выпускать и размещать не только внутри страны, но даже за рубежами собственные ценные бумаги. Так, в 1556 году такая биржа открылась в Антверпене. А в шестнадцатом веке уже существовал целый ряд функционирующих фондовых бирж, в том числе и международных (Брюгге). Техника биржевых операций совершенствовалась, иностранцам оказывалось особое внимание.

Так появились новые понятия: биржевой курс, биржевой бюллетень. Однако виды международных финансовых рынков пока не были сформированы. Обнародование списков стоимости на данной бирже всех продающихся ценных бумаг положило начало существования фондовой биржи как самостоятельной специальной организации. В семнадцатом веке центром биржевой торговли стали Нидерланды, где, помимо отечественных займов, участвовали английские ценные бумаги.

Становление

Негосударственные акции появились тогда же — на бирже Амстердама, когда Ост-Индская компания объявила подписку на участие в прибылях, тем самым повлияв на виды и формирование финансовых рынков. С помощью акционеров эта торговая компания за триста лет вывезла и продала практически все богатства, принадлежащие Индии. Амстердам соответственно обогатился, будучи посредником, проводя не только торговлю акциями за наличные деньги, но и срочные сделки проводил, таким образом сформировав первый спекулятивный биржевой рынок. В восемнадцатом веке Англия перехватила эту инициативу, открыв помимо биржевых и внебиржевой рынок, его называли уличным. Брокеры Лондона заключали сделки в кофейнях и прямо на мостовой.

Виды, структура финансовых рынков в те времена были довольно неупорядоченными. Во Франции было сделано несколько иначе. В конце восемнадцатого века в Париже открылась вексельная биржа, где сделки проводили только официальные маклеры. Долгое время даже цены открыто не объявлялись, а процедура торговли на бирже не знала гласности. За биржей надзирало правительство, контролируя все движения ценных бумаг. С течением времени биржи были уже повсюду, и они получили универсальность: открывались как специализированные финансовые, так и товарно-сырьевые биржи.

Биржевой и внебиржевой рынки: отличия

В большинстве развитых стран тенденции биржевой торговли были одинаковыми: сначала шла торговля облигациями муниципалитета, правительства, железнодорожных компаний, акции были редкостью. Однако в девятнадцатом веке акционерная форма стала преобладать. Двадцатый век дал фондовым биржам не только количество, но и качество торговли, поскольку появились новые технологии. В середине его появился организованный внебиржевой рынок, основой которого стала компьютеризация. Однако биржевые и внебиржевые всё ещё кардинально друг от друга отличались, в том числе их виды деятельности на финансовом рынке.

Необходимо рассмотреть функции каждого из этих учреждений и провести сравнительную характеристику для того, чтобы обозначить все сходства и различия. Биржевой рынок, в отличие от внебиржевого, имеет листинг и высокую концентрацию спроса и предложения. Здесь весьма строгие правила торговли и регистрируются абсолютно все сделки, уровень риска поэтому не так высок. К тому же все участники торгов в обязательном порядке должны иметь лицензию. Внебиржевой финансовый рынок листинга не имеет, там низко концентрированы спрос и предложение, нет строгости правил и регистрации сделок, с участников торгов лицензии не спрашивают, а потому и уровень риска гораздо выше. Таковы сущность, виды и функции финансового рынка.

Разноуровневые, специализированные, срочные и спот-рынки

Срочные финансовые рынки характеризуются определённой временной разбежкой между моментами заключения и исполнения сделки, сроки, как правило, ограничиваются пятью днями. Здесь чаще всего обращаются деривативы — фондовые и товарные опционы и фьючерсы, которые относятся к производным среди основных инструментов финансов. На спот-рынках заключение сделки предполагает немедленное исполнение её. Типы и виды финансового рынка включают в себя и специализированные, наиболее простые для понимания. Видно уже из названия, каковы функции специализированного рынка: валютный рынок торгует валютой, страховой — полисами и так далее. Здесь доминирует только рынок ценных бумаг: чем экономика страны более развита, тем выше доля ценных бумаг на рынках, если считать общий объём совершаемых сделок.

Разноуровневые финансовые рынки имеют собственную «линейку» — это мировой, национальный, региональный и местный, об этом уже упоминалось в перечислении видов. Национальные рынки в совокупности организуют мировой рынок финансов. Каждый национальный неизбежно состоит из всех региональных, как подсказывает административно-территориальное деление. В региональные же интегрируются все местные финансовые рынки. Всё просто. На уровне местных рыночных отношений аккумулируется большое количество операций с отдельными торговцами ценными бумагами, страховыми и банковскими учреждениями с одной стороны и с инвесторами, работающими в частном порядке, с другой. Вот и рассмотрены почти все, кроме двух главных, виды финансовых рынков.

Денежный рынок и рынок капитала

Это наиболее важные разновидности финансового рынка. К денежному относится всё, что может быть увязано с наличностью и безналичностью расчётов, и кроме того, все сделки, где используются краткосрочные финансовые инструменты (до двенадцати месяцев сроком обращения). Рынок капитала включает огромное количество сделок и торговых операций относительно активов и долгосрочных финансовых инструментов, где сроки обращения более года. Это является ключевым отличием рынков капитала и денег. Реальный капитал в современности сохраняет ещё своё большое значение, но доминирует уже несколько десятилетий капитал финансовый, находящийся в форме ценных бумаг и денег. В экономике, таким образом, сосуществуют два сектора, поскольку реальный и финансовый капиталы друг с другом не сливаются. Финансовый сектор базируется строго на финансовом капитале и производит услуги этого же порядка, а реальный сектор основан на капитале реальном, производит товары и реализует услуги нефинансового характера.

Рынками капитала являются сегменты, торгующие финансовыми активами, структура его довольно сильно разветвлена и состоит из кредитного и валютного рынков, рынков деривативов, страховых услуг и акций. Кстати, рынок акций в интеграции с кредитной его частью образует рынок фондовый. Рынок капитала характеризуется огромным количеством разнообразных операций, соответствующих его основным сегментам. Это операции валютные, деривативов, страховых услуг, банковских кредитов, долговых и государственных ценных бумаг и все операции на фондовом рынке. Акции и облигации являются самым популярным из средств вложения капитала, поскольку их в определённое время можно весьма выгодно продать на рынке ценных бумаг (фондовом).

Международный валютный рынок

Взаимоотношения на международном валютном рынке налажены между субъектами — банковскими и небанковскими учреждениями, компаниями, физическими лицами и так далее. Объектом международного валютного рынка является любые денежные требования, которые выражаются в наличных средствах и зарубежная валюта. Раньше валютой торговали только на определённых площадках биржи, и это продолжалось до тех пор, пока не начали развиваться внебиржевые отношения. Становление торговли валютой произошло посредством многих факторов: изменения в международной валютной системе, финансовое регулирование, либерализация торговли, развитие новых технологий, нововведения в теоретической и практической экономике.

Условно международный валютный рынок подразделяется на две части — где торгуют отдельными валютами и где применяют отдельные инструменты рынка. Участники тоже делятся на несколько категорий по роду занятий.

1. Осуществление переводов международных операций.

2. Непосредственно осуществляющие прямое вложение капитала — инвестициями в акции, облигации и тому подобное.

3. Постоянно работающие на денежном рынке и оперирующие с краткосрочными операциями.

Главным плюсом международного валютного рынка является его максимальная ликвидность, причём основная доля всех операций приходится на рынок внебиржевой (более девяноста процентов). Участники — мелкие и крупные банки, дилеры, инвестиционные организации, различные фонды, центральные банки разных государств и брокеры. Отличительными чертами международного валютного рынка можно назвать рост в различных государствах валютных рынков и их интернационализацию, непрерывность совершения операций, быстро развивающуюся срочную секцию, унификацию техники и совершенствование валютных операций, быстрый рост объёмов и страхование рисков.

Международный фондовый рынок

Это элемент рынка капитала, где основной вид деятельности связан с эмиссией ценных бумаг и операциями купли-продажи, где они участвуют. Здесь осуществляется обширная торговля разнообразными фондовыми ценностями, которые выражены в самых разных мировых валютах. Формирование происходило за счёт развития интеграционных процессов, организацией банковской и биржевой деятельности разных стран, активного применения национальных денежных единиц и достаточной устойчивости курсов валют.

Международный фондовый рынок требует качественных параметров экономики стран, которые прямо зависят от технологий и уровня сферы экономики, а также устойчивой законодательной базы и множество других качеств. Уровень инвестиций будет зависеть от того, насколько эффективна система законов по отношению к финансовым рынкам и активам, также важны правила, по которым ведутся торги, и наличие защиты государством прав собственности как местных, так и зарубежных инвесторов.

fb.ru

Тема 8. Финансовый рынок

Вопрос 1. Сущность и функции финансового рынка

Вопрос 2. Рцб

2.1. понятие ценных бумаг

2.2. сущность и виды рынка ценных бумаг

2.3. функции рынка ценных бумаг

2.4. участники рынка ценных бумаг

Вопрос 1. Сущность и функции финансового рынка

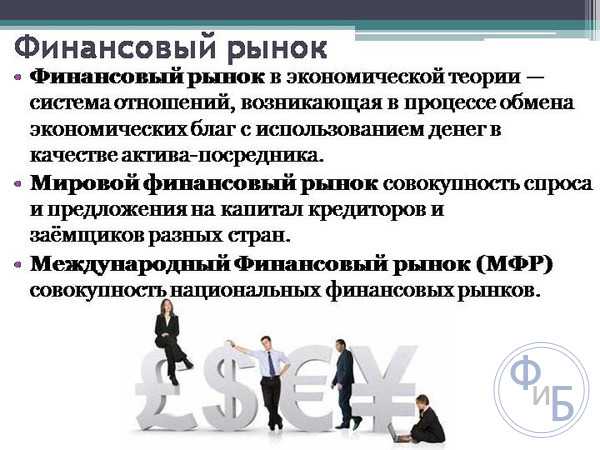

Финансовый рынок – это совокупность экономических отношений его участников по поводу купли-продажи разнообразных финансовых инструментов и финансовых услуг.

Участники финансового рынка:

сберегатели – юридические и физические лица, накапливающие денежные средства (население, предприятия, государство)

инвесторы – субъекты хозяйствования, направляющие денежные средства на покрытие срочных и длительных потребностей

эмитенты – юридические лица, которые могут выпускать ценные бумаги.

Понятие «финансовый рынок» является обобщенным. В действительности финансовый рынок состоит из нескольких отдельных самостоятельных сегментов, которые существенно различаются между собой. Эти различия позволяют в отдельных случаях говорить о финансовом рынке как о совокупности отдельных рынков. Существуют различные сегменты финансового рынка, которые классифицируются по различным признакам.

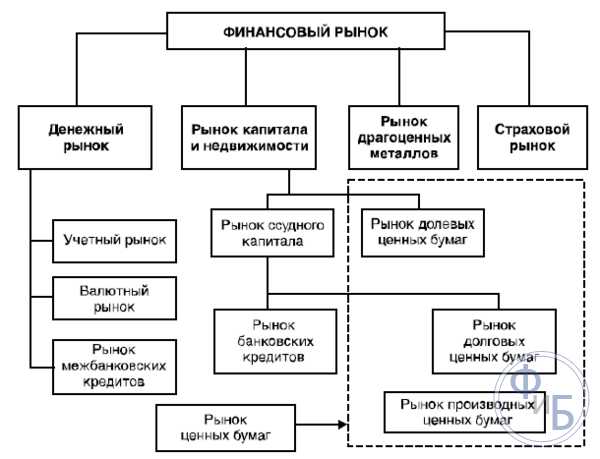

Виды финансовых рынков:

по видам инструментов и услуг. С этой точки зрения финансовый рынок подразделяется на рынок кредитов, рынок ценных бумаг, рынок валюты и рынок драгоценных металлов.

Рис.1. классификация финансовых рынков по видам финансовых инструментов, услуг

На рынке кредитов объектом купли-продажи являются временно свободные денежные средства, предоставляемые взаймы на условиях возвратности, срочности и платности.

Рынок ценных бумаг (фондовый рынок) представляет собой рынок, на котором обращаются различные виды фондовых инструментов (ценные бумаги).

Ценные бумаги – это оформленные в документарной или бездокументарной формах права на какое-либо имущество или денежную сумму.

Ценные бумаги выпускают в обращение акционерные общества, предприятия, банки, государственные учреждения, различные финансовые организации. Ценные бумаги отличаются многообразием видов.

На валютном рынкеобъектом купли-продажи выступают иностранная валюта и финансовые инструменты, обслуживающие операции с ней. На валютном рынке фактически происходит обмен денежной единицы одной страны на денежную единицу другой страны. По соотношению количества одной и другой валюты в сделках устанавливается рыночный валютный курс. Валютный курс — это цена денежной единицы одной страны, выраженная в эквивалентном количестве денежных единиц другой страны. Валютный курс фиксируется на определенную дату. На валютном рынке покупают валюту других государств те хозяйствующие субъекты, которым она необходима для оплаты внешнеторговых операций, чаще всего — импорта товаров. Продажей валюты занимаются хозяйствующие субъекты, осуществляющие экспорт, имеющие выручку в валюте. Еще одним важным участником валютного рынка является государство в лице Центрального банка.

На рынке драгоценных металлов объектом купли-продажи выступают драгоценные металлы, прежде всего,золото. Другие виды драгоценных металлов, такие, как серебро, платина и другие играют на этом рынке менее заметную роль. На этом рынке покупают золото те хозяйствующиесубъекты, которые используют его в производственном процессе, кому оно необходимо для изготовления определенных видов продукции, например, ювелирных изделий, электроники и др. Другой целью покупки золота является сбережение накопленных активов, обеспечение резервирования средств для приобретения валюты, осуществления спекулятивных сделок. Многофункциональность рынка золота связана, во-первых, с его незаменимостью в качестве сырья для отдельных видов производства и, во-вторых, с тем, что оно является в долгосрочном плане наименее рискованным и высоколиквидным средством резервирования. Именно с этим его свойством связано понятие «тезаврация» (от греч.thesauros— сокровище), а также накопление золота как сокровища частными лицами. Накопление государством золотых запасов для международных расчетов, образования стратегических резервов, укрепления денежного обращения и т. п., тезаврацией не является.

по периоду обращения финансовых инструментов выделяют рынок денег и рынок капитала.

К рынку денег относят те рынки, на которых продаются и покупаются рыночные финансовые инструменты и финансовые услуги всех рассмотренных видов финансовых рынков со сроком обращения до одного года.Это рынок краткосрочных финансовых инструментов, обладающих высокой ликвидностью. Вложения в эти активы имеют невысокий уровень финансового риска; система ценообразования на них относительно проста. Этот рынок используется хозяйствующими субъектами для обеспечения текущей платежеспособности путем краткосрочных заимствований, эффективного краткосрочного инвестирования временно свободных денежных средств. Свойства финансовых инструментов рынка денег позволяют предприятиям использовать их для формирования портфеля ценных бумаг.

На рынке капиталапродаются и покупаются финансовые инструменты и услуги со сроком обращения свыше одного года. Финансовые активы, продающиеся на рынке капитала менее ликвидны, обладают более высоким риском и должны обеспечивать более высокий уровень доходности.

Функционирование рынка капитала позволяет хозяйствующим субъектам использовать его для привлечения долгосрочных инвестиционных ресурсов, для реализации инвестиционных проектов с достаточно длительными сроками окупаемости и возвратности средств, а также осуществлять долгосрочные финансовые вложения в другие виды предпринимательства.

Следует отметить, что это классическое деление финансовых рынков по срокам обращения финансовых инструментов является в современных условиях несколько условным. В настоящее время рыночные технологии и условия эмиссии предусматривают преобразование отдельных видов финансовых инструментов из краткосрочных в долгосрочные и наоборот.

Сопоставляя классификацию финансовых рынков по видам финансовых инструментов и срокам их обращения необходимо отметить, что все названные виды рынков: кредитный, фондовый, валютный и рынок золота — одновременно являются составными частями как рынка денег, так и рынка капиталов.

по способу организации торговли различают рынки биржевые и внебиржевые.

Организация финансового рынка прошла путь от дикого, неорганизованного рынка до его самой современной формы — биржевого рынка, применяющего современные электронные системы торговли.

Отличительными признаками биржевого рынкаявляются:

конкретный круг участников — профессионалов рынка;

установленные правила торгов, соблюдение участниками этих правил;

организатор торгов — конкретная организация, имеющая соответствующую лицензию.

Биржевой рынок представлен системой фондовых и валютных бирж. Операции с отдельными финансовыми инструментами осуществляются также на товарных биржах. На биржевом рынке обеспечивается высокая концентрация спроса и предложения в едином месте; устанавливается объективный рыночный механизм ценообразования на отдельные виды инструментов и услуг; производится отбор инструментов по особым качественным критериям и допуск их к торгам; процесс торгов носит открытый характер; гарантируется исполнение заключенных сделок. Вместе с тем

строго определённый круг финансовых инструментов ограничивает возможности инвесторов при формировании диверсифицированных портфелей финансовых активов;

контроль за этим рынком со стороны государства снижает гибкость рынка;

выполнение всех нормативно-правовых актов, регулирующих функционирование рынка, увеличивает затраты на осуществление операций купли-продажи;

крупные сделки, совершаемые отдельными участниками на бирже, практически невозможно сохранить в тайне.

Организованный внебиржевой рынок представляет собой рынок, на котором официально установлены правила торговли, порядок проведения сделок, определена торговая площадка, используется вполне определенная технология торговли. В мире все более решительно заявляют о себе новые формы организации внебиржевого оборота с использованием компьютерной техники и электронных каналов связи. Например, рынок межбанковских кредитов, являясь частью финансового рынка, относится к кредитным рынкам и может быть охарактеризован как организованный внебиржевой рынок.

Наименее регламентированная торговля ведется на неорганизованном рынке. Неорганизованный «уличный» (дикий) рынок возникает, как правило, в периоды становления новых экономических отношений или при появлении новых видов финансовых инструментов, которые оказываются вне правил торговли на уже существующих площадках..Неорганизованный рынок характеризуется более высоким уровнем финансового риска.Высокий уровень риска обусловлентремя обстоятельствами.Во-первых, качеством финансовых инструментов. Не прошедшие специального отбора финансовые инструменты могут оказаться ненадежными из-за невыполненияэмитентами своих обязательств. Часто отсутствуют юридически оформленные гарантии прав инвесторов.Во-вторых, условиязаключения сделок могут не содержать гарантий их исполнения. Это становится особенно рискованным при сделках с отложенным сроком исполнения. В-третьих, неорганизованные рынки не предоставляют участникам торгов достаточно полной информации о торгах, заключенных сделках, финансовом положении продавца, покупателя и т.п. Это обстоятельство также повышает рискованность неорганизованного рынка.

Неорганизованный рынок обычно эволюционирует в направлении организованного и при благоприятных обстоятельствах становится биржевым

В последнее время специалисты отмечают, что на мировом финансовом рынке наблюдается тенденция к стиранию различий между биржевой и внебиржевой формами организации торговли.

по территориальному признакувыделяют следующие виды финансовых рынков: местные рынки, региональные рынки, национальные рынки и мировой финансовый рынок.

Местный рынок представлен в основном операциями коммерческих банков, неорганизованных торговцев финансовыми инструментами с их контрагентами — местными хозяйствующими субъектами и населением.

Региональный рынок функционирует в масштабах региона, например субъекта Федерации, и наряду с местными неорганизованными рынками включает систему региональных фондовых и валютных бирж.

Национальный рынок включает всю систему финансовых рынков страны, всех видов и организационных форм.

Мировой рынок является частью мировой финансовой системы. В мировой рынок интегрированы национальные финансовые рынки всех стран с открытой экономикой.

Увеличение объема операций на мировом финансовом рынке характеризует процесс его глобализации, обеспечивающий процесс доступа продавцов и покупателей финансовых инструментов к операциям на рынках других стран.

Деление финансовых рынков по территориальному признаку позволяет оценить потенциальные возможности по привлечению свободных инвестиционных ресурсов и в зависимости от масштабов реализуемого проекта сконструировать эмиссию финансового инструмента, сориентировав его на масштаб и конкретные условия финансового рынка. В то же время направленность инвестиционного проекта на решение задач определенного уровня (например, города или региона) должна нацеливать эмитента на учет интересов местных инвесторов, на подготовку адресной эмиссии.

По срочности реализации сделок, заключенных на финансовом рынке, выделяют рынки с немедленной реализацией условий сделок и рынки с реализацией условий сделок в будущем.

На рынке с немедленной реализацией условий сделок заключенные сделки осуществляются в строго обусловленный короткий период времени.

На рынке с реализацией сделок в будущем периоде предметом обращения являются деривативы – производные ценные бумаги, например, опционы и фьючерсы, в которых зафиксированы условия будущей сделки, товар, его количество, цена и срок поставки. Суть их применения состоит в том, что при помощи деривативов проводятся операции минимизации финансовых рисков неблагоприятного изменения конъюнктуры рынка.

опционы и фьючерсы – это финансовые контракты на совершение сделок с ценными бумагами в договоренные сроки. Опцион – контракт на право покупки или продажи определенного количества ценных бумаг. Покупатель опциона выплачивает его продавцу вознаграждение (премию). Покупатель опциона может реализовать или не реализовать купленное право.

Фьючерс – оформленный контракт на приобретение известного количества ценных бумаг в установленный период по базисной цене, которая фиксируется при заключении контракта.

по стадии обращения финансовых инструментов различают первичный и вторичный рынок.

На первичном рынке происходит размещение финансового инструмента, т.е. отчуждение его от эмитента и продажа инвестору (первичное размещение). Размещение является достаточно трудоемкой процедурой, которую в состоянии реализовать только профессионал. Поэтому эмитенты прибегают к услугам посредников, специалистов по первичному размещению — андеррайтеров. Андеррайтер один или вместе с другими андеррайтерами покупает все эмитированные ценные бумаги. Эмитент сразу же получает полностью всю сумму денежных средств от размещения эмиссии. Затем андеррайтер самостоятельно распродает бумаги отдельными партиями. Эмитент оплачивает услуги андеррайтера.

Вторичный рынок— это рынок, где происходит постоянный процесс обращения ценной бумаги, ранее проданной на первичном рынке. В процессе обращения ценные бумаги меняют собственника. Масштабы вторичного рынка во много раз превышают масштабы первичного. Вторичный рынок может быть биржевым и внебиржевым. Развитие вторичного рынка обеспечивает постоянную ликвидность ценных бумаг, делает возможным распределение финансовых рисков.Одна из наиболее важных функций вторичного рынка — определение реальной цены ценной бумаги. Цены на ценные бумаги играют важную роль при проведении финансового анализа. Считается, что в ценах находит отражение вся имеющаяся информация о финансовом состоянии эмитента. Через цены вторичного рынка оценивается стоимость компаний. Показателем оценки стоимости компании может служить суммарная капитализация — произведение рыночной цены одной обыкновенной акции на количество акций, находящихсяв обращении.

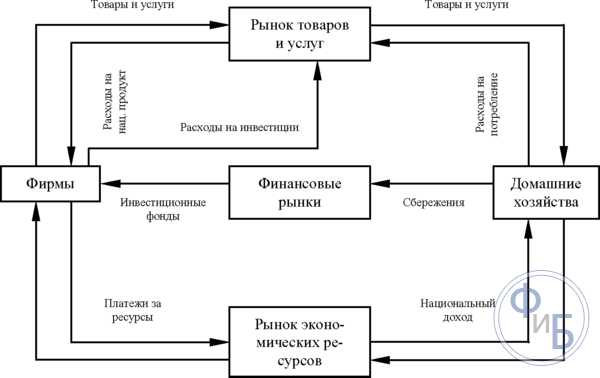

Функции финансового рынка достаточно разнообразны. Их можно условно разделить на общерыночные, присущие любым видам рынков, и специфические, характерные только для финансового рынка.

К общерыночным функциям относятся:

обеспечение взаимодействия продавца и покупателя (способствует продвижению свободных денежных средств от их владельцев к потребителям. При этом особенностью финансового рынка является необходимость большого количества различных посредников, способствующих совершению сделок. Финансовые посредники, обладая необходимыми профессиональными знаниями, ориентируются в текущем состоянии конъюнктуры рынка, могут квалифицированно оценить условия предложений на покупку и продажу и в короткие сроки обеспечить связь продавцов и покупателей. Финансовое посредничество способствует ускорению совершения сделок и минимизации затрат участников рынка, тем самым ускоряя оборот капитала в национальной экономике и повышая эффективность использования денежных и материальных ресурсов).

ценовая функция (на финансовом рынке происходит формирование рыночных цен на финансовые инструменты и услуги. Эти цены отражают, прежде всего, соотношение между спросом и предложением. В некоторой степени цены на финансовом рынке находятся под влиянием государственной денежно-кредитной политики, но это влияние не отменяет сам механизм ценообразования, который остается сугубо рыночным.

регулирующая функция (на финансовом рынке устанавливаются свои правила распространения информации, правила торговли, порядок разрешения споров и т.п.)

Помимо общерыночных функций финансовый рынок обладает некоторымиспецифическими функциями:

Финансовый рынок мобилизует временно свободные денежныесредства и способствует превращению их в капитал. При этом важно отметить, что финансовый рынок превращает в капиталобщественные сбережения. Не истраченные на текущее потребление накопления населения, предпринимателей и государства приходят на финансовый рынок не с целью их сохранения, а с целью прироста, приумножения, получения прибыли. При этом отдельные секторы финансового рынка могут дать очень высокую норму прибыли, которую, как правило, сопровождает высокий уровень риска. Трансформация сбережений в капитал позволяет использовать для роста общественного производства те средства, которые могли бы лежать «в чулках» у населения или не использоваться в обороте предприятий. Для этого временно свободные денежные средства должны быть размещены на депозитных банковских счетах или использованы для приобретения финансовых активов.

Финансовый рынок способствует эффективному распределению аккумулированногокапитала между конечными потребителями. Рынок выявляет спрос на конкретные виды финансовых активов, что способствует его удовлетворению. Эффективность и распределения ресурсов обеспечивается рыночным механизмом распределения: в первую очередь удовлетворяется спрос на инвестиции хозяйствующих субъектов, которые могут обеспечить высокий уровень доходности инвестированного капитала. Перераспределение инвестиционных потоков в высокодоходные сферы экономики способствует наращиванию производства конкретных видов продукции, повышая предложение этих товаров на рынке и постепенно регулируя уровень цен.

Вложения денег в финансовые активы в форме ценных бумаг в большинстве случаев сопровождаются более высоким уровнем риска, чем тот, который характерен для вложений денег на банковские счета. Риск заключается в том, что ожидаемый доход от инвестиций не будет получен. Еще более высокий уровень риска может выражаться в том, что в результате неудачных инвестиций будет утрачен сам капитал. Риск берут на себя как владельцы финансовых активов, так и эмитенты обязательств. Финансовый рынок выработал свой собственный механизм защиты от рисков. Этот механизм — операции хеджирования — позволяет в условиях нестабильности рыночной конъюнктуры минимизировать потери от неблагоприятного изменения цен.Суть операций хеджирования состоит в покупке или заключении контрактов с фиксированными ценами с отложенным сроком исполнения.Этим способом финансовыйрынок реализует еще одну свою специфическую функцию —минимизации финансовых и коммерческих рисков. Такого рода операции постепенно получают все большее распространение, делая рынок менее рискованным и тем самым повышая привлекательность финансового рынка.

Выполняя свои функции, финансовый рынок в целом способствует ускорению оборота капитала, активизирует экономический рост, создает дополнительную прибыль и способствует увеличению национального дохода.

studfiles.net

Виды финансовых рынков | Forex

Финансовые рынки принято различать по нескольким критериям, главными из которых являются тип торгуемого на этом рынке инструмента и способ проведения торговых операций. Любой человек, иногда даже сам того не подозревая, является участником того или иного финансового рынка.

Виды финансовых рынков в зависимости от торгуемых на них инструментов

— Валютный рынок. Финансовым инструментом на этом рынке выступает валюта, которую покупают/продают участники рынка (банки, брокерские компании, инвестиционные фонды, частные трейдеры). Операции на валютных рынках подразделяются на депозитно-кредитные и конверсионные. Одним из сегментов валютного рынка является рынок форекс. На валютном рынке осуществляются следующие операции – спекуляция, хеджирование, передача покупательной способности, арбитраж процентных ставок.

— Товарный (товарно-сырьевой) рынок. На этом рынке торгуют сырьевыми ресурсами – нефтью, природным газом, углём, сельскохозяйственной продукцией, цветными и чёрными металлами и др.

— Рынок драгоценных металлов. Является сегментом товарного рынка, но ввиду бурного развития в последнее время, его принято выделять в отдельную категорию. Развитие рынка драгоценных металлов обусловлено нестабильностью мировых валют и тем, что инвесторы всё чаще размещают свои средства именно на этом рынке. Многофункциональность рынка драгоценных металлов связана с тем, что они являются не только общепризнанным финансовым активом и наиболее безопасным средством резервирования свободных денежных средств, но и ценным сырьевым товаром для ряда производственных предприятий.

— Фондовый рынок. Финансовые инструменты фондового рынка – акции, сертификаты, векселя, облигации и др. ценные бумаги. Участниками фондового рынка являются – эмитенты (те, кто выпускает ценные бумаги с целью привлечения денежных средств), инвесторы (те, кто эти ценные бумаги покупает) и посредники (лица, которые обеспечивают взаимодействие эмитентов и инвесторов). Фондовый рынок имеет огромные объемы торгов и разделен по территориальным признакам, есть фондовый рынок Америки, Европы, России и т.д. Этот рынок в наибольшей степени поддается финансовому инжинирингу — процессу целенаправленной разработки новых финансовых инструментов и новых схем осуществления финансовых операций.

— Страховой рынок. В качестве объекта купли/продажи на страховом рынки выступают различные услуги страхования. Потребность в услугах этого рынка существенно возрастает по мере развития рыночных отношений.

— Кредитный рынок (рынок ссудных капиталов). Объекты кредитного рынка – кредитные ресурсы и обслуживающие их финансовые учреждения. Участники кредитного рынка (кредиторы и заёмщики) – государство, банки, население, предприятия, кредитные организации и т.д.

Классификация финансовых рынков по способу торговли

— Биржевые площадки. Торговля определёнными товарами (стоит отметить, что на бирже торгуют не непосредственно товарами, а бумагами на товары, т.е. документами, передающими право на владение этими товарами) происходит на определённых площадках (торговых залах). Причём для покупки/продажи товара обязательным условием является присутствие контрагента на этой площадке. Рабочее время биржевых площадок называется сессиями. Из-за этого возникает главное неудобство биржевых площадок – так как каждая площадка торгует определённым видом товара, то совершить операции по купле/продаже этого товара можно только на этой площадке и, соответственно, в определённое время. Биржевые площадки специализируется на следующих сегментах рынка – металлы, энергоносители, сырьё для пищевой промышленности и т.д.

— Внебиржевые рынки. Главное преимущество внебиржевых рынков состоит в том, что торговля на них может проводиться посредством сети интернет или телефона. Одним из самых характерных представителей внебиржевых рынков является валютный рынок форекс. Рынок форекс открыт круглосуточно пять дней в неделю, рабочее время на нём делится на сессии – азиатскую, тихоокеанскую, европейскую и американскую. Из-за повсеместной доступности рынка форекс он является самым ликвидным. Другими словами, чтобы купить/продать определённую валюту, участникам рынка форекс не нужно искать другую сторону сделки.

Общие выводы

Существует довольно много разновидностей финансовых рынков. Все они имеют сходства и различия. Наибольшую популярность в последнее время сумел завоевать валютный рынок форекс. Главным его преимуществом является доступность для всех категорий населения, т.к. он является внебиржевым, и торговля на нём проводится с помощью сети интернет.

22forex.ru

Характеристики финансовых рынков и их виды

Как можно заработать на финансовом рынке и кто это может сделать

Давайте поговорим о таком термине, как «Финансовый рынок». Что этот термин обозначает?

Финансовым рынком называется среда, в которой происходят постоянные торговые процессы.

Торговля осуществляется с использованием таких активов как валюта, ценные бумаги (акции или поручительства), кредитные и депозитные фонды или другие финансовые инструменты.

Характеристики финансовых рынков

Финансовый рынок состоит из фондового рынка (чаще всего это биржи), рынка кредитных операций (его представляют банки и различные финансовые организации), рынков страховых операций.

Выражаясь простым языком, финансовый рынок — место для торговли, где вместо товара используются различные финансовые инструменты.

Финансовый инструмент — любой документ, который подпадает под определенный стандарт. Таким инструментом, например, является государственная облигация или акция предприятия.

Существуют различные виды финансовых рынков

Основными из них являются два. Рынок, где осуществляется торговля акциями, называется фондовым, торговля валютой ведется на валютном рынке.

Очень важный элемент рынка — финансовые котировки. Они указывают на ту цену, по которой сейчас продается и покупается финансовый инструмент. Котировки не являются постоянными, их курс регулярно изменяется под воздействием многих факторов. Благодаря таким изменениям трейдеры могут играть на ценах финансовых инструментов и получать прибыль от покупок или продаж контрактов.

Упоминание всех существующих финансовых рынков займет слишком много Вашего времени, поэтому предлагаем выбрать один из них, тот, которым мы с Вами регулярно пользуемся.

Речь идет о валюте, которая пользуется нашим ежедневным вниманием, и с которой многие из Вас работают регулярно.

Все знают, что валюта в том или ином виде существует на земле уже тысячи лет, и постоянно она влияет на ход развития экономики государств. Наверняка у вас появились вопросы, почему от валюты так много зависит, чем она нам может помочь и тому подобные.

Сейчас вкратце мы расскажем о том, что Вас волнует, и ответим на ряд таких вопросов. Валюта так же важна для экономики, как, например, кровь для нашего организма.

Когда начинаются проблемы с кровяной системой, организм начинает страдать, появляются болезни и в итоге организму грозит смерть. То же самое может произойти и в сфере экономики, если начинаются проблемы с валютой.

Любой экономический кризис, так или иначе, связан с валютой: дефолты, стагнации, «черные дни», проблемы с инфляцией и многое другое. Многих таких неприятностей можно избежать, если знать правила, по которым живет валютный рынок. Это позволит принимать правильные решения, касающиеся финансовых операций, сохранять и даже увеличивать доходы предприятий и многое другое.

Разбирающийся в этом вопросе человек может без проблем строить прогнозы изменений валютных курсов, увеличивать свои доходы от операций с валютами, и даже сколотить на этом большое состояние. Кстати, такие примеры стали появляться все чаще в последнее время.

Как это происходит? Самый главный источник успеха — информация.

Именно от ее наличия и точности зависит, сможет ли трейдер получить прибыль от сделки или нет. Вот пример. До трейдера дошла информация, что через какое-то время курс доллара повысится почти в два раза. Трейдер незамедлительно начинает покупать доллары, а после повышения цены — продавать. В итоге он полностью вернул свои деньги, да еще и получил немалую прибыль! Здорово, не правда ли?

С нашей помощью вы научитесь находить информацию, работать с ней, и на ее основе делать прогнозы о том, что может произойти на валютном рынке в ближайшее время.

Для более глубокого анализа темы мы должны рассмотреть подробнее несколько важных вещей.

Сперва нам нужно найти место, где можно было бы выгодно заключать сделки по торговле валютой. Вы уже знаете, что это возможно сделать, например, в банке.

А вы знаете откуда у банка берутся деньги? Все банки работают с межбанковскими валютными рынками. Крупнейшим из них является рынок FOREX (Foreign Exchange Market).

Международным валютным рынком называют объединенный массив операций купли и продажи различной валюты, а также операции по ссудам, имеющие конкретные условия, выполнение которых обязательно к определенной дате.

Выражаясь проще, это место, где трейдеры покупают и продают валюту, меняют разные валюты друг на друга или работают со ссудными договорами. Организаторами таких рынков всегда выступают банки, именно они заинтересованы в постоянном обмене валют и реализации ссудных сделок.

Все операции на рынке проходят либо в сети, либо по телефону, таким образом, все участники объединены в одну систему для обмена данными. Частный инвестор может участвовать в сделках с помощью компаний-посредников.

Одной из них является инвестиционная компания Alpari

Международный валютный рынок является площадкой для оптовых сделок, где цены могут меняться много раз в течение дня. Просто пойти в банк и стать инвестором не выйдет, потому что банки являются розничными продавцами. Вы ведь наверняка замечали, что в банке курс валют может меняться один раз в день или реже. Кроме того, обмен в банке крупных сумм в валюте будет весьма хлопотным делом. На валютном рынке же ежесекундно совершаются процедуры с оборотом в несколько миллионов долларов каждая.

В таких случаях используется термин высоколиквидного рынка — рынка, где возможна торговля огромными объемами валюты за считанные секунды без каких-либо проблем.

Обычный ежедневный оборот такого рынка может доходить до 3 миллиардов долларов, что равно годовому бюджету среднего по размерам государства. Колебания курсов, которые мы можем наблюдать сегодня, берут свое начало в 70-х годах, когда был отменен порядок законодательной установки цен на валюты. Фиксированную цену на валюты стали устанавливать в 40-е годы в связи с нехваткой денег после войны.

Вследствие различных явлений в экономике, собственно, и рождаются колебания валют. Сейчас мы поговорим об этих явлениях, их структуре и природе их появления.

Главное — чтобы вы научились максимально точно делать прогнозы изменений и могли извлекать выгоду для себя из полученных знаний.

На данном сайте круглосуточно доступна различная информация, которая может стать полезной для вас.

Насколько часто появляются изменения, влияющие на курсы валют, спросите Вы. В мире рубль практически не используется, в том числе и на валютном рынке, поэтому колебания его курса минимальны даже на большом промежутке времени. К тому же, он не подходит для валютных спекуляций из-за постоянного контроля за его курсом со стороны Центрального Банка России.

Главное слово в этом предложении — спекуляция. Хотите знать, что это такое?

Помните пример с трейдером, купившим заранее дешевые доллары, а продавшим их по большей цене? Это и есть пример спекуляции, то есть операция по продаже или купле валюты с целью получения дохода.

Тогда получается, что спекулянт — человек, который занимается куплей и продажей валюты? Нет, тут не все так просто, как кажется. Для полноценной спекуляции нужно иметь много различной информации, ресурсов. Необходима также стратегия и понимание результата своих действий.

Спекуляция больше похожа на исследование, а не на игру. Здесь нужна дисциплина и самоконтроль, чтобы не допустить ряд фатальных ошибок в процессе.

Если Вы занялись спекуляцией, то Вам важно уметь рассчитать свои силы, имеющиеся ресурсы и многое другое, это не рулетка и одной удачей здесь не отделаешься.

Более подробно валютный рынок мы рассмотрим в других наших статьях.

knep.ru

Виды финансовых рынков.

Финансовые рынки могут, делится на несколько видов, это деление происходит по типу инструмента, который используется в торговле и по самому способу проведения торговых операций.

Финансовые рынки могут, делится на несколько видов, это деление происходит по типу инструмента, который используется в торговле и по самому способу проведения торговых операций.

Поэтому при проведение классификации довольно важно учитывать принадлежность рынка к той или иной категории.

Основное деление рынков происходит в зависимости от того какой инструмент используется для проведения торговых операций. При этом существуют следующие типы финансовых рынков –

Валютный рынок – основным товаром здесь является валюта, которую продают и покупают между собой участники валютного рынка (брокерские компании, банки, инвестиционные фонды). Операции подразделяются на конверсионные (торговля валютой) и депозитно-кредитные. Одним из сегментов валютного рынка является биржа форекс, которая специализируется строго на торговле валютой.

Лучший брокер 2018 года.

Торгуй по крупному только с ведущим брокером.

Фондовый рынок – на нем происходит торговля ценными бумагами, облигациями, векселями, акциями, сертификатами.

Товарный рынок – подразумевает торговлю сырьевыми ресурсами, так как другие товары довольно сложно привести к единой классификации. На этом рынке торгуют – нефтью, черными и цветными металлами, сельскохозяйственной продукцией.

Рынок драгоценных металлов – иногда его включают в категорию товарных рынков, но все же хотелось бы выделить его как отдельный сегмент, в связи с тем, что в последнее время, торговля ценными металлами начинает набирать все большие обороты. Связана эта ситуации с нестабильностью основных валют, поэтому драгоценные металлы приобретают большую популярность как средство создание финансовых резервов.

Виды финансовых рынков по способу торговли.

Биржевые площадки – биржи представляют собой отдельные площадки, которые торгуют стандартными контрактами, каждая из бирж специализируется на определенном сегменте рынка – энергоносители, сырье для пищевой промышленности, металлы и так далее. Торговля на биржах проходит в определенное время, это время именуется сессиями, при этом из-за того, что каждая площадка торгует определенным видом товаров, купить его крупные партии можно только во время торговых сессий проводимых именно на этой бирже. При покупке или продаже требуется обязательное присутствие контрагента в торговом зале.

Внебиржевые рынки – не имеют конкретного места проведения торгов, торговля может вестись с помощью интернета или по телефонной линии. В эту категорию входит валютный рынок форекс, торговля на нем зависит не от места проведения сделок, а от так называемых торговых сессий. Которые проводятся в зависимости от времени суток в различных частях земного шара – азиатская, австралийская, европейская, американская. Поэтому торговля ведется практически круглосуточно, переходя из одной сессии в другую. Благодаря своим уникальным свойствам этот вид рынка является самым ликвидным и самым доступным, участвовать в его работе может каждый желающий.

forexluck.ru

Обзор понятия финансового рынка – его виды и функционал + суть финансового рынка в экономике

Вопрос чем являются финансовые рынки может сбивать с толку, потому что он определяется многими терминами. Они включают рынки капитала и даже просто «рынки». Рынок — это место, где две стороны участвуют в совершении сделок с товарами и услугами в обмен на деньги. Двумя участвующими сторонами являются покупатель и продавец. На рынке покупатель и продавец входят на общую платформу, где покупатель покупает товары и услуги у продавца в обмен на деньги. С появлением электронных торговых систем финансовые рынки теперь могут быть структурированы разными способами. Исторически сложилось так, что они были физическими местами встречи, в которых трейдеры приходили в контакт лицом друг к другу, и торговля происходила на основе цен, установленных на рынке. Сегодня многие финансовые рынки потеряли это измерение. Вместо этого цены отображаются в сети компьютерных экранов, а активы покупаются и продаются одним щелчком мыши или без какого-либо вмешательства человека. В таких случаях рынок становится все более виртуальным, поскольку физическая близость между трейдерами больше не нужна для начала торговли активами.

Несмотря на это изменение физической конфигурации финансовых рынков, обоснование для создания финансовых рынков остается таким же, как и когда-либо. Финансовые рынки существуют как средство перераспределения рисков от более рискованного до менее опасного риска. Некоторый риск связан с владением всеми финансовыми активами, поскольку стоимость этих активов может обесцениться. Чем рискованнее владельцы активов, тем больше они будут стремиться использовать финансовые рынки для поиска посредника, который готов принять этот риск от их имени. Это, конечно, не будет безрезультатным упражнением. Готовность посредника принять часть риска, воплощенного в активе, должна быть вознаграждена путем уплаты пошлины.

Это, например, принцип, посредством которого деньги растут на рынке капитала, чтобы предоставить ресурсы для инвестиции в новые производственные мощности. Инвестор с резервами наличности может предпочесть вкладывать эти деньги в актив, который имеет к нему минимальный риск — скажем, процентный банковский счет, который является чрезвычайно безопасным активом, поскольку у банка почти нулевой риск дефолта. В качестве альтернативы, эти инвесторы могут сделать свои наличные деньги доступными для предпринимателей через рынок капитала. Предприниматели подойдут к рынку капитала, чтобы привлечь дополнительные ресурсы, когда у них недостаточно собственных резервов наличности для финансирования своей деятельности, и они будут искать инвесторов для принятия некоторых из присущих рисков их предпринимательской деятельности. Инвесторы, которые делают свои наличные деньги таким образом, явно требуют возмещения, то есть платы за дополнительные риски, которые они берут, и эта компенсация принимает форму более высокой прибыли, чем будет доступна из менее рискованных инвестиций. Предприниматель должен оплатить возвращение сверх преобладающей ставки процента, что инвестор будет зарабатывать от простого банковского счета.

Плавно функционирующая рыночная среда теоретически демонстрирует симметричное распределение неприятия риска вокруг среднего значения, и оно будет заселено равным количеством вкладчиков и заемщиков. На практике, однако, ситуация довольно сложная из-за доминирования спекулятивного мотива для хранения активов.

Что такое финансовый рынок

Финансовый рынок — это любой рынок с ценными бумагами, акциями, облигациями, валютами и производными. Некоторые финансовые рынки небольшие, с небольшой активностью, в то время как другие торгуют триллионами долларов ценных бумаг ежедневно. Здесь покупатели и продавцы участвуют в торговле активами. Финансовые рынки обычно определяются прозрачными ценами, основными правилами торговли, расходами и сборами, и рыночными силами, определяющими цены бумаги. Финансовые рынки можно найти почти в каждой стране мира. Место, где физические лица участвуют в любой финансовой операции, относится к финансовому рынку. Рынки денег, где организованы крупномасштабные краткосрочные долги, и рынки капитала, на которых торгуются долгосрочные долги, составляют рынок.

Ценные бумаги включают облигации и акции, а товары могут быть золотом, серебром и другими металлами или сельскохозяйственными продуктами, такими как кофе, какао, пшеница, кукуруза и т. д. В качестве альтернативы финансовые рынки — это места, где сбережения из нескольких источников мобилизуются в сторону тех, кто нуждается в средствах. Они являются посредниками, которые направляют деньги от вкладчиков или кредиторов продавцам, или заемщикам.

В основном, финансовые рынки связаны с привлечением инвесторов (кредиторов) и заемщиков. Цены на финансовых рынках прозрачны, и в отношении торговли, расходов и сборов устанавливаются правила. В бизнесе и финансовом английском термин «рынок» относится к месту, где потенциальные покупатели и продавцы собираются вместе для торговли товарами и услугами, а также между сделками. Финансовый рынок также относится к товарным биржам. Они могут быть физическими местами или электронной системой. На этих рынках присутствуют корпорации и правительства для привлечения наличных средств, предприятия снижают риски, а инвесторы стремятся заработать деньги. Некоторые финансовые рынки очень проницательны, как эксклюзивные клубы, и дают возможность участникам с минимальной суммой денег, знаниями рынков или определенной профессией.

Финансовый рынок позволяет обеспечить не проблемный пул рисков, что в свою очередь приводит к эффективной структуре управления рисками. Однако на финансовом рынке нет дестабилизирующей спекуляции. Для дестабилизации рынков спекулянтам придется покупать активы на более чем преобладающую цену на спотовом рынке и продавать их за меньшее. Эта стратегия – неудача в деньгах, и постоянные убытки, которые создаст дестабилизирующий спекулянт, достаточны для того, чтобы очистить рыночную среду от любого такого актера. Тем не менее, спекулятивная торговля активами по-прежнему доминирует на современных финансовых рынках. В целом, доходность инвестиций считается прямо пропорциональной рискам, которые несет инвестор, удерживая определенный актив. Чем выше риск того, что инвестиции не будут прибыльными, тем выше ожидаемая прибыль будет. Спекулятивные позиции принимаются при поиске более высоких средних значений доходности. Инвесторы будут хеджировать, а не спекулировать, если доходность к двум стратегиям была одинаковой, потому что хеджирование — это более безопасная стратегия, чем спекуляция.

Однако, пытаясь увеличить ожидаемую норму прибыли, спекулянты также должны принять повышенный риск того, что вообще не может быть реализована доходность. Вдали от спекулятивных финансовых рынков, следуя модели учебного пула по риску, на самом деле они умножают риски владения финансовыми активами, подвергая цену этих активов капризам торговли. Спекулятивные финансовые рынки не представляют инвесторам прогнозируемую структуру цен, которая сводит к минимуму инвестиционный риск. Вместо этого они предлагают средства для получения дополнительного риска через неопределенность спекулятивных колебаний цен в поисках более высокой прибыли.

Спекулятивные финансовые рынки, как правило, функционируют относительно гладко, пока участники рынка остаются уверенными в том, что цена на принадлежащие им активы представляет собой справедливую стоимость. Однако такие рынки также подвержены моменту, в течение которого эта уверенность испаряется. В таких обстоятельствах имеет место шквал продажной деятельности. Это вызвано попытками инвесторов отключить активы, доходность которых вряд ли будет начисляться. Но все, что он делает, представляет риски, которые встроены в активы, что торгуются спекулятивно. Рынок, который лишен доверия, — это тот, в котором нет выхода из расширенных инвестиционных рисков, связанных с спекулятивной торговлей.

Финансовый рынок облегчает мобилизацию сбережений и превращает их в наиболее производительные виды использования. Это помогает определить цену ценных бумаг. Частое взаимодействие между инвесторами помогает в определении стоимости ценных бумаг на основе их спроса и предложения на рынке.

Типы финансовых рынков и их роли

Есть несколько разновидностей рынков:

- Рынки капитала. Любому учреждению или корпорации требуется капитал (фонды) для финансирования своей деятельности и осуществления собственных долгосрочных инвестиций. Для этого компания получает деньги за счет продажи бумаг в названии компании. Они покупаются и продаются на рынках капитала.

- Фондовые рынки. Дают возможность покупать и продавать акции публично продающих компаний. Они предоставляют компаниям доступ к капиталу с куском доли собственности в компании и потенциал прибыли, основанный на будущих результатах компании.

- Рынки облигаций. Представляет собой долговые инвестиции, в которые инвестор ссужает деньги предприятию (корпоративному или правительственному), что заимствует средства с фиксированной ставкой. Облигации используются для финансирования проектов. В номинальном выражении намного больше мировых фондовых рынков. Основными категориями облигаций являются корпоративные, муниципальные и казначейские облигации, банкноты и векселя.

- Денежный рынок. В денежные рынках ценных бумаг участвует прочая документация депозитами, банковские акцепты коммерческие бумаги, евродоллары, федеральные фонды. Инвестиции в денежный рынок также называются денежными вложениями из-за их коротких сроков погашения. Этот рынок используется широким кругом участников: от компании, собирающей деньги, продавая коммерческую бумагу на рынок инвестору. Этот рынок рассматривается как безопасное место для размещения денег благодаря высоколиквидному характеру ценных бумаг и краткосрочным срокам погашения. Поскольку они чрезвычайно консервативны, денежные ценные бумаги предлагают более низкие доходы. Но на этом рынке существуют риски, о которых должен знать любой инвестор, включая риск дефолта по бумагам, таким как коммерческий документ.

- Наличный или спотовый рынок. Инвестирование в наличные деньги — это очень сложный процесс, с возможностями как больших потерь, так и больших прибылей. На рынке наличных продаются за наличные и доставляются немедленно. Точно так же контракты, купленные и проданные на спотовом рынке, сразу же действуют. в отличие от других рынков, где торги определяются по форвардным ценам. Рынок наличных денег является сложным и деликатным. Сам характер продаваемых продуктов требует доступа к далеко идущей подробной информации и высокому уровню макроэкономического анализа и торговых навыков.

- Производные рынки. Производная называется так по какой-либо причине: ее стоимость получена из ее базового актива или активов. Производным является договор, но цена сделки определяется ценой основного актива. Примеры общих производных инструментов — форварды, фьючерсы, опционы, контракты на разницу. Эти инструменты не только сложны, но и являются стратегиями, предлагаемыми участниками этого рынка. Существует также множество производных инструментов, на внебиржевом (нерыночном) рынке, которые профессиональные инвесторы, учреждения и менеджеры хедж-фондов используют в разной степени, но играют незначительную роль в частных инвестициях.

- Межбанковский рынок. Это финансовая система и торговля валютами между банками и финансовыми учреждениями. Торговля идет на валютном рынке.

До недавнего времени торговля на валютном рынке в основном была областью крупных финансовых учреждениях и чрезвычайно состоятельных людей. Появление онлайн-торговли изменило все это, и теперь средние инвесторы могут покупать и продавать валюты легко с помощью мыши через онлайн-брокерские счета.

- Внебиржевой рынок. Это тип вторичного рынка также упоминается как дилер рынка. Термин «внебиржевой» относится к акциям, которые не торгуются на бирже. Ни одна из этих сетей не является обменом. Фактически, они описывают себя как поставщиков информации о стоимости для бумаг. Большинство бумаг, торгующих таким образом, являются из очень небольших компаний.

- Третий и Четвертый рынки. Они связаны с значительными объемами акций, которые должны быть совершены за сделку. Эти рынки занимаются сделками между брокерскими дилерами и учреждениями через внебиржевые электронные сети.

- Срочный рынок. Рынок деривативов — это финансовый рынок, торгующий ценными бумагами, которые получают свою стоимость от своего базового актива. Стоимость производного контракта определяется ценой базового объекта. Этот финансовый рынок торгует производными инструментами.

Первичные и вторичные рынки

Первичный рынок выдает бумаги на бирже. Финансирование включается за счет ценных бумаг на основе долговых обязательств или акций. Первичным рынкам, также известным как «рынки новых выпусков», способствуют андеррайтинговые группы, которые состоят из инвестиционных банков, что будут устанавливать начальный ценовой диапазон для данной бумаги, а затем контролируют ее продажу непосредственно инвесторам.

Финансовые продукты, в том числе предоставление кредитов, ипотечных кредитов, акций компании и страхования, покупаются и продаются на первичном и вторичном финансовых рынках. Финансовые продукты и ценные бумаги сначала выпускаются на первичном финансовом рынке. Существуют вторичные рынки, позволяющие покупателям и продавцам перепродавать свои продукты и контракты третьей стороне. Наиболее хорошо известный вторичный финансовый рынок — это фондовая биржа, которая позволяет торговать акциями компании, что были выпущены в прошлом.

Все финансовые рынки имеют первичный и вторичный элементы. Например, для того чтобы купить автомобиль, человек может взять кредит у банка с высокой улицей. В какой-то момент после этого банк-кредитор может продать контракт другому банку, который будет выплачивать первый банк за плату или ставку, а затем собирать платежи от первоначального заемщика. Точно так же владелец автомобиля может застраховать его у местного страховщика, который получает первоначальный взнос (премию). Затем страховщик может продать часть риска перестраховщику, который также может продать часть этого риска другому страховщику.

В первичных ранках выпускающая компания или группа получает денежные поступления от продажи, которая затем используется для финансирования бизнеса.

Первичные рынки могут предусмотреть повышенную волатильность по сравнению с вторичными рынками, потому что трудно оценить спрос на новую безопасность до тех пор, пока не произойдет несколько дней торговли. На первичном рынке стоимость устанавливается заранее, тогда как на вторичном рынке только основные силы определяют цену безопасности. В любой торговле на вторичном рынке денежные поступления направляются инвестору, а не непосредственно к основанию компании/организации.

Функции финансовых рынков

Все эти финансовые учреждения и рынки помогают фирмам привлекать деньги. Они могут осуществить это, взяв кредит у банка и погасив его с процентами, выпуская облигации для заимствования денег у инвесторов, что будут погашены с фиксированной ставкой, или предлагают инвесторам частичное владение в компании и требование о его остаточной наличности потоков в виде запасов.

Цены на финансовых рынках не могут указывать на истинную внутреннюю стоимость акций из-за макроэкономических сил, таких как налоги. Кроме того, цены на ценные бумаги в значительной степени зависят от информационной прозрачности, чтобы обеспечить эффективные и соответствующие цены, установленные рынком.

Финансовый рынок может быть физическим или виртуальным по сети (например, Интернет). Здесь люди, имеющие конкретный товар или услугу, которую они хотят продать (предложение), взаимодействуют с людьми, желающими его купить (спрос).

Цены на финансовом рынке определяются изменениями спроса и предложения. Если рыночный спрос будет устойчивым, увеличение предложения на рынке приведет к снижению рыночных цен и наоборот. Если рыночное предложение будет устойчивым, рост спроса приведет к росту рыночных цен и наоборот.

Производители рекламируют товары и услуги для потребителей на финансовом рынке с целью создания спроса. Кроме того, термин «рынок» тесно связан с финансовыми активами и ценами на бумаги (например, фондовый рынок или рынок облигаций).

Типы акций

Акции — это выплата дивидендов прямо пропорциональна прибыли, полученной организацией. Чем выше прибыль, тем выше дивиденд, снижается прибыль и уменьшается дивиденд. В доле акций дивиденды выплачиваются с плавающей процентной ставкой. На финансовом рынке ест несколько типов акций:

- Привилегированные акции. Предпочитают выплату дивидендов, называются привилегированными акциями. Акционеры имеют фиксированную ставку дивидендов в случае привилегированных акций.

- Акционеры-учредители. Акции, принадлежащие руководству или учредителям организации, называются акциями учредителей.

- Бонусные акции. Бонусные акции часто выставляются акционерам, когда организация получает прибавочную прибыль. Должностные лица компании могут принять решение о выплате дополнительной прибыли акционерам либо в виде денежных средств (дивидендов), либо выдать им бонус-акцию. Бонусные акции часто выставляются организациями акционерам бесплатно в качестве подарка пропорционально их существующим акциям с организацией.

Чтобы купить акции нужно найти хорошего брокера для себя. Он должен быть хорошо осведомлен о рынке акций. Чтобы инвестировать в акции, необходимо открыть учетную запись для онлайн-трейдинга. Индивидууму необходимо иметь свою карточку банковский счет, другие необходимые удостоверения личности, адресные доказательства и так далее.

Влияние финансовых рынков на экономические показатели

По данным Федерального резервного банка, хорошо развитые, правильно управляемые финансовые рынки играют решающую роль в содействии здоровью и эффективности экономики страны. Существует тесная, позитивная взаимосвязь между развитием и экономическим ростом. Финансовые рынки помогают эффективно направлять поток сбережений и инвестиций в экономику такими способами, которые способствуют накоплению капитала и производству товаров и услуг. Сочетание хорошо развитых финансовых рынков и институтов, а также разнообразных финансовых продуктов и инструментов соответствует потребностям заемщиков и кредиторов и, следовательно, общей экономике. Финансовый рынок начинается со сбережений. Сберегательный счет обеспечивает безопасное и удобное место (банк), чтобы содержать деньги, которые вам не нужны немедленно, плюс вы зарабатываете на них проценты.

Однако деньги сберегательных счетов не просто лежат в гигантском сейфе в банке. Банки используют эти деньги, чтобы помочь другим людям и организациям покупать дома, автомобили, ходить в университет или брать деньги на сотни различных целей. Когда банки предоставляют деньги, они используют все деньги, которые депонировали в нем. Таким образом, банки выступают в качестве финансовых рынков за деньги. Банковские кредиты могут способствовать экономическому росту, но в один прекрасный день деньги должны будут быть возвращены, а также с процентами и комиссией для покрытия административных расходов.

Люди используют деньги для инвестиций. Когда мы покупаем облигации, мы предоставляем компаниям или правительствам кредит. Когда мы покупаем акции, мы покупаем часть собственности компаний. Компании могут использовать эти деньги для роста, покупки нового оборудования, увеличения расходов на рекламу, найма новых сотрудников или исследования новых продуктов. На финансовых рынках инвесторы стремятся покупать по самой низкой доступной цене, а продавцы стремятся к самой высокой доступной цене.

Деньги можно инвестировать во многие различные типы рынков, включая биржи, внебиржевые рынки, валютные биржи, рынки сырьевых товаров и фьючерсные рынки. Инвестиции сегодня можно приобрести двадцать четыре часа в день. Когда открывается рынок в Нью-Йорке, токийский рынок только что закрылся, а лондонский рынок на полпути через рабочий день. То, что происходит на одном финансовом рынке, влияет на цены на всех рынках мира.

Финансовые рынки чрезвычайно важны для общего здоровья экономики. С эффективными рынками кредитования и капитала, займы и инвестиции будут ограничены, и вся макроэкономика может пострадать. Финансовые рынки часто не формируются в командной экономике и в менее развитых странах, что приводит к низким уровням инвестиций и низким темпам роста.

Анализ финансового рынка

Анализ рынка касается эффективности конкретного рынка. Эффективность финансового рынка зависит от эффективности общего количества бумаг на этом рынке. В тот день, когда рынок закрывается с ценами на большинство своих ценных бумаг с более высокой стороны, можно сказать, что он хорошо справился. Это отражено в рыночном индикаторе, который отслеживает эффективность устойчивых бумаг, что торгуются на этом конкретном рынке.

Некоторые из самых известных индексов рынка бумаг в мире:

- Footsie — финансовый рынок Лондона.

- Dow Jones — финансовый рынок в Нью-Йорке.

- Hang Seng — финансовый рынок Гонконга.

- BSE Sensex — финансовый рынок в Мумбаи.

- Nikkei — финансовый рынок Токио.

- Nifty — индийский национальный финансовый рынок.

Индекс рынка стал особенно важен в современной рыночной экономике, которая очень быстро интегрируется в глобальном масштабе. Трейдеры не ограничивают торговлю бумагами только на рынках в стране их происхождения, но инвестируют в большое количество рынков по всему миру. Поскольку все больше и больше инвестиционных компаний, развивающих глобальные масштабы, финансовые рынки по всему миру интегрируются по масштабам, которые никогда не представлялись.

В результате анализ рынков стал одним из основных видов деятельности как на рынке, так и вне его. Например, когда правительство страны, где расположен рынок, объявляет новую меру политики, направленную на дерегулирование особенно удушающей части отраслевого сегмента, это может оказать положительное влияние на финансовый рынок. Аналитики финансового рынка не могут предвидеть такие факторы, и поэтому влияние таких факторов не подпадает под основную сферу анализа финансового рынка. Однако большинство аналитиков откладывают некоторое пространство для влияния внешних факторов на рынок, и они делают это в равной мере как для позитивных, так и для негативных факторов.

Анализ рынка стал узкоспециализированной деятельностью, ограниченной группами экспертов, известными как технические аналитики. которые проявляют особый интерес к анализу финансового рынка и рыночной экономике. Число факторов, влияющих на рынки, быстро растет, и все больше аналитиков углубляются в ситуации, влияющие на поведение рынка. Но прогресс технологий в рыночный анализ все более усложняет задачу, связанную с сложностями анализа рынка.

Некоторые из наиболее важных видов анализа, влияющих на финансовые рынки:

- Фундаментальный анализ.

- Анализ рынка бумаг.

- Технический анализ рынка бумаг.

- Индексный анализ моментов.

- Анализ импульсов ценной бумаги.

- Анализ диаграммы цен.

- Анализ рынка.

- Индикаторы тенденции рынка.

Заключение

Финансовый рынок облегчает операции продаж, а также между производителями и потребителями. Рынки испытывают колебания и ценовые сдвиги в результате изменений спроса и предложения. Эти изменения обусловлены колебаниями многих переменных, включая, но не ограничиваясь, предпочтения и восприятие потребителей, доступность материалов и внешних социально-политических событий (например, войны, государственные расходы и безработица).

www.finanbi.ru

Понятие финансового рынка и его виды

Трейдерская деятельность происходит на поприще рынка финансов, а само понятие финансового рынка неразрывно связано с регулированием денежного обращения и перераспределения ресурсов между заемщиками и кредиторами различных стран, регионов и отраслей. Именно на нем происходят процессы уравновешивания между спросом и предложением капитала (подробнее об этом). И, как на обычном рынке существуют разные товарные зоны (молочная, мясная, овощная и пр.), так на финансовом рынке выделяют несколько сегментов (соответствующих активам), дающих простор для совершения торговых операций. Оборот ФР составляют все активы, обладающие высокой ликвидностью. Не стоит путать его с биржей, ведь финансовый рынок – это система отношений, структура, нечто нематериальное (может, от этого и пошел слух, что на нем делают деньги «из воздуха»), а биржа – это место для совершения сделок, посредник, объединяющий продавцов и покупателей.

Виды рынка финансов

К основным видам финансового рынка относят:

- Сегмент кредитных отношений по предоставлению, использованию и погашению ссудного капитала в течение заранее оговоренного срока времени. Участниками являются физические и юридические лица-заемщики, посреднические организации, временно аккумулирующие и предоставляющие в долг свободные денежные средства, и инвесторы.

- Рынок валютных банковских отношений между другими кредитными учреждениями и клиентами по купле-продаже иностранных денежных знаков (другими словами, FOREX).

- Фондовый сектор, в котором перераспределяются денежные средства с помощью ценных бумаг. Он является важнейшим условием экономического развития крупнейших стран мира.

В основные виды финансовых рынков обычно добавляют еще:

- Рынок страховых продуктов, активно воздействующих на финансовые потоки разных стран. Они обеспечивают взаимосвязь капиталов организаций и населения, государственного бюджета и банков, иных финансовых институтов.

- Сегмент инвестиционной деятельности по осуществлению сделок купли-продажи инвестиционных продуктов — недвижимости, оборудования, средств связи, нематериальных активов и посреднических услуг.

- Сырьевой рынок, где объектом торговых отношений являются черные и цветные металлы, пшеница, нефть, газ и другая продукция.

Мировой финансовый рынок включает в себя продавцов, покупателей, спекулянтов (трейдеров) и финансовых посредников (брокеров и дилеров), которые внимательно отслеживают последние изменения курсовых валютных колебаний, стоимости ценных бумаг и акций, страховых продуктов и сырья (подробнее об рыночных участниках здесь). Дилерами могут быть только юридические лица, а брокерам, работающим на территории России, в идеале необходима лицензия от Центрального Банка России. В реальности же они регистрируются в оффшорных зонах, чтобы обойти проблемы законодательного характера. Поэтому для защиты трейдеров «на сцену» вступают независимые регуляторы (ЦРОУФР, КРОУФР, ЦРФИН, НАФД, CySEC, MiFid). Трейдером может стать любой совершеннолетний человек, желающий попробовать себя на новом поприще и обладающий начальным капиталом.

comments powered by HyperCommentsmndet.ru