Как платится НДС?

О сроках уплаты НДС-2018, а также о сроках сдачи деклараций по НДС в 2018 году, читайте в отдельных материалах.

По общему правилу налогоплательщики НДС должны уплатить исчисленный налог по окончании налогового периода 3-мя равными платежами: не позднее 25 числа каждого из 3-х месяцев, следующих за этим периодом (п. 1 ст. 174 НК РФ). А налоговый период по НДС – это квартал (ст. 163 НК РФ). Если крайний срок уплаты НДС выпадает на выходной или нерабочий праздничный день, то последний день, когда платить НДС еще можно, – это следующий за ним рабочий день (п. 7 ст. 6.1 НК РФ).

Таким образом, сроки уплаты НДС за 4 квартал 2018 года – это по 1/3 суммы налога не позднее 25 января 2019 года, 25 февраля 2019 года и 25 марта 2019 года.

Уплата НДС в 2019 году: сроки уплаты

Покажем эти сроки в таблице.

| Период | До какого числа платить НДС |

|---|---|

| IV квартал 2018 г. | 25 января 2019 г. |

| 25 февраля 2019 г. | |

| 25 марта 2019 г. | |

| I квартал 2019 г. | 25 апреля 2019 г. |

| 27 мая 2019 г. | |

| 25 июня 2019 г. | |

| II квартал 2019 г. | 25 июля 2019 г. |

| 26 августа 2019 г. | |

| 25 сентября 2019 г. | |

| III квартал 2019 г. | 25 октября 2019г. |

| 25 ноября 2019 г. | |

| 25 декабря 2019 г. |

Более ранняя уплата НДС

Налоговый кодекс разрешает более раннюю уплату налога (п. 1 ст. 45 НК РФ). В отношении НДС это тоже возможно, но не ранее окончания очередного налогового периода. Вы можете перечислить в первом месяце после истекшего квартала, например, 2/3 суммы исчисленного НДС, а можете и весь налог в полной сумме.

То есть раньше платить НДС можно, а вот позже – нежелательно. За несвоевременное перечисление налога грозят пени (ст. 75 НК РФ).

Рассчитать пени можно с помощью Калькулятора пеней на нашем сайте.

Период уплаты НДС для спецрежимников

Как известно, организации и ИП, применяющие спецрежимы, а также иные лица, поименованные в п. 5 ст. 173 НК РФ, должны уплатить НДС, если выставили своему покупателю счет-фактуру с выделенной суммой налога. Для них срок уплаты НДС в 2019 году – не позднее 25 числа месяца, следующего за отчетным кварталом (в котором был выставлен такой счет-фактура), причем уже без разбивки налога на части (п. 4 ст. 174 НК РФ). То есть вся сумма уплачивается в указанный срок.

Срок уплаты НДС налоговыми агентами

Налоговые агенты, которые приобрели работы или услуги у иностранных организаций, не состоящих на учете в налоговых органах РФ, и оплатили их деньгами, уплачивают НДС одновременно с перечислением вознаграждения иностранному лицу. Иными словами, в банк необходимо направить сразу 2 платежки – одну на перечисление денег иностранному контрагенту, другую – на перечисление удержанного НДС (п. 4 ст. 174 НК РФ).

А вот все другие налоговые агенты уплачивают НДС в те же сроки, что и налогоплательщики – тремя равными частями не позднее 25 числа каждого из 3-х месяцев, следующих за кварталом.

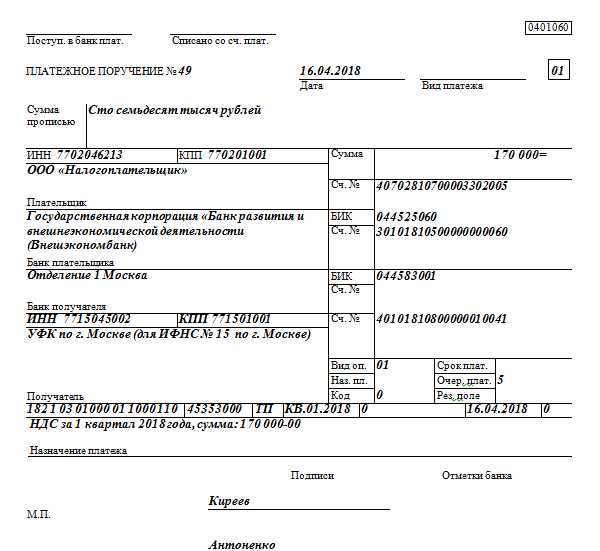

Реквизиты для уплаты НДС

В какой бюджет платится НДС? Полностью в федеральный. Чтобы НДС поступил по назначению (на нужный счет), необходимо правильно заполнить платежное поручение на уплату НДС. Указываемый в нем КБК будет зависеть от того, в отношении каких операций налог был начислен, а код статуса плательщика – от того, кто платит НДС (плательщик или налоговый агент).

Сроки сдачи НДС-декларации

Сдать НДС-декларацию (утв. Приказом ФНС от 29.10.2014 N ММВ-7-3/558@) в свою ИФНС необходимо не позднее 25 числа месяца, следующего за истекшим кварталом (п. 5 ст. 174 НК РФ). Данное правило едино и для налогоплательщиков НДС, и для налоговых агентов, и для лиц, указанных в п. 5 ст. 173 НК РФ. Если последний день срока сдачи НДС-декларации попадет на выходной или нерабочий праздничный день, то представить ее в налоговую можно и на следующий рабочий день (п. 7 ст. 6.1 НК РФ). Это не будет считаться просрочкой.

Скачать форму декларации по НДС

Срок сдачи НДС в 2019 году

Декларацию нужно сдать в следующие сроки.

| Период | До какого числа сдать декларацию по НДС |

|---|---|

| IV квартал 2018 г. | 25 января 2019 г. |

| I квартал 2019 г. | 25 апреля 2019 г. |

| II квартал 2019 г. | 25 июля 2019 г. |

| III квартал 2019 г. | 25 октября 2019 г. |

glavkniga.ru

Сроки сдачи НДС в 2019 году

Приказ ФНС № ММВ-7-3/558@ утвердил форму и формат декларации по НДС. На что важно обратить внимание при сдаче декларации по НДС? В какие сроки нужно отчитаться в 2019 году?

Сроки сдачи декларации по НДС

Крайней датой для сдачи декларации по НДС является 25 число месяца, следующего за отчетным кварталом (п. 5 ст. 174 НК РФ).

По итогам IV квартала 2018 года отчитаться нужно до 25.01.2019.

По НДС, начисленному и принятому к вычету в 2019 году, сдать декларацию нужно:

за 1 квартал 2019 года — до 25.04.2019;

за 2 квартал 2019 года — до 25.07.2019;

за 3 квартал 2019 года — до 25.10.2019;

за 4 квартал 2019 года — до 25.01.2020.

Если срок сдачи выпадет на выходной день, декларацию следует направить не позднее первого рабочего дня, идущего после отчетной даты.

Заполните и отправьте онлайн-декларацию по НДС без ошибок и прямо сейчас! Для вас 3 месяца Контур.Экстерна бесплатно.

Попробовать

Что включает декларация

Декларация включает титульный лист и 12 разделов.

Титульный лист и раздел 1 декларации представляют все налогоплательщики (налоговые агенты).

Разделы 2 — 12, а также приложения к разделам 3, 8 и 9 декларации включаются в состав декларации при осуществлении налогоплательщиками соответствующих операций.

Чтобы отправить декларацию в ФНС по телекоммуникационным каналам связи, нужно выгрузить данные в формате xml, который установлен налоговой службой. После этого они объединяются в архив и одним пакетом передаются в ФНС.

Как избежать сложностей при отправке декларации

Во-первых, важно определить, как будет происходить выгрузка данных из учетной системы и преобразование в необходимый формат xml. При большом объеме операций заполнить декларацию лично бухгалтеру будет достаточно сложно. Для этих целей оптимально использовать специальный программный продукт, конвертирующий информацию (из таблиц Excel в xml-формат). Например, сервис НДС+ (Сверка) преобразует xls-, xlsx- и csv-файлы в установленный налоговым органом формат.

Во-вторых, чтобы не столкнуться с ошибками при выгрузке файлов или передаче декларации, важно, чтобы все данные были введены правильно. Для этого необходимо вносить сведения в книги покупок и продаж, а также заполнять счета-фактуры согласно всем установленным требованиям (Постановление Правительства РФ от 26.12.2011 № 1137).

В-третьих, при отправке электронной декларации важно не допустить «перевеса». Декларации с приложениями могут весить вплоть до нескольких гигабайт, а значит, на подготовку и отправку такого объема уйдет много времени. Следует предварительно проконтролировать, справится ли с такими задачами компьютер и интернет-канал.

Как ФНС сверяет данные по счетам-фактурам

Для налоговых органов важно найти для каждого счета-фактуры экземпляр второго контрагента и сверить их друг с другом. Если при проверке обнаруживается, что счета-фактуры чем-то различаются, ФНС запрашивает у юридического лица или ИП соответствующие пояснения.

После этого у компании есть пять дней для того, чтобы отправить в ответ декларацию с уточнениями или документы, содержащие подтверждения сведений, указанных в счетах-фактурах. В противном случае организация будет наказана соответствующим штрафом (п. 1 ст. 126 НК РФ).

Порядок документооборота

После того как налогоплательщик отправил декларацию, налоговая служба проверяет, соответствует ли та запрашиваемому формату. Если есть нарушения, организации будет выслано уведомление об отказе в приеме, после чего требуется повторно передать декларацию и приложения.

Когда проверка на соответствие формату пройдена, организация получает квитанцию о приеме, и это означает, что декларация принята.

Заходите и регистрируйтесь с сертификатом ЭП

(любого УЦ РФ) в Контур.Экстерне

и пользуйтесь сервисом 3 месяца бесплатно!

Попробовать

Отправка декларации по НДС (с приложениями) через Контур.Экстерн

www.kontur-extern.ru

Декларация по НДС за 4 квартал — заполнение и сроки сдачи

«НДС 4 квартал» — для бухгалтера эта фраза означает очередной отчетный марафон: обработка исходных данных — заполнение отчетной формы — передача готового отчета налоговикам — перечисление в бюджет налога. Наш материал поможет вам отчитаться вовремя и без ошибок.

25 января 2018 года — основная отчетная дата по НДС за 4 квартал

Этапы подготовки НДС-декларации

Когда нужно перечислить налог в бюджет и какой КБК поставить в платежке?

Итоги

25 января 2018 года — основная отчетная дата по НДС за 4 квартал

Придерживайтесь основного срока сдачи декларации по НДС за 4 квартал, который указан в п. 5 ст. 174 НК РФ — не позднее 25.01.2018. Лучше не дотягивать до последнего отчетного дня и заранее передать контролерам НДС-отчет.

О планах законодателей по корректировке системы НДС-платежей рассказываем в сообщении.

Учитывая, что представить декларацию по НДС в налоговый орган в большинстве случаев можно только в электронном виде по ТКС (абз. 3 п. 5 ст. 174 НК РФ), технические сбои компьютерной техники и/или проблемы с интернетом могут стать причиной несвоевременного поступления НДС-декларации контролерам.

Если декларация вовремя не попала налоговикам по вине налогоплательщика, налоговики вправе привлечь его к ответственности по ст. 119 НК РФ.

Размеры налоговых санкций узнайте здесь.

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

ПодписатьсяЭтапы подготовки НДС-декларации

Процесс заполнения декларации НДС за 4 квартал 2-этапный:

- Подготовительный этап — на этом этапе проверьте корректность информации, отраженной в книге покупок и книге продаж, на основе которых формируется НДС-декларация.

- Основной этап — о нем поговорим подробнее.

На основном этапе подготовки декларации НДС 4 квартала

- начните оформление с титульного листа, обязательно заполните раздел 1, остальные разделы (2–12) заполняйте данными при наличии тех или иных операций;

- подсказки с правилами заполнения декларации смотрите по ссылке;

- нюансы отражения информации по отдельным строкам узнайте из нашей рубрики;

- проверьте корректность занесенных данных с помощью контрольных соотношений — вам в помощь этот материал.

Сложности с расчетом НДС? Воспользуйтесь размещенным на нашем сайте калькулятором.

Когда нужно перечислить налог в бюджет и какой КБК поставить в платежке?

Перед оформлением платежки для перечисления НДС за 4 квартал в бюджет:

- Определите объем налоговых перечислений. В платежке следует всю сумму из декларации (уплата не позже 25.01.2018) или по 1/3 от задекларированной суммы (не позднее 25-го числа каждого месяца с января по март 2018 года) (п. 1 ст. 174 НК РФ). В феврале и марте 2018 года крайний срок уплаты НДС сдвинут на 1 день из-за попадания на воскресенье.

Когда нельзя дробить НДС-платеж, расскажем в статье.

- Определитесь с плательщиком: перечисление будет происходить с расчетного счета компании или со счета иного лица (приказ Минфина России от 05.04.2017 № 58н). Если за вас платит иное лицо, обратите внимание на заполнение платежных реквизитов.

О них мы рассказывали в сообщении.

Для оформления платежного поручения на уплату НДС за 4 квартал КБК возьмите из приказа Минфина России от 01.07.2013 № 65н. Он предусматривает 3 разных КБК для НДС и 3 КБК для перечисления пени и штрафов по налогу.

Подробнее об этом смотрите в материале.

Итоги

25.01.2018 — крайняя отчетная дата по НДС за 4 квартал. При оформлении декларации обязательному заполнению подлежат титульный лист и раздел 1, остальные разделы оформляются при наличии тех или иных операций.

Указанную в декларации сумму налога разделите на 3 части и перечисляйте в бюджет в определенный срок — не позднее 25.01.2018, 26.02.2018 и 26.03.2018.

nalog-nalog.ru

Название отчета ИП | Отчетный период | Срок сдачи | Куда сдавать |

Сроки подачи отчетности на ОСНО для ИП с работниками | |||

Декларация о доходах 3-НДФЛ | За 2017 год | 03.05.2018 | ежегодно в ИФНС |

Декларация по НДС | 1 квартал 2018 г. | 25.04.2018 | ежеквартально в ИФНС только в электронном виде |

Расчет 6-НДФЛ | 1 квартал 2018 г. | 03.05.2018 | ежеквартально в ИФНС |

Расчет по страховым взносам | 1 квартал 2018 г. | 03.05.2018 | ежеквартально в ИФНС |

Расчет 4-ФСС по страхвзносам на «травматизм» | 1 квартал 2018 г. | 20.04.2018 – на бумаге 25.04.2018 — электронно | ежеквартально в ФСС |

Сведения о застрахованных лицах СЗВ-М | Январь 2018 Февраль 2018 Март 2018 | 15.02.2018 15.03.2018 16.04.2018 | ежемесячно в ПФР |

Сроки сдачи отчетности ИП на УСН с работниками | |||

Декларация по единому налогу при УСН | 2017 год | 03.05.2018 | ежегодно в ИФНС |

Расчет 6-НДФЛ | 1 квартал 2018 г. | 03.05.2018 | ежеквартально в ИФНС |

Расчет по страховым взносам | 1 квартал 2018 г. | 03.05.2018 | ежеквартально в ИФНС |

Расчет 4-ФСС по страхвзносам на «травматизм» | 1 квартал 2018 г. | 20.04.2018 – на бумаге 25.04.2018 — электронно | ежеквартально в ФСС |

Сведения о застрахованных лицах СЗВ-М | Январь 2018 Февраль 2018 Март 2018 | 15.02.2018 15.03.2018 16.04.2018 | ежемесячно в ПФР |

Сроки сдачи отчетности ИП с работниками на ЕНВД | |||

Декларация по ЕНВД | 1 квартал 2018 | 20.04.2018 | ежеквартально в ИФНС |

Расчет 6-НДФЛ | 1 квартал 2018 г. | 03.05.2018 | ежеквартально в ИФНС |

Расчет по страховым взносам | 1 квартал 2018 г. | 03.05.2018 | ежеквартально в ИФНС |

Расчет 4-ФСС по страхвзносам на «травматизм» | 1 квартал 2018 г. | 20.04.2018 – на бумаге 25.04.2018 — электронно | ежеквартально в ФСС |

Сведения о застрахованных лицах СЗВ-М | Январь 2018 Февраль 2018 Март 2018 | 15.02.2018 15.03.2018 16.04.2018 | ежемесячно в ПФР |

Сроки подачи отчетности ИП с работниками на патентной системеОтчетность по «патентному» налогу для предпринимателей, работающих на ПСН, отсутствует, но они отчитываются за своих наемных сотрудников. | |||

Расчет 6-НДФЛ | 1 квартал 2018 г. | 03.05.2018 | ежеквартально в ИФНС |

Расчет по страховым взносам | 1 квартал 2018 г. | 03.05.2018 | ежеквартально в ИФНС |

Расчет 4-ФСС по страхвзносам на «травматизм» | 1 квартал 2018 г. | 20.04.2018 – на бумаге 25.04.2018 — электронно | ежеквартально в ФСС |

Сведения о застрахованных лицах СЗВ-М | Январь 2018 Февраль 2018 Март 2018 | 15.02.2018 15.03.2018 16.04.2018 | ежемесячно в ПФР |

Сроки сдачи отчетности ИП с работниками на ЕСХНКвартальная отчетность по ЕСХН не предусмотрена. | |||

Декларация по ЕСХН | За 2017 год | 02.04.2018 | ежегодно в ИФНС |

Расчет 6-НДФЛ | 1 квартал 2018 г. | 03.05.2018 | ежеквартально в ИФНС |

Расчет по страховым взносам | 1 квартал 2018 г. | 03.05.2018 | ежеквартально в ИФНС |

Расчет 4-ФСС по страхвзносам на «травматизм» | 1 квартал 2018 г. | 20.04.2018 – на бумаге 25.04.2018 — электронно | ежеквартально в ФСС |

Сведения о застрахованных лицах СЗВ-М | Январь 2018 Февраль 2018 Март 2018 | 15.02.2018 15.03.2018 16.04.2018 | ежемесячно в ПФР |

spmag.ru

Сроки сдачи НДС

Декларация по НДС представляется не позднее 25 числа месяца, следующего за отчетным кварталом (п. 5 ст. 174 НК РФ). Соответственно, сроки сдачи отчетности по НДС в 2018 году будут следующими:

| Период, за который подается декларация по НДС | Крайний срок подачи декларации |

|---|---|

| За IV квартал 2017 года | 25.01.2018 |

| За I квартал 2018 года | 25.04.2018 |

| За II квартал 2018 года | 25.07.2018 |

| За III квартал 2018 года | 25.10.2018 |

Срок сдачи НДС за 4 квартал 2018 года

Декларацию по НДС за этот период необходимо представить не позднее 25.01.2019.

НДС при импорте: сроки сдачи декларации

Организации и ИП, ввозящие товары из стран ЕАЭС, должны отчитаться перед ИФНС, представив декларацию по НДС при импорте не позднее 20 числа месяца, следующего за месяцем принятия на учет импортных товаров/сроком платежа по договору (п.20 Приложения № 18 к Договору о Евразийском экономическом союзе).

В 2018 году импортерам необходимо представить соответствующую декларацию по НДС в следующие сроки:

| Период, за который подается декларация по НДС при импорте | Крайний срок подачи декларации |

|---|---|

| За декабрь 2017 года | 22.01.2018 |

| За январь 2018 года | 20.02.2018 |

| За февраль 2018 года | 20.03.2018 |

| За март 2018 года | 20.04.2018 |

| За апрель 2018 года | 21.05.2018 |

| За май 2018 года | 20.06.2018 |

| За июнь 2018 года | 20.07.2018 |

| За июль 2018 года | 20.08.2018 |

| За август 2018 года | 20.09.2018 |

| За сентябрь 2018 года | 22.10.2018 |

| За октябрь 2018 года | 20.11.2018 |

| За ноябрь 2018 года | 20.12.2018 |

Декларацию по НДС при импорте за декабрь 2018 года нужно представить уже в 2019 году – не позднее 21.01.2019.

glavkniga.ru

Сроки уплаты НДС за 1 квартал 2018 года (по 1/3)

Вовремя перечисляйте квартальный НДС, чтобы избежать пеней и блокировки счетов. Смотрите таблицу со сроками уплаты НДС за 1 квартал 2018 года — так вы не пропустите первоквартальные платежи.

Сроки уплаты НДС за 1 квартал 2018 года по НК РФ

Общие сроки. Организации и налоговые агенты платят налог по итогам каждого квартала равными частями — по 1/3 от квартальной суммы. Перечисляют такие платежи не позднее 25-го числа каждого из трех месяцев, следующего за истекшим кварталом (п. 1 ст. 174 НК РФ). Если срок выпадает на выходной или праздник, то переносится на ближайший рабочий день (п. 7 ст. 6.1 НК РФ). Как правило, сроки не переносятся более, чем на один-два дня.

По Налоговому кодексу можно перечислять сразу весь НДС за квартал или неравные суммы. Если в первых двух месяцах квартала перечислить налог в размере больше чем 1/3 от квартальной суммы, то нарушения нет. Излишнюю сумму налоговики зачтут в счет будущих платежей. Но если в каждом месяце или в одном из них уплачено меньше 1/3 квартального налога, то возможны пени и взыскание недоимки.

Сроки уплаты НДС за 1 квартал 2018 года следующие:

- первая 1/3 — не позднее 25 апреля 2018 г.;

- вторая 1/3 — не позднее 25 мая 2018 г.;

- третья 1/3 — не позднее 26 июня 2018 г. (с переносом на один день).

Сроки уплаты иностранными лицами. Если российская компания приобретает работы (услуги) у иностранной организации, она становится налоговым агентом и обязана перечислить НДС за нее. При этом уплатить налог в бюджет РФ нужно одновременно с оплатой данных работ (услуг) иностранному лицу (п. 4 ст. 174 НК РФ).

Сроки при импорте из стран ЕАЭС. При импорте в РФ налог платят вместе с таможенными платежами. НДС при импорте из стран ЕАЭС нужно уплатить не позднее 20-го числа месяца, следующего за тем, в котором товары приняли к учету или наступил срок платежа по договору лизинга (п. 19 приложения 18 к Договору о ЕАЭС). Например, за март 2018 года, когда ввезенный товар был принят на учет, нужно заплатить налог не позднее 20 апреля.

Статьи по теме:

Какой срок уплаты НДС указывать в платежке за 1 квартал 2018 года

Если перечисляете НДС, в реквизите налоговый период (поле 107) платежного поручения укажите 10 знаков.

- Первые два знака — периодичность платежа (КВ).

- Следующие два — номер квартала (01-04).

- Последние четыре — год, за который платят налог. При погашении недоимки пишут срок уплаты из требования.

Смотрите ниже образец платежки для организации-налогоплательщика (читайте также о платежке в статье Платежное поручение НДС в 2018 году: образец).

Образец платежного поручения по НДС за 1 квартал 2018 года

Статьи по теме:

www.gazeta-unp.ru

| Бланк декларации, расчета, сведений | Утвержден | Срок сдачи |

| Фонд социального страхования | ||

| Подтверждение основного вида экономической деятельности за 2017 год | Приказ Минздравсоцразвития России от 31.01.2006 N 55 | 16 апреля |

| Форма 4 ФСС РФ. Расчет по начисленным и уплаченным страховым взносам на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, а также по расходам на выплату страхового обеспечения | Приказ ФСС № 381 от 26.09.2016 (в редакции приказа от 07.06.2017 № 275) | 20 апреля (в бумажном виде) 25 апреля(в форме электронного документа) |

| НДФЛ | ||

| Расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (6-НДФЛ) | Приказ ФНС РФ № ММВ-7-11/485@ от 30.10.15 (ред. от 17.01.2018) Новая форма! | 3 мая |

| Страховые взносы на пенсионное и медицинское страхование | ||

| СЗВ-М Сведения о застрахованных лицах | Постановление Правления ПФ РФ от 01.02.2016 N 83п | 15 февраля 15 марта 16 апреля |

| ДСВ-3 Реестр застрахованных лиц, за которых перечислены дополнительные страховые взносы на накопительную пенсию и уплачены взносы работодателя | Постановление Правления ПФ РФ 09.06.2016 N 482п | 20 апреля |

| Расчет по страховым взносам | Приказ ФНС России N ММВ-7-11/551@ от 10.10.2016 | 3 мая |

| НДС, акцизы и алкоголь | ||

| Представление журнала учета полученных и выставленных счетов-фактур по установленному формату в электронной форме за I квартал 2018 г. Журнал представляется неналогоплательщиками НДС, налогоплательщиками, освобожденные по ст.145 НК, не признаваемые налоговыми агентами, в случае выставления и (или) получения ими счетов-фактур при осуществлении предпринимательской деятельности по посредническим договорам. | Пункт 5.2. статьи 174 Налогового кодекса РФ | 20 апреля |

| Представление налоговой декларации по косвенным налогам при импорте товаров на территорию РФ с территории государств – членов Евразийского экономического союза | Приказ Минфина РФ № 69н от 07.07.2010 | 20 февраля 20 марта 20 апреля |

| Налоговая декларация по налогу на добавленную стоимость | Приказ ФНС РФ № ММВ-7-3/558@ от 29.10.2014 (ред. от 20.12.2016) | 25 апреля |

| Налоговая декларация по акцизам на этиловый спирт, алкогольную и (или) подакцизную спиртосодержащую продукцию | Приказ ФНС РФ № ММВ-7-3/1@ от 12.01.2016 | 26 февраля 26 марта 25 апреля |

| Налоговая декларация по акцизам на автомобильный бензин, дизельное топливо, моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей, прямогонный бензин, средние дистилляты, бензол, параксилол, ортоксилол, авиационный керосин, природный газ, автомобили легковые и мотоциклы | Приказ ФНС РФ № ММВ-7-3/1@ от 12.01.2016 | 26 февраля 26 марта 25 апреля |

| Представление деклараций по алкоголю (за исключением деклараций по объему винограда) | Постановление Правительства РФ от 09.08.2012 N 815 (ред. от 13.05.2016) | 20 апреля |

| ЕНВД | ||

| Налоговая декларация по ЕНВД | Приказ ФНС РФ № ММВ-7-3/353@ от 04.07.2014 (ред.от 19.10.2016 г.) Будет новая декларация! | 20 апреля

|

| Единая (упрощенная) налоговая декларация | ||

| Единая (упрощенная) налоговая декларация | Приказ Минфина РФ№ 62н от 10.02.2007 | 20 апреля |

| Налог на прибыль | ||

| Налоговая декларация по налогу на прибыль организаций, исчисляющих ежемесячные авансовые платежи по фактически полученной прибыли | Приказ ФНС России от 19.10.2016 № ММВ-7-3/572@ | 28 февраля 28 марта 28 апреля |

| Налоговая декларация по налогу на прибыль организаций, для которых отчетным периодом является первый квартал, полугодие и девять месяцев | Приказ ФНС России от 19.10.2016 № ММВ-7-3/572@ | 28 апреля |

| Налоговый расчет (информация) о суммах выплаченных иностранным организациям доходов и удержанных налогов (при исчислении ежемесячных платежей) | Приказ ФНС России от 02.03.2016 № ММВ-7-3/115@ | 28 февраля 28 марта 28 апреля |

| Налоговый расчет (информация) о суммах выплаченных иностранным организациям доходов и удержанных налогов | Приказ ФНС России от 02.03.2016 № ММВ-7-3/115@ | 28 апреля |

| Налоговая декларация по налогу на прибыль иностранной организации | Приказ МНС РФ от 5 января 2004 г. № БГ-3-23/1 | 28 апреля |

| Налоговая декларация о доходах, полученных российской организацией от источников за пределами Российской Федерации | Приказ МНС РФ от 23 декабря 2003 г. № БГ-3-23/709@ | 28 февраля 28 марта 28 апреля |

| Налог на имущество | ||

| Расчет по авансовому платежу по налогу на имущество организаций | Приказ ФНС РФ № ММВ-7-21/271@ от 31.03.17 | 3 мая |

| НДПИ | ||

| Налоговая декларация по налогу на добычу полезных ископаемых | Приказ ФНС № ММВ-7-3/197@ от 14.05.2015 (ред. от 17.04.2017) | 28 февраля 2 апреля 3 мая |

| Водный налог | ||

| Налоговая декларация по водному налогу | Приказ ФНС № ММВ-7-3/497@ от 09.11.2015 | 20 апреля |

| Налог на игорный бизнес | ||

| Налоговая декларация по налогу на игорный бизнес | Приказ ФНС России от 28.12.2011 № ММВ-7-3/985@ | 20 февраля 20 марта 20 апреля |

buhguru.com