Что такое ОСНО? Суть, особенности, плюсы и минусы

Все компании и ИП платят налоги и взносы. Виды налогов и порядок их уплаты определяются системой налогообложения, на которой работает бизнес. Основная система налогообложения (ОСНО) присваивается налогоплательщикам по умолчанию. В этой статье расскажем о ее ключевых особенностях и рассмотрим основные плюсы и минусы по сравнению со спецрежимами (упрощенка, ЕНВД, сельхозналог, ПСН).

ОСНО для предприятий и ИП

Строгого определения общей системы налогообложения нет. Набор налогов на ОСНО может быть разным в зависимости от вида деятельности. Основной режим универсален: его может использовать любая компания и ИП.

Налоги для юрлиц

Компании на общем режиме уплачивают в обязательном порядке следующие налоги:

- НДС;

- налог на прибыль компании;

- налог на имущество.

Налог на добавленную стоимость уплачивают при реализации товаров и услуг. Платеж уменьшают на сумму входящего НДС, который включен в оплату по договорам с контрагентами. Ставка может составлять 0%, 10% и 18% в зависимости от операции. С 1 января 2019 года ставка 18% заменяется на 20%.

При расчете налога на прибыль налоговая база — это разница между доходами и расходами. Ставка налога — 20% от полученного результата. При этом не все затраты можно вычесть из поступлений. В Налоговом кодексе установлен перечень расходов, которые нельзя учесть в налоговой базе.

Ставка по налогу на имущество отличается по регионам и видам имущества, но не может быть больше 2,2%. А вот спецрежимники уплачивают этот налог только за недвижимость, облагаемую по кадастровой стоимости.

Налоги для ИП

Налоги для ИП

Для индивидуальных предпринимателей основные налоги на общей системе это:

- НДС;

- НДФЛ с доходов от предпринимательства;

- налог на имущество, задействованное при ведении бизнеса.

Ставка налога на имущество физлиц определяется местными или региональными нормативными актами.

Стандартная ставка НДФЛ равна 13%. Налоговая база по НДФЛ снижается на сумму обоснованных расходов. Если ИП не может подтвердить свои затраты, он имеет право на вычет в размере 20% от суммы выручки. Доходы и расходы от ведения бизнеса нужно учитывать отдельно от прочих денежных движений ИП. Это же касается и имущества, которое используется в предпринимательстве.

Другие налоги и взносы

Кроме того, юрлица и ИП обязаны перечислять НДФЛ за своих сотрудников и уплачивать за них страховые отчисления в фонды. ИП также отчисляет фиксированные взносы в ПФР и ФФОМС за себя.

Есть и другие налоги, которые уплачиваются на общей системе. Если вы имеете на балансе автомобили, уплачивается транспортный налог, участок земли — земельный налог. Если деятельность связана с добычей полезных ископаемых, в состав платежей войдет НДПИ. Также вы можете стать плательщиком акцизов при реализации определенного перечня товаров. Другие налоги, которые встречаются гораздо реже, — это водный налог, налог на игорный бизнес и сборы за пользование природными объектами (животный мир и водные биоресурсы).

ОСНО — это режим для крупного бизнеса?

Общая система ассоциируется с крупным и средним бизнесом. Но часто на ней работают и малые предприятия. При регистрации любая компания или ИП автоматически становятся плательщиками ОСНО. Начинающие предприниматели иногда просто не знают о своем праве работать на другой системе. Если вы хотите работать на льготном режиме, нужно уведомить об этом налоговую сразу при подаче заявления на регистрацию. ФНС может и отказать в оформлении на спецрежим, если вы не соответствуете установленным требованиям.

Чаще всего, в особенности для малого бизнеса, общий режим — это не добровольный выбор, потому что работать на спецрежимах проще, и бизнесмены чаще выбирают их. Но действующие юрлица и ИП могут утратить свое право применять спецрежим. Это происходит из-за несоблюдения лимитов, установленных для упрощенки и прочих льготных систем. Тогда они переходят на ОСНО.

Можно сочетать основную систему с другими режимами для получения максимальной выгоды. Вы можете заниматься деятельностью одновременно на общем режиме и вмененке, а также общем режиме и ПСН (только для ИП). Сочетания ОСН+УСН и ОСН+ЕСХН не разрешаются. При совмещении систем нужно вести отдельный учет для каждой из них.

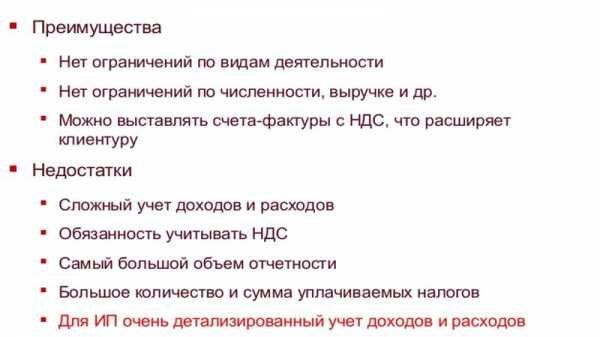

Плюсы и минусы основной системы налогообложения

Общая система считается самым сложным режимом для малого бизнеса. Вот некоторые из причин, по которым предприятия и ИП стараются по возможности уйти на спецрежимы. Трудности ОСНО:

- высокая налоговая нагрузка;

- ведение полного бухгалтерского и налогового учета;

- заполнение большого числа деклараций;

- высокая ставка по налогу на прибыль по сравнению с налогами на спецрежимах;

- необходимость приема на работы нескольких бухгалтеров или создание целого отдела.

Если вы пользуетесь услугами аутсорсинга, стоимость будет дороже, чем для спецрежимов.

Спецрежимы удобнее для малых и микро-предприятий. Скажем, на вмененке и патенте налог вовсе не зависит от фактически полученного дохода, что часто выгодно для предпринимателей. На упрощенке есть возможность выбора между двумя схемами расчета налога: с доходов и с разницы между доходами и расходами.

Несмотря на все сложности, у общего режима есть преимущества:

- Отсутствие ограничений. Вам не нужно соблюдать лимиты по доходам, сотрудникам, стоимости активов. Вы можете свободно открывать филиалы, расширяя масштабы бизнеса.

- Организации-плательщики НДС, которые сами работают на общем режиме, охотнее сотрудничают с компаниями на ОСНО и не любят сотрудничать с упрощенцами и другими спецрежимниками. При покупке у спецрежимников товаров или услуг — НДС отсутствует, а, значит нет права на налоговый вычет.

- Спецрежимники не могут предъявить к вычету НДС, уплаченный при импорте товаров или услуг. А вот предприятия и ИП на основной системе такое право имеют.

- А еще работа на общем режиме может быть эффективна для компаний, которые оказывают медицинские или образовательные услуги. По такой деятельности ставка налога на прибыль будет равна 0%.

Автор статьи: Валерия Текунова

Взвесьте все плюсы и минусы для вашего бизнеса и работайте на ОСНО или спецрежимах в облачном сервисе для малого бизнеса Контур.Бухгалтерия. Большинство операций в сервисе автоматизированы: легко ведите учет, платите налоги и взносы, отправляйте отчеты через интернет. Присмотритесь к сервису бесплатно в первые 30 дней работы.

www.b-kontur.ru

Общий режим налогообложения для ООО

Каждая организация, а также индивидуальный предприниматель самостоятельно выбирает для себя режим налогообложения. В соответствии с действующим налоговым законодательством РФ налогоплательщик может применять общий режим или один из специальных режимов: УСН, ЕНВД, ЕСХН.

Общая система налогообложения для ООО – это система, при которой организация является плательщиком налога на прибыль и НДС (спецрежимники в общем случае от уплаты НДС освобождаются). Кроме того, при ведении определенных видов деятельности ООО на ОСНО может являться также плательщиком НДПИ, акцизов, водного налога.

Помимо этого организация на ОСН должна выполнять обязанности налогового агента по НДФЛ при выплате зарплаты и иных сумм в пользу работников. То есть исчислять НДФЛ, удерживать его из доходов и перечислять в бюджет. А также начислять с выплат работников страховые взносов (пп. 1 п. 1 ст. 419 НК РФ). Справедливости ради отметим, что все это должны делать не только общережимники, но и плательщики, применяющие специальные налоговые режимы.

Будучи на общем налоговом режиме ООО при наличии у него соответствующего имущества также должно платить:

С чего начать регистрацию ООО на ОСНО

На общий режим налогообложения ООО попадает автоматически. Поэтому все, что должна сделать организация, чтобы оказаться на общем режиме, это встать на налоговый учет в ИФНС, т. е. зарегистрироваться в качестве юридического лица (п. 1,8 ст. 51 ГК РФ, п. 2 ст. 8 Закона от 08.08.2001 N 129-ФЗ).

А вот если руководство компании захочет применять специальный налоговый режим, то кроме регистрационных документов ему нужно будет подать в инспекцию уведомление о переходе на УСН или заявление о постановке на учет в качестве налогоплательщика ЕНВД (п. 2 ст. 346.13, п. 2,3 ст. 346.28 НК РФ).

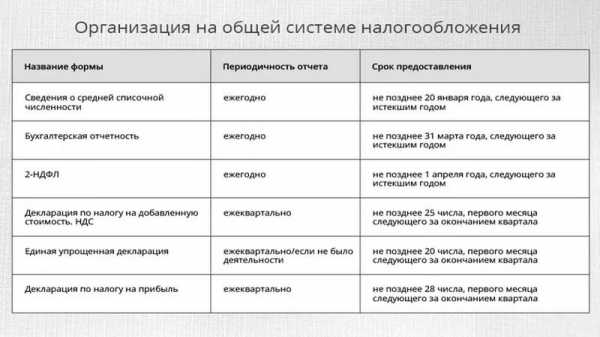

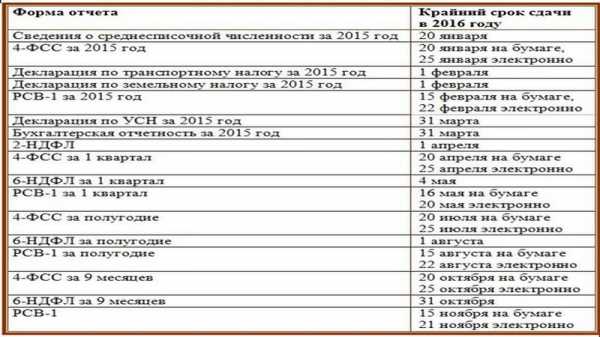

Отчеты ООО на ОСНО в 2017 году

Какую отчетность сдает ООО на ОСНО? По общему правилу организации обязаны отчитываться в ИФНС по тем налогам, сборам, страховым взносам, по которым являются плательщиками (пп. 4 п. 1 ст. 23 НК РФ). Соответственно, отчетность ООО на ОСНО включает в себя ряд деклараций и расчетов.

| Вид отчетности | Порядок представления в ИФНС |

|---|---|

| декларация по налогу на прибыль | по итогам I квартала, I полугодия, 9 месяцев и года, либо по окончании каждого месяца и отчетного года (ст. 285, 289 НК РФ) |

| декларация по НДС | по итогам каждого квартала (ст. 163, п. 5 ст. 174 НК РФ) |

| Ниже в таблице указаны декларации, которые организации должны сдавать при наличии у них объекта налогообложения по соответствующему налогу | |

| декларация по налогу на имущество организаций | по итогам года (п. 1 ст. 379, п. 1 ст. 386 НК РФ) |

| расчет по авансовым платежам по налогу на имущество организаций | по итогам I квартала, I полугодия, 9 месяцев, если отчетные периоды установлены региональным законом (п. 2,3 ст. 379, п. 1 ст. 386 НК РФ) |

| декларация по транспортному налогу | по итогам года (п. 1 ст. 360, ст. 363.1 НК РФ) |

| декларация по земельному налогу | по итогам года (п. 1 ст. 393, ст. 398 НК РФ) |

Кроме того, организация, как лицо, перечисляющее выплаты в пользу физических лиц (в первую очередь работников), должно представлять отчетность по НДФЛ и взносам в налоговую.

| Вид отчетности | Порядок представления в ИФНС |

|---|---|

| справки 2-НДФЛ | по итогам года (п. 2 ст. 230 НК РФ) |

| расчет 6-НДФЛ | по итогам I квартала, I полугодия, 9 месяцев и года (п. 2 ст. 230 НК РФ) |

| расчет по страховым взносам | по итогам I квартала, I полугодия, 9 месяцев и года (ст. 423, п. 7 ст. 431 НК РФ) |

Как вы понимаете, для каждого вида отчетности при ОСН-налогообложении для ООО установлены свои сроки сдачи.

glavkniga.ru

Общая система налогообложения (ОСНО): что это такое

Осуществляя предпринимательскую деятельность, бизнесмены стремятся повысить эффективность производства за счёт сведения к минимуму налоговых отчислений и упрощения ведения бухгалтерской документации. Но существуют также и льготные схемы налогообложения. Они требуют соблюдения определённых условий ведения бизнеса. Это обуславливает невозможность применения налоговых льгот в некоторых производственных ситуациях. Подобные ситуации приводят к необходимости осуществления деятельности по схеме общей системы налогообложения, режим которой не имеет ограничений в способах ведения бизнеса, формирующих определённые параметры и критерии его функционирования.

Общая система налогообложения

По причине необходимости отчислений в государственную казну налогов в максимально предусмотренном Налоговым Кодексом размере, предприниматели не особо желают работать в режиме ОСНО.

Что такое ОСНО

Часто руководители субъектов предпринимательства желают узнать об ОСНО: что это такое простыми словами, какие существуют основные правила ведения деятельности в данном режиме, кому он подходит, и нужно ли ещё платить какие-либо отчисления в государственную казну, работая по данной схеме.

Расшифровка ОСНО определяет понятие общей системы налогообложения. ОСНО — это особая схема начисления налога для субъектов предпринимательской деятельности. Им вменяется в обязанность своевременно осуществлять переводы на расчётный счёт Налоговой Службы денежных средств, начисленных по статьям налогов, с учетом их полного списка, предусмотренного в Налоговом Кодексе.

Какие бывают системы налогообложения

Особенность применения

Осуществление предпринимательской деятельности в режиме ОСНО подразумевает необходимость уплаты всех законодательно предусмотренных видов налогов, а также ведение особого учёта платёжной документации.

Организация на общей системе налогообложения

Законодательно определён запрет на совмещение этого режима с единым сельхозналогом или «упрощёнкой». Однако, нормативные акты регулируют возможность введения дополнительного режима налогообложения в виде налога на вменённый доход или патента (для индивидуальных предпринимателей) и ЕНВД (для юридических лиц).

Преимущества и недостатки

Преимущества и недостатки применения ОСНО

Преимуществами ведения деятельности на общей системе налогообложения являются:

- возможность получения прибыли без ограничений;

- отсутствие необходимости оплачивать налог в случае отрицательного дохода;

- возможность задействовать неограниченное количество наёмных работников в достижении цели, связанной с результатами предпринимательской деятельности.

К отрицательным сторонам работы с использованием общего режима относятся:

- необходимость ведения бухгалтерского учёта;

- хранение документации на протяжении 4 лет.

Где применяется

ОСНО может быть применимо всеми субъектами, осуществляющими предпринимательскую деятельность в статусах юридического лица и индивидуального предпринимателя, в ситуациях, когда руководитель бизнеса не определился с налоговым режимом или в соответствии с нормами Налогового Кодекса в случаях, когда предприниматель не может использовать другие схемы оплаты налогов по причине несоответствия нормативным значениям параметров деятельности организации. Стоит отметить, что расчёт и порядок проведения платежей у юридических лиц и ИП несколько различается.

В каких ситуациях применение ОСНО оправданно

Система налогообложения ОСНО выгодна в ситуациях, когда:

- Большая часть контрагентов субъекта предпринимательства осуществляет деятельность по идентичной налоговой схеме. Это обусловлено возможностью уменьшения налога на добавленную стоимость на её величину, входящую в стоимость товаров или услуг поставщиков или исполнителей.

- Партнёры, сотрудничающие с компанией, работающей на ОСНО, имеют возможность применять к вычету входящий НДС, уплаченный субъектом предпринимательства. Это обуславливает увеличение критерия конкурентоспособности на рынке, поскольку сотрудничество с компанией считается выгодным за счёт уменьшения стоимости продукции.

- Осуществляется регулярный импорт товаров, обуславливая необходимость его ввоза на таможенную территорию Российской Федерации, где нужно уплатить НДС, который в случае нахождения предприятия на общей системе налогообложения, можно вернуть обратно в виде вычета.

Как оплачивать налоги

Руководитель, приняв решение работать на общей системе налогообложения, должен осуществлять регулярные платежи в казну в размере двадцати процентов от суммы, соответствующей разнице между доходами и расходами компании. К списку расходов не предъявляются требования, выраженные нормативными ограничениями в сумме или в перечне мероприятий. Однако, каждая цифра, на которую произошло уменьшение величины налогового обязательства, должна быть обоснована и документально подтверждена.

Дополнительные отчисления

Субъекты предпринимательства в статусе юридического лица дополнительно должны проводить платежи:

- налог на добавленную стоимость по ставке от 0 до 18 процентов;

- налог на имущество, размер которого не может быть выше 2,2 процента;

- обязательное страхование;

- другие типы налогов, если субъект предпринимательской деятельности имеет соответствующие для начисления платежей объекты налогообложения.

Список законодательно предусмотренных дополнительных налогов для индивидуальных предпринимателей сокращён до трёх разделов:

- НДФЛ, взимаемый с доходов от ведения предпринимательской деятельности, в размере 13 процентов от его величины;

- НДС по ставке от 0 до 18 процентов;

- страховые взносы, размер которых зависит от количества наёмных работников.

Как перейти на схему работу по общему режиму

Общая система налогообложения может быть применена ко всем субъектам предпринимательства, руководители которых в месячный срок после проведения регистрационной процедуры не приняли решение об оформлении функционирования компании по схеме льготного обложения прибыли налогами. Если руководитель организации или ИП работает, используя другой налоговый режим, и желает его изменить на общую схему, то он имеет право перейти на ОСНО только с начала года, при условии, что до середины января было оформлено и направлено уведомление о соответствующем волеизъявлении в Налоговую службу.

Уведомление о переходе на ОСНО

В некоторых ситуациях, обусловленных нюансами функционирования субъекта предпринимательства, результатом которого является потеря прав, определяющих возможность использования льготного режима, на законодательном уровне предусмотрен перевод на ОСНО по инициативе представителей Налоговой Службы.

Реализация процедуры актуальна в ситуациях, когда наблюдается превышение критериев, соблюдение норм которых обязательно для льготных схем. Сюда относится: количество наёмных работников, доходы, стоимость активов компании.

Основы бухгалтерского учёта

Общая система налогообложения подразумевает необходимость организации бухгалтерского учёта в соответствии с Положением о правилах проведения мероприятия, основы которого отражены в законодательных нормах о бухгалтерском учёте и порядке использования контрольно-кассовой техники.

Для юридических лиц стоит отметить ряд особенностей, соблюдение которых позволит избежать штрафных санкций при проверках уполномоченными органами:

- Необходимо фиксировать и документально обосновывать доходы и расходы.

- Покупки и продажи следует учитывать в двух различных журналах, что обуславливает необходимость ведения двойной отчётности документов.

- Обязательно наличие архива, хранение документов в котором должно обеспечиваться на протяжении четырёх лет.

- Оформляя счёт-фактуру, нужно отражать в документе величину НДС, для упрощения процедуры вычета из ФНС.

- Использование кассового учёта позволяет автоматизировать отчётность расходов и доходов.

- Все операции должны быть проведены в соответствии с положениями об использовании кассы.

- Обязательно ведение книги баланса доходов и расходов.

- Все транзакции расходного и приходного типа должны фиксироваться в документах.

- В случае финансовых потерь невозможно оформление отсрочки оплаты налогов на следующий временной период.

Отчётность для субъектов предпринимательства, деятельность которых ведётся в соответствии с ОСНО

Основная система налогообложения — это соответствующий режим начисления обязательных к уплате на расчётный счёт Налоговой службы, платежей. Деятельность по ОСНО не исключает наличия дополнительных налогов, что обуславливает необходимость отчётности по каждому из них. Это объясняет внушительность списка отчётов, которые полежат подаче в уполномоченные органы.

Отчеты для юридических лиц

Годовые отчёты:

- по земельным и транспортным налогам;

- главный бухгалтерский;

- по доходам работников.

Ежеквартальные отчёты:

- о дополнительном доходе;

- по налогу на доходы;

- о налогах на имущество;

- об отчислениях в пенсионный фонд и в соцстрах за наёмных работников.

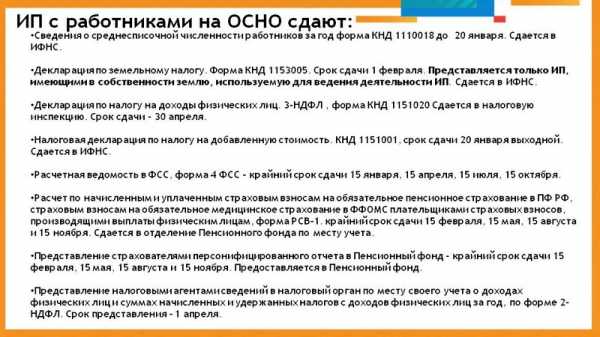

Отчеты для индивидуальных предпринимателей

Отчётности юридического лица и индивидуального предпринимателя идентичны, однако, ИП позволяется некоторые документы подавать в упрощённой форме или исключить их из списка. Применяемые меры лояльности уполномоченных органов к ИП следует предварительно с ними согласовать.

Вконтакте

Одноклассники

Google+

101biznesplan.ru

ОСНО

ОСНО – это система налогообложения, предусмотренная налоговым законодательством РФ наряду со специальными налоговыми режимами. ОСНО (ОСН) часто также именуется общим режимом налогообложения (ОРН). О том, как производится на ОСН налогообложение, расскажем в нашей консультации.

ОСНО: что это такое простыми словами?

Что касается ОРН, система налогообложения эта применяется как к организациям и предусматривает уплату ими налога на прибыль, так и к ИП – плательщикам НДФЛ. В этом принципиальное отличие общего налогового режима от иных систем налогообложения. Иными словами, если организация является плательщиком налога на прибыль или ИП – плательщиком НДФЛ, значит, в основе их налогообложения – ОСНО.

ОСНО: налоги

Мы указывали, что принципиальным отличием общей системы налогообложения по НК РФ от иных налоговых режимов является исчисление и уплата организаций и ИП налогов в соответствии с требованиями гл. 25 «Налог на прибыль» и гл. 23 «НДФЛ» НК РФ. Однако основная система налогообложения (ОСН) не означает, что кроме налога на прибыль и НДФЛ иные налоги не уплачиваются. Наоборот, общая система налогообложения по Налоговому кодексу предполагает, в отличие от спецрежимов, уплату наибольшего числа различных налогов.

Так, общая форма налогообложения обычно предусматривает уплату страховых взносов и следующих основных налогов:

- НДС;

- налог на имущество;

- транспортный налог;

- земельный налог.

Порядок исчисления налогов, сборов и страховых взносов на общей системе налогообложения (ОСНО) по НК РФ установлен нормами различных глав Налогового кодекса. Конечно, уплата конкретного налога зависит от того, возникает ли объект налогообложения, а расчет конкретного налога подтверждает наличие суммы к уплате. Ведь, например, тот факт, что организация находится на общей системе налогообложения, не делает ее безусловно обязанной уплачивать все налоги и сборы.

Поэтому при отсутствии объектов налогообложения по иным налогам, а также базы по уплате страховых взносов, налоги при основной системе налогообложения, например, для организации ограничатся только уплатой налога на прибыль. Но если возникают объекты налогообложения по иным налогам, придется заплатить и их, поскольку один лишь факт применения общей налоговой системы не означает освобождения от уплаты отдельных конкретных налогов. К примеру, у организации есть движимое имущество, признаваемое объектом налогообложения по налогу на имущество (п. 1 ст. 374 НК РФ). Находясь на ОСНО расчет налогов нужно будет производить и по налогу на имущество. А если организация применяет, к примеру, УСН, от уплаты налога на имущество в данном случае она будет освобождена (п. 2 ст. 346.11 НК РФ).

glavkniga.ru

Общая система налогообложения (ОСНО) — понятие

ОСНО — режим налогообложения, для которого нет отдельной главы в НК РФ. При нем уплачивается максимальное количество разных налогов. Тем не менее этот режим в некоторых случаях необходим и наиболее рационален с точки зрения оптимизации налогообложения, поэтому необходимо знать его основы и совместимость с другими режимами.

Фото: Фотобанк Лори

Фото: Фотобанк ЛориОбщая система налогообложения (ОСНО) для ООО и других субъектов: что это такое простыми словами

Общая система налогообложения: виды налогов, налоговый контроль

Как применяется в бухгалтерии ОСНО: расшифровка порядка применения

Кому нужна ОСНО

Общая система налогообложения (ОСНО) для ООО и других субъектов: что это такое простыми словами

О возможности применения ОСНО в Налоговом кодексе РФ не упоминается, напротив, в каждой из глав, посвященных спецрежимам, говорится о переходе на них с ОСНО. Это связано с тем, что ОСНО — система налогообложения, которая действует по общему правилу, если субъект налогообложения — организация или индивидуальный предприниматель (ИП):

- не имеет права на применение;

- не воспользовался правом (не заявил в установленный срок) на применение одного из специальных режимов налогообложения.

Причины выбора работы по ОСНО индивидуальны. Об основных мы расскажем ниже.

ОСНО применяется независимо от организационно-правовой формы всеми субъектами налогообложения, включая ООО, АО, унитарные предприятия, общественные организации, ИП, бюджетные учреждения и т. д.

Общая система налогообложения: виды налогов, налоговый контроль

Основные налоги, уплачиваемые на ОСНО:

- по деятельности субъекта налогообложения — налог на добавленную стоимость (НДС), налог на прибыль (для ИП вместо него — НДФЛ), налог на имущество, транспортный налог, акцизы (по соответствующим видам деятельности) и др.;

- налоги на зарплату сотрудников — налог на доходы физических лиц (НДФЛ), страховые взносы в социальные фонды (обязательны не только на ОСНО, но и на других режимах).

Каждому из налогов, уплачиваемых на ОСНО, посвящена отдельная глава НК РФ, по каждому из них сдаются налоговые декларации, исчисляются как платежи к уплате, так и во многих случаях авансовые платежи. По каждому из налогов ОСНО может быть проведена налоговая проверка.

Кроме налогов по ОСНО подлежат уплате различные сборы и пошлины, предусмотренные другими законами и подзаконными актами, — таможенные, за выдачу лицензий и др. (обязательны не только при применении ОСНО, но и для налогоплательщиков, применяющих другие режимы).

Как применяется в бухгалтерии ОСНО: расшифровка порядка применения

ОСНО (в другом варианте сокращения — ОСН) —это отражение в бухгалтериидля целей налогового учета полного цикла хозяйственной деятельности: формирования себестоимости продукции (работ, услуг), производимой наценки и т. д. Для этого ведут точный учет поступающего сырья, начисляют амортизацию оборудования. При ОСНО обязательно ведение счетов бухучета согласно законодательству о бухучете.

В настоящее время бухучет на ОСНО ведется, как правило, в автоматизированном виде, налоговые декларации в обязательном порядке сдаются по телекоммуникационным каналам связи (ТКС). По результатам налоговых проверок любого из налогов при ОСНО есть риск необходимости перерасчета других налогов, которых на ОСНО довольно много и они взаимосвязаны.

Кому нужна ОСНО

При каждом из спецрежимов, наиболее распространенные из которых — упрощенная система налогообложения (УСН) и единый налог на вмененный доход (ЕНВД), говоря простыми словами, имеет значение только размер дохода (за некоторым исключением). Наиболее рациональным выбором ОСНО является в следующих случаях:

- Продавцы товара, который перепродает организация, применяют ОСНО. В этом случае разумная цель применения ОСНО — получение вычета по НДС.

- Организация продает товар (выполняет работы) с использованием оборудования. В этом случае организация формирует большой объем затрат, включаемых в себестоимость этого товара. По ряду причин (начисление амортизации, большая доля зарплаты в себестоимости) становится выгодным применение ОСНО.

- Организация вступает в сделки с бюджетными учреждениями или предприятиями, большая часть которых применяют ОСНО.

Итак, ОСНО — это общий режим налогообложения, который в ряде случаев может быть необходим или целесообразен для применения. Это режим, включающий в себя разные налоги в зависимости от вида предпринимательской деятельности, а также налоги на зарплату сотрудников.

Автор: RusЮрист

rusjurist.ru

ОСНо:выбор системы налогообложения | Налоги в инфобизнесе

Прежде чем открыть свое ИП или ООО, каждый начинающий предприниматель должен задуматься о выборе наиболее оптимальной системы налогообложения для своего бизнеса. Почему?

От выбора системы налогообложения зависят многие аспекты вашей предпринимательской деятельности. В частности:

- какие налоги Вы будете платить, и в какие сроки;

- количество налогов;

- сложность расчета налогов;

- необходимость ведения учета доходов и расходов;

- учет только доходов или еще и расходов;

- количество сдаваемых отчетов и периодичность их сдачи;

- сможете ли Вы вести учет хотя бы на первых порах сами;

- необходимо ли Вам нанимать бухгалтера или бухгалтерскую фирму;

- расходы на программное обеспечение учета вашей деятельности.

Но многие начинающие бизнесмены даже не задумываются об этом перед открытием своего дела. И только после регистрации, потратив уйму своего времени на поиски нужной информации по налогам, набив шишек, заплатив довольно приличную сумму штрафов, они понимают, что не все так просто, как им казалось в начале пути.

Поэтому систему налогообложения необходимо выбрать еще до регистрации вашего бизнеса в налоговой инспекции. И сделать это не так-то просто.

Существующее в настоящее время многообразие систем налогообложения малого бизнеса ставит предпринимателя перед непростой задачей: «Что же лучше применять?»:

- Единый налог на вмененный доход (ЕНВД).

- Упрощенную систему налогообложения (УСН).

- Патентную систему налогообложения (Патент).

- Единый сельскохозяйственный налог (ЕСХН).

- Общую систему налогообложения (ОСНО).

По умолчанию, сразу после регистрации, если не подавать уведомление в налоговую инспекцию о применении УСНо, каждый ИП и ООО находятся на общей системе. А она является самой сложной!

Общая система налогообложения — это система налогообложения, при которой индивидуальный предприниматель или организация платит все установленные законодательством РФ налоги и сборы. Кроме тех, от уплаты которых ИП или ЮЛ освобождены на законных основаниях.

Какие же налоги придется начислять и уплачивать на ОСНо?

Для ИП:

- Налог на доходы физических лиц (13 %).

- Налог на имущество физических лиц.

- Страховые взносы в ПФР и ФФОМС за себя «любимого».

Для организаций (в частности для ООО):

- Налог на прибыль организаций (20%).

- Налог на имущество организаций (2,2%).

Для ИП и ООО:

- Налог на добавленную стоимость (18 % или 10%)

- Другие налоги, если присутствует объект налогообложения (транспортный, земельный и прочие). Читайте об этом в статье: «Почему надо платить именно эти налоги?»

- Налоги и сборы от зарплаты сотрудников, если Вы их нанимаете.

ООО на ОСНо ведут в обязательном порядке два учета: бухгалтерский и налоговый. Кроме этого организации должны сдавать отчеты в органы статистики.

Бухгалтерский учет регулируется Федеральным законом «О бухгалтерском учете» №123-ФЗ от 23.07.1998 г. в ред. №243-ФЗ от 28.09.2010 г., а также Положениями о бухгалтерском учете, которых на данный момент действует 25 штук. Изучай и применяй!

Налоговый учет в организациях осуществляется, основываясь на положениях 25 главы «Налог на прибыль организаций» НК РФ. При этом прибыль для налогообложения очень часто расходиться с прибылью, рассчитанной по бухгалтерскому учету. А это еще больше усложняет учет на ОСНо для ООО.

Индивидуальные предприниматели, применяющие общий режим налогообложения, в первую очередь должны правильно определять свои доходы и расходы. Разница между ними, по сути, является прибылью предпринимателя. Именно эта разница облагается налогом на доходы физических лиц (НДФЛ), который исчисляется и уплачивается по правилам, изложенным в НК РФ.

Расходы предпринимателя определяются исходя из положений главы 25 «Налог на прибыль организаций» НК РФ. При этом они должны быть подтверждены первичными документами, что справедливо и для организаций на ОСНо.

Данные расходы ИП называются «профессиональный налоговый вычет». И в отличие от организаций, ИП на ОСНо может применить «профессиональный налоговый вычет» в размере 20% от доходов, если не может (или не хочет) подтверждать расходы документально.

Еще один из значимых налогов, действующих при применении общего режима налогообложения, — налог на добавленную стоимость (НДС), который исчисляется и уплачивается в общем порядке (по правилам главы 21 НК РФ). Причем исчисление и уплата НДС требуют обязательного ведения книги покупок, книги продаж, журналов учета полученных и выставленных счетов-фактур.

ИП платит также страховые взносы в ПФР и ФФОМС за себя хорошего. В этом году они составляют 35664 рубля 66 копеек. (читайте о них информацию в статье «Страховые взносы для ИП в 2013 году» ). Учредители ООО от данной «повинности» освобождены.

Только, если единственный учредитель назначает себя генеральным директором ООО, то он обязан сам себе платить зарплату плюс страховые взносы во внебюджетные фонды, как за работника.

Надо учесть, что ИП может распоряжаться своими деньгами сразу после получения дохода в любое время суток.

Учредители ООО более ограничены в получении средств для своих собственных нужд. Они лишь могут получить дивиденды с чистой прибыли, не чаще, чем 1 раз в квартал. И им придется еще и налог 9% с них заплатить.

Также организации и ИП на ОСНо сдают намного больше отчетов, чем спецрежимники, и делать им это приходится каждый квартал (более подробно об отчетах можно почитать: для ИП ЗДЕСЬ , для ООО ТУТ ).

Таким образом, учет у предпринимателя и ООО, применяющих общий режим налогообложения, не прост, он требует определенных знаний и навыков. Поэтому самостоятельно, без помощи профессионального бухгалтера или бухгалтерской фирмы, учет на ОСНо предприниматели вести вряд ли смогут.

И может быть в данном случае лучше открыть ООО.

Почему? Ведение книги учета доходов и расходов и хозяйственных операций ИП на ОСНо – это тот еще экстрим даже для опытного бухгалтера. По ходу работы возникает столько спорных вопросов и нюансов, что хочется воскликнуть: «Ну, кто придумал это всё!!!» Создается впечатление, что те чиновники от закона, которые сотворили сей «шедевр», и сами не поняли, какого монстра они «родили». Очень хочется заставить их самих хотя бы полгода позаполнять эту чудо-книгу.

Порядок заполнения и саму книгу Вы можете посмотреть в Приказе Минфина РФ N 86н, МНС РФ N БГ-3-04/430 от 13.08.2002 (с изм. от 17.05.2012) «Об утверждении Порядка учета доходов и расходов и хозяйственных операций для индивидуальных предпринимателей»

Подведем итог:

Плюсы ОСНо:

- Нет ограничений по доходам, количеству работников, видам деятельности, размерам торговых площадей и стоимости имущества.

- Возможность учесть максимум расходов в соответствии с главой 25 НК РФ.

- Убытки прошлых лет можно перенести на текущий или будущий налоговый период.

- Хорошо применять ОСНо для работы с контрагентами, плательщиками НДС, в том числе с крупным бизнесом, т.е. в секторе В2В.

- Лучше использовать ОСНо и при больших закупках товаров за границей.

Минусы ОСНо:

- Самая большая налоговая нагрузка на бизнес.

- Если ваши основные поставщики товаров и услуг малые предприятия на спецрежимах, нельзя будет уменьшить начисленный НДС с продаж на сумму входного НДС, так как его не будет. И налоговая нагрузка еще больше увеличится.

- Придется нанимать бухгалтера или бухгалтерскую фирму. Справится с учетом на ОСНо без специального образования просто нереально. А это дополнительные расходы.

- Самое большое количество отчетов и первичных документов из всех систем налогообложения. Особенно для организаций.

Таким образом, выбор системы налогообложения ОСНо целесообразен, если:

- Вы не можете применять ни один из спецрежимов налогообложения.

- Ваши контрагенты и клиенты – большие и средние компании, применяющие общий режим налогообложения.

- У Вас велика доля товаров, которые Вы ввозите из-за границы.

Следующая часть статьи будет посвящена упрощенной системе налогообложения. Прячется она за этой кнопкой:

Когда лучше применять ЕНВД, узнайте, кликнув на кнопку:

О ПАТЕНТЕ информация находится за этой кнопкой:

info-nalog-prosto.ru

Общая система налогообложения (ОСНО) | ИП или ООО

Общая система налогообложения (ОСНО) в отличии от специальных режимов налогообложения предполагает уплату нескольких налогов вместо одного единого (на УСН, ЕНВД, ЕСХН или патентной системе налогообложения). Помимо налогового бремени, которое, как правило, на ОСНО более тяжелое чем на специальных режимах, общая система налогообложения имеет еще один значительный для многих предпринимателей недостаток — обязанность представлять отчетность по каждому уплачиваемому налогу.

| ОСНО | УСН | ЕНВД | Патентная система налогообложения | |

|---|---|---|---|---|

| Налоговые ставки | НДФЛ (для ИП) – 13 % Налог на прибыль (для ООО и других коммерческих организаций) – 20 % НДС (18 % или 10 % или 0 %) А кроме того, Налог на имущество организаций или | 6 % от доходов или 15 % от доходов за вычетом расходов | 15 % от вмененного дохода | 6 % от потенциально возможного дохода |

| Налоговая отчетность | Налоговые декларации по НДФЛ (для ИП) Налоговая декларация по налогу на прибыль (для организации) Налоговая декларация по НДС Налоговые декларации по имущественным налогам | Налоговая декларация по УСН – 1 раз в год | Налоговая декларация по ЕНВД – ежеквартально | Отсутствует |

Подробнее о налоговой отчетности на ЕНВД, УСН и ОСНО, сроках сдачи деклараций вы можете посмотреть в соответствующих разделах сайта.

Как видите, налоговое бремя и объем налоговой отчетности на ОСНО велики. Для предпринимателя, не имеющего специальных знаний, подготовка всех необходимых деклараций будет достаточно затруднительна, в связи с чем ему скорее всего придется прибегать к услугам специалистов и привлекать бухгалтера.

Как не попасть на ОСНО?

При регистрации бизнеса переход на ОСНО происходит автоматически, если не заявить о выборе другого режима налогообложения. Таким образом, если вы решите воспользоваться благами спецрежима, то при регистрации своего дела или после нее необходимо будет подать заявление о переходе на выбранный специальный режим налогообложения. В противном случае придется работать на общем режиме налогообложения до начала следующего года.

На практике заявление о переходе на УСН подается одновременно с заявлением о регистрации ИП или ООО. Заявление о переходе на ЕНВД подается в течении 5 дней со дня начала деятельности, попадающей под ЕНВД. Подробнее об этом вы можете посмотреть здесь. Обратите внимание, что с 01.01.2013 г. ЕНВД является добровольным режимом, перейти на который налогоплательщики вправе, но не обязаны.

Для перехода на патентную систему налогообложения, заявление о переходе также можно подать непосредственного при регистрации ИП.

Однако далеко не все ИП или организации вправе применять специальные режимы налогообложения. Патентную систему могут применять только ИП и только по установленным видам деятельности. На ЕНВД могут переходить как ИП так и организации, но также только по определенным видам деятельности. При этом, на УСН, ЕНВД и патентную систему можно перейти только предпринимателям, подпадающим под соответствующие ограничительные условия каждой из указанных систем налогообложения. Не соблюдение этих ограничительных условий во время осуществления предпринимательской деятельности (например, превышение пределов численности работников, размера доходов) приведет к утрате права использовать специальный режим и возврат на ОСНО.

Подробнее о выборе режима налогообложения, о достоинствах и недостатках общей системы налогообложения и специальных режимов смотрите в других разделах сайта.

russia-in-law.ru

Налоги для ИП

Налоги для ИП