Отчетность по налогу на имущество: изменения с 2019 года

В связи со вступлением в силу закона от 03.08.2018 № 302-ФЗ, отменяющего налогообложение движимого имущества, с 2019 года изменится и порядок представления отчетности по этому налогу.

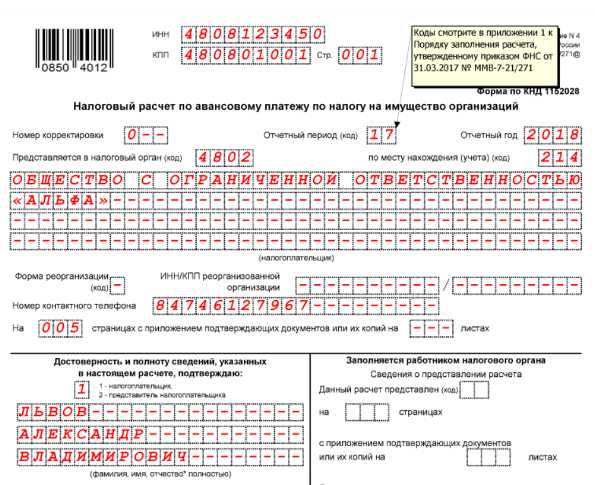

Прежде всего, будут новые бланки — уже с 1-го квартала 2019 года расчет авансовых платежей нужно представлять по этой форме.

Будут изменения и в порядке сдачи и заполнения отчетности.

Так, расчеты, а затем и декларацию по налогу нужно будет представлять по месту нахождения налогооблагаемых объектов недвижимости и (или) по месту нахождения имущества, входящего в состав Единой системы газоснабжения, если иной порядок не предусмотрен п. 1 ст. 386 НК РФ.

Внимательнее нужно быть и с кодами представления отчетности:

- Код 281 будем указывать при ее подаче в инспекцию по месту нахождения налогооблагаемого объекта недвижимости в пределах региона. Это может быть инспекция по месту постановки налогоплательщика на учет в качестве владельца объекта недвижимости или инспекция по месту нахождения такого объекта, в которой налогоплательщик состоит на учете по иным предусмотренным НК РФ основаниям.

- Код 214 — при сдаче отчетов в инспекцию по месту нахождения российской организации, если отсутствуют основания для использования иного кода представления отчетности. Например, налогоплательщик — российская организация, не являющаяся крупнейшим налогоплательщиком, не состоит на учете в инспекции по месту нахождения налогооблагаемого объекта недвижимости.

Если закон субъекта РФ не устанавливает нормативы отчислений налога в местные бюджеты, то по всем находящимся в регионе объектам, облагаемым по среднегодовой стоимости, можно будет сдавать одну декларацию в инспекцию по выбору налогоплательщика, подав вот такое уведомление. Подать его можно до представления расчета за первый квартал, начиная с 01.01.2019.

Такие разъяснения направлены письмом ФНС от 21.11.2018 № БС-4-21/22551@, а также размещены на сайте ФНС.

Заполнить и сдать декларацию по налогу на имущество за 2018 год вам поможет эта статья и другие материалы рубрики «Декларация (налог на имущество организаций)».

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

nalog-nalog.ru

Расчет и декларацию налога на имущество, авансовые платежи с 2019 года поменяют

Принцип определения суммы авансовых платежей и заполнения регламентированных отчетов изменится в грядущем 2019 году

Изменения в документе будут технического характера. Во-первых, исключат из декларации информацию о движимом имуществе и оставят только данные о недвижимости. Во-вторых, изменится штрих-код.

Теперь рассмотрим, непосредственно, поправки «кусающие» заполнения отчетности для бухгалтеров:

| Что изменилось | | Комментарий к изменениям |

| Строка 270 в разделе 2 | Оставляем пустой (строки теперь не будет) | На данный момент заполняется остаточная стоимость имущества на 31.12 по балансу организации |

| Добавили инвентарный номер | Инвентарный номер проставлять в разделе 2.1 | Если у имущества отсутствует кадастровый или условный номер, то теперь будем ставить № инвент. |

| Появится строка 095 в разделе 3 – коэффициент Ки | Заполняем при изменении характеристик по основному средству | Данные заполняются, если в соответствующем налоговом периоде поменялись качественные или количественные характеристики, например: площади или изменились кадастровые стоимости |

| Строка 090 – коэффициент «К» | «Кв» | Существующий коэффициент в 2018 году будет в 2019 году заменен на Кв |

| Код 215 | Код 218 (Код 215 исключен) | Правопреемников по реорганизованной организации в поле: по месту нахождения учета, ставится код 281 |

Так же изменен и принцип расчета авансовых платежей. Поэтому, будьте внимательны, при составлении декларации. А по всем возникающим вопросам сможете обратиться к нам, мы будем рады Вам помочь!

okssoft.ru

Как рассчитать налог на имущество за 1 квартал 2019 года

Налоговые службы РФ требуют от юридических лиц, являющихся обладателями движимого и недвижимого имущества, регулярно сдавать отчетность, а также выплачивать налог на собственность. Ставка налога и периодичность выплаты зависит от региональных законов. Большая часть юридических лиц обязана сдавать отчетность и уплачивать налог каждый квартал. Как рассчитать налог на имущество за 1 квартал 2019 года, рассказано ниже.

Особенности уплаты налога на имущество: поквартально или ежегодно

Законодательством РФ не установлено, следует ли сдавать отчетность и платить налог на собственность каждый квартал. Согласно правовым нормам Российской Федерации, в обязательном порядке юридические лица всех регионов РФ должны сдавать декларацию и участвовать в налогообложении раз в год. Однако субъектам РФ – регионам, республикам и т.д., — предоставляется право выбора, вводить ли дополнительные отчетные периоды и расчеты. Если такие поправки введены, то владельцы имущества в регионе обязаны сдавать отчеты и отчислять авансы каждый квартал.

Узнать, каков порядок расчета и выплаты налога на объекты владения, можно в региональном отделении ФНС или по горячей линии федеральной налоговой службы. Получить сведения о сроках отчетности необходимо своевременно, так как просрочка сдачи налогового расчета и выплаты аванса приводит к начислению пеней.

Какие объекты входят в перечень обязательных для налогообложения

Налог на имущество организаций касается юридических лиц, которые владеют как движимой, так и недвижимой собственностью. Для того чтобы узнать все объекты, обязательные для уплаты налога, следует исключить из общего списка следующие объекты:

- собственность, налог по которой полностью погашается за счет региональных льгот;

- предметы, не включенные в список обязательных для обложения;

- имущество, которое расценивается как капвложение в определенные объекты в период с первого января 2010 по 31 декабря 2024 года.

Список объектов, которые могут быть освобождены от налогообложения, прописан в Налоговом Кодексе РФ в статьях 374, 376, 378 и 381.

Оставшиеся виды движимости и недвижимости следует учитывать при расчете налоговой базы аванса.

Общие правила расчета аванса

Вычислять авансовый платеж следует исходя из налоговой базы и актуальной ставки. Расчеты делаются по общей формуле, которая приведена ниже.

Виды налоговой базы

Согласно НК РФ имущество может облагаться налогом по двум базам:

- кадастровая стоимость объекта;

- средняя годовая стоимость собственности.

Выбирать вид налоговой базы юридическое лицо может самостоятельно, однако в определенных случаях база определяется автоматически. Если на момент начала отчетного периода не рассчитана кадастровая стоимость имущества юридического лица, в качестве основы для вычисления аванса будет использоваться средняя стоимость объекта за квартал и один месяц, следующий за ним.

Налоговая база расчета в виде кадастровой стоимости берется на момент начала отчетного периода. К моменту начала 1 квартала следует произвести кадастровую оценку и полученную величину использоваться для вычисления аванса в конце отчетного периода. Стоимость объекта в течение квартала, даже если она изменилась, не учитывается.

Если в качестве налоговой базы для расчета используется средняя стоимость собственности, вычисления усложняются. Они производятся по следующему алгоритму исчислений:

- Необходимо рассчитать фактическую стоимость имущества на начало каждого месяца квартала, а также на начало следующего за кварталом месяца. Всего берется 4 месяца. За квартал нужно привести остаточную стоимость объекта на 01.01, 01.02, 01.03 и 01.04.

- Полученные величины сложить.

- Разделить сумму стоимостей на 4 (количество учтенных месяцев).

Итоговая величина расчета и является среднегодовой стоимостью имущества за отчетный период.

Общая формула расчета аванса

Для вычисления аванса необходимо пользоваться общей формулой. Она не зависит от вида налоговой базы, меняется только переменная.

Алгоритм вычислений:

- Разделить произведение на 4.

Полная формула выглядит так: (A*B)/4, где A – налоговая база, а B – актуальная ставка. После вычисления нужно заполнить раздел 2 бланка налогового расчета. Часто итоговая сумма рассчитывается при помощи онлайн калькулятора https://planetcalc.ru/1559/. Преимущество сервиса в том, что итоговые данные заполнятся автоматически после введения входной информации. Знать формулу не нужно.

Ставки по налогу на имущество

Ставки по имущественному налогу устанавливаются субъектами РФ самостоятельно. Они подчиняются общему правилу: лимит ставки – 2,2%. Фактическое изменение ставки может быть от 0,7 до установленного лимита.

Вариант ставок на примере г. Москва:

Вид собственности

Актуальная ставка для расчета

Стандартное имущество, не попадающее под льготы

2,2%

- Помещения в торговых и административно-деловых центрах, а также торговые комплексы коммерческого назначения, а также предназначенные для предоставления бытовых услуг или общественного питания;

- Отдельные здания площадью более 1000 квадратных метров для общественного питания или коммерческого и торгового назначения;

- Имущество на балансе иностранных организаций, которые не осуществляют деятельность в РФ на постоянной основе;

- Жилые объекты и помещения, которые не используются в качестве основных средств и состоят на бухгалтерском учете более 2 лет;

- Нежилые помещения в жилых домах площадью более 3000 квадратных метров коммерческого назначения;

- Отдельно стоящие или входящие в общий комплекс нежилые помещения, указанные в особом перечне согласно закону от 05.11.2003 N 64 г. Москвы.

1,5%

В крупных экономических точках, таких как Москва и Санкт-Петербург, характерно изменение ставок на имущество в большую сторону с течением времени. В отдаленных регионах проценты расчета более демократичные.

Узнать информацию об актуальных ставках по регионам для разных видов собственности юридических лиц можно на примере страницы http://www.consultant.ru/document/cons_doc_LAW_157394/.

Дополнительные действия при наличии льгот

Если на облагаемую налогом собственность предоставляются региональные льготы, которые не покрывают 100% аванса, необходимо вычислить налог на объект по общей формуле. После получения итога следует вычесть из квартального аванса по отдельному предмету имущества размер льготы. Конечная сумма налога складывается с вычисленным по остальным объектам авансом. Код льготы вносится в раздел 2 бланка расчета, в строку 190.

Сроки выплаты авансов по налогу

Крайние даты сдачи отчетности касательно налога на собственность установлены на федеральном уровне. Если администрация региона решила ввести ежеквартальную отчетность, бланк налогового расчета заполняется до 30-го числа месяца, следующего за отчетным периодом. За 1 квартал года необходимо сдавать документацию до 30 апреля. Однако расчет аванса по налогу на имущество за 1 квартал 2018 года был перенесен на 3 мая 2018 года, так как 30 апреля, 1 и 2 мая в результате постановления правительства РФ приобрели статус выходных. Если крайняя дата сдачи документов приходится на выходной, то заполнять и сдавать бумаги в ИФНС можно в ближайший следующий будний день.

Сроки сдачи отчета и уплаты авансового платежа по налогу на имущество отличаются. Налоговики устанавливают дату уплаты индивидуально для каждого региона. Рассчитывайте дату заранее, чтобы не попасть под начисление пеней.

Документы для сдачи отчетности

Юридическим лицам, чья собственность находится в регионах с наличием дополнительных отчетных периодов, перед уплатой аванса необходимо сдавать специальные документы. Владелец объектов обязан заполнить не декларацию, а налоговый расчет по авансовому платежу, который расположен на 5 листах.

Образец пустого бланка расчета представлен здесь.

Бланк сдается региональный налоговый орган, код которого необходимо знать для заполнения документации. Вносить данные в налоговый расчет может налогоплательщик (владелец имущества) либо представитель налогоплательщика (лицо с доверенностью на заполнение образца).

evle.ru

Авансовые платежи по налогу на имущество

Мы рассказывали в нашей консультации о новой форме налоговой декларации по налогу на имущество организаций, которую нужно будет представить по итогам 2017 года. О новом отчете по авансовым платежам по налогу на имущество расскажем в этом материале.

Налог на имущество: авансовые платежи 2017

Если законом субъекта РФ не предусмотрено иное, налогоплательщики налога на имущество в течение года исчисляют и уплачивают авансовые платежи (п. 2 ст. 383 НК РФ).

Формулу авансового платежа по налогу на имущество организаций мы приводили в нашей отдельной консультации.

Срок сдачи Расчета

Налоговый Расчет представляются не позднее 30 календарных дней с даты окончания отчетного периода (квартала) (п. 2 ст. 386 НК РФ). Если последний день сдачи Расчета придется на выходной или нерабочий праздничный день, представить форму можно будет в следующий за таким днем первый рабочий день (п. 7 ст. 6.1 НК РФ).

Необходимо учитывать, что законами субъектов РФ отчетные периоды по налогу на имущество могут не устанавливаться (п. 3 ст. 379 НК РФ).

Уплата авансовых платежей по налогу на имущество

Порядок и сроки оплаты авансового платежа по налогу на имущество устанавливаются законами субъекта РФ.

К примеру, в г. Москве и Московской области по налогу на имущество организаций авансовые платежи по итогам квартала уплачиваются не позднее 30 календарных дней с даты окончания соответствующего квартала (п. 2 ст. 3 Закона г. Москвы от 05.11.2003 № 64, п. 2 ст. 2 Закона Московской области от 21.11.2003 № 150/2003-ОЗ). А, например, в Ленинградской области сумму авансового платежа по налогу на имущество необходимо перечислить не позднее 35 рабочих дней после окончания квартала (п. 3 ст. 2 Областного закона Ленинградской области от 25.11.2003 № 98-оз).

Авансовые платежи по налогу на имущество: бланк

Форма Налогового расчета по авансовому платежу по налогу на имущество организаций утверждена Приказом ФНС от 31.03.2017 № ММВ-7-21/271@.

Налоговый Расчет состоит из следующих листов и разделов:

| Лист (раздел) | Наименование |

|---|---|

| Лист 01 | Титульный лист |

| Раздел 1 | Сумма авансового платежа по налогу, подлежащая уплате в бюджет, по данным налогоплательщика |

| Раздел 2 | Исчисление суммы авансового платежа по налогу в отношении подлежащего налогообложению имущества российских организаций и иностранных организаций, осуществляющих деятельность в Российской Федерации через постоянные представительства |

| Раздел 2.1 | Информация об объектах недвижимого имущества, облагаемых налогом по среднегодовой стоимости |

| Раздел 3 | Исчисление суммы авансового платежа по налогу за отчетный период по объекту недвижимого имущества, налоговая база в отношении которого определяется как кадастровая стоимость |

Авансовый платеж налога на имущество: бланк (образец)

Налоговые расчеты по налогу на имущество обязаны сдавать те организации, у которых есть имущество, признаваемое объектом налогообложения (п. 1 ст. 373, п. 1 ст. 386 НК РФ). Поэтому если таких объектов нет, по авансовым платежам по налогу на имущество нулевой расчет сдавать не нужно.

А Расчет по авансовым платежам по налогу на имущество почему иногда нужно сдавать, даже если суммы налога к уплате нет? Это возможно в том случае, если все имущество, которое является объектом налогообложения, имеет нулевую остаточную стоимость или является льготируемым. В этом случае обязанность сдавать даже нулевой расчет остается (Письма ФНС от 08.02.2010 № 3-3-05/128, от 15.12.2011 № ЕД-21-3/375).

Порядок заполнения Расчета по авансовому платежу приведен в Приложении № 6 к Приказу ФНС от 31.03.2017 № ММВ-7-21/271@.

Когда начинает действовать новая форма?

Приказ ФНС от 31.03.2017 N ММВ-7-21/271@, утвердивший новую форму Расчета, применяется начиная с представления налоговой декларации по налогу на имущество организаций за налоговый период 2017 года (п. 3 Приказа ФНС от 31.03.2017 № ММВ-7-21/271@). Это значит, что новую форму Расчета налогоплательщики обязаны применять с 1-го квартала 2018 года.

В то же время, налоговым органам рекомендовано принимать налоговые расчеты по авансовым платежам по новой форме уже с 1-го квартала 2017 года (Письмо ФНС от 14.04.2017 № БС-4-21/7145).

Поэтому налогоплательщики сами решают, сдавать ли авансовый Расчет по новой форме или по прежней форме, утвержденной Приказом ФНС от 24.11.2011 № ММВ-7-11/895.

Необходимо учитывать при этом, что если налогоплательщик решит в 2017 году использовать новую форму Расчета, то сдавать уточненки за отчетные периоды 2017 года нужно будет также по новой форме.

glavkniga.ru

новая форма расчета, образец заполнения, сроки сдачи

В 2018 году за авансовые платежи по налогу на имущество нужно отчитываться по новой форме расчета. Проверьте заранее, что изменилось в расчете, как его заполнить, какие сроки сдачи установлены для авансовых платежей за 3 квартал 2018 года. Также найдите свой регион в таблице со ставками авансовых платежей по всей России.

Из статьи вы узнаете:

- По какой форме сдавать расчет по авансовым платежам по налогу на имущество за 3 квартал 2018 года

- Как заполнить новую форму расчета за полугодие

- По каким ставкам платить авансовые платежи в вашем регионе

Авансовые платежи по налогу на имущество: что изменилось

В подавляющем большинстве регионов РФ, в том числе Москве и Санкт-Петербурге, в 2018 году действует авансовая система уплаты налога на имущество. Это значит, что налог на имущество компании платят частями с финальной выплатой по завершению отчетного года. Таблицу региональных ставок и сроков уплаты авансовых платежей смотрите ниже.

Платить имущественный налог и сдавать по нему авансовый расчет обязаны компании, у которых есть активы на счете 01 «Основные средства» или 03 «Доходные вложения в материальные ценности».

Скачать новую форму расчета по авансовым платежам по налогу на имущество 2018 >>>

Скачать таблицу ставок и сроков уплаты налога на имущество в 2018 году по регионам>>>

Скачать пример заполнения расчета авансового платежа по налогу на имущество за полугодие 2018 года>>>

Будьте внимательны! Сдать отчет об авансовых платежах по налогу на имущество нужно даже в том случае, когда стоимость вашего имущества равна нулю, но оно еще числится на балансе (письмо ФНС России от 8 февраля 2010 г. № 3-3-05/128).

Что изменилось с 2018 года

В 2018 году произошли серьезные изменения в части уплаты авансовых платежей по налогу на имущество.

- С 2018 года вступила в силу новая форма расчета по авансовым платежам по налогу на имущество. Она утверждена приказом ФНС России от 31.03.17 № ММВ-7-21/271@;

- Поменялись правила заполнения расчета авансовых платежей.

- Изменилась форма итоговой декларации по налогу на имущество.

Таким образом, расчет по авансовым платежам за 3 квартал 2018 года нужно будет сдавать по-новому. Равно как и итоговую декларацию за 2018 год.

Срочная новость: Правила расчета налога на имущество изменят>>>

А теперь давайте посмотрим, что представляет собой новая форма расчета по авансам имущественного налога.

Новая форма расчет по авансовым платежам налога на имущество за 3 квартал 2018 года

Внешне новая форма расчета по авансовым платежам налога на имущество 2018 практически ничем не отличается от уже привычного для многих организаций бланка. Однако теперь она состоит из четырех разделов:

- Титульный лист;

- Раздел 1;

- Раздел 2;

- Раздел 2.1 – это новый раздел, в него вносятся данные об имуществе, налог по которому исчисляется исходя из остаточной стоимости (смотрите таблицу ниже).

- Раздел 3.

Регулирует порядок заполнения новой формы авансового расчета Приложение № 6 к Приказу ФНС от 31.03.2017 № ММВ-7-21/271@. Так вот это Положение ввело новые коды льгот по налогу на имущество, поэтому будьте предельно внимательны при заполнении формы.

Изменения в расчете (таблица)

Все новшества формы расчета мы собрали в удобную таблицу.

|

Раздел налогового расчета по авансовым платежам 2018 |

Что нового появилось в разделе |

Дополнительная информация по заполнению нового расчета |

|---|---|---|

|

Титульный лист |

— Больше нет строки ОКВЭД; — Изменены коды отчетного периода; — Номер телефона пишем без пробелов в формате: 8, регион, номер |

Новые коды: 21 – 1 квартал, 17 – полугодие, 18 – за 9 месяцев. |

|

Раздел 2 |

Добавлена строка 175 |

Касается только железнодорожных путей и комплектующих. Всеми остальными не заполняется |

|

Раздел 2.1 |

Полностью новый раздел. Он посвящен имуществу, налог с которого считается по среднегодовой стоимости |

— Считайте остаточную стоимость такого имущества на первое число месяца следующего за отчетным. — Группа сток с 010 по 050 раздела оформляется на каждый объект имущества по отдельности. |

Обратите внимание: заполняя расчет за 3 квартал (9 месяцев), нужно указывать код 18 на титульном листе.

Скачать пример заполнения расчета авансового платежа по налогу на имущество за 9 месяцев 2018 года>>>

Таблица ставок авансовых платежей 2018 по регионам России

Скачать таблицу ставок и сроков уплаты налога на имущество в 2018 году по регионам>>>

Срок сдачи расчета по авансовым платежам налога на имущество за 3 квартал 2018 года

Сроки сдачи расчета утверждены ФНС, и они единые для всех российских компаний.

Важно! Срок сдачи расчета по авансам по имущественному налогу – 30 число месяца, следующего за отчетным. Если окончательная дата приходится на выходной или праздничный день, срок переносится на ближайший рабочий.Таким образом, в 2018 году действуют такие сроки сдачи расчета по авансовым платежам по налогу на имущество:

|

Отчетный период |

Срок уплаты |

|---|---|

|

За 1 квартал 2018 |

30 апреля 2018 |

|

За 2 квартал (полугодие) |

30 июля 2018 |

|

За 3 квартал (9 месяцев) |

30 октября 2018 |

Не забывайте, что кроме авансовых платежей нужно предоставить и итоговую декларацию за год по этому налогу. Декларация сдается организацией не зависимо от того, есть ли в регионе промежуточные платежи или нет. Срок сдачи декларации за 2018 год – 30 марта 2019 года.

www.rnk.ru