Блокировка расчетного счета банком

В отношении клиента банк может применять действенные и жесткие меры в соответствии с действующими нормами законодательства (ст. 76 НК РФ). Одна из санкций – блокировка расчетного счета банком. Для таких действий финансовая организация должна иметь законные основания и конкретные причины. Какие именно – рассмотрим в нашем материале.

За что можно попасть вне зоны доступа

Чаще всего блокировка расчетного счета клиента происходит по требованию налоговой службы. Если лицо имеет задолженность по налоговым взносам, вовремя не сдает финансовые отчеты и подозревается в действиях, противоречащих законодательству, налоговая служба может направить в финучреждение решение налогового органа (ст. 101 НК РФ).

Когда решение поступает в банк, он в кратчайшие сроки накладывает блокировку на счет. Обычно это происходит сразу же. Что делать владельцу счета? Необходимо позвонить или явиться в налоговую инспекцию для выяснения причин блокировки и возможных вариантов решения проблемы.

Банк может наложить блокировку на счет клиента по собственной инициативе. В каждом финансовом учреждении есть служба финмониторинга, которая следит за контрагентами и контролирует операции, проводимые в течение всего срока существования расчетного счета. Вариантов, когда финмониторинг заблокировал расчетный счет, может быть насколько:

- Подозрение на присутствие в компании номинального директора. Подозрительным для банка может стать состояние одного лица в должности директора во главе нескольких компаний. Банк может заподозрить, что лицо выполняет эти обязанности номинально. Блокировка снимается в случае, если директор компании приходит в банк и предоставляет доказательства обратного.

- Сомнительные операции, проводимые по расчетному счету юридического лица, имеющие расхождения с документами или вовсе не подтвержденные ими. Вызвать подозрение может некорректный платеж, не соответствующий кодам ОКВЭД компании, отсутствие договоров о сделках, или если не указано назначение платежа.

- Изменение учредительных документов компании, данных главенствующего лица без уведомления финансовой организации. Любые изменения относительно учредительных документов или руководящего лица должны доводиться до сведения банка, в котором находится расчетный счет организации. Когда несогласованные данные попадают в базу во время какой-либо операции, банк блокирует счет и требует предоставления документов, подтверждающих внесенные изменения.

- Несуществующий юридический адрес компании. Выездные проверки организовываются даже банками, не только налоговой службой. Если по указанному адресу компания не находится, самое первое, что делает банк, – накладывает блокировку на расчетный счет.

- Судебный арест лица, решение в процессе судебного производства заблокировать счета обвиняемого лица.

Чтобы избежать недоразумений и проблем с доступностью к счету, клиент должен знать, что блокировка с целью осуществления финмониторинга может проходить в срок не более 2 суток. Если счет недоступен более этого срока, клиент имеет право направить жалобу в Национальный банк или подать иск в судебный орган.

Если счет недоступен более 2 суток, клиент имеет право направить жалобу в Национальный банк или подать иск в судебный орган.

Приостановление любых операций в отношении расчетного счета лица по причине налоговых проблем действует с момента получения банком решения о наложении блокировки до того, пока налоговая не направит банку решение об отмене ограничений по данному счету (ст. 76, п. 7, НК РФ).

В заключение

Оснований для блокировки счета у банка более чем достаточно. Однако случаются и безосновательные «замораживания» счета клиента, выступающие за рамки законодательства. В любом случае, клиент обязан знать свои права и в случае выявления нарушения со стороны финансового учреждения обращаться в вышестоящие инстанции.

zhazhda.biz

Может ли банк заблокировать счет юридического лица самостоятельно

Банк может самостоятельно заблокировать счет юридического лица только при наличии предусмотренных законодательством оснований. Блокировка счета –достаточно неприятное событие, вследствие которого организация может понести достаточно серьезные финансовые потери, ведь приостановление движения средств, даже если оно временное, влечет за собой отклонение от планов предприятия, а в некоторых случаях и несоблюдение договорных обязательств.

В статье представлена информация о причинах блокировки счета юридического лица. Помимо этого, вы сможете ознакомиться с перечнем рекомендуемых действий, выполнение которых поможет добиться снятия запрета на осуществление финансовых операций.

Причины блокировки

Наложение запрета на снятие средств, а также выполнение других операций с финансами предприятия, как правило, обосновано рядом законодательных требований, преимущественные позиции, среди которых занимают нормы закона, действие которых направлено на противодействие финансированию терроризма, а также предотвращение отмывания средств, заработанных незаконным путем, и реализации иных незаконных мероприятий.

Сложность вопроса заключается в отсутствии более точных законодательных формулировок, поясняющих конкретно, когда финансовое учреждение вправе заблокировать счет, поэтому каждый отдельный случай требует повышенного внимания.

Обратите внимание! Для бизнесменов подобное разбирательство сопряжено с потерей времени и денег, однако пускать ситуацию на самотек не следует, поскольку зачастую запреты банков не только не обоснованы, но и реализованы с явным превышением полномочий. Случаи же правомерной блокировки счета юридического лица единичны.

Решение о приостановлении финансовых движений принимается банком при наличии определенных оснований. Полномочиями для проведения контролирующих и проверочных мероприятий, направленных на выявление нарушений, обладает служба мониторинга банка. Как правило, подразделения подобного рода есть в каждом финансовом учреждении.

Итак, банк вправе заблокировать счет, если:

- есть все основания полагать, что директор предприятия номинальный. Это касается тех случаев, когда одно и то же лицо официально является руководителем нескольких компаний;

- осуществляемые финансовые операции предприятия носят сомнительный характер. Подозрение могут вызвать расхождения в сведениях, зафиксированных в документах, с фактическими данными, а также отсутствие документов, подтверждающих проведение той или иной сделки;

- изменения в уставе предприятия произошли без уведомления банка. Так, смена руководителя или юридического адреса компании, если данная информация не была передана в банк заблаговременно, может повлечь за собой блокировку счета;

- есть решение суда о взыскании долга посредством наложения ареста на все счета должника. Блокировка счета происходит на основании исполнительного листа.

Дополнительная информация! При наличии вышеперечисленных обстоятельств банк вправе применить санкции в виде блокировки счета, как по всем финансовым операциям, так и в отношении некоторых из них.

Что делать, если счет заблокирован

Если на проведение финансовых операций наложен запрет, снять деньги со счета не получится до полного разрешения ситуации. Продолжительность процедуры зависит от того, каким органом было принято решение.

Если запрет наложен банком, что является оптимальным вариантом, необходимо:

- выяснить причину блокировки;

- устранить нарушения;

- обратиться в финансовое учреждение с заявлением о разблокировке счета.

В случае наложения ареста по решению суда или налоговых органов, процедура его снятия будет более продолжительной. Помимо устранения нарушений, потребуется пройти все этапы оформления документов, предусмотренные бюрократической системой.

urlaw03.ru

Как избежать блокировки расчетного счета банком

Современные тенденции развития российской экономики диктуют государству необходимость пополнять бюджет как можно эффективнее. Чтобы предотвратить попытки предпринимателей уйти от уплаты налогов, в качестве одного из инструментов используются банки, где представители бизнеса заводят расчетные счета. В каких случаях происходит блокировка счета организации и как этого избежать, читайте в материале генерального директора ГК «Азбука Учета» Станислава Крашевского.

Почему банки блокируют счета

Центральный банк РФ регулирует деятельность коммерческих банков, издавая рекомендации и другие подзаконные акты. В частности, обязывает следить за своими клиентами и предотвращать попытки совершения ими подозрительных операций, позволяющих избежать уплаты налогов в бюджет и направленных на отмывание доходов или финансирование терроризма.

Каждая совершаемая и потенциально подозрительная для банка операция со стороны вашей компании должна иметь правдоподобное объяснение. И в случае возникновения претензий к вашей фирме, это объяснение необходимо представить банку.

Как происходит блокировка расчетного счета

Что же происходит, если компания не дала пояснения, или представленные аргументы банк не удовлетворили? В большинстве договоров на банковское обслуживания прописано, что банк имеет право отключить клиента от системы дистанционного обслуживания, так называемого «банк-клиента». Это означает, что вы не сможете распоряжаться своими деньгами удаленно, через интернет, и будете иметь доступ к операциям только посредством бумажных платежных поручений.

В случае отсутствия убедительных объяснений в дальнейшем, банк может ограничить применение денежных средств – например, разрешить использовать остаток денег по счету только на уплату налогов, сборов или других обязательных платежей, запретив все остальные операции. Если вы не сможете прийти к обоюдному согласию с банком, вам будет предложено закрыть расчетный счет. При закрытии счета некоторые банки разрешают осуществить перевод остатка денежных средств по счету последнему контрагенту, который отправил их вам – сделать возврат денежных средств. Другие позволяют перевести остаток только на ваш расчетный счет в другом банке.

Зачастую, чтобы восстановить работу расчетного счета, руководителю компании требуется несколько рабочих дней или недель на предоставление документов. За это время можно потерять важные сделки или не выполнить ключевые платежи, нанеся тем самым ущерб своему бизнесу.

Блокировка расчетного счета со стороны ФНС

Расчетный счет организации может заблокировать ФНС. Все случаи блокировки налоговой описаны в п. 3 ст. 76 Налогового Кодекса РФ. Наиболее распространенными причинами являются:

- Не сданная в течение 10 дней после окончания сроков подачи отчетности налоговая декларация

- Оставленное без подтверждения и удовлетворения требование налоговой о предоставлении документов, пояснений или уведомления о вызове в ФНС. Счет блокируется спустя 6 дней после отправки требования со стороны налоговой и еще 10 дней без ответа

- Неуплаченные налог, пеня или штраф. В случае неуплаты налоговая в течение двух месяцев вправе вынести решение о взыскании суммы платежа и блокировке расчетного счета организации

- Не предоставленный ежеквартальный расчет по НДФЛ работников по истечении 10 дней от назначенной даты предоставления

Стоит отметить, что с 1 января 2014 г. банки не могут открывать счета компаниям, у которых имеются заблокированные счета в других кредитных организациях. Проверить, не находится ли счет организации в числе заблокированных налоговой службой, можно с помощью электронного сервиса, разработанного ФНС, «Запрос о действующих решениях о приостановлении».

Как избежать блокировки счета ФНС

Существует несколько правил, соблюдение которых позволит добросовестному бизнесмену убедить банк в том, что он не занимается уходом от уплаты налогов.

Платежи в бюджет

Платежи в бюджет должны составлять не менее 0,9% от поступлений на счет. Это является методической рекомендацией ЦБ, и службы финансового мониторинга любого коммерческого банка с установленной периодичностью производят контроль соблюдения данного соответствия. Если выплаты в бюджет составляют менее 0,9% от всех поступлений на счет, это вызывает подозрения.

Уплата меньшего процента возможна в тех случаях, когда у организации несколько счетов в разных банках. Необходимо сохранять все платежные документы и предоставлять их по первому требованию в других банках. Либо следует распределить налоговые выплаты между счетами так, чтобы общая сумма отчислений превышала 0,9% (а лучше – 1%). Это позволит избежать подозрений в том, что налоги подогнаны под 0,9%

Если нет возможности платить налоги регулярно, этому должно быть какое-то объяснение, к примеру, сезонность деятельности.

Зарплата сотрудникам

Зарплата, которая выплачивается сотрудникам, налог на доход физических лиц и страховые взносы должны быть не ниже прожиточного минимума. Банк легко может это отследить, так как обычно заработная плата перечисляется на пластиковые карты сотрудников с расчетного счета организации. Если зарплата сотрудников и размер налога на доход физических лиц неправдоподобно малы, банк вправе потребовать от организации объяснения.

Подозрения могут быть следующие: если заработная плата маленькая, значит, часть ее является «серой» или «черной». Если у сотрудников зарплата ниже прожиточного минимума, этому также должно быть какое-то объяснение: например, все люди оформлены на полставки, так как работают по 4 часа в день.

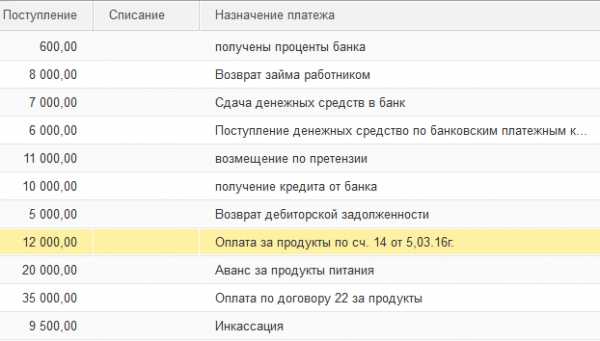

Основание платежа

Основание платежа – строго в рамках деятельности организации. Если во время открытия расчетного счета в банке было обозначено, что организация занимается рекламной деятельностью, а потом на счет идут платежи за стройматериалы или за продукты питания, то у банка резонно возникает вопрос – почему вы занимаетесь не своим видом деятельности?

Это может являться показателем того, что компания была создана не с целью вести какую-то конкретную деятельность, а используется как транзитная фирма для ухода от налогов. Все платежи в адрес фирмы и контрагентам должны проводиться в рамках заявленного вида деятельности или близких к нему.

Например, вряд ли у банка возникнут подозрения, если бухгалтерская фирма занимается юридическими услугами или другим видом консалтинга. Если эта фирма продает стройматериалы – это уже неправдоподобно, и этому потребуется дать какое-либо объяснение: бизнес не пошел, решили заняться другим видом деятельности, сейчас наш юрист подает документы на добавление видов экономической деятельности, и скоро мы получим в налоговой новый вид деятельности и предоставим соответствующие документы. Можно также сменить основной вид экономической деятельности, если фирма решила работать по другому направлению бизнеса. Как правило, подобные объяснения банк удовлетворяют.

IP-адрес компании

IP-адрес организации не должен совпадать с адресом подозрительной для банка компании. При открытии счета в банке требуется указать контактные номера телефонов. Специалисты IT-отдела банка сравнивают IP-адреса и номера телефонов, и если ваш IP совпадает с адресами фирм, которые уже попадали под подозрения данного банка, это является сигналом – один и тот же человек или организация создали много компаний и с одного и того же компьютера контролируют все финансовые потоки. Какое может быть правдоподобное объяснение? Например, наша бухгалтерия находится на обслуживании в бухгалтерской организации, соответственно, с ее IP-адреса обслуживается множество разных компаний. Однако, возникновение подозрений со стороны банка в этой ситуации должно заставить задуматься собственника компании о смене бухгалтерской фирмы, ведь IP-адрес нынешней обслуживающей компании был замечен в связях с «серыми» и «черными» организациями.

Обналичивание средств

Обналичивание корпоративных карт должно происходить строго в рамках лимитов банка. Если к вам поступают денежные средства безналичным путем, и тут же происходит обналичивание этих денег через корпоративную карту, привязанную к счету организации, причем такое происходит очень часто, банк может заподозрить, что фирма была создана исключительно с целью обналичивания денежных средств. Ни один банк это не устроит, возникнет множество вопросов.

Наличные можно снимать только в каких-то определенных пропорциях: не более 10%, максимум 20% от оборота, – разные банки устанавливают свои лимиты либо в процентах, либо в рублях. Если вы уже попали под подозрение банка, приготовьте заранее чеки из магазинов, чтобы пояснить, что было куплено на эти деньги, и зачем они были необходимы в таких объемах.

Неравномерное поступление средств

Также подозрения у банка вызывает ситуация, когда фирма открыла счет, и по нему долго не было существенных оборотов, а потом резко начались большие притоки денежных средств. Объяснение: заключили договор, который долго ждали, затем контрагент выплатил сумму по договору. Другим объяснением может являться сезонность деятельности.

Блокировка счета по 115 ФЗ

Блокировка счета может произойти на основании 115 ФЗ «О противодействии (отмыванию) доходов, полученных преступным путем, и финансированию терроризма». В данном законе прописаны:

- меры по противодействию легализации доходов, полученных преступным путем

- круг организаций, контролирующих соблюдение закона

- обязанности организаций, подлежащих контролю

- предписания по разработке мер внутреннего контроля

- меры взыскания в случае нарушения закона

В соответствии с законом, банки обязаны содействовать его исполнению и проверять компании при открытии счета и в ходе последующей работы с ним. В том случае, если компания не прошла проверку до подписания официального документа на счет, ей откажут в открытии счета. Если же счет уже открыт, банк по итогам проверки вправе остановить работу счета, отказать в переводе денег со счета или расторгнуть договор с компанией в одностороннем порядке. Во всех указанных случаях клиент попадает в «черный список» банка.

«Черный список» банков

Единый список начал работать в июне 2017 года. Закона, запрещающего работу с компаниями из «черного списка» не существует. Для того, чтобы отказать компании из «черного списка» в открытии счета или переводе средств, банку придется доказывать свое решение на основании многих критериев. Хотя нахождение в «черном списке» не является решающим аргументом для отказа в проведении операции со стороны банка, это влияет на решения банка в отношении компании и является поводом для проведения более тщательной проверки. Также «черный список» может влиять на решения других учреждений – вплоть до отказа в выезде за границу, если дело дошло до суда и привлечения приставов.

Стоит отметить, что компания не попадает в «черный список» банка в случае неуплаты или просрочки уплаты налогов – в этой ситуации счет блокирует налоговая.

Как выйти из «черного списка»

Рекомендации по выходу из «черного списка» указаны в 115 ФЗ. Компании нужно доказать банку, что она реально существует и работает с настоящим бизнесом без обналичивания незаконно добытых средств. Делается это с помощью предоставления со стороны компании подтверждающей этот факт документации. При этом требований к документам в законе не прописано – компания сама решает, что предоставлять. Это могут быть:

- налоговая декларация за последний квартал, либо пояснения причин ее отсутствия

- договоры с партнерами, с которыми чаще всего происходят взаимные переводы денежных средств

- платежные поручения с подтверждением оплаты налогов через другие банки

В течение 10 дней после предоставления документов банк обязан решить, отказывать компании дальше или нет. В случае положительного решения банк уведомляет об этом Росфинмониторинг, который исключает компанию из «черного списка».

Если решение отрицательное, его можно обжаловать путем подачи жалобы и документов в Центробанк. Центробанк запрашивает у банка объяснение причин отказа, которые банк должен предоставить в течение трех рабочих дней.

При этом в данной ситуации уже Центробанк проверяет компанию и выносит решение, оставлять компанию в списке, или исключить ее из него. Решение принимается в течение 20 рабочих дней.

Если банк отказал компании в заведении счета или переводе средств, только этот банк сможет исключить компанию из «черного списка». Неважно, сколько еще банков согласилось работать с компанией – она будет находится в списке до тех пор, пока ее оттуда не исключит банк, отказ которого привел компанию к попаданию в «черный список».

Что делать, если счет заблокировали

Порядок действий в случае блокировки счета зависит от причин вынесения такого решения банком или налоговой. Для разблокировки счета необходимо предпринять следующие шаги:

- Предоставьте все недостающие документы, затребованные банком или налоговой

- Если счет заблокировали по решению суда, необходимо удовлетворить его требования

- Если блокировка произошла вследствие нарушения пункта 115 ФЗ о легализации, необходимо предоставить полный перечень документов, подтверждающих законность операций

- Необходимо обратиться в банк с письменным заявлением, содержащим требование объяснить причины блокировки. Сохраните второй экземпляр заявления с пометкой банка о принятии его к рассмотрению – банк должен предоставить ответ в течение двух рабочих дней

- Если в течение двух рабочих дней банк не удовлетворил ваше требование, обратитесь с жалобой, содержащей подробное изложение происходящего, в Центральный банк РФ по почте или через интернет-приемную Банка России

Добросовестным предпринимателям следует руководствоваться в своей деятельности всеми рекомендациями, чтобы не попасть под подозрения при мониторинге. Зачастую, в крупных банках первоначальное решение принимает компьютерная программа – на основании анализа операций по счету клиента. Эта программа помечает конкретную фирму, что и влечет за собой проблемы. Поэтому выполнять следует хотя бы формальные требования банка.

Понравилась статья? Подписывайтесь на нас ВКонтакте:umom.biz

Как заблокировать счет ООО? Кто может это сделать?

Для ведения хозяйственной деятельности организации и компании должны иметь расчетные счета. Ст. 861 ГК РФ гласит, что «расчеты между юрлицами, занимающимися предпринимательской деятельностью, должны проводится в безналичной форме или наличными деньгами, если иное не установлено законодательством». Чтобы максимально точно отслеживать деятельность ООО, надзорные органы, налоговая служба, соц.службы и пенсионный фонд требуют проводить все платежи через расчетные счета, чтобы организации не уходили от уплаты обязательных взносов и налогов. Указ ЦБ №1843 устанавливает лимиты на расчеты наличными деньгами – не более 100 т.р. в рамках одного договора.

Это может устраивать небольшие компании, но более крупным приходится вести все расчеты в основном безналичным путем. При выявлении нарушений на организации и ответственных лиц могут накладываться денежные штрафы. При открытии расчетного счета банк обязан проверить достоверность предоставленных данных. Если будут выявлены нарушения, недостоверные сведения о деятельности, учредителях, то банк может отказать в открытии счета.

Как только счет будет открыт, и фирма начнет проводить операции по нему, то банк начинает активно мониторить платежи на соответствие их законодательству. Если также будут выявлены нарушения, то счет может быть заблокирован до выяснения причин. Блокировка счета может осуществляться по инициативе банка, налоговой или самого клиента. Других вариантов не предусмотрено.

Рассмотрим, что такое блокировка счета и как заблокировать счет на ООО?

Где ООО может иметь счета?

Ст.2 ФЗ «Об ООО» разрешает открывать ООО банковские счета по всей территории страны и заграницей. Таким образом, ООО «вправе» открыть расчетный счет, но « не обязано». На деле же при постановке на учет в налоговую инспекторы требуют предоставления реквизитов расчетного счета. Все налоги сейчас почти в обязательном порядке должны пересылаться в электронном виде.

Читайте также: Как исправить кредитную историю при ошибке банка

ООО разрешается также иметь любое количество банковских счетов иных видов.

Что такое блокировка расчетного счета.

Это приостановление всех движений по счету, касаемых расходных операций. Операции по зачислению денег проводятся в стандартном режиме. Если счет оказался заблокированным, то у ООО сразу возникает идея открыть новый расчетный счет и пользоваться им. На деле это практически невозможно. О каждом новом расчетном счете банк уведомляет налоговые органы в течение 5 дней. Перед открытием счета банк может проверить организацию на наличии ограничений.

База находится в открытом доступе на сайте service.nalog.ru и постоянно обновляется. Если будет обнаружено, что ООО уже имеет счет, и он заблокирован, то в открытии нового счета может быть отказано. Также новый счет сразу же может быть заблокирован после открытия.

Кто и почему может заблокировать счет?.

Причины приостановления работы счета могут быть разными. Рассмотрим основные из них.

- По постановлению налоговых органов. Это право регламентирует ст.72 НК РФ. Если ООО забудет заплатить налоги или задержит уплату, то счет тут же блокируется на сумму неуплаты. Таким способом налоговая служба воздействует на налогоплательщика. Вместе с этим ИФНС может создать ему множество проблем с поставщиками или контрагентами.

- По инициативе банка. Сейчас все чаще счета блокируются подозрению в отмывании денег, или если один из контрагентов был обнаружен в списках подозреваемых в террористической деятельности. ФЗ №115 требует мониторинга проводимых операции и их анализа на легальность. Если у банка возникают подозрения, что деньги идут нелегально, обналичиваются или переводятся на счета других людей, то банк приостанавливает все расходные операции до тех пор, пока ООО не предоставит документы, подтверждающие источник происхождения денежных средств.

- При выяснении факта, что обслуживающаяся организация не находится по месту юр.адреса, имеет подставных учредителей, ведет отчетность с нарушениями, проводит операции на большие суммы по непрофильному назначению.

- По решению суда. Если суд постановит заблокировать счет организации, и банк получит официальное постановление, то счет будет заблокирован до тех пор, пока не будет получено постановление о снятии блокировки.

Читайте также: Что такое сберегательные сертификаты. Стоит ли вкладывать деньги в них

Таким образом, чтобы заблокировать счет ООО физлицу нужно обратиться в суд.

Как ООО может самостоятельно заблокировать свой счет?

Довольно редки случаи, когда компания блокирует свои счета самостоятельно или задается вопросом, как заблокировать счет на ООО по своей инициативе. Те организации, которые ведут активную деятельность, нуждаются в постоянно активном счете для проведения операций и платежей. Блокировать счет по собственному желанию фирма может по причинам того, что не планирует им пользоваться в ближайшее время (чтобы не платить за обслуживание) или же появились подозрения, что счет взломан мошенниками.

ООО может самостоятельно заблокировать свой счет в онлайн-кабинете или по заявлению в банке. Блокировка может накладываться временная или постоянная. Обычно банки не освобождают от оплаты за обслуживание счета, если он заблокирован или не используется. Поэтому из-за ненадобности расчетный счет обычно закрывается или переводится на более дешевый пакет обслуживания.

Сколько времени длится блокировка счета?

Если у банка появились сомнения в подлинности документов или же нужно провести проверку, то операции могут быть приостановлены до 7 рабочих дней. Блокировка счета по подозрению в мошеннических действиях или отмыванию денег может длиться, пока владелец счета не предоставит запрашиваемых документов.

Если счет блокируется по решению суда, то блокировка может длиться до тех пор, пока суд не снимет это ограничение.

Блокировка по инициативе налоговых органов будет длиться до момента оплаты всех налогов или предоставления платежных документов об уплате.

Таким образом, блокироваться расчетные счета могут как по инициативе их владельца, так и банка или надзорных органов. Ст. 845 ГК РФ и гласит о том, что банк обязан выполнять распоряжения клиента по операциям по счету, гарантируя свободный доступ клиента к его деньгам. Вместе с этим банк обязан исполнять и другие законы, контролирующие деятельность ООО.

Оцените нас

Примите участие в жизни нашего проекта. Оцените статью(продукт). Поставьте лайк, если вам была полезна статья. Ваши комментарии нужны нам!

Подробнееinvestor100.ru

могут ли заблокировать расчетный счет (сомнительне операции)

Блокировка карты Сбербанка по инициативе эмитента (115-ФЗ) ― в последнее время не редкость. Для клиента банка такая ситуация обычно является неожиданностью, сопровождается появлением вопросов и проблем. Прежде всего следует выяснить причины блокировки и понять, что необходимо предпринять.

В каких случаях Сбербанк может заблокировать карту

Законодательством предусмотрена блокировка карт и привязанных к ним счетов в случае, когда операции по ним являются подозрительными. Это помогает банку своевременно выявлять нарушителей закона и бороться с ними. Хотя зачастую страдают простые и честные граждане.

Карты Сбербанка блокируются чаще других. Это объясняется их популярностью среди населения и организаций. А также усилением в банке контроля за всеми проводимыми операциями, поступлениями на карты и счета.

Особенности ФЗ-115

Заблокировать счет своего клиента банк может согласно Федеральному закону № 115-ФЗ. Он создан для борьбы с неправомерными действиями, такими как легализация доходов, полученных преступным путем, отмывание денежных средств или содействие террористическим группировкам. То есть в случае, когда у операционистов, отдела легализации и службы безопасности появляются сомнения относительно законности проводимых операций по карте, происходит замораживание денежных средств на ней до выяснения обстоятельств.

Закон вступил в силу в 2011 году (в 2013 году были изменены отдельные статьи). После его появления банковские организации могли действовать только путем запросов, теперь достаточно малейших подозрений для блокировки счетов, относящихся к карточке подозреваемого.

Алгоритм действий при блокировке

Банк может запросить документы согласно федерального закона, эти действия правомерныЕсли вашу карту заблокировали, ссылаясь на Федеральный закон №115-ФЗ, необходимо:

- Обратиться в ближайшее отделение Сбербанка для выяснения обстоятельств, написав заявление по определенной форме с просьбой обосновать причины отнесения ваших перечислений к неправомерным. (Хотя, согласно законодательству, банки вправе не объяснять причин).

- Предоставить запрашиваемый банком пакет документов, подтверждающих правомерность переводов: договор о сделке, в связи с которой проведена оплата, иные документы, обосновывающие доход.

- После рассмотрения вашего случая службой безопасности банка карту могут разблокировать либо оставить все без изменений. Согласно закону, принятое решение может не комментироваться.

Понятие подозрительных операций

Операции по счету могут вызвать подозрения, если:

- Переводятся крупные суммы денег. Особенно это касается дебетовых счетов физических лиц, официально не имеющих доходов.

- Обналичиваются крупные суммы денежных средств.

- Происходит периодические поступления на расчетный счет средств от различных получателей, независимо от величины.

В любой из перечисленных ситуаций банк может блокировать карту и запрашивать документы, обосновывающие проведение операций.

Блокировка карт по инициативе банка возможна и в других случаях. Например, при поступлении в банк сообщения суда о наличии непогашенной задолженности у клиента. В таком случае банк не может самостоятельно, без дополнительных документов от судебных приставов разблокировать карту клиента. Это возможно только при условии выполнения требований, содержащихся в решении суда.

Предоставление документов для безналичного перевода

Для признания сомнительных операций правомерными необходимо обосновать их законность. А именно: подготовить документы из запроса банка, а так же продумать, какие бумаги могут дополнительно объяснить безналичный перевод.

«Обойти» данный закон возможно только случайно, если перевод пропустят. Лучше подобного не допускать, так как после блокировки даже благонадежным клиентам бывает сложно обосновать получение денежных средств.

Сроки рассмотрения документов различны и зависят от времени написания заявления, получения запрошенных бумаг. Если дальнейших вопросов не возникает, можно начать пользоваться карточкой в тот же день. При появлении дополнительных сложностей, сроки могут растянуться на месяц и более, а возможно, карту разблокировать вовсе не получится. Тогда появится необходимость обращения в другую банковскую организацию для открытия счета.

Резюмируя сказанное

Блокировка счета Сбербанком по 115-ФЗ ― частое явление в последнее время российской действительности. Банк может по своему усмотрению (как правило ошибочно) заблокировать карту и не будет нести за данное действие ответственность. При этом все проблемы, созданные действием банка, придется решать клиенту банка. Аналогичная практика существуют в других банках, в том числе частных (например, Альфа-Банк).

Если вашу карточку заблокировали, нужно обратиться в банк и предоставить необходимые документы. Такая ситуация может повлечь неприятные последствия: ожидание, смена банка и открытие новых счетов.

Какие бы эмоции ни вызывала блокировка вашей пластиковой карты, стоит помнить, что эта возможность для банков предусмотрена с целью противодействия незаконным операциям и служит для защиты граждан, организаций, безопасности государства в целом. Но на практике, как правило, страдают добросовестные клиенты.

www.tsbank.ru