Формула ликвидности и примеры применения

Понятие ликвидности

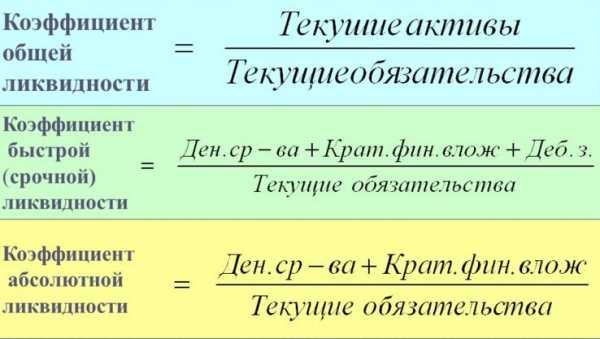

Формула ликвидности рассчитывается путем отношения высоколиквидных активов, быстрореализуемых активов и медленно конвертируемых и наиболее срочных обязательств и среднесрочных обязательств.

Бывает 3 вида коэффициентов ликвидности:

- Текущей ликвидности,

- Быстрой (срочной) ликвидности,

- Абсолютной ликвидности.

Само понятие ликвидность означает способность активов предприятия к быстрой трансформации в денежные средства, которые могут быть направлены:

- Выплата заработной платы,

- Уплата налогов и других обязательных платежей в бюджеты,

- Выплата дивидендов,

- Выплата задолженности кредиторам, контрагентам и др.

Ликвидность часто приравнивают к платежеспособности, то есть возможности предприятия к реализации собственных активов по рыночной цене. Сам термин ликвидность происходит от слова ликвидировать (продать или реализовать). Ликвидность – базовое понятие финансового анализа, которое отражает скорость перехода активов компании в деньги.

Формула текущей ликвидности

Коэффициент текущей ликвидности является одним из трех основных критериев, характеризующих ликвидность предприятия.

Текущая ликвидность представляет собой ключевой индикатор финансового состояния любых предприятий, его необходимо постоянно контролировать.

Рост коэффициента делает предприятия более инвестиционно привлекательным для инвесторов и кредиторов, что дает ему большее количество дополнительных рычагов и денежных ресурсов при увеличении рыночной стоимости, в том числе рентабельности.

Выделяют несколько видов активов и пассивов компании, из которых состоит формула ликвидности.

Классификация активов:

- А1– Высоколиквидные активы (стр. 1250),

- А2– Быстрореализуемые активы (стр.1230),

- А3 — Медленно конвертируемые активы (стр.1220).

Пассивы при этом классифицируются следующим образом:

- П1 — Самые срочные пассивы (стр.1520),

- П2 — Среднесрочные пассивы (стр.1510).

При учете данной классификации формулаликвидности (текущей) имеет следующий вид:

К текущ. =(A1+A2+A3)/(П1+П2)

Если брать в расчет строки баланса, то формула примет следующий вид:

К текущ. =стр. 1200 / (стр.1510+стр.1520+стр.1550)

Формула быстрой (срочной) ликвидности

Коэффициент быстрой ликвидности представляет собой показатель, который характеризует платежеспособность компании в среднесрочной перспективе. С помощью данного показателя можно определить, сможет ли компания погасить краткосрочные обязательства, если будет использовать ликвидные активы.

Формула ликвидности (быстрой) в общем виде:

К быстр. = (ДС + КВ + КЗ) / ТО

Здесь ДС – сумма денежных средств,

КВ – сумма краткосрочных финансовых вложений,

КЗ – краткосрочная дебиторская задолженности,

ТО – сумма текущих обязательств.

Еще один вариант формулы ликвидности:

К быстр. = ОА-З / ТО

Здесь ОА – сумма оборотных активов,

З – запасы,

ТО – текущие обязательства.

Формула абсолютной ликвидности

Коэффициент абсолютной ликвидности показывает долю краткосрочной задолженности, которую можно погасить при использовании наиболее реализуемого имущества компании в краткие сроки.

Формула ликвидности (абсолютной) определятся путем отношения суммы легко реализуемого имущества к сумме краткосрочной задолженности:

К абс. = (ДС + КФВ) / КО

Здесь ДС – сумма денежных средств,

КФВ – краткосрочные финансовые вложения,

КО – краткосрочные обязательства.

Примеры решения задач

ru.solverbook.com

Формула коэффициента ликвидности по балансу

Понятие ликвидности

Ликвидность часто путают с платежеспособностью, то есть возможностью предприятия к продаже своих активов по рыночным ценам. Понятие ликвидность произошло от слова ликвидировать (продавать или реализовывать). Ликвидность является основополагающим понятием финансового анализа, характеризующим быстроту (скорость) трансформации активов предприятий в денежные средства.

Формула коэффициента ликвидности по балансу рассчитывается путем отношения определенного типа активов (текущих, быстрореализуемых, медленно конвертируемых) к среднесрочным обязательствам.

Существует три различных формулы коэффициента ликвидности по балансу:

- Текущая ликвидность,

- Быстрая (срочная) ликвидность,

- Абсолютная ликвидность.

Текущая ликвидность

Коэффициент текущей ликвидности — один из трех критериев, которым характеризуют ликвидность компании.

Текущая ликвидность является ключевым инструментом определения финансового состояния любой компании, этот показатель должен находиться под постоянным контролем.

Если коэффициент текущей ликвидности имеет тенденцию к росту, предприятие становится более инвестиционно привлекательным, приобретая большее количество дополнительных инструментов и финансовых ресурсов для максимизации рыночной стоимости и рентабельности.

Прежде, чем рассматривать формулу ликвидности, стоит рассмотреть классификацию активов и пассивов компании. Активы предприятия классифицируются на следующие группы:

- А1–строка 1250 (высоколиквидные активы),

- А2–строка 1230 (быстрореализуемые активы),

- А3 –строка 1220 (медленно конвертируемые активы).

Классификация пассивов выглядит следующим образом:

- П1–строка 1520 (срочные пассивы),

- П2–строка 1510 (среднесрочные пассивы).

Формула коэффициента ликвидности по балансу

Лтек. = (A1+A2+A3) :(П1+П2)

Если в расчет включить строки баланса, то формула коэффициента ликвидности по балансу примет вид:

Л тек.=строка 1200 / (строка 1510+строка 1520+строка 1550)

Быстрая ликвидность характеризует платежеспособность предприятий на среднесрочную перспективу. Используя данный показатель можно определять возможность компании к погашению краткосрочных обязательств при использовании ликвидных активов.

Формула коэффициента ликвидности (быстрой) в общем виде:

Здесь Д – денежные средства,

КФВ – краткосрочные финансовые вложения,

КДЗ – сумма краткосрочной дебиторской задолженности,

ТО – текущие обязательства компании.

Существует второй вариант расчета коэффициента быстрой ликвидности:

Л быстр. = ОА-З / ТО

Здесь ОА – оборотные активы,

Зап – стоимость запасов,

ТО – сумма текущих обязательств.

Абсолютная ликвидность отражает долю краткосрочной задолженности, которую возможно погасить, используя наиболее реализуемое имущество предприятия в небольшие сроки.

Формула коэффициента ликвидности по балансу (абсолютная) рассчитывается отношения суммы легко реализуемого имущества к краткосрочной задолженности:

Лабс. = (Д + КФВ) / КО

Здесь Д – денежные средства,

КФВ – сумма краткосрочных финансовых вложений,

КО – сумма краткосрочных обязательств.

Примеры решения задач

ru.solverbook.com

Коэффициент ликвидности

Коэффициент ликвидности – это специальный параметр, который рассчитывается на основании бухгалтерской отчетности компании по форме №1. Путем вычисления коэффициента ликвидности появляется шанс определить реальную эффективность работы предприятия. Кроме этого, рассчитанный параметр позволяет сделать выводы о его способности в оговоренные сроки погашать долги за счет оборотных (текущих) активов. Основной смысл коэффициента состоит в сравнении объема текущих долгов и оборотного капитала компании, необходимого для их погашения.

Коэффициент ликвидности – группа параметров, в которые входит несколько коэффициентов, а именно текущей, абсолютной и быстрой ликвидности. К этой же группе можно отнести соотношение дебиторской и кредиторской задолженности.

Сущность коэффициента ликвидности

Для каждой компании один из главных критериев эффективности работы – показатель ликвидности. Данный параметр отображает, насколько быстро предприятие может продать свою продукцию и переформировать материальные (прочие) активы в бумажную наличность. При этом предприятие (здесь многое зависит от сферы, в которой ведется работа, и грамотности управления), может быть ликвидным в большей или в меньшей степени.

Все средства компании можно условно разделить на активы и пассивы со своей ликвидностью. К примеру, активы делятся на несколько групп:

— высоколиквидные – краткосрочные инвестиции, наличность;

— быстрореализуемые – краткосрочные дебиторские долги, долги по платежам в период до 12 месяцев;

— медленно реализуемые. Сюда включено все, что не вошло в высоколиквидные и быстро реализуемые средства;

Все активы по степени убывания можно представить следующим списком:

— бумажные деньги в кассе организации и на ее счетах;

— государственные ценные бумаги, веселя банков;

— дебиторская задолженность, акции компаний;

— сырьевые и товарные запасы на складах;

— оборудование, техника;

— недвижимость компании;

— недостроенные объекты.

Что касается пассивов компании, то они могут группироваться по росту времени погашения:

— срочные – кредиторские долги перед персоналом, подрядчиками, бюджетом, поставщиками;

— среднесрочные – кредиты на срок до 12 месяцев, резервы будущих трат;

— долгосрочные – займы на срок от 12 месяцев;

— постоянные – собственный капитал.

Для определения ликвидности компании и ее способности гасить вовремя долги производятся специальные расчеты. В качестве основных критериев ликвидности выступает группа коэффициентов — абсолютной ликвидности (может упоминаться, как коэффициент платежеспособности). Сюда же можно вкючить параметр текущей (общей) ликвидности и срочной (быстрой) ликвидности. Также производится расчет параметра, учитывающего отношение дебиторского и кредитного долга компании.

Упомянутые выше коэффициенты позволяют точно определить степень платежеспособности и ликвидности предприятия, оценить его перспективы развития. Анализ полученных параметров, как правило, проводится не по факту текущих значений, а в динамике. То есть рассчитанные показатели сравниваются с аналогичными вычислениями за прошлый период времени.

Коэффициент ликвидности: виды и особенности расчета

Как уже упоминалось, ликвидность и способность выплачивать долги предприятием оценивается при использовании нескольких коэффициентов. Для каждого есть свои методические особенности:

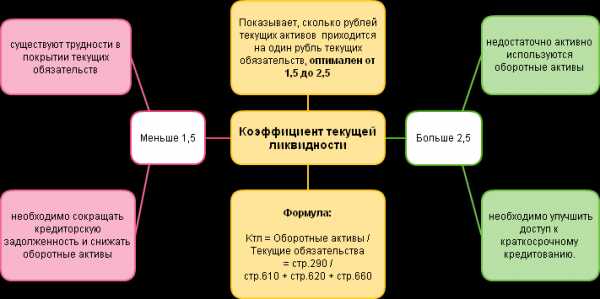

1. Коэффициент текущей ликвидности. Часто встречаются другие формулировки этого коэффициента – «общей ликвидности», «покрытия» и так далее. Данный параметр — это отношение текущих (оборотных) средств структуры (компании) к ее краткосрочным долгам.

Вычисление осуществляется по формуле:

Ктл = Оборотные средства / Краткосрочные обязательства.

В параметре «оборотные средства» долгосрочная дебиторская задолженность не учтена.

Параметр помогает определить, может ли компания вовремя расплатиться у краткосрочными долгами путем применения оборотных средств. Чем выше уровень коэффициента, тем лучшей платежеспособностью может похвастаться предприятие. При этом анализ актуален не только на текущий момент времени, но и на случай чрезвычайных ситуаций.

Нормальная величина коэффициента – 1,5-2,5. Здесь ситуация зависит от отрасли, где функционирует компания, качества и структуры активов, грамотности управления и так далее. Слишком высокое и низкое значение коэффициента является неблагоприятным. Если показатель ниже единицы, то можно говорить о максимальном финансовом риске предприятия, которое не в состоянии справиться с имеющимися счетами. В свою очередь, коэффициент больше трех – это явный признак нерационального управления.

2. Коэффициент срочной (быстрой) ликвидности. Этот показатель наиболее интересен поставщикам, банкам, акционерам. С его помощью можно оценить, как быстро предприятие сможет справиться с непредвиденными затратами и оперативно перевести свои активы (пассивы) в денежные средства. То есть коэффициент показывает, сможет ли компания справиться с проблемами, используя имеющийся капитал.

Коэффициент срочной ликвидности часто путают с другим параметром — текущей ликвидности. На самом же деле в составе первого параметра в роли оборотных средств учтены активы только средней и высокой ликвидности (к примеру, наличные деньги, товар на складах, сырье, готовая продукция, дебиторские долги, имеющие короткий срок покрытия). При этом запасы специальных материалов (полуфабрикатов, компонентов) здесь не учитываются.

Источник для расчета – форма №1 бухгалтерского баланса. В данном случае в общей сумме активнов не учтены запасы материально-производственного характера, ведь в случае их вынужденной продажи возможны большие убытки по всем счетам.

Вычисление коэффициента быстрой ликвидности (Кбл):

Кбл = (Краткосрочные инвестиции + Наличность + Краткосрочные дебиторские долги) / Краткосрочные обязательства.

Также коэффициент срочной ликвидности можно посчитать по формуле:

Ксл = (Текущие средства – Запасы) / Краткосрочные долги.

Этот параметр позволяет оценить, какую часть своих обязательств компания может покрыть за счет капитала на различных счетах и путем использования кредиторских долгов или продажи краткосрочных ценных бумаг. Чем больше показатель, тем лучше платежеспособность. При этом нормальным параметром для коэффициента является 0,8. Ряд аналитиков считают, что норма – от 0,6 до 1,0. То есть в идеале денежные активы компании и вероятные будущие поступления должны компенсировать задолженность компании.

Чтобы повысить коэффициент компания должна направить свои усилия на повышение собственных оборотных средств и получение долгосрочных кредитов. При этом значение Ксл или Кбл больше трех говорит о нерациональном распределении имеющегося капитала. К примеру, причиной может быть рост дебиторского долга, медленная оборачиваемость капитала и так далее.

3. Коэффициент абсолютной ликвидности (Каб) помогает увидеть, какую часть краткосрочных долгов компания может погасить путем применения наиболее ликвидных активов (краткосрочных ценных бумаг и наличности). Источник расчета – бухгалтерский баланс (как и в прошлом случае). Формула для вычисления следующая:

Каб = (Наличность предприятия + Краткосрочные инвестиции) / Текущие обязательства.

Оптимальное значение Каб должно быть больше 0,2. Чем выше данный параметр, тем лучшую платежеспособность имеет компания. С другой стороны, слишком высокий показатель – это также плохо. Он говорит о том, что структура компании сформирована нерационально.

5. Коэффициент отношения дебиторского и кредиторского долга позволяет оценить, насколько дебиторская задолженность способна покрыть долги по кредитам. Как правило, своевременные выплаты по дебиторским долгам позволяют компании исполнять свои обязательства в установленные сроки. Нормальное значение параметра может различаться. Здесь все зависит от ряда факторов – степени агрессивности политики, целей компании, покупательной способности и так далее. При этом величина меньше 1 — это яркий признак высокого риска потери платежеспособности.

Кдзкз = Краткосрочная дебиторская задолженность / Кредиторские долги

utmagazine.ru

43. Коэффициенты ликвидности: текущей, срочной и абсолютной.

Ликвидность – способность активов быть быстро проданными по цене, близкой к рыночной. Ликвидность – способность обращаться в деньги.

Текущая ликвидность

Коэффициент текущей (общей) ликвидности (коэффициент покрытия; англ. current ratio, CR) — финансовый коэффициент, равный отношению текущих (оборотных) активов к краткосрочным обязательствам (текущим пассивам).

Ктл = (ОА — ДЗд) / КО, где: Ктл – коэффициент текущей ликвидности; ОА – оборотные активы; ДЗд – долгосрочная дебиторская задолженность; КО – краткосрочные обязательства.

Коэффициент отражает способность компании погашать текущие (краткосрочные) обязательства за счёт только оборотных активов. Чем показатель больше, тем лучше платежеспособность предприятия.

Нормальным считается значение коэффициента 2 и более (это значение наиболее часто используется в российских нормативных актах; в мировой практике считается нормальным от 1.5 до 2.5, в зависимости от отрасли). Значение ниже 1 говорит о высоком финансовом риске, связанном с тем, что предприятие не в состоянии стабильно оплачивать текущие счета. Значение более 3 может свидетельствовать о нерациональной структуре капитала.

Быстрая (срочная) ликвидность

Коэффициент быстрой ликвидности— финансовый коэффициент, равный отношению высоколиквидных текущих активов к краткосрочным обязательствам (текущим пассивам). Источником данных служит бухгалтерский баланс компании аналогично, как для текущей ликвидности, но в составе активов не учитываются материально-производственные запасы так как при их вынужденной реализации убытки будут максимальными среди всех оборотных средств.

Кбл = (Краткосрочная дебиторская задолженность + Краткосрочные финансовые вложения + Денежные средства) / Текущие обязательства

Коэффициент отражает способность компании погашать свои текущие обязательства в случае возникновения сложностей с реализацией продукции.

Нормальным считается значение коэффициента не менее 1.

Абсолютная ликвидность

Коэффициент абсолютной ликвидности — финансовый коэффициент, равный отношению денежных средств и краткосрочных финансовых вложений к краткосрочным обязательствам (текущим пассивам). Источником данных служит бухгалтерский баланс компании аналогично, как для текущей ликвидности, но в составе активов учитываются только денежные и близкие к ним по сути средства:

Кал = (Денежные средства + краткосрочные финансовые вложения) / Текущие обязательства

В отличие от двух приведенных выше, данный коэффициент не нашел широкого распространения на западе. Согласно российским нормативным актам нормальным считается значение коэффициента не менее 0,2.

44. Прогнозирование показателей платежеспособности.

При решении вопроса о привлечении кредитных ресурсов необходимо определить кредитоспособность предприятия.

На современном этапе приняты следующие коэффициенты:

— коэффициент текущей ликвидности (покрытия), Кп;

— коэффициент обеспеченности собственными оборотными сред-ствами, Кос;

— коэффициент восстановления (утраты) платежеспособности, Кув.

Эти показатели рассчитываются по данным баланса по следующим формулам:

Кп = | Оборотные средства в запасах, затратах и прочих активах | |

Наиболее срочные обязательства |

Коэффициент Кп характеризует общую обеспеченность предприятия оборотными средствами для ведения хозяйственной деятельности и своевременного погашения срочных обязательств предприятия.

Кос = | Собственные оборотные средства | |

Оборотные средства в запасах, затратах и прочих активах |

Коэффициент Кос характеризует долю общих оборотных средств в общей их сумме.

Кув = | Кпр | = | Расчетный Кп |

Кпу | Установленный Кп |

Коэффициент Кув показывает наличие реальной возможности у предприятия восстановить либо утратить свою платежеспособность в течении определенного периода. Основанием для признания структуры баланса неудовлетворительной, а предприятия неплатежеспособным является выполнение одного из следующих условий: Кп < 2 или Кос > 0,1. Следует помнить, что при решении вопроса о выдаче кредита в банке или иной кредитной организации вычисляется следующая система финансовых коэффициентов:

— коэффициент абсолютной ликвидности Кал;

— промежуточный коэффициент покрытия Кпр;

— общий коэффициент покрытия Кп;

— коэффициент независимости Кн.

Коэффициент абсолютной ликвидности показывает, в какой доле краткосрочные обязательства могут быть погашены за счет высоколиквидных активов и рассчитываются по формуле, нормативное значение показателя 0,2 – 0,25:

Кал = | Денежные средства | |

Краткосрочные обязательства |

Промежуточный коэффициент покрытия показывает, сможет ли предприятие в установленные сроки рассчитаться по своим краткосрочным долговым обязательствам. Он рассчитывается по формуле:

Денежные средства, краткосрочные финансовые вложения, дебиторская задолженность | ||

Кпр = | ||

Краткосрочные обязательства |

Расчет общего коэффициента покрытия аналогичен определению коэффициента текущей ликвидности. Коэффициент финансовой независимости характеризует обеспеченность предприятия собственными средствами для осуществления своей деятельности. Он определяется отношением собственного капитала к валюте баланса и исчисляется в процентах.

Кн = | Собственные средства | * 100 % |

Итог баланса |

Оптимальное значение, обеспечивающее достаточно стабильное финансовое положение в глазах инвесторов и кредиторов: 50 – 60 %.

45. Собственные и заемные ресурсы предприятия

Заемные и собственные средства предприятия — в совокупности определяют ликвидность его активов, и напрямую влияют на размер финансовых и других средств, которые предоставляют возможность их использования, в конкретный момент или период времени.

Заемные средства, позволяют предприятию, увеличить производство, товарооборот, получить дополнительную прибыль и даже, погасить предыдущие задолженности и многое другое.

Кроме заемных средств, для получения определенных финансовых преимуществ, предприятие может использовать и привлекаемые средства, которые в отличие от заемных, фактически не возвращаются — например, долевые паи и безвозмездное государственное финансирование.

Активно использовать заемные средства, могут и обычные предприниматели. Государственная политика Российской Федерации по развитию предпринимательской деятельности, посредствам привлечения заемных средств из различных источников, предусматривает получение беспроцентных займов, в соответствии с действующим законодательством. Кроме того, такие займы — не облагаются налогом.

Налоги будут только на полученный доход, в случае денежного займа — в случае вещевого займа, материальная выгода не рассчитывается. Использовать заемные средства, можно постоянно или регулярно, если это эффективно и имеет стабильную прибыль, либо является необходимостью.

Однако, желательно очень внимательно следить и обращать внимание на соотношение заемных и собственных средств и соблюдать четко определенный баланс — хорошо иметь определенную стратегию действий, на случай непредвиденных обстоятельств, так как в случае использовании заемных средств, имеется определенный порог финансовых потерь, перейдя который вы не сможете восстановить свой бизнес и сразу или через определенное время станете банкротом.

Здесь, так же надо учитывать — коэффициент собственных и заемных средств — приблизительно его можно рассчитать, разделив общую сумму действующих займов и процентных начислений по ним на общие активы и будущие доходы.

Значение этого коэффициента, будет являться, одним из основополагающих факторов, предоставления вам кредитов, то есть — чем меньше коэффициент, тем больше вероятность получения кредита.

В общем, использовать безвозмездные и особенно возмездные заемные средства, желательно только тогда, когда вы уже будете хорошо стоять на ногах и разбираться в своем сегменте бизнеса.

Сейчас, государственное законодательство РФ, предусматривает безвозмездные субсидии, на открытие частного бизнеса, в виде частичного финансирования первоначального капитала – но ведь, оно не предоставляет гарантий успешности его развития.

studfiles.net

Коэффициент абсолютной ликвидности (формула по балансу)

Коэффициент абсолютной ликвидности и показатель текущей ликвидности служат основными критериями для ИФНС, оценивающей платежеспособность юрлица. Рассмотрим, что это за показатели и какое значение придается первому из них.

Что показывает ликвидность?

Как рассчитать абсолютную ликвидность?

Норма для коэффициента

Как изменить значение ликвидности?

Что показывает ликвидность?

Понятие ликвидности применяют к процессу реализации имущества, принадлежащего юрлицу. По скорости этой реализации оно может делиться на продаваемое:

- Практически мгновенно (деньги и краткосрочные финвложения).

- Быстро (краткосрочная задолженность дебиторов).

- По истечении некоторого времени (запасы).

- Долго (внеоборотные активы).

Применительно к первым трем видам имущества, составляющим оборотные активы, рассчитывают показатели, позволяющие оценить способность юрлица оплачивать имеющиеся у него краткосрочные долги. Эти расчетные характеристики называют коэффициентами ликвидности. Существует три основных их вида (в зависимости от скорости, с которой может быть переведено в деньги имущество, долженствующее обеспечить погашение существующих долгов): абсолютной, критической и текущей ликвидности.

Все эти коэффициенты используют при проведении анализа финансового состояния юрлица. Два из них (первый и последний) обязательны к расчету при оценке платежеспособности налогоплательщика, которую выполняет ИФНС по методике, содержащейся в приказе Минэкономразвития РФ от 21.04.2006 № 104.

О других показателях, рассчитываемых при проведении финансово-экономического анализа, читайте в статье «Основные финансовые коэффициенты и формулы их расчета».

Коэффициент абсолютной ликвидности, о котором пойдет речь в нашей статье, отражает, какую долю существующих краткосрочных долгов возможно за счет средств предприятия погасить в кратчайшие сроки, использовав для этого наиболее легко реализуемое имущество.

Определяют исходные данные для расчета коэффициента абсолютной ликвидности по балансу, составленному на конкретную отчетную дату, или по отчетности за ряд дат, если нужно проследить динамику изменения этого показателя.

Как рассчитать абсолютную ликвидность?

Формула коэффициента абсолютной ликвидности представляет собой дробь, в числитель которой попадает сумма легко реализуемого имущества, а в знаменатель – объем краткосрочных долгов. Представить ее можно в двух видах в зависимости от того, каким будет знаменатель:

- Равным всей итоговой сумме по разделу V бухбаланса (т. е. общей сумме краткосрочных обязательств):

КЛабс = (ДенСр +КрФинВл) / КрОбяз,

где:

КЛабс – коэффициент абсолютной ликвидности;

ДенСр – сумма денежных средств;

КрФинВл – сумма краткосрочныхфинвложений;

КрОбяз – общая сумма краткосрочных обязательств.

- Равной величине реально существующих долгов (т. е. числящейся краткосрочной задолженности по заемным средствам, а также по обычным долгам перед поставщиками и прочим долгам):

КЛабс = (ДенСр + КрФинВл) / (КрКр + КрКредЗад + ПрОб),

где:

КЛабс – коэффициент абсолютной ликвидности;

ДенСр – сумма денежных средств;

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

ПодписатьсяКрФинВл – сумма краткосрочных финвложений;

КрКр – сумма краткосрочных заемных средств;

КрКрЗд – сумма краткосрочной задолженности кредиторам;

ПрОб – сумма прочих краткосрочных обязательств.

Во второй формуле знаменатель также может быть представлен как общая сумма краткосрочных обязательств, уменьшенная на величину доходов будущих периодов и оценочных обязательств, которые реальными долгами не являются. При существенности двух последних сумм они могут исказить смысл расчета коэффициента. Формула при такой замене знаменателя приобретет, соответственно, иной вид, хотя результат получится тот же, что и в приведенном нами в условных обозначениях варианте.

Если в обоих вышеуказанных расчетах буквенные обозначения заменить на номера соответствующих строк бухбаланса, то получим алгоритмы определения коэффициента абсолютной ликвидности в формулах по балансу:

- От общей суммы краткосрочных обязательств:

КЛабс = (1250 +1240) / 1500,

где:

КЛабс – коэффициент абсолютной ликвидности;

1250 – номер строки бухбаланса по денежным средствам;

1240 – номер строки бухбаланса по финвложениям;

1500 – номер строки бухбаланса с итоговой суммой краткосрочных обязательств.

- От величины реально существующих долгов:

КЛабс = (1250 + 1240) / (1510 + 1520 + 1550),

где:

КЛабс – коэффициент абсолютной ликвидности;

1250 – номер строки бухбаланса по денежным средствам;

1240 – номер строки бухбаланса по финвложениям;

1510 – номер строки бухбаланса по краткосрочным заемным средствам;

1520 – номер строки бухбаланса по краткосрочной задолженности кредиторам;

1550 – номер строки бухбаланса по прочим краткосрочным обязательствам.

О том, какими правилами нужно руководствоваться при заполнении строк действующей формы бухбаланса, читайте в статье «Порядок составления бухгалтерского баланса (пример)».

Норма для коэффициента

Нормальным значением коэффициента считается нахождение его в пределах от 0,2 до 0,5. Это означает, что от 20 до 50% краткосрочных долгов юрлицо способно погасить в кратчайшие сроки по первому требованию кредиторов. Соответственно, более высокое значение показателя свидетельствует о более высокой платежеспособности. Превышение величины 0,5 указывает на неоправданные задержки в использовании высоколиквидных активов.

Как изменить значение ликвидности?

К повышению показателя приводит рост величин, указанных в числителе формулы расчета (денег и краткосрочных финвложений), и уменьшение значений, составляющих ее знаменатель (краткосрочных обязательств).

nalog-nalog.ru

Коэффициент общей ликвидности. Формула. Пример расчета в Excel

Подробно разберем коэффициент общей ликвидности предприятия, его формулу расчета по балансу и практический пример.

Общий показатель ликвидности предприятия. Определение

Коэффициент общей ликвидности предприятия (аналог: общий показатель ликвидности) – показатель отражающий способность предприятия погашать все краткосрочные и долгосрочные финансовые обязательства перед кредиторами за счет всех активов. Данный коэффициент представляет собой отношение взвешенной суммы активов с различной степенью ликвидности к взвешенным пассивам предприятия.

Коэффициент общей ликвидности. Формула

Для расчета общего коэффициента ликвидности необходимо все активы предприятия суммировать с весовыми коэффициентами в зависимости от скорости их реализуемости, а пассивы оценить по сроку погашения обязательств. В таблице ниже показаны различные виды активов и пассивов предприятия. В данной формуле не используется сложно реализуемые активы и постоянные пассивы предприятия (их весовой коэффициент равен нулю).

| Виды активов предприятия | Виды пассивов предприятия | ||

| А1 | Максимально ликвидные активы предприятия – денежные средства и кратк. финансовые вложения. | П1 | Срочные обязательства предприятия перед заемщиками. |

| А2 | Среднереализуемые активы – краткосрочная дебиторская задолженность. | П2 | Среднесрочные обязательства – краткосрочные кредиты. |

| А3 | Медленно реализуемые активы – запасы предприятия, дебиторская задолженность более 12 месяцев. | П3 | Долгосрочные пассивы предприятия. |

| А4 | Сложно реализуемые активы предприятия – внеоборотные средства. | П4 | Постоянные пассивы – собственный капитал предприятия. |

Формула оценки общей ликвидности предприятия имеет следующий вид:

где:

Кол – общий коэффициент ликвидности предприятия;

А1, А2, А3 – активы предприятия по степени реализуемости;

П1, П2, П3 – пассивы предприятия по степени срочности погашения.

Коэффициент общей ликвидности норматив

По нормативным значениям общая ликвидность предприятия должна быть больше 1. Чем больше значение данного показателя, тем выше способность предприятия расплатиться со своими обязательствами. Чрезмерно высокие значения могут свидетельствовать о неудовлетворительном управлении активами предприятия, т.е. о наличии большого объема запасов, финансовых вложений и т.д.

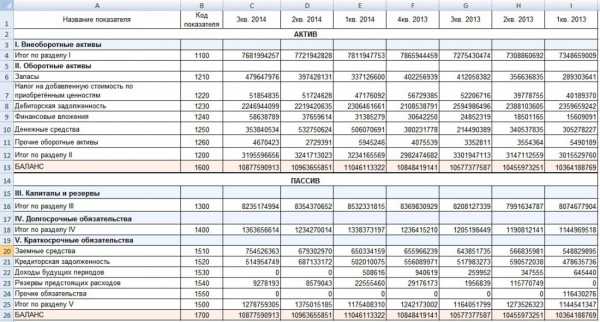

Оценка коэффициентов ликвидности на примере ОАО «Газпром»

Пример расчета коэффициента общей ликвидности предприятия в Excel

Рассмотрим практический пример расчета коэффициента общей ликвидности предприятия в программе Excel. Для этого будет использовать финансовую отчетность предприятия ОАО «Газпром». Для расчета значений активов предприятия по балансу воспользуемся формулами:

А1 = стр. 1240 + стр. 1250

А2 = стр. 1231

А3 = стр. 1210 + стр. 1232 + стр. 1220 + стр. 1260

Формулы расчетов пассивов предприятия по балансу следующие:

П1 = стр. 1520

П2 = стр. 1550 + стр. 1510

П3 = стр. 1400 + стр. 1530 + стр. 1540

На рисунке ниже представлен баланс ОАО «Газпром» со строками для оценки общей ликвидности предприятия.

Формула расчета общей ликвидности предприятия в Excel будет иметь следующий вид:

=((C9+C10)+0.5*(C8)+0.3*(C6+C7+C11))/((C21)+0.5*(C24+C20)*0.3*(C18+C22+C23))

Для предприятия ОАО «Газпром» общий коэффициент ликвидности близок к нулю, несмотря на несоответствие нормативу, предприятие является лидером в своей отрасли и для полного финансового анализа необходимо рассчитать другие коэффициентов. Показатель общей ликвидности предприятия не отражает способность компании погашать обязательства за счет различных видов активов (по степени реализуемости). Для этого используют другие коэффициенты ликвидности: коэффициент текущей ликвидности, коэффициент абсолютной и быстрой ликвидности. Более подробно про коэффициент текущей ликвидности читайте в статье: «Коэффициент текущей ликвидности предприятия (Curret Ratio). Формула. Норматив».

Автор: к.э.н. Жданов Иван Юрьевич

finzz.ru

Коэффициент быстрой ликвидности (формула по балансу)

Коэффициент быстрой ликвидности – одна из расчетных величин, позволяющих судить о платежеспособности юрлица. Рассмотрим, как его считают и от чего он зависит.

Что такое быстрая ликвидность?

Формула коэффициента быстрой ликвидности

Факторы, влияющие на быструю ликвидность

Что такое быстрая ликвидность?

Существующие показатели ликвидности привязаны к определению их от видов принадлежащего юрлицу имущества, скорость реализации которого может быть различной. Коэффициент быстрой ликвидности зависит от темпов продажи высоко- и быстроликвидного имущества, к которому относят:

- Деньги (не требуют продажи).

- Краткосрочные финвложения (высоколиквидны).

- Краткосрочную задолженность дебиторов (продается быстро).

Сущность коэффициента быстрой ликвидности сводится к определению доли текущей (краткосрочной) задолженности, которую юрлицо может погасить за счет собственного имущества за непродолжительный период времени, обратив это имущество в деньги.

Краткосрочная задолженность, с которой проводят сравнение, складывается из:

- Долгов по краткосрочным кредитам (займам), причем в их сумму входят и проценты по долгосрочным кредитам (займам).

- Долгов по краткосрочной задолженности кредиторам (основным и прочим).

Об иных показателях, дающих информацию для понимания экономического положения юрлица, читайте в статье «Основные финансовые коэффициенты и формулы их расчета».

Формула коэффициента быстрой ликвидности

Расчет коэффициента быстрой ликвидности несложен. Он представляет собой частное от деления суммы высоко- и быстроликвидного имущества на величину текущей (краткосрочной) задолженности. Данные обычно берут из бухотчетности (бухбаланса), чаще годовой, но возможны и расчеты по промежуточной отчетности.

Формула коэффициента в условных обозначениях будет такой:

КЛср = (КрДебЗ + ДСр + КрФВл) / (КрКр + КрКрЗ + ПрОб),

где:

КЛср – коэффициент быстрой ликвидности;

КрДебЗ – краткосрочная задолженность дебиторов;

ДСр – остаток денежных средств;

КрФВл – краткосрочные финвложения;

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

ПодписатьсяКрКр – остаток краткосрочных заемных средств;

КрКрЗ – краткосрочная задолженность кредиторам;

ПрОб – прочие краткосрочные обязательства.

В привязке к номерам строк действующей отчетности формулу коэффициента быстрой ликвидности по балансу можно отобразить как:

КЛср = (стр. 1230 + стр. 1240 + стр. 1250) / (стр. 1510 + стр. 1520 + стр. 1550),

где:

КЛср – коэффициент быстрой ликвидности;

Стр. 1230 – краткосрочная задолженность дебиторов;

Стр. 1240 – краткосрочные финвложения;

Стр. 1250 – остаток денежных средств;

Стр. 1510 – остаток краткосрочных заемных средств;

Стр. 1520 – краткосрочная задолженность кредиторам;

Стр. 1550 – прочие краткосрочные обязательства.

О том, как формируются данные строк действующего бухбаланса, читайте в статье «Порядок составления бухгалтерского баланса (пример)».

Факторы, влияющие на быструю ликвидность

Рассчитанный на определенную дату коэффициент быстрой ликвидности покажет:

- Когда он равен или больше 1, что юрлицо в состоянии обеспечить быстрое полное погашение имеющейся у него текущей задолженности за счет собственных средств. Причем часть этих средств (если коэффициент больше 1) еще у юрлица останется.

- Когда он меньше 1, что юрлицо не сможет быстро погасить всю имеющуюся у него текущую задолженность собственными средствами. При этом коэффициент, находящийся в пределах 0,7–1, считают допустимым, поскольку обычной практикой является ведение бизнеса с наличием долгов. А коэффициент меньше 0,7 указывает на неблагоприятное положение, особенно в том случае, если в числителе основная часть суммы приходится на дебиторскую задолженность, среди которой может быть сомнительная.

Сравнение коэффициентов, рассчитанных на разные отчетные даты, покажет его динамику. По ней можно судить о тенденциях платежеспособности:

- На ее рост укажет рост коэффициента.

- На ее снижение – уменьшение коэффициента.

Изменение коэффициента находится в прямой зависимости от параметров, образующих формулу его расчета. Соответственно, рост данных, входящих в числитель (рост высоко- и быстроликвидных активов), будет приводить к росту коэффициента, а рост данных, из которых слагается знаменатель (рост текущей задолженности), вызовет снижение величины коэффициента.

nalog-nalog.ru