КБК пени НДФЛ 2019 для юридических лиц (таблица, пени по НДФЛ за работников)

В 2019 году КБК пеней по НДФЛ не изменился. Их вам придется заплатить, если просрочили уплату налога более, чем на один день. Рассмотрим код бюджетной классификации пени по НДФЛ, порядок их расчета и образец платежного поручения на перечисление суммы в бюджет.

Читайте в статье:

Юридические лица платят пени по НДФЛ в случае, если будучи налоговыми агентами, вовремя не перечислили налог в бюджет (статья 75 НК РФ). Обязанность налогового агента возникает, при выплате физическим лицам налогооблагаемых доходов.

Программа «БухСофт» автоматически формирует платежные поручения на пени с актуальными реквизитами. Программа сама поставит правильный КБК, очередность платежа и код налогового периода. Попробуйте бесплатно:

Образец платежки на пени по НДФЛ онлайн

Исчислить, удержать и уплатить НДФЛ в бюджет нужно не позднее дня, который следует за днем, в котором выплатили вознаграждение. Но налог с больничных и отпускных работников, согласно пункту 6 статьи 226 Налогового кодекса, можете исчислять и уплачивать не позже последнего числа месяца, в котором человеку произведена такая выплата.

Все компании и ИП обязаны сдавать отчетность по доходам, которые они выплатили физлицам. Программа «БухСофт» автоматически подготовит справки по форме 2-НДФЛ и расчет 6-НДФЛ. Попробуйте бесплатно:

Заполнить 2-НДФЛ онлайн

Заполнить 6-НДФЛ онлайн

Если просрочили уплату НДФЛ на один день, то пени платить не нужно. Обязанность по уплате налога будет считаться исполненной вовремя (письмо Минфина от 05.07.2016 № 03-02-07/2/39318).

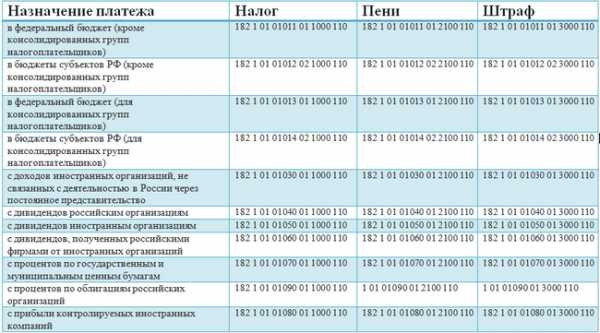

КБК пени по НДФЛ 2019

В 2019 году, как и ранее, КБК для уплаты пени по НДФЛ утверждены приказом Минфина от 01.07.2013 № 65н. От кодов для уплаты самого налога они отличаются лишь в цифрах, стоящих 14-17 по счету.

С 1 января 2019 года действует новый приказ (приказ Минфина от 08.06.2018 № 132н). При этом код КБК пени по НДФЛ в 2019 году останется прежним.

Таблица 1. Актуальные КБК по пени НДФЛ на 2019 год (таблица)

| Вид плательщика | КБК для уплаты налога |

КБК для уплаты пени |

| Компания | 182 1 01 02010 01 1000 110 | 182 1 01 02010 01 2100 110 |

Для расчета зарплаты используйте программу БухСофт. Она автоматически проведет все необходимые начисления, определит сумму НДФЛ, сформирует отчеты в налоговую, ФСС и ПФР, а также подготовит платежки на уплату налогов и взносов.

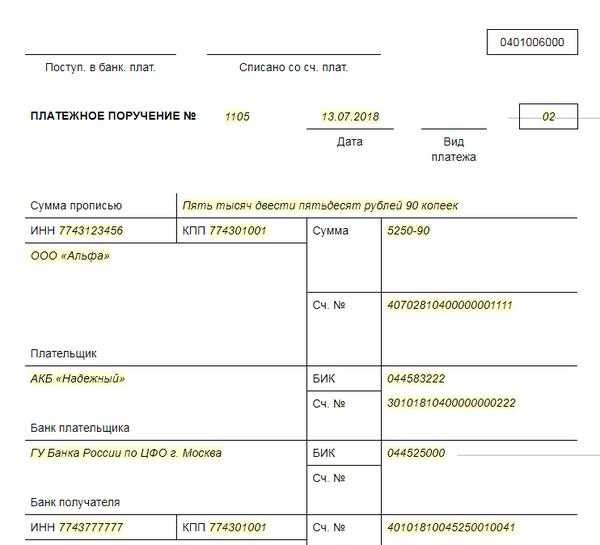

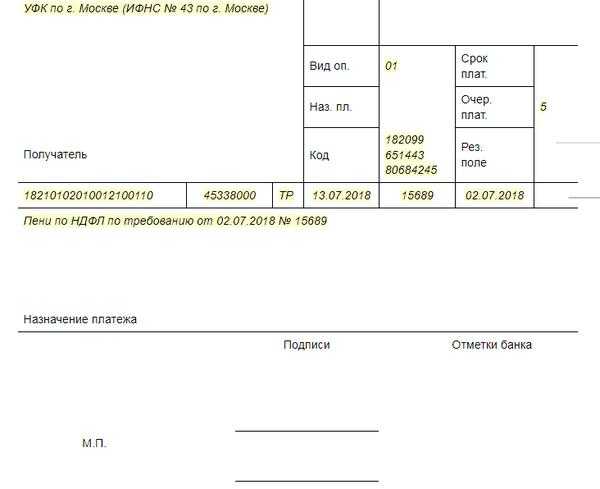

Платежное поручение на уплату пени по НДФЛ

Чтобы пени своевременно пришли в бюджет, нужно правильно оформить платежку и, в частности, корректно указать код бюджетной классификации пени по НДФЛ. В противном случае, деньги уйдут в невыясненные платежи.

КБК являются обязательным реквизитом согласно приложению № 2 к приказу Минфина от 12.11.2013 № 107н. В платежке для него предусмотрено поле 104.

При заполнении платежки на уплату пени по НДФЛ также учитывайте порядок уплаты. Он может быть добровольным, по требованию инспекторов или согласно акту проверки.

Таблица 2. Варианты заполнения платежки на уплату пени по НДФЛ

| Поле платежки | Платим пени добровольно | Платим пени по требованию налоговой | Платим пени согласно акту проверки |

| 101 “Статус плательщика” | 02 | 02 | |

| 106 “Основание платежа” | ЗД | ТР | АП |

| 107 “Налоговый период” | 0 | Согласно данным требования | 0 |

| 108 и 109 (номер и дата платежки) | 0 | Согласно данным требования | Согласно данным решения ИФНС |

| 22 “Код” | 0 | УИН согласно данным требования | 0 |

Образец платежного поручения с КБК для уплаты пени по НДФЛ в 2019 году

Для пени по НДФЛ по КБК 2019 образец платежного поручения для юридических лиц выглядит так:

Бланк документа и его заполненный образец с КБК для уплаты пени по НДФЛ 2019 доступны для скачивания по ссылкам:

Как рассчитать пени по НДФЛ

Для расчета пени есть специальные формулы. Их применение зависит от периода возникновения просрочки.

Если она образовалась включительно до 30.09.2017 года, формула выглядит так:

При ее возникновении, начиная 01.10.2017 года, учитывайте количество просроченных дней. Если это не более 30 календарных, делайте расчет в старом порядке:

При превышении указанного количества, пени придется уплатить в повышенном размере:

Начислять пени нужно за каждый календарный день нарушения срока. Расчет начинается со дня, следующего после крайней даты уплаты до дня погашения. Задолженность считается погашенной в день подачи в банк платежки либо проведения зачета.

www.buhsoft.ru

|

Платеж |

Налог |

Пени |

Штраф |

|

Пенсионные взносы в ФНС с зарплаты работников |

|||

|

Взносы на обязательное пенсионное страхование |

182 1 02 02010 06 1010 160 |

182 1 02 02010 06 2110 160 |

182 1 02 02010 06 3010 160 |

|

Взносы на обязательное социальное страхование с зарплаты работников в ФНС |

|||

|

Взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством |

182 1 02 02090 07 1010 160 |

182 1 02 02090 07 2110 160 |

182 1 02 02090 07 3010 160 |

|

Взносы на обязательное медицинское страхование с зарплаты работников в ФНС |

|||

|

Взносы на обязательное медицинское страхование работающего населения |

182 1 02 02101 08 1013 160 |

182 1 02 02101 08 2013 160 |

182 1 02 02101 08 3013 160 |

|

Взносы на травматизм в ФСС |

|||

|

Взносы на травматизм в ФСС |

393 1 02 02050 07 1000 160 |

393 1 02 02050 07 2100 160 |

393 1 02 02050 07 3000 160 |

|

Страховые взносы ИП за себя |

|||

|

В ПФР |

182 1 02 02140 06 1110 160 |

182 1 02 02140 06 2110 160 |

182 1 02 02140 06 3010 160 |

|

В ФФОМС |

182 1 02 02103 08 1013 160 |

182 1 02 02103 08 2013 160 |

182 1 02 02103 08 3013 160 |

|

Налог на доходы физлиц (НДФЛ) с зарплаты работников |

|||

|

НДФЛ с доходов, источником которых является налоговый агент, за исключением доходов, в отношении которых исчисление и уплата налога осуществляются в соответствии со статьями 227, 227.1 и 228 Налогового кодекса РФ |

182 1 01 02010 01 1000 110 |

182 1 01 02010 01 2100 110 |

182 1 01 02010 01 3000 110 |

|

НДФЛ с доходов, полученных гражданами, зарегистрированными в качестве: |

182 1 01 02020 01 1000 110 |

182 1 01 02020 01 2100 110 |

182 1 01 02020 01 3000 110 |

|

НДФЛ с доходов, полученных гражданами в соответствии со статьей 228 Налогового кодекса РФ |

182 1 01 02030 01 1000 110 |

182 1 01 02030 01 2100 110 |

182 1 01 02030 01 3000 110 |

|

НДФЛ в виде фиксированных авансовых платежей с доходов, полученных нерезидентами, ведущими трудовую деятельность по найму у граждан на основании патента в соответствии со статьей 227.1 Налогового кодекса РФ |

182 1 01 02040 01 1000 110 |

182 1 01 02040 01 2100 110 |

182 1 01 02040 01 3000 110 |

|

Налог на добавленную стоимость (НДС) |

|||

|

НДС на товары (работы, услуги), реализуемые на территории России |

182 1 03 01000 01 1000 110 |

182 1 03 01000 01 2100 110 |

182 1 03 01000 01 3000 110 |

|

НДС на товары, ввозимые на территорию России (из Республик Беларусь и Казахстан) |

182 1 04 01000 01 1000 110 |

182 1 04 01000 01 2100 110 |

182 1 04 01000 01 3000 110 |

|

НДС на товары, ввозимые на территорию России (администратор платежей – ФТС России) |

153 1 04 01000 01 1000 110 |

153 1 04 01000 01 2100 110 |

153 1 04 01000 01 3000 110 |

|

Налог на прибыль |

|||

|

Налог на прибыль, зачисляемый в федеральный бюджет |

182 1 01 01011 01 1000 110 |

182 1 01 01011 01 2100 110 |

182 1 01 01011 01 3000 110 |

|

Налог на прибыль, зачисляемый в бюджеты субъектов РФ |

182 1 01 01012 02 1000 110 |

182 1 01 01012 02 2100 110 |

182 1 01 01012 02 3000 110 |

|

Налог на прибыль при выполнении соглашений о разделе продукции, заключенных до вступления в силу Закона от 30 декабря 1995 г. № 225-ФЗ и не предусматривающих специальные налоговые ставки для зачисления указанного налога в федеральный бюджет и бюджеты субъектов РФ |

182 1 01 01020 01 1000 110 |

182 1 01 01020 01 2100 110 |

182 1 01 01020 01 3000 110 |

|

Налог на прибыль с доходов иностранных организаций, не связанных с деятельностью в России через постоянное представительство, за исключением доходов, полученных в виде дивидендов и процентов по государственным и муниципальным ценным бумагам |

182 1 01 01030 01 1000 110 |

182 1 01 01030 01 2100 110 |

182 1 01 01030 01 3000 110 |

|

Налог на прибыль организаций с доходов в виде прибыли контролируемых иностранных компаний |

182 1 01 01080 01 1000 110 |

182 1 01 01080 01 2100 110 |

182 1 01 01080 01 3000 110 |

|

Налог на прибыль с доходов, полученных российскими организациями в виде дивидендов от российских организаций |

182 1 01 01040 01 1000 110 |

182 1 01 01040 01 2100 110 |

182 1 01 01040 01 3000 110 |

|

Налог на прибыль с доходов, полученных иностранными организациями в виде дивидендов от российских организаций |

182 1 01 01050 01 1000 110 |

182 1 01 01050 01 2100 110 |

182 1 01 01050 01 3000 110 |

|

Налог на прибыль с доходов, полученных российскими организациями в виде дивидендов от иностранных организаций |

182 1 01 01060 01 1000 110 |

182 1 01 01060 01 2100 110 |

182 1 01 01060 01 3000 110 |

|

Налог на прибыль с доходов, полученных в виде процентов по государственным и муниципальным ценным бумагам |

182 1 01 01070 01 1000 110 |

182 1 01 01070 01 2100 110 |

182 1 01 01070 01 3000 110 |

|

Налог на имущество организаций |

|||

|

Налог на имущество организаций, не входящее в Единую систему газоснабжения |

182 1 06 02010 02 1000 110 |

182 1 06 02010 02 2100 110 |

182 1 06 02010 02 3000 110 |

|

Налог на имущество организаций, входящее в Единую систему газоснабжения |

182 1 06 02020 02 1000 110 |

182 1 06 02020 02 2100 110 |

182 1 06 02020 02 3000 110 |

|

Земельный налог |

|||

|

Земельный налог, взимаемый с объектов налогообложения, расположенных в границах внутригородских муниципальных образований городов федерального значения Москвы и Санкт-Петербурга |

182 1 06 06 031 03 1000 110 |

182 1 06 06 031 03 2100 110 |

182 1 06 06 031 03 3000 110 |

|

Земельный налог, взимаемый с объектов налогообложения, расположенных в границах городских округов |

182 1 06 06032 04 1000 110 |

182 1 06 06032 04 2100 110 |

182 1 06 06032 04 3000 110 |

|

Земельный налог, взимаемый с объектов налогообложения, расположенных в границах межселенных территорий |

182 1 06 06033 05 1000 110 |

182 1 06 06033 05 2100 110 |

182 1 06 06033 05 3000 110 |

|

Земельный налог, взимаемый с объектов налогообложения, расположенных в границах сельских поселений |

182 1 06 06033 10 1000 110 |

182 1 06 06033 10 2100 110 |

182 1 06 06033 10 3000 110 |

|

Земельный налог за участки в границах городских поселений |

182 1 06 06033 13 1000 110 |

182 1 06 06033 13 2100 110 |

182 1 06 06033 13 3000 110 |

|

Земельный налог за участки в границах городских округов с внутригородским делением |

182 1 06 06032 11 1000 110 |

182 1 06 06032 11 2100 110 |

182 1 06 06032 11 3000 110 |

|

Земельный налог за участки в границах внутригородских районов |

182 1 06 06032 12 1000 110 |

182 1 06 06032 12 2100 110 |

182 1 06 06032 12 3000 110 |

|

Транспортный налог |

|||

|

Транспортный налог с организаций |

182 1 06 04011 02 1000 110 |

182 1 06 04011 02 2100 110 |

182 1 06 04011 02 3000 110 |

|

Транспортный налог с физических лиц |

182 1 06 04012 02 1000 110 |

182 1 06 04012 02 2100 110 |

182 1 06 04012 02 3000 110 |

|

Единый налог упрощенной системе налогообложения (УСН) |

|||

|

Единый налог при упрощенке с доходов |

182 1 05 01011 01 1000 110 |

182 1 05 01011 01 2100 110 |

182 1 05 01011 01 3000 110 |

|

Единый налог при упрощенке с разницы между доходами и расходами |

182 1 05 01021 01 1000 110 |

182 1 05 01021 01 2100 110 |

182 1 05 01021 01 3000 110 |

|

Минимальный налог |

182 1 05 01021 01 1000 110 |

182 1 05 01021 01 2100 110 |

182 1 05 01021 01 3000 110 |

|

Единый налог на вмененный доход (ЕНВД) |

|||

|

ЕНВД |

182 1 05 02010 02 1000 110 |

182 1 05 02010 02 2100 110 |

182 1 05 02010 02 3000 110 |

|

ЕНВД (за налоговые периоды, истекшие до 1 января 2011 года) |

182 1 05 02020 02 1000 110 |

182 1 05 02020 02 2100 110 |

182 1 05 02020 02 3000 110 |

|

Единый сельскохозяйственный налог (ЕСХН) |

|||

|

ЕСХН |

182 1 05 03010 01 1000 110 |

182 1 05 03010 01 2100 110 |

182 1 05 03010 01 3000 110 |

|

ЕСХН (за налоговые периоды, истекшие до 1 января 2011 года) |

182 1 05 03020 01 1000 110 |

182 1 05 03020 01 2100 110 |

182 1 05 03020 01 3000 110 |

|

Водный налог |

|||

|

Водный налог |

182 1 07 03000 01 1000 110 |

182 1 07 03000 01 2100 110 |

182 1 07 03000 01 3000 110 |

|

Торговый сбор |

|||

|

Торговый сбор в городах федерального значения |

182 1 05 05010 02 1000 110 |

182 1 05 05010 02 2100 110 |

182 1 05 05010 02 3000 110 |

|

Акцизы |

|||

|

Акцизы на этиловый спирт из пищевого сырья (за искл. дистиллятов винного, виноградного, плодового, коньячного, кальвадосного, вискового), производимый на территории России |

182 1 03 02011 01 1000 110 |

182 1 03 02011 01 2100 110 |

182 1 03 02011 01 3000 110 |

|

Акцизы на этиловый спирт из непищевого сырья, производимый на территории России |

182 1 03 02012 01 1000 110 |

182 1 03 02012 01 2100 110 |

182 1 03 02012 01 3000 110 |

|

Акцизы на этиловый спирт из пищевого сырья (дистилляты винный, виноградный, плодовый, коньячный, кальвадосный, висковый), производимый на территории России |

182 1 03 02013 01 1000 110 |

182 1 03 02013 01 2100 110 |

182 1 03 02013 01 3000 110 |

|

Акцизы на спиртосодержащую продукцию, производимую на территории России |

182 1 03 02020 01 1000 110 |

182 1 03 02020 01 2100 110 |

182 1 03 02020 01 3000 110 |

|

Акцизы на табачную продукцию, производимую на территории России |

182 1 03 02030 01 1000 110 |

182 1 03 02030 01 2100 110 |

182 1 03 02030 01 3000 110 |

|

Акцизы на автомобильный бензин, производимый на территории России |

182 1 03 02041 01 1000 110 |

182 1 03 02041 01 2100 110 |

182 1 03 02041 01 3000 110 |

|

Акцизы на прямогонный бензин, производимый на территории России |

182 1 03 02042 01 1000 110 |

182 1 03 02042 01 2100 110 |

182 1 03 02042 01 3000 110 |

|

Акцизы на автомобили легковые и мотоциклы, производимые на территории России |

182 1 03 02060 01 1000 110 |

182 1 03 02060 01 2100 110 |

182 1 03 02060 01 3000 110 |

|

Акцизы на дизельное топливо, производимое на территории России |

182 1 03 02070 01 1000 110 |

182 1 03 02070 01 2100 110 |

182 1 03 02070 01 3000 110 |

|

Акцизы на моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей, производимые на территории России |

182 1 03 02080 01 1000 110 |

182 1 03 02080 01 2100 110 |

182 1 03 02080 01 3000 110 |

|

Акцизы на вина, фруктовые вина, игристые вина (шампанские), винные напитки, изготавливаемые без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята, производимые на территории России |

182 1 03 02090 01 1000 110 |

182 1 03 02090 01 2100 110 |

182 1 03 02090 01 3000 110 |

|

Акцизы на пиво, производимое на территории России |

182 1 03 02100 01 1000 110 |

182 1 03 02100 01 2100 110 |

182 1 03 02100 01 3000 110 |

|

Акцизы на алкогольную продукцию с объемной долей этилового спирта свыше 9 процентов (за исключением пива, вин, фруктовых вин, игристых вин (шампанских), винных напитков, изготавливаемых без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята), производимую на территории России |

182 1 03 02110 01 1000 110 |

182 1 03 02110 01 2100 110 |

182 1 03 02110 01 3000 110 |

|

Акцизы на алкогольную продукцию с объемной долей этилового спирта до 9 процентов включительно (за исключением пива, вин, фруктовых вин, игристых вин (шампанских), винных напитков, изготавливаемых без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята), производимую на территории России |

182 1 03 02130 01 1000 110 |

182 1 03 02130 01 2100 110 |

182 1 03 02130 01 3000 110 |

|

Акцизы на алкогольную продукцию с объемной долей этилового спирта свыше 9 процентов (за исключением пива, вин, фруктовых вин, игристых вин (шампанских), винных напитков, изготавливаемых без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята), ввозимую на территорию России |

182 1 04 02110 01 1000 110 |

182 1 04 02110 01 2100 110 |

182 1 04 02110 01 3000 110 |

|

Акцизы на топливо печное бытовое, вырабатываемое из дизельных фракций прямой перегонки и (или) вторичного происхождения, кипящих в интервале температур от 280 до 360 градусов Цельсия, производимое на территории России |

182 1 03 02210 01 1000 110 |

182 1 03 02210 01 2100 110 |

182 1 03 02210 01 3000 110 |

www.budgetnik.ru

КБК для уплаты пени по НДС на 2019 год

КБК пени по НДС 2019 — знание такой информации необходимо при заполнении платежного поручения на оплату этого платежа. Важно проявлять внимательность, указывая реквизиты в платежке, чтобы избежать разбирательств с налоговыми органами относительно неуплаты. Рассмотрим какие коды бюджетной классификации фиксировать в платежном поручении при уплате НДС, а также пеней или штрафов по данному налогу.

КБК для уплаты НДС для юридических лиц в 2019 году

КБК для уплаты пени и штрафов по НДС в 2019 году

Итоги

КБК для уплаты НДС для юридических лиц в 2019 году

Коды бюджетной классификации используются для структурирования доходов, расходов и источников пополнения дефицита государственного бюджета. Каждый код состоит из 20 цифр, в которых зашифрованы данные о принадлежности дохода или расхода. С 01.01.2019 года КБК введены в действие приказом о порядке формирования и применения кодов бюджетной классификации Российской Федерации от 08.06.2018 № 132н.

Покажем на примере НДС на товары, реализуемые на территории РФ, как с помощью этого приказа найти нужный КБК.

Приложение 1 содержит перечень видов доходов и кодов аналитической группы. Находим в нем код, соответствующий выбранному налогу: 000 1 03 01000 01 0000 110. С помощью приложения 3 определяем администратора дохода — это федеральная налоговая служба, код 182. Сумма платежа по НДС имеет код 1000 на месте 14–17 разрядов, а сумма, например, пени — код 2100. Код ФНС, согласно подразделу «Общие положения» раздела II «Классификация доходов», должен стоять на первом месте. Таким образом, получим искомый КБК — 182 1 03 01000 01 1000 110.

О том, чем грозит несвоевременная уплата НДС, читайте в статье «Какая ответственность за несвоевременную уплату НДС?».

Юридические лица указывают КБК при подготовке платежных поручений по перечислениям в бюджет в поле 104 этого документа.

КБК по НДС в 2019 году остались такими же, как и в прошлом году:

- налог на добавленную стоимость на товары (работы, услуги), реализуемые на территории России — 182 1 03 01000 01 1000 110;

- налог на добавленную стоимость на товары, ввозимые на территорию России (из Беларуси и Казахстана) — 182 1 04 01000 01 1000 110;

- налог на добавленную стоимость на товары, ввозимые на территорию России (администратор платежей — ФТС России) — 153 1 04 01000 01 1000 110.

Будет ли повышение НДС в 2019 году, узнайте из публикации «Повышение НДС — закон подписан».

КБК для уплаты пени и штрафов по НДС в 2019 году

Согласно ст. 75 НК РФ пеня начисляется и уплачивается налогоплательщиком, если он просрочил уплату налога. При этом организация может либо самостоятельно рассчитать пеню, либо получить требование от налогового органа.

Налоговый штраф является санкцией за правонарушения (ст. 114 НК РФ), одно из которых — неуплата или неполная уплата налога (ст. 122 НК РФ).

Ниже приведены КБК для уплаты пени и штрафов по НДС в 2019 году. Они остались такими же, как и в предыдущем году.

|

Вид налога |

Пени по НДС |

Штрафы по НДС |

|

Налог на добавленную стоимость на товары (работы, услуги), реализуемые на территории России |

182 1 03 01000 01 2100 110 |

182 1 03 01000 01 3000 110 |

|

Налог на добавленную стоимость на товары, ввозимые на территорию России (из Беларуси и Казахстана) |

182 1 04 01000 01 2100 110 |

182 1 04 01000 01 3000 110 |

|

Налог на добавленную стоимость на товары, ввозимые на территорию России (администратор платежей — ФТС России) |

153 1 04 01000 01 2100 110 |

153 1 04 01000 01 3000 110 |

Если налогоплательщик ошибся в указании КБК, ст. 78 и 79 НК РФ дают право либо вернуть уплаченные суммы, либо произвести зачет с другими налогами при наличии недоимки по ним. Также в п. 7 ст. 45 НК РФ дается возможность уточнить платеж, если в КБК была допущена ошибка, но деньги поступили на счет Федерального казначейства.

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

ПодписатьсяВ 2019 году сумму пеней нужно рассчитывать по новым правилам (они действуют с 01.10.2017).

Узнайте подробности из материала «Как правильно рассчитать пени по НДС?».

Затрудняетесь с расчетом пеней? Воспользуйтесь нашим вспомогательным сервисом «Калькулятор пеней».

Итоги

Корректное использование КБК важно в работе с налоговыми платежами. Уточнить любой нужный код всегда можно в действующем нормативном документе.

Перед тем как оформить платежное поручение на перечисление пеней, уточните соответствующий код КБК (их 3 вида), а также проверьте правильность расчета суммы пеней — сейчас их рассчитывают по специальному алгоритму.

nalog-nalog.ru

КБК пени по НДФЛ 2018

Налогоплательщики по НДФЛ – это физлица, которые являются налоговыми резидентами РФ, а также физлица, которые получают доходы от источников в РФ, но при этом не являются налоговыми резидентами РФ (п. 1 ст. 207 НК РФ). Уплата НДФЛ чаще производится не самими физлицами, а налоговыми агентами за них. Но независимо от того, кто должен уплачивать НДФЛ, за просрочку уплаты налога НК РФ предусматривает пени. О том, на какие КБК уплачиваются пени по НДФЛ, расскажем в нашей консультации.

Когда по НДФЛ возникнет просрочка

Просрочка по НДФЛ образуется тогда, когда лицо, обязанное перечислить НДФЛ, нарушит срок, установленный НК РФ.

Напомним, что налоговые агенты должны перечислять исчисленный и удержанный НДФЛ не позднее дня, следующего за днем выплаты дохода. НДФЛ с больничных пособий и отпускных перечисляется не позднее последнего числа месяца, в котором такие выплаты производились (п. 6 ст. 226 НК РФ).

ИП, не применяющие спецрежимы, а также нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты, и другие лица, занимающиеся частной практикой, уплачивают НДФЛ самостоятельно на основе поданной налоговой декларации не позднее 15 июля года, следующего за истекшим годом (п. 6 ст. 227 НК РФ). Кроме того, такие лица должны уплачивать в течение года авансовые платежи в сроки, указанные в п. 9 ст. 227 НК РФ.

Физлица, которые, например, владели имуществом менее предельного срока и продали его в отчетном году, или получили от других граждан (не являющихся ИП, членами семьи или близкими родственниками получателей) неденежные подарки, а также в некоторых иных случаях, указанных в ст. 228 НК РФ, уплачивают НДФЛ также не позднее 15 июля следующего года на основе поданной налоговой декларации.

С некоторых доходов (например, работодатель не смог удержать у физлица НДФЛ и сообщил об этом в налоговую инспекцию) НДФЛ уплачивается физлицами не позднее 1 декабря следующего года на основе уведомления, полученного из налоговой (п. 6 ст. 228 НК РФ).

Если физлицо или налоговый агент соблюдет сроки перечисления НДФЛ, оснований для начисления пени не будет.

В противном случае за каждый день просрочки подлежат уплате пени.

Как рассчитать пени по НДФЛ

За каждый день просрочки перечисления НДФЛ пени (П) рассчитываются по формуле (п. 4 ст. 75 НК РФ):

П = З * С * Д

где З – не уплаченная вовремя сумма НДФЛ;

С – процентная ставка пени;

Д – количество календарных дней просрочки, которое определяется со дня, следующего за сроком уплаты налога, по день, предшествующий фактической уплате НДФЛ.

Процентная ставка пени в зависимости от лица, уплачивающего НДФЛ, и количества дней просрочки определяется так:

| Кто уплачивает НДФЛ | Количество календарных дней просрочки | |

|---|---|---|

| До 30 дней (включительно) | Свыше 30 дней | |

| Организация | 1/300*R | 1/150*R |

| Физлицо (в т.ч. ИП) | 1/300*R | |

R – это ставка рефинансирования ЦБР, которая действовала в соответствующем периоде просрочки.

Обращаем внимание, что с 01.01.2016 ставка рефинансирования ЦБР отдельно не утверждается, а приравнивается к ключевой ставке ЦБР (Указание ЦБР от 11.12.2015 № 3894-У). К примеру, с 26.03.2018 величина такой ставки установлена в размере 7,25% (Информация ЦБР от 23.03.2018).

КБК для пени по НДФЛ в 2018 году

КБК для уплаты пени по НДФЛ в 2018 году не отличаются от кодов, применявшихся в 2017 году, и зависят от категории лица, которое такие пени уплачивает.

Так, налоговый агент (например, работодатель), должен перечислять пени на следующий КБК:

182 1 01 02010 01 2100 110

ИП и нотариусы, которые уплачивают НДФЛ в соответствии со ст. 227 НК РФ, пени по налогу перечисляют по следующему КБК:

182 1 01 02020 01 2100 110

А вот физлица, не являющиеся ИП, которые уплачивают НДФЛ в соответствии со ст. 228 НК РФ, пени по налогу должны уплачивать по такому КБК:

182 1 01 02030 01 2100 110

glavkniga.ru

КБК при уплате налога на прибыль в 2018-2019 годах

КБК по налогу на прибыль в 2018-2019 годах применяются 3-х видов: на уплату налога, пени и штрафа. С 2018 года к ним прибавились новые коды. О КБК по налогу на прибыль в 2018-2019 годах расскажем в нашем материале.

Плательщики налога на прибыль

КБК налога на прибыль в 2018-2019 годах для юридических лиц

КБК на штрафы и пени по налогу на прибыль в 2018-2019 годах

Итоги

Плательщики налога на прибыль

Субъектами, в чьи обязанности входят начисление и уплата налога по образовавшейся прибыли, являются все юрлица. Исключение составляют предприятия на льготных режимах налогообложения, таких как ЕНВД, ЕСХН, УСН, а также организации, освобожденные от налога на основании пп. 2 и 4 ст. 246 и ст. 246.1 НК РФ. Совмещение же режимов налогообложения, например ОСНО и ЕНВД, предполагает начисление налога только в рамках прибыли, полученной на ОСНО.

Ставка налога устанавливается для коммерческих организаций в размере 20%. Исключение составляют некоторые учреждения образовательной и медицинской направленности, сельхозучреждения, участники региональных инвестпроектов и пр. в соответствии со ст. 284 НК РФ.

Дополнительные сведения о налоговых ставках см. в материале «Ст. 284 НК РФ (2018): вопросы и ответы».

Платежи по налогу следует перечислять ежемесячно или поквартально. Периодичность начислений зависит от общего объема выручки организации или ее статуса (ст. 286 НК РФ).

Более подробную информацию о расчете налога и периодичности платежей см. в материале«Авансовые платежи по налогу на прибыль: кто платит и как рассчитать?».

Срок уплаты аванса по налогу ― следующий месяц за отчетным периодом, не позже 28-го числа. Итоговая годовая сумма по налогу на прибыль должна быть перечислена в бюджет не позднее 28 марта.

На нашем форуме можно обсудить любой вопрос, возникший у вас, по начислению и оплате тех или иных налогов, а также формированию отчетности по ним, в т. ч. по налогу на прибыль. В этой ветке, например, ведем дискуссию по нововведениям в начислении налога на прибыль.

КБК налога на прибыль в 2018-2019 годах для юридических лиц

Перечисление налога совершается в федеральный бюджет и бюджеты субъектов РФ.

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

ПодписатьсяНа период 2017-2020 годов это распределение установлено таким:

- в федеральный бюджет — 3% от налоговой базы;

- бюджеты субъектов — 17%.

При уплате налога на прибыль в 2018 годe используются следующие КБК:

- 182 1 01 01011 01 1000 110 ― для перечислений в федеральный бюджет;

- 182 1 01 01012 02 1000 110 ― при зачислении в бюджеты субъектов РФ.

Данные коды используются организациями, не являющимися консолидированными группами плательщиков, иностранными учреждениями и участниками соглашений о разделе продукции.

Приказом Минфина России от 09.06.2017 № 87н добавлен КБК ― 182 1 01 01090 01 1000 110, по которому необходимо уплачивать налог на прибыль с доходов, полученных в виде процентов по облигациям российских организаций (за исключением облигаций иностранных организаций, признаваемых налоговыми резидентами РФ), эмитированным в период с 01.01.2017 по 31.12.2021 включительно, а также по облигациям с ипотечным покрытием, эмитированным после 01.01.2007.

КБК на штрафы и пени по налогу на прибыль в 2018-2019 годах

Если предприятием допущена просрочка платежей, ему придется уплатить начисленные пени по налогу. Пени рекомендуется начислять и рассчитывать самостоятельно перед сдачей уточненных расчетов в случае образования недоимки.

Воспользуйтесь нашим калькулятором пеней.

Платежи за несвоевременную уплату налога также производятся по различным КБК, в зависимости от бюджета ― получателя средств.

Если недоплата произошла по федеральному бюджету, то КБК на пени будет следующим: 182 1 01 01011 01 2100 110. КБК по штрафам ― 182 1 01 01011 01 3000 110.

При обнаружении недоимки в бюджеты субъектов РФ пени перечисляются с использованием КБК 182 1 01 01012 02 2100 110, а для штрафов предусмотрен КБК 182 1 01 01012 02 3000 110.

Но для иных категорий налогоплательщиков законодательством предусмотрены и другие КБК. Для вашего удобства, мы собрали основные КБК по налогу на прибыль, действующие в 2018 году, в единую таблицу

Подробности см. в материале «Какой актуальный КБК по налогу на прибыль на 2017–2018 годы?».

Итоги

КБК по прибыли в 2018 году не изменились. К ним добавился КБК для фирм, уплачивающих налог на прибыль с процентов по рублевым облигациям российских компаний (если выпуск облигаций приходится на период с 1.01.2017 по 31.12.2021).

При перечислении платежей следует обращать внимание на то, в какой именно бюджет зачисляются средства — для каждого из них характерно использование своего КБК. При несвоевременном перечислении налога плательщику придется уплатить пени и, возможно, штрафы, которые также имеют свои КБК.

nalog-nalog.ru

КБК пени по НДФЛ 2019: платежное поручение образец

В случае недоимки по налогам на сумму задолженности инспекторы могут рассчитать пени. Это касается и такого платежа, как НДФЛ. При этом в отношении подоходного налога установлен свой КБК. Какой и как с учетом него заполнить расчетный документ в 2019 году (образец мы привели), рассказано в статье.

Главные новости декабря для бухгалтера

Скачать пример (образец) платежного поручения для перечисления пени по НДФЛ в 2019 году>>>

Что представляет собой КБК на пени по НДФЛ в 2019 году

Зная код бюджетной классификации по самому платежу, можно самостоятельно определиться и с кодом на пени по нему. Дело в том, что КБК по пени и штрафам отличается от кода по самому налогу лишь четырьмя цифрами в 14-17 разрядах. Они представляют собой код подвида доходов. При этом для пени цифры — свои, для штрафов — свои.

Надо сказать, что КБК по НДФЛ 2019, включая суммы санкций, не изменились. И по-прежнему прописаны в приказе Минфина России от 01.07.2013 № 65н.

КБК пени по НДФЛ 2019 для юридических лиц

Юрлица платят подоходный в качестве налогового агента. Верный КБК для самого налога в 2019 году: 182 1 01 02010 01 1000 110.

Для пени: 182 1 01 02010 01 2100 110.

На перечисление штрафа: 182 1 01 02010 01 3000 110.

Изменения декабря 2018 года для бухгалтера по зарплате

Как отразить КБК в платежном поручении на пени по НДФЛ в 2019 году

Указывать КБК в платежке надо обязательно (приложение № 2 к приказу Минфина России от 12.11.2013 № 107н). При этом банкиры не обязаны контролировать правильность указания кода.

При ошибке в КБК платеж может попасть в невыясненные, поэтому советуем всегда перепроверять себя, особенно если за основу вы брали тот или иной образец платежки.

Напомним, КБК, включая случай с пени по НДФЛ 2019, надо ставить в специальном поле 104 платежного поручения (образец платежки мы привели).

Другие важные поля поручения на пени по НДФЛ в 2019 году

КБК на пени по НДФЛ — единый для всех случаев, с которыми могут столкнуться компании в своей работе. А вот другие важные реквизиты платежки выбираются в зависимости от ситуации. А именно влияет то, как платит организация пени. Возможны три варианта:

1) добровольно, по итогам самостоятельной проверки документов;

2) по требованию ИФНС;

3) по итогам проверки на основании финального акта.

Так вот статус плательщика во всех случаях оформления ПП юрлицами будет одинаковым — 02. Четыре другие показателя, которые мы отразили в таблице, отличаются по вариантам. Смотрите в зависимости от варианта какие именно значения ставить.

Отдельные реквизиты для заполнения платежки на уплату пени по НДФЛ юрлицами в 2019 году

|

Наименование поля (его номер) |

Возможные варианты и значения, им соответствующие |

||

|---|---|---|---|

|

Добровольная уплата пеней |

Перечисление пеней по требованию ИФНС |

Уплата по акту проверки |

|

|

Основание платежа (106) |

ЗД |

ТР |

АП |

|

Налоговый период (107) |

0 |

Срок уплаты, указанный в требовании (например, 21.03.2019) |

0 |

|

Номер и дата документа (108, 109) |

0 |

Номер и дата требования |

Номер и дата решения о привлечении или отказе в привлечении к ответственности |

|

Код (22) |

0 |

УИН (уникальный идентификатор начисления, или, как еще говорят, уникальный идентификатор платежа (УИП)). Значение прямо указывается в требовании от ИФНС. Это будет документ – основание платежа. Если в полученном требовании УИН не указан, закон не обязывает вас искать или запрашивать таковой из налоговой. В подобных случаях в поле ставится 0 |

0 |

Скачать пример (образец) платежного поручения для перечисления пени по НДФЛ в 2019 году>>>

Внимание! У Роструда новые требования к расчету зарплаты. Подробности на семинаре>>>

Пени налогоплательщика-физлица за неуплату НДФЛ

Бывает, свою обязанность по уплате подоходного налога гражданин должен выполнить сам. Например, когда компания после увольнения сотрудника выдала ему матпомощь в неденежной (натуральной) форме. Тогда, понятно, нет уже выплат, из которых юрлицо могло бы удержать и уплатить налог в бюджет. Поэтому человек по итогам прошедшего года, не позднее 1 марта, будет оповещен о сложившейся ситуации (по форме 2-НДФЛ с признаком «2»). И, в связи с невозможностью удержания налога станет обязанным рассчитаться с бюджетом самостоятельно.

Во всех таких случаях при опоздании с налогом человеку также могут быть предъявлены пени.

Уплачивать сумму санкций нужно также, как и сам налог. То есть доступны все существующие способы:

- через банк;

- местную администрацию;

- в отделении почтовой связи;

- путем обращения в небанковскую кредитную организацию, имеющую лицензию ЦБ РФ на проведение соответствующих операций.

Кроме того, если человек не уплатил НДФЛ в бюджет, налоговая может наложить штраф по статье 122 НК РФ — 20% от суммы недоимки.Пени по НДФЛ для физлиц, получивших доходы, перечисленные в ст. 228 НК РФ, -182 1 01 02030 01 2100 110.

В каком размере начисляются пени по НДФЛ в 2019 году

Сумма пени зависит непосредственно от суммы недоимки, продолжительности (дней) задержки и периода (даты), когда она возникла (ст. 75 НК РФ).

Если просрочка возникла 30 сентября 2017 года или ранее, пени считаются как 1/300 ставки рефинансирования за каждый день просрочки. То есть можно выполнить расчет в одно уравнение.

А вот если долг появился 1 октября 2017 года или позже, например, в этом 2019 году, то на порядок расчета и в итоге сумму пеней влияет еще один фактор — количество дней задержки. Если 30 дней и менее — то платить придется стандартные 1/300 ставки рефинансирования. При просрочке свыше 30 дней за первые 30 дней расчет ведется из привычной дроби 1/300. А за последующие дни (начиная с 31-го) — исходя из коэффициента, который выше вдвое. Этот показатель — 1/150 ставки рефинансирования.

Как считать количество дней просрочки НДФЛ

Днем начала (возникновения) задолженности является дата, следующая за крайним сроком уплаты НДФЛ. Например, ЗП работникам за февраль 2018 года компания перевела 5 марта. Отсюда следует, что 6 марта — последний день расчетов с бюджетом (абз. 1 п. 6 ст. 226 НК РФ). Значит, в данной конкретной ситуации в расчет пеней первым попадет день 7 марта.

Последний день, за который начисляются пени по НДФЛ, – это дата перед днем уплаты недоимки. Например, долг таки перевели 30 марта 2018 года. Значит, последней расчетной датой будет фигурировать 29 марта 2018. Такие пояснения содержатся в письме Минфина России от 05.07.2016 № 03-02-07/39318. Подтверждает их и недавнее письмо ФНС от 06.12.2017 № ЗН-3-22/7995@.

www.zarplata-online.ru

| Налог на прибыль, зачисляемый в федеральный бюджет | 182 1 01 01011 01 1000 110 | 182 1 01 01011 01 2100 110 | 182 1 01 01011 01 3000 110 |

| Налог на прибыль, зачисляемый в бюджеты субъектов РФ | 182 1 01 01012 02 1000 110 | 182 1 01 01012 02 2100 110 | 182 1 01 01012 02 3000 110 |

| Налог на прибыль при выполнении соглашений о разделе продукции, заключенных до вступления в силу Закона от 30 декабря 1995 г. № 225-ФЗ и не предусматривающих специальные налоговые ставки для зачисления указанного налога в федеральный бюджет и бюджеты субъектов РФ | 182 1 01 01020 01 1000 110 | 182 1 01 01020 01 2100 110 | 182 1 01 01020 01 3000 110 |

| Налог на прибыль с доходов иностранных организаций, не связанных с деятельностью в России через постоянное представительство, за исключением доходов, полученных в виде дивидендов и процентов по государственным и муниципальным ценным бумагам | 182 1 01 01030 01 1000 110 | 182 1 01 01030 01 2100 110 | 182 1 01 01030 01 3000 110 |

| Налог на прибыль организаций с доходов в виде прибыли контролируемых иностранных компаний | 182 1 01 01080 01 1000 110 | 182 1 01 01080 01 2100 110 | 182 1 01 01080 01 3000 110 |

| Налог на прибыль с доходов, полученных российскими организациями в виде дивидендов от российских организаций | 182 1 01 01040 01 1000 110 | 182 1 01 01040 01 2100 110 | 182 1 01 01040 01 3000 110 |

| Налог на прибыль с доходов, полученных иностранными организациями в виде дивидендов от российских организаций | 182 1 01 01050 01 1000 110 | 182 1 01 01050 01 2100 110 | 182 1 01 01050 01 3000 110 |

| Налог на прибыль с доходов, полученных российскими организациями в виде дивидендов от иностранных организаций | 182 1 01 01060 01 1000 110 | 182 1 01 01060 01 2100 110 | 182 1 01 01060 01 3000 110 |

| Налог на прибыль с доходов, полученных в виде процентов по государственным и муниципальным ценным бумагам | 182 1 01 01070 01 1000 110 | 182 1 01 01070 01 2100 110 | 182 1 01 01070 01 3000 110 |

| Налог на прибыль с доходов, полученных в виде процентов по облигациям российских организаций в рублях, выпущенных в период с 1 января 2017 года по 31 декабря 2021 года (приказ Минфина от 09.06.2017 № 87н) | 182 1 01 01090 01 1000 110 | 182 1 01 01090 01 2100 110 | 182 1 01 01090 01 3000 110 |

xn—-btbhxcbx.xn--p1ai