Инструкция по заполнению 3-НДФЛ в 2019 году: наглядные примеры

В данной статье будет приведена инструкция по заполнению 3-НДФЛ в 2019 году с примерами, рассмотрены основные правила оформления налоговой декларации, а также отмечены другие немаловажные детали.

Скачать образец декларации 3-НДФЛВ 2019 году необходимо пользоваться бланком 3-НДФЛ самой последней версии, утвержденной 25 октября 2017 года, в который можно внести данные как от руки, так и с помощью определенной программы.

- Воспользоваться пустым бланком декларации можно по ссылке.

- Чтобы ознакомиться с образцом заполнения 3-НДФЛ, перейдите по ссылке.

- Скачать программу для заполнения налоговой декларации можно здесь.

Примеры

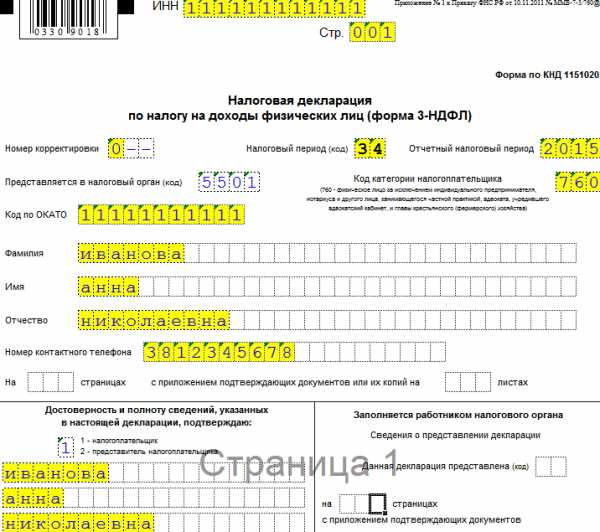

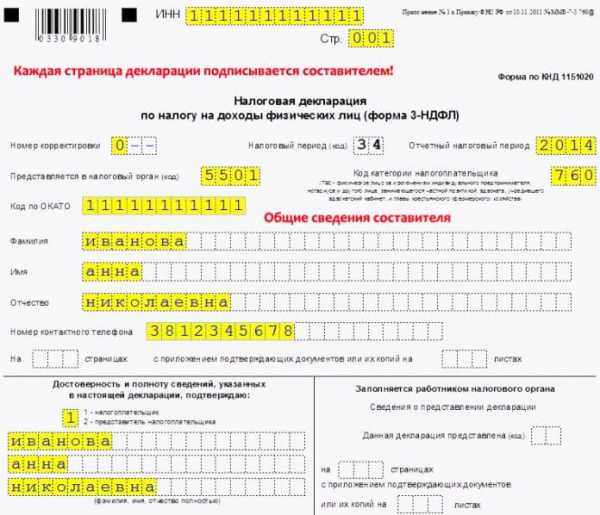

Любой налогоплательщик, который хочет возместить подоходный налог путем оформления вычета, обязательно должен заполнить титульную страницу декларации, два первых ее раздела, а также лист А. В связи с этим предлагаем рассмотреть примеры оформления этих листов.

ВНИМАНИЕ! Для того чтобы придать юридическую силу заполненному бланку декларации, обязательно следите за тем, чтобы на каждой странице был проставлен ее номер, идентификационный номер налогоплательщика, а также его фамилия и первые буквы имени и отчества. Помимо этого, на каждом листе должна стоять дата и присутствовать подпись физического лица.

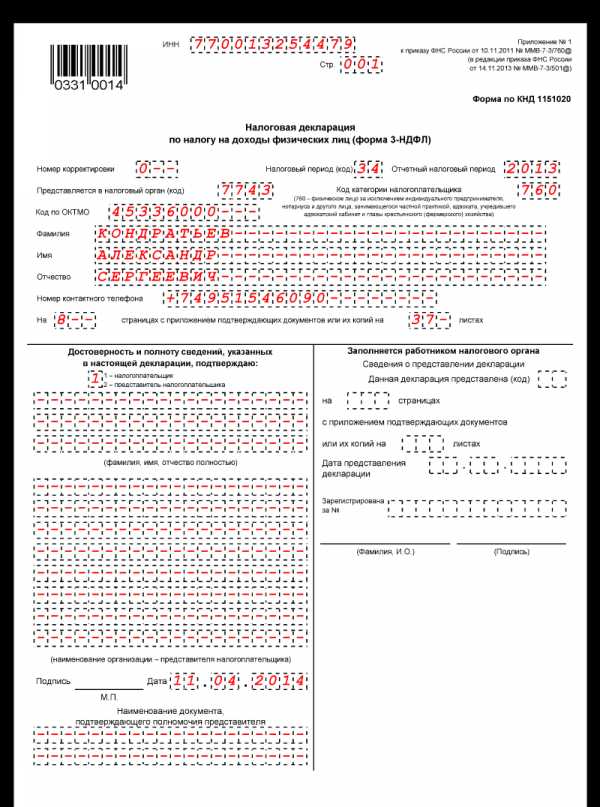

Как заполнить титульный лист

Самая первая страница декларации предназначена для указания основных сведений о физическом лице, которое претендует на начисление налоговой скидки. На титульном листе обязательно должна присутствовать следующая информация:

- Общие данные. Как правило, это номер корректировки (если документ подается на рассмотрение в первый раз, то проставляется цифра 0, если второй раз за один и тот же налоговый период – единица, и так далее), налоговый период и код налоговой инспекции.

- Паспортные данные налогоплательщика. Для начала нужно проставить код паспорта (число 21), после этого прописать серию и номер, а также не забыть указать, когда и каким органом он был выдан. После этого претенденту на возмещение налога необходимо отметить, является ли он резидентом России (если да, то поставить цифру один; если нет, цифру два).

- Адрес претендента на вычет. Чтобы правильно написать координаты адреса, для начала отметьте, идет речь об адресе, по которому физическое лицо проживает (единица), либо об адресе пребывания (двойка). Затем напишите почтовый индекс, код региона и полное название улицы вместе с номерами дома и квартиры.

Следует отметить, что если у претендента на налоговую скидку нет паспорта, то на титульном листе бланка 3-НДФЛ нужно указывать данные любого другого документа, удостоверяющего личность.

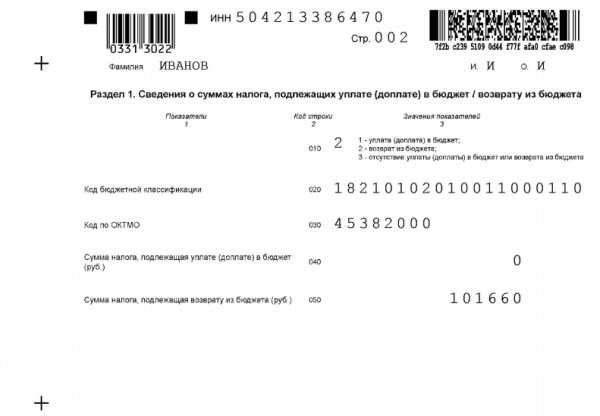

Как оформить первый раздел

Этот лист налоговой декларации посвящен суммам налоговых сборов, которые впоследствии будут возвращены физическому лицу, получившему вычет. В строке 010 необходимо поставить число два, тем самым обозначив, что документ заполняется с целью возврата денежных средств из государственного бюджета.

После этого необходимо написать код бюджетной классификации и ОКТМО в строчках 020 и 030 соответственно (данные коды можно узнать у налогового агента либо на специально предназначенных сайтах).

Теперь остается написать самое главное, что должно присутствовать в первом разделе декларации, – сумму компенсации, которая будет начислена физическому лицу после оформления налоговой скидки.

Если в результате подсчетов размеров данной суммы выходит дробное число, то его округлять не нужно. Указывайте сумму как есть – не только ее целую часть (рубли), но и дробную (копейки).

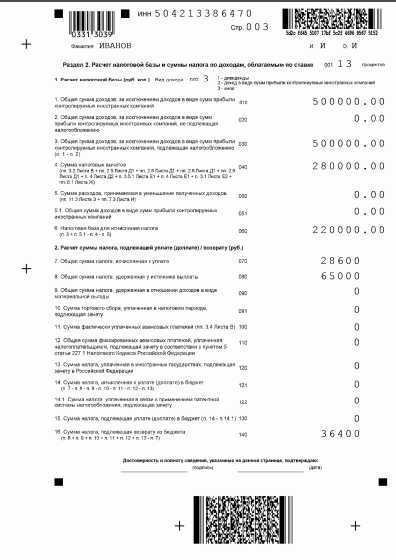

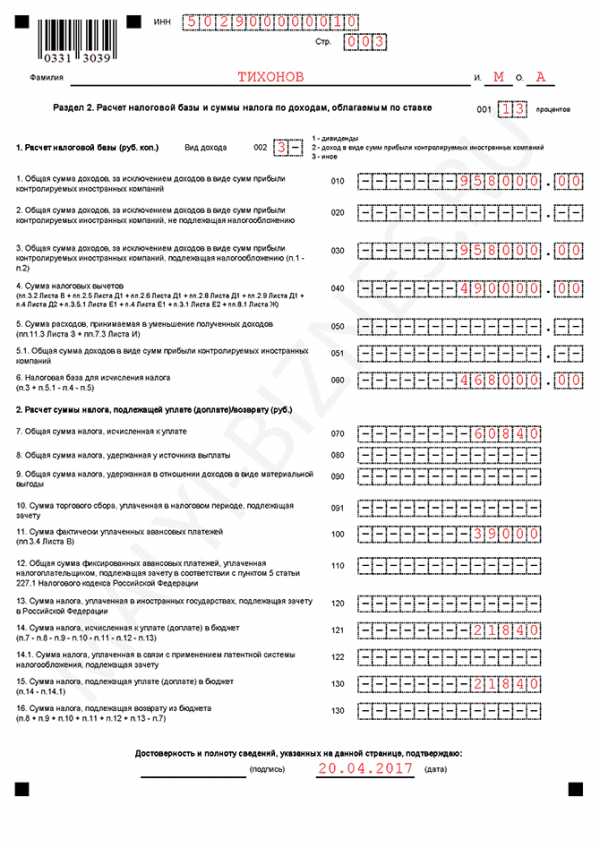

Как вписать данные в раздел два

Так как начисление вычета подразумевает возмещение налогоплательщику НДФЛ, который ранее был снят с его заработной платы в размере 13%, то в строке 001 второго раздела ставится именно эта цифра.

В подпункте 1.1 прописывается общая сумма прибыли, которую физическое лицо заработало на территории России в течение данного налогового периода. В подпункте 1.4 отображается размер вычета, полагающегося налогоплательщику, а в подпункте 1.6 подсчитывается сумма, которая будет облагаться налоговыми сборами (от суммы общего дохода отнимается сумма вычета).

После того как необходимые ячейки первого пункта заполнены, можно переходить ко второму пункту, в котором нужно внести информацию всего лишь в три строки.

Это подпункт 2.7, требующий прописки суммы налога, которую налогоплательщик должен выплатить (это 13% от суммы, указанной в подпункте 1.1), подпункт 2.8, предназначенный для внесения снятой суммы налога (это 13% от суммы, отображенной в подпункте 1.6), а также подпункт 2.16 (это разница двух вышеприведенных сумм – подпункта 2.8 и 2.7).

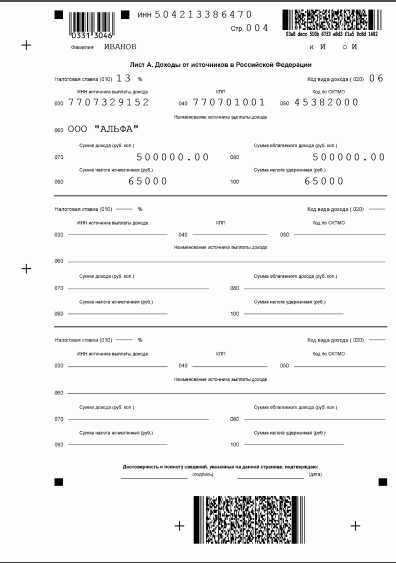

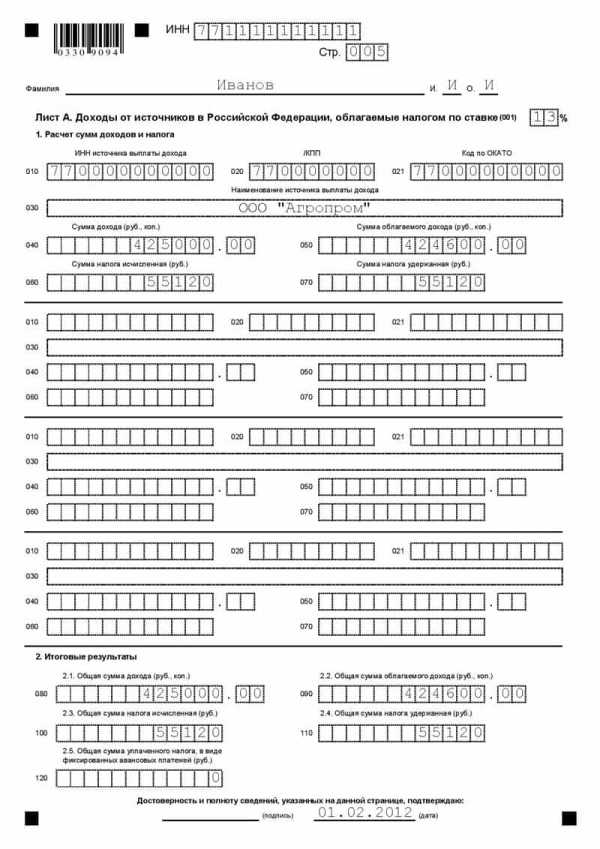

Лист А

Если налогоплательщик работает в России и получает прибыль на территории данного государства, ему потребуется оформить лист А и внести в него такие сведения:

- Коды. Для начала нужно поставить код вида дохода, с которого физическое лицо желает возместить НДФЛ. Если это заработная плата, то пишется код 06. Затем указывается идентификационный номер источника, с которого физическому лицу была выплачена прибыль, коды причины постановки на учет и ОКТМО.

- Источник прибыли и размер снятого налога. В строке, требующей прописки источника прибыли, нужно написать название предприятия, внутри которого работает налогоплательщик и получает свой доход. Например, ООО “ДЕ-ЛЮКС”. А в строке 010 следует отметить размер снятого налога. Как правило, это 13% от дохода.

- Размер дохода. В листе А обязательно прописывается общий размер прибыли налогоплательщика и рядом сумма дохода, подлежащая снятию налоговых сборов. Зачастую это одна и та же сумма. После этого нужно отметить точную сумму подоходного налога, которая должна была быть изъята с прибыли претендента на вычет, а также сумму, снятую в действительности.

Правила заполнения документа

Самым главным правилом оформления бланка декларации является то, что вся присутствующая в нем информация должна вноситься лишь на основании других документов, которые имеются у налогоплательщика. Помимо этого, стоит уделить внимание и некоторым другим правилам оформления:

- Печать и шрифт. Для каждой страницы бланка должен быть отведен отдельный лист. Если на одном и том же листе находятся одновременно несколько страниц, то такой вариант в налоговой инспекции принят не будет. Все слова пишутся большими русскими буквами, а цифры используются только арабские. Чтобы отделить целую часть от дробной части, необходимо ставить точку.

- Исправления. Иногда происходит так, что, когда декларация за 2019 год уже заполнена, претендент на возмещение НДФЛ находит ошибки в документе и начинает их исправлять. Это делать категорически запрещено. В подобных ситуациях нужно переоформить и снова отправить бланк в налоговую службу, и обязательно указать номер корректировки на единицу больше, чем предыдущий.

- Запись данных. Для каждого показателя в бланке 3-НДФЛ отведено определенное количество ячеек, за рамки которых он выходить не должен. В тех случаях, когда остаются лишние ячейки, их необходимо заполнить прочерками.

- Проставление даты. Для того чтобы правильно отобразить какую-либо дату, в первую очередь, нужно написать день (если это первые девять чисел месяца, то сначала ставится ноль, а затем уже само число), месяц и год. На первые два показателя, как правило, отводятся две клетки, а на последний — четыре. Между показателями должна быть проставлена точка.

- Денежные суммы. Все суммы, даже если они были заработаны за границей, должны быть указаны в рублях. При этом стоит не забывать вести учет копейкам. Чтобы разделить рублевую и копеечную части, также используется точка.

grazhdaninu.com

Инструкция по заполнению 3-НДФЛ в 2019 году с примерами

Отчет по налогам требуется при самых разных современных формах деятельности. Предприниматели и просто физические лица обязаны платить налоги своевременно и с соблюдением строго установленного порядка. Особого внимания заслуживает декларация по налогам. Инструкция по заполнению 3-НДФЛ в 2019 году с примерами заполнения будет представлена в рамках данной статьи.

Форма заполнения декларации была принята несколько лет назад, каждый год вносятся изменения, не исключением стал и 2019 год, несущественные поправки также были в определенное время внесены. Прежними остались правила заполнения и условия подачи документа.

Срок подачи и основные правила

Декларация формы представляет собой официальный документ, применяемый в процессе контроля над полученной прибылью, получаемой физическими лицами и индивидуальными предпринимателями. Последние должны отчитываться по своей предпринимательской деятельности, а физические лица — по продаже крупной недвижимости и при оформлении документов на отчисление налогового вычета. Именно для этого случая предназначена декларация формы 3-НДФЛ.

В 2019 году принята новая официальная форма отчетного документа 3-НДФЛ, ее подают в стандартном виде, а также посредством использования официального электронного сервиса.

Вот два основных вида декларации:

Что касается порядка подачи отчета, то он устанавливается современным налоговым законом. Подача осуществляется добровольно и в качестве обязательства. Для предпринимателей и физических лиц, отчитывающихся по поводу получения прибыли, установлены определенные сроки подачи отчета. Они должны подать документ до 30 апреля года, следующего за отчетным. Говоря непосредственно о справке 3-НДФЛ, которая подается при оформлении вычетов по налогам, то физические лица могут подать ее в любое время года, следующего за тем, когда были понесены определенные расходы.

Прилагаемые к 3-НДФЛ документы

Новый вид отчетного документа предполагает официальное предоставление дополнительного пакета бумаг. Их требуется подавать в службу налоговой проверки одновременно с декларацией. Среди требуемых документов можно выделить:

- Паспорт человека, подающего документ по отчету. Если осуществляется электронная подача, потребуется отправить сканированную копию документа.

- ИНН.

- Документы, подтверждающие понесенные расходы: договор купли-продажи, медицинские заключение и все возможные платежные справки.

- Справка о полученных доходах 2-НДФЛ.

Основным документом в пакете предоставляемых бумаг является именно декларация 3-НДФЛ. Чтобы не ошибиться с ее заполнением и не получить отказ по вычетам, можно воспользоваться помощью профессионалов или провести заполнение при помощи специальной формы, которая представлена вниманию на официальном сайте НС.

Изменения в 2019 году

Если описывать изменения в заполнении декларации 3-НДФЛ, то они коснулись следующих моментов:

- Изменения в 1 и 2 разделах. Они касаются контроля и учета убытков, особенностей начисления обязательных налогов, а также операций, совершаемых по инвестиционным счетам.

- Лист Б. Он нужен для тех, кто получил прибыль от иностранных лиц. Также здесь присутствуют некоторые изменения в подоходных налогах в условиях расчета налога.

- Изменение штрих-кода.

- Изменения коснулись налогового вычета для родителей, которые имеют детей-инвалидов.

Далеко не каждый лист предназначен к дополнению. Все зависит от цели подачи данного документа. Отдельный лист используется для определенного вида полученных доходов, а также есть листы, которые предназначены для получения вычетов. Стоит подробнее рассмотреть особенности заполнения всех разделов.

Первый титульный лист

Здесь содержится информация об органе, который принимает отчетную декларацию, а также о предпринимателе или о физическом лице. Среди основных факторов, предназначенных для заполнения, можно отметить:

- Временной налоговый период — год.

- Код определенной корректировки. 0 — это уточненная декларация, 1 –первое уточнение, 2 — дальше.

- Код налоговой организации, которая находится по месту жительства. Данная информация присутствует на сайте ФНС.

- Личные данные налогоплательщика.

- Индивидуальные сведения: дата рождения, паспортные данные и адрес.

- Статус плательщика.

- Контактные данные.

- Количество листов декларации и прилагаемые документы.

- Подпись налогоплательщика.

В качестве дополнения вносится информация, предназначенная для налоговых органов, сведения о работниках, который принимает документ.

Первый раздел

Эта часть документа заполняется после формирования всех остальных страниц. Сведения вносятся при наличии суммы, которую требуется уплатить государству, или той, что хочется вернуть в качестве вычета. Если документ подается с целью уплаты налогов, обязательно заполняются следующие графы:

- 020 — бюджетная классификация;

- 030 — ОКТМО;

- 040 — сумма налога;

- 050 — прописывается 0.

Если документ подается для получения вычетов, крайние две из перечисленных не будут заполнены.

Второй раздел

Это особый раздел документа, где прописываются полученные доходы, определяется общая налоговая база и рассчитывается сумма обязательного налога. В этом разделе присутствуют строки от 010 до 140. В каждой из строк прописывается доход, полученный от разных форм производимой деятельности. В конце определяется сумма налогов и вносится в итоговую строку.

В данном разделе не каждая строка будет заполнена. В основном все будет зависеть от формы полученного дохода и от типа вычета, который автоматически причитается плательщику.

Особенностью данной части документа является подтверждение каждой строки личной подписью заявителя.

Лист А

Здесь также присутствует несколько строк. В разделе вниманию представлены доходы, полученные заявителем от источника, который находится на территории РФ. Если их несколько, потребуется о каждом из них отчитаться отдельно.

В процессе заполнения листа А указывается код получаемого дохода, а также ставка по налогам, предусмотренная законом. Обязательно прописывается источник дохода, а также его КПП, ИНН и ОКТМО. Декларация 3-НДФЛ требует указания не только полученного за год дохода, но также суммы, которая будет налоговой базой и на которую будет начислен налог.

Лист Д2

Данный лист также предназначен для расчета имущественного вычета. Заполняется только в случае продажи имущества. В зависимости от того, что было продано, заполняется соответствующая строка на листе Д2:

- Дом.

- Квартира.

- Земля.

- Помещение.

- Доля.

- Иное имущество.

Если за отчетный период было продано сразу несколько видов личного имущества, потребуется указать несколько нужных вариантов.

Указанные суммы не должны превышать установленных законом РФ показателей. Например, в процессе продажи определенной доли имущества сумма полученная должна быть умножена на ее размер. Полученный результат будет суммой вычета. В самом конце данного листа обозначается общая сумма вычета.

Основные рекомендации

Стоит знать, что нарушение временных сроков оплаты налогов осуществляется по причине допущенных при заполнении ошибок. Чтобы избежать этого, стоит принимать во внимание определенные факторы. Если есть возможность, стоит обратиться за помощью к профессионалам или задействовать программы на ресурсах ФНС.

Сначала заполняются основные листы, потом их разделы и в итоге титульный лист. Если декларация была заполнена с ошибками, всегда можно отправить уточненный документ, главное, уложиться в сроки.

Категорически запрещено нарушать сроки подачи документов. Пропустить установленное время достаточно сложно, так как документ можно подать на следующий отчетный год до 30 апреля-2 мая. Только при добровольной подаче не требуется соблюдать никаких ограничений по срокам.

Подводя итоги

Подача Налоговой декларации по форме 3-НДФЛ является обязанностью каждого современного налогоплательщика, так как любая форма налога должна облагаться налогом. Официальную форму налоговой декларации всегда есть возможность найти на ресурсе ФНС, благодаря этому можно без ошибок заполнить документ.

grazhdaninu.com

Как заполнить 3-НДФЛ за 2019 год на сайте налоговой бесплатно

В век цифровых технологий никто не хочет простаивать огромные очереди, в том числе и в налоговой во время ежегодной подачи налоговых деклараций. Но уже сейчас у граждан появилась возможность заполнить декларацию 3-НДФЛ за 2019 год на сайте налоговой бесплатно. Хотя почему-то не все граждане желают подавать декларации через сайт, большинство по старинке приносит документы лично. Но мы все-таки разберемся, как заполнить 3-НДФЛ онлайн.

Для начала предоставим ссылки для скачивания:

- Программа по заполнению 3-НДФЛ скачивается по этой ссылке.

- Пустой бланк можно найти тут.

- Бланк-пример находится по этой ссылке.

Процесс заполнения

Любой гражданин, которому хотя бы один раз приходилось оформлять бумаги для получения налогового вычета или просто оформлять 3-НДФЛ о налогах, сталкивался с тем, как долго и сложно порой бывает выстоять очередь в налоговой инспекции.

Именно поэтому граждане, которые любят себя, могут заполнить 3-НДФЛ онлайн, посетив официальный сайт ФНС. Проще говоря, помимо основных способов сдачи декларации в налоговую (личная подача и использование почтовых служб), есть еще один вариант – предъявление с помощью личного кабинета. В этой статье подробно рассматривается способ подачи документов в ИФНС через интернет.

Шаг первый

Первым делом необходимо зарегистрировать свой личный портал. В этом может помочь лишь налоговая организация, ведь только работник налоговой при предъявлении документа, удостоверяющего личность человека, может внести его в налоговую систему и выдать пароль и логин для входа на сайт онлайн. После регистрационных действий и личного похода в налоговую инспекцию человек получает на руки логин и пароль, которые необходимы для того, чтобы зайти в официальный кабинет на сайте ФНС.

Шаг второй

Осуществление первоначального входа в свой кабинет. Для этого необходимо зайти на официальный сайт Федеральной налоговой службы, отыскать раздел «Физ. лица» и нажать кнопку «Вход в личный кабинет». Далее необходимо будет вписать приобретенные от налоговиков логин и пароль. Для обеспечения безопасности при первом входе портал предложит сменить пароль.

Внимание! Крайне не рекомендуется изменять парольные данные на слишком легкие. Если вы не уверены, что сумеете поменять пароль на более сложный, то лучше и вовсе не меняйте предоставленную налоговиками безопасную информацию для входа на сайт.

Шаг третий

После перемены первичного пароля перед налогоплательщиком появятся сведения о его недвижимости, а также все данные по уплате и начислению налогов, сумма задолженностей и имеющихся дивидендов. Для того чтобы передать декларацию через интернет, придется получить специальную электронную цифровую подпись.

Для ее получения гражданину следует нажать кнопку «Профиль», которая расположена в правой верхней части экрана. Затем выбрать подпункт «Получение сертификата ключа проверки электронной подписи».

После этого на мониторе должно явится окошко, где необходимо будет указать расположение хранения подписи. Необходимо выставить крестик возле 2-го варианта – «Ключ электронной подписи хранится в защищенной системе Федеральной налоговой службы Российской Федерации».

В следующем окошке отобразятся сведения с данными гражданина. Там будет присутствовать его СНИЛС, ИНН, данные о фамилии, имени и отчестве и другое.

Резиденту рекомендуется тщательно проверить все заполненные строки электронных документов и только после этого в строке «Пароль для предоставления доступа к сертификату», а также «Повтор пароля» вписать установленный человеком пароль столько раз, сколько потребуется. После совершения данной операции следует нажать кнопку «Подтвердить данные и направить запрос на получение сертификата».

В основном отправленные данные проверяются почти мгновенно. Но иногда бывают прецеденты, когда сайт сильно перегружен и отклик может задержаться на целые сутки. После того как электронная расшифровка будет успешно введена, гражданин сумеет получить специальное объявление. То есть процесс обработки полностью автоматизирован.

Шаг четвертый

После приобретения электронной подписи можно использовать два способа подачи декларации по стандарту 3-НДФЛ. Первое, что необходимо сделать, — это создать бумагу в своем особом кабинете, второй — произвести загрузку уже готового файла, где изначально был создан и заполнен файл с декларацией.

Подробную пошаговую инструкцию по заполнению декларации бесплатно можно найти, просмотрев данную видеозапись:

Оформление декларации в личном кабинете

Отдать декларацию по новому стандарту в своем личном кабинете можно таким образом. Войти в раздел «Налог на доходы ФизЛица» и там нажать на «3-НДФЛ». Затем следует в списке выбрать пункт «Заполнить или отправить декларацию онлайн». В новом окне щелкнуть на кнопку «Заполнить новую декларационную бумагу». Затем выбрать нужный период и подтвердить действие кнопкой «Хорошо или ОК».

Следующим действием будет оформление самой формы 3-НДФЛ. В первой графе «Номер корректировки» в той ситуации, если форма заполняется первый раз, выставить “0”.

Те графы, которые выделены знаком «*» — «звездочкой», следует оформить обязательно. То есть без заполнения “звездных” данных, система не даст перейти к следующей части заполнения документа. Строку “ИНН” заполняют только те граждане, которые занимаются коммерческой деятельностью или претендуют на вычет в налоговой.

После записи в необходимых полях следует перейти к графе «Доходы, облагаемые по ставке тринадцать процентов» и нажать «Добавить прибыль». Как и в предыдущей вкладке, следует заполнить все строки, выделенные звездочкой.

Налоговые вычеты

После прописи всей информации следует кликнуть «Далее» и начать заполнять сведения о вычетах (если это необходимо резиденту). Особенности внесения нужной информации напрямую зависят от того, какое возмещение требуется сделать, ведь налоговый вычет бывает нескольких типов. Их выделяют всего 3: стандартный, социальный и имущественный.

Пункт «Вычеты» является завершающим, который заполняется перед подачей декларации. Поэтому, заполнив все строки, необходимо кликнуть на «Сформировать информацию для отправки». Вот и все — документ готов.

Осталось лишь проставить электронную печать и направить декларацию стандарта 3-НДФЛ.

Для того чтобы сделать загрузку формы 3-НДФЛ, которая уже была заполнена и готова, следует найти вкладку «Налог на доходы ФизЛиц» и выбрать «3-НДФЛ».

Далее необходимо выбрать вкладку «Заполнить или отправить форму онлайн» и нажать на «Отправить сформированную (готовую) форму 3-НДФЛ». При следующем шаге рекомендуют выбрать нужный год и кликнуть «Выбрать документ». Далее следует осуществить загрузку нужного документа, нажать «ОКей» и отправить файл.

grazhdaninu.com