что это простыми словами, отличия от факторинга

Основными потребителями банковских кредитных продуктов являются торговые организации. Низкий уровень обеспеченности собственными средствами, большой объем оборотов и возможность товарного залога делают их идеальными заемщиками. Но в определенных случаях (помимо кредитования и факторинга) лучшим решением будет финансирование по схеме форфейтинга. Рассмотрим, форфейтинг что это простыми словами.

Понятие «форфейтинг»

Форфейтинг является формой кредитования внешнеторговых операций. Сущность форфейтинга заключается в том, что у экспортёра специализированная компания покупает кредитные обязательства импортёра. В основном эти обязательства оформляются в виде векселей.

Можно объяснить так: финансовые требования продавца к покупателю переходят к форфейтеру. Он также берёт на себя риски, которые связаны с задолженностью, покупает долг и выплачивает экспортёру всю сумму задолженности. При этом поставщик вознаграждает форфейтера суммой, которая указана в договоре.

Форфейтинговые операции осуществляются в долларах, швейцарских франках, немецких марках и в других валютах, которые должны быть свободно конвертируемыми.

Форфейтинговые операции — это инструменты, которые позволяют продавцу получить сразу всю сумму за продукцию, за исключением платы за услугу форфейтера, а покупателю разрешается выплата задолженности форфейтеру по частям или с отсрочкой.

Виды форфейтинга

- Различают следующие виды данной формы кредитования:

- внутренний;

- международный;

- форфейтинг дебиторской задолженности;

- форфейтинг операции коммерческих банков.

Внутренний. Данный вид представляет такую операцию, в которой и экспортёр, и импортёр — представители одной страны.

Международный. Международный форфейтинг очень распространён во всём мире. Является такой операцией, где экспортёр и импортёр представляют разные государства.

Форфейтинг дебиторской задолженности. Дебиторская задолженность является главным объектом данной формы кредитования.

- Для её форфетирования применяют специальные инструменты с использованием таких бумаг, как:

- вексели;

- аккредитивы.

Аккредитив — один банк поручает другому банку выполнить обязательства импортёра перед экспортёром.

Но в основном используют вексель. Он является ценной бумагой, гарантирующей надёжность при совершении сделки.

Форфейтинг операции коммерческих банков. Финансирование одноразовыми выплатами приносит банку большую прибыль. Форфейтинг помогает взаимодействовать с иностранными клиентами и получать доход при маленьких затратах. Поэтому форфейтинговые компании очень востребованы на рынке банковского коммерческого кредитования.

Осуществлять форфейтинговые операции коммерческих банков намного проще, чем факторинговые и лизинговые. Оформляются они внесением передаточной надписи в векселе, который при этом должен быть принят к исполнению банком страны покупателя.

Форфетирование является очень простым в оформлении и не требует заключения никаких соглашений. Именно это и привлекает экспортёров.

Участники сделки

- В форфейтинговых операциях основными участниками сделки являются:

- кредитор;

- дебитор;

- форфейтор.

Кредитор (эскпортер). Кредитором является юридическое лицо, которое осуществляет продажу товара и в виде оплаты принимает долговые обязательства в форме ценных бумаг. Кредитор, в обмен на векселя, получает всю сумму за проданный товар от форфейтера, но с неё высчитывается плата за услуги форфейтера.

Дебитор (импортер). Дебитор является лицом, принимающим товар. Он гарантирует оплату специальными ценными бумагами и передаёт их кредитору как обязательство оплаты за товар.

Форфейтор (посредник). Лицо, выкупающее долг. Такая компания берёт на себя риск по возврату неоплаченной стоимости товара.

Пакет документов

Документов для данного направления требуется немного, но именно они считаются основой нормальных отношений.

- Для оформления сделки понадобится:

- копия инвойса, подписанного экспортёром и импортёром;

- передаточная запись на векселе, где указано о том, что он передаётся форфейтеру;

- копия контракта;

- копия транспортных документов, которые подтверждают отправку товара;

- гарантийное письмо.

Форфейтер должен обязательно проверить подлинность подписей на векселях.

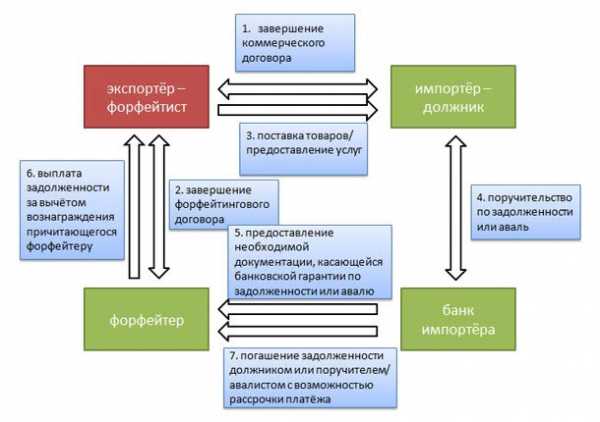

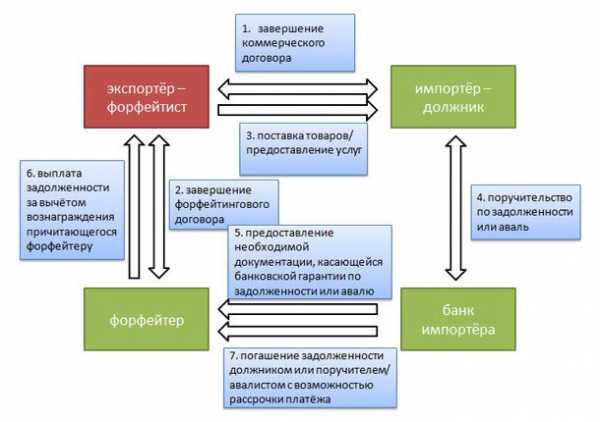

Схема форфейтинга

2. Форфейтер собирает информации о сделке (сроки финансирования, репутация импортера и экспортера, степень риска, сроки реализации сделки) и определяет твердую цену контракта.

3. Продавец и покупатель подписывают контракт на поставку.

4. Поставщик и форфейтер заключают контракт о передаче долговых обязательств.

5. Отгрузка товара экспортером. По факту отгрузки продавец предъявляет покупателю комплект необходимых документов (контракт на поставку; инвойс с подписями экспортера/импортера, в России его аналогом является счет-фактура; комплект транспортных документов; гарантийное письмо/поручительство).

6. Выпуск простого векселя импортером (или акцепт переводного векселя экспортера).

7. Аваль векселя.

8. Внесение в вексель передаточной записи.

9. Передача векселя с копиями коммерческих и отгрузочных документов форфейтору.

10. Оплата форфейтером стоимости векселя за вычетом оговоренного дисконта.

В результате сделки форфейтер становится держателем долговых ценных бумаг, которые подтверждают необходимость оплаты покупателем за отгруженный товар.

Достоинства и недостатки

Форфейтинг имеет как преимущества, так и недостатки.

- Преимущества

- Все риски берет на себя форфейтор.

- Долг можно продать на вторичном рынке форфейтинговых ценных бумаг.

- Долг можно дробить и каждую часть долга можно оформить отдельным векселем.

- Форфейтинг предусматривает предоставления льготного периода, в том числе возможность гибкого графика платежей.

- Недостатки

- Необходимость знать законодательство страны импортера, определяющее форму векселей, гарантий и аваля, а также подготовить документы таким образом, чтобы на самого экспортера не было регресса в случае банкротства гаранта.

- Если импортер предлагает гаранта, не устраивающего форфейтера есть возможность возникновения затруднений.

- Более высокая маржа форфейтера, чем при обычном коммерческом кредитовании.

- К плюсам относятся такие аспекты:

- продавец ничем не рискует, получая сразу всю оплату за товар;

- долг разрешается выплачивать частями;

- простота оформления;

- покупатель имеет право на отсрочку оплаты.

- К минусам можно отнести:

- большой дисконт форфейтера при выкупе долга;

- продавец не может адекватно оценивать платёжеспособность покупателей.

Форфейтинг и факторинг — различия и сходства

- Далее речь пойдёт о том, чем факторинг отличается от форфейтинга:

- Одним из главных отличий является срок предоставления финансирования. В рассматриваемом варианте задолженность выкупается на несколько лет, а в факторинге — до 6 месяцев.

- Следующим отличием факторинга от форфейтинга является то, что во втором виде сделки продавец не несёт рисков. А при факторинге, если долг невозможно взыскать, то ответственность ложится на продавца или на фактора.

- Форфетирование требует подтверждения задолженности векселем, а при факторинге необходимо предоставить только документ об отгрузке товара.

- Фактор выплачивает продавцу только часть долга, а остальная сумма будет ему перечислена только после полного погашения задолженности покупателем.

- Факторинг может предоставлять страховые, юридические и другие услуги. А форфетирование не подразумевает дополнительные операции.

- Ещё одно отличие форфейтинга и факторинга в том, что в первом варианте можно перепродать дебиторскую задолженность, а в факторинге такой возможности нет.

- Факторинг не имеет поручительства, а в форфетировании подразумевается гарантия третьего лица.

| Параметр | Факторинг | Форфейтинг |

|---|---|---|

| При каких операциях используется | Внутриторговые | Экспортно-импортные (внешнеторговые) |

| Валюты сделки | Ограниченное количество валют (преимущественно доллары США, евро, рубли) | Используется множество мировых валют (зависит от кредитора) |

| Срок финансирования | 90-180 дней | До 1 года и выше |

| Регресс | В зависимости от типа заключаемого договора | Отсутствует, все риски берет на себя банк-форфейтор |

| Величина выкупаемого долга | До 90% | Выкупается полностью |

| Дополнительные гарантии | Нет | Возможно оформление гарантий третьей стороны |

| Стороны договора | Продавец, покупатель, банк или факторинговая компания | Продавец, банк |

| Возможность перепродажи требования | Нет | Да |

У факторинга и форфейтинга есть как сходства, так и различия. Каждый предприниматель сам выбирает форму кредитования, которая будет более выгодна для него.

Схема расчета

- Пример расчета 1:

- Экспортер и импортер заключили контракт на поставку товара, допустим технологической линии, на сумму 1 млн. долларов США.

- Импортер оформляет вексель и находит банк, который гарантирует (аваль) этот вексель.

- После поставки товара форфейтеру продаётся вексель номинальной стоимости с платой за услугу в 5 % и комиссией агента 1 %.

- Таким образом экспортёр получает (от продажи векселя):

1 000 000 * 95 % – 1 000 000 * 1 % = 950 000 – 10 000 = 940 000 долларов.

Обычно вексель выкупается несколько дешевле первоначальной цены (дисконт), как плата за долгосрочные риски форфейтера. Агентское вознаграждение на практике не превышает 1,5% и зависит от срока, резидентности участников, других нюансов.

- Пример расчета 2:

- Продавец заключил сделку и должен поставить товар на сумму 1 млн. долларов США.

- На данную продукцию оформляется два векселя на 500 тыс. долларов каждый.

- Форфейтеру продаётся один с платой за услугу в 5 %, комиссией агента — 1,5 %.

- После расчётов экспортёр получит:

500 000 * 95 % – 500 000 * 1,5 % = 475 000 – 7 500 = 467 500 долларов. - Остальные 500 тыс. долларов экспортёр получит от покупателя после того, как истечёт срок отсрочки.

Форфейтинг в России

Фортфетирование в Российской Федерации не очень распространено.

- На это есть некоторое причины, которые препятствуют кредитованию экспортных закупок:

- Поскольку экономическая обстановка в стране нестабильна, банки опасаются проводить финансирование на длительный срок.

- Согласно закону о валютном регулировании банкам не разрешается производить расчёты в валюте, кроме как из-за границы.

- Продажа российских производителей направлена на страны, у которых уровень финансовой ответственности низкий. Поэтому сложно найти банк-гарант, который поручится за сделку.

- Основные барьеры развития форфейтинга в Росии:

- высоки страновые риски, и западным компаниям очень сложно найти достойного гаранта/авалиста для векселя покупателя в стране с нестабильной экономикой;

- сложность схемы форфейтинга;

- отсутствие обязательной отчетности по МСФО.

Для форфетирования в России используют аккредитивы как подтверждение оплаты долга. В экспортных операциях вексели не используются, так как это может привести к проблемам, которые связаны с налоговым законодательством.

Несмотря на высокий риск, предприниматели в основном отдают предпочтение факторингу. А форфейтинговые операции являются индивидуальной услугой.

Форфетирование является очень перспективным направлением кредитования, которое в России только начинает развиваться.

Смотрите также видеоролик с определением термина форфейтинг:

Отличной альтернативой форфейтингу, рассмотренному в данной статье, часто служит факторинг.Но действительно ли факторинг предоставляет дополнительные возможности или создает ненужную кредитную кабалу?

svoedelo-kak.ru

Форфейтинговые операции банков

Определение 1

Форфейтирование – это альтернативный подход в финансировании торговли на международном уровне, особенность которого заключается в приобретении экспортных требований форфейтером (специализированной компанией по финансированию или коммерческим банком) с исключением в случае неуплаты права регресса на экспортера.

Основными предпосылками для развития форфетирования являются развитие международной интеграции, рост банковской конкурентоспособности, удаление государственных ограничений на торговлю по экспорту, а также возникновение рисков, которым могут подвергаться экспортеры.

Определение и механизм действия форфейтинга

Определение 2

Форфейтинг – это приобретение долга у кредитора на безоборотной основе, который выражается в оборотном документе (простой или переводной вексель).

Это означает, что приобретатель долга (форфейтер) может принимать на себя обязательство об отказе (форфейтинге) от своего права на возможное обращение к кредитору о регрессивном требовании при невозможном получении его у должника. Приобретение оборотного обязательства осуществляется со скидкой.

Механизм форфейтинга может использоваться в двух случаях: в финансовых сделках для осуществления быстрой реализации финансовых обязательств долгосрочного типа; в экспортных сделках с целью привлечения и поступления наличных денежных средств экспортеру, который предоставил кредит иностранному приобретателю.

Основные оборотные документы, которые используются в качестве форфейтинговых инструментов, являются векселя и ценные бумаги. Важным условием для использования ценных бумаг является содержание абстрактного обязательства, иными словами, чтобы эти бумаги были «чистыми».

Экспортер может обращаться к форфейтеру в нескольких случаях. Из-за финансового положения экспортера у него нет возможности изымать собственные средства из оборота на длительный срок. Также причиной может быть то, что импортер, иными словами, контрагент экспортера по внешнеторговым операциям, недостаточно кредитоспособен. Обращение к форфейтеру может быть обусловлено тем, что экспортеру не удается получить гарантию.

Форфейтингу присущи следующие признаки и особенности:

- наличие взаимосвязи с внешнеторговыми операциями;

- договоры по форфейтингу заключаются в свободных валютах, которые подвергаются конвертации;

- основные документы, что применяются в процессе выполнения форфейтинговых операций, это простые и переводные векселя;

- путем приобретения векселей и иных требований на договорной основе осуществляется кредитование экспортера;

- кредитование может осуществляться на срок от трех до шести лет, в редких случаях срок может достигать и семи лет;

- на основе фиксированной процентной ставки осуществляется дисконтирование;

- форфейтинг в основном связан с реализацией машин, различного оборудования и иных товаров с инвестиционным назначением.

История возникновения и современное развитие форфейтинга

После Второй мировой войны возник форфейтинг. Наибольшее свое развитие он получил в тех государствах, в которых относительно развито кредитование экспорта. Изначально форфейтинговые операции осуществлялись только в коммерческих банках, однако по мере увеличения данных операций были созданы специализированные институты.

Специализирующимися финансовыми компаниями, которые выполняют форфейтинговые операции, являются дочерние отделения коммерческого банка. Только импортеры могут быть должниками по форфейтингу, государство которых имеет высокий рейтинг на международном уровне и за которые коммерческое учреждение обязано удовлетворить финансовые обязательства.

На сегодняшний день основным центром форфейтинга является Лондон. Это объясняется тем, что экспорт большинства стран Европы уже длительное время финансируется из Сити, который никогда не медлил с изучением и освоением новых банковских технологий. Также в Швейцарии и Германии сконцентрирована большая часть форфейтингового бизнеса.

Развитие форфейтинговых операций происходит в различных финансовых центрах, причем рост подобных сделок растет с каждым годом. Это связано с ростом рисков, которые несут экспортеры, а также с отсутствием адекватных центров финансирования. Основным преимуществом данной формы является то, что форфейтер принимает на свой счет все риски, которые могут быть связаны с операцией. Помимо этого его привлекательность растет в связи с отказом от фиксированных процентных странах в некоторых странах, недостатком иностранной валюты для расчетов по поставке товаров, а также с ростом политических рисков.

Замечание 1

Срок форфетирования может составлять от 180 дней до пяти лет, а в исключительных случаях – до семи лет. На сегодняшний день суммы для принятия к форфейтированию на порядок ниже, нежели 100000 немецких марок, что принимались ранее.

Договоры на осуществление форфейтинговых операций заключаются в швейцарских долларах или франках, немецких марках, поскольку форфейтер будет испытывать трудности с финансированием при тех валютах, что менее ходовые на финансовом рынке.

Этапы осуществления форфейтинговых операций

Осуществление форфейтинговых операций можно изложить в следующих этапах:

- Импортер и экспортер оговаривают особенности поставки товаров и порядок их оплаты.

- Экспортер подбирает себе форфейтера.

- Импортер заключает серию векселей и выбирает коммерческий банк, который может авалировать или гарантировать данные векселя.

- Экспортер авалированных или гарантированных векселей направляется в банк.

- Производится поставка товаров.

- Осуществляется разрешение на передачу экспортеру векселей.

- Векселя предоставляются экспортеру.

- Экспортер продает векселя форфейтеру.

- Осуществляется поступление денежных средств за поданные векселя.

Данный механизм можно рассмотреть более подробно. На первом этапе организаторами сделки могут выступать импортер или экспортер. Определить требования форфейтера к гарантии очень важно для экспортера, а также приблизительный размер дисконта до заключения сделки. Без использования данной информации экспортер не может определить точную сумму контракта, в результате чего может быть не обоснованной маржа за финансирование.

На следующем этапе осуществляется рассмотрение заявки форфейтером. Он должен в обязательном порядке определить характер сделки, поскольку в случае продажи финансовых бумаг, необходимо предварительно сообщить об этом. Далее необходимо собрать всю необходимую информацию о будущей сделке. После этого форфейтер проводит детальный кредитный анализ и называет экспортеру окончательную цену. После предварительной договоренности сделка заключается документально. Экспортер подготавливает серии переводных векселей и подписывает соглашение об их принятии от покупателя.

Экспортер должен получить аваль или гарантии на свои векселя. Благодаря финансированию экспортер может улучшить ликвидность и баланс вместе с сокращением риска. Форфейтинг по сравнению с оформлением лизинга является более простой финансовой процедурой. Риски в данном случае на себя полностью берет форфейтер. Поэтому с его точки зрения риски достаточно высоки. Поэтому при использовании данного метода финансирования особое внимание уделяется минимизации рисков и хеджированию.

Рисунок 1. Этапы осуществления форфейтинговых операций. Автор24 — интернет-биржа студенческих работ

Преимущества и недостатки форфейтинга

Экспортер, прибегая к услугам форфейтера, имеет множество преимуществ:

- возможность получить денежные средства сразу после отгрузки товаров, благодаря чему улучшается ликвидность экспортера;

- во время приобретения векселей применяется фиксированная процентная ставка, несмотря на то, что она может меняться на рынке капиталов;

- поскольку экспортер продает форфейтеру долговые требования на безвозвратной основе, риски отсутствуют;

- минимизация затраченного времени и средств на организацию управления и погашения долга;

- простота оформления документов и быстрота их оформления;

- экспортное страхование становится излишним.

Форфейтинг также может иметь ряд недостатков для экспортера, в первую очередь это: высокая стоимость; вероятность, что экспортер не сможет найти авалиста или гаранта, которые бы смог удовлетворить потребности и требования форфейтера; необходимость подготовить и составить документы таким образом, чтобы в случае банкротства авалиста или гаранта не было регресса на экспортера; необходимость детально и в полном объеме знать законодательство государства импортера.

spravochnick.ru

недостатки, преимущества, типы ценных бумаг, дебиторской задолженности, операции коммерческих банков, сходства и различия с факторингом, главные этапы выполнения сделки, применение в малом бизнесе, минусы и плюсы, пример расчета

Добавлено в закладки: 0

Что такое форфейтинг? Описание и определение понятия

Форфейтинг – это тип кредитования торговых сделок. Финансовый агент при форфейтинге, который называется форфейтором, получает у покупателя, импортера, заемщика его коммерческие обязательства перед продавцом, экспортером, кредитором.

Основная особенность и достоинство данной операции в том, что наряду с долговыми обязательствами продавец форфейтору передает и все риски, связанные с ними. Сделка выполняется без права перевода рисков на организацию или лицо, которые продали обязательства.

К ценным форфейтинговым бумагам относят переводные и простые векселя. Полученные в итоге форфейтинга обязательства возможно перепродавать неограниченное количество раз (во вторые, третьи руки и так далее): есть вторичный рынок данных ценных бумаг. Если необходимо, долг можно поделить на части, каждую оформив отдельным векселем. При помощи этого при возникновении потребности в финансовых ресурсах, возможно продать часть долга, соразмерную ей, а часть в собственности оставить.

Форфейтинг дает возможность строить гибкий график выплат с оговоренным отдельно льготным периодом.

Форфейтинг — это такая кредитная операция, во время которой экспортер, получая от импортера переводные векселя (акцептованные тратты), продает со скидкой их банку или финансовой специализированной фирме. Когда наступает срок оплаты тратт импортер обычно погашает свою задолженность полугодовыми платежами. Обычно кредитование внешнеторговых фирм на основе форфейтинга производят большие банки. Используя форфейтинг, экспортер приобретает возможность добавочно мобилизовать средства и уменьшить дебиторскую задолженность. Экспортер к рынку форфейтинга обращается в том случае, когда ему не получается приобрести гарантию государственного института, либо его внешнеторговый контракт в недостаточной степени кредитоспособен, или его финансовое положение не дает возможности отвлекать надолго средства.

Форфейтинг — это операция по получению финансовым агентом (форфейтором) коммерческого обязательства заёмщика (импортёра, покупателя) перед кредитором (экспортёром, продавцом). Операция — это специфическая форма кредитования торговых операций. Главное условие форфейтинга в том, что все риски долгового обязательства переходят к форфейтору без права оборота на обязательства продавца.

Недостатки и преимущества форфейтинга

Достоинства

- форфейтер на себя берёт все риски;

- есть вторичный рынок ценных форфейтинговых бумаг, где долг возможно продать, то есть первый форфейтер продаёт, возникает второй, третий и так далее.;

- долг возможно дробить и можно каждую часть долга отдельным векселем оформить, это удобно, при появлении потребности денежных ресурсов, соответственно с её величиной продать не полный долг, а лишь его часть;

- форфейтинг предполагает гибкий график платежей, включая возможность предоставить льготный период.

Недостатки

- Нужно подготовить документы так, чтобы не было на экспортера регресса при банкротстве гаранта и необходимости знать законы страны импортера, которые определяют тип аваля, векселей, гарантий.

- Возможность появления затруднений, когда импортер в качестве гаранта предлагает лицо, которое не устраивает форфейтера.

- Большая маржа форфейтера, нежели при обыкновенном коммерческом кредитовании.

Типы ценных форфейтинговых бумаг

Ценные форфейтинговые бумаги – это переводной и простой вексель. В отличие от обычного учёта векселей форфейтинг применяют при поставках оборудования на большие суммы от полугода до восьми лет во внешнеэкономических сделках, трансформируя экспортную сделку с отсрачиванием платежа в наличную и тем самым кредитуя дебиторскую задолженность прочих стран, в которых не представляется возможным приобрести гарантии по ним или экспортные государственные кредиты. Форфейтинг применяется и при отказе экспортера дать длительный кредит определенным странам. Таким образом форфейтинг,, позволяет средним и мелким предприятиям оформлять сделки, которые превышают их финансовые возможности, так как они могут продавать постепенно за наличные собственные долгосрочные требования.

Торговые организации – это главные потребители кредитных банковских продуктов. Огромный объем оборотов, возможность предоставления товаров в залог и малый уровень обеспеченности своими средствами делают их почти идеальными заемщиками.

Но есть ситуации, при которых одноразовые кредиты невыгодны и неудобны для большинства потенциальных клиентов – огромный объем небольших поставок, большой перечень дебиторов и так далее. В данной ситуации на помощь приходит финансирование по схемам форфейтинга и факторинга.

Форфейтинг — что это такое простыми словами

Форфейтинг – это один из типов торгового финансирования, заключенный в приобретении банком (кредитором) дебиторской задолженности клиента. Дебиторская задолженность в данной ситуации может быть представлена сертификатами, авалями, векселями, и другими обязательствами покупателя.

Зачастую в роли продавца выступает экспортер, являющийся производителем, а как покупатель выступает иностранный оптовик. Оформление сделки проводится при помощи оплаты продавцу денег в сумме сделки кредитором заместо покупателя.

В этом случае заемщиком является продавец, который должен оплатить банку комиссионные платежи, проценты за использование средств банка и добавочные платежи. Для покупателя меняется ишь схема погашения – средства переводят на счет банка-кредитора, а не продавцу напрямую.

Форфейтинг дебиторской задолженности

Дебиторская задолженность – это главный объект форфейтинга. Чтобы форфетировать дебиторскую задолженность, используются специальные форфейтинговые финансовые инструменты с применением бумаг – аккредитивов или векселей.

Аккредитив – это поручение анка (страны, в котором покупатель зарегистрирован) другому банку (страны, в которой продавец ведет деятельность) исполнить перед продавцом обязательства покупателя.

Данные обязательства могут также быть выкуплены во время форфейтинга. Но зачастую применяется самая простая ценная бумага – вексель, гарантирующая надежность всем сторонам сделки и отсутствие при совершении операции «подводных камней».

Форфейтинговые операции коммерческих банков

Кредитование одноразовыми ссудами банку приносит главные объемы прибыли при помощи существенных объемов выданных ссуд. Форфейтинг дает возможность производить взаимодействие с иностранными клиентами, увеличивать географию деятельности и приобретать прибыль при самых малых затратах. Потому форфейтинг настолько востребован на рынке банковского коммерческого кредитования.

Выполнение операции по форфейтингу намного проще, нежели операция лизинга и факторинга, и оформляется во внесении передаточной надписи в вексель. Вексель при этом необходимо авалировать (принять к исполнению). Сделать это должен банк страны импортера. Отсутствие необходимости заключать какие-нибудь соглашения меж участниками сделки купли-продажи товара и простота оформления привлекает большое число экспортеров.

Если форфейтер (кредитор) испытывает сомнения в платежеспособности плательщика по векселю, он имеет право затребовать добавочные гарантии от третьих лиц.

Факторинг и форфейтинг – сходства и различия

Главные различия и сходства форфейтинга и факторинга рассматриваются в таблице:

Свойство | Форфейтинг | Факторинг |

Во время каких операций применяется | Внешнеторговые (импортно-экспортные) | Внутриторговые |

Валюты сделки | Зависит от кредитора, применяется большое число мировых валют | Ограниченное число валют (в основном, евро, доллары США, рубли) |

Время финансирования | До 1 года и больше | 90-180 дней |

Регресс | Отсутствует, банк-форфейтор берет на себя все риски | Зависимо от вида оформляемого договора |

Размер выкупаемого долга | Долг полностью выкупается | До 90% |

Добавочные гарантии | Возможно оформить гарантии третьей стороны | нет |

Стороны договора | Продавец, банк | Факторинговая компания или банк, покупатель, продавец |

Возможность перепродавать требование | Есть | Нет |

Уровень переплаты в отношении факторинговой сделки зачастую больше, чем по форфейтинговой ввиду дополнительных рисков банка-кредитора (политический фактор, отсутствие регресса и так далее).

Главные этапы выполнения сделки

Чтобы получить форфейтинговое финансирование, продавец-экспортер обязан обратиться в банк, предоставив копии таких документов:

- Инвойс.

- Контракт.

- Вексель с передаточной надписью на имя форфейтера.

- Транспортные документы, которые подтверждают отправку товара.

- Поручительство по векселю или аваль, как дополнительные гарантии для кредитора.

Когда банк рассмотрел все документы, банк-форфейтер и продавец оформляют соглашение о передаче долга, при этом вексель продают с дисконтом. Когда осуществлена отгрузка товара, банк производит на счет покупателя перевод средств.

Применение в малом бизнесе

Форфейтинг распространен слабо среди торговых предприятий в сегменте малого бизнеса. Данные компании обычно, проводят бизнес в стране и более заинтересованы в факторинге.

Форфейтинг имеет важное значение для компаний, ведущих деятельность в области инновационного бизнеса, который предусматривает сотрудничество с партнерами из развитых стран Европы. В этом случае форфейтеры могут объединяться в синдикаты, чтобы производить контроль за работой дебиторов и их финансовой состоятельностью.

Минусы и плюсы

Как и в любом типе кредитования, главный недостаток форфейтинга — это переплата за использование кредитных средств. Помимо этого, отсутствие регресса не дает продавцу возможность в постоянном режиме отслеживать платежеспособность покупателей для того, чтобы корректировать торговую политику.

Достоинств у такого типа финансирования намного больше:

- оформление векселя возможно произвести по частям (к примеру, 2 векселя на каждую поставку) и продавать поэтапно дебиторскую задолженность или по частям;

- уменьшение рисков продавца;

- продавец полностью продает долг, при этом он может уменьшить кассовые разрывы и приобретать добавочную прибыль на данные средства в текущий момент;

- для покупателя возможно предоставить гибкий график оплаты, разных льгот и отсрочек.

Пример расчета

Экспортер заключил договор на поставку товара стоимостью 1000000 долларов США. На партию товара оформлят 2 векселя на 500000 долларов США каждый. Продажа форфейтеру одного из них производится с дисконтом в 5%, за комиссию агента 1,5%. Поэтому продавец приобретает:

500000 * 0,95 — 500000*0,015 = 475000 – 7500=467500 долларов США

Оставшиеся полмиллиона долларов США продавец приобретает после истечения срока отсрочки прямо от покупателя.

Рынок развивающихся стран у иностранных партнеров вызывает некоторые опасения, потому российский форфейтинговый рынок довольно слабо развит, хотя у него есть некоторые преимущества в сравнении с кредитами и аккредитивами.

Мы коротко рассмотрели форфейтинг: недостатки, преимущества, типы ценных бумаг, дебиторской задолженности, операции коммерческих банков, сходства и различия с факторингом, главные этапы выполнения сделки, применение в малом бизнесе, минусы и плюсы, пример расчета. Оставляйте свои комментарии или дополнения к материалу

biznes-prost.ru

100. Факторинговые и форфейтинговые операции банков

Факторинг – переуступка банку или специализированной факторинговой компании неоплаченных долговыхтребований(дебиторской задолженности), возникающих между контрагентами в процессе реализации товаров и услуг на условиях коммерческого кредита, в сочетании с элементами бухгалтерского, информационного, сбытового, страхового, юридического и другого обслуживания фирмы-поставщика.

В факторинговых операциях участвуют три стороны.

Факторинговая компания (или факторинговый отдел банка) – специализированное учреждение, покупающее у своих клиентов требования к их покупателям. Фактически происходит покупка дебиторской задолженности и финансирование фирм-клиентов.

Фирма-клиент (поставщик товара, кредитор) – фирма, заключающая соглашение с факторинговой компанией.

Фирма-заемщик – покупатель товара. Покупка дебиторской задолженности производится чаще всего без права обратного требования и предусматривает оказание ряда услуг до окончания погашения счетов.

Факторинговые операции способствуют ускорению расчетов, экономики оборотных средств фирмы, а также ускорению оборачиваемости оборотных средств фирмы. Факторинговое обслуживание наиболее эффективно для малых и средних фирм, которые традиционно испытывают финансовые затруднения из-за несвоевременного погашения дебиторской задолженности и ограничены в получении банковского кредита.

Преимущества факторинга – возможность финансирования за счет средств факторинговой компании до наступления срока платежа; уменьшение финансового риска фирмы; возможность получения от факторинговой компании информации о платежеспособности покупателей – клиентов фирмы.

Форфейтинг – форма финансирования преимущественно внешнеэкономических операций фирм путем учета векселей без права регресса. Суть операции форфейтинга заключается в покупке обязательств, возникающих в процессе поставки товаров или оказания услуг, погашение которых приходится на какое-либо время в будущем, против предоставления определенного обеспечения, например гарантии (аваля) иностранного банка. Механизм форфейтинга используется в двух видах сделок:

в финансовых сделках – в целях быстрой реализации досрочных финансовых обязательств;

в экспортных сделках – для содействия поступлению наличных денег экспортеру, предоставившему кредит иностранному покупателю.

Объекты форфейтинговых сделок – векселя, счета дебиторов, отсроченные обязательства по аккредитиву. Приобретение предлагаемых к форфейти-рованию долговых или платежных обязательств производится путем их учета, т. е. посредством авансового взимания процентов за весь срок пользования кредитом.

Форварды – поставки. А контракты по ним – это фьючерсные контракты, или фьючерсы. На практике эти термины часто взаимозаменяются. Фьючерсный контракт вообще – это соглашение продать (купить) что-либо в будущем по цене, установленной сегодня (близко к этому понятие «опцион»). Однако в биржевой повседневности фьючерсами больше называют не товарные, а бестоварные сделки на срок, потому что именно они составляют львиную долю всех операций.

ФОРФЕЙТИНГпредставляет собой особый вид банковского кредитования внешнеторговых сделок в форме покупки у экспортеров коммерческих векселей, акцептованных импортером, без оборота на продавца. Отличия форфейтинга от операций учета векселей заключается в том, что в данном случае покупатель-форфейтер отказывается от права регресса к продавцу.

Форфейтинговые операции – разовые операции, которые осуществляются в связи с куплей-продажей каждого отдельного векселя. Преимущества- простота оформления сделки.

Механизм форфейтинга используется в двух видах сделок:

· в финансовых сделках — в целях быстрой реализации долгосрочных финансовых обязательств;

· в экспортных сделках — для содействия поступлению наличных денег экспортеру, предоставившему кредит иностранному покупателю.

Основными оборотными документами, используемыми в качестве форфейтинговых инструментов, являются векселя. Однако объектом форфейтинга могут стать и другие виды ценных бумаг. Важно, чтобы эти бумаги были “чистыми” (содержащими только абстрактное обязательство).

studfiles.net

3.3. форфейтинговые операции

Петрашко Л.П.. Валютные операции (2001) Форфейтинговые инструменты. Этапы проведения форфейтинговой операции.

Форфейтинговом операция — покупка экспортных требований форфейтером (банком или специализированной финансовой кампанией) с исключением права регресса на экспортера (форфейтиста) при несплати.

Форфейтинг (от фр. Forfait — отказ от прав) — это покупка долга, выраженного в обратном документе (переводной или простой вексель) у кредитора на безвозвратной основе. Это означает, что покупатель долга (форфейтер) принимает на себя обязательства об отказе (форфейтинг) от своего права на обращение регрессивного требования к кредитору при невозможности получения долга с должника. То есть покупатель этих требований берет на себя коммерческие риски, связанные с неплатежеспособностью импортеров, без права регресса этих документов на прежнего владельца. Форфейтер не имеет права подавать какие-либо претензии к экспортеру в случае неплатежа импортера. Форфейтер берет на себя фактически все виды риска, а экспортер отвечает лишь за правовые аспекты требований, например, соответствие товара договору. Покупка обратной документа осуществляется обычно из знижкою.

Форфейтинг применяется: в финансовых операциях — в целях быстрой реализации долгосрочных финансовых обязательств; в экспортных операциях — для содействия поступления наличности экспортеру, который предоставил кредит зарубежному покупцеви.

Основой возникновения форфейтинга были операции «а-форфе» (переуступка прав), которые появились в 50-х годах. Появление форфейтинга была обусловлена определенной несовершенством соглашений «а-форфе», не удовлетворяло постоянно растущий спрос на международные кредиты. Швейцария, которая традиционно считается значительным банковским центром и имеет многолетний опыт в финансировании международной торговли, стала одним из основателей первых рынков форфейтування.

Следует отметить, что для западных банков операции по факторингу и форфейтинга стали хорошо технически оснащенными видами финансовых услуг экспортерам. Влияние на ход импортных операций меньше и состоит, в основном, в открытии и подтверждении аккредитивов от имени импортера и в пользу иностранного поставщика товара и предоставлении импортеру внебалансовых кредитов на срок до поступления платежей от реализации продукции на внутреннем ринку.

Примечание: В практике деятельности отечественных экспортеров и банков форфейтинг только начинает внедряться, поэтому некоторые вопросы правового обеспечения еще недостаточно урегулированы. Спецификой форфейтинга является его неоднозначный характер. Это кредитно-вексельная сделка, связанная с расчетами в иностранной валюте, а поэтому необходимо одновременное исследование правовых аспектов как кредитных отношений, так и вексельного обращения и валютного регулирования. Расширение экспортных операций предприятий-экспортеров, а также совершенствование системы расчетов позволяют надеяться, что со временем форфейтинг займет надлежащее место среди банковских операций, чему в определенной степени должно способствовать дальнейшее совершенствование законодательной и нормативно-инструктивной бази.

Форфейтинговые инструменти

Вексель

Другие ценные папери

Механизм осуществления операций форфейтинга предусматривает, что экспортер выполнил свои обязательства по контракту и стремится инкассировать расчетные документы импортера путем их продажи с целью получения наличных коштив.

Этапы проведения форфейтинговой операции

Первый этап — подготовка операции.

Экспортер определяет:

требования форфейтера к гарантии;

возможный размер дисконта до завершения операции по импортером.

Форфейтер:

рассматривает заявку экспортера;

собирает информацию о возможной сделке;

проводит кредитный анализ;

определяет твердую цину.

Второй этап — документальное оформление операции.

Достижении предварительной договоренности сторон о заключении форфейтинговой угоди.

Третий этап — подписание угоди.

Экспортер:

готовит серию переводных векселей или подписывает соглашение о принятии простых векселей от покупателя;

получает гарантию или аваль на свои вексели.

Форфейтирування предоставляет экспортеру следующие преимущества:

увеличение ликвидности;

страхование от кредитного риска, рисков изменения процентных ставок и валютных курсов;

освобождение от необходимости контроля за погашением кредита и работы по инкассации платежей;

простота документации и скорость ее оформления;

увеличение дохода форфейтера сравнению с кредитной операцией;

преобразования операции поставки с отсроченным платежом на операцию с наличным розрахунком.

Зависимости от кредитоспособности импортера срок требований, приобретаемых ограничивается, как правило, от 180 дней до 5 лет, а в некоторых случаях — до 7 лет. Существуют ограничения по минимальному размеру форфейтирування. Векселя должны быть с авалем банка страны покупателя, а другие требования — с банковской гарантией.

econbooks.ru

Форфейтинговые операции

Форфейтинговые операции

Форфейтинговые операции

Возникновение и развитие форфейтинга

Понятие форфейтинга

ФОРФЕЙТИНГ — это покупка долга, выраженного в оборотном документе, у кредитора на безоборотной основе. Это означает, что покупатель долга (форфейтер) принимает на себя обязательство об отказе — форфейтинге — от обращения регрессивного требования к кредитору при невозможности получения удовлетворения у должника. Покупка оборотного обязательства происходит, естественно, со скидкой.

Механизм форфейтинга используется в двух видах сделок: · в финансовых сделках — в целях быстрой реализации долгосрочных финансовых обязательств; · в экспортных сделках — для содействия поступлению наличных денег экспортеру, предоставившему кредит иностранному покупателю.

Основными оборотными документами, используемыми в качестве форфейтинговых инструментов, являются векселя. Однако объектом форфейтинга могут стать и другие виды ценных бумаг. Важно, чтобы эти бумаги были “чистыми” (содержащими только абстрактное обязательство) .

Возникновение форфейтинга Форфейтинг возник после второй мировой войны. Несколько банков Цюриха, имевших богатый опыт финансирования международной торговли, стали использовать этот прием для финансирования закупок зерна странами Западной Европы в США. В те годы поставки продукции и конкуренция между поставщиками настолько возросли, что покупатели потребовали увеличения сроков предоставляемого кредита до 180 дней против привычных 90. Кроме того, произошло изменение структуры мировой торговли в пользу дорогостоящих товаров с относительно большим сроком производства. Таким образом, повысилась роль кредита в развитии международного экономического обмена, и поставщики были вынуждены искать новые методы финансирования своих сделок. По мере того как падали барьеры в международной торговле и многие африканские, азиатские, а также латиноамериканские страны стали более активны на мировых рынках, западноевропейские предприниматели все труднее предоставляли кредиты за счет собственных источников, почему поставщики и были вынуждены использовать новые методы финансирования своих сделок.

Наибольшее развитие форфейтинг получил в странах, где относительно слабо развито государственное кредитование экспорта. Первоначально форфейтирование осуществлялось коммерческими банками, но по мере увеличения объема операций “а-форфе” стали создаваться также специализированные институты.

В настоящее время одним из основных центров форфейтинга является Лондон, поскольку экспорт многих европейских стран давно финансируется из Сити, никогда не медлившего с освоением новых банковских технологий. Значительная часть форфейтингового бизнеса сконцентрирована также в Германии.

Таким образом, форфейтинг развивается в различных финансовых центрах, причем отмечается ежегодный рост подобных сделок. Тем не менее, было бы ошибкой связывать увеличение количества сделок “а-форфе” с ростом числа таких центров. Это объясняется возрастанием рисков, которые несут экспортеры, а также недостатком адекватных источников финансирования в связи с ростом рисков.

Форфейтинг обладает существенными достоинствами, что делает его привлекательной формой среднесрочного финансирования. Основным достоинством этой формы является то, что форфейтер берет на себя все риски, связанные с операцией. Кроме того, ее привлекательность возрастает в связи с отказом в некоторых странах от фиксированных процентных ставок, хроническим недостатком во многих развивающихся странах валюты для оплаты импортируемых товаров, ростом политических рисков и некоторыми иными обстоятельствами.

Форфейтинговые бумаги

Основным видом форфейтинговых ценных бумаг являются ВЕКСЕЛЯ — ПЕРЕВОДНЫЕ и ПРОСТЫЕ. Операции с ними обычно осуществляются быстро и просто, без неожиданных осложнений.

Кроме векселей объектом форфейтинга могут быть обязательства в форме аккредитива. АККРЕДИТИВ, как известно, — это расчетный или денежный документ, представляющий собой поручение одного банка (кредитного учреждения) другому произвести за счет специально забронированных средств оплату товарно-транспортных документов за отгруженный товар или выплатить предъявителю аккредитива определенную сумму денег. Документарный аккредитив может быть ОТЗЫВНЫМ и БЕЗОТЗЫВНЫМ. Безотзывный аккредитив является твердым обязательством банка-эмитента произвести платежи по предоставлении ему коммерческих документов, предусмотренных аккредитивом, и соблюдении всех его условий.

В России аккредитивы применяются в расчетах между иногородними поставщиками и покупателями, а также в международных расчетах. В мировой торговле документарные аккредитивы используются в расчетах главным образом по внешнеторговым операциям.

В качестве объекта форфетирования аккредитивы применяются редко. Это объясняется сложностью операции, заключающейся прежде всего в том, что в случае с аккредитивом необходимо предварительно и подробно согласовать условия сделки, что приводит к увеличению сроков всей процедуры. Между том форфейтинговый рынок предполагает высокую скорость заключения и совершения сделки, а также простоту документооборота.

С точки зрения форфейтера принципиальное неудобство операций с аккредитивом заключается в следующем. Дело в том, что этот участник операции предполагает, что возмещение будет осуществляться периодически и приблизительно равными долями. Это удобно и ему, и остальным участникам — должнику и гаранту. Однако если частичные погашения по векселям могут быть оформлены отдельными документами, каждый из которых легко обращается при желании форфейтера продать их, то по аккредитивам все объединяется в единый документ в пользу бенефициара, и этот документ зачастую не может быть продан без специального разрешения должника, что значительно усложняет всю операцию.

Основные направления развития форфейтинга

В последние годы развитие форфейтинговых услуг в странах с развитой рыночной экономикой шло по следующим основным направлениям.

ВТОРИЧНЫЙ РЫНОК И ИНВЕСТИЦИИ В ФОРФЕЙТИНГОВЫЕ АКТИВЫ

Покупая активы, форфейтер совершает инвестирование. Возможно, он вовсе не желает держать свои средства в подобной форме в течение длительного времени, а наоборот, стремится к перепродаже инвестиции другому лицу, также становящемуся форфейтером. На основе этой последующей перепродажи долгов возникает вторичный форфейтинговый рынок.

Форфейтер может перепродать часть активов, находящихся в его собственности, поскольку природа сделки позволяет дробить долг на любое количество частей, на каждую из которых оформляется вексель со своим сроком погашения. Один или несколько из этих векселей могут быть проданы.

Не следует думать, что первичный и вторичный форфейтинговые рынки сильно разграничены. На самом деле одни форфейтеры, оперируя на вторичном рынке, остаются держателями определенного портфеля форфейтинговых ценных бумаг, а другие, мало связанные с первичным рынком, могут быть активными трейдерами на вторичном. На обоих рынках действуют, как правило, юридические лица. Вложения в форфейтинговые активы частными лицами встречаются довольно редко, поскольку далеко не каждым инвестор обладает солидным портфелем, позволяющим нести сопутствующие сделкам этого рода политические и экономические риски.

Зачастую непосредственной передачи форфейтинговых бумаг новому владельцу не происходит. Он знает стоимость бумаг, сроки их обращения, знает гаранта, но не первоначального эмитента. В этом случае предыдущий владелец по истечении срока действия ценных бумаг собирает платежи и переводит их новому владельцу. Чем же объясняется подобная секретность на вторичном форфейтинговом рынке?

Прежде всего соображениями конфиденциальности. Экспортер заинтересован в неразглашении информации о способах финансирования его сделок и не хочет, чтобы покупатель (или какие-либо третьи лица) знал о его финансовых нуждах и используемом механизме финансирования его сделок. Любая продажа форфейтинговых бумаг предполагает риск невольного расширения круга деловых взаимоотношений, что затрудняет контроль со стороны экспортера. Во избежание этого последний стремится установить определенные ограничения в контракте, которые мешали бы свободному обращению форфейтинговых бумаг.

Несмотря на все трудности, вторичный форфейтинговый рынок процветает. Объяснить это можно следующими обстоятельствами.

Первичный держатель ценных бумаг может, к примеру, обнаружить, что покупка какой-либо новой бумаги приведет к превышению лимита кредитования, установленного им для данной страны. Даже если доход по этим бумагам очень привлекателен, он вынужден будет отказаться от сделки, если не уполномочен превышать данный лимит. Решением проблемы может быть перепродажа либо уже имеющихся в портфеле бумаг этой страны, либо тех, которые предложены в данный момент. То же самое происходит при превышении установленных им лимитов кредитования какого-либо определенного эмитента. Первичный держатель может быть привлечен на вторичный рынок просто потому, что процентные ставки упали и он может купить на данном рынке бумаги с большим дисконтом, чем при покупке тех же бумаг на первичном рынке.

Есть и другие причины, заставляющие первичного держателя участвовать в торговле на вторичном рынке. К примеру, он хочет обеспечить более высокую ликвидность своего портфеля в ожидании изменения процентных ставок или воспользоваться большей доходностью или более низким уровнем риска определенных бумаг и поэтому приобретает их на вторичном рынке. Или еще проще: на рынке может появиться покупатель, предлагающий выгодную цену (это может произойти, если покупатель предвидит возможный рост процентных ставок в будущем и готов приобрести данные бумаги с более низким дисконтом, чем при первичной их продаже) .

Итак, для форфейтера вторичный рынок обладает следующими привлекательными чертами: — доход по форфейтинговым бумагам обычно выше того, который можно получить по другим ценным бумагам (при одинаковом уровне риска, одинаковых сроках и валюте) ; — любой инвестор заинтересован в том, чтобы снизить риски, а гарантии по форфейтинговым бумагам или аваль первоклассных банков — самое лучшее обеспечение платежа.

Несмотря на всю привлекательность инвестиций в форфейтинговые бумаги, объемы таких операций и количество форфейтеров пока еще невелики. Форфейтинговый рынок не развился пока до размеров брокерского рынка. Многие форфейтеры, особенно торгующие на первичном рынке, считают, что подобное развитие могло бы испугать многих экспортеров и их банки, так как приведет к потере контроля над выпущенными на рынок ценными бумагами.

СИНДИЦИРОВАНИЕ

Другим важным направлением развития форфейтингового рынка стало объединение покупателей в синдикаты. Эта тенденция соответствует процессу объединения банков как кредиторов. Сам процесс объединения происходит на основе взаимной договоренности форфейтеров о том, какую часть форфейтинговых бумаг приобретет каждый из них. Обычно разные бумаги покупаются разными форфейтерами. Но если суммы очень велики, то даже отдельные бумаги могут быть разделены между форфейтерами при помощи договора участия. Правда, этот способ усложняет обращение бумаг, что в свою очередь снижает потенциальную возможность их попадания на вторичный рынок. Кроме того, до сих пор не до конца определен юридический статус подобных соглашений. Поэтому на практике они используются редко.

Существует и другой способ. Если экспортер готов им воспользоваться, ему придется значительно увеличить количество документов, каждый из которых теперь составляется на меньшую сумму с помощью изменения сроков (например, привычные 6 месяцев можно разбить на 2 интервала по 3 месяца и т.д.) . Этот способ предпочтителен тем, что не предусматривает составления договора участия между держателями бумаг.

Важно отметить принципиальное различие между форфейтером участником синдиката и покупателем на вторичном рынке. Участник синдиката является покупателем на первичном рынке и в его обязанности входит проверка законности и правильности оформления всех приобретенных им ценных бумаг, а также гарантий и аваля, прилагаемых к бумагам. Покупатель на вторичном рынке не имеет подобных обязанностей.

ФИНАНСИРОВАНИЕ НА ОСНОВЕ ПЛАВАЮЩЕЙ СТАВКИ

Важным направлением развития форфейтингового рынка является расширение финансирования, предполагающего расчет дисконта на основе плавающей процентной ставки. Подобная практика объясняется ростом непостоянства процентных ставок и отражает нежелание многих банков заключать сделки по фиксированным ставкам.

С точки же зрения экспортера любая продажа на основе плавающей ставки процента ухудшает возможности получения максимума денежных средств. Дело в том, что первичный форфейтер продает на вторичном рынке бумаги с дисконтом, базирующимся на превалирующей процентной ставке, причем продажа осуществляется с условием окончательного финансового урегулирования на определенную дату и с учетом последующего движения процентных ставок. Фактически до истечения срока векселя таких дат может быть несколько. Таким образом, соглашение подразумевает высокую степень риска и может вести к возникновению непредсказуемых обязательств, что, конечно, является поводом для беспокойства не только форфейтера, но и его аудиторов.

Размер форфейтингового рынка Любая оценка размеров мирового форфейтингового рынка — не более чем догадка. Рынок этот значительно вырос за последние годы, но все еще остается небольшой частью рынка среднесрочных финансовых ресурсов. Причины, приведшие к его возникновению и росту, будут действовать и в обозримом будущем, однако существуют определенные ограничения для доступа на него новых форфейтеров. Ограничения эти следующие.

coolreferat.com

Форфейтинг простыми словами: стандартная схема этапов и особенности сделки

- Признаки

- Риски банкротства

- База должников

- Коэффициент покрытия долга (DSCR)

- Значение чистого долга и EBITDA

- Что такое задолженность?

- Подача заявления о банкротстве

- Арбитражный управляющий

- Временный управляющий

- Административный управляющий

- Внешний управляющий

- Финансовый управляющий

- Конкурсный управляющий

- Отчёт конкурсного управляющего

- Саморегулируемая организация (СРО)

- Вознаграждение

- Ответственность

- Оспаривание сделок

- Как стать арбитражным управляющим?

- Должник

- Кассационная жалоба

- Апелляционная жалоба

- Срок исковой давности

- Компенсационный фонд дольщиков

- Наследие задолженности

- С какой задолженностью не выпустят из страны в 2018 году?

- Прощение долга

- Единственное жильё

- Контролируемая задолженность

- Кредитор

- Собрание кредиторов

- Признание собрания кредиторов недействительным

- Конкурсный кредитор

- Залоговый кредитор

- Требования кредиторов

- Мораторий требований

- Солидарная ответственность

- Договор новации

- Субсидиарная ответственность

- Субсидиарная ответственность руководителя должника

- Реструктуризация займов

- Банкротство отсутствующего должника

- Продажа залогового имущества

- В долг под расписку

- Аффилированные лица

- Продажа имущества должников

- Санация

- Факторинг

- Форфейтинг

- Арбитражный суд

- Жалоба на решение арбитражного суда

- Услуги юриста по банкротству

- Преступления связанные с банкротством

- Решение суда о взыскании долга

- Признаки

- Риски банкротства

bankrotstvoved.ru