Образец заполнения декларации по налогу на имущество в 2018 году

Бланк декларации по налогу на имущество в 2018 году

Бланк декларации по налогу на имущество (форма по КНД 1152026), действующий в 2018 году (скачать бланк).

Как заполнить декларацию по налогу на имущество организаций

С инструкцией по заполнению декларации по налогу на имущество вы можете ознакомиться здесь.

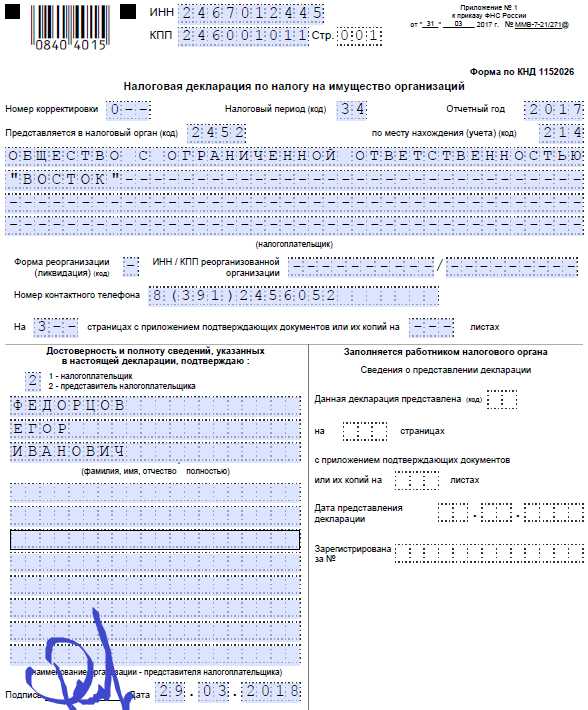

Образец заполнения формы декларации по налогу на имущество за 2017 год

Декларацию сдает организация на ОСН.

Основной код ОКВЭД 16.29.1 (Производство прочих деревянных изделий).

Организация не имеет льгот по налогу на имущество (предусмотренных ст. 381 НК РФ и региональным законодательством).

На балансе организации числится движимое и недвижимое имущество, расположенное по месту нахождения организации.

Недвижимостью, налоговая база по которым определяется исходя из кадастровой стоимости, организация не владеет.

Скачать образец (.xls)

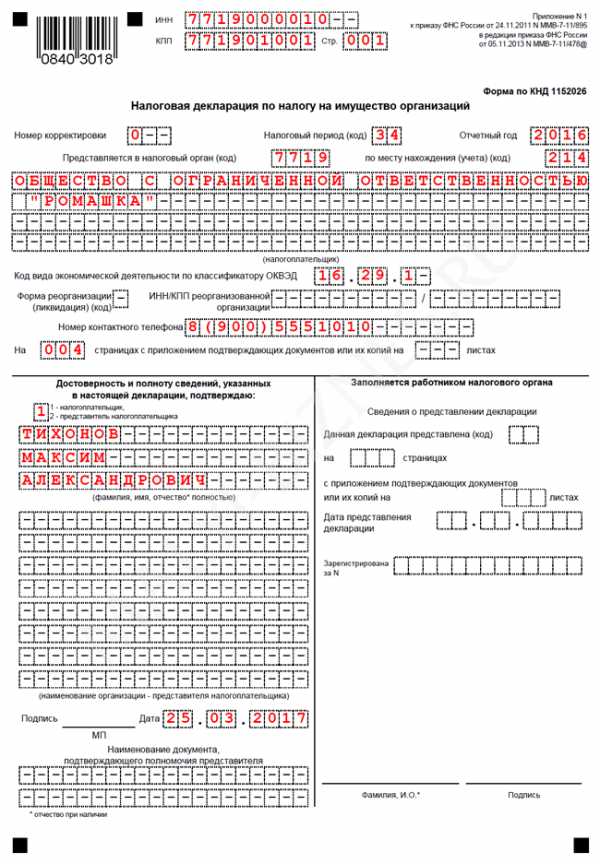

Титульный лист

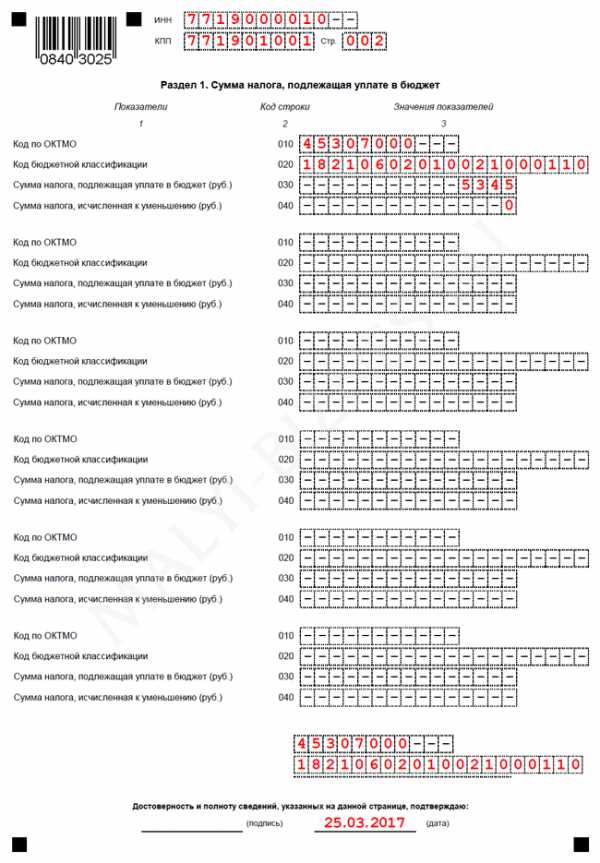

Раздел 1

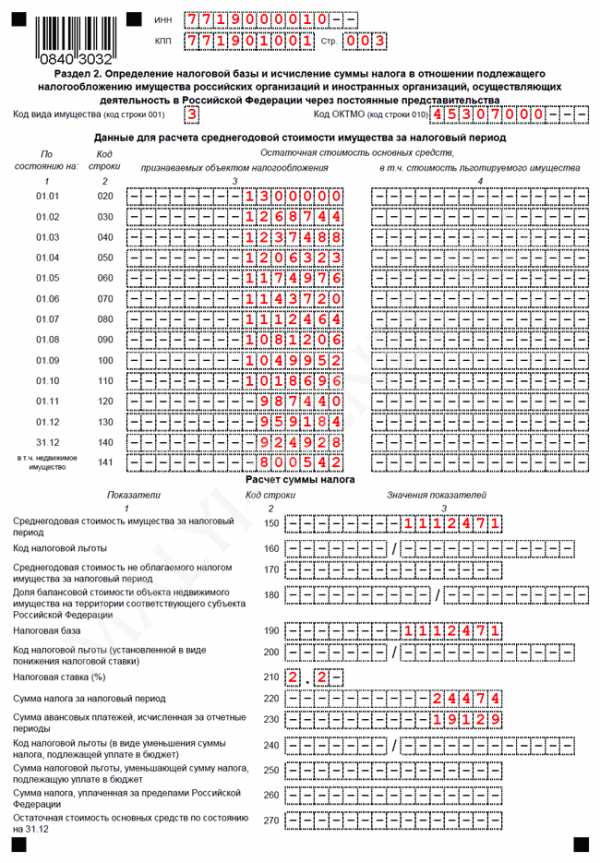

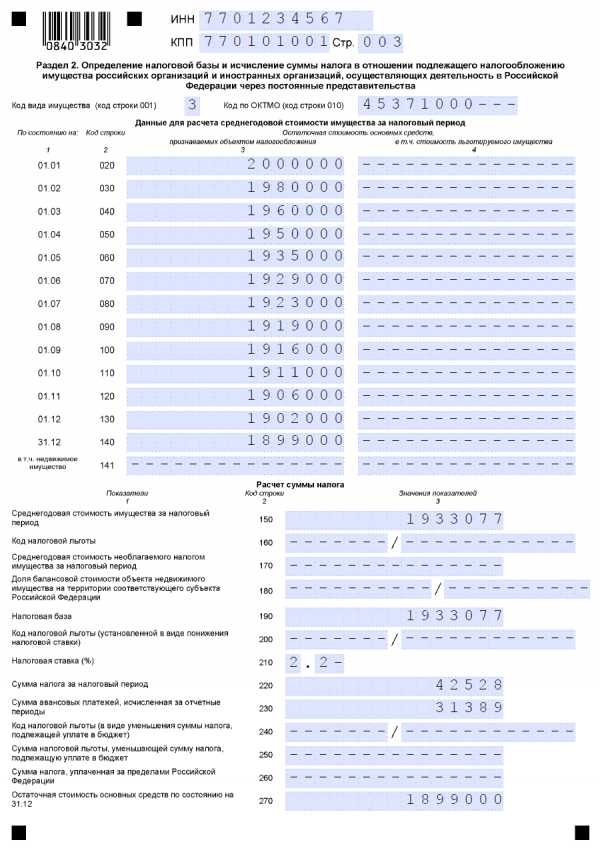

Раздел 2

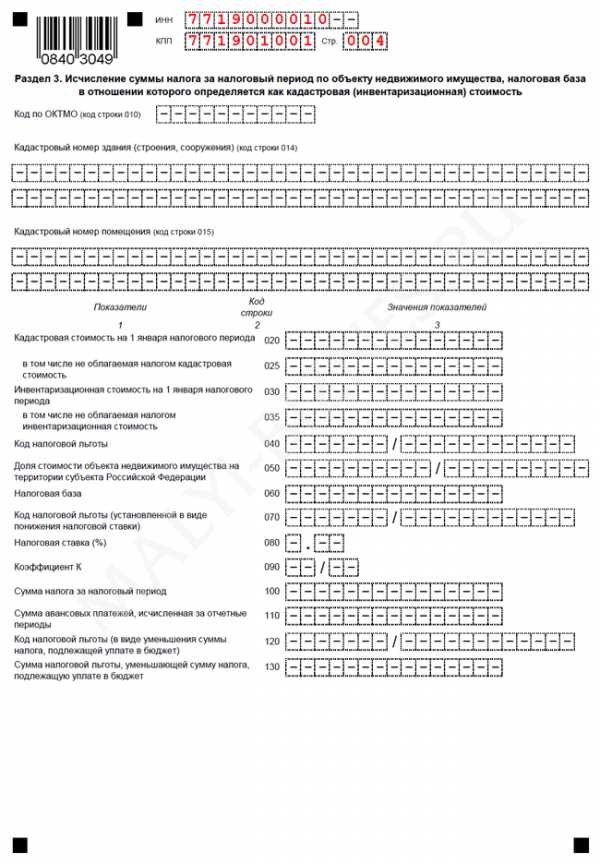

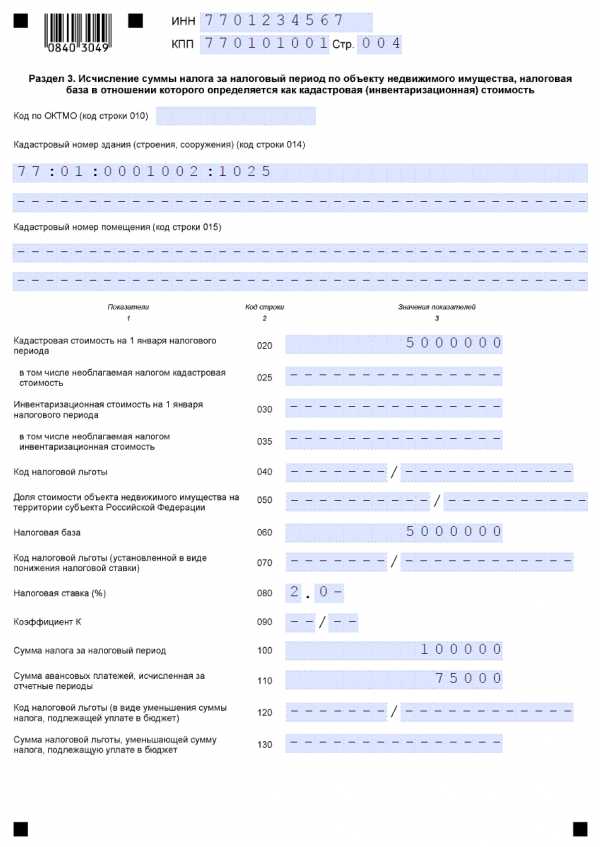

Раздел 3

Пожалуйста, оцените или поделитесь статьей, если она была вам полезна:

Поделиться

Поделиться

Твитнуть

www.malyi-biznes.ru

Декларация по налогу на имущество организаций 2018

В процессе своей деятельности каждая организация обязуется уплачивать налоги. Они очень разнообразны и имеют различные порядки расчета и налоговые ставки. Но неизменно расчет и уплата каждого налога сопровождаются предоставлением в налоговые органы отчетности, отражающей общее состояние дел предприятия, а также методику производимого расчета. К тому же, в отчетных документах находится информация непосредственно по суммам налогов. Одним из наиболее распространенных видов отчетности являются декларации, и в отношении владений организации подается именно декларация по налогу на имущество организации

Пустой бланк для заполнения декларации по налогу на имущество можно скачать по ссылке.

Сама суть налога

Налогом на имущество может облагаться все движимое и недвижимое имущество, которым этот предпринимательский объект распоряжается. Сюда могут входить как основные средства компании, выраженные в виде рабочих помещений и оборудования, так и арендованные, а также те владения, которые приобретены компанией, например, для последующей перепродажи.

Ставка налога может отличаться по регионам. Она устанавливается местными административными органами. На данный момент стандартная ставка налога составляет 2.2%. Значение это может корректироваться региональными властями.

Уплата налога – это ежеквартальный процесс, который производится руководителем организации или доверенным его лицом. Ежеквартальные взносы являются авансовыми платежами, идущими в счет налога и играющие роль при расчете остаточной суммы, которую заплатят в конце года. Декларация по налогу на имущество будет содержать всю информацию за год как по основным расчетам, так и по авансовым платежам.

Как происходит подача декларации

Проведение расчетов по налогу сопровождается заполнением отчетного документа, который называется декларацией. В нее вносится не только сумма налога, но и те суммы, которые используются для проведения расчетов. Документ составляется бухгалтером организации или другим уполномоченным лицом. Для тех, кто уплачивает налог на имущество, срок сдачи декларации играет огромную роль, так как несвоевременное ее предоставление служит причиной возникновения пеней и штрафов.

Декларация на имущество заполняется на бланке, установленном для использования налоговыми органами. Его форма по КНД 1152026. Документ может заполняться от руки по общим правилам составления отчетных документов, а также в компьютерной форме, которая в дальнейшем подлежит распечатке. Бумажный вариант документа начальство может принести в налоговую лично или поручить эту миссию доверенному лицу. Наличие документального подтверждения поручения в виде доверенности обязательно. Также этот документ можно подать в виде электронном, используя для данной цели каналы ТКС. Только такой вариант доступен тем организациям, среднесписочное число сотрудников которых превысило 100 человек.

Срок сдачи декларации по налогу на имущество

Основной срок для подачи документа –

Заполнение декларации по налогу на ищущество организаций

Для того чтобы произвести правильное заполнение, необходимо рассмотреть структуру налоговой декларации по налогу на имущество. Этот документ имеет в своем составе титульный лист, который отображает все данные по компании, а также три раздела.

Титульный лист

Данный лист декларации заполняется стандартно.

Первый раздел

Первый раздел имеет в своем составе обобщенные данные, касающиеся суммы налога. Его составлять лучше после успешного заполнения последующих разделов, так как информация к заполнению будет уже готова.

Второй раздел

Раздел второй заполняется с использованием остаточной стоимости налогооблагаемого имущества. Остаточная стоимость находится путем сравнения первоначальной стоимости и стоимости с учетом износа или амортизации этого основного средства.

Многих интересует строка 230 декларации по налогу на имущество. Она заполняется с помощью суммированния произведенных поквартально авансовых платежей.

В строку 270 декларации вносится остаточная стоимость ОС за исключением стоимости имущества, не облагаемого налогами — земельные участки, государственное имущество, памятники архитектуры, ядерные установки, космические объекты, ледоколы и суда, которые зарегистрированы в международном реестре судов.

Третий раздел

Раздел третий служит для расчета налоговой базы, если исходить из кадастровой стоимости налогооблагаемого имущества. При отсутствии такового может не заполняться.

Структуру документа исполнительное лицо обязано соблюдать, даже если нет данных для внесения, подается все равно полная версия декларации.

Как составить декларацию по налогу на имущество в 1С, смотрите в видео:

Некоторые нюансы и нулевая декларация

Многие организации интересуются, стоит ли подавать нулевую декларацию по налогу на имущество? Если учитывать, что при отсутствии объекта обложения налогами платить, собственно, ничего не придется, соответственно, никакой отчетности составлять нет необходимости.

Общая структура заполняется построчно.

Итак, заполнение вышеуказанной декларации происходит в рамках функционирования всех организаций, которые владеют имуществом, признаваемым объектом обложения этим налогом. Для предприятий важно соблюдать сроки сдачи декларации по налогу на имущество, так как их несоблюдение провоцирует наступление ответственности.

saldovka.com

Декларация по налогу на имущество организаций от 05.11.2013 N ММВ-7-11/478@ | Образец — бланк — форма

Налоговая декларация по налогу на имущество организаций – это документ финансовой отчетности, который представляется в налоговую службу организациями, являющимися плательщиками такого вида налога согласно главе 30 НК РФ. Форма декларации унифицирована, имеет код согласно классификатору КНД 1112026 и утверждена Приказом ФНС Российской Федерации № ММВ-7-11/478@ от 05.11.2013.

Плательщиками налога на имущество организаций являются как компании резиденты, так и зарубежные компании, владеющие имуществом на территории РФ. Объектами налогообложения, согласно ст.374 п.1 НК РФ, является движимое и недвижимое имущество, которое пребывает на балансе налогоплательщика как основные средства и зарегистрировано в порядке ведения бухгалтерского учета. Если налогоплательщик не обладает данным видом основных средств, представлять декларацию не нужно. Однако из этого правила есть некоторые исключения, в порядке которых представляется нулевая декларация:

- если на балансе организации есть имущество, которое относится к объекту налогообложения, но полностью самортизировано;

- если на балансе есть имущество, освобожденное от налогообложения в льготном порядке (письмо ФНС от 15 декабря 2011 № ЕД-21-3/375).

Декларация по налогу на имущество организаций состоит из титульного листа и трех разделов. В разделе 1 отображаются данные о сумме налога к уплате, в разделе 2 – расчет налоговой базы, а раздел 3 предназначен для исчисления налога. Следует отметить, что начиная с 2014 года, налоговая база рассчитывается, исходя из среднегодовой стоимости имущества, которое определяется как объект налогообложения (в этом случае заполняется раздел 2) или определяется на основе кадастровой стоимости такого имущества (заполняется раздел 3). Расчет налоговой базы на основе кадастровой стоимости имущества могут производить только его собственники.

Декларация по результатам 2014 года представляется в налоговую службу не позднее 30 марта 2015 года. Документ представляется компаниями по:

- месту нахождения их, а также их подразделений, имеющих отдельный баланс, если имеет место компания резидент;

- месту постановки на налоговый учет, если речь идет о кампании нерезиденте, а также крупном налогоплательщике;

- месту нахождения недвижимого имущества, а также имущества, входящего в состав Единой системы газоснабжения.

Документ может быть представлен в бумажном или электронном виде. Однако из этого правила есть исключение, которое предполагает представление декларации только в электронном виде налогоплательщиками, у которых среднесписочная численность сотрудников за предыдущий год составила более 100 человек. К налогоплательщикам, обязанным подавать декларацию только в электронном виде, относятся также крупные налогоплательщики. Электронная налоговая декларация должна быть подписана усиленной квалифицированной электронной подписью, что соответствует требованиям ст. 80 НК РФ. За несвоевременное представление декларации с налогоплательщика будет удержан штраф, согласно ст. 119 Налогового кодекса РФ.

blanker.ru

Декларация по налогу на имущество организаций за 2017 год: образец, порядок заполнения

Налогоплательщики налога на имущество организаций

Налог на имущество организаций исчисляют и уплачивают только организации, у которых есть имущество, признаваемое объектом налогообложения. Причем резидентство собственника имущества не важно. Иными словами, если иностранная организация имеет на территории России имущество, признаваемое объектом налогообложения, то она так же признается плательщиком налога.

В зависимости от того, какую систему налогообложения применяет организация следует определять необходимость уплаты налога на имущество.

Если организация применяет общую систему налогообложения, то она признается налогоплательщиком при наличии объектов налогообложения. Причем общество признается плательщиком независимо от того, используется ли льгота и (или) освобождение по имуществу или нет.

А вот если организация применяет УСН или ЕНВД, то она признается плательщиком только в том случае, если общество имеет объект, для которого налоговой базой является кадастровая стоимость.

Кто должен отчитаться по налогу на имущество организации

Отчитываться по налогу на имущество организации должны все налогоплательщики.

Представлять декларацию нужно по итогам налогового периода — календарного года. В течение же года организации подают расчеты авансовых платежей по налогу на имущество.

Предприниматели и граждане без статуса коммерсанта не обязаны отчитываться по налогу на имущество организации вообще.

Кстати, если у организации нет основных средств, например, активы арендованные, то отчитываться по налогу не нужно. Ведь хозяйствующий субъект в этом случае не является плательщиком налога.

Место предоставления декларации по земельному налогу

Порядок предоставления декларации по налогу на имущество организации зависит от многих факторов: вида имущества (движимое, недвижимое), наличия обособленного подразделения, от определении балансодержателя. Например, если движимое имущество находится на балансе головной организации, но используется подразделением без отдельного баланса, то декларация сдается по местонахождению самой организации (головной организации).

А если, например, организация имеет объект, база по которому рассчитывается исходя из кадастровой стоимости, то декларация подается по месту фактического нахождения объекта недвижимости.

Автор статьи настоятельно рекомендует ознакомиться читателю со статьями 383, 384, 385 НК РФ.

Срок и способ сдачи декларации

Отчитаться по налогу на имущество организации по итогам года не позднее 30 марта следующего налогового периода. Например, декларацию за 2017 год необходимо подать до 30 марта 2018 (включительно).

Досрочное предоставление декларации возможно, но лишь в том случае, если в текущем периоде организация ликвидирует, спишет или продаст все основное средства.

Декларацию по налогу на имущество можно сдать контролерам:

- в бумажном виде;

- по электронным каналам связи. Если среднесписочная численность работников превышает 100 человек, то сдавать декларацию следует только в электронном виде. Этот же способ сдачи применяют крупнейшие налогоплательщики.

Порядок заполнения декларации по налогу на имущество организации

Декларация по налогу на имущество организации состоит из титульного листа и четырех разделов.

Заполняем титульный лист декларация по налогу на имущество организации

В шапке указывается ИНН и КПП. КПП следует уделить особое внимание в случае, если объекты налогообложения есть по месту нахождению подразделения с отдельным балансом или организация отчитывается по удаленным объектам недвижимости. В этих случаях указывается именно тот КПП, куда организация предоставляет декларации.

Поле «Номер корректировки» следует заполнять начиная с обозначения «0- -». Такой номер присваивается первичной декларации. Если организация подается уточненную декларацию, то указывайте номер по порядку корректировки от «1—», «2—» и далее.

В поле «Налоговый период (код)» следует указать один из кодов, указанных в приложении № 1 к Порядку заполнения декларации, утвержденному приказом ФНС России от 31 марта 2017 № ММВ-7-21/271. Если декларация предоставляется в целом за год, то следует указать код «34» — Календарный год.

В поле «Отчетный год» следует указать год, за который подается декларация. В нашем случае это «2017».

Код налогового органа обычно автоматизированного вводят в программу автоматизирована учета. Забыли код или случился программный сбой? Тогда уточните код на сайте налоговой по ссылке.Коды для заполнения строки «По месту нахождения (учета)» указаны в приложении № 3 к Порядку заполнения декларации, утвержденному приказом ФНС России от 31 марта 2017 № ММВ-7-21/271. Например, если декларация подается по месту нахождения российской организации, не являющейся крупнейшим налогоплательщиком, то указывается код «214». Ваша организация крупнейший налогоплательщик? Тогда для Вас код «213».

В поле «Налогоплательщик» следует указать полное наименование организации в соответствии с уставом.

Обязательно укажите номер контактного телефона и поставьте подпись представителя общества, ответственного за сдачу декларации.

Пример заполнения титульного листа декларации по налогу на имущество организации

Раздел 1 декларации по налогу на имущество организации

По строке 010 раздела 1 указывается код ОКТМО.

По строке 020 — КБК по налогу на имущество: 182 1 06 02010 02 1000 110 — по имуществу, не входящему в Единую систему газоснабжения; 182 1 06 02020 02 1000 110 — по имуществу, входящему в Единую систему газоснабжения.

По строке 030 необходимо указать сумму налога на имущество организации. Если налог получился к уменьшению, то заполоняется строка 040.

Пример заполнения раздела 1 декларации по налогу на имущество организации (фрагмент)

Раздел 2 декларации по налогу на имущество организации

В Разделе 2 декларации по налогу на имущество показан расчет налога, налоговой базой для которого является среднегодовая стоимость активов.

Здесь указывается код вида имущества, в отношении которого он заполняется. Эти коды установлены в приложении № 5 к Порядку заполнения декларации, утвержденному приказом ФНС России от 31 марта 2017 № ММВ-7-21/271.

По строкам 020—140 заполняются графы 3 и 4. Здесь указывается остаточная стоимость основных средств за отчетный период (графа 3) и стоимость льготируемого имущества (графа 4).

По строке 141 необходимо указать остаточную стоимость недвижимости на конец года.

По строке 150 следует указать среднегодовую стоимость имущества. Для этого суммируются данные строк 020—140 из графы 3. Полученный показатель делится на 13.

Для льготы установлены свои коды по приложению № 6 к Порядку заполнения декларации, утвержденному приказом ФНС России от 31 марта 2017 № ММВ-7-21/271.

По строке 170 указывается среднегодовая стоимость не облагаемого налогом имущества за налоговый период, исчисленная как частное от деления на 13 суммы значений по графе 4 строк с кодами 020-140.

По строке с кодом 190 указывается налоговая база.

Важный момент. По строке 270 следует отразить стоимость всех основных средств, которые числятся на балансе организации по состоянию на 31 декабря отчетного года. Исключение составляют основные средства, которые не признаются объектами налогообложения в соответствии с подпунктами 1—7 пункта 4 статьи 374 Налогового кодекса РФ. Их остаточную стоимость указывать по строке 270 не нужно.

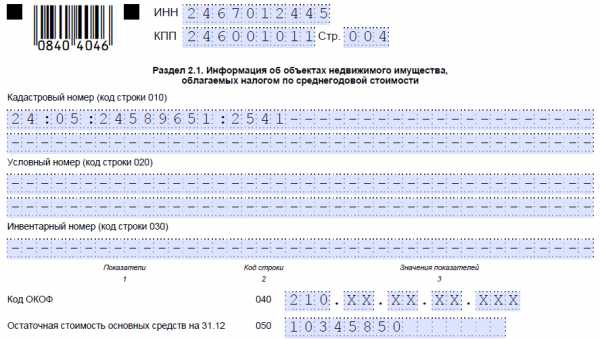

Раздел 2.1 декларации по налогу на имущество организации

Раздел 2.1 декларации заполняется по объектам недвижимости, налоговой базой для которых является среднегодовая стоимость.

По строкам 010—050 указывается вся необходимая информация об объекте.

Так, по строке 010 указывается кадастровый номер. А по строке 020 условный номер объекта (при наличии) из ЕГРН.

По строке 030 следует указать инвентарный номер объекта, если строки 010 и 020 не заполнены.

По строке 040 следует указать код объекта по ОКОФ. А по строке 050 следует указать остаточную стоимость объекта по состоянию на 31 декабря налогового периода.

По каждому объекту заполоняется отдельный блок раздела 2.1

Пример заполнения раздела 2.1 декларации по налогу на имущество организации (фрагмент)

Раздел 3 декларации по налогу на имущество организации

Это раздел заполняется по объектам, база для которых рассчитывается исходя из кадастровой стоимости. Например, это российские и иностранные организации, у которых нет представительств на территории России, в отношении объектов недвижимости.

Кстати, для каждого объекта заполняется отдельный раздел 3.

По строке 001 указывается код вида имущества. Эти коды приведены в приложении № 5 к Порядку заполнения декларации, утвержденному приказом ФНС России от 31 марта 2017 № ММВ-7-21/271.

По строке 010 указывается ОКТМО. Далее указываются кадастровые номера объектов недвижимости (строка 014 — здания или сооружения, строка 015 — отдельные помещения).

По строке 020 следует указать кадастровую стоимость недвижимости по состоянию на 1 января года. По строке 025 указывается стоимость, которая налогом может не облагаться.

Строку 030 заполняют тогда, когда объект находится в общей собственности. А по строке 035 указывается доля кадастровой стоимости, которая приходится на площадь помещения.

По строке 040 указывается льгота.

Особенн

delovoymir.biz

Декларация по налогу на имущество организаций 2018

При наличии в собственности организации различного вида имущества, компания обязана уплачивать за него налог. Основным отчетным документом, который предстоит заполнить уполномоченному лицу в 2018 году, является налоговая декларация.

Кто является налогоплательщиком?

Налог на имущество организации вычисляют и платят самостоятельно. Действие обязаны выполнять все компании, у которых есть имущество, которым они владеют на праве собственности. Имущество будет являться объектом налогообложения.

Налог начисляется вне зависимости от резидентства собственника. Если у иностранной фирмы на территории РФ есть различного вида имущество, она также будет являться налогоплательщиком.

Необходимость уплаты имущественного налога зависит от того, какую систему налогообложения применила организация. В случае применения компания общего режима платежа по налогу она признается налогоплательщиком при наличии у неё имущества облагаемого налогом.

Общество признается налогоплательщикам вне зависимости от используемой льготы или освобождения по имуществу. В случае применения организацией УСН или ЕНВД она будет призвана налогоплательщиком при наличии у общества объекта, налоговой базой которого является кадастровая стоимость.

Отчитываться по имущественному налогу обязаны все организации, которые являются налогоплательщиками.

Декларация предоставляется по завершению налогового периода. В большинстве случаев это календарный год. В течение этого периода организация обязана подать расчет авансовых платежей по имущественному налогу.

Если у предпринимателя или гражданина не имеется статуса коммерсанта, отчитываться по налогу на имущество организации он не обязан. При отсутствии у организации основных средств, к примеру, при арендованных активах, она имеет право не отчитываться по налогу так как в этом случае имущество которым временно владеет фирма является собственностью другой компании.

В основные средства организации, как правило, входят движимые и недвижимые активы. К ним же относятся различные виды имущества, переданные юридическим лицом другим гражданам и организациям, но не снятыми с его баланса.

Налог не распространяется на:

- водные и прочие природные ресурсы;

- объекты наследия культуры и истории;

- объекты, находящиеся в собственности у федеральных органов;

- имущество 1 и 2 амортизационные группы.

Законодательство

Законодательно взимание имущественного налога, а также декларации по налогу на имущество организаций регламентируется ст. 383, 384, 385 и 30 главой НК РФ, а также рядом федеральных законов.

Декларация по налогу на имущество организаций

В 2017 году была утверждена новая форма налоговой декларация по налогу на имущество организаций. Обновились порядок их заполнения в письменном и электронном варианте.

Новая форма налоговой декларации и расчета по авансовым платежам теперь должна быть применена в обязательном порядке.

Как заполнить?

Правила и пример заполнения налоговой декларации приведены в приказе № ММВ-7-21/271@ от 31.03.17 г.

Налоговую декларацию по имущество организации можно подать в электронном виде или на бумажном носителе.

Однако в этом случае следует учитывать ограничения, наложенные налоговым кодексом, а именно то, что на электронных носителях налоговая декларация может быть предоставлена в ФНС только следующими видами налогоплательщиков:

- показатели у юридического лица среднесписочной численности за предыдущий год от 100 человек;

- при показателе численности только что зарегистрированных юридических лиц от 100 человек.

В случае предоставления организацией документов на бумажном носителе, потребуется личное посещение отдела налоговой либо же отправка декларации по почте с обязательной описью вложения в ценное письмо.

Декларация состоит из титульного листа и 3 разделов:

- В первом разделе приводятся сведения об общей величине налога начисленного за определенный период и предназначенного к выплате в бюджет.

- Во втором разделе уточняется налогооблагаемая база и выполняется расчет налога за прошедший период, а также приводится информация об объектах недвижимого имущества, которые участвуют в расчетах по среднегодовым значениям.

- В третьем разделе рассчитывается налог по объектам, налоговой базой которых служит кадастровая стоимость.

Следует знать, что если по тем или иным причинам информация в определенных разделах декларации отсутствует, страница с этим дефектом также обязательна к составлению. Декларация может быть предоставлена лишь в полном объеме.

Основными требованиями по формированию декларации являются:

- заполнение документа по итогам года;

- все финансовые показатели указываются только в полных рублях без указания копеек;

- весь текст пишется разборчиво и печатными буквами;

- каждая страница декларации должна быть пронумерована, начиная с титульного листа;

- запрещена коррекция текста, печать на обеих сторонах листа и неправильное скрепление страниц;

- к использованию разрешены черные, фиолетовые или синие чернила;

- данные в полях указываются слева направо;

- при оформлении документа на электронном носителе числовые показатели выравниваются строго по краю, при этом нет необходимости ставить прочерки в пустых графах в отличие от рукописного заполнения декларации.

Зачастую возникает вопрос, есть ли необходимость предоставления в налоговый орган нулевой декларации. В этом случае всё зависит от конкретной ситуации.

Если у юридического лица на счету нет облагаемых налогом объектов, подачи пустой декларации не требуется.

Декларация заполняется по стандартному регламенту. Необходимо указать данные всех объектов. Титульные декларации должен был заполнен на основании данных регистра и обобщении результатов расчёта.

Если в организации учет ведется в бухгалтерской программе, заполнение налоговой декларации существенно упрощается. В этом случае нет необходимости записывать все данные и расчёты вручную, нужна лишь корректно написать все финансовые операции за отчетный период.

Электроника самостоятельно рассчитает налоговую базу, а также сумму к уплате в бюджет и заполнит все необходимые коды.

Образец декларации по налогу на имущество организаций здесь.

Сроки и способы подачи

Согласно 386 статье НК РФ крайним сроком подачи декларации по имущественному налогу организации является 30 марта, года, следующего после окончания налогового периода.

Если крайний срок подачи документа выпадает на выходные или праздничные дни, разрешается сдать декларацию в ближайший к этой дате рабочий день.

Ответственность за несоблюдение сроков

Если юридическим лицом по тем или иным причинам был пропущен крайний срок подачи отчетности в налоговый орган, на него могут быть наложены штрафные санкции, которые составляют от 20 до 40 % от суммы уплаты налога.

Также за каждый день просрочки будут начисляться пени установленного законом размера.

В случае неоднократного повторения правонарушения гражданином, он может быть привлечен сначала к административной, а затем и к уголовной ответственности.

На видео о налоге на имущество

realtyurist.ru

Декларация по налогу на имущество организаций – 2018

Кому требуется сдавать налог на имущество организаций

Кто сдает декларацию? Ответ приведен в стат. 373 НК, где указано, что налогоплательщиками признаются предприятия, имеющие объекты налогообложения по стат. 374. В частности, это такие основные средства как – движимые активы и недвижимые, в том числе переданные другим лицам и учитываемые на балансе юрлица. Не нужно начислять налог на землю, водные и прочие природные недра, объекты культурного наследия, объекты в собственности различных федеральных органов, объекты из 1-2 амортизационных групп по Классификатору ОС (п. 4 стат. 374).

Декларация по налогу на доходы физических лиц 2018

Особенности налоговой декларации по налогу на имущество организаций в 2018 году

Типовая декларация по налогу на имущество организаций, бланк ниже, предоставляется в территориальное подразделение ИФНС за налоговый период. Последним в соответствии со стат. 379 признается год (календарный), а отчетные периоды утверждены как квартал, полугодие и 9 мес. Для тех налогоплательщиков, кто исчисляет налог по кадастровым данным, отчетными периодами признаны кварталы (п. 2 стат. 379). При этом регионы РФ вправе не вводить для своих налогоплательщиков отчетные периоды, только налоговый.

За 2017 г. декларация по налогу на имущество организаций в 2018 году сдается по новой форме. Бланк утвержден ФНС в Приказе № ММВ-7-21/271@ от 31.03.17 г. Также этот нормативный документ содержит бланк авансового расчета (подается за отчетные периоды), электронный формат отчетов и порядок их заполнения. Следовательно, за 2017 г. налогоплательщики впервые будут отчитываться на новом бланке. Какие корректировки внесены в форму?

Обновленная декларация по налогу на имущество – изменения 2018:

- В разд. 2.1 – скорректирован порядок идентификации налогооблагаемых объектов. По стр. 010 нужно приводить кадастровый № объекта; если данные отсутствуют, по стр. 020 – условный № по ЕГРН. В случае отсутствия и регистрационных прав по стр. 030-040 приводят один из показателей – инвентарный 12-значный № объекта или код по ОКОФ 013-2014. Если же предприятие использует данные по ОК 013-94, разрешено указывать 9-значный код ОКОФ.

- В разд. 2 – уточнено заполнение стр. 270. Здесь необходимо привести остаточную стоимость средств на 31.12 отчетного периода за минусом не относимых к объектам налогообложения по НК объектам. В расчет входят только те основные средства, которые учтены организацией на балансе.

Срок сдачи декларации по налогу на имущество организаций

Таким образом, если у юрлица есть имущественные объекты в собственности, необходимо сдавать декларацию по налогу на имущество организаций – образец заполнения ниже. В какие сроки сдается этот отчет? Крайняя дата подачи утверждена в п. 3 стат. 386. За год декларацию необходимо сдать не позже 30-го марта следующего календарного года. В случае попадания дня подачи на выходной или праздник срок передвигается на ближайший за отдыхом день выхода на работу. Отчитаться за 2017 г. следует до 30.03.18 г.

Орган подачи декларации по налогу на имущество организаций

Ответственным государственным органом, администрирующим этот вид фискальных платежей, является налоговая инспекция. В какую именно ИФНС подается декларация? В соответствии с п. 1 стат. 386 и в целях правильности налогообложения декларация по налогу на имущество организаций, бланк далее, предоставляется в территориальное подразделение ИФНС по:

- Местонахождению предприятия.

- Местонахождения ОП при условии наличии отдельного баланса у подразделения.

- Местонахождению недвижимых объектов (каждого в отдельности).

- Местонахождению объектов ЕСГ.

- Месту учета тех налогоплательщиков, которые по нормативным критериям отнесены к крупнейшим.

Порядок заполнения декларации по налогу на имущество организаций

Как грамотно сформировать декларацию? Разобраться в вопросе помогут типовые формы, справочники, тесты, бухгалтерские консультации, новости, статьи и семинары. Если возможности ознакомиться с дополнительными разъясняющими материалами нет, ориентируйтесь на нормы Приказа № ММВ-7-21/271@ от 31.03.17 г. Именно здесь приведены подробные правила заполнения декларации и авансового расчета по налогу с имущества.

Формат подачи декларации

Налогоплательщики вправе подать отчет на бумажном носителе или в электронном виде через ТКС. Но при этом надо учитывать ограничения по стат. 80 НК, а именно п. 3. Здесь сказано, что декларация должна предоставляться в контрольные госорганы только в электронном виде следующими налогоплательщиками:

- С показателем среднесписочной численности за прошлый год от 100 чел.

- С показателем численности вновь зарегистрированных юрлиц от 100 чел.

Обратите внимание! Формат представления декларации «на бумаге» означает личное посещение ИФНС или отправку документации по почте. Во втором случае обязательно наличие описи вложения в ценное письмо.

Состав декларации:

- Титульник формы.

- Разд. 1 – здесь отображается общая величина налога, исчисленного за период к уплате (возврату) в бюджет.

- Разд. 2 – здесь определяется налогооблагаемая база и выполняется расчет суммы налога за период.

- Разд. 2.1 – здесь приводятся сведения о недвижимых имущественных объектах, участвующих в расчетах по среднегодовым значениям.

- Разд. 3 – здесь налог рассчитывается по тем объектам, базой для которых служит показатель кадастровой стоимости.

Обратите внимание! Даже если по каким-то листам формы показатели отсутствуют, необходимо составлять такие страницы, включая разд. 2.1 и 3. Декларация предоставляется в полном объеме всеми российскими налогоплательщиками (п. 1.3 разд. I Приказа ММВ-7-21/271@).

Формирование декларации – общие требования:

- Документ заполняется по итогам года.

- Показатели стоимости вносятся только в полных рублях, значения менее 50 коп. не учитываются, более – округляются до целого рубля.

- Текстовые показатели указываются печатными заглавными буквами.

- Бланк имеет сквозную нумерацию. Начинать необходимо с титульника, имеющего номер «001».

- Запрещены корректоры, двусторонняя печать, дефектное скрепление.

- Разрешены чернила основных цветов – фиолетового, черного или синего.

- Указание данных в полях выполняется слева направо.

- Если формирование документа осуществляется с помощью ПО, то есть на компьютере, числовые показатели нужно выровнять по правому краю. При этом проставление прочерков в пустых графах не требуется, в отличие от заполнения отчета «на бумаге».

- Размер и вид компьютерного шрифта – 16-18 пунктов, Courier New.

Нужно ли подавать нулевую декларацию по налогу на имущество организаций

Нередко налогоплательщиков интересует ответ на вопрос: Обязательно ли предоставление нулевого отчета по налогу с имущества? Ответ зависит от особенностей ситуации. Если у юрлица на балансе не числятся облагаемые этим сбором объекты, подавать пустую форму не требуется как за отчетные периоды, так и за налоговый.

Однако если обязанности по уплате не возникает по причине полностью самортизированных объектов, платить налог в бюджет не требуется, но подавать декларацию все равно нужно до списания ОС с учета. Заполнение отчета производится по общему регламенту, с указанием всех данных по объектам.

Пример заполнения декларации по налогу на имущество организаций

Чтобы правильно внести в декларацию данные, учитывайте все объекты, отраженные на балансе. Титульная страница заполняется на основании регистрационных данных, разд. 1 служит для обобщения результатов расчета, а непосредственно вычисление налогооблагаемой базы и величины налога выполняется в разд. 2. В отдельных случаях также составляются разд. 2.1 и 3.

Если организация ведет учет в бухгалтерской программе, процесс заполнения отчетности значительно упрощается. Не нужно вручную вносить все показатели и рассчитывать величины, достаточно корректно отразить операции за отчетный период. Программа сама определит налогооблагаемую базу, налог к уплате или возврату, проставит все необходимые коды.

(Образец заполнения) Декларация по налогу на имущество организаций

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

raszp.ru

Налог на имущество организаций декларация образец заполнения

Каждая организация, владеющая имуществом, наряду с физлицами, автоматически становится плательщиком налога на имущество организаций. Рассмотрим, кто должен перечислять в казну данный бюджетный платеж, а также что представляет собой декларация по налогу на имущество организаций 2018 года.

Налог на имущество организаций: кто сдает декларацию

Если юридическое лицо имеет в собственности движимое или недвижимое имущество, данной компании вменяется в обязанность уплачивать в бюджет налог на имущество организаций. Основным документом, регламентирующим его уплату, является Налоговый кодекс РФ.

В соответствии с требованиями законодательства, к категории недвижимого имущества относят всю недвижимость, за исключением земельных наделов и иных аналогичных объектов природопользования.

В зависимости от того, какой налоговый режим применяет плательщик, будет изменяться и объект налогообложения.

Рассмотрим, в каких случаях компания на ОСНО становится плательщиком данного налога.

В том случае, если компания работает на общем режиме, и при этом является владельцем движимого и недвижимого имущества, должны перечислять налог, если:

- Недвижимое имущество находится на балансе фирмы в качестве объекта основных фондов;

- В собственности имеется жилая недвижимость, не учтенная в организованной бухгалтерском учете компании;

- Организация является владельцем движимого имущества (только для ОСНО):

- Объект основных фондов принят к учету до 01.01.13г.;

- Объект основных фондов принят к учету в результате ликвидации компании или ее реорганизации после 01.01.13г.;

- Имущество поступило в компанию вследствие передачи от взаимозависимого лица после 01.01.13г.

В соответствии с положениями ст. 374 НК РФ, если компания на общем режиме владеет движимым имуществом, относящимся в первой и второй амортизационной группе, то есть со сроком эксплуатации от одного года до трех лет, рассчитывать и перечислять в бюджет налог не нужно.

Для того чтобы определить сумму к уплате, следует знать каким образом исчисляется налоговая база. По налогу на имущество компаний налоговая база определяется как среднегодовая стоимость имущества, являющегося объектом налогообложения.

Налоговый период по данному налогу равен одному календарному году, вне зависимости от того, какая именно категория имущества есть в собственности у фирмы.

Компании определяют срок уплаты налога в бюджет на основании положений регионального законодательства. В большинстве своем предполагается перечисление бюджетного платежа в казну по истечении первого квартала года следующего за окончанием налогового периода.

Расчет налога на имущество

Налог на имущество организаций: срок сдачи декларации

Все плательщики данного налога должны сформировать и предоставить в налоговый орган декларацию по налогу на имущество компаний. Сроки передачи будут зависеть от того, установлены ли положениями регионального законодательства отчетные периоды по данному налогу. Если отчетные периоды определены, по окончании каждого из них, но не позднее 30 числа месяца потребуется представить в ИФНС расчет авансового платежа. Что касается декларации по налогу за годовой период, сдать ее необходимо до 30.03. года следующего за окончанием налогового периода.

Декларация по налогу на имущество организаций

Бланк налогового отчета разработан и утвержден органами налогового контроля. Однако периодически данная форма корректируется и видоизменяется. Компании, которые являются плательщиками налога на имущество в 2017 году, должны воспользоваться новым образцом отчета, утвержденным Приказом ФНС №ММВ-7-21/271 от 31.03.17г.

Налоговая декларация состоит из следующих элементов:

Титульная страница, раскрывающая информацию об организации-налогоплательщике, такую как наименование, ИНН и КПП, номер корректировки, период составления, код налогового органа, данные о лице, предоставившем отчет в инспекцию;

Раздел №1 – отражает величину налога к перечислению в казну;

Раздел №2 – определяют базу для расчета налога;

Раздел №2.1 – раскрывает информацию о недвижимости, в отношении которой налог исчисляется по среднегодовой стоимости;

Раздел №3 – определяет величину налога в отношении недвижимости, база по которой определяется исходя из кадастровой стоимости объекта.

Существует несколько способов передачи налогового отчета в инспекцию ФНС. Сделать это можно, как на бумаге, так и с использованием электронных каналов связи. Если отчет передается в органы фискального контроля на бумажном носителе во время личного посещения или путем обращения к услугам почты. Подключив электронный документооборот с налоговым органом, компания имеет возможность отправлять отчеты в электронном формате.

Тем не менее, в определенных ситуациях, прописанных в ст. 80 НК РФ, для организаций установлено прямое требование передавать налоговую декларацию только в электронном формате. К таким случаям относят:

- Если у фирмы средняя списочная численность персонала за предшествующий год превысила сто работников;

- В отношении новых только зарегистрированных компаний, численность персонала которых более ста работников.

Существует немало вопросов в отношении налога на имущество организаций (нулевой декларации), а именно возникает ли необходимость у компаний формировать и предоставлять в налоговые органы нулевую форму отчета.

В том случае, если у компании в собственности имеется только имущество, являющееся льготируемым, налог к уплате будет равен нулю. При этом потребуется сдать нулевую налоговую декларацию.

Также нулевой отчет составляется в том случае, если имущество организации полностью амортизировано и, как следствие, его остаточная стоимость равно нулю. В этой ситуации также необходимо сформировать и предоставить инспекторам отчет с нулевыми значениями.

(Образец) Декларация по налогу на имущество организаций

lawcount.ru