Как проверить расчетный счет онлайн?

Ведение предпринимательской деятельности связано с рисками. Один из них — сотрудничество с неблагонадежными структурами, не выполняющими обязательства. Но если знать, как проверить расчетный счет партнера, проблемы легче решить.

Проверка требуется в случаях:

- Наличие задолженности и нежелание ее погашать.

- Невыполнение обязательств по договору.

- Желание проверить банковский счет потенциального партнера до начала сотрудничества.

- Потеря связи с представителями организации и так далее.

Проверяйте предварительно своих контрагентов по открытым источникам или через сервисы.

Как проверить расчетный счет?

Расчетный счет (р/с) присваивается клиенту банковского учреждения в виде кода из двадцати цифр. Услуга позволяет компании хранить финансы в банке и использовать их для решения текущих задач. По законодательству субъект имеет право на несколько р/с.

Как проверить расчетный счет? Основные способы:

- Изучить соглашения, которые раньше были заключены с фирмой.

- Использовать возможности специализированного ПО.

- Обратиться к информации, прописанной в счет-фактуре.

- Сходить в Пенсионный фонд, и попросить о помощи его сотрудников.

- Взять информацию в налоговой инспекции.

- Проверить расчетный счет онлайн.

- Потребовать информацию у банка, где организация открывала р/с. Здесь обязательно наличие расчетного листа.

Чтобы проверить банковский счет с помощью информации в договоре, требуется:

- Найти договора, которые ранее были заключены с компанией.

- Изучить последние две-три страницы, где указана интересующая информация.

- Учесть, что аккаунтов у субъекта может быть более одного, поэтому проверка должна выполняться для конкретной валюты (которая использовалась при совершении операций).

Как проверить расчетный счет с помощью банка-клиента? Алгоритм:

- Зайти в раздел, где содержатся данные об операциях, проведенных с компанией (как пример, оформление платежных поручений на перевод денег).

- Посмотреть, какая информация прописана в строке «Расчетный счет получателя».

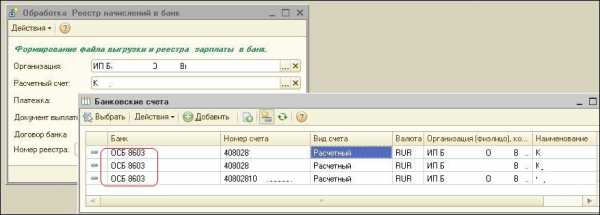

Данные о р/с содержатся не только в банке-клиенте, но и в программе «1С Бухгалтерия». Здесь для проверки требуется:

- Войти в программу.

- Найти раздел «Контрагенты».

- Сортировать список компаний по названию.

- Отыскать интересующую организацию и получить информацию о р/с.

Чтобы проверить р/с черед счет-фактуру, стоит:

- Обратиться в интересующее предприятие и попросить выдать счет-фактуру.

- Получить данные о финансовой организации.

Для получения информации о р/с компании через налоговую инспекцию требуется:

- Обратиться в суд (при наличии задолженности со стороны компании).

- Взять исполнительный лист судебной инстанции.

- Оформить заявление и отдать его работникам налоговой инспекции вместе с исполнительным листом.

Чтобы получить данные через Пенсионный фонд, необходимо:

- Подготовить бумаги, без которых запрос невозможен (как правило, исполнительное решение суда).

- Передать заявление и документы в ПФ.

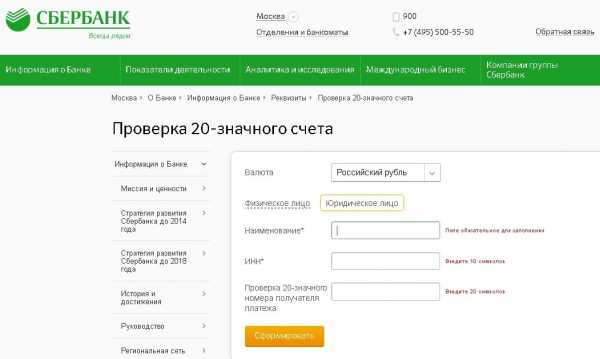

Сбербанк проверка расчетного счета онлайн

Для проверки расчетного счета в Сбербанке имеется онлайн сервис, где введя название организации и ее ИНН, можно получить искомую информаию.

Как проверить расчетный счет онлайн?

Один из наиболее легких и доступных путей получения информации — проверить расчетный счет онлайн

- Название компании.

- Адрес.

- Телефон.

- Номер р/с (прописывается в разделе «Реквизиты компании»).

Если р/с на руках, несложно получить данные о компании и отсутствии арестов р/с. Также работают сайты, предоставляющие выписку из ЕГРЮЛ за деньги. Но здесь высок риск попасть на аферистов.

Проверить расчетный счет онлайн на данный момент не легко, но можно проверить фирму по косвенным характеристикам. В настоящий момент актуальную и правдивую информацию можно получить на следующих сервисах:

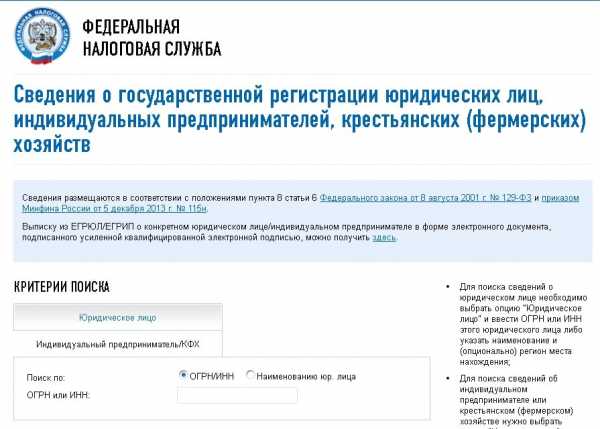

- Проверка контрагента через сайт налоговой — nalog.ru

Далее проверить информацию о банкротстве и тд. на сайте Вестник государственной регистрации — vestnik-gosreg.ru

- Далее можно воспользоваться такими системами проверки как: Картотека ру, Спарк, Интегрум, и тд

- Обязательно проверьте через сайт судебных приставов — ФССП РФ

Проверить банковский счет не сложно, поэтому стоит воспользоваться такой возможностью, защитив себя и бизнес от потенциальных и уже существующих рисков.

Если есть вопросы — пишите в контакты

raschetniy-schet.ru

Расшифровка расчетного счета: особенности, секреты

Компания любой формы правления для проведения финансовых операций, а также четкого отслеживания прихода/расхода средств открывает аккаунт. Банк присваивает клиенту индивидуальный код, структура которого формируется с учетом общих правил. Как производится расшифровка расчетного счета? Какую информацию можно получить по этому номеру? Такие моменты требуют детального рассмотрения.

Зачем нужна расшифровка?

Открытие аккаунта в банке обеспечивает свободное и удобное распоряжение личными средствами:

- Снятие денег.

- Осуществление переводов.

- Проведение платежей и прочие действия.

Умение расшифровать код расчетного счета дает возможность:

- Узнать владельца р/с.

- Цели применения.

- Назначение средств.

- Валюту, в которой производятся операции.

Как расшифровать р/с?

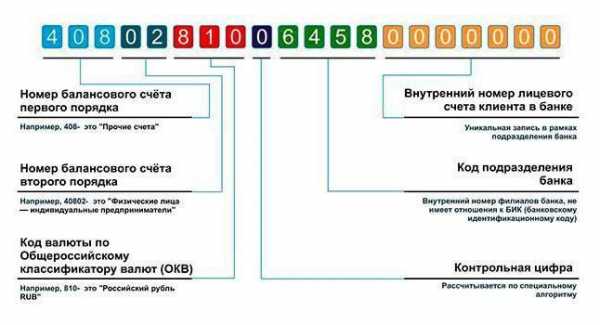

Код расчетного счета индивидуален для каждого клиента и имеет четко выраженную структуру. В его основе — двадцать символов (цифр), разделенных на условные группы. Расшифровка банковского счета является несложной задачей, но для этого нужно знать смысл каждой из групп кода.

Общая структура — AAA BB CCC D EEEE FFFFFF. Разряды имеет индивидуальную расшифровку:

- ААА — номер р/с 1-го порядка. По этим трем цифрам можно понять принадлежность и цели открытия р/с.

Расшифровка для банков:

- Капитал, фонд, доход/расход — 102-109.

- Хранение (перемещение) драгметаллов — 203-204.

- Транзакции между кредитными организациями — 301-329.

- Сделки с акциями, облигациями и прочими ценными бумагами — 501-526.

Расшифровка для клиентов:

- Совершение выплат в бюджет страны — 401.

- Платежи в муниципальный бюджет — 402.

- Обращение с иными средствами, находящимися во власти финансового департамента — 403.

- Внебюджетные фонды — 404.

- Компании, в роли учредителей которых выступают представители госорганов (на федеральном или местном уровне) — 405-406.

- Организации различных типов (коммерческие или некоммерческие) — 407.

- Прочие субъекты — 408.

Расшифровка расчетного счета (первых трех символов) при наличии вкладов:

- Государственных структур — 411-419.

- Частных организаций — 420-422.

- Физлиц (граждан РФ) — 423.

- Зарубежных компаний — 424.

- Нерезидентов страны — 425.

- Личные деньги кредитных организаций или доходы — 430.

- BB — часть кода расчетного счета, которая подробнее раскрывает первые три символа. По ним удается расшифровать назначение денег:

- Для выплаты налогов.

- Выделенные государством и прочие.

Расшифровка банковского счета для 4 и 5 цифры следующая:

- Пенсионный фонд (негосударственный), кредитный союз — 40701.

- Компания ООО или ЗАО — 40702.

- Структура некоммерческого типа — 40703.

- Деньги на волеизъявление народа (референдум, выборы) — 40704.

- CCC — три цифры, отражающие валюту:

- Американский доллар — 840.

- Национальная валюта (рубль) — 643.

- Деньги ЕС (евро) — 978.

- Китайский юань и прочие — 156.

Здесь расшифровка расчетного счета — шанс проверить корректность р/с по отношению к проводимым сделкам.

- D — контрольный символ, вычисление которого производится по специальному алгоритму. Назначение — проверка корректности р/с при осуществлении сделок.

- EEEE — четыре цифры, отражающие номер отделения банка. Если эта часть кода расчетного счета содержит «0000», это свидетельствует об открытии р/с в главном отделении кредитной организации.

- FFFFFF — шесть символов, которые отражают номер лицевого счета в банковском учреждении.

Итоги

Расшифровка банковского счета — возможность получить полный спектр информации о владельце р/с, целях применения и валюте проводимых сделок. В случае ошибки вероятность некорректного перевода минимальна, ведь программа банка мгновенно выявляет ошибку. Для случайного перевода средств другому субъекту, необходимо ошибиться в двух и более числах и при этом «попасть в сумму», вероятность чего крайне низка.

raschetniy-schet.ru

Расшифровка расчетного счета в банке, что означает номер расчетного счета

- Что именно содержит номер счета?

- Из чего состоит структура расчетного счета?

- Значение цифр расчетного счета

Очень немногие, глядя на реквизиты организации, интересуются значением цифр расчетного счета. Хотя информация, в них зашифрованная, может представлять немалый интерес. Номер счета скажет об организации много больше, чем ее название.

Расшифровка расчетного счета в банке, для предусмотрительного бизнесмена и его бухгалтера, должна стать обязательной процедурой при встрече с новым контрагентом. Хотя бы в качестве предохранительной меры от разного рода злоумышленников. Да и здоровое любопытство будет в какой-то мере удовлетворено.

Что именно содержит номер счета?

Расшифровка номера расчетного счета сообщает о том:

- для чего и кем был открыт этот расчетный счет;

- чем занимается владелец счета;

- какая валюта хранится на данном конкретном счете;

- в каком банковском отделении был зарегистрирован счет.

Также счет содержит в себе собственный идентификатор и проверочную цифру, чтоб защититься от ошибки и подделки.

Заниматься конспирологией, искать в номере счета секретные знания не стоит, все «зашифрованное» в нем понятно сотрудникам банка и тем, кто заинтересуется вопросом.

Из чего состоит структура расчетного счета?

Она складывается из цифровых блоков, как это установлено «Положением 385 – П».

Всего цифр в расчетном счете 20. Они разделены на блоки, каждый из которых имеет свое значение.

- в первом блоке 3 цифры;

- во втором – 2;

- в третьем – 3;

- четвертый имеет лишь 1 знак;

- в пятом цифр снова 4;

- в шестом их 7.

Условный пример расчетного счета выглядит так – 111.22.333.4.5555.6666666. Но разделительных точек в реальном счете не будет.

Читайте также: Что такое расчетный счет в банке, для чего нужен, где открыть?

Цифровые блоки не могут иметь разное количество знаков, меняться местами, разделяться, содержать еще какие-то отличия от принятого стандарта. Встретив «экзотический» вариант счета, следует уточнить: в российском ли банке был зарегистрирован этот счет. Если утверждается, что банк не иностранный, то номер счета следует проверить еще раз.

Значение цифр расчетного счета

Поскольку разночтения в формировании смысловых блоков расчетного счета не допускаются, его содержание можно понять по комбинациям цифр в каждом из кодов.

- первые цифры первого блока в диапазоне от 102 до 109 включительно, относятся к счетам учета прибылей и убытков, счетам хранения капитала, фондам.

- цифры 203 и 204 встречаются реже, это счета для учета драгоценных металлов.

- диапазон 301 – 329 присущ счетам для транзакций между банковскими учреждениями;

- с цифр 401 и 402 начинаются счета для платежей в бюджет.

- 403 заявляет о наличии средств управляемых Министерством финансов.

- внебюджетные фонды имеют код 404.

- коды 405 и 406 встречаются в счетах государственных организаций.

- все юридические лица, индивидуальные предприниматели начинают счета с кода 407.

- номер 408 присваивают счетам частных лиц.

- ряд с 411 до 419 занимают вклады гос. структур.

- юр. лица хранят деньги на счетах, начинающихся с 420, 421 и 422.

- 423 – это депозит частного лица, резидента РФ.

- 424 – вклад, принадлежащий иностранной организации.

- 425 – депозит иностранца, физического лица.

- банки хранят средства на счетах под кодом 430.

- ценные бумаги учитываются на счетах с началом от 501 до 526.

Второй блок из двух цифр добавляет определенности первым трем.

- финансовые организации имеют код 01.

- ОАО и ЗАО – 02.

- некоммерческие объединения – 03.

- 04 – особенный случай, эти цифры на пятом и шестом месте в номере счета говорят о том, что их назначение состоит в финансировании собраний и выборов.

Примеры: некоммерческое общество может иметь счет с началом 40703, а счет ЗАО будет начинаться с 40702.

Шестая и седьмая цифры в счете, сообщают, в какой валюте хранится его содержимое. Для примера:

- 156 – китайский юань

- 344 – гонконгский доллар

- 810 и 643 – российский рубль

- 840 – доллар США

- 978 – евро

- 980 – украинская гривна

Узнать курсы валют

Четвертый блок, из одной цифры, расшифровке посторонними не подлежит. Сами владельцы счетов его смысл тоже не понимают. Эта цифра – контрольная, ей пользуются работники банков для проверки правильности номера расчетного счета.

Пятый блок из 4 цифр – номер банковского отделения, в котором первоначально регистрировался счет. Чтобы ориентироваться по нему, нужно знать номера подразделений разных банков. Здесь есть одно, общее для всех счетов правило – если блок состоит из четырех нулей, значит р/с открывался в главном офисе банковского учреждения.

Последний блок из 7 цифр создается в каждом банке России по внутренним принципам. Этот блок индивидуален для каждого клиента. Если предыдущие блоки можно было бы сравнить с фамилией, то последний – подобен личному имени клиента. Общее правило – в одном банке не может быть «тезок» с одинаковыми «именами».

Правильность расчетного счета организации можно проверить через интернет. Но всем, кто самостоятельно совершает платежи с расчетного счета, лучше сохранять уже проверенные счета и прочие реквизиты контрагентов в памяти компьютера.

bankiros.ru

Расчётный счёт — Википедия

Материал из Википедии — свободной энциклопедии

Расчётный счёт (теку́щий счёт, счёт до востребования, чековый счет) — учётная запись, используемая банком или иным расчётным учреждением для учёта денежных операций клиентов. Текущее состояние расчётного счёта, как правило, соответствует сумме денежных средств, принадлежащих клиенту.

Обычно эти счета не используют с целью получения пассивного дохода (процентов) или с целью сбережений. Основная цель использования расчётного счёта — надёжный и быстрый доступ к средствам по первому требованию через разнообразные каналы передачи распоряжений. При этом клиент может вносить или забирать любое количество средств в любое время. Поскольку деньги доступны по требованию, эти счета иногда называют счетами до востребования. Термин «текущий счёт» обычно относится к счетам физических лиц для совершения расчётных операций, не связанных с предпринимательской деятельностью или частной практикой.

В одном банке может быть открыто несколько расчётных счетов для одного клиента, различающихся валютой счёта и целевым назначением денежных средств, аккумулируемых на них.

В современной банковской практике расчётными называются счета в национальной валюте «до востребования» клиентов-юридических лиц. Счета физических лиц, предназначенные для расчётов, именуются текущими.

Структура расчётного счётаПриложение 1 к Положению Банка России от 16 июля 2012 г. N 385-П «О правилах ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации» устанавливает, что номер банковского расчётного счёта представляет собой двадцатизначное число, в котором:

ААА—ББ—ВВВ—Г—ДДДД—ЕЕЕЕЕЕЕ (для удобства разделён дефисами, в реальной практике дефисы не используются):

- ААА (1—3-я цифры) — номер балансового счёта первого порядка;

- ББ (4—5-я цифры) — номер балансового счёта второго порядка;

- ВВВ (6—8-я цифры) — код валюты, проставляемый в соответствии с Общероссийским классификатором валют ОКВ, за исключением кода 810, который был заменён в ОКВ на код 643, но в структуре внутрироссийских счетов был оставлен;

- Г (9-я цифра) —

ru.wikipedia.org

40802810 что за расчетный счет

Отправлено 23 Декабрь 2014 — 20:11

WMID прикрпелен к счету в альфа банке ИП.

При формировании платежа на счет ИП на Шаге 1(Реквизиты получателя )выскакивает такая ошибка

Ошибка

Операции вывода на счет вида 40802810………… недоступны. Вывод может выполняться только на расчетный счет физического лица.

Вывод делаю тут

https://banking.guar…yment.aspx?id=0

В чем проблема?

Отправлено 23 Декабрь 2014 — 20:43

Странно. Это номер «карточного» счета частного лица в Альфа-Банке.Операции вывода на счет вида 40802810………… недоступны.

В личных сообщениях не консультирую, на «ау» и прочие «ты тут» не отвечаю, все вопросы только в топиках.

Отправлено 24 Декабрь 2014 — 05:27

Брехня. Или, скорее, невнимательность (глаз замылился). Или невнимание к деталям.Это номер «карточного» счета частного лица в Альфа-Банке.

Согласно положению № 385-П ЦБ РФ 40802… =Физические лица – индивидуальные предприниматели .

А сервису нужен 40817 =Физические лица . Просто. Не коммерсанты.

Я думаю, автору поможет добиться желаемого payments.webmoney.ru

Если, конечно, он не создаст в Альфа-Клике для простых «физиков» банальный счёт-цель, ну или не задействует в качестве пункта назначения карту, оформленную на обыкновенное физ.лицо Реферально-партнёрские ссылки и откровенная (само)реклама на форуме допускаются тольков личной подписиОтправлено 24 Декабрь 2014 — 09:19

У меня карта альфа-банка на частное лицо, не ИП, но с номером счета, как у ТС!Согласно положению № 385-П ЦБ РФ 40802… =Физические лица – индивидуальные предприниматели .

А сервису нужен 40817 =Физические лица . Просто. Не коммерсанты.

В личных сообщениях не консультирую, на «ау» и прочие «ты тут» не отвечаю, все вопросы только в топиках.

Отправлено 24 Декабрь 2014 — 09:53

Вывод нужен только на счет Индивидуального предпринимателя.Я думаю, автору поможет добиться желаемого payments.webmoney.ru

Если, конечно, он не создаст в Альфа-Клике для простых «физиков» банальный счёт-цель, ну или не задействует в качестве пункта назначения карту, оформленную на обыкновенное физ.лицо

По ссылке которую вы дали идет Уплата налогов и штрафов, платежи российским юридическим лицам, нет там никакого вывода в банк на счет ИП. Ниже там есть ссылка (Кроме того, вы можете

произвести платежи на ваш личный банковский счет.) но так она идет опять же на https://banking.guarantee.ru/, где у меня выскакивала ошибка обозначенная в начале.

Отправлено 24 Декабрь 2014 — 10:24

Вы договор перезаключали?Обратитесь, пожалуйста, на [email protected]Вывод нужен только на счет Индивидуального предпринимателя.

Отправлено 24 Декабрь 2014 — 23:29

А не надо зацикливаться на ИП. Надо увидеть пункт Квитанция (свободные реквизиты).Если и там заругается на номер счёта, то другое дело…нет там никакого вывода в банк на счет ИП.

Какая именно карта? Кредитная/дебетовая, Visa/MasterCard, название-тариф?У меня карта альфа-банка на частное лицо, не ИП, но с номером счета, как у ТС!

Скриншот хочу

Реферально-партнёрские ссылки и откровенная (само)реклама на форуме допускаются тольков личной подписи

Отправлено 24 Декабрь 2014 — 23:36

Мастер, дана к товарному кредиту, при возврате кредита на карте появляются деньги (возобновляемый лимит).Я вполне допускаю, что мне присвоили неправильный номер счета.Какая именно карта? Кредитная/дебетовая, Visa/MasterCard, название-тариф?У меня карта альфа-банка на частное лицо, не ИП, но с номером счета, как у ТС!

Скриншот хочу

В личных сообщениях не консультирую, на «ау» и прочие «ты тут» не отвечаю, все вопросы только в топиках.

Отправлено 25 Декабрь 2014 — 01:01

Хм, а может быть так, что счёт карты — это счёт, заведённый на продавца (у которого покупался в кредит товар), который как раз индивидуальный предприниматель?дана к товарному кредиту

Реферально-партнёрские ссылки и откровенная (само)реклама на форуме допускаются тольков личной подписи

Отправлено 25 Декабрь 2014 — 06:42

Хм, а может быть так, что счёт карты — это счёт, заведённый на продавца (у которого покупался в кредит товар), который как раз индивидуальный предприниматель?дана к товарному кредиту

Нет, это мой счет, если верить выписке.

А у продавца счет совершенно иной, это «Ситилинк» (не ИП, а нормальное ЮЛ).

В личных сообщениях не консультирую, на «ау» и прочие «ты тут» не отвечаю, все вопросы только в топиках.

Similar articles:

Где выгоднее открыть расчетный счет для ИП или ООО в 2018 году: обзор тарифов, личный опыт и рекомендации

Перевод денег на расчетный счет ИП и организации — способы пополнения

Как узнать расчетный счет карты «Сбербанка»? Где посмотреть расчетный счет банковской карты «Сбербанка»?

Почему банк может заблокировать ваш расчетный счет?

Как закрыть расчетный счет

tradefinances.ru

Пример расчетного счета. Сколько цифр в расчетном счете, расшифровка

За открытием банковского счета обращаются для незамедлительного доступа к совершению действий со свободными денежными средствами: ввода и вывода наличности без лимитирования, транзакции по необходимым потребностям в пределах аккумулированного объёма.

Подобный способ манипуляций с деньгами у людей принято называть «счётом до востребования». Популярное действие российского гражданина — открыть расчетный счет в «Сбербанке».

На бумажных бланках или в электронном формате человек сталкивается с реквизитами регулярно при:

- открытии счета;

- внесении коммунальных платежей;

- платеже за образовательные и медицинские услуги;

- оплате налогов на недвижимость;

- исполнении штрафных санкций.

При заполнении многочисленных формуляров потребитель использует пример расчетного счета.

Интродукция конструкции

Люди во время оформления квитанций и бланков не подсчитывают сколько цифр в расчетном счете. Просто переписывают сведения с образца, выложенного в зале для обслуживания. Вероятность технической ошибки существует. Пропущенная или излишне внесённая цифра превращает реквизиты в недействительные сведения, а бланк – в испорченный листок. Поэтому следует изначально знать, что изучаемый предмет состоит из двадцати цифр.

Для изучения примера расчетного счета возьмём информацию с сайта любого коммерческого предприятия, которое:

- зарегистрировано на территории Российской Федерации;

- является клиентом российского КФУ;

- оперирует валютой платежей – рублями.

Громоздкая последовательность 407 02 810 3 7209 00 19522 предоставляет пользователю набор интересной информации о получателе платежей. Надо только изучить строение конструкции. Здесь показана разбивка по группам для удобства восприятия. Фактически все символы пишутся в формулярах без пробелов.

Структура параметра

Для удобства объяснения:

- разобьём последовательность на группы;

- пронумеруем каждую ячейку;

- заменим существующие значения буквами латинского алфавита.

1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | 12 | 13 | 14 | 15 | 16 | 17 | 18 | 19 | 20 |

N | N | N | M | M | V | V | V | K | F | F | F | F | S | S | Z | Z | Z | Z | Z |

Итак, банковский идентификатор имеет вид:

NNN * MM * VVV * K * FFFF * SS * ZZZZZ

Здесь между группами размещены «звёздочки» для удобства изучения. В договорах, бланках, квитанциях и платёжках череда записывается без промежуточных знаков. Уточним:

NNN — ячейки 1, 2, 3; номер балансового счета I;

MM – символы 4, 5; номер балансового счета II;

VVV – знаки 6, 7, 8; код валюты;

K – порядковая позиция 9; проверочный ключ;

FFFF – числа 10, 11, 12, 13; отделение или филиал КФУ;

SS – знаки в ячейках 14, 15; разновидность счёта;

XXXXX – символы с 16 по 20; лицевой, внутренний банковский ориентир.

Не играет роли, в каком банке расчетный счет открыл получатель или плательщик: цифр всегда двадцать.

Понятие о владельце

Первые три символа NNN содержат сведения о владельце. Комбинации расположены в интервале 102 — 705, где большинство кодов используется внутри банка или для межбанковских операций:

- учёт собственных капиталов, фондов, прибылей и убытков кредитного учреждения ведут на счетах, начинающихся с сочетаний 102 — 109;

- операции с драгоценными металлами и камнями банка и его клиентов применяют триады 203 и 204;

- для межбанковских проводок сформированы регистры 301–329; с этих комбинаций начинаются корреспондентские счета, обозначаемые в документах сокращением «к/с»;

- операции с ценными бумагами отражаются на регистрах 501-526.

Четвёртое Управление

Банки обслуживают не только собственную корпорацию, но и клиентов – физических и юридических лиц. Открытие счета сопровождается извещением о присвоении группы обозначений, по которой идентифицируют клиента. Для операций пользователей созданы инструменты, начинающиеся с цифры «4»:

- 401 – платежи в федеральный бюджет;

- 402 – пополнение местных и региональных бюджетов;

- 403 – операции с прочими средствами Минфина и займами иноземных стран, полученными и выданными;

- 404 – признак социальных фондов – пенсионного, медицинского, социального страхования;

- 405 и 406 — учредителями предприятиям значатся федеральные или местные органы власти;

- 407 — признак коммерческих и некоммерческих организаций, владельцами которых являются частные лица и компании;

- 408 — прочие клиенты;

- 411-425 – для работы с размещёнными в КФУ депозитами граждан и организаций;

- 430 и далее — для учёта внутренних операций КФУ.

Пара MM используется как дополнение к NNN, уточняет информацию о владельце.

Шифр 407 обозначает, что клиент — негосударственное учреждение, а дальше идёт уточнение:

- 40701 – кредитные организации;

- 40702 – коммерческие структуры;

- 40703– некоммерческие структуры;

- 40704 — кошелёк для проведения избирательных кампаний.

Вывод 1. В рассмотренном в начале статьи примере расчетный счет начинается с комбинации 40702, что означает – коммерческая структура, владельцем которой являются частные лица и компании.

Валютный интерес

VVV – код валюты в соответствии с общероссийским классификатором валют. Банк России работает с десятками валют. Коды наиболее востребованных:

- 392 – йена;

- 792 – турецкая лира;

- 810 – советский (российский) рубль;

- 826 – фунт стерлингов;

- 840 – доллар;

- 978 – евро.

Счёта физических лиц в различных валютах выглядят так:

- в рублях – 40817 810 500000012345.

- в долларах – 40817 840 601500067890.

- в евро – 40817 978 001250000014.

Вывод 2. Пример расчетного счета содержит комбинацию 810 — указание на рублёвую валюту.

Контрольная сумма

«K» — это контрольная сумма, проверочный ключ. Параметр рассчитывается по математическим правилам, изложенным в нормативном документе ЦБ РФ о порядке вычисления ключа.

Если все обозначения вписаны верно, то результат обработки совпадёт с контрольным ключом.

Несовпадение означает, что при заполнении реквизитов допущена опечатка, неточность.

Любителям математических шарад рекомендуется для тренировки документ №515 от 08 сентября 1997 года.

Без филиалов не существует

Комбинация FFFF означает филиал КФУ или его отделение, где клиент открыл счет. В стране не зафиксированы случаи банков без филиалов. КФУ может быть зарегистрирован в Австрии, а работать на базе филиалов и отделений в российских городах. Но если бы подобная ситуации сложилась, то на месте десятого – тринадцатого символа стояли бы нули.

Правила формирования последовательности FFFF известны только уполномоченным работникам соответствующего кредитного финансового учреждения и Банку России. Потому что эти правила отражают коммерческую тайну – Систему построения КФУ.

Вывод 3. В рассматриваемом примере группа FFFF имеет значение 7209. Но о том, что это филиал Сбербанка, известно из полных банковских реквизитов предприятия.

Внутренний набор

Читателю теперь известно, сколько цифр в расчетном счете (двадцать). Осталось рассмотреть последние семь разрядов набора.

SS – ZZZZZ – это лицевой номер внутри банка.

Что такое лицевой счет в приложении к расшифровке изучаемого понятия? Это семизначная группа в разрядах 14 – 20. Применяется для учета взаимных платёжных операций с гражданами и учреждениями. Здесь отражаются кредитные и денежные операции с конкретным клиентом.

Два символа SS шифруют вид лицевого счета: до востребования – рублёвый, валютный, накопительный.

ZZZZZ – это определяющая последовательность. Комбинация не несёт характеризующей информации. Это внутрисистемный порядковый номер.

ЦБ РФ в 2017 году издал положение №579-П такое, что лицевой счет различается в нумерации для бюджетных, транзитных, отчетных о финансовых результатах и всех прочих финансовых продуктов.

В структуре бюджетного банковского счета символ бюджетной отчетности занимает ячейки с 14 по 16. Порядковый указатель состоит из четырёх знаков в ячейках с семнадцатой по двадцатую.

Транзитный счет отмечен цифрой «1» в ячейке четырнадцать; знаки с 15 по 20 – порядковый номер.

Символы об ОФР занимают разряды 14 – 18, а для локального учета предусмотрены ячейки 19 — 20.

Единое правило комплектации

Унифицированного подхода к идентификации лицевого номера не существует. У каждого КФУ собственный расклад по группам SS и ZZZZ.

Расчетный счет в «Сбербанке» содержит двадцать цифр, а разрядам 13 и 14 для рублёвого объекта присвоено значение 00.

Вывод 4. В приведённом в начале статьи примере 13 и 14 ячейки имеют значение 00, значит, что счет – рублёвый до востребования, не депозитный и не накопительный.

Расчетный счет в «ВТБ» состоит из двадцати знаков. Формируется по тем же правилам и инструкциям, что и у других российских банков. Единственное различие – лицевой номер, разряды с 14 по 20. Каждое КФУ старается защитить информацию и придумывает собственную схему кодировки.

Банк и карта

Чтобы не было путаницы с картой, следует информацию уточнить:

- 20 знаков – длина номера безналичного кошелька.

- 16 символов – длина номера банковской карты.

Это не совпадающие комбинации и понятия. Для работы с картой с предположительным обозначением 1234 5678 9012 3456 банк обязательно открывает двадцатизначный счёт.

Клиенту при заполнении следует аккуратно и внимательно изучать формуляры, которые именно требуются (реквизиты карты или счета).

Доля безналичных кошельков для одного гражданина не нормирована. Человек может оперировать несколькими объектами в единственном банке или завести по одному в первой топ-двадцатке. Это могут быть рублёвые, долларовые или фунтовые счета.

fb.ru

Расчетный счет 423078 в сбербанке

Каждый клиент банка, который оформляет кредит, договор или открывает вклад в банковской организации, имеет расчетный счет. Это уникальный номер, на котором и хранятся деньги. Счет может быть использован для погашения кредита, т. е. клиент вносит на него деньги, которые после списываются в погашение задолженности. А также индивидуальные счета используются для хранения и накопления денежных средств. Сегодня расскажем, что такое расчетный счет Сбербанка, для чего он нужен и как его узнать.

Расчетный счет

Счета для физических лиц называются текущими, они состоят из 20 цифр. По первым трем цифрам можно определить, для каких целей открыт счет. 408 используется для погашения кредитов, 423 – для депозитных операций.

У одного лица может быть несколько различных счетов. И, кроме того, они могут быть открыты в различной валюте. Чаще всего используются счета в долларах, евро и рублях.

В номере заложена информация о назначении счета, банке, регионе и другая информация. Но у каждого клиента этот номер индивидуален. Он никак, или почти никак, не связан с номером карточки или номером договора о кредите или вкладе.

Поэтому расчетный счет карты Сбербанка отличается от номера «пластика». В карточках, как правило, 16 цифр. Количество цифр зависит от типа платежной системы.

Часто для использования денежных средств, находящихся в банке, достаточно знать номер своей карты. Но в некоторых случаях для совершения каких-либо банковских операций расчетный счет в Сбербанке знать необходимо.

Особенно часто расчетные счета используются юридическими лицами и индивидуальными предпринимателями. С помощью них совершаются взаиморасчеты с контрагентами, поставщиками и клиентами компаний. Какие есть способы узнать о наличии расчетных счетов банка Сбербанк?

Договор

Получить информацию можно, исходя из оформленного договора со Сбербанком, расчетный счет будет находиться в этом документе. Как правило, в самом низу документа указана информация о реквизитах клиента, где и прописан двадцатизначный номер.

Договор составляется в двух экземплярах. Один находится на ответственном хранении в банковской организации, а второй выдается клиенту.

Конверт с картой

Если договор был безвозмездно утрачен, то информация есть и на конверте, который выдавался с картой. Номер будет указан там же, где и Ф. И. О. клиента. Но часто конверты с картой могут быть неактуальны и не выдаваться клиентам банка. Это бывает в тех случаях, когда ПИН-код формируется владельцем карточки самостоятельно, без участия банковской организации.

Обратиться в Сбербанк

Тогда можно непосредственно обратиться в Сбербанк. Это можно сделать двумя способами:

- позвонить на горячую линию;

- обратиться в офис банка.

Если позвонить по телефону, то для получения информации придется ответить на ряд вопросов от специалиста. Поэтому рекомендуется приготовить карту и паспортные данные. Также дополнительно может быть запрошено кодовое слово, обычно это девичья фамилия матери.

При обращении в офис необходимо будет захватить с собой паспорт. Такой способ не является рекомендованным, так как на него может быть потрачено большое количество времени в связи с тем, что в офисе может быть очередь.

«Сбербанк Онлайн»

Более эффективным методом будет получение информации посредством интернета. Такую операцию можно совершить не выходя из дома. Необходимо будет зайти на сайт банка и выбрать услугу «Сбербанк Онлайн».

Ввести свои логин и пароль. Если вы не зарегистрированы в системе, то потребуется пройти процедуру регистрации, которую можно совершить через банкомат или офис Сбера. Попав на главную страницу личного кабинета, вы увидите список оформленных договоров и карт.

Следует выбрать именно тот продукт, который вас интересует, так как счета на каждом будут отличаться. В графе «Расчетный счет» и будет указана требуемая информация. Также данные можно получить и через мобильную версию личного кабинета.

Банкомат

Еще один из способов узнать свой номер счета – это обратиться в ближайший банкомат Сбербанка, благо их достаточно много в любом городе России. При себе потребуется иметь карточку.

Нужно вставить ее в приемник для карт и ввести свой индивидуальный код. Затем выбрать пункт «Операции со счетами, вкладами и кредитами». Здесь будет отражен требуемый номер.

Квитанция об оплате

Еще один хитрый способ – это посмотреть номер в квитанции об оплате, которую вы совершали с помощью карты. Если такие сохранились, то там обязательно указан номер счета, с которого совершались оплаты.

Также для тех, у кого оформлена услуга СМС-информирования, тоже есть еще один способ. Банк может информировать о необходимости внести денежные средства в случае кредита или отправлять эсэмэски при совершении транзакций по карточке. В этих сообщениях тоже указан номер текущего счета.

Информация по банковским продуктам клиента является конфиденциальной (согласно статье Гражданского кодекса о банковской тайне). Поэтому получить информацию не по своему продукту может быть достаточно проблематично.

Поэтому банки всегда рекомендуют обращаться за получением той или иной информации именно клиенту. Таким образом, Сбербанк обеспечивает безопасность для своих клиентов и борется с мошенническими операциями.

romann Но означает ли это, что Вы теперь не можете доехать до работы на той же «Оке»? Нет, не означает.

Правильно.

Поэтому, под указанные Вами операции не нужно закрывать все старые уже открытые счета на балансовом счёте 42301 и переносить с них остатки на новые лицевые счета, открытые на балансовом счёте 40817.

Но, новые лицевые счета, к новым кредитным договорам, наверное, правильнее открывать на 40817.

толстый

По-моему, все упирается в вопрос начисления процентов на остаток. Вы начисляете? Если да, то по-моему, 423, если нет, то 408.

Я встречал три критерия для выбора 42301 или 40817:

1. Принято считать, что на остаток по счёту 42301 банк обязан начислять проценты, а на остаток на счёте 40817 не обязательно начислять проценты.

Думаю, что начислять проценты (любые, как установлены тарифами банка, в т.ч. мизирные) нужно только на те лицевые счета балансового счёта 42301, которые открыты по договору вклада. Но, нельзя ли продолжать открывать счета по договору счёта по отдельным операциям, например, кредитования на балансовой позиции 42301, а другие счета по договору счёта на 40817? Это не единообразно, и не красиво, но запрещено ли прямо Банком России?

2. Принято считать, что за ведение лицевого счёта 42301 по договору вклада банк не может взимать комиссию, а за ведение лицевого счёта 40817 по договору счёта можно взимать комиссию за ведение счёта.

Аргумен такой, что, мол, если договор вклада, то если были операции внесения средств во вклад и возврат банком средств, и если списать комиссию за ведение счёта, то может получиться, ситуация, когда банк возвращает вкладчику средств меньше, чем тот внёс во вклад, что будет противоречить Гражданскому кодексу.

Но, ведь, с другой стороны нигде нет законодательных ограничений на право банка устанавливать свои публичные тарифы на любые операции (кроме платежей в бюджет и т.п. органы и, по-моему, за валютный контроль), поэтому, клиент заранее соглашается (поручает банку) оплачивать банку любые его услуги…

Вот, если брать дополнительную комиссию за досрочный возврат вклада (больше, чем сумма начисленных процентов по этому вкладу) — это будет нарушение, потому, что это «искусственное» снижение суммы выдаваемого вклада, т.е. не возврат вклада полностью, на мой взгляд.

3. При оформлении договора счёта (40817) нужно заводить карточку образца подписи клиента, а при оформлении договора вклада (42301) не нужно. Этот аргумент имее место быть, особенно, если жалко потратить лишний лист бумаги.

romann Вопрос в возможности безналичного перечисления с 423 счета.

Думаю, что с введением 40817, с 423 можно перечислять безналично самому себе в другой банк (возврат вклада, по аналогии с юридическими лицами возврат депозита из одного банка со счёта 42201 в другой банк на счёт 40702), либо погашать кредит свой или за другого физического лица (из депозита-покрытия), если выступать поручителем по кредиту (оставлена для банков возможность продебетовать, согласно договора с клиентом, 42301 в корреспонденции со счётом по учёту кредита для погашения кредита) .

gidmoney.ru