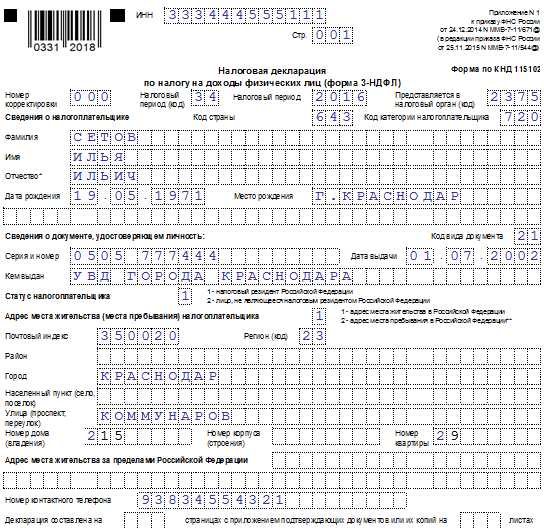

бланк, образец заполнения в 2018 году

05 марта 2018 в 10:54

4179

Все предприниматели, которые применяют общую систему налогообложения составляют декларацию по форме 3-НДФЛ в обязательном порядке. Причем необходимость подачи декларации никак не связана с тем, работал ли предприниматель в текущем году или нет.То есть обязанность по сдаче декларации возникает у коммерсанта всегда, когда он:

- зарегистрирован в статуте бизнесмена;

- не применяет специальных налоговых режимов.

Сдача единой упрощенной декларации для предпринимателя на ОСНО не предусмотрена даже при отсутствии движения денежных средств по расчетному счету.

Декларация 3-НДФЛ утверждена приказом ФНС от 24.12.2014 № ММВ-7-11/671.

Этим же документом установлен порядок заполнения декларации.

В феврале 2018 года форму доработали. Однако, ФНС России указывает на то, что за 2017 год декларацию можно подать на бланке, который еще не был доработан. Об этом прямо указали налоговые органы в своем официальном разъяснении от 01.02.2018 № ГД-3-11/625. Таким образом, за 2017 год декларацию по форме 3-НДФЛ можно сдать как по доработанной форме, так и предыдущей.

Вообще декларация по форме 3-НДФЛ состоит из:

- титульного листа;

- двух разделов 1 и 2;

- листов А – И;

- приложений к декларации.

Но все эти листы бизнесмен по предпринимательской деятельности заполнять не должен.

Состав декларации для ИП на ОСНО

В составе декларации по форме 3-НДФЛ коммерсант включает:

- титульный лист;

- раздел 1 «Сведения о суммах налога, подлежащих уплате (доплате) в бюджет/возврату из бюджета»;

- раздел 2 «Расчет налоговой базы и суммы налога по доходам, облагаемым по ставке»;

- лист В «Доходы, полученные от предпринимательской деятельности, адвокатской деятельности и частной практики».

Остальные листы декларации следует заполнять тогда, когда в этом есть необходимость. Например, предприниматели на общей системе налогообложения имеют полное право на получение имущественного вычета, связанного с приобретение жилой недвижимости.

В этом случае ИП вполне правомерно имеет право заявить такой вычет по листу Д1 «Расчет имущественных налоговых вычетов по расходам на новое строительство либо приобретение объектов недвижимого имущества».

Сумма такого вычета уменьшает базу по налогу на доходы физически лиц, который исчисляет предприниматель со своей коммерческой деятельности.

Порядок сдачи ИП декларации по форме 3-НДФЛ

Предприниматели на общей системе налогообложен

delovoymir.biz

3-НДФЛ для ИП и другие особенности налогообложения

Платит ли ИП НДФЛ?

Что такое 3-НДФЛ для ИП и когда ее нужно заполнять на УСН?

Как заполняется нулевая 3-НДФЛ для ИП на ОСНО – образец

Когда нужна справка 2-НДФЛ для ИП?

Платит ли ИП НДФЛ?

ИП признается физлицом, которое осуществляет предпринимательскую деятельность. Как известно из норм гл. 23 НК РФ, плательщиками подоходного налога являются физические лица — получатели дохода. Таким образом, на первый взгляд, ИП должен производить оплату НДФЛ в бюджет. Однако в связи с тем, что осуществление физлицом предпринимательской деятельности имеет ряд нюансов, однозначно ответить на вопрос: «Платит ли предприниматель такого статуса НДФЛ или нет и нужна ли

Для того чтобы понять, когда ИП все-таки сталкивается с такой обязанностью, предлагаем для начала рассмотреть некоторые вопросы:

- ИП находится на упрощенке, вмененке и прочих спецрежимах, или он работает на ОСНО?

О том, как выбранный ИП режим ведения предпринимательской деятельности влияет на возникновение обязанности по оплате НДФЛ, а также о плюсах и минусах каждого из режимов читайте в статье «Режимы налогообложения для ИП в 2015 году — что применить?».

- Попадает ли полученный ИП доход под перечень доходов от его основной деятельности?

Ответ на указанный вопрос также влияет на факт уплаты НДФЛ. Например, если ИП на упрощенке получил доход от выполнения работ, не заявленных им в учредительных документах, это одна ситуация. И совсем другое дело, если ИП на упрощенке получил доход от своей предпринимательской деятельности.

- Есть ли у ИП наемные сотрудники?

Имея в своем подчинении штат наемных рабочих, ИП становится налоговым агентом по удержанию НДФЛ.

Ознакомиться с исчерпывающими ответами на перечисленные вопросы, а также узнать, какие еще доходы провоцируют уплату НДФЛ, можно в материале «Должен ли ИП платить НДФЛ (случаи и нюансы)?».

Что такое 3-НДФЛ для ИП и когда ее нужно заполнять на УСН?

Определившись с тем, что ИП в ряде случаев все-таки нужно платить налог, ему необходимо об уплаченных и рассчитанных суммах отчитаться в контролирующие органы.

Форма упомянутой декларации для предпринимателей точно такая же, как и для остальных категорий физлиц. Однако сложность возникает с тем, какие доходы следует показать в 3-НДФЛ у ИП: полученные от предпринимательской деятельности и личные доходы физлица или только личные доходы?

3-НДФЛ ИП на УСН требуется только в тех обстоятельствах, когда коммерсант получил доход из источников, не связанных с предпринимательскими функциями, например при продаже частной недвижимости или автотранспортного средства.

Статья «Декларация 3-НДФЛ для ИП: особенности заполнения»

Вы узнаете о правилах ее оформления, а также о сроках представления и ответственности за несдачу отчета.

В декларации 3-НДФЛ у ИП, помимо отражения суммы полученного дохода, также можно показать налоговые вычеты при их наличии. Воспользоваться налоговым вычетом ИП может на тех же условиях, что и любое другое физлицо, но с некоторыми оговорками.

О том, на что следует обратить внимание ИП в случае, если он решит воспользоваться таким вычетом, идет речь в статье «Налоговый вычет при покупке квартиры для ИП (нюансы)»

Следует отметить, что с введением торгового сбора у ИП появилась возможность уменьшить на него налогооблагаемую базу по НДФЛ. При этом необходимо учитывать одну особенность, от которой зависит, когда это сделать возможно, а когда — нет.

Подробности — в нашей статье «Торговый сбор может уменьшить НДФЛ».

А в материале «Торговый сбор в НДФЛ-декларации ИП пока не отражается, но налог на доходы уменьшает» предложен вариант заполнения декларации в случае, если ИП платит торговый сбор.

Как заполняется нулевая 3-НДФЛ для ИП на ОСНО – образец

При отсутствии доходов за отчетный год для заполнения декларации 3-НДФЛ потребуется всего три листа этого отчета: титульный, 1-й и 2-й разделы. Вносить надо лишь сведения. касающиеся идентификации налогоплательщика – личные данные, коды, реквизиты удостоверения личности, адрес проживания. В полях, где должна содержаться информация о величине доходов, ставятся прочерки.

На нашем сайте мы предоставляем возможность скачать образец заполнения нулевой декларации 3-НДФЛ.

Скачать образец

Сдавать в налоговую инспекцию, соответственно, надлежит только эти три заполненных и подписанных листа.

Когда нужна справка 2-НДФЛ для ИП?

Еще один из частных вопросов возникает по справке 2-НДФЛ, которая:

- используется как форма отчета перед налоговыми органами;

- является способом обоснования дохода физлица для различных учреждений.

При этом на практике не всегда бывает понятно, какие доходы попадают в справку 2-НДФЛ и нужно ли ИП представлять ее в налоговые органы, если он является работодателем.

Выяснить, какие доходы ИП могут включаться в справку 2-НДФЛ, а какие — нет, поможет наша статья «ИП не вправе платить себе зарплату»

Если же ИП является работодателем, то как ему отчитаться перед налоговыми органами о выплаченных сотрудникам доходах?

Ответ вы найдете в материале «Должен ли ИП платить НДФЛ (случаи и нюансы)?».

Отчитавшись и уплатив НДФЛ в бюджет, важно проконтролировать, что у ИП нет долгов перед государством. Проверить задолженность можно на сайте ФНС.

О том, как это можно сделать, читайте в материале «Предприниматели получат личный кабинет на сайте ФНС».

Форма 3-НДФЛ для ИП может требоваться довольно часто, однако это не единственный документ, который необходим предпринимателю для отчета по НДФЛ. Чтобы правильно определять, какие операции, осуществляемые ИП, следует показывать в налоговых отчетах, предлагаем вам знакомиться с постоянно обновляющимися материалами рубрики

nalog-nalog.ru

образец заполнения, пример, срок уплаты, инструкция

Каждый налогоплательщик обязан вовремя уплачивать установленные законом налоги и сборы. Кроме этого необходимо еще и вовремя отчитаться о доходах, полученных или планируемых. Одним из видов отчета является форма 3-НДФЛ. Данную форму каждый предприниматель, который не имеет наемных работников и использует общую систему налогообложения, обязан сдавать ежегодно до 30 апреля следующего за отчетным периодом года.

Особенности 3-НДФЛ на ОСНО

При открытии деятельности каждый предприниматель должен принять решение по какой системе налогообложения будет строиться его работа и отчетность. Если принимается решение об использовании общей системы налогообложения предпринимателю необходимо вести учет первичных документов, книгу доходов и расходов. Это нужно для того, чтобы подтвердить сведения, указанные в декларации. А также произвести правильный расчет НДС.

С 2017 года, в случае, когда предприниматель не нанимает на работу сотрудников, должен сдавать отчеты по НДС, НДФЛ и налог на имущество (если оно имеется на балансе коммерсанта). Конкретнее это выглядит следующим образом:

- НДС платят по разным ставкам. Это может быть и нулевая ставка, и 10%, а также 18%. Следует знать, что сдавать декларацию по НДС нужно в электронном виде, ежеквартально до 25 числа. При этом оплата налога должна быть произведена каждый месяц;

- НДФЛ составляет 13% от полученной прибыли. Форму 3-НДФЛ необходимо заполнять и сдавать в налоговые органы каждый год. Ставка налога в 13% применяется для предпринимателей, являющимися резидентами. Если же предприниматель, применяющий ОСНО, имеет иностранное гражданство т.е. является нерезидентом, то здесь применяется ставка в 30%;

- На имущество налог составляет от 0,1% до 2%. Этот показатель обычно имеет рыночную стоимость и рассчитывается специалистами. Но здесь есть свой «плюс»: таким образом можно снизить сумму чистой прибыли, а тем самым и налог.

За полученные в 2016 году доходы нужно отчитаться по новой форме 3-НДФЛ в 2017 году.

Нормативное регулирование

За 2016 год сдача формы 3-НДФЛ должна происходить согласно Приказа ФНС России, который вышел 10 ноября 2016 года за номером N MMB-7-11/552@.

За 2016 год сдача формы 3-НДФЛ должна происходить согласно Приказа ФНС России, который вышел 10 ноября 2016 года за номером N MMB-7-11/552@.

Если предприниматель сдаст отчет по старой форме, то такая форма принята не будет налоговыми службами и отчет будет считаться не сданным. Это может повлечь штрафные санкции. Новую форму можно получить в вашей налоговой службе или скачать на сайте фискального органа.

Как заполнить форму

Необходимые данные

По форме 3-НДФЛ должны отчитываться как предприниматели, так и физические лица, получившие определенный доход за прошедший налоговый период и желающие получить вычет. Вместе с формой 3-НДФЛ следует подготовить еще некоторые документы для подачи их в налоговую. Предприниматель должен предоставить:

- Паспорт или другой документ, подтверждающий личность;

- Копию ИНН;

- Если предприниматель помимо своей деятельности продолжает работать в другом месте, следует предоставить справку по форме 2-НДФЛ оттуда;

- Иные документы, подтверждающие доход.

Заполнять бланки необходимо шариковой ручкой печатными буквами.

Облагается налогом доход предпринимателя, который был получен от реализации товара. А также стоимость имущества, полученного безвозмездно от других источников. Во время заполнения документа предприниматель имеет право указать сумму причитающихся ему налоговых вычетов. К таким могут относится социальные, имущественные, профессиональные, а также стандартные налоговые вычеты.

Как правильно заполнить декларацию по форме 3-НДФЛ, узнаете из этого видео:

Инструкция

- Форму 3-НДФЛ налогоплательщик обязан заполнять аккуратно, без исправлений и ошибок. В противном случае фискальная служба может вернуть документ на доработку.

- Не стоит фиксировать листы вместе там, где указан штрих-код.

- Все листы формы необходимо распечатать по отдельности.

- Если сведения по каким-либо вопросам, указанным в декларации у вас отсутствуют нужно поставить прочерк в данном окошечке.

- Декларацию 3-НДФЛ предприниматель должен сдавать лично. В случае, когда это делает его представитель потребуется заверенная нотариусом доверенность.

Нулевая декларация для ИП на ОСНО

При проведении расчетов для уплаты налогов у предпринимателя получился нулевой доход или вообще он ушел в минус. В таком случае потребуется сдать нулевую декларацию. Отчет по форме 3-НДФЛ предприниматель обязан сдавать при нулевых показателях до тех пор, пока предприятие существует. Кроме этого, способы подачи не меняются.

И в случае, когда предприниматель не имеет наемных сотрудников, он обязан предоставить фискальным службам следующие документы:

- Форма 3-НДФЛ;

- Отчет по НДС;

- Сведения для статистики.

Если же при осуществления своей коммерческой деятельности предприниматель принимает на работу сотрудников, то отчеты ему нужно будет сдавать каждый квартал. При чем здесь набор документов несколько иной. Потребуется:

- Сдача справки 4-ФСС;

- Подготовка отчета для РСВ;

- Персонификация сотрудников;

- Декларация по НДС.

Даже если отчетность нулевая, до того момента пока предприниматель работает, ему каждый год нужно будет отчитываться в РОССТАТ.

Бланк 3-НДФЛ можно скачать здесь.

Образец заполнения 3-НДФЛ для ИП на ОСНО

При осуществлении деятельности на ОСНО у предпринимателя будет уходить достаточно много времени на ведение документации и сдачу отчетов в налоговую. Поэтому целесообразно пригласить опытного бухгалтера в свой штат, дабы избегать проблем с проверяющими структурами, а также штрафных санкций за несвоевременную или неправильную подачу информации о полученных доходах.

О правильном занесении доходов в 3-НДФЛ расскажет данный видеоролик:

uriston.com