ЕСХН — что это такое простыми словами?

Обновление: 14 марта 2019 г.

Единый сельскохозяйственный налог (ЕСХН) – это налог, который уплачивается производителями сельскохозяйственных товаров, при их добровольном переходе на данный специальный налоговый режим (п. 1, п. 2 ст. 346.1 НК РФ).

Для того чтобы перейти на спецрежим в виде уплаты ЕСХН, организациям и предпринимателям нужно уведомить об этом налоговую инспекцию по месту своей регистрации (п. 1 ст. 346.3 НК РФ).

Подробнее о том, как перейти на уплату ЕСХН и в какие сроки необходимо подать уведомление в ИФНС, читайте в отдельной консультации.

Если говорить об ЕСХН (что это такое простыми словами), то это спецрежим для производителей сельскохозяйственных товаров, который позволяет платить налог по меньшей ставка, упростить отчетность и документооборот.

ЕСХН: налогообложение

Организации, применяющие специальный налоговый режим для сельскохозяйственных товаропроизводителей, освобождены от уплаты налога на прибыль организаций, налога на имущество организаций, за исключением ситуаций, определенных в п. 3 ст. 346.1 НК РФ. Предприниматели, перешедшие на применение ЕСХН, освобождены от уплаты налога на имущество физических лиц, НДФЛ в отношении доходов, полученных от предпринимательской деятельности, за исключением ситуаций, определенных в п. 3 ст. 346.1 НК РФ.

До 1 января 2019 года сельскохозяйственные товаропроизводители, применяющие ЕСХН, были освобождены от уплаты НДС, за исключением ситуаций, определенных в п. 3 ст. 346.1.Но начиная с 1 января 2019 года, изменение налогового законодательства РФ обязывает организации и ИП, перешедшие на ЕСХН, исчислять и уплачивать НДС в общем порядке в соответствии с гл. 21 НК РФ (п. 12 ст. 9 Федерального закона от 27.11.2017 N 335-ФЗ, Письмо ФНС от 18.05.2018 № СД-4-3/9487@).

Подробнее об изменениях в ЕСХН с 2019 года (последние новости) читайте в отдельной консультации.

Также плательщиков ЕСХН НК РФ обязывает уплачивать транспортный налог и другие налоги (например, водный налог) при наличии у них соответствующих объектов налогообложения.

Единый сельскохозяйственный налог в 2019 году

Расчет ЕСХН производится по итогам полугодия, сумма налога определяется как разница между доходами и расходами, умноженная на ставку налога (п. 1 ст. 346.6, п. 2 ст. 346.7, п. 1, п. 2 ст. 346.9 НК РФ).

Налоговая ставка ЕСХН установлена в размере 6% (п. 1 ст. 346.8 НК РФ). В то же время Законами субъектов могут быть установлены дифференцированные ставки в пределах от 0 до 6% для всех или отдельных категорий налогоплательщиков в зависимости: от видов производимой сельскохозяйственной продукции, от размера доходов, от места ведения предпринимательской деятельности и/или от средней численности работников.

Доходами при ЕСХН признаются доходы от реализации и внереализационные доходы согласно п. 1 ст. 346.5 НК РФ. На какие расходы можно уменьшить доходы при применении ЕСХН, читайте в отдельной консультации

Уплата ЕСХН, а также авансового платежа по нему, производится организациями (ИП) по месту своей регистрации (п. 4 ст. 346.9 НК РФ). При этом авансовый платеж по ЕСХН уплачивается не позднее 25-го числа месяца, следующего за полугодием (п. 2 ст. 346.7, п. 2 ст. 346.9 НК РФ). Сам налог уплачивается не позднее 31 марта следующего года (п. 5 ст. 346.9 НК РФ, п. 2 ст. 346.10 НК РФ).

При прекращении деятельности в качестве производителей сельскохозяйственных товаров уплатить ЕСХН необходимо не позднее 25-го числа месяца, следующего за месяцем, в котором такая деятельность прекращена, согласно уведомлению, направленному в ИФНС (п. 2 ст. 346.10 НК РФ).

Срок уплаты ЕСХН в 2019 году:

| Период | Платеж | Срок уплаты |

|---|---|---|

| За 2018 год | ЕСХН | Не позднее 31 марта 2019 г. |

| За полугодие 2019 года | Авансовый платеж по ЕСХН | Не позднее 25 июля 2019 г. |

| За 2019 год | ЕСХН | Не позднее 31 марта 2020 г. |

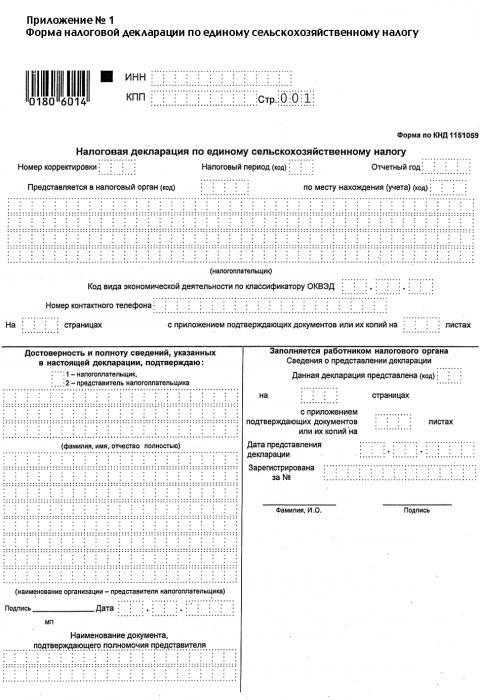

Налоговая декларация по единому сельскохозяйственному налогу

Налоговая декларация по ЕСХН представляется организациями (ИП) на данном спецрежиме по итогам года в налоговую инспекцию по месту своей регистрации в срок не позднее 31 марта следующего года (п. 1 ст. 346.7, п. 1, п. 2 ст. 346.10 НК РФ).

При прекращении деятельности в качестве производителей сельскохозяйственных товаров сдать налоговую декларацию по ЕСХН необходимо не позднее 25-го числа месяца, следующего за месяцем, в котором такая деятельность прекращена, согласно уведомлению, направленному в ИФНС (п. 2 ст. 346.10 НК РФ).

Подробнее о том, по какой форме сдается декларация по ЕСХН за 2018 год, а также о порядке ее заполнения читайте в отдельной консультации.

Также читайте:

ЕСХН. Единый сельскохозяйственный налог . Расчет ЕСХН.

Что такое единый сельскохозяйственный налог

Специальный налоговый режим, который разработан и введен специально для производителей сельскохозяйственной продукции. Единый сельскохозяйственный налог, наиболее выгодный и экономически целесообразный режим налогообложения сельхозпроизводителей.

Для налогообложения к сельхозпродукции относится: продукция растениеводства, сельского, лесного хозяйства и животноводства. В том числе полученная в результате выращивания и доращивания рыб и других водных биологических ресурсов.

Для бесплатного формирования документов необходимых для регистрации ИП и ООО (заявления на регистрацию Р21001-для ИП, P11001-для ООО, заполненной квитанции госпошлины, Устав ООО и т.д.) рекомендуем надежный сервис Регистрация ИП и ООО бесплатно.Применение ЕСХН.

Налогоплательщики сельхозналога

Единый сельскохозяйственный налог могут применять:

- Организации и индивидуальные предприниматели, производящие сельхозпродукцию.

- С 01.01.2017 имеют право применять сельхозналог, организации и индивидуальные предприниматели, оказывающие услуги сельскохозяйственным товаропроизводителям в области растениеводства и животноводства. Это услуги, которые в соответствии с ОКВЭД относятся к вспомогательной деятельности в области производства сельскохозяйственных культур и послеуборочной обработки сельхозпродукции (посев сельхозкультур, обрезка фруктовых деревьев, уборка урожая, выпас скота и пр).

- Рыбохозяйственные организации и ИП, осуществляющие вылов водных биологических ресурсов.

• Организации (ИП), не производящие сельхозпродукцию, а только осуществляющие ее первичную или последующую (промышленную) переработку, не вправе применять сельхозналог.

• Не вправе применять ЕСХН: организации и индивидуальные предприниматели, занимающиеся производством подакцизных товаров, организации, осуществляющие деятельность в сфере игорного бизнеса, а также казенные, бюджетные и автономные учреждения.

Условия применения ЕСХН

- Доход от сельскохозяйственной деятельности не менее 70 %

- ИП и ООО оказывающие услуги сельхозпроизводителям в области растениеводства и животноводства, вправе перейти на уплату сельхозналога, при условии, что доля дохода от реализации указанных выше услуг составляет не меньше 70 %.

- Для рыбохозяйственных организаций и ИП, осуществляющие вылов водных биологических ресурсов, доход от реализации рыбной продукции не менее 70%, а количество сотрудников не должно превышать 300 человек. (подробнее п.2.1 ст.346.2 НК РФ.)

Расчет ЕСХН

Налог ЕСХН = 6%(ставка) x «Доходы — расходы»(налоговая база)

Расходы которые можно учитывать приведены в п. 2-4.1,5 ст. 346.5 НК РФ.

Налоговая база может быть уменьшена на сумму убытка полученного в предыдущих годах. Если убытки были несколько лет, то они переносятся в той очередности, в которой были получены.

Переход на единый сельскохозяйственный налог

- Для перехода на ЕСХН необходимо подать уведомление в налоговый орган ( ИП по месту жительства, организации по месту нахождения).

- При регистрации ИП или организации, уведомление необходимо подать с документами на регистрацию, либо в течение 30 календарных дней после регистрации.

- Действующие ИП и организации могут перейти на ЕСХН только с 1 января следующего года. Для этого необходимо подать уведомление до 31 декабря текущего года.

Уведомление о переходе на систему налогообложения для сельскохозяйственных товаропроизводителей (форма N 26.1-1)

Оплата и отчетность ЕСХН.

| Отчетный период | Налоговый период |

| • полугодие | • календарный год |

1. Платим налог авансом

не позднее 25 календарных дней со дня окончания отчетного периода (полугодия).

2. Платим налог по итогам года

не позднее 31 марта года, следующего за истекшим налоговым периодом.

Уплаченные авансовые платежи засчитываются в счет налога по итогам года.

3. Заполняем и подаем декларацию по ЕСХН

не позднее 31 марта года, следующего за истекшим налоговым периодом.

В случае прекращения предпринимательской деятельности в качестве сельхозпроизводителя декларация представляется не позднее 25-го числа месяца, следующего за месяцем, в котором согласно уведомлению, представленному налогоплательщиком в налоговый орган, такая деятельность им прекращена. Уведомление подается в течение 15 дней после окончания осуществления деятельности.

Скачать:

• Налоговая декларация ЕСХН

• Порядок заполнения декларации ЕСХН

otbiznes.ru

ЕСХН. Единый сельскохозяйственный налог. Плюсы и минусы

Для тех компании и предпринимателей, которые выбрали в качестве основной своей деятельности сельскохозяйственное производство, законодательством РФ предусмотрен специальный Единый сельскохозяйственный налог (ЕСХН).

Единый сельхоз налог: кто может его применять

По закону, применять сельскохозяйственный налог могут ИП и организации, которые занимаются выполнением сельскохозяйственных работ, изготовлением, переработкой и продажей с/х продукции. К сельхозпродукции в данном случае относится продукция сельского и лесного хозяйства, растениеводство, животноводство. Сюда же включается деятельность по промышленному выращиванию и размножению рыб и других биологических ресурсов, как морских, так и речных, прудовых.

Как перейти на сельскохозяйственный налог: требования закона

Перейти на сельскохозяйственный налог не трудно: это происходит на основе добровольного волеизъявления. Для этого достаточно подать в налоговую службу уведомление заданного образца (Форма 26.1-1).

Сделать это можно как в момент постановки предприятия или ИП на государственный налоговый учет, так и в процессе дальнейшей работы. Важным условием является то, что перейти на ЕСХВ с другого налогового режима бизнесмены смогут только с начала следующего календарного года.

История. До 2013 года переход на ЕСХН носил заявительный характер, то есть после обращения предпринимателя или организации в налоговую службу с желанием применять ЕСХН, специалисты налоговой некоторое время рассматривали заявление и по результатам рассмотрения выносили решении о том, имеет ли право тот или иной заявитель применять сельскохозяйственный налог.

Размер налоговой ставки на ЕСХН

ИП и организации, применяющие с/х налог, используют ставку в 6% от дохода, уменьшенного на затраты, произведенные в рамках сельскохозяйственной коммерческой деятельности. Все расходы для снижения налогооблагаемой базы нужно подтверждать документально (чеками, квитанциями, договорами и т.д.).

Условия применения ЕСХН

Единый сельскохозяйственный налог, как и почти все другие виды налогов, требует соблюдения ряда параметров. В частности:

- если предприятие или ИП заняты в рыбном хозяйствовании, то они должны соответствовать следующим условиям:

- доля дохода от рыбного промысла, выращивания, доращивания, размножения рыб и реализации рыбной продукции должна быть не меньше 70% от общего объема прибыли;

- рыболовная деятельность должна осуществляться только на тех судах, которые принадлежат организации или ИП по договорам фрехтования или на правах собственности;

- численность наемного персонала должна быть не выше 300 человек.

Когда нельзя использовать ЕСХН

Для ЕСХН предусмотрены некоторые ограничения, обозначенные в Налоговом кодексе РФ. В частности, единым сельхоз налогом не могут пользоваться:

- ИП и организации, которые производят подакцизные товары и при этом заняты в игорном бизнесе;

- предприятия и ИП не производящие сельскохозяйственную продукцию, а делающие только ее переработку (первичную и последующую).

Помимо этих двух пунктов, применять ЕСХН не имеют права автономные, государственные и бюджетные учреждения.

Преимущества и недостатки ЕСХН

Применение единого сельскохозяйственного налога имеет свои плюсы:

- юридические лица освобождаются от уплаты целого ряда налогов, в т.ч. НДС, налога на прибыль, налога на имущество и т.д.;

- индивидуальные предприниматели на ЕСХН могут не платить НДФЛ (но только в тех случаях, когда нет доходов, подходящих под обложение по специальным ставкам) и налог на имущество физических лиц по тому имуществу, которое используется для коммерческой деятельности;

- возможность совмещения ЕСХН с другими налоговыми режимами: ЕНВД (для юридических лиц) и ЕНВД и ПНС (для ИП). При совмещении налоговых систем нужно вести по ним раздельный бухгалтерский и налоговый учет;

- отсутствие необходимости выплаты минимального налога при убытках, а также возможность перенесения допущенных убытков на будущие налоговые периоды;

- переход на ЕСХН носит уведомительный характер.

Кроме того, важнейшей положительной стороной ЕСХН является простое ведение учета и отчетности, а также двухразовая оплата налога по результатам годового налогового периода (в середине и конце года) и единоразовая сдача отчетности.

Одновременно с этим есть у сельхозналога и некоторые минусы:

- доля доходности от деятельности, связанной с сельскохозяйственными работами, должна быть не ниже 70% от общего объема прибыли;

- список расходов, которые могут снизить налоговую базу меньше, чем на общей системе налогообложения;

- отсутствие возможности делать вычет НДС с приобретаемых товаров, что, в свою очередь, приводит к увеличению затрат.

Сроки оплаты ЕСХН

Оплачивать сельскохозяйственный налог необходимо дважды в год:

- не позже 25 июля по итогам первого отчетного периода (полугодия) – здесь надо выплачивать авансовый платеж;

- не позже 31 марта следующего за отчетным года, по итогам годового налогового периода – с учетом произведенного ранее авансового платежа.

Отчетность по сельскохозяйственному налогу

ИП и организации, применяющие ЕСХН, должны сдавать налоговую декларацию единожды в год. Предприятия должны предоставлять ее в налоговые органы не позднее 31 марта. Индивидуальные предприниматели — до конца апреля. Если коммерческая деятельность, подпадающая под данный налог, прекращается в середине года, то декларацию надо подавать в следующем месяце до 25 числа включительно.

Налоговый учет при сельскохозяйственной налоге: основные правила

При ЕСХН индивидуальные предприниматели обязаны вести Книгу учета доходов и расходов (КУДиР) по строго утвержденной форме. Главными принципами при ее ведении являются:

- необходимость подтверждения доходов кассовым методом;

- необходимость подтверждения расходов. Список расходов, которые могут служить основанием для уменьшения налогоисчисляемой базы, подробно прописан в НК РФ.

Внимание! На ЕСХН убытки, понесенные в прошлых налоговых периодах, могут быть перенесены на будущие периоды, но не далее чем на 10 лет вперед и только в той последовательности, в которой они были получены.

Юридические лица, находящиеся на ЕСХН, для правильного ведения налогового учета обязательно должны пользоваться бухгалтерским учетом.

assistentus.ru

что это такое простыми словами? Особенности налогообложения :: BusinessMan.ru

Кроме стандартных видов налогообложения, НК РФ предлагает ряд необходимых режимов, направленных на упрощение отчетных документов и вычисление налоговых обязательств по каждому из направлений деятельности. Для стимуляции производителей хозяйственного сектора может применяться схема ЕСХН, то есть единого сельскохозяйственного налога, которая отличается пониженной ставкой и прочими преимуществами.

Рассмотрим ЕСХН, что это такое простыми словами.

Что такое ЕСХН?

Сельское хозяйство — одна из самых рискованных областей деятельности, так как на общие показатели убытков и прибыли могут влиять как экономические цифры, так и непредсказуемые факторы, к примеру, катастрофические погодные условия. Использование сельскохозяйственного налога дает возможность не только снижать сумму денежных обязательств, но и применять убытки от совершенной деятельности для понижения налоговых ставок на предстоящие временные отрезки.

Частные особенности

Стратегия уплаты ЕСХН наделяет субъекты возможностью заменять перечень самостоятельных типов денежных переводов единым налогом. В особенности, оплатой сельскохозяйственного налога упраздняется необходимость налога на имущество учреждений, прибыль, а также НДС.

Подобное право появляется лишь в случаях соблюдения специальных условий, так как стратегия ЕСХН может быть применена далеко не для каждого учреждения, работающего в области сельского хозяйства. Важно понимать, что это такое ЕСХН простыми словами.

Согласно статье 346 Налогового кодекса страны возможность совершить переход на переведение платы по ЕСХН появляется при грамотном выполнении следующих требований:

- Налогоплательщик обязан выполнять производство сельхозпродукции, например, растениеводства, животноводства и так далее. Законодательство допускает возможность использования такого режима субъектами, которые добывают водные биологические ресурсы.

- Возможность перехода на режим ЕСХН появляется исключительно в случае, когда доля объемов дохода от сельскохозяйственного производства составляет не менее семидесяти процентов от общего размера полученной предприятием выручки.

- Применение схемы ЕСХН происходит не автоматически, а после отправки уведомления в инспекцию Федеральной налоговой службы.

Необходимо заострить внимание на том, что помимо сельскохозяйственных производителей, зачастую схема ЕСХН может быть использована учреждением, оказывающим необходимые услуги для субъектов аграрного сектора экономики. Но деятельность по переработке продуктов сельского хозяйства не может подпадать под льготную структуру ЕСХН.

По завершении перехода на этот вид налогообложения у производителя сельхозпродукции остается обязанность по оплате страховых взносов за наемных сотрудников предприятия. Вот что это такое — ЕСХН простыми словами.

Нормативно-правовое регулирование

Законодательный контроль режима ЕСХН действует в рамках, прописанных в главе 26 Налогового кодекса Российской Федерации. Этот раздел трактует правила по применению этой схемы, особенности по ведению учета расходов и доходов, а также порядок проведения оплаты авансовых платежей и финальной суммы налога.

Кроме этого, рядом дополнительных актов определяются требования к форме декларации ЕСХН и надлежащий порядок ее заполнения. В особенности, существующий на текущий момент образец декларации, который был утвержден Приказом Федеральной налоговой службы по номеру ММВ-7-3/384 с изменениями, вступившими в 2016 году.

Важные преимущества перед другими налоговыми схемами

Несмотря на то, что законодательный режим ЕСХН по некоторым параметрам идентичен различным схемам налогообложения, ему свойственны неоспоримые преимущества.

В особенности, расчеты по уплате ЕСХН производятся по ставке в шесть процентов от общей суммы прибыли, которая уменьшена на величину ежегодных расходов. Более схожую ситуацию предусматривает лишь режим Упрощенной системы налогообложения, хотя по ней шестипроцентная ставка используется без учета произведенных трат.

Помимо этого, отдельным достоинством режима ЕСХН признается возможность применения показателя убытков по результатам года для их переноса на предстоящие отчетные периоды. Когда в конкретном периоде производитель сельскохозяйственной продукции отработал себе в убыток, он имеет право снизить сумму обязательств по налогам в предстоящих годах. В таких целях объем убытков указывается в ежегодной декларации по единому сельскохозяйственному налогу.

Таким образом, при ЕСХН доходы и расходы обязательно учитываются.

Налоговая база и объекты

Для схемы ЕСХН налоговая база признает значение дохода по отчетному периоду, уменьшенного на объем всех расходов. Образование показателей прибыли и трат делается с учетом таких нюансов, как:

- показатели доходных и расходных действий индивидуальных предпринимателей указываются растущим итогом в книге учета, а учреждения фиксируют прибыль и траты в соответствии с общими правилами налогового и бухгалтерского учета;

- информация о прибыли и убытках по итогам первых шести месяцев года применяется для вычисления по авансовым платежам, а итоговые показатели служат основанием для заполнения ежегодной декларации по ЕСХН;

- убытки предыдущих лет снижают объем налоговой базы сельхозпроизводителя при условии, что все эти данные будут внесены в годовую декларацию. Для этого ведется книга доходов и расходов при ЕСХН.

Выходит, что объектом по налогообложению выступает прибыль, полученная производителем сельскохозяйственной продукции, уменьшенная на объем понесенных расходов.

Субъекты схемы ЕСХН

К таковым приравниваются предприниматели и учреждения, которые занимаются производством сельскохозяйственной продукции. Для того, чтобы использовать преимущества режима ЕСХН, субъект обязан указывать осуществляемое им производство в рамках своего единственного либо дополнительного вида деятельности в ЕГРИП и ЕГРЮЛ. В какие сроки ЕСХН уплачивается? Об этом далее.

Какие требования предъявляются при переходе на ЕСХН?

Такой переход выполняется на основании добровольного желания производителя в области сельхозпродукции, которое должно быть зафиксировано в уведомлении, направленном в адрес налогового органа. Этапы перехода на ЕСХН подразумевают некоторые особенности, а именно:

- применение режима ЕСХН выполняется в начале года;

- сельхозпроизводитель направляет заявление в инспекцию Федеральной налоговой службы, что надо сделать не позднее, чем 31 декабря;

- в том случае, если по итогам года размер доходов от сельскохозяйственного производства не будет превосходить семидесяти процентов от всей суммы прибыли, то тогда даже поданное заявление не даст право получить возможность пользования льготными условиями по ЕСХН.

Документ, подтверждающий переход на ЕСХН, оформляется в письменной форме либо с применением электронного сервиса Федеральной налоговой службы в личном кабинете налогоплательщика. В качестве подтверждения того, что заявление принято, и субъект переведен на выбранный им режим ЕСХН, налоговый орган направляет уведомление.

Как правильно осуществить при ЕСХН заполнение декларации. Разберемся.

Оплата и расчеты

Показатели вычисляются самостоятельно от лица производителя в сфере сельского хозяйства. При этом учитывается вся информация о расходных и доходных операциях календарного года. По результатам первых шести месяцев деятельности проводится расчет суммы авансового платежа, эта цифра должна быть перечислена в бюджет до 25 июля текущего года.

По результатам календарного года происходит заполнение декларации по ЕСХН, ее необходимо предъявить в инспекцию Федеральной налоговой службы не позже, чем 31 марта текущего года. В такой же срок производится оплата конечной суммы налога, в этих целях расчетная цифра по декларации должна быть уменьшена на общую сумму авансового платежа. В том случае, если в годовой декларации отражен убыток, то прежние перечисленные авансовые платежи обязательно будут учтены во время подсчета обязательств по налогу в предстоящих временных периодах.

Взносы по страхованию

Даже по завершении перехода на режим налогообложения ЕСХН у производителя сельскохозяйственной продукции остается обязанность рассчитывать и оплачивать налог на доходы физических лиц (НДФЛ) по отношению к наемным сотрудникам, кроме того, он должен совершать страховые взносы в Пенсионный фонд Российской Федерации. В этих целях субъект сельскохозяйственного производства обязан состоять на учете в организации Пенсионного фонда на стандартных основаниях.

Налоговая декларация по ЕСХН должна быть подана в срок.

В рамках расчета и внесения платы по страховым взносам принимаются к сведению стандартные требования к отчетным периодам, например, к таким как год, квартал, девять месяцев и полугодие и в том числе к требуемым ставкам по страховым взносам. Льготы на снижение суммы страховых перечислений налоговым режимом ЕСХН не предоставляются.

В чем заключается выгода использования единого сельскохозяйственного налога ЕСХН?

Рассуждая о сложности налоговой нагрузки, можно смело заявить, что ЕСХН имеет преимущества как перед общей системой налогообложения, так и перед упрощенной. Если сравнить налоговую базу со ставкой системы, то можно увидеть, что хотя показатель по ЕСХН и УСН являются одинаковыми, налог по упрощенной схеме будет больше, потому что она не берет в расчет расходы по производству. Соотнести ЕСХН по налоговому обременению возможно лишь с упрощенной системой при том условии, что минимально возможная величина будет равна шести процентам, что применимо далеко не повсеместно. А проведение сравнения ЕСХН с общей системой налогообложения вообще того не стоит, так как налоговый показатель ОСНО при похожей налоговой базе оказывается более, чем в три раза выше, и это, еще не учитывая необходимость оплачивать НДС.

При ЕСХН учет доходов и расходов – важное условие.

Государственная поддержка

Давно не секрет, что государственная поддержка производителей в сфере сельского хозяйства выступает на данный момент одним из главных приоритетов, избранных для эффективного развития внутренней экономической политики нашей страны. Собственно говоря, можно считать ЕСХН одним из ключевых инструментов государственной стратегии. Подводя итог, следует заметить, что эта мера была разработана в качестве стимулирующей функции для развития как сельского хозяйства, так и внутренней экономики в целом.

На данный момент специальный налоговый режим ЕСХН не отличается значительной популярностью среди сельскохозяйственных производителей, но уже начинает набирать свои обороты.

Вывод

Таким образом, однозначный вывод напрашивается сам собой, ведь получается, что единая система хозяйственного налогообложения – режим более чем весьма для плательщика выгодный, но лишь в том случае, если он отвечает всем необходимым требованиям законодательства Российской Федерации.

Мы рассмотрели ЕСХН простыми словами. Что это такое, теперь понятно.

businessman.ru

77. Порядок применения и уплаты единого сельскохозяйственного налога (есхн)

Порядок применения ЕСХН. Система налогообложения для сельскохозяйственных товаропроизводителей – единый сельскохозяйственный налог – устанавливается НК РФ и применяется наряду с иными режимами налогообложения.

1) для организаций – замену уплаты налога на прибыль организаций, налога на имущество организаций и единого социального налога уплатой ЕСХН;

2) для индивидуальных предпринимателей – замену уплаты налога на доходы физических лиц, налога на имущество физических лиц и единого социального налога уплатой ЕСХН;

3) для организаций и индивидуальных предпринимателей замену уплаты НДС (за исключением НДС, подлежащего уплате при ввозе товаров на таможенную территорию РФ).

Организации и индивидуальные предприниматели, перешедшие на уплату единого сельскохозяйственного налога, уплачивают страховые взносы на обязательное пенсионное страхование. Налогоплательщики не освобождаются от исполнения обязанностей налоговых агентов.

Налогоплательщиками признаются сельскохозяйственные товаропроизводители, производящие сельскохозяйственную продукцию или выращивающие рыбу, осуществляющие ее первичную и последующую переработку (промышленную) и реализующие эту продукцию или рыбу, при условии, что в общем доходе доля дохода от реализации произведенной ими сельскохозяйственной продукции или выращенной рыбы, включая продукцию ее первичной переработки, составляет не менее 70 %.

Порядок исчисления и уплаты ЕСХН. ЕСХН исчисляется как соответствующая налоговой ставке процентная доля налоговой базы.

Налогоплательщики по итогам отчетного периода исчисляют сумму авансового платежа по единому сельскохозяйственному налогу исходя из налоговой ставки и фактически полученных доходов, уменьшенных на величину расходов, рассчитанных нарастающим итогом с начала налогового периода до окончания полугодия.

Авансовые платежи по единому сельскохозяйственному налогу уплачиваются не позднее 25 календарных дней со дня окончания отчетного периода. Уплаченные авансовые платежи по единому сельскохозяйственному налогу засчитываются в счет уплаты единого сельскохозяйственного налога по итогам налогового периода.

Уплата единого сельскохозяйственного налога и авансового платежа по единому сельскохозяйственному налогу производится по местонахождению организации (месту жительства индивидуального предпринимателя).

Единый сельскохозяйственный налог, подлежащий уплате по итогам налогового периода, уплачивается налогоплательщиками не позднее срока, установленного для подачи налоговой декларации. Налоговые декларации представляются в налоговые органы по истечении отчетного и налогового периодов: организациями – по месту своего нахождения; индивидуальными предпринимателями – по месту своего жительства. Плательщики налога представляют налоговые декларации: по итогам отчетного периода – не позднее 25 календарных дней со дня окончания отчетного периода; по итогам налогового периода – не позднее 31 марта года, следующего за истекшим налоговым периодом.

studfiles.net

Единый сельскохозяйственный налог — Википедия

Материал из Википедии — свободной энциклопедии

Текущая версия страницы пока не проверялась опытными участниками и может значительно отличаться от версии, проверенной 19 февраля 2016; проверки требует 1 правка. Текущая версия страницы пока не проверялась опытными участниками и может значительно отличаться от версии, проверенной 19 февраля 2016; проверки требует 1 правка.

ЕСХН (Единый сельскохозяйственный налог) — замена уплаты налога на прибыль организаций, НДС (за исключением налога, подлежащего уплате в соответствии с НК и ТК РФ) и налога на имущество организаций и страховых взносов.

Федеральным законом от 11 ноября 2003 г. N 147-ФЗ была принята новая редакция главы 26.1 НК РФ (схему-конспект предлагаемой системы налогообложения для сельхозпроизводителей см. на с. 4 «ЭЖ» N 52, 2003 г.) На всем протяжении периода реформирования экономики государство пыталось создать для сельскохозяйственных товаропроизводителей механизм налогообложения, максимально учитывающий особенности их производства. В результате было принято решение о переводе их на единый сельскохозяйственный налог, воплотившееся в главе 26.1 НК РФ, принятой Федеральным законом от 29 декабря 2001 г. N 187-ФЗ. При этом введение такого режима предусматривалось законодательными актами субъектов РФ (ст. 346.1 Кодекса). Однако из-за сложности применения нового механизма налогообложения единый сельскохозяйственный налог (далее — ЕСХН) ввели только несколько регионов. Это было связано с тем, что исчислять налог предлагалось с кадастровой стоимости 1 га сельскохозяйственных угодий, которая во многих регионах не была разработана. Поэтому Федеральным законом от 11 ноября 2003 г. N 147-ФЗ принята новая редакция главы 26.1 НК РФ, принципиально отличающаяся от ранее действующей. При её разработке были в значительной степени учтены положения главы 26.2 Кодекса об упрощенной системе налогообложения.

Индивидуальные предприниматели, перешедшие на уплату ЕСХН, уплачивают страховые взносы на обязательное пенсионное страхование в соответствии с законодательством РФ.

Правила, предусмотренные настоящей главой 26.1 «СИСТЕМА НАЛОГООБЛОЖЕНИЯ ДЛЯ СЕЛЬСКОХОЗЯЙСТВЕННЫХ ТОВАРОПРОИЗВОДИТЕЛЕЙ», распространяются на крестьянские (фермерские) хозяйства. Сельскохозяйственными товаропроизводителями считаются производители с/х продукции и выращивающие рыбу, её переработку и реализующие эту продукцию, при условии, что в общем доходе доля дохода от реализации произведенной ими с/х продукции и выращенной ими рыбы, составляет не менее 70 %.

Не вправе перейти на уплату ЕСХН:

- организации и индивидуальные предприниматели, занимающиеся производством подакцизных товаров;

- организации, осуществляющие деятельность по организации и проведению азартных игр;

- казенные, бюджетные и автономные

учреж

ru.wikipedia.org

Условия применения ЕСХН для ООО в 2019 году: правила перехода и виды деятельности

Условия применения ЕСХН

В системе налогообложения ООО, согласно действующему в РФ налоговому законодательству, можно применить специальные налоговые режимы. К такой форме налогообложения относится единый сельскохозяйственный налог. Ставка налога составляет всего 6% от суммы дохода юридического лица, платежи по нему производятся 2 раза в год. Применение ЕСХН доступно ограниченному кругу ООО. Это должны быть хозяйственные субъекты, работающие в области сельского хозяйства и соответствующие критериям, определенным в главе 26.1 НК РФ.

Плательщиками ЕСХН в 2017 году могут стать ООО, доля дохода которых в сумме общей выручки от производства, переработки и реализации сельскохозяйственной продукции составляет не меньше 70%, а так же рыбные хозяйства. Численность последних не может превышать 300 человек, а ловля рыбы должна производиться на собственных или зафрахтованных суднах. Важнейшим условием применения ЕСХН является производство продукции.

Внимание, акция! Получите бесплатную консультацию прямо сейчас по телефонам горячих линий!

- Для Москвы и Московской области:

- Для Санкт-Петербурга и Ленинградской области:

Заявки и звонки принимаются круглосуточно и без выходных дней.

Перечень продукции, которую можно отнести к сельскохозяйственной, определен Постановлением Правительства № 458, принятом в июле 2006 года, и статьей 346.2 НК РФ.

Так же, как ЕНВД и УСН, ЕСХН освобождает его плательщиков от уплаты налогов на прибыль, имущество и НДС по торговым операциям, осуществляемым на внутреннем рынке страны. С 2017 года ЕСХН смогут применять для налогообложения своей хозяйственной деятельности и ООО, занимающиеся оказанием вспомогательных услуг в области сельскохозяйственного производства и послеуборочной обработки его продукции. Государственной Думой РФ в июне 2016 года принят соответствующий ФЗ № 216, который начнет действовать с 2017 года.

Все ООО, желающие применить для своего налогообложения ЕСХН должны подать в свой налоговый орган соответствующее уведомление не позднее 31 декабря текущего года. Уведомление о применение ЕСХН (посмотреть и скачать можно здесь: [Образец уведомления о применении ЕСХН]) вновь созданными ООО подаются в течение 30 дней с момента их регистрации.

Ограничения на применение ЕСХН

Действующее законодательство не позволяет применять для целей своего налогообложения ЕСХН ООО, производящим подакцизные товары, занимающиеся игорным бизнесом или те, в чьей выручке доля от реализации сельхозпродукции составляет меньше 70%. Ограничения по численности работников устанавливаются только для рыбохозяйственной деятельности. Она не должна превышать 300 человек. Не могут применять ЕСХН ООО, занимающиеся только переработкой сельскохозяйственной продукции.

Все юридические лица, нарушившие в ходе своей деятельности ограничения, установленные законом для плательщиков ЕСХН, теряют право на применение специального налогового режима. Об изменении оснований для использования ЕСХН они должны уведомить налоговую инспекцию по месту своей регистрации не позднее 15 дней с момента возникновения соответствующих обстоятельств. Посмотреть и скачать можно здесь: [Образец уведомления об утрате прав на ЕСХН].

Декларация по налогу подается в срок до 25 числа следующего за периодом утери права. Потеря права на применение ЕСХН автоматически переводит налогоплательщика на ОСНО.

Заключение

- ЕСХН относиться к специальным налоговым режимам.

- Ставка налога установлена на уровне 6% и может быть изменена региональной законодательной властью. Платежи по налогу производятся два раза в год.

- ЕСНХ нельзя совмещать с другими системами налогообложения ООО.

- Применить специальный налоговый режим могут только те ООО, в выручке которых доход от производства, переработки и реализации сельскохозяйственной деятельности составляет не меньше 70%.

- Ограничение по численности работников при применении ЕСХН распространяется только на ООО, занимающиеся рыбохозяйственной деятельностью.

- Нарушившие критерии, предъявляемые действующим законодательством к плательщикам ЕСХН, ООО автоматически лишаются права применения специального налогового режима и переводятся на ОСНО.

- ЕСХН освобождает ООО от уплаты налогов на прибыль и имущество. Юридическое лицо получает право не платить НДС с продаж товара на внутреннем рынке страны.

- Существуют два способа перехода на ЕСХН, определенные действующим законодательством, которыми могут воспользоваться ООО. Первый — при регистрации ООО, второй — общий порядок.

Наиболее популярные вопросы и ответы на них по условиям применения ЕСХН для ООО

Вопрос: Что принимается за налогооблагаемую базу ООО при ЕСХН?

Ответ: Ставка по ЕСХН установлена в соответствии со статье 346.8 НК РФ и может быть изменена органами местной власти. Для исчисления налога принимается выручка ООО от реализации продукции и внереализационные доходы, уменьшенные на сумму фактически произведенных хозяйствующим субъектом расходов. В сумму дохода не включаются целевые поступления и субсидии.

В случае получения убытков в процессе хозяйственной деятельности налогоплательщики подают в налоговую инспекцию записку с пояснениями причин полученного результата.

Список законов

Образцы заявлений и бланков

Вам понадобятся следующие образцы документов:

Вам могут быть интересны следующие статьи:

Остались вопросы и ваша проблема не решена? Получите бесплатную консультацию у юристов прямо сейчас

Внимание, акция! Получите бесплатную консультацию прямо сейчас по телефонам горячих линий!

- Для Москвы и Московской области:

- Для Санкт-Петербурга и Ленинградской области:

Заявки и звонки принимаются круглосуточно и без выходных дней.

Сохраните статью себе!

busines-suport.ru