Как встать на учет в качестве плательщика ЕНВД?

Для того, чтобы организация или предприниматель могли использовать специальный налоговый режим ЕНВД необходимо встать на учет в качестве налогоплательщика в соответствии с порядком, установленным законодательством. Наряду с этим должны выполниться определенные условия. Рассмотрим порядок действий, которые необходимо совершить.

Оглавление статьи

Где регистрировать плательщика ЕНВД

Организацию или предпринимателя необходимо регистрировать как плательщик Единого налога в ФНС, отвечающей за муниципальное образования, в котором располагается точка ведения деятельности. Только после этого можно вести деятельность, попадающую под этот специальный режим в соответствии с базовой доходностью по соответствующему виду деятельности. Если у организации будет несколько обособленных подразделений, к примеру, в разных районах города, то ставится на учет каждая из них в своей налоговой инспекции, соответственно и отчет отправляется по каждой отдельно.

Для некоторых видов деятельности есть исключения, по которым плательщик встает на учет в одной ФНС по адресу места нахождения (НК РФ ст.346.28, п.2):

- Если осуществляет пассажирские и грузовые перевозки.

- Занимается разносной или развозной торговлей.

- В случае размещения рекламы на транспортных средствах.

Однако на определенные виды деятельности в некоторых муниципальных районах есть ограничение по применению данного специального режима, в результате которого перейти на уплату налога не получится по месту нахождения организации. В результате можно использовать либо упрощенку, либо общую систему. Или же как вариант, зарегистрировать налогоплательщика по тому муниципальному образованию, в котором таких ограничений нет.

Порядок регистрации в ФНС

Заявление необходимо подать в пятидневный срок с момента начала ведения соответствующей деятельности (в соответствии с НК РФ ст. 346.28, п.3). Дату начала деятельности необходимо указать в подаваемом заявлении, данные формы применимы с 1.01.2013 года.

После получения установленного заявления ФНС должна зарегистрировать организацию (ИП) в пятидневный срок в качестве плательщика единого налога, о чем письменно известить в письме.

Важно! Датой постановки на учет будет дата начала ведения деятельности, указанная в заявлении.

Обращаем ваше внимание на то, что регистрацию необходимо проводить по каждому возникшему основанию уплаты данного налога, даже если уже в определенной налоговой плательщик зарегистрирован по другому основанию. Не встав на учет применение данного налогового режима запрещено.

Пример

Организация зарегистрирована в г. Новороссийске, где у нее имеется помещение, по местонахождению которого она стоит на учете в ФНС.В новом сезоне решено было поставить торговый автомат в этом районе г. Новороссийск, который продает журналы и газеты.Данная деятельность не подразумевает открытие обособленного подразделения, но основания ведения деятельности разные, в связи с этим в ФНС было направлено заявление о постановке на учет в качестве плательщика ЕНВД по форме ЕНВД-1 по новому основанию, в котором был указан адрес размещения торгового автомата.

Создание обособленного подразделения

Организация открывающая обособленные подразделения должна встать его на учет по месту нахождения в ФНС соответствующего района. Такая обязанность возникает не зависимо от того стоит ли уже на учете организация по другим основаниям или не стоит (в соответствии с НК РФ, ст.83, абз.2, п.1; абз.1, п.4). Данное мнение изложено и в письме Минфина №03-11-06/3/60 от 16.08.2012.

Для того, чтобы поставить организацию на налоговый учет в ФНС по месту расположения ее обособленного подразделения (исключение составляют филиалы и представительства) необходимо подать сообщение по форме №С-09-3-1 , утвержденной по приказу ФНС РФ №ММВ-7-6/362 от 09.06.2011. Дополнительных документов, которые подтверждают создание такого подразделение предоставлять нет необходимости.

Далее налоговая инспекция самостоятельно проведет процедуру постановки на учет на основании сведений ЕГРЮЛ, что предусмотрено НК РФ ст.84, абз.2, п.2; абз.1 п.4.

Если на момент создания обособленного подразделения налогоплательщик уже состоит на учете в данном муниципальном образовании как плательщик единого налога, то повторная регистрация уже будет не нужна (описано в письме Минфина №03-11-06/3/60 от 16.08.2012). Достаточно лишь предоставить сообщение по форме №С-09-3-1.

Сообщение можно предоставить следующим образом:

- Через представителя.

- Заказным письмом по почте (с описью вложения).

- С помощью телекоммуникационных средств связи.

Пример

ООО «Салют» занимается оптовой торговлей инструмента в Г. Балашиха, МО и состоящая на налоговом учете по общей системе налогообложения в данном муниципальном образовании. Отдел развития решил открыть розничную точку продаж, как обособленное подразделение, осуществляющую деятельность в том же районе, состоящим в одной и той же ФНС. Поэтому организация подала свою налоговую сообщение о создании обособленного подразделения по указанной форме и заявление по форме ЕНВД-1.

Так же будет полезна следующая информация по единому налогу:

Порядок заполнения декларации.

Базовая доходность и порядок расчета налога.

[us_separator size=”small” thick=”2″ color=”primary”]

infportal.ru

Как осуществляется постановка ип на енвд?

Как осуществляется постановка ИП на ЕНВД? Многих бизнесменов интересует данный вопрос. Единый налог на вмененный доход (ЕНВД) — это особый налоговый режим, при котором плательщику рассчитывается определенный (возможный) налог на доход. Органы налоговой инспекции сами делают расчет суммы сбора от вида занятости. Уплата этого налога позволяет избавиться от других выплат.

С 1 января 2013 года налог перестал быть необходимым, и теперь бизнесмены самостоятельно решают, какой режим налогообложения им выбрать, поэтому писать заявление на ЕНВД или нет, решают только они.

Как встать на учет?

Как происходит постановка ИП на ЕНВД? Эта проблема интересует каждого бизнесмена, недавно начавшего предпринимательскую деятельность по оказанию услуг или выполнению некоторых работ, и который попадает под действие этого режима.

Постановка ИП на учет ЕНВД начинается с обращения в налоговую.

При условии, что ИП ранее не пользовался этой системой, он подает заявление по добровольному желанию. Если ИП хочет перейти на данную систему, то он должен принести заявление в инспекцию по месту нахождения предпринимательской деятельности.

Но в некоторых видах деятельности вставать на учет требуется по расположению места жительства ИП или нахождению компании. Например, при размещении рекламы на транспорте, торговле, осуществлении грузоперевозок, доставке газет, то есть привязанность к определенной территории.

ИП на учете единого налога на вмененный доход, в течение не более, чем 5 рабочих дней со дня начала действия указанного режима, подает обращение по форме № ЕНВД-2 (для индивидуальных предпринимателей). Отсчет начинается со дня фактического действия этого режима.

Каждым ИП постановка на учет ЕНВД осуществляется следующим образом. Данная форма самостоятельно заполняется плательщиком. В бланке заявления указывается дата начала действия специального режима, так как именно с этого времени индивидуальный предприниматель будет зарегистрирован в лице плательщика вмененного сбора.

Вернуться к оглавлению

Какие документы нужны для постановки ИП на учет ЕНВД

Документы, требуемые при оформлении заявления для постановки на учет для системы:

- паспорт гражданина Российской Федерации;

- свидетельство о постановке на учет в лице индивидуального предпринимателя;

- свидетельство о государственной регистрации физического лица в лице индивидуального предпринимателя.

В некоторых случаях вместо налогоплательщика документ может написать его уполномоченный, но при этом у него должна быть нотариально заверенная доверенность на его имя.

С начала года бизнесмен может перейти на единый вмененный налог. В ситуации если ИП состоял на общей системе налогообложения, то подать обращение о переходе можно в любой удобный день. Принести форму ЕНВД-2 можно в конце года, если бизнесмен хочет пользоваться этим режимом с начала будущего календарного года.

Бизнесмены, которые использовали ЕНВД по стоянию на 1 января 2013 года и платили единый налог, но не подавали обращения, могут быть поставлены на учет в лице плательщика. Для этого у них есть 2 решения:

- Подать обращение в налоговые органы по форме № ЕНВД-2.

- Предоставить налоговую декларацию по этой системе.

В этих ситуациях учет будет начинаться с даты постановки на учет, которая указана в заявлении, или же с начала налогового периода, в котором плательщик предоставил налоговую декларацию по ЕНВД.

Вернуться к оглавлению

Порядок оформления заявления по форме № ЕНВД-2

Такая форма строго регламентирована и имеет определенный порядок заполнения. Если эта форма будет неправильно заполнена, то инспектор может ее не принять. Первым делом нужно распечатать документ в двух экземплярах, так как один остается в налоговой, а другой у ИП. Форму заявления можно скачать в интернете, главное, чтобы она была актуальной и действующей.

Заполнение бланка начинается с крайней левой стороны листа. Все строки и ячейки заполняются обязательно, где есть необходимость, ставятся прочерки. В самом верху бланка вписывается ИНН налогоплательщика, номер страницы и код территориального подразделения Федеральной налоговой службы. Потом заносится информация о бизнесмене (Ф. И. О.) построчно печатными буквами и сведения ОГРНИП.

Также вписывается количество страниц, прилагаемых к документу.

Внизу бланка ставится цифра 1 — если обращение пишет бизнесмен, или же цифра 2 — если предоставляется уполномоченным лицом. Здесь же представитель должен вписать свои данные (Ф. И. О.), ИНН, номер документа, подтверждающего его права и номер телефона.

Сведения о постановке на регистрационный учет вписывать не требуется, это сделает сотрудник налоговой службы, заполнив свои Ф. И. О. и заверив подписью.

Требуется также заполнить приложение к форме. На обратной стороне бланка ставится код вида предпринимательской деятельности. При заполнении информации о местонахождении основной деятельности вписываются все данные (индекс, полный юридический адрес).

В поле с надписью «Достоверность и полноту сведений, указанных на данной странице, подтверждаю» расписывается лицо, подтверждающее правоту и полноту сведений, указанных в документе.

Заполнять документ можно вручную или же автоматическим способом. Главное, чтобы в заявлении была достоверная информация. После введения всей информации один бланк с отметкой налоговой выдается индивидуальному предпринимателю. По истечении 5 дней ИП может забрать из налоговой инспекции уведомление, где будет написано, что ему разрешено использовать учет ЕНВД.

Что делать, если пропущен срок подачи заявления по форме № ЕНВД-2? В ситуации, когда бизнесмен не подал обращение о постановке в течение 5 дней, он не имеет полномочий уплачивать этот сбор и не должен применять этот режим, на котором находился раньше. Несвоевременная постановка на учет в лице налогоплательщика ЕНВД индивидуальному предпринимателю обойдется штрафом.

moeip.ru

Переход на ЕНВД при регистрации ИП

Обновление: 7 августа 2019 г.

Индивидуальные предприниматели, чья деятельность, как предполагается, будет соответствовать условиям применения налогового режима в виде уплаты ЕНВД, вправе на него перейти. Для этого ИП должен встать на учет в налоговой инспекции в качестве плательщика вмененного налога (ст. 346.26, п. 2 ст. 346.28 НК РФ). Как перейти на ЕНВД, расскажем в данной консультации.

Переход на ЕНВД

Для того чтобы предприниматель мог перейти на уплату единого налога на вмененный доход, данный специальный налоговый режим должен быть введен местными властями в регионе в отношении того вида деятельности, которым занимается ИП в этом муниципальном образовании (п. 1 ст. 346.26 НК РФ).

Переход на вмененную систему налогообложения производится в добровольном порядке по желанию самого предпринимателя при соблюдении им ряда определенных ограничений (например, по численности сотрудников, по предельной величине физического показателя и др.) (ст. 346.26 НК РФ). Какие именно условия должны выполняться предпринимателем для перехода на ЕНВД, читайте в отдельной консультации.

Итак, для того чтобы начать применять вмененку, ИП должен встать на учет в качестве плательщика единого налога. Для этого в ИФНС подается заявление по установленной форме (п. 3 ст. 346.28 НК РФ).

ЕНВД: заявление

Подать заявление на ЕНВД в налоговый орган нужно в течение 5-ти рабочих дней со дня начала применения вмененной системы налогообложения (п. 3 ст. 346.28 НК РФ).

Бланк заявления о постановке ИП на учет в качестве плательщика ЕНВД (форма № ЕНВД-2), а также порядок его заполнения утверждены Приказом ФНС России от 11.12.2012 № ММВ-7-6/941@.

Скачать бланк формы № ЕНВД-2 можно по ссылке.

Как перейти на ЕНВД при регистрации ИП

Переход на ЕНВД одновременно с подачей документов на государственную регистрацию ИП законодательством РФ не предусмотрен.

Однако постановка на учет ИП в качестве плательщика вмененного налога производится на основании соответствующего заявления, которое подается в ИФНС в течение 5-ти дней с даты начала применения вмененной системы налогообложения. Поэтому если предприниматель хочет применять данный спецрежим с момента своей регистрации, то ему нужно будет представить в налоговый орган заявление по форме ЕНВД-2 в течение 5-ти рабочих дней с даты государственной регистрации.

Также читайте:

glavkniga.ru

Как получить уведомление о применении ЕНВД?

Уведомление о применении ЕНВД должен получить каждый налогоплательщик, который решил применять льготный режим налогообложения в виде ЕНВД по отдельным видам деятельности. Уведомление о ЕНВД выдается налоговыми органами после подачи заявления о переходе на данный спецрежим.

Применение ЕНВД

Уведомление о переходе на ЕНВД

Уведомление о ЕНВД: какой действует бланк документа в 2014–2015 и 2016 годах?

Применение ЕНВД

ЕНВД представляет собой специальный режим налогообложения, при котором объектом выступает величина предполагаемого вмененного дохода. До 2013 года применение ЕНВД считалось обязательным по определенным видам деятельности. С начала 2013-го реализация права на применение льготного режима стала добровольной (п. 1 ст. 346.28 НК РФ).

Подробнее об изменениях налогового законодательства по ЕНВД см. в материале «Система налогообложения ЕНВД: плюсы и минусы вмененки».

Уведомление о переходе на ЕНВД

Использование режима, при котором налоги платятся из расчета вмененного дохода, сопровождается обязательной подачей заявления в налоговые органы. В соответствии с п. 3 ст. 346.28 сделать это придется и организациям, и предпринимателям в срок, не превышающий 5 рабочих дней после начала деятельности на данном режиме. За дату постановки на учет будут приняты данные, указанные в заявлении.

Форматы документов закреплены в приказе ФНС РФ от 11.12.2012 № ММВ-7-6/941@. Организации используют заявления по форме ЕНВД-1, предприниматели — ЕНВД-2. Предоставление прочих документов при уведомлении ФНС о переходе на режим ЕНВД не предусмотрено.

На учет вмененщики становятся либо по месту осуществления предпринимательской деятельности (п. 2 ст. 346.28 НК РФ), либо по месту нахождения организации (проживания ИП).

Последнее касается тех видов работ, по которым невозможно предположить точное место их выполнения. Сюда относят услуги по перевозке пассажиров, грузоперевозки, размещение рекламы на транспорте, торговлю развозную и разносную.

Подробнее о процедуре регистрации ЕНВД см. в материале «Постановка на учет в качестве плательщика ЕНВД».

Налоговый орган, в который подано заявление о переходе на режим ЕНВД, выдает налогоплательщику уведомление по ЕНВД о возможности применения специального режима не позднее 5-дневного срока с момента подачи заявления, о чём свидетельствует п. 3 ст. 346.28 НК РФ.

Уведомление о ЕНВД: какой действует бланк документа в 2014–2015 и 2016 годах?

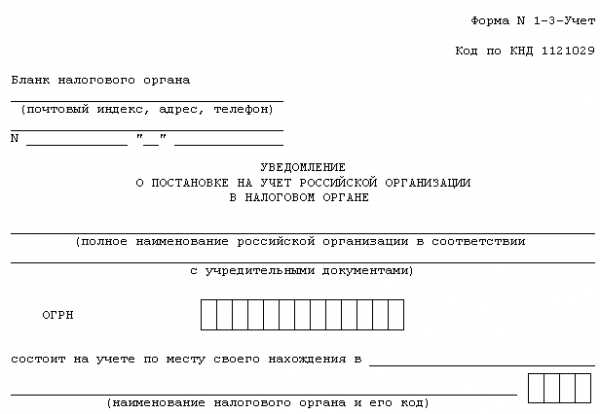

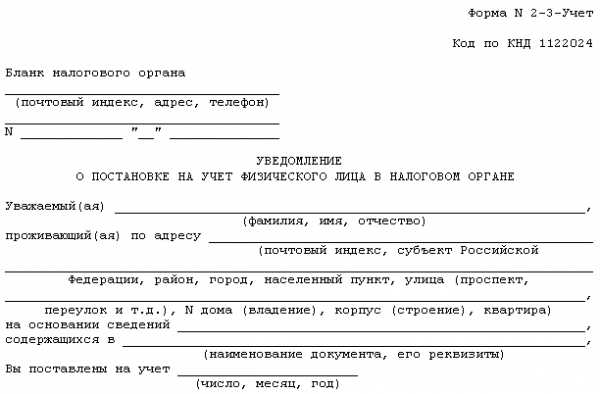

Формы уведомления налогоплательщика о том, что он имеет право использовать спецрежим по исчислению вмененного дохода, утверждены приказом ФНС РФ от 11.08.2011 № ЯК-7-6/488@. Организациям отправляется бланк № 1-3-Учет (по приложению 2 указанного приказа), ИП получают уведомление по форме № 2-3-Учет (в соответствии с приложением 7 приказа).

Скачать бланк № 1-3-Учет

Скачать бланк № 2-3-Учет

Обязанность по постановке на учет по ЕНВД у налогоплательщика существует даже при нахождении его на учете в данной ФНС по каким-либо другим основаниям. Об этом свидетельствует письмо Минфина РФ от 03.06.2009 № 03-11-06/3/154.

Если налогоплательщик не встал на учет в связи с применением ЕНВД, то он не вправе уплачивать этот налог и должен применять ту систему налогообложения, на которой находился до начала применения ЕНВД (см., например, письмо Минфина России от 27.12.2012 № 03-02-07/2-183). Обнаружив, что субъект работает на вмененке, не перейдя на нее в установленном порядке, контролеры доначислят ему налоги в соответствии с прежним налоговым режимом, насчитают пени и, скорее всего, оштрафуют.

Прекращение использования ЕНВД также сопровождается подачей заявления, на основании которого инспекция выдает уведомление о снятии с учета.

Таким образом, своевременная подача заявлений о постановке или снятии с учета по деятельности, касающейся ЕНВД, дает возможность не уплачивать излишне исчисленные суммы налогов.

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

Подписатьсяnalog-nalog.ru

Как происходит постановка на учет ЕНВД в 2015–2016 годах?

Постановка на учет ЕНВД — 2015-2016 является одним из ключевых моментов, относительно которого у организаций и индивидуальных предпринимателей возникает ряд вопросов. Каковы особенности, сроки и порядок постановки на учет, рассматривается в данной статье.

Место постановки на учет ЕНВД

Ведение ЕНВД в разных муниципальных образованиях: особенности постановки на учет

ЕНВД в пределах одного городского округа

Постановка на учет ЕНВД: сроки

Место постановки на учет ЕНВД

В соответствии с НК РФ (ст. 346.28) те, кто решил применять спецрежим ЕНВД, должны встать на учет в налоговой инспекции, на территории которой будет осуществляться деятельность.

Организации или предпринимателю нужно встать на учет в налоговую инспекцию по месту своего нахождения или регистрации, если они занимаются деятельностью, связанной:

- с рекламой на транспорте;

- транспортными услугами по перевозке пассажиров и грузов;

- розничной разносной торговлей,

Законодательством не предусмотрен порядок действий при постановке на учет, если у организации изменилось место нахождения, а у ИП — место жительства.

В таком случае плательщик налога должен по итогам отработанного периода подать декларацию в налоговую инспекцию, в которую он отчитывался ранее, и сняться там с учета. Затем необходимо встать на учет как плательщику единого налога на вмененный доход уже в новой налоговой инспекции. Такой позиции придерживается в своем письме от 21 августа 2013 года № НД-4-14/15178 ФНС России.

О том, что нового привнес во вмененный налог 2015 год, читайте в статье «ЕНВД: изменения 2015».

Ведение ЕНВД в разных муниципальных образованиях: особенности постановки на учет

Нередки случаи, когда деятельность с применением ЕНВД ведется сразу в нескольких муниципальных образованиях (муниципальных районах, городах федерального значения), где действует несколько налоговых инспекций.

Юридическим лицам следует подать заявление о постановке на учет в качестве плательщика ЕНВД в тот налоговый орган, на территории которого осуществляется деятельность на вмененке (ст. 346.28 НК РФ).

Поскольку городские округа и муниципальные районы представляют собой независимые муниципальные образования, виды деятельности, подпадающие под ЕНВД, и величина коэффициента К2 могут не совпадать (пп. 1, 3 ст. 346.26 НК РФ).

В такой ситуации у организаций и индивидуальных предпринимателей, осуществляющих деятельность на ЕНВД, возникает закономерный вопрос, к какому налоговому органу они будут относиться и каков порядок уплаты налога.

Исходя из ст. 346.28 НК РФ, можно сделать вывод, что на учет необходимо становиться по каждому месту, где осуществляется деятельность на ЕНВД.

Контролирующие органы придерживаются аналогичного мнения (письмо Минфина России от 29.09.2011 № 03-11-06/3/105, ФНС России от 05.02.2014 № ГД-4-3/1895), не принимая во внимание абз. 4 п. 2 ст. 346.28 НК РФ.

Если налогоплательщик все же будет руководствоваться только НК РФ и встанет на учет только в одну налоговую инспекцию, свою позицию придется убедительно аргументировать.

Стоит учесть, что если организация или ИП осуществляет деятельность с применением ЕНВД в одном муниципальном образовании, то в другом он может выбрать для той же самой деятельности иной вид налогообложения (письмо Минфина России от 01.07.2013 № 03-11-06/3/24980).

Если налогоплательщик ведет свою деятельность на вмененке через обособленные подразделения на территории разных муниципальных образований, которые обслуживаются в одной межрайонной налоговой инспекции, он должен подать заявление на постановку на учет в этой же налоговой инспекции (письма Минфина России от 29.05.2006 № 03-11-09/3/277, ФНС России от 05.02.2014 № ГД-4-3/1895).

Процедура постановки вмененщика на налоговый учет описана в статье «Постановка на учет в качестве плательщика ЕНВД».

ЕНВД в пределах одного городского округа

Несколько иной порядок постановки на учет в качестве налогоплательщиков ЕНВД предусмотрен для организаций и ИП, которые ведут деятельность в пределах одного городского округа, но на нескольких внутригородских территориях (например, на территории городов федерального значения Москвы и Санкт-Петербурга).

В этом случае на налоговой учет достаточно встать в одной налоговой службе.

Налогоплательщик в данном случае имеет право встать на учет в налоговом органе по тому месту осуществления деятельности ЕНВД, которое укажет в заявлении о постановке на учет в качестве плательщика ЕНВД.

Данное положение регулируется ст. 346.28 НК РФ. Минфин России в своем письме также подтверждает эту позицию (письма от 24.07.2013 № 03-11-11/29241, от 12.10.2010 № 03-11-11/268).

Распространен случай, когда у индивидуальных предпринимателей разное место жительства и место осуществления вмененной деятельности. В таком случае налогоплательщики обязаны встать на налоговый учет как плательщики ЕНВД в налоговые органы, расположенные либо по месту жительства, либо по месту ведения деятельности. Выбор зависит от вида деятельности (п. 2 ст. 346.28 НК РФ).

О том, каковы особенности ведения вмененной деятельности для индивидуальных предпринимателей, читайте в статье «ЕНВД в 2014–2015 годах для ИП: особенности вмененки».

Постановка на учет ЕНВД: сроки

Организации и индивидуальные предприниматели, которые выбрали для своей деятельности вмененку, обязаны подать в налоговые органы заявление о своем намерении встать на учет в качестве плательщика ЕНВД.

В НК РФ отмечено, что для подачи заявления отводится 5-дневный срок (с 1 января 2013 года). Отсчет начинается со дня начала фактического осуществления вмененной деятельности (п. 6 ст. 6.1, п. 3 ст. 346.28 НК РФ).

Переход на ЕНВД происходит по желанию юридического или физического лица с даты, указанной в заявлении (ст. 346.28 НК РФ). Так что день начала фактического осуществления вмененной деятельности не всегда будет являться днем формального перехода на единый налог на вмененный доход.

Датой постановки на налоговый учет будет считаться дата, указанная плательщиком ЕНВД в заявлении (п. 3 ст. 346.28 НК РФ).

О преимуществах и недостатках единого налога на вмененный доход читайте в статье «Система налогообложения ЕНВД: плюсы и минусы вмененки».

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

Подписатьсяnalog-nalog.ru

Постановка ИП на ЕНВД в 2016: процедура, документы, учёт

При государственной регистрации предприниматель самостоятельно выбирает форму налогообложения. ЕНВД, или «вмененка», пользуется особой популярностью. Этот вид налогообложения привлекает тем, что налогооблагаемая база имеет стандартный шаблон и практически не зависит от доходов, полученных ИП. Постановка на учет ЕНВД для ИП: давайте рассмотрим все этапы процесса.

Важная форма

Предприниматель может встать на учет по ЕНВД после регистрации ИП или на любом этапе развития его бизнеса. С 2013 года предприниматель встает на ЕНВД добровольно (гл. 26.3 Закона № 94-ФЗ НК РФ).

Предприниматель может встать на учет по ЕНВД после регистрации ИП или на любом этапе развития его бизнеса.

После открытия ИП, по виду деятельности попадающего под данный вид налогообложения, предприниматель обязан в течение 5 суток подать в ИФНС заполненную форму ЕНВД-2. Изменить вид налогообложения ИП может один раз в году.

Среди особых требований к заполнению формы ЕНВД-2: использование черных чернил, четкие заглавные буквы при рукописном заполнении или шрифт Courier New (18) – в электронном.

Бланк включает два листа. Предприниматель вносит в него следующую информацию:

- Код налоговой инспекции по месту постановки на учет.

- ФИО предпринимателя.

- ИНН.

- ОГРНИП.

- Дата, с которой планируется использование ЕНВД.

Заполненное заявление предприниматель подает лично в отделение ИФНС, по почте или через поручителя (при наличии нотариально заверенной доверенности). Данный вид налогообложения может применяться с ОСНО и УСН. Единственное требование законодательства в этом случае – ведение раздельного учета имущества (п. 7 ст. 346.26 НК РФ).

Регистрация

Постановка ИП на ЕНВД предусматривает подачу пакета документов, включающего:

- Заявление о постановке на ЕНВД (форма ЕНВД-2).

- Паспорт предпринимателя.

- Копию свидетельства о государственной регистрации (заверенную нотариально).

- Оригинал свидетельства об открытии ИП.

Процедура оформления ЕНВД после принятия налоговой пакета документов осуществляется в течение 5 рабочих дней.

Особенности

Несмотря на свободу выбора предпринимателя при постановке на «вмененку», в законодательстве указаны виды деятельности, ведение которых позволяет ИП перейти на ЕНВД (п. 2 ст. 346.26 НК РФ). Перечень основных направлений бизнеса включает:

- Гостиничный бизнес.

- Предоставление бытовых услуг.

- Ветеринарию.

- Ремонт, обслуживание, хранение, мойку автомобилей.

- Перевозку грузов и пассажиров.

- Рекламную сферу.

- Розничную торговлю в торговых сетях.

- Сдачу в аренду торговых мест, земельных участков.

В законодательстве указаны виды деятельности, ведение которых позволяет ИП перейти на ЕНВД.

Применить «вмененку» нельзя, если индивидуальный предприниматель управляет штатом наемных работников численностью более 100 человек или ведет бизнес по договору товарищества. Ограничения указаны в пп. 2.1 и 2.2 ст. 346.26 НК РФ.

Подводя итог

Индивидуальный предприниматель может применить ЕНВД добровольно, если его вид деятельности попадает в перечень услуг, предусмотренных законодательством РФ. Однако учитывайте, что местные власти уполномочены запрещать применение «вмененки» для некоторых видов деятельности из этого списка. Поэтому с конкретным вопросом обращайтесь в свою налоговую.

zhazhda.biz

Как самостоятельно встать на ЕНВД

Доброго времени суток уважаемые новички! Сегодня я продолжу скрупулезный разбор налогообложения ЕНВД и темой статьи будет вопрос “Как встать на ЕНВД или попросту как открыть налог ЕНВД для ИП и ООО”.

Где вставать на налог ЕНВД

Для начала необходимо определить, где нужно становиться на налог ЕНВД.

Внимание! Постановка на учет ЕНВД производится по месту фактической деятельности предпринимателя или организации.

Есть несколько исключений по видам деятельности при которых должны вставать на учет только по месту регистрации ИП или ООО:

- Автотранспортные услуги;

- Услуги по размещению рекламы на транспорте;

- Разносная и развозная розничная торговля.

Пример открытия ЕНВД по месту ведения деятельности:

Ваше ИП зарегистрировано в г. Владивосток (в примере название города совершенно не принципиально и Вы можете подставить вместо Владивостока свой город) и Вы хотите открыть магазин по продаже автозапчастей в городе Тула.

В этом случае для постановки на учет налога ЕНВД магазина автозапчастей, Вам необходимо обратиться в налоговую г. Тула. Так как город Тула большой, то отделений налоговой службы в нем несколько. Вставать на учет ЕНВД необходимо в налоговую под контролем которой находится территория на которой размещен магазин.

Может получится ситуация когда Вы открываете несколько магазинов в разных частях города, тогда регистрацию достаточно пройти только в одном самом первом отделении ИФНС (инспекция федеральной налоговой службы) и отчитываться и оплачивать налоги в одно отделение ИФНС.

Пример открытия ЕНВД по грузоперевозкам:

Не будем далеко отходить и возьмем те же города Владивосток и Тула. Только теперь наоборот (так будет понятнее) предприниматель или организация зарегистрирована в г.Тула и хочет начать бизнес по грузоперевозкам в г. Владивостоке. В данном случае предприниматель должен встать на учет ЕНВД по месту регистрации своего ИП или ООО, то есть не смотря на то что фактически работать придется в другом городе постановка на учет производится по месту регистрации самого предпринимателя.

Как встать на учет ЕНВД предпринимателю

Для того чтобы встать на учет ЕНВД предпринимателю необходимо сдать в налоговую заявление которое называется ЕНВД2. Скачать бланк заявление ЕНВД2 можно здесь: бланк ЕНВД2, а так же образец заполнения ЕНВД2.

Заявление ЕНВД2 сдается в течении 5 дней после начала деятельности. Началом деятельности для розничной торговли считается день когда началась фактическая деятельность предпринимателя (продажи магазина, обслуживание клиентов и т.д.).

При розничной торговле налоговая может затребовать у Вас договор аренды помещения, так как именно в нем указан физический показатель (количество квадратных метров которые Вы арендуете). Подробно о договоре аренды на ЕНВД: “ Договор аренды на ЕНВД”

Бывает такое,что Вы не будете заключать договор аренды так как он Вам просто не нужен (допустим оказание услуг на дому и т.п.). В этом случае началом ведения деятельности будет считаться день в который Вы начнете оказывать свои услуги.

Как встать на учет ЕНВД организации

Постановка на учет ООО в общем-то аналогично тому как на учет ЕНВД становится предприниматель с одним только отличием: Для того чтобы встать на учет ЕНВД организации (ООО) необходимо сдать в налоговую заявление по форме ЕНВД1.

Скачать бланк заявления ЕНВД1 можно здесь: бланк ЕНВД1 и образец заполнения ЕНВД1.

Срок подачи заявления так же как и у предпринимателя 5 дней и вообще все полностью как у ИП с одним только отличием, вместо заявления ЕНВД2 для ИП сдать нужно заявление ЕНВД1 для ООО.

В настоящее время многие предприниматели для перехода на ЕНВД, расчета налога, взносов и сдачи отчетности онлайн используют данную Интернет-бухгалтерию, попробуйте бесплатно. Сервис помог мне сэкономить на услугах бухгалтера и избавил от походов в налоговую.

Процедура государственной регистрации ИП или ООО теперь стала еще проще, если Вы еще не зарегистрировали Ваш бизнес, подготовьте документы на регистрацию совершенно бесплатно не выходя из дома через проверенный мной онлайн сервис: Регистрация ИП или ООО бесплатно за 15 минут. Все документы соответствуют действующему законодательству РФ.

Вот в общем-то и все, сама процедура постановки на ЕНВД не является сложной. Хотя если у Вас остались вопросы, то Вы их всегда можете задать в моей группе ВК «Секреты бизнеса для новичка», все мои консультации абсолютно бесплатны.

Удачного бизнеса! Пока!biz911.net