КБК минимальный налог при УСН в 2019 году

КБК – код бюджетной классификации, который заполняет налогоплательщик. Минимальный налог при УСН, по форме «доходы минус расходы» в 2019 году – это средства, которые налогоплательщик выплачивает в том случае, если его предпринимательство не приносит никаких доходов или даже просто находится в убытке.

КБК УСН «доходы» в 2019 году

Ежегодно Министерство финансов Российской Федерации устанавливает актуальное значение КБК. Работающие при УСН могут выбирать одну из двух существующих форм налогообложения – «доходы минус расходы» в 2019 году по-прежнему выплачивается 15%, и «доходы», с которых предприниматель-упрощенец платит 6%. КБК при УСН (доходы) – один и тот же для предприятий и организаций, но отличается, если плательщику нужно оплачивать штрафы и пени.

Собственно, налог оплачивается по 182 1 05 01011 01 1000 110. Минимальный налог – или сумма, которая должна быть выплачена государству при отсутствии прибыли или бездействии налогоплательщика, переводится по такому же коду бюджетной классификации, как и налог с доходов. В 2019 году минимальный налог при этой форме не выплачивается.

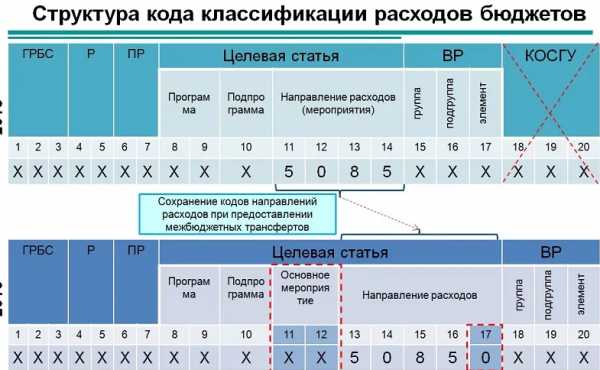

Структура кода

Структура кодаОн обязателен только для второй формы упрощенки – «Доходы минус расходы» и составляет 1% от доходов и перечисляется организацией или индивидуальным предприятием по общему коду для уплаты налога. Аналогично обстоит дело и с кодами для уплаты штрафов и пени:

| Платеж | КБК для формы «доходы» |

| Пени | 182 1 05 01011 01 2100 110 |

| штраф | 182 1 05 01011 01 3000 110 |

| Уплата налога | 182 1 05 01011 01 1000 110 |

| Для предпринимателей и организаций | Используются одинаковые коды |

КБК УСН «доходы минус расходы» в 2019 году

При форме налогообложения, обозначенной, как «доходы минус расходы» предприниматель производит более сложные расчеты, потому что он платит налог не со всей полученной прибыли, а только с той части, которая действительно заработана.

Чтобы определить ее значение, при УСН, за 2019 или предыдущий отчетный год, предприниматель или организация доказывают в налоговой инспекции с приложением финансовых документов правомочность понесенных расходов (их перечень имеется в Налоговом кодексе), и только после этого оплачивает сумму, которая отнесена к полученному доходу.

Для тех, кто выбрал форму «доходы минус расходы» в 2019 году КБК выглядят точно так же, как и при уплате минимального налога, потому что этот вид оплаты тоже относится к уплате налога, пусть и небольшого, и с неприбыльного или бездействующего начинания. Ранее для минимального налога существовали отдельные коды, но, начиная с 2016 года, соответствующим приказом коды были объединены КБК для авансового платежа, налога при УСН «доходы минус расходы» и минимального налога в этой форме в 2019 году выглядит следующим образом: 182 1 05 01021 01 1000 110. Разница состоит в сумме, которая выплачивается.

| Платеж | КБК для минимального налога | КБК для формы «доходы минус расходы» |

| Пени | 182 1 05 01021 01 2100 110 | 182 1 05 01021 01 2100 110 |

| штраф | 182 1 05 01021 01 3000 110 | 182 1 05 01021 01 3000 110 |

| Уплата налога | 182 1 05 01021 01 1000 110 | 182 1 05 01021 01 1000 110 |

КБК УСН при «минимальном налоге» в 2019 году

Минимальный налог в 2019 году имеет двойную трактовку. В некоторых источниках его выделяют, как отдельный вариант упрощенной системы налогообложения. В перечне УСН так и указывается – три вида – «доходы минус расходы», «доходы» и минимальный налог. На самом деле, минимальный налог – это часть условий, которые поставлены для 6% налогообложения. Они вступают в силу, если величина дохода составляет 1%. Именно его налогоплательщик и отдает государству.

КБК налоги, штрафы и пениДо 2016 года для такого варианта был предусмотрен отдельный код бюджетной классификации, однако затем Министерство Финансов приняло Приказ №90н, и теперь платеж минимального налога осуществляется по КБК общего. Это рациональный шаг, который упрощает и перевод средств, и их получение.

Что же касается выделения МН, как отдельного вида упрощенки, то в Налоговом кодексе Российской Федерации недвусмысленно указано, что это – просто одна из форм, в которой выплачивается вариант «доходы минус расходы». Разница состоит в том, что обязательный платеж рассчитывается не из прибыли, как обычно, потому что ее при МН практически всегда нет. Положенный процент отчисляется от общей суммы средств, полученных организацией или индивидуальным предпринимателем.

Для ООО или ИП при этом не обязательно делать авансовые платежи, они рассчитываются сразу за весь период, за год, или за меньший срок, если речь идет о закрытии.

Плюсы УСН

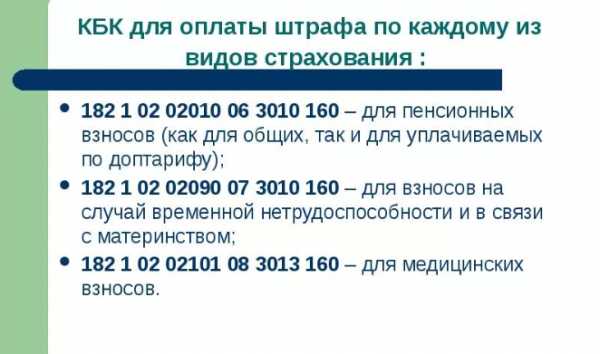

Плюсы УСНКБК для штрафов по упрощенке в 2019 году

Код бюджетной классификации зависит от формы, которая выбрана упрощенцем. Он отличается от общего ряда цифр, определенных для уплаты налога, и к этому следует относиться внимательно.

КБК по УСН «доходы минус расходы» для штрафа — 182 1 05 01021 01 3000 110.

КБК для формы «доходы», чтобы уплатить наложенный налоговой инспекцией штраф – 182 1 05 01011 01 3000 110. Такое начисление обычно производится раз в году и оставляет 20% от средств, которые были не выплачены при работе по упрощенке.

КБК штрафы

КБК штрафыКБК для пени по УСН

Коды варьируются в зависимости от уплаты 15% или 6%. КБК пени по УСН «доходы минус расходы» –182 1 05 01021 01 2100 110. КБК для уплаты начисляемой пени формы «доходы» — 182 1 05 01011 01 2100 110. Начисление этой санкции начинается не только в случае неуплаты, но и в случае, если средства не внесены полностью.

Для того чтобы прекратить ежедневное начисление пени, которое начинается сразу после прохождения последней даты, установленной для платежей, нужно просто погасить имеющуюся задолженность.

В каком случае уплачивается минимальный налог при УСН

Это предусмотренная форма расчета для формы ДМР, которая вступает в действие, если баланс предприятия или предпринимателя оставляет желать лучшего. То есть, у него либо нет прибыли, либо она настолько минимальна, что нет смысла высчитывать ее по общей формуле. Минимальный налог выплачивается в размере 1% от всех полученных средств. При этом неважно, какая часть из них составила реальную прибыль.

Условия уплаты минимального налога при УСН

Условия уплаты минимального налога при УСНВ какие сроки необходимо оплатить

В данном случае не работает порядок непременного перечисления авансовых платежей поквартально. Предприниматель или организация только обязаны погасить итоговые начисления, а это происходит один раз в год. Если субъект предпринимательской деятельности ликвидируется, то оплата происходит за время, прошедшее с конца отчетного периода в прошлом году и до момента ликвидации.

Формула расчета

Вычисления производятся по формуле: минимальный налог равен налоговой базе, умноженной на 1 процент (МН= НБ х1%).

В качестве налоговой базы выступает общая сумма полученных денег, которая высчитывается по статье 346.15 Налогового кодекса РФ. Если имеет место совмещение с патентом, то МН выплачивается только по упрощенке.

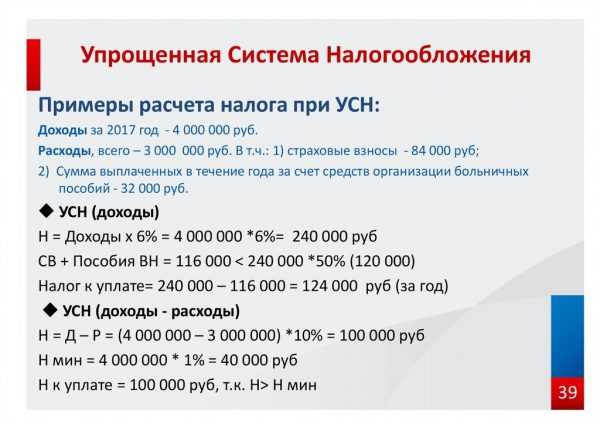

Расчет УСН

Расчет УСНПример расчета минимального налога на УСН

Необходимо высчитать сумму к уплате, исходя из обычных 15%, а затем такие же расчеты провести по формуле минимального налога. Если выйдет, что минимальная сумма больше, чем полученная со стандартных вычислений, оплачивается больший вариант, то есть МН.

bezleni.ru

КБК по УСН «доходы» на 2018-2019 годы

Коды КБК по УСН «доходы» 6% в 2018–2019 годах

КБК по минимальному налогу на упрощенной системе налогообложения

Упрощенка: отличия КБК по системе «доходы минус расходы» 15% и «доходы» 6%

Налог при УСН «доходы»: КБК 2018–2019

КБК для УСН «доходы» и «доходы минус расходы» в 2018–2019 годах

Пени по УСНО

Итоги

Коды КБК по УСН «доходы» 6% в 2018–2019 годах

Неверное указание кода доходов способно привести к серьезным неприятностям. Однако в то же время ошибки случаются достаточно редко. Дело в том, что даже если в платежке приведен код за прошлый год, средства все равно поступят по назначению. Следовательно, нет оснований для начисления санкций. Тем более сложно ошибиться тем, кто использует КБК по УСН «доходы», ведь с 2014 года коды для этой системы не менялись.

КБК по УСНО за 2014–2017 годы для разных объектов налогообложения (в том числе КБК по УСН 15% за 2014–2017 годы) можно уточнить в справочниках. Нас же сейчас интересуют только КБК по УСН 6% за 2018–2019 годы. Они приведены в таблице.

Коды по УСН «доходы» 6% за 2018–2019 годы

|

Год |

Налог |

Пени |

Штрафы |

|

2018 |

182 1 05 01011 01 1000 110 |

182 1 05 01011 01 2100 110 |

182 1 05 01011 01 3000 110 |

|

2019 |

182 1 05 01011 01 1000 110 |

182 1 05 01011 01 2100 110 |

182 1 05 01011 01 3000 110 |

Как видим, КБК по УСН «доходы» 6% за 2019 год по каждому из видов платежей ничем не отличаются от КБК по УСН «доходы» за 2018 год по этим же видам платежей. Разница в кодах по основному налогу, пени и штрафам есть только в одной цифре — в 14 разряде, который характеризует подвид доходов бюджета.

КБК по минимальному налогу на упрощенной системе налогообложения

Минимальный налог платят только налогоплательщики, применяющие УСН «доходы минус расходы», в тех случаях, когда расчетная сумма по налогу (доходы за вычетом расходов) меньше установленного законодательством минимума — 1% от доходов.

Таким образом, в конце года бухгалтер рассчитывает 2 суммы, затем сравнивает их между собой и выбирает для целей исчисления налога максимальную. В годах, предшествовавших 2017 году, КБК по УСН для минимального и обычного налога имели разные значения. А вот с 2017 года у минимального налога нет отдельного КБК. Он стал таким же, как и у обычного УСН-налога «доходы минус расходы»

При УСН с объектом «доходы» данный налог не рассчитывается.

О бланке, на котором формируется УСН-декларация, читайте в этом материале.

Упрощенка: отличия КБК при системах «доходы минус расходы» 15% и «доходы» 6%

В таблице приведены коды по основному налогу для тех, кто платит налог на УСН по разным объектам налогообложения: КБК по УСН 6% и КБК по УСН «доходы минус расходы» по ставке 15%.

|

Год |

КБК для УСН «доходы» 6% |

КБК для УСН «доходы минус расходы» 15% |

|

2018 |

182 1 05 01011 01 1000 110 |

182 1 05 01021 01 1000 110 |

|

2019 |

182 1 05 01011 01 1000 110 |

182 1 05 01021 01 1000 110 |

Напомним, что указанные ставки (6 и 15%) являются общеустановленными, но регионы могут принимать решение о снижении их величины.

О существующих ставках УСН-налога читайте здесь.

Налог при УСН «доходы»: КБК 2018–2019

Последние изменения в КБК по налогу на УСН «доходы» были внесены в конце 2014 года. С 2019 года изменения внесены в общий порядок определения КБК, но кодов для 6-% упрощенки (равно как и для 15%-ной) они не изменили.

Действующие коды для 2018–2019 годов приведены ниже в таблице.

|

Годы |

Основной налог |

Пени |

Штрафы |

|

2018 |

182 1 05 01011 01 1000 110 |

182 1 05 01011 01 2100 110 |

182 1 05 01011 01 3000 110 |

|

2019 |

182 1 05 01011 01 1000 110 |

182 1 05 01011 01 2100 110 |

182 1 05 01011 01 3000 110 |

КБК для УСН «доходы» и «доходы минус расходы» в 2018–2019 годах

Различий в КБК, применяемых организациями и индивидуальными предпринимателями, нет, однако их значения для разных объектов налогообложения различны. Коды 2018–2019 годов приведены в таблице ниже.

|

Вид платежа |

Код для УСН «доходы» 6% |

Код для УСН «доходы минус расходы» 15% |

|

Основной налог |

182 1 05 01011 01 1000 110 |

182 1 05 01021 01 1000 110 |

|

Пени по налогу |

182 1 05 01011 01 2100 110 |

182 1 05 01021 01 2100 110 |

|

Штрафы по налогу |

182 1 05 01011 01 3000 110 |

182 1 05 01021 01 3000 110 |

Как видим, разница только в десятом разряде кода (9–11 разряды — это подстатья доходов).

Пени по УСНО

Неверно указанный код пусть и не всегда, но может привести к лишним хлопотам. Платежное поручение с неверным кодом либо подлежит возврату, либо попадает в категорию «Невыясненные». В этом случае налогоплательщику придется выложить дополнительные деньги за просрочку уплаты налога.

Без ориентира для принятия суммы налога (кода) налоговая не увидит перечисленную сумму, поэтому помимо пени за задержку выплат по налогу придется снова проводить оплату. Возможно, сумма по ошибочному КБК поступит на счет по другому налогу, однако такая ситуация все равно неблагоприятна: с возвратом переплаты налога тоже придется повозиться.

Выход из ситуации — письменное заявление о переводе суммы переплаты со счета одного налога на другой (зачет). Впрочем, пени по УСН из-за неверного КБК в этом случае все равно будут начислены (подп. 4 п. 4 ст. 45 НК РФ). Если же код КБК по УСН был указан ошибочно, но деньги поступили по назначению, то пени не будет (см. письмо Минфина России от 17.07.2013 № 03-02-07/2/27977).

КБК по УСН «доходы» (пени) в 2018-2019 годах — 18210 50101 10121 00110.

Рассчитать сумму пеней можно, используя наш сервис «Калькулятор пеней».

Итоги

КБК, применяемые при УСН, остаются неизменными с 2014 года. При этом они различаются в зависимости от объектов налогообложения и вида платежа (налог, пени, штраф). Неверное указание КБК в платежном документе может привести к незачислению платежа по его назначению.

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

Подписатьсяnalog-nalog.ru

КБК минимальный налог при УСН в 2019 году

КБК – код бюджетной классификации, который заполняет налогоплательщик. Минимальный налог при УСН, по форме «доходы минус расходы» в 2019 году – это средства, которые налогоплательщик выплачивает в том случае, если его предпринимательство не приносит никаких доходов или даже просто находится в убытке.

КБК УСН «доходы» в 2019 году

Ежегодно Министерство финансов Российской Федерации устанавливает актуальное значение КБК. Работающие при УСН могут выбирать одну из двух существующих форм налогообложения – «доходы минус расходы» в 2019 году по-прежнему выплачивается 15%, и «доходы», с которых предприниматель-упрощенец платит 6%. КБК при УСН (доходы) – один и тот же для предприятий и организаций, но отличается, если плательщику нужно оплачивать штрафы и пени.

Собственно, налог оплачивается по 182 1 05 01011 01 1000 110. Минимальный налог – или сумма, которая должна быть выплачена государству при отсутствии прибыли или бездействии налогоплательщика, переводится по такому же коду бюджетной классификации, как и налог с доходов. В 2019 году минимальный налог при этой форме не выплачивается.

Структура кода

Структура кода

Он обязателен только для второй формы упрощенки – «Доходы минус расходы» и составляет 1% от доходов и перечисляется организацией или индивидуальным предприятием по общему коду для уплаты налога. Аналогично обстоит дело и с кодами для уплаты штрафов и пени:

Платеж

КБК для формы «доходы»

Пени

182 1 05 01011 01 2100 110

штраф

182 1 05 01011 01 3000 110

Уплата налога

182 1 05 01011 01 1000 110

Для предпринимателей и организаций

Используются одинаковые коды

КБК УСН «доходы минус расходы» в 2019 году

При форме налогообложения, обозначенной, как «доходы минус расходы» предприниматель производит более сложные расчеты, потому что он платит налог не со всей полученной прибыли, а только с той части, которая действительно заработана.

Чтобы определить ее значение, при УСН, за 2019 или предыдущий отчетный год, предприниматель или организация доказывают в налоговой инспекции с приложением финансовых документов правомочность понесенных расходов (их перечень имеется в Налоговом кодексе), и только после этого оплачивает сумму, которая отнесена к полученному доходу.

Виды платежа

Для тех, кто выбрал форму «доходы минус расходы» в 2019 году КБК выглядят точно так же, как и при уплате минимального налога, потому что этот вид оплаты тоже относится к уплате налога, пусть и небольшого, и с неприбыльного или бездействующего начинания. Ранее для минимального налога существовали отдельные коды, но, начиная с 2016 года, соответствующим приказом коды были объединены КБК для авансового платежа, налога при УСН «доходы минус расходы» и минимального налога в этой форме в 2019 году выглядит следующим образом: 182 1 05 01021 01 1000 110. Разница состоит в сумме, которая выплачивается.

Таблица КБК по УСН «доходы минус расходы»

Платеж

КБК для минимального налога

КБК для формы «доходы минус расходы»

Пени

182 1 05 01021 01 2100 110

182 1 05 01021 01 2100 110

штраф

182 1 05 01021 01 3000 110

182 1 05 01021 01 3000 110

Уплата налога

182 1 05 01021 01 1000 110

182 1 05 01021 01 1000 110

КБК УСН при «минимальном налоге» в 2019 году

Минимальный налог в 2019 году имеет двойную трактовку. В некоторых источниках его выделяют, как отдельный вариант упрощенной системы налогообложения. В перечне УСН так и указывается – три вида – «доходы минус расходы», «доходы» и минимальный налог. На самом деле, минимальный налог – это часть условий, которые поставлены для 6% налогообложения. Они вступают в силу, если величина дохода составляет 1%. Именно его налогоплательщик и отдает государству.

До 2016 года для такого варианта был предусмотрен отдельный код бюджетной классификации, однако затем Министерство Финансов приняло Приказ №90н, и теперь платеж минимального налога осуществляется по КБК общего. Это рациональный шаг, который упрощает и перевод средств, и их получение.

КБК налоги, штрафы и пени

Что же касается выделения МН, как отдельного вида упрощенки, то в Налоговом кодексе Российской Федерации недвусмысленно указано, что это – просто одна из форм, в которой выплачивается вариант «доходы минус расходы». Разница состоит в том, что обязательный платеж рассчитывается не из прибыли, как обычно, потому что ее при МН практически всегда нет. Положенный процент отчисляется от общей суммы средств, полученных организацией или индивидуальным предпринимателем.

Для ООО или ИП при этом не обязательно делать авансовые платежи, они рассчитываются сразу за весь период, за год, или за меньший срок, если речь идет о закрытии.

Плюсы УСН

КБК для штрафов по упрощенке в 2019 году

Код бюджетной классификации зависит от формы, которая выбрана упрощенцем. Он отличается от общего ряда цифр, определенных для уплаты налога, и к этому следует относиться внимательно.

КБК по УСН «доходы минус расходы» для штрафа — 182 1 05 01021 01 3000 110.

КБК для формы «доходы», чтобы уплатить наложенный налоговой инспекцией штраф – 182 1 05 01011 01 3000 110. Такое начисление обычно производится раз в году и оставляет 20% от средств, которые были не выплачены при работе по упрощенке.

КБК штрафы

КБК для пени по УСН

Коды варьируются в зависимости от уплаты 15% или 6%. КБК пени по УСН «доходы минус расходы» –182 1 05 01021 01 2100 110. КБК для уплаты начисляемой пени формы «доходы» — 182 1 05 01011 01 2100 110. Начисление этой санкции начинается не только в случае неуплаты, но и в случае, если средства не внесены полностью.

Для того чтобы прекратить ежедневное начисление пени, которое начинается сразу после прохождения последней даты, установленной для платежей, нужно просто погасить имеющуюся задолженность.

В каком случае уплачивается минимальный налог при УСН

Это предусмотренная форма расчета для формы ДМР, которая вступает в действие, если баланс предприятия или предпринимателя оставляет желать лучшего. То есть, у него либо нет прибыли, либо она настолько минимальна, что нет смысла высчитывать ее по общей формуле. Минимальный налог выплачивается в размере 1% от всех полученных средств. При этом неважно, какая часть из них составила реальную прибыль.

Условия уплаты минимального налога при УСН

В какие сроки необходимо оплатить

В данном случае не работает порядок непременного перечисления авансовых платежей поквартально. Предприниматель или организация только обязаны погасить итоговые начисления, а это происходит один раз в год. Если субъект предпринимательской деятельности ликвидируется, то оплата происходит за время, прошедшее с конца отчетного периода в прошлом году и до момента ликвидации.

Формула расчета

Вычисления производятся по формуле: минимальный налог равен налоговой базе, умноженной на 1 процент (МН= НБ х1%).

В качестве налоговой базы выступает общая сумма полученных денег, которая высчитывается по статье 346.15 Налогового кодекса РФ. Если имеет место совмещение с патентом, то МН выплачивается только по упрощенке.

Расчет УСН

Расчет УСН

Пример расчета минимального налога на УСН

Необходимо высчитать сумму к уплате, исходя из обычных 15%, а затем такие же расчеты провести по формуле минимального налога. Если выйдет, что минимальная сумма больше, чем полученная со стандартных вычислений, оплачивается больший вариант, то есть МН.

po-mere.ru

КБК минимальный налог при УСН в 2019 году

КБК – код бюджетной классификации, который заполняет налогоплательщик. Минимальный налог при УСН, по форме «доходы минус расходы» в 2019 году – это средства, которые налогоплательщик выплачивает в том случае, если его предпринимательство не приносит никаких доходов или даже просто находится в убытке.

КБК УСН «доходы» в 2019 году

Ежегодно Министерство финансов Российской Федерации устанавливает актуальное значение КБК. Работающие при УСН могут выбирать одну из двух существующих форм налогообложения – «доходы минус расходы» в 2019 году по-прежнему выплачивается 15%, и «доходы», с которых предприниматель-упрощенец платит 6%. КБК при УСН (доходы) – один и тот же для предприятий и организаций, но отличается, если плательщику нужно оплачивать штрафы и пени.

Собственно, налог оплачивается по 182 1 05 01011 01 1000 110. Минимальный налог – или сумма, которая должна быть выплачена государству при отсутствии прибыли или бездействии налогоплательщика, переводится по такому же коду бюджетной классификации, как и налог с доходов. В 2019 году минимальный налог при этой форме не выплачивается.

Структура кода

Структура кодаОн обязателен только для второй формы упрощенки – «Доходы минус расходы» и составляет 1% от доходов и перечисляется организацией или индивидуальным предприятием по общему коду для уплаты налога. Аналогично обстоит дело и с кодами для уплаты штрафов и пени:

| Платеж | КБК для формы «доходы» |

| Пени | 182 1 05 01011 01 2100 110 |

| штраф | 182 1 05 01011 01 3000 110 |

| Уплата налога | 182 1 05 01011 01 1000 110 |

| Для предпринимателей и организаций | Используются одинаковые коды |

КБК УСН «доходы минус расходы» в 2019 году

При форме налогообложения, обозначенной, как «доходы минус расходы» предприниматель производит более сложные расчеты, потому что он платит налог не со всей полученной прибыли, а только с той части, которая действительно заработана.

Чтобы определить ее значение, при УСН, за 2019 или предыдущий отчетный год, предприниматель или организация доказывают в налоговой инспекции с приложением финансовых документов правомочность понесенных расходов (их перечень имеется в Налоговом кодексе), и только после этого оплачивает сумму, которая отнесена к полученному доходу.

Виды платежа

Виды платежаДля тех, кто выбрал форму «доходы минус расходы» в 2019 году КБК выглядят точно так же, как и при уплате минимального налога, потому что этот вид оплаты тоже относится к уплате налога, пусть и небольшого, и с неприбыльного или бездействующего начинания. Ранее для минимального налога существовали отдельные коды, но, начиная

mysovets.ru

КБК для УСН в 2019 году | КБК для уплаты УСН доходы и УСН доходы минус расходы — Контур.Бухгалтерия

Каждый упрощенец платит налоги в бюджет, используя коды бюджетной классификации. КБК могут измениться в любой момент, поэтому существует вопрос: какие КБК сейчас актуальны. В статье расскажем, что такое КБК, как их применять и какие КБК для УСН использовать в 2019 году.

Что такое КБК и где его нужно указывать

Код бюджетной классификации (КБК) показывает откуда государство получает доходы и на что направлены его расходы. Систему КБК создали для регулирования финансовых потоков, с их помощью составляется бюджетная программа на уровне государства и субъектов.

Организации и предприниматели на УСН тоже должны знать и использовать КБК в платежках. От правильности заполнения поручения зависит, учтут налоговики этот платеж или нет. Если налоговая не увидит налог вовремя, она может взыскать его в одностороннем порядке и начислить пени. В 2019 году, как и в прошлом, в платежке для КБК предусмотрено поле 104.

Единый налог по упрощенке уплачивается за квартал в форме авансовых платежей до 25 числа следующего месяца. Налог за год уплачивается организациями до 31 марта и до 30 апреля у ИП. Чтобы перечислить налог, правильно заполняйте платежку и указывайте верный КБК в зависимости от объекта налогообложения и назначения платежа.

КБК УСН «доходы» 2019

Для УСН «доходы» применяется ставка 6% (или меньше — о ставках в регионах мы писали здесь). По ней облагается только доход организации. Несмотря на новые изменения в законодательстве от лица МинФина, КБК для УСН 6% остались прежними. Коды для налога, пени и штрафа различаются.

- Налог и авансовые платежи — 182 1 05 01011 01 1000 110

- Пени — 182 1 05 01011 01 2100 110

- Проценты — 182 1 05 01011 01 2200 110

- Штрафы — 182 1 05 01011 01 3000 110

За неуплаченный вовремя налог ФНС начисляет пени за каждый день просрочки. Для их уплаты есть специальный КБК, как и для штрафов. Отличия у этих кодов только в знаках с 14 по 17. Налог — 1000, пени — 2100, штраф — 3000.

КБК УСН «доходы минус расходы» 2019

Упрощенка с объектом «доходы минус расходы» имеет другие КБК, которые зависят от назначения платежа. Изменений по КБК УСН 15% в 2018 году не произошло, поэтому в платежном поручении указывайте следующие коды:

- Налог и авансовые платежи — 182 1 05 01021 01 1000 110

- Пени — 182 1 05 01021 01 2100 110

- Проценты — 182 1 05 01021 01 2200 110

- Штрафы — 182 1 05 01021 01 3000 110

Как можно заметить, коды для разных объектов налогообложения практически не различаются. Совпадает 19 цифр из 20, отличие состоит только в 10 знаке. Перечисляя налог по объекту «доходы минус расходы», всегда проверяйте, что 10-м знаком стоит цифра «2».

КБК УСН 2019 для минимального налога

Для упрощенцев с объектом «доходы минус расходы» обязательна уплата минимального налога. Когда сумма налога за год не превышает 1% от вашего дохода, придется уплатить минимальный налог — 1% от доходов.

Заполняя платежное поручение, обратите внимание, что с 2017 года для перечисления минимального налога применяется тот же КБК, что и для авансовых платежей на УСН 15%. Следовательно, перечисляя минимальный налог, в поле 104 укажите КБК 182 1 05 01021 01 1000 110. Коды объединили, чтобы облегчить работу ФНС. Теперь они могут автоматически учитывать авансовые платежи, перечисленные за год, в счет минимального налога.

КБК УСН для ИП

ИП на УСН задаются вопросом, какие КБК использовать им для уплаты единого налога. По ст. 346.21 НК РФ ИП уплачивают налог в общем порядке. Для индивидуальных предпринимателей на УСН не предусмотрено отдельных КБК, они едины для физических и юридических лиц. Единственное отличие — сроки уплаты налога, ИП могут заплатить итоговый платеж по налогу за год до 30 апреля, а не до 31 марта, как организации.

Чем грозит неверный КБК в платежке

Отсутствие или неверное указание кода может привести к тому, что платеж окажется среди невыясненных. Ответственность за указание верного КБК лежит на налогоплательщике, так как коды законодательно закреплены. Если вы указали неверный код, но оплата поступила в бюджет, направьте в ФНС заявление об уточнении платежа. Налоговый орган пересчитает пени за период со дня уплаты до уточнения платежа. В ст. 45 п. 4 НК РФ указаны два вида ошибок, при которых платеж не будет засчитан: неверный номер счета казначейства или ошибка в наименовании банка-получателя. В этом случае действует иной порядок верного определения платежа.

Как проверить КБК на правильность

Увидеть актуальные КБК можно на сайте ФНС в разделе «Налогообложение в РФ»/ «Коды классификации доходов бюджета». Выберите ИП, юридическое или физическое лицо и нужный налог.

На сайте ФНС есть и сервис для заполнения платежного документа. Укажите налогоплательщика и расчетный документ, далее введите КБК в специальное поле. Так можно узнать, для каких платежей используется этот код.

Автор статьи: Елизавета Кобрина

Облачный сервис Контур.Бухгалтерия помогает формировать платежные поручения для уплаты налогов — остается только перенести их в интернет-банк и оплатить. Ведите учет, сдавайте отчетность и начисляйте зарплату вместе с нами. Рассчитывайте налог и формируйте платежки бесплатно.

Попробовать бесплатно

www.b-kontur.ru

Минимальный налог при УСН: как рассчитать и учесть?

Выбрать журналАктуальные вопросы бухгалтерского учета и налогообложенияАктуальные вопросы бухгалтерского учета и налогообложения: учет в сельском хозяйствеБухгалтер Крыма: учет в унитарных предприятияхБухгалтер Крыма: учет в сельском хозяйствеБухгалтер КрымаАптека: бухгалтерский учет и налогообложениеЖилищно-коммунальное хозяйство: бухгалтерский учет и налогообложениеНалог на прибыльНДС: проблемы и решенияОплата труда: бухгалтерский учет и налогообложениеСтроительство: акты и комментарии для бухгалтераСтроительство: бухгалтерский учет и налогообложениеТуристические и гостиничные услуги: бухгалтерский учет и налогообложениеУпрощенная система налогообложения: бухгалтерский учет и налогообложениеУслуги связи: бухгалтерский учет и налогообложениеОплата труда в государственном (муниципальном) учреждении: бухгалтерский учет и налогообложениеАвтономные учреждения: акты и комментарии для бухгалтераАвтономные учреждения: бухгалтерский учет и налогообложениеБюджетные организации: акты и комментарии для бухгалтераБюджетные организации: бухгалтерский учет и налогообложениеКазенные учреждения: акты и комментарии для бухгалтераКазенные учреждения: бухгалтерский учет и налогообложениеОплата труда в государственном (муниципальном) учреждении: акты и комментарии для бухгалтераОтдел кадров государственного (муниципального) учрежденияРазъяснения органов исполнительной власти по ведению финансово-хозяйственной деятельности в бюджетной сфереРевизии и проверки финансово-хозяйственной деятельности государственных (муниципальных) учрежденийРуководитель автономного учрежденияРуководитель бюджетной организацииСиловые министерства и ведомства: бухгалтерский учет и налогообложениеУчреждения здравоохранения: бухгалтерский учет и налогообложениеУчреждения культуры и искусства: бухгалтерский учет и налогообложениеУчреждения образования: бухгалтерский учет и налогообложениеУчреждения физической культуры и спорта: бухгалтерский учет и налогообложение

20182019

НомерЛюбой

Электронная версия

www.audar-press.ru

Минимальный налог УСН за 2019 год (упрощенная система налогообложения)

Лица, ведущие свою деятельность на упрощенной системе налогообложения и выбирают в качестве объекта разницу между прибылью и затратами, используют понятие «минимальный налог» только один раз в году.

При этом стоит отметить тот факт, что многие не знают о том, что представляет собой данное понятие и в каких ситуациях нужно выплачивать эту минимальную сумму, а также как правильно отражать ее в составляемой бухгалтерской отчетности.

На самом же деле данное понятие является важным, и каждый предприниматель должен знать о том, что представляет собой минимальный налог УСН за 2019 год и как его правильно нужно рассчитывать.

Начисление по закону

В соответствии с действующим законодательством минимальный налог, который рассчитывается за истекший налоговый период, составляет 1% от всей налогооблагаемой базы, которой является прибыль компании. При этом выплата данной суммы осуществляется только в том случае, если на протяжении налогового периода сумма налога, который был уже перечислен в государственный бюджет, меньше минимальной суммы, то есть компания отработала себе в убыток.

Если упрощенная система используется в комплексе с какими-либо другими налоговыми режимами (к примеру, достаточно распространенным является ведение деятельности по УСН и ПСН одновременно), сумма минимального налога будет рассчитываться только от той прибыли, которая была получена в процессе ведения упрощенной деятельности.

При этом не стоит забывать о том, что минимальный налог нужно начислять только по результатам года, и только в том случае, если на протяжении года предприниматель теряет возможность ведения деятельности на упрощенной системе, ему предоставляется возможность перечислять минимальный налог по результатам квартала.

Важные уточнения

Выплата минимального налога также предусматривает необходимость соблюдения установленных законодательством правил, а также подачу соответствующей отчетности с привлечением предпринимателя к ответственности в случае нарушения.

Детали расчета

Компаниям и частным предпринимателям, которые работают с объектом налогообложения в виде разницы между полученной прибылью и затратами, должны в обязательном порядке по результатам истекшего налогового периода рассчитывать общую сумму минимального налога, причем рассчитывать его по результатам отчетных периодов в данном случае не обязательно.

В соответствии с нормами, указанными в статье 346.19 Налогового кодекса, в качестве налогового периода при использовании упрощенной системы налогообложения признается полный календарный год, в то время как отчетность нужно подавать по истечению каждого квартала.

При этом стоит отметить, что если в качестве объекта налогообложения при упрощенной системе используется исключительно прибыль, минимальный налог в принципе не должен рассчитываться и выплачиваться, так как в этой ситуации всегда будет прибыль, если компания вела экономическую деятельность, и данная сумма облагается по соответствующей ставке.

Оплата минимального налога осуществляется в том случае, если его сумма оказалась больше той, которую нужно будет выплатить в соответствии со стандартной налоговой ставкой, и рассчитывать эту сумму нужно по следующей формуле: сумма облагаемой прибыли, полученной на протяжении налогового периода, умножается на 0.01.

В чем преимущества для ИП

Главным преимуществом упрощенной системы для частных предпринимателей является то, что она полностью заменяет налоги на доход, добавленную стоимость и имущество. Таким образом, вместо стандартных 13%, которые выплачиваются с прибыли физических лиц, предприниматели отдают государству только 6%, но при этом, если указанное лицо является статус учредителя какой-либо организации и получает от нее определенные дивиденды, то в таком случае с них нужно будет уплачивать налог на доход с физических лиц в соответствии со стандартной налоговой ставкой.

Касательно налога на имущество в данном случае есть небольшая оговорка: действующее законодательство предусматривает определенный список объектов недвижимости, за которые нужно оплачивать налог при любых обстоятельствах, и данный перечень устанавливается специализированным органом исполнительной власти до 1-го числа каждого налогового периода, в связи с чем его всегда можно найти на официальном сайте ведомства. К этой категории объектов относятся всевозможные торговые комплексы, офисные помещения, деловые центры и еще множество других объектов.

Налог на добавленную стоимость в данном случае ограничивается только импортном товарной продукции, так как в данном случае его в любом случае придется начислить при ввозе продукции через таможню, а также процессами оформления соглашений доверительного управления имуществом или товарищества.

Таким образом, замена трех самых крупных и неприятных налогов всего одним является несомненным преимуществом для любого предпринимателя.

Помимо этого, существенно упрощается ведение учета и составление отчетности. Предприниматель в данном случае должен вести только книгу, в которой будут учитываться все операции, приносящие прибыль или расходы компании, причем она никуда не сдается, а только предоставляется уполномоченным сотрудникам контрольных органов при получении соответствующего требования.

Бухгалтерский учет же вести в принципе не нужно, а в качестве налоговой отчетности предусматривается только специализированная декларация, которая сдается ежегодно до 30 апреля, что существенно экономит время и силы.

Предприниматели, ведущие свою деятельность на упрощенной системе, имеют право сокращать сумму налогообложения на объем начисленных страховых взносов, и даже если в его деятельности отсутствуют наемные сотрудники, у него всегда есть право на то, чтобы сократить сумму авансового платежа на всю сумму взносов, начисленных за себя.

Частным предпринимателям с наемными работниками могут сократить сумму налога до 50% или же предоставить возможность указать сумму взносов в качестве расходов. Точно так же сумма налога может быть сокращена на сумму выплаты торгового сбора.

Если предприниматель регистрируется в первый раз и сразу собирается воспользоваться благами упрощенной системы, государство может предоставить ему возможность поработать с налоговыми каникулами, то есть вести деятельность ближайшие два года в принципе без необходимости уплаты каких-либо налогов. Однако стоит отметить, что перечень видов деятельности, для которых предусматривается возможность использования налоговых каникул, является довольно ограниченным, причем дополнительно его могут ограничивать также региональные власти.

Прочие нюансы оформления

В процессе оформления декларации нужно указывать несколько показателей, причем значения их нужно отразить по каждому отдельному кварталу:

- ставка налога;

- сумма рассчитанной налоговой выплаты;

- код налогового платежа по ОКТМО.

Помимо этого, для того, чтобы не столкнуться с проблемами со стороны налоговых органов, нужно правильно составить платежное поручение, указав соответствующий КБК, а также правильно указав данные о своей компании (наименование, ИНН, КПП) и сумму перечисления.

Как отразить минимальный налог УСН за 2019 год

Минимальная сумма налогообложения при оформлении декларации по упрощенной системе отражается в разделе 1.2. Если значение, указанное в строке 280 раздела 2.2, превышает значение в строке 273, то в таком случае в строке 120 нужно будет указать рассчитанную сумму минимального налога, которую потребуется начислить в бюджет. Другими словами, указывается сумма данного налога, которая корректируется на общий объем авансовых платежей.

Таким образом, если сумма рассчитанной суммы минимального налога больше суммы авансовых платежей, достаточно указать разницу между этими суммами, но если же авансов больше, то в таком случае в строку 120 в принципе можно поставить прочерк, а полученный результат указывается в строке 110.

Кто и в какие сроки платит

По итогам каждого отдельного года любые компании и частные предприниматели, ведущие свою деятельность на упрощенной системе налогообложения, должны в обязательном порядке рассчитать две налоговые выплаты – это стандартный налог, рассчитанный по ставке 15%, а также минимальная выплата, которая рассчитывается по ставке 1%.

В конечном итоге выплачивается только самая большая сумма, вследствие чего единый налог, который выплачивается при использовании в качестве налогообложения только полученную прибыль, в принципе не может быть меньше минимального.

Сама же процедура выплаты выглядит следующим образом:

- На протяжении года компания не имеет возможности определить, придется ли ей оплачивать минимальную сумму налога, так как его расчет ведется по результатам года. Именно поэтому на протяжении каждого отчетного периода нужно будет в стандартном порядке начислять авансовые платежи в соответствии со стандартной ставкой.

- По окончанию отчетного года предприниматели и компании устанавливают, какая сумма налога должна быть ими выплачена, причем сроки оплаты любых сумм аналогичные тем, которые предусмотрены для подачи отчетности, то есть частным предпринимателям нужно перевести выплату до 30 апреля, в то время как компании должны сделать это до 31 марта.

- Если окажется, что вместо стандартной выплаты нужно будет перечислить минимальный налог, его сумма сокращается на перечисленные авансовые платежи, и если их общий объем окажется больше, платить его не обязательно, причем оставшаяся часть авансовых платежей может учитываться в процессе начисления налогов в следующем году или же возвращена обратно предпринимателю, если он напишет соответствующее заявление в Налоговую службу.

Стоит отметить тот факт, что в 2019 году оплата налога уже будет осуществляться на новый код бюджетной классификации – 18210501021010000110.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

buhuchetpro.ru