Куда вложить доллары

Сегодня вопрос валютной диверсификации крайне важен для любого инвестора. 2014 год в очередной раз научил россиян не доверять все свои сбережения только рублям, а обязательно хранить существенную часть своих накоплений в валюте: долларах или евро.

Держать доллары под подушкой порой опасно. А валютные вклады сегодня крайне невыгодны – реальные депозитные ставки находятся в пределах 1% для евро и до 2% для долларов.

Но есть и альтернатива — это валютные инвестиции. И хотя в нашей стране часто доллары воспринимают как инвестицию, это не так. Стоит помнить, что валюта сама по себе – это не актив и не инвестиция как таковая, а мера платежа. Сама по себе валютная система работает как система сообщающихся сосудов: если одна валюта растет, какие-то другие падают. Все они расти не могут, в отличии, например, от акций. В итоге все валюты подвержены постоянным колебаниям, которые зависят от платежных балансов стран, объемов экспорта и импорта каждой страны, цен на сырьевые ресурсы, политики, уровня инфляции и еще миллионов других факторов. Например, однажды США может понадобится дешевый доллар, чтобы поддержать своих экспортеров и т.д.

Для того чтобы валютная диверсификация работала на защиту нашего капитала, а не создавала головную боль, мы рекомендуем использовать валюту (доллары и евро), как средство защиты своего инвестиционного портфеля, а зарабатывать на инвестициях в растущие активы – облигации, акции и т.д. Наиболее оптимальным для жителей России мы считаем держать 50% средств в рублевых активах, и 50% в валютных активах. При этом качественно выбрав сами активы и составив сбалансированный портфель. В итоге Вы будете защищены от валютных колебаний: если доллар растет – дополнительно увеличивается валютная часть портфеля, укрепляется рубль – становится дороже рублевая часть активов. При этом обе части растут за счет самих активов – облигаций, акций, фондов и т.д.

Давайте разберем основные активы, в которые мы спокойно можем инвестировать в валюте и получать как преимущества роста капитала, так и валютной защиты своих сбережений. Мы выделяем 3 основных актива, которые подойдут любому инвестору с капиталом от 1000$-5000$:

-

Еврооблигации.

-

ETF.

-

Американские акции.

Инвестиции в еврооблигации

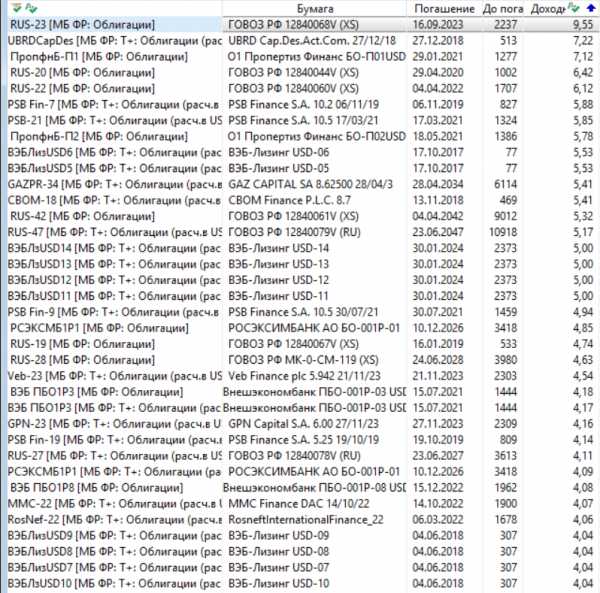

Еврооблигации – это облигации российских эмитентов (компаний и государства), выраженные в евро и долларах и ориентированные в первую очередь на иностранных инвесторов. Но мы точно так же можем покупать данные облигации непосредственно на московской бирже. Для этого достаточно открыть брокерский счет у лицензированного брокера и завести туда валюту. Стоимость одной еврооблигации начинается от 1000$, поэтому это не самые доступные инвестиции. Но если Вы не скованы в капитале, то для Вас это будет отличный финансовый инструмент для приумножения своей валюты, поскольку доходность таких облигаций в настоящее время находится в диапазоне от 1,2% до 9,5% годовых.

Доходность зависит от сроков облигации, а также от мнения инвесторов о финансовом состоянии и репутации эмитента. Задача инвестора сводится к тому, чтобы провести анализ компаний, выпускающих облигации, убедиться в их надежности и затем выбрать облигации высоконадежных компаний с максимально доступными ставками. Далее можно спать спокойно и получать высокую фиксированную доходность в валюте. Подробнее о еврооблигациях можно почитать в нашей статье «Как купить еврооблигации», а научиться их выбирать можно на наших курсах и мастер-классах, в т.ч. бесплатных.

Инвестиции в ETF

ETF – это особый тип инвестиционных фондов, в которых не осуществляется управление, а инвестирование происходит по индексному типу. ETF по сути объединяют различные группы активов по определенному типу – например, финансовые компании Америки или компании, которые платят максимальные дивиденды по всему миру, или компании только ИТ сектора и т.д. В итоге инвестор купив всего 1 ETF может инвестировать в целую отрасль, страну или определенный класс активов, например пшеницу или золото.

ETF обращаются на американской бирже NYSE (arca). Доступ к этой биржевой площадке предоставляют в том числе и российские брокеры, имеющие дочерние структуры за рубежом с иностранной лицензией, например, компания БКС и ее подразделение БКС-Кипр. Также на американскую биржу можно попасть и через иностранного брокера, имеющего представительство в РФ, например, Interactive Brokers. Стартовая сумма инвестиций для открытия счета на американском рынке у большинства брокеров начинается от 5000$. В тоже самое время средняя цена 1 лота ETF находится в районе 30$.

На NYSE (arca) обращается в настоящее время 1539 самых разных ETF. Такой выбор позволяет закрыть практически любые потребности инвесторов и составлять самые диверсифицированные инвестиционные портфели, состоящие из активов по всему миру.

На российском рынке также есть в обращении некоторые ETF, однако выбор их крайне ограничен – всего 12 фондов на Московской бирже. Подробнее о них мы писали в статье «ETF фонды».

Инвестиции в американские акции

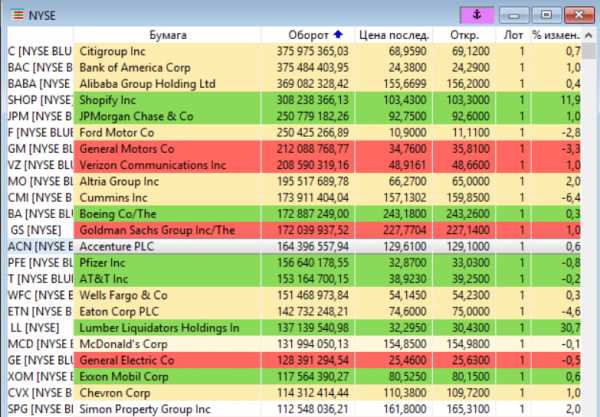

Наиболее распространенный способ валютных инвестиций – это инвестиции в американские акции. США пока еще самая сильная экономика мира (В 2020 году Китай обгонит США) и в этой стране сегодня сосредоточены крупнейшие транснациональные корпорации, создающие передовые технологии и развивающиеся быстрыми темпами. Несмотря на то, что мы живем в России мы спокойно можем инвестировать в эти компании и разделять их успех. Найти хорошую компанию и зарабатывать на ее росте – в этом и есть суть инвестиций.

В США 2 крупнейших в мире биржи – NYSE и NASDAQ, на которых только в основных секциях обращается более 7000 акций. Есть компании из самых разных отраслей от биотехнологий и космоса до военной промышленности. В том числе на этих биржах представлены и компании из других стран – Китая, Индии, Японии, Южной Кореи, Европы и т.д. Все это дает инвесторам широчайшее поле для выбора инвестиционных идей и огромный потенциал для роста капитала.

У инвестора есть 2 способа инвестировать в американские акции. Первый — выйти непосредственно на американский рынок (мы уже написали в блоке про ETF как это сделать). Второй – покупать американские акции с помощью Санкт-Петербургской биржи. Сегодня на этой площадке уже обращается более 300 наиболее привлекательных американских акций. Есть из чего выбрать. Доступ к этой бирже открывает любой российский брокер (работайте только с топовыми лицензированными компаниями) в рамках обычного брокерского счета и стартовый капитал может начинаться от 100-200$.

Далее задача инвестора сводится к тому, чтобы найти компанию, обладающую существенным потенциалом развития и роста бизнеса, либо недооцененную компанию. Акции таких компаний будут с высокой вероятностью расти в среднесрочной и долгосрочной перспективе, стремясь к своей справедливой стоимости. О том как это делать мы рассказываем на наших курсах.

Куда не стоит вкладывать валюту

Ну и в конце хочу уберечь Вас от так называемых «ненастоящих» инвестиций. Это различные бинарные опционы, разнообразные фонды, работающие по методу сетевых пирамид и навязчиво заманивающие Вас отдать им денег, обещая высокую доходность и ничего не говоря о рисках. А также форекс, т.к. большинство брокеров на этом рынке — это сомнительные компании без должных лицензий. Но даже если компания с лицензией – то предлагаемые стратегии работы носят высокорисковый характер и их сложно назвать разумными инвестициями.

Я уже много раз писал про все эти способы отъема денег у населения и вновь повторюсь, что бесплатный сыр бывает только в мышеловке. Настоящее разумное инвестирование не принесет Вам безумных % годовых, но как сказал Уоррен Баффет «это медленный, но верный способ разбогатеть». Ведь даже с доходностью всего 26% годовых Ваш капитал будет удваиваться каждые 2,5 года!

Выводы: Как правильно инвестировать в валюте

Какой же способ инвестирования в валюте выбрать из рассмотренных выше. Наиболее оптимально составить диверсифицированный инвестиционный портфель, в котором есть различные типы валютных активов. В таком случае часть активов будет играть защитную роль (в разумном инвест-портфеле это большая часть активов):

-

это могут быть высоконадежные государственные еврооблигации РФ, еврооблигации надежных российских компаний;

-

ETF, инвестирующие в государственные, муниципальные или надежные корпоративные облигации США;

-

ETF, инвестирующие в акции компаний, которые платят высокие и стабильные дивиденды;

Другая часть активов – это более рисковые инвестиции, но в тоже время обладающие высоким потенциалом роста:

-

Это инвестиции напрямую в тщательно отобранные американские акции;

-

Инвестиции в ETF перспективных отраслей и стран;

-

Инвестиции в сырьевые ETF в нужной фазе ценового цикла.

В итоге получится защищенный инвестиционный портфель, где часть активов будет работать на сохранность капитала (защитная часть), а другая обеспечивать рост портфеля в среднесрочной и долгосрочной перспективе. Научиться всему этому можно в нашей Школе разумного инвестирования, где мы даем универсальные методики работы как с российскими, так и с иностранными активами и учим составлять полноценные инвестиционные портфели. Начать обучение можно с посещения вводного бесплатного урока.

Если статья была Вам полезна, поставьте лайк и поделитесь ей с друзьями!

Прибыльных Вам инвестиций!

fin-plan.org

Выгодный курс. Куда можно вложить доллары помимо валютных депозитов | Финансы и инвестиции

По данным на 11 марта

Также казначейские облигации — это очень ликвидные ценные бумаги, что делает вложения инвесторов мобильными. Можно хранить свои сбережения не только в банке, но и на брокерском счете, а также переводить их между счетами.

Из рисков таких инвестиций можно упомянуть лишь налоговые последствия для резидентов России, у которых налоговая база рассчитывается в рублях. Таким образом, возникает риск уплаты существенного налога, если рубль сильно девальвируется к доллару США.

Облигации транснациональных корпораций

Если спускаться вниз по иерархии рисков, то вторым выгодным вариантом стоит назвать обязательства крупных транснациональных компаний. Они имеют очень высокие кредитные рейтинги, сравнимые с суверенным рейтингом США. Корпорации Apple, Microsoft, Pfizer и Nestle размещают публичный долг, который чуть менее ликвиден и имеет больший кредитный риск, чем гособлигации США, однако предлагает некоторую премию в доходности. Бумаги таких эмитентов с погашением в 2020-2021 годах могут принести инвестору 2,7–2,9% годовых.

В зависимости от предпочтений вкладчика по риску, стране и отрасли можно перечислить ряд крупных эмитентов с высоким кредитным рейтингом. В среднем на горизонте 2-3 лет они могут принести доходность около 3,0-3,4%. С одной стороны, это не очень большая премия к казначейским облигациям США, но с другой — если речь идет о значительных суммах, то каждые дополнительные 0,5 процентных пункта имеют значение.

Среди минусов таких инвестиций (помимо рисков, связанных с валютной переоценкой, которые всегда преследуют налоговых резидентов России) можно отметить кредитный риск, хоть и незначительный. Большие корпорации с международным бизнесом редко объявляют дефолт, а если мы говорим о развитых странах, то таких примеров и вовсе единицы. Тем не менее всегда лучше нивелировать подобные риски и диверсифицировать портфель. В таком случае речь уже идет о портфеле бумаг, за которым нужно в той или иной степени следить.

Госдолг развивающихся стран

Более рискованными, но и более доходными инвестициями станут ценные бумаги развивающихся стран. Кризис 1997-1998 годов возник как раз из-за того, что многие государства из этой категории оказались плохо готовы к оттоку средств международных инвесторов и коррекциям товарных рынков. С тех пор прошло довольно много времени по меркам финансовых рынков, и страны выучили нелегкий урок.

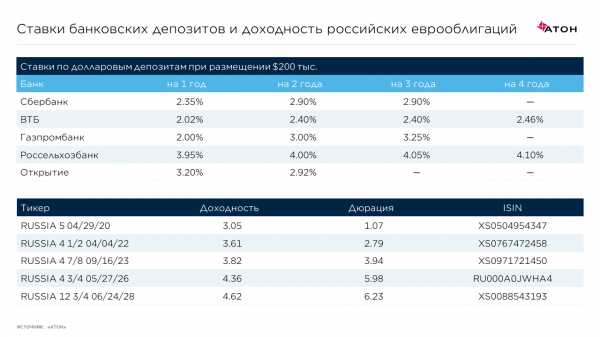

Россия, которая была одной из виновниц того кризиса и одновременно главной пострадавшей, за 20 лет значительно улучшила свою финансовую ситуацию. На текущий момент в стране профицит торгового баланса — Россия экспортирует товаров и услуг больше, нежели импортирует, а отношение долга к ВВП составляет 13,5%. Это меньше, чем у любой страны, которая располагается выше России в рэнкинге по объему ВВП (у США это соотношение равно 105%, у Китая — 47,6%, у Японии — 253%, у Германии — 64%). Это наряду с прочными позициями России как основного поставщика энергоресурсов Европы делает кредитный профиль страны очень устойчивым. Что касается публичного долга, то суверенные еврооблигации России с погашением в 2020 году обеспечивают доходность около 3%.

Кроме того, евробонды России предлагают некоторую премию для налоговых резидентов страны. Во-первых, процентный доход по таким облигациям не облагается налогом, а, во-вторых, с 2019 года при продаже или погашении этих бумаг не будет учитываться эффект изменения обменного курса. Инвестор заплатит налог только в том случае, если цена облигации вырастет и только с разницы между ценами продажи (погашения) и покупки бумаги, пересчитанной в рубли на дату продажи (погашения). Все это делает суверенные облигации очень конкурентными по сравнению с валютными депозитами в российских банках.

Однако нужно помнить, что основные риски, связанные с инвестициями в еврооблигации России, сейчас находятся в плоскости геополитики. Если рассматривать самые жесткие санкционные сценарии, связанные с ограничениями на расчеты в долларах, то у инвестора могут возникнуть сложности с получением денежных средств от купонов и погашения тела долга. Стоит заметить, что такому жесткому сценарию наверняка будут предшествовать менее радикальные меры — возможно, связанные с банковским сектором России, о чем уже не раз говорили в США.

Еврооблигации российских банков

Еврооблигации российских банков являются ближайшей альтернативой депозитам по кредитному риску. Основное отличие — в страховании вкладов со стороны АСВ, что неактуально, если речь идет о значительных суммах. На волне санкционной риторики доходность бумаг госбанков с погашением в 2019-2020 годах возрастала до 5-5,5%. А доходность евробондов ВЭБа, который является институтом развития и не принимает депозиты физических лиц, достигала 7,3% годовых (по выпуску с погашением в 2020 году), что сильно выбивалось из общей картины. Сейчас ситуация в некоторой степени нормализовалась — доходность снизилась до 4,5–5%.

К сожалению, бумаги российских банков не имеют столь же приятных инвестору налоговых послаблений, как суверенный российский долг, поэтому с точки зрения рисков валютной переоценки они ничем не отличаются от тех же еврооблигаций зарубежных эмитентов. Основная разница в санкционном риске.

Держателями еврооблигаций российских эмитентов зачастую выступают зарубежные инвесторы, поэтому американским властям приходится сопровождать свои санкции различными оговорками. Например, в прошлом году участники рынка получили разъяснение OFAC (Office of Foreign Asset Control — подразделение Минфина США, занимающееся в том числе планированием и применением экономических санкций) относительно еврооблигаций попавшей под санкции компании UC Rusal, из которых следует, что компания может использовать доллары для расчета по своим обязательствам.

Рассматривая альтернативы, можно заметить, что разница в доходности между ними по большому счету не очень большая. Но нужно отдавать себе отчет, что эти бумаги значительно отличаются по степени кредитного, санкционного и налогового рисков. Иногда в погоне за дополнительными 0,5-1 п.п. консервативные инвесторы незаметно для себя переключаются на совершенно другую категорию инструментов. Это может сыграть злую шутку в момент реализации негативного сценария. Ожидая стабильности от своего портфеля, инвестор может получить его просадку или значительное снижение мобильности (блокировка денежных средств, запрет торговли, снижение ликвидности и т. д.). Поэтому при выборе альтернативы депозитам стоит быть предельно внимательным к рискам.

www.forbes.ru

5 способов увеличить долларовый капитал.

Американский доллар (USD) самая распространенная валюта, а по состоянию на начало-середину 2017-го года одна из сильнейших в мире. Именно из-за силы доллара и укрепления его позиций по отношению к валюте России и стран СНГ, хранить сбережения в «зеленых президентах» считается куда более надежным, нежели в рублях и, в случае роста доллара, прибыльным. Однако просто хранение не воплощает настоящую функцию денег – они должны работать! Рассмотрим ТОП — 5 лучших вариантов, куда вложить доллары под проценты и увеличить свой капитал!

Содержание:

1. Куда вложить доллары: 5 надежных вариантов

1.1. REIT-фонды: перспективное увеличение дохода

1.2. Торговля на биржах: оценим перспективы

1.3. Инвестиции в ритейл: куда вложить деньги молодому и стремительному инвестору?!

1.4. Инвестирование в криптовалюту

1.5. Инвестиции в драгоценные металлы: растим прибыль золотом

2. Подведем итоги

Но даже большой капитал, хранящийся в надежной валюте, при неумелом обращении или бесцельном хранении будет неумолимо истощаться. Инфляция, кризисы, обвалы курса – все это угрожает сохранности Ваших сбережений. Деньги должны работать. Ниже предлагаются надежные способы куда можно вложить доллары США под хорошие проценты.

Куда вложить доллары США под хороший процент:

REIT-фонды — перспективное увеличение дохода

Инвестиционные фонды недвижимости (Real Estate Investment Trust) появились в Штатах более 100 лет назад, и по сей день счиатются лучшим вариантом, куда можно пдложить р С тех пор REIT и их аналоги распространились более чем по 30 странам мира. Данный вид фондов занимается куплей/продажей, застройкой недвижимости, может выдавать ипотечные ссуды. Доход, получаемый фондом, распределяется между инвесторами. Поэтому именно риит-фонды можно считать самым надежным вариантом, куда можно вложить доллары под проценты.

Важно, что от 90% прибыли, а зачастую и все 100%, фонд распределяет между инвесторами, зарабатывая на комиссии с выплачиваемых дивидендов. Многое фонды торгуют свои акции на биржах, около 30 REIT-фондов входят в индекс S&P 500.

По типу можно определить несколько видов Real Estate Investment Trust:

- Equity (Долевые) – занимаются недвижимостью, управляют отелями, торговыми центрами, пляжами и т. д. Доход с недвижимости распределяется между вкладчиками, размер выплат зависит от суммы вклада.

- Mortgage (Ипотечные) – занимаются вкладами в ипотечное кредитование и ценные долговые документы по ипотечному кредитованию, доходы получают с процентов по кредитам и долгам. Данный вид REIT-фондов занимает не более 10% на рынке инвестиционных трастов.

- Hybrid (Гибридные) – инвестируют как в недвижимость так и в ипотечное кредитование и долговые бумаги.

Здесь приведены лишь самые распространенные представленные в общем виде виды трастов. Их можно классифицировать по типу недвижимости, которой занимается фонд. Например – отели или складские помещения. В большинстве случаев происходит диверсификация портфеля, используемая для снижения рисков средств инвесторов и увеличения общей ликвидности фонда. Что означает нахождение в собственности фонда, как торговых центров, так и отелей, складов, общежитий и пр.

Инвестиции Ваших долларовых сбережений в REIT-фонд обладают многими преимуществами:

- Многие REIT-фонды делают ежемесячные выплаты дивидендов своим инвесторам.

- Доходность таких вкладов составляет от 15%. О причинах столь высокого процента расскажет статья: «Почему мы даем % больше чем в банке»

- Диверсификация портфеля обеспечивает снижение рисков, увеличение сфер деятельности фонда и приносит постоянный доход. Подробно о снижении риска и гарантиях узнаете из материала: «Гарантии, которые мы даем нашим клиентам»

- Ликвидность, которой обладают REIT, отличает данный тип от прямых вкладов сбережений в недвижимость. Акции REIT всегда торгуются на бирже, продать их можно в любой момент времени. Квартиру за один день не продашь.

- Порог входа достаточно низок. Инвесторы среднего класса не имеющие возможности купить недвижимость, могут инвестировать в REIT.

Торговля на биржах: оценим риски

Ежедневно миллиарды долларов проходят через крупные мировые биржи NYSE, NASDAQ, LME и др. Следует рассмотреть их, как вариант, куда можно вложить доллары и извлечь прибыль. Приобрести акции не так трудно, как кажется, достаточно обратиться к лицензированному брокеру или в банк. Порог входа в такого рода инвестиции начинается от 20 долларов. Важно отметить риски: самостоятельная торговля акциями дорого обойдется неосведомленному и не обученному инвестору.

На сегодняшний день есть несколько вариантов работать с фондовыми рынками, биржами:

- Самостоятельная покупка акций или облигаций через банк. Достаточно обратиться в банк, заключить договор, по которому банк будет вашим брокером. Вложить требуемую сумму по договору на счет и собственно начать операции с рынком ценных бумаг. При таком подходе самостоятельная торговля требует от Вас знаний рынка и его движений. Возникает так же вопрос акции приобретать или облигации.

Акции – делают Вас акционером, совладельцем компании. Как меняется стоимость акции, так, собственно, увеличивается или уменьшается Ваш капитал. Держатель акций имеет право получать доходы, дивиденды, которые выплачиваются с нераспределенной прибыли компании.

Облигации – это долговые бумаги. Когда Вы приобретаете облигацию, Вы даете свои средства в долг компании, которая согласно облигациям обязуется вернуть ваши инвестиции через определенный срок с определенными процентными начислениями.

Исходя из вышеописанного, вклад в облигации гораздо привлекательнее смотрятся для новичка. Необходимо все равно учесть риски и понимать, что у компании может не оказаться возможности выплатить задолженность перед держателями облигаций.

- ПИФ – паевый инвестиционный фонд. Данные фонды представляют собой сообщество инвесторов, который вкладывают свои средства в портфель ценных бумаг, управление которым производит сторонняя компания брокер. Компания, управляющая портфелем, находится под государственным контролем, деятельность строго регулирует финансовыми органами. Порог входа так же начинается от 20 долларов, а доходность составляет от 10% от суммы вклада.

- Работа с брокерами. Forex – данный тип инвестиций, куда можно вложить доллары предполагает сотрудничество с одной из многочисленных брокерских компаний в интернете. В данной области высокие риски, трейдер может оказаться обманутым мошенниками, поэтому рекомендуется пристально изучать репутацию компании, с которой собираетесь сотрудничать, до того, как вложите средства. Инвестиции могут составлять от 10 долларов, а доходность от 1-2% при осторожной торговле. Обычно в этой области, чем выше доход, тем выше риски, примерное соотношение которых 1:2 соответственно. На каждый 1% дохода 2% риска. Кроме всего данный тип вклада денег требует от Вас знаний технического и фундаментального анализа рынка по графикам, новостям и пр.

- ПАММ-инвестирование – есть некоторое сходство с ПИФ-ом. ПАММ – это инвестиционный портфель, работу с которым проводит профессиональный независимый трейдер. Доход от ПАММ начинается от 1%, вход в ПАММ от 10 USD. При выборе портфеля необходимо изучить статистику управляющего трейдера, его репутацию, отзывы вкладчиков. До того, как сложите свои кровные, обратите внимание на параметры ПАММ-портфеля. Куда входят процент дохода и политика торговли. Риск потерять свои средства присутствует всегда. За свою работу с портфелем трейдер обычно снимает определенную комиссию, в некоторых случаях она довольно высока.

Из перечисленных видов инвестиций, куда можно вложить деньги, связанных с торговлей на бирже, менее рискованными будут варианты покупки облигаций и инвестирование в ПИФ-ы. Самостоятельная работа с интернет-брокерами, покупка акций и инвестирование в ПАММ-счет хорошие варианты для инвестиций, однако неподготовленному вкладчику нужно внимательно и долго изучать все аспекты данной деятельности, и даже это не убережет от потери своих капиталовложений на первых порах.

Инвестиции в ритейл: куда вложить деньги молодому и стремительному инвестору?!

Прибыльность инвестиций в бизнес зависит от многих факторов и в первую очередь от самого инвестора. Поэтому следующие варианты, куда можно вложить кровные сбережения, принесут стабильный доход при определенных знаниях и постоянном анализе рынка.

Если искать прибыльный вариант для предприимчивого, куда тот мог бы вложить доллары, будет выгоден вариант ритейла. Покупка товаров из-за границы в моменты, когда курс доллара идет на понижение и последующая продажа при повышении курса. Прекрасным примером является август 2016 года. Когда, при увеличении курса доллара в 2 раза, следом взлетели цены на электронику. Конечно, такой скачек курса валюты ни о чем хорошем не говорит, но это прекрасная возможность для инвесторов.

Чтобы заниматься ритейлом можно начать с малого, заказать мобильный телефон или партию мобильных телефонов с AliExpress или Taobao. И продать их через торговые площадки вроде OLX или Юла. Организовать свой интернет-магазин.

Заниматься данным видом деятельности не трудно, накрутка на определенные товары может достигать 100%, а при открытии интернет-магазина Ваши накладные расходы будут невелики. Одним из самых важных минусов является высокая конкуренции.

Можно занять специализированную нишу, например, Вы будете продавать креветки из-за границы, но не конечному потребителю, а станете поставщиком креветок в сфере HoReCa. То есть будете продавать их ресторанам, кафе, отелям оптом. Если Вам удастся себя зарекомендовать на данном рынке, то доходы Вас приятно порадуют.

В итоге, если вложить в ритейл – он может принести Вам прибыль при умелом подходе. Важно занять свою нишу, лучше узконаправленную, но с хорошими ценовыми предложениями и высоким качеством продукции. Минусом может быть, что цены на Ваш товар будут напрямую зависеть от непредсказуемого курса валюты и высокая рыночная конкуренция.

Инвестирование в криптовалюту

BitCoin – особая электронная валюта, которая создается процессом вычисления сложных математических алгоритмов. Важная отличительная черта данной валюты, что в отличие от денег, выпускаемых государством, количество BitCoin будет ограниченным. Конец выпуска приходится на район 2140 года, а количество данных электронных денег будет в районе 21млн. монет. Сейчас США и многие мировые державы легализуют BitCoin и стараются внедрить столь популярную валюту в экономику страны.

Рыночная капитализация BitCoin составляет более 70 млрд. долларов по состоянию на август 2017 года. Курс данной криптовалюты в период с июня 2017 и отметки 1500-2000$ за одну монетку до августа поднялся до 4200$.

Вы инвестируете рубли в доллары в ожидании подъема курса, доллары же сейчас выгодно вкладывать в криптовалюту. Существуют специализированные биржи для заработка на курсах криптовалют.

Сложность заключается в том, что инвестор, который думает, куда вложить доллары, и хочет заняться работой с криптовалютой, должен изучить саму ее технологию. И осознавать все риски, связанные со столь резкими изменениями в цене валюты. Так как данные электронные деньги существую только в виде определенного количества цифр на мониторе компьютера, важно позаботиться о максимальной безопасности Ваших электронных хранилищ.

Инвестиции в драгоценные металлы: растим прибыль золотом

Инвестиции в золото, пожалуй, самый распространенный способ сохранения и, за счет спекуляций с металлами, увеличения капитала.

Для инвестиции в золото, Вам достаточно обратиться в банк:

- Открытие обезличенного металлического счета сделает Вас владельцем металла, но владеть условным золотом Вы будет исключительно на бумаге. На счету будет отражаться количество купленного Вами металла (в граммах) без характеристик вроде проб, производителей и др.

- Приобретение драгоценных слитков, этот способ не вызывает вопросов. Хранить слитки естественно лучше в банковской ячейке.

- Покупка фьючерсов. Производится через брокеров на бирже. Приобретение фьючерса делает Вас косвенным обладателем партии металла.

Данный вариант в большинстве случаев гарантирует сохранность тех средств что вложите, но если Вы планируете проводить с золотом торговые операции, например через биржу и брокеров, то, так же как и торговля на рынке акций, это принесет Вам доход.

Куда вложить деньги, чтобы сохранить и приумножить капитал, важный вопрос для всех, кто занимается инвестированием или бизнесом.

Вариант инвестирования в REIT-фонды фактически является самым выгодны. Это доступные для каждого инвестиции в рынок недвижимости, с минимальными рисками и хорошей доходностью. Статистику REIT-фондов всегда выкладывают на общее обозрение, что позволяет изучить и выбрать объект для инвестирования. Кроме того, можно изучить перспективы роста зарубежной недвижимости и соответственно увеличения доходов REIT фондов.

reitinvest.top

Куда вложить доллары — обзор активов для инвестиций

Любой разумный инвестор понимает, что сами по себе американские доллары являются всего лишь финансовым инструментом, с которым можно дальше работать. Конечно, вы можете оставить валюту дома, ожидая, что валютный курс резко вырастет и вы на этом заработаете. Но в то же самое время вы можете ее инвестировать, то есть тем самым заставить деньги работать. В связи с этим многие держатели капитала часто задают вопрос: «Куда вложить доллары?».

Возможности инвестора

Современный рынок инвестиций предлагает владельцам сбережений огромное число возможностей для вложения собственных денежных средств. При этом в нашей стране инвестировать можно не только в рублях, но и в любой другой свободно конвертируемой валюте. Например, в американских долларах.

При этом размер капитала, которым владеет инвестор, не всегда оказывает непосредственное влияние на выбор конкретного инвестиционного актива. Тем не менее суммы в 100 и 10000 долларов потенциально могут принести своему владельцу разный доход. Кроме того, инвестору, который имеет в своем распоряжении солидные сбережения, для инвестирования доступно гораздо больше объектов вложений.

Итак, давайте рассмотрим основные активы для вложения американских долларов.

Валютный банковский вклад

Как мы уже говорили выше, человек, который просто хранить доллары у себя дома, упускает дополнительные возможности для получения прибыли. В такой ситуации долларовый банковский депозит является наиболее простой возможностью, чтобы заставить свою валюту работать и приносить дополнительный доход.

Валютный банковский вклад или депозит – это валюта, которая передана лицом выбранному кредитному учреждению в целях получения дохода в виде заранее определенных процентов. Таким образом, долларовый вклад отличается от рублевого только валютой, которую клиент передает банку.

В настоящее время существенным недостатком долларовых вкладов является крайне низкий размер процентных ставок, предлагаемых по ним банками. На сегодня проценты по депозитам деноминированных в долларах составляют 1,5–2,25%.

Станьте акционером

В России финансовая грамотность населения находится на более низком уровне, чем в странах Западной Европы и Северной Америки. Там давно уже привыкли инвестировать доллары на фондовом рынке.

Фондовый рынок – это биржа, на которой торгуются разнообразные ценные бумаги. Инвестору-новичку довольно сложно разобраться в существующих инвестиционных хитросплетениях. Однако существует беспроигрышная стратегия по инвестированию долларов, которая с максимальной вероятностью принесет больший доход, чем валютные депозиты в банках.

Мы ведем речь про вложение долларов в акции самых крупных отечественных и иностранных компаний. Они также известны, как голубые фишки. По таким ценным бумагам инвестор будет ежегодно получать доход в виде дивидендов. Кроме того, голубые фишки отличаются стабильным ростом, который точно не отстает, а чаще всего опережает темпы инфляции.

Сумма в 1000–3000 долларов является неплохим стартовым капиталом для выхода на фондовый рынок.

Доверительное управление

Если инвестор считает, что у него не хватает знаний и компетенций для правильного вложения долларов, то он всегда может обратиться за помощью к профессионалам.

Для этого существуют две основные возможности:

- обратиться напрямую к финансовому брокеру;

- вложить деньги в ПАММ-счета.

Пообщаться с брокером можно практически в любом крупном российском банке (Альфа-Банк, ВТБ 24) или на фондовой бирже. Например, если вы живете в столице или недалеко от нее, то можете обратиться на Московскую международную валютную биржу (ММВБ). Брокер за определенное вознаграждение поможет инвестору наилучшим образом сформировать инвестиционный портфель, в который войдут самые перспективные ценные бумаги.

ПАММ-счета представляют собой специфичный механизм по функционированию торгового счёта, который технически упрощает процесс передачи денег в доверительное в доверительное управление с целью проведения торговых операций на одной из бирж.

При формировании ПАММ-счета основной задачей инвестора является выбор успешного трейдера, который торгует на бирже. При этом система гарантирует целевое использование долларов. Другими словами, трейдер не может вывести их со счета. Зато он может торговать с их помощью, зарабатывая прибыль для инвестора. Делает он это за оговоренное вознаграждение.

Тем не менее ПАММ-счета считаются достаточно рискованным направлением для долларовых инвестиций. Мы не рекомендуем новичкам, которые не обладают достаточным опытом, вкладывать в них большое количество долларов.

Как правило, минимальные инвестиции в ПАММ-счет составляют 100 долларов.

Займитесь бизнесом

Существует огромное количество идей по созданию собственного бизнеса, который требует минимальных вложений. Общеизвестно, что заработать большие деньги, можно исключительно работая на себя. Небольшой суммы в долларах вам для этого вполне хватит. Подробности вы найдете в статье «Бизнес с минимальными вложениями».

Главное правило при создании своего дела гласит – занимайтесь тем, что вам нравится. При этом имея сбережения в несколько тысяч долларов, инвестор имеет огромный выбор для начала деятельности.

Вот лишь некоторые примеры такого бизнеса: кадровое агентство, создание информационного сайта, фотостудия, вендинговые аппараты, риэлтерские услуги, доставка еды, частный детский сад и так далее.

Альтернативное мнение

Многие отечественные и зарубежные финансисты считают, что 2017 год – отличное время для рублевых инвестиций. Они говорят, что российская экономика преодолела дно кризиса и теперь будет расти. В то же самое время российский рубль на фоне растущей нефти заметно укрепился по отношению к доллару.

Мы не призываем вас к тому, чтобы срочно идти в обменник и менять доллары на рубли. Нет, просто каждому инвестору необходимо помнить про диверсификацию или деление рисков. В рамках нашей статьи это означает, что одну часть своих сбережений следует держать в американских долларах, а другую часть в российских рублях. Мы думаем, что подходящие пропорции вы сумеете определить самостоятельно.

investoriq.ru

2 способа вложения валюты — Лайфхакер

Сейчас ставки по депозитам в среднем составляют 2–3%, что совсем не радует: всё-таки хочется получать от вклада более существенную выгоду. К счастью, депозит — это далеко не единственный способ заработать на своей валюте. Решением для не самых азартных могут стать еврооблигации, а совсем неазартным подойдут структурные продукты в валюте.

Способ № 1: еврооблигации

На данный момент среди частных инвесторов популярностью пользуются еврооблигации — долговые ценные бумаги, выпущенные в иностранной валюте и размещаемые на зарубежных торговых площадках. В долг таким образом берут не только крупные российские компании, но и государственные учреждения. Организация, выпустившая ценные бумаги, называется эмитентом.

Срок возврата денег и погашения еврооблигации заранее установлен, как и сумма возврата: она равна номинальной стоимости ценной бумаги. Не вернуть долг в определённый срок эмитент может только в случае банкротства. Впрочем, для большинства российских компаний, выпустивших еврооблигации, это маловероятно.

Подкупают еврооблигации не только своей надёжностью, но и высокой потенциальной доходностью.

Вы можете заработать как на разнице между стоимостью покупки и продажи еврооблигации, так и за счёт купонного дохода — процентов, выплачиваемых по ценным бумагам с определённой периодичностью.

Например, доходность еврооблигаций «Московского кредитного банка» составляет более 7% годовых в долларах США, «Газпрома» — 5,6%, «Промсвязьбанка» — 8,3%, Министерства финансов РФ — 4,7%¹.

В бочке мёда не обошлось без ложки дёгтя. Есть риск продать еврооблигации по более низкой цене, чем та, по которой вы их купили. Допустим, если срочно нужно вывести деньги, а рыночная цена сейчас не самая привлекательная. Некоторые инвесторы изначально покупают еврооблигации по цене, превышающей их номинальную стоимость, так как купонный доход по ним перекрывает эти потери.

Приобрести еврооблигации можно на Московской бирже через брокерскую компанию. Например, доступ к торгам предоставляет одна из крупнейших отечественных инвестиционных компаний «Открытие Брокер».

Для этого достаточно:

- Открыть брокерский счёт в любом офисе компании или дистанционно при наличии подтверждённой учётной записи на портале госуслуг.

- Внести на счёт денежные средства — доллары США или рубли.

- Дождаться регистрации на Московской бирже. Сделки вы можете совершать самостоятельно с помощью торговой платформы или подавать поручения трейдеру компании по телефону.

Если вы никогда не работали на рынке ценных бумаг или у вас недостаточно опыта, биржевую торговлю можно освоить в учебном центре «Открытие Брокер» или на портале дистанционного обучения.

Способ № 2: структурные продукты в валюте

Специально для поклонников депозитов брокерскими компаниями был разработан структурный продукт с защитой капитала — готовое решение с гарантией возврата средств и высокой потенциальной доходностью.

Чтобы совместить эти параметры, структурный продукт обычно делится на две части — защитную и доходную. В защитной средства инвестируются в инструменты с фиксированной доходностью — банковский депозит или облигации. Доходная часть вкладывается в высокодоходные инструменты со значительным уровнем риска, например в опционы.

Доли распределяются так, чтобы к концу срока инвестирования защитная часть с полученным по ней доходом достигла первоначального капитала. Доходная в случае, если идея вложения средств себя оправдывает, может принести существенную прибыль. Вложенные средства освобождаются в заранее известную дату.

Главные плюсы этих продуктов: вы не потеряете деньги и можете неплохо заработать в валюте. Главный минус: вы не получите дохода, если идея не сработает.

«Открытие Брокер» на текущий момент предлагает несколько структурных продуктов с защитой капитала в валюте. Так, потенциальная доходность защитного продукта «Долгосрочный рост» составляет 10% годовых в долларах США². Для размещения вклада инвестору не обязательно обладать опытом работы на биржевых рынках — все необходимые операции за него выполнят профессионалы.

¹ Доходность рассчитана по части бумаг по ценам закрытия на 22.06.2016 г. на внебиржевом рынке, по иной части по ценам предложения на ПАО Московская биржа (когда было существенное отклонение цен). Доходность еврооблигаций ПАО «МОСКОВСКИЙ КРЕДИТНЫЙ БАНК» (CBOM-18) на указанную дату к погашению 13.11.2018 г. составила 7,06% годовых в долларах США, ПАО «Газпром» (GAZPR-34) к погашению 28.04.2034 — 5,59%, ПAO «Промсвязьбанк» (PSB Fin-9) к погашению 30.07.2021 — 8,31%, Министерства финансов РФ (RUS-30) к погашению 31.03.2030 — 4,73%.

² Защитный продукт «Долгосрочный рост» — «S&P 500: Долгосрочный рост» на рост фонда ETF SPDR S&P 500 (SPY), с истечением 24.12.2018 г. Прогноз целевой доходности структурных продуктов и анализ иных показателей для данного рекламного материала подготовлен аналитиками АО «Открытие Брокер». Данное предложение не является офертой. Ставки указаны в процентах годовых по состоянию на 16.06.2016 г. В продуктах с базовыми активами, которые котируются в валюте, отличной от рубля, условия указаны без учёта курсовой разницы. Представленные ставки предварительные и подлежат уточнению у консультантов «Открытие Брокер». Результаты доходности структурных продуктов в прошлом не определяют доходы в будущем.

АО «Открытие Брокер». Лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

Не является образовательной деятельностью. Не сопровождается выдачей документов об образовании и (или) квалификации.

ООО УК «ОТКРЫТИЕ». Лицензия профессионального участника рынка ценных бумаг на осуществление деятельности по управлению ценными бумагами № 077-07524-001000, выданная ФСФР России 23 марта 2004 г. (без ограничения срока действия).

lifehacker.ru

Куда вложить доллары под проценты

Год только начался, а уже сделаны многие исследования и прогнозы. Один из них наводит на мысли о том, что доллар ещё имеет потенциал роста. Сложно с этим не согласиться, есть все шансы увидеть укрепление американской валюты, а из этого следует два вывода. Если вы планируете покупать технику, то лучше вам поторопиться, потому что цена на нее вероятнее всего будет только расти. Я в 2014 году прогнозы проигнорировал, и ноутбук покупать не стал, теперь так и тыкаю в сломанные клавиши на старом ноуте, потому что купить новый ну почти нереально.

Нас интересует другой вопрос, как выгоднее разместить имеющиеся доллары и как выгоднее вложиться в доллар так, чтобы не проиграть даже если он не будет расти. Если просто купить в банке валюту, то придется заплатить комиссию, в случае если доллар подорожает незначительно, то вас ждут убытки. Если же доллар вообще не будет дорожать, то убытки могут быть существенными. Но есть один выход, при котором мы сможем заработать в любом случае, от роста цены на доллар будет зависеть только размер доходов. Об этом методе я и хочу с вами поделиться.

Вложить доллары через единый счет MMA

Идея не новая и даже испытанная уже тысячи раз, сразу хочется сообщить, что нет никакого секрета и естественно волшебства ждать от меня не стоит. Над всем нужно работать, поэтому уделить пару часов вам всё-таки придется. План состоит из трех составляющих:

- Открыть счет с доступом ко всем мировым инструментам в долларах

- Открыть счет и пополнить его в долларах

- Купить активы в долларах. Ждать, получать дивиденды, реинвестировать.

Теперь обо всем по порядку. Для начала открываем счет у брокера с европейской лицензией, к тому же входящего в компенсационный фонд. Это нужно для того, чтобы обезопасить себя от любых неприятностей с невыплатой. Проблем с рекомендуемым мной брокером и так никогда не было, но дополнительные гарантии не повредят. С MMSIS тоже до поры до времени не было проблем, а потом банкротство и тот факт, что брокер не состоял в компенсационном фонде, повлек за собой неприятности. Нам они не к чему, поэтому выбираем Единый счет MMA.

Куда вложить доллары через брокерский счет

На самом деле вопрос стоит не совсем верно. Мы знаем куда вложить доллары под проценты, это акции, облигации или ETF. По большому счету это все адекватные инструменты. Мы же не будем рассматривать здесь онлайн казино, ставки на спорт и прочие игрушки?! Поэтому с инструментами вопросов быть не должно, нам стоит задуматься о том, через какой счет будем совершать инвестиции.

Первый способ вы уже знаете, он связан с лицензированным европейским брокером. Многие инвесторы ищут именно такой вариант, потому что убеждены в надежности европейской лицензии и российским брокерам не доверяют в принципе. Тогда счет MMA им подходит идеально.

Для тех, кто больше доверяет лицензии Центрального Банка РФ следует рассмотреть второй вариант из двух, а именно брокерский счет. Инструменты всё те же – долевые и долговые ценные бумаги, и торгуемые на бирже фонды.

Так куда конкретно вложить доллары под проценты?!

Если вы уже закипаете и беситесь, ожидая каких-то конкретных примеров, то я их дам вам. Всё, что было сказано выше, говорилось для того, чтобы у вас был доступ к инструментам. Теперь, когда вы решились и открыли уже либо MМА, либо брокерский, пора выбрать сами бумаги. Вам доступны ВСЕ ценные бумаги со всего мира, среди них акции apple, Майкрософт, Газпром, Сбербанк. Ещё очень хороший выбор — это еврооблигации. В общем все, по-другому и не объяснить. Если вы совершенно не разбираетесь в этом, то лучше подключить счет к стратегии, которой руководят профессиональные управляющие. Определенный процент от вашей прибыли будет уходить им. Подключиться поможет менеджер после открытия счета, просто сообщите ему о своих намерениях.

Куда ещё можно вложить доллары под проценты?

Если не обращаться к ценным бумагам и фондовому рынку в целом, то можно рассмотреть банковский депозит. Вариант чуть проще, чем счета мма и брокерский, однако проценты намного ниже. Какой-никакой вариант, но всё же я бы его не рассматривал.

Если долларов много, то можно подумать о покупке недвижимости. Рынок придется мониторить. Допустим на момент написания статьи очень выгодно покупать недвижимость в Турции. Рост курса доллара по отношению к турецкой лире позволяет совершать хорошие сделки. Суть подобной операции заключается именно в том, чтобы поймать момент сильного роста доллара по отношению к валюте той страны, где вы собираетесь совершить покупку. В 2014 году обладатели валюты очень успешно скупали недвижимость в России.

Вложить доллары чтобы потерять. Где ловушки?

Какие бы инструменты вы не выбрали, важно избежать обмана и через чур рисковых вложений. К ним относится форекс, который без опыта и определенных знаний станет кладбищем для ваших денег. Валютный рынок построена принципах спекуляций, если вы не знаете, что такое кредитные плечи, то скорее всего в ближайшее время станете банкротом.

Чаще всего неопытных инвесторов вовлекают в ПАММ счета, которые во многих странах уже запрещены. Риск велик, без знаний и опыта ничем хорошим всё это не закончится.

Микро займы в интернете – вот ещё одна ловушка. Чаще всего подобные сервисы и вовсе являются обычной пирамидой. В прокуратуре потом появляется много заявлений, результат как правило никакой.

Хайп проекты и всё что под них замаскировано вообще не буду обсуждать. Я думаю аудитория моего блога состоит не из школьников, поэтому даже произносить все эти лототроны для лопоухих не станем.

Надеюсь я ответил на ваш вопрос и рассказал куда вложить доллары под проценты, а самое главное научил делать это через лицензированные счета. Избегайте мошенников и повышенного риска. До связи!

xn--80aabfdbpwxwcgdbe6ahikj6g.xn--p1ai

Куда вложить доллары

Приветствую господа. Еще при стоимости ~ 56 руб разбил свои семейные сбережения 50/50 на доллары и рубли. До недавнего времени все это валялось на депо в одном очень таки монопольном банке под смешными процентами. За сверхприбылью не гонюсь (я знаю что я ничего не знаю©), моя цель просто победить инфляцию (ну и по возможности получить некие почти безрисковые плюшки). Потому по мере появления свободного рублевого кеша выравнивал портфель (благо доходы позволяют откладывать денюшку) чтобы долларовая часть была при конверсии примерно равна рублевой. Решил переложиться в облигации. С рублевыми все понятно есть куча низкорисковых эмитентов с неплохим купоном. А вот с долларовыми беда. Вначале я посмотрел на еврооблигации на Московской Бирже. Что я увидел: полупустые стаканы по 3 лота в обе стороны (3 000 USD Карл), низкая ликвидность и пляшущая на 3-7% за 3 мес чистая стоимость. Плюс срок погашения ~ 2037 год что делает их цену очень зависимой от процентной ставки. Мне лично не хочется при покупке 12% долларовой ОФЗ за 160% потерять два годовых купона при очередном повышении ставки федерезервом. Либо при опустевшем стакане, когда понадобится кеш, сбагрить облиги с 10% дисконтом себе в минус. Потом были ETFы MOEX’a, вроде бы хорошая тема, ликвидность приятная, проценты пусть не сказочные но тоже есть, методика закупки бондов тоже понятная, плюс из-за диверсификации по разным категориям длительности бондов влияние процентной ставки очень низкое, но складывать все яйца в одну корзину не комильфо. Банки дают уж совсем смешные % по депозиту. Собственно отсюда вопрос господа: куда тащить доллары? Квалифицированного инвестора при необходимости получить не проблема. Кто что посоветует? Спекуляции и прочее не интересует (либо интересуют но низкорисково-низкодоходные). Облиги по 200 000 USD тоже, нету у меня столько))). Интересуют ликвидные низкорисковые активы на уровне облигаций 1-2 эшелонов РФ, возможно зарубежные. Помогайте.

★3

smart-lab.ru