Карты

Льготный период до 55 дн.

Лимит, руб до 600 000

Что такое кредитная карта с кэшбэком: основные преимущества | | Infopro54

Что такое кредитные карты с кэшбэком

Кэшбэк – это бонус, где его размер будет зависеть от потраченной суммы. Кредитные карты с данной функцией нужно подбирать с учетом личных расходов. Как правило, банки предлагают кэшбэк на разные категории покупок.

Кредитные карты с данной функцией нужно подбирать с учетом личных расходов. Как правило, банки предлагают кэшбэк на разные категории покупок.

Чтобы документ приносил максимальный доход, необходимо заранее изучить все предложения организации. Обязательно сравнить продукты по таким критериям:

- Вид возврата;

- категории начислений;

- необходимые документы;

- стоимость обслуживания;

- какой процент кэшбэка.

Размер cashback устанавливают банки. Величина выплат может доходить до 10%. Может быть установлен лимит на сумму возврата. Чаще всего кэшбэк можно получить в виде скидок, баллов, денег и сертификатов.

Основные преимущества

Такое сервис выгоден не только клиентам, но и банкам. Cashback стимулирует чаще пользоваться кредиткой. Главные достоинства кредитки с кэшбэком заключаются в следующем:

- В первую очередь – положительная кредитная история. Клиент зарабатывает, возвращает средства и улучшает личный рейтинг в банке.

- Можно делать покупки без денег на счету, расплачиваться баллами.

- Хороший льготный период до 2-х месяцев.

- Высокий процент кэшбэка. Его размер может быть неограничен.

- Нет необходимости выплачивать процент за пользование кредитом, но если его погашение произойдет в течение льготного периода.

Топ выгодных кредитных карт

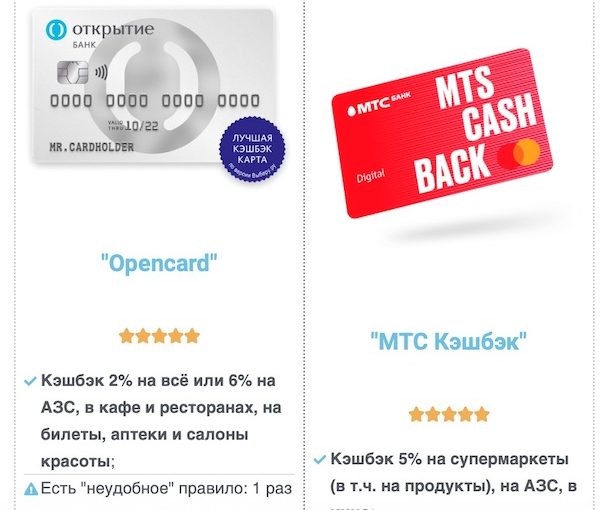

Каждая организация имеет свои плюсы и минусы. Но есть ряд кредиток, которые имеют хороший кэшбэк.

- Банк «Открытие» и его карточка Opencard. Размер cashback – до 11% у партнеров, до 3% на другие категории. Возврат осуществляется баллами (1 балл = 1 рублю).

- «Русский стандарт», Платинум. Размер – до 25% у партнеров, в остальных случаях – 1%. Кэшбэк возвращается в рублях.

- «Промсвязьбанк», Двойной cashback. Если пользователь будет оплачивать товары и услуги в специальных категориях, то кэшбэк составит от 10%. В остальных случаях – 1%. Возврат осуществляется баллами.

Заключение

Кредитка с функцией cashback – это оптимальная финансовая помощь. Система помогает сэкономить, а процент заработать. Самое важное – это выбрать выгодные кредитные карты.

как эффективно пользоваться кредитной картой

Кредитная карта – это прекрасная возможность совершать покупки даже тогда, когда своих собственных денег не хватает. Но в умелых руках кредитная карта – это не просто «палочка-выручалочка», запасной кошелек, который выручает тогда, когда срочно нужны деньги. Это инструмент, с которым можно планировать свой бюджет и управлять им.

Мы собрали лайфхакикак эффективно пользоваться кредитной картой, которыми сегодня делимся с вами.

- Совершать покупки лучше в начале беспроцентного периода.Следуя этому правилу можно дольше пользоваться деньгами с кредитной карты без процентов. Поэтому, планируя крупную покупку, стоит рассчитать дату так, чтобы беспроцентный период был как можно длинным. Как узнать эту дату? Сделать это можно в приложении банка, которые сегодня есть практически у всех.

- Постарайтесь не снимать наличные с кредитной карты. Кредитная карта – это не потребительский кредит. Она создана для покупок. Поэтому при снятии наличных с такой карты может взиматься комиссия.

- Старайтесь не переводить деньги с кредитной карты.Снова вспоминаем правило – кредитная карта для покупок. И здесь история аналогична снятию наличных со своей кредитки.

- Дайте работать своим финансам. Суть этоголайфхака заключается в том, чтобы переводить свои накопления в инвестиции, а покупки совершать с кредитной карты. При получении зарплаты — погасили долг, а свободные средства – снова направляем, например, на вклад и расходуем деньги на кредитке. Таким образом на те средства, которые находятся на вкладе, будут начисляться проценты – а это дополнительный доход. А при оплате покупок кредиткой можно еще получать дополнительные бонусы или кэшбэк – сегодня многие карты имеют такую «фишку». А это экономия и, конечно же, очевидные преимущества.

- Долг по кредитной карте возвращайте до конца беспроцентного периода. Беспроцентный период – это период, в который банку можно не платить проценты, и он есть у любой кредитки. У разных банков он отличается по продолжительности. На сегодняшний день минимальный срок льготного периода составляет 90 дней. Самый длинный период составляет 120 дней. К примеру, Сбербанк запустил такую бесплатную кредитную СберКарту, у которой с беспроцентный период составляет до 120 дней. В исследовании аналитической и консалтинговой компании FrankRGКредитная отмечается, СберКарта признана самой выгодной кредитной картой в сегменте карт с длительным льготным периодом на российском рынке. Длинный беспроцентный период позволит делать покупки, а отдавать без процентов средства можно в течение минимум трех месяцев. И, конечно, важно следить за ним и не пропустить. И здесь опять поможет мобильное приложение банка, в котором была выпущена кредитная карта.

- Пользуйтесь «фишками» кредитной карты. Многие банки дают различные привилегии своим держателям. К примеру, это может быть кэшбэк – это когда потраченные средства возвращаются бонусами или деньгами. Или пониженная ставка на расходы по определенным категориям покупок. Приведем пример, по СберКарте – здесь, если вы выходите за льготный период, установлена пониженная ставка на покупки в категории «Здоровье» или в «СберМегаМаркете».

Итак, если следовать этим лайфхакам, кредитная карта станет для вас отличным инструментом, который не только выручит в нужный момент, но и будет выгодным финансовым инструментом.

Финансист рассказал, когда кредит выгоднее, чем накопления на покупку

https://ria.ru/20211018/kredit-1754832780.html

Финансист рассказал, когда кредит выгоднее, чем накопления на покупку

Финансист рассказал, когда кредит выгоднее, чем накопления на покупку — РИА Новости, 18.10.2021

Финансист рассказал, когда кредит выгоднее, чем накопления на покупку

Решать бытовые проблемы с помощью средств, одолженных у банка, может быть выгодно, если знать, какие банковские продукты выбирать, рассказывает агентству… РИА Новости, 18.10.2021

2021-10-18T01:15

2021-10-18T01:15

2021-10-18T01:15

экономика

общество

райффайзенбанк

россия

андрей спиваков

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdnn21.img.ria.ru/images/151504/05/1515040590_0:97:3298:1952_1920x0_80_0_0_1c756ed2b321f6a14ed68fb1ac8473a7.jpg

МОСКВА, 18 окт — РИА Новости. Решать бытовые проблемы с помощью средств, одолженных у банка, может быть выгодно, если знать, какие банковские продукты выбирать, рассказывает агентству «Прайм» управляющий директор по кредитным розничным продуктам Райффайзенбанка Андрей Спиваков.По словам Спивакова, выбирают не потребительский кредит, а кредитную карту, по которой лимит и срок займа — гораздо меньше, но при этом этих средств хватает на покупку на крупную сумму.Стоит также учесть льготный период, с которым клиенту может получиться сэкономить и не уплачивать проценты по кредиту. Кроме того, можно выбрать кредитную карту с кешбэком, чтобы использовать и для ежедневных трат с выгодой для себя.

https://ria.ru/20210824/aktsii-1746958615.html

россия

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

2021

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Новости

ru-RU

https://ria.ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og.xn--p1ai/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

https://cdnn21.img.ria.ru/images/151504/05/1515040590_284:0:3015:2048_1920x0_80_0_0_0e5fc5e5cd381cf80ba978e282133c80.jpgРИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

экономика, общество, райффайзенбанк, россия, андрей спиваков

Финансист рассказал, когда кредит выгоднее, чем накопления на покупку

Карточка для подписи VisaFidelity Rewards | Кредитная карта

Мы можем изменять годовые процентные ставки, сборы и другие условия учетной записи в будущем в зависимости от вашего опыта работы с Elan Financial Services и ее аффилированными лицами, как это предусмотрено Соглашением с держателем карты и применимым законодательством.

1. Вы будете зарабатывать 2 балла за доллар за соответствующие критериям чистые покупки (чистые покупки — это покупки за вычетом кредитов и возвратов), которые вы взимаете.Учетная запись должна быть открытой и иметь хорошую репутацию, чтобы получать и использовать вознаграждения и льготы. После утверждения обратитесь к Правилам вашей программы для получения дополнительной информации. Вы не можете использовать бонусные баллы и немедленно потеряете все свои бонусные баллы, если ваша учетная запись будет закрыта для будущих транзакций (включая, помимо прочего, неправильное использование Программы, неуплату, банкротство или смерть). Бонусные баллы не истекают, пока ваша Учетная запись остается открытой. Некоторые транзакции не соответствуют критериям для начисления бонусных баллов, включая авансы (как определено в Соглашении, включая телеграфные переводы, дорожные чеки, денежные переводы, операции с наличными иностранными валютами, операции по ставкам, лотерейные билеты и выплаты через банкоматы), годовой сбор, удобные чеки, переводы баланса , несанкционированные или мошеннические сборы, авансы овердрафта, процентные сборы, комиссии, сборы за страхование кредита, транзакции для финансирования определенных продуктов предоплаченных карт, U.S. Mint покупает или совершает операции с целью покупки конвертируемых за наличный расчет предметов. Сумма вознаграждения с возвратом денежных средств в размере 2% применяется только к баллам, используемым для внесения депозита на соответствующий счет Fidelity. Стоимость выкупа будет другой, если вы решите обменять свои Баллы на другие вознаграждения, такие как варианты проезда, товары, подарочные карты и / или кредит для выписки. Действуют и другие ограничения. Полная информация представлена в Правилах программы, которые клиенты получают вместе с картой. Создание или владение учетной записью Fidelity или другие отношения с Fidelity Investments не требуется для получения карты или права использовать Баллы для получения каких-либо вознаграждений, предлагаемых в рамках программы, кроме вознаграждений Fidelity Rewards.

Поскольку проценты и другие сборы, взимаемые с любого непогашенного остатка, превышают денежную стоимость бонусных баллов, вы можете платить больше сборов и процентов, чем стоимость заработанных баллов, если вы не оплачиваете свой счет полностью каждый месяц. .

3.Чтобы получить депозит, вы должны привязать свою учетную запись Fidelity® к своей карте. Это можно сделать любым из следующих способов.1. Вы можете связаться со службой поддержки клиентов Elan Financial Services по бесплатному номеру телефона, указанному на обратной стороне вашей кредитной карты, и сообщить им номер своего счета (ов) Fidelity®. 2. Просто выберите гиперссылку «Управление бонусными баллами» на странице снимка кредитной карты на Fidelity.com и следуйте простым инструкциям. Вы также можете посмотреть короткое видео, в котором описывается процесс связывания, на странице снимка кредитной карты, которую также можно найти на Fidelity.com. Обратите внимание, что автоматическое погашение будет происходить ежемесячно, пока вы достигнете порога погашения баллов в 2500 баллов.

4.Соответствующие учетные записи включают большинство не пенсионных регистраций, а также традиционную IRA, Roth IRA, Rollover IRA, SEP IRA, Fidelity Charitable ® Giving Account ® , Fidelity HSA ® и Fidelity ® , управляемый накопительным планом колледжа 529. учетные записи. Возможность делать взносы на счет IRA или 529 накопительного плана колледжа регулируется правилами IRS и определенными политиками программы, в том числе в отношении права на участие, а также годовых и максимальных лимитов взносов.Полная информация представлена в Правилах программы, которые клиенты получают вместе с картой. Взносы в Fidelity Charitable ® обычно имеют право на вычет из федерального подоходного налога на благотворительность. Проконсультируйтесь со своим налоговым консультантом. Список подходящих типов регистрации может быть изменен без предварительного уведомления по собственному усмотрению Fidelity. Для получения дополнительной информации о том, подходит ли конкретная регистрация, позвоните по телефону 1-800-FIDELITY (800-343-3548).

5.К каждому преимуществу применяются определенные ограничения. Подробности сопровождают новые отчетные материалы.

6.Elan Financial Services не несет ответственности за мошенничество в случае несанкционированных транзакций. Держатель карты должен незамедлительно уведомлять Elan Financial Services о любом несанкционированном использовании. Могут применяться определенные условия и ограничения.

7. Держатели картынесут ответственность за оплату любых товаров или услуг, приобретенных Visa Signature Concierge от имени держателей карты.

8. Для регистрации в программе Fidelity Rewards + требуется минимум 250 000 долларов США в соответствующих критериях профессионально управляемых активов.Приемлемые активы включают те, которые инвестируются через Fidelity ® Wealth Services, Fidelity ® Strategic Disciplines или их комбинацию, зарегистрированную как индивидуальный счет, совместный счет или определенные типы отзывных трастов. Активы в других типах регистрации, такие как безотзывные трасты, партнерства или LLC, не будут учитываться при определении права на участие в программе. Fidelity Rewards не предлагается в качестве компонента каких-либо консультационных услуг или программ через Fidelity, включая, помимо прочего, Fidelity® Wealth Services и Fidelity ® Strategic Disciplines. Хотя плата за регистрацию в программе не взимается, с соответствующих учетных записей взимается консультативный сбор.

Fidelity Charitable ® — торговая марка Fidelity Investments ® Charitable Gift Fund, независимой общественной благотворительной организации с программой фонда, поддерживаемой донорами.Различные компании Fidelity предоставляют услуги Fidelity Charitable. Название и логотип Fidelity Charitable и Fidelity являются зарегистрированными знаками обслуживания FMR LLC, используемыми Fidelity Charitable по лицензии.

«Giving Account» является зарегистрированным знаком обслуживания Trustees of Fidelity ® Charitable.

Apple и логотип Apple являются товарными знаками Apple Inc., зарегистрированными в США и других странах.Apple Pay является товарным знаком Apple Inc.

.Google, Google Pay и логотип Google являются товарными знаками Google LLC.

© 2020 Samsung Pay является зарегистрированным товарным знаком Samsung Electronics Co., Ltd. Используйте только в соответствии с законом.

© The Kiplinger Washington Editors, 2021 г. Используется по лицензии.

Fidelity Go ® обеспечивает дискреционное управление инвестициями за плату. Консультационные услуги, предлагаемые Fidelity Personal and Workplace Advisors LLC (FPWA), зарегистрированным инвестиционным консультантом. Брокерские услуги, предоставляемые Fidelity Brokerage Services LLC (FBS), а также кастодиальные и сопутствующие услуги, предоставляемые National Financial Services LLC (NFS), каждая из которых является членом NYSE и SIPC. FPWA, FBS и NFS — это компании Fidelity Investments.

Кредитором и эмитентом этой карты является Elan Financial Services в соответствии с лицензией Visa U.S.A. Inc.

Fidelity ® и Elan Financial Services являются отдельными компаниями.

Visa и Visa Signature являются зарегистрированными товарными знаками Visa International Service Association и используются эмитентом в соответствии с лицензией Visa U.S.A., Inc.

Сторонние товарные знаки, упомянутые здесь, являются собственностью их владельцев.Все остальные знаки обслуживания являются собственностью FMR LLC.

Fidelity Brokerage Services LLC, участник NYSE, SIPC, 900 Salem Street, Smithfield, RI 02917

Лучшие кредитные карты с возвратом денег: лучший выбор на 2021 год

Если вы совершаете большую часть своих повседневных покупок с помощью кредитной карты, было бы неплохо иметь в кошельке бонусную карту с возвратом денег.

Но с таким большим количеством опций в области кредитной карты с возвратом денег вам может быть трудно решить, какая программа вознаграждений подходит именно вам.Команда Clark намеревается упростить для вас процесс принятия решения, выделив лучшие карты возврата денег для различных обстоятельств расходов.

Эксперт по деньгамКларк Ховард считает, что наличие кредитной карты с возвратом денежных средств в ваше распоряжение предпочтительнее некоторых других бонусных карт на рынке, потому что это дает вам возможность зарабатывать и тратить на то, что вам больше всего нравится.

«Мои любимые наградные карты — это те, по которым вы платите деньги. Я хочу наличные, потому что никто не может сказать вам, когда вы можете или не можете потратить свои деньги, — объяснил Кларк.

Лучшие кредитные карты для возврата денег, на которые можно подать заявку прямо сейчас Содержание

Команда Кларка часами изучала рынок этих карт и подвергала их тщательной проверке в соответствии с инструкциями по использованию, установленными экспертом по деньгам Кларком Ховардом. При составлении списка мы учитывали такие факторы, как годовые сборы, приветственные бонусы, начальная годовая процентная ставка и категории бонусов с возвратом денег.

Подробнее о нашей методике определения лучших карт для возврата денег можно прочитать здесь.

Лучший кэшбэк на каждый день: Citi® Double Cash

- Годовая плата: $ 0

- Вознаграждения за возврат денег: До 2% неограниченного возврата денег за все покупки (1% при покупке, 1% при оплате)

- Характеристики: Вводный 18-месячный период для 0% годовых на покупки и переводы баланса, без ограничений по кэшбэку и без категорий

- Обзор карты Team Clark: Citi Double Cash Review: заработайте до 2% кэшбэка на все покупки

Citi Double Cash — один из фаворитов Кларка, потому что он очень простой.Вы можете заработать 2% кэшбэка на все, что вы покупаете с помощью карты. Вы получаете 1% при совершении покупки и 1% при оплате покупки. Если вы регулярно оплачиваете счет по кредитной карте каждый месяц (как предлагает вам Кларк), то сумма накапливается довольно быстро.

Вы можете использовать его при любой покупке и получить полную выгоду. Нет никаких условий или ограничений по кэшбэку, который вы можете заработать на этой карте. Вы также получаете 18-месячный вводный период с 0% годовых на покупки и переводы баланса (взимается комиссия за перевод).

Если вы ищете покупателя на каждый день без годовой платы и с легким доступом к кэшбэку, эта карта имеет большой смысл.

Другие карты для рассмотрения в этой категорииPayPal Cashback Mastercard также предлагает кэшбэк в размере 2% от всех покупок, что делает ее еще одним отличным выбором для повседневных расходов.

Как Chase Freedom Unlimited®, так и Quicksilver от Capital One предлагают 1,5% неограниченный кэшбэк без годовой платы. Оба также имеют возможность получить приветственный бонус в размере 200 долларов.

Если вы не можете получить Citi Double Cash на полные 2%, эти две карты очень похожи, но ставка возврата наличных немного ниже. Вы также можете обратиться в местный или региональный банк или кредитный союз, так как эти учреждения часто предлагают кредитные карты с прямым возвратом денег.

Лучшее для возврата наличных в больших объемах: карта Alliant Visa Signature Почему эта карта попала в наш список

Если вы тратите не менее 2000 долларов в месяц на свою кредитную карту, карта Alliant Visa Signature может быть вашим лучшим выбором для карты прямого возврата денег.По истечении первого года с карты действительно взимается годовая комиссия, но при возврате 2,5% кэшбэка начнется накопление вознаграждений, превышающих 2% -ную карту с возвратом денежных средств без годовой платы, как только вы перейдете ежемесячный порог в 2000 долларов.

Например, если вы тратите 5000 долларов в месяц с помощью этой карты, вы будете получать 1500 долларов США кэшбэка ежегодно — в отличие от 1200 долларов США с помощью такой карты, как Citi Double Cash. При таких расходах ежегодная плата в размере 99 долларов того стоит. Эта карта требует членства в кредитном союзе Alliant, поэтому вы захотите проверить нашу карту, чтобы убедиться, что вы соответствуете требованиям.

Другие карты для рассмотрения в этой категорииКак упоминалось выше в категории Everyday Cash Back, карта Citi Double Cash также является хорошим вариантом в этой категории. Поскольку это без годовой платы и фиксирует возврат наличных в размере 2%, вы действительно не ошибетесь, используя его в качестве варианта с большим объемом.

Лучшее для ротации бонусов кэшбэка: Discover it® Cash Back Почему эта карта попала в наш список

Сочетание возможности заработать 5% кэшбэка по популярным категориям расходов в течение года и обещания Discover, чтобы он соответствовал вашему общему доходу кэшбэка после одного года использования карты, довольно велико.Например, если вы заработаете 300 долларов наличными в течение первого года членства, Discover внесет на ваш счет дополнительный депозит в размере 300 долларов США в конце года.

Чередующиеся 5% категории на 2021 год — с ограничением расходов в 1500 долларов за трехмесячный период — включают бонусные периоды для продуктовых магазинов, заправочных станций, ресторанов и онлайн-покупок на Amazon, Walmart и Target.

Другие карты для рассмотрения в этой категорииКарта Chase Freedom Flex имеет многие из тех же характеристик, что и предложение Discover.Он также имеет сменяющиеся 5% бонусные периоды и вводный период 0% годовых. Chase также предлагает приветственный бонус в размере 200 долларов, если вы потратите не менее 500 долларов в течение первых трех месяцев членства по карте. Возможно, это не такой большой потенциальный бонус, как карта Discover, но вы получите его раньше.

Лучшее для супермаркетов США и потокового телевидения: карта Blue Cash Preferred® от American Express Почему эта карта попала в наш список

Несмотря на то, что годовая плата может заставить некоторых приостановиться, есть столько всего, что может понравиться во всем остальном, что связано с этой картой Blue Cash Preferred.В нашем обзоре этой карты мы провели несколько различных имитаций расходов, и, если вы регулярно покупаете в супермаркете, вы, скорее всего, окажетесь в выигрыше, используя эту карту вместо фиксированной карты возврата денег.

Кроме того, если у вас есть подписка на потоковое вещание на такие сервисы, как YouTube TV, Netflix и Disney +, вы можете легко получать 6% назад каждый месяц, используя эту карту для прямых автоматических платежей.

Другие карты для рассмотрения в этой категорииЕсли вы покупаете продукты в супермаркете, таком как Walmart или Target, каждый из этих супермаркетов предлагает кредитную карту, которая дает льготы для покупок, сделанных в их соответствующих компаниях.Поскольку карта American Express предназначена только для супермаркетов, вы можете обнаружить, что сэкономите больше на продуктах, если вместо этого держите одну из карт конкретного бренда.

Лучшее для ресторанов и развлечений: Capital One Savor Rewards Почему эта карта попала в наш список

Если вы относитесь к тому типу людей, которым нравится еда и развлечения, вы можете постоянно накапливать вознаграждения, предлагая 4% кэшбэка в этих категориях с помощью Capital One Savor.Определение обеда включает в себя как быстрые, так и повседневные и модные рестораны, так что вы будете защищены независимо от ваших предпочтений в еде.

То, что считается развлечением, также достаточно широкое, чтобы вы действительно могли заработать немного денег. Кинотеатры, спортивные мероприятия, концерты и такие вещи, как поездки в парк развлечений и зоопарк, имеют право на возврат 4%.

Другие карты для рассмотрения в этой категорииЕсли вас не устраивает ежегодная плата за использование карты Savor, вы можете вместо этого предпочесть карту Capital One SavorOne.Хотя это предложение имеет похожее название, на самом деле оно имеет другой набор преимуществ, которые мы выделяем при сравнении карт Savor и SavorOne.

SavorOne предлагает 3% Cash Back на питание и развлечения и возможность меньшего приветственного бонуса Cash Back (200 долларов США), но без годовой платы и 15-месячного вступительного периода 0% годовых для покупок и переводов баланса (взимается комиссия за перевод) .

Лучшее для бензина и путешествий: Costco Anywhere Visa® от Citi

- Годовая плата: $ 0

- Вознаграждения с возвратом денег: 4% кэшбэка на соответствующие критериям покупки газа, 3% на рестораны и путешествия, 2% на покупки Costco и 1% на все другие покупки

- Характеристики: Можно использовать как идентификатор участника Costco, получать специальные награды Costco и отсутствие комиссий за зарубежные транзакции

- Обзор карты Team Clark: Costco Anywhere Visa от Citi

Кларк носит эту карту в своем кошельке, и она ему нравится, потому что на ней есть разнообразные предложения по возврату денег, особенно если вы являетесь участником Costco.Вы можете не только получить солидные 4% кэшбэка при определенных покупках бензина, но также можете преуспеть в оплате дорожных расходов и обедов на уровне 3%.

А если вы являетесь участником Costco, возврат 2% кэшбэка может быстро окупить покупки, которые вы делаете в магазине.

Другие карты для рассмотрения в этой категорииКларк также носит с собой карту Sam’s Club Mastercard как одну из четырех кредитных карт в его кошельке. На самом деле она приносит больше кэшбэка, чем карта Costco за бензин в некоторых магазинах (5% vs.4%), поэтому эту карту можно использовать, если вы беспокоитесь только об оплате за бензин и у вас нет предпочтения между двумя складскими магазинами.

Как ни странно, покупки Sam’s Club имеют право на возврат только 1% с помощью этой карты. Это оставляет нам небольшое преимущество для карты Costco, когда дело доходит до выбора между ними.

Стратегия Кларка Ховарда в отношении кредитных карт

Эксперт по деньгам Кларк Ховард считает, что важно иметь кредитную карту для создания и поддержания прочной кредитной истории, когда важные жизненные события, такие как покупка дома или заявление о приеме на работу, требуют проверки кредитоспособности.

Он также считает, что сосредоточение внимания на бонусной кредитной карте — как и на хорошей кредитной карте с возвратом денежных средств — должно быть соображением только тех потребителей, которые планируют регулярно погашать свой баланс, чтобы избежать процентных платежей. Если это не ваш план, Кларк укажет вам кредитную карту с минимально возможной процентной ставкой или посоветует вам вообще отказаться от кредитной карты.

Предполагая, что вы здесь, потому что ищете максимальную выгоду от решения о возврате денег по кредитной карте, Кларк хочет, чтобы вы подумали о том, как вы тратите свои деньги и как их лучше всего дополнить программами вознаграждений с различных карт.

«Действительно подумайте о своих схемах начисления и о том, действительно ли эти награды дают вам отдачу от вложенных средств».

Кларк, например, носит в кошельке карту Visa Costco Anywhere, потому что он частый покупатель Costco. Ему также нравится карта Citi Double Cash из-за простоты безлимитной программы возврата денег в размере 2%.

Методика возврата денежных средств по кредитным картам

Чтобы определить, какие карты являются «лучшими» в этой категории, мы взяли опыт финансового эксперта Кларка Ховарда и попытались найти карты, которые лучше всего соответствуют его стратегии кредитных карт.

Команда Кларка провела много часов, изучая доступные на рынке кредитные карты с возвратом денежных средств, оценивая их на наличие таких вещей, как:

- Годовая плата

- Приветственные бонусы

- Начальные периоды годовых

- Категории расходов для максимального дохода кэшбэка

- Дополнительные комиссии (транзакционные или иные)

- Льготы, предлагаемые держателям карт

Мы не учитывали не вводную годовую процентную ставку как часть оценки, потому что процентные ставки будут варьироваться в зависимости от ваших индивидуальных финансовых обстоятельств.Кларк рекомендует не держать остаток на этих картах. Это должно уменьшить беспокойство по поводу процентной ставки.

Мы также не включали предложения от местных или региональных банков и кредитных союзов из-за проблем с доступностью. Часто у местных учреждений есть желательные карты, поэтому мы рекомендуем вам сравнить кредитные карты с возвратом наличных в вашем местном банке или кредитном союзе с теми, которые включены в этот список.

Часто задаваемые вопросы: Cash Back Credit Cards Следует ли мне избегать ежегодной комиссии с моей картой возврата денег?

В большинстве случаев это будет зависеть от объема ваших расходов.Например, карта Citi Double Cash предлагает возврат 2% кэшбэка без годовой платы, а карта Alliant Signature Visa предлагает 2,5% с годовой комиссией в размере 99 долларов.

Исходя из этих цифр, вам нужно будет тратить не менее 2000 долларов в месяц, чтобы увидеть преимущество от уплаты годового взноса Alliant. В противном случае вам будет лучше, если Citi не будет платить ежегодную плату.

Чередование бонусов кэшбэка лучше, чем фиксированная ставка кэшбэка?Ответ на этот вопрос может сильно отличаться от одного чередующегося бонусного периода к другому.Используя в качестве примера карту Discover it Cash Back (вращающаяся 5%) и Citi Double Cash (фиксированная 2%), вам нужно будет сделать не менее 25% ваших покупок в категории бонусов 5% с Discover, чтобы соответствовать общая сумма кэшбэка, которую вы заработаете с помощью карты Citi, при том же уровне расходов.

Для достижения наилучших результатов вы можете использовать вращающуюся карту возврата денег только в ее бонусной категории, а затем делать другие покупки с помощью карты с более высокой фиксированной ставкой возврата денег.

В чем разница между картой возврата денег и картой баллов?Как правило, это связано с тем, как компания-эмитент кредитной карты решает вознаградить вас за ваши покупки.

С картой возврата денег ваше вознаграждение имеет денежную ценность, которую можно использовать для таких вещей, как кредиты в выписке или покупки.

Балльная карта часто награждает покупки в определенных категориях и позволяет накапливать баланс баллов. Затем остаток можно использовать для получения вознаграждений, таких как бесплатные ночи в отеле или авиабилеты. Как и карта возврата денег, некоторые карты баллов позволяют использовать свой баланс для зачисления в выписку.

Чтобы увидеть тарифы и сборы для представленных карт American Express, перейдите по следующим ссылкам: Карта Blue Cash Preferred® от American Express: см. Тарифы и сборы

Еще Кларк.com Истории, которые вам могут понравиться:

Найдите подходящую карту

| Кредитная карта | Кэшбэк | Мин. Требуется депозит | Годовая плата |

|---|---|---|---|

| Кредитная карта Capital One Quicksilver Cash Rewards Лучший результат | Неограниченный кэшбэк 1.5% при каждой покупке | $ 0 | $ 0 |

| Кредитная карта Capital One SavorOne Cash Rewards Лучшее для ужина | Заработайте 3% кэшбэка на обедах, развлечениях, популярных потоковых сервисах и в продуктовых магазинах, плюс 1% на все другие покупки.Кроме того, до января 2023 года заработайте 8% кэшбэка на билеты в Vivid Seats. | $ 0 | $ 0 |

| Chase Freedom Unlimited® Лучший разовый бонус | 5% на туристические покупки через Chase, 3% на питание в ресторанах и аптеках и 1,5% на все другие покупки | $ 0 | $ 0 |

| Wells Fargo Cash Wise Visa® Подходит для 0% годовых | Неограниченное денежное вознаграждение 1,5%, 1.5% денежное вознаграждение за соответствующие критериям покупки цифрового кошелька в течение первых 12 месяцев | $ 0 | $ 0 |

| ВМС Федеральные денежные вознаграждения Лучшее для низкой средней годовой ставки | 1,99% годовых на 12 месяцев по балансовым переводам 1,5% кэшбэк по покупкам | $ 0 | $ 0 |

| HSBC Cash Rewards Mastercard® Награды за лучший год | 3% вводный кэшбэк на все покупки в течение 12 месяцев до первых 10 000 долларов США; 1.5% безлимитный кэшбэк | $ 0 | $ 0 |

| Карта Visa Signature® банка US Bank Altitude® Go Лучшая еда на вынос и доставка | 4X балла на вынос, доставку еды, питание; 2X балла за продукты, стриминг и заправочные станции; 1X балл за каждый доллар США на все остальные соответствующие критериям покупки | $ 0 | $ 0 |

| Двойная банковская карта Citi® Лучшее для высокого уровня дохода | Кэшбэк 2% при каждой покупке | $ 0 | $ 0 |

| Кредитная карта Capital One QuicksilverOne Cash Rewards Best for Fair Credit | Без ограничений 1.Кэшбэк 5% с каждой покупки | $ 0 | $ 39 |

| Студент Chase Freedom® Лучшее для студентов | Кэшбэк 1% при каждой покупке | $ 0 | $ 0 |

| Discover it® Secured Лучший кэшбэк для плохих кредитов | Кэшбэк 2% на заправках и в ресторанах до 1000 долларов в квартал. Безлимитный кэшбэк 1% на все остальные покупки | $ 200 | $ 0 |

Выбор редакции для лучших кредитных карт Cash Back

Кредитная карта Capital One Quicksilver Cash Rewards

Лучший результат

Благодаря сочетанию низких комиссий, низких процентов, высоких вознаграждений и одноразового бонуса Capital One Quicksilver Cash Rewards является нашим выбором для лучшей кредитной карты с возвратом денежных средств.Это отличная карта для тех, кто ищет простую программу вознаграждений с солидными доходами.

Прочтите полный обзор кредитной карты Capital One Quicksilver Cash Rewards.

Кредитная карта Capital One SavorOne Cash Rewards

Лучшее для ужина

Кредитная карта Capital One SavorOne Cash Rewards — отличный выбор для гурманов, которые хотят заработать наличные во время ужина вне дома. Вы также можете заработать 3% кэшбэка на обедах, развлечениях, популярных потоковых сервисах и в продуктовых магазинах, плюс 1% на все другие покупки.Кроме того, до января 2023 года заработайте 8% кэшбэка на билеты в Vivid Seats.

Прочтите полный обзор кредитной карты Capital One SavorOne Cash Rewards.

Chase Freedom Unlimited®

Разовый бонус

Если вы ищете впечатляющий разовый бонус, карта Chase Freedom Unlimited поможет вам. Вы можете получить бонус в 200 долларов, потратив всего 500 долларов в первые три месяца.

Прочтите полный обзор Chase Freedom Unlimited®.

Карта Visa Wells Fargo Cash Wise

Лучшее 0% годовых

Тем, кто ищет простую карту возврата денег с универсальной фиксированной ставкой вознаграждения за возврат денег, следует обратить внимание на карту Visa Wells Fargo Cash Wise. Без годовой платы и 0% годовых в течение 15 месяцев с даты открытия, это надежный вариант кредитной карты с возвратом денег.

Прочтите полный обзор карты Visa Wells Fargo Cash Wise.

ВМС Федеральное денежное вознаграждение

Лучшее для низкой обычной годовой процентной ставки

Если вы ищете кредитную карту с возвратом денежных средств с относительно низкой годовой процентной ставкой на покупки и переводы баланса, то вам может подойти Федеральная кредитная карта cashRewards ВМФ.С низкими комиссиями и простой программой вознаграждений это серьезный соперник.

Денежные вознаграждения HSBC

Награды за лучший год

Воспользуйтесь вводным предложением кредитной карты HSBC Cash Rewards: возврат наличных в размере 3% за все покупки и начальная годовая процентная ставка в размере 0% в течение первых 12 месяцев. Эта карта также поставляется без годовой платы и безлимитного возврата 1.5% после окончания вводного периода.

Прочтите полный обзор HSBC Cash Rewards.

Карта US Bank Altitude® Go Visa Signature®

Лучшая еда на вынос и доставка

Для тех, кто любит есть вне дома или делать заказы и тратит на это много денег, вам может подойти карта подписи US Bank Altitude® Go Visa Signature. Эта карта поставляется без годовой платы, низкой начальной годовой процентной ставки 0% и кредита в размере 15 долларов США для потоковых покупок.

Прочтите полный обзор карты U.S. Bank Altitude® Go Visa Signature®.

Карта Citi® Double Cash

Наилучшая высокая ставка дохода

Тем, кто ищет карту с высокой доходностью, Citi Double Cash Card предоставляет 2% неограниченный возврат наличных денег при каждой совершенной вами покупке. Вы зарабатываете 1% при совершении покупки, а затем еще 1% при оплате.

Прочтите полный обзор Citi® Double Cash Card.

Кредитная карта Capital One QuicksilverOne Cash Rewards

Best For Fair Credit

Кредитная карта Capital One QuicksilverOne Cash Rewards дает возможность получать вознаграждения с возвратом денег при восстановлении своей кредитной истории.В отличие от многих других карт в этом списке, для которых требуется хорошая или отличная кредитоспособность, вы можете претендовать на получение кредитной карты Capital One QuicksilverOne Cash Rewards с хорошим кредитным рейтингом.

Прочтите полный обзор кредитной карты Capital One QuicksilverOne Cash Rewards

Студенческая кредитная карта Chase Freedom

Лучшее для студентов

Студенческая кредитная карта Chase Freedom предназначена для студентов, которым нужна простая кредитная карта для вознаграждений. Благодаря фиксированной структуре вознаграждений вы получаете 1% кэшбэка с каждой покупки и можете заработать бонус в размере 50 долларов, сделав свою первую покупку в течение трех месяцев.

Прочтите полный обзор студенческой кредитной карты Chase Freedom.

Discover it® Secured

Лучшее при плохой кредитной истории

Те, кто хочет улучшить плохой кредитный рейтинг, могут воспользоваться кредитной картой Discover it Secured. Он доступен для людей с плохой кредитной историей и предлагает отличную программу вознаграждений для обеспеченной кредитной карты. Оплачивая счета вовремя и демонстрируя ответственное использование кредита, вы можете конвертировать деньги в необеспеченную кредитную карту.

Прочтите полный обзор Discover it® Secured.

Часто задаваемые вопросы (FAQ)

Как работают кредитные карты с возвратом средств?

Кредитные карты с возвратом денег работают так же, как и другие типы бонусных карт, за исключением того, что их владельцы зарабатывают кэшбэк, а не баллы или мили за каждый потраченный доллар (хотя некоторые карты с возвратом денег действительно конвертируют наличные деньги в баллы). Кэшбэк рассчитывается как процент от каждого потраченного вами доллара. Затем ваш совокупный доход от возврата наличных средств ежемесячно подсчитывается эмитентом вашей карты и включается в выписку по счету для последующего погашения.

ПлюсыУ многих есть одноразовый бонус с низкими требованиями к расходам.

Долларовое вознаграждение — это просто.

Многие карты не имеют годовой платы.

Возможности получения вознаграждений могут быть несколько ограничены.

Некоторые требуют отслеживания многоуровневых ставок или регистрации для ротации категорий бонусов.

Как правило, получение вознаграждений не происходит автоматически.

Объяснение плюсов

- Многие имеют разовый бонус с небольшими затратами. По сравнению с другими типами бонусных кредитных карт, карты возврата денег чаще имеют вводный разовый бонус с довольно легко выполнимыми требованиями к расходам. Например, карта возврата денег может предложить бонус в 150 долларов после того, как в первые несколько месяцев после открытия счета потрачено всего 500 долларов. Туристическая карта, напротив, может предложить больше и потребовать более высоких затрат — например, у вас будет бонус в 500 долларов, если вы потратите 3000 долларов.

- Долларовое вознаграждение — это просто. Каким бы ни был конкретный уровень дохода по какой-либо конкретной карте с возвратом денежных средств, вознаграждения, которые вы зарабатываете, будут удивительно просты для понимания.Вообще говоря, доллар, списанный с карты возврата денег, принесет вам один, полтора или два цента, причем эти вознаграждения указаны в ваших выписках. Напротив, ценность вознаграждений, заработанных в баллах или милях, не так очевидна. Окупаемость часто зависит от выбранного вами варианта погашения и вашего опыта в максимальном увеличении отдачи от каждой заработанной единицы вознаграждения.

- Многие карты не имеют годовой платы. Для карт возврата денег, в отличие от большинства других типов карт, ежегодные сборы являются скорее исключением, чем правилом.Это делает эти карты обнадеживающим вариантом для потребителей, которые не хотят платить ежегодные платежи из-за того, что вы можете не заработать достаточно вознаграждений, чтобы полностью оправдать плату. Карты возврата денег, которые взимают ежегодную плату, как правило, обеспечивают более высокий доход или другие ценные преимущества.

Объяснение минусов

- Ограниченные возможности получения вознаграждений. Несмотря на всю простоту кредитных карт с возвратом денежных средств, они предлагают мало возможностей для оптимизации вознаграждений для тех, кто готов работать над этим.Менее гибкие способы погашения вознаграждений, чем с картами, в которых используются баллы или вознаграждения, основанные на милях. С помощью этих карт, например, вы можете увеличить вознаграждение, используя их по бонусным ставкам за покупки, сделанные непосредственно у эмитента карты, или перевод баллов или миль другим партнерам по путешествиям.

- Некоторые усложняют ситуацию, варьируя ставки вознаграждения в зависимости от категории расходов. Варианты вознаграждений могут сделать вознаграждения по кэшбэк-картам более прибыльными, но и более сложными.Самыми полезными, а также самыми сложными являются карты, которые предлагают сногсшибательный кэшбэк в размере 5% по определенным категориям. Однако с теми, кого вы должны помнить — и уделять время — регистрироваться, чтобы получать эти высокие награды каждый квартал.

- Вознаграждение не происходит автоматически. На заре использования карт возврата денег эмитенты имели тенденцию автоматически выдавать кредиты для выписки или рассылать чеки для любого возврата денег, заработанного каждый месяц или квартал. Теперь держатели карт должны проявить инициативу и запросить выкуп, и часто могут сделать это только после того, как достигнут минимального порога возврата денежных средств, необходимого для получения вознаграждения.

Какие типы карт возврата денег?

Как и в случае с различными другими типами программ вознаграждения по кредитным картам, карты возврата денег бывают разных видов, в том числе:

- Карты возврата денежных средств с фиксированной ставкой дохода. Самый простой вариант, эти карты предлагают возврат наличных в размере 1%, 1,5% или 2% на каждый доллар расходов.

- Многоуровневые карты возврата денег. Они отказываются от единой ставки возврата денег в пользу доходов, которые различаются по уровням в зависимости от того, что покупается.Они, как правило, предлагают высокий уровень доходов для узкой категории расходов, например 3% вознаграждения за покупку бензина. Затем наблюдается немного меньшая доходность по более широкому диапазону транзакций, например, 2% вознаграждения за продукты и обеды. Наконец, есть уровень по умолчанию для всех покупок за пределами этих категорий, обычно это 1% от всех других расходов.

- Кэшбэк-карты ротационной категории. Этот тип карты возврата денежных средств предлагает гораздо более высокую ставку — часто 5% — по отдельным категориям расходов, которые меняются каждые три месяца, при этом по всем остальным расходам обычно возвращается 1% наличных средств.Однако есть уловки. Во-первых, вы должны часто регистрироваться каждый квартал на веб-сайте эмитента, чтобы воспользоваться этими чередующимися категориями. Во-вторых, квартальные расходы, соответствующие этой высокой ставке, обычно ограничиваются определенной суммой в долларах, например 1500 долларов.

Подходит ли вам карта Cash Back?

Вот вопросы и шаги, которые помогут вам решить, насколько хорошо кредитная карта с возвратом денежных средств может подойти вам и вашим финансам:

- Сколько вы можете списать с карты? Первый шаг к определению вашего потенциала возврата денежных средств — это посмотреть на ваши общие среднемесячные расходы.Просмотрите, сколько месяцев вы потратили на покупки, которые вы можете списать с новой карты.

- Подходит ли кэшбэк-карта для ваших расходов? Затем подумайте о том, как повлияют ваши расходы на тот тип карты, который вам больше подходит. Если ваши расходы низкие, вам может быть трудно заработать более требовательные разовые бонусы других типов карт. Точно так же ваших расходов может быть недостаточно для получения вознаграждений, необходимых для компенсации годовой платы за такую карту. Эти реалии делают карту возврата денег без комиссии мудрым выбором, если вы не тратите много ежемесячно по кредитным картам или если вы еще не знаете, что можете потратить на новую карту.

- Готовы ли вы к более сложной структуре вознаграждений? Наличные — и кэшбэк — не может быть проще. Напротив, как мы уже отметили, ценность вознаграждений, заработанных в баллах или милях, не так очевидна. Это часто зависит от выбранного вами варианта погашения и вашего опыта в получении максимальной отдачи от каждой точки или мили. Если вы не заинтересованы в освоении тонкостей получения максимального вознаграждения, отдайте предпочтение карте с возвратом денег.

Как выбрать лучшую кредитную карту для возврата денег?

Зная, что карта возврата денег удовлетворит ваши потребности, теперь перед вами стоит задача выбрать ту, которая лучше всего им соответствует.При выборе кредитной карты с возвратом денежных средств вы можете учитывать следующие факторы:

Ежемесячные расходы. Поскольку вознаграждения по картам возврата денег различаются в зависимости от категории, важно как можно точнее знать суммы, которые вы обычно тратите в разных категориях каждый месяц.

Годовая плата. Хотя многие карты с возвратом наличных не имеют годовой комиссии, не обязательно исключать те, у которых она есть. Платные карты обычно предлагают самый высокий кэшбэк-доход.

Другие ваши кредитные карты. Ваша новая карта возврата денег не обязательно — и, скорее всего, не будет — единственной вашей картой. Для многих людей имеет смысл объединить кредитную карту с возвратом денежных средств по крайней мере с одной другой картой, вероятно, с той, которая предлагает вознаграждение в виде баллов.

Дополнительные соображения. При выборе кредитной карты с возвратом денежных средств следует учитывать и другие факторы:

- Качество кредита, который рекомендуется подавать, и соответствуете ли вы этому уровню.

- Можете ли вы реально удовлетворить любые требования к расходам, связанные с вступительными бонусами?

- Существуют ли какие-либо комиссии, которые могут повлиять на вас (например, комиссия за перевод баланса или зарубежные транзакции).

- Предлагает ли карта полезные преимущества, которых нет на других картах, которые у вас уже есть, например, различные виды страхования путешествий?

- Есть ли начальное предложение с 0% годовых? Охватывает ли он как покупки, так и переводы баланса, или только один из них? Если вы планируете перевести остаток на карту, взимается ли за это комиссия за перевод?

Каковы методы погашения кэшбэка?

Награды с кэшбэком легче понять, чем баллы или мили, но они могут включать в себя несколько типов погашения:

- Чек. Многие люди считают этот тип прямой оплаты наиболее выгодным способом получить свои деньги обратно, даже если для этого требуется предъявить чек в банке или банкомате. Чеки необходимо запрашивать онлайн или по телефону у эмитента, часто после достижения минимальных пороговых значений погашения.

- Прямой депозит. Некоторые карты предлагают возможность регулярно переводить заработанные деньги на банковский или брокерский счет без порога возврата.

- Кредитовая выписка. Этот метод позволяет получать вознаграждения в виде удержаний с вашего баланса.Вот как это работает: при достижении минимального уровня возврата денежных средств кредиты применяются (вручную или автоматически, после того, как договоренность настроена) для следующего счета.

- Подарочные карты. Эта опция позволяет легко использовать награды в качестве подарков. Подарочные карты — это просто пластиковая форма наличных, но они могут показаться не такими же, как чек, но остаются относительно популярным вариантом среди тех, у кого есть кредитные карты с возвратом денег.

Методология

Чтобы создать наш список лучших кредитных карт с возвратом денежных средств, мы собрали множество точек данных по более чем 300 картам.Мы организовали и оценили кредитные карты с использованием взвешенного алгоритма, основанного на характеристиках карты, включая вознаграждения, процентную ставку, комиссии и льготы. Мы также учли безопасность карты и уровень обслуживания клиентов, предлагаемый поставщиками карт. Часть нашей методологии также включала постоянный мониторинг данных по эмитентам кредитных карт, чтобы гарантировать, что мы предоставляем самые свежие рейтинги.

ВСТРЕЧАЙТЕ НАШИ КРЕДИТНЫЕ КАРТЫ EXPERT

Бен Вулси — старший редактор отдела кредитных карт Investopedia.Он имеет более чем 30-летний опыт работы в индустрии финансовых услуг, включая маркетинг для банковских и финансовых учреждений, таких как Associates First Capital и Bank One. До Investopedia он управлял содержимым кредитных карт для CreditCards.com и Bankrate.com.

Лучшие кредитные карты с возвратом денег в 2021 году

CNN —

CNN Underscored рассматривает финансовые продукты, такие как кредитные карты и банковские счета, на основе их общей стоимости.Мы можем получать комиссию через партнерскую сеть LendingTree, если вы подадите заявку и получите одобрение на карту, но наша отчетность всегда независима и объективна. Условия распространяются на льготы и предложения American Express. Для получения некоторых льгот и предложений American Express может потребоваться регистрация. Посетите americanexpress.com , чтобы узнать больше.

Старая поговорка «деньги — это король», безусловно, оказалась более уместной, чем когда-либо во время пандемии.Хотя многие люди по-прежнему любят использовать свои кредитные карты, чтобы зарабатывать путевые баллы или мили, которые они могут обменять на поездку, которая бывает раз в жизни, кредитные карты, которые приносят кэшбэк, стали более популярным вариантом, в то время как спрос на поездки по-прежнему снижается. а международные границы остаются ограниченными.

Итак, если вы использовали кредитную карту, которая дает вознаграждение за отпуск, который, возможно, не состоится еще какое-то время, почему бы не подумать о карте, которая дает возврат наличных почти мгновенно? Имея деньги в кармане сегодня, вы можете потратить их на все, что захотите, или отложить на будущее.

Звучит интересно? Затем ознакомьтесь с нашим списком лучших кредитных карт с возвратом денежных средств, чтобы решить, какая из них лучше всего соответствует вашим потребностям.

Citi® Double Cash Card : Лучшая общая карта для возврата денег

Blue Cash Preferred® Card от American Express : Лучшая для супермаркетов США

Chase Freedom Flex : Лучшая для ресторанов, включая вынос и доставку

Citi Custom Cash ℠ Карта : Лучшая для 5% категорий

Chase Freedom Unlimited : Лучшая для гибкости

Карта Costco Anywhere Visa® от Citi : Лучшая для бензина

Кредитная карта Ink Business Unlimited : Лучшая для малого бизнеса

Откройте для себя ® Cash Back : лучший бонус за регистрацию

U.S. Bank Cash + ™ Visa Signature® Card : Лучшее для потоковой передачи

Информация для карт Discover it Cash Back и U.S. Bank Cash + Visa Signature была собрана независимо CNN Underscored. Данные карты на этой странице не проверялись и не предоставлялись эмитентами карт.

Почему мы выбрали эти карты в качестве наших лучших кредитных карт с возвратом денежных средств на 2021 год? Комплексная методология кредитных карт CNN Underscored сравнивает каждый аспект каждой кредитной карты с возвратом денег с нашей «эталонной кредитной картой», чтобы определить, какие карты потенциально могут принести вам наибольший доход.Итак, давайте углубимся в детали каждой карты и посмотрим, как они складываются.

Лучшая общая карта для кэшбэка

Чем хороша в одном предложении : Citi Double Cash Card чрезвычайно прост, поскольку вы получаете 2% кэшбэка при каждой покупке — 1% при покупке и 1% при оплате выписки — и все это без ежегодной платы.

Эта карта подходит для : люди, которые ищут простой и понятный способ заработать кэшбэк, не беспокоясь о бонусах категории.

Особенности :

- Зарабатывайте 2% кэшбэка за все — 1% при совершении покупки и еще 1% при оплате.

- 18-месячная начальная годовая процентная ставка 0% на переводы баланса (впоследствии переменная от 13,99% до 23,99%). Пользователи

- Expert могут конвертировать наличные деньги обратно в путевые баллы Citi ThankYou из расчета 1 цент за балл в сочетании с картой Citi Premier℠ или Citi Prestige®.

- Без годовой платы.

Бонус за регистрацию : Нет.

Что нам нравится в Citi Double Cash : По сравнению со всеми другими основными кредитными картами без ежегодной комиссии Citi Double Cash предлагает самый высокий постоянный фиксированный доход от каждой отдельной покупки. Вы будете получать 2% кэшбэка — 1%, когда вы что-то покупаете, и еще 1%, когда вы платите, с каждой покупки, которую вы совершаете. Ограничения по сумме кэшбэка, которую вы можете заработать, нет, и вам не нужно беспокоиться об отслеживании категорий бонусов.

Citi Double Cash также предлагает относительно длительную начальную 18-месячную начальную годовую ставку 0% для переводов баланса — отличный способ погасить свой долг (хотя убедитесь, что вы выплачиваете его, потому что годовая процентная ставка подскакивает до переменной от 13,99% до 23,99% после вводное предложение заканчивается). И у вас есть до четырех месяцев после открытия учетной записи, чтобы сделать свой первый перевод баланса и по-прежнему иметь право на вступительное предложение.

Связанный: Прочтите список лучших кредитных карт для перевода баланса CNN Underscored.

Эксперты с удовольствием сочетают эту карту с одной из премиальных кредитных карт Citi ThankYou, например Citi Premier. Это потому, что если у вас также есть премиальная карта ThankYou, вы можете фактически конвертировать свои кэшбэки из Citi Double Cash в баллы Citi ThankYou, а затем перевести эти баллы одной из 16 авиакомпаний-партнеров Citi.

Одна вещь, которая могла бы быть лучше : хотя карта Citi Double Cash приносит большую часть кэшбэка за ваши повседневные покупки, у нее нет категорий бонусов.Это может быть недостатком, если вы регулярно делаете большое количество покупок в определенной категории.

Вы также обнаружите, что Citi Double Cash не дает многих льгот, таких как защита путешествий или покупок. Эту карту также нельзя использовать для международных покупок, так как с вас будет взиматься комиссия за транзакцию за границей в размере 3%, что более чем компенсирует вознаграждение, которое вы заработали.

Почему это наша эталонная карта. : Простота использования и простой наивысший уровень получения кэшбэка Citi Double Cash — вот почему CNN Underscored в настоящее время использует Double Cash в качестве нашей «эталонной» кредитной карты для сравнения характеристик других кредитные карты и определите, лучше они или хуже в целом.

Вы можете узнать больше о нашей эталонной концепции кредитной карты в нашем руководстве по методологии кредитных карт или в нашем полном обзоре Citi Double Cash.

Узнайте больше и подайте заявку на получение карты Citi Double Cash Card.

Лучшее для супермаркетов США

iStockЗарабатывайте бонусные деньги обратно в супермаркетах США с помощью кредитной карты Blue Cash Preferred.

Почему это круто в одном предложении : Приоритетная карта Blue Cash от American Express приносит 6% кэшбэка в U.S. supermarkets (до 6000 долларов в год на покупки, затем 1%), что делает его год за годом одной из лучших кредитных карт для покупки продуктов.

Эта карта подходит для : людей, которые тратят значительные суммы денег в супермаркетах США, но которые также хотят избежать высоких процентных ставок на свои покупки в течение первого года в качестве участника карты.

Особенности :

- Зарабатывайте 6% кэшбэка в супермаркетах США при покупке до 6000 долларов в год (затем 1%) и на некоторых покупках в США.S. подписки на потоковое вещание.

- Заработайте 3% кэшбэка на заправочных станциях в США и в транспорте (включая такси / совместные поездки, парковку, дорожные сборы, поезда, автобусы и т. Д.).

- Заработайте 1% кэшбэка на все остальное.

- 0% годовых на все покупки в течение первых 12 месяцев, затем переменная от 13,99% до 23,99% (см. Ставки и комиссии).

- Защита покупок и защита возврата.

- Страхование от потери и повреждения при аренде автомобиля.

- 0 долл. США в год за первый год обучения, затем 95 долл. США (см. Расценки и сборы).

- Применяются условия.

Приветственный бонус : Заработайте на счету на счет в размере 300 долларов США после того, как вы потратите 3000 долларов США на покупки по своей новой карте в течение первых шести месяцев после открытия счета.

Что нам нравится в Blue Cash Preferred : для многих американцев значительная часть ежемесячного семейного бюджета идет на оплату супермаркетов и автозаправочных станций. Карта Blue Cash Preferred набирает бонусный кэшбэк по этим двум категориям, создавая в вашем кошельке место для этих обычных покупок.

Вы не только получите дополнительный кэшбэк в продуктовом и газовом отделах, но также получите значительную сумму кэшбэка по всем своим подпискам на потоковые передачи в США. Сюда входят более 20 различных провайдеров, среди которых Disney +, HBO, Netflix, Spotify и YouTube TV. И когда транзит начнет возвращаться, вы также получите хороший возврат с 3% кэшбэка по этим транзакциям.

Связано: Зарабатывайте больше при покупке продуктов с помощью этих кредитных карт .

Blue Cash Preferred также имеет надежную политику защиты от возврата, которая может пригодиться. Защита возврата позволяет вам вернуть товар, отвечающий критериям, в течение 90 дней со дня покупки, если продавец не заберет его обратно. Пока вы использовали свой Blue Cash Preferred для его оплаты, American Express возместит полную стоимость покупки (за исключением доставки и обработки). Максимальный размер требований составляет 300 долларов США за товар, но не более 1000 долларов США на карточный счет в течение календарного года.

Одна вещь, которая могла бы быть лучше : Многие из категорий бонусов в Blue Cash Preferred ограничены покупками, сделанными в Соединенных Штатах. Также существует комиссия за транзакцию за рубежом в размере 2,7% (см. Тарифы и сборы), что не делает его идеальным выбором для международных поездок. Ежегодная плата за карту после первого года составляет 95 долларов, что значительно выше, чем у многих других карт, предлагающих возврат наличных.

Если вы предпочитаете карту, у которой вообще нет годовой платы, а также с высокой доходностью в U.S. supermarkets, вы можете вместо этого рассмотреть карту Blue Cash Everyday® от American Express (см. Тарифы и сборы). В то время как Blue Cash Everyday приносит меньше 3% в супермаркетах США (до 6000 долларов в год, затем 1%), если вы тратите менее 3166 долларов на продуктовые покупки в год, это может быть лучшим выбором.

Связано: В чем разница между двумя кредитными картами American Express Blue Cash?

В чем преимущество нашей эталонной карты : приветственный бонус, начальная процентная ставка на покупки, защита возврата и страхование возмещения ущерба при аренде автомобиля.

Где наша эталонная карта лучше : Citi Double Cash имеет начальную процентную ставку на переводы остатка, и ее возврат наличных средств может быть конвертирован в путевые баллы Citi ThankYou в сочетании с Citi Prestige Card или Citi Premier Card.

Узнайте больше о привилегированной карте Blue Cash.

Лучшее для ресторанов, включая еду на вынос и доставку

ChaseУ Chase Freedom Flex есть как фиксированные, так и чередующиеся категории бонусов.

Чем хороша в одном предложении : Кредитная карта Chase Freedom Flex предлагает как фиксированные категории бонусов, в том числе одну специально для ужина, так и набор чередующихся категорий бонусов, а также защиту мобильного телефона.

Эта карта подходит для : люди, которые ищут карту без годовой платы, по которой можно получить бонусные деньги обратно в ресторанах, даже если они просто получают доставку или еду на вынос, а также в нескольких других категориях.

Особенности :

- Заработайте 5% кэшбэка за путешествия, приобретенные через Chase Ultimate Rewards.

- Заработайте 3% кэшбэка за обеды в ресторанах, включая услуги еды на вынос и подходящие услуги доставки.

- Заработайте 3% кэшбэка за покупки в аптеке.

- Зарабатывайте 5% кэшбэка по категориям ежеквартальных бонусов (до 1500 долларов США за комбинированные покупки).

- Заработайте кэшбэк в размере 1% со всех остальных покупок.

- Кэшбэк может быть переведен на программы путешествий авиакомпаний и отелей в сочетании с некоторыми картами Chase Ultimate Rewards, такими как Chase Sapphire Preferred Card.

- Защита сотового телефона.

- Без годовой платы.

Бонус за регистрацию : заработайте Бонус кэшбэка на 200 долларов после того, как вы потратите 500 долларов на покупки в первые три месяца после открытия счета, плюс 5% кэшбэка на покупки в продуктовом магазине (не включая покупки Target или Walmart) на до 12000 долларов, потраченных в первый год.

Что нам нравится в Chase Freedom Flex : несмотря на то, что вы можете подписаться на Chase Freedom Flex для получения бонуса за регистрацию, он, вероятно, станет одной из ваших долгосрочных визитных карточек благодаря вращающемуся 5% категории бонусов и постоянный возврат 3% бонусов в ресторанах и аптеках.

Chase Freedom Flex зарабатывает 5% на поездках, забронированных через Chase Ultimate Rewards, 3% в аптеках и 3% в ресторанах. И вы получите увеличенный кэшбэк за заказы на вынос и доставку, а также за обеды в ресторане.

Но в дополнение к этим трем фиксированным бонусным категориям карта предлагает набор из 5% бонусных категорий, которые меняются каждый квартал. В текущем квартале с июля по сентябрь это продуктовые магазины (за исключением Target и Walmart) и отдельные потоковые сервисы.Чередующиеся категории ограничены покупками в размере 1500 долларов в квартал, поэтому вы можете заработать до 75 долларов бонусными деньгами.

Помимо категорий бонусов, эта карта также имеет множество уникальных преимуществ, которые отличаются от большинства других карт погони. Одна из наших любимых — защита мобильного телефона. Пока вы используете свой Chase Freedom Flex для оплаты ежемесячного счета за мобильный телефон, вы будете застрахованы от кражи или повреждения вашего телефона в размере до 800 долларов за претензию и 1000 долларов в год, с франшизой 50 долларов за претензию и максимум две претензии в течение 12 месяцев.В настоящее время это единственная кредитная карта Chase без ежегодной комиссии, которая предлагает это столь востребованное преимущество.

Связано: Защитите свой мобильный телефон от кражи или повреждения с помощью этих кредитных карт .

Одна вещь, которая могла бы быть лучше : Хотя нет максимума того, сколько кэшбэка вы можете заработать в трех фиксированных категориях бонусов, чередующиеся 5% категории кэшбэка имеют ограничение на покупки в размере 1500 долларов — после этого вы будете только заработайте 1% кэшбэка в этих категориях до конца квартала.И вам нужно не забывать активировать чередующиеся категории каждый квартал, чтобы получать в них бонусные деньги.

В чем преимущество нашей эталонной карты : бонус за регистрацию, категории бонусов и защита мобильного телефона.

В чем наша эталонная карта лучше : Citi Double Cash имеет начальную ставку на переводы остатка.

Узнайте больше и подайте заявку на Chase Freedom Flex .

Лучшее для 5% категорий

CitiЗарабатывайте 5% кэшбэка в соответствующей категории, которую вы тратите больше всего в месяц, с помощью карты Citi Custom Cash Card.

Чем хороша в одном предложении: Вам не нужно беспокоиться о погоне за категориями бонусов с помощью Citi Custom Cash Card, поскольку она автоматически возвращает 5% кэшбэка в одной подходящей категории, которую вы тратите больше всего в месяц, вплоть до 500 долларов в покупках.

Эта карта подходит для : людей, которые регулярно тратят значительные суммы денег в одной или нескольких соответствующих критериям категорий и которые хотят получить бонусные деньги обратно в этой категории.

Особенности :

- Зарабатывайте 5% кэшбэка за покупки в вашей наиболее подходящей категории расходов за каждый платежный цикл, вплоть до первых потраченных 500 долларов, а затем кэшбэк 1%.

- Заработайте кэшбэк в размере 1% со всех остальных покупок.

- 15-месячная начальная годовая процентная ставка 0% на покупки (переменная от 13,99% до 23,99% впоследствии).

- 15-месячная начальная годовая процентная ставка 0% на переводы баланса (впоследствии переменная от 13,99% до 23,99%). Пользователи

- Expert могут конвертировать кэшбэк в путевые баллы Citi ThankYou из расчета 1 цент за балл при использовании карты Citi Premier Card или Citi Prestige.

- Без годовой платы.

Бонус за регистрацию : Заработайте 200 долларов наличными после того, как вы потратите 750 долларов на покупки в первые три месяца после открытия счета.

Что нам нравится в Citi Custom Cash Card : Citi Custom Cash Card — это относительно новая кредитная карта, призванная облегчить жизнь тем, кто не любит тратить время на изучение категорий бонусов.По карте автоматически возвращается 5% кэшбэка в одной подходящей категории, которую вы тратите больше всего в месяц, до 500 долларов на покупки, а затем кэшбэк 1% после этого.

Отличительной особенностью этой функции является то, что если ваша основная категория расходов меняется каждый месяц, Citi Custom Cash будет меняться вместе с ней. А с широким списком подходящих категорий 5% возврата у вас не должно возникнуть проблем с получением 5% кэшбэка хотя бы за некоторые покупки каждый месяц. Допустимые категории:

- Заправочные станции

- Рестораны

- Продуктовые магазины

- Выберите путешествие

- Выбрать транспорт

- Выберите потоковые сервисы

- Аптеки

- Обустройство дома

- Фитнес-клубы

- Развлекательные программы

Кроме того, как и в случае с Citi Double Cash, если у вас есть карта Citi Premier или Citi Prestige, вы можете вместо этого использовать кэшбэк, заработанный на карте Citi Custom Cash, в качестве баллов благодарности и переводить их любой из авиакомпаний-партнеров Citi, потенциально получая даже больше, чем 1 цент за балл.

Кроме того, владельцы новых карт Citi Custom Cash Card получают начальную годовую процентную ставку 0% как на покупки, так и на переводы баланса в течение первых 15 месяцев, что может быть очень полезно, если вам нужно временно нести некоторую задолженность. Просто убедитесь, что вы полностью выплатили его к концу 15 месяцев, потому что ставка повышается до переменной годовых от 13,99% до 23,99% после истечения срока действия вступительного предложения.

Одна вещь, которая могла бы быть лучше : 5% кэшбэк-бонус ограничен только соответствующими категориями на Citi Custom Cash Card, поэтому не все, что вы покупаете, потенциально может принести бонусные деньги.Кроме того, с карты взимается комиссия за перевод остатка в размере 5%, что выше, чем типичная комиссия в размере 3% для многих других карт, включая наш тестовый Citi Double Cash. Тем не менее, 15-месячный вводный период для покупок бесплатен, поэтому может иметь смысл использовать эту функцию карты и избежать части перевода баланса.

В чем преимущество нашей эталонной карты : бонус за регистрацию, категория бонусов 5% и вводный курс на покупки на 15 месяцев.

Чем лучше наша эталонная карта : Если вы хотите только получать фиксированный возврат наличных за каждую совершенную покупку, Citi Double Cash будет зарабатывать больше на ваших повседневных покупках.

Узнайте больше и подайте заявку на получение карты Citi Custom Cash Card.

Лучшее для гибкости

iStockКэшбэк, заработанный с помощью Chase Freedom Unlimited, также можно использовать в качестве баллов для путешествий и по более высокой цене в сочетании с премиальной картой Chase Ultimate Rewards.

Почему это здорово в одном предложении : Если вы хотите получать бонусные вознаграждения за все свои покупки, но не уверены, предпочитаете ли вы кэшбэк или награды за путешествия, Chase Freedom Unlimited позволяет вам делать и то, и другое в сочетании с Chase Карта Sapphire Preferred или Chase Sapphire Reserve.

Эта карта подходит для : люди, которые хотят максимальной гибкости в использовании кредитной карты без ежегодной комиссии.

Особенности :

- Заработайте 5% кэшбэка за путешествия, приобретенные через Chase Ultimate Rewards.

- Заработайте 3% кэшбэка за обеды в ресторанах, включая услуги еды на вынос и подходящие услуги доставки.

- Заработайте 3% кэшбэка за покупки в аптеке.

- Заработайте 1,5% кэшбэка со всех остальных покупок. Пользователи

- Expert могут конвертировать кэшбэк в гибкие путевые баллы при соединении Freedom Unlimited с картой Chase Sapphire Preferred или Reserve.

- 15-месячная начальная годовая процентная ставка 0% на покупки (переменная от 14,99% до 23,74% впоследствии).

- Без годовой платы.

Приветственный бонус : Заработайте кэшбэк в размере 200 долларов США после того, как вы потратите 500 долларов США на покупки в первые три месяца после открытия счета, плюс Возврат кэшбэка 5% на покупки в продуктовых магазинах (не включая покупки Target или Walmart) до 12000 долларов потрачено в первый год.

Что нам нравится в Chase Freedom Unlimited : Если вы предпочитаете кэшбэк сейчас, но думаете, что впереди вас ждет доза приключений, Chase Freedom Unlimited может дать вам лучшее из обоих миров.

Когда вы соединяете Freedom Unlimited с премиальной кредитной картой Chase Ultimate Rewards, такой как Chase Sapphire Preferred или Chase Sapphire Reserve, вы можете конвертировать свои деньги обратно в путевые баллы по ставке 1 цент за балл. Затем вы сможете обменять эти баллы на путешествия по увеличенной стоимости 1.От 25 до 1,5 центов за штуку через туристический портал Чейза.

Более того, как только вы конвертируете наличные деньги обратно в баллы, вы можете перевести их любому из 14 партнеров Chase по программе лояльности по авиакомпаниям и отелям. Благодаря этой удивительной гибкости на сайте для часто летающих пассажиров The Points Guy оцениваются баллы Ultimate Rewards в 2 цента за штуку. При такой скорости, поскольку вы получаете 1,5% кэшбэка во всех не бонусных категориях с Freedom Unlimited, вы можете эффективно получить 3% возврата на свои повседневные покупки.

Но туристические партнеры Citi не так впечатляют, как у Chase, и, хотя Double Cash не имеет каких-либо категорий бонусов, Freedom Unlimited имеет то же трио категорий бонусов, что и Chase Freedom Flex (хотя вы не получите защиты мобильного телефона. с Chase Freedom Unlimited).

В чем преимущество нашей эталонной карты : бонус за регистрацию, категории бонусов, защита покупок, защита расширенной гарантии и вводный курс на покупки в течение 15 месяцев.

Чем лучше наша эталонная карта : Если вы хотите только получать фиксированный возврат наличных за каждую совершенную покупку, Citi Double Cash будет зарабатывать больше на ваших повседневных покупках.

Узнайте больше и подайте заявку на Chase Freedom Unlimited.

Лучшее для газа

iStockЗарабатывайте бонусные деньги за покупку бензина как на Costco, так и на других заправочных станциях.

Почему это круто в одном предложении : Карта Visa Costco Anywhere от Citi предлагает большие вознаграждения за многие практические покупки, такие как 4% кэшбэка при соответствующих критериях покупки газа по всему миру (максимум — первые 7000 долларов США в год, а затем 1%. ), 3% кэшбэка в ресторанах и на соответствующие критериям туристические покупки и 2% кэшбэка на все Costco и costco.com покупки.

Эта карта подходит для участников : Costco, которые хотят получить сильное вознаграждение при покупке в Costco и заправке своего бензобака.

Особенности :

- Заработайте 4% кэшбэка от соответствующих критериям закупок газа по всему миру, включая газ Costco (ограничение на первые 7000 долларов США в год, а затем — 1%).

- Заработайте 3% кэшбэка в ресторанах и на соответствующих критериям туристических покупках.

- Заработайте 2% кэшбэка на всех Costco и costco.com закупки (кроме газа Costco).

- Заработайте кэшбэк в размере 1% со всех остальных покупок.

- Защита покупок и отсутствие комиссии за зарубежные транзакции.

- Без годовой платы.

Бонус за регистрацию : Нет.

Что нам нравится в Costco Anywhere Visa : тем, кто хочет пополнить бензобак своего автомобиля, Costco Anywhere Visa предлагает наибольший возврат денег по сравнению с другими кредитными картами с самым высоким доходом.

Заработок кэшбэка в размере 4% от всех закупок газа по всему миру в течение первых 7000 долларов США в год (1% после этого) может быстро накапливать и сэкономить вам серьезные деньги в течение года. И помимо потенциального дохода на бензине, получение 3% кэшбэка в ресторанах и соответствующих критериям туристических покупок на уровне — и во много раз лучше — чем то, что вы увидите с другими кредитными картами с кэшбэком.

Costco Anywhere Visa также предлагает защиту покупок, что является большим преимуществом для всех покупок.Вы будете застрахованы, если ваш товар будет поврежден или украден в течение 120 дней с момента покупки (90 дней для жителей Нью-Йорка). Покрытие составляет до 10 000 долларов США за товар и 50 000 долларов США в год, а защита покупок распространяется на товары, которые вы покупаете где угодно, а не только в Costco.

Одна вещь, которая могла бы быть лучше : Один большой недостаток Costco Anywhere Visa заключается в том, что вам придется ждать целый год, чтобы получить свои вознаграждения, которые отправляются в форме годового сертификата после закрытия вашего февральского счета-фактуры каждый год.Сертификат можно обменять на покупки в Costco или обменять на наличные в местном магазине Costco, и срок его действия истечет, если он не будет активирован до 31 декабря этого календарного года.

Кроме того, хотя эта карта не предусматривает годовой платы, чтобы быть участником карты, вы должны иметь членство в Costco, стоимость которого начинается от 60 долларов в год.

В чем преимущество нашей эталонной карты : защита покупок и отсутствие комиссии за зарубежные транзакции. Кроме того, карта Costco — это кредитная карта Visa, которая принимается в магазине Costco и в costco.com — Карты Mastercard, такие как Citi Double Cash, не принимаются в магазине.

Чем лучше наша эталонная карта : с Citi Double Cash вы получаете свои деньги обратно ежемесячно, а не один раз в год, и вам не нужно физически заходить в магазин, чтобы обменять вознаграждения на наличные.

Прочтите наш полный обзор кредитной карты Visa Costco Anywhere .

Узнайте больше и подайте заявку на получение карты Visa Costco Anywhere от Citi.

Лучшее для малого бизнеса

iStockМалые предприятия могут заработать 750 долларов в виде бонуса кэшбэка при открытии новой кредитной карты Ink Business Unlimited.

Почему это круто в одном предложении : Владельцы малого бизнеса могут заработать 1,5% кэшбэка за все свои покупки с помощью Ink Business Unlimited без ежегодной платы, а также имеют возможность конвертировать свои кэшбэки в вознаграждения за путешествия, если их объединить с премиальной картой Chase.

Эта карта подходит для : компании, которым требуется гибкий возврат денежных средств с кредитной карты без годовой платы.

Особенности :

- Получайте кэшбэк 1,5% со всех покупок.

- Опытные бизнес-пользователи могут конвертировать кэшбэк в гибкие путевые баллы при сопряжении Ink Business Unlimited с предпочитаемой кредитной картой Ink Business или личной картой Sapphire.

- 12-месячный 0% вводный курс на покупки (13.Переменная от 24% до 19,24% впоследствии).

- Первичное страхование арендного автомобиля.

- Защита покупок и расширенная гарантия.

- Без годовой платы.

Бонус за регистрацию : Заработайте бонусных кэшбэков на 750 долларов после того, как вы потратите 7500 долларов на покупки в первые три месяца после открытия счета.

Что нам нравится в Ink Business Unlimited : Если ваша компания ищет простую и понятную карту возврата денег, Ink Business Unlimited — отличный и понятный вариант.Он зарабатывает 1,5% кэшбэка на все, что ваш бизнес покупает с его помощью, 365 дней в году.

И если вы решите, что вы предпочли бы вознаграждения за путешествия вместо кэшбэка, вы можете связать Ink Business Unlimited с премиальным Ink Business Preferred (или, альтернативно, с личным Chase Sapphire Preferred или Chase Sapphire Reserve) и конвертировать свои деньги обратно. на путевые баллы, а затем обменяйте баллы на путешествия или передайте их любой из 14 лояльных авиакомпаний и отелей Chase.

К тому же, прямо сейчас отличное время, чтобы получить Ink Business Unlimited. Это потому, что карта в настоящее время дает самый высокий бонус за регистрацию, который мы когда-либо видели. Владельцы новых карт могут заработать 750 долларов в виде бонуса кэшбэка, потратив 7500 долларов на покупки в первые три месяца после открытия счета. Это невероятный бонус за регистрацию для карты без годовой платы.

Одна вещь, которая могла бы быть лучше : вы не захотите использовать Ink Business Unlimited для зарубежных покупок, поскольку он взимает 3% комиссии за транзакцию за границей.И минимальные затраты в размере 7500 долларов, необходимые для получения бонуса за регистрацию в 750 долларов, не малы, но должны быть осуществимы для любого малого бизнеса, у которого есть регулярные расходы, которые могут быть списаны с кредитной карты.

В чем преимущество нашей эталонной карты : бонус за регистрацию, первичное страхование арендованного автомобиля, защита покупок, расширенная гарантийная защита и вводная ставка при покупках на 12 месяцев.

Чем лучше наша эталонная карта : Если вы хотите получать кэшбэк по фиксированной ставке за каждую совершенную покупку, Citi Double Cash принесет вам больше за ваши повседневные покупки.

Узнайте больше и подайте заявку на получение Ink Business Unlimited .

Лучший бонус за регистрацию

iStockЧто касается бонуса за регистрацию, карта Discover it Cash Back соответствует всем полученным в первый год кэшбэкам.