Наименование доходов | Коды бюджетной классификации |

Налог на имущество физических лиц, взимаемый по ставкам, применяемым к объектам налогообложения, расположенным в границах внутригородских муниципальных образований городов федерального значения (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) | 182 1 06 01010 03 1000 110 |

Налог на имущество физических лиц, взимаемый по ставкам, применяемым к объектам налогообложения, расположенным в границах внутригородских муниципальных образований городов федерального значения (пени по соответствующему платежу) | 182 1 06 01010 03 2100 110 |

Налог на имущество физических лиц, взимаемый по ставкам, применяемым к объектам налогообложения, расположенным в границах внутригородских муниципальных образований городов федерального значения (проценты по соответствующему платежу) | 182 1 06 01010 03 2200 110 |

Налог на имущество физических лиц, взимаемый по ставкам, применяемым к объектам налогообложения, расположенным в границах внутригородских муниципальных образований городов федерального значения (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации) | 182 1 06 01010 03 3000 110 |

Налог на имущество физических лиц, взимаемый по ставкам, применяемым к объектам налогообложения, расположенным в границах городских округов (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) | 182 1 06 01020 04 1000 110 |

Налог на имущество физических лиц, взимаемый по ставкам, применяемым к объектам налогообложения, расположенным в границах городских округов (пени по соответствующему платежу) | 182 1 06 01020 04 2100 110 |

Налог на имущество физических лиц, взимаемый по ставкам, применяемым к объектам налогообложения, расположенным в границах городских округов (проценты по соответствующему платежу) | 182 1 06 01020 04 2200 110 |

Налог на имущество физических лиц, взимаемый по ставкам, применяемым к объектам налогообложения, расположенным в границах городских округов (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации) | 182 1 06 01020 04 3000 110 |

Налог на имущество физических лиц, взимаемый по ставкам, применяемым к объектам налогообложения, расположенным в границах городских округов с внутригородским делением (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) | 182 1 06 01020 11 1000 110 |

Налог на имущество физических лиц, взимаемый по ставкам, применяемым к объектам налогообложения, расположенным в границах городских округов с внутригородским делением (пени по соответствующему платежу) | 182 1 06 01020 11 2100 110 |

Налог на имущество физических лиц, взимаемый по ставкам, применяемым к объектам налогообложения, расположенным в границах городских округов с внутригородским делением (проценты по соответствующему платежу) | 182 1 06 01020 11 2200 110 |

Налог на имущество физических лиц, взимаемый по ставкам, применяемым к объектам налогообложения, расположенным в границах городских округов с внутригородским делением (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации) | 182 1 06 01020 11 3000 110 |

Налог на имущество физических лиц, взимаемый по ставкам, применяемым к объектам налогообложения, расположенным в границах внутригородских районов (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) | 182 1 06 01020 12 1000 110 |

Налог на имущество физических лиц, взимаемый по ставкам, применяемым к объектам налогообложения, расположенным в границах внутригородских районов (пени по соответствующему платежу) | 182 1 06 01020 12 2100 110 |

Налог на имущество физических лиц, взимаемый по ставкам, применяемым к объектам налогообложения, расположенным в границах внутригородских районов (проценты по соответствующему платежу) | 182 1 06 01020 12 2200 110 |

Налог на имущество физических лиц, взимаемый по ставкам, применяемым к объектам налогообложения, расположенным в границах внутригородских районов (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации) | 182 1 06 01020 12 3000 110 |

Налог на имущество физических лиц, взимаемый по ставкам, применяемым к объектам налогообложения, расположенным в границах межселенных территорий (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) | 182 1 06 01030 05 1000 110 |

Налог на имущество физических лиц, взимаемый по ставкам, применяемым к объектам налогообложения, расположенным в границах межселенных территорий (пени по соответствующему платежу) | 182 1 06 01030 05 2100 110 |

Налог на имущество физических лиц, взимаемый по ставкам, применяемым к объектам налогообложения, расположенным в границах межселенных территорий (проценты по соответствующему платежу) | 182 1 06 01030 05 2200 110 |

Налог на имущество физических лиц, взимаемый по ставкам, применяемым к объектам налогообложения, расположенным в границах межселенных территорий (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации) | 182 1 06 01030 05 3000 110 |

Налог на имущество физических лиц, взимаемый по ставкам, применяемым к объектам налогообложения, расположенным в границах сельских поселений (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) | 182 1 06 01030 10 1000 110 |

Налог на имущество физических лиц, взимаемый по ставкам, применяемым к объектам налогообложения, расположенным в границах сельских поселений (пени по соответствующему платежу) | 182 1 06 01030 10 2100 110 |

Налог на имущество физических лиц, взимаемый по ставкам, применяемым к объектам налогообложения, расположенным в границах сельских поселений (проценты по соответствующему платежу) (проценты по соответствующему платежу) | 182 1 06 01030 10 2200 110 |

Налог на имущество физических лиц, взимаемый по ставкам, применяемым к объектам налогообложения, расположенным в границах сельских поселений (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации) | 182 1 06 01030 10 3000 110 |

Налог на имущество физических лиц, взимаемый по ставкам, применяемым к объектам налогообложения, расположенным в границах городских поселений (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) | 182 1 06 01030 13 1000 110 |

Налог на имущество физических лиц, взимаемый по ставкам, применяемым к объектам налогообложения, расположенным в границах сельских поселений (пени по соответствующему платежу) | 182 1 06 01030 13 2100 110 |

Налог на имущество физических лиц, взимаемый по ставкам, применяемым к объектам налогообложения, расположенным в границах городских поселений (проценты по соответствующему платежу) (проценты по соответствующему платежу) | 182 1 06 01030 13 2200 110 |

Налог на имущество физических лиц, взимаемый по ставкам, применяемым к объектам налогообложения, расположенным в границах городских поселений (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации) | 182 1 06 01030 13 3000 110 |

Налог на имущество физических лиц, взимаемый по ставкам, применяемым к объектам налогообложения, расположенным в границах муниципальных округов (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) | 182 1 06 01020 14 1000 110 |

Налог на имущество физических лиц, взимаемый по ставкам, применяемым к объектам налогообложения, расположенным в границах муниципальных округов (пени по соответствующему платежу) | 182 1 06 01020 14 2100 110 |

Налог на имущество физических лиц, взимаемый по ставкам, применяемым к объектам налогообложения, расположенным в границах муниципальных округов (проценты по соответствующему платежу) | 182 1 06 01020 14 2200 110 |

Налог на имущество физических лиц, взимаемый по ставкам, применяемым к объектам налогообложения, расположенным в границах муниципальных округов (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации) | 182 1 06 01020 14 3000 110 |

| Код | Код | Наименование |

|---|---|---|

| 182 | 10601010031000110 | Налог на имущество физических лиц, взимаемый по ставкам, применяемым к объектам налогообложения, расположенным в границах внутригородских муниципальных образований городов федерального значения Москвы и Санкт-Петербурга |

| 182 | 10601010032000110 | Пени по налогу на имущество физических лиц, взимаемому по ставкам, применяемым к объектам налогообложения, расположенным в границах внутригородских муниципальных образований городов федерального значения Москвы и Санкт-Петербурга |

| 182 | 10601010033000110 | Штрафы по налогу на имущество физических лиц, взимаемому по ставкам, применяемым к объектам налогообложения, расположенным в границах внутригородских муниципальных образований городов федерального значения Москвы и Санкт-Петербурга |

| 182 | 10601020041000110 | Налог на имущество физических лиц, взимаемый по ставкам, применяемым к объектам налогообложения, расположенным в границах городских округов |

| 182 | 10601020042000110 | Пени по налогу на имущество физических лиц, взимаемому по ставкам, применяемым к объектам налогообложения, расположенным в границах городских округов |

| 182 | 10601020043000110 | Штрафы по налогу на имущество физических лиц, взимаемому по ставкам, применяемым к объектам налогообложения, расположенным в границах городских округов |

| 182 | 10601030051000110 | Налог на имущество физических лиц, взимаемый по ставкам, применяемым к объектам налогообложения, расположенным в границах межселенных территорий |

| 182 | 10601030052000110 | Пени по налогу на имущество физических лиц, взимаемому по ставкам, применяемым к объектам налогообложения, расположенным в границах межселенных территорий |

| 182 | 10601030053000110 | Штрафы по налогу на имущество физических лиц, взимаемому по ставкам, применяемым к объектам налогообложения, расположенным в границах межселенных территорий |

| 182 | 10601030101000110 | Налог на имущество физических лиц, взимаемый по ставкам, применяемым к объектам налогообложения, расположенным в границах поселений |

| 182 | 10601030102000110 | Пени по налогу на имущество физических лиц, взимаемому по ставкам, применяемым к объектам налогообложения, расположенным в границах поселений |

| 182 | 10601030103000110 | Штрафы по налогу на имущество физических лиц, взимаемому по ставкам, применяемым к объектам налогообложения, расположенным в границах поселений |

КБК по налогу на имущество юридических лиц и организаций в 2020 и 2021

Организации и физические лица обязаны по закону платить государству взносы за определенную имеющуюся у них собственность (речь прежде всего идет о недвижимости). И если гражданину приходит извещение из ИФНС с расчетом данного взноса и заполненной платежкой, то юрлица обязаны делать все сами: рассчитать, подать декларацию и оплатить на основании этого документа. При этом надо иметь в виду, что ориентироваться нужно не только на федеральные, но и на региональные правовые акты.

И если гражданину приходит извещение из ИФНС с расчетом данного взноса и заполненной платежкой, то юрлица обязаны делать все сами: рассчитать, подать декларацию и оплатить на основании этого документа. При этом надо иметь в виду, что ориентироваться нужно не только на федеральные, но и на региональные правовые акты.

Однако коды бюджетной классификации определены одинаковыми для всей территории России. Это один из обязательных реквизитов для перечисления средств. Код КБК «имущество 2020 для юридических лиц» указан в таблице. Этот показатель законодателем может быть изменен, так что нелишне перед перечислением денег проверять правильность заполнения строки 020 декларации и поля 104 платежной ведомости. Но в этом году можно обнадежить бухгалтеров и предпринимателей: КБК налога на имущество юридических лиц в 2020 году не изменился. Однако есть определенные изменения в порядке расчета и заполнения декларации, которые надо учесть.

Коротко о ЕСГ

Понятие Единой системы газоснабжения (ЕСГ) дано в ст.

Для чего нужны и как определить

Коды применяются для перечисления средств в бюджет, в платежке проставляются в 104 поле, по ним определяется назначение платежа. С их помощью происходит распределение присланных средств в бюджет по разным статьям. Актуальные показатели содержатся в действующей редакции приказа Минфина России от 01.07.2013 № 65н (последняя редакция датирована 29.11.2017). Там можно найти все значения и актуальные изменения, ориентируясь на слова: «налог на имущество, КБК, 2020, для юридических лиц».

Кстати для штрафных санкций значения другие, это необходимо учесть. КБК пени по налогу на имущество организаций в 2020 году остались прежними, то есть здесь также коды не изменились. Законодатель в этот раз ограничился поправками, касающимися расчетов и заполнения декларации. Чтобы произвести оплату, указав в платежных документах, в том числе, КБК налога на имущество за 2020 года для юридических лиц, сначала надо правильно рассчитать взнос и составить декларацию.

Чтобы произвести оплату, указав в платежных документах, в том числе, КБК налога на имущество за 2020 года для юридических лиц, сначала надо правильно рассчитать взнос и составить декларацию.

Подробно о составлении документа говорится в Приложении № 3 к Приказу ФНС России от 31.03.2017 N ММВ-7-21/271@. КБК налога на имущество в 2020 г. указывается в строке 020 декларации.

Новое в декларации состоит в том, что в строке 010 необходимо для идентификации объекта проставлять кадастровый или условный номера. Если недвижимость не зарегистрирована, в строке 030 указываются инвентарные номера. Это основные изменения, более детально с ними можно ознакомиться в соответствующих документах.

КБК налога на имущество за 2020 год для юридических лиц можно найти в таблице, приведенной выше.

КБК Налог на имущество организаций 2013 год

Коды бюджетной классификации на 2013 по налогу на имущество организаций и имущество физических лиц для перечисления налогов, пеней, штрафов и других платежей в бюджеты Российской Федерации администрируемые Федеральной налоговой службой

Налог на имущество организаций по имуществу, не входящему в Единую систему газоснабжения

- КБК — 182 1 06 02010 02 1000 110

- КБК — 182 1 06 02010 02 2000 110

Суммы денежных взысканий (штрафов) по налогу на имущество организаций по имуществу, не входящему в Единую систему газоснабжения

- КБК — 182 1 06 02010 02 3000 110

Налог на имущество организаций по имуществу, входящему в Единую систему газоснабжения

- КБК — 182 1 06 02020 02 1000 110

Пени и проценты по налогу на имущество организаций по имуществу, входящему в Единую систему газоснабжения

- КБК — 182 1 06 02020 02 2000 110

Суммы денежных взысканий (штрафов) по налогу на имущество организаций по имуществу, входящему в Единую систему газоснабжения

- КБК — 182 1 06 02020 02 3000 110

Налог на имущество физических лиц

Налог на имущество физических лиц, взимаемый по ставкам, применяемым к объектам налогообложения, расположенным в границах внутригородских муниципальных образований городов федерального значения Москвы и Санкт-Петербурга

- КБК — 182 1 06 01010 03 1000 110

Пени и проценты по налогу на имущество физических лиц, взимаемому по ставкам, применяемым к объектам налогообложения, расположенным в границах внутригородских муниципальных образований городов федерального значения Москвы и Санкт-Петербурга

- КБК — 182 1 06 01010 03 2000 110

Суммы денежных взысканий (штрафов) по налогу на имущество физических лиц, взимаемому по ставкам, применяемым к объектам налогообложения, расположенным в границах внутригородских муниципальных образований городов федерального значения Москвы и Санкт-Петербурга

- КБК — 182 1 06 01010 03 3000 110

Налог на имущество физических лиц, взимаемый по ставкам, применяемым к объектам налогообложения, расположенным в границах городских округов

- КБК — 182 1 06 01020 04 1000 110

Пени и проценты по налогу на имущество физических лиц, взимаемому по ставкам, применяемым к объектам налогообложения, расположенным в границах городских округов

- КБК — 182 1 06 01020 04 2000 110

Суммы денежных взысканий (штрафов) по налогу на имущество физических лиц, взимаемому по ставкам, применяемым к объектам налогообложения, расположенным в границах городских округов

- КБК — 182 1 06 01020 04 3000 110

Налог на имущество физических лиц, взимаемый по ставкам, применяемым к объектам налогообложения, расположенным в границах межселенных территорий

- КБК — 182 1 06 01030 05 1000 110

Пени и проценты по налогу на имущество физических лиц, взимаемого по ставкам, применяемым к объектам налогообложения, расположенным в границах межселенных территорий

- КБК — 182 1 06 01030 05 2000 110

Суммы денежных взысканий (штрафов) по налогу на имущество физических лиц, взимаемому по ставкам, применяемым к объектам налогообложения, расположенным в границах межселенных территорий

- КБК — 182 1 06 01030 05 3000 110

Налог на имущество физических лиц, взимаемый по ставкам, применяемым к объектам налогообложения, расположенным в границах поселений

- КБК — 182 1 06 01030 10 1000 110

Пени и проценты по налогу на имущество физических лиц, взимаемому по ставкам, применяемым к объектам налогообложения, расположенным в границах поселений

- КБК — 182 1 06 01030 10 2000 110

Суммы денежных взысканий (штрафов) по налогу на имущество физических лиц, взимаемому по ставкам, применяемым к объектам налогообложения, расположенным в границах поселений

- КБК — 182 1 06 01030 10 3000 110

|

№ |

КБК |

Наименование |

|

1 |

204105 |

Адм. |

|

2 |

204106 |

Адм.штр., пени, санкции, взыскания, налагаем. ДВД обл., гор. респ. зн., столицы, их терр. подразд., фин. из МБ (оплатить онлайн) |

|

3 |

204109 |

Пост.сумм от добр.сдачи или вз.незак.пол.имущ.или стоим.незак, предост.усл. лиц., уполн. на вып. гос. функц, или лиц., приравн. к ним |

|

4 |

204110 |

Средс., получ.от природопольз.по искам о возм.вреда за искл.поступл.от организ.нефт.сект. |

|

5 |

204112 |

Поступления удержаний из заработной платы осужденных к исправительным работам |

|

6 |

204113 |

Пр. |

|

7 |

204114 |

Проч.штрафы, пени, санкц., взыск., налаг.гос.учрежд., финанс.из местного бюджета |

|

8 |

204115 |

Штрафы, пеня, санкции, взыскания по бюдж. кредитам (займам), выд. из респ. бюджета местным исполнит.органам обл., городов респ. знач., столицы |

|

9 |

204116 |

Штрафы, пеня, санкции, взыскания по бюджетным кредитам (займам), выд. из обл. бюджета местным исполнит.органам районов (городов обл. знач.) |

|

10 |

204117 |

Штрафы, пени, санкции, взыск. |

|

11 |

204118 |

Штрафы, пени, санкции, взыск. по бюдж. кред. (займам), выд. из местного бюдж. специализ. орган., физ. лицам |

|

12 |

204119 |

Адм. штр., пени, санкц., взыск., за адм. правонар., налаг. Мин. здрав. РК, его терр., орг.,фин.из РБ, за искл. пост. от орг. нефт. сект. |

|

13 |

204158 |

Адм. штр., пени, санк., взыск., нал. Мин. культ.и спорта РК, его терр. орг. фин. из респ. бюдж., за искл. пост. от орг. нефт. сект. |

|

14 |

204160 |

Адми. |

|

15 |

204122 |

Адм. штр., пени, санкц., взыск. налаг. Мин. обор. РК, его терр. орг., фин. из РБ, за искл. пост. от орг. нефт. сектора |

|

16 |

204123 |

Адм. штр., пени, санкц., взыск. налаг. Мин. образ. и науки РК, его терр. орг., фин. из РБ, за искл. пост. от орг. нефт. сектора |

|

17 |

204159 |

Адм.штр., пени, санк., взыск., нал. Мин. по инвест. и разв. РК, его терр. орг. фин. из респ. бюдж., за искл. пост. от орг. нефт. сект. |

|

18 |

204125 |

Адм. |

|

19 |

204168 |

Адм.штр., пени, санкции, взыск., нал. Мин.по делам религий и гражд.общества РК, его терр. органами фин.из респ.бюджета, за искл. поступлений от организаций нефтяного сектора |

|

20 |

204127 |

Адм. штр., пени, санкц., взыск. налаг. Мин. труда и соц. защ. нас. РК, его терр. орг., фин. из РБ, за искл. пост. от орг. нефт. сект. |

|

21 |

204166 |

Адм. штрафы, пени, санкции, взыскания, налагаемые Министерством информации и коммуникаций РК его терр. органами финансируемые из респ. бюджета, за исключением поступлений от организаций нефтяного сектора |

|

22 |

204129 |

Адм. |

|

23 |

204157 |

Адм.штр., пени, санк., взыск., нал. Мин. нац.эк. РК, его терр. орг. фин. из респ.бюдж., за искл. пост. от орг. нефт. сект. |

|

24 |

204164 |

Адм. штр., пени, санк., взыс., нал. Сл. гос. охр. РК, за искл. пост. от орг. нефт. сект. |

|

25 |

204133 |

Адм. штр., пени, санкц., взыск. налаг. Мин. юст. РК, его терр. орг., фин.из РБ, за искл. пост. от орг. нефт. сектора |

|

26 |

204169 |

Адм. |

|

27 |

204162 |

Адм.штр.,пени, санк., взыск., нал. Ком. гос. дох. Мин. фин. РК, его терр. орг. фин. из респ. бюдж., за искл. пост. от орг. нефт. сект. |

|

28 |

204163 |

Адм. штр., пени, санк., взыс., нал. Агент.РК по дел. гос. сл. и противодейс. корр., его терр. орг. фин. из респ. бюдж., за искл. пост. от орг. нефт. сект. |

|

29 |

204165 |

Штрафы, назначенные за совершение уголовных правонарушений по приговорам судов |

|

30 |

204142 |

Адм. |

|

31 |

204143 |

Адм. штр., пени, санкц., взыск. налаг. Нац. Банком РК, за искл. пост. от орг. нефт. сект. |

|

32 |

204145 |

Санкц., взыск., подл. упл. по пор. и/или во исп. реш. Сч. ком. по контр. за исп. РБ, за искл. пост. от орг. нефт. сект. |

|

33 |

204147 |

Адм. штр., пени, санкц., взыск. налаг. Ком. нац. безоп. РК, его терр. орг., фин. из РБ, за искл. пост. от орг. нефт. сект. |

|

34 |

204151 |

Адм. |

|

35 |

204153 |

Адм. штрафы, пени, санкции, взыск., налаг. гос. учр., фин. из бюдж. гор. респ. зн., столицы |

|

36 |

204154 |

Адм. штрафы, пени, санкции, взыск., налаг. гос. учр., фин. из бюдж. рай. (гор. обл. зн.), за искл. штрафов, пеней, санкций, взыск., налаг. акимами гор. рай. зн., сел, пос., сел. окр. |

|

37 |

204201 |

Адм.штрафы, пени, санкции, взыскания, налаг.центр.гос.органами, их терр.подразд., на организации нефт.сект. |

|

38 |

204202 |

Пр. |

|

39 |

204203 |

Средства, получ.от природопольз.по искам о возмещ.вреда организ.нефт.сект. |

| 40 | 601107 | Пост.от передачи в конкурентную среду активов нац.управл.холдингов, нац.холдингов, нац.компаний и их дочерних, зависимых и иных юр.лиц, явл.аффилированными с ними |

| 41 | 204171 | Штрафы, пени, санкции, взыск. по бюдж.кредитам (займам), выд. из район. (города обл. значения) бюджета аппаратам акимов города район. значения, села, поселка, сельс. округа |

| 42 | 204170 | Административные штрафы, пени, санкции, взыскания, налагаемые акимами города районного значения, села, поселка, сельского округа |

| 43 | 204171 | Штрафы, пени, санкции, взыскания по бюджетным кредитам (займам), выданным из районного (города областного значения) бюджета аппаратам акимов города районного значения, села, поселка, сельского округа |

| 44 | 204172 | Административные штрафы, пени, санкции, взыскания, налагаемые Министерством торговли и интеграции Республики Казахстан, его территориальными органами финансируемые из республиканского бюджета, за исключением поступлений от организаций нефтяного сектора |

| 45 | 204173 | Административные штрафы, пени, санкции, взыскания, налагаемые Министерством экологии, геологии и природных ресурсов Республики Казахстан, его территориальными органами финансируемые из республиканского бюджета, за исключением поступлений от организаций нефтяного сектора |

| 46 | 204174 | Административные штрафы, пени, санкции, взыскания, налагаемые Агентством Республики Казахстан по регулированию и развитию финансового рынка, за исключением поступлений от организаций нефтяного сектора |

| 47 | 204301 | Денежные взыскания, наложенные судом за неисполнение процессуальных обязанностей и нарушение порядка в судебном заседании в ходе производства по уголовному делу |

| 48 | 204302 | Денежные взыскания с осужденного, в отношении которого вступил в законную силу обвинительный приговор суда и которому назначено наказание в виде исправительных работ |

| 49 | 204303 | Принудительные платежи, взыскиваемые судом |

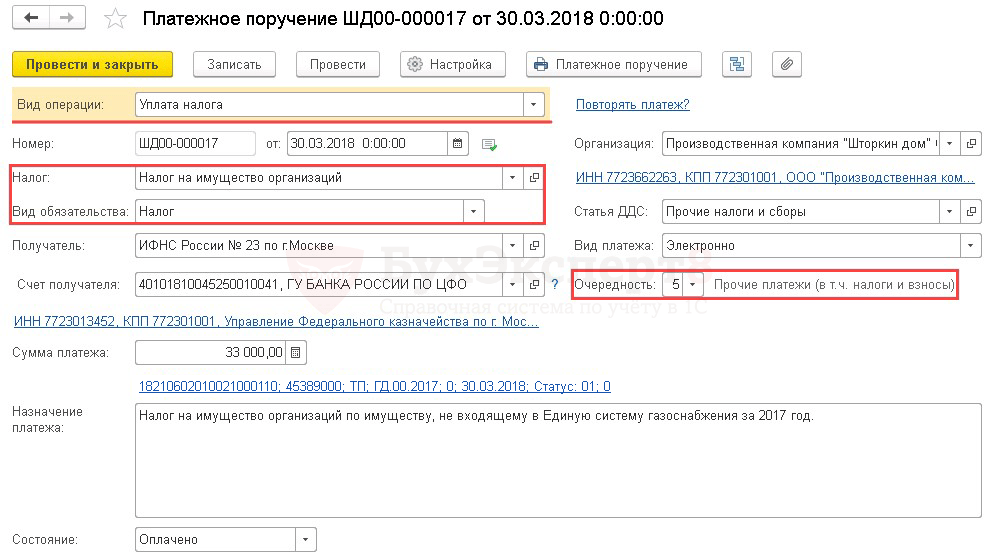

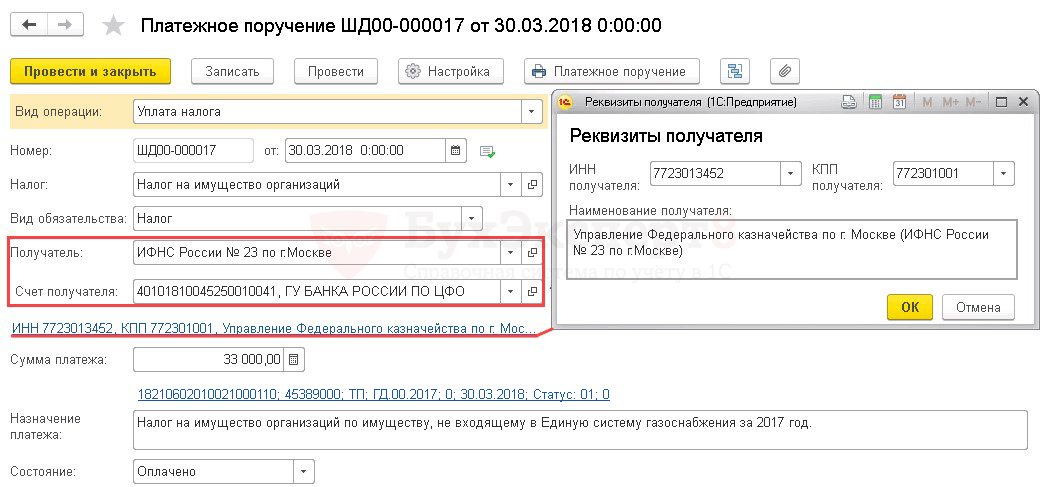

КБК по налогу на имущество организаций

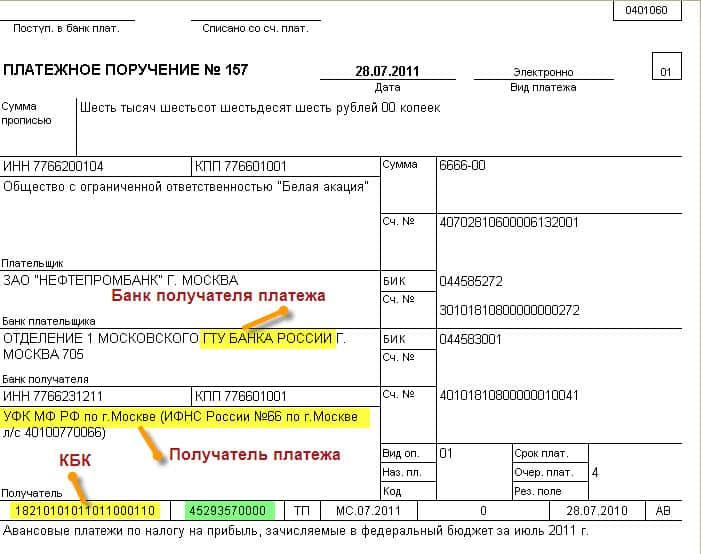

КБК «Налог на имущество за 2020 год для юридических лиц» — это код, указываемый в платежном поручении для правильной идентификации платежа в бюджете.

КБК «Имущество 2020 для юридических лиц» — это один из основных реквизитов платежного поручения об уплате данного обязательства. Коды бюджетной классификации состоят из 20 цифр, в которых сохраняется информация о платеже и его назначении. Они нужны для правильного разнесения сумм перечисления по статьям бюджета. Чтобы финансовая обязанность считалась исполненной, нужно правильно указать КБК налога на имущество юридических лиц; в 2020 году произошли серьезные изменения в схеме уплаты данного сбора в бюджет.

О системе газоснабжения и почему она влияет на налог

В Приказе ст. 380 НК РФ содержится несколько исключений из него.

Чтобы правильно перечислить налог на имущество, КБК 2020 для юридических лиц вписывают в платежное поручение. Но чтобы выбрать правильный код, нужно разобраться, что такое Единая система газоснабжения (ЕСГ), так как отдельный код установлен для платежей за объекты, включенные в нее.

Понятие ЕСГ содержится в ФЗ-69 от 31.03.1999; закон входит в систему нормативных актов о газоснабжении в РФ. Термин ЕСГ раскрыт в ст. 6 закона. Это целый производственный комплекс из взаимосвязанных вещей, представляющий собой основу газоснабжения в РФ. Об отнесении основных средств организации ЕСГ бухгалтерия или руководство организации должны знать. В любом случае, если компания руководствуется в своей деятельности указанным федеральным законом, то, скорее всего, принадлежащие ей основные средства отнесены к ЕСГ, и нужно выбрать код 182 1 06 02020 02 1000 110. Если организация не имеет отношения к газификации страны, например, это продовольственный магазин или парикмахерская, или детский сад, нужно использовать КБК 182 1 06 02010 02 1000 110.

Термин ЕСГ раскрыт в ст. 6 закона. Это целый производственный комплекс из взаимосвязанных вещей, представляющий собой основу газоснабжения в РФ. Об отнесении основных средств организации ЕСГ бухгалтерия или руководство организации должны знать. В любом случае, если компания руководствуется в своей деятельности указанным федеральным законом, то, скорее всего, принадлежащие ей основные средства отнесены к ЕСГ, и нужно выбрать код 182 1 06 02020 02 1000 110. Если организация не имеет отношения к газификации страны, например, это продовольственный магазин или парикмахерская, или детский сад, нужно использовать КБК 182 1 06 02010 02 1000 110.

Таблица кодов бюджетной классификации

КБК налога на имущество за 2020 год для юридических лиц приведены в таблице.

| Платеж за объекты | Основное обязательство | Пени | Проценты | Штрафы |

| Не включенные в ЕГС | 182 1 06 02010 02 1000 110 | 182 1 06 02010 02 2100 110 | 182 1 06 02010 02 2200 110 | 182 1 06 02010 02 3000 110 |

| Включенные в ЕГС | 182 1 06 02020 02 1000 110 | 182 1 06 02020 02 2100 110 | 182 1 06 02020 02 2200 110 | 182 1 06 02020 02 3000 110 |

Заметьте, что КБК «Пени по налогу на имущество организаций в 2020 году» — это отдельное значение. Для штрафных санкций и процентов также установлены специальные показатели.

Для штрафных санкций и процентов также установлены специальные показатели.

Правила расчета

Юридические лица за базу для расчета принимают среднегодовую стоимость или кадастровую стоимость для части объектов в соответствии со ст. 375 НК РФ. КБК налога на имущество в 2020 г. установлены Приказом Минфина, то есть общим федеральным актом. Получателем является ИФНС, на учете в которой состоит юрлицо. Исключением являются объекты, по которым база определяется кадастровой стоимостью. В этом случае сбор уплачивается в налоговую по месту нахождения объекта.

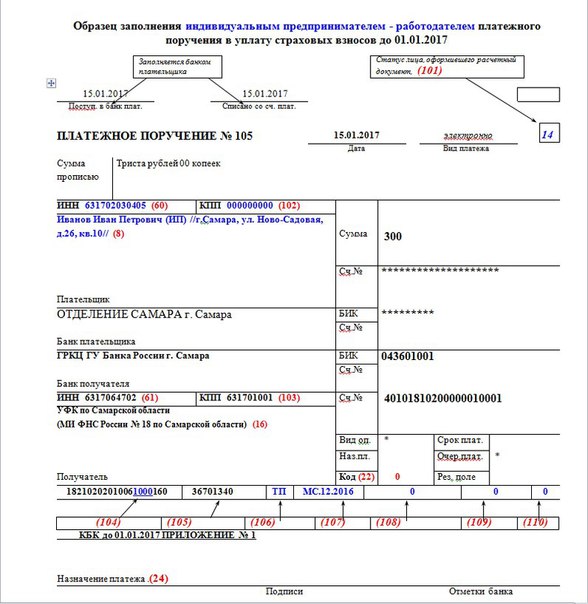

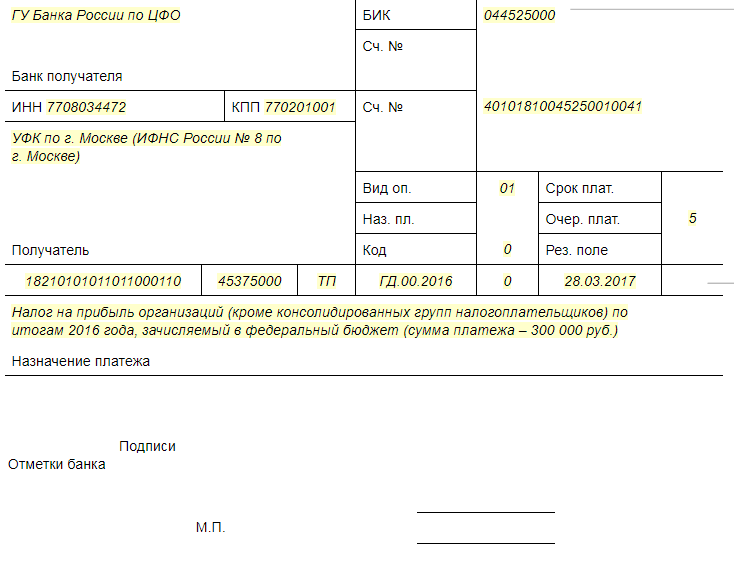

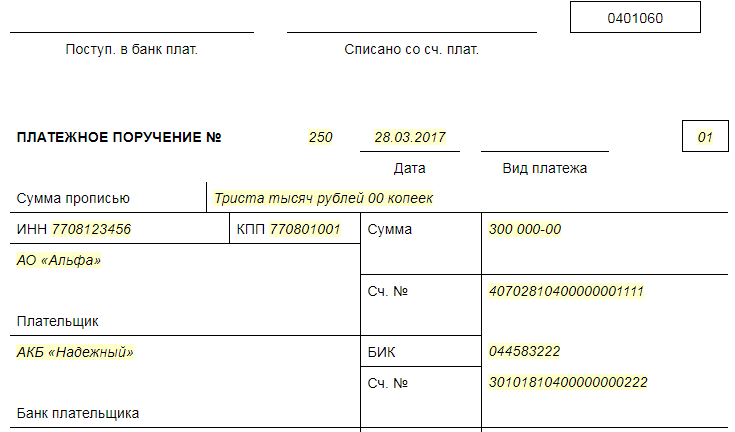

Правила заполнения платежного поручения

КБК, соответствующий цели платежа (будь то квартальный платеж по налогу, пени, штрафы или проценты), вписывается в поле 104 платежки.

Укажите период, за который производится платеж (на образце — за 1 квартал 2020 года). Формат периода платежа выглядит так: «КВ.01.2019». Он должен совпадать с текстом, характеризующим назначение платежа.

Платеж | Новые КБК 2021 года налоги | КБК 2021 года пени | КБК 2021 года штрафы |

КБК 2021 на прибыль | |||

В бюджет системы РФ по соответствующим ставкам | 182 1 01 01010 00 1000 110 | 182 1 01 01010 00 2100 110 | 182 1 01 01010 00 3000 110 |

В федеральный бюджет | 182 1 01 01011 01 1000 110 | 182 1 01 01011 01 2100 110 | 182 1 01 01011 01 3000 110 |

В бюджет региона | 182 1 01 01012 02 1000 110 | 182 1 01 01012 02 2100 110 | 182 1 01 01012 02 3000 110 |

С дивидендов организаций РФ от организаций РФ | 182 1 01 01040 01 1000 110 | 182 1 01 01040 01 2100 110 | 182 1 01 01040 01 3000 110 |

С дивидендов иностранных организаций от организаций РФ | 182 1 01 01050 01 1000 110 | 182 1 01 01050 01 2100 110 | 182 1 01 01050 01 3000 110 |

С дивидендов организаций РФ от иностранных организаций | 182 1 01 01060 01 1000 110 | 182 1 01 01060 01 2100 110 | 182 1 01 01060 01 3000 110 |

С процентов по государственным и муниципальных ценных бумаг | 182 1 01 01070 01 1000 110 | 182 1 01 01070 01 2100 110 | 182 1 01 01070 01 3000 110 |

КБК 2021 НДФЛ | |||

Налог,

уплачиваемый налоговым агентом. | 182 1 01 02010 01 1000 110 | 182 1 01 02010 01 2100 110 | 182 1 01 02010 01 3000 110 |

На доходы ИП, нотариусов, адвокатов, и других по ст. 227 НК | 182 1 01 02020 01 1000 110 | 182 1 01 02020 01 2100 110 | 182 1 01 02020 01 3000 110 |

На доходы по статье 228 НК | 182 1 01 02030 01 1000 110 | 182 1 01 02030 01 2100 110 | 182 1 01 02030 01 3000 110 |

На доходы иностранцев, работающих в РФ по патенту по статье 227.1 НК | 182 1 01 02040 01 1000 110 | 182 1 01 02040 01 2100 110 | 182 1 01 02040 01 3000 110 |

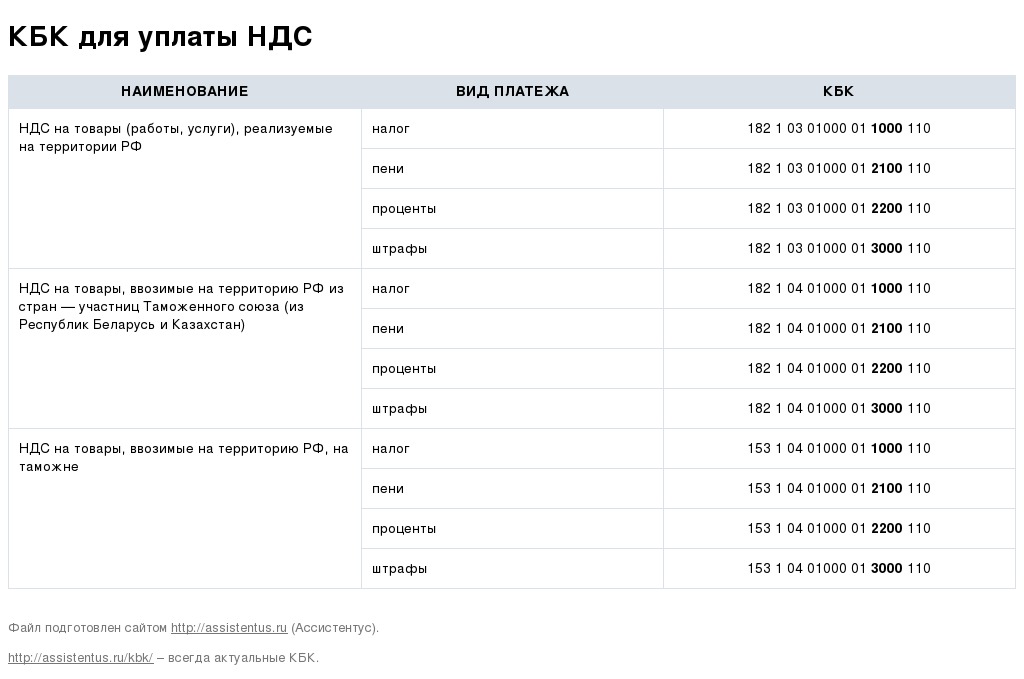

КБК 2021 НДС | |||

На товары, производимые в России | 182 1 03 01000 01 1000 110 | 182 1 03 01000 01 2100 110 | 182 1 03 01000 01 3000 110 |

На товары, ввозимые в Россию | 182 1 04 01000 01 1000 110 | 182 1 04 01000 01 2100 110 | 182 1 04 01000 01 3000 110 |

На товары, ввозимые в Россию, когда оператором налога является ФТС | 153 1 04 01000 01 1000 110 | 153 1 04 01000 01 2100 110 | 153 1 04 01000 01 3000 110 |

КБК 2021 на имущество организаций | |||

Имущество, не входящее в Единую систему газоснабжения | 182 1 06 02010 02 1000 110 | 182 1 06 02010 02 2100 110 | 182 1 06 02010 02 3000 110 |

Имущество, входящее в Единую систему газоснабжения | 182 1 06 02020 02 1000 110 | 182 1 06 02020 02 2100 110 | 182 1 06 02020 02 3000 110 |

КБК 2021 на имущество физических лиц | |||

Москва, Санкт-Петербург, Севастополь | 182 1 06 01010 03 1000 110 | 182 1 06 01010 03 2100 110 | 182 1 06 01010 03 3000 110 |

Имущество в городах | 182 1 06 01020 04 1000 110 | 182 1 06 01020 04 2100 110 | 182 1 06 01020 04 3000 110 |

В границах межселенных территорий | 182 1 06 01030 05 1000 110 | 182 1 06 01030 05 2100 110 | 182 1 06 01030 05 3000 110 |

В границах поселений | 182 1 06 01030 10 1000 110 | 182 1 06 01030 10 2100 110 | 182 1 06 01030 10 3000 110 |

КБК 2021 транспортный налог | |||

Организации | 182 1 06 4011 02 1000 110 | 182 1 06 4011 02 2100 110 | 182 1 06 4011 02 3000 110 |

Физические лица | 182 1 06 04012 02 1000 110 | 182 1 06 04012 02 2100 110 | 182 1 06 04012 02 3000 110 |

КБК 2021 на игорный бизнес | |||

Налог | 182 1 06 05000 02 1000 110 | 182 1 06 05000 02 2100 110 | 182 1 06 05000 02 3000 110 |

КБК 2021 земельный налог | |||

Москва, Санкт-Петербург, Севастополь | 182 1 06 06031 03 1000 110 | 182 1 06 06031 03 2100 110 | 182 1 06 06031 03 3000 110 |

В городах | 182 1 06 06032 04 1000 110 | 182 1 06 06032 04 2100 110 | 182 1 06 06032 04 3000 110 |

В границах межселенных территорий | 182 1 06 06033 05 1000 110 | 182 1 06 6033 05 2100 110 | 182 1 06 06033 05 3000 110 |

В границах районов в городах | 182 1 06 06032 12 1000 110 | 182 1 06 06032 12 2100 10 | 182 1 06 06032 12 3000 110 |

В городских поселениях | 182 1 06 06033 13 1000 110 | 182 1 06 06033 13 2100 110 | 182 1 06 06033 13 3000 110 |

КБК 2021 на добычу полезных ископаемых | |||

Нефть | 182 1 07 01011 01 1000 110 | 182 1 07 01011 01 2100 110 | 182 1 07 01011 01 3000 110 |

Газ | 182 1 07 01012 01 1000 110 | 182 1 07 01012 01 2100 110 | 182 1 07 01012 01 3000 110 |

Общераспространенные полезные ископаемые | 182 1 07 01020 01 1000 110 | 182 1 07 01020 01 2100 110 | 182 1 07 01020 01 3000 110 |

Уголь | 182 1 07 01060 01 1000 110 | 182 1 07 01060 01 2100 110 | 182 1 07 01060 01 3000 110 |

КБК 2021 водный налог | |||

Налог | 182 1 07 03000 01 1000 110 | 182 1 07 03000 01 2100 110 | 182 1 07 03000 01 3000 110 |

КБК 2021 УСН | |||

6% с доходов | 182 1 05 01011 01 1000 110 | 182 1 05 01011 01 2100 110 | 182 1 05 01011 01 3000 110 |

5-15% с разницы «Доходы минус расходы» | 182 1 05 01021 01 1000 110 | 182 1 05 01021 01 2100 110 | 182 1 05 01021 01 3000 110 |

Минимальный налог | 182 1 05 01050 01 1000 110 | 182 1 05 01050 01 2100 110 | 182 1 05 01050 01 3000 110

|

КБК 2021 ЕНВД | |||

Налог | 182 1 05 02010 02 1000 110 | 182 1 05 02010 02 2100 110 | 182 1 05 02010 02 3000 110 |

КБК 2021 единый сельхозналог | |||

Налог | 182 1 05 03010 01 1000 110 | 182 1 05 03010 01 2100 110 | 182 1 05 03010 01 3000 110 |

КБК 2021 патенты | |||

В городские бюджеты | 182 1 05 04010 02 1000 110 | 182 1 05 04010 02 2100 110 | 182 1 05 04010 02 3000 110 |

В муниципальные бюджеты | 182 1 05 04020 02 1000 110 | 182 1 05 04020 02 2100 110 | 182 1 05 04020 02 3000 110 |

Москва, Санкт-Петербург, Севастополь | 182 1 05 04030 02 1000 110 | 182 1 05 04030 02 2100 110 | 182 1 05 04030 02 3000 110 |

КБК 2021 сборы | |||

За пользование объектами животного мира | 182 1 07 04010 01 1000 110 | 182 1 07 04010 01 2100 110 | 182 1 07 04010 01 3000 110 |

Торговый сбор | 182 1 05 05010 02 1000 110 | 182 1 05 05010 02 2100 110 | 182 1 05 05010 02 3000 110 |

За пользование водными биоресурсами, за исключением внутренних водных объектов | 182 1 07 04020 01 1000 110 | 182 1 07 04020 01 2000 110 | 182 1 07 04020 01 3000 110 |

За пользование водными биоресурсами, на внутренних водных объектах | 182 1 07 04030 01 1000 110 | 182 1 07 04030 01 2100 110 | 182 1 07 04030 01 3000 110 |

Увеличит ли мойка подвал мои налоги на недвижимость?

Домовладельцы часто думают, что отделка подвалов существенно увеличит налоги на недвижимость.

В некоторых случаях это может быть правдой, но в большинстве случаев это не так.

Ваши налоги на недвижимость напрямую связаны со стоимостью вашего дома, и есть фиксированный процент, который часто устанавливается вашим муниципалитетом для определения суммы, которую вы платите в счет налога на недвижимость. Эта постоянная или процентная доля обычно публикуется на веб-сайте вашего муниципалитета.

Однако организация, оценивающая стоимость собственности, известная как MPAC (Municipal Property Assessment Corporation), обычно использует формулу покрытия для всех подобных зданий в районе. Так, например, всем частным домам на одну семью в подразделении, общая площадь которых составляет от 2000 до 2500 квадратных футов, будет присвоено одно и то же значение, и ваш Строительный департамент нечасто делится информацией о вашем разрешении на строительство с оценкой. корпорация. Следовательно, в большинстве случаев ваша оценочная стоимость дома останется такой же после завершения строительства подвала, если для вашей собственности не будет проведена специальная оценка.

Тем не менее, существует случай преобразования вашего подвала в подвальную квартиру, также известную как второстепенный люкс. При преобразовании вашего подвала во второстепенный люкс вы технически создаете новую квартиру, для которой создается отдельный счет по налогу на недвижимость. .

Основной налог на жилую недвижимость должен быть снижен, но совокупная сумма налогов на недвижимость для основного и дополнительного апартамента обычно выше, чем то, что вы платили бы за свой дом без второго апартамента.

В некоторых муниципалитетах есть онлайн-калькуляторы налога на имущество, которые помогут вам определить оценочную стоимость вашего дома или размер вашего налога на имущество, исходя из оценочной стоимости вашего дома.

Ресурсы:

Город Торонто — Калькулятор налога на недвижимость: https://wx.toronto.ca/inter/fin/tax.nsf/tax?openform

Город Миссиссауга — Как рассчитывается налог на недвижимость:

http://www.mississauga.ca/portal/cityhall/propertytaxbill#how_calculate

Сайт корпорации по оценке муниципальной собственности: https: // www.mpac.ca/

Kbk Foundation — Некоммерческий исследователь

Об этих данных

Nonprofit Explorer включает сводные данные для некоммерческих налоговых деклараций и полные документы формы 990 как в формате PDF, так и в цифровом формате.

Сводные данные содержат информацию, обработанную IRS в течение 2012-2019 календарных лет; обычно это документы за 2011–2018 финансовые годы, но могут включать и более старые записи. Этот выпуск данных включает только часть того, что можно найти в полной форме 990s.

В дополнение к необработанным сводным данным мы, где это возможно, ссылаемся на файлы PDF и цифровые копии полных документов формы 990. Он состоит из отдельных выпусков IRS документов формы 990, обрабатываемых агентством, которые мы регулярно обновляем.

Мы также даем ссылки на копии аудиторских некоммерческих организаций, которые потратили 750000 долларов или более в виде федеральных грантов за один финансовый год с 2016 года. Эти аудиторские проверки копируются из Федеральной контрольной палаты аудита.

Какие организации здесь?

Каждая организация, которая была признана освобожденной от налогов IRS, должна подавать форму 990 каждый год, за исключением случаев, когда ее доход составляет менее 200 000 долларов США и менее 500 000 долларов США в активах; в этом случае они должны заполнять форму 990-EZ.Организации, зарабатывающие менее 50 000 долларов, не должны заполнять какую-либо форму, но должны сообщить IRS, что они все еще работают, с помощью электронной открытки формы 990N.

Nonprofit Explorer имеет организации, требующие освобождения от налогов в каждом из 27 подразделов раздела 501 (c) налогового кодекса, и которые подали форму 990, форму 990EZ или форму 990PF. Также включены налогооблагаемые трасты и частные фонды, которые обязаны подавать форму 990PF. Небольшие организации, заполняющие форму 990N «Электронная открытка», не включены в эти данные.

Типы некоммерческих организаций

Существует 27 обозначений некоммерческих организаций на основе пронумерованных подразделов раздела 501 (c) налогового кодекса. Посмотреть список »

Как исследовать организации, освобожденные от налогов

Мы создали руководство по исследованию некоммерческих организаций как для начинающих, так и для опытных профессионалов.

API

Данные, на которых основан этот веб-сайт, доступны программно через API. Прочтите документацию по API »

Получить данные

Для тех, кто заинтересован в получении исходных данных из источника, вот откуда наши данные:

- Необработанные регистрационные данные.Включает EIN и сводные финансовые показатели в виде структурированных данных.

- Профили освобожденных организаций. Включает названия организаций, адреса и т. Д. Вы можете объединить это с необработанными данными регистрации, используя номера EIN.

- Документы формы 990, запрошенные и обработанные Public.Resource.Org и ProPublica. Мы размещаем массовые загрузки этих документов в Интернет-архиве.

- Документы формы 990 в виде файлов XML. Включает полные регистрационные данные (финансовые данные, имена должностных лиц, налоговые ведомости и т. Д.)) в машиночитаемом формате. Доступно только для документов, поданных в электронном виде.

- Аудиты. PDF-файлы единичных или программных аудитов некоммерческих организаций, которые потратили 750 000 долларов США или более в виде федеральных грантов за один финансовый год. Доступно для 2016 года и позже.

Предлагаемые 1031 нормативные акты отрицательно влияют на сегрегацию затрат — комментарии KBKG к IRS

12 июня IRS выпустило предложенные правила, определяющие, что такое недвижимое имущество для целей 1031 обмена.Это было ответом на изменения в Законе о снижении налогов и занятости (TCJA), который больше не позволяет личному имуществу иметь право на обмен 1031. В их нынешней форме предлагаемые правила могут создавать значительный налогооблагаемый доход на федеральном уровне и уровне штата от обмена недвижимостью, который не существовал до TCJA. Кроме того, предлагаемое определение недвижимого и личного имущества согласно 1031 создает для налогоплательщиков существенное бремя соблюдения требований при выявлении и оценке этих компонентов. Эксперты KBKG представили комментарии по предлагаемым правилам, призывая IRS и Казначейство внести существенные изменения в эти предлагаемые правила, прежде чем они станут окончательными.

KBKG Insight:

Когда был написан TCJA, составители пересмотренного законодательства 1031 включили в отчет Комитета сноску, в которой говорится: «Предполагается, что недвижимое имущество, имеющее право на подобный обмен в соответствии с действующим законодательством, будет по-прежнему оставаться в собственности. приемлемый или аналогичный обменный режим в соответствии с положением ». Предлагаемые правила, однако в их нынешней форме, будут мешать намерениям Конгресса, как объясняется в данном документе.

Эдвард К.Шварц, эсквайр.

Налоговая служба

Заместитель главного юрисконсульта (подоходное налогообложение и бухгалтерский учет)

Attn: CC: ITA: B05

1111 Construction Ave., N.W.

Вашингтон, округ Колумбия 20224

[адрес электронной почты защищен]

RE: Предлагаемые правила 1.1031 (a) -3 (REG-117589-18)

Дорогой Эдвард,

Настоящим мы предлагаем эти комментарии относительно предлагаемых законодательных ограничений на обмен аналогичных товаров, которые были представлены Федеральным реестром 12.06.2020. Предлагаемые правила добавляют определение недвижимого имущества, чтобы отразить законодательные изменения, ограничивающие раздел 1031 обменом недвижимым имуществом.Мы хотели бы поблагодарить вас за все усилия в IRS, чтобы помочь прояснить существующие проблемы.

IRS отмечает, что законодательная история TCJA предусматривает, что недвижимость, имеющая право на подобный обмен в соответствии с законом до принятия TCJA, должна по-прежнему иметь право на такой же обменный режим после вступления в силу TCJA. Это также документально подтверждается составителями данного закона. В частности, в сноске 726 отчета Комитета говорится: «Предполагается, что недвижимое имущество, имеющее право на подобный обмен в соответствии с действующим законодательством, будет по-прежнему иметь такой же обменный режим в соответствии с этим положением.”

Предлагаемые правила в их нынешней форме (включая предлагаемое определение недвижимости) будут мешать намерениям Конгресса, как объясняется ниже. Эти изменения в обращении с подобными обменами создадут значительный налогооблагаемый доход для многих налогоплательщиков, который не существовал до TCJA. Кроме того, предлагаемое определение недвижимого и личного имущества согласно 1031 создает для налогоплательщиков существенное бремя соблюдения требований при выявлении и оценке этих компонентов.

Наша точка зрения относительно предложенных правил 1031 относится конкретно к объектам недвижимости, которые прошли исследования по разделению затрат до обмена. Поскольку исследования сегрегации затрат стали обычным явлением в сфере недвижимости, важно подчеркнуть это влияние.

Разъяснение предлагаемых правил

Наши комментарии начинаются со следующих запросов о разъяснении.

- Что касается теста, в котором компоненты не являются недвижимым имуществом, если они используются для получения дохода для бизнеса.Отвечает ли этому тесту проводка в стенах, установленная специально для компьютерных рабочих станций, в офисном здании профессиональной обслуживающей компании, поскольку компьютеры используются для получения дохода для бизнеса?

- Будет ли ковровое покрытие в офисном здании считаться недвижимым или личным имуществом в соответствии с предлагаемыми правилами. Пожалуйста, опишите ваш анализ.

Предыдущее законодательство и предлагаемые правила — Функциональная проверка

Как отмечено в предлагаемых правилах, определение недвижимого имущества для целей обмена 1031 не обязательно должно соответствовать другим разделам налогового кодекса, поскольку каждый раздел был написан для разных целей и с разными намерениями.Хотя это и неясно, согласно предыдущему законодательству, компоненты, которые, как правило, постоянно прикреплены к зданию и считаются недвижимым имуществом в соответствии с законодательством штата, будут иметь право на аналогичный обмен. Никогда не требовалось учитывать другие факторы, такие как функции каждого компонента здания. Например, согласно предыдущему закону, газопровод в стенах кухни ресторана, необходимый для функционирования кухонного оборудования, считался недвижимым имуществом для целей обмена 1031.В качестве примечания, на которое мы обратимся позже, это имущество будет иметь право на 5-летнюю амортизацию по системе MACRS. Таким образом, в дальнейшем мы будем ссылаться на эту собственность в 1245 Real Property.

Предложенные правила, однако, изменяют предыдущий закон, делая его больше не подходящим для обмена 1031. Мы считаем, что это идет вразрез с намерением Конгресса, и полагаем, что функция отдельного актива, не являющегося механизмом, не подходит для использования в качестве основы для определения того, является ли актив недвижимым имуществом согласно 1031.Кроме того, наш пример ниже демонстрирует, что это создает налогооблагаемый доход, который не был бы получен при обмене недвижимостью до принятия TCJA. См. ниже.

Предлагаемый 1031 регистрационный орган создает налогооблагаемый доход, которого не было на биржах до TCJA

Пример: Недвижимость A, первоначально приобретенная в декабре 2017 года за 8 миллионов долларов (5,6 миллиона долларов США + 2,4 миллиона долларов земли). Распределение затрат по сегрегации:

| Налоговый класс | База налогообложения недвижимости А |

| Собственность на 5 лет | $ 1.1М |

| 39-летняя собственность | 4,5 млн долл. США |

| Земля | 2,4 млн долл. США |

| Всего | $ 8,0 млн |

В ноябре 2019 года недвижимость A продана на обмене 1031 за 10 миллионов долларов (7 миллионов долларов США + 3 миллиона долларов земли). Базис без амортизации / переходящего остатка собственности A = 6,7 млн долларов (4,3 млн долларов США + 2,4 млн земли).

В феврале 2020 года недвижимость B была приобретена на бирже 1031 за 10 миллионов долларов (7 миллионов долларов США + 3 миллиона долларов земли). Распределение по стоимости недвижимости B:

| Налоговый класс | Объект B Справедливая рыночная стоимость |

| Собственность на 5 лет | $ 1.4М |

| 39-летняя собственность | $ 5,6 млн |

| Земля | 3,0 млн долл. США |

| Всего | $ 10,0 млн |

До TCJA не было бы нулевого налогооблагаемого дохода на федеральном уровне и уровне штата от этого обмена, поскольку 5-летняя справедливая рыночная стоимость собственности B (1,4 миллиона долларов США) превышает стоимость собственности A (1,1 миллиона долларов США).

Разница во времени

В предлагаемых правилах отмечается, что личное имущество равной или большей стоимости из недавно приобретенного имущества (Недвижимость B) имеет право на 100% бонусную амортизацию и компенсирует возвратный налог на отказанное имущество.Однако в соответствии с предлагаемыми правилами, предполагающими 100% амортизацию бонуса, будет получена прибыль в размере 1,1 млн долларов США, подлежащая возмещению налога за 2019 налоговый год. Компенсация амортизации бонуса от собственности B не будет доступна до 2020 налогового года из-за сроков транзакции. Этот вопрос о сроках станет серьезной проблемой для многих налогоплательщиков.

Истечение срока амортизации бонуса

В предлагаемых правилах признается, что по истечении 100% амортизации бонуса после 2022 года федеральные налоговые обязательства, связанные с обменом 1031 на недвижимость, содержащую личную собственность, увеличатся.Увеличение может быть значительным, в зависимости от характера обмена. Мы не думаем, что к этому следует относиться легкомысленно. Столь большие изменения в обмене недвижимостью не входили в намерения Конгресса.

Государственные налоговые последствия

Новые правила будут игнорировать исторические соображения относительно отношения государства к тому, что является недвижимой собственностью, а что нет. Это само по себе противоречит намерениям Конгресса, но также создало бы разрыв между федеральной налоговой отчетностью и отчетностью штата.У вас могут быть обмены для федеральных и государственных целей, которые выглядят совершенно по-разному. Сумма недвижимого имущества на федеральной бирже будет меньше суммы, которая, вероятно, будет использована для налоговой декларации штата, что существенно усложнит обмен.

Наконец, предлагаемое постановление конкретно призывает к устранению прецедентного права как фактора при решении характера обмена собственностью. Это не только игнорирует десятилетия прецедентов, но также несовместимо с намерением Конгресса не влиять на то, какие обмены квалифицируются в силу нового закона.Мы с уважением просим исключить эту часть предлагаемых правил.

Повышение нагрузки на налогоплательщиков

Существует долгая история налоговых судебных дел и прецедентов, которые ясно показывают, что почти каждая сделка с недвижимостью, включающая здание, будет содержать значительное количество компонентов, которые будут считаться личной собственностью в соответствии с предлагаемыми правилами. Исторически эти активы считались недвижимым имуществом для 1031 цели, но рассматривались как 1245 недвижимое имущество для целей амортизации.Если эти правила будут окончательно доработаны в их нынешней форме, кажется неразумным ожидать, что налогоплательщики смогут количественно оценить эти значения для целей обмена 1031 без необходимости нанимать специалиста, который сделает это за них. Приняв наши предложения, приведенные ниже, мы можем устранить это увеличивающееся бремя.

Комментарии к случайному правилу

Использование предела в 15% для случайного имущества приведет к дисквалификации около 1031 обмена в соответствии с предлагаемыми правилами. Если цель состоит в том, чтобы обеспечить уверенность в том, что происходит, когда истинная личная собственность включается в обмен, мы бы посоветовали изменить язык, чтобы уточнить, что любое случайное непохожее имущество, полученное при обмене, будет рассматриваться как загрузка, а не реализация безопасная гавань для определения действительности всего обмена.Внедрение безопасной гавани для случайного имущества, непреднамеренное бремя будет возложено на налогоплательщиков, поскольку им необходимо будет подготовить оценку для каждого имущества, участвующего в обмене, чтобы подтвердить, что правило случайного безопасного убежища выполняется. Мы не думаем, что Конгресс намеревался возложить такое бремя на налогоплательщиков, участвующих в 1031 обмене. Если предлагаемые нами изменения не вносятся в определение недвижимого имущества, мы предлагаем изменить это правило случайной безопасной гавани, используя 20% справедливую рыночную стоимость заменяемого имущества в качестве лимита, чтобы минимизировать влияние потенциальных последствий для налогоплательщиков.

В заключение

Чтобы соответствовать предыдущему законодательству и обеспечить ясность для налогоплательщиков, мы предлагаем следующее предложение по определению недвижимого имущества для целей обмена 1031:

- Недвижимость включает землю, постоянные постройки, структурные компоненты постоянных построек, а также любой компонент, связанный с недвижимостью, которая рассматривается как недвижимая собственность в соответствии с законодательством штата.

Для пояснения сюда входят, но не ограничиваются:

- Любые сантехнические, электрические и HVAC компоненты, прикрепленные к зданию, независимо от его функции или использования.

- Оборудование, такое как аварийный генератор, которое, как ожидается, не будет удалено из здания, если существующие производственные операции будут перенесены в другое место.

- Любой компонент здания, например фальшпол в серверной комнате, который, как ожидается, не будет удален из здания, если существующие производственные операции будут перенесены в другое место.

Чтобы узнать, принесет ли вам пользу исследование разделения затрат, посетите: KBKG.com/costsegregation

Авторы: Джан Пацциа, CCSP, Луис А.Герреро, MBT, и Джонатан Луи, MST

Скачать KBKG Tax Insight: предлагаемые 1031 нормативные акты отрицательно влияют на сегрегацию затрат — комментарии KBKG к IRS

Об авторах

Джан Пацциа, CCSP — Принципал

Пасадена

Джиан наблюдает за группой разделения затрат KBKG на национальном уровне из нашей штаб-квартиры в Пасадене. Он также является предметным экспертом по 263 (a) Ремонт против капитализации услуг. Джиан является признанным лидером в области сегрегации затрат, бывшим президентом (срок 2013-2015 гг.) Американского общества профессионалов в области разделения затрат и занимающим место в его совете директоров в течение десяти лет.»Полная биография

Луис (Лу) Герреро, MBT — Принципал

Woodland Hills

Базируется в Woodland Hills, Луис А. Герреро, MBT, является руководителем и соучредителем KBKG, специалистов по налоговым льготам, стимулированию и возмещению затрат. Как руководитель налоговой практики, он отвечает за руководство командой инженеров и бухгалтеров, занимающейся налоговыми вопросами. »Полная биография

Коды налоговых платежей. КБК: где указать

голосов: 8КБК на 2016 год — коды бюджетной классификации, которые указываются в платежных поручениях на уплату налогов и сборов в 2016 году.В том числе КБК по уплате торгового налога, введенного в Москве.

Новый перечень КБК на 2016 год утвержден приказами Минфина России от 16 декабря 2014 года № 150н и от 08 июня 2015 года № 90н. Именно эти коды бюджетной классификации необходимо указывать в платежных поручениях на уплату налогов в 2015 году. Правильность указания КБК будет определять, будет ли налоговый платеж зачислен или нет.

Эта статья содержит все КБК для налогов: КБК для НДФЛ, КБК для подоходного налога, КБК для уплаты штрафов по налогам, КБК для налога на имущество, КБК для земельного налога, КБК для транспортного налога, новый КБК для уплаты страховых взносов в Пенсионный фонд РФ, ФФОМС и ФСС, а также КБК по уплате торгового налога в городе Москва, все они представлены в удобной таблице.Но сначала давайте разберемся, что такое KBK, для чего они нужны и что означают все эти числа?

Что такое КБК?

Аббревиатура KBK расшифровывается как «код бюджетной классификации». Проще говоря, это особый код, цифры в котором являются инструментом анализа денежных поступлений в государственную казну. По определенной последовательности цифр можно узнать, откуда поступил платеж, какова его цель, кто адресат и на какие цели эти средства могут быть перенаправлены дальше.

Государственный бюджет — это не общий счет, на котором накапливаются все входящие платежи. У него есть многочисленные «ветви», между которыми происходит перераспределение государственных денег.

Посмотрим, как это происходит на примере транспортного налога. Плательщиками этого налога являются организации и физические лица. Налоги, взимаемые с юридических лиц, в дальнейшем будут направлены на транспортную инфраструктуру, безопасность дорожного движения, меры по улучшению экологической обстановки. Граждане — плательщики транспортного налога из собственного кармана финансируют строительство новых и ремонт старых дорог.

Все входящие платежи по транспортному налогу «отсортированы» по кодам бюджетов, что дает ФНС четкое представление о сборе налогов отдельно для физических и юридических лиц, а в сочетании с кодом ОКАТО позволяет анализировать территориальное распределение платежей.

Таким образом, правительство имеет возможность «контролировать» сбор платежей по всем статьям доходов государственного бюджета и формировать сметы по его расходной части. Система кодов бюджетной классификации организована таким образом, чтобы четко коррелировать со структурой бюджета страны.

До введения кодов бюджета в квитанциях указывались адресат и назначение платежа, но на столь скудных данных не было возможности проанализировать необходимую информацию. Сегодня благодаря КБК можно проследить судьбу каждой копейки, поступившей в государственную «копилку»: откуда деньги и куда их перенаправили. А это, в свою очередь, значительно облегчает работу госорганов по бюджетному планированию и управлению денежными потоками.

Расшифровка кодов

Код бюджета включает 20 цифр, включенных в биты в 4 информационных блока:

- административный;

- прибыльный; Программа

- ;

- классификация.

Административная часть

Первая часть трехзначного кода — это признак главного администратора платежа (то есть получателя, в распоряжении которого денежные средства). Так, в случае налогов используется цифровая комбинация «182», при перечислении страховых взносов в ФСС — «393», в пенсионный фонд и фонд ОМС — «392».

Доходная часть

Блок доходов содержит несколько числовых подгрупп:

- Первая цифра части дохода (или 4-я цифра кода) — это тип дохода.Плата в виде налога обозначается единицей, безвозмездные средства — «2», поступления от предпринимательства — «3»;

- Следующие две цифры указывают на цель выплаты (подгруппа дохода), например: 01 — налог на прибыль; 06 — налоги на имущество; 08 — государственные пошлины; 12 — плата за природопользование; 16 — оплата штрафов и др .;

- Далее следует статья (2 цифры) и подстатья (3 цифры) доходов, соответствующие Бюджетному кодексу РФ;

- Последние 2 цифры блока доходов определяют уровень бюджета — получателя (федеральный, региональный, местный, пенсионный и другие).

Программный блок

4-значный цифровой код, называемый «программа» (или подпрограмма) — детализирует тип платежа, полученного в бюджет. В 2016 году обозначения в программном блоке КБК указывают:

- по налогам — «1000»;

- по штрафам — «2100»;

- на проценты — «2200»;

- по штрафам — «3000».

Классификационный раздел

Последний блок, состоящий из 3 цифр, соотносит платеж с классификационным кодом экономической деятельности: 110 — налоговые поступления; 160 — социальные отчисления; 153 — транши международных финансовых институтов и др.

Таким образом, зная принцип составления BSC, легко научиться «читать» эти непонятные цифровые строки, например, код транспортного налога от организаций 182 1 06 04011 02 1000 110 расшифровывается следующим образом:

- 182 — перечисление средств в бюджет;

- 1 — доход в виде налога;

- 06 — относится к налогам на имущество;

- 04 — номер статьи бюджета;

- 011 — подраздел бюджетного кодекса;

- 02 — получателем средств является бюджет субъекта федерации;

- 1000 — налоговый платеж;

- 110 — относится к налоговым поступлениям государства.

КБК на 2016 год для передачи налогов и сборов

| Описание платежа | КБК для перечисления налога (взыскания, другого обязательного платежа) | КБК для перечисления пеней по налогу (взысканию, другому обязательному платежу) | КБК для перечисления пени по налогу (взысканию, другому обязательному платежу) |

|---|---|---|---|

| KBK 2016 — Налог на прибыль | |||

| Зачисление налога на прибыль организаций в бюджеты бюджетной системы Российской Федерации по соответствующим ставкам | 182 1 01 01010 00 1000 110 | 182 1 01 01010 00 2100 110 | 182 1 01 01010 00 3000 110 |

| Зачисление налога на прибыль организаций в федеральный бюджет | 182 1 01 01011 01 1000 110 | 182 1 01 01011 01 2100 110 | 182 1 01 01011 01 3000 110 |

| Зачисление налога на прибыль организаций в бюджеты субъектов Российской Федерации | 182 1 01 01012 02 1000 110 | 182 1 01 01012 02 2100 110 | 182 1 01 01012 02 3000 110 |

| Налог на прибыль организаций с доходов, полученных в виде дивидендов от российских организаций российскими организациями | 182 1 01 01040 01 1000 110 | 182 1 01 01040 01 2100 110 | 182 1 01 01040 01 3000 110 |

| Корпоративный подоходный налог с доходов, полученных в виде дивидендов от российских организаций иностранными организациями | 182 1 01 01050 01 1000 110 | 182 1 01 01050 01 2100 110 | 182 1 01 01050 01 3000 110 |

| Корпоративный подоходный налог с доходов, полученных в виде дивидендов от иностранных организаций российскими организациями | 182 1 01 01060 01 1000 110 | 182 1 01 01060 01 2100 110 | 182 1 01 01060 01 3000 110 |

| Корпоративный подоходный налог с доходов, полученных в виде процентов по государственным и муниципальным ценным бумагам | 182 1 01 01070 01 1000 110 | 182 1 01 01070 01 2100 110 | 182 1 01 01070 01 3000 110 |

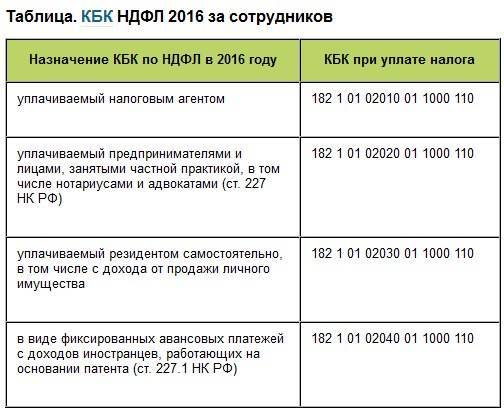

| КБК 2016 — НДФЛ | |||

| Подоходный налог с населения с доходов, источником которых является налоговый агент, за исключением доходов, расчет и выплата которых осуществляется в соответствии со статьями 227, 227.1 и 228 Налогового кодекса РФ | 182 1 01 02010 01 1000 110 | 182 1 01 02010 01 2100 110 | 182 1 01 02010 01 3000 110 |

| НДФЛ с доходов, полученных от деятельности физических лиц, зарегистрированных в качестве предпринимателей, нотариусов, занимающихся частной практикой, юристов, открывших адвокатские конторы, и иных лиц, занимающихся частной практикой в соответствии со статьей 227 Налогового кодекса Российской Федерации | 182 1 01 02020 01 1000 110 | 182 1 01 02020 01 2100 110 | 182 1 01 02020 01 3000 110 |

| Налог на доходы физических лиц с доходов, полученных физическими лицами в соответствии со статьей 228 Налогового кодекса Российской Федерации | 182 1 01 02030 01 1000 110 | 182 1 01 02030 01 2100 110 | 182 1 01 02030 01 3000 110 |

| Подоходный налог с населения в виде фиксированных авансовых платежей по доходам, полученным физическими лицами — иностранными гражданами, осуществляющими трудовую деятельность по найму от физических лиц на основании патента в соответствии со статьей 227.1 Налогового кодекса РФ | 182 1 01 02040 01 1000 110 | 182 1 01 02040 01 2100 110 | 182 1 01 02040 01 3000 110 |

| KBK 2016 — Отчисления в Пенсионный фонд | |||

| Взносы для сотрудников | |||

| Пенсионные страховые взносы в Пенсионный фонд для работников в пределах лимитов установлены предельные значения баз на 2016 год | 392 1 02 02010 06 1100 160 | ||

| Взносы пенсионного страхования в Пенсионный фонд для работников сверх установленного предельного значения базы на 2016 год | 392 1 02 02010 06 1200 160 | ||

| Страховые взносы в Пенсионный фонд Российской Федерации по доплате для застрахованных лиц, занятых на соответствующих видах работ, по списку 1 | 392 1 02 02131 06 1000 160 | ||

| Страховые взносы в Пенсионный фонд Российской Федерации по доплате для застрахованных лиц, занятых на соответствующих видах работ, по списку 2 | 392 1 02 02132 06 1000 160 | ||

| Страховые взносы на пенсионное страхование индивидуальных предпринимателей за себя в фиксированном размере (из расчета минимальной заработной платы) | 392 1 02 02140 06 1100 160 | ||

| Страховые взносы по пенсионному страхованию индивидуальных предпринимателей на себя от дохода свыше 300 000 руб. | 392 1 02 02140 06 1200 160 | ||

| KBK 2016 — Вклад в FFOMS | |||

| Страховые взносы в бюджет ФФОМС для сотрудников | 392 1 02 02101 08 1011 160 | ||

| KBK 2016 — Дополнения к FSS | |||

| Взносы для сотрудников | |||

| Страховые взносы в ФСС на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством для сотрудников | 393 1 02 02090 07 1000 160 | ||

| Страховые взносы в ФСС от несчастных случаев на производстве и профессиональных заболеваний для работников | 393 1 02 02050 07 1000 160 | ||

| Вклад предпринимателей для себя | |||

| Страховые взносы по медицинскому страхованию индивидуальных предпринимателей на себя в фиксированном размере (из расчета минимальной заработной платы) | 392 1 02 02103 08 1011 160 | ||

| КБК 2016 — НДС | |||

| НДС на товары (работы, услуги), реализуемые на территории Российской Федерации | 182 1 03 01000 01 1000 110 | 182 1 03 01000 01 2100 110 | 182 1 03 01000 01 3000 110 |

| НДС на товары, ввозимые в РФ | 182 1 04 01000 01 1000 110 | 182 1 04 01000 01 2100 110 | 182 1 04 01000 01 3000 110 |

| НДС на товары, ввозимые в Россию (администратор платежей — ФТС России) | 153 1 04 01000 01 1000 110 | 153 1 04 01000 01 2100 110 | 153 1 04 01000 01 3000 110 |

| KBK 2016 — Акциз | |||

| Акцизы на подакцизные товары (продукцию), произведенные на территории Российской Федерации | 182 1 03 02000 01 1000 110 | 182 1 03 02000 01 2100 110 | 182 1 03 02000 01 3000 110 |

| Акцизы на подакцизные товары (продукцию), ввозимые на территорию Российской Федерации | 182 1 04 02000 01 1000 110 | 182 1 04 02000 01 2100 110 | 182 1 04 02000 01 3000 110 |

| Акцизы на сидр, пуаре, медовуху, производимые на территории Российской Федерации | 182 1 03 02120 01 1000 110 | 182 1 03 02120 01 2100 110 | 182 1 03 02120 01 3000 110 |

| Акцизы на алкогольную продукцию с объемной долей этилового спирта до 9% включительно (кроме пива, вин, фруктовых вин, игристых вин (шампанского), винных напитков без добавления этилового ректификованного спирта, произведенных из пищевого сырья сырье, и (или) спиртованное виноградное или иное плодовое сусло, и (или) винный дистиллят, и (или) фруктовый дистиллят), произведенные на территории Российской Федерации | 182 1 03 02130 01 1000 110 | 182 1 03 02130 01 2100 110 | 182 1 03 02130 01 3000 110 |

| Акцизы на этиловый спирт из пищевого сырья (кроме дистиллятов вина, винограда, фруктов, коньяка, кальвадоса, виски) производства Российской Федерации | 182 1 03 02011 01 1000 110 | 182 1 03 02011 01 2100 110 | 182 1 03 02011 01 3000 110 |

| Акцизы на этиловый спирт из непродовольственного сырья, произведенного в Российской Федерации | 182 1 03 02012 01 1000 110 | 182 1 03 02012 01 2100 110 | 182 1 03 02012 01 3000 110 |

| Акцизы на табачные изделия, произведенные в Российской Федерации | 182 1 03 02030 01 1000 110 | 182 1 03 02030 01 2100 110 | 182 1 03 02030 01 3000 110 |

| Акцизы на автомобильный бензин, произведенный в Российской Федерации | 182 1 03 02041 01 1000 110 | 182 1 03 02041 01 2100 110 | 182 1 03 02041 01 3000 110 |

| Акцизы на автомобили и мотоциклы, произведенные в Российской Федерации | 182 1 03 02060 01 1000 110 | 182 1 03 02060 01 2100 110 | 182 1 03 02060 01 3000 110 |

| Акцизы на дизельное топливо, произведенное в Российской Федерации | 182 1 03 02070 01 1000 110 | 182 1 03 02070 01 2100 110 | 182 1 03 02070 01 3000 110 |

| KBK 2016 — Налог, взимаемый в связи с применением упрощенной системы налогообложения | |||

| Налог, взимаемый с налогоплательщиков, выбравших доход в качестве объекта (6%) | 182 1 05 01011 01 1000 110 | 182 1 05 01011 01 2100 110 | 182 1 05 01011 01 3000 110 |

| Налог, взимаемый с налогоплательщиков, выбравших в качестве объекта доход, уменьшенный на сумму расходов (с 5% до 15%) | 182 1 05 01021 01 1000 110 | 182 1 05 01021 01 2100 110 | 182 1 05 01021 01 3000 110 |

| Минимальный размер налога, зачисляемый в бюджеты субъектов Российской Федерации | 182 1 05 01050 01 1000 110 | 182 1 05 01050 01 2100 110 | 182 1 05 01050 01 3000 110 |

| КБК 2016 — ЕНВД | |||

| Единый налог на вмененный доход по отдельным видам деятельности | 182 1 05 02010 02 1000 110 | 182 1 05 02010 02 2100 110 | 182 1 05 02010 02 3000 110 |

| КБК 2016 — Единый сельскохозяйственный налог | |||

| Единый сельскохозяйственный налог | 182 1 05 03010 01 1000 110 | 182 1 05 03010 01 2100 110 | 182 1 05 03010 01 3000 110 |

| KBK 2016 — Патентная система налогообложения | |||

| Налог, взимаемый в связи с применением патента, зачисляется в бюджеты городских округов | 182 1 05 04010 02 1000 110 | 182 1 05 04010 02 2100 110 | 182 1 05 04010 02 3000 110 |

| Налог, взимаемый в связи с применением патента, зачисляется в бюджеты муниципальных районов | 182 1 05 04020 02 1000 110 | 182 1 05 04020 02 2100 110 | 182 1 05 04020 02 3000 110 |

| Налог в бюджеты городов Москвы, Санкт-Петербурга.Санкт-Петербург, Севастополь | 182 1 05 04030 02 1000 110 | 182 1 05 04030 02 2100 110 | 182 1 05 04030 02 3000 110 |

| KBK 2016 — Налог на имущество физических лиц | |||

| Налог, взимаемый в Москве, Санкт-Петербурге, Севастополе | 182 1 06 01010 03 1000 110 | 182 1 06 01010 03 2100 110 | 182 1 06 01010 03 3000 110 |

| Налог, взимаемый в городских округах | 182 1 06 01020 04 1000 110 | 182 1 06 01020 04 2100 110 | 182 1 06 01020 04 3000 110 |

| Налог, взимаемый в пределах межпоселковых территорий | 182 1 06 01030 05 1000 110 | 182 1 06 01030 05 2100 110 | 182 1 06 01030 05 3000 110 |

| Налог в населенных пунктах | 182 1 06 01030 10 1000 110 | 182 1 06 01030 10 2100 110 | 182 1 06 01030 10 3000 110 |

| KBK 2016 — Налог на имущество организаций | |||

| Налог на имущество, не включенный в Единую систему газоснабжения | 182 1 06 02010 02 1000 110 | 182 1 06 02010 02 2100 110 | 182 1 06 02010 02 3000 110 |

| Налог на имущество, включенное в Единую систему газоснабжения | 182 1 06 02020 02 1000 110 | 182 1 06 02020 02 2100 110 | 182 1 06 02020 02 3000 110 |

| KBK 2016 — Транспортный налог | |||

| Транспортный налог с организаций | 182 1 06 04011 02 1000 110 | 182 1 06 04011 02 2100 110 | 182 1 06 04011 02 3000 110 |

| Транспортный налог с физических лиц | 182 1 06 04012 02 1000 110 | 182 1 06 04012 02 2100 110 | 182 1 06 04012 02 3000 110 |

| KBK 2016 — Налог на игорный бизнес | |||

| Налог на игорный бизнес | 182 1 06 05000 02 1000 110 | 182 1 06 05000 02 2100 110 | 182 1 06 05000 02 3000 110 |

| KBK 2016 — Земельный налог | |||

| Земельный налог в г. Москва, ул.Санкт-Петербург и Севастополь | 182 1 06 06031 03 1000 110 | 182 1 06 06031 03 2100 110 | 182 1 06 06031 03 3000 110 |

| Земельный налог, взимаемый в городских округах | 182 1 06 06032 04 1000 110 | 182 1 06 06032 04 2100 110 | 182 1 06 06032 04 3000 110 |

| Земельный налог, взимаемый в пределах межпоселковых территорий | 182 1 06 06033 05 1000 110 | 182 1 06 06033 05 2100 110 | 182 1 06 06033 05 3000 110 |

| Земельный налог, взимаемый в городских районах | 182 1 06 06032 12 1000 110 | 182 1 06 06032 12 2100 110 | 182 1 06 06032 12 3000 110 |

| Земельный налог, взимаемый в черте городских поселений | 182 1 06 06033 13 1000 110 | 182 1 06 06033 13 2100 110 | 182 1 06 06033 13 3000 110 |

| КБК 2016 — НЕТ | |||

| Масло | 182 1 07 01011 01 1000 110 | 182 1 07 01011 01 2100 110 | 182 1 07 01011 01 3000 110 |

| Газ природный горючий со всех видов месторождений углеводородов (налог) | 182 1 07 01012 01 1000 110 | 182 1 07 01012 01 2100 110 | 182 1 07 01012 01 3000 110 |

| Налог на добычу обыкновенных полезных ископаемых | 182 1 07 01020 01 1000 110 | 182 1 07 01020 01 2100 110 | 182 1 07 01020 01 3000 110 |

| Налог на добычу полезных ископаемых в виде угля | 182 1 07 01060 01 1000 110 | 182 1 07 01060 01 2100 110 | 182 1 07 01060 01 3000 110 |

| KBK 2016 — Водный налог | |||

| Водный налог | 182 1 07 03000 01 1000 110 | 182 1 07 03000 01 2100 110 | 182 1 07 03000 01 3000 110 |

| KBK 2016 — Пошлины | |||

| Плата за использование объектов животного мира | 182 1 07 04010 01 1000 110 | 182 1 07 04010 01 2100 110 | 182 1 07 04010 01 3000 110 |

| Торговая комиссия | 182 1 05 05010 02 1000 110 | 182 1 05 05010 02 2100 110 | 182 1 05 05010 02 3000 110 |

| Плата за пользование объектами водных биоресурсов (кроме внутренних водных объектов) | 182 1 07 04020 01 1000 110 | 182 1 07 04020 01 2000 110 | 182 1 07 04020 01 3000 110 |

| Плата за пользование объектами водных биологических ресурсов (для внутренних водных объектов) | 182 1 07 04030 01 1000 110 | 182 1 07 04030 01 2100 110 | 182 1 07 04030 01 3000 110 |

КБК на 2016 год для уплаты государственной пошлины

| Описание платежа | КБК |

|---|---|

| По делам, рассматриваемым в арбитражных судах | 182 1 08 01000 01 1000 110 |

| В делах, рассматриваемых Конституционным Судом Российской Федерации | 182 1 08 02010 01 1000 110 |

| По делам, рассматриваемым конституционными (уставными) судами субъектов Российской Федерации | 182 1 08 02020 01 1000 110 |

| По делам, рассматриваемым в судах общей юрисдикции, мировыми судьями (за исключением Верховного Суда Российской Федерации) | 182 1 08 03010 01 1000 110 |

| По делам, рассматриваемым Верховным Судом Российской Федерации | 182 1 08 03020 01 1000 110 |

| Для регистрации: — юридическое лицо; — как индивидуальный предприниматель; — изменения в учредительные документы; — ликвидация юридического лица; — иные юридически значимые действия | 182 1 08 07010 01 1000 110 |

| За право использования наименований «Россия», «Российская Федерация» и образованных на их основе слов и словосочетаний в наименованиях юридических лиц | 182 1 08 07030 01 1000 110 |

| Для регистрации транспортных средств и иных юридически значимых действий, связанных с изменением и выдачей документов на транспортные средства, номерных знаков, водительских прав | 188 1 08 07141 01 1000 110 |

| На рассмотрение заявления о заключении ценового соглашения, заявление о внесении изменений в ценовой договор | 182 1 08 07320 01 1000 110 |

Правильное оформление платежных документов — необходимое условие для безопасного выполнения финансовой операции, например, для уплаты налогов или страховых взносов.На основании Приказа Минфина РФ от 1 июля 2013 года № 65н, новый КБК на 2017 год. Коды бюджетной классификации на 2017 год — важные реквизиты документа, которые необходимо правильно заполнить. Наш заголовок поможет вам быстро разобраться во всех изменениях в КБК с 2017 года. Ниже вы найдете таблицу с новыми кодами на 2017 год с расшифровкой. В нашем материале уже учтены все изменения в КБК, предусмотренные Приказом Минфина России от 07.12. 2016 № 230н, в котором, в частности, введен новый КБК по страховым взносам с 2017 года.

КБК: особенности и назначение

Код бюджетной классификации (БКК) — это комбинация чисел, известная бухгалтерам, а также сотрудникам банковских и бюджетных учреждений … Он характеризует определенную денежную операцию и является удобным способом группировки полученных в бюджет расходов / доходов. Создан на основе Бюджетного кодекса РФ.

Благодаря BCK отделы могут правильно интерпретировать информацию о совершаемом платеже (назначение, адресат и т. Д.).). Правильно написанное КБК позволяет:

- безошибочно совершать платежные операции;

- отслеживать историю движения средств;

- облегчить работу государственных служащих;

- грамотно планировать бюджет и управлять финансовыми потоками;

- исправить просрочку платежа.

Код бюджетной классификации — гарантия того, что в 2017 году деньги поступят на нужный счет, а компания или индивидуальный предприниматель не понесут штрафных санкций.

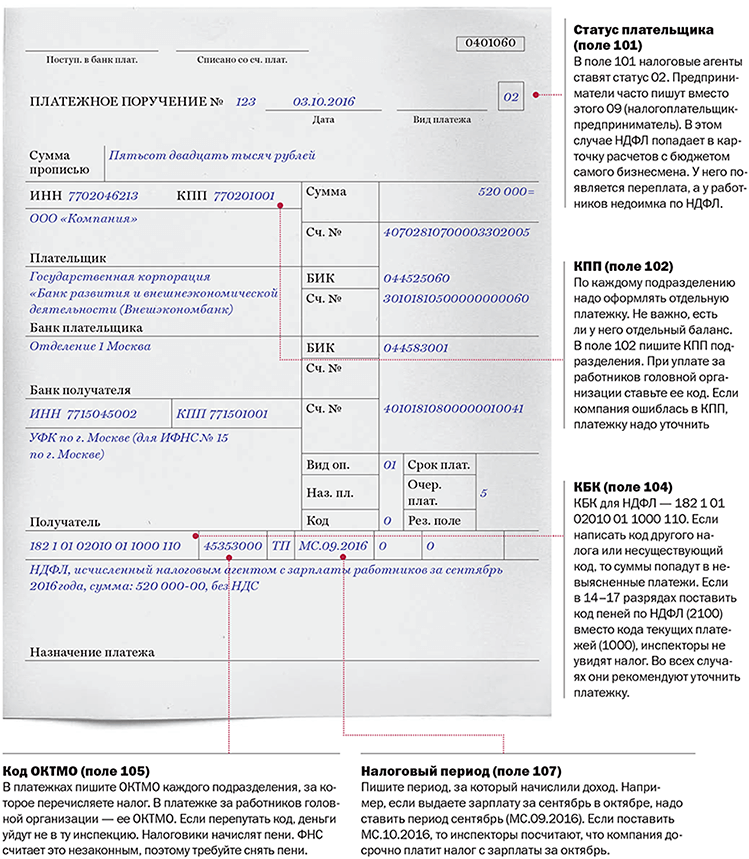

КБК: где указать?

Рассматриваемая комбинация цифр (БЦК) отражается в отдельном поле платежных поручений, предназначенных для удержания в 2017 году налоговых платежей и страховых взносов, пеней и штрафов. Это поле в 2017 году — 104. При заполнении документа важно правильно указать комбинацию цифр, ведь ошибка влечет не только административную ответственность, но и необходимость уточнения произведенных платежей.

Когда плательщик понимает все числа, вероятность неправильного заполнения данных сводится к минимуму.Поэтому попробуем разобраться в их значении.

KBK: сколько символов и что они означают?Согласно Приказу Минфина № 65н код бюджетной классификации состоит из 20 цифр. Их условно можно разделить на несколько групп, состоящих из 1-5 знаков:

№1-3 — код адресата, которому предназначены кассовые поступления (территориальная ФНС, страховой и пенсионный фонды). Например, для уплаты КБК НДФЛ в 2017 году ставится цифра «182», для взносов в Пенсионный фонд — «392».

№ 4 — показать группу чеков.

№5-6 — отражает налоговый кодекс. Например, для страховых взносов указывается значение «02», акцизы и страховые взносы обозначаются цифрой «03», уплата государственной пошлины — «08».

№ 7-11 — элементы, раскрывающие статью и подстатью доходов. №

№ 12 и 13 — отражают уровень бюджета, на который планируется поступление средств. Федеральный код — «01», региональный код — «02».Муниципальным учреждениям присваиваются номера «03», «04» или «05». Остальные цифры характеризуют бюджетные и страховые фонды.

№14-17 — укажите причину финансовой операции:

- внесение основного платежа — «1000»;

- начисление пени — «2100»;

- выплата штрафа — «3000»;

- вычет процентов — «2200».

№ 18 — 20 — отражает категорию доходов, полученных государственным учреждением.Например, средства, предназначенные для уплаты налога, обозначаются кодом «110», а безвозмездные поступления — «150».

Пример … Sirius участвует в страховании от несчастных случаев и профессиональных заболеваний, которые могут возникнуть при выполнении рабочих обязанностей. В зависимости от ситуации BCC, указанный в платежном документе, может отличаться:

— 393 1 02 02 050 07 1000 160 — при своевременном переводе денежных средств;

— 393 1 02 02 050 07 2100 160 — в случае уплаты штрафа;

— 393 1 02 02 050 07 3000 160 — уплата штрафа в обязательном порядке.

Как узнать BCF организации?