«Ставка налога на прибыль 15% не даст бизнесу уйти „в тень“» — Минфин – Газета.uz

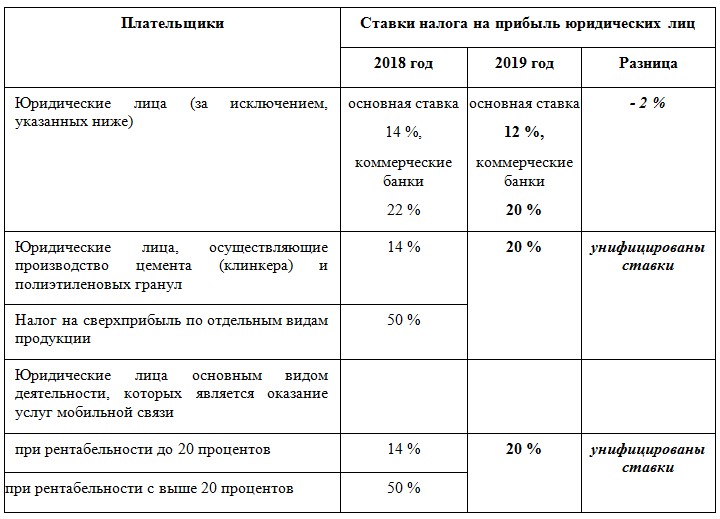

Министерство финансов Узбекистана ожидает, что повышение ставки налога на прибыль с 12% до 15% не даст бизнесу уйти «в тень». Об этом на встрече с журналистами в среду заявил заместитель министра финансов Дилшод Султанов.

С 1 октября, согласно указу президента, ставка налога на добавленную стоимость будет снижена с 20% до 15%. В то же время в 2020 году планируется установить базовую ставку налога на прибыль юридических лиц в размере 15% с сохранением ставки налога на доходы, выплачиваемые в виде дивидендов.

По словам замглавы Минфина, снижение налога на прибыль и единого социального платежа с начала года инициировало легализацию бизнеса.

«Бизнес начал легализовываться, показывать заработную плату, которую раньше платили в конверте. Доля лиц, получающих больше 2 млн сумов, начала резко увеличиваться. Если раньше свыше 2 млн сумов получали 18%, то сегодня уже 25%», — сказал замминистра.

Дилшод Султанов отметил, что увеличение ставки налога на прибыль до 15% позволит бюджету получать совокупно 19,3% с прибыли, либо 24% — с заработной платы.

«Все равно получать прибыль и дивиденды намного выгоднее, чем получать ее в виде зарплаты. Поэтому здесь они должны быть примерно на одном уровне. Да, то что я получаю через имущественный вклад, то есть если я являюсь учредителем и получаю доход в виде дивидендов, он должен облагаться чуть ниже, чем доходы в виде зарплаты. Потому что единый социальный платеж напрямую связан с моей будущей выгодой — пенсией. С этой точки зрения мы считаем, что ставка налога на прибыль 15% не даст бизнесу уйти „в тень“», — считает он.

Замглавы Минфина также подчеркнул, что нынешний налог на прибыль 12% в Узбекистане является одним из самых низких на постсоветском пространстве. В Кыргызстане ставка установлена в размере 10%, во всех остальных странах — порядка 15−20%, сказал он.

В Кыргызстане ставка установлена в размере 10%, во всех остальных странах — порядка 15−20%, сказал он.

«При этом сохраняется ставка налога на дивиденды, она будет составлять 5%, что является довольно низким для постсоветского пространства. Совокупная ставка у нас теперь будет 19,3%. Если посмотреть, в Армении это 24%, в Азербайджане — 28%, в Казахстане — 24%, в России — 30,4%», — отметил замминистра.

Дилшод Султанов обратил внимание, что в проекте Налогового кодекса в новой редакции предлагается отказаться от каскадного налогообложения дивидендов путем внедрения механизма зачета по ранее обложенным суммам такого дохода.

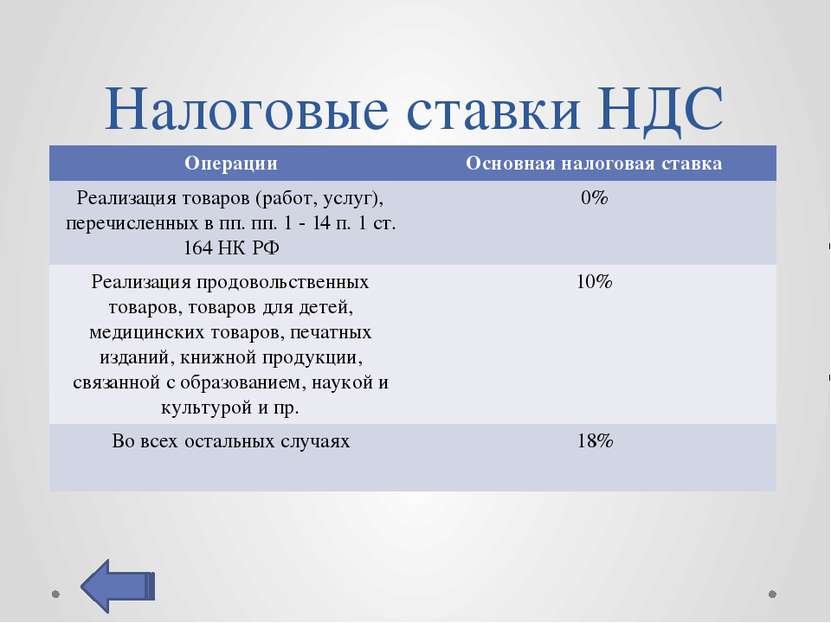

Замминистра отметил, что ставки, предусмотренные упрощенным порядком исчисления и уплаты НДС, будут неактуальными в связи с его отменой с 2020 года.

«Налоговое администрирование и отслеживание НДС является довольно сложным и трудоемким процессом. Самый главный фактор — упрощенный НДС стал непопулярным. Сначала он был популярным — 25% активно применяли упрощенный НДС.

По состоянию на 1 сентября количество налогоплательщиков, использующих упрощенный НДС, снизилось до 12%. Он не прижился среди наших предпринимателей. Мы думали, что он будет очень популярным, но практика показывает, что он непопулярный, и те контрагенты, которые с ним работают, они не очень довольны тем, что есть упрощенный НДС», — признал Дилшод Султанов.

Ранее заместитель министра финансов объяснил, как будет компенсироваться сокращение поступлений в государственный бюджет из-за снижения ставки НДС.

Ставка налога на прибыль: эффективная, основная, общая

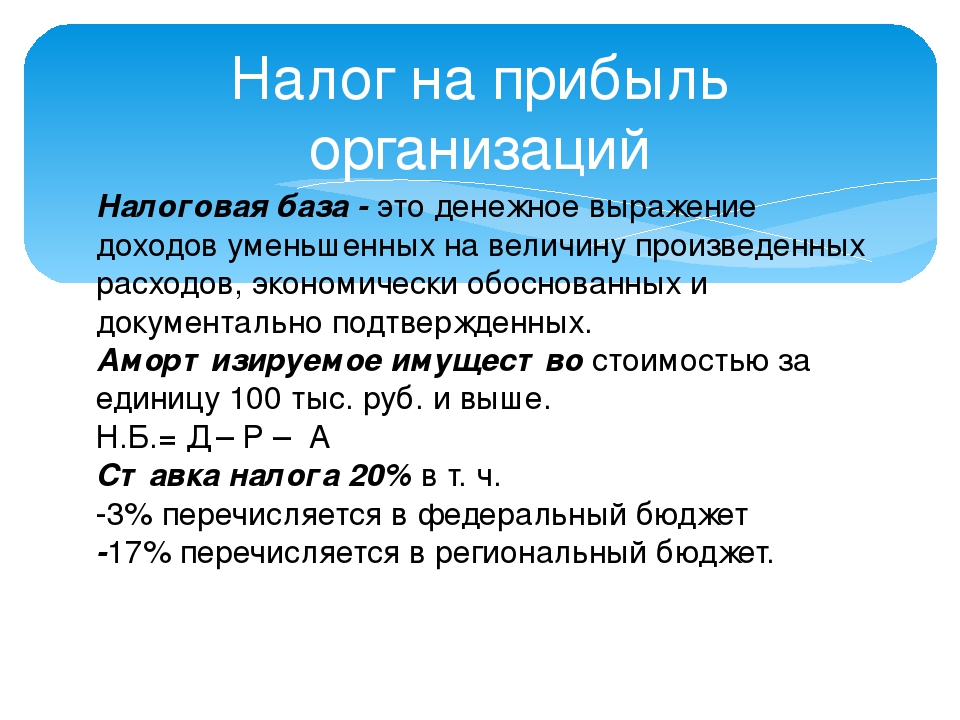

Ставка налога, связанного с прибылью, рассматривается как значение налогового обязательства, которое подлежит исполнению фирмами, ведущими деятельность на общей системе обложения налогами. Под прибылью следует понимать не все средства, которые были заработаны компанией.

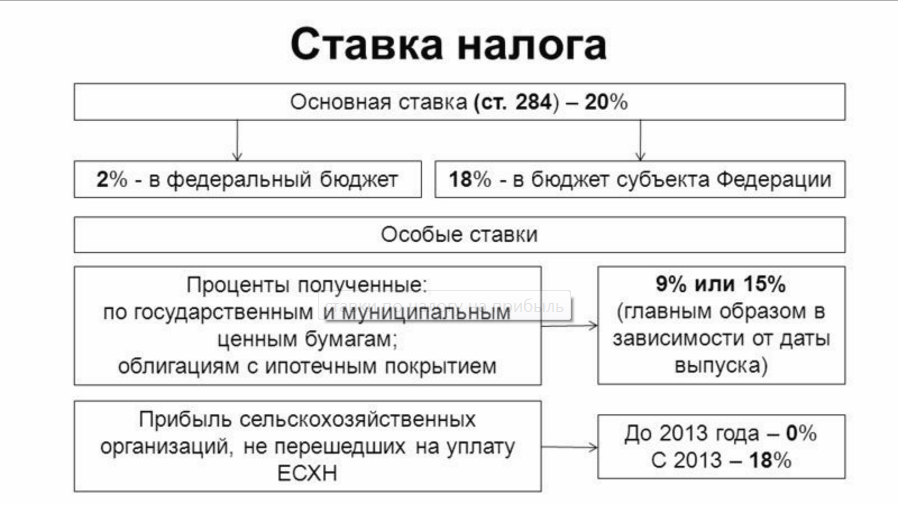

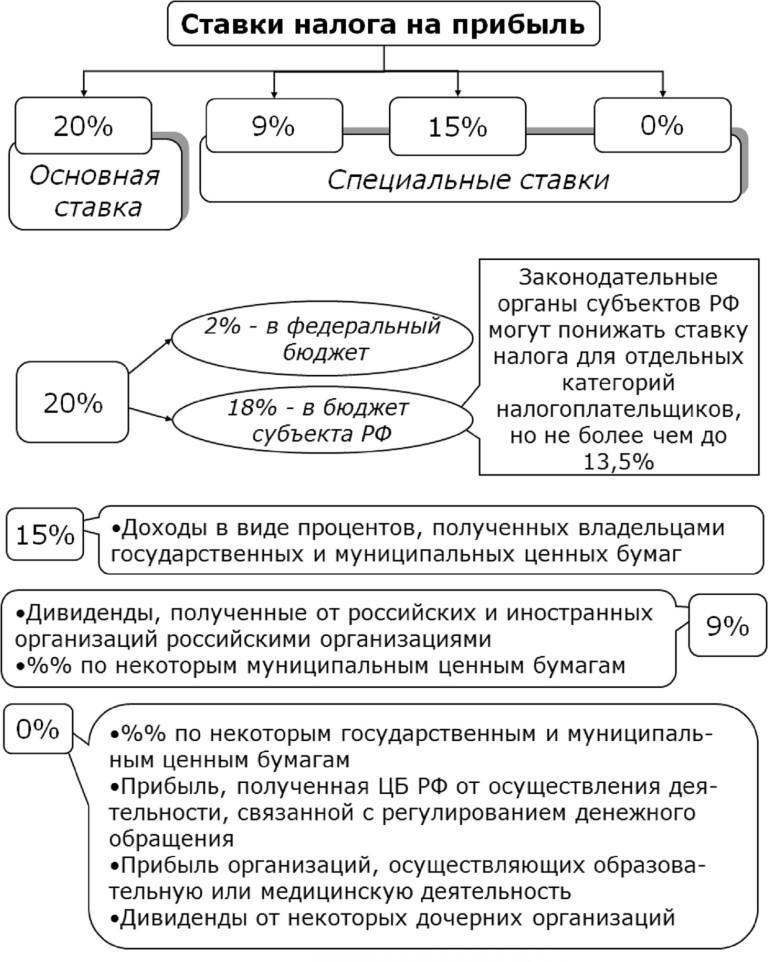

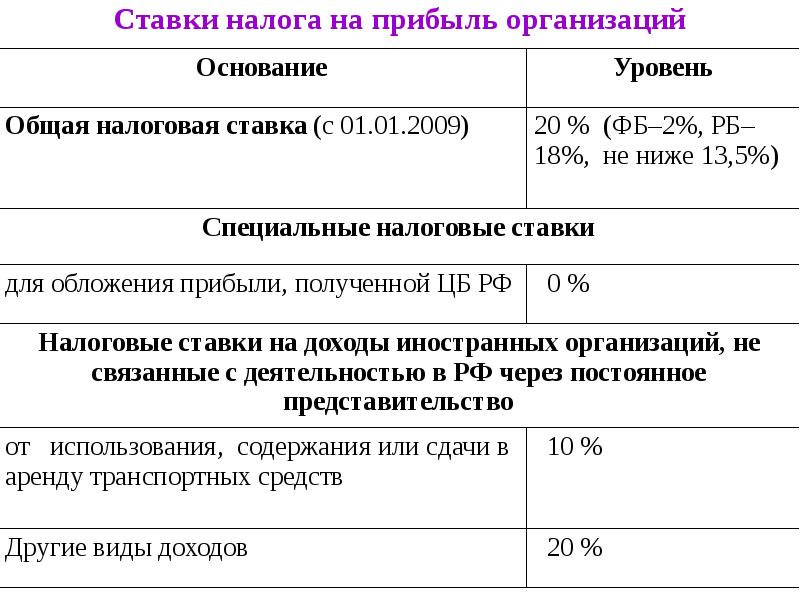

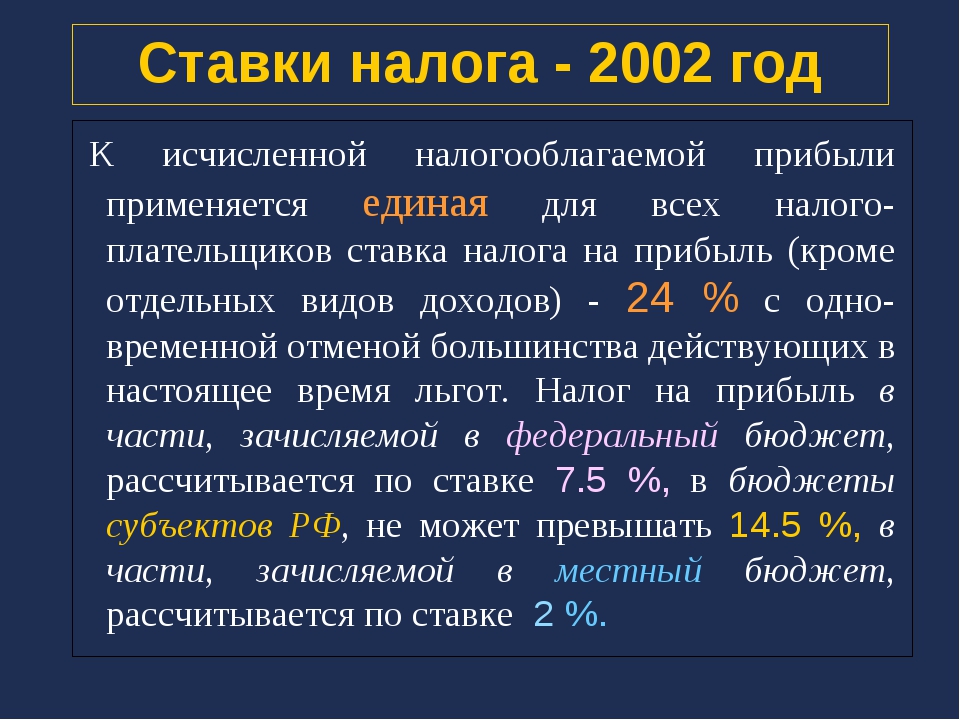

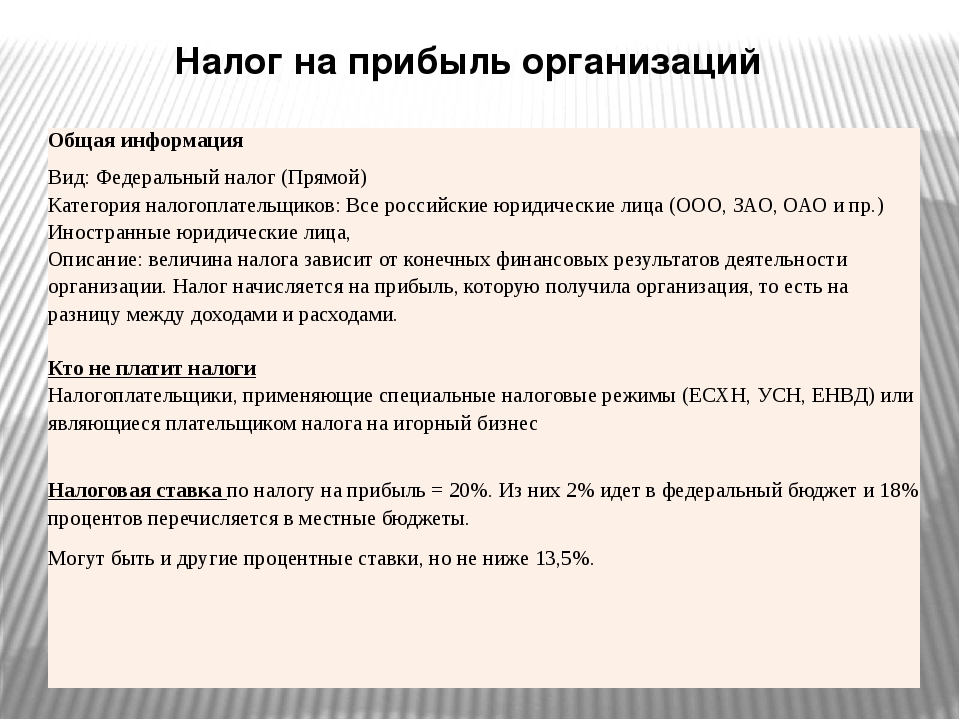

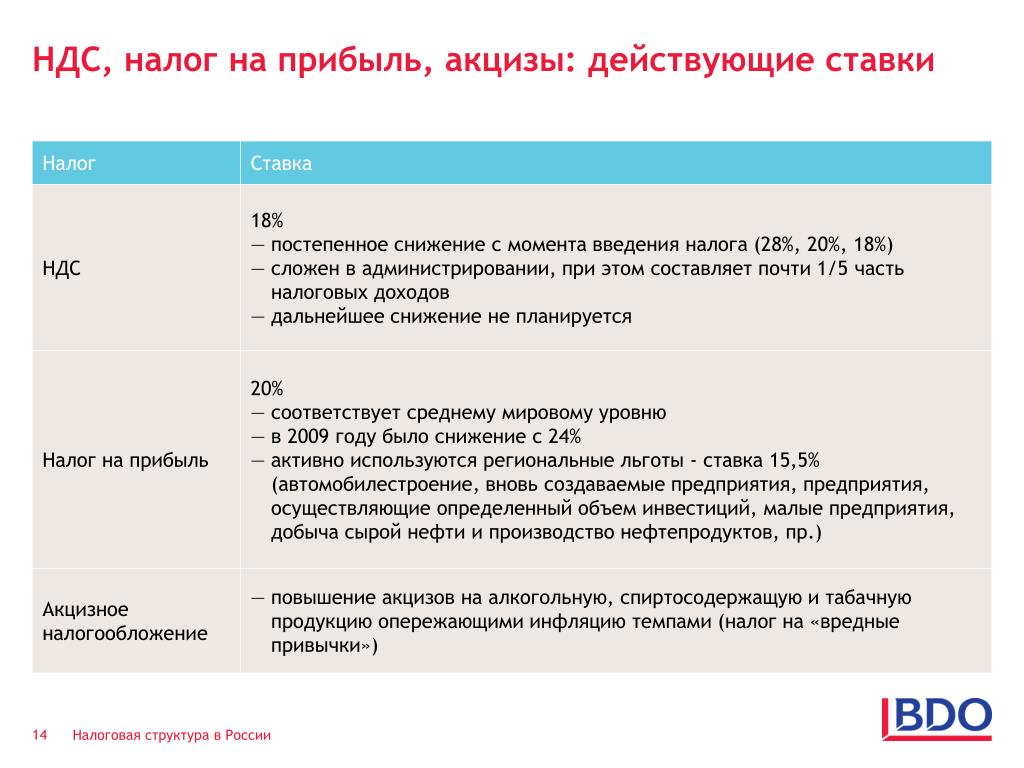

Общая ставка налога на прибыль организаций

В основном выражении ставка не претерпела изменений. В настоящее время этот показатель составляет 20%.

В настоящее время этот показатель составляет 20%.

Применяется такой подход к делению этого налога:

- на федеральный уровень переводится три процента;

- остаток (17%) следует зачислить в региональную казну.

До 2017 года данное деление было представлено как 2 и 28 процентов. Некоторые субъекты имеют право на снижение рассматриваемой ставки. Это относится к мерам, которые введены на региональном уровне соответствующими законами.

Для примера, в 2020 году на территории столицы компании, которые специализируются на выпуске автотранспорта, оплачивают 12,5 процентов налога в казну региона.

Эффективная ставка

Эффективная ставка понимается как обозначение по отношениям кредитного значения за годовой период. Она отражает в себе не только проценты, которые установлены банковской организацией, но и иные разновидности трат, которые имеют взаимосвязь с получением и использованием денег по кредитам.

Процесс расчета позволяет гражданину установить, будет ли выгода от применяемой программе по кредиту или нет. Отражению подлежат начисленные проценты.

Сложностей в расчете не возникает. Использовать следует простую формулу, которая доступна не только сотрудникам отделения банка, но и любому человеку. В законодательстве не прописываются платежи, которые имеют отношение к рассматриваемому показателю.

По этой причине разные банковские организации применяют разные способы, позволяющие сократить ее значение. Делать это удастся за счет того, что в расчете не участвуют разные платежи, которые обязательны к применению.

Формула выражена так:

ЕП = К*ПС

где:

- ЕП – платеж, вносимый лицом ежемесячно;

- К – коэффициенты, назначенные по договорам аннуитетного типа;

- ПС – полная величина кредита.

Для определения указанного коэффициента используется другая формула:

К = МС * (1 +МС*КМ)/(1+МС) * П – 1

где:

- МС – размер ставки за 30 дней;

- КМ – сколько месяцев осталось до гашения задолженности;

- П – полное значение месяцев по займу.

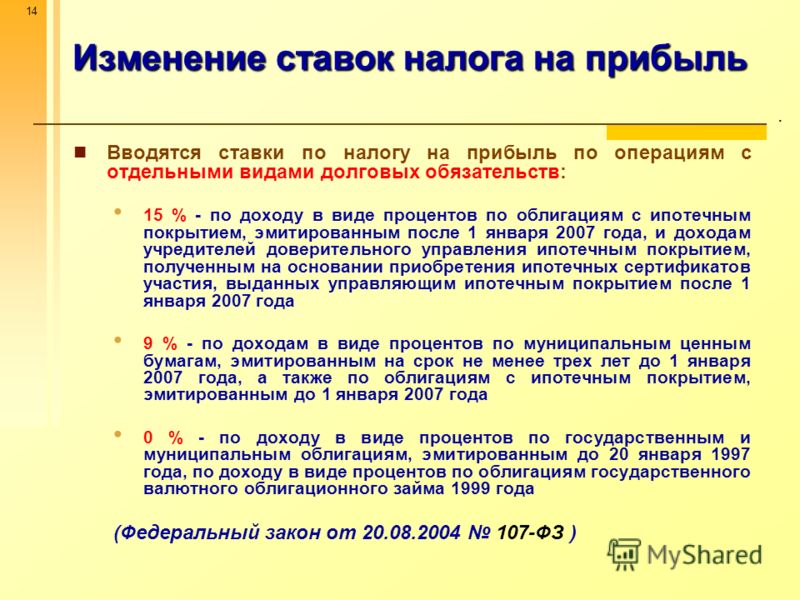

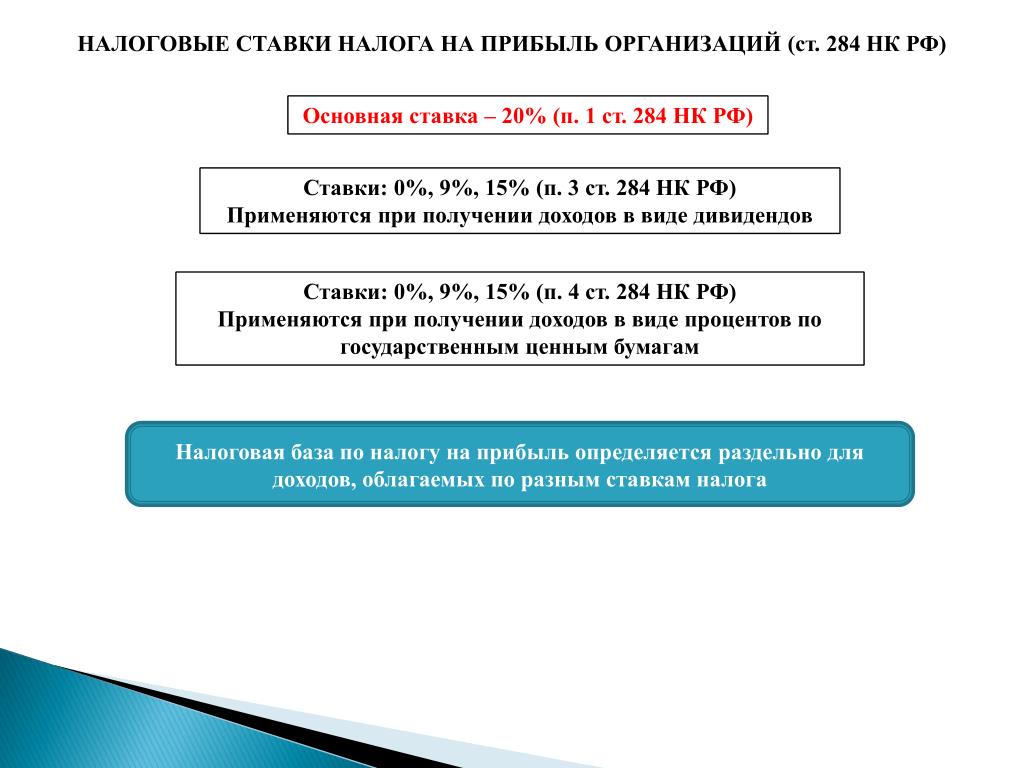

Специальная ставка

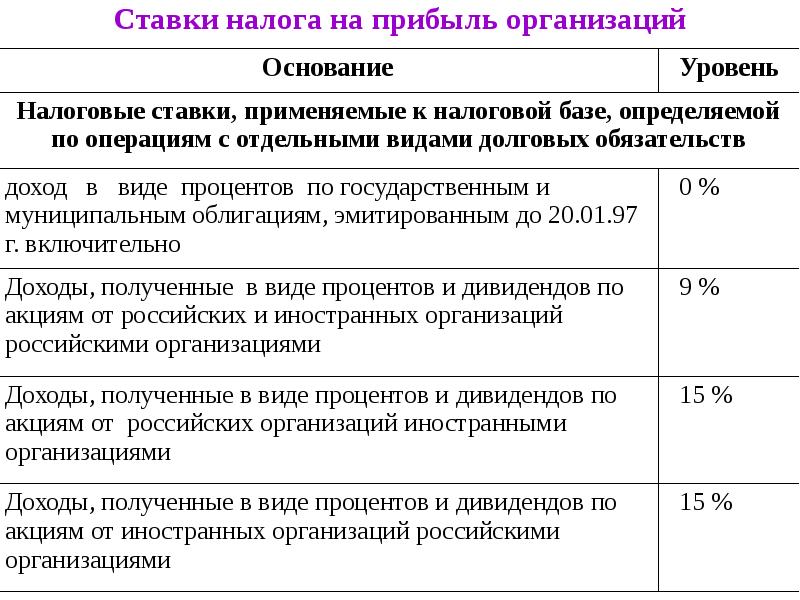

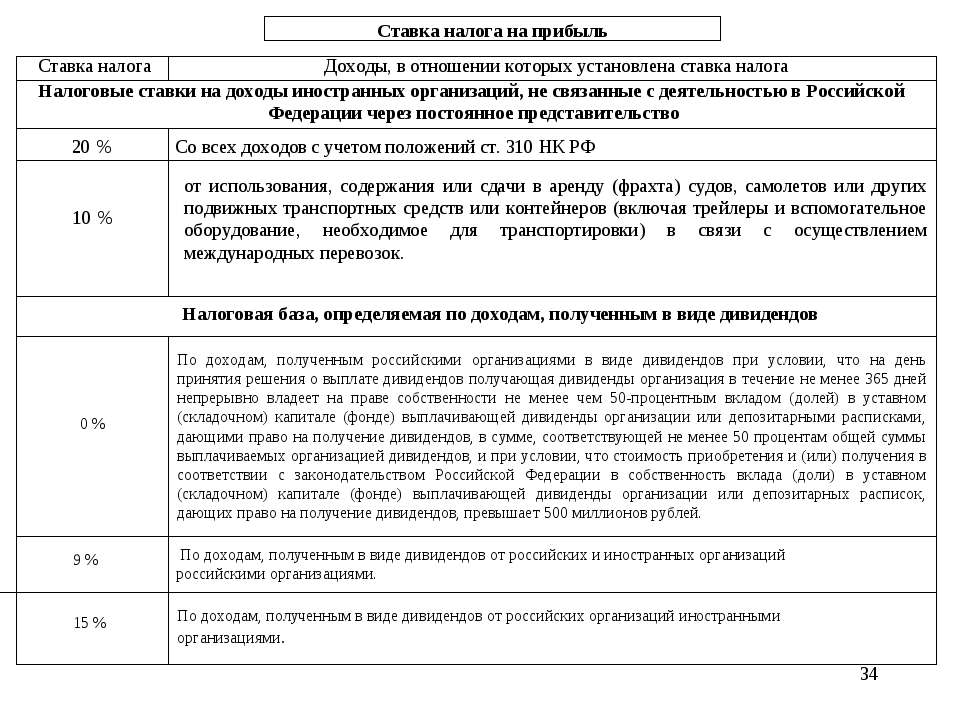

Некоторые разновидности деятельности и группы плательщиков налога имеют право использовать специальные ставки. Значение у них может быть, как выше, так и ниже основной.

Справка! Международные соглашения об избежании двойного использования налогов установлены иные ставки, тогда используются они.

Основные процентные ставки по налогу на прибыль

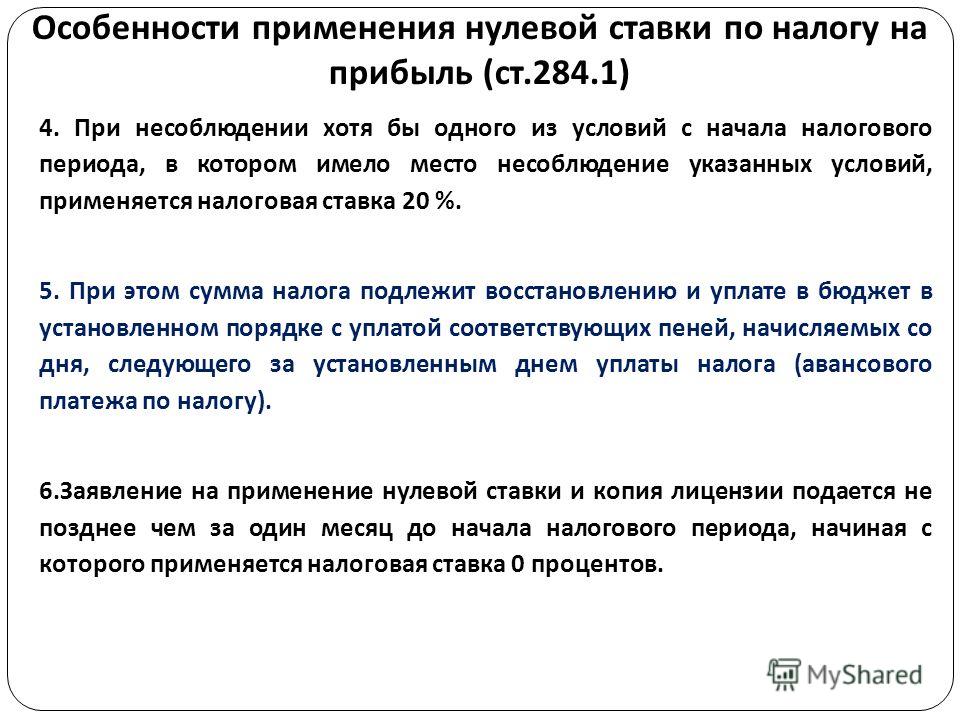

Некоторые организации, действующие в России и за рубежом, имеют возможность использовать ставку в нулевом выражении. Это правило относится к компаниям, которые получают определенные разновидности дохода, в том числе:

- Дивиденды, выплаченные российской организации

Когда выплата производится иностранной компанией, то для использования данного значения ставки нужно, чтобы она располагалась в зоне офшора. Когда условия нарушены – ставка составляет 13%.

Когда выплата производится иностранной компанией, то для использования данного значения ставки нужно, чтобы она располагалась в зоне офшора. Когда условия нарушены – ставка составляет 13%. - Доход, полученный в процессе реализации доли и акций. Это относится к долям в уставном капитале организации или акций этой фирмы. Кроме того, применяется для ценных бумаг высокотехнологичных экономических секторов. Нулевая ставка применяется как в отношении регионального, так и федерального бюджета.

- Если доход получен отдельной разновидностью организаций. Это касается фирм медицинской и образовательной направленности, если соблюдены условия ст. 284 НК РФ. Ставка применяется в отношении всех доходов и используется для казны федерации и субъекта.

Также ставка, равная нулю, используется в отношении компаний, которые ведут деятельность:

- по разведению рыбного хозяйства, с учетом положений ст. 346 НК РФ;

- реализующие обслуживание граждан в социальной сфере;

- ведущие работу в направлении туризма и рекреации, при этом распространяется на все, за исключением дивиденда и дохода, полученного от отдельной направленности фискальной деятельности;

- фирмы, наделенные статусом «Сколково».

В перечисленных ситуация рассматриваемое значение применимо к федеральному и региональному уровню налогообложения.

Величина ставки равняется 2% для резидентов особой экономической зоны. Исключением выступает тот, кто работает в направлении развития туризма и сферы рекреации, при условии, что имеет место объединение в кластер.

Данный размер ставки применим к федеральному закону. Для региональной казны ставка составляет 13,5 процента.

Рассматриваемый показатель может равняться 9 процентам. Эта величина является пониженной. Она применима к ценным бумагам муниципального уровня, выпуск которых произошел до начала 2007 года. Применяется в отношении федерального налога.

Внимание! 10 процентов ставка используется для доходов зарубежных компаний, чья деятельность не связывается с РФ посредством установления постоянного представительства.

Эта величина применяется только к доходу, полученному от:

- использования и передачи на условиях арендного соглашения самолетов и судов, применяемых в перевозке международного типа;

- реализации международной перевозки.

Пониженная ставка 13 процентов используется для дивидендов:

- которые получены российскими фирмами;

- по акциям, правомочия на которые удостоверяются посредством депозитарной расписки.

Однако, когда исполнены условия, отраженные в ст. 284 НК РФ, величина ставки сокращается до нуля. Вся сумма, начисленная таким образом, подлежит внесению в федеральную казну.

Есть выражение пониженной ставки – 15 процентов. Она применяется к:

- доходам, которые получены от отдельной разновидности обязательств, отраженных в положениях ст. 284 НК РФ;

- процентам за облигации, обращающиеся на ОРБЦ;

- проценты по облигациям, которые подразумевают ипотечное покрытие, выпуск таких бумаг произведен до начала 2007 года;

- проценты от государственных ценных бумаг.

Также аналогичное значение ставки применимы к дивидендам, полученным иностранными организациями. Это относится к акциям и прибыль от принятия участия в капитале компании в другом формате.

Специальное выражении ставки может совпадать с основной. В этом случае речь идет про величину в 20 процентов.

Однако, использована она может быть:

- прибыль от процесса добычи сырья углеводородного типа, расположенное на новом месте;

- дохода, полученного контролируемой зарубежной фирмой.

Также сюда отнесены компании иностранного типа, чья деятельность не связывается с РФ. Эти суммы подлежат внесению в федеральный бюджет.

Иногда используется увеличение ставки. Она равняется тридцати процентам. Относится к доходам, полученным по ценным бумагам, которые выпускаются российскими компаниями. Права подлежат хранению на счете депо.

Для примера, это прибыль от облигаций, правомочия на которые отражены на указанном счете. Сумма перечисляется в федеральную казну.

Таким образом, применяются общие и специальные ставки. Величина зависит от деятельности, которую ведет компания.

Интересное видео

Предлагаем вашему вниманию полезную информацию о снижении ставки на прибыль:

youtube.com/embed/f__JClV-yFw?feature=oembed» frameborder=»0″ allow=»accelerometer; autoplay; encrypted-media; gyroscope; picture-in-picture» allowfullscreen=»»/>

Проверка по налогу на прибыль: основания, сроки, документы

Выбрать журналАктуальные вопросы бухгалтерского учета и налогообложенияАктуальные вопросы бухгалтерского учета и налогообложения: учет в сельском хозяйствеБухгалтер Крыма: учет в унитарных предприятияхБухгалтер Крыма: учет в сельском хозяйствеБухгалтер КрымаАптека: бухгалтерский учет и налогообложениеЖилищно-коммунальное хозяйство: бухгалтерский учет и налогообложениеНалог на прибыльНДС: проблемы и решенияОплата труда: бухгалтерский учет и налогообложениеСтроительство: акты и комментарии для бухгалтераСтроительство: бухгалтерский учет и налогообложениеТуристические и гостиничные услуги: бухгалтерский учет и налогообложениеУпрощенная система налогообложения: бухгалтерский учет и налогообложениеУслуги связи: бухгалтерский учет и налогообложениеОплата труда в государственном (муниципальном) учреждении: бухгалтерский учет и налогообложениеАвтономные учреждения: акты и комментарии для бухгалтераАвтономные учреждения: бухгалтерский учет и налогообложениеБюджетные организации: акты и комментарии для бухгалтераБюджетные организации: бухгалтерский учет и налогообложениеКазенные учреждения: акты и комментарии для бухгалтераКазенные учреждения: бухгалтерский учет и налогообложениеОплата труда в государственном (муниципальном) учреждении: акты и комментарии для бухгалтераОтдел кадров государственного (муниципального) учрежденияРазъяснения органов исполнительной власти по ведению финансово-хозяйственной деятельности в бюджетной сфереРевизии и проверки финансово-хозяйственной деятельности государственных (муниципальных) учрежденийРуководитель автономного учрежденияРуководитель бюджетной организацииСиловые министерства и ведомства: бухгалтерский учет и налогообложениеУчреждения здравоохранения: бухгалтерский учет и налогообложениеУчреждения культуры и искусства: бухгалтерский учет и налогообложениеУчреждения образования: бухгалтерский учет и налогообложениеУчреждения физической культуры и спорта: бухгалтерский учет и налогообложение

20192020

НомерЛюбой

Электронная версия

Во многих странах действует прогрессивная шкала налога — Российская газета

В странах Европы распространена прогрессивная шкала налога на доходы физических лиц.

Одна из самых сложных систем в Германии. Здесь учитывается не только размер заработка, но и наличие нескольких мест работы, семейное положение, наличие детей. В зависимости от этих условий человеку присваивается один из шести «налоговых классов». При доходах менее 9 тысяч евро в год ставка составляет 0 процентов, от 9 до 14 тысяч евро — 14-24 процента, от 14 до 55 тысяч евро — 24-42 процента (большинство немцев платят налоги именно в этом диапазоне), от 55 до 260 тысяч евро — 42 процента. А для самых состоятельных немцев, чей уровень дохода превышает 260 тысяч евро, придется отдать уже 45 процентов заработанного. Для пар сумма увеличивается в два раза. И это только НДФЛ. А ведь жителям Германии еще платить «налог солидарности» в размере до 5,5 процента от уже уплаченного в бюджет налога, а также другие взносы (страховые, медицинские, пенсионные).

В Финляндии подоходный налог оплачивается всеми, получающими какой угодно доход, тут речь идет не только о зарплате, но и пенсиях, социальных пособиях (по безработице, например), стипендиях. При этом в НДФЛ включены еще два налога: церковный и на медстрахование. При зарплате до 16 тысяч евро в год финны не платят вообще никакого налога. При доходах до 24 тысяч евро ставка составит 6 процентов, от 24 до 39,6 тысячи — 17 процентов, от 39,6 до 71,3 тысячи — 21,4 процента, от 71,3 до 100 тысяч — 29,7 процента, а если более 100 тысяч — 31,7 процента. Отдельно придется заплатить НДФЛ, устанавливаемый муниципалитетами (он варьируется от 17 до 22,5 процента). Зато отчисления в различные социальные фонды платит уже работодатель.

При этом в НДФЛ включены еще два налога: церковный и на медстрахование. При зарплате до 16 тысяч евро в год финны не платят вообще никакого налога. При доходах до 24 тысяч евро ставка составит 6 процентов, от 24 до 39,6 тысячи — 17 процентов, от 39,6 до 71,3 тысячи — 21,4 процента, от 71,3 до 100 тысяч — 29,7 процента, а если более 100 тысяч — 31,7 процента. Отдельно придется заплатить НДФЛ, устанавливаемый муниципалитетами (он варьируется от 17 до 22,5 процента). Зато отчисления в различные социальные фонды платит уже работодатель.

А вот в Болгарии одна из самых низких налоговых ставок для физических лиц в Европе — всего 10 процентов.

В США ставки налогов федерального уровня колеблются от 10 до 39,6 процента и рассчитываются от уровня дохода, семейного положения. Необлагаемым минимумом считается сумма в 9075 долларов. Максимальная ставка применяется при доходах от 406 751 доллар. При этом в каждом штате может вводиться собственный налог в размере от 0 до 13 процентов, да к тому же ежегодно меняться в этих пределах.

В Германии налог на доходы составляет от 0 до 45 процентов, а в США — от 10 до 39 процентов

В Китае после недавней реформы действует прогрессивная ставка НДФЛ в размере от 3 до 45 процентов. При доходах до 36 тысяч юаней — 3 процента, от 36 до 144 тысяч — 10 процентов, от 144 до 300 тысяч — 20 процентов, от 300 до 420 тысяч — 25 процентов, от 420 до 660 тысяч — 30 процентов, от 600 до 960 тысяч — 35 процентов, свыше 960 тысяч — 45 процентов). Налогом облагается сумма, оставшаяся после вычета 5 тысяч юаней в месяц или 60 тысяч за год. Это касается как местных жителей, так и нерезидентов.

что получит Казахстан? — Forbes Kazakhstan

ФОТО: pixabay.com

На прошедшем в июне саммите главы стран «большой семерки» договорились обложить транснациональные корпорации единым налогом на прибыль, ставка которого будет не меньше 15%. Что это означает и как это будет проявляться в Казахстане, объясняет эксперт по налогам LLM Айдар Масатбаев.

F: Айдар, о чем же договорились на саммите?

— Судьбоносным эксперты и СМИ назвали раунд встреч элитного клуба стран G7 сначала в Лондоне (5 июня) на уровне министров финансов и руководителей центральных банков в присутствии стран-гостей Австралии, Индии, Южной Кореи и Южной Африки, приглашенных хозяйкой ивента – Великобританией, а затем и на высшем уровне в Корнуолле (11-13 июня).

Напомню, руководители стран — членов клуба (Великобритания, Германия, Италия, Канада, Франция, Япония и США) к середине июня окончательно договорились об инициировании принципиально новых положений, которые меняют всю структуру международного налогообложения прибыли и его аналогов.

В частности, согласно коммюнике министров финансов и руководителей центральных банков от 5 июня были согласованы два ключевых момента.

ФОТО: facebook.com/aidar.massatbayev

Первый — установлен принцип взимания подоходного налога по принципу территории получения дохода, а не фактического местонахождения мультинациональных корпораций. Это особенно будет интересовать технических гигантов Google, Facebook, Alibaba. Общий принцип таков: страна, где извлекается доход, получит право облагать по ставке 20% часть дохода, которая превышает 10% всего дохода, получаемого на этой территории. Концепция постоянного учреждения уходит в прошлое.

Второй — согласовано единое понимание универсальной ставки подоходного налога не менее 15%. То есть принимается решение предложить уже G20 и впоследствии другим странам установить ставку подоходного налога не менее 15%.

То есть принимается решение предложить уже G20 и впоследствии другим странам установить ставку подоходного налога не менее 15%.

Примечательно что речь идет не об НДС, где каждая страна принимает свои положения о налоговых обязательствах цифровых платформ. Эти изменения касаются подоходного налога (налога на прибыль), который обычно защищен двусторонними налоговыми конвенциями.

F: Какие компании и с какого времени коснется соглашение о ставке налога 15%?

— Это в основном будет беспокоить технологические и иные компании, которые могли продавать свои товары и услуги без постоянных учреждений. Концепция постоянного учреждения, принятая со времен плана Маршалла, предоставляла право стране получения дохода облагать иностранного налогоплательщика своими налогами только в том случае, когда иностранный налогоплательщик физически находится на территории этой страны (это краткое пояснение концепции постоянного учреждения). Мы сейчас являемся свидетелями дистанцирования от этой модели налогообложения.

Мы сейчас являемся свидетелями дистанцирования от этой модели налогообложения.

F: Чьи бюджеты увеличит это новое правило?

— Эксперты уже высказали предположение, что от первой договоренности выиграют бюджеты стран, чье население оплачивает услуги таких платформ, это в первую очередь Франция, Великобритания и прочие. Таким образом, и Казахстан получит часть своего пирога, в том числе от Alibaba — платформа которой, AliExpress, у нас чрезвычайно популярна.

F: Как это отразится на корпорациях?

— Транснациональные корпорации, бесспорно, загрузят свои налоговые и бухгалтерские отделы работой по зачету нового налога, уплаченного за рубежом, против своих обязательств по месту регистрации. Лично по моему опыту новые правила должны заставить государства уточнить процедуры зачетов уплаченных за рубежом налогов и существенного подорожания услуг техгигантов произойти не должно.

F: Какова вероятность присоединения к этому соглашению стран G-20?

— Учитывая, что позиция США при администрации Байдена изменилась на 180 градусов, а также тот факт, что большинство техгигантов находится именно в США, это значит, от этого выиграют другие страны, где доходы корпораций не облагаются местным подоходным налогом. Вероятность того, что не только G20, а все страны примут такой новаторский подход, скажем так, крайне велика.

F: Телеграм-канал «Анатомия рынка» полагает, что на Казахстане это отразится ростом налогов и цен. Так ли это на самом деле?

— Сложно говорить наверняка, но каждая страна в своем налоговом законодательстве имеет положения о зачете иностранного налога (foreign tax credit) против налоговых обязательств в стране своей юрисдикции. Таким образом, тот же Facebook сможет уменьшить свои налоговые обязательства в США на сумму налога, уплаченного в Казахстане.

Рискну предположить, что если и произойдет подобное фундаментальное изменение, то существенных изменений стоимости услуг мы все же не увидим.

Формально потеряют в поступлениях страны, где находятся техгиганты, именно поэтому администрация Трампа была категорически против таких изменений. Кроме того, процесс потребует, возможно, не менее шести-восьми лет, а следующая после Байдена администрация США может придерживаться протрамповских настроений.

F: Если речь идет о цифровых гигантах, то у нас население не платит ничего, например, Facebook. И чем тогда подвох для рядового казахстанца?

— Подвох в том, что в отличие от хозяйствующих субъектов и юридических лиц, физические лица не могут быть налоговыми агентами, а значит, не уполномочены удерживать налоги с доходов, выплачиваемым иностранными налогоплательщиками, такими как Facebook.

Именно поэтому некоторые техгиганты, установив, что услуги рекламы может оплачивать только физическое лицо, тем самым искусственно избегают налоговых обязательств у источника выплаты. Поэтому, оплачивая рекламу в Facebook, Instagram и иже с ними, заказчики не платят налогов.

Поэтому, оплачивая рекламу в Facebook, Instagram и иже с ними, заказчики не платят налогов.

Теперь техгиганты будут платить подоходный налог в страну получения дохода на равных основаниях с национальными электронными сервисами, которые раньше оказывались в проигрышной позиции, так как в отличие от техгигантов обязаны платить НДС и подоходный налог.

появится ли свой Лас-Вегас и когда придут инвесторы?

О том, что происходит с игорным бизнесом после его легализации, какие препятствия для инвесторов еще нужно ликвидировать и какое место займет Украина на Евро-2020, Фокус узнал у Михаила Коваля, руководителя юридического отдела Parimatch

Лицензия на букмекерство: самая дорогая в миреВ июле прошлого года был принят закон о легализации игорного бизнеса. Как вы считаете, могла ли Украина раньше прийти к легализации и что затягивало принятие закона?

Как вы считаете, могла ли Украина раньше прийти к легализации и что затягивало принятие закона?

ФОКУС в Google Новостях.

Подпишись — и всегда будь в курсе событий.

– Конечно, Украина могла намного раньше прийти к принятию этого закона. За 11 лет было несколько толчков к легализации игорного бизнеса.

В самом законе о запрете игорного бизнеса от 2009 года было указано, что в течение трех месяцев необходимо предложить Кабинету министров проект, направленный на урегулирование этой сферы. Но три месяца затянулись на 11 лет. Первый толчок случился в 2012 году перед чемпионатом Европы по футболу. Были проекты, предложения, но дальше их рассмотрения дело не пошло.

Пока в Украине лицензия на букмекерство самая дорогая в мире

2014 год – второй толчок. В Кабинет министров подали три законопроекта: про букмекерство, про лотерею и отдельный – про казино. Но в день голосования эти законопроекты сняли с повестки дня. И получилась уникальная история: под эти законопроекты вносились правки в налоговый кодекс, и когда законопроекты, касающиеся игрового бизнеса, были сняты с голосования, правки в налоговый кодекс все же внесли. Получилось, что налоги есть, а бизнеса нет.

И получилась уникальная история: под эти законопроекты вносились правки в налоговый кодекс, и когда законопроекты, касающиеся игрового бизнеса, были сняты с голосования, правки в налоговый кодекс все же внесли. Получилось, что налоги есть, а бизнеса нет.

Третий важный толчок случился в 2019 году: принятие закона о легализации игорного бизнеса. Но фактически легализация все еще продолжается. Сейчас законом утверждена нормативно-правовая часть организации бизнеса, теперь осталось доработать практические моменты, чтобы уже все операторы и игроки смогли комфортно себя чувствовать. Финальный этап – это закон о налогообложении.

Вы имеете в виду законопроект, предусматривающий снижение ставок налогообложения для организаторов азартных игр и лотерей. Каковы главные тезисы этого законопроекта, и на каком он этапе сейчас?

– К сожалению, 3 июня Верховная Рада не проголосовала за принятие этого законопроекта. Его вернули на доработку, будет рассматриваться уже осенью. А пока мы остаемся с тем налогообложением, которое действует сейчас.

А пока мы остаемся с тем налогообложением, которое действует сейчас.

Сейчас законом предусматривается налог на выигрыш 19,5% (18% + 1,5% военный сбор). Представьте, вы делаете ставку на матч в 1000 грн, коэффициент 1,05. Вы побеждаете и должны получить свой приз в размере 1050 грн. Но нет, на руки вы получите 845 грн – меньше, чем даже ставили изначально. Это несправедливо по отношению к игроку. Первым важным толчком в этом направлении стало принятие закона об отмене налогообложения выигрыша от 48 тыс. грн. Но закон 2713-Д «О внесении изменений в Налоговый кодекс Украины относительно налогообложения доходов от деятельности по организации и проведения азартных игр и лотерей» важен и для операторов игорного бизнеса – как украинских, так и иностранных. Ведь на данный момент законом предусмотрен налог на прибыль предприятия – 18% и плюс специальный налог на игорный доход, в размере 18% для букмекеров и казино, 10% для операторов игровых автоматов. А законопроект предлагает унифицированную ставку налога для всех 10%. Также законопроект 2713-Д отменяет тройную оплату за лицензию игорного бизнеса, которая сейчас действует.

Ведь на данный момент законом предусмотрен налог на прибыль предприятия – 18% и плюс специальный налог на игорный доход, в размере 18% для букмекеров и казино, 10% для операторов игровых автоматов. А законопроект предлагает унифицированную ставку налога для всех 10%. Также законопроект 2713-Д отменяет тройную оплату за лицензию игорного бизнеса, которая сейчас действует.

В этом году компания «Париматч» уже получила лицензию, заплатив как раз тройную оплату. Расскажите о процедуре получения и насколько она была сложная?

– Пока в Украине лицензия на букмекерство самая дорогая в мире. Лицензия на проведение азартных игр в казино стоит 30 тысяч минимальных заработных плат, но до введения в эксплуатацию системы государственного онлайн мониторинга эта цифра умножается в три раза, то есть 90 тыс. минимальных заработных плат. Получается 540 млн грн разбивается на равные платежи сроком на пять лет. Лицензия на игровые автоматы значительно меньше, порядка 45 млн грн.

Сейчас законом предусматривается налог на выигрыш 19,5% (18% + 1,5% военный сбор)

Наша компания была первой, кто подал документы на получение лицензии. Особых трудностей не было, лишь некоторые недопонимания в заполнении форм. Мы, так сказать, шли по приборам – закон приняли, а как заполняются заявки, непонятно. Мы думали, что с первой попытки не получим лицензию, ведь не было никаких разъяснений к оформлению необходимой документации, а это огромная кипа бумаг – три пакета документов из 800 страниц. Но все прошло успешно.

Ждем онлайн мониторинг игроковВы были членом Рабочей группы при Кабмине по разработке нормативно-правовых актов. Расскажите, что еще необходимо или чего не хватает пока в законе, чтобы уже завтра открылись букмекерские конторы, игорные дома?

– Бизнес уже может работать. Для того чтобы работать легально, есть закон. Уже приняли перечень игрового оборудования, перечень органов сертификации. Но чтобы бизнес и их игроки чувствовали себя комфортно, необходимо принять закон о снижении налоговой ставки. Помимо этого должна появиться система государственного онлайн мониторинга – главное программное обеспечение, контролирующее оператора, который в реальном времени отправляет информацию о ставках, игроке, о суммах, выплатах и т. д. Это то, благодаря чему будет высчитываться специальный игорный налог. И пока этого онлайн мониторинга нет, есть тройная оплата за лицензию.

Но чтобы бизнес и их игроки чувствовали себя комфортно, необходимо принять закон о снижении налоговой ставки. Помимо этого должна появиться система государственного онлайн мониторинга – главное программное обеспечение, контролирующее оператора, который в реальном времени отправляет информацию о ставках, игроке, о суммах, выплатах и т. д. Это то, благодаря чему будет высчитываться специальный игорный налог. И пока этого онлайн мониторинга нет, есть тройная оплата за лицензию.

Также в законе есть две правки по формированию комиссии по азартным играм, которые исключают друг друга. В одной правке сказано, что комиссия формируется на основании конкурса высшего корпуса государственной службы. Эта комиссия формирует кандидатов, а утверждает их только Кабинет министров. А вторая правка гласит, что членов комиссии выбирает комиссия, в которую входят пять членов, назначенные профильным комитетом Верховной Рады. И эти правки обе в законе и исключают друг друга. И этот вопрос необходимо решить.

И этот вопрос необходимо решить.

Вы также являетесь членом Консультационно-экспертного совета при КРАИЛ. Что это за орган, какая его функция?

– Комиссия по регулированию азартных игр и лотерей – главный регулятор бизнеса. Комиссия выдает лицензии, контролирует, формирует политику рынка. Для операторов игорного бизнеса это главный орган.

ВажноИгра в монополию. Кто выиграет, а кто проиграет от легализации азартного бизнеса

КРАИЛ анонсировала появление карточки игрока. Что вообще это такое и на что направлена данная инициатива?

– Это такой необычный внутренний документ. Когда игрок заходит в казино первый раз, он должен пройти процедуры верификации и идентификации. Подтвердить свой возраст – старше 21 года, дееспособность, отсутствие лудомании и прочее. И каждый раз, посещая казино, игроку вновь нужно проходить эти процедуры. А карточка игрока исключает вторичные верификацию и идентификацию. Документ предусматривает цифровую фотографию и необходимые данные. Также я считаю, что необходимо усилить опись игрока в онлайне, ведь здесь предъявить свою карту игрока будет невозможно, в таком случае карточка должна быть прикреплена к персональному счету игрока. Помимо прочего стоит подумать над универсальной базой карточек игрока, ведь пока законом предусматривается, что каждый организатор азартных игр должен вас верифицировать как игрока, а значит, карта одного игорного заведения не котируется в других.

А карточка игрока исключает вторичные верификацию и идентификацию. Документ предусматривает цифровую фотографию и необходимые данные. Также я считаю, что необходимо усилить опись игрока в онлайне, ведь здесь предъявить свою карту игрока будет невозможно, в таком случае карточка должна быть прикреплена к персональному счету игрока. Помимо прочего стоит подумать над универсальной базой карточек игрока, ведь пока законом предусматривается, что каждый организатор азартных игр должен вас верифицировать как игрока, а значит, карта одного игорного заведения не котируется в других.

Вы работали в сфере азартных игр еще до их запрета, расскажите, каким был этот рынок в 2009 году?

– Раньше игорный бизнес был урегулирован хаотичными нормативно-правовыми актами. Не было центрального органа, регулирующего эту отрасль, а организаторы получали не одну, а целых две лицензии. Изначально на организацию и содержание игровых заведений и тотализаторов выдавали лицензии местные органы власти, с 2006 года Министерство финансов стало лицензиатом по букмекерской деятельности в сфере азартных игр. При этом получение лицензии у органов местной власти не отменили. Да, работать, имея лицензию от Минфина, было можно, но если приходили чиновники местных органов власти – требовали еще и наличие своей лицензии. Операторы получали обе лицензии, чтобы не возникало ни у кого вопросов. Плюсом ко всему было еще и патентирование. Игорному заведению выдавался игорный патент, который обязательно клеили на кассу, а так же на каждый игровой автомат тоже клеился соответствующий патент.

При этом получение лицензии у органов местной власти не отменили. Да, работать, имея лицензию от Минфина, было можно, но если приходили чиновники местных органов власти – требовали еще и наличие своей лицензии. Операторы получали обе лицензии, чтобы не возникало ни у кого вопросов. Плюсом ко всему было еще и патентирование. Игорному заведению выдавался игорный патент, который обязательно клеили на кассу, а так же на каждый игровой автомат тоже клеился соответствующий патент.

Какое будущее у игорного бизнеса в Украине? Когда придут иностранные инвесторы и какие риски их могут ожидать в Украине?

– Ждать иностранных инвесторов однозначно стоит после принятия налогового законопроекта. Пока у нас получается три скрытых налога: тройная оплата за лицензию, налог на прибыль предприятия и специальный игорный налог. В Европе действует небольшая плата за лицензию по сравнению с нами, €50-200 тыс., а основной доход идет от налога на прибыль. Понятная налоговая политика ускорит приход иностранных инвесторов.

Может ли через 5-10 лет появится в Украине собственный «Лас-Вегас»?

– У нас для этого есть все условия. С одной стороны у нас Турция, где, кроме как ставок на собачьи гонки, азартные игры запрещены. С другой – Польша, где имеются проблемы с НДФЛ, поэтому поляки играют на международных сайтах. Беларусь – наш конкурент, у них и условия лояльные для игорного бизнеса, и налоги значительно ниже наших. Но мы вполне можем посоревноваться за игроков, если законопроект 2713-Д примут. Важно также понимать, что игорный бизнес – это не только о ставках и играх, это еще инфраструктура и развитие туристических зон. И к созданию условного «Лас-Вегаса» необходимо подходить комплексно, вместе с профильными организациями и общественностью.

ВажноЕвро-2020: все о Чемпионате Европы по футболу. Где, когда и за сколько

Уже скоро состоится Евро-2020, расскажите, каким образом формируются букмекерские прогнозы?

– Букмекерство – это высшая математика. Прогнозы формируются из множества разных фактов. Учитывается буквально все: начиная от силы команды, статистики игр, погодных условий, где играют, какой состав команды, менталитет, как играет игрок при конкретном тренере, здоровье игроков – это все анализируется и просчитывается. Это умственный труд и со стороны букмекеров, и со стороны игрока, который так же собирает статистику, делая ту или иную ставку.

Прогнозы формируются из множества разных фактов. Учитывается буквально все: начиная от силы команды, статистики игр, погодных условий, где играют, какой состав команды, менталитет, как играет игрок при конкретном тренере, здоровье игроков – это все анализируется и просчитывается. Это умственный труд и со стороны букмекеров, и со стороны игрока, который так же собирает статистику, делая ту или иную ставку.

Вы уже знаете, кто будет в финале чемпионата Европы по футболу?

– Знаю точно, что Украина будет в полуфинале.

Игра без правил. Чем налоговые идеи Кабмина опасны для экономики и бизнеса

Коронакризис приучил правительство жить не по средствам. И тому есть объективные причины, как возросшие расходы на социальные программы, финансирование крупных инфраструктурных проектов и непосредственно затратная борьба с последствиями «ковида». Чтобы платить за все это, правительству нужны деньги, которых, несмотря на перевыполнение бюджета в этом году, все равно не хватает.

..

..Коронакризис приучил правительство жить не по средствам. И тому есть объективные причины, как возросшие расходы на социальные программы, финансирование крупных инфраструктурных проектов и непосредственно затратная борьба с последствиями «ковида».

Чтобы платить за все это, правительству нужны деньги, которых, несмотря на перевыполнение бюджета в этом году, все равно не хватает. Имея трудности с привлечением дешевых займов от МВФ и других кредиторов, в Кабмине не придумали ничего лучше, чем взять больше с бизнеса и граждан. Властью все это подается, разумеется, иначе.

Еще в начале июня Кабинет министров внес в Раду проект закона с изменениями в Налоговый кодекс (№5600). Его ключевая задача, как следует из самого названия – «обеспечение сбалансированности бюджетных поступлений». Ежегодно казна будет получать дополнительно 50 млрд гривен, если парламент одобрит проект.

Что предусматривают разработанные Минфином налоговые поправки? Часть изменений напрямую касается граждан, поскольку планируется повышение ставок и налогов на подакцизную продукцию. Это неминуемо приведет к удорожанию товаров для потребителей. Среди прочего, на 5% предлагается повысить акциз на алкогольные напитки. Кроме того, изменяется подход к ставке акциза на пиво: ее хотят привязать к фактической крепости напитка, а не литражу, как сейчас.

Это неминуемо приведет к удорожанию товаров для потребителей. Среди прочего, на 5% предлагается повысить акциз на алкогольные напитки. Кроме того, изменяется подход к ставке акциза на пиво: ее хотят привязать к фактической крепости напитка, а не литражу, как сейчас.

Табачным компаниям, согласно идее Минфина, могут ограничить формирование складских запасов сигарет перед повышением ставок акцизов. Тогда как обычно это позволяло резко не переносить акциз в цену для потребителя.

НДС, убытки и аграрииКрупный бизнес также попал под прицел. В бизнес-среде уже много недовольства из-за инициативы чиновников по части налога на добавленную стоимость. Если сейчас сумму уплаченного НДС можно включать в налоговый кредит в течение трех лет после составления налоговой накладной, то законопроектом этот срок сокращается в шесть раз – до 180 дней.

Высоки риски, что такие изменения парализуют работу фискальных органов, которые, учитывая заявляемые экспортерами суммы, вряд ли смогут уложиться с проверками в полгода. Для бизнеса это значит одно – ограничение в оборотных средствах. Из-за чего можно не рассчитывать на развитие экономики, особенно в условиях, когда бизнес демотивирован инвестировать.

Для бизнеса это значит одно – ограничение в оборотных средствах. Из-за чего можно не рассчитывать на развитие экономики, особенно в условиях, когда бизнес демотивирован инвестировать.

Минфин в своем проекте также предлагает ограничить компании в переносе убытков прошлых лет. К уменьшению налоговых обязательств по налогу на прибыль можно будет отнести только 50% ранее полученных убытков. Сложно сказать, чем вызван именно такой подход авторов проекта. Только вряд ли они не знали, что из-за локдауна в прошлом и этом году в Украине количество убыточных предприятий составило 30% от их общего числа. Их «минус» в 20-м году достиг 338 млрд гривен, что почти в два раза больше, чем годом ранее. Нет сомнений, что норма об убытках прошлых лет резко снизит инвестиционные возможности предприятий, что также будет дополнительно сдерживать рост экономики.

Еще один пункт, вызвавший серьезные споры – подход к налогообложению добычи железной руды. Ставка рентной платы будет зависеть от размера средней фактической цены реализации, привязанной к индексу IODEX 62% FE CFR China. В расчет цены предлагается добавить транспортные расходы до Китая. Тогда как 40% добытой руды потребляется в Украине, еще 20% поставляется в Восточную Европу, часть – в Турцию.

В расчет цены предлагается добавить транспортные расходы до Китая. Тогда как 40% добытой руды потребляется в Украине, еще 20% поставляется в Восточную Европу, часть – в Турцию.

Ко всей этой руде при расчете ренты будет применена стоимость доставки в Китай. Иными словами, в сумме ренты при поставке руды, например, в Кривой Рог с расположенных в 20-30 км от города горно-обогатительных комбинатов будет учитываться ж/д-тариф до украинского порта, стоимость перевалки и фрахта судов до Китая.

Весьма спорным также выглядит решение Кабмина повысить на 200% ставку экологического налога на размещение неопасных отвалов горнодобывающей промышленности. Как правило, в данном случае речь идет о «пустой породе». Вместе с тем, ставка на опасные отходы, среди которых есть и токсичные, повышается только на 5%. Пока это выглядит явно дискриминационно к горно-металлургическим и ферросплавным предприятиям, а также производителям огнеупоров. Их затраты существенно вырастут, что приведет к сокращению инвестиций в производство, в модернизацию и экологию.

Что же касается ставки за выбросы CO₂, ее предлагают повысить в три раза. Не секрет, что этот налог давно выполняет сугубо фискальную роль, поскольку собранные средства, попадая в бюджеты разных уровней, в них и «растворяются». На улучшение экологии этот ресурс не используются, проследить, как тратятся деньги, в реальности нельзя.

Иными словами, само по себе увеличение налога не улучшит ситуацию с экологией. По крайней мере, пока не будет предусмотрено его целевое использование на экологическую модернизацию. Кроме того, эксперты давно говорят о необходимости льгот и преференций тем предприятиям, которые сами внедряют проекты по экомодернизации и защите окружающей среды. Но, вместо уменьшения налога такому бизнесу, государство решило еще больше усилить фискальное бремя.

Упорные попытки правительства «протолкнуть» законопроект как антиолигархический, разбиваются о нормы, которые касаются малого и среднего бизнеса, особенно фермерских хозяйств. К примеру, в 4 раза предлагается сократить площадь (с 2 га до 0,5 га), с которой выращенная продукция не облагается налогом. Это значит, что при продаже продукции с участка свыше 50 соток нужно будет платить 18% подоходного налога и военный сбор. А потому реальная прибыль малых фермерских хозяйств заметно «просядет».

Это значит, что при продаже продукции с участка свыше 50 соток нужно будет платить 18% подоходного налога и военный сбор. А потому реальная прибыль малых фермерских хозяйств заметно «просядет».

Здесь же стоит выделить еще один момент, как введение минимального налогового обязательства (сокращена с 2 га до 0,5 га площадь, при которой оно не вводится) агрохолдингам. Из-за чего у фермеров будет меньше стимулов самостоятельно обрабатывать землю, а более целесообразно сдавать ее в аренду крупным холдингам. Последние, к слову, и так чувствуют себя неплохо, учитывая полученные в прошлом году льготы по уплате НДС (ставку снизили до 14% на некоторые вид продукции) и стремительный рост цен на продовольствие на внешних рынках.

Фермеры-птицеводы также могут пострадать от налоговых идей Кабмина. Их хотят исключить из упрощенной системы налогообложения, запретив работать на 4-й группе единого налога. А когда налоговая нагрузка на птицеводческие фермы вырастет, недолго придется ждать и подорожания их продукции в рознице.

Существенный удар также придется на местные бюджеты, о чем открыто говорят представители муниципалитетов. Все из-за инициативы перенести акциз на продажу табачных изделий с розничного торговца на производителя и импортера. Местные бюджеты в таком случае потеряют около 2,9 млрд гривен.

Спешка не в пользу бизнесаПроект с налоговыми поправками Кабмин внес в Раду только в начале июня. Авторы рассчитывают, что документ после принятия, за исключением некоторых норм, вступит в силу уже с июля. Но, учитывая, что его еще даже не рассматривал профильный комитет, эти сроки в любом случае придется смещать.

Бизнес настаивает, что документ требует существенной доработки, а его нормы должны вступить в силу не раньше следующего года. И хотя чиновники нередко игнорируют правило о шести месяцах подготовки перед изменением налоговых правил, в этот раз сроки предлагаются максимально сжатые. А потому и скорость, с которой в правительстве пытаются «протянуть» повышение налогов, ожидаемо вызывает критику и опасения бизнеса.

Что интересно, проект не прошел общественное обсуждение и не согласован со всеми крупнейшими бизнес-ассоциациями. Тогда как, по оценке экспертов компаний-членов Американской торговой палаты (АСС), предложенные правительством изменения в НК неприемлемы для бизнес-среды, так как ведут к усилению фискального давления на добросовестных налогоплательщиков и ухудшению инвестиционной привлекательности.

«Создается впечатление, что данным законопроектом есть стремление не стимулировать развитие экономики и бизнеса, а просто любой ценой перекрыть дыру в бюджете путем повышения ставок налогов и сборов. Очевидно, такое решение обдуманным и стратегическим вряд ли можно назвать», – говорит исполнительный директор Европейской Бизнес Ассоциации Анна Деревянко.

В ЕБА также указывают, что если вопрос только в недоборе в бюджет, то куда целесообразней для власти заняться теневым сектором экономики и обратить внимание на отсутствие равных правил игры для бизнеса в стране. «С этими явлениями и стоит бороться в первую очередь, а не облагать дополнительной фискальной нагрузкой прозрачный бизнес», – уверена Деревянко.

У бизнеса все меньше сомнений в том, что проект Кабмина на 50 млрд гривен имеет какие-то другие задачи, помимо наполнения бюджета. К тому же едва ли предложенные налоговые правки помогут реализовать потенциал украинской экономики, поддержав ключевые отрасли, дающие наибольший вклад в ВВП и создающие большое количество рабочих мест.

Здесь может случиться обратный эффект, когда бизнес будет вынужден направить доступный ресурс в казну в виде налогов, вместо того, чтобы использовать деньги для развития и модернизации. О заходе в Украину новых инвестиций на фоне ужесточения фискального давления говорить уже не придется.

Руководство по налоговым вычетам, 20 популярных перерывов в 2021 году

Налоговые вычеты и налоговые льготы могут значительно сэкономить деньги — если вы знаете, что они из себя представляют, как они работают и как их добиваться. Вот шпаргалка.

Что такое налоговый вычет?

Налоговый вычет снижает ваш налогооблагаемый доход и, таким образом, снижает ваши налоговые обязательства. Вы вычитаете сумму налогового вычета из своего дохода, уменьшая налогооблагаемый доход. Чем ниже ваш налогооблагаемый доход, тем меньше ваш налоговый счет.

Вы вычитаете сумму налогового вычета из своего дохода, уменьшая налогооблагаемый доход. Чем ниже ваш налогооблагаемый доход, тем меньше ваш налоговый счет.

Что такое налоговый кредит?

Налоговая скидка — это уменьшение фактического налогового счета в долларах США. Некоторые кредиты подлежат возврату. Это означает, что если вы задолжали 250 долларов США по налогам, но имеете право на получение кредита в размере 1000 долларов США, вы получите чек на разницу в 750 долларов США. (Однако большинство налоговых вычетов не подлежат возврату.)

Как показывает упрощенный пример в таблице, налоговый зачет может значительно повлиять на ваш налоговый счет, чем налоговый вычет.

Налоговый вычет в размере 10 000 долларов… | … или налоговый кредит в размере 10 000 долларов? | |

Как подать иск

Как правило, есть два способа потребовать налоговые вычеты: взять стандартный вычет или детализировать вычеты. Вы не можете сделать и то, и другое.

Вы не можете сделать и то, и другое.

Стандартный налоговый вычет на 2020 и 2021 годы

Стандартный вычет в основном представляет собой однозначное сокращение вашего скорректированного валового дохода (AGI) без лишних вопросов. Сумма, на которую вы имеете право, зависит от вашего статуса подачи.

В браке, подача отдельно | ||

Лица старше 65 лет или слепые получают больший стандартный вычет.

Детализация вычетов

Детализация позволяет сократить налогооблагаемый доход, взяв любой из сотен доступных налоговых вычетов, на которые вы имеете право. Чем больше вы можете удержать, тем меньше вы заплатите налогов.

Следует перечислять или брать стандартный вычет?

Вот к чему сводится выбор:

Если ваш стандартный вычет меньше суммы ваших детализированных вычетов, вам, вероятно, следует детализировать и сэкономить деньги.

Однако имейте в виду, что составление списков обычно занимает больше времени, требует большего количества форм, и вам потребуется доказательство того, что вы имеете право на вычеты.

Однако имейте в виду, что составление списков обычно занимает больше времени, требует большего количества форм, и вам потребуется доказательство того, что вы имеете право на вычеты.Если ваш стандартный вычет больше, чем сумма ваших детализированных вычетов, возможно, стоит использовать стандартный вычет (и этот процесс идет быстрее).

Примечание. Стандартный вычет значительно вырос в последние годы, поэтому вы можете обнаружить, что это лучший вариант для вас сейчас, даже если вы делали детали в прошлом.

20 популярных налоговых вычетов и налоговых скидок для физических лиц

Существуют сотни вычетов и кредитов. Вот раскрывающийся список некоторых распространенных, а также ссылки на другие наши материалы, которые помогут вам узнать больше.

Вычет процентов по студенческой ссуде

Вычтите до 2500 долларов из налогооблагаемого дохода, если вы уплатили проценты по студенческой ссуде. (Как это работает.)

American Opportunity Tax Credit

Это позволяет вам потребовать все первые 2000 долларов, которые вы потратили на обучение, учебники, оборудование и школьные сборы, но не расходы на проживание или транспорт, плюс 25% от следующих 2000 долларов, на общую сумму 2500 долларов. (Как это работает.)

(Как это работает.)

Вы можете потребовать 20% от первых 10 000 долларов, которые вы заплатили на обучение и сборы, но не более 2 000 долларов. Как и в случае с американской налоговой льготой, в рамках программы пожизненного обучения не учитываются расходы на проживание или транспорт в качестве допустимых расходов. Вы можете потребовать книги или расходные материалы, необходимые для курсовой работы. (Как это работает.)

Налоговый кредит по уходу за ребенком и иждивенцем

Как правило, это до 35% от суммы до 3000 долларов США дневного ухода и аналогичных расходов для ребенка до 13 лет, супруга или родителя, неспособного заботиться о себе, или другой иждивенец, чтобы вы могли работать — и расходы на двух или более иждивенцев до 6000 долларов.В 2021 году это составит до 50% от 8000 долларов расходов на одного иждивенца или 16000 долларов на двух и более иждивенцев (как это работает).

Это может принести вам до 2000 долларов на ребенка и 500 долларов на иждивенца, не являющегося ребенком в 2020 году. и до 3600 долларов на ребенка в 2021 году. (Как это работает.)

и до 3600 долларов на ребенка в 2021 году. (Как это работает.)

В 2020 налоговом году эта статья покрывает расходы на усыновление до 14 300 долларов на ребенка. В 2021 году это 14 440 долларов. (Как это работает.)

Этот кредит может принести вам от 538 до 6660 долларов в 2020 году в зависимости от того, сколько у вас детей, вашего семейного положения и вашего дохода.Это то, что стоит изучить, если ваш AGI составляет менее 57 000 долларов. На 2021 год кредит на заработанный доход составляет от 543 до 6728 долларов. (Как это работает).

Вычет из благотворительных пожертвований

Если вы укажете детали, вы сможете вычесть стоимость ваших благотворительных подарков — будь то наличные или имущество, такое как одежда или автомобиль, — из вашего налогооблагаемого дохода. А за 2020 налоговый год вы можете вычесть 300 долларов из своей налоговой декларации без необходимости детализации. (Как это работает.)

Вычет из медицинских расходов

Как правило, вы можете вычесть квалифицированные, невозмещенные медицинские расходы, превышающие 7. 5% от вашего скорректированного валового дохода за налоговый год. (Как это работает.)

5% от вашего скорректированного валового дохода за налоговый год. (Как это работает.)

Удержание государственных и местных налогов

Удержание процентов по ипотеке

Удержание процентов по ипотеке рекламируется как способ сделать домовладение более доступным. Он снижает федеральный подоходный налог, который платят соответствующие домовладельцы, за счет уменьшения их налогооблагаемого дохода на сумму выплачиваемых ими процентов по ипотеке. (Как это работает.)

Убытки и расходы, связанные с азартными играми, вычитаются только в размере игрового выигрыша.Таким образом, расходы на лотерейные билеты на 100 долларов не подлежат вычету — если вы не выиграете и не заявите, как минимум 100 долларов. Вы не можете вычесть сумму, превышающую выигранную вами сумму. (Как это работает.)

Вычет из взносов IRA

Вы можете вычесть взносы в традиционный IRA, хотя размер вычета зависит от того, покрыты ли вы или ваш супруг пенсионным планом на работе и сколько вы делать. (Как это работает.)

(Как это работает.)

401 (k) вычет из взносов

IRS не облагает налогом то, что вы переводите напрямую из своей зарплаты в 401 (k).В 2020 и 2021 годах вы можете направлять на такой счет до 19 500 долларов в год. Если вам 50 лет или больше, вы можете внести до 26 000 долларов. Эти пенсионные счета обычно спонсируются работодателями, хотя самозанятые люди могут открыть свои собственные 401 (k) s. (Как это работает.)

Это составляет от 10% до 50% взносов в размере до 2000 долларов в IRA, 401 (k), 403 (b) или некоторые другие пенсионные планы (4000 долларов при совместной подаче). Процент зависит от вашего статуса подачи и дохода. (Как это работает.)

Удержание взносов на сберегательный счет здоровья

Взносы в HSA не облагаются налогом, а снятие средств также не облагается налогом, если вы используете их для квалифицированных медицинских расходов.В 2020 году, если у вас есть медицинское страхование с высокой франшизой, вы можете внести до 3550 долларов. Если у вас есть семейное страхование с высокой франшизой, вы можете внести до 7 100 долларов в 2020 году. На 2021 год лимит индивидуального страхового взноса составляет 3600 долларов, а предел семейного страхового покрытия — 7200 долларов. Если вам 55 лет или больше, вы можете добавить 1000 долларов в свой HSA. (Как это работает.)

Если у вас есть семейное страхование с высокой франшизой, вы можете внести до 7 100 долларов в 2020 году. На 2021 год лимит индивидуального страхового взноса составляет 3600 долларов, а предел семейного страхового покрытия — 7200 долларов. Если вам 55 лет или больше, вы можете добавить 1000 долларов в свой HSA. (Как это работает.)

Вычет из расходов на самозанятость

Есть много ценных налоговых вычетов для фрилансеров, подрядчиков и других самозанятых людей.(Как это работает.)

Если вы используете часть своего дома регулярно и исключительно для деловой деятельности, IRS позволяет вам списать соответствующую арендную плату, коммунальные услуги, налоги на недвижимость, ремонт, техническое обслуживание и другие сопутствующие расходы. (Как это работает.)

Вычет из расходов на преподавателя

Если вы школьный учитель или другой имеющий на это право педагог, вы можете вычесть до 250 долларов, потраченных на школьные принадлежности.

Кредит на энергию для жилищного строительства

Этот кредит может дать вам до 26% от стоимости установки систем солнечной энергии, включая солнечные водонагреватели и солнечные панели. (Подробнее.)

(Подробнее.)

Список здесь.

Ознакомьтесь с лучшими налоговыми программами 2021 года и не только. И все это подкреплено массой ботанических исследований.

Определение налоговой категории

| Скорость | Группа налогооблагаемого дохода | Причитающиеся налоги |

|---|---|---|

10% | 0–19 750 долл. США | 10% налогооблагаемой прибыли |

12% | 19 751 долл. США — 80 250 долл. США | 1975 плюс 12% превышения суммы, превышающей 19750 долларов США |

22% | 80 251–171 050 долл. США | 9 235 долларов плюс 22% превышения свыше 80 250 долларов |

24% | 171 051–326 600 долл. | 29 211 долл. США плюс 24% превышения суммы свыше 171 050 долл. США |

32% | 326 601 долл. США — 414 700 долл. США США — 414 700 долл. США | 66 543 долл. США плюс 32% превышения суммы свыше 326 600 долл. США |

35% | 414 701 долл. США — 622 050 долл. США | 94735 долларов плюс 35% превышения суммы, превышающей 414 700 долларов |

37% | Более 622 050 долларов США | 167 307 долл. США.50 плюс 37% превышения свыше 622 050 долларов США |

Налоговые ставки и налоговые категории

Люди часто называют свои налоговые категории и налоговые ставки одним и тем же, но это не так. Ставка налога — это процент, по которому облагается налогом доход; каждая налоговая категория имеет свою ставку налога (10%, 12%, 22% и т. д.), называемую предельной ставкой. Однако большинство налогоплательщиков — все, за исключением тех, кто прямо попадает в минимальную категорию — имеют доход, который облагается прогрессивным налогом, поэтому на самом деле они облагаются несколькими разными ставками, помимо номинальной ставки их налоговой категории. Ваша налоговая категория не обязательно отражает общую сумму налогов, которую вы заплатите. Термин для этого — эффективная налоговая ставка. Вот как это работает.

Ваша налоговая категория не обязательно отражает общую сумму налогов, которую вы заплатите. Термин для этого — эффективная налоговая ставка. Вот как это работает.

Рассмотрим следующую налоговую ответственность для одного заявителя с налогооблагаемым доходом в размере 50 000 долларов США в 2020 году:

- Первые 9875 долларов облагаются налогом по ставке 10%: 9875 долларов x 0,10 = 987,50 долларов

- Тогда от 9 876 долларов США до 40 125 долларов США, или 30 250 долларов США, будет облагаться налогом по ставке 12%: 30 250 долларов США x 0,12 = 3 630 долларов США

- Наконец, верхние 9 875 долларов (то, что осталось от дохода 50 000 долларов) облагаются налогом по ставке 22%: 10 524 доллара x 0.22 = 2172,50 долл. США

Добавьте налоги в каждую из скобок, и вы получите 987,50 долларов США + 3 630 долларов США + 2172,50 долларов США = 6790 долларов США.

Результат: эффективная налоговая ставка этого физического лица составляет примерно 13,5% от дохода.

Плюсы и минусы налоговых скобок

Налоговые категории — и создаваемая ими прогрессивная налоговая система — контрастируют со структурой фиксированного налога, при которой все физические лица облагаются налогом по одинаковой ставке, независимо от уровня их доходов.

ПлюсыЛица с более высокими доходами имеют больше возможностей платить подоходный налог и поддерживать хороший уровень жизни.

Люди с низким доходом платят меньше, оставляя им больше, чтобы содержать себя.

Налоговые вычеты и кредиты дают лицам с высоким доходом налоговые льготы, а также поощряют полезное поведение, такое как пожертвование на благотворительность.

Состоятельные люди в конечном итоге платят непропорционально высокие налоги.

Скобки заставляют богатых сосредоточиться на поиске налоговых лазеек, в результате которых многие недоплачивают налоги и лишают правительство доходов.

Прогрессивное налогообложение ведет к сокращению личных сбережений.

Положительные

Сторонники налоговых групп и прогрессивных налоговых систем утверждают, что люди с высокими доходами имеют больше возможностей платить подоходный налог при сохранении относительно высокого уровня жизни, в то время как люди с низкими доходами — те, кто изо всех сил пытается удовлетворить свои основные потребности — должны подвергаться меньшему налогообложение.

Они подчеркивают справедливость того, что богатые налогоплательщики платят больше налогов, чем бедные и средний класс, компенсируя неравенство в распределении доходов.Это делает прогрессивную систему налогообложения «прогрессивной» в обоих смыслах этого слова: она повышается поэтапно и предназначена для налогоплательщиков с низкими доходами. Налоги, которые вы платите, например, при выводе 401 (k), также основаны на налоговых категориях.

Сторонники этой системы утверждают, что эта система может приносить более высокие доходы правительству и при этом быть справедливой, позволяя налогоплательщикам снижать свои налоговые счета за счет корректировок, таких как налоговые вычеты или налоговые скидки на такие расходы, как благотворительные взносы.

Более высокий доход, который получают налогоплательщики, можно затем направить обратно в экономику. Кроме того, использование налоговых скобок оказывает автоматический стабилизирующий эффект на доход физического лица после уплаты налогов, поскольку уменьшению средств противодействует снижение налоговой ставки, в результате чего физическое лицо получает менее существенное снижение.

Отрицательные

Противники налоговых скобок и прогрессивных налоговых таблиц утверждают, что все, независимо от дохода или экономического положения, равны перед законом и не должно быть никакой дискриминации между богатыми и бедными.Они также указывают на то, что прогрессивное налогообложение может привести к значительному несоответствию между суммой налогов, которые платят богатые люди, и степенью государственного представительства, которое они получают. Некоторые даже продолжают указывать на то, что граждане получают только один голос на человека независимо от личного или даже национального процента налога, который они платят.

Противники также утверждают, что более высокое налогообложение при более высоких уровнях дохода может (и приводит) к тому, что богатые тратят деньги на использование лазеек в налоговом законодательстве и поиск творческих способов укрытия доходов и активов — часто в результате чего они фактически в конечном итоге платят меньше налогов, чем менее обеспеченные, что лишает правительство доходов.(Например, американские компании, которые перемещают свои штаб-квартиры за границу, часто делают это, чтобы избежать корпоративных налогов в США.)

Они также утверждают, что прогрессивная система исторически приводила к снижению уровня личных сбережений налогоплательщиков. После резкого скачка до 12% в декабре 2012 года норма личных сбережений внезапно упала до 5,8% к февралю 2013 года. Однако по состоянию на февраль 2021 года ставка снова выросла до 13,6%.

История федеральных налоговых скобок

Налоговые скобки существовали в США.S. налоговый кодекс с момента введения самого первого подоходного налога, когда правительство Союза приняло Закон о доходах 1861 года, чтобы помочь финансировать войну против Конфедерации. Второй закон о доходах 1862 года установил первые две налоговые категории: 3% для годового дохода от 600 до 10 000 долларов и 5% для дохода выше 10 000 долларов. Первоначально четыре статуса подачи были холостым, женатым, женатым, женатым, женатым и главой семьи, хотя ставки были одинаковыми независимо от налогового статуса.

В 1872 году Конгресс отменил подоходный налог.Он не появлялся снова, пока в 1913 году не была ратифицирована 16-я поправка к Конституции, которая закрепляла право Конгресса взимать федеральный подоходный налог. В том же году Конгресс ввел подоходный налог в размере 1% для лиц, зарабатывающих более 3000 долларов в год, и семейных пар. заработок более 4000 долларов, с постепенным подоходным налогом от 1% до 7% на доходы от 20 000 долларов и выше.

С годами количество налоговых категорий колебалось. Когда в 1913 году начался федеральный подоходный налог, существовало семь налоговых категорий. В 1918 году это число выросло до 78 скобок, от 6% до 77%.В 1944 г. максимальная ставка составляла 91%. Но президент Джонсон снизил ее до 70%. Президент Рейган сначала снизил максимальную ставку до 50%.

Затем, в Законе о налоговой реформе 1986 года, скобки были упрощены, а ставки снижены, так что в 1988 году было только две скобки: 15% и 28%. Эта система просуществовала только до 1991 года, когда была добавлена третья группа в 31%. С тех пор были введены дополнительные скобки, и мы прошли полный круг и вернулись к семи скобкам, структура, которая была сохранена Законом о сокращении налогов и занятости 2017 года.

Государственные налоговые скобки

В некоторых штатах нет подоходного налога: Аляска, Флорида, Невада, Южная Дакота, Техас, Вашингтон и Вайоминг. Ранее Теннесси облагал налогом только инвестиционный и процентный доход, но эта практика была отменена 1 января 2021 года. Между тем, налог на инвестиции и процентный доход в Нью-Гэмпшире истечет в 2024 году.

В 2020 году в девяти штатах действует фиксированная ставка, при которой к доходу резидента применяется единая ставка: Колорадо (4,63%), Иллинойс (4.95%), Индиана (3,23%), Кентукки (5,0%), Массачусетс (5,05%), Мичиган (4,25%), Северная Каролина (5,25), Пенсильвания (3,07%) и Юта (4,95%).

В других штатах количество налоговых групп варьируется от трех до 9 (в Миссури и Калифорнии) и даже до 12 (на Гавайях). Предельные налоговые ставки в этих скобках также значительно различаются. Самый высокий показатель у Калифорнии — 12,3%.

Нормативные акты штата по подоходному налогу могут отражать или не отражать федеральные правила. Например, некоторые штаты разрешают резидентам использовать федеральные суммы освобождения от уплаты налогов и стандартные суммы вычета для расчета подоходного налога штата, в то время как в других есть свои собственные суммы освобождения и стандартные суммы вычетов.

Как найти свою налоговую категорию

Существует множество онлайн-источников, чтобы найти вашу конкретную категорию федерального подоходного налога. IRS предоставляет разнообразную информацию, в том числе ежегодные налоговые таблицы, которые предоставляют подробные сведения о статусе налоговой декларации с шагом от 50 долларов налогооблагаемого дохода до 100 000 долларов.

На других веб-сайтах есть калькуляторы налоговых категорий, которые производят вычисления за вас, если вы знаете свой статус регистрации и налогооблагаемый доход. Ваша налоговая категория может меняться из года в год, в зависимости от корректировок инфляции и изменений в вашем доходе и статусе, поэтому ее стоит проверять ежегодно.

Часто задаваемые вопросы о налоговой группе

Каковы рамки федерального налогообложения на 2020 налоговый год?

Максимальная ставка налога по-прежнему составляет 37% для индивидуальных налогоплательщиков с доходом более 518 400 долларов (622 050 долларов для супружеских пар, подающих совместную регистрацию). Ниже приведены другие скобки:

- 35%, для доходов более 207 350 долларов США (414 700 долларов США для супружеских пар, подающих совместную регистрацию)

- 32% для доходов свыше 163 300 долларов США (326 600 долларов США для супружеских пар, подающих совместную регистрацию)

- 24% для доходов свыше 85 525 долларов (171 050 долларов для супружеских пар, подающих совместную декларацию)

- 22% для доходов более 40 125 долларов США (80 250 долларов США для супружеских пар, подающих совместно)

- 12% для доходов свыше 9875 долларов (19750 долларов для супружеских пар, подающих совместную декларацию)

Самая низкая ставка составляет 10% для доходов одиноких лиц с доходом не более 9 875 долларов (19 750 долларов для супружеских пар, подающих совместную регистрацию).

Изменились ли налоговые таблицы в 2021 году?

Да. Каждый год IRS корректирует налоговые ставки с учетом инфляции. Ниже приведены пороговые значения дохода на 2021 налоговый год.

Максимальная ставка налога по-прежнему составляет 37% для индивидуальных налогоплательщиков с доходом более 523 600 долларов США (628 300 долларов США для супружеских пар, подающих совместную регистрацию). Ниже приведены другие ставки:

- 35%, для доходов более 209 425 долларов (418 850 долларов для супружеских пар, подающих совместную регистрацию)

- 32% для доходов более 164 925 долларов (329 850 долларов для супружеских пар, подающих совместную регистрацию)

- 24% для доходов более 86 375 долларов (17 2750 долларов для супружеских пар, подающих совместную регистрацию)

- 22% для доходов более 40 525 долларов (81 050 долларов для супружеских пар, подающих совместно)

- 12% для доходов более 9 950 долларов (19 900 долларов для супружеских пар, подающих совместную декларацию)

Самая низкая ставка составляет 10% для доходов одиноких лиц с доходом 9 950 долларов или меньше (19 900 долларов для супружеских пар, подающих совместную регистрацию).

Сколько я могу заработать до уплаты 40% налога?

В 2020 налоговом году самые высокооплачиваемые лица в США платят 37% налога на весь доход, превышающий 518 400 долларов (622 050 долларов для супружеских пар, подающих совместную регистрацию).

Как рассчитать размер налоговой ставки?

Чтобы оценить, в какую налоговую категорию попадет ваш заработок, вы можете сами посчитать, используя приведенный выше расчет, или посетить веб-сайт IRS, на котором представлены подробные статусы налоговой декларации с шагом от 50 долларов налогооблагаемого дохода до 100 000 долларов.

Ставки и скобки федерального подоходного налога на 2020-2021 годы

Вкратце

- Существует семь категорий федерального подоходного налога со ставками 10%, 12%, 22%, 24%, 32%, 35% и 37%.

- Ваша налоговая ставка основана на вашем налогооблагаемом доходе после того, как применяются льготы, такие как стандартный вычет, и вашем статусе регистрации, например, холост или женат, при совместной регистрации.

- Кронштейны подоходного налога ежегодно корректируются с учетом инфляции.

В индивидуальном налоговом кодексе есть семь категорий подоходного налога, которые в настоящее время варьируются от 10% до 37%.Ставка 10% вступает в силу с первого доллара налогооблагаемого дохода после применения таких льгот, как стандартный вычет.

Каждая ставка применяется к доходу в этой группе. Например, если Робин, один подающий заявку, имеет налогооблагаемый доход в размере 60 000 долларов США, первые 9875 долларов США будут облагаться налогом по ставке 10% (987,50 долларов США в виде налоговой задолженности), следующие 30 250 долларов США будут облагаться налогом по ставке 12% (задолженность по налогам на сумму 3630 долларов США) и оставшиеся 19 875 долларов будут облагаться налогом по ставке 22% (4 372,50 долларов в виде налоговой задолженности), в результате чего общая сумма задолженности составит 8 990 долларов.

Основные налоговые показатели с поправкой на инфляцию для доходов физических лиц, 2020 г.

До 9875 долларов США

9 876–40 125

40 126–85 525 долларов

85 526–163 300 долл.

163 301–207 350 долл.

207 351–518 400 долл. США

518 401 долл. США +

До 19750 долларов США

19 751–80 250 долл. США

80 251–171 050 долл.

171 051–326 600 долл. США

326 601–414 700 долл.

414 701–622 050 долл.

$ 622 051 +

Основные налоговые показатели, скорректированные на инфляцию, по индивидуальному доходу, 2020 г.

До 9875 долларов США

9 876–40 125

40 126–85 525 долларов

85 526–163 300 долл.

163 301–207 350 долл.

207 351–518 400 долл. США

518 401 долл. США +

До 19750 долларов США

19 751–80 250 долл. США

80 251–171 050 долл. США

171 051–326 600 долл.

326 601–414 700 долл.

414 701–622 050 долл.

$ 622 051 +

Основные налоговые показатели с поправкой на инфляцию для доходов физических лиц, 2020 г.

До 9875 долларов США

9 876–40 125 долл. США

40 126–85 525 долларов

85 526–163 300 долл.

163 301–207 350 долл.

207 351–518 400 долл. США

518 401 долл. США +

До 19 750 долларов США

19 751–80 250 долл. США

80 251–171 050 долл. США

171 051–326 600 долл.

326 601–414 700 долл.

414 701–622 050 долл.

$ 622 051 +

Ключевые налоговые данные с поправкой на инфляцию

на доходы физических лиц, 2020

До 9875 долларов США

9 876–40 125 долл. США

40 126–85 525 долларов

85 526–163 300 долл.

163 301–207 350 долл.

207 351–518 400 долл. США

518 401 долл. США +

До 19 750 долларов США

19 751–80 250 долл. США

80 251–171 050 долл. США

171 051–326 600 долл. США

326 601–414 700 долл.

414 701–622 050 долл.

$ 622 051 +

Основные налоговые показатели по доходам физических лиц с поправкой на инфляцию, 2021 г.

До 9 950 долларов США

9 951–40 525 долл.

40 526–86 375 долларов

86 376–164 925 долл.

164 926–209 425 долларов

209 426–5 23 600 долл. США

523 601 долл. США +

До 19 900 долларов США

19 901–81 050 долл.

81 051–172 750 долл. США

172 751–329 850 долл. США

329 851–418 850 долл. США

418 851–628 300 долл.

$ 628 301 +

Основные налоговые показатели по доходам физических лиц с поправкой на инфляцию, 2021 г.

До 9 950 долларов США

9 951–40 525 долл.

40 526–86 375 долларов

86 376–164 925 долл.

164 926–209 425 долларов

209 426–5 23 600 долл. США

523 601 долл. США +

До 19 900 долл. США

19 901–81 050 долл.

81 051–172 750 долл. США

172 751–329 850 долл. США

329 851–418 850 долл. США

418 851–628 300 долл.

$ 628 301 +

Основные налоговые показатели по доходам физических лиц с поправкой на инфляцию, 2021 г.

До 9 950 долларов США

9 951–40 525 долл.

40 526–86 375 долларов

86 376–164 925 долл.

164 926–209 425 долларов

209 426–5 23 600 долл. США

523 601 долл. США +

До 19 900 долларов США

19 901–81 050 долл.

81 051–172 750 долл. США

172 751–329 850 долл. США

329 851–418 850 долл. США

418 851–628 300 долл.

$ 628 301 +

Основные налоговые данные с поправкой на инфляцию

по доходам физических лиц, 2021 г.

До 9 950 долларов США

9 951–40 525 долл.

40 526–86 375 долларов

86 376–164 925 долл.

164 926–209 425 долларов

209 426–5 23 600 долл. США

523 601 долл. США +

До 19 900 долларов США

19 901–81 050 долл.

81 051–172 750 долл. США

172 751–329 850 долл. США

329 851–418 850 долл. США

418 851–628 300 долл.

$ 628 301 +

Текущие ставки и скобки определены пересмотром налогового законодательства в 2017 году, и срок их действия истекает в конце 2025 года.В 2026 году максимальная ставка должна вернуться к 39,6%, хотя Конгресс может скорректировать ставки до этого.

Уровни подоходного налога ежегодно корректируются с учетом инфляции, хотя в 2017 году Конгресс перешел на менее щедрый метод расчета поправок на инфляцию для налоговых категорий и некоторых других ключевых положений. По данным Объединенного комитета Конгресса по налогообложению, этот переход обойдется американцам в 133,5 миллиарда долларов за десять лет.

Хотя многие пороговые значения в налоговом кодексе скорректированы с учетом инфляции, есть важные исключения.Среди тех, которые не были скорректированы, — некоторые льготы для домовладельцев, пороговые значения налогов на пособия по социальному обеспечению и некоторые налоги на инвестиционный доход. В результате миллионы американцев платят дяде Сэму больше, чем если бы эти пороги были скорректированы с учетом инфляции.

В этом году крайний срок налогообложения для физических лиц — 17 мая. Хотите узнать больше, прежде чем подавать налоговую декларацию? Зарегистрируйтесь бесплатно, чтобы загрузить бесплатную копию налогового руководства WSJ 2021.

Copyright © 2020 Dow Jones & Company, Inc. Все права защищены. 87990cbe856818d5eddac44c7b1cdeb8

Ваш гид по налоговым ставкам, скобкам, вычетам и кредитам на 2021 год

Медицинские и стоматологические расходы

Если ваши медицинские и стоматологические расходы превысят 7,5% от вашего AGI, вы можете вычесть их из своих налоговых деклараций за 2020 и 2021 годы, если вы выберете детализацию.

Государственные и местные налоги

Как в 2020, так и в 2021 году вы можете вычесть до 10 000 долларов США в качестве налога с продаж, подоходного налога и налога на имущество в размере до 10 000 долларов США, если ваш статус регистрации не связан с подачей отдельно.В этом случае вы можете вычесть только 5000 долларов.

Если вы живете в штате с высокими налогами, например, Калифорния или Гавайи, этот вычет может оказаться не таким полезным, как в прошлые годы.

Проценты по ипотеке

Если вы берете ипотечный кредит на покупку, строительство или ремонт для улучшения своего дома, вы можете вычесть проценты, уплаченные по ипотеке.

В 2020 году этот вычет ограничен ипотечной задолженностью — или задолженностью по приобретению жилья — до 750 000 долларов. Если ваш статус состоит в браке с подачей отдельно, сумма долга не может превышать 375 000 долларов.Как правило, проценты, превышающие эти суммы, не подлежат налогообложению.

Если ваша ипотека была создана до того, как в 2017 году был принят Закон о сокращении налогов и трудоустройстве, она будет сохранена. Применяются старые правила вычета. В этом случае вы можете вычесть проценты до 1 миллиона долларов по ипотечной задолженности плюс еще 100 000 долларов по долгу собственного капитала.

Вы должны перечислить, чтобы потребовать этот вычет, что может показаться очевидным, потому что эти суммы могут быть намного больше, чем стандартный вычет.

Благотворительные пожертвования

Делаете ли вы пожертвования общественным организациям? Если это так, вы можете вычесть благотворительные денежные пожертвования в размере до 100% от вашего AGI в 2020 и 2021 годах — если вы внесете в список.Если вы не укажете в списке, вы можете потребовать вычет за денежные пожертвования в размере до 300 долларов США для налогоплательщиков, подающих отдельно или состоящих в браке, и 600 долларов США для тех, кто состоит в браке, подающих совместно в декларации 2020 и 2021 годов. И вы по-прежнему можете требовать стандартного вычета.

Закон о CARES и Закон о консолидированных ассигнованиях от 2021 года увеличил лимит AGI до 100% с 50% и создал вычет в размере 300 долларов США. Эти изменения призваны стимулировать благотворительность во время пандемии COVID-19.

Если вы много дарите, продолжайте делать это, и вы будете вознаграждены.Убедитесь, что ваши пожертвования считаются благотворительными.

Вычет QBI

Вычет QBI применяется к налогоплательщикам, которые получают квалифицированный коммерческий доход (QBI) от сквозной организации. Если это вы, вы можете вычесть 20% своего QBI.

Этот вычет довольно сложен, поэтому убедитесь, что вы знаете, как он применяется к вам и ограничен ли ваш вычет.

Проценты по студенческому кредиту