Необходимый пакет документов для покупки квартиры

После того как аванс был внесен и все ключевые моменты сделки были прописаны в договоре, можно приступить к сбору документов.

Во время передачи денег Продавец пообещал покупателю предоставить документы, подтверждающие легитимность сделки. Если Покупателю предоставляются копии документов, необходимо для начала сверить их с оригиналом. В идеале копирование документов должно происходить в присутствии обеих сторон сделки, только так можно убедиться в отсутствии подлога и мошенничества.

Еще один вариант сверки подлинности документов: просмотреть оригиналы во время подписания договора купли-продажи. Но это крайняя мера. Так, если окажется, что в документации имеются неточности или недостоверные данные, Покупатель будет вынужден отказаться от сделки на самом финише.

Необязательно требовать от Продавца единовременно представить все необходимые документы. Ознакамливаться с документами можно постепенно, без спешки.

Какие документы нужно проверить при покупке квартиры?

При покупке квартиры вторичного рынка Продавец должен предоставить Покупателю стандартный (базовый) пакет документов. В некоторых случаях может понадобиться дополнительный комплект документов и справок.

Не все документы нужны для оформления сделки. Большая часть из них потребуется именно Покупателю для того, чтобы с юридической стороны оценить чистоту планируемой сделки.

Теперь давайте подробнее рассмотрим перечень необходимых документов.

Обязательный список документов для проверки при покупке квартиры на вторичном рынке:

- Выписка из ЕГРП (ЕГРН) на квартиру. Основной документ, который является гарантом законности сделки. Выписка подтверждает информацию о том, кто на самом деле является собственником квартиры. Кроме этого в ЕГРН можно увидеть наличие ограничений или обременений на конкретный объект недвижимости.

- Основание регистрации права собственности на квартиру (правоустанавливающие документы). В зависимости от того, какой документ подтверждает право собственности, выбирается способ проверки остальной документации.

- Документ, удостоверяющий личность Продавца.

Это базовый пакет документов, который Покупатель обязательно должен увидеть и проанализировать перед подписанием договора купли-продажи. Именно эти документы позволяют оценить степень добросовестности Продавца.

Самая выгодная ситуация для Покупателя — покупка квартиры у знакомого или родственника. В таком случае никаких подводных камней и скрытых фактов быть не должно.

Если Продавец является одиноким, дееспособным человеком, проблем во время оформления сделки также возникнуть не должно. При таком раскладе базового пакета документов будет достаточно.

Дополнительные документы для покупки квартиры

Другое дело, если в квартире зарегистрировано большое количество лиц, среди которых есть несовершеннолетние или недееспособные лица. Теперь добавим к этому сомнительную внешность и поведение продавца или проблемные документы на право собственности. Получаем полный комплект неприятностей. Для того чтобы обеспечить юридическую чистоту сделки, Покупателю стоит настаивать на предъявлении дополнительного пакета документов:

- Кадастровый паспорт. Этот документ может понадобиться в случае, если квартира не состоит на учете, а также для того, чтобы убедиться в законности перепланировки.

- Письменное согласие на продажу от имени супруга или супруги собственника квартир либо документ, подтверждающий права продавца распоряжаться квартирой без согласия супруга (брачный договор или соглашение о разделе общего имущества).

- Разрешение органов опеки и попечительства. Этот документ обязателен для предъявления в случаях, когда собственником квартиры является несовершеннолетний.

- Согласие залогодержателя (банка) на сделку. Актуально для случаев, если квартира находится в залоге у банка.

- Согласие получателя ренты. Этот документ понадобится в случае, если Продавец получил квартиру по договору ренты.

- Извещение о сделке участников долевой собственности или их отказ от преимущественной покупки. Речь идет о покупке доли квартиры или комнаты в коммунальной квартире.

- Расширенная выписка из домовой книги. Нужна для того, чтобы отследить прописку и выписку предыдущих жильцов.

- Выписка из ЕГРН о переходе прав на объект. Из документа можно узнать информацию о смене собственников. Также можно уточнить, на основании каких правоустанавливающих документов к нынешнему и предыдущим владельцам переходило право собственности на квартиру.

- Заключение о рыночной стоимости квартиры понадобится, если квартира покупается с использованием кредитных средств банка.

- Справки из наркологического и психоневрологического диспансеров о том, что владелец квартиры не состоит на учете в этих учреждениях.

- Справка об отсутствии задолженности по коммунальным платежам.

Большую часть из вышеперечисленных документов может потребовать регистратор сделки. Однако сегодня договор купли-продажи можно зарегистрировать в едином окне МФЦ. Главная функция сотрудников многофункциональных центров — прием документов от населения.

Это означает, что работник центра может не обратить внимание на отсутствие того или иного документа. Такая оплошность может стать причиной приостановки регистрации и отказа в ней. Еще одним последствием отсутствия некоторых документов может стать признание сделки недействительной.

Для того чтобы избежать подобных сюрпризов, Покупателю необходимо лично проверять документы на квартиру. Если Покупатель не может самостоятельно оценить чистоту сделки, ему стоит обратиться к юристу.

Невозможно сразу сказать, какие документы понадобится предоставить Продавцу. Все зависит от ситуации. Например, наличие в паспорте у Продавца информации о несовершеннолетних детях тоже не является поводом требовать согласие опеки. Если дети не являются собственниками квартиры, никакого согласия от органов опеки и попечительства получать не нужно.

Все зависит от ситуации. Например, наличие в паспорте у Продавца информации о несовершеннолетних детях тоже не является поводом требовать согласие опеки. Если дети не являются собственниками квартиры, никакого согласия от органов опеки и попечительства получать не нужно.

Итак, документы на руках. Для юридически неподготовленного человека информация, которая в них представлена, не несет практически никакой смысловой нагрузки, поэтому имеет смысл воспользоваться опытом и знаниями юриста по сопровождению сделок с недвижимостью.

Какие документы нужны при покупке квартиры на вторичном рынке?

Обязательные документы

Правоустанавливающие документы на квартиру — свидетельство о государственной регистрации права, договор купли-продажи, свидетельство о праве на наследство и т. д. Проверять их нужно очень тщательно. С крайней осторожностью стоит относиться к унаследованным квартирам. Чем больше времени прошло с момента открытия наследства — тем лучше.

Единый жилищный документ или архивная выписка из домовой книги. На основании этих документов можно получить полную информацию о квартире и прописанных в ней. Получить их можно в МФЦ, в идеале — вместе с собственником, чтобы удостовериться в подлинности документов.

Выписка из ЕГРН позволяет удостовериться в собственнике и отсутствии обременений на квартиру. А в выписке о переходе прав на объект недвижимости из ЕГРН можно увидеть всех собственников, которые когда-либо владели жильем.

Справка о дееспособности продавца подтверждает, что собственник не стоит на учёте в нарко- и психдиспансере.

Доверенность. Если квартиру продают по доверенности, по возможности, от сделки лучше отказаться. Доверенность можно отозвать, а сделку по ней оспорить. Это дает широкие возможности для мошенничества. В худшем случае покупатель останется и без денег, и без квартиры.

Дополнительные документы

Нотариально заверенное согласие супруга на продажу квартиры (если квартира была куплена продавцом в браке, а брачного договора нет).

Соглашение о разделе брачного имущества (если продавец в разводе) — бывшие имеют право требовать свою долю, если докажут, что «вторая половина» скрыла покупку квартиры в браке.

Согласие на сделку органов опеки (если в квартире прописаны несовершеннолетние или владелец квартиры — несовершеннолетний).

Технический паспорт помещения – поможет удостовериться, что в квартире нет незаконных перепланировок.

Справка об отсутствии задолженностей по коммунальным платежам за электроэнергию, воду, капитальный ремонт, газ, телефон.

В заключение отметим, что работу по проверке документов лучше всего поручить профессиональному риелтору или юристу. Опытный специалист поможет вам защитить себя от мошенников и свести к минимуму любые риски.

Этапы покупки квартиры на вторичном рынке — документы и оформление

Источник изображения: www.pixabay. com

com

Этапы покупки квартиры разнятся в зависимости от типа сделки. На каждом из них требуется большой пакет документов как от покупателя, так и от продавца. Если при отчуждении недвижимости используются средства, предоставляемые третьей стороной, дополнительно необходимы договоры и сопроводительная правовая документация от этого участника сделки.

В первую очередь проверять их придется самому покупателю. Участие в процессе контролирующих структур не предполагает выполнения этой функции в полном объеме.

Что такое вторичное жилье

Условно объекты жилой недвижимости в России можно разделить на две основные группы:

- Жилье первичное, от застройщика.

- Жилье вторичное, от вторичного собственника.

Вторичка – это не обязательно квартира или дом, в котором уже проживали. Это может быть и новостройка, недавно сданная в эксплуатацию. Вторичным признается жилье, у которого первый владелец – непосредственно застройщик, а второй – юридическое или физическое лицо, которое обязательно уже зарегистрировало свое право собственности в Росреестре.

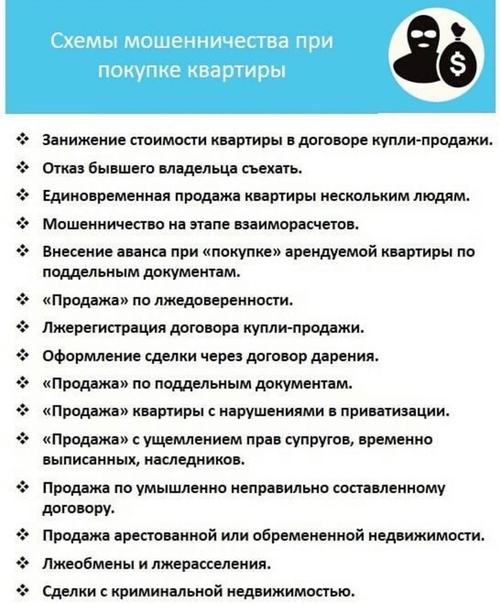

Государство не чинит препятствий на рынке вторичного жилья. Такие квартиры можно отчуждать на общих основаниях. До начала процедуры потенциальному покупателю следует проверить чистоту сделки. В противном случае новые собственники могут столкнуться со следующими проблемами после покупки:

- квартиру продали с обременением;

- на приобретенной жилплощади имеет постоянную регистрацию иное лицо;

- жилье находится в залоге у банка;

- на недвижимость наложен арест.

Чтобы не столкнуться с этими и прочими неприятностями, важно проверить следующие документы:

- Удостоверение личности продавца. При наличии возможности через правоохранительные органы выяснить, не числится ли за этим лицом правонарушений, ей стоит воспользоваться. Также рекомендуется проверить его по базе ФССП на предмет наличия у него больших долгов, пусть они никак и не касаются продаваемой квартиры, но о личности могут свидетельствовать.

- Выписка из Росреестра. Этот документ укажет всех собственников отчуждаемого объекта. Можно посмотреть, не сделана ли в квартире незаконная перепланировка, если представленная в выписке информация не будет соответствовать визуальному осмотру.

- Справка о составе семьи. Следует запросить у продавца справку о составе семьи, которую можно оформить в паспортном столе или через МФЦ. Также нужно потребовать выписку из домовой книги, где отображены все лица, которые когда-либо были зарегистрированы на жилплощади.

- Справка об отсутствии задолженности за услуги ЖКХ.

- Разрешение от органов опеки и попечительства, если один из собственников продаваемого жилья – несовершеннолетний ребенок. Оно потребуется даже при условии, что он просто в нем зарегистрирован.

- Согласие на сделку несовершеннолетних детей собственников, если они уже достигли 14-летнего возраста.

- Правоустанавливающие документы на отчуждаемую недвижимость (договор купли-продажи, дарения и пр.

).

). - Согласие супруга продавца на сделку.

- Договор о долевом участии. Если квартира была оформлена в долях, документ отобразит всю информацию о владельцах объекта.

Прочие необходимые документы при покупке квартиры на вторичном рынке будут зависеть от типа сделки и ряда сопутствующих факторов.

Важно! Дополнительно стоит при проверке обратиться к нотариусу, который сделает запросы на предмет выявления различных обременений. Услуга эта недорогая, но дает больше гарантий чистоты сделки.

Покупка квартиры на вторичном рынке

Можно выделить два основных способа приобретения жилой недвижимости:

- Посредством ипотечного кредитования.

- Оформив договор купли-продажи.

Каждый из способов также может быть реализован по-разному.

У собственника напрямую

Самый простой способ купить квартиру – заключить договор купли-продажи с собственником. До оформления сделки покупателю следует обратить внимание на основной пакет документов. Будет нелишним дополнительно запросить кадастровый паспорт и сверить представленную в нем информацию с визуальным осмотром квартиры.

До оформления сделки покупателю следует обратить внимание на основной пакет документов. Будет нелишним дополнительно запросить кадастровый паспорт и сверить представленную в нем информацию с визуальным осмотром квартиры.

Внимание! Если квартира стала собственностью продавца на основании вступления в наследство, желательно не покупать ее, пока с этого момента не прошло три года. Это срок, в течение которого оспаривается большая часть дел, связанных со спорами о наследстве. Поэтому договор наследования необходимо проверить.

Стороны могут заключить любой договор купли-продажи, например, с отсрочкой платежа (с условием осуществления наличного или безналичного расчета). В тексте соглашения возможно оговорить дополнительные моменты: сохранение регистрации за любым из жильцов, выплата любых долгов и пр.

Важно! Договор должен быть заверен у нотариуса, в ином случае правовой силы он иметь не будет.

После нотариального заверения новому собственнику потребуется обратиться в Росреестр, чтобы зарегистрировать право собственности, где ему предоставят соответствующее свидетельство.

В ипотеку

Договоры ипотечного кредитования заключаются на покупку первичного и вторичного жилья. В таком случае о чистоте сделки особо беспокоиться не стоит. Нужную информацию проверят юристы банка. Зато от самого заемщика кредитор потребует целый пакет документов.

Большая их часть связана с подтверждением кредитоспособности. Потребуется справка по форме 2-НДФЛ, если заемщик – наемный работник, или декларация о доходах – для предпринимателей.

Полный перечень необходимой документации следует уточнять непосредственно в банке. Он может несколько варьироваться.

Банк и заемщик заключают договор ипотечного кредитования. Условия таких соглашений имеют существенные различия по срокам, ставке, способу погашения и пр. Поэтому о них нужно спрашивать у сотрудника кредитной организации заранее и просмотреть основные условия на сайте банка.

С использованием материнского капитала

Как показывает статистика ПФР, большая часть владельцев материнского капитала предпочитает расходовать выплату на приобретение жилой недвижимости.

Использовать средства на покупку можно:

- Оформив ипотеку.

- Заключив договор купли-продажи.

Чтобы воспользоваться целевой выплатой, владельцу маткапитала потребуется обратиться с соответствующим заявлением в Пенсионный фонд РФ, где у него затребуют:

- Собственный гражданский паспорт и паспорт супруга (при наличии).

- Свидетельство о гражданском состоянии (о заключении брака или разводе).

- Документы на детей. Их согласие на проведение сделки, если им уже исполнилось 14 лет.

- Нотариально заверенное обязательство выделить каждому члену семьи равную долю в приобретаемом жилье.

- Техническую документацию на приобретаемую квартиру.

- Правоустанавливающие документы на приобретаемую недвижимость.

- Согласие продавца с отсрочкой платежа.

- Договор с кредитором, если маткапитал намереваются расходовать на погашение ипотеки.

Детальный список требуемых документов необходимо уточнять в отделении ПФР по месту жительства.

Читайте также:

Чем отличается кадастровый паспорт от технического

Что такое выписка из ЕГРП и как ее получить

Необходимые документы

Главное правило оформления сделки по покупке недвижимости – ее нотариальное заверение. Для подписания договора нотариус затребует следующую документацию:

- Удостоверения личности всех продавцов и покупателей. Если в сделке участвуют несовершеннолетние дети, необходимы их свидетельства о рождении и дополнительно общегражданские паспорта для тех, кому уже исполнилось 14 лет.

- Правоустанавливающие документы на отчуждаемую недвижимость (договор о приватизации, наследовании и пр.

).

). - Свидетельство о праве собственности. Получить его можно непосредственно в Росреестре.

- Согласие от органов опеки и попечительства, если условиями сделки затрагиваются интересы несовершеннолетних детей с любой стороны.

- Справка об отсутствии долгов по услугам ЖКХ.

- Поквартирная карточка с указанием всех зарегистрированных на реализуемой жилплощади лиц.

- Согласие супруга (при наличии) на проведение сделки.

- Выписка из ПФР о наличии средств на счете и сертификат, если при покупке используют средства маткапитала.

При задействовании заемных средств потребуются соответствующие договоры с кредиторами, а целевых выплат/бюджетных средств – документы на право их использования.

Этапы оформления

Если гражданин решил без вмешательства специалистов осуществить сделку купли-продажи, ему все же желательно получить предварительную консультацию юриста.

Порядок приобретения квартиры:

- Самостоятельный процесс следует начинать с проверки чистоты сделки. Нужно требовать от продавца всю необходимую документацию. Главное на этом этапе – удостовериться в отсутствии обременений. В этом помогут выписка из Росреестра, обращение в ФССП и к нотариусу. Лучше все проверки осуществить параллельно. Такие действия пусть не на 100%, но существенно обезопасят покупателя.

- Второй этап – составление предварительного договора с собственником и сбор требуемой документации. На этом этапе желательно обратиться к профессиональному юристу для консультации, особенно если договор планируется составлять с дополнительными условиями.

- Следующий шаг – обращение к нотариусу, который проверит всю документацию, составит окончательный текст договора и заверит сделку.

- Завершающий этап – обращение в Росреестр с заверенным договором. Здесь сделку зарегистрируют и новому владельцу предоставят свидетельство о праве собственности.

Читайте также:

Как выписаться из квартиры через МФЦ

Приобретение жилья: новостройка или «вторичка»

Заключение

Договор о приобретении жилья оформляется в несколько этапов. Они немного варьируются в зависимости от вида сделки. При самостоятельной покупке важный этап – проверка юридической чистоты приобретаемого жилья. Если заключается договор ипотечного кредитования, эту функцию возьмут на себя юристы банка.

В процессе будет задействовано большое количество документов. Потребуются они на стадии проверки, на этапах подписания договоров и регистрации. Перечень варьируется в зависимости от этапа отчуждения и вида сделки.

Как проверить документы при покупке квартиры — Вторичное жильё

Какие бывают документы

При покупке квартиры на вторичном рынке большую часть документов должен предоставить продавец. Всё, что потребуется, можно разделить на два пакета. Первый — обязательные бумаги, необходимые для заключения сделки, второй — те документы и выписки, которые лучше запросить, чтобы обезопасить себя от мошенничества. От самого покупателя для заключения сделки не требуется ничего, кроме паспорта и денег.

Всё, что потребуется, можно разделить на два пакета. Первый — обязательные бумаги, необходимые для заключения сделки, второй — те документы и выписки, которые лучше запросить, чтобы обезопасить себя от мошенничества. От самого покупателя для заключения сделки не требуется ничего, кроме паспорта и денег.

Лучше всего поручить работу по проверке документов профессиональному риелтору или юристу. Опытный специалист поможет вам защитить себя от мошенников и свести к минимуму любые риски — особенно, если ваша сделка «альтернативная», то есть в сделке участвует несколько квартир.

Обязательные документы

Сначала проверьте «обязательные» документы собственника.

Правоустанавливающие документы на квартиру. Это — свидетельство о государственной регистрации права и другие документы, подтверждающие права собственника на квартиру (договор купли-продажи, свидетельство о праве на наследство и т. д.). Иногда такие документы нужно проверять ещё тщательнее. Например, если квартира была приобретена по договору ренты или договору дарения не между родственниками. Если договор дарения заключен не между родственниками, нужно выяснить, почему, и не скрывается ли за этим на самом деле купля-продажа. Если да, то такая сделка будет считаться незаконной и может быть оспорена.

Например, если квартира была приобретена по договору ренты или договору дарения не между родственниками. Если договор дарения заключен не между родственниками, нужно выяснить, почему, и не скрывается ли за этим на самом деле купля-продажа. Если да, то такая сделка будет считаться незаконной и может быть оспорена.

С осторожностью стоит относиться к унаследованным квартирам. Чем больше времени прошло с момента открытия наследства — тем лучше, так как потенциальным наследникам, которые в наследство не вступили, будет сложнее восстановить сроки принятия наследства и претендовать на него.

По закону, претендовать на наследство можно в течение 5 лет с момента, когда потенциальный наследник узнал о смерти родственника. Доказать, когда именно этот момент наступил, — сложно. Поэтому предпочтение обычно отдаётся вариантам со «старым» наследством.

Единый жилищный документ. В нём — полная информация о квартире и зарегистрированных (то есть прописанных) жильцах. Такой документ можно получить в МФЦ, в идеале — вместе с собственником, если он не против вашего присутствия, чтобы удостовериться в подлинности бумаги. Если вы покупаете квартиру в Подмосковье или регионах, с получением единого жилищного документа могут возникнуть трудности. Тогда попросите продавца предоставить вам выписку из домовой книги, чтобы узнать, кто прописан в квартире, и справку об отсутствии задолженностей по коммунальным платежам.

Выписка из ЕГРН. По ней вы сможете понять, кто владеет квартирой, и есть ли на квартире обременения и аресты. В выписке также указано, на основании чего собственник владеет квартирой (договора купли-продажи, дарения, ренты и т. д.)

Справка о дееспособности продавца. Этот документ подтверждает, что собственник не стоит на учёте в наркодиспансере и психоневрологическом диспансере. Если продавец вызывает подозрения (например, ведет себя неадекватно или пьёт) или это пожилой человек, то к справке должно прилагаться обязательное освидетельствование психиатром на сделке. Можно найти нотариуса, который сделает видеозапись сделки, и настоять на этом. Эту услугу предлагают не все нотариусы, возможно, некоторые даже не знают о такой возможности, поэтому специалиста, который делает видеозаписи, придётся поискать.

Пример справки ПНД

Нужно понимать, что если собственники квартиры, которую вы хотите купить, — пожилые люди, инвалиды, находящиеся на попечении, люди, недавно унаследовавшие квартиру, — риски по вашей сделке возрастают. Например, могут вдруг появиться наследники, ранее на квартиру не претендовавшие. Хорошие новости: такие квартиры обычно продают дешевле, потому что даже при полном соблюдении собственниками закона, покупатели часто обходят их стороной из-за возможных рисков. Скидка в среднем составляет 10–15%, по сравнению с аналогичными вариантами «без риска».

Всегда подписывайте документы только с собственником лично. Не стоит заключать сделку, если кто-то из собственников служит в армии, сидит в тюрьме, живёт за границей или «очень занят». Если квартиру продают по доверенности, лучше не соглашаться на сделку и найти другой вариант. Доверенность можно отозвать, а сделку по ней оспорить. В самом плохом случае вы останетесь и без денег, и без квартиры.

|

1. Инвестконтракт В нем прописываются условия строительства жилого комплекса. Там же указываются обязательства компании, выполнение которых необходимо для введения дома в эксплуатацию. В этом документе обозначаются и объемы социальной нагрузки, сроки выполнения обязательств. Большая социальная нагрузка может стать препятствием в передаче недвижимости покупателю. При оценке собственного положения учитывайте состояние финансов застройщика. 2. Проектная декларация Ее размещают на сайте или предоставляют по вашему требованию. В ней содержатся реквизиты документа, устанавливающего права собственности на объект недвижимости, информация о собственнике участка земли, на котором ведется строительство. Также в декларации указывается кадастровый номер, данные о сроках ввода ЖК в эксплуатацию, общие сведения о строящемся объекте, информация о финансовом положении компании и рисках, которые могут возникнуть при заключении договора. 3. Проектная документация Содержит основную информацию об архитектурных особенностях объекта недвижимости, принятых застройщиком функционально-технологических решениях, конструктивных особенностях. 4. Разрешение на строительство Подтверждение соответствия проектной документации основным требованиям, изложенным в градостроительном регламенте. Обратите внимание: эта бумага оформляется на то же юридическое лицо, что и остальные. 5. Свидетельство о собственности на землю Документ, разрешающий использование земельного участка для многоквартирной застройки (возведения многоэтажного жилого комплекса). Может содержать сведения о том, что земля находится в аренде у компании. Не покупайте недвижимость в ЖК, расположенном на территории заповедников, заказников или других природоохранных зон – такой дом может пойти под снос. 6. Поручительство (договор с СК) С 2015 года этот документ – в числе обязательных. Каждый застройщик должен заключить соглашение со страховой организацией. Если его объявят банкротом, поручитель выплатит покупателю компенсацию в полном объеме. Страховка от приличной фирмы говорит о надежности компании. При регистрации ДДУ необходимо не только проверить статус СК, но и произвести оценку предоставленных обеспечительных мер, проверить условия заключаемого договора. 7. Выписка из ЕГРП Из этого документа вы узнаете, кто является собственником земли, увидите, кто приобрел жилплощадь в строящемся ЖК (при покупке квартиры по договору долевого участия). Для получения выписки необходимо заплатить госпошлину – 400 р. 8. Регистрационные и учредительные бумаги Вам нужно сверить номер в налоговой, ОГРН и адрес юридического лица – в идеале вся информация должна совпадать. И разрешение на строительство, и земельный участок должны быть оформлены на застройщика. Часто на квартирах зарабатывает не только компания – возникает риск приобретения недвижимости от мошенников. Сведения можно проверить, подняв выписки из ЕГРЮЛ, ЕГРН. Не забывайте, что оплата по заключенному соглашению должна быть произведена после регистрации договора долевого участия и на реквизиты компании, а не третьих лиц. 9. Баланс (за 3 года) Проверьте прибыль, убытки, сравните дебиторскую и кредиторскую задолженности. Если чаша весов склоняется в сторону убытков, застройщику может не хватить средств для завершения возведения объекта. 10. Форма договора В соглашении должны быть перечислены условия сделки с компанией. С 2004 года покупка недвижимости возможна по договору долевого участия. Остальные формы (например, вексельные схемы) не так надежны – все они могут расцениваться как попытка застройщика обойти закон. 11. Допуск СРО (разрешение на строительство, подтверждающее соответствие жилья требованиям нормативных документов) Возведение жилых домов без такого допуска станет причиной привлечения застройщика к административной ответственности. Обращаем внимание на срок действия свидетельства о допуске. 12. Заключение проектной документации Проверяем факт проведения государственной экспертизы, соответствие документации основным требованиям. |

1. Правоустанавливающие документы В их число могут входить свидетельство о праве на наследство, договор о передаче квартиры в собственность, дарения и купли-продажи недвижимости (ДКП). Во всех этих бумагах должно подтверждаться право владения продавца квартирой. Если в соглашении фигурирует иное лицо, необходимо выяснить, на каком основании продается жилплощадь. 2. Выписка из ЕГРП Поможет проверить сведения о принадлежности объекта недвижимости лицу, заключающему договор купли-продажи. 3. Нотариальная доверенность Необходима в том случае, если собственник квартиры совершает сделку опосредованно – через своего представителя (например, родственника). 4. Нотариально заверенное согласие на продажу Потребуется, если недвижимость – совместно нажитое имущество супругов. При отсутствии данного документа одна из сторон может оспорить решение другой в судебном порядке. 5. Выписка из домовой книги В ней фиксируется история жилплощади с указанием лиц, на ней зарегистрированных. Покупая недвижимость, в которой прописан отсутствующий на данный момент человек, вы рискуете потерять квартиру при появлении жильца. 6. Справка о переходе прав на объект недвижимости Поможет узнать, кто и когда имел права собственности на квартиру. При сопоставлении сведений из этого документа и выписки из домовой книги можно выяснить, была ли проведена по всем правилам приватизация, не ущемлялись ли права несовершеннолетних и т.д. 7. Справки, подтверждающие отсутствие долгов по ЖКХ Исключением является случай, когда покупатель согласен на приобретение жилплощади с задолженностью – часто цена на такую недвижимость снижается продавцом. 8. Паспорт собственника Необходимо проверить его подлинность, убедиться в отсутствии на его страницах поправок и подчисток. |

Документы при покупке квартиры в 2021 году: вторичка, новостройка, ипотека

Документы при покупке квартиры имеют первостепенное значение. Без тщательного подготовленного пакета документации провести сделку законным путем невозможно. Любая ошибка в документации в будущем может стать причиной для оспаривания законности купли-продажи.

Покупка квартиры на вторичном рынке

Если вы уже выбрали квартиру, то имеет смысл заключить с продавцом предварительный договор купли-продажи и внести задаток. Это убережет вас от риска потерять данный объект из-за более расторопных покупателей, ведь в противном случае продавец будет обязан вернуть не только задаток, но и заплатить штраф.

Существенными условиями такого предварительного договора являются:

- Паспортные данные всех участников купли-продажи.

- Фактический адрес проживания каждой стороны.

- Точное описание характеристик и адреса квартиры.

- Срок, в течение которого должен быть подписан основной договор купли-продажи.

- Цена покупки и размер задатка.

- Срок, в течение которого продавец обязан вернуть залог, если сделка не состоялась, а также штрафные санкции.

- Срок в течение которого продавец обязан выписать из квартиры всех жильцов и забрать свое имущество.

В основной перечень документации, требующейся для заключения основного договора купли-продажи квартиры на вторичном рынке, входят:

- Сама купчая. Ее обычно доверяют составлять юристу, либо риелтору. Именно этот документ позднее подается в Росреестр для регистрации.

- Паспорта сторон.

- Выписка из ЕГРП, подтверждающая право собственности продавца на данную квартиру. В ней указан собственник, площадь квартиры и ее адрес, а также обременения (например, квартира в залоге у банка из-за ипотеки).

- Справка об отсутствии задолженности по оплате ЖКУ.

- Справка об отсутствии задолженности по оплате налогов.

- Техпаспорт.

- Домовая книга. В идеале на момент сделки в квартире не должно быть прописанных лиц. А если таковые имеются, следует убедиться, что препятствий для их выписки нет.

- Разрешение органа опеки и попечительства на сделку, если в квартире зарегистрирован несовершеннолетний (или является совладельцем).

- Документ, на основании которого собственник получил право на данную квартиру (купчая, завещание, дарственная и т.д.).

Покупка новостройки

Еще до покупки строящегося жилья, будущему дольщику стоит убедиться в наличии у компании-застройщика следующей документации:

- Инвестиционный договор. Именно в нем указано: сколько квартир будет в доме, кто является покупателем, сколько квартир остается свободными на текущий момент.

- Проектная декларация. В ней обязательно имеется план будущего расположения всех квартир на этажах, а также объектов внутренней и внешней инфраструктуры.

- Технические документы. В них отражается информация о фундаменте строения, инженерных коммуникациях.

- Разрешение на строительство. Здесь очень внимательно нужно проверить – кому оно выдано: тому ли юридическому лицу, с которым вы ведете переговоры о покупке новостройки.

Поскольку многоэтажка не висит в воздухе, а строится на определенном земельном участке, стоит поинтересоваться и вопросом прав застройщика наданную землю. У него могут быть: договор покупку земли под застройку, либо договор долгосрочной аренды, заключенный с местным муниципалитетом.

Если же дом уже отстроен и даже введен в эксплуатацию, то покупателю стоит проверить следующие документы:

- Выписка из ЕГРП, подтверждающая наличие у застройщика прав на данную землю или договора аренды.

- Поэтажный план здания и экспликация.

- Договор на продажу заинтересовавшей покупателя квартиры.

- Выписка из ЕГРЮЛ, подтверждающая существование данного юридического лица.

- Акт приема-передачи квартиры в новостройке.

Коль скоро все документы у застройщика в порядке, можно переходить к совершению сделки, с той разницей, что со стороны продавца выступает не физическое лицо, а юридическое, поэтому вместо паспорта оно представляет свое свидетельство о регистрации.

Покупка квартиры в ипотеку

Главное отличие сделку купли-продажи квартиры, совершаемой в ипотеку, заключается в отсутствии у покупателя необходимой суммы. Недостача покрывается заемными средствами банка, который в залог принимает приобретаемое жилье. С момента заключения кредитного договора (ипотечного договора) квартира поступает в залог к банку, поэтому покупатель становится собственником с ограничением, пока не погасит полностью задолженность перед банком-кредитором.

Чтобы рассчитывать на одобрение заявки на выдачу ипотечной ссуды, будущему заемщику стоит заранее подготовить целый пакет документов, подтверждающих его благонадежность и платежеспособность:

- Копия паспорта, в которой проставлена постоянная регистрация в данном населенном пункте.

- Справка с места работы, в которой подтверждено официальное трудоустройство сроком от 6 месяце и более, а также размер ежемесячной оплаты труда.

- Положительная кредитная история. В данном случае лучше показать, что ранее оформлявшиеся кредиты были погашены в срок без штрафных санкций.

- Справка из психоневрологического диспансера, подтверждающая вашу дееспособность.

- Справка из УВД об отсутствии за вами судимости.

- Мужчины предъявляют военный билет, так как его отсутствие – основание для отказа в выдаче ипотечной ссуды. При этом, получившие отсрочку по уважительной причине также не пользуются доверием банков.

- Если привлекаются созаемщики или поручители, то на каждого из них необходимо подготовить аналогичный пакет документов.

Это далеко не все, что потребуется предъявить банку для одобрения ипотечной ссуды. Так, если вы решаете купить квартиру у застройщика, не входящего в перечень аккредитованных данным банком, то его благонадежность потребуется доказать следующими документами:

- Срок, в течение которого данная строительная организация успешно работает на рынке. Банки требует не менее 5 лет.

- Справка о соответствии оценочным нормативам финансовой устойчивости (составляется, согласно ФЗ №214).

- Отсутствие задержек в сдаче очередей строительства за истекшее время.

- Наличие нескольких (более 2-3) успешно сданных в эксплуатацию объектов недвижимости.

- Справка об отсутствии инициированной процедуры банкротства или решения о ликвидации.

Для совершения сделки ипотечного кредитования заемщику потребуется собрать несколько дополнительных документов и предъявить их банку:

- Договор страхования. Некоторые банки требуют страховать жизнь и здоровье заемщика, чтобы не рисковать потерять деньги из-за его болезни или смерти. Но перечень страховых случаев может быть значительно шире. Так, ФЗ №214 требует страховать объект ипотеки.

- Оценка. Банк должен в точности знать, сколько в данный момент стоит данная квартира на рынке недвижимости. Оценку может провести только компания, являющаяся членом СРО.

- Подтверждение платежеспособности. Это могут быть данные о наличии сбережений на счету в каком-либо банке, поступления от продажи авторских прав, алиментные выплаты и т.д.

Сделка купли-продажи в ипотеку существенно сложнее по своему характеру и по числу документации, поскольку участников фактически не двое (покупатель и продавец), а трое – ведь банк тоже участвует, а в случае, если заемщик не сможет погасить долг, именно банку перейдет право собственности на эту квартиру.

Минимальная сумма кредита | 500 тыс. ₽ |

Максимальная сумма кредита | — 30 млн ₽ — для объектов, расположенных в Москве, Московской области, Санкт-Петербурге и Ленинградской области. |

Срок кредита | от 3 до 30 лет |

Процентная ставка, годовых | от 7,89% * |

Первый взнос | от 10% до 80% от стоимости приобретаемой квартиры |

Способы расчетов с продавцом | — аккредитив |

Погашение кредита | ежемесячно, равными платежами |

Надбавки к процентной ставке | +3% — при условии отсутствия комплексного страхования |

Комиссии | отсутствуют |

10 документов продавца, которые могут потребоваться при покупке аренды

После подписания договора купли-продажи самое время приступить к ознакомлению с документами. Если вы покупаете дом на одну семью, который в последнее время не сдавался в аренду, количество документов, которые вы получите, может быть минимальным. Однако, если вы покупаете дом в аренду, многоквартирную недвижимость или коммерческое здание, вам, скорее всего, придется многое пересмотреть.

Как я упоминал в начале этой главы, цель процедуры комплексной проверки — убедиться, что вы действительно покупаете то, что, по вашему мнению, вы покупаете.Хороший способ сделать это — проверить документы. Продавец может заявить, что налог на недвижимость составляет 1500 долларов в год, но как вы узнаете наверняка, если не проведете расследование? Они могут сказать, что недвижимость сдается за 675 долларов в месяц, но как вы узнаете, если вы не сделаете чек, чтобы подтвердить это?

Ниже приводится список документов, которые вы можете получить от продавца. Имейте в виду, что не все из них будут использоваться в каждой ситуации, потому что это во многом зависит от типа недвижимости, которую вы покупаете.Однако я перечислю здесь наиболее распространенные возможности, чтобы вы знали, на что обращать внимание.

10 документов продавца, которые могут потребоваться при покупке аренды

1. Раскрытие информации продавцом

Большинство штатов, если не все, требуют, чтобы продавец раскрыл все известные дефекты собственности перед ее продажей. Поэтому в большинстве сделок, которые вы совершаете с помощью агента по недвижимости, продавец предоставляет вам кучу форм, в которых он перечисляет все, что может быть не так с недвижимостью.Вам следует внимательно прочитать этот документ, чтобы сразу же узнавать обо всех проблемах с недвижимостью, о которых знал владелец. Конечно, большая лазейка здесь в том, что владелец должен знать о проблемах, поэтому это не должно заменять ваше собственное расследование состояния собственности.

2. Налоговые декларации продавца

Один из самых действенных инструментов, который вы можете использовать для определения достоверности финансовых показателей собственности, — это налоговые декларации продавца. Скорее всего, продавец не сделает так, чтобы недвижимость выглядела излишне «плюшевой» для IRS, поэтому налоговые декларации, вероятно, будут наиболее точным представлением о том, как на самом деле работает недвижимость.Чтобы получить их, просто попросите их! Обратите внимание на любые расхождения между поданными налоговыми декларациями и финансовой информацией, предоставленной продавцом, но также осознайте разницу между агрессивным списанием налогов и обманом. Если вы обнаружите несоответствия между предоставленными в них числами и числами в налоговых декларациях, вам стоит вникнуть в это подробнее.

Связано: 4 практических способа сохранить все документы о недвижимости в порядке

3.Текущая аренда

Если это уже существующая арендуемая собственность, обязательно раскопайте договор аренды с помощью тонкой расчески. В конце концов, аренда идет с

собственностью, так что аренда между продавцом и их арендатором станет договором аренды между вами и арендатором. Обязательно обратите особое внимание на арендную ставку, срок действия договора и любые особые нестандартные условия, прописанные в договоре аренды.

Вы не хотите обнаруживать после покупки собственности, что они арендовали 20 лет за 1 доллар в месяц!

4.Текущая арендная плата

Список арендной платы — это список всех текущих арендаторов, их суммы арендной платы и другая информация (например, дата въезда и продолжительность срока аренды). По сути, это краткое изложение того, что вы, надеюсь, найдете в их договорах аренды, но все равно перепроверьте это. Убедитесь, что в сумме цифры соответствуют тому, что, по вашему мнению, должно быть.

5. Сертификаты арендатора Estoppel

Если вы покупаете недвижимость, которая уже сдана в аренду, и особенно если вы покупаете недвижимость с несколькими квартирами, я настоятельно рекомендую получить свидетельства об эстоппеле от всех нынешних арендаторов.Свидетельство об эстоппеле — это просто форма, которую заполняет существующий арендатор, чтобы вы знали, каковы условия его текущего договора аренды. Это может помочь вам убедиться, что продавец не изменил договор аренды без ведома арендатора или не создал фальшивый, чтобы доход казался выше (поверьте мне, такое бывает!).

6. Налоговый счет за текущий год

Убедитесь, что сумма налога, с которой вы использовали свои числа, является действительной налоговой накладной. Обычно вы можете проверить это онлайн в офисе местного эксперта.

7. Последние счета за коммунальные услуги

Коммунальные услуги — основная статья расходов на недвижимость, поэтому убедитесь, что числа, которые вы использовали для домашнего задания по математике, точны. Либо попросите конкретные счета, либо позвоните в местные коммунальные предприятия и получите информацию прямо из источника. Также проверьте, кто за какие коммунальные услуги платит, особенно если вы покупаете многоквартирную недвижимость, и всегда проверяйте, все ли счета за коммунальные услуги оплачены. Когда я впервые начал инвестировать в недвижимость, через несколько дней после закрытия я обнаружил, что предыдущий владелец не оплатил счет за мусор на 400 долларов, и теперь долг принадлежит мне.Теперь я проверяю, чтобы все счета были оплачены перед закрытием!

8. Залог

Если недвижимость уже сдана в аренду, убедитесь, что вы проверили сумму залога, чтобы гарантировать, что вам выдадут правильные наличные при закрытии сделки.

9. Недавнее или текущее обслуживание объекта недвижимости

Опять же, это наиболее полезно, когда недвижимость уже сдана в аренду. Вы захотите получить хорошее представление о том, какие работы были недавно завершены на участке, а что еще нужно сделать.Это также может помочь вам определить, просто ли владелец откладывает техническое обслуживание, чтобы расходы казались меньше, чем они есть на самом деле.

Связано: Заявка на получение ссуды: полный контрольный список документации, необходимой инвесторам для утверждения

10. Документы ТСЖ

Если собственность находится в ведении ТСЖ, вам необходимо ознакомиться с декларацией ТСЖ о ковенантах, условиях и ограничениях, обычно именуемой CC&R.Этот документ объясняет все, что вы можете и не можете делать в соответствии с ТСЖ. Например, инвестор, с которым я недавно разговаривал, сказал мне, что он купил квартиру в Чикаго, но через несколько месяцев узнал, что ТСЖ не разрешает использовать эту собственность в качестве сдачи в аренду! Не попадайтесь в эту ловушку. Просмотрите CC & R!

Вы также можете просмотреть другие документы, в зависимости от собственности и правил или обычаев региона, в котором вы совершаете покупку. Я просто не мог перечислить все возможные документы! Важно помнить следующее: все проверяйте.

Какие документы я пропустил?

Комментарий ниже!

Путеводитель инвестора — Multifamily.loans

Перед покупкой многоквартирной собственности важно определить, как долго вы планируете ее удерживать. Коммерческие и многосемейные инвесторы обычно выбирают одну из двух стратегий: краткосрочную стратегию добавления / исправления и переворота или долгосрочную стратегию покупки и удержания. Краткосрочные инвесторы обычно надеются купить собственность, внести улучшения и корректировки, которые могут увеличить чистый операционный доход (NOI) собственности, и перепродать собственность с целью получения прибыли в течение 1-5 лет.Напротив, инвесторы, занимающиеся покупкой и удержанием, обычно планируют сохранить собственность в течение длительного времени, скажем, 20-30 лет, при этом получая годовой доход, который она обеспечивает. После этого они могут продать имущество или, в некоторых случаях, передать его своим наследникам.

Хотя запланированный период владения может меняться в зависимости от предпочтений инвестора или рыночных условий, по-прежнему важно создать надежную стратегию внедрения. Для инвесторов, которые знают, что они будут сидеть на собственности только в краткосрочной перспективе, такие вещи, как Необходимо учитывать штрафы за досрочное погашение (сборы за досрочное погашение кредита), а также то, брать ли ссуду с фиксированной, регулируемой или гибридной ставкой.Напротив, долгосрочные инвесторы, покупающие и держащие акции, обычно меньше заботятся о штрафах за досрочное погашение и, когда это возможно, будут искать более долгосрочные ссуды с фиксированной ставкой. Хотя как краткосрочные, так и долгосрочные периоды владения могут быть прибыльными, если вы инвестируете с одним или несколькими партнерами, вам нужно убедиться, что все понимают, когда следует продавать собственность. Например, инвестору, который хочет перевернуть собственность за 18 месяцев, вероятно, не следует инвестировать с партнером, который хочет, чтобы их внуки унаследовали их долю в собственности.

Стратегии создания добавленной стоимости при инвестировании в квартиры

Во многих случаях инвесторы, впервые инвестирующие в квартиры, захотят найти недвижимость, которая нуждается в значительном улучшении, будь то физическая модернизация или более качественное управление. Эти свойства обычно называют «добавленной стоимостью». Например, инвестор может захотеть приобрести квартиру, заменить управляющую компанию, модернизировать квартиры, повысить арендную плату и использовать другие методы для сокращения затрат и увеличения прибыльности.

Кроме того, владельцы могут пожелать, чтобы арендаторы платили за собственный кабель (если он уже оплачивается зданием), а также за большую долю своих коммунальных услуг. Другие возможности создания добавленной стоимости включают поиск новых дополнительных источников дохода для вашей собственности, таких как торговые автоматы, складские помещения или новые парковочные места. Для менее интенсивных сделок с добавленной стоимостью, требующих лишь незначительного капитала, инвесторы могут выбрать самофинансирование ремонта. Однако для более крупных сделок с добавленной стоимостью, требующих значительного ремонта или восстановления собственности, инвестор может захотеть получить дополнительное финансирование.

Выбор места

Старая пословица «местоположение, местоположение, местоположение» одинаково верна как для многоквартирной недвижимости, так и для дома на одну семью. Независимо от того, где вы решите инвестировать в квартиру, чрезвычайно важно быть уверенным в выборе места. Прежде чем выбрать место, инвестор должен ознакомиться с информацией о районе, включая:

Данные о занятости и экономике

Экономическое состояние местных работодателей (особенно для небольших рынков)

Тенденции роста населения и населения

Данные о преступности и безопасности

Поскольку для того, чтобы квартира стала прибыльной инвестицией, очень важно повышать ее стоимость с течением времени, инвесторам следует обратить внимание на рынки, на которых стоимость, вероятно, значительно вырастет в течение ожидаемого периода владения недвижимостью.Например, инвестор с горизонтом в 3-4 года может быть готов заплатить больше за многоквартирный дом в районе, где в настоящее время растут затраты. Напротив, инвестор с 20-летним горизонтом может искать недвижимость по более низкой цене в районе, который, по всей видимости, готов к росту в течение следующих 5-15 лет. Хотя невозможно предсказать будущее, создание ряда обоснованных рыночных предположений может помочь сузить вероятные возможности. Со временем это означает снижение рисков — и более высокую потенциальную прибыль.

Инвестиции рядом с вашим домом

Хотя покупка многоквартирной собственности рядом с вашим нынешним домом не обязательно идеальна, это может иметь определенные преимущества. Во-первых, вы, вероятно, уже знакомы с местным рынком, поэтому вы можете знать то, чего не знают другие инвесторы, что дает вам определенное преимущество. Кроме того, вам будет проще лично контролировать свою собственность, если вы живете поблизости, что делает вещи более удобными, особенно если вы сами управляете имуществом.

Поиск маклера по продаже коммерческой недвижимости

Большинство людей, покупающих дом на одну семью, будут делать это через агента по недвижимости; Точно так же большинство инвесторов, покупающих многоквартирный дом, захотят работать с брокером по коммерческой недвижимости.Хороший коммерческий брокер может помочь вам определить качественные квартиры в вашем районе, будет хорошо разбираться в основах инвестирования в недвижимость и, возможно, даже сможет помочь вам договориться о цене продажи. Хотя обращение к брокеру обычно облегчает процесс поиска здания, это не единственный способ. Вы также можете напрямую связаться с владельцами многоквартирных домов в вашем районе, чтобы определить, заинтересован ли владелец в продаже. Это может быть случайный процесс, но таким образом вы можете найти скрытый драгоценный камень, особенно если продавец хочет быстро избавиться от собственности из-за внешних обстоятельств.

Поиск брокера по коммерческой / многоквартирной ссуде

Если вы собираетесь использовать ссуду для покупки многоквартирного дома, возможно, вы захотите работать с брокером по многоквартирному ссуду и / или консалтинговой фирмой. Хотя каждый индивидуальный инвестор решает, хотят ли они использовать брокера или обратиться к кредитору напрямую, использование опытного посредника может иметь множество преимуществ, особенно для новых заемщиков. Хороший консультант может использовать свой опыт и отношения, чтобы помочь вам выбрать лучший вариант финансирования для вашей индивидуальной ситуации и целей.Они также могут помочь с более обременительными и запутанными аспектами процесса подачи заявки на коммерческий кредит, такими как документация и отчеты сторонних организаций, а также поиск сделки с несколькими кредиторами, чтобы добиться лучших условий для заемщика.

Это особенно касается многоквартирных займов Freddie Mac, Fannie Mae и HUD, поскольку эти займы обычно включают более сложную документацию и процесс подачи заявки. Консультационные фирмы по вопросам долга обычно взимают от 0,75% до 2% от общей суммы кредита, что может показаться большой суммой, но, по нашему опыту, в целом это отличное вложение.Конечно, это то, что мы делаем, поэтому у нас может быть некоторая предвзятость, но, по правде говоря, получение правильного кредита может значительно сэкономить вам на выплатах процентов, штрафах за досрочное погашение, затратах на рефинансирование и других сборах в течение срока ваших инвестиций. .

Право на получение многоквартирной ссуды

Как мы уже упоминали ранее, подавляющее большинство многоквартирных домов приобретается в ссуду. Долг увеличивает кредитное плечо, а это означает, что чем меньше денег вам нужно вложить, тем большую относительную прибыль вы получите от инвестиций.Подумайте об этом так: вы бы предпочли вложить 4 доллара и получить 8 долларов позже, или вы бы предпочли положить 1 доллар и получить те же 8 долларов позже? Большинство умных инвесторов выберут второй вариант, так как это означает, что они могут реинвестировать остальные 3 доллара в такие же прибыльные инвестиции. Хотя проценты и сборы могут сделать ссуды на квартиру дорогими (это означает, что ваши 8 долларов могут быть больше похожи на 6,50 долларов), с правильной ссудой инвесторы могут получить экспоненциально большую прибыль от собственности.

Однако, чтобы получить многоквартирный кредит, вам сначала нужно получить одобрение.Критерии утверждения варьируются в зависимости от кредиторов и типов ссуд, но в целом заемщикам необходимо иметь хороший кредит (обычно лучше 660+) и от 25 до 30% от общей суммы ссуды в качестве первоначального взноса. Кроме того, сама недвижимость должна иметь коэффициент покрытия долга или DSCR 1,25–1,30x. Это означает, что доход здания должен будет превышать годовое обслуживание долга как минимум на 25-30%.

Документация для подачи заявки на получение ссуды на квартиру

В процессе подачи заявки заемщикам также потребуется значительный объем документации, включая оценку и другие необходимые отчеты сторонних организаций.Заемщикам, как правило, придется оплачивать все это самостоятельно. Требуемая документация и отчеты обычно включают:

Оценка: Оценка пытается измерить текущую рыночную стоимость собственности. Как правило, он должен проводиться профессиональным оценщиком, имеющим в настоящее время лицензию в районе, в котором расположена недвижимость. Оценщики обычно используют комбинацию методов, в том числе:

Доходный подход, который оценивает стоимость собственности на основе ее дохода.

Подход сравнения продаж, который оценивает стоимость объекта недвижимости на основе недавних продаж близлежащих аналогичных объектов.

Затратный подход, который оценивает стоимость собственности на основе оценочной стоимости ее восстановления, плюс стоимость земли и минус любые амортизационные отчисления.

Оценка физических потребностей / Отчет о состоянии собственности / Технический отчет: В этом отчете рассматривается текущее состояние квартиры, чтобы определить, когда необходимо отремонтировать или заменить определенные компоненты.Это используется для расчета требуемых резервов замены, которые представляют собой средства, ежегодно откладываемые на ожидаемые будущие затраты на ремонт. Эти отчеты могут быть запрошены множеством квартирных кредиторов, но чаще всего они требуются для многоквартирных ссуд HUD и Fannie Mae / Freddie Mac.

Экологическая оценка фазы I: Экологическая оценка фазы I (ESA) исследует объект на предмет экологических проблем, таких как загрязнение, которые могут представлять угрозу для нынешних / будущих жителей или окружающего сообщества.ESAs фазы II и фазы III могут потребоваться, если при первоначальной оценке фазы I были обнаружены проблемы или свидетельства загрязнения. ESAs этапа I не всегда могут требоваться кредиторами, но часто требуются.

Отчет о праве собственности: Отчет о праве собственности гарантирует, что нет никаких юридических претензий на право собственности, которые могли бы заменить ваши собственные.

Обследование собственности: Обследование фиксирует границы собственности, а также определяет какие-либо сервитуты и / или другие проблемы с правом собственности, которые могут повлиять на использование собственности.Это не всегда требуется кредиторами, особенно если имеется отчет за последние несколько лет, однако это чаще требуется, когда известно, что существуют потенциальные проблемы с правом собственности.

Отчет о сейсморазведке: Обычно требуется только в районах, где часто случаются землетрясения, например в Южной Калифорнии.

Отчет о зонировании: Иногда может потребоваться, когда есть потенциальные проблемы или путаница в отношении статуса зонирования собственности.

Квартирные ссуды без права регресса

Прежде чем рассматривать отдельные типы ссуд, очень важно определить ссуду с регрессом или без регресса. Если ссуда является регрессом, кредитор может вернуть ваши личные активы, чтобы потребовать погашения неоплаченного долга. Например, в большинстве штатов домашняя ипотека полностью подлежит регрессу. Напротив, многие ссуды на коммерческую недвижимость не имеют права регресса, что означает, что кредитор может вернуть только определенное обеспечение по ссуде (т.е. многоквартирный дом) и не может преследовать личные активы заемщика, такие как их дом или автомобиль, для погашения долга заемщика. Однако почти все ссуды без права регресса сопровождаются стандартными исключениями «плохих парней», которые предусматривают, что если заемщик совершает определенные действия «плохих парней», например, намеренно вводит кредитора в заблуждение, ссуда становится финансовым инструментом с полным правом регресса.

Типы ссуд: HUD, агентские ссуды, банки и CMBS

Банковские ссуды — не всегда лучший вариант

Руководство для новичков по покупке многоквартирного дома

Это руководство содержит все, что вам нужно знать, чтобы купить многоквартирный дом, и решите, выгодно ли вам это вложение.

Большинству новых инвесторов покупка многоквартирного дома может показаться сложной задачей, выполнение которой слишком сложно или дорого. Раньше я сам так думал, пока не закрыл свой первый 12-ти квартирный дом, и понял, что весь процесс не так уж сильно отличается от процесса, который я уже изучил, чтобы купить меньшую арендуемую собственность. Самым большим преимуществом является масштаб: за одну покупку я смог удвоить свой портфель, при этом купив актив у многих арендаторов, чтобы снизить риск. нескольких пустующих единиц, наносящих ущерб моему денежному потоку.

Хотя входной барьер может показаться высоким, поскольку некоторые жилые комплексы действительно требуют первоначального взноса в размере 100 000 долларов и более, не все квартиры такие дорогие. Мы также обсудим несколько креативных вариантов финансирования, которые позволят вам приобрести квартиру. с первоначальным взносом, который намного меньше, чем вы могли подумать. В некоторых случаях вы действительно можете купить без уплаты денег.

Является ли покупка многоквартирного дома хорошей инвестицией?

При любых инвестициях важно учитывать доходность с поправкой на риск — сумму денег, которую вы можете надеяться заработать, несмотря на риск, который вы принимаете на себя.В целом, доходность многоквартирных домов с поправкой на риск высока, но она варьируется. для каждой отдельной собственности, обычно в зависимости от покупной цены, по которой вы можете купить квартиру.

Вкратце: многоквартирные дома в целом являются хорошими инвестициями, но не каждый индивидуальный многоквартирный дом является хорошим вложением. Потенциальные инвесторы должны проявлять осторожность при оценке собственности и принимать во внимание множество факторов, включая состояние собственности, цену по сравнению с другими аналогичными объектами, местные тенденции в области недвижимости, арендную плату илиСпрос на собственность в районе. Проще всего сделать это с помощью калькулятора арендуемой недвижимости, который позволяет прогнозировать прибыль, которую вы можете ожидать от покупки определенного жилого комплекса.

Однако людям всегда нужно место для жизни, и аренда квартиры часто является наиболее доступным вариантом жилья. В настоящее время в большинстве американских городов наблюдается нехватка доступного жилья, что является хорошим предзнаменованием для владельцев жилых комплексов, предлагающих доступное и среднее жилье. С другой стороны, в настоящее время строится большое количество новых роскошных квартир, и они первыми снизят арендную плату или освободятся, если экономика упадет.

Сколько обычно стоит покупка многоквартирного дома?

Средняя стоимость покупки многоквартирного дома действительно зависит от того, что вы определяете как многоквартирный дом. Если вы думаете о покупке дуплекса, триплекса или четырехуровневого и многоквартирного дома, то средняя стоимость резко снижается. На моем рынке я могу купить четырехэтажный дом с денежными потоками примерно за 100000 долларов, и, если бы я был готов жить в этой собственности, я мог бы использовать ссуду FHA и взломать дом, живя в одной из квартир всего за 3.На 5% ниже.

Банки профинансируют все, что составляет четыре единицы или меньше, с помощью жилищной ипотеки, и все, что превышает 4 единицы, вам понадобится коммерческая ссуда. Лично я провожу черту так же, как и банки, и считаю, что все 4 единицы под «малым». многоквартирный дом »и что-то большее, чем« многоквартирный комплекс ».

Квартирные комплексы могут стоить десятки миллионов долларов и более, если вы покупаете огромные многоэтажки с сотнями квартир. Тем не менее, есть середина небольших жилых комплексов, которые больше, чем 4plex, но все же достаточно доступны для большинства. инвесторы.

В таблице ниже показана средняя стоимость многоквартирного дома, которую вы можете ожидать. Обратите внимание, что более 50% всех многоквартирных домов было продано менее чем за 1 000 000 долларов за последние 12 месяцев.

| Значения и проданные цены (за последние 24 месяца) | США | ||

| Средняя цена за квадратный фут | $ 1,684 | ||

| Средняя цена продажи | $ 1,598251 | 238 400 долл. США | |

| Количество продаж | 329 305 | ||

| Количество продаж свыше 250 тыс. Долл. США | 160,131 | ||

| Число продаж свыше 1 млн долл. США | 46,669 | 7,659 | |

| Средняя общая сумма налога | 31 708 долл. США | ||

| Средняя оценочная стоимость | 758 959 долл. США | ||

| Средняя рыночная стоимость | 1 205 6960009024 Купить7Если вы думаете о покупке квартиры сложный, Умный может помочь. Мы сотрудничаем с лучшими агентами, специализирующимися на инвестиционной недвижимости по всей стране, от крупных брендов и местных брокерских компаний с самым высоким рейтингом. Агент, с которым мы свяжемся с вами, может помочь вам найти недвижимость как на рынке, так и вне его, а также проведет вас через весь процесс. Лучше всего то, что в штатах, где это разрешено, вы можете претендовать на возврат денежных средств в размере до 0,5% от стоимости покупки. При покупке на 750 000 долларов покупка с Clever может вернуть вам в карман 3750 долларов после закрытия! Найти агента бесплатно и нет никаких обязательств по продвижению вперед. Сколько денег можно заработать, владея жилым комплексом?Есть 4 основных способа заработать деньги, владея жилым комплексом:

Вы можете узнать больше о 4 способах получения дохода от недвижимости в нашем руководстве по инвестициям в недвижимость Когда дело доходит до того, сколько денег вы можете заработать от инвестиций в многоквартирные дома, это зависит от того, насколько велики ваши инвестиции. делать.Вообще говоря, вы можете рассчитывать на ставку капитализации от 4 до 10% при покупке квартиры. Плюсы вложения в многоквартирный дом

Минусы инвестирования в многоквартирный дом

12 шагов для покупки многоквартирного домаЕсли вы хотите купить многоквартирный комплекс — вы можете следовать этому руководству из 12 шагов:

Для более подробного объяснения вы можете прочитать наше подробное руководство о том, как приобрести инвестиционную недвижимость. Пример — покупка 12-квартирного домаКартинка выше не очень хороша, но, вероятно, это лучшая инвестиция, которую мы с партнером сделали на сегодняшний день.Это 12-квартирный комплекс, который мы с партнером купили несколько лет назад в необработанном виде и вернули его к жизни. Мы приобрели здание у инвестора, который недавно спас здание от заколки, но не сделал ничего большего. Блоки были в грубой форме и имели структурные проблемы, протекающие крыши, проблемы с канализацией и поврежденные интерьеры. Мы купили весь комплекс примерно за 270 000 долларов, или 22 500 долларов за дверь. В тот момент, когда мы закрылись, мы пригласили нашу команду и установили новые крыши, починили канализацию, переделали выверку и начали ремонт квартир по мере их освобождения (3 единицы были пустует, 2 жильца не платят).В течение следующего года мы завершили ремонт и повысили среднюю арендную плату с 550 до 650 долларов. По нашим расчетам, мы увеличили стоимость этого жилого комплекса более чем на 100%, как мы сейчас оцениваем. стоимость этой собственности — 600 000 долларов, а ремонт стоил всего около 130 000 долларов. Эта недвижимость теперь приносит нам денежный поток более 2000 долларов после покрытия всех наших расходов. 5 советов по покупке многоквартирного домаВы уверены, что жилой комплекс — правильное вложение для вас? Вот пять профессиональных советов, которые помогут сделать процесс покупки гладким. 1. Станьте партнером опытного агента по недвижимости.Когда дело доходит до покупки жилых комплексов, многие лучшие объекты недвижимости никогда не выходят на рынок и продаются агентами, имеющими связи со своими клиентами, которые, как они знают, могут закрыть. Если вы серьезно относитесь к покупке многоквартирного дома, вам нужен агент, ориентированный на инвесторов и имеющий доступ к множеству продавцов, которые хотят продать, но не хотят выставлять свою недвижимость на рынок. Если ты не уверен Где найти одного из этих агентов, Клевер может помочь. Свяжитесь с опытным агентом, чтобы купить квартируClever может подобрать вам лучших агентов, которые специализируются на квартирах! 2. Выберите тип недвижимостиСуществует довольно много разных типов многоквартирных домов: многоэтажные, средние, садовые и жилые, среди прочего. Обязательно оцените текущие тенденции в сфере недвижимости в вашем районе, прежде чем решать, какой тип покупать, поскольку популярность будет варьироваться. по регионам. Ваш агент по недвижимости может дать рекомендации, основываясь на том, что они видят в своей повседневной работе. Вам также необходимо решить, хотите ли вы новый жилой комплекс или тот, который потребует некоторого ремонта. Обычно можно найти более выгодные варианты, но они требуют больших временных затрат и внимательного отношения к недооцененной собственности. 3. Посетите несколько домов и сделайте свою домашнюю работуНе покупайте первое, что увидите. Изучите местный спрос, проведите осмотр, чтобы получить представление о состоянии дома, и посетите как можно больше объектов недвижимости. Соотношение арендаторов и собственников в регионе может быть хорошим индикатором вероятности успеха ваших инвестиций. Города, в которых арендаторов больше, чем собственников, будут иметь больший спрос на квартиры, поэтому обязательно изучите эту статистику, прежде чем совершать покупку. 4. Разберитесь в финансовом процессе и наберите номераЧтобы купить инвестиционную недвижимость, вам нужно будет внести 20% первоначальный взнос, а также вам нужно будет оплатить страхование, ипотечные платежи, расходы на техническое обслуживание и управление. , и маркетинговые расходы. Расходы на содержание могут существенно снизить вашу прибыль. Перед покупкой комплекса узнайте местные расценки на некоторые из наиболее распространенных ремонтов, таких как перекраска фасада здания и интерьера квартир на случай, когда арендаторы выйди. Убедитесь, что после всех этих затрат вы все равно будете в плюсе. Нет ничего хуже, чем владеть многомиллионным жилым комплексом, который ежемесячно теряет ваши деньги. 5. Выберите подходящего кредитораСуществует три распространенных типа ссуд для многоквартирных домов (не считая жилищных ссуд для зданий менее 4 единиц:

После того, как вы определились, какой тип ссуды подходит вам, начните исследовать предложения каждого отдельного кредитора. Каждый банк и кредитор разные, поэтому не забудьте изучить все возможные варианты. Небольшое повышение ставки может съесть вашу прибыль. Часто задаваемые вопросы о покупке многоквартирного домаГде найти многоквартирные дома на продажу?Работа с агентом по недвижимости — лучший способ найти многоквартирные дома для продажи.Они могут использовать свою профессиональную сеть и MLS для отслеживания новых объявлений и оповещения вас о подходящей недвижимости для продажи. Помимо агента по недвижимости, вы можете найти объявления в местной газете и в Интернете. Как вы оцениваете жилой комплекс?Есть три способа оценки многоквартирного дома: подход продаж, подход замены и подход дохода. Из них наиболее распространен доходный подход. Чтобы определить стоимость квартиры с использованием доходного подхода, начните с определения NOI.Умножьте ежемесячную арендную плату за единицу на количество квартир в здании и вычтите все эксплуатационные расходы. Затем разделите NOI на ставку капитализации, которая является общей для местоположения собственности. Вы можете узнать максимальную ставку, поговорив с агентами по недвижимости в вашем районе. В качестве примера: если NOI на собственности составляет 30 000 долларов, а максимальная ставка составляет 0,12, стоимость собственности составляет 250 000 долларов. Как вы финансируете многоквартирный дом?Чтобы профинансировать многоквартирный дом, вам необходимо найти кредитора, который предлагает ссуды с государственной поддержкой, ссуды для баланса банка или варианты краткосрочного финансирования.Ставки и максимальные суммы ссуды варьируются в зависимости от типа ссуды. По сравнению с жилым кредиторы недвижимости, кредиторы коммерческой недвижимости с большей вероятностью будут основывать решения о кредитовании на опыте заявителя инвестирования в недвижимость. Как я могу купить инвестиционную недвижимость без денег?В некоторых случаях продавцы готовы предложить продавцу финансирование для всей покупки или достаточно, чтобы покрыть первоначальный платеж с помощью коммерческого кредитора. Лично у меня было несколько продавцов, которые готовы были профинансировать наш первоначальный взнос на 3-5 лет, так что мы можем рефинансировать, но продавец еще не согласился на то, чтобы владелец профинансировал всю недвижимость. Статьи по темеВам также могут понравитьсяПокупка квартиры по ипотеке в Польше [рынок подержанных квартир]Вы живете и работаете в Польше? Вы решили купить квартиру или дом и вам понадобится ипотека ? Я покажу вам шаг за шагом, как выглядит весь процесс. Этот пост о покупке вторичного (подержанного) рынка , то есть когда вы покупаете полностью готовую недвижимость, которая уже была заселена.Если вы хотите купить недвижимость у застройщика ( первичный рынок ), перейдите на двойной пост: Новая квартира от застройщика и ипотечный кредит — за 7 шагов Это должно быть отправной точкой. Встретившись с ипотечным брокером, вы прежде всего узнаете, какова ваша доступность кредита, другими словами , сколько кредита вы можете получить , чтобы вы знали, какая квартира находится в пределах вашей досягаемости. Вам также следует знать , какой размер первоначального взноса вам необходимо внести и какие дополнительные расходы вы понесете в связи с предоставлением кредита и покупкой .Если у вас уже есть кредитная история в Польше, вам следует загрузить отчет BIK (Бюро кредитной информации) и посмотреть, какой у вас кредитный рейтинг. Чем раньше вы проверите доступность кредита, тем лучше. Однажды я встретил клиента, который уже подписал предварительный договор на покупку квартиры. Это была наша первая встреча. Оказалось, что ему не хватало финансовой доступности, и ему пришлось закрыть кредитную карту, а погашение карты было связано со значительными расходами, к которым он не был готов. Если бы мы встретились, например, двумя месяцами ранее, у него было бы больше времени, чтобы подготовить дополнительные деньги, и он избавил бы себя от неприятностей . Это всего лишь один пример. Если вы не пользуетесь услугами ипотечного брокера , вам нужно будет самостоятельно выделить несколько банков с лучшими предложениями, а затем пойти в каждый из них на встречу, чтобы проверить вашу кредитоспособность и получить всю необходимую информацию. Не торопитесь! Чем больше квартир вы увидите, тем лучше .Однако, прежде чем отправиться на экскурсию по квартире, вы обязательно начнете с Интернета. Otodom.pl , gratka.pl , OLX.pl — примеры сайтов с большим количеством предложений. Когда вы начнете сравнивать предложения, вы скоро поймете, что большую часть этих объявлений размещают агентов по недвижимости . Прежде чем агент покажет вам первую квартиру, он попросит вас подписать договор. Агент также подготовит и представит вам индивидуальные предложения с учетом ваших потребностей. Агент также поможет вам оформить документы , связанные со сделкой покупки, и проверит правовой статус собственности . Если вы не говорите по-польски и не знаете рынок, это может иметь для вас большую ценность. Сколько будет стоить нанять агента ? Ищите того, кто не взимает комиссию с покупателя. В противном случае вы можете рассчитывать, что комиссия будет в пределах 1-3% (помните, что вы можете договориться об этом). Если вы найдете предложение, в котором не участвует агент по недвижимости, вы должны знать, как самостоятельно проверить правовой статус собственности . Если вы уже нашли недвижимость своей мечты, мои поздравления. Вы можете перейти к следующему шагу. Подписывая с вами предварительный договор , продавец обязуется зарезервировать для вас недвижимость на определенный период, например 2 месяца. Это крайний срок , к которому вы и продавец должны встретиться в нотариальной конторе и подписать договор купли-продажи.

Могут быть заключены два типа предварительного договора: в форме обычного гражданско-правового договора или в форме нотариального акта . Соглашение в форме нотариального акта лучше защищает ваши интересы как покупателя, но вам придется оплатить услуги нотариуса. Когда вы держите подписанный предварительный договор в руке, вы можете подавать заявку на получение ссуды. Фактически, заявки, потому что большинство людей обращаются более чем в один банк.