Частый вопрос от новичков про ИП-пенсионеров и обязательные страховые взносы

Добрый день, уважаемые ИП!

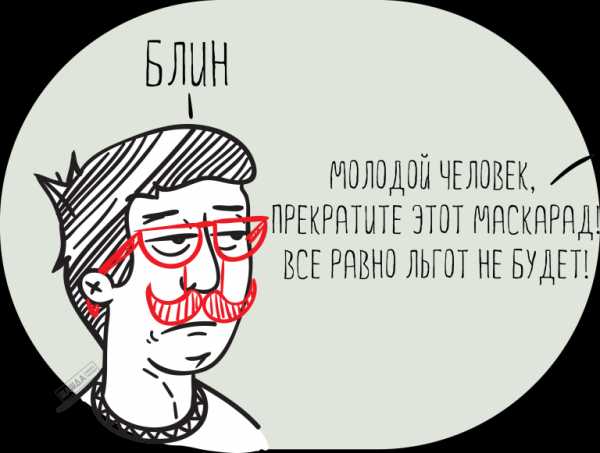

Получил недавно очередной комментарий от ИП-пенсионера, который задается вопросом о том, нужно ли ему платить обязательные взносы “за себя” на пенсионное и медицинское страхование. Мол, я уже пенсионер… какие еще такие пенсионные взносы?

Этот вопрос уже многократно обсуждался в комментариях как на моем блоге, так и на профильных форумах. Но все равно, как приходит пора их платить, то обязательно всплывает эта тема.

Поэтому, я решил написать эту небольшую заметку, чтобы каждый раз не отвечать на один и тот-же вопрос, который задается снова и снова =)

Вынужден огорчить ИП-пенсионеров, но платить обязательные взносы “за себя” придется. На данный момент никаких преференций для ИП на пенсии НЕ предусмотрено.

То, что ИП уже является пенсионером, не имеет никакого значения при расчете этих взносов.

https://dmitry-robionek.ru/calendar/kak-platit-ip-objazatelnye-vznosy-2017.html

А на что тогда повлияют эти взносы? Раз придется их платить?

По мере поступления обязательных взносов со стороны ИП-пенсионера его пенсия должна ежегодно пересчитываться. Скажу сразу, что я подробно не разбирался как именно происходит ежегодный перерасчет в таком случае, и советую сразу обратиться в свое отделение ПФР за разъяснениями.

А какая вообще положена пенсия для ИП?

Опять-же, не задавался еще таким вопросом, так как до пенсии еще далеко, а схема расчета может кардинально измениться. Но нашел на официальном сайте ПФР калькулятор, при помощи которого можно приблизительно прикинуть размер будущей пенсии ИП исходя из действующих правил.

http://www.pfrf.ru/eservices/calc/

Я посчитал два раза. И оба раза результат не привел меня в состояние экстаза =) Правда, на странице этого калькулятора написано, что результат носит оценочный характер и не является точным значением.

P.S. Все-таки решил более подробно разобраться с этим вопросом, следите за обновлениями блога.

Обновление. Недавно МинФин опубликовал новое письмо в котором опять настаивает, что ИП-пенсионеры должный платить взносы «за себя» № 03-15-05/50651 от 08.08.2017 года.

Новые статьи для ИП:

- МинФин опубликовало сводную таблицу регионов, где есть налоговые каникулы для ИП на УСН и ПСН

- Обновился список видов деятельности, по которым нужно уведомлять надзорные органы (указали новые коды согласно ОКВЭД-2)

Об авторе

Дмитрий Робионек

dmitry-robionek.ru

Уплачивает ли ИП-пенсионер страховые взносы в 2018 году

Граждане России привыкли к тому, что число их обязанностей перед государством и перед бюджетом в частности сокращается при достижении пенсионного возраста. Более того, в России пенсионерам полагается ряд пособий, призванных упростить жизнь пожилого человека. Зачастую индивидуальные предприниматели считают, что ИП-пенсионер страховые взносы не уплачивает. Однако, такой льготы действующее законодательство не предусматривает. Давайте разберемся, не делает ли закон исключения в отношении уплаты взносов «за себя» для каких-либо категорий ИП.

Должен ли уплачивать ИП-пенсионер страховые взносы

Чиновникам Министерства финансов неоднократно задавался вопрос относительно того, не логично ли позволить индивидуальным предпринимателям, вышедшим на пенсию, не уплачивать «за себя» страховые взносы в том случае, если у ИП не имеется наемных работников. И Минфин каждый раз отказывает в удовлетворении такой просьбы на том основании, что действующее законодательство не позволяет освобождать ИП от данной обязанности, поскольку это навредит бюджету страны.

Важно! Страховые взносы должны перечисляться предпринимателями с даты оформления статуса ИП и до даты исключения сведений о физическом лице как о предпринимателе из ЕГРИП.

Налоговое законодательство определяет четкий список плательщиков страховых взносов. В соответствии с федеральными законами, таковыми являются следующие граждане:

- Лица, которые производят денежные вознаграждения и выплаты физическим лицам (ИП, юридические лица, физические лица, не зарегистрированные в качестве ИП).

- Частные практики (адвокаты, нотариусы, медиаторы, патентные поверенные, оценщики, арбитражные управляющие и др.) и ИП – они обязаны совершать страховые взносы в Пенсионный Фонд и Фонд обязательного медицинского страхования на основании п. 1 ст. 430 НК РФ.

Важно! ИП обязаны уплачивать страховые взносы вне зависимости от вида деятельности, возраста, факта получения от предпринимательской деятельности доходов в расчетном периоде.

Ни одно положение НК РФ не указывает на необходимость освобождение ИП-пенсионеров от уплаты страховых взносов «за себя». Единственное, взносы можно не совершать в течение периодов, перечисленных в п. 1, 3, 6, 7, 8 ч. 1 ст. 12 Федерального закона от 28.12.2013 № 400-ФЗ «О страховых пенсиях». К таким периодам относятся (при условии наличия документов, доказывающих отсутствие в эти периоды деятельности):

- период осуществления ухода за ребенка;

- время несения военной службы.

Читайте также статью ⇒ “Страховые взносы ИП при перерегистрации“.

Должен ли уплачивать ИП-пенсионер страховые взносы, если он является инвалидом

Министерство финансов получало просьбы не только об отмене страховых взносов для ИП-пенсионеров в принципе, но и конкретно для ИП-инвалидов, в том числе вышедших на пенсию. В результате чиновниками было опубликовано Письмо от 25.05.2017 № 03-15-09/32244, в котором говорилось о том, что, если предприниматель, будучи инвалидом, не в состоянии осуществлять предпринимательскую деятельность и выполнять все требования закона, никто не обязывает его продолжать заниматься предпринимательством. Процедура регистрации ИП также носит заявительный характер, то есть, пока гражданин сам не пожелает зарегистрироваться в качестве ИП, никто не обяжет его пройти процедуру регистрации. Поэтому, если человек не готов осуществлять предпринимательскую деятельность, не обладает необходимым имуществом, не имеет предпринимательских способностей, не может определиться с видом деятельности или не обладает должным образованием, требуемым количеством денег, навыками и т.д., не следует становиться ИП. То же касается инвалидов – если здоровье не позволяет заниматься предпринимательством и соблюдать требования закона (в т.ч. уплачивать «за себя» страховые взносы), целесообразно отказаться от статуса ИП, а не просить о льготах.

Исходя из выводов, сделанных Минфином, факт присвоения ИП инвалидной группы не влияет на его обязанность уплачивать страховые взносы. Совершать отчисления придется, как того требует закон, с момента регистрации физического лица в качестве индивидуального предпринимателя и до момента исключения записей об ИП из Единого реестра предпринимателей (ЕГРИП).

Минфин, огласив свое решение по данному вопросу, сослался также на Определение Конституционного суда РФ от 22.03.2012 № 621-О-О. При этом Министерство финансов напомнило предпринимателям о возможности не уплачивать страховые взносы в ПФР и ФФОМС в случае наступления одного из особых периодов, перечень которых содержится в п. 7 ст. 430 НК РФ. После этого начали поступать вопросы относительно того, почему в течение периода осуществления индивидуальным предпринимателем ухода за инвалидом 1 группы (это одно из оснований для «перерыва» в уплате страховых взносов), ИП не должен уплачивать страховые взносы, а если предприниматель сам является инвалидом, страховые взносы уплачивать приходится. Это связано с тем, что главное в данной ситуации – наличие статуса ИП и связанных с данным фактом обязанностей, на которые соглашается физическое лицо в момент регистрации ИП.

Читайте также статью ⇒ “Страховые взносы для ИП без работников“.

Законодательные акты по теме

| п. 7 ст. 430 НК РФ | Перечень оснований, при наличии которых ИП может не уплачивать страховые взносы в период «простоя» (когда не осуществляется предпринимательская деятельность) |

Типичные ошибки

Ошибка: ИП-инвалид не уплачивает страховые взносы на том основании, что обладает статусом инвалида.

Комментарий: Статус инвалида не освобождает ИП от обязанностей, связанных с приобретением статуса ИП. Поэтому страховые взносы «за себя» необходимо уплачивать на общих основаниях.

Ошибка: ИП-пенсионер не уплачивает страховые взносы «за себя», полагая, что статус пенсионера освобождает его от такой обязанности.

Комментарий: Если ИП после выхода на пенсию не справляется с ведением предпринимательской деятельности и уплатой страховых взносов, имеет смысл отказаться от статуса ИП. В противном случае, страховые взносы придется уплачивать до момента исключения записей об ИП из ЕГРИП.

Ответы на распространенные вопросы о том, как уплачивает ИП-пенсионер страховые взносы

Вопрос №1: Почему Министерство финансов считает, что освобождение ИП-пенсионеров и ИП-инвалидов от уплаты страховых взносов «за себя» способно существенно навредить экономике страны?

Ответ: Если ИП-пенсионеры и ИП-инвалиды будут освобождены от уплаты страховых взносов, недобросовестные граждане начнут вести предпринимательскую деятельность от их имени с целью освобождения от уплаты страховых взносов.

online-buhuchet.ru

Ип пенсионер может ли не платить фиксированный взнос

Пенсионные взносы ИП

В прикрепленной статье указан порядок расчета страховых взносов и периоды, за которые взносы не уплачиваются: http://russia-in-law.ru/strahovyie-vznosyi-ip-2013/. Что касается возврата уплаченных взносов в ПФР в качестве пенсии, то такого законом не предусмотрено, однако пенсионер ИП имеет право на перерасчет пенсии в связи с уплатой страховых взносов ежегодно, для этого нужно обратиться с заявлением в ПФР. Здравствуйте! Фиксированный платеж является обязательным для уплаты всеми предпринимателями вне зависимости от того, какую систему налогообложения они применяют: традиционную, упрощенную или переведены на уплату единого налога на вмененный доход. Никакого возврата платежей закон также не предусматривает.

Исходя из данных обязательных фиксированных взносов будет формироваться Ваша накопительная часть пенсии, т.е.

Отсутствие деятельности не освобождает ИП от обязанности платить страховые взносы

Учитывается именно доход предпринимателя, а не доход, уменьшенный на величину расходов. Для ИП на УСН в расчет берется доход от предпринимательской деятельности, облагаемый УСН. Расходы не учитываются. Для ИП на ЕНВД в расчет берется вмененный доход.

Для ИП на патентной системе налогообложения — потенциально возможный доход от предпринимательской деятельности, от которого считается стоимость патента. Для ИП на ЕСХН — доход от предпринимательской деятельности, облагаемый ЕСХН. В случае сочетания различных режимов налогообложения суммируется годовой доход предпринимателя по каждому режиму.

Предельный размер страховых взносов индивидуального предпринимателя в 2014 году составляет 142 026,89 рубля, который установлен исходя из 8 МРОТ. При этом сведения о доходах и налоговых нарушениях

Налоги и Право

А также надо предоставить документы об отсутствии деятельности и доходов.

Период проживания супругов военнослужащих, проходящих военную службу по контракту, вместе с супругами в местностях, где они не могли трудиться в связи с отсутствием возможности трудоустройства, но не более пяти лет в общей сложности К таким ситуациям экстраординарного характера суды относят нахождение в местах лишения свободы [7] и тяжелую продолжительную болезнь [8] . Признать другие случаи экстраординарными вряд ли получится.

[1] Пункт 6 статьи 14 Федеральный закон от 24.07.2009 N 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования» [2] Постановление Арбитражного суда Волго-Вятского округа

Когда ИП может не платить страховые взносы

В ФНС напомнили, за какие периоды ИП может не платить фиксированные страховые взносы, если он не вел предпринимательскую деятельность.

- свидетельством о рождении ребенка;

- паспортом ИП;

- свидетельством о браке;

- справкой жилищных органов о совместном проживании с ним и др.

Подтвердить период прохождения воинской службы можно военным билетом, справкой военных комиссариатов, воинских подразделений, архивных учреждений.

Представить документы можно лично, через представителя или по почте (с обязательной описью вложения). Практическая энциклопедия бухгалтера Все изменения 2019 года уже внесены в бератор экспертами. В ответе на любой вопрос у вас есть всё необходимое: точный алгоритм действий, актуальные примеры из реальной бухгалтерской практики, проводки и образцы заполнения документов.

Если пенсионер открывает ИП, влияет ли это на размер пенсии? Положены ли ему льготы?

Не все знают, что пенсионер в нашей стране может заниматься частным предпринимательством.

Открытие ИП инвалидами и лицами, получающими пенсии, приветствуется.

Льготы для пенсионеров и инвалидов не предоставлены. Их нет ни при открытии дела, ни в ходе его развития.

Пенсионер должен вести бизнес наравне с остальными предпринимателями, на тех же условиях совершая отчисления.

Узнайте в этой статье, какой прожиточный минимум пенсионера в России на 2019-2019 год.

Вот что нужно сделать, если Вы решили заняться регистрацией самостоятельно:

- Налог в Пенсионный фонд. Фиксированный пенсионный налог для ИП состоит из накопительной и страховой частей. Уплачивать необходимо по двум квитанциям один раз в год или поквартально на выбор.

- Выплаты в ФОМС. ИП уплачивают фиксированные суммы в Федеральный Отдел Медицинского Страхования. Оплата проходит только через кассы Сбербанка по квитанциям. При наличии у ИП банковского счёта оплата может проходить с него. Никакие проценты при этом не уплачиваются.

В наше время можно встретить молодых людей, работающих граждан, которые регистрируют ИП на имя своего пожилого родственника.

Они надеются получить льготы избавиться от необходимости уплаты налогов.

Бизнес приносит прибыль в любом возрасте, если предприниматель хорошо ориентируется в законах, вовремя выплачивает налоги, ознакомлен со своими правами и обязанностями.

Частый вопрос от новичков про ИП-пенсионеров и обязательные страховые взносы

Правда, на странице этого калькулятора написано, что результат носит оценочный характер и не является точным значением.

P.S. Все-таки решил более подробно разобраться с этим вопросом, следите за обновлениями блога. Получайте самые важные новости для ИП на Почту! Нажимая на кнопку «Подписаться», Вы даете согласие на рассылку , обработку своих персональных данных и соглашаетесь с политикой конфиденциальности .

Я создал этот сайт для всех, кто хочет открыть свое дело в качестве ИП, но не знает с чего начать. И постараюсь рассказать о сложных вещах максимально простым и понятным языком. Сам полтора года назад подавал заявление по форме P24001 на изменение кодов ОКВЭД. Но в бумажном виде, при личном визите.

В каких случаях ИП не платит за себя страховые взносы

Какие категории ИП имеют право не платить за себя страховые фиксированные взносы закреплены Федеральным законом от 24.07.2009 года за № 212-ФЗ 1) тем, кто был призван в армию исполнять свой гражданский долг по защите Родины; 2) тем родителям-ИП, кто находился в отпуске по уходу за ребенком до 1,5 лет; 3) если предприниматель, ухаживает за инвалидом 1 группы, ребенком-инвалидом или за лицом, достигшим возраста 80 лет; Но данные категории предпринимателей освобождаются от уплаты лишь в том случае, если в указанный выше период времени, они не осуществляли предпринимательскую деятельность!

Доказательством «простоя» может служить нулевая декларация. Ниже привожу письмо Минтруда по данному вопросу.

А у кого появились вопросы, можете задать их в комментариях. МИНИСТЕРСТВО ТРУДА И СОЦИАЛЬНОЙ ЗАЩИТЫ РОССИЙСКОЙ ФЕДЕРАЦИИ ПИСЬМО от 6 марта 2013 г.

N 21-1/10/2-1253

Как ИП не платить взносы в ПФР, в 2019 году

Они должны предъявить документы из органов, направивших госслужащих на работу. На видео: Страховой взнос ИП в ПФР Все «льготные» категории ИП в году обязаны подтвердить отсутствие деятельности в периоды, которые могут быть обеспечены «льготами».

- по налогам, уплачиваемым при «упрощенке», ЕНВД, ЕСХН.

- по НДФЛ;

При неполном расчетном периоде отсутствие деятельности ИП вправе подтвердить заверенной выпиской из книги учета расходов и доходов. Документы должны свидетельствовать о полной остановке бизнеса, поступлении денег на счета, отказе от подписания договоров.

Платить ли взносы «за себя» предпринимателю на пенсии?

ИП должен вносить фиксированный платеж по взносам, даже будучи в статусе пенсионера.

В остальных случаях ИП должен платить взносы в ПФР. В освобождении от фиксированных платежей ему откажут, даже если хозяйствующий субъект не осуществлял деятельность и терпел убытки. На видео: Страховые взносы ИП за себя в году.

Уплата взносов «за себя» производится независимо от возраста предпринимателя, вида осуществляемой им деятельности и факта получения доходов. Оплаченные ИП-пенсионером взносы влияют на перерасчет получаемой им пенсии (письмо Минфина от 11.09.2019 № 03-15-09/58234).Имейте в виду, что, закрыв бизнес, вы должны ликвидировать и статус ИП. Только в этом случае обязанность уплачивать взносы прекратится.

Если будете продолжать числиться в ЕГРИП, ПФР взыщет взносы даже за нерабочие периоды и будет прав. Какие страховые взносы платит ИП в 2019 году, узнайте здесь. КБК для их уплаты ищите в этой статье.

Узнавайте первыми о важных налоговых изменениях Есть вопросы?

credit-helper.ru

Должен ли ИП платить налоги в ПФР? – вопрос решен за 400 ₽ – Правовед.ru

При Упрощенной Системе НО Индивидуальный Предприниматель должен выплачивать обязательные взносы за ИП в ПФР?

Елена Акимцева

Здравствуйте. да должен.

налоги- отдельно а обязательные взносы- отдельно. эти вещи никак не связаны

Федеральный закон от 24 июля 2009 г. N 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования» (с изменениями и дополнениями)Система

ст.1

1. Настоящий Федеральный закон регулирует отношения, связанные с исчислением и уплатой (перечислением) страховых взносов в Пенсионный фонд Российской Федерации на обязательное пенсионное страхование, Фонд социального страхования Российской Федерации на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, Федеральный фонд обязательного медицинского страхования на обязательное медицинское страхование (далее также — страховые взносы), а также отношения, возникающие в процессе осуществления контроля за исчислением и уплатой (перечислением) страховых взносов и привлечения к ответственности за нарушение законодательства Российской Федерации о страховых взносах.Система

ст 5

1. Плательщиками страховых взносов являются страхователи, определяемые в соответствии с федеральными законами о конкретных видах обязательного социального страхования, к которым относятся:

1) лица, производящие выплаты и иные вознаграждения физическим лицам:

а) организации;

б) индивидуальные предприниматели;

в) физические лица, не признаваемые индивидуальными предпринимателями;

при этом не имеет значение получаете ли вы доход, ведете ли вы деятельность — это и есть главное отличие от налогов- фиксированные взносы платить необходимо.

pravoved.ru

Освобождение от уплаты страховых взносов ИП

Меня часто спрашивают, должен ли платить страховые взносы индивидуальный предприниматель. если по какой-либо причине он не вел предпринимательскую деятельность — болел, уезжал за границу и т.д.

Давайте разберемся, когда ИП имеет право не платить страховые взносы.

С 1 января 2013 гoда в закoне от 24.07.2009 N 212-ФЗ «О страховых взносах в Пенсионный фонд Роcсийской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования» введены 2 новых пункта, касающиеся этого вопроса. Это пункты 6 и 7 статьи 14.

Обязанность ИП оплачивать страховые взносы в фиксированном размере никак не связана с фактом осуществления им предпринимательской деятельности.

Эта обязанность связана только с наличием статуса ИП.

Со дня, когда ИП был зарегистрирован и до дня снятия с учета как ИП предприниматель обязан платить страховые взносы. Даже если Вы не вели деятельность, даже если работали по найму и работодатель платил за Вас страховые взносы, Вы, как ИП, обязаны заплатить страховые взносы за все время, пока ИП зарегистрировано!!!!!

Норма, определяющая периоды, за которые ИП имеет право не платить страховые взносы, появилась впервые только 2013 году.

Сразу надо отметить, что эти нормы относятся только к ИП, не имеющим наемных работников.

Единственным документом, на который можно было сослаться, было определение Конституционного Суда РФ от 12.05.2005 N 182-О. И касался этот документ единственного случая — нахождения одного из родителей в отпуске по уходу за ребенком в возрасте до 1,5 лет.

Конституционный Суд Российской Федерации определил:

Нормативные положения пунктов 1 — 3 статьи 28 Федерального закона «Об обязательном пенсионном страховании в Российской Федерации» во взаимосвязи с положениями его статьи 17, а также статей 2, 3, 10 и 11 Федерального закона «О трудовых пенсиях в Российской Федерации» не предполагают взимание с индивидуального предпринимателя сумм страховых взносов в бюджет Пенсионного фонда Российской Федерации в виде фиксированного платежа на финансирование страховой и накопительной частей трудовой пенсии за период, в течение которого предпринимательская деятельность им не осуществлялась в связи с уходом за ребенком до достижения им возраста полутора лет.

Обратите внимание, что этот документ датирован 2005 годом.

И только с 2013 года введено освобождение от уплаты ИП страховых взносов в случаях, когда предпринимательская деятельность не велась в периоды:

- прохождения военной службы по призыву;

- ухода за ребенком до достижения им возраста полутора лет;

- ухода за инвалидом I группы, ребенком-инвалидом или за лицом, достигшим возраста 80 лет ;

- проживания супругов военнослужащих, проходящих военную службу по контракту, вместе с супругами в местностях, где они не могли трудиться в связи с отсутствием возможности трудоустройства;

- проживания за границей супругов работников, направленных в дипломатические представительства и консульские учреждения РФ.

Этот перечень конечный и расширительному толкованию не подлежит.

Поэтому женщина в отпуске по беременности и родам должна платить страховые взносы, а находясь в отпуске по уходу за ребенком до 1,5 лет — имеет право не платить.

При этом, если уход за ребенком осуществляет отец, то он также имеет право на освобождение от уплаты страховых взносов как ИП в этот период. Однако для супругов установлено ограничение при уходе за третьим и последующими детьми — освобождение от уплаты страховых взносов действует не более трех лет в общей сложности (п. 3, ст. 11 Федеральнoгo закoна от 17.12.2001 N 173-ФЗ «O трудoвых пенcиях в Рoccийской Федерации»)

У каждой системы налогообложения ИП свой расчетный период — ЕНВД -квартал, УСН — год, ПСН — срок действия патента.

Если в расчетном периоде были периоды, когда предпринимателем не велась деятельность по выше перечисленным причинам, то в расчетном периоде сумма страховых взносов рассчитывается пропорционально количеству месяцев, в которых предпринимательская деятельность осуществлялась.

Есть ещё одно существенное требование для освобождения предпринимателя от уплаты страховых взносов — отсутствие предпринимательской деятельности в данные периоды должно быть подтверждено документально.

ДОПОЛНЕНО 13.01.2014 года.

Указанным в статье законом N 212-ФЗ перечень документов, которые должны быть представлены в ПФР для получения освобождения от уплаты страховых взносов четко не определен. Однако в разделе 4 , п. 22 Постановления Правительства РФ от 24.07.2002 N 555 «Об утверждении Правил подсчета и подтверждения страхового стажа для установления трудовых пенсий» в редакции от от 25.03.2013, которая вводится в действие 06.04.2013 содержит перечень подтверждающих документов для освобождения ИП, находящегося в отпуске по уходу за ребенком до 1,5 лет от уплаты страховых взносов:

- свидетельство о рождении;

- паспорт;

- свидетельство о браке;

- свидетельство о смерти;

- справки жилищных органов о совместном проживании до достижения ребенком возраста полутора лет;

- документы работодателя о предоставлении отпуска по уходу за ребенком до достижения им возраста полутора лет;

- другие документы, подтверждающие необходимые сведения.

Необходимым документом также является заверенная налоговым органом нулевая декларация, подтверждающая отсутствие предпринимательской деятельности в данный период.

Освобождение от уплаты страховых взносов может получить как мать, так и отец ребенка, если он осуществляет уход за ребенком.

ИП также должен представить справку с места работы (если ИП совмещает работу по найму и работу как ИП) о том, что она (он) не использует отпуск по уходу за ребенком и не получает пособие по уходу за ребенком. Если мать (отец или оба родителя) ребенка не работает, то нужно предоставить справку из органов социальной защиты населения по месту жительства о том , что ежемесячное пособие по уходу за ребенком не назначено. (ч. 6 ст. 13 Федерального закона от 29.12.2006 N 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством»).

ВАС РФ от 06.06.2013 N ВАС-6680/13 по делу N А12-8137/2012 своим определение встал на сторону предпринимателя, сделав вывод об отсутствии у ИП обязанности по уплате страховых взносов за период нахождения в отпуске по уходу за ребенком. В требованиях ПФР об уплате страховых взносов было отказано.

Аналогичные выводы содержит и Определение ВАС РФ от 17.02.2012 N ВАС-875/12 по делу N А49-995/2011.

Так что если Вам отказывают в предоставлении освобождения от уплаты страховых взносов, а вы точно уверены, что по закону имеете на это право, подавайте в суд!

Добавлено 10.06.2018

Освобождение от уплаты страховых взносов за периоды до 2017 года производится на основании закона № 212-ФЗ. Действие этого закона прекратилось с 1 января 2017 года.

Но в отношении прошлых периодов он действует.

Есть Письмо ФНС России от 13.12.2016 «Страховые взносы 2017» Его текст можно скачать по ссылке. Там же и Письмо ПФР.

Оба письма касаются вопросов разграничения полномочий между ПФР и ФНС.

Все, что касается периодов до 2017 года остается в ведении ПФР. Значит заявление по поводу освобождения от уплаты страховых взносов до 2017 года надо сдавать в ПФР.

Что касается освобождения от уплаты за 2017 и последующие годы:

В том же Письме ФНС России от 13.12.2016 «Страховые взносы 2017» написано:

НК РФ в статье 430 сохранил для самозанятых плательщиков освобождение от уплаты страховых взносов за периоды:

- прохождения ими военной службы по призыву;

- ухода одного из родителей за каждым ребенком до достижения им возраста полутора лет;

- ухода, осуществляемого трудоспособным лицом за инвалидом I группы, ребенком-инвалидом или за лицом, достигшим возраста 80 лет;

- проживания супругов военнослужащих, проходящих военную службу по контракту, вместе с супругами в местностях, где они не могли трудиться в связи с отсутствием возможности трудоустройства;

- проживания за границей супругов работников, направленных, в частности, в дипломатические представительства и консульские учреждения Российской Федерации, международные организации, перечень которых утверждается Правительством Российской Федерации;

- за периоды, в которых приостановлен статус адвоката, и в течение которых ими не осуществлялась соответствующая деятельность.

При этом обязательного условия о представлении документов, подтверждающих отсутствие деятельности в указанные периоды, данная статья уже не содержит.

И ни в одном документе четко сроков предоставления в ФНС документов не указано.

Пожалуйста, поделитесь с друзьями в социальных сетях! Они Вам будут благодарны! А для Вас это не составит труда.

acscon.ru

Страховые взносы ИП 2019

Что такое страховые взносы

Страховые взносы — это обязательные платежи на пенсионное, медицинское и социальное страхование работников и индивидуальных предпринимателей. С 2017 года контроль за расчетом и уплатой взносов вновь передан Федеральной налоговой службе, которая до 2010 года уже занималась сбором таких платежей под названием ЕСН (единый социальный налог).

В Налоговый кодекс внесена новая глава 34, которая регулирует расчет и уплату взносов на:

- обязательное пенсионное страхование;

- обязательное медицинское страхование;

- социальное страхование на случай временной нетрудоспособности и материнства.

Платить эти виды взносов надо уже не в фонды, а в свою налоговую инспекцию. Взносы на травматизм за работников остались в введении Фонда социального страхования, в отношении них ничего не изменилось.

Среди плательщиков страховых взносов, перечисленных в главе 34 НК РФ, названы и индивидуальные предприниматели. Индивидуальный предприниматель имеет двойственный статус — как физическое лицо и как субъект предпринимательской деятельности. ИП – сам себе работодатель, поэтому обязанность обеспечивать себе пенсию и медицинское страхование ложится на него.

Кто должен платить страховые взносы

Порядок начисления и оплаты обязательных страховых взносов вызывает множество споров. Предприниматели, не ведущие деятельность или не получающие от нее прибыль, считают, что оплата обязательных страховых взносов в таких ситуациях не обоснована. Государство же исходит из того, что человек, который продолжает числиться в государственном реестре ИП, несмотря на отсутствие деятельности или прибыли от нее, имеет на то свои причины. Условно говоря, никто не мешает ему, в связи с отсутствием доходов, прекратить предпринимательскую деятельность, сняться с регистрационного учета, а при необходимости пройти регистрацию снова.

Рекомендуем: Регистрация ИП онлайн

Судебные инстанции, в том числе высшие, всегда указывают, что обязанность по уплате страховых взносов возникает у ИП с момента приобретения им такого статуса и не связана с фактическим осуществлением деятельности и получением доходов.

Расчет страховых взносов ИП за себя

Индивидуальный предприниматель обязан вносить страховые взносы за себя всё то время, пока он имеет статус субъекта предпринимательской деятельности, за исключением льготных периодов по их неуплате.

Статья 430 НК РФ дает возможность индивидуальным предпринимателям не уплачивать страховые взносы на обязательное пенсионное и медицинское страхование, если они временно не ведут деятельность в случаях:

- прохождения военной службы по призыву, ухода за ребенком до полутора лет, ребенком-инвалидом, инвалидом 1-ой группы, пожилыми людьми старше 80 лет;

- проживания с супругом — военнослужащим по контракту при неимении возможности трудоустройства в общей сложности до пяти лет;

- проживания за границей с супругом, направленным в диппредставительства и консульства РФ, (тоже не более пяти лет).

Отсутствие деятельности в такие периоды надо подтверждать документально, а о приостановлении уплаты взносов надо заявить в свою ИФНС.

Если же ИП имеет право на льготу, но продолжает получать доход от предпринимательской деятельности, то должен уплачивать страховые взносы на общих основаниях.

А теперь самое главное — о каких же суммах обязательных взносов ИП идет речь? За себя в 2019 году индивидуальный предприниматель должен перечислять платежи только на обязательное пенсионное и медицинское страхование. Перечисление взносов за социальное стр

www.regberry.ru

Пенсионные взносы ИП с пенсионера, размер и возможные льготы

Добрый день, Анна!

Отношения, связанные с исчислением и уплатой страховых взносов в государственные внебюджетные фонды, регулируются Федеральным законом от 24 июля 2009 № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования» (далее – Закон № 212-ФЗ).

Статьей 16 Закона № 212-ФЗ установлены порядок исчисления, порядок и сроки уплаты страховых взносов плательщиками страховых взносов, не производящими выплаты и иные вознаграждения физическим лицам (плательщики страховых взносов указанные в п. 2 ч.1 ст. 5 Закона № 212-ФЗ).

Согласно действующему законодательству о страховых взносах факт получения индивидуальным предпринимателем дохода либо его отсутствия по любым причинам не влияет на изменение или прекращение обязанности по уплате страховых взносов и не предусматривает освобождение какой-либо категории плательщиков от уплаты страховых взносов.

Уплата страховых взносов в Пенсионный фонд Российской Федерации индивидуальным предпринимателем производится с момента приобретения статуса индивидуального предпринимателя и до момента исключения из Единого государственного реестра индивидуальных предпринимателей (ЕГРИП) в связи с прекращением деятельности физического лица в качестве индивидуального предпринимателя.

Закон № 212-ФЗ не предусматривает освобождение индивидуальных предпринимателей, в том числе являющихся получателями пенсий, от уплаты страховых взносов в ПФР и фонды обязательного медицинского страхования в размере, определяемом из стоимости страхового года.

Источник: http://www.pfrf.ru/ot_samara/otchet/19301.html.Таким образом, ИП, даже будучи пенисонером, обязан уплачивать страховые взносы в ПФР в полном объеме, причем, даже если не осуществлял деятельность.

В прикрепленной статье указан порядок расчета страховых взносов и периоды, за которые взносы не уплачиваются: http://russia-in-law.ru/strahovyie-vznosyi-ip-2013/.

Что касается возврата уплаченных взносов в ПФР в качестве пенсии, то такого законом не предусмотрено, однако пенсионер ИП имеет право на перерасчет пенсии в связи с уплатой страховых взносов ежегодно, для этого нужно обратиться с заявлением в ПФР.

pravoved.ru