Доплаты и надбавки к заработной плате

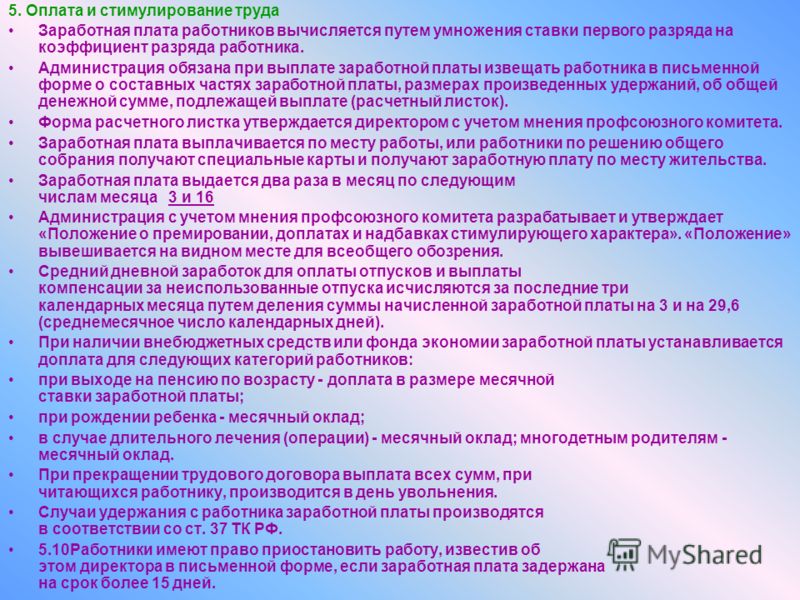

Как известно, получение регулярного дохода является одной из главных причин, по которой современные работники занимаются исполнением своих профессиональных обязанностей. В соответствии с действующими требованиями, заработная плата должна выдаваться работодателем не реже, чем два раза в месяц. Именно поэтому многие начальники сначала выдают аванс, и уже потом – оставшуюся сумму основного оклада.

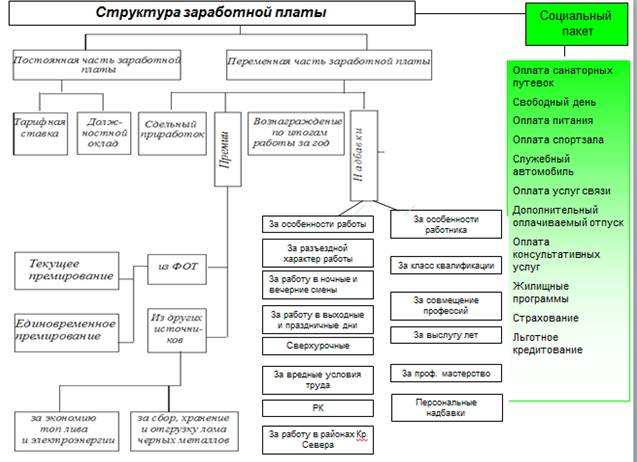

Точный размер заработной платы конкретного сотрудника может зависеть от многих показателей. В большинстве случаев, данная выплата формируется из двух основных частей, а именно – основного оклада, который был установлен тарифной сеткой и иными документами внутри компании, а также дополнительных выплат. Последние, в свою очередь, могут представлять собой самые различные надбавки, которые были установлены в отношении подчиненного на основании соответствующих документов.

Установление дополнительных надбавок, а также иные особенности предоставления данного вида выплат регулируются современными положениями трудового законодательства – статьями 129, 146, 149 ТК РФ.

Основные виды доплат к заработной плате

В отличие от оклада, который является постоянной величиной заработной платы, различные надбавки и дополнительные выплаты могут быть признаны временными. В зависимости от непосредственных причин и оснований для их начисления, а также иных индивидуальных особенностей, все дополнительные выплаты можно разделить на две главные категории:

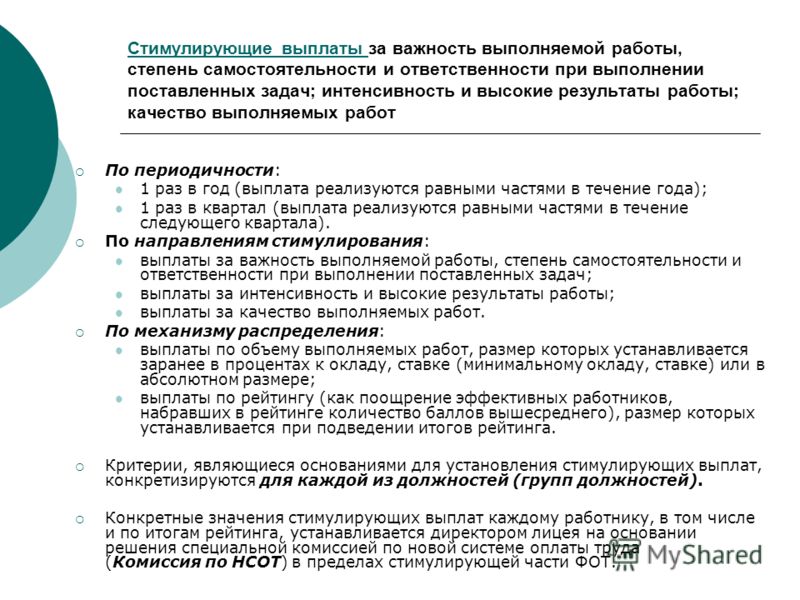

- Выплаты компенсационного характера.

- Выплаты стимулирующего характера.

Если говорить об основных различиях двух вышеуказанных категорий выплат, сюда можно отнести тот факт, что в отношении компенсационных выплат законодательными нормами были установлены минимальные значения. Следовательно, работодатель может изменять размер выплат только в большую сторону. Если же он примет решение об уменьшении итак минимальных размеров – такие действия начальника будут являться серьезным нарушением прав подчиненного.

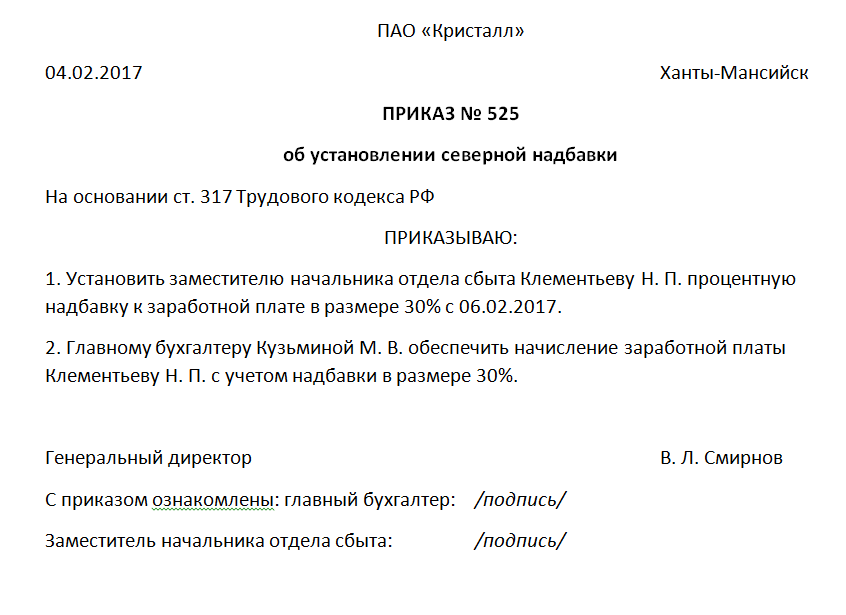

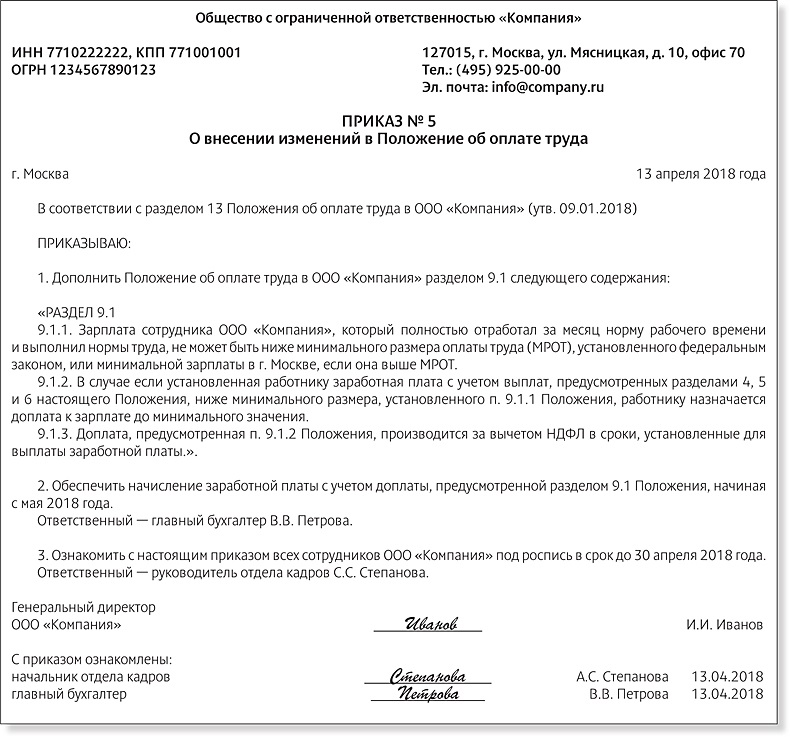

Что же касается процедуры увеличения компенсационных выплат – она должна осуществляться уполномоченным лицом в официальном порядке. Для этого работодателем составляется и утверждается соответствующий приказ, в который включают всю важную информацию. Она должна содержать в себе следующие сведения: новый размер компенсационных выплат, структурные подразделения или список определенных должностей, на которые будет распространяться содержание данного приказа и т.д.

Для этого работодателем составляется и утверждается соответствующий приказ, в который включают всю важную информацию. Она должна содержать в себе следующие сведения: новый размер компенсационных выплат, структурные подразделения или список определенных должностей, на которые будет распространяться содержание данного приказа и т.д.

Отдельно следует упомянуть и о таком важном факте, что о необходимости повышения компенсационных выплат могут заявлять и сами подчиненные. Для этого они обращаются к своему работодателю с официальным документом, в котором указываются все имеющиеся у них требования. Если в организации функционирует профсоюз – всю ответственность за осуществление переговоров с работодателем он берет на себя. В своем официальном обращении они указывают такую важную информацию, как целесообразность и причины повышения текущего размера компенсационных выплат, примерная величина новых надбавок и иные сведения.

Необходимо знать, что в грамотном повышении компенсационных выплат всегда должны быть заинтересованы обе стороны профессиональных отношений – как сотрудники, так и их работодатели. Дело в том, что такая «награда» нередко способствует повышению работоспособности коллектива, достижению максимальных результатов в регулярной работе, что, в конечном итоге, положительно отражается на доходе предприятия.

Дело в том, что такая «награда» нередко способствует повышению работоспособности коллектива, достижению максимальных результатов в регулярной работе, что, в конечном итоге, положительно отражается на доходе предприятия.

Доплата до МРОТ

Как известно, размер заработной платы, в большинстве случаев, устанавливается самим работодателем. При этом он ориентируется на такие документы, как, например, тарифная сетка, должностные обязанности каждой категории сотрудников, а также иные локальные акты и инструкции, действующие на конкретном предприятии. Однако каждому начальнику следует знать и о таком важном показателе, как минимальный размер оплаты труда. МРОТ устанавливается Правительством РФ на основании таких показателей, как уровень экономического развития в конкретном регионе нашей страны, средний размер заработной платы на местности, степень произошедшей инфляции и т.д.

Основной целью установления вышеуказанного показателя, безусловно, является официальное фиксирование минимального размера оплаты труда. Это означает, что ни один сотрудник, вне зависимости от его фактической должности, места исполнения профессиональных обязанностей, а также от иных дополнительных нюансов не должен получить заработную плату в более низком размере, чем действующий минимум.

Это означает, что ни один сотрудник, вне зависимости от его фактической должности, места исполнения профессиональных обязанностей, а также от иных дополнительных нюансов не должен получить заработную плату в более низком размере, чем действующий минимум.

Если, например, на основании действующей тарифной сетки либо иных документов работодатель установил, что определенная категория его подчиненных будет получать заработную плату ниже, чем существующий минимум, он должен принять соответствующее решение относительно доплаты. Данная доплата будет представлять собой определенную денежную компенсацию, которая в сумме с основным размером оклада и будет являться прожиточным минимумом.

Следует отметить, что инициатива по установлению необходимой надбавки всегда должна исходить именно от работодателя. Если же он бездействует и не желает тратить дополнительные денежные средства – у сотрудника будут иметься полноценные основания для предъявления официальных претензий. Более того, любая проверка деятельности предприятия быстро обнаружит подобное нарушение.

Составление приказа о доплате к заработной плате

Как уже было сказано выше, установление определенных доплат к заработной плате членов коллектива всегда должно быть осуществлено в официальной форме. Для этого работодателю необходимо составить и утвердить специальный приказ.

Сразу следует отметить, что обязательной формы для вышеуказанного распорядительного документа действующими нормами установлено не было. Следовательно, распоряжение может быть подготовлено в свободном порядке. Можно использовать ту форму приказов, которая до этого была разработана в учреждении. Необходимо помнить, что в содержание приказа обязательно должны быть внесены следующие сведения:

В самом конце приказа обязательно должна быть проставлена подпись ответственного лица, а также дата составления данного документа.

Следует также отметить, что, помимо составления и утверждения приказа о надбавке, работодателю, для грамотного завершения данной процедуры, необходимо будет выполнить и несколько иных дополнительных действий. К таковым можно отнести:

- Заключение официального дополнительного соглашения к трудовому договору каждого подчиненного. Так как сама процедура установления надбавки, безусловно, будет характеризоваться появлением определенных изменений в ранее принятом размере оклада труда подчиненного, данный факт необходимо зафиксировать в письменной форме. Для этого работодателю нужно подготовить специальное дополнительное соглашение к уже действующему трудовому договору каждого сотрудника.

После подписания этого документа руководителем компании с содержанием соглашения должен быть ознакомлен и сам сотрудник. Один экземпляр соглашения выдается ему на руки.

После подписания этого документа руководителем компании с содержанием соглашения должен быть ознакомлен и сам сотрудник. Один экземпляр соглашения выдается ему на руки. - Внесение соответствующих изменений в штатное расписание. С юридической точки зрения штатное расписание представляет собой особый документ, в который вносятся основные сведения о должностях, имеющихся в определенной организации, а также о непосредственных размерах окладов труда сотрудников. Следовательно, в случае изменения данных окладов дополнительные поправки должны быть внесены и в действующее штатное расписание. Оформляется данная процедура с помощью составления соответствующего распоряжения руководителем.

Коэффициент доплаты к заработной плате

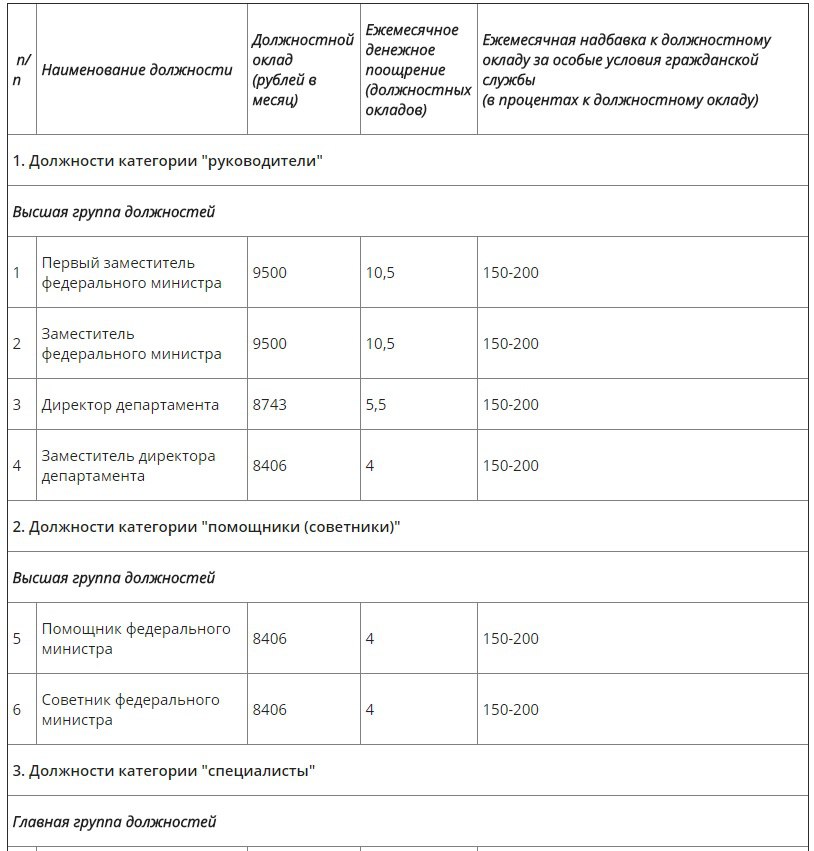

Помимо надбавок, которые устанавливаются по одностороннему решению работодателя, уполномоченным лицом могут быть использованы и специальные коэффициенты. К основным разновидностям данного показателя можно отнести следующие:

- Районные коэффициенты.

Данные надбавки могут быть установлены в различных регионах нашей страны. Наиболее распространенными из них при этом будет являться Крайний Север, а также приравненные к нему территории. Районные коэффициенты могут быть установлены:

Данные надбавки могут быть установлены в различных регионах нашей страны. Наиболее распространенными из них при этом будет являться Крайний Север, а также приравненные к нему территории. Районные коэффициенты могут быть установлены:

- соответствующими постановлениями Правительства нашей страны;

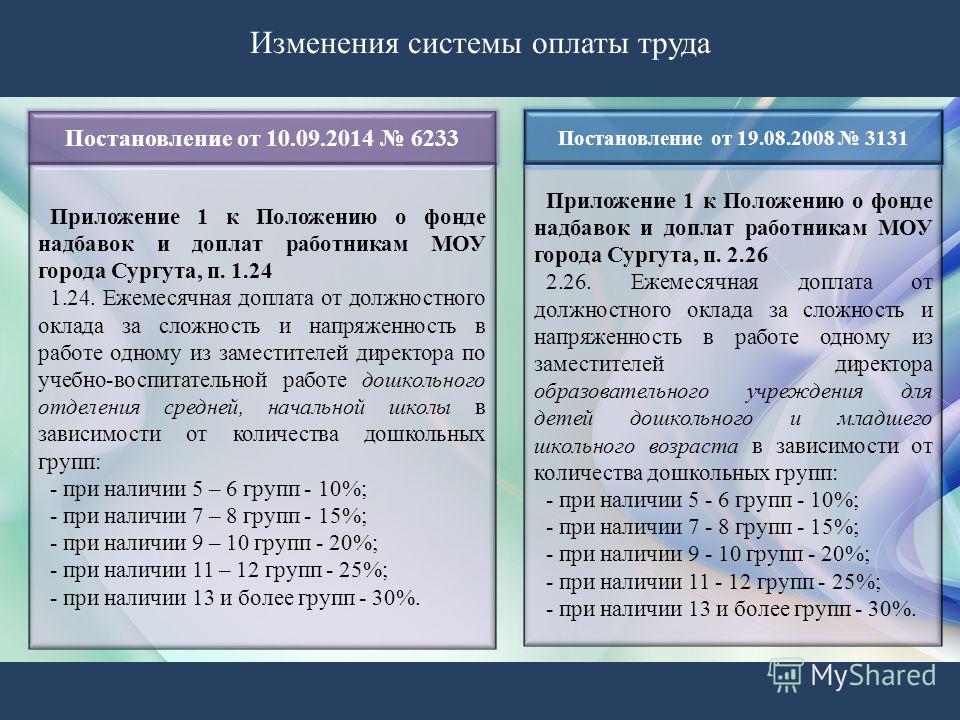

- постановлениями различных субъектов нашего государства – районов, городов и т.д. В данном случае, документ составляется и утверждается уполномоченным органом, а именно – городской администрацией;

- иными нормативно-правовыми актами, которые могут быть приняты, например, Министерством Финансов РФ, коллегией Верховного суда РФ и т.д.

- Процентная надбавка. Также представляет собой определенную денежную величину, которая, в большинстве случаев, является дополнительной компенсацией. Она может компенсировать, например, работу граждан в наиболее суровых регионах нашей страны и т.д.

Порядок расчета доплаты к зарплате

Процедура расчета необходимой суммы надбавки осуществляется достаточно легко:

- Если речь идет о расчете надбавки до минимального размера труда, сама процедура расчета будет выглядеть следующим образом: из действующего МРОТ необходимо вычесть текущий размер оклада, который был установлен в отношении конкретного сотрудника.

Получившееся значение и будет представлять собой размер надбавки, которая должна быть установлена подчиненному.

Получившееся значение и будет представлять собой размер надбавки, которая должна быть установлена подчиненному. - Если же речь идет о применении различных районных коэффициентов, здесь необходимо ориентироваться на фактические значения, которые уже было установлены уполномоченной организацией. Как правило, все эти значения выражаются в определенном процентном соотношении от заработной платы. Следовательно, определив данное соотношение, ответственному лицу можно будет легко установить процент надбавки, а также новый размер заработной платы служащего.

Итоги

Таким образом, процедура установления надбавки к основному окладу подчиненного будет включать в себя следующие этапы:

- Всегда необходимо помнить, что само установление определенной надбавки должно осуществляться исключительно официальным способом, который предполагает составление и утверждение соответствующего приказа работодателем.

- Вышеуказанный приказ может быть создан в свободной форме.

Главное, чтобы в его содержание действительно присутствовала вся основная и наиболее важная информация.

Главное, чтобы в его содержание действительно присутствовала вся основная и наиболее важная информация. - После утверждения приказа, с его содержанием обязательно должны быть ознакомлены и все сотрудники, на которых будут распространяться положения данного документа.

- Помимо составления официального распоряжения, работодателю необходимо будет осуществить и несколько иных действий, в частности:

- составить дополнительное соглашение к каждому трудовому договору. В документе обязательно должна присутствовать ссылка на ранее заключенный сторонами договор, а именно – его номер и дата подписания;

- внести соответствующие изменения в штатное расписание. Оптимальным решением станет оформление данной процедуры с помощью вынесения дополнительного распоряжения работодателем. В нем, помимо основных сведений, обязательно нужно указать ссылку на иные документы, которые являются фактическим основанием для процедуры внесения изменений в действующее штатное расписание.

Доплата к заработной плате за сверхурочную работу, за работу в выходные и нерабочие праздничные дни — Контур.Бухгалтерия

Рассмотрим, как рассчитывать доплаты к заработной плате, установленные ТК за изменение условий труда, за сверхурочную работу, за работу в ночное время и за работу в выходные, праздничные дни. По нашему мнению, такие доплаты должны рассчитываться по-разному для работников с разным графиком и при разных системах оплаты труда.

Доплата за сверхурочную работу

Оплата за сверхурочную работу установлена 152 статьей ТК: первые два часа, отработанные сверх нормы, оплачиваются в полуторном размере, а следующие часы — в двойном. Как при этом учитывать переработанное время?

При работе по обычному производственному графику учет переработанного времени выполняется по дням. Здесь должно выполняться несколько условий:

- в статье 99 ТК есть закрытый список ситуаций, когда допускается сверхурочная работа.

В такой список входят аварии, стихийные бедствия, общественно-необходимые работы и другие случаи.

В такой список входят аварии, стихийные бедствия, общественно-необходимые работы и другие случаи. - в каждом случае должен быть издан приказ руководителя и получено согласие работника на сверхурочную работу.

- сверхурочное время должно укладываться в лимит: не более 4 часов в течение двух дней подряд и не более 120 часов в течение года.

В случае работы по скользящему или сменному графику отработанное время не всегда соответствует норме по производственному календарю. В одном месяце может быть меньше отработанных часов или дней, в другом — больше. Для таких работников учет переработанного времени выполняется не по дням, а за определенный период. Это называется суммированный учет рабочего времени. Длительность периода может быть от месяца до года. Смотрим норму часов (например, за квартал), отработанное время за этот период, и определяем переработку. Чрезвычайные ситуации, приказы руководителей, согласие на работу сверхурочно в этом случае не нужны.

Доплата за работу в выходные и нерабочие праздничные дни

Согласно ст. 153 ТК, работа в такие дни должна оплачиваться не менее чем в двойном размере, либо в одинарном размере, при предоставлении дополнительного выходного дня.

Если сотрудник работает по обычному производственному календарю, то все понятно, потому что обычно он не работает в субботу, воскресенье и нерабочие праздничные дни. Если работодатель хочет, чтобы сотрудник пришел на работу, например, в субботу, он должен издать приказ, а сотрудник — подписать и согласиться на работу в выходной день. В этом случае директор должен либо оплатить работу в субботу в двойном размере, либо в одинарном, но предоставить выходной, скажем, в понедельник на следующей неделе.

При работе по сменному графику всё несколько сложнее, потому что у таких работников выходные и рабочие дни не совпадают с общепринятыми. В этом случае работа в субботу и воскресенье дополнительно не оплачивается, если по графику этого сотрудника они считаются рабочими.

По-другому выглядит оплата в общепринятые праздничные дни, которые установлены 112 статьей ТК. Если график сотрудника составлен так, что рабочий день выпадает на такой праздничный день, то он должен быть оплачен в двойном размере.

Доплата к зарплате за труд в ночное время

Законодательством установлено, что работа в ночное время должна оплачиваться в повышенном размере по сравнению с работой в обычное. Доплата за работу в ночные часы с 10 вечера до 6 утра должна быть не менее 20%.

Если работник всегда работает по ночам, или каждая смена содержит одинаковое количество ночных часов (например, ночной сторож), то нет смысла рассчитывать ему доплату за ночные часы: проще сразу установить тарифную ставку за смену с учетом работы в ночное время и отразить это в трудовом договоре.

А если у работника сменный график, и смены выпадают в разное время (содержат разное количество ночных часов), то необходимо вести учет ночных часов и рассчитывать доплату за них.

Доплата до прежнего уровня заработной платы

Здравствуйте, Алиса!

ТК РФ:

5) Как отразить это в ТД?

статья 57 Если при заключении трудового договора в него не были включены какие-либо сведения и (или) условия из числа предусмотренных частями первой и второй настоящей статьи, то это не является основанием для признания трудового договора незаключенным или его расторжения. Трудовой договор должен быть дополнен недостающими сведениями и (или) условиями. При этом недостающие сведения вносятся непосредственно в текст трудового договора, а недостающие условия определяются приложением к трудовому договору либо отдельным соглашением сторон, заключаемым в письменной форме, которые являются неотъемлемой частью трудового договора.

Т.е. если с работником уже был заключен трудовой договор, то оформлять его по новой не надо.

Заключается дополнительное соглашение к трудовому договору, где и прописывается «доплата до прежнего уровня ЗП».

1) Правомерно ли установление такой доплаты, в каких случаях это производится? 3) Какими документы законодательства это регулируется?

Алиса

Поскольку, там же статья 57: В трудовом договоре могут предусматриваться дополнительные условия, не ухудшающие положение работника по сравнению с установленным трудовым законодательством и иными нормативными правовыми актами, содержащими нормы трудового права, коллективным договором, соглашениями, локальными нормативными актами.

Здесь указаны частности, что не является исчерпывающими условиями.

Если работодатель имеет такую возможность, то почему бы и не доплатить, в целях сохранения кадров. Вопросы не урегулированные трудовым законодательством и другими НПА могут регулироваться работодателем, исходя из финансовых возможностей. Не запрещено.

2) Правильно ли отражать эту доплату в штатном расписании — унифицированная форма?

Алиса

Думаю, неправильно. В штатное расписание доплаты включаются не конкретному работнику, а для должности. Штатное расписание как правило составляется на год. На основании его рассчитывается фонд оплаты труда. Отсюда же исчисляются расходы в целях налогообложения.

В штатное расписание доплаты включаются не конкретному работнику, а для должности. Штатное расписание как правило составляется на год. На основании его рассчитывается фонд оплаты труда. Отсюда же исчисляются расходы в целях налогообложения.

Теперь возьмите ситуацию — работник, который сейчас с должности зама переведен на низшую должность, увольняется. Принятый на эту должность новый работник данную доплату до должности зама получать не должен.

Если Вы включите в штатное расписание данную доплату, Вы ее должны будете производить каждому новому работнику на этой должности, новый работник будет только рад, но на каком основании?

Я понимаю так, что сейчас начальнику отдела доплачивают до зама ради сохранения кадра или чтобы не увольнять по сокращению?

Считаю правильным заключать дополнительное соглашение и отразить в локальном нормативном акте, тогда расходы по начислению подобных выплат могут учитываться в составе расходов на оплату труда в целях налогообложения прибыли организаций.

То, что доплата будет компенсационная — согласен.

Правила IRS для дополнительного удержания заработной платы

Дополнительная заработная плата выплачивается работнику в дополнение к его обычной заработной плате. Может возникнуть соблазн сложить всю заработную плату вместе, выплачивая и удерживая федеральный подоходный налог по той же ставке, что и обычная заработная плата, но эти конкретные зарплаты работают не так.

Дополнительная заработная плата может облагаться налогом иначе, чем обычная заработная плата, и это может привести к тому, что некоторые налогоплательщики будут платить больше в виде увеличенного удержанного подоходного налога.

Какие виды заработной платы являются дополнительными?

Дополнительная заработная плата включает:

- Комиссионные.

- Сверхурочная работа (если выплачивается отдельно от обычной заработной платы).

- Выплаты по накопленным больничным листам.

- Выходное пособие.

- Отчетные чаевые (если выплачиваются отдельно от обычной заработной платы).

- Награды, призы и бонусы.

- Возврат платежа.

- Ретроактивное увеличение заработной платы.

- Платежи по неисключаемым транспортным расходам.

Другие выплаты, подпадающие под действие дополнительных правил заработной платы, включают налогооблагаемые дополнительные выплаты и надбавки на расходы, выплачиваемые по плану без подотчетности (подробнее об этом ниже).

Ключевые выводы

- Ключом к определению того, подпадает ли выплата работнику под действие дополнительных правил удержания заработной платы, является то, является ли выплата отдельной от обычной заработной платы.

- Например, если вы предоставляете бонус в конце года или выходное пособие отдельным чеком, вы должны соблюдать правила удержания дополнительной заработной платы.

- Текущая ставка удержания дополнительной заработной платы составляет 22% на сумму до 1 миллиона долларов в год.

Два способа расчета удержания

Удержание федерального подоходного налога с дополнительной заработной платы может быть рассчитано одним из двух способов в зависимости от того, как выплачивается заработная плата.

Для сотрудников, зарабатывающих менее 1 миллиона долларов в год

Эти примеры относятся к удержанию дополнительных выплат заработной платы менее 1 миллиона долларов любому сотруднику в течение года.

Во-первых, решите, будет ли дополнительный доход указываться в зарплате сотрудника. Если вы не укажете сумму каждого типа оплаты в чеке, удерживайте федеральный подоходный налог, как если бы общая сумма была разовой выплатой за этот период расчета. Если вы определяете дополнительную заработную плату отдельно и указываете размер для каждого вида оплаты, применяется одна из двух ситуаций:

Самый распространенный случай — удержание подоходного налога с дополнительной заработной платы из обычной заработной платы сотрудника, и есть два метода:

- Удерживать дополнительную заработную плату в размере 22% (до 2025 года)

- Добавьте дополнительную заработную плату к регулярной заработной плате сотрудника, выплачиваемой в то же время (правила IRS по этому поводу сложны, поэтому обязательно ознакомьтесь с ними в Публикации IRS 15.

)

)

Если вы не удерживали подоходный налог из обычной заработной платы сотрудника в текущем или непосредственно предшествующем календарном году, используйте метод 2, описанный выше. Это было бы так, если бы надбавки работника, указанные в Форме W-4, были больше, чем заработная плата, или если бы работник потребовал освобождения от удержания.

| Как платить налог на дополнительную заработную плату (сотрудники до 1 миллиона долларов) | ||

|---|---|---|

| Если вы удерживаете подоходный налог из заработной платы работника | Удержание по обычной ставке | Удержание под 22% |

| Не указываете доплаты | x | |

| Вы указываете доплаты | х * | x |

| Если вы не удерживаете подоходный налог из обычной заработной платы работника | х * | |

* Подробную информацию о способах оплаты см. В публикации 15 IRS. В публикации 15 IRS. | ||

Для сотрудников, зарабатывающих более 1 миллиона долларов в год

Для сотрудников, которые получают дополнительную заработную плату на сумму более 1 миллиона долларов в течение календарного года, вы должны удержать превышение более 1 миллиона долларов по более высокой ставке 37% (или самой высокой ставке подоходного налога за год).Например, если дополнительная заработная плата сотрудника составляет 1,5 миллиона долларов в год, вы должны удержать 1 миллион долларов по ставке 22%, а излишек 500 000 долларов по ставке 37%.

Независимо от того, как вы платите эту заработную плату, убедитесь, что вы:

- Удерживать налоги FICA с зарплаты каждого сотрудника, включая отдельные чеки для дополнительных выплат.

- Включите дополнительную заработную плату в свои расчеты федеральных налоговых обязательств по безработице.

Общие примеры дополнительной заработной платы

Оплата отпуска

Отпускные удерживаются, как если бы это была обычная заработная плата. Если она выплачивается в дополнение к обычной заработной плате и отдельно за период отпуска, относитесь к ней как к отдельной дополнительной выплате заработной платы и следуйте приведенным выше правилам. Если отпускные выплачиваются за время, превышающее ваш обычный период заработной платы, распределите его между периодами оплаты, за которые вы его выплачиваете.

Если она выплачивается в дополнение к обычной заработной плате и отдельно за период отпуска, относитесь к ней как к отдельной дополнительной выплате заработной платы и следуйте приведенным выше правилам. Если отпускные выплачиваются за время, превышающее ваш обычный период заработной платы, распределите его между периодами оплаты, за которые вы его выплачиваете.

Бонусы

Работодатели часто выплачивают бонусы в конце года отдельной зарплатой. Вот как можно выплатить этот бонус:

Предположим, что сотрудник получает 1000 долларов в качестве бонуса, а последняя валовая сумма заработной платы составляла 1000 долларов.Процесс определения подоходного налога с этого бонуса будет следующим:

- Добавьте сумму бонуса к заработной плате за последний платежный период (1000 долларов США + 1000 долларов США = 2000 долларов США).

- Определите сумму удержания для комбинированной суммы (скажем, это 150 долларов США на основе таблиц удержания в публикации 15-T IRS).

- Вычтите сумму, удержанную из обычной заработной платы в этот день выплаты жалованья, (70 долларов США)

- И удерживайте 80 долларов (150 — 70 долларов) из бонусной зарплаты.

- Не забывайте, что вы также должны удержать налог FICA по этому чеку.

подсказки

Если сотрудник получает регулярную заработную плату и сообщает чаевые, укажите в чаевых как дополнительную заработную плату для удержания подоходного налога.

- Если вы не удерживали подоходный налог из обычной заработной платы, добавьте чаевые и удерживайте подоходный налог с общей суммы.

- Если вы удержали подоходный налог из обычной заработной платы работника, вы можете платить либо как обычную заработную плату, либо по ставке 22%.

Выплаты сотрудникам по безотчетной программе

Если вы производите платежи сотруднику на командировочные и другие деловые расходы и у вас нет подотчетного плана, эти платежи рассматриваются как дополнительный доход, и сотрудник должен платить подоходный налог, налог на социальное обеспечение и медицинское обслуживание, а также федеральный налог по безработице доход.

В плане подотчетности есть несколько рекомендаций:

- Расходы явно связаны с бизнесом.

- Сотрудник должен надлежащим образом отчитаться перед вами за эти расходы, предоставив вам подробную информацию о связи, дате, месте, сумме и бизнес-целях.

- Сотрудник должен вернуть излишек возмещения.

Проконсультируйтесь у налогового специалиста

Выплата дополнительной заработной платы может быть сложной, а неправильное применение налогов на фонд заработной платы может иметь налоговые последствия для ваших сотрудников и вашего бизнеса.Проконсультируйтесь со специалистом по налогам на заработную плату или обратитесь в службу расчета заработной платы для расчета заработной платы сотрудников.

Определения типов прибыли| Управление людских ресурсов

В разделе «Часы работы и заработок» выписки по заработной плате вы можете увидеть некоторые из этих строк, перечисленных в столбце «Описание»:

Сторонняя инвалидность: Выплаты по инвалидности третьей стороной, как налогооблагаемые, так и необлагаемые. Они должны быть указаны Университетом в форме W-2 вместе с федеральными налогами, удержанными из этих платежей.

Отпуск по академической нетрудоспособности: Доплата имеющим на это право преподавателям и сотрудникам P&A, находящимся в утвержденном отпуске по нетрудоспособности. Используется только по указанию Управления людских ресурсов.

Дополнительная инструкция: Плата за предоставление учебных или других услуг для самостоятельного обучения, вечерних / выходных кредитных программ, некредитных программ и непрерывного образования.

Дополнительная регулярная оплата: Дополнительная регулярная оплата вместо надбавки за сотовый телефон для правомочных сотрудников в отделах переговоров, профессорско-преподавательского состава UEA, категорий специалистов по повышению квалификации, а также для государственных служащих и сотрудников P&A в максимальной степени.

Корректировка доходов: Предыдущая переплата, вычитаемая из более поздних доходов.

Пособие на одежду: Кредит на товары, который позволяет определенным сотрудникам покупать одежду и товары непосредственно у внешнего поставщика.

Дополнение к спортивному контракту: Доплата правомочным преподавателям и профессиональным и административным сотрудникам для покрытия расходов на СМИ, одежду и т. Д. Эти доходы подлежат дополнительному удержанию налогов.

Дополнение: Оплата услуг помимо обычных рабочих обязанностей. Сюда входят почетные кресла и другие связанные не служебные обязанности. Этот код можно использовать только в том случае, если у сотрудника также есть регулярная оплата.

Увеличение ретро: Выплата временным / случайным назначенным лицам за разницу между старой и новой ставкой компенсации за увеличение, когда повышение применяется задним числом.

Бонус / Комиссия: Платеж, связанный с установленной политикой Университета в отношении бонусов и комиссионных, выполнением контракта или согласованными предложениями о найме или удержании.Эти доходы подлежат дополнительному удержанию налогов.

Перезвоните сверхурочно: Выплата премий за часы, отработанные в связи с чрезвычайной ситуацией, как указано в контракте или своде правил.

Пособие на автомобиль: Плата за использование личного автомобиля для университетского бизнеса вместо предоставления университетского автомобиля. Выплачивается только ключевым сотрудникам, как это определено Аппаратом Президента.

Льгота по лизингу автомобилей: Стоимость личного использования автомобиля, предоставленного Университетом.Только для Wheel Club.

Карьерный бонус / стабильность: Выплата правомочным сотрудникам в отделе переговоров 4 (AFSCME) или отделе переговоров 3 (водители) один раз в год в зависимости от часов работы.

Членство в клубе: Членство в клубе, оплачиваемое университетом, и связанные с этим расходы, не предназначенные для добросовестной деятельности университета.

Коммутация — UMN: Платежи врачам в компании Университета Миннесоты. Имеет право на заработную плату, покрываемую пенсионным планом преподавателей.

Коммутация — UMP: Выплаты врачам в компании University of Minnesota Physicians. Не имеет право на зарплату, покрываемую пенсионным планом преподавателей.

Компенсационная повременная выплата: Выплата любого остатка в Плане компенсационных отпусков в связи с увольнением или переводом из отдела в соответствии с контрактом или сводом правил.

Дополнительная компенсация к контракту: Дополнительная компенсация, оговоренная в контракте.

Продление дневного питания: Доплата для сотрудников, которые должны регулярно принимать пищу по работе Университета в нерабочее время.

Стипендия / стипендия: Выплаты студентам и стипендиатам по назначениям без отрыва от работы производятся отдельно от любой заработной платы, выплачиваемой за услуги. Это неквалифицированные выплаты стипендий или стипендий. Примечание: определение неквалифицированных сумм см. В публикации 520 IRS.

Подарочный сертификат Выгода: Стоимость подарочного сертификата, выданного сотруднику.

Вклад в план сбережений на здравоохранение: Неиспользованный отпуск и компенсационное время, выплачиваемые на счет медицинского обслуживания после выхода на пенсию.

Работал в отпуске: Выплата премий в размере полутора часов за работу в праздничный день, установленный университетом.

Работа в отпуске — удвоенное время: Выплата премии в два раза превышающей почасовую ставку за работу в праздничный день, назначенный университетом.

Жилищное пособие: Выплата для покрытия личных расходов на жилье, как это предусмотрено в трудовом договоре.

Поощрительные выплаты: Поощрительные выплаты на основании трудовых договоров.

Надбавка: Оплата образовательных, исследовательских или административных обязанностей, требующих официального отдельного назначения. Может быть привязан к единовременному плану вознаграждения преподавателей, как это определено областью коллегии.

Поздняя оплата: Оплата за часы, отработанные в период, отличный от непосредственно предшествующего платежного периода. Это облагается налогом в соответствии с методом дополнительной ставки IRS.

Увольнение без продления: Плата, связанная с увольнением без продления соглашения об увольнении для государственной службы, отдела переговоров, а также профессионального и административного персонала.Примечание: обратитесь к пакету «Увольнение без продления» из пособия сотрудникам. Эти доходы подлежат дополнительному удержанию налогов.

Оплачиваемый отпуск: Выплата, связанная с оплачиваемым отпуском.

Программа выплаты медицинских премий: Программа выплаты медицинских премий для оказания помощи малооплачиваемым сотрудникам в течение года значительного увеличения взносов сотрудников в медицинскую программу UPlan.

Оплата военного отпуска: Выплаты, производимые во время активного военного отпуска.

Выпускники Морзе: Выплаты получателям Премии за выдающийся вклад выпускников Морзе; Премия за выдающийся вклад в пост-бакалавриат, послевузовское и профессиональное образование; и награда за общественные работы Университета Миннесоты.

Расходы на переезд, не облагаемые налогом: Оплачиваемые работодателем расходы на переезд, которые квалифицированы или не облагаются налогом (и указаны как код P в форме W-2). Например: возмещение расходов на проезд и проживание (за исключением питания) при переезде в новый дом.

Налогооблагаемое пособие на расходы на переезд: Оплачиваемые работодателем расходы на переезд, которые не соответствуют критериям (и подлежат всем удержаниям), независимо от того, оплачиваются ли они сотруднику или третьей стороне. Примеры: расходы на питание во время путешествия, расходы на поездку на охоту и временные расходы на проживание.

Неквалифицированный Dfd Comp: Выплата неквалифицированной отсроченной компенсации. Эти доходы подлежат дополнительному удержанию налогов.

Единовременная единовременная выплата: Выплата, произведенная в рамках годового плана заработной платы вместо повышения базовой заработной платы.

По вызову: Почасовая оплата сотрудников, которые должны быть доступны по телефону или при необходимости вернуться на работу. Он может превышать 80 часов в период оплаты. Он также используется для ежеквартальных платежей (или корректировок) за услуги в отделении неотложной помощи.

Награда за выдающиеся заслуги / преподавания: Выплата за выдающуюся работу (присуждается в соответствии с установленными процедурами подразделения).

Перегрузка: Оплата профессиональной деятельности, обычно почасовая или единовременная, например, консультирование, консультирование, написание статей, разработка / пересмотр курса, переводы, обучение, лекции, специальная целевая группа / фокус-группа, уроки музыки и сборы за выступления , так далее.

Сверхурочные: Выплата премий в полтора раза превышающей почасовую ставку за часы, оплачиваемые более 40 часов в рабочую неделю, или для назначенных сотрудников, которые работают более восьми часов в день.

Сверхурочная работа в двойном размере: Выплата премий в два раза выше почасовой ставки за часы, оплачиваемые более 40 часов в рабочую неделю, или для назначенных сотрудников, которые работают более восьми часов в день.

Сверхурочная работа вдвое и половина: Выплата премий сотрудникам, которые должны работать в официально признанный праздник, в два с половиной раза превышающей почасовую ставку, начиная с 13-го часа до оставшихся выходных.

Сверхурочная двойная ставка ретро: Выплата разницы между старой и новой ставкой компенсации, если повышение применяется задним числом.

Сверхурочные ретро: Выплата разницы между старой и новой ставкой компенсации, если повышение применяется задним числом.

Поэтапный выход на пенсию: Выплата, связанная с поэтапным выходом на пенсию.

Срок службы в полиции: Выплата сотрудникам полиции за каждый период выплаты заработной платы основана на количестве лет службы.

Предыдущий период оплаты: Оплата за обычные, но не оплаченные часы работы в непосредственно предшествующем периоде оплаты. Налоги удерживаются по годовой (W-4) ставке.

Оплата профессиональной деятельности: Оплата (почасовая или единовременная) за такие виды деятельности, как консультирование, консультирование, написание статей, разработка или пересмотр курса, переводы, уроки музыки, гонорары за выступление и т. Д. Используйте этот тип заработка, если он не дает дает сотруднику более 100% рабочего времени.Используйте тип заработка «Перегрузка», если действие приведет к тому, что сотрудник превысит 100% рабочего времени.

Regents Professor: Выплата получателю Regents Professor за выдающийся вклад как в бакалавриат, так и в аспирантуру.

Пособие на обучение для регентов / академиков: Стоимость обучения, оплачиваемого университетом, для: 1) зачетных единиц, полученных сотрудником в аспирантуре, или 2) если общая сумма пособия за обучение превышает 5250 долларов в календарный год.

Обычная оплата: Оплата базовых услуг, выполняемых по назначению на 20 стандартных часов в неделю или больше.Примечание. См. «Обычная оплата <20» для получения информации о регулярной оплате менее 20 стандартных часов в неделю.

Регулярная оплата <20 часов / отпуск: Оплата базовых услуг, выполняемых во время встреч, продолжительность которых составляет менее 20 стандартных часов в неделю, или прямая повременная оплата вместо отпускных, когда признанный отпуск приходится на обычный запланированный выходной день сотрудника . Больничные и отпускные не будут заработаны. Примечание: см. «Регулярная оплата» для получения информации о регулярной оплате, если сотрудник работает 20 или более стандартных часов в неделю.

Единовременная выплата при переезде: Единовременная выплачивается единовременная выплата сотрудникам для покрытия расходов на переезд самих себя и членов их семей.

Пособие по аренде: Рыночная стоимость предоставленного Университетом жилья или оплата жилищных расходов, если жилье считается личной выгодой.

Чек на замену: Замена утерянного чека или возвращенных банком средств. Замена чеков, которые планируется передать государству.

Пенсионный взнос: Возврат пенсионного взноса за предыдущий год.Эти доходы могут подлежать дополнительному удержанию налогов.

Retro Pay: Выплата разницы между старой и новой ставкой компенсации, когда повышение применяется задним числом к следующим видам заработка: увеличение, выпускникам азбуки Морзе, регулярная оплата и посменная оплата. Примечание. Информацию о часах, отработанных, но не оплаченных в предыдущем периоде оплаты, см. В разделе «Предыдущий период оплаты».

Сборы ретро-премий: Оплата разницы между старой и новой ставкой компенсации для следующих типов заработка, если повышение применяется задним числом: дополнительные пошлины, обычная смена и второе воскресенье.

Творческий отпуск / предпринимательство / профессиональное развитие: Оплата академического отпуска для преподавателей или продленного отпуска по программе P&A для повышения квалификации.

Сезонный абонемент / льгота по пропускам: Стоимость абонементов или пропусков на мероприятия, не имеющие документально подтвержденной деловой цели университета.

Второе воскресенье: Выплата премий за часы, отработанные во второе воскресенье подряд.

Присуждение урегулирования: Выплата из присуждения компенсации, включающая в себя задолженность по оплате, которая составляет , не соответствует критериям для пенсионного плана факультета, но подлежит удержанию всех налогов.Обрабатывается через офис главного юрисконсульта.

Смена 2-е воскресенье: Выплата надбавки за работу, имеющую право на разницу в смену во второе воскресенье подряд.

Сверхурочная работа: Выплата премий в размере, в полтора раза превышающем почасовую разницу в смене, за работу, которая имеет право на разницу в смену, на основании правил государственной службы или договорного контракта.

Сверхурочная работа, двойная: Выплата премий в двойном размере почасовой разницы за смену за работу, которая имеет право на разную смену, в соответствии с правилами государственной службы или договорным контрактом.

Оплата за смену — 3-я: Оплата за работу, имеющую право на разную смену, по третьей ставке смены, на основании правил государственной службы или договорного подряда.

Обычная смена: Оплата работы, для которой предусмотрена разница в смену в соответствии с правилами государственной службы или договорным договором.

Специальный платеж: Выплата, утвержденная Управлением налоговой отчетности и соблюдения нормативных требований, которая является разной и единовременной, но составляет , а не , включенную в зарплату, покрываемую пенсионным планом преподавателей.Эти доходы подлежат дополнительному удержанию налогов.

Специальный платеж — UMP: Выплата врачам компании University of Minnesota Physctors (UMP) для различных целей, включая «Платежи за производительность» и транспортные расходы.

Пособие на проезд для супруга: Путевые расходы, оплачиваемые университетом, для супруги или супруги должностного лица университета, не служащей служебным целям университета.

Summer Research Elig FRP: Оплата академическому персоналу, не имеющему базового уровня A, за работу вне базовых сроков назначения.Он включен в зарплату, покрываемую пенсионным планом преподавателей.

Летнее исследование NE FRP: Оплата академическому персоналу, не имеющему базового уровня A, за работу вне базовых сроков назначения. Это , а не , включенные в зарплату, покрываемую пенсионным планом преподавателей.

Летняя сессия: Плата за обучение или другие услуги, связанные с летней сессией или межсессионными курсами.

Налогооблагаемая выгода / компенсация: Прочие налогооблагаемые льготы или компенсации, выплачиваемые отделами от имени сотрудников.

Заключительное соглашение: Единовременный платеж, основанный на окончательном соглашении. См. Пакет «Окончательное соглашение» из раздела «Вознаграждения сотрудникам». Эти доходы подлежат дополнительному удержанию налогов.

Пособие / страхование инструментов: Плата за покупку необходимых инструментов и страховку инструмента. Обычно применяется только к Торговой единице 3 (Командисты).

UMP — Оплачиваемый отпуск: Оплата, связанная с оплачиваемым отпуском, только для врачей компании University of Minnesota.

Содержание форменной одежды: Плата за содержание форменной одежды. Изготавливается один раз в год, обычно только сотрудникам полиции.

Скидка на отпуск: Плата за сокращение продолжительности отпуска сотрудника, которая рассчитывается по максимальному размеру при отклонении запроса на отпуск.

Отпуск Cash Out: Плата за обмен до 40 часов отпуска на оплату один раз в год по запросу сотрудника.

Выплата в связи с отпуском: Выплата за любой остаток в плане отпуска в связи с расторжением контракта или свод правил.Эти доходы подлежат дополнительному удержанию налогов.

Дополнительное вознаграждение — Человеческие ресурсы

Время от времени у сотрудников может возникнуть необходимость взять на себя обязанности, которые явно отделены от их основной должности или дополняют ее. Соответствующая компенсация за характер этих заданий будет определяться отделом кадров и менеджером сотрудника в индивидуальном порядке.

Сотрудник, освобожденный от уплаты налогов, по характеру занимаемой должности считается доступным для выполнения рабочих заданий без дополнительного вознаграждения во время, отличное от его / ее регулярного рабочего времени.Однако бывают обстоятельства, когда может потребоваться дополнительная оплата.

Сотруднику, не освобожденному от уплаты налогов, который берет на себя дополнительные обязанности, будет выплачиваться оплата за все отработанные часы. Если изменение их почасовой ставки одобрено отделом кадров, новая ставка должна оплачиваться за все отработанные часы, включая сверхурочные.

- Супервизор должен проконсультироваться со своим бизнес-партнером по персоналу, прежде чем устанавливать оплату или брать на себя обязательства платить сотруднику за дополнительные обязанности. Это общение должно происходить до любого общения с сотрудником.

- Возмещение дополнительных обязанностей может отличаться от обычного вознаграждения работника. Отдел, нанимающий для выполнения дополнительных обязанностей, определит компенсацию за дополнительные обязанности после консультации со своим бизнес-партнером по персоналу.

- Существует три различных метода компенсации дополнительной работы:

- Дополнительная компенсация за 2020-2021 финансовый год должна использоваться для запроса дополнительной компенсации сотруднику, который временно принимает на себя ответственность и исполнение другой должности в дополнение к своим основным должностным обязанностям.

- Вторичная или перегруженная должность для работы, которая выполняется на постоянной основе и явно отделена от основной должности сотрудника и не связана с ней

- Единовременный бонус за выполнение необычных и сверх обычных ожиданий при выполнении основных служебных обязанностей.

Выполнение работы, выходящей за рамки обычных обязанностей сотрудника или отдела, не должно противоречить или снижать эффективность выполнения сотрудником своих основных должностных обязанностей.

Все решения относительно целесообразности дополнительной компенсации или дополнительных работ (см. Ниже) должны быть одобрены отделом кадров. Финансирование этих изменений должно быть одобрено Управлением планирования и бюджета.

Выплаты по заработной плате вне цикла | Square Support Center

Мы знаем, что иногда вам нужно платить своим сотрудникам вне обычного графика заработной платы. Если вы хотите отправить бонус отдельно, случайно недоплатить, забыть заплатить одному из своих сотрудников или заплатить своим сотрудникам по нерегулярному графику, вы можете сделать это, выполнив внеплановый платеж без дополнительных затрат.

Обработка внепланового платежа

Для внепланового платежа:

Войдите в раздел Payroll вашего онлайн-приложения SquareDashboard или Square Payroll> щелкните Pay Employees > Extra-Cycle Payment .

Выберите период оплаты , за который вы хотите платить своим сотрудникам, или выберите «Пользовательский», чтобы выбрать любой диапазон дат.

Выберите Тип платежа , который применяется к платежу:

Regular Pay рассчитает налоги на основе налоговых ставок и информации W-4 во время отправки внепланового платежа.

Bonus Pay или Другие дополнительные выплаты рассчитывает налоги с использованием федеральной дополнительной ставки удержания в размере 22%. Чтобы узнать больше о ставках удержания, см. Публикацию IRS 15 и налоговое руководство работодателя вашего штата.

Выберите способ оплаты , который вы хотели бы использовать для оплаты вашим сотрудникам. Вы можете платить всем сотрудникам вручную или с помощью их метода оплаты по умолчанию.

Выберите сотрудников, которым вы хотите заплатить.Введите количество отработанных часов и любую дополнительную оплату для каждого сотрудника.

Если вы используете табло учета рабочего времени Square Point of Sale или поддерживаемое стороннее приложение для расчетов рабочего времени, или если вы включили импорт чаевых или

Отслеживание комиссионных, щелкните Импортировать время и заработную плату , чтобы импортировать часы, чаевые и комиссионные вашей команды за период оплаты.

После ввода этой информации обо всех сотрудниках, которым необходимо платить, щелкните Продолжить .

Если вы настроили выплаты сотрудникам или вычеты после уплаты налогов, подтвердите суммы вычетов / взносов и внесите необходимые изменения. При необходимости вы также можете добавить компенсацию.

Вы попадете на экран, содержащий подробную разбивку платежной ведомости вне цикла и банковских выплат. Щелкните Подтвердить вывод , чтобы утвердить и обработать внеплановые платежи.

Примечание: Если вы допустили ошибку, у вас есть время до 19:00 по тихоокеанскому времени, чтобы отменить внеплановый платеж с помощью кнопки Отмена на главном экране раздела «Расчет заработной платы» на панели Square Dashboard.

Ваша платежная ведомость вне цикла будет обработана в тот же день, когда она будет отправлена. Средства будут списаны с вашего связанного банковского счета на следующий рабочий день, а сотрудники, которым выплачивается прямой перевод, получат свою зарплату через четыре рабочих дня после отправки платежной ведомости. Узнайте больше о графике выплат Square Payroll.

Примечание : Дата платежа, которая используется для расчета налогов и отчетности, всегда будет составлять не менее четырех рабочих дней после отправки внепланового платежа, даже если даты платежного периода находятся в прошлом.

IRS предоставляет руководство по надлежащему удержанию подоходного налога для девяти распространенных сценариев выплаты дополнительной заработной платы

В Постановлении о доходах от 2008-29 IRS предоставило конкретные указания относительно надлежащей суммы федерального подоходного налога, которую работодатель должен удерживать в девяти различных ситуациях в соответствии с дополнительные положения о заработной плате 1 , вступившие в силу 1 января 2007 года. Обычно штаты, в которых действуют подоходные налоги, не соблюдают федеральные нормативные положения о разграничении обычной и дополнительной заработной платы.Помимо удержаний федерального подоходного налога, штаты также ищут надлежащие удержания из дополнительной заработной платы для целей подоходного налога штата.

Постановление о доходах рассматривает следующие девять сценариев:

- Комиссионные, выплачиваемые через определенные промежутки времени, без регулярной выплаты заработной платы работнику;

- Комиссионные, выплачиваемые через определенные промежутки времени в дополнение к регулярной заработной плате, выплачиваемой через разные промежутки времени;

- Розыгрыши оплачиваются в счет комиссионных;

- Комиссионные, выплачиваемые сотруднику только тогда, когда накопленный комиссионный кредит сотрудника достигает определенного числового порога;

- Премия за подписание контракта, выплачиваемая до начала работы;

- Выходное пособие, выплачиваемое после увольнения;

- Единовременные выплаты накопленного ежегодного отпуска, оплачиваемого при увольнении;

- Ежегодная выплата наличных отпускных и больничных; и

- Выплата по болезни отличается от обычной ставки.

Для каждой из обсуждаемых ситуаций IRS предполагает, что нет никаких конструктивных квитанций или конструктивных выплат заработной платы до фактической выплаты заработной платы, что никакие суммы не требуется включать в доход согласно разделу 409A до фактической выплаты заработной платы, и что все выплаты производятся 1 января 2007 г. или после этой даты. Кроме того, за исключением Ситуации 5, ни одному из перечисленных ниже не выплачивается дополнительная заработная плата более 1 000 000 долларов США в течение любого календарного года.

Это последнее руководство IRS делает устаревшим руководство согласно Постановлению о доходах 67-131, 1967-1 C.B. 291 и Постановление о доходах 66-294, 1966-2 C.B. 459.

Обычная заработная плата

Выплачивает ли работодатель «обычную заработную плату» или «дополнительную заработную плату», влияет на размер подоходного налога, который должен удерживаться. Регулярная заработная плата означает заработную плату, выплачиваемую работодателем за период заработной платы либо по обычной почасовой ставке, либо в заранее определенной фиксированной сумме. Сумма, которая должна быть удержана в случае регулярной заработной платы, основана на налоговой таблице за период оплаты ( e.грамм. , раз в две недели) и количество освобождений, заявленных в форме IRS W-4 сотрудника.

Доплата

Дополнительная заработная плата — это заработная плата, не являющаяся обычной. Иными словами, дополнительная заработная плата — это заработная плата, которая варьируется от периода выплаты заработной платы к периоду выплаты заработной платы в зависимости от факторов, отличных от количества отработанного времени. Примерами дополнительной заработной платы являются сверхурочная работа, бонусы, задолженность, комиссионные, заработная плата, выплачиваемая в рамках возмещения или других договоренностей о надбавках, неквалифицированная отсроченная компенсация, дополнительные безналичные выплаты, выплаты по болезни, выплачиваемые третьей стороной в качестве агента работодателя, суммы, включаемые в валовой доход в соответствии с разделом 409A IRC, доход, признанный при исполнении опциона на неустановленные акции, и вмененный доход на медицинское страхование для независимого лица.

Если сумма дополнительной заработной платы, выплачиваемой в любом календарном году, превышает 1 миллион долларов в совокупности, удержание осуществляется по обязательной 35% ставке с суммы, превышающей 1 миллион долларов, и необязательно для выплаты, которая приводит к общей сумме всей дополнительной заработной платы за год. преодолеть порог в 1 миллион долларов. Если дополнительная заработная плата меньше 1 миллиона долларов, работодатель обычно может использовать:

- необязательная (25%) фиксированная ставка; или

- агрегатный метод.

Дополнительный метод единой 25% ставки не может быть использован, однако, если подоходный налог не был удержан из регулярной заработной платы работника в течение календарного года выплаты дополнительной заработной платы или за предыдущий календарный год, и дополнительная заработная плата не взимается отдельно. заявлено из обычной заработной платы (помимо того, что она составляет менее 1 миллиона долларов).

Если все требования для необязательного метода единой ставки 25% не выполняются, необходимо использовать агрегированный метод. Для расчета агрегированного метода дополнительная заработная плата добавляется к обычной заработной плате за последний расчетный период в этом году, как если бы это была единовременная выплата. Затем размер налога определяется для единого платежа на основе налоговых таблиц за соответствующий период расчета и с использованием формы W-4 IRS сотрудника. Налог, уже удержанный из обычной заработной платы, затем вычитается, а оставшийся налог вычитается из дополнительной заработной платы.IRS сообщило, что, когда нет регулярной заработной платы, а дополнительная заработная плата должна выплачиваться агрегированным методом, следует использовать дневную / разную таблицу, когда в том же году не выплачивается никакая другая регулярная заработная плата. Это обычное дело, например, когда бывшему сотруднику выплачивается задолженность по урегулированию судебного спора.

Ситуации 1 и 2: Комиссионные с продаж с регулярной заработной платой и без нее

В Ситуации 1 сотрудник ежемесячно получает только комиссионные.Поскольку не существует регулярной заработной платы, из которой удерживаются подоходные налоги, работодатель должен использовать совокупный метод удержания и не может использовать метод единой ставки 25%.

В Ситуации 2 сотрудник получает зарплату первого числа каждого месяца, из которой удерживается подоходный налог, и еженедельные комиссии, основанные на продажах. Здесь, в отличие от ситуации 1, поскольку выплачивалась обычная заработная плата, из которой удерживались подоходные налоги, работодатель может выбрать использование либо необязательного удержания 25% фиксированной ставки, либо агрегированной процедуры.

Ситуация 3: ничья против комиссионных

В Ситуации 3 служащий работает в качестве уполномоченного продавца, который получает розыгрыш 5000 долларов раз в полгода. Комиссионные работнику выплачиваются во втором розыгрыше каждого месяца. Если сумма начисленных комиссий меньше общей суммы розыгрышей (10 000 долларов США) за месяц, розыгрыш уменьшается на эту сумму в следующем месяце. Сотрудник обязан выплатить любые выплаты, полученные сверх заработанных комиссионных, в случае увольнения по какой-либо причине.Другой компенсации работник не получает.

Здесь розыгрыши представляют собой выплаты комиссионных, которые являются дополнительной заработной платой, а не заработной платой, потому что они списываются с комиссионных, и работодатель уменьшает сумму розыгрыша, если она превышает комиссионные. Следовательно, поскольку работодатель выплачивает только дополнительную заработную плату, он должен использовать совокупный метод удержания. Кроме того, поскольку выплаты производятся каждые полгода, работодатель должен использовать полумесячные таблицы заработной платы.

Ситуация 4: Комиссии с неравными периодами расчета

В Ситуации 4 работник получает вознаграждение исключительно за счет комиссии. Работодатель выплачивает комиссионные всякий раз, когда накопленные чистые комиссионные работника равны 1000 долларов США или более. В соответствии с этими фактами, первым днем календарного года выплачивается накопленная прибыль 15 января. 2 Второй день выплаты накопленной прибыли — 1 февраля.

Здесь, поскольку выплачивается только дополнительная заработная плата, должен использоваться совокупный метод удержания.Однако, поскольку заработная плата не выплачивается через регулярные промежутки времени, подоходный налог, удерживаемый из заработной платы, рассчитывается на основе дневной / различной таблицы. Для первого платежа период заработной платы должен составлять 15 дней, количество дней между 1 января (или первым днем приема на работу) и первым днем выплаты заработной платы. Удержание по второй выплате заработной платы определяется на основании 17-дневного периода расчета заработной платы с 16 января (на следующий день после последней выплаты заработной платы) по 1 февраля, следующего дня выплаты заработной платы.

Ситуация 5: Бонус свыше 1 миллиона долларов

В Ситуации 5 сотрудник получает 2,1 миллиона долларов подписного бонуса за пять месяцев до начала оказания услуг. Как только сотрудник начнет оказывать услуги, он будет получать регулярную заработную плату в размере 75 000 долларов в месяц. Что касается суммы подписного бонуса более 1 миллиона долларов, работодатель должен использовать метод обязательного 35% фиксированного удержания. Для суммы подписного бонуса менее 1 миллиона долларов работодатель может использовать либо метод обязательного фиксированного удержания 35%, либо совокупный метод.Если работодатель использует агрегированный метод, он должен использовать ежемесячный период оплаты труда, который является плановым периодом выплаты заработной платы для регулярной заработной платы.

Ситуация 6: Выходное пособие

В Ситуации 6 сотрудник был уволен принудительно. У работодателя есть план выходного пособия для сотрудников, в котором указано, что в случае принудительного увольнения сотрудника он будет получать еженедельное выходное пособие, равное его или ее законной регулярной еженедельной зарплате. Выходное пособие будет продолжаться после увольнения в течение количества недель, равного количеству полных лет, в течение которых работник выполнял услуги в качестве сотрудника для работодателя, умноженному на 3.Согласно этому плану, сотрудник получит 51 неделю увольнения, начиная с 30 июня и до следующего года.

IRS рассматривает выходное пособие как дополнительную заработную плату, потому что это не плата за услуги в текущем периоде заработной платы, а выплата, произведенная после или после увольнения в связи с прекращением трудовых отношений, даже если выплачивается за фиксированную 51 неделю. Таким образом, поскольку выходное пособие рассматривается как дополнительная заработная плата, работодатель может выбрать использование либо необязательного удержания 25% фиксированной ставки, либо совокупного метода для всех выплат.

Ситуация 7: Выплата накопленных отпускных при увольнении

В Ситуации 7 у сотрудника накопился, но не использовался ежегодный отпуск, который выплачивается единовременно при увольнении либо в том же чеке, что и окончательная заработная плата, либо в виде отдельного чека. Единовременная выплата за накопленный ежегодный отпуск представляет собой дополнительную выплату заработной платы, поскольку это не выплата по обычным ставкам для текущего периода заработной платы. Предполагая, что подоходный налог был удержан из регулярной заработной платы в текущем или предыдущем году, работодатель может использовать либо необязательную фиксированную ставку 25%, либо совокупную ставку для удержания при оплате накопленного ежегодного отпуска.

Ситуация 8: Ежегодная выплата единовременного отпуска и пособия по болезни

У работодателя есть план, по которому его работникам выплачивается в конце примерно каждого 12-месячного периода единовременная выплата, известная как отпуск и пособие по болезни. Работник получает эту оплату независимо от того, отсутствовал ли он на работе из-за отпуска или болезни. Однако, если сотрудник отсутствует в связи с отпуском или по болезни, он не получает регулярной заработной платы за период отсутствия.

Ежегодная выплата отпускных и пособий по болезни является дополнительной выплатой заработной платы, поскольку это не выплата по регулярной ставке для текущего периода заработной платы. Работодатель может использовать совокупный метод удержания или может использовать дополнительную 25% фиксированную ставку при условии, что подоходный налог удерживался из обычной заработной платы в текущем или предыдущем году.

Ситуация 9: Выплата по болезни по ставке, отличной от обычной ставки

В Ситуации 9 работодатель платит своим работникам по одной ставке, когда работник присутствует и работает, и по другой ставке, когда работник отсутствует по болезни.Работодатель ведет ведомости заработной платы, в которых отдельно указывается сумма заработной платы, выплачиваемой за рабочие дни, и сумма заработной платы, выплачиваемой по больничному, но производит единовременную выплату заработной платы работнику за период расчета, который включает обе выплаты. Поскольку пособие по болезни представляет собой дополнительную заработную плату, при условии, что она не выплачивается через регулярные промежутки времени (поскольку сотрудники не болеют через определенные промежутки времени), работодатель может использовать дополнительный метод удержания фиксированной ставки, если подоходный налог был удержан из регулярной заработной платы в текущем году. или предыдущий год, или может иным образом использовать совокупную ставку.

Консультации для работодателей

Это Постановление о доходах не является исчерпывающим списком всех возможных сценариев дополнительной заработной платы, которые могут возникнуть. Тем не менее, он предоставляет руководство по типичным сценариям, и работодатели могут просматривать результаты, изложенные в этом Постановлении, чтобы определить, как удерживать в других конкретных ситуациях. Например, работодатель, который платит комиссионные на нерегулярной основе в дополнение к регулярной заработной плате, может ознакомиться с примерами два и четыре, чтобы узнать о возможных вариантах удержания.

В свете вышеизложенного Постановления работодатели должны обеспечить, чтобы их отделы заработной платы или сторонние обработчики заработной платы правильно кодировали платежи, которые представляют собой дополнительную заработную плату, и использовали надлежащий метод удержания для этих платежей. Если вы сомневаетесь в правильности метода удержания, работодатели должны обратиться за советом к своим налоговым специалистам.

1 Казначейство. Рег. § 31.3402 (g) -1.

2 Постановление о доходах гласит, что 14 января является первой датой выплаты заработной платы в рассматриваемой части, но для целей анализа используется 15 января.Поэтому мы используем дату 15 января.

Г.Дж. Стиллсон МакДоннелл — акционер и председатель Группы Литтлера Мендельсона по вопросам налогообложения занятости. Уильям Хейс Вайсман является акционером Группы Литтлера Мендельсона по вопросам налогообложения занятости. Если вам нужна дополнительная информация, пожалуйста, свяжитесь с вашим адвокатом Littler по телефону 1.888.Littler, [email protected], г-же MacDonnell по [email protected] или г-ну Вайсману по [email protected].

Определение базовой заработной платы

Что такое базовая оплата?

Базовая заработная плата — это начальная заработная плата, выплачиваемая сотруднику, без каких-либо льгот, премий или надбавок.Это ставка вознаграждения, которую сотрудник получает в обмен на услуги. Базовая заработная плата сотрудника может быть выражена в виде почасовой ставки или в виде еженедельной, ежемесячной или годовой заработной платы.

Ключевые выводы

- Базовая заработная плата — это стандартная ставка оплаты труда работника, которая не включает льготы, бонусы, надбавки или другие компенсации.

- Базовая заработная плата может быть выражена как почасовая ставка или как годовой оклад.

- При расчете годовой заработной платы учитываются элементы, не включенные в расчет базового уровня, а именно пособия, премии, надбавки и сверхурочные.

Основные сведения о базовой оплате

Базовая заработная плата не включает все формы компенсации; например, посменная дифференциальная оплата, оплата по вызову, оплата специальных заданий и поощрительная оплата обычно исключаются из базовой оплаты. Как правило, базовая заработная плата сотрудника — это минимальная сумма, которую он должен ожидать получить в течение определенного периода оплаты, за исключением дополнительной финансовой или материальной компенсации, которая может привести к увеличению общей заработной платы выше этого уровня.

Особые соображения

Ставки базовой заработной платы значительно различаются в зависимости от профессии.В целом, профессии, требующие углубленного образования и специальных навыков, платят более высокие базовые ставки, чем рабочие места, требующие базовых навыков. В конкурентных областях работодатели часто предлагают привлекательные ставки базовой заработной платы для найма высококвалифицированных кандидатов.

В дополнение к выплате высоких базовых окладов компании могут привлекать потенциальных сотрудников дополнительными льготами, включая щедрый пакет льгот, пенсионный план, бонусы, варианты инвестиций и материальные вознаграждения, такие как служебный автомобиль или оплачиваемые поездки на отдых.Эти дополнительные услуги могут существенно увеличить вероятность найма и удержания первоклассного персонала для компании.

Типы базовой оплаты

Наемные сотрудники по сравнению с почасовыми сотрудниками

В отличие от почасовых сотрудников, которые получают компенсацию за точное количество часов, которые они работают в период оплаты, от наемного работника обычно ожидается, что он проработает минимальное количество часов в обмен на свою базовую оплату. Некоторые компании не требуют, чтобы наемные сотрудники вели учет своего рабочего времени.

Многие работники, получающие базовую заработную плату, освобождены от действия федерального трудового законодательства, регулирующего компенсацию сверхурочной работы. Следовательно, они не получают сверхурочную оплату, если они работают больше минимального количества часов, требуемого работодателем. На некоторых должностях может потребоваться значительно больше часов, чем обычная 40-часовая рабочая неделя.

Некоторые сотрудники, получающие 47 476 долларов в год или меньше, имеют право на сверхурочную оплату за любые часы, отработанные более 40 часов в неделю.

Base vs.Годовая зарплата

В то время как базовая оплата не включает дополнительную компенсацию, полученную в ходе работы, в годовой заработной плате учитываются фактические заработки в течение года. Годовая заработная плата может быть значительно выше базовой, так как она может включать премии, сверхурочные, льготы или премии.

Годовая заработная плата также влияет на любые суммы, выплачиваемые работодателем по полисам медицинского, стоматологического страхования и страхования жизни работника. Сумма этих премий добавляется к базовой ставке вместе с другими формами компенсации, такими как сверхурочные или бонусы, для расчета суммы оплаты, фактически полученной за календарный год.

Что такое дополнительная заработная плата? | БамбукHR

Дополнительная заработная плата — это дополнительные выплаты, выплачиваемые работнику сверх его обычной заработной платы. Они включают сверхурочные, бонусы, комиссионные и многое другое.

Если работодатель предоставляет дополнительную заработную плату, от него может потребоваться удержание налогов из этих выплат. И даже если сотрудник заполняет форму W-4 , он все равно может подлежать другим ставкам удержания / налога для дополнительной заработной платы.

Согласно IRS, следующие квалифицируются как дополнительная заработная плата:

Бонусы

Комиссия

Чаевые

Сверхурочная работа

Накопленный отпуск по болезни

Выходные пособия

Награды

Призы

Платежи за переезд, не подлежащие вычету из налогооблагаемой базы

Задолженность по выплате

Ретроактивное увеличение заработной платы

Обратите внимание, что работодатели могут оплачивать сверхурочную работу и чаевые в качестве обычной заработной платы вместо дополнительной заработной платы.

Следующие ниже обычно не квалифицируются как дополнительная заработная плата:

Стипендии

Оплачиваемый отпуск (PTO)

Оплата отпуска дополнительная заработная плата, если она выплачивается в дополнение к обычной заработной плате (например, когда неиспользованные часы отбора / отпуска выплачиваются единовременно). В противном случае оплачиваемый отпуск и отпуск не являются дополнительными; они заменяют обычную заработную плату, как если бы работник продолжал работать в обычном режиме.

Работодатели несут ответственность за отслеживание и отчетность по дополнительной заработной плате. Работодатели должны помнить об уникальных правилах удержания. Эти правила зависят от:

Суммы дополнительной заработной платы, которую работник получает в течение налогового года

Суммируется ли дополнительная заработная плата сотрудника с обычной заработной платой или определяется отдельно от его обычной заработной платы

Каким образом определяется дополнительная заработная плата налогообложение зависит от того, сколько зарабатывает ваш сотрудник.

Дополнительная заработная плата более 1 миллиона долларов

Если ваш сотрудник зарабатывает более 1 миллиона долларов дополнительной заработной платы в течение налогового года, деньги, превышающие отметку в 1 миллион долларов, подлежат налогообложению по ставке 37 процентов в 2020 году или самой высокой ставка подоходного налога за этот год.

Эти 37 процентов являются обязательными, даже если ваш сотрудник подал форму W-4, требуя освобождения от уплаты федерального подоходного налога , удерживаемого у источника .

Дополнительная заработная плата в размере 1 миллиона долларов или меньше

Если ваш сотрудник не заработал более 1 миллиона долларов дополнительной заработной платы в течение налогового года, есть два обстоятельства, на которые вам нужно обратить внимание, чтобы правильно рассчитать налоги:

Если дополнительная заработная плата сотрудника суммируется с его обычной заработной платой и размером каждого вида оплаты (дополнительная илиобычный) не указан, то вам следует удерживать федеральный подоходный налог, как обычно. Другими словами, вы должны обратиться к форме W-4 сотрудника, чтобы произвести удержание федерального налога.

Если вы определяете дополнительную заработную плату вашего сотрудника отдельно от обычной заработной платы, вы должны сделать одно из двух:

Удержать плоскую 22-процентную налоговую плату (это только , если удержал подоходный налог из обычной заработной платы сотрудника в текущем или предыдущем налоговом году) или по любой другой ставке, установленной для текущего года.

Объедините их дополнительную заработную плату с их обычной заработной платой и удерживайте федеральный подоходный налог из этой суммы, используя форму W-4 сотрудника. Обратите внимание: это , только , если вы выплачиваете своему сотруднику дополнительную заработную плату одновременно с обычной заработной платой.

Дополнительные сведения об исключениях и расчетах см.

После подписания этого документа руководителем компании с содержанием соглашения должен быть ознакомлен и сам сотрудник. Один экземпляр соглашения выдается ему на руки.

После подписания этого документа руководителем компании с содержанием соглашения должен быть ознакомлен и сам сотрудник. Один экземпляр соглашения выдается ему на руки. Данные надбавки могут быть установлены в различных регионах нашей страны. Наиболее распространенными из них при этом будет являться Крайний Север, а также приравненные к нему территории. Районные коэффициенты могут быть установлены:

Данные надбавки могут быть установлены в различных регионах нашей страны. Наиболее распространенными из них при этом будет являться Крайний Север, а также приравненные к нему территории. Районные коэффициенты могут быть установлены:

Получившееся значение и будет представлять собой размер надбавки, которая должна быть установлена подчиненному.

Получившееся значение и будет представлять собой размер надбавки, которая должна быть установлена подчиненному. Главное, чтобы в его содержание действительно присутствовала вся основная и наиболее важная информация.

Главное, чтобы в его содержание действительно присутствовала вся основная и наиболее важная информация.

В такой список входят аварии, стихийные бедствия, общественно-необходимые работы и другие случаи.

В такой список входят аварии, стихийные бедствия, общественно-необходимые работы и другие случаи.

)

)