Для индивидуальных предпринимателей | Министерство по налогам и сборам Республики Беларусь

б) доходы по трудовым договорам (контрактам) от резидентов Парка высоких технологий, Китайско-Белорусского индустриального парка «Индустриальный парк «Великий камень», а также иные доходы, облагаемые по ставке в размере 9 процентов

б) доходы по трудовым договорам (контрактам) от резидентов Парка высоких технологий, Китайско-Белорусского индустриального парка «Великий камень», а также иные доходы, облагаемые по ставке в размере 9 процентов

б) доходы, полученные по трудовым договорам (контрактам) от резидентов ПВТ, Китайско-Белорусского индустриального парка «Великий камень», иные доходы, облагаемые по ставке 9%

б) доходы, полученные по трудовым договорам (контрактам) от резидентов ПВТ, Китайско-Белорусского индустриального парка «Великий камень»

Заполнение декларации ИП на УСН 6% — образцы заполнения

Использование упрощенной системы налогообложения не освобождает индивидуального предпринимателя от необходимости заполнять налоговую декларацию. Сказанное в полной мере относится к обеим схемам расчета налога – и 6% от доходов, и 15% от разницы между доходами и расходами. В статье рассматриваются особенности заполнения декларации для первого варианта налогового режима. Отдельное внимание уделяется нововведениям, вступившим в силу в 2021 году, так как их необходимо учитывать при оформлении отчетов за 2020-й.

Сказанное в полной мере относится к обеим схемам расчета налога – и 6% от доходов, и 15% от разницы между доходами и расходами. В статье рассматриваются особенности заполнения декларации для первого варианта налогового режима. Отдельное внимание уделяется нововведениям, вступившим в силу в 2021 году, так как их необходимо учитывать при оформлении отчетов за 2020-й.

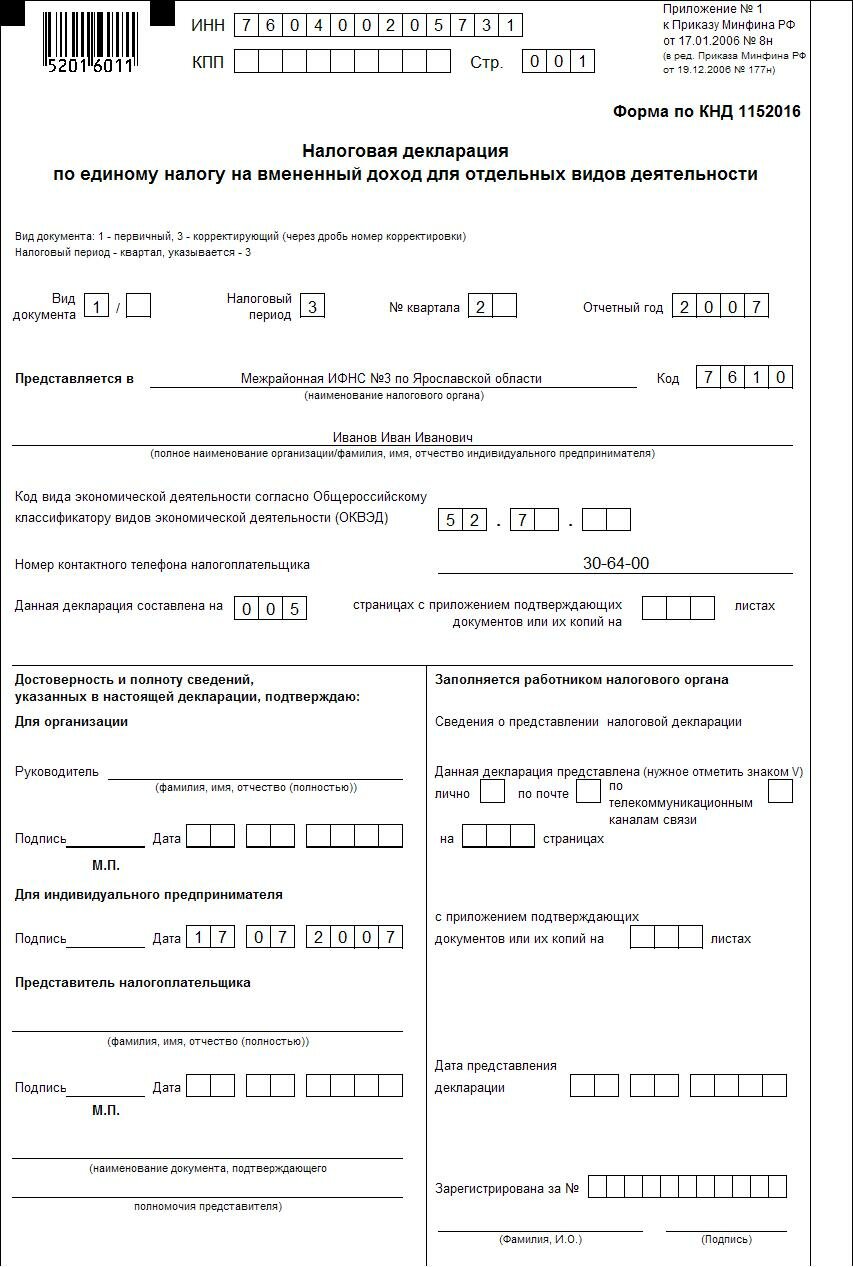

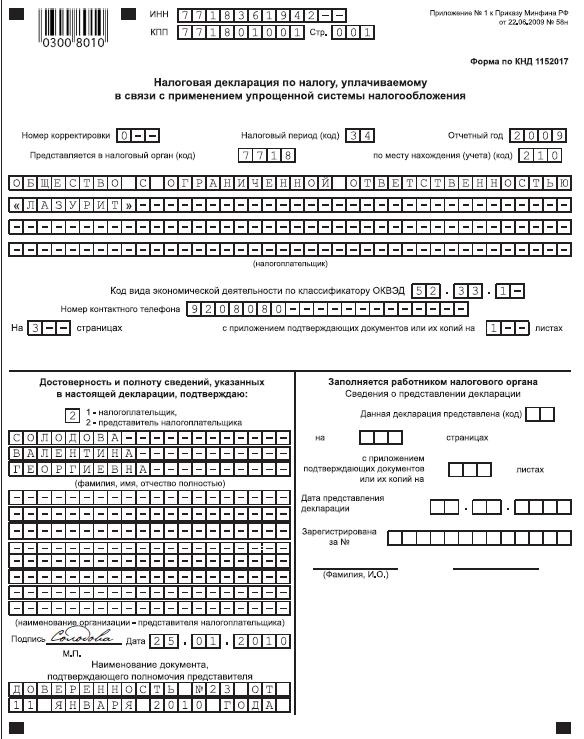

Форма декларации ИП на УСН 6%

По состоянию на начало 2021 года продолжает действовать Приказ ФНС РФ №ММВ-7-3/99@ (датируется 26 февраля 2016). Документ ввел в употребление бланк декларации, который необходимо использовать при оформлении отчетности за 2020 год. Он доступен для скачивания по ссылке.

Чтобы гарантировать себя от использования устаревших бланков, необходимо внимательно рассматривать штрих-код. Он размещается в левой верхней части титульного листа декларации. На отчетах по УСН за прошедший год завершающие четыре цифры кода должны выглядеть так: 2017.

Изменения 2021 года

Во второй половине 2020 года ФНС РФ опубликовала проект Приказа, который вводит в действие новую форму налоговой декларации. На январь текущего года документ находится на стадии согласования и утверждения, а потому пока не вступил в силу. В планах ведомства утвердить новый отчет в течение года, чтобы применять его при составлении декларации за 2021 года.

На январь текущего года документ находится на стадии согласования и утверждения, а потому пока не вступил в силу. В планах ведомства утвердить новый отчет в течение года, чтобы применять его при составлении декларации за 2021 года.

Поэтому оформление отчетности за 2020 год проходит преимущественно по старым правилам. Несмотря на это, имеет смысл отметить основное нововведение находящегося на утверждении проекта. Это добавление новой строки, которая называется «Код налоговой льготы». Она будет присутствовать в двух разделах – 2.1.1 и 2.2 под номерами 124 и 264, соответственно. К УСН 6% имеет отношение первая из них.

Правила заполнения строки 124 выглядят следующим образом:

- первая часть содержит код налоговой льготы, который определяется в соответствии с приложением №6;

- вторая часть включает буквенное обозначение или номер законодательного акта, на основании которого применяется налоговая льгота. В отчетности указывается структурная единица закона конкретного региона РФ (статья, пункт, часть и т.

Как было отмечено выше, нововведения вступят в силу, в лучшем случае, при оформлении отчетности за 2021 год. Тем не менее, целесообразно внимательно следить за дальнейшей судьбой проекта нормативного акта.

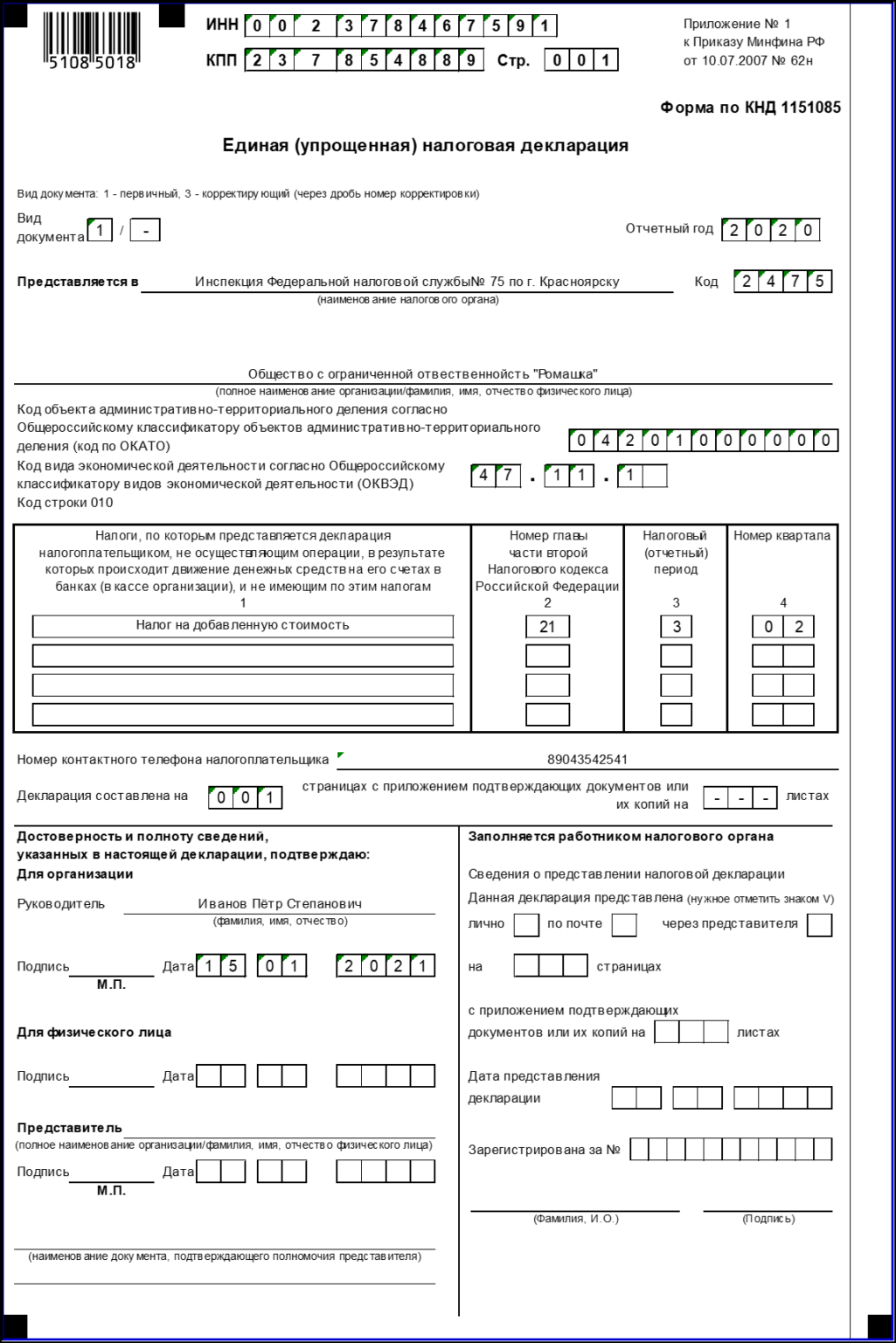

Бланк отчета и примеры заполнения

После рассмотрения общей информации следует перейти к более конкретной, непосредственно касающейся налоговой декларации на УСН по схеме доходы. Бланк документа можно скачать по следующей ссылке.

Образец заполненной декларации по УСН 6% размещен здесь. Для большей наглядности по ссылке приводится образец так называемой нулевой декларации ИП на упрощенке по схеме доходы за 2020 год.

Варианты оформления налоговой декларации ИП на упрощенке

На практике отчетность ИП составляет одним из трех способов. Каждый из них необходимо рассмотреть подробнее:

- Вручную. Устаревший и все реже применяющийся способ.

Предусматривает распечатку или получение в ИФНС бланка отчета. При этом необходимо обратить внимание на актуальность документа, как было показано выше. Не допускается наличие ошибок или исправлений, а потому требуется аккуратности в процессе заполнения.

Предусматривает распечатку или получение в ИФНС бланка отчета. При этом необходимо обратить внимание на актуальность документа, как было показано выше. Не допускается наличие ошибок или исправлений, а потому требуется аккуратности в процессе заполнения. - С помощью компьютера. Самый распространенный и популярный метод оформления отчетности. Предусматривает использование специальных бухгалтерских программ, обычно – выпущенных 1С. Желательно, чтобы заполнением декларации ИП 6% занимался профессиональный бухгалтер, что исключает или сводит к минимуму проблемы при сдаче отчета.

- Посредством онлайн-сервиса. Быстро набирающий популярность вариант действий, позволяющий заполнить налоговую декларацию ИП на УСН 6% от доходов оперативно и грамотно. Сегодня в российском сегменте интернета можно найти несколько различных онлайн-калькуляторов, что дает возможность подобрать подходящий.

Специалисты рекомендуют использовать второй или третий способ из перечисленных выше. Это проще, быстрее и, что особенно важно, заметно правильнее с точки зрения отсутствия ошибок или неточностей.

Это проще, быстрее и, что особенно важно, заметно правильнее с точки зрения отсутствия ошибок или неточностей.

Особенно удобны в использовании современные онлайн-платформы, предназначенные для ведения бухучета собственными силами ИП. В качестве примера можно привести следующий сервис. Он предоставляет предпринимателю несколько важных возможностей, включая:

- автоматическое формирование отчетности – клиенту достаточно предоставить исходные данные;

- проведение финансового мониторинга в режиме онлайн – ИП имеет возможность оперативно обнаруживать риски блокировки расчетного счета и определять причины, если блокировка уже произошла;

- консультационное и юридическое сопровождение в режиме 24/7 – для его получения достаточно иметь доступ к интернету с компьютера или мобильного устройства;

- формирование любых документов, включая накладные, акты, счета и множество других;

- несколько тарифных планов – ИП выбирает оптимальный с точки зрения специфики и масштабов бизнеса.

Серьезным достоинством сервиса выступает гарантированная безопасность коммерческой информации клиента. Данные размещаются на серверах, оснащенных надежной защитой и проходящих ежедневный бэкап.

Рекомендации по правильному заполнению отчета

При серьезном подходе к делу оформление налоговой декларации ИП по УСН (для использующих схему «6% от доходов») не вызывает особых проблем. Основные правила заполнения отчета целесообразно разобрать последовательно.

Титульный лист

Наиболее важные моменты, которые требуется учитывать при заполнении титульного листа, обобщены в таблице.

| Блок отчета | Правила заполнения |

| ИНН, КПП | Для ИП необходимо указывать исключительно ИНН. Другую строку заполнить не нужно. |

| Номер корректировки | При первой подаче декларации указывается «0_ _», при повторной – «1 _ _», в дальнейшем к значению добавляется 1 для каждой последующей сдачи отчета. |

| Налоговый период | Ячейка заполняется с учетом основания для подачи отчета:

|

| Отчетный год | Самая простая для заполнения ячейка, в которой проставляется отчетный год, в данном случае – 2020. |

| Представляется в … | Указывается код ИФНС из 4-х цифр, в которой зарегистрирован ИП. |

| По месту нахождения | Для ИП ставится значение «123». |

| Налогоплательщик | Построчно вписывается ФИО предпринимателя. |

| Код ВЭД | Информация из регистрационных документов – ЕГРИП. |

| Номер контактного телефона | Действующий номер для связи с сотрудником ИФНС. |

| На страницах | Число страниц – 3 или 4 – зависит от необходимости уплаты торгового сбора. Плательщики заполняют на одну страницу больше. |

| Достоверность … | Код «1» — ИП предоставляет отчет самостоятельно.

Код «2» — при сдаче отчета представителем предпринимателя. В этом случае требуется указать ФИО и реквизиты доверенности последнего. |

| Подпись и дата | Подпись ставит либо ИП (при самостоятельной подаче), либо представитель его интересов. |

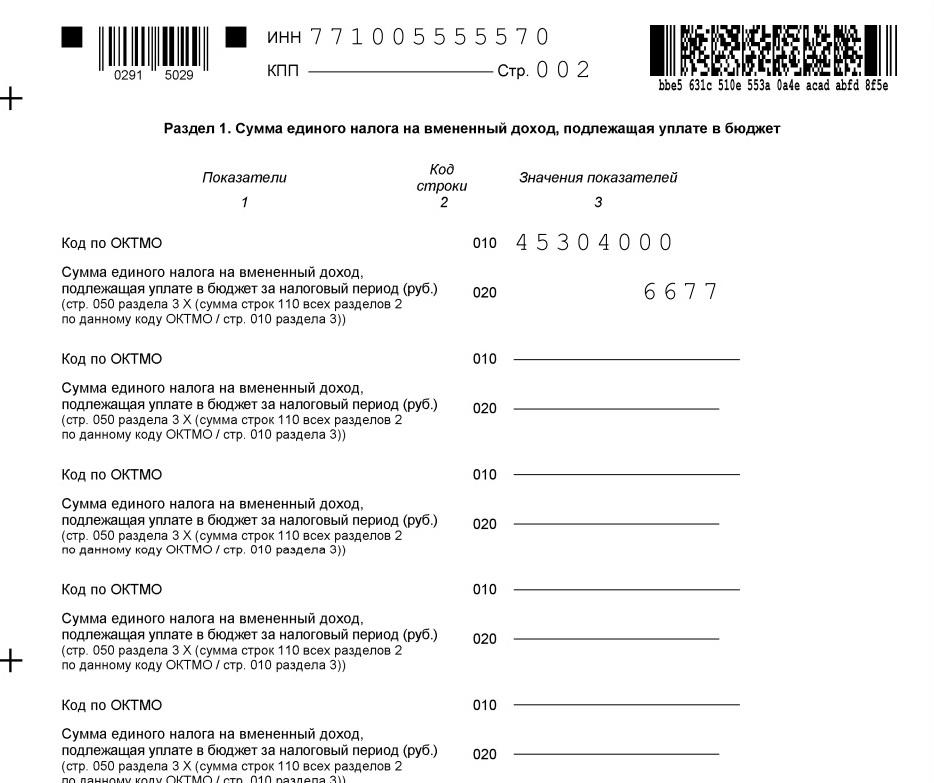

Раздел 1.1

| Строка | Правила заполнения |

| 010 | Заполняется в том случае, когда ОКТМО в течение года остался неизменным. |

| 030, 060 и 090 | Заполняются при изменении ОКТМО в течение года. |

| 020 | Аванс за первый квартал. Здесь и далее — формула расчета приводится на бланке. Здесь и далее — формула расчета приводится на бланке. |

| 040 | Аванс за два квартала. |

| 050 | Заполняется при наличии переплаты за полгода. |

| 070 | Аванс за три квартала. |

| 080 | Заполняется при наличии переплаты за три квартала. |

| 100 | Сумма налога за год. |

| 110 | Заполняется при наличии переплаты за год. |

Раздел 2.1.1

| Строка | Правила заполнения |

| 102 | «1» — ИП с сотрудниками.

«2» — ИП без сотрудников. |

| 110 | Величина дохода, полученного за первый квартал. |

| 111 | Величина дохода за полгода. |

| 112 | Величина дохода за три квартала. |

| 113 | Величина дохода за год. |

| 120-123 | Ставка упрощенки – 6% (в случае неиспользования ИП налоговых каникул). |

| 130 | Аванс за первый квартал |

| 131 | Аванс за полгода. |

| 132 | Аванс за три квартала. |

| 133 | Величина налога по результатам года. |

| 140-143 | Размер взносов, которые ИП уплатил в течение года. |

Сроки сдачи декларации

Установленный законодательством срок сдачи отчета за прошедший год – не позднее 30 апреля 2021 года. День выпадает на пятницу, а потому переносить время предоставления не требуется.

Особенности заполнения нулевой отчетности

Отсутствие деятельности в течение года не освобождает индивидуального предпринимателя от необходимости оформлять и сдавать отчетность. В подобной ситуации заполняется так называемая нулевая декларация.

В подобной ситуации заполняется так называемая нулевая декларация.

Главной особенностью такого формата отчета выступает проставление прочерков в подавляющем большинстве строк. Фактическая информация присутствует в следующих разделах и частях документа:

- Титул – оформляется по стандартным правилам;

- Первый раздел:

- строка 010 – как обычно, проставляется ОКТМО;

- строки 030, 060 и 090 – заполняются в том случае, если ОКТМО был изменен в течение года;

- Второй раздел – заполняются строки, начиная со 120 и заканчивая 123.

В любых других ячейках бланка следует проставить прочерки. Ниже приводится пример заполнения первого и второго разделов. Титул рассматривать применительно к нулевой отчетности не имеет смысла, так как он оформляется традиционно.

Раздел 1.1

Раздел 2.1.1

Срок сдачи нулевой отчетности не отличается от обычного. Поэтому декларацию ИП на упрощенке за прошедший год нужно сдавать по традиционным правилам – до конца апреля 2021 года.

Поэтому декларацию ИП на упрощенке за прошедший год нужно сдавать по традиционным правилам – до конца апреля 2021 года.

Выводы

Первый и главный вывод состоит в следующем. Ежегодное оформление и сдача налоговой декларации – обязательное требование к индивидуальному предпринимателю, который использует УСН 6%. При этом не имеет значения, велась ли ИП какая-либо деятельность, или нет.

Второй вывод: отчет состоит из трех листов для предпринимателей, которые не являются плательщиками торгового сбора. Если ИП платит его, количество листов увеличивается на один и составляет четыре.

Третий и не менее очевидный вывод. Оптимальным способом оформления налоговой декларации ИП стали сегодня онлайн-сервисы. Грамотное использование специализированных интернет-платформ позволяет свести к минимуму трудозатраты на заполнение при гарантированной точности получаемой на выходе отчетности.

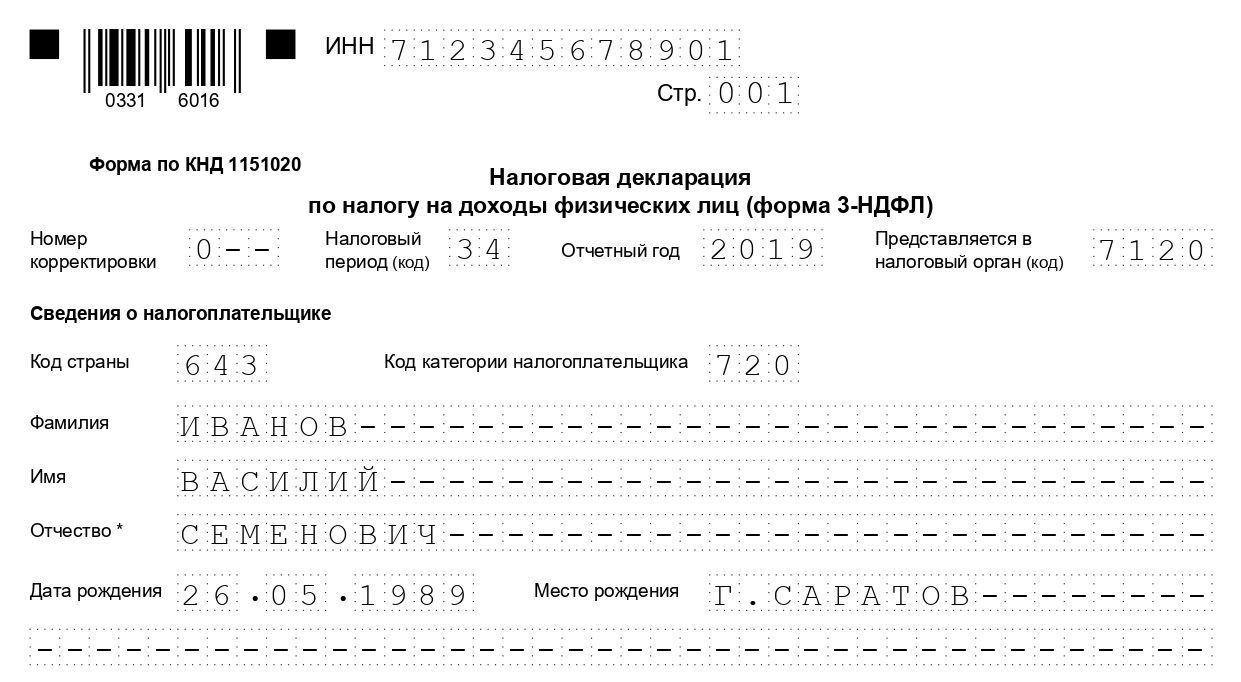

Декларация о доходах ИП. Правила подачи и налоговые вычеты

Граждане, зарегистрированные в установленном порядке как индивидуальные предприниматели (ИП), находящиеся на общей системе налогообложения (ОСНО), ежегодно отчитываются обо всех полученных ими в течение года доходах, путем подачи декларации о доходах ИП по установленной форме. В нынешнем, 2019 году, такая декларация подается в налоговую службу за прошедший 2018 год, по форме 3-НДФЛ, установленной Приказом ФНС России от 03.10.2018 № ММВ-7-11/569.

В нынешнем, 2019 году, такая декларация подается в налоговую службу за прошедший 2018 год, по форме 3-НДФЛ, установленной Приказом ФНС России от 03.10.2018 № ММВ-7-11/569.

Кто подает декларацию о доходах?

Данная обязанность вменяется ст.227.5 Налогового кодекса (НК РФ) не только ИП на ОСНО. Но в отношении предпринимателей, работающих на общей системе, такая норма действует без исключений и касается всех, кто применяет данную налоговую систему, вне зависимости от того, велась ли коммерческая деятельность в отчетном (налоговом) году, а также имелись ли доходы. Такая обязанность связана, прежде всего, с тем, что предприниматели на ОСНО платят налог на доходы физических лиц, предусмотренный ст. 227.1 НК РФ, базой для начисления которого как раз является доход, полученный от предпринимательской деятельности за определенный период. Кроме того, пункт 2 вышеуказанной статьи вменяет в обязанность исчислять и уплачивать НДФЛ для адвокатов, нотариусов и других лиц, имеющих частную практику, и соответственно, они тоже должны подавать декларацию.

Что касается ИП, которые находятся на упрощенной системе налогообложения (УСН), в соответствии со ст. 346.11.3 кодекса, у них нет обязанности уплачивать НФДЛ, а значит, налоговую отчетность по нему сдавать не должны. То же самое касается предпринимателей, находящихся на:

- едином налоге на вмененный доход (ЕНВД), согласно ст. 346.26.4;

- патентной системе налогообложения (ПСН), согласно ст. 346.43.10.1;

- а также на едином сельскохозяйственном налоге (ЕСХН), согласно ст.346.1.3.

Следует заметить, что в отношении предпринимателей на УСН есть исключения, которые обязывают их представлять декларацию о доходах, в том числе полученных в качестве ИП, если такие доходы упомянуты в статье 346.11.3. Речь в данной статье идет о доходах, полученных в связи с выигрышем в лотерею или иную игру, доходах от дивидендов, а также по вкладам в банковских учреждениях и других, которые перечислены в статье 224.2-224.5 НК РФ.

Относительно ситуации с обязанностью декларировать 3-НДФЛ для предпринимателя, находящегося на разных системах налогообложения, важно заметить следующее. Если такой ИП получает доходы только от видов деятельности, которые облагались единым налогом, то налоговую отчетность по НДФЛ подавать не обязательно. Такая позиция подтверждается несколькими письмами Министерства финансов, например, от 22.12.09 года N 03-11-09/441, а также от 17.01.11 года N 03-02-07/1-8 и другими.

Если такой ИП получает доходы только от видов деятельности, которые облагались единым налогом, то налоговую отчетность по НДФЛ подавать не обязательно. Такая позиция подтверждается несколькими письмами Министерства финансов, например, от 22.12.09 года N 03-11-09/441, а также от 17.01.11 года N 03-02-07/1-8 и другими.

Обязанность представлять декларацию о доходах установлена и для физических лиц, если они получили доходы, предусмотренные ст.208 НК РФ, даже если это лицо — индивидуальный предприниматель, причем независимо от его налогового режима. Список доходов, с которых уплачивается НДФЛ, а также подается декларация, довольно большой — например, доход от сдачи в аренду собственной недвижимости, получение подарка, страховой выплаты и другие.

Мнение эксперта

Мария Богданова

Стаж более 6 лет. Специализация: договорное право, трудовое право, право социального обеспечения, право интеллектуальной собственности, гражданский процесс, защита прав несовершеннолетних, юридическая психология

Налоговая декларация для ИП существует нескольких видов:

- полная — подразумевает учёт всех доходов, которые предприниматель получил в ходе ведения бизнеса.

Отображает расчёт всех видов налогов, вменённых ИП;

Отображает расчёт всех видов налогов, вменённых ИП; - уточнённая – предназначена для корректирования данных, зафиксированных декларацией полного вида. Может быть затребована фискальными органами при выявлении неточностей. Инициировать подачу может и предприниматель, если самостоятельно обнаружил ошибочные сведения;

- нулевая – приостановление деятельности не является основанием прекращения предоставления отчётности;

- финальная – декларация о доходах ИП подобного вида подаётся при прекращении деятельности, независимо от сроков подачи, регламентированных для конкретной формы налогообложения. Необходима при подаче заявления о завершении деятельности.

Как подать налоговую декларацию о доходах?

Срок подачи данной декларации является одинаковым для всех категорий плательщиков и установлен до 30 апреля года, который следует за предыдущим налоговым периодом. Физические лица подают декларацию, как правило, в налоговый орган по месту жительства, а индивидуальные предприниматели — по месту ведения учета.

Заполнить декларацию можно вручную, просто распечатав на принтере и ознакомившись предварительно с инструкцией, или же можно воспользоваться специальным сервисом с сайта ФНС РФ, размещенном здесь — http://www.nalog.ru/rn77/program/fiz/decl/ . После скачивания и установки на компьютере специальной программы, она позволяет сформировать декларацию нужной формы, а также проверить заполненный образец декларации на наличие ошибок. Таким образом, можно подать декларацию электронным способом, или заполнить вручную. Если выбран второй вариант, то следует писать все данные согласно инструкции, при этом заполняя документ четко и разборчивым почерком. В тех полях, в которые нет показателей для внесения, нужно ставить просто прочерки.

Мнение эксперта

Мария Богданова

Стаж более 6 лет. Специализация: договорное право, трудовое право, право социального обеспечения, право интеллектуальной собственности, гражданский процесс, защита прав несовершеннолетних, юридическая психология

Также на сайте Федеральной налоговой службы можно заполнить налоговую декларацию о доходах ИП онлайн через личный кабинет индивидуального предпринимателя. Для того, чтобы получить доступ в личный кабинет ИП и воспользоваться сервисом, потребуется предварительная регистрация.

Кроме личного визита, а также отправки по интернет, декларацию можно отправить почтовым способом, отправив ценное письмо с уведомлением о вручении, желательно с описью вложения — чтобы в будущем избежать придирок от фискальных органов.

Как оформить декларацию на получение налоговых вычетов?

Вычет представляет собой уменьшение суммы, налога, взимаемого с дохода в случаях, при которых плательщик НДФЛ понес определенные расходы. Какие именно налоговые вычеты могут применяться, предусмотрено статями 220-221 НК РФ, среди которых есть имущественные, социальные и другие. Общая ставка для НДФЛ составляет 13% и поэтому именно на доходы, которые облагались по ставке 13%, применяются налоговые вычеты. Плательщик НДФЛ, подав соответствующие документы, может вернуть часть своих денег, потраченных на обучение, покупку квартиры, благотворительные пожертвования, лечение и другие траты, при соблюдении всех нижеследующих условий:

- за вычетом обращается плательщик налога или его законный представитель;

- вычет оформляется на налог, который взимался с официального дохода;

- вычет оформляется на налог, который взимался по ставке 13%;

- имеются документы, которые доказывают наличие права на вычет.

Для оформления вычета, нужно подать в налоговый орган декларацию 3-НДФЛ, заполнив листы, которые содержат расчет на вычет (Д1, Д2, Е1, Е2, Ж — в зависимости от вида вычета) с обязательным прикладыванием документов, которые дают основания на вычет — например, договор на покупку квартиры.

Как упоминалось выше, вычеты на налоги, могут применяться только в отношении доходов, которые облагались по ставке 13%. Соответственно, например, ИП на ЕНВД или же ИП на УСН со ставкой 6% претендовать на вычет не могут. Выходом в такой ситуации может стать оформление вычета на другого супруга, если с её или же его зарплаты удерживался НДФЛ. Такая позиция подтверждается Письмом Департамента налоговой и таможенно-тарифной политики Министерства финансов от 22.05.07 года N 03-11-05/111, где указано, что для предпринимателей, доходы которых не облагались 13% ставкой НДФЛ, вычеты не применяются. Исключением могут быть те предприниматели, которые получали доходы от иных видов деятельности, если таковые облагались налогом по указанной ставке. Что касается ИП на ОСНО, то имея доходы, которые облагались по ставке 13%, он тоже имеет право на вычеты.

Оцените статью: Поделитесь с друзьями!Заполнить НД по УСН | СБИС Помощь

Заполнить НД по УСНОрганизации и индивидуальные предприниматели, находящиеся на упрощенной системе налогообложения, обязаны сдавать в налоговую инспекцию декларацию по УСН.

Срок сдачи

Отчет сдается ежегодно:

- организациями — не позднее 31 марта;

- ИП — не позднее 30 апреля.

Как сформировать

- В разделе «Отчетность/Налоговая» или «Учет/Отчетность/Налоговая» (в зависимости от конфигурации) создайте отчет «НД по УСН».

- На титульном листе проверьте, правильно ли указана налоговая инспекция и реквизиты организации.

- Добавьте разделы и заполните показатели. Это можно сделать так же, как в любом другом отчете, но мы рекомендуем воспользоваться мастером:

- Нажмите «Заполнить упрощенно».

- Выберите объект налогообложения и укажите ставку.

- Нажмите , заполните страховые взносы и выплаты.

- Укажите местонахождение (код ОКТМО) и ставку налога. Если они менялись в течение года, установите флаг «Адрес менялся в течение года» или «Менялась в течение года».

- Заполните данные о доходах и расходах нарастающим итогом.

Если организация платит торговый сбор, установите флаг «Являюсь плательщиком торгового сбора» и заполните доходы от этой деятельности.

Чтобы заполнить «Целевое использование имущества в рамках благотворительной деятельности», разверните блок, нажмите «+Поступление» и укажите данные.

- Нажмите «Заполнить» — указанные данные будут внесены в поля декларации.

Как заполнить

Подробнее о формулах расчета и содержании каждого раздела читайте здесь.

Как отправить

Проверьте и отправьте отчет. Он считается принятым, когда инспекция пришлет извещение о вводе.

- В разделе «ФНС» создайте отчет «НД по УСН».

- На титульном листе проверьте, правильно ли указана налоговая инспекция и реквизиты организации.

- Добавьте разделы и заполните показатели.

Как заполнить

Подробнее о формулах расчета и содержании каждого раздела читайте здесь.

Также вы можете посмотреть встроенную справку по заполнению.

Как отправить

Проверьте и отправьте отчет. Он считается принятым, когда инспекция пришлет извещение о вводе.

Нашли неточность? Выделите текст с ошибкой и нажмите ctrl + enter или свяжитесь с нами.

ИП, адвокатов и нотариусов освободят от деклараций 4-НДФЛ

Комитет Госдумы по бюджету и налогам одобрил поправки в статью 227 НК РФ, которые изменяют порядок расчета и уплаты НДФЛ индивидуальными предпринимателями, адвокатами и нотариусами.

Напомним, по нормам статьи 227 НК РФ ИП на ОСН и лица, занимающиеся частной практикой, при появлении первого дохода от осуществления своей деятельности обязаны сдать налоговую декларацию по форме 4-НДФЛ.

Такая декларация должна быть сдана в пятидневный срок по истечении месяца со дня появления первого дохода.

В декларации указываются суммы предполагаемого дохода от осуществляемой деятельности в текущем году. На основе этих сведений налоговый орган рассчитывает предпринимателю суммы авансовых платежей по НДФЛ.

В случае значительного (более чем на 50%) увеличения или уменьшения в текущем году дохода ИП обязан сдать новую декларацию 4-НДФЛ с указанием уточненной суммы предполагаемого дохода. В этом случае налоговый орган пересчитает авансовые платежи по НДФЛ.

Новые поправки предлагают установить, что указанные налогоплательщики должны платить авансовые платежи по НДФЛ по итогам первого квартала, полугодия и девяти месяцев, исходя из фактически полученных доходов. К таким авансовым платежам при этом разрешается применить профессиональные и стандартные налоговые вычеты.

Такие авансовые платежи должны уплачиваться не позднее 25-го числа первого месяца, следующего за отчетным кварталом. Соответственно, отчетность по форме 4-НДФЛ вообще будет отменена.

Указанные нормы включены в законопроект № 607168-7. В ближайшее время он будет рассмотрен депутатами Госдумы в первом чтении.

БУХПРОСВЕТ

Декларация по форме 4-НДФЛ нужна для расчета налоговиками авансовых платежей по НДФЛ, которые должен уплачивать ИП. Суммы авансовых платежей ИФНС рассчитывает на основании суммы предполагаемого дохода, указанного в налоговой декларации.

Авансовые платежи уплачиваются на основании налоговых уведомлений. Сроки уплаты авансов установлены в соответствии с п. 9 ст. 227 НК РФ.

Так, за январь – июнь, авансы по НДФЛ следует уплатить не позднее 15 июля текущего года.

Срок уплаты авансов за июль — сентябрь — не позднее 15 октября, а за октябрь — декабрь — не позднее 15 января следующего года.

Как предпринимателю сэкономить на уплате НДФЛ?

ИП может рассчитывать на уменьшение налогооблагаемого дохода на понесенные расходы только при правильном их учете и документальном подтверждении

Что такое профессиональный налоговый вычет?Доход налогоплательщика облагается налогом на доходы физических лиц (НДФЛ).

Если для получения дохода налогоплательщик понес расходы, то он может учесть их при исчислении налога – применяя налоговый вычет (имущественный, социальный, профессиональный и т.д.).

Профессиональный налоговый вычет позволяет доход от профессиональной деятельности индивидуального предпринимателя, применяющего общую систему налогообложения, или доход, полученный налогоплательщиком по гражданско-правовому договору, уменьшить на расходы, связанные с получением этого дохода.

При этом сумма вычета не может быть больше дохода. Индивидуальный предприниматель не вправе учесть убыток и перенести его на следующие налоговые периоды.

Как доход, полученный налогоплательщиком по гражданско-правовому договору, уменьшить на понесенные расходы, читайте в публикации «Исполнителю услуг – о профессиональном налоговом вычете».

В каком случае ИП может рассчитывать на получение вычета?Для предпринимателей обязательным условием применения вычета является регистрация в качестве ИП. Это следует из п. 1 ст. 221 и подп. 1 п. 1 ст. 227 Налогового кодекса. На этом настаивают и официальные органы. К примеру, Минфин и ФНС не признают права на учет расходов за лицами без статуса ИП, сдающими помещения в аренду1.

Получить вычет может только индивидуальный предприниматель, применяющий общую систему налогообложения. То есть тот, кто платит с доходов от своей профессиональной деятельности НДФЛ по ставке 13%.

Если индивидуальный предприниматель применяет специальный налоговый режим, например УСН, НПД или ЕНВД, то воспользоваться профессиональным налоговым вычетом он не может.

Как вести учет расходов, чтобы воспользоваться правом на вычет?Одним из условий применения налогового вычета является ведение индивидуальным предпринимателем учета понесенных расходов. Согласно Порядку учета, утвержденному Минфином и МНС в 2002 г., они фиксируются в Книге учета доходов и расходов и хозяйственных операций в момент их совершения на основе первичных документов позиционным способом2.

Пункт 2 ст. 227 Налогового кодекса устанавливает, что предприниматель самостоятельно исчисляет налог. Из декларации 3-НДФЛ следует, что ему достаточно распределять расходы по группам: материальные, амортизационные начисления, расходы на выплаты и вознаграждения в пользу физических лиц, прочие.

Если у предпринимателя есть наемные работники, то он может учитывать выплату им зарплаты, среднего заработка, оплату командировочных расходов и иные расходы, которые он обязан нести в интересах работников. Предприниматель может учесть затраты на покупку материалов и оборудования, аренду помещения, расходы на ремонт основных средств, страхование и т.д.

Минфин в своих разъяснениях указывает3, что состав расходов, принимаемых к вычету, определяется налогоплательщиком самостоятельно в порядке, аналогичном установленному гл. 25 НК РФ «Налог на прибыль организаций». В этой главе указано, что расходы должны быть подтверждены документально. Еще одно важное условие – очевидная их направленность на получение дохода от предпринимательской деятельности. Следовательно, если при исчислении налога на прибыль нельзя учесть расход, невозможно его учесть и ИП на общей системе налогообложения.

Также Минфин указывал4, что расходы надо отражать в декларации на дату получения дохода. Потому во избежание отказа в вычете заявлять нужно те расходы, которые относятся к доходам, полученным в году, за который подается декларация.

Нередко предприниматель ведет несколько видов деятельности. При этом по одному он применяет специальный налоговый режим, а по другому – уплачивает налог по общей системе налогообложения. В таком случае следует вести раздельный учет расходов по каждому виду деятельности.

Если раздельный учет не ведется, то велика вероятность того, что налоговый орган откажет в вычете.

Примечательно дело, которое было включено в Обзор практики рассмотрения судами дел, связанных с применением гл. 23 НК РФ (утв. Президиумом Верховного Суда РФ 21 октября 2015 г.). Налогоплательщик ошибочно уплатил ЕНВД от деятельности, в отношении которой у него не было права на применение этого спецрежима: он продавал товары муниципальным учреждениям, считая это розничной торговлей. Налоговый орган доначислил налог, исчислив его по ставке 13%. Предприниматель обратился в суд. Он настаивал на неправильном определении недоимки по налогу исходя из одних лишь доходов от реализации товаров без учета расходов. Но налоговая инспекция указала, что при определении недоимки был применен профессиональный налоговый вычет в размере 20% общей суммы доходов от предпринимательской деятельности. Суды сочли такой подход правомерным: «Если отсутствие учета расходов у гражданина обусловлено ошибочным применением им специального налогового режима, не предполагающего ведение учета фактически понесенных расходов (система налогообложения в виде ЕНВД для отдельных видов деятельности, упрощенная система налогообложения с объектом налогообложения в виде полученных доходов), в целях определения действительного размера обязанности по уплате налога на доходы физических лиц (недоимки) должен применяться расчетный способ определения налога».

Если ИП не готов отстаивать в суде свое право на вычет, то ему следует вести раздельный учет расходов при разных видах деятельности.

Как заявить вычет?Индивидуальный предприниматель самостоятельно заявляет вычет в налоговой декларации. Для этого заполняется Приложение № 3 «Доходы, полученные от предпринимательской, адвокатской деятельности и частной практики, а также расчет профессиональных налоговых вычетов…». В нем отражаются суммы доходов и понесенных расходов. Начинать заполнение декларации целесообразно именно с этого раздела, а потом переходить к разделу «Расчет налоговой базы». Это позволит при формировании налогооблагаемого дохода учесть расходы в совокупности.

Необходимо ли подтверждать расходы документами?В ст. 252 НК РФ указано, что доход может быть уменьшен на документально подтвержденные расходы. Однако речь в этой статье идет о расходах, учитываемых при исчислении налога на прибыль. В случае же с НДФЛ требование прикладывать документы к декларации прямо не установлено.

Минфин в своих разъяснениях5 ссылался на ноябрьское постановление Президиума ВАС РФ 2008 г. В нем указано, что инспекция может истребовать документы, подтверждающие право налогоплательщика на льготы (п. 6 ст. 88 НК РФ). Однако профессиональный вычет по НДФЛ льготой не является. Следовательно, налоговый орган не вправе запрашивать у предпринимателя документы по финансово-хозяйственной деятельности, если в ходе камеральной проверки он не выявил ошибок и противоречий в представленных ему сведениях (п. 7 ст. 88 НК РФ)6.

Однако у налогового органа есть право истребовать документы во время налоговой проверки (п. 6 ст. 88 НК РФ), которое он использует часто. Если документы не будут представлены, в праве на вычет налоговый орган откажет. Поэтому хранить документы надо не менее трех лет по истечении года, за который подается декларация.

Их перечень законом не установлен. На практике возникают ситуации, когда налоговые органы отказывают в вычете на том основании, что расходы не подтверждены конкретным документом. К примеру, для подтверждения расходов на горюче-смазочные материалы не представлен путевой лист, подтверждающий факт поездки. Суды в таком случае признают правомерность учета расходов, если они могут быть подтверждены другими документами7.

Если документально подтвердить расходы несложно, то во избежание отказа в вычете и спора с налоговым органом лучше все же приложить копии документов к декларации. Если документов много, то можно приложить их реестр и копии только некоторых из них. При этом следует быть готовым к тому, что налоговый орган может истребовать те документы, которые ему не были представлены.

Как получить вычет, если нет документов, подтверждающих расходы?Предприниматель имеет право на профессиональный вычет, даже если у него нет подтверждающих документов. В таком случае доход уменьшается на 20% общей суммы доходов, полученных за год.

Одновременно заявить вычет в размере 20% и учесть документально подтвержденные расходы нельзя. То есть можно либо обосновывать расходы, настаивая на применении расчетного способа определения налога, либо применить вычет в сумме 20%.

Как указал ВАС РФ, правило, согласно которому при неподтверждении расходов документами налогоплательщик применяет 20-процентный вычет, не лишает его права доказывать фактический размер расходов для применения расчетного метода исчисления налога8. Но доказывать, что фактические расходы превысили 20% от дохода, налогоплательщику придется в суде. Поэтому документы следует хранить, а расходы своевременно фиксировать в Книге учета доходов и расходов.

Когда нужно подать декларацию?Декларацию нужно представить в налоговый орган не позднее 30 апреля года, следующего за периодом, за который она подается.

Если предприниматель не отразил в ней расходы или забыл отразить какие-то из них, то он может представить уточненную декларацию в течение трех лет после истечения года, за который им подана декларация. В таком случае к ней надо приложить копии документов, подтверждающих расходы, чтобы не затягивать сроки возврата налога.

1 Письмо Минфина России от 15 марта 2017 г. № 03-04-05/15280. Письмо ФНС России от 13 октября 2011 г. № ЕД-3-3/3378@.

2 Пункт 4 Порядка учета доходов и расходов и хозяйственных операций для индивидуальных предпринимателей (утв. Приказом Минфина и МНС России от 13 августа 2002 г. № 86н/БГ-3-04/430).

3 Письма Минфина России от 13 ноября 2019 г. № 03-04-05/87535, от 7 ноября 2019 г. № 03-04-05/85912.

4 Письмо Минфина России от 30 июня 2016 г. № 03-04-05/38420.

5 Письмо Минфина России от 7 июня 2013 г. № 03-04-07/21306.

6 Постановление Президиума ВАС РФ от 11 ноября 2008 г. № 7307/08 по делу № А07-10131/2007-А-РМФ.

7 Постановление Арбитражного суда Центрального округа от 21 февраля 2019 г. по делу № А08-8499/2017.

8 Постановление Пленума ВАС РФ от 30 июля 2013 г. № 57.

Как заполнить декларацию компаниям на упрощенной системе налогообложения — Российская газета

До 31 марта организации, работающие по упрощенной системе налогообложения, должны представить в инспекцию декларацию по новой форме, утвержденной приказом ФНС России от 04.07.14 N ММВ-7-3/352. Индивидуальные предприниматели должны сдать декларацию не позднее 30 апреля.

Новая декларация стала более объемной, вместо трех страниц в ней теперь шесть. Появились новые разделы, они заполняются в зависимости от объекта налогообложения. Кроме того, добавился раздел для тех, кто получает целевое финансирование.

Если объектом налогообложения выбраны «Доходы», то заполнять нужно разделы 1.1 и 2.1 декларации. Удобнее начать с раздела 2.1, там содержатся данные для расчета налога.

В разделе 2.1 декларации появился новый показатель — «Признак налогоплательщика». В строке102 организация или индивидуальный предприниматель (ИП) с сотрудниками указывают признак 1, ИП без сотрудников — 2.

В строках 110-113 проставляется сумма доходов, полученных за отчетные периоды (квартал, полугодие, 9 месяцев) и в целом за год. Доходы подсчитываются нарастающим итогом с начала года. В строках 130-133 указываются авансовые платежи по налогу и сумма налога за год (6% от полученных доходов).

Налог можно уменьшить на такие расходы, как страховые взносы, уплаченные за сотрудников и за ИП; пособия, выплаченные сотрудникам за первые три дня больничного из средств работодателя; взносы за работников по договору добровольного медицинского страхования. Эти платежи следует указать нарастающим итогом в строках 140-143 за каждый период, когда они фактически совершались.

В разделе 1.1 отражаются суммы налога к уплате в бюджет. В каждом отчетном периоде предусмотрены поля для указания ОКТМО (необходимо использовать вместо ОКАТО с 01.01.2014 года). В первой строке 010 заполните код по месту регистрации. Остальные строки, 030, 060 и 090, нужно заполнять только при смене адреса.

Авансовые платежи и налог за год уменьшаются на расходы по следующим правилам: организации, а также ИП с сотрудниками — не больше половины от суммы аванса или налога; ИП без сотрудников могут снижать аванс или налог полностью на страховые взносы, которые заплатили за себя.

Сумма аванса по налогу УСН за первый квартал отражается в строке 020, она уменьшается на страховые взносы, уплаченные в I квартале. Авансовый платеж за полугодие снижается на страховые взносы и на аванс за первый квартал из строки 020. Результат отражается в строке 040, а если он получится отрицательным — в строке 050.

Суммы авансового платежа за 9 месяцев и налога к уплате за год нужно уменьшить на страховые взносы, а также на авансовые платежи за предыдущие периоды. Если есть суммы к уменьшению в строках 050 или 080, на них нужно снизить авансовые платежи при вычете из налога.

Если объектом налогообложения выбран «Доходы за вычетом расходов», то заполняются разделы декларации 1.2 и 2.2.

В строках 210-213 раздела 2.2 отражают доходы за каждый период с начала года; в строках 220-223 соответственно приводятся расходы.

При расчете налога учитывайте только расходы, которые: экономически обоснованы и направлены на получение дохода; упомянуты в списке расходов в ст. 346.16 НК; подтверждены документально.

Обычно расходы признаются на более позднюю из дат: день погашения обязательств перед поставщиком или день получения товаров (работ, услуг). Однако в отношении отдельных видов расходов действуют специальные правила (предусмотрены ст. 346.16, 346.17).

Налоговую базу при УСН можно снизить за счет убытков прошлых 10 лет. Если у вас есть неучтенные убытки, которые хотелось бы включить в расчет налога за 2014 год, укажите их сумму в строке 230.

Авансовые платежи и сам налог на УСН рассчитываются с разницы между доходами и расходами и отражаются в строках 270-273. Сначала определяется налоговая база за каждый период — в строках 240-243. Если расходы превысят доходы и образуется убыток, заполняются строки 250-253.

Налоговая ставка устанавливается в каждом регионе местным законом, ее величина для каждого отчетного периода указывается в строках 260-263. Ставка может меняться, к примеру, если вы в течение 2014 года переезжали из одного региона в другой.

На УСН «Доходы за вычетом расходов» по итогам налогового периода нужно рассчитать минимальный налог (1% от полученного дохода) и отразить показатель в строке 280.

Коды ОКТМО в разделе 1.2 нужно указать в строке 010, а остальные строки, 030, 060 и 090, заполнить только при смене адреса в этих периодах.

Платеж за I квартал к уплате рассчитывается с разницы между доходами и расходами. Суммы авансов за полугодие и 9 месяцев исчисляются с доходов и расходов с начала года и уменьшаются на авансы за предыдущие периоды.

Коды ОКТМО в разделе 1.2 нужно указать в строке 010, а остальные строки, 030, 060 и 090, заполнить только при смене адреса в этих периодах

Сравните минимальный налог с суммой «обычного» налога за год. Если последний окажется больше, рассчитайте сумму к уплате. Налог за год уменьшается на авансовые платежи (за минусом суммы уменьшения), доплата отражается в строке 100. Или же в строке 110 — при отрицательной разнице. Если больше окажется минимальный налог, нужно рассчитать его сумму к перечислению в строке 120. Сумма минимального налога уменьшается на авансовые платежи. И не исключено, что строка 120 будет равна нулю, а строка 110 — заполнена. Например, если исчисленные в течение года авансовые платежи больше, чем минимальный налог.

Поскольку в новой декларации минимальный налог к уплате рассчитывается с учетом авансов, то заявление на зачет налога писать не придется. Если вы не платили авансы вовремя, по итогам года нужно доплатить и авансы, и минимальный налог, иначе возникнут недоимки.

Налоговый центр для индивидуальных предпринимателей | Налоговая служба

Кто является самозанятым?

Как правило, вы занимаетесь индивидуальной трудовой деятельностью, если к вам относится любое из перечисленных ниже условий.

К началу

Каковы мои налоговые обязательства для самозанятых?

Как частное лицо, работающее не по найму, как правило, вы должны подавать годовой отчет и ежеквартально платить расчетный налог.

Частные предприниматели, как правило, должны платить налог на самозанятость (налог SE), а также подоходный налог.Налог на SE — это налог на социальное обеспечение и медицинскую помощь, в первую очередь для лиц, которые работают на себя. Это похоже на налоги на социальное обеспечение и медицинскую помощь, удерживаемые из заработной платы большинства наемных работников. Как правило, всякий раз, когда используется формулировка «налог на самозанятость», она относится только к налогам на социальное обеспечение и медицинскую помощь, а не к любому другому налогу (например, подоходному налогу).

Прежде чем вы сможете определить, облагаетесь ли вы налогом на самозанятость и подоходным налогом, вы должны рассчитать вашу чистую прибыль или чистый убыток от вашего бизнеса.Вы делаете это, вычитая свои коммерческие расходы из своего коммерческого дохода. Если ваши расходы меньше вашего дохода, разница составляет чистую прибыль и становится частью вашего дохода на странице 1 формы 1040 или 1040-SR. Если ваши расходы превышают ваш доход, разница составляет чистый убыток. Обычно вы можете вычесть убыток из валового дохода на странице 1 формы 1040 или 1040-SR. Но в некоторых ситуациях ваши потери ограничены. См. Паб. 334, Руководство по налогообложению малого бизнеса (для лиц, использующих Таблицу C) для получения дополнительной информации.

Вы должны подать налоговую декларацию, если ваш чистый доход от самозанятости составил 400 долларов США или более. Если ваш чистый доход от самозанятости был менее 400 долларов США, вам все равно необходимо подать налоговую декларацию, если вы соответствуете любым другим требованиям к подаче документов, перечисленным в инструкциях PDF по формам 1040 и 1040-SR.

К началу

Как мне производить ежеквартальные платежи?

Расчетный налог — это метод, используемый для уплаты налогов на социальное обеспечение и медицинское обслуживание, а также подоходного налога, поскольку у вас нет работодателя, удерживающего эти налоги за вас.Форма 1040-ES «Расчетный налог для физических лиц в формате PDF» используется для расчета этих налогов. Форма 1040-ES содержит рабочий лист, аналогичный форме 1040 или 1040-SR. Для заполнения формы 1040-ES вам потребуется годовая налоговая декларация за предыдущий год.

Используйте таблицу в форме 1040-ES «Расчетный налог для физических лиц», чтобы узнать, требуется ли вам подавать квартальную расчетную налоговую декларацию.

Форма1040-ES также содержит пустые ваучеры, которые вы можете использовать при отправке расчетных налоговых платежей по почте или можете производить платежи с помощью электронной системы федеральных налоговых платежей (EFTPS).Если вы в первый год работаете на себя, вам нужно будет оценить сумму дохода, которую вы ожидаете получить за год. Если вы оценили свой доход слишком высоко, просто заполните еще один лист формы 1040-ES, чтобы изменить расчетный налог на следующий квартал. Если вы оценили свой доход слишком низко, снова заполните еще один рабочий лист формы 1040-ES, чтобы пересчитать предполагаемые налоги на следующий квартал.

См. Страницу «Расчетные налоги» для получения дополнительной информации. На странице «Налог на самозанятость» есть дополнительная информация о налогах на социальное обеспечение и медицинское обслуживание.

К началу

Как мне подать годовой отчет?

Чтобы подать годовую налоговую декларацию, вам нужно будет использовать Таблицу C PDF, чтобы сообщить о своих доходах или убытках от бизнеса, которым вы управляли, или профессии, которой вы занимались как индивидуальный предприниматель. Приложение C Инструкции PDF может оказаться полезным при заполнении этой формы.

Чтобы сообщить о налогах на социальное обеспечение и медицинскую помощь, вы должны заполнить Schedule SE (форма 1040 или 1040-SR), PDF-файл по налогу на самозанятость. Используйте доход или убыток, рассчитанные по Приложению C, для расчета суммы налогов на социальное обеспечение и Medicare, которые вы должны были уплатить в течение года.PDF-файл с инструкциями для Schedule SE может оказаться полезным при заполнении формы.

К началу

Должен ли я подавать информационный бюллетень?

Если вы производили или получали платеж как малый бизнес или самозанятый (физическое лицо), вам, скорее всего, потребуется подать информационную декларацию в IRS.

К началу

Бизнес-структуры

Начиная бизнес, вы должны решить, какую форму хозяйственного общества создать. Форма вашей деятельности определяет, какую форму налоговой декларации вы должны подавать.Наиболее распространенными формами бизнеса являются индивидуальное предпринимательство, партнерство, корпорация и S-корпорация. Общество с ограниченной ответственностью (ООО) — это относительно новая бизнес-структура, разрешенная государственным законодательством. Посетите страницу «Бизнес-структуры», чтобы узнать больше о каждом типе сущности и о том, какие формы следует хранить.

К началу

Вычет из домашнего офиса

Если вы используете часть своего дома для бизнеса, вы можете вычесть расходы на использование дома в коммерческих целях. Вычет домашнего офиса доступен для домовладельцев и арендаторов и применяется ко всем типам домов.

К началу

Бизнес супружеских пар — Что такое квалифицированное совместное предприятие?

Бизнес супружеских пар

Требования по налогу на трудоустройство для семейных работников могут отличаться от тех, которые применяются к другим работникам. На этой странице мы указываем на некоторые вопросы, которые следует учитывать при ведении бизнеса семейных пар.

Выборы для супружеских пар Некорпоративный бизнес

Для налоговых лет, начинающихся после 31 декабря 2006 г., Закон 2007 года о налоге на малый бизнес и возможности работы (Публичный закон 110-28) предусматривает, что «совместное предприятие, отвечающее требованиям», единственные члены которого состоят в браке. пары, подающие совместную декларацию, могут решить не рассматриваться как партнерство для целей федерального налогообложения.

К началу

Рассмотрение налогового специалиста

Советы по выбору составителя налоговой декларации

К началу

Налоги на малый бизнес: виртуальный семинар состоит из девяти интерактивных уроков, призванных помочь новым владельцам малого бизнеса изучить свои налоговые права и обязанности. Видеопортал IRS содержит видео- и аудиопрезентации по темам, интересующим малый бизнес, физических лиц и налоговых специалистов.

К началу

советов по подтверждению дохода при самозанятости | Работа

Девра Гартенштейн Обновлено 15 марта 2018 г.

Доход от самозанятости может быть получен только от одной или двух независимых подрядных работ, или это может быть доход от малого бизнеса, рассчитанный путем сложения доходов от продаж и вычитания операционных расходов.Каким бы ни был источник вашего заработка от самостоятельной занятости, тщательно документируйте свои доходы и расходы, сохраняя корешки чеков, квитанции и счета-фактуры. Вы можете разработать собственную систему бухгалтерского учета или нанять профессионального бухгалтера или бухгалтера. Ведение точного и понятного учета ваших деловых операций дает вам преимущество при подаче заявок на финансирование и налоговых форм.

Доход независимого подрядчика от самозанятости

Независимые подрядчики могут работать в ситуациях, напоминающих обычные рабочие места, но им платят как самостоятельно занятым лицам, а не как наемным работникам.Налоговая служба перечисляет критерии для определения того, является ли кто-то сотрудником или независимым подрядчиком, например, насколько работник контролирует выполнение работы. Несмотря на эти критерии, линия, разделяющая сотрудника и независимого подрядчика, может быть нечеткой. Если вы согласились выполнять работы в качестве независимого подрядчика и выполняете работы на сумму более 600 долларов США для этой компании в течение любого данного года, вы должны получить форму 1099-MISC, документирующую этот доход, в конце налогового года.Используйте свои формы 1099 со всех вакансий независимых подрядчиков, с которыми вы работали в течение года, как подтверждение дохода от самозанятости.

Доход от самозанятости в малом бизнесе

Если вы владеете и управляете малым бизнесом, вам может потребоваться доказать либо доход, представленный вашими валовыми поступлениями или продажами, либо вашу чистую прибыль или убыток, как указано в вашей налоговой форме по Приложению C. Эта форма документирует ваш валовой доход, сумму, полученную от клиентов в обмен на продукты и услуги, и вашу чистую прибыль — сумму, оставшуюся после вычета всего, что вы потратили на ведение бизнеса.В форме есть строки для перечисления ваших расходов, таких как аренда, материалы, заработная плата, канцелярские товары, расходы на автомобили и амортизация основных средств. Фактический доход от вашего бизнеса — это итоговая или чистая прибыль. Поскольку Приложение C — это налоговый документ, который вы представляете в IRS, он является доказательством дохода от самозанятости. Другие документы, которые могут подтвердить ваш доход от самозанятости в малом бизнесе, включают балансы и отчеты о прибылях и убытках, особенно если они подготовлены профессиональным бухгалтером или бухгалтером.

Доход от самозанятости от аренды и роялти

В дополнение к суммам, которые вы зарабатываете в обмен на работу или продажу продуктов, доход от самозанятости также может быть получен из актива или выполненной вами работы. Например, если вы получаете доход от книги, которую вы опубликовали, или песни, которую вы написали, вы получите формы 1099-MISC от компаний, которые платят вам ваши гонорары. Если вы получите чеки на аренду жилой или коммерческой недвижимости, вы вряд ли получите 1099 бланков от своих арендаторов, но ваши банковские записи, которые показывают арендные депозиты, являются доказательством дохода от самостоятельной занятости.

Доказательство дохода: что это такое и чем можно пользоваться

Доказательство дохода является важным числом для кредиторов, арендодателей и многих других организаций. Ваш доход — это фактор, который может определять ряд факторов, от вашего плана медицинского страхования до суммы, которую вы получаете в качестве личной ссуды. Очень важно знать, каков ваш доход и как эта цифра влияет на разные области вашей жизни.

Что такое подтверждение дохода?Подтверждение дохода — это документ или набор документов, которые кто-то, например, кредитор или арендодатель, запрашивает для подтверждения вашего дохода и определения вашей платежеспособности.

Некоторые могут попросить документ, подтверждающий доход. Это письмо обобщает и подтверждает ваш доход и занятость. Это письмо может быть написано вами, работодателем, бухгалтером или социальным работником в зависимости от вашей ситуации. Важно указать в этом письме информацию о вашем базовом доходе, чтобы получить четкое представление о ваших доходах. Это число может включать вашу среднюю рабочую неделю, годовую или почасовую заработную плату, а также то, как вы прогнозируете, что этот доход будет поддерживаться в будущем (например, если вы постоянно повышали свою зарплату в прошлом и ожидаете повышения в будущем).

В дополнение к письму, подтверждающему доход, кредитор или арендатор могут запросить подтверждающие документы в качестве доказательства. Они также могут попросить ряд документов вместо письма. Взгляните на список ниже, чтобы узнать, какие документы вы можете использовать в качестве подтверждения дохода.

Что можно использовать в качестве подтверждения дохода?В зависимости от кредитора одни документы считаются более авторитетными, чем другие. Например, некоторые могут принять квитанцию о заработной плате, в то время как другим может потребоваться комбинация квитанции о заработной плате и копии прошлогодней федеральной налоговой декларации.Ниже мы перечислили, какие документы могут вам понадобиться для подтверждения дохода. Это не исчерпывающий список, но он дает вам представление о том, какие документы вы можете использовать, где вы можете получить эти элементы и почему одни документы могут работать лучше, чем другие. Большинство этих документов должно включать:

- Ваше ФИО

- Дополнительная идентифицирующая информация (например, ваш номер социального страхования)

- Размер дохода

- Дата

- Название работодателя (если применимо)

От вашего работодателя

Документы от вашего работодателя могут дать самую актуальную картину вашего дохода, поскольку они учитывают любые изменения в вашей заработной плате за последний год.

- Корешки платежа. Некоторые кредиторы могут потребовать, чтобы в квитанции о выплате были указаны период выплаты и частота выплат для подтверждения вашего дохода. Предоставьте последнюю квитанцию о заработной плате в качестве подтверждения дохода, чтобы иметь более актуальное представление о вашем доходе.

- Письмо, подтверждающее доход. Это может действовать как подтверждение дохода и как легкое рекомендательное письмо, в зависимости от ваших отношений с работодателем.

Налоговые документы

Копии ваших последних налоговых документов иногда считаются наиболее надежными источниками, поскольку это юридические документы.Однако эти документы может быть трудно получить, если вы не сохраните копии в легкодоступном месте после окончания налогового сезона.

Эти документы также не так точны, как недавняя квитанция о заработной плате, поскольку налоги подаются только один раз в год. Любые повышения или дополнительный доход, полученные после последнего налогового сезона, здесь не отражаются, поэтому дополнительные документы, такие как квитанции о заработной плате или банковские выписки, могут помочь составить более точную картину.

- Налоговая декларация за прошлый год (1040) . Это полный документ, в котором собраны все ваши источники дохода.Держите копию этой формы под рукой, так как она полезна для подтверждения дохода и других вещей.

- Отчет о заработной плате и налогах (W-2) . Вам необходимо предоставить W-2 от всех работодателей, чтобы дать точную картину вашего дохода. Вы можете запросить этот документ у своего работодателя (-ов), если у вас нет копии под рукой.

Незаработанный доход

Несколько документов, подпадающих под эту категорию, выпущены государством. Это также надежные документы для кредиторов, но вы не должны полагаться исключительно на эти потоки доходов в качестве доказательства, поскольку эти способы иногда не всегда согласованы.Например, со временем прекращаются выплаты пособий по безработице и компенсаций рабочим.

Эти документы могут быть полезны, если вам нужно подтвердить стабильный доход в течение короткого периода времени, но имейте в виду, что вам понадобится более стабильный поток доходов, когда эти потоки в конечном итоге прекратятся.

- Письмо, подтверждающее доход от социального обеспечения. Вы можете распечатать это заявление в Интернете по адресу socialsecurity.gov/myaccount. Прочтите руководство Администрации социального обеспечения, чтобы узнать, как вы или ваш близкий можете получить письмо с подтверждением пособия.Вы также можете ознакомиться с нашим руководством по пределам дохода SSI, чтобы узнать больше.

- Аннуитетный отчет. Аннуитет — это соглашение между вами и страховой компанией, по которому вы получаете фиксированный поток денег в обмен на единовременную выплату. Вы можете запросить аннуитетную выписку у своего страхового агента.

- Заявление о выплате пенсий (1099-R) . Ознакомьтесь с этим руководством по использованию налоговой формы 1099-R, чтобы узнать обо всех случаях, когда вы можете использовать эту форму.

- Соглашения по решению суда. Соглашения, такие как алименты и алименты, подпадают под эту категорию. Вы можете запросить копии этих соглашений в суде.

- Пособие по безработице. Эти пособия предоставляют временную финансовую помощь безработным, отвечающим определенным требованиям. Эти требования устанавливаются вашим государством. Вы можете напрямую обратиться в службу занятости вашего штата за копией.

- Письмо о компенсации рабочим. Компенсация рабочим предоставляет помощь пострадавшим на рабочем месте, включая замену заработной платы и компенсацию за лечение. Вы можете получить его в страховой компании или в суде, рассматривавшем ваше дело.

Доказательство дохода, если вы работаете не по найму, может потребовать дополнительных усилий, если вы не будете организованы. Взгляните на документы ниже, чтобы узнать, чем вы можете подтвердить свой доход, если вы работаете не по найму.

- Отчет о заработной плате и налогах для самозанятых (1099) . Эти формы подтверждают вашу заработную плату и налоги как индивидуального предпринимателя. Это одно из самых надежных доказательств дохода, которое вы можете представить, поскольку это юридический документ.

- Отчет о прибылях и убытках или бухгалтерская документация. Эта сводка ваших затрат, расходов и доходов может продемонстрировать ваш доход кредитору.

- Выписки из банка . Выписка из банка может доказать стабильный поток доходов, если у вас есть история стабильных вкладов.Лучше вести отдельный учет деловых расходов, чтобы не путать транзакции с вашими личными расходами.

Арендаторы и домовладельцы обычно запрашивают документ, подтверждающий доход, чтобы подтвердить вашу платежеспособность. По крайней мере, вы должны использовать документы, подтверждающие стабильный доход на протяжении всего срока аренды. Например, комбинации квитанций о заработной плате и банковских выписок может быть достаточно, если арендодатель принимает эти документы.Вот несколько документов, которые ваш домовладелец может попросить вас предоставить для подтверждения дохода.

- Корешки для оплаты . Как мы упоминали ранее, это может предоставить наиболее точную картину вашей заработной платы.

- Письмо, подтверждающее доход. Такое письмо особенно полезно для вас, поскольку оно может дать домовладельцу дополнительную информацию о вас.

- Налоговая декларация за прошлый год (1040) . Этот исчерпывающий документ может дать полную картину вашего дохода за последний год.Это может упростить жизнь вашему домовладельцу, поскольку все ваши потоки доходов регистрируются в одном документе.

Ваш домовладелец может не принимать документы для краткосрочных источников дохода, поскольку временный денежный поток может привести к тому, что вы не сможете произвести оплату позже. Когда вы готовите заявку на аренду, еще раз уточните у арендодателя, есть ли у вас все необходимые документы и вы соответствуете требованиям к доходу.

Прежде всего, важно хранить копии важных документов, чтобы вы могли легко предоставить их, когда кто-то запросит подтверждение дохода.Кредиторы и другие организации часто хотят специально проверять подтвержденный доход. Этот доход представляет собой сумму, сообщаемую в IRS и содержащуюся в налоговых документах, таких как форма 1040. Как мы упоминали ранее, некоторым удобнее использовать этот номер, поскольку он легко поддается проверке и обычно берется из юридических документов.

Подтвержденный доход — это одно из трех ключевых показателей, влияющих на ваше финансовое здоровье. Этот номер вместе с вашим кредитным рейтингом и соотношением долга к доходу имеет важное значение для определения вашего финансового положения.Важно знать эти цифры, чтобы знать, в каком положении находятся ваши финансы, чтобы вы могли сделать лучший выбор для принятия важных решений, таких как здоровье. Узнайте, как рассчитать DTI, свой кредитный рейтинг и свой доход бесплатно с помощью нескольких простых кликов в Turbo.

Источники: Turbo | Мята | Крытая Калифорния | Мята | Турбо | Healthcare.gov | SSA.gov | Мята | Nerdwallet | Инвестопедия | Штат Индиана | Банкротство | Гнездо | SSA.gov

Зарегистрируйтесь на Mint сегодня От бюджетов и счетов до бесплатного кредитного рейтинга и т. Д. —

откроет для себя простой способ оставаться в курсе всех событий.

Подробнее о безопасности

СвязанныеКак предприниматель платит налоги?

Предприниматель — это человек, который создает новый бизнес, берет на себя большую часть рисков и получает большую часть вознаграждений. Предпринимателя обычно считают новатором, источником новых идей, товаров, услуг и бизнеса / или процедур.

Предприниматели играют ключевую роль в любой экономике. Это люди, которые обладают навыками и инициативой, необходимыми для прогнозирования текущих и будущих потребностей и вывода новых хороших идей на рынок.Предприниматели, успешно взявшие на себя риски стартапа, награждаются прибылью, славой и возможностями постоянного роста. Те, кто терпят неудачу, терпят убытки и становятся менее популярными на рынках.

В США налоговая политика официально не определяет и не устанавливает специальных правил для предпринимателей. Некоторые виды предпринимательской деятельности предусматривают налоговые льготы, такие как субсидии или списание, но они не применяются единообразно ко всем предпринимателям в экономике.Предприниматель платит налоги только в соответствии со своей предпринимательской деятельностью. Все другие аспекты уплаты налогов — от подачи документов до удержания и получения возмещения — одинаковы для тех, кто считается предпринимателями, и для тех, кто им не является.

Ключевые выводы

- Если вы открыли новую компанию или ведете малый бизнес, вам нужно будет подавать как личный, так и коммерческий подоходный налог.

- В США IRS не делает особого различия для предпринимателей, хотя могут применяться определенные налоговые льготы.

- Предприниматели могут попытаться организовать свою компанию в штатах, где действуют более благоприятные налоговые правила или предлагаются налоговые льготы на уровне штата.

Предпринимательская деятельность и налоги

В 2002 году экономисты Национального бюро экономических исследований опубликовали доклад под названием «Налоги и предпринимательская деятельность: теория и данные для США». В документе представлено теоретическое доказательство того, что налоги влияют на экономическую деятельность и меняют структуру стимулов для существующих и потенциальных предпринимателей.Их исследования были сосредоточены на различиях в налоговых ставках между доходами от бизнеса и заработной платы, а также на том, как учитываются прибыли и убытки. В заключение он подтвердил интуитивное представление о том, что налоговое законодательство существенно меняет поведение людей.

Исследования этого типа показывают, что налоги меняют масштабы предпринимательской деятельности в США, хотя налоги с предпринимателей не облагаются по-разному. Якобы налоговое законодательство влияет на то, где предприниматели пытаются внести изменения в экономику и изменить типы внешних выгод или издержек, производимых предпринимателями.

Предприниматели и налоги на бизнес

Понятие предпринимателя обычно ассоциируется с новым начинающим бизнесом. Налоговые правила для бизнеса сильно отличаются от налогового законодательства для физических лиц. Тем не менее, все налогоплательщики, предприниматели или нет, заинтересованы платить как можно меньше налогов, чтобы максимизировать свои экономические выгоды, независимо от того, подают ли они доход через предприятия или как физические лица.

В этой связи неверно предполагать, что предприниматели сталкиваются с налоговыми последствиями, отличными от других.То же самое касается частных лиц и предприятий. Вполне возможно, что предприниматели более склонны (в среднем) придерживаться стратегии минимального налогообложения, но основные принципы и методы не отличаются.

Налог на прибыль микропредпринимателей и выплаты по социальному страхованию

- Что такое микропредприниматель?

- Регистрация предприятия

- Социальное обеспечение

- Подоходный налог

- Бизнес-тарифы

- Статус супруга

- Следует ли выбирать для статуса микропредприятия?

- НДС

- Уплата налогов и социального страхования

- Бухгалтерский учет

- Управление Chambre d’Hôte

- Несколько видов деятельности

- Профессиональное страхование

Подробную информацию о финансовой помощи, доступной владельцам малого бизнеса в результате Covid-19, можно найти в Hardship Grants for Small Business Owners.

9. Уплата налогов и социального страхования

В этом разделе мы объясняем действующие механизмы выплаты взносов на социальное страхование и подоходного налога.

9.1. Выплаты по социальному страхованию

и. Расчет

Взносы рассчитываются исходя из вашего оборота (продаж) за предыдущий отчетный период.

Конечно, «продажи» редко приравниваются к «полученным денежным средствам» из-за разрыва между датой выставления счета и получением денег.

Кроме того, некоторые счета могут никогда не быть оплачены из-за безнадежных долгов, что является нормой для большинства предприятий.

Это неизбежно может привести к проблемам с движением денежных средств в бизнесе, особенно если необходимо оплатить налоговые отчисления и отчисления на социальное страхование.

Закон о декларации вашего chiffre d’affaires (оборот) признает проблему, которая гласит, что только полученные наличные деньги определяются как оборот для целей расчета выплат по социальному обеспечению.

Таким образом, в руководстве, выпущенном правительством, говорится: « Микропредприниматель, делающий декларацию для chaque période le montant des Recettes réellement encaissées, et non pas facturées».

Соответственно, если в квартале вы выставили счет за продажу на 5000 евро, но получили наличные на сумму только 2500 евро, сумма, которую вы декларируете в качестве своего товарооборота за период, является наименьшей цифрой.

И наоборот, если вы выставили счет на 5000 евро за отчетный период, но получили наличные в размере 7000 евро, то указанная вами цифра будет большей.

Если у вас нет оборота в отчетном периоде, то сборы не взимаются, но вам все равно нужно подавать декларацию.

ii. График платежей

Когда вы создаете свой бизнес micro , вам необходимо выбрать, платить ли ваши взносы на социальное обеспечение каждый месяц или квартал.

У вас есть 30 дней после окончания отчетного периода (ежемесячно или ежеквартально) для оплаты.

Стандартные даты ежеквартального декларирования и отчетные периоды следующие:

30 апреля (январь, февраль и март)

31 июля (апрель, май и июнь)

31 октября (июль, август и сентябрь)

31 января (октябрь, ноябрь и декабрь) Первый платеж не подлежит оплате до тех пор, пока бизнес не просуществует не менее трех месяцев, хотя вы будете платить взносы на оборот, достигнутый за этот период.

Даже если в отчетном периоде может не быть оборота, вы все равно должны подать декларацию, указав « néant» , где требуется цифра оборота.

Ваша декларация об обороте должна подаваться каждый отчетный период, ежемесячно или ежеквартально, в противном случае вам грозят штрафы за несвоевременное уведомление, которые могут принимать форму процентов на невыплаченную сумму или фиксированную сумму, определяемую агентством по сбору платежей социального страхования URSSAF.

iii.Способ оплаты

Вам необходимо производить платежи онлайн, зарегистрировавшись он-лайн в URSSAF.

Для регистрации необходимо ввести свои личные данные, а также номера служебных и банковских счетов.

Вам также необходимо будет указать свой номер социального страхования. Этот номер присваивается местным органом здравоохранения, CPAM, как часть процесса регистрации здоровья. Часто возникают задержки с получением медицинской регистрации, а временный номер социального страхования, который выдается URSSAF как часть процесса регистрации бизнеса, не может быть использован для создания учетной записи на их веб-сайте! В этом случае вы платите вручную, используя форму, которая вам обычно предоставляется.

Если у вас уже есть номер социального страхования, то этот номер не меняется при регистрации бизнеса.

После того, как вы зарегистрировались и настроили прямой платеж из своего банка, вы просто вводите свой оборот за период, и сумма, которую вы платите, автоматически рассчитывается для вас. Вы нажимаете « Envoyer », и все готово до следующего раза. Вы получите электронное письмо с подтверждением оплаты.

Никакие другие формы выплаты взносов на социальное страхование не принимаются.

9.2. Платежи по налогу на прибыль

и. Опции

Способ уплаты подоходного налога будет зависеть от того, используете ли вы режим по базе или микрофинансовый для подоходного налога, который рассматривался в предыдущем разделе подоходный налог с микропредпринимателей.

В случае régime de base до 2019 года вы платили подоходный налог (если таковой имеется) после получения вашего ежегодного налогового уведомления, хотя после вашей первой налоговой декларации вы платите «в счет».Вы можете договориться о ежемесячной или ежеквартальной оплате.

В случае микрофинансирования вы платите подоходный налог каждый отчетный период вместе с выплатами по социальному страхованию.

В вашей периодической онлайн-декларации об обороте в верхней части декларации будет указан выбранный вами вариант.

ii. Удержание у источника

С 2019 года введение вычета у источника ( prelèvement à la source ) для налога на прибыль немного изменило эти механизмы, хотя и незначительно.

Вы можете прочитать общее руководство по этой новой системе налогообложения в статье информационного бюллетеня, которую мы опубликовали на сайте Taxation of Income in France 2019.

Что касается микропредпринимателей , они платят подоходный налог на основе своего оборота, но поскольку эта цифра не может быть известна в реальном времени налоговой инспекции, вычет у источника будет основываться на налоговой декларации от ваш предыдущий год в виде удерживаемого налога.

Это означает, что вы будете платить подоходный налог каждый месяц (или квартал) в 2020 году с вашего подоходного налога за 2018 год, указанного в вашей налоговой декларации за 2019 год!

По крайней мере, вы будете делать это в течение первой части года, поскольку после подачи налоговой декларации в 2020 году о вашем доходе за 2019 год в сентябре 2020 года вычет у источника будет изменен, чтобы отразить любые возникшие различия в доходе. .

То же самое произойдет в будущие годы, так что в сентябре 2021 года вычет у источника будет обновлен, чтобы отразить любые изменения в доходе, произошедшие в 2020 году, когда налогоплательщика попросят заплатить больше или получит возврат налога.

Удержание у источника будет производиться 15 числа каждого месяца, начиная с 15 января 2019 года.

Если вы предпочитаете, чтобы уплата подоходного налога производилась ежеквартально, вы можете сделать это онлайн через свой счет микропредпринимателя в URSSAF, агентстве по сбору отчислений на социальное обеспечение.Первый вычет будет 15 февраля, а в дальнейшем — ежеквартально.

Сумма вычета будет отражать ваш доход из всех источников, таких как пенсия и инвестиционный доход. Налог, причитающийся из этих различных источников, будет объединен в один вычет.

Налоговая декларация, которую вы получите осенью этого года, объясняет запланированные вычеты на 2020 год для каждого типа дохода и общую сумму, которая будет вычитаться каждый месяц.

Вы можете изменять размер удержания каждый месяц, если ваш оборот значительно изменится.

Тем не менее, вы должны быть осторожны с этим, как если бы вы серьезно изменили сумму, подлежащую выплате, что позже приведет к тому, что вы заплатите намного меньше налога, чем сумма, которую вы должны, вы можете столкнуться с штрафами.

Хотя расчет подоходного налога для микропредпринимателей основан на обороте, надбавка на фиксированные расходы предоставляется до определения налога. Размер надбавки варьируется в зависимости от вида бизнеса: от 34% до 71%. Таким образом, размер налога рассчитывается на основе оборота за вычетом надбавки.

iii.Микрофискальный

Хотя большинство микропредпринимателей столкнутся с этим изменением, оно не коснется всех из них.

Изменения не коснутся тех, кто решил платить подоходный налог каждый месяц вместе со своими взносами на социальное страхование.

Эти микропредпринимателей — это те, кто выбрали налогообложение на основе микрофинансовых ‘ (также называемых prelèvement libératoire ), в соответствии с которыми небольшой фиксированный процент подоходного налога уплачивается каждый месяц с общего оборота .В рамках этой системы нет надбавки к расходам, как при подоходном налоге.

iv. Новый бизнес

Если вы новый бизнес без предыдущей налоговой записи по налогу на прибыль, у вас есть три варианта:

- Вы можете выбрать микрофинансовую модель и платить по мере вашего оборота;

- Вы можете выбрать ежемесячную выплату определенной суммы без принятия микрофискального , или;

- Вы можете просто ничего не делать и ждать, пока не заполните налоговую декларацию в следующем году.

Вам необходимо зарегистрироваться для получения налогового счета на Impots Gouv. Вам потребуется как личный, так и профессиональный счет, хотя личный счет нельзя открыть, пока вы не подадите первую налоговую декларацию и не получите налоговый номер. Профессиональный счет обычно используется только для оплаты коммерческих ставок.

Вы не платите подоходный налог на веб-сайте URSSAF, если не выберете микрофискальный .

9,3. Налоговая декларация о доходах

Заполнение вашей годовой налоговой декларации зависит от выбранного вами метода налогообложения.

Форма, используемая для декларации о доходах для микропредпринимателей, доходов — F2042C PRO, дополнительная форма к основной налоговой декларации F2042.

и. Микрофискальный

Если в прошлом году вы выбрали микрофинансовый импортный импорт , то ваш оборот должен быть указан в разделе «Автопредприниматель, не имеющий отношения к либерализации» .

ii.Régime de Base

И наоборот, если вы не выбрали микрофинансовый , вам необходимо затем заявить как «Revenus Industrials Commerciaux Professionnels», для коммерческих предприятий и предприятий сферы услуг, или для тех, кто зарегистрирован, libérales CIPAV , раздел « Revenus Non-Commerciaux Professionnels.

В обоих случаях вы декларируете свой валовой доход (оборот).

Чтобы помочь в заполнении налоговой декларации, в редком проявлении сердечности URSSAF (обычно) предоставляет в режиме онлайн всем микропредпринимателям выписку ( attestation fiscale ), показывающую уровень заявленного оборота в соответствующем налоговом году, который, как только вы убедитесь в его правильности, может быть просто записан в налоговую декларацию.Вы просто заходите в свою учетную запись URSSAF и нажимаете Mes Documents / Mes Attestations . URSSAF иногда также рассылает их по почте, но они, вероятно, прекратят эту практику.

Вы должны убедиться, что годовой оборот, который вы указываете в своей налоговой декларации, совпадает с цифрой, которую вы декларировали в URSSAF, поскольку несоответствие может привести к налоговому расследованию.

Далее: Бухгалтерский учет для микропредпринимателей

Назад: Микропредприниматели и НДС

Если вы хотите регулярно получать информацию о французских налогах, владении французской собственностью и проживании во Франции, вы можете зарегистрироваться, чтобы получать нашу ежемесячную бесплатную новостную рассылку .

Все налоги, которые должен платить ваш бизнес

Все предприятия должны платить налог со своего дохода; то есть бизнес должен платить налог с прибыли компании. Как уплачивается этот налог, зависит от формы бизнеса.

Большинство малых предприятий являются сквозными организациями, что означает, что прибыль или убытки передаются владельцам в их личных налоговых декларациях.

Подоходный налог и налог на самозанятость (налог на социальное обеспечение / медицинскую помощь) основаны на чистой прибыли вашего бизнеса за налоговый год.Это то же самое, что и прибыль (доход за вычетом расходов). Если вы делите бизнес с другими, чистая прибыль делится между владельцами на основании их согласия.

Индивидуальные предприниматели и единоличные владельцы ООО платят налог на прибыль, исходя из чистой прибыли своего бизнеса.

Чтобы определить чистый доход, вам необходимо заполнить Таблицу C как часть вашей личной налоговой декларации. Чистый доход по Графику C добавляется к другим источникам дохода, чтобы определить ваш общий налог.

Партнеры по партнерству и владельцы ООО с несколькими участниками подают налоговую декларацию партнерского бизнеса только в информационных целях.