Блокировка расчетного счета ИФНС или банокм

Безналичные расчеты для современного бизнесмена — это не дань моде, а ежедневный процесс. И дело не только в быстроте и удобстве — для многих видов операций другие варианты, кроме онлайн-расчетов, просто невозможны. Поэтому блокировка расчетного счета будет, мягко говоря, неприятным сюрпризом. Фактически это приводит к полной остановке бизнес-процессов. Рассмотрим, кто, кроме ИФНС, и в каких случаях может прекратить движение средств по счетам, как узнать о блокировке счета и что делать его владельцу в этой ситуации.

Чем грозит блокировка счетов

Если у организации несколько счетов, то в случае блокировки ни один из них не будет функционировать. Это коснется как рублевых, так и валютных расчетов. Не спасет и наличие счета в другом банке, ведь сейчас все финансовые учреждения самостоятельно уведомляют налоговую инспекцию об этом факте. Поэтому, если налоговики заблокировали расчетный счет, все платежи становятся невозможными, кроме обязательств перед бюджетом и выплат по исполнительным листам.

Кто может заблокировать счет

Если заблокировали расчетный счет, необходимо помнить, что, скорее всего, это попытка заставить юридическое лицо или предпринимателя выполнить требования закона. Также это может быть крайней мерой в попытках связаться с руководством компании, если оно не выходит на связь. Узнать о блокировке счета можно, в первую очередь, в банке или же получив письменное уведомление.

Заблокировать расчетный счет организациям могут несколько учреждений – налоговая инспекция, судебные органы и сам банк. Но при любом варианте проверить блокировку счета и ее причину проще всего в банковском учреждении, ведь кредитная организация блокирует счет на основании официальных требований от государственных органов. Специалисты банка смогут сказать точную причину и дату блокировки.

Блокировка налоговой инспекцией

Блокировка расчетного счета налоговой инспекцией – одна из самых распространенных причин остановки движения денежных средств. Как правило, блокировке предшествует письменное уведомление. Если исполнить указанные в нем требования и вовремя уведомить инспекцию о предпринятых шагах, такой меры можно избежать.

Статья 76 НК РФ содержит в себе информацию, которая указывает, что блокировка счета налоговой может произойти по следующим причинам:

- Налогоплательщик не отреагировал на требования инспекции в нужный срок, не предоставил необходимые сведения, или же представители организации не явились в налоговую инспекцию для дачи разъяснений.

- Бизнесмен не сдал налоговую декларацию или же форму 6-НДФЛ в установленный срок, при этом просрочка превысила десять дней. В этом случае вся сумма на счете будет недоступна, а заплатить будет можно лишь налоговые платежи.

- Налогоплательщик не уплатил налоги, штрафы или пени. В этом случае блокируется не весь счет, а лишь недоплаченная сумма. Одновременно происходит как блокировка счета налоговой, так и выставление инкассо на нужную сумму. Поэтому после получения сведений о блокировке счетов не нужно спешить отправлять платежные поручения, чтобы не произошла двойная оплата. Остальной же доступной суммой организация имеет право распоряжаться в обычном режиме.

- Налогоплательщик не предоставил квитанцию об электронной отправке отчетности (даже в случае ее своевременной сдачи).

- Налогоплательщик вовремя не сдал расчет по страховым взносам. Ранее этот отчет не входил в список, но 29.07.2018 года был принят закон № 232-ФЗ, который «добавил» и его в перечень оснований для блокировки счета (п. 3.2 ст. 76 НК РФ). За непредставление этого отчета в течение десяти дней с момента окончания срока налоговая инспекция также теперь вправе заблокировать расчетный счет организации.

Налоговики по закону должны разблокировать счет не позднее следующего дня после устранения проблемы (п. 8 ст. 76 НК РФ). На деле же инспекция обычно не отслеживает поступление денег после блокировки или сдачу деклараций. Поэтому для «запуска» процедуры открытия счета, после выполнения всех требований необходимо уведомить об этом ИФНС и предоставить платежные поручения с отметкой банка, получить решение инспекции и отвезти его в банк. Это самый быстрый из возможных способов разблокировки счета.

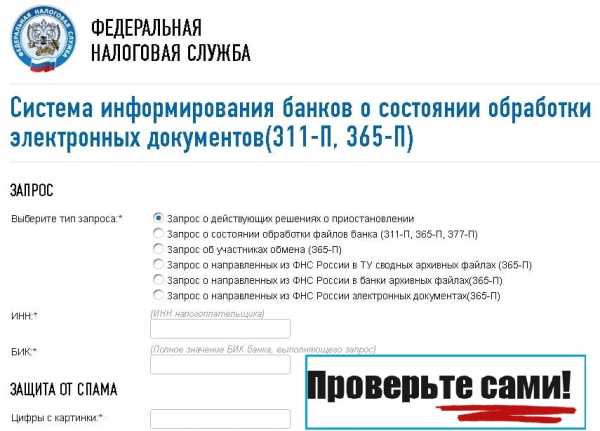

Проверка блокировки счета на сайте налоговой

Несколько лет назад стало возможным проверить блокировку расчетного счета налоговой инспекцией онлайн. Причем получить сведения о блокировке может любое заинтересованное лицо. На сайте ФНС есть отдельный раздел, откуда можно почерпнуть оперативную информацию о состоянии интересующего расчетного счета.

Этим же сервисом пользуются и кредитные учреждения при заявке от организации на открытие нового расчетного счета, так как согласно п. 12 ст. 76 НК РФ банк не имеет права открывать новый счет клиенту, у которого в одном из банков уже есть заблокированный счет. Данная услуга актуальна и для организаций, которые хотят проверить блокировку счета на сайте ИФНС у своих потенциальных партнеров.

Блокировка банком

Чаще всего блокировка счета банком происходит по закону 115-ФЗ от 07.08.2001 «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма». Это достаточно серьезная причина, и устранить ее будет сложно. Есть несколько критериев, по которым банк выявляет «неблагонадежных» клиентов:

- Организация платит мало налогов. Средний показатель составляет 0,9 % от оборота, но он может быть повышен банком самостоятельно.

- Контрагентами организации являются юридические лица и предприниматели из «черного списка ЦБ».

- Назначения платежных поручений не соотносятся с кодом ОКВЭД.

- Посредством корпоративных карт происходит обналичивание денег в больших объемах.

Как правило, банк может запросить дополнительные документы по некоторым операциям, либо направить уведомление, но иногда бизнесмен узнает о блокировке счета, когда операции уже невозможны. В клиент-банке будет доступна лишь функция просмотра баланса.

Попасть под финансовый мониторинг очень легко. Для этого достаточно допустить ошибку в оформлении документов или вступить в деловые отношения с незнакомым поставщиком. Если блокировка счета произошла по 115-ФЗ, необходимо обратиться в банковское учреждение с подтверждающими документами. Однако некоторые банки не берут на себя ответственность по исключению из «черного списка» и отказывают в разблокировке. Поэтому вторым этапом после отказа банка будет обращение в Росфинмониторинг с письменным заявлением. К нему нужно приложить те же документы, что предоставлялись в банк.

Рассмотрение таких заявлений занимает много времени. Иногда бизнесмен месяц и более не имеет возможности распоряжаться собственными денежными средствами. В такой ситуации многие расторгают договор с банком, в результате чего их деньги перечисляют на другой расчетный счет в другом банковском учреждении. Однако эта мера не является решением проблемы – организация остается «под контролем» и блокировка счета банком может повториться вновь.

Если же причина блокировки в недостоверности сведений о юридическом адресе или внесенных изменениях в учредительные документы, то будет достаточно предоставить весь необходимый пакет в банк и блокировка будет снята в кратчайший срок.

Блокировка по судебным решениям

В случае, если юридическое лицо или предприниматель не выполняет свои обязательства перед контрагентом, последний вправе обратиться в суд. Суд может вынести решение о приостановке всех движений по счету до того момента, когда все требования истца будут удовлетворены. Обычно это решение сам истец или же судебные приставы предъявляют в банк. Блокировка счета по решению суда длится до полного погашения долга или возмещения ущерба.

Доказательства исполненного обязательства необходимо предоставить в суд, после чего будет вынесено постановление об отмене блокировки. И опять же самый быстрый способ получить доступ к своим денежным средствам – лично отвезти полученное решение в банк. Тогда срок исполнения сократится до минимума, на следующий день счет будет разблокирован.

Блокировка другими структурами

Существует множество слухов, о том, что счета организации могут заблокировать и другие учреждения, например, Росстат, ФСС РФ или Пенсионный фонд. Однако, это всего лишь слухи и даже в случае неуплаты взносов или же несвоевременной сдачи отчетности максимум, что грозит организации, это штраф и начисление пени.

Например, просроченные взносы «на травматизм» сотрудники ФСС РФ могут списать с расчетного счета плательщика, выставив инкассовое распоряжение.

Однако, если средств достаточно, то после списания суммы задолженности счет продолжает работать, и бизнесмен может проводить расчеты в обычном режиме.

Незаконная блокировка счета

Наряду со случаями, которые описаны выше, бывают ситуации, когда блокировка счета налоговой инспекцией является противозаконной:

1. Если организация несвоевременно сдала бухгалтерскую отчетность. В таком случае она должна быть наказана штрафом.

2. Ошибки в отчетности и в реквизитах платежного поручения.

3. Нарушение сроков сдачи по вине почтового отделения или оператора телекоммуникационной связи.

Если налоговая инспекция незаконно вынесла решение и приостановила движение денежных средств по счетам организации, его можно оспорить в суде и возместить убытки, полученные в период блокировки. ИФНС обязана выплатить проценты по ставке рефинансирования за все дни, когда счет был заблокирован (п. 9.2 ст. 76 НК РФ).

Так как компенсация за незаконную остановку операций осуществляется за счет бюджета, ФНС контролирует вопросы блокировки расчетных счетов и следит за их правомерностью.

Как избежать блокировки счета

1. Сдавать 6-НДФЛ, налоговые декларации и расчеты по страховым взносам в контролирующие органы в срок (законом даже предусмотрены 10 дней после окончания срока, в течение которых можно «досдать» отчетность без крайних мер со стороны налоговой инспекции).

2. Равномерно распределять налоговую нагрузку между счетами.

3. Пользоваться услугами по проверке надежности контрагентов и клиентов. В частности, их можно проверить на сайте ИФНС по ИНН.

4. Следить за лимитами по обналичиванию денежных средств через корпоративные карты.

5. Исполнять свои обязательства перед контрагентами в полном объеме и точно в срок.

6. Предоставлять налоговикам квитанции об отправке электронной отчетности в срок не позднее 6-ти дней с ее получения.

Вывод

Блокировка расчетного счета – процедура неприятная, но обратимая. В большинстве случаев она применяется при нарушениях по срокам платежей в бюджет или сдачи отчетности. Самая серьезная причина блокировки счета — по 115-ФЗ, в таком случае можно навсегда попасть в «черный список ЦБ». Проверить блокировку счета можно на сайте налоговой инспекции, которая недавно создала такой сервис.

Если выполнить все требования и устранить нарушения, то блокировка счета налоговой, судом или банком будет снята. Однако потерянное время и простой бизнеса уже никто не возместит. Поэтому лучше всего соблюдать требования законодательства, обязательства по договорам и правила банка, тогда блокировка счета по любым причинам не грозит бизнесмену.

forma-r21001.ru

Блокировка расчетного счета налоговой и банком: причины, проверка

Здравствуйте! В этой статье расскажем о блокировке расчетного счета.

Сегодня вы узнаете:

- Кто и по какой причине может заблокировать расчетный счет;

- Как можно проверить, не заблокирован ли счет;

- Какие последствия влечет за собой блокировка.

Большинство финансовых операций юрлиц и ИП проходит через расчетные счета. Это инструмент посредством которого выполняется безналичный расчет, выдается зарплата сотрудникам и другое. Но часто возникают ситуации, когда происходит блокировка расчетного счета. Как поступать в таком случае, поговорим сегодня.

Кто обладает правом блокировки РС

- ФНС;

- Банковская организация;

- Судебные органы.

Причины блокировки расчетного счета

- Юрлицо или ИП не оплачивает своевременно налоговые платежи;

- Налоговые декларации не предоставляются либо предоставляются с просрочкой более чем на десять дней;

- Проверяющие органы утеряли сданную отчетность;

- Уточненная отчетная документация была предоставлена позже срока;

- В платежном поручении был неверно указан КБК;

- Юрлицо отсутствует по указанному в документах адресу;

- Во время камеральной проверки членам комиссии не были предоставлены документы.

Какие последствия влечет блокировка

Негативные последствия, безусловно, возникают и они серьезные. Порой блокировка расчетного счета практически парализует деятельность компании. Нельзя вести расчеты с контрагентами, есть риски случайной «потери» денег, могут возникнуть проблемы при открытии счета в другой банковской организации.

Поэтому глупо отрицать, что факт блокировки – явление крайне неприятное и чреватое для компании убытками.

Блокировка расчетного счета налоговой инспекцией

Процесс приостановления операций по расчетному счету довольно часто применяется на практике налоговой. Таким образом, налогоплательщика принуждают к выполнению своих обязательств. Фактически деятельность предпринимателя попадает в состояние заморозки. Узнать точную причину можно обратившись в налоговые органы.

Основные же причины такие:

- Вы игнорируете начисленные штрафы или платежи по налогам;

- Поздно подаете декларации;

- Нарушаете требования, которые предъявляются к электронному документообороту. К примеру, вы получили от налоговой какое-то уведомление, но в течение шести рабочих дней никак на него не отреагировали.

Все случаи подробнейшим образом описываются в НК РФ. Налоговая может применить заморозку счета и в других случаях. Например, у ФНС есть основания подозревать, что должник прячет имущество, хотя мог бы погасить с его помощью свои долги.

Но есть расходные операции, заблокировать проведение которых нельзя:

- Выплату зарплаты и выходных пособий;

- Проведение платежей по алиментным обязательствам;

- Платежи по страховым взносам и штрафам;

- Проведение платежей, которые касаются возмещения вреда здоровью.

Процедура блокировки заключается в следующем:

- ФНС выносит решение о блокировке РС юрлица или ИП;

- Данное решение направляется в банковскую организацию;

- Копию вынесенного решения вручают владельцу счета, в уведомлении об этом он ставит свою подпись;

- Банковская организация осуществляет блокировку счета и сообщает в налоговую, сколько средств осталось на счете.

Что делать, если счет заморожен законно? Прежде всего, обратиться в налоговые органы, чтобы узнать причину блокировки.

Затем:

- Если вы не выполняли предписания, пришлите все квитанции, которые подтвердят что все штрафы и платежи вы осуществили;

- Если нарушали документооборот, явитесь в налоговую лично и дайте инспекторам пояснения;

- Если заморозка произошла из-за несвоевременной подачи документации, предоставьте ее.

Если все требования выполнены, налоговая отреагирует оперативно и осуществит снятие блокировки с расчетного счета. Бывает, что по разным причинам разблокировка затягивается. В таком случае вы предоставляете всю документацию, которая подтвердит выполнение ваших обязательств и обращаетесь к руководству ФНС.

Когда блокировку ФНС осуществляет незаконно

В случае если отчетность была предоставлена с опозданием и будет установлено, что это вина почты.

Как защитить свои права

Написать жалобу на имя руководителя местного отделения налоговой. Если это не помогает, обращайтесь в региональную ФНС, а затем в судебные органы.

Как обжаловать блокировку счета ФНС

Если дело все-таки дошло до разбирательств в суде, расскажем о ряде ситуаций, при которых суд встает на сторону налогоплательщика:

- Если заблокирована не сумма долга, а счет полностью;

- Если предпринимателю не вручили требование о погашении долга, уплате штрафа и так далее;

- Если требование об уплате направили после того, как счет заблокировали;

- Если решение о блокировке не подписано руководителем ФНС;

- Если счет заблокировали раньше, чем было вынесено решение взыскать платежи.

По всем этим ситуациям существует реальная судебная практика, с вынесением решения суда в пользу предпринимателя.

Блокировка расчетного счета банком

Банк может выступить инициатором блокировки расчетного счета в нескольких случаях.

Пример: банковская организация подозревает, что через него отмывают деньги либо контрагент причастен к террористическим или экстремистским организациям.

Конечно, есть и менее глобальные причины:

- Банк подозревает, что компанией управляет номинальный директор. Проще говоря, фирма является однодневкой;

- Юрлицо проводит операции сомнительного характера;

- Компания меняет учредительные документы и не ставит об этом в известность банк, в котором открыт расчетный счет;

- Юридического адреса компании не существует.

Если банковская организация приняла такое решение, то клиента уведомляют о блокировке, объясняют причины, ссылаясь на законодательство.

Что нужно сделать для разморозки

Предоставить в банк всю документацию, которая подтвердит законность всех операций по счету, в отдельных случаях обратиться с жалобой в Национальный банк.

Если счет блокируют по решению судебных органов

- Судебные органы передают в банковскую организацию уведомление о принятом решении;

- Банк осуществляет блокировку, а копию уведомления вручает тому, кто владеет расчетным счетом.

Чтобы счет был разблокирован, клиенту нужно выплатить сумму ущерба, выполнить долговые обязательства и так далее.

Разблокировку также осуществляют через решение суда. Его подлинник отправляют в банк, банк снимает блокировку со счета.

Сроки, на которые блокируют счет

| № п/п | Причина | Срок |

| 1 | Просрочка по оплате налогов | До погашения долгов |

| 2 | Предоставление деклараций с опозданием | До момента сдачи отчетности |

| 3 | При нарушении документооборота | До устранения нарушений |

| 4 | Отсутствие по юр. адресу | До момента перерегистрации по новому адресу |

| 5 | Осуществление подозрительных операций | До момента объяснения операций и предоставления подтверждающей документации |

Как юридическому лицу заблокировать свой счет

Это случай редкий, но юрлицо может выступить инициатором блокировки своего расчетного счета.

Самые распространенные причины:

- Руководство компании подозревает, что счет взломали мошенники;

- Компания не планирует им пользоваться долгое время.

Блокировку можно осуществить в режиме онлайн, через личный кабинет, либо написав заявление в банковской организации.

Блокировка может быть временной или постоянной. От оплаты за обслуживание блокирование расчетного счета не освобождает, поэтому проще его закрыть вообще, либо можно перевестись на пакет обслуживания, который стоит дешевле.

Как проверить расчетный счет на блокировку

Начиная с 2014 года можно проверить онлайн, заблокирован ли расчетный счет ИП или юрлица. Это осуществляется через спец. сервис на сайте ФНС.

Чтобы проверить информацию, номер счета знать не нужно, достаточно ИНН, закрепленного за юрлицом, а также БИК банковской организации.

Если вы проверили информацию и увидели, что какие-либо данные представлены неправильно, оспаривайте решение о блокировке. Если не получается решить этот вопрос с ФНС, обращайтесь в судебные органы.

Как разблокировать счет быстро

При проверке обнаружили, что счет заблокирован? Не стоит посыпать голову пеплом и впадать в депрессию, нужно действовать. Чтобы решить вопрос быстро, нужно сделать несколько шагов.

Прежде всего, выполнить все обязательства и оповестить об этом налоговую. Как бы банально это ни звучало, способ разблокировки зависит от причины блокировки.

Как только вы все условия выполните, арест со счета снимут в течение одних суток.

Все эти шаги следует предпринимать, только если блокировку осуществила именно ФНС! Будьте внимательны и тщательно проверяйте информацию.

Как забрать средства со счета, который заблокирован

Это можно сделать, только когда счет разблокируют. А для этого требуется выполнение всех требований либо решение суда о неправомерности блокировки. Отметим, что процесс доказывания этого долгий и непростой.

Как оплатить налог

kakzarabativat.ru

Блокировка расчетного счета: способы без нарушения закона

Блокировка расчетного счета ставит ИП или компанию в неудобное положение, ведь в этом случае замораживаются все финансовые операции. Распространенная причина ареста — просрочка по налоговым платежам или подозрение налогоплательщика в обмане. Что делать в такой ситуации, ведь организация должна продолжать работу? Поставщики ожидают поступления средств, и причины блокировки счета налоговой их интересуют в последнюю очередь. Ниже рассмотрим способы, как можно обойти заморозку счета (хотя бы на несколько дней).

Помощь другого банка

В случае ареста расчетного счета финансовое учреждение вряд ли откроет новый аккаунт (это запрещает действующий НК РФ и статья 76). Но если обратиться в другую кредитную организацию, дело может «выгореть». При открытии счета в банке передавать справки из ФНС не нужно, да и финансовые учреждения редко интересуются проблемами клиента.

Но здесь не все гладко. В течение пяти суток после оформления аккаунта банк должен передать информацию в ФНС. Сотрудники налоговой инспекции проверяют информацию и незамедлительно направляют команду о блокировке расчетного счета. У юридического лица или ИП имеется в распоряжении небольшой временной промежуток, которым необходимо воспользоваться.

Алгоритм действий:

- Деньги быстро направляются на расчетный счет.

- Необходимая сумма переводится поставщику.

- Проблемный вопрос закрывается.

К слову, такой обходной путь работал раньше. С появлением единой компьютерной сети информация о блокировке расчетного счета доходит новому банку в течение суток. Так что запас времени составляет несколько часов (для проведения полноценной транзакции этого недостаточно).

Решение вопроса зависит от расторопности кредитной организации и от ее способности быстро определять факт заморозки р/с. Может произойти ситуация, когда «закинуть» деньги на счет получится, а вот снять — нет. Один из путей — открытие расчетных счетов во многих банках и попытки быстро решить проблему. Но такой «финт» удается редко, ведь оформление р/с занимает определенное время. Кроме того, способ не подойдет крупным компаниям, одновременно работающим с десятками контрагентов.

Привлечение дебиторов

Блокировка расчетного счета — проблема, которую можно решить с помощью должников. Если таковые имеются, можно попросить их произвести расчеты без проводки средств мимо р/с. В такой ситуации выплаты производятся напрямую, что не запрещено законодательством. Алгоритм такой:

- Оформление письма должнику с просьбой перечисления средств кредитору.

- Получение необходимых средств.

Недостаток — невозможность получения вычета по НДС. Но имеется и другая сторона. По НК РФ такие транзакции относятся к категории платежей, поэтому у должника имеется шанс получения вычета по НДС. Но здесь важно выполнить ряд условий:

- Обязательна реальная поставка товара.

- Компанию и 3-е лицо должны связывать определенные обязательства по договору.

Если средства направляются с р/с стороны-должника, условия выполнены. Следовательно, блокировку расчетного счета удается обойти, а впоследствии доказать правоту в суде (при появлении такой необходимости).

Оформление кредита

В случае ареста аккаунта в банке можно пойти другим путем — оформить с другой компанией кредитное соглашение. В документе должно быть предусмотрено, что средства перечисляются не на р/с компании, а на аккаунт 3-ей стороны. Такой путь актуален для небольших фирм, которым неоткуда ждать помощи.

Преимущество способа в том, что право на вычет остается неизменным. Недостаток — вероятные проблемы с налоговой службой, которая может отказаться засчитывать НДС до возврата кредитных средств. Некоторые компании спорили по этому вопросу с сотрудниками ФНС и порой весьма успешно.

После возврата долга компания имеет право зачесть НДС из бюджета. Таким образом, небольшая задержка с вычетом НДС минимальная проблема на фоне блокировки расчетного счета и заморозки бизнеса в целом.

Читайте также — Разблокировка расчетного счета

Привлечение наличных

Еще один путь, которым часто пользуются предприниматели — привлечение наличности. Такой путь подходит для небольшого числа компания, ведь для осуществления операций с наличными поставщик вынужден поставить контрольно-кассовую технику. Если же ККТ у партнера по бизнесу нет, применять этот способ невозможно.

Но даже при положительном развитии событий, когда кассовая техника имеется в наличии, возможны проблемы:

- Отсутствие необходимой суммы в кассе.

- Наличие ограничения при совершении расчетов наличными. Единственная возможность обойти ограничение — оформить несколько договоров.

Использование векселя

При блокировке расчетного счета можно использовать возможности долговой бумаги (векселя). На него переводится сумму долга, после чего другая сторона ставит свою подпись (подтверждение готовности совершить платеж). После этого оформляется два акта — взаимозачета и приемки-передачи. В обоих документах прописывается, что долг по соглашению между компаниями покрыт и у сторон отсутствуют взаимные претензии. Далее поставщик идет с векселем к должнику компании и получает расчет. НДС принимается к вычету в момент передачи ценной бумаги.

Блокировка расчетного счета — не повод для паники

Как видно из статьи, блокировку расчетного счета можно обойти без нарушения законодательства. Но лучше все-таки приложить максимум усилий для выполнения требований ФНС и разблокировки текущего аккаунта.

raschetniy-schet.ru

Блокировка расчетного счета налоговой: причины и что делать?

Налоговая инспекция часто прибегает к такой мере, как блокировка расчетного счета (то есть приостанавливает все операции) компании или индивидуального предпринимателя. Таким образом она пытается принудить налогоплательщика к выполнению своих обязательств. С замороженным счетом становится невозможна полноценная работа предприятия. Покупатель не сможет перечислить деньга за товар поставщику или расплатиться с партнерами. Причины, по которым используется такая мера, могут быть разными, и узнать точную лучше в органе, установившем такое ограничение. Проверить самостоятельно, заблокирован ли расчетный счет налоговой инспекцией, можно онлайн. Хоть сервисов, предоставляющих достоверную информацию, в интернете не так уж и много, среди имеющихся есть из чего выбрать.

Кто может заблокировать РС?

Арестовать счет ИП, компании, нотариуса или адвоката может ФНС, если у клиента накопился большой долг по уплате налогов, или банковское учреждение (при подозрении на нелегальное происхождение денежных средств), судебный орган – после вынесения решения о взыскании долга. Все права ареста прописаны в ст. 72 Налогового Кодекса РФ. В ней указано, что для погашения задолженности по налогам и сборам ФНС имеет право заморозить РС в банковском учреждении.

Банк блокирует РС только в одном случае – если заподозрит, что через него отмывают деньги. Например, насторожить может ситуация, когда на счет перечисляются крупные суммы не в национальной валюте, либо один из контрагентов состоит в списке лиц, принимавших участие в террористическом мероприятии.

Блокировка расчетного счета налоговой инспекцией

Многие учреждения и компании в процессе своей деятельности сталкиваются с внезапно арестованным счетом. Это влечет за собой приостановление всей работы и существенные убытки, так как становится невозможно осуществлять платежи или другие операции. Проверить наличие блокировки расчетного счета можно на сайте налоговой.

Весь процесс ареста выглядит следующим образом:

- Налоговый орган выносит решение о применении санкций в виде ареста РС.

- Банковское учреждение уведомляется о принятом решении.

- Копия решения выдается владельцу РС.

- Счет замораживается, и информация об этом направляется в ИФНС (инспекцию Федеральной налоговой службы).

Внимание! При подозрении в незаконной блокировке для выяснения обстоятельств необходимо обратиться в ФНС.

Причины блокировки расчетного счета налоговой

Причины блокировки расчетного счета налоговой инспекцией бывают разные. Законодательством предусмотрено только 3 ситуации, при которых она имеет право арестовать РС. Все они описаны в статье 76 Налогового Кодекса РФ. Ниже рассмотрим подробно каждую.

Нарушили срок сдачи декларации

Если вы не подали декларацию в установленный законодательством срок (10 дней после окончания периода сдачи отчетов), ФНС может вполне законно приостановить все операции по вашему счету. Следует отметить, что такая санкция применяется только по отношению к декларациям, к другим видам отчетов это не относится.

Обычно арестовывается вся сумма, находящаяся на РС, но при этом предоставлена возможность осуществлять налоговые платежи или те, которые выше налоговых по очередности.

Вы не заплатили налог

По каждому отчету проводится камеральная проверка на протяжении 30 дней, в которой выявляется наличие или отсутствие ошибок в расчетах налогов. Если компания не выполняет требования инспекции по уплате пени, налога или штрафа в соответствующий срок, то ФНС выносит решение о заморозке неуплаченной суммы согласно п. 3 статьи 46 Налогового Кодекса РФ.

После этого банковское учреждение обязано изъять непогашенный долг с указанного РС в поручении от инспектора. В некоторых случаях не исключена его полная заморозка.

Непредоставление квитанций на прием электронной документации

С 2015 года ИП и компании, отправляющие отчеты в электронной форме, обязаны принять и подтвердить прием электронного документа, направленного в ИФНС. Для подтверждения полученного требования или уведомления в налоговую отправляется специальная электронная квитанция в течение 6 рабочих дней с момента приема документа.

При неподтверждении ИП или организацией в установленный срок факта получения в последующие 10 дней ФНС прибегнет к мере ареста РС.

Какие операции по заблокированному счету можно совершать?

При замороженном счете организация или ИП не может в полной мере пользоваться денежными средствами, но это не значит, что запрещены абсолютно все виды платежей. Некоторые из них доступны даже при наличии ограничений операций.

Кроме того, когда замораживается не вся сумма, а только часть, остаток можно использовать на свое усмотрение. В случае с полной заморозкой РС вместе с деньгами на нем допускается осуществление следующих операций:

- Перечисление налога, сбора, пени, штрафа, страхового взноса в государственный бюджет (то есть если владелец РС захочет оплатить пеню, штраф, сбор или взнос, банк обязуется выполнить такое поручение).

- Внесение платежей, которые по очередности предшествуют исполнению обязанностей по налогу, сбору, штрафу или пени. К ним относятся:

- алименты, возмещение ущерба, нанесенного здоровью или жизни пострадавшему лицу;

- выходное пособие и заработная плата увольняющемуся сотруднику, а также авторские гонорары на основании исполнительного документа;

- заработная плата официально работающим лицам по платежному документу, платежи в ФСС и ПФР;

- административные правонарушения и гражданские споры согласно исполнительной документации;

- авансовые платежи по пошлинам и сборам.

Из этого следует, что взыскание налоговых платежей относится не к первостепенной важности, и все предшествующие пункты исполняются банком безоговорочно даже при арестованном РС.

Как проверить расчетный счет на блокировку ИФНС?

Проверить блокировку расчетного счета налоговой инспекцией можно по ссылке https://www.nalog.ru/rn77/. Этот сайт является официальным порталом ФНС. Для поиска информации понадобится только идентификационный код юридического или физического лица и БИК банковского учреждения. После отправления онлайн-запроса с просьбой указать текущее состояние РС лицу через время высылается ответ в электронном виде. В нем можно найти полное описание всех причин. При этом важно изучить каждый пункт очень внимательно, так как не исключены ошибки или неточности. Если будут найдены недостоверные сведения, владельцу РС следует опротестовать вынесенное решение.

При арестованном РС обязательно вносится следующее:

- Дата заморозки операций и срок, на который просрочена выплата.

- Сумма неуплаты.

- Ссылка на требование о взыскании или аресте.

- Подписанный документ, на котором поставлена печать ФНС.

Если после проверки на сайте выявилось наличие недостоверных данных, можно смело начать оспаривать постановление. При игнорировании обращения ФНС необходимо незамедлительно подать иск в судебный орган.

Важно! Факт получения уведомления с требованием произвести оплату уже свидетельствует о возможном аресте. Но если долг не был вовремя погашен, и ФНС прислала постановление, в котором указано, что денежные операции приостановлены, учтите, что в первую очередь об этом был уведомлен банк. Поэтому есть большая вероятность узнать о замороженном РС только после совершения операции.

Если налоговая заблокировала расчетный счет, как его разблокировать?

Как узнать причину блокировки расчетного счета налоговой, мы рассмотрели. Теперь перейдем к вопросу, можно ли снять арест, и как это сделать. Лучше начать действовать сразу же после получения информации об аресте. Чем дольше затягивать, тем хуже скажется проблема на делах организации. Приведем пошаговую инструкцию действий лица для снятия ареста:

- Выяснение возникшей проблемы. Необходимо обратиться в отделение кредитного учреждения, в котором открывался РС. Так банковский специалист укажет повод для приостановления операций. Чаще всего называется номер и дата постановления, согласно которому производилась заморозка.

- Обращение в ФНС. С полученной информацией из банка следует обратиться к инспектору и попросить его подробно разъяснить, кто и на каком основании вынес постановление. Это действие позволит сэкономить время и избавиться от проблемы гораздо быстрее.

- Устранение причины. После выяснения конкретной причины от инспектора лучше сразу начать ликвидацию нарушения. Например, если имеется долг по отчислениям – оплатите его, если вовремя не подана декларация – подайте.

- Информирование ФНС о выполненных обязательствах. Это завершающий шаг, в котором налоговая инспекция извещается об устраненном нарушении.

Сроки снятия блокировки расчетного счета

После того как получилось узнать о блокировке по расчетному счету от налоговой, сразу возникает вопрос о времени устранения возникшей проблемы. Обычно арест с РС снимается в период 24 часов с момента исправления всех нарушений и уведомления соответствующего органа. В законодательстве прописаны сроки, в которые обязательно должно осуществиться снятие ареста:

- При непредоставленной декларации – в течение следующего дня с момента ее подачи.

- При неоплаченном налоге – в течение следующего дня с момента предоставления квитанции об оплате.

- При не отправленной во время квитанции – в течение следующего дня с момента ее подачи.

Из вышеизложенного следует, что на снятие ареста с РС налоговой уходит не так уж много времени. Если принять меры незамедлительно, то получится устранить проблему в короткий срок и с наименьшими потерями.

Возможные нюансы

Встречаются случаи, когда после внесения долга не получается осуществлять денежные операции. Причиной этого может быть разница между временем внесения и зачисления платежа. Часто деньги поступают только через трое суток, особенно если их внесли в выходной или праздничный день.

Также бывает, что другой банк отказывается открывать счет ИП или организации при заблокированном РС в другом. С 2014 года банковским учреждениям законодательство запретило открывать новые счета, если у организации или ИП уже есть один арестованный. Здесь ничего не остается, как устранить причину заморозки действующего РС.

Заключение

Чтобы избежать запрета на проведение операций по РС, следует четко выполнять требования ФНС и соблюдать условия сотрудничества с банком. Предотвратить такую ситуации довольно просто. Достаточно не забывать вовремя оплачивать платежи и учитывать все требования контролирующего и проверяющего органа. Применить такую санкцию могут не только по отношению к частной фирме, но и к государственному предприятию. Поэтому всем налогоплательщикам нужно быть всегда на чеку.

bankischet.ru

Как происходит блокировка счета ИП или ООО и как разблокировать счет?

Юридические организации и бизнесмены проводят все свои финансовые операции через расчетные счета (РС). Они являются инструментом для безналичного расчета, исполнения множества операций, связанных с предпринимательской деятельностью, выдачами заработной платы и проч. За пользование расчетным счетом компания или ИП платит установленную сумму. Однако, сейчас все чаще ИП или ЮЛ стали сталкиваться с ситуацией блокировки своего РС. Эта ситуация является довольно проблематичной, ведь приостанавливается вся деятельность организации: нельзя снять средства для собственных нужд, нельзя оплатить контракты или договоры с поставщиками и проч. Рассмотрим основные причины блокировки расчетных счетов, что делать в данной ситуации и как быстрее восстановить работоспособность счета.

Что такое блокировка расчетного счета?

Она означает прекращение всех операций по расходованию средств с РС. Поступления на заблокированный РС могут производиться в штатном режиме. Процедура блокировки и разблокирования является одинаковой для счетов компаний, ИП, адвокатов и нотариусов.

Блокировать счета могут налоговые структуры, если у клиента имеются проблемы по выплате налогов и сборов, банк, если денежные средства заподозрены в нелегальности их происхождения, и суд, если вынесено решение о взыскании долга.

Право блокировать РС регламентирует ст.72 НК РФ. Согласно ей, для уплаты налогоплательщиком задолженностей по сборам и налогам инспекция может приостанавливать операции по РС в банке. По мнению налоговиков, этот способ является самым эффективным для налогоплательщика, хотя и самым страшным с точки зрения ведения бизнес-деятельности.

Банк может принять решение о блокировании РС, если возникли подозрения на отмывание денег через него, например, постоянно поступают большие суммы в иностранной валюте, или средства переводятся частным лицам или на счета других организаций, или один из контрагентов был обнаружен в списках участников, причастных к экстремистской или террористической деятельности.

Читайте также: Кто имеет право пополнить ваш счет в банке?

Причины блокировки РС ЮЛ или ИП.

- Неисполнение требований по своевременной оплате налоговых платежей.

- Непредоставление налоговой декларации или опоздание более, чем на 10 дней.

- Применение блокирования счета в качестве обеспечительной меры, если в ходе проверок было принято решение о привлечении ИП или ЮЛ к ответственности.

- Потеря сданной отчетности проверяющими органами (такое бывает, если отчеты сдаются по почте или в руки сотрудникам, поэтому электронный вариант является самым оптимальным).

- Несвоевременное предоставление «уточненных» отчетных документов.

- Неправильно указанный КБК в поручении на оплату налогов.

- Отсутствие ЮЛ по месту указанного юридического адреса.

- Взыскание долга в пользу истца по судебному решению.

- Непредоставление документов членам комиссии камеральной проверки.

Процедура блокирования РС ИП или ЮЛ.

Если решение исходит от налоговой инспекции, то:

- Налоговый орган принимает решение о блокировании РС налогоплательщика

- Решение об этом отправляется в обслуживающий банк

- Копия решения передается владельцу аккаунта с уведомлением о получении под роспись.

- Банк блокирует РС с момента получения уведомления от налоговой инспекции и сообщает ей информацию об остатках средств на заблокированном счете.

Если решение исходит от самого банка, то:

- Банк уведомляет клиента о блокировании его счета с объяснением причин с ссылками на законодательство.

- Просит предоставить документы, подтверждающие законность поступлений.

- После рассмотрение предоставленных документов принимает решение о возобновлении обслуживания.

Если решение исходит от судебных органов, то:

- Суд передает в банк уведомление о своем решении.

- На этом основании банк блокирует РС. Копия уведомления вручается владельцу счета.

Как разблокировать расчетный счет ИП или ЮЛ?

investor100.ru

Заблокирован ли расчетный счет: как узнать?

Блокировка расчетного счета — одна из мер, которая подразумевает приостановку операций по р/с плательщика налогов (ИП и компаний). Этот инструмент может применяться:

- Банковскими учреждениями.

- Налоговой инспекцией.

- Судом.

При первых признаках проблемы стоит разобраться, почему заблокирован расчетный счет, и что делать.

Как распознать, что р/с заблокирован?

В случае «заморозки» р/с работа ИП или компаний полностью приостанавливается. С момента блокировки запрещено:

- Снимать деньги с р/с.

- Осуществлять платежи партнерам по бизнесу.

- Переводить деньги контрагентам.

- Открывать новые р/с.

- Оформлять депозиты и так далее.

При блокировке расчетного счета услуги открытия вклада и р/с недоступны не только в текущем, но и в других банковских учреждениях.

В чем причины блокировки?

Как правило, инициаторами «заморозки» р/с выступает:

- Банковское учреждение. Такое возможно:

- При наличии задолженности по кредиту или другим услугам банка.

- При подозрении о совершении мошеннических действий.

Узнать, заблокирован ли расчетный счет, в этом случае легко — достаточно созвониться с сотрудниками банка или попробовать провести какую-либо транзакцию.

Если вопрос еще не переведен в суд, допускается открытие р/с в другой кредитной организации. В противном случае придется платить по долгам или же идти на реструктуризацию задолженности (по согласованию с банком).

- Налоговая инспекция. В статье 76 НК РФ прописано, что блокировка расчетного счета реальна в следующих случаях:

- Налоговая декларация не была передана для проверки.

- Не выплачены задолженности (пеня, штраф, налоги).

- Не передан расчет НДФЛ сотрудников.

- Не отправлена квитанция в электронной форме о приеме уведомления или требований от ФНС.

Узнать, заблокирован ли расчетный счет, можно непосредственно через налоговую службу путем подачи запроса.

Заблокирован расчетный счет: что делать?

Если «заморозка» р/с застигла врасплох, важно разобраться с причинами и узнать, что делать в такой ситуации. Здесь потребуются следующие шаги:

- Выяснить причину «заморозки» р/с. Алгоритм следующий:

- Обратиться в отделение кредитной организации и узнать дату решения о «заморозке».

- Связаться с отделом камеральных проверок ФНС.

- Назвать выясненные ранее параметры (номер и дату решения).

- Узнать, заблокирован ли расчетный счет, и почему это произошло.

- Устранить причины. Здесь может потребоваться:

- Уплата налога с последующим направлением в налоговую платежного поручения (достаточно копии).

- Передача правильно заполненной декларации. Быстрее всего — через специальное ПО (Бухгалтерия или Экстерн).

- Отдать квитанцию, подтверждающую прием электронных документов.

Получение информации о блокировке онлайн

Зная, почему заблокирован расчетный счет, и что делать в такой ситуации, удается быстро решить проблему и «разморозить» работу ИП или компании. При этом задержка, как правило, связана с выяснением самого факта блокирования р/с.

Чтобы узнать, «заморожен» ли р/с, достаточно сделать следующее:

- Зайти на страничку сервиса ФНС — nalog.ru

- Выбрать нужный вид проверки

- Ввести ИНН и БИК.

- Указать цифры на картинке (защита от спама).

- Сделать запрос.

Нажмите для перехода на страницу проверки

Нажмите для перехода на страницу проверкиЧерез сервис удается получить следующую информацию:

- О статусе банковского учреждения.

- О состоянии файлов, которые были направлены кредитной организацией для обработки.

- О наличии блокировки р/с плательщика налогов.

Если р/с заблокирован, принимаются следующие решения:

- Приступить к устранению причин блокировки (если р/с — личный).

- Отказаться от сотрудничества с такой компанией или ИП.

raschetniy-schet.ru

Как ускорить разблокировку расчетного счета (арест средств)

Зачастую компании подвергаются аресту счетов, а разблокировка счёта может быть затянута налоговиками на несколько месяцев. В соответствии со статьёй 76 Налогового Кодекса РФ, временное прекращение совершения операций по банковским счетам способно принести компаниям и предпринимателям огромные убытки, причём даже пара дней ареста банковских счетов может нести серьёзные негативные последствия.

В данной статье речь пойдёт о том, возможно ли более быстрое снятие ареста с расчётного счёта легальными методами и каким образом целесообразнее всего это сделать.

Арест средств на счёте и блокировка расчётного счёта

Какие существуют меры по ограничению прав по распоряжению денежными средствами, находящимися на банковских счетах организаций? С точки зрения законодательства (статья 858 ГК РФ), существует две меры ограничения:

- Арест денежных средств, которые находятся на счёте организации или предпринимателя;

- Приостановление (блокировка) операций по расчётному счёту.

| Меры ограничения прав по распоряжению банковскими денежными средствами | ||

| Арест денежных счетов на расчётном счёте | Приостановление (блокировка) операций по расчётному счёту | |

| – Аресту подлежит определённая сумма денежных средств, которые находятся на счёте; – Арест не может быть наложен на сам счёт организации и на будущие поступления денежных средств, со есть не происходит блокировки самого счёта и новые, неарестованные суммы, могут быть использованы организацией на расходные операции. Нормативно-правовой акт: 2 раздел информационного письма Президиума ВАС РФ от 25.07.1996г. №6 | Кто может остановить операции по банковским счетам? 1) Налоговая инспекция; 2) Таможенные органы. | |

Ситуации, связанные с арестом счёта и комментарии к ним

| № | Ситуация | Ответ | Комментарий |

| 1 | Имеют ли право сотрудники ИФНС и ФТС (Федеральной Таможенной службы) на арест расчётного счёта организации, признанной банкротом? | Нет, не имеют права | Действия банка при получении от ИФНС решения об аресте счёта компании-банкрота: сообщение о невозможности исполнения данного решения. Момент признания организации банкротом и начало завершающего этапа процедуры банкротства – открытие конкурсного производства позволяет снять ограничение на распоряжения имуществом организации (в том числе и распоряжение денежными средствами), которые были наложены ранее, при этом возникает недопущение наложения новых ограничений (согласно пункту 1 статьи 126 ФЗ от 26.10.2002г. №127). Другие документы, подтверждающие данное решение: 1) Контролирующие ведомства: письмо Минфина России от 16.12. 2008г. №03-02-07/1-514, п.7 письма УФНС России по г. Москве от 02.042003 г. №11-15/17644; 2) Арбитражный суд: постановление Президиума ВАС РФ от 18.12.2007г. №6615/07, ФАС Уральского округа от 25.11.2008г. №Ф09-8801/08-С3, Московского округа от 06.03.2008г. №КА-А40/1365-08, и проч. |

| 2 | Возможен ли перевод денег с арестованного счёта на другой счёт в другом банке одной и той же организации? | Нет, не возможен | Факт получения банком от ИФНС или ФТС решения о приостановлении операций по счёту является причиной прекращения любых операций по данному счёту, однако существуют платежи, на которые арест счёта не распространяется, согласно пункту 1 статьи 76 НК РФ и пункту 1 статьи 155 ФЗ №311 от 27.11.2010г. |

Когда происходит блокировка счёта?

Согласно пунктам 2 и 3 статьи 76 НК РФ, ИФНС может приостановить операции по расчётному счёту в следующих случаях:(нажмите для раскрытия) В первом случае, согласно абзацам 3 и 4 пункта 2 статьи 76 НК РФ, операции по расходованию денежных средств приостанавливаются банком в рамках суммы, которая была указана в решении о приостановке, остальные суммы, сверх арестованных, согласно письму Минфина РФ №03-02-07/1-268, от 09.07.2008г. и №03-02-07/1-304 от 21.06.2007г., могут быть использованы организациями и ИП по назначению. Во втором случае, согласно информации из письма Минфина РФ №03-02-07/1-182 от 17.04.2007, не возникает никаких ограничений на сумму блокировки, а, следовательно, организации и ИП не имеют права расходовать эти денежные средства со своего расчётного счёта. Важно отметить, что новые поступления также подвергаются блокировке. Итак, как долго длится блокировка расчётного счёта? Ответом на этот вопрос служит информация из пункта 7 статьи 76 НК РФ, на основании которой можно сказать, что блокировка счетов длится с момента получения банком решения ИФНС или ФТС о приостановлении операций по счетам организации до момента отмены этого решения. Важный момент: Если у организации, в отношении которой в банк было отправлено решение о приостановке действий по счетам, было изменено наименование или реквизиты, по которым действует приостановление, банк всё равно обязан исполнить полученное решение от ИФНС или ФТС (Читайте также статью ⇒ Обналичивание денежных средств с расчетного счета). Перечислим решения, которые служат основанием для разблокировки расчётного счёта: Вопрос: Возможна ли разблокировка счёта организации или ИП банком, после получения им от представителя организации или ИП копии решения об отмене блокировки счёта от ИФНС или ФТС?(нажмите для раскрытия) Ответ: Нет, такой исход не возможен. Комментарий: Решение о разблокировке счёта банк (его представитель) может получить от ИФНС или ФТС под расписку или в электронном виде (это важно, чтобы точно знать дату получения данного решения), согласно пункту 4 статьи 76 НК РФ и пункту 6 статьи 155 ФЗ №311 от 27.11.2010г. Следовательно, никакая копия решения о разблокировке счёта не может служить основанием для отмены банком приостановки операций по счёту, только оригинал данного решения имеет влияние на действия банка в отношении заблокированного счёта. Данное мнение также подтверждается в письмах Минфина РФ №03-02-07/1-150 от 30.03.2007г., №03-02-07/1-266 от 31.05.2007. Важный момент: Только оригинал решения о разблокировке расчётного счёта может служить основанием для приведения данного решения в действие банком (Читайте также статью ⇒ Способы снятия денег с расчетного счета ИП). Не позднее, чем через 2 дня ИФНС должна принять решение об отмене блокировки на сумму, которая превышает размер взыскания (которая заблокирована). Банк получает такое решение на следующий день или ранее. Приказ ФНС РФ №ММВ-7-8/662 от 03.10.2012 (форма решения об отмене ареста). Пункт 4 статьи 76 НК РФ При этом, согласно пункту 1 статьи 16 АПК РФ, все решения арбитражного суда, которые вступили в силу, обязательны к исполнению на всей территории РФ. Следовательно, если арбитражным судом было признано решение о блокировке счёта недействительным, то необходимо представить в ИФНС действующее судебное решение и только тогда в самые кратчайшие сроки должна произойти разблокировка счёта. Важный момент: согласно пункту 9.2 статьи 76 НК РФ, неправомерная блокировка счёта ИФНС влечёт за собой выплату процентов организации, счёт которой был заблокирован. – гарантия банка; – дача под залог ценных бумаг, находящихся в обороте; – поручительство третьих лиц. Однако данные меры не распространяются на блокировку счёта на основании недоимки (статья 76 НК РФ). На каком основании может произойти отмена ареста счёта?

Как происходит разблокировка счёта?

Основания для ареста счёта Когда отменяется арест счёта НПА, служащий доказательством для отмены блокировки счёта Неисполнение требования ИФНС или ФТС по уплате налога/пени/штрафа Решение об аресте должно быть отменено не позднее одного дня с момента получения документов или копий таких документов о взыскании платежей Пункт 8 статьи 76 НК РФ Несвоевременная подача налоговой декларации Решение об аресте подлежит отмене не позднее одного дня после представления декларации в ИФНС Пункт 3 статьи 76 НК РФ Решение отменяется, когда сумма средств на счёте превосходит сумму, которая указана в решении (организация предварительно обращается в ИФНС с заявлением об отмене блокировки счёта, при этом в заявлении должны быть указаны реквизиты счетов на, которых есть сумма, которая необходима для взыскания). Пункт 9 статьи 76 НК РФ; Ситуации, связанные с разблокировкой счёта

№ Ситуация Комментарий 1 Каким образом может быть отменено решение ИФНС о блокировке счёта, если оно признано судом недействительным? ИФНС в своей деятельности и решениях подчиняются и руководствуются положениями Налогового Кодекса РФ, и другими федеральными законами, в частности, Арбитражным процессуальным кодексом (АПК) РФ, согласно пункту 3 статьи 30 НК РФ. 2 Какая ИФНС вправе принять решение о разблокировке банковских счетов организации, которая за время ареста счёта изменила свой адрес? Согласно разъяснениям, которые даны в письме Минфина №03-02-07/1-484 от 14.12.2007г. на положения пункта 7 статьи 76 НК РФ, решение об отмене блокировки счёта вправе принимать другая ИФНС, соответствующая новому местонахождению организации. 3 Возможно ли получение сотрудником организации (по доверенности, которая выдана банком) получить в ИФНС оригинал решения об отмене блокировки счёта для того, чтобы принести его в банк для ускорения процесса разблокировки? Да, такой исход возможен. Согласно пункту 1 статьи 185 Гражданского Кодекса РФ, банк имеет право на выдачу доверенности сотруднику организации: таким образом, сотрудник организации становится доверенным лицом банка. Легальные способы, которые помогут ускорить процесс разблокировки

№ Период, на который возможно сократить процесс разблокировки Описание способа 1 Несколько часов Личное общение с сотрудниками банка: необходимо обратиться к сотрудникам банка с просьбой о своевременном и незамедлительном предупреждении о блокировке счёта или каких-либо ограничениях по банковским операциям (так как ИФНС и ФТС, как правило, не предупреждают о таких решениях организации). 2 Несколько дней Попытка разблокировки части счетов: важно немедленно подать заявление в банк, в котором будет сказано, что сумма денежных средств на заблокированных счетах превышает сумму, указанную в требовании, на основании которого было принято решение о блокировке. Подтверждается такое заявление банковской выпиской. Не позднее двух дней ИФНС обязана вынести решение о разблокировке. 3 Несколько дней Замена блокировки счёта на другие меры обеспечительного характера (согласно пункту 11 статьи 101 НК РФ): 4 Несколько дней Выполнение налогового требования и сообщение об этом в ИФНС 5 От одного до трёх календарных дней Письменное подтверждение необходимости ускорения отмены блокировки счёта: необходимо к платежам и отчётности приложить заявление о разблокировке счёта и расчёт убытков, которые грозят компании при заминке со снятием с ареста.

online-buhuchet.ru