6-НДФЛ: дата фактического получения дохода

В 6-НДФЛ дата получения дохода отображается в Разделе 2 в разрезе последних трех месяцев отчетного периода. Согласно ст. 223 НК РФ, этот параметр обычно привязан к периодам, за которые произведены начисления, или ко дню выплаты дохода. Правила заполнения отчета прописаны в Приказе ФНС № ММВ-7-11/450@ от 14.10.2015 г.

Какие даты ставить в 6-НДФЛ

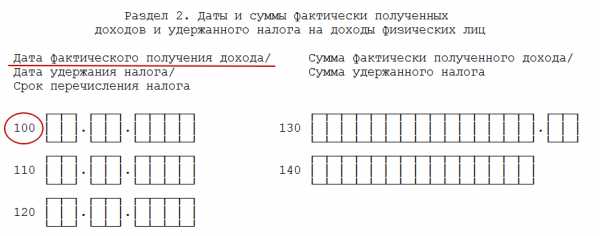

В Разделе 2, который посвящен суммам полученных доходов и удержанного налога, отражаемым только за последний квартал (в отличие от раздела 1, где данные указываются по нарастанию с начала года), присутствуют 3 строки для проставления дат:

- Строка 100 – дата фактически полученного дохода, в 6-НДФЛ она определяется по нормам ст. 223 НК РФ. В общем случае – это день выплаты дохода физлицу, а применительно к зарплате указывается последний день месяца, за который она начислена персоналу (независимо от того, когда деньги были перечислены или выданы работнику).

- Дата удержания налога в 6-НДФЛ – строка 110. Какую дату ставить в этой ячейке – число, которым произведено удержание подоходного налога (день выплаты дохода физлицу – п. 4 ст. 226 НК РФ).

- Строка 120 – дата перечисления налога, но не фактическая, а крайний срок перевода денег в бюджет. В стандартных случаях этот день наступает на следующий день после выплаты дохода, а перечисление НДФЛ из отпускных и больничных может производится последним днем месяца, в котором они выплачены (п. 6 ст. 226 НК РФ).

Например, работники получают зарплату 3 числа следующего за расчетным месяца. Заработная плата за март в апреле в 6-НДФЛ найдет отражение в разделе 2 отчета за полугодие, и будет разбита по датам так:

- в строку 100 надо вписать последний день марта, независимо от того, рабочий это день или выходной) – 31.03.2018;

- в строке 110 удержание налога будет показано датой выплаты зарплаты — 03.04.2018;

- в строку 120 вносят срок, установленный для уплаты налога — 04.04.2018.

Дата фактического получения дохода в 6-НДФЛ: возможные варианты

Доходы могут быть получены физлицом в денежной или натуральной форме. Не всегда источником доходных поступлений выступает зарплата, это могут быть дивиденды, отпускные, больничные, премии и т.д.

В случае с заработной платой персонала, продолжающего трудиться у работодателя, в строке 100 всегда будет отражаться последний день месяца, за который осуществлены начисления. Если последний день месяца выпадает на выходной или праздник, в отчете все равно указывается эта дата (Письмо ФНС от 16.05.2016 г. № БС-3-11/2169@).

Если же работник увольняется и получает расчет до окончания месяца, в строке 100 показывают дату последнего рабочего дня увольняющегося.

В случае когда зарплата выдана в день начисления, т.е. последним числом расчетного месяца, дата удержания НДФЛ в 6-НДФЛ будет совпадать с днем фактического получения дохода (строки 100 и 110). Если таким образом выплачена зарплата за последний месяц квартала, вся операция попадет в раздел 1 Расчета 6-НДФЛ за текущий период (строки 020, 040, 070). А в раздел 2 Расчета она попадет уже в следующем отчетном периоде, поскольку крайний срок перечисления налога наступает на следующий день после даты, отраженной в строке 110 (Письмо ФНС от 15.12.2016 N БС-4-11/24063). Например, если выплата зарплаты за июнь и удержание налога произведено 30 июня, а срок перечисления налога – 1 июля, сумма дохода и налога отразится в разделе 1 Расчета за полугодие, а в раздел 2 эти суммы войдут уже в 6-НДФЛ за 9 месяцев.

Читайте также: 6-НДФЛ нулевой. Сдавать или нет?

По отпускным при заполнении 6-НДФЛ дата фактического получения дохода (отпускные) совпадает с днем перечисления средств работнику. Аналогичный подход используется при отражении в Расчете больничных. Значения строк 100 и 110 будут идентичными, в графу 120 надо внести дату последнего дня месяца выплаты.

Например, отпускные были получены работником 12 июля, а больничные перечислены 16 августа. При заполнении расчета за 9 месяцев во втором разделе эти выплаты будут выглядеть так:

- Отпускные:

- строка 100 – 12.07.2018;

- строка 110 – 12.07.2018;

- строка 120 – 31.07.2018.

- Выплата по листу нетрудоспособности:

- строка 100 – 16.08.2018;

- строка 110 – 16.08.2018;

- строка 120 – 31.08.2018.

Дата фактически полученного дохода в 6-НДФЛ будет совпадать с датой фактического перечисления физическому лицу или выдачи ему средств наличностью и для таких доходов:

- премия, выписанная работодателем единоразово;

- материальная помощь;

- дивидендные выплаты;

- доходы, которые были выданы в неденежной форме.

Если в отчете отражаются суммы сверхлимитных командировочных, подлежащих налогообложению НДФЛ, необходимо делать отсылку на последнее число месяца, в котором было осуществлено утверждение авансового отчета.

Например, работник вернулся из служебной поездки 16.07.2018, на следующий день он подал авансовый отчет с учетом сумм выплаты сверхнормативных командировочных выплат. В течение рабочего дня отчет с приложениями был проверен бухгалтером и согласован руководителем предприятия. В 6-НДФЛ в строке 100 по сверхнормативным командировочным будет указана дата 31.07.2018.

Дата фактического получения дохода в 6-НДФЛ

Дата фактического получения дохода в 6-НДФЛ напрямую зависит от формы выплаты, которую получает сотрудник. Она не всегда совпадает с днем реального получения им средств на руки и перечислением подоходного налога, что вызывает определенные сложности при заполнении отчета 6-НДФЛ. В этой связи мы подробно разберем, что считать датой получения дохода в 6-НДФЛ по каждому виду выплат.

Дата фактического получения дохода в 6-НДФЛ, порядок оформления

Дата фактического получения дохода для 6-НДФЛ – это та дата, которую вы проставите в строке 100 указанной формы. Она не всегда совпадает с днем, когда деньги падают работнику на карточку или он получил их в кассе.

Внимание! Изменился порядок отчетности по 6-НДФЛ за 2 квартал 2019 года

В зарплатных отчетах за 2 квартал учтите изменения, которые вступили в силу в 2019 году. Эксперты журнала «Зарплата» обобщили все изменения по 6-НДФЛ. Читайте, как инспекторы сравнивают показатели отчетов между собой. Если проверите их сами, избежите уточненок и сможете пояснить любую цифру из отчета. Все главные изменения по зарплате посмотрите в удобной презентации и специальном сервисе.

Главные изменения по 6-НДФЛ за 2 квартал 2019 года

Важно! Дата получения дохода, дата удержания налога и срок перечисления налога в 6- НДФЛ – это разные дни, хотя они и могут совпадать.

Что считать днем начисления выплат, оговорено в ст. 223 НК РФ. Так же разъяснения по этому поводу содержаться в письме ФНС России от 13.11.2015 № БС-4-11/19829.

Датой получения средств, как материальных, так и не материальных, может быть:

- Последнее число месяца, за который производится выплата;

- Непосредственно день выдачи дохода;

- Дата передачи средств натурального характера.

Самое главное не путайте это число с днем, когда работник получает деньги на руки или банкомат. Это может быть один и то же день, а могут быть и разные.

Теперь перейдем непосредственно к форме 6-НДФЛ. Она включает в себя 1 и 2 Раздел. Строка 100, в которой отражается, именно дата фактического получения дохода, относится ко 2 Разделу. Но она напрямую влияет на показатели Раздела 1.

В Разделе 1 вы раскрываете сумму начисленных денежных средств нарастающим итогом с начала года. И если начисление денег пришлось у вас на один отчетный период, а выплатили деньги в другом, то эта сумма будет разбита на два отчета:

- В Разделе 1 вы включите ее по дате начисления, которая чаще всего и есть дата фактического получения дохода;

- В Раздел 2 по факту удержания и выплаты НДФЛ.

Такая разбивка бывает постоянно там, где зарплата платится в начале следующего месяца, при увольнении или болезни работника (разбирать каждую выплату подробно, мы будем ниже).

Дата фактически полученного дохода у зарплаты в 6-НДФЛ

Внимание! Для 6-НДФЛ датой получения зарплаты будет последний день месяца, за который она и платится.

При этом не важно, когда деньги были перечислены на руки. В строке 100 6-НДФЛ вы всегда пишите последний день месяца. Но тут есть определенные загвоздки. В частности это касается авансов, досрочных выплат, и перечисление денег в следующем месяце.

НК РФ определяет, что для зарплаты:

- число фактического получения заработка – последний день месяца;

- дата удержания налога – это день выдачи зарплаты;

- срок перечисления налога в 6-НДФЛ – следующие сутки после удержания.

Вот эта схема обычно вызывает трудности, так как обозначенные даты могут не совпадать. Поэтому обратимся к примеру.

Например. Зарплата на предприятии бывает 6 числа каждого месяца. Это значит, что, предположим, за июнь деньги сотрудники получат 6 июля. При этом для 6-НДФЛ датой фактического получения дохода будет 30 июня, датой удержания налога – 6 июля, а срок перечисления НДФЛ – 7 июля.

А теперь самое важное! Этот блок вы заполните только в отчете 6-НДФЛ за 9 месяцев, в полугодие его включать не нужно. Несмотря на то, что дата получения денег относится к отчетному периоду за 2 квартал, отразите их только в третьем.

Но зато в полугодовой отчет вы включите:

- насчитанную сумму в 1 Раздел в строку 020;

- НДФЛ с нее в том же периоде в строку 040.

Что же касается аванса, то он отдельным блоком не выделяется в 6-НДФЛ, потому что подоходный вы сможете удержать только со всей зарплаты. Это значит, что сумма аванса приплюсуется к остальной части зарплаты. Соответственно днем фактического получения аванса так же будет последнее число месяца начисления.

Какой день считать датой получения дохода при прочих выплатах, как денежных, так и натуральных

Для премий, больничных, отпускных, матпомощи выше установленного предела, выплат в натуральной форме днем фактического получения дохода считается дата непосредственного их получения на руки.

Обратите внимание! Несмотря на то, что датой получения дохода в форме 6-НДФЛ денежных и натуральный выплат будет день их выдачи, срок уплаты налога может не совпасть (смотрите таблицу ниже).

Исключение здесь только расчет при увольнении, когда дата выдачи средств придется на последний рабочий день. Но если сотрудник решил отгулять отпуск перед увольнением, то в ход идут такие варианты:

- Дата получения отпускных – день выдачи;

- Дата получения расчета при увольнении – последний рабочий день перед отпуском.

Если компания выдала отпускные и пособие при увольнении одновременно, то в справке 6-НДФЛ вам придется разбить эти суммы на два блока, так как фактическая дата выдачи у них разная.

Как оформить в 6-НДФЛ дату получения материальной выгоды и экономию

Под материальной выгодой и экономией подразумеваются доходы, которые как таковы не могут быть выплачены, но при этом подоходный с них берется. К такой прибыли относятся:

- Доходы, образовавшиеся в результате купли товаров, работ, услуг, ценных бумаг;

- Экономии на процентах от взятого займа;

- Денежная выгода, когда имело место списание безнадежного долга.

В большинстве перечисленных случаев датой фактического получения дохода будет день покупки, оплаты, перехода прав и т.д.

Если же речь идет об экономии на процентах займа, то в течение всего периода использования средств в 6-НДФЛ в качестве даты по факту ставьте последний день месяца.

Например, если займ на 6 месяцев (январь – июнь), то в строке 100 указывайте 31 января, 28 февраля, 31 марта и т.д.

Даты фактического получения дохода в 6-НДФЛ, таблица

В качестве обобщения всего вышесказанного мы собрали в единую таблицу даты фактического получения доходов по разным видам выплат.

|

Виды выплат |

Дата получения дохода для 6-НДФЛ |

Дата удержания налога |

Срок перечисления налога |

|---|---|---|---|

|

Авансовые выплаты |

Последний день месяца, за который происходит выплата |

— |

— |

|

Зарплата |

Дата, когда деньги были отданы работникам |

Следующий день после выдачи на руки |

|

|

Пособие при увольнении |

|

Дата, когда деньги фактически были отданы сотруднику |

Следующий день после фактической выдачи средств |

|

Отпуск |

День, когда средства были выплачены |

День, когда средства были выплачены |

Последний день месяца, в котором случилась фактическая выплата |

|

Больничный |

|||

|

Иные выплаты в денежной форме |

День, когда средства были выплачены |

День, когда средства были выплачены |

Следующий день после выдачи |

|

Выплаты в натуральной форме |

День передачи натуральных выплат |

Первый же день, на который придется выплата каких-либо средств в денежной форме |

Следующий день, после того как были выплачены какие-либо средства в денежном выражении |

|

Командировочные |

Последний день месяца, в котором был утвержден авансовый отчет |

Первый же день, на который придется выплата каких-либо средств в денежной форме |

Следующий день, после того как были выплачены какие-либо средства в денежном выражении |

|

Материальная выгода от приобретения |

День приобретения |

Первый же день, на который придется выплата каких-либо средств в денежной форме |

Следующий день, после того как были выплачены какие-либо средства в денежном выражении |

|

Материальная выгода от экономии на процентах от заемных средств |

Последний день каждого месяца на всем протяжении действия займа |

www.zarplata-online.ru

Дата фактического получения дохода в 6-НДФЛ

В конце 2015 года была утверждена новая форма отчетности – 6-НДФЛ. Она содержит два раздела. Из статьи 223 НК РФ вытекает, что нужно отражать именно дату фактического получения дохода в 6-НДФЛ. А она зависит от типа дохода. Вносить эти данные необходимо правильно, приняв во внимание возможные нюансы.

Когда

Во второй раздел отчета 6-НДФЛ входят данные о датах и размерах фактических поступлений в разной форме и подоходного налога. Вносить их нужно в строгом соответствии с установленным порядком, закрепленным приказом ФНС. Он издан в октябре 2015 года под номером ММВ-7-11/450.

Налоговый кодекс четко разграничивает, какой именно момент времени необходимо считать датой реального получения дохода. Отражают такую информацию в специально отведенной для этого строке под номером 100.

Даты поступлений определяют по-разному. Зависит все от происхождения прибыли. Даты фактического получения доходов в 2016 году фиксируют по следующим правилам (см. таблицу).

| Тип дохода | Определение даты фактического получения |

| Заработная плата | Последний день того месяца, в счет которого были переведены средства (например, при переводе зарплаты за август датой ее фактического получения будет считаться 31 число данного месяца). |

| Денежные средства за исключением зарплаты | День поступления на банковский счет или непосредственного получения в самой организации |

| Командировочные | Последний день того месяца, в котором были окончательно подтверждены соответствующие траты (например, если работник представил платежные документы 10 августа 2016 года, датой получения будет считаться 31 августа 2016 года). |

| Другие поступления не в денежной форме | Тот день, когда были непосредственно переданы доходы в натуральной форме (например, если организация раздала подчиненным свою продукцию 24 августа 2016 года, этот день и будет занесен в соответствующую строку). |

| Выгода, полученная от покупки ценных бумаг, различных товаров и услуг | День совершения сделки |

| Выгода от использования беспроцентных займов и займов со ставкой ниже установленной ставки рефинансирования (экономия) | Все последние дни тех месяцев, в которых была получена экономия вследствие использования одолженных денег (например, если фирма пользуется беспроцентным кредитом в течение трех месяцев – июня, июля и августа, то получаемые выгоды должны датироваться 30.06, 31.07 и 31.08). |

Сколько

Рядом с датой поступления средств показывают их сумму в соответствующей строке под номером 130. Имейте в виду, что размер в ней указывают без вычета подоходного налога. Также см. «Как отразить выплату премии в расчете 6-НДФЛ».

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

buhguru.com

Дата фактического получения дохода в 6-НДФЛ (налог на доходы физических лиц)

Налоговая служба России в приложенном письме расписывает последовательность заполнения суммы НДФЛ, которая вычислена юридическим лицом по форме 6-НДФЛ.

Форма 6-НДФЛ подтверждена налоговой службой. Утвержденная форма делится на два раздела: первый – общие показатели, второй – даты и сумма доходов, в том числе и удержанного налога на доходы. Во второй раздел также добавляется и строка 100, содержащая информацию о платеже.

Согласно первому пункту, дата фактического получения дохода в 6-НДФЛ устанавливается той, когда был произведен денежный перевод. Если будет учитываться оплата труда работника, с которым заключен трудовой договор, то числом поступления будет считаться последний день месяца, когда произведена перевод денег.

Нормативы по закону

Согласно Налоговому кодексу, каждое юридическое лицо должно предоставлять выводы по размерам налогов, опираясь на доход физических лиц, которым платятся премия, дивиденды и зарплаты.

Налоговый агент должен предоставить отчет 6-НДФЛ в течение следующих периодов:

Форма 6 НДФЛ делится на два раздела, в первом указывается итог за все периоды по нарастающей. Во втором отражаются операции за отчетный период, которые производились в последние три месяца.

Каждая из строк имеет свои особенности заполнения, поэтому необходимо знать, на что стоит полагаться:

Ссылаясь на налоговый кодекс Российской Федерации, налоговый агент обязан вычесть сумму необходимой выплаты из доходов самого плательщика. Сам факт уплаты также должен удовлетворять все особенные требования, установленные этим пунктом.

Сумма должна быть зачислена не позднее, чем на следующий за выплатой работнику денег день. Если сложилась ситуация, при которой работодатель выплачивает пособия по причине временной нетрудоспособности, при перечислении отпускных или если выписан больничный, агент должен направить сумму, определенную по стандартной налоговой ставке не позднее последнего того месяца, когда была произведен перевод физическому лицу.

Из-за данных особенностей, если работодатель выплатил заплату за март в начале августа, то налог также будет считаться за то число, когда деньги поступили на счет физическому лицу. Из этого следует, что операция будет отражаться в первом разделе, но при этом агент может забыть про нее во втором разделе, так как операция в итоге будет учтена в расчете по форме 6-НДФЛ о непосредственной выплате зарплаты.

Основные замечания

Детали оформления

Форма расчета сумм, которые были определены налоговым агентом, уже утверждены Федеральной налоговой службой. Согласно ему, также точно прописан и порядок заполнения формы, чтобы любая фирма, являющаяся налоговым агентом, могла правильно составить 6-НДФЛ.

Чтобы данные попали в первый раздел, достаточно наличия даты, которая совпадает с периодом предоставления учета. Второй раздел стоит заполнять только тогда, когда срок перечисления вошел в три последние месяца отчетного периода.

Если дата перечисления платежа и срок начисления различаются, то сведения будут заполняться в два этапа. В первом разделе заполняются данные по фактическому перечислению, а во втором – за следующий период отчета.

Скачать бланк формы 6-НДФЛ

Если же данные, внесенные при заполнении формы не являются действительными, то ООО или АО получит письмо с дальнейшими указаниями. Как правило, дается пять дней для устранения ошибок, в противном случае будут начислены штрафы и другие меры наказания.

Очерёдность и последние изменения

Очередность заполнения налоговых данных в форме

Данные расчетной формы и составление справки 6-НДФЛ записаны в Приказе ФНС Российской Федерации 2019 года:

| Титульный лист | Состоит из основной информации и сроков предоставления формы. |

| Первый раздел | Содержит сложенные показатели. Здесь указывается аванс, сумма которого заранее определена в 6 НДФЛ как по резидентам Российской Федерации, так и иностранцам, проживающих на территории страны менее шести месяцев. |

| Второй раздел | Подразумевает сведения по полученным доходам физическими лицами, согласно 2-НДФЛ. |

Есть два основных отличия, о которых всегда необходимо помнить: вторая форма заполняется персонифицированными данными, учитывая каждого сотрудника индивидуально, шестая форма заполняется консолидированными значениями по всем сотрудникам.

Зависимость от типа дохода

| Тип дохода | Как определить дату фактического получения |

| Зарплата | Последний день месяца, когда были переведены средства. Например, если деньги переведены пятнадцатого апреля, то датой считается тридцатое апреля. |

| Денежные средства (зарплата не включена) | День поступления или получения денежных средств на счет. |

| Командировочные | Последний день месяца, когда работник утвердил размер затрат. Например, если подтверждение предоставлено седьмого декабря, то дата получения – декабрь тридцать первое. |

| Поступления, передаваемые любой формой, кроме денежной | Тот день, когда доход был передан. |

| Прибыль, полученная о покупки ценных бумаг, товаров и услуг | Непосредственно день совершения сделки. |

| Прибыль от займов со ставкой ниже установленной рефинансированием | Последний день каждого месяца, пока деньги являлись отложенными. |

Читайте в этой статье, как отразить налоговый вычет в 6-НДФЛ.

От чего зависит дата фактического получения дохода в 6-НДФЛ

Дата фактического получения дохода в 6-НДФЛ зависит от условий получения оплаты труда:

- Если доход был получен в денежной форме, то днем выплаты такой суммы будет день зачисления на банковский счет. К этому относится перечисление денег на счета третьих лиц, согласно поручению налогоплательщика.

- Если на производстве поддерживается выплата за рабочее время в натуральной форме, то в дате для справки 6-НДФЛ является день их передачи.

- Для организаций, в которых предусмотрена система субсидирования жилищных кредитов, днем получения платы по ипотеке будет срок удержания по займу.

- Определение даты полученного дохода 6-НДФЛ будет определяться с помощью чеков из магазинов.

- Узнать время получения ценных бумаг возможно с помощью выписок акционеров.

- Числом, которое нужно поставить в сводную справку по доходам от компании является окончание налогового периода, согласно НДФЛ.

- Сумма, которая была получена финансовой помощью предпринимателю, должна учитываться в справке 6-НДФЛ за все три налоговых периода.

- По налоговому учету сумма полученного дохода 6-НДФЛ будет указана по двум налоговым периодам. Если сумма помощи превышает размер расходов, разница так же учитывается при налогообложении.

- Сумма полученного дохода 6-НДФЛ по оплате труда подсчитывается в последний день месяца, в котором было сделано начисление. Если происходит увольнение сотрудника, в качестве информации для заполнения справки будет последний день работы на производстве. Это касается и даты получения дохода отпускных, которые были получены при увольнении сотрудника.

Прочие условия

Способы отражения

По правилам, фактически полученный доход, указанный в строке 100 второго раздела, приводится в строке 130 в объединенном виде. Но есть условия, при которых это значение требуется разделить по разным листам или строкам для удобности ведения и проверки отчета. Назначение – показать ту величину суммы до и после удержания с полученного дохода.

Также, разные сроки будут и у доходов, которые облагаются по общей ставке, но имеют различные сроки для их оплаты. Из-за этого форма 6-НДФЛ приобретает дополнительные строки.

Кто и куда должен предоставлять

Кроме титульного листа форма 6-НДФЛ включает в себя два раздела. Раздел 1 «Обобщенные показатели» – заполняется по принципу нарастающего итога за первый квартал, полугодие, девять месяцев и год. Раздел 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц»- подразумевает в себе операции, произведенные за последние три месяца данного отчетного периода. Для того чтобы приступить к изучению нюансов при заполнении расчета, выясним, кто же его должен предоставить.

Обязанность у ООО и ИП по предоставлению в налоговую соответствующих документов возникает тогда, когда они сами превращаются в налоговых агентов. Если компания не осуществляет выплату дохода наемным рабочим, то у них нет обязанности предоставлять указанный отчет.

По словам чиновников, в том случае, если лицо предоставило нулевку, то налоговый орган примет его в установленном порядке. Такой документ сдают для того, чтобы оповестить ФНС о временном или полном прекращении деятельности. Способ позволяет обойтись без лишних разбирательств и исключить недопонимание.

Важно отметить, что такая отговорка была придумана не просто так. Например, ваша компания в производила сдачу справки 2-НДФЛ, в которой указаны налогооблагаемый заработок и сам налог на доход физических лиц.

Скачать образец формы 2-НДФЛ

Несложно догадаться, что в такой ситуации инспекторы будут требовать от вашей компании расчет по 6-НДФЛ. В противном случае, если вы его не предъявите, то они вправе оштрафовать вашу компанию за не вовремя предъявленный расчет.

Ко всему прочему, опираясь на НК, непредоставление налоговым агентом в течение десяти дней выявленного срока расчета по 6-НДФЛ грозит приостановлением операций по его «расчетникам».

Такой ситуации можно избежать двумя способами:

- Первым способом является отправка в налоговую инспекцию пояснения, почему вы не предъявили расчет по форме 6-НДФЛ.

- Второй способ отправить в налоговую «нулевку«.

Второй вариант гораздо удобнее. Если вы нулевой документ не будет отправлен, тот высока вероятность заморозки счета. Чтобы этого избежать, необходимо предоставить отчет без данных.

Расчет по 6-НДФЛ в любом случае отправляется в налоговый орган, который определяется по месту нахождения юридического лица. Это правило имеет ряд исключений, но они не имеют никаких отличий от предоставления справок по форме 2-НДФЛ.

Обязаны подавать документы в налоговую следующие юридические лица:

- Организации, имеющие в своем распоряжении обособленные подразделения, которые также разделяют и доходы работников и в отношении выплат, сделанных в пользу физических лиц. В таком случае расчет предъявляется согласно месту учета «обособленца».

- ИП, которые состоят на учете в налоговой, которое совпадает с реальным место ведения дел. Все формы предъявляется в налоговую, подходящую по месту учета предприятия.

- Крупные налогоплательщики, которые имеют в распоряжении сторонние филиалы или подразделения. Такое юридическое лицо вправе выбрать, куда предоставить обособленные расчеты. Он может отправить данные как по месту учета в роли крупного налогоплательщика, так и в налоговый орган по месту учета отдельно взятого подразделения. Уплата НДФЛ осуществляется по месту установления на учет организации.

Различия в отчётах

Различия в первом разделе отчета в 2019 году быть не могут, вся форма уже строго утверждена, здесь указываются все действия за отчетный период. А вот второй раздел может принести сюрпризы. Выше уже говорилось о строках, которые могут добавиться во время заполнения раздела, но это еще не все возможные различия в формах.

А чтобы знать, какие данные включаются в расчеты на основе 6-НДФЛ, нужно учитывать следующие переменные:

- Дата перечисления дохода на счет физического лиц.

- Дата удержания налогов с полученного дохода.

- Срок, за который необходимо перечислить доход.

Интересным фактом является то, что сумма, ушедшая на оплату отпускных работника, не является налогооблагаемой. Дело в том, что согласно НК РФ, полученные таким способом деньги, имеют различную природу с настоящей зарплатой.

Оплачиваются отпускные не позднее трех дней до начало отпуска. К тому же, отпускные никак не могут находиться сразу в двух месяцах, так как день получения дохода и удержания НДФЛ совпадают.

Стоит всегда помнить: если крайний срок перечисления налогов выпадает на нерабочий день, то окончание переносится на следующий рабочий день.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

buhuchetpro.ru

Дата фактического получения дохода в 6-НДФЛ

При заполнении 6-НДФЛ важно правильно и без ошибок указывать дату фактического получения дохода. Рассмотрим как заполнить строчку 100 в 6-НДФЛ на примере выплаты пособия по больничному листу и отпускных.

Дата получения дохода по больничному листу

Рассмотрим сначала пример выплаты пособия по больничному листу.

Согласно ч. 1 ст. 13 Закона от 29.12.2006 N 255-ФЗ через 10 календарных дней после предоставления сотрудником в бухгалтерию больничного листа должно быть рассчитано пособие.

Выплата пособия должна быть произведена в ближайший после этого расчета день выплаты зарплаты, установленный в организации (ч. 1 ст. 15 Закона от 29.12.2006 N 255-ФЗ).

Допустим, сотрудница Ларина Т.В. занемогла, врач выдал ей больничный лист, и она предоставила его в расчетный отдел 14.06.2017г.

Расчет пособия должен быть произведен не позднее 23.06.2017г. В организации дата выплаты аванса – 20 число. Расчетчица успела рассчитать пособие 19.06.2017г. и Ларина Т.В. получила доход в виде пособия по больничному листу 20.06.2017 года.

Получите 267 видеоуроков по 1С бесплатно:

В этом случае дата фактического получения дохода указывается следующим образом:

Если бы расчетчица рассчитала пособие 23.06.2017г., а выплата была произведена 30.06.2017., то тогда дата фактического получения дохода считалась бы следующей:

Выплата пособия 30.06.2017 года – это крайняя дата, по которой эта операция должна быть учтена в отчете за полугодие 2017 года.

Если бы выплата была произведена 05.07.2017 года, то эта операция была бы завершена в 3 квартале 2017 года и должна попасть в отчет 6-НДФЛ на 9 месяцев.

Дата получения дохода при выплате отпускных

Теперь рассмотрим случай выплаты дохода в виде отпускных.

Допустим, сотрудник Онегин Е.А. подал заявление на предоставление очередного оплачиваемого отпуска с 05.06.2017 г.

Согласно Трудовому Кодексу статья 136, отпуск сотруднику Онегину Е.А. должен быть оплачен не позже 02.06.2017г. Расчетчица рассчитала отпускные 01.06.2017г., а выплата была произведена 02.06.2017г.

В этом случае дата получения дохода отразится следующим образом в 6-НДФЛ:

Если бы случилось так, что на расчетном счете организации не было средств и отпускные сотруднику Онегину Е.А. выданы с опозданием, 03.07.20107 г. В этом случае эта операция была бы завершена в 3 квартале 2017 года и попала бы в отчет 6-НДФЛ на 9 месяцев.

А если бы расчетчица ошиблась и неверно рассчитала отпускные, то доплата по отпускным прошла бы отдельным блоком строк 100 – 140, так как даты получения дохода в строках 110 отличались бы между собой.

buhspravka46.ru

Даты получения, удержания и перечисления в отчете 6-НДФЛ в зависимости от видов доходов.

24.10.2016С 2016 года изменились сроки перечисления НДФЛ в бюджет. Сумму исчисленного и удержанного налога нужно будет перечислить не позднее дня, следующего за днем выплаты налогоплательщику дохода (п. 6 ст. 226 НК РФ в ред. Федерального закона от 02.05.15 № 113-ФЗ). А сумму исчисленного и удержанного налога с доходов в виде пособий по временной нетрудоспособности (вкл. пособия по уходу за больным ребенком) и в виде оплаты отпусков налоговые агенты должны перечислить не позднее последнего числа месяца, в котором данные доходы были выплачены. В программе 1С: ЗУП срок перечисления при регистрации удержанного налога отражается в регистре накопления НДФЛ расчеты с бюджетом в колонке «Срок уплаты». В таблице, представленной ниже, для основных видов доходов указаны даты заполнения в отчете 6-НДФЛ, а именно дата получения дохода (строка 100 отчета 6-НДФЛ), дата удержания НДФЛ (строка 110), срок перечисления НДФЛ (строка 120).

Таблица

| Вид дохода | Дата фактического получения дохода | Дата удержания НДФЛ | Срок перечисления НДФЛ |

|---|---|---|---|

| Оплата труда | Последний день месяца, за который начислен доход | День фактической выплаты дохода | Не позднее дня, следующего за днем выплаты налогоплательщику дохода |

| Отпускные, пособия по временной нетрудоспособности | День выплаты дохода | День выплаты дохода | Не позднее последнего числа месяца, в котором данные доходы были выплачены. |

| Доходы в натуральной форме | День передачи доходов в натуральной форме | День фактической выплаты ближайшего дохода, с которого можно удержать НДФЛ | Не позднее дня, следующего за днем выплаты налогоплательщику дохода |

| Суточные сверх норматива | Последний день месяца, в котором утвержден авансовый отчет | День фактической выплаты ближайшего дохода, с которого можно удержать НДФЛ | Не позднее дня, следующего за днем выплаты налогоплательщику дохода |

| Материальная выгода от экономии на процентах | Последний день каждого месяца в течение срока, на который были предоставлены заемные средства | День фактической выплаты ближайшего дохода, с которого можно удержать НДФЛ | Не позднее дня, следующего за днем выплаты налогоплательщику дохода |

| Расчет при увольнении | Последний день работы, за который начислен доход. | День увольнения | Не позднее дня, следующего за днем выплаты налогоплательщику дохода |

Татьяна Мезенцева

Руководитель поддержки ООО «СофтЛаб»

www.softlab.su

Дата фактически полученного дохода в 6 НДФЛ

В 6 НДФЛ дата фактически полученного дохода находится в зависимости от типа доходов. Вносить эту информацию необходимо внимательно, учитывая при этом мельчайшие детали. Подается отчетность для проверки ежеквартально, а не один раз в году.

Новая форма расчетов

В форме 6 НДФЛ содержится сводная информация о доходах физлиц, а также о начисленных, удержанных и перечисленных размерах налогов. В данной форме есть расшифровки по датам. Утверждена она была в 2015 году, состоит из двух статей. Статьей 223 в Налоговом кодексе России предусмотрено, что отображаться в 6 НДФЛ должна дата фактического получения дохода.

Руководствуясь действующим Российским законодательством, датой получения доходов, которые будут облагаться налогом, считается день реальной выплаты суммы заработанных денежных средств. Чтобы заполнить новую форму декларации, используют ряд календарных значений. Порядок занесения данных в указанную форму регламентируется Приказом № MMB-7-11/450 ФНС Российской Федерации от 14.10.15 года. Существует определенный порядок занесения суммы фактически полученного дохода в 6 НДФЛ, который и будет рассматриваться далее в статье.

Что называют датой реального получения доходов

Датой реального получения доходов в ф. 6 НДФЛ называется значение, которое исчисляется в зависимости от фактических выплат. Отражается реальная дата получения дохода в 6 НДФЛ во втором разделе в строке 100. Заполнить эту форму необходимо всем, кто производит денежные перечисления сотрудникам и прочим физлицам. Иначе говоря, заполняют ее все те, кто вносит информацию и в форму 2 — НДФЛ. Различие между формами состоит в том, что ф. 2 — НДФЛ сдают отдельно по каждому из работников, а 6 НДФЛ – один раз в три месяца по всем сотрудникам.

Как проверить форму 6 НДФЛ

Во втором разделе ф. 6 НДФЛ отражают операции, выполненные в последний квартал в рассматриваемом для отчета периоде. День отчисления НДФЛ в бюджет, день реального получения выплаты, день, когда произошло удержание НДФЛ – это три различные даты. Каждую из них определяют отдельные пункты в главе 23 в Налоговом Кодексе Российской Федерации. Порядок, по которому определяется каждый из этих дней, находится в зависимости от видов перечисленных доходов.

Правила внесения данных в стр.100

Как обозначено в Приказе ФНС, день фактического перечисления дохода указывается с разбивкой на требуемое число строк, имеющих №100. Это количество зависит от даты перечисления налогов по таким доходам. Такая ситуация возможна из-за:

- разных дат перечисления налогов для определенных типов дохода, перечисляемых в один и тот же день;

- осуществления перечислений данных доходов частями, из-за чего появляются различные даты для перечислений по налогам.

Суммы начисленных и удержанных налогов необходимо переводить не позже даты, идущей за датой выплат.

Зарплатный аванс – как отразить

В 6 НДФЛ сумма фиксированного авансового платежа отражается не в отдельно выделенной строчке, а в ячейках, предназначенных для внесения выплаченной заработной платы. Аванс – это часть зарплаты сотрудника, которая выдается ему по правилам, установленным внутри организации, по законодательству или в обязательном порядке. То есть авансовые выплаты можно отнести к общей сумме дохода работающего, на которую начисляется налог. Следовательно, он должен находить свое отражение в отчетах.

Льготы по НДФЛ

Однако если изучать законодательство, можно увидеть, что на момент перечисления аванса его еще нельзя отнести к доходу. Исходя из этого, не может возникать необходимости в том, чтобы удерживать с него НДФЛ. Специального места, в котором бы отражались налоги с аванса, в 6 НДФЛ не отведено, и это объясняется нормами, установленными налоговым законодательством, а именно:

- взимать налоги из заработной платы сотрудника можно лишь при реальном ее перечислении;

- в обязанности работодателя входит исчисление НДФЛ на день реального получения доходов;

- днем получения доходов (в т.ч. и авансовых платежей), принято считать последний день в календарном месяце, когда осуществлялись начисления заработной платы.

Не следует путать зарплатный аванс, о котором написано выше, с фиксированным авансовым платежом (его обязаны платить иностранные граждане, ведущие деятельность на сновании патента). Для него предусмотрена отдельная строка в отчете и отдельные правила отражения.

Отражение отпускных

Отпускные выплаты, перечисленные за последние три месяца в отчетном квартале, отражаются во втором разделе 6 НДФЛ. Заполняются столько блоков, сколько раз проводились выплаты отпускных. В стр. 100 а также в стр. 110 ф.6 НДФЛ отражается дата фактического получения дохода (отпускных) сотрудником, в стр. 120 – последний день месяца, когда была произведена выплата этих сумм, в стр. 130 и стр. 140 – размер выплат и НДФЛ, удержанный с них.

okbuh.ru