Два больничных листа разорваны выходными днями. Оплата труда, № 22, Ноябрь, 2020

Прежде чем предоставить ответ, напомним ряд условий, которые должны выполняться при предоставлении нескольких больничных листов для одного страхового случая.

Несколько больничных листов на один страховой случай

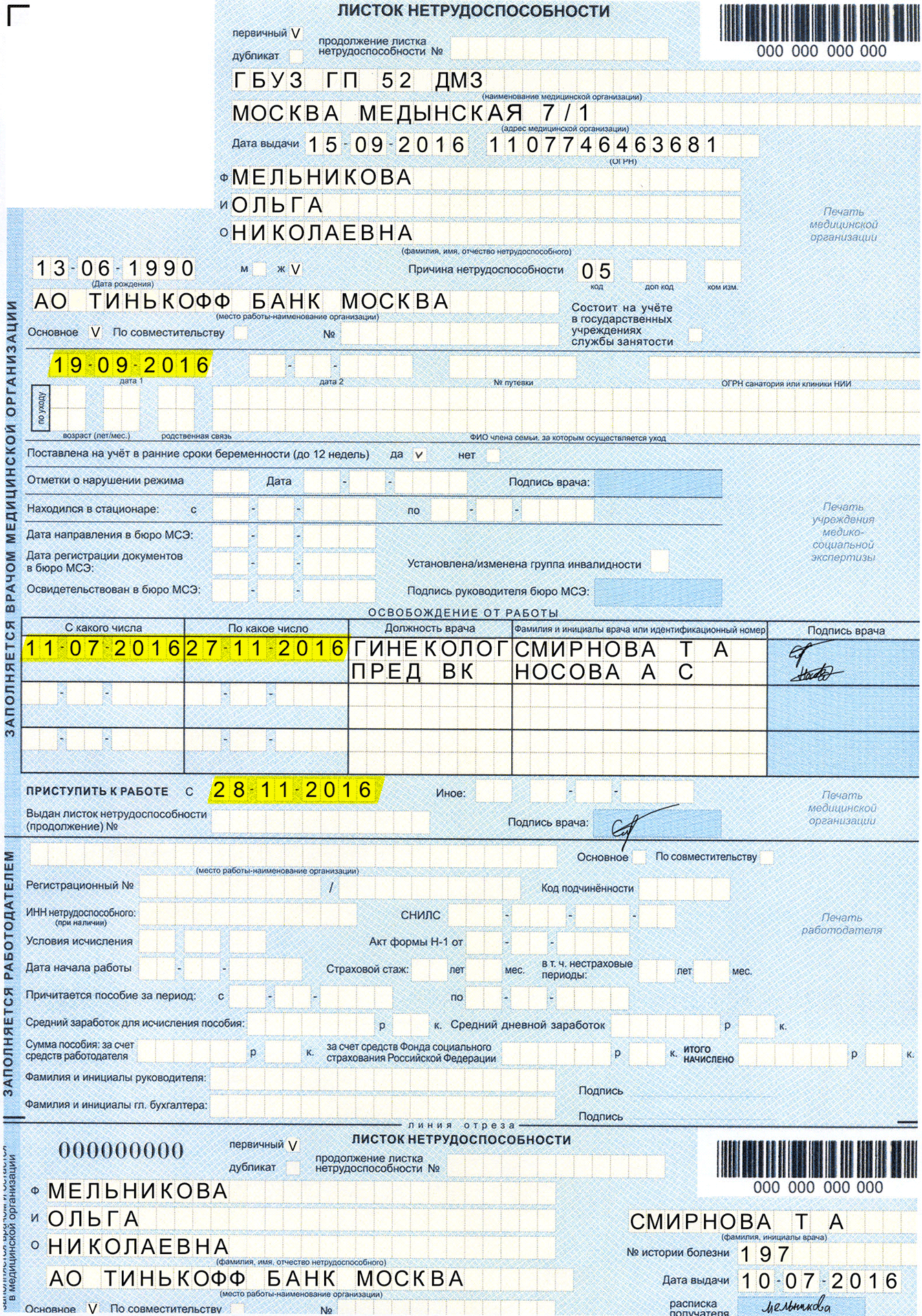

В случае заболевания или травмы на весь период временной нетрудоспособности до восстановления трудоспособности или до установления группы инвалидности МСЭК выдается листок нетрудоспособности, период которого ведется в календарных днях (п.п. 2.1 Инструкции № 455*).

Если болезнь затяжная, то застрахованному лицу могут предоставляться два или больше листков нетрудоспособности подряд. И здесь нужно четко размежевывать количество страховых случаев, на которые предоставлены больничные листы.

Потому что это влияет на оплату дней временной нетрудоспособности.

Поэтому как определить, к одному ли страховому случаю относятся предоставленные работником листки нетрудоспособности? Ответ поищем в Положении об экспертизе временной нетрудоспособности, утвержденном приказом МОЗ от 09.04.2008 г. № 189 (далее — Положение № 189).

Болезнь, которая длится непрерывно от начала определенного заболевания, подтверждается листком нетрудоспособности с возможным продолжением лечения в одном или нескольких заведениях здравоохранения до восстановления трудоспособности, которая подтверждается закрытием листка нетрудоспособности, — «стати до роботи». Если лицо стало нетрудоспособным по поводу того же заболевания до выхода на работу или отработало неполный рабочий день, случай временной нетрудоспособности не прерывается (п. 1.3 Положения № 189).

1.3 Положения № 189).

При возникновении другого заболевания (например, травмы) случай временной нетрудоспособности считается новым.

Связь первичного и последующего листков нетрудоспособности

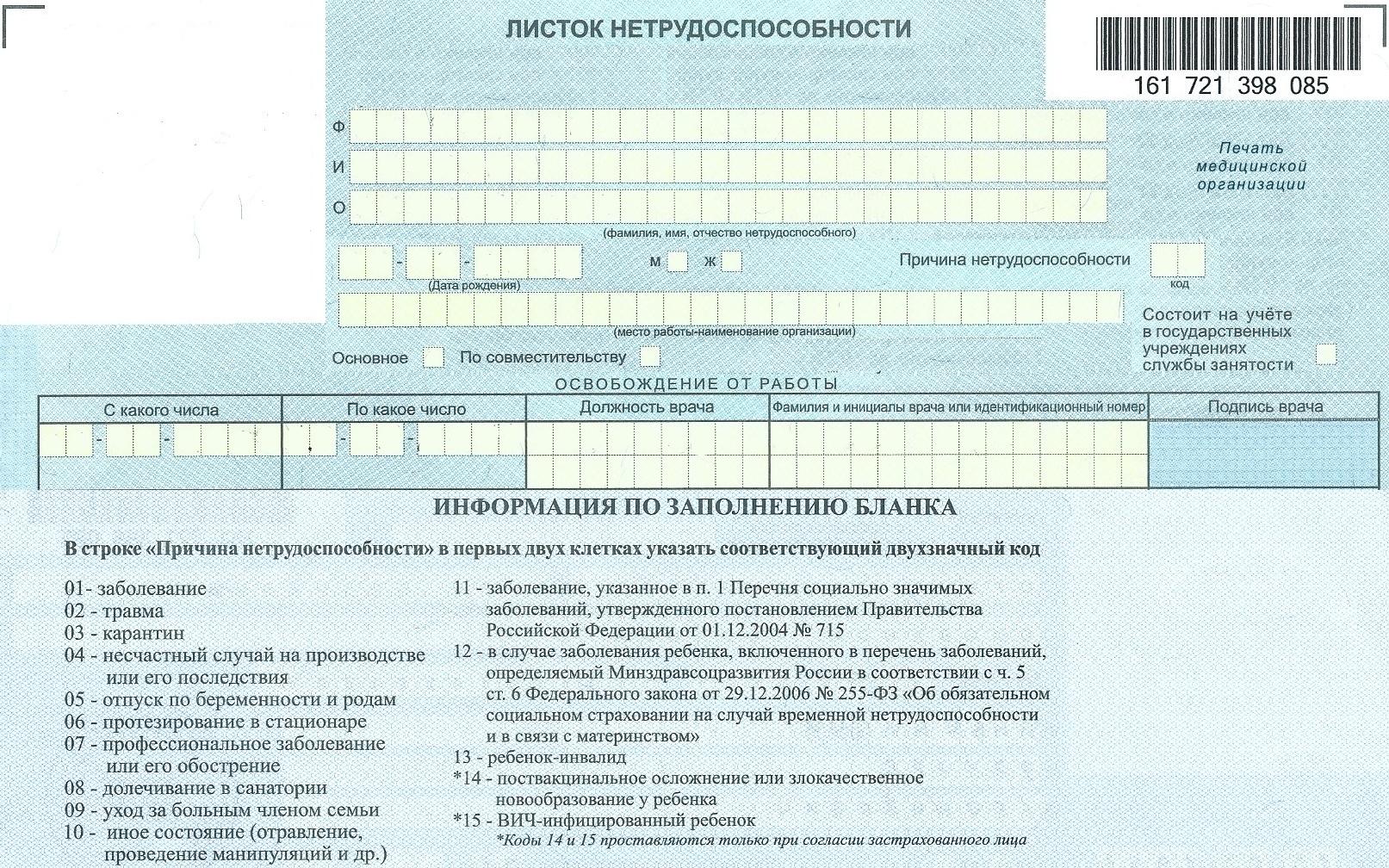

Теперь вспомним правила оформления листков нетрудоспособности. Их нам диктует Инструкция № 532**.

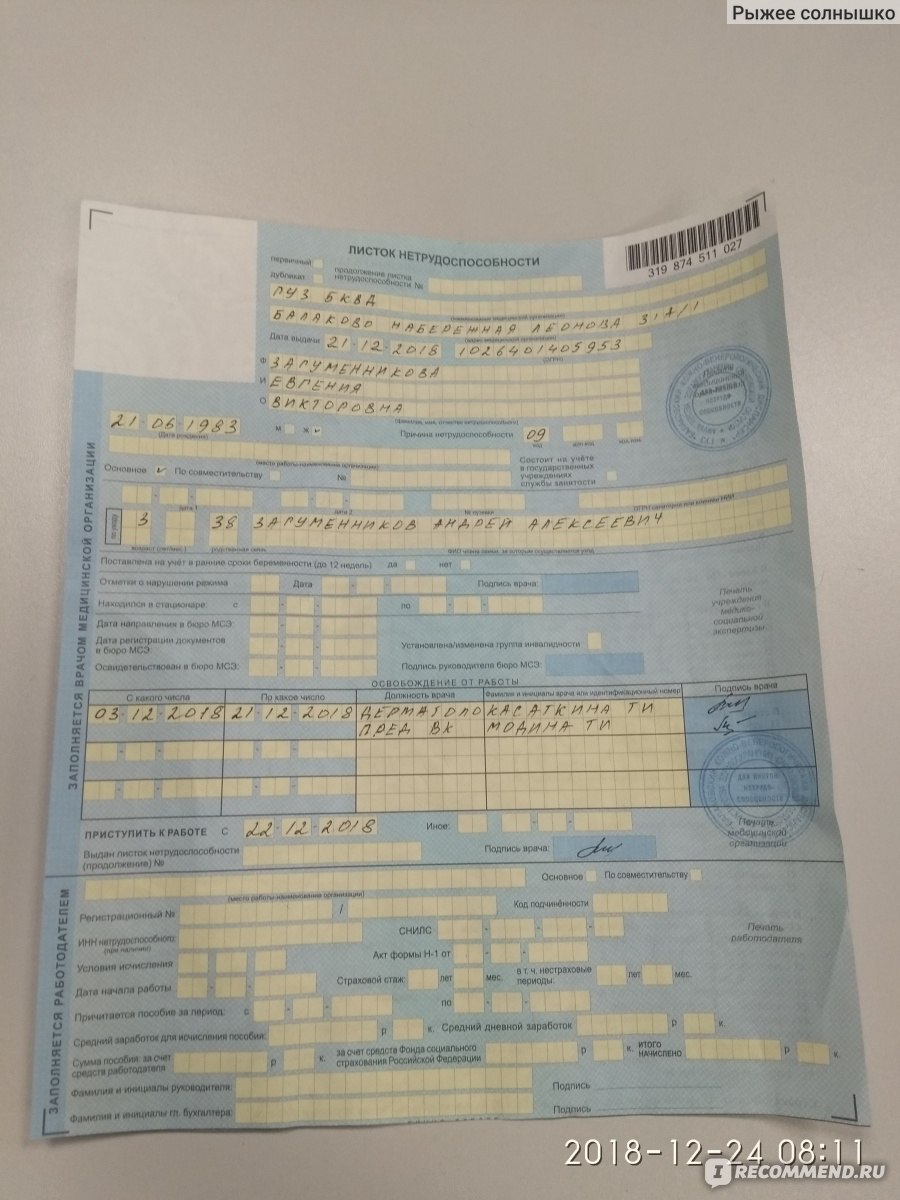

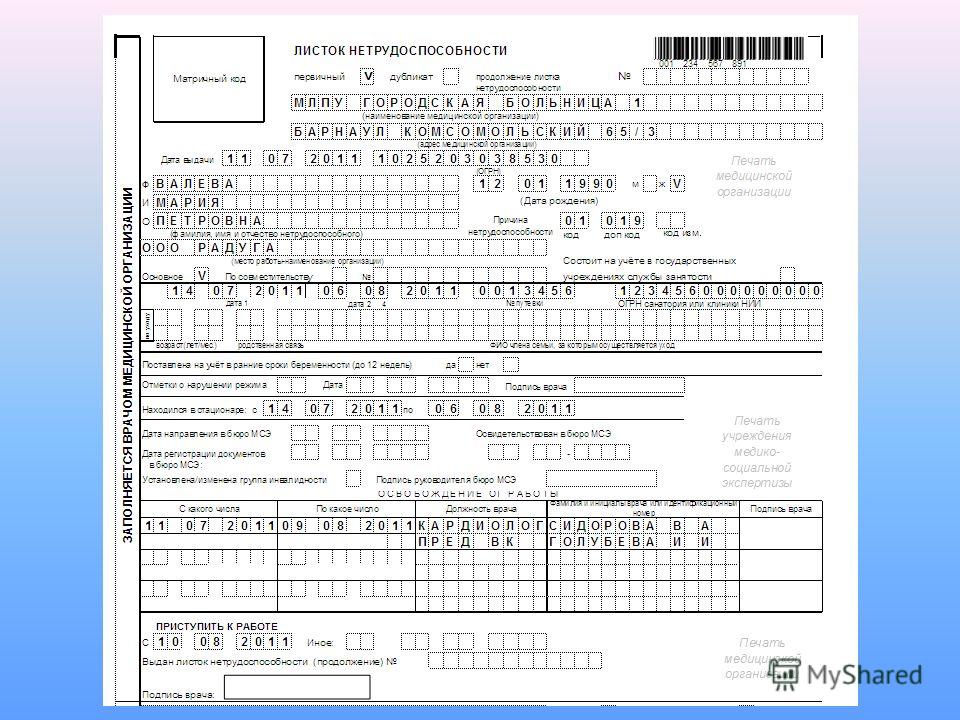

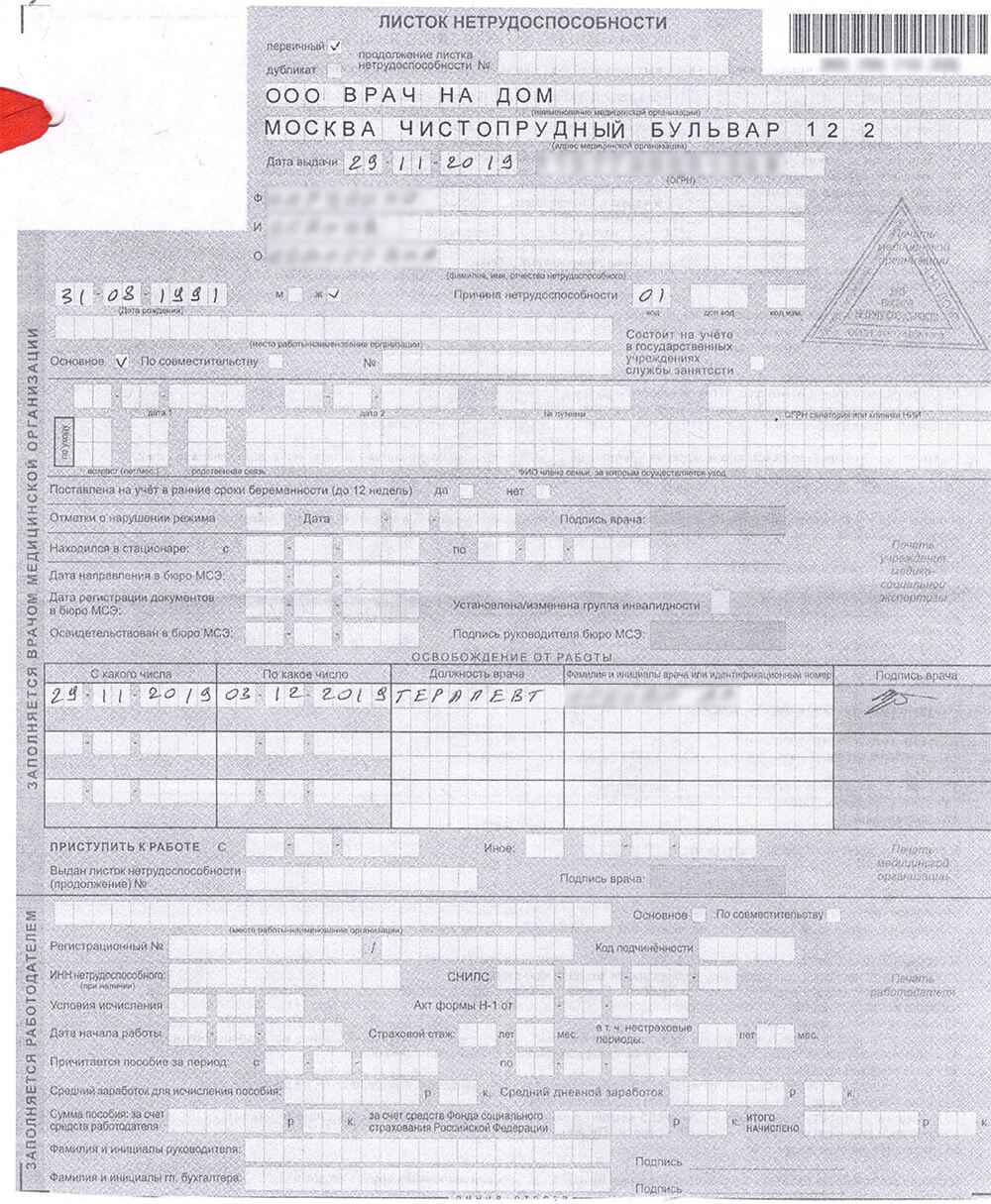

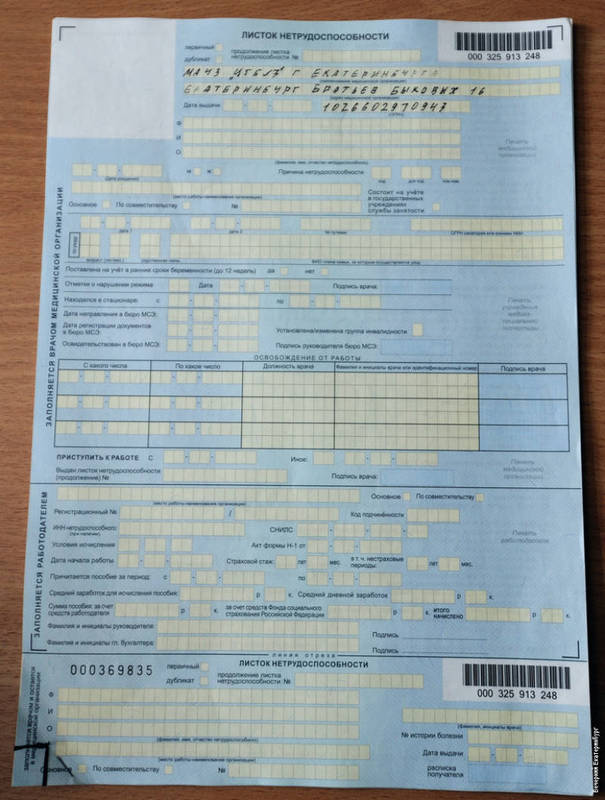

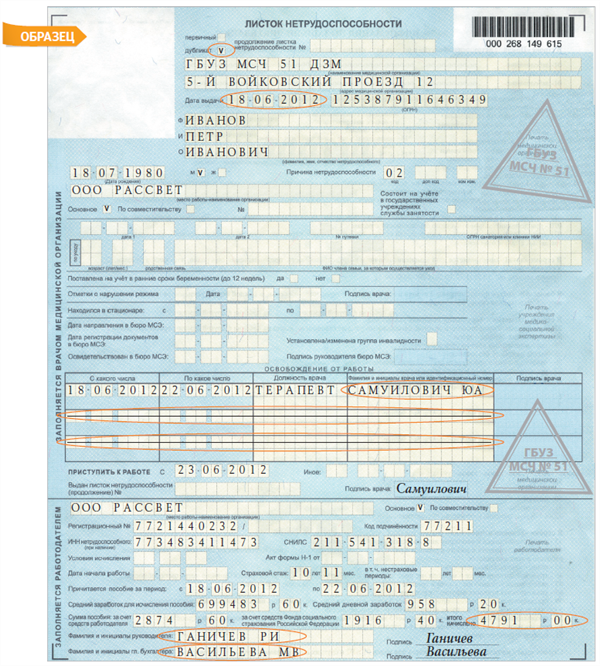

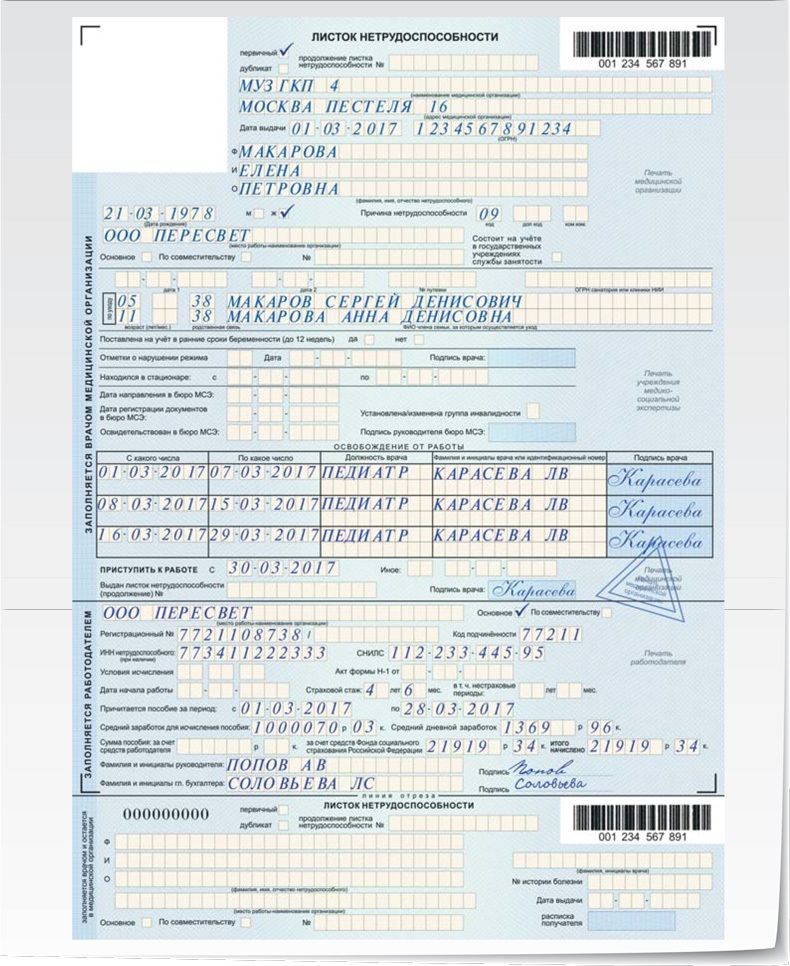

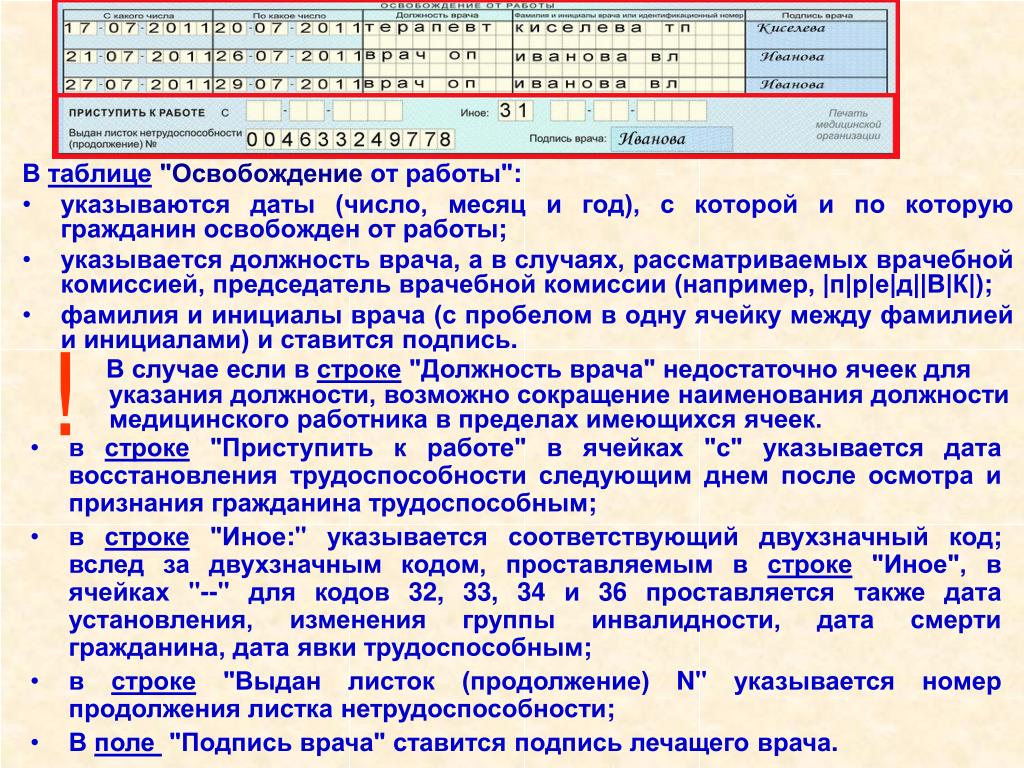

Больничные листы по одному страховому случаю, которые предоставлены подряд (как первичный и продолжение), должны быть связаны.

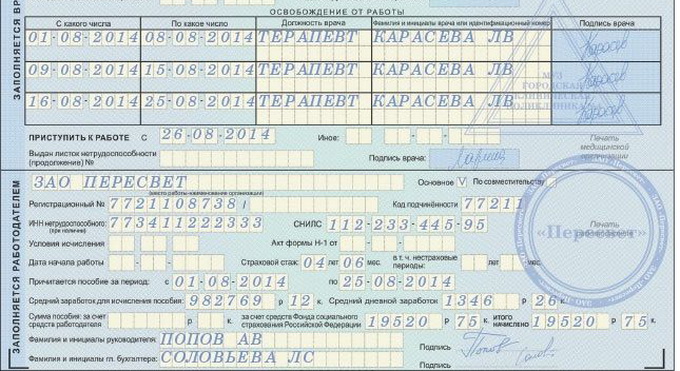

Их связь отражена в таблице.

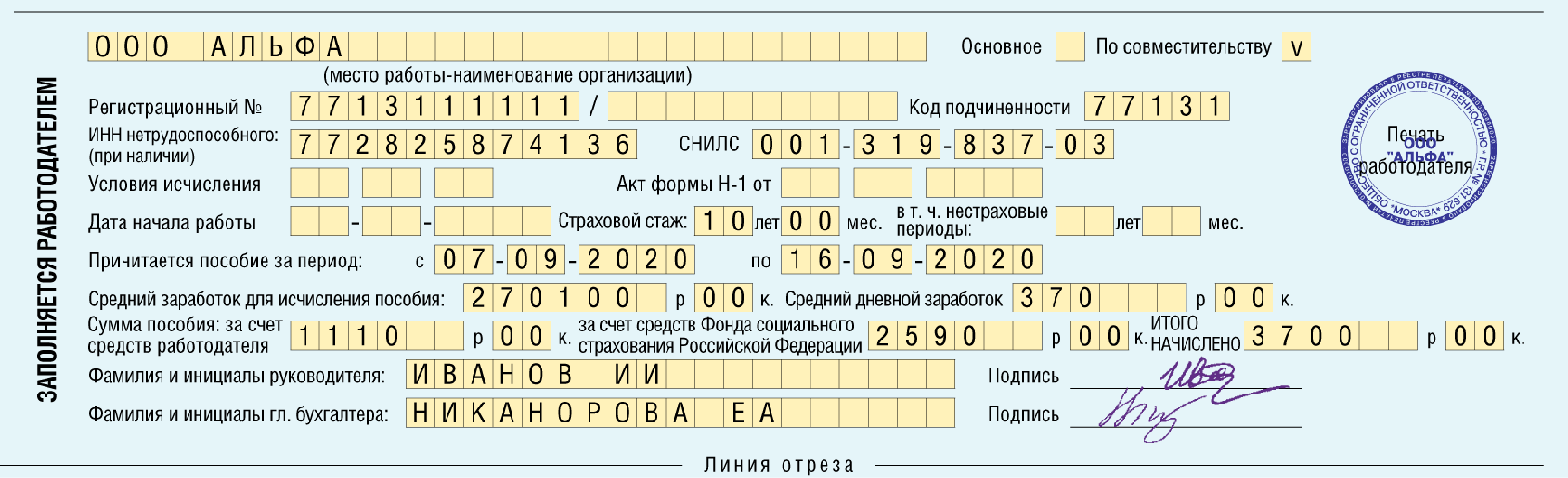

Оформление двух листков нетрудоспособности подряд по одному страховому случаю

Первый листок нетрудоспособности | 0543143″>Второй листок нетрудоспособности |

1. В верхней части бланка (п. 3.1 Инструкции № 532): | |

подчеркивают слово «Первинний» | подчеркивают слово «Продовження» и указывают номер предыдущего листка нетрудоспособности (в данном случае — первого) |

2. Шифр МКХ-10, диагнозы — «первинний», «заключний» в первом и втором листках нетрудоспособности должны соответствовать одному и тому же страховому случаю. Но если они не заполнены, то это не является основанием для отказа в оплате такого больничного. Согласно п. 3.2 Инструкции № 532 эта информация заполняется врачом исключительно с согласия пациента | |

| 05431923″>3. Графа «СТАТИ ДО РОБОТИ» (нижняя часть бланка): | |

подчеркивают «ПРОДОВЖУЄ ХВОРІТИ» и указывают номер и серию следующего (в данном случае — второго) больничного листа (п. 3.13 Инструкции № 532)* | если болезнь продолжается, то заполняют аналогично первому листку нетрудоспособности |

* Указать в первичном больничном листе номер и серию листка-продолжения, который открыт в другом ЗОЗ, на практике очень сложно. При проверке инспекторы ФСС, как правило, на это «закрывают глаза», но… | |

Если болезнь продолжается и открывается третий листок нетрудоспособности, то описанная в таблице связь должна прослеживаться между вторым и третьим листками нетрудоспособности.

Оплата затяжной болезни

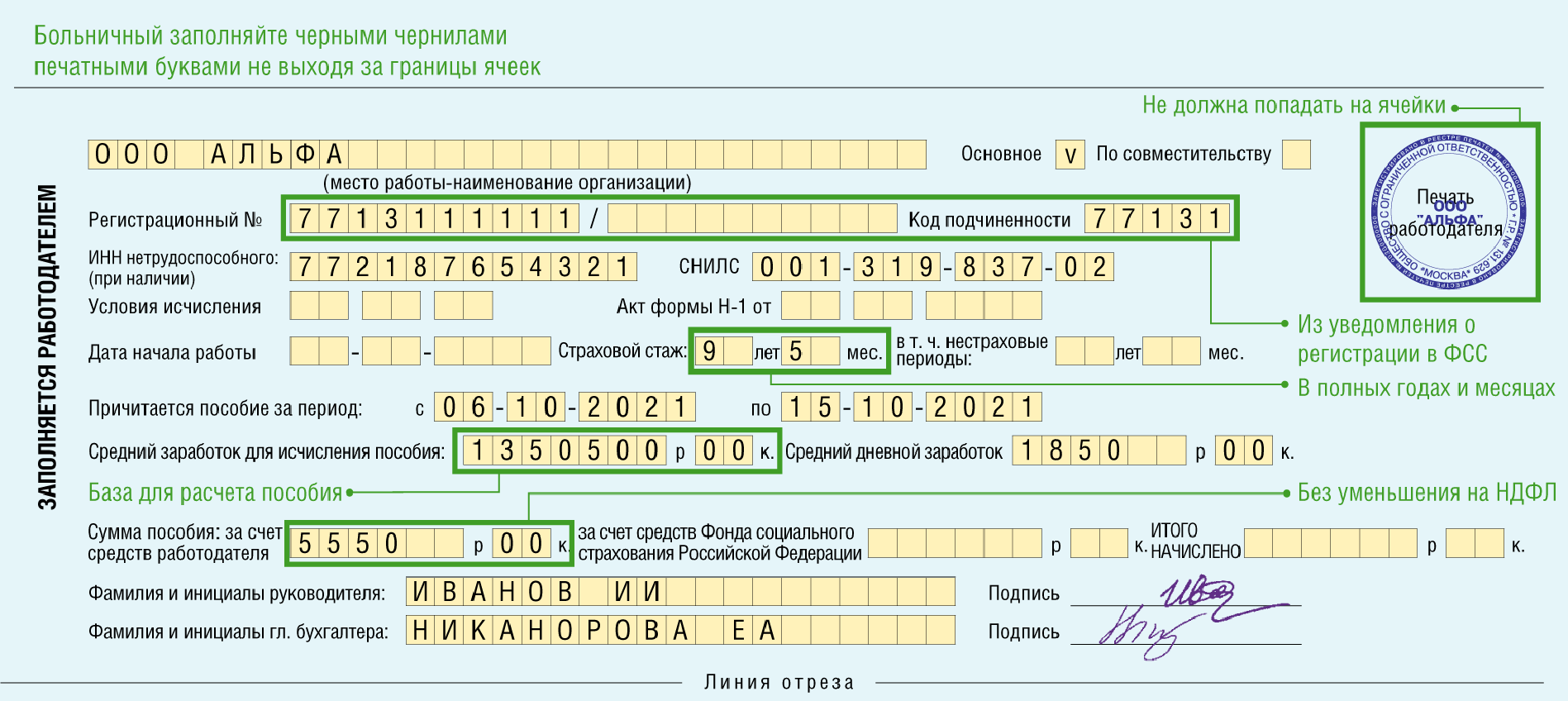

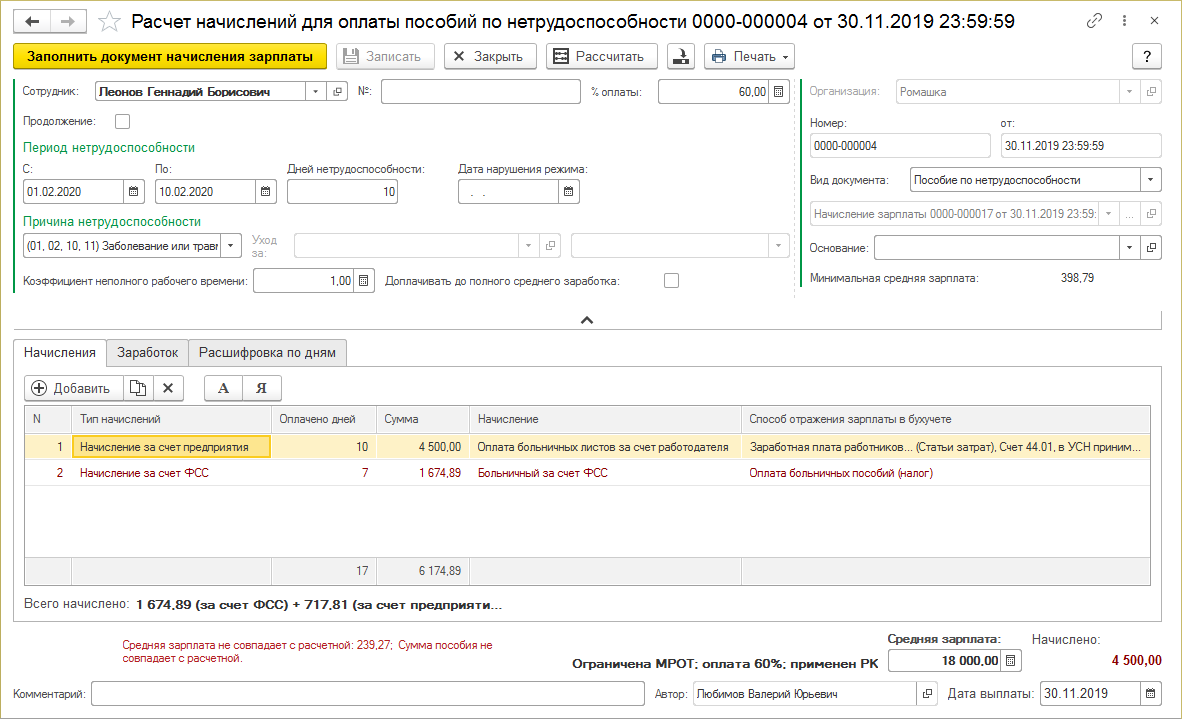

По общим правилам оплата временной нетрудоспособности по одному страховому случаю осуществляется следующим образом:

• первые 5 дней болезни — за счет работодателя;

• с шестого дня пособие по временной нетрудоспособности финансирует ФСС (ст. 22 Закона о соцстраховании).

Несколько листков нетрудоспособности, предоставленных подряд (как продолжение) по одному заболеванию, оплачивают как один страховой случай.

То есть, начиная с первичного больничного листа пять дней больничного оплачивает работодатель, а с шестого дня (в том числе и по больничным, которые являются продолжением) и до восстановления трудоспособности — ФСС.

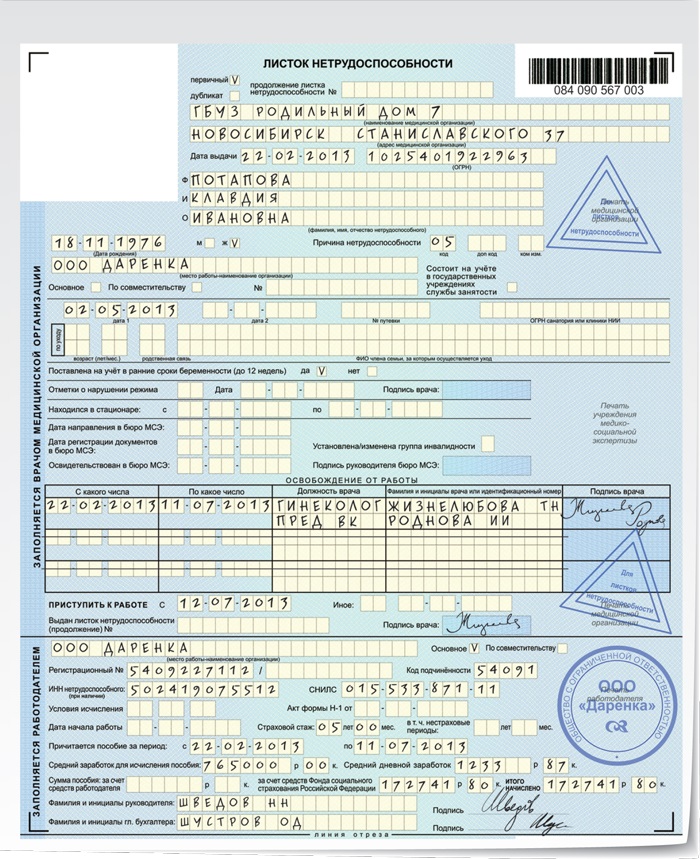

Вернемся к рассматриваемой ситуации. На практике так бывает, что больничный лист «амбулаторного больного» закрывают в одной больнице, например, в пятницу и дают направление на дальнейшее лечение в стационар в другую больницу.

На практике так бывает, что больничный лист «амбулаторного больного» закрывают в одной больнице, например, в пятницу и дают направление на дальнейшее лечение в стационар в другую больницу.

И застрахованное лицо, в случае неострого течения болезни, обращается в больницу за предоставленным направлением уже в понедельник.

То есть между первичным листком нетрудоспособности и его продолжением «проскочили» два выходных дня. И такая ситуация не является ошибкой.

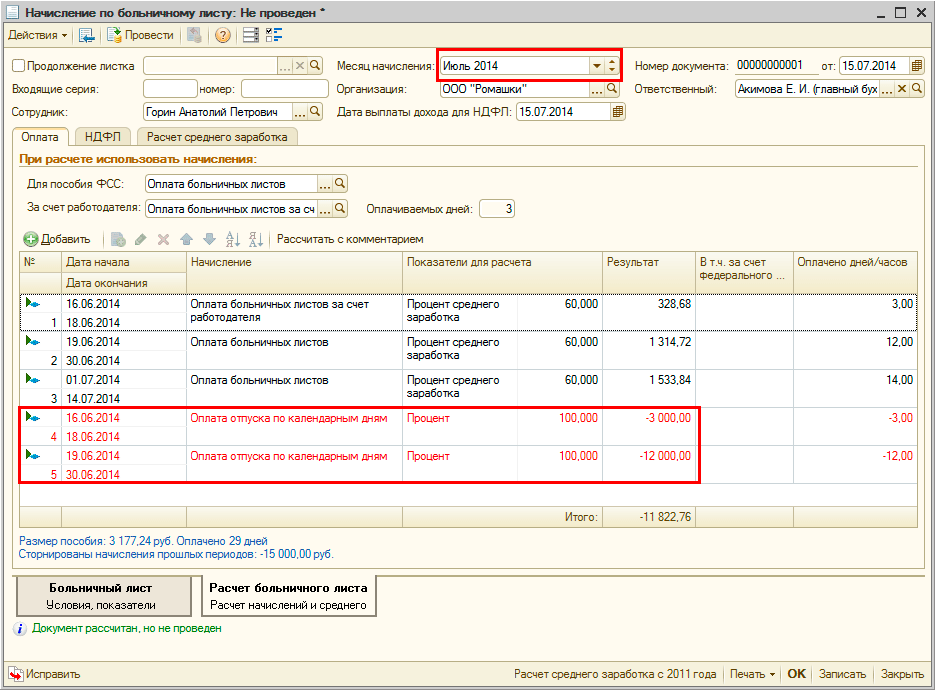

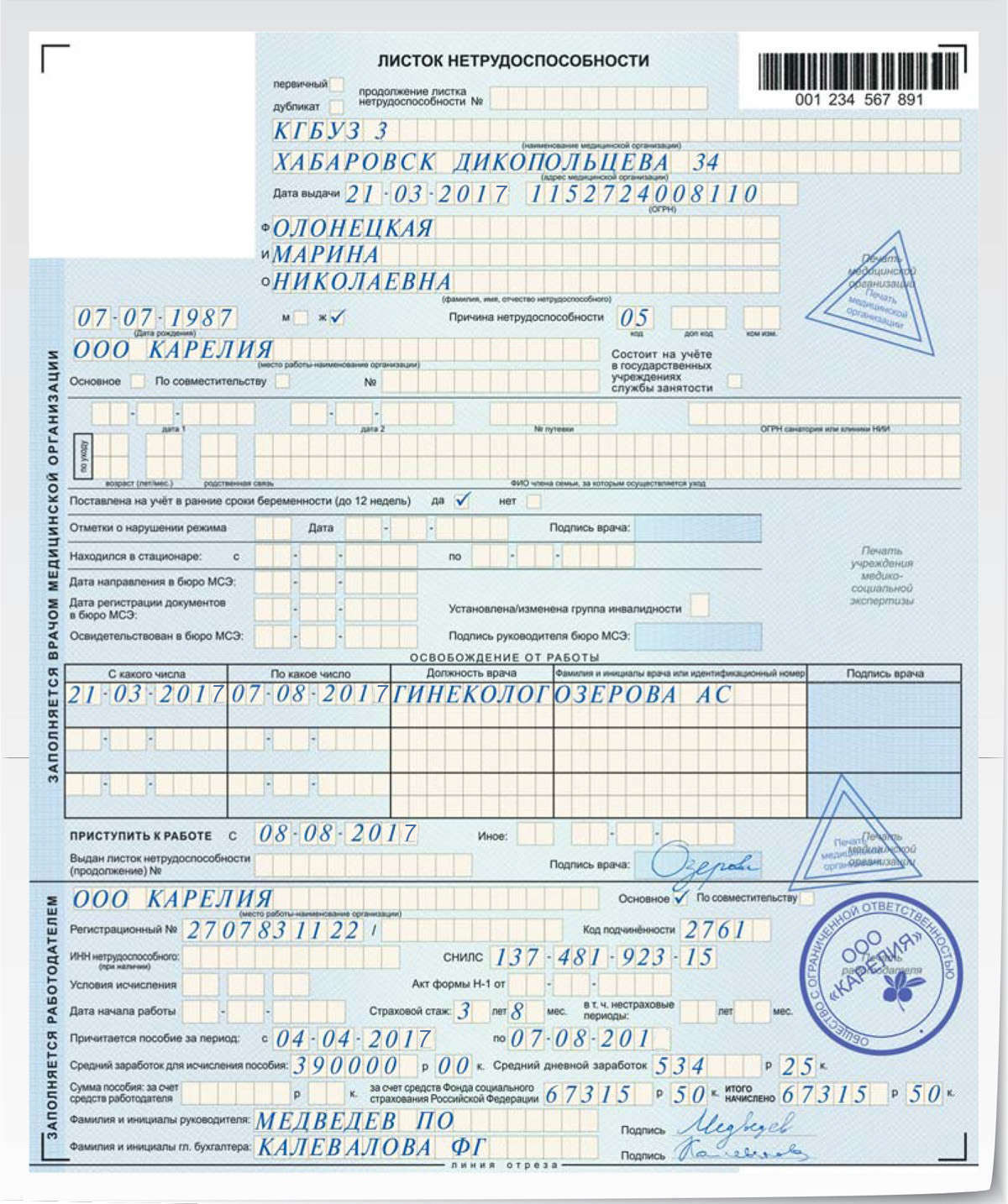

В этом случае два больничных листа (первичный и продолжение), которые прерваны выходными днями, относятся к одному страховому случаю и должны быть оплачены следующим образом:

• с 29 октября по 2 ноября 2020 года (5 к. дн.) — за счет работодателя;

• с 3 по 6 ноября (4 к. дн.) и с 9 по 25 ноября (17 к. дн.) — пособие за счет ФСС.

дн.) — пособие за счет ФСС.

А как влияют выходные дни, которые вклинились между больничными? Считаем, что в сложившихся обстоятельствах они не влияют на правила расчета больничных и, конечно, они не оплачиваются.

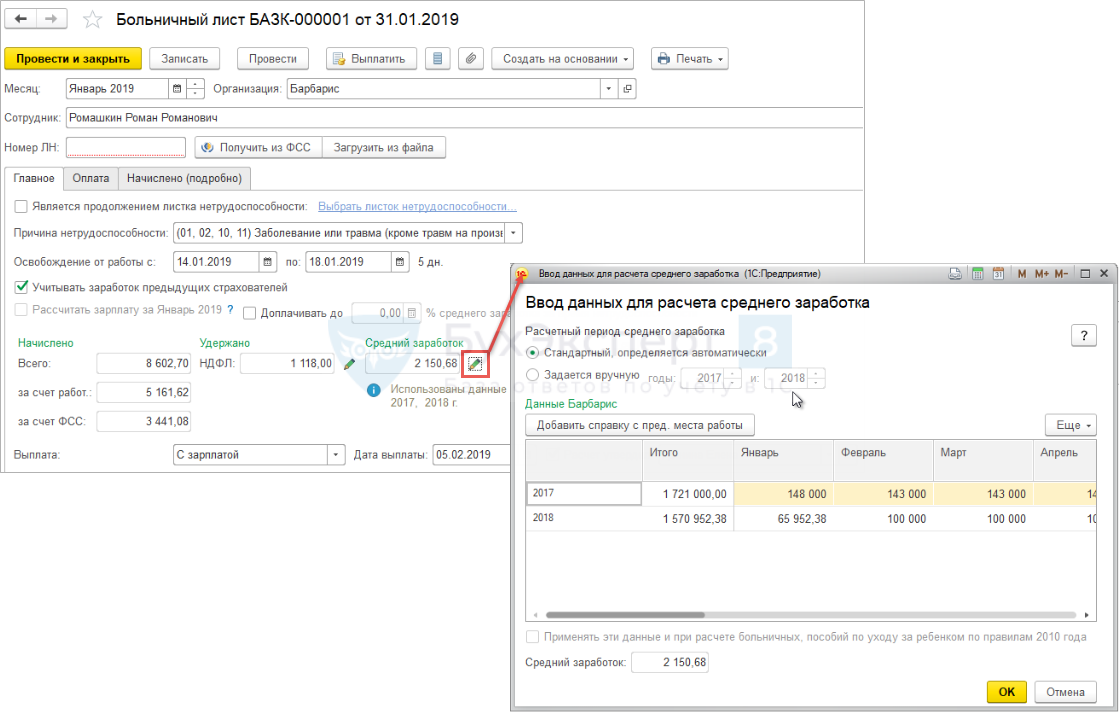

Поясним. Средняя зарплата для исчисления больничных определяется на момент наступления страхового случая. В приведенном случае — на 29 октября (первичный больничный). Следовательно, расчетным периодом будут 12 месяцев перед месяцем наступления болезни (октябрь 2019 года — сентябрь 2020 года). Первичный больничный лист и его продолжение (второй больничный лист) разорваны выходными днями, но относятся к одному страховому случаю. В такой ситуации для исчисления второго больничного средняя зарплата будет такой же, как и для первого. Новую среднюю исчислять не нужно. Ведь болезнь работника продолжалась и он не приступал к работе (условия Положения № 189 выполняются).

Порядок расчета больничного при простое

Выбрать журналАктуальные вопросы бухгалтерского учета и налогообложенияАктуальные вопросы бухгалтерского учета и налогообложения: учет в сельском хозяйствеБухгалтер Крыма: учет в унитарных предприятияхБухгалтер Крыма: учет в сельском хозяйствеБухгалтер КрымаАптека: бухгалтерский учет и налогообложениеЖилищно-коммунальное хозяйство: бухгалтерский учет и налогообложениеНалог на прибыльНДС: проблемы и решенияОплата труда: бухгалтерский учет и налогообложениеСтроительство: акты и комментарии для бухгалтераСтроительство: бухгалтерский учет и налогообложениеТуристические и гостиничные услуги: бухгалтерский учет и налогообложениеУпрощенная система налогообложения: бухгалтерский учет и налогообложениеУслуги связи: бухгалтерский учет и налогообложениеОплата труда в государственном (муниципальном) учреждении: бухгалтерский учет и налогообложениеАвтономные учреждения: акты и комментарии для бухгалтераАвтономные учреждения: бухгалтерский учет и налогообложениеБюджетные организации: акты и комментарии для бухгалтераБюджетные организации: бухгалтерский учет и налогообложениеКазенные учреждения: акты и комментарии для бухгалтераКазенные учреждения: бухгалтерский учет и налогообложениеОплата труда в государственном (муниципальном) учреждении: акты и комментарии для бухгалтераОтдел кадров государственного (муниципального) учрежденияРазъяснения органов исполнительной власти по ведению финансово-хозяйственной деятельности в бюджетной сфереРевизии и проверки финансово-хозяйственной деятельности государственных (муниципальных) учрежденийРуководитель автономного учрежденияРуководитель бюджетной организацииСиловые министерства и ведомства: бухгалтерский учет и налогообложениеУчреждения здравоохранения: бухгалтерский учет и налогообложениеУчреждения культуры и искусства: бухгалтерский учет и налогообложениеУчреждения образования: бухгалтерский учет и налогообложениеУчреждения физической культуры и спорта: бухгалтерский учет и налогообложение

20192020

НомерЛюбой

Электронная версия

Вопрос-ответ: расчеты и оплата больничного

Вопрос: Если больничный взят по окончании рабочего дня и данный день будет оплачиваться как рабочий, организация должна оплатить еще 2 дня или 3?Ответ:

Если больничный взят по окончании рабочего дня и данный день будет оплачиваться как рабочий, организация должна оплатить еще 2 дня или 3?Ответ:В соответствии с действующим порядком пособие по временной нетрудоспособности выплачивается за первые три дня болезни за счет работодателя, а за остальной период начиная с четвертого дня временной нетрудоспособности — за счет средств бюджета ФСС России (п. 1 ч. 2 ст. 3 Закона N 255-ФЗ). Но сколько дней должно оплачиваться за счет средств работодателя, если пособие выплачивается только со второго дня болезни? Ответ на этот вопрос есть в постановлении АС Уральского округа от 01.09.2017 N Ф09-4776/17. В этом деле территориальное отделение ФСС России не приняло к зачету часть выплат по больничному листу, открытому со дня, который работник полностью отработал и за который ему была выплачена зарплата. Фонд указал на нарушение п. 1 ч. 2 ст. 3 Закона N 255-ФЗ, поскольку пособие, компенсируемое из средств ФСС России, было выплачено с третьего дня временной нетрудоспособности.

Итак, если за первый день больничного листа работнику была выплачена зарплата, работодатель за свой счет выплачивает пособие по временной нетрудоспособности только за второй и третий день болезни, а остальные дни оплачиваются за счет ФСС России.

{Вопрос: Работник принес листок нетрудоспособности, открытый со дня, который им был полностью отработан и за который начислена зарплата. Как должен оплачиваться такой больничный лист? («ЭЖ Вопрос-Ответ», 2017, N 12) {КонсультантПлюс}}

как правильно посчитать первые три дня болезни, за которые пособие по временной нетрудоспособности должен выплатить работодатель? Сложности возникают в связи с тем, что рабочий день одновременно является и днем болезни. Поэтому расчет возможен двумя способами.

Позиция Фонда. Поскольку за первый день болезни (27 февраля) работодатель не выплачивает пособие по временной нетрудоспособности, то на него возлагается обязанность оплатить 28 февраля, 1 и 2 марта, то есть заплатить за счет собственных средств за три дня временной нетрудоспособности.

Позиция работодателя. Рабочий день, когда сотрудник отработал смену и получил больничный, считать первым днем болезни в соответствии с листком нетрудоспособности несмотря на то, что пособие по временной нетрудоспособности за этот день не выплачивается. Этот способ основан на том, что период нетрудоспособности начинается с даты открытия больничного листа. В результате такого подхода работодатель начисляет пособие за счет собственных средств только за 28 февраля и 1 марта, а с 2 марта пособие выплачивается за счет средств Фонда.

По мнению судей, позиция работодателей соответствует действующему законодательству, поскольку подтверждается сложившейся судебной практикой (см. постановление Восемнадцатого арбитражного апелляционного суда от 10.04.2013 N 18АП-2372/2013).

Статья: Суды о выплатах страхового обеспечения по обязательному социальному страхованию (Курбангалеева О.А.) («Советник бухгалтера государственного и муниципального учреждения», 2017, N 12) {КонсультантПлюс}

Рассмотрим такой случай.

Если работник фактически отработал первый день нетрудоспособности и ему за этот день выплачена зарплата, то оплачиваемый за счет средств работодателя период должен сдвигаться. Документом, подтверждающим обоснованность выплаты пособия по временной нетрудоспособности со второго дня освобождения от работы, указанного в больничном листе, в этом случае является табель учета рабочего времени, согласно которому начислена зарплата. Но в любом случае первые 3 дня временной нетрудоспособности при заболевании, травме должны оплачиваться за счет средств страхователя. В данном случае это второй, третий и четвертый день нетрудоспособности.

Статья: Листок нетрудоспособности: сложные случаи оплаты (Стюфеева И.В.) (Подготовлен для системы КонсультантПлюс, 2015) {КонсультантПлюс}

К сожалению, однозначного ответа на этот вопрос законодательство не содержит. Это подтвердили и специалисты отделения ФСС России по Республике Саха. Вот что они сообщили.

Это подтвердили и специалисты отделения ФСС России по Республике Саха. Вот что они сообщили.

С одной стороны, если заболевший работник отработал день, в табеле учета рабочего времени проставлены отметка «Я» (явка) и количество отработанных часов. Напомним, что согласно ч. 4 ст. 91 ТК РФ работодатель обязан вести учет времени, фактически отработанного каждым работником. Выходит, этот день должен быть оплачен. Ведь заработная плата выплачивается сотруднику за фактически отработанное время (ст. 22 ТК РФ). Следовательно, пособие на него не начисляется.

С другой стороны, в ч. 1 ст. 6 Закона N 255-ФЗ сказано, что пособие по временной нетрудоспособности выплачивается за весь период болезни. При этом основанием для начисления пособия является листок нетрудоспособности (ч. 5 ст. 13 Закона N 255-ФЗ). Значит, работодатель обязан оплатить день, в котором открыт больничный лист.

За полностью отработанный сотрудником рабочий день организация обязана начислить зарплату.

Статья: Как оплатить больничный в нестандартных ситуациях (Волохова А.) («Новая бухгалтерия», 2017, N 5) {КонсультантПлюс}

Обзор подготовлен специалистами Линии Консультирования ГК «Земля-СЕРВИС»

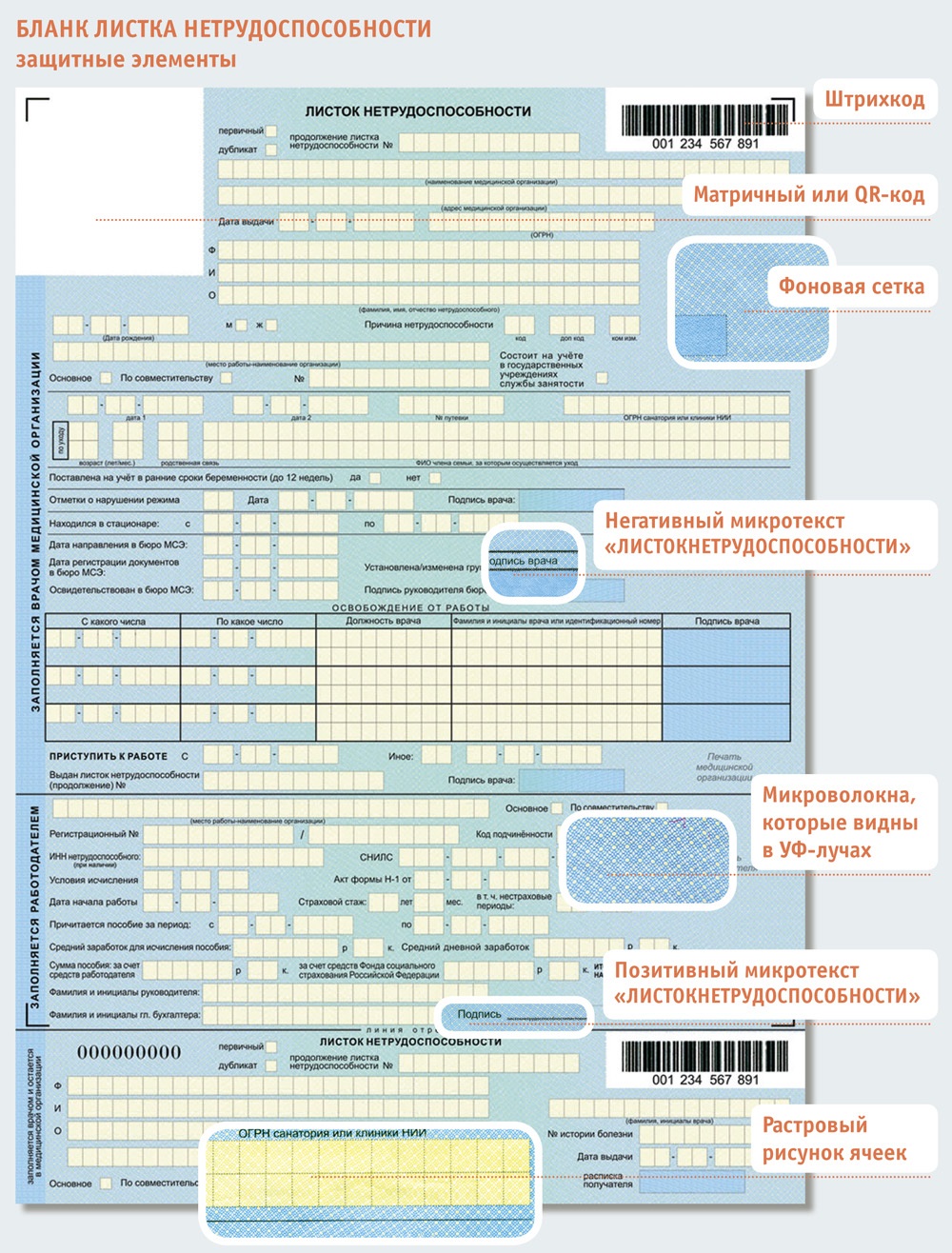

Новые правила оформления больничных листов с 14 декабря 2020 года новость от 02.11.2020

С 14 декабря 2020 года начинает действовать новый порядок формирования и выдачи листов нетрудоспособности. Ответы на актуальные вопросы по бумажным и электронным листам нетрудоспособности вы найдёте в статье Татьяны Чапаевой, ведущего экономиста-консультанта.

Что нового в оформлении листа нетрудоспособности?

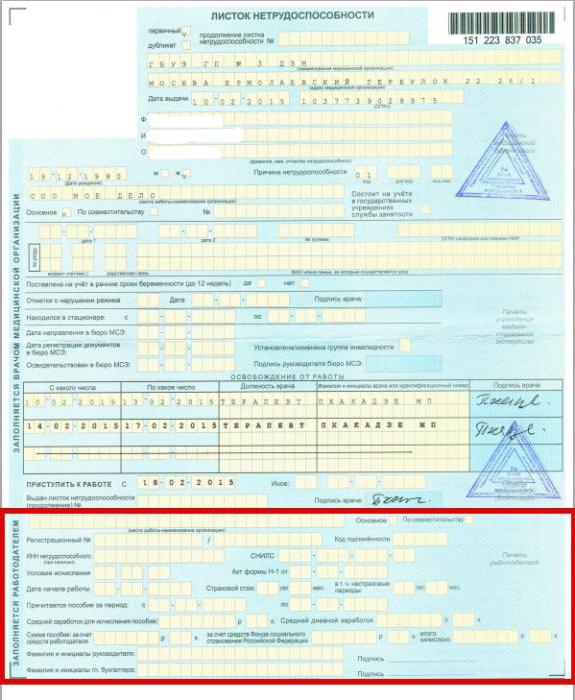

В Порядке № 925н закреплён регламент оформления работодателем листов нетрудоспособности, действующий с 14.12.2020.

Для формирования электронного больничного гражданину необходимо представить документ, удостоверяющий личность, а также СНИЛС. В то же время для выдачи бумажного больничного листа достаточно предоставить документ, удостоверяющий личность (паспорт, например)1.

Если сотруднику выдают электронный больничный, то своему работодателю он сообщает номер электронного документа. По этому номеру и СНИЛС работодатель запрашивает данные в информационной системе ФСС о листе нетрудоспособности и рассчитывает пособие[1].

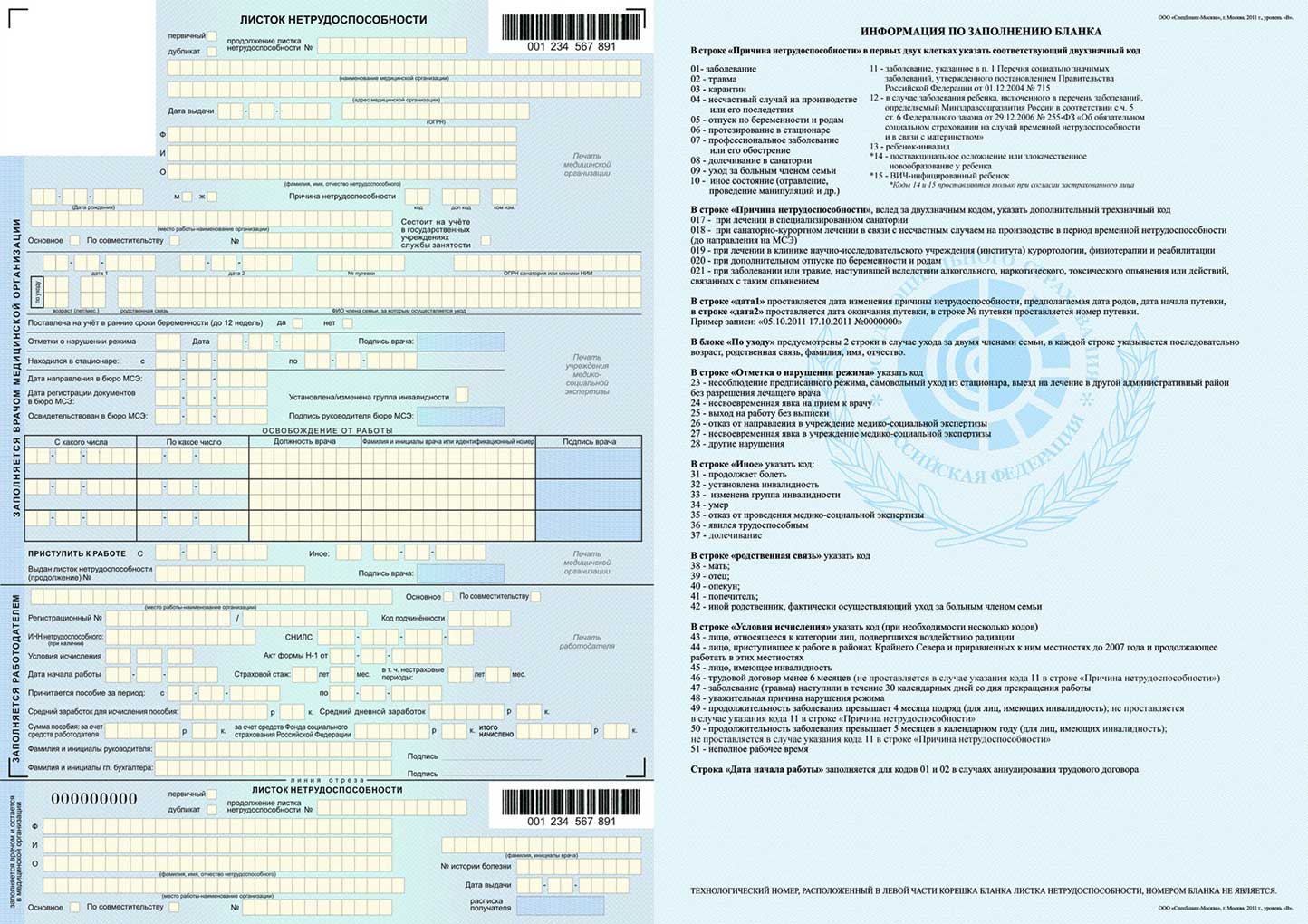

Правила оформления бумажных листков нетрудоспособности по новому Порядку № 925н схожи с действующим Порядком № 624н. При этом существуют следующие особенности:

- по новому регламенту, если орган ФСС напрямую оплачивает лицу пособие по больничному, то строки «за счёт средств Фонда социального страхования РФ» и «ИТОГО НАЧИСЛЕНО» заполнять не нужно[2];

- в новом порядке предусмотрена выдача продолжения листка нетрудоспособности как в бумажном, так и электронном виде.

К примеру, первоначальный листок нетрудоспособности может быть выдан на бумажном носителе, а его продолжение сформировано в виде электронного документа и наоборот[3]. Ранее в Порядке № 624н продолжение по выдаче бумажного либо электронного документа не конкретизировалось.

К примеру, первоначальный листок нетрудоспособности может быть выдан на бумажном носителе, а его продолжение сформировано в виде электронного документа и наоборот[3]. Ранее в Порядке № 624н продолжение по выдаче бумажного либо электронного документа не конкретизировалось.

Безработным гражданам больничный лист выдаётся в бумажном варианте для предоставления в службу занятости населения для подтверждения периода неявки (при наличии уважительных причин неявки).

Как получить листок нетрудоспособности по карантину СOVID-19?

В связи эпидемией коронавируса в новом порядке предусмотрено, что при карантине больничные листы выдаются гражданам, которые должны быть временно отстранены от работы или находиться на самоизоляции в случае введения ограничительных мер[4].

По новому Порядку № 925н получить листок нетрудоспособности (а также по беременности и родам) станет возможно без личного посещения врача в режиме онлайн-приёма по информационным каналам связи, что наиболее актуально в связи со сложившейся эпидемиологической ситуацией.

При консультации врача на удалённом приёме больничный лист можно оформить только в электронном виде. Это удобно, снижается риск передачи инфекции, что безопасно для врача и пациента. Такой больничный вправе выдать врач, сведения о котором внесены в Федеральный регистр медицинских работников, а данные учреждения работы врача зарегистрированы в Федеральном реестре медицинских организаций[5].

В каком порядке оформляется больничный по уходу за детьми?

По правилам заполнения больничного листа в связи с уходом за заболевшим членом семьи:

- исключено положение о нормировании количества дней по уходу за ребёнком в возрасте от 7 до 15 лет[6]. В остальных случаях, не перечисленных в пункте 41 порядка, больничный по уходу за заболевшим членом семьи выдаётся не более чем на 7 календарных дней по каждому случаю заболевания при лечении в амбулаторных условиях;

- если одновременно болеет несколько детей, то выдаётся второй больничный лист в отношении листков нетрудоспособности на бумажном носителе.

Если лицо получает листок нетрудоспособности в электронном виде, то оформляется один больничный (независимо от числа заболевших детей)[7];

Если лицо получает листок нетрудоспособности в электронном виде, то оформляется один больничный (независимо от числа заболевших детей)[7]; - если один из членов семьи находится в отпуске по уходу за ребёнком до трёх лет, другой член семьи также вправе получить больничный по уходу за другим заболевшим ребёнком[8];

- в больничном по уходу за заболевшим членом семьи по каждому заболевшему в период ухода за ним отражается информация о СНИЛС (при наличии) члена семьи, а также код по МКБ (Международная статистическая классификация болезней и проблем, связанных со здоровьем)[9].

Изменения направлены на улучшение мероприятий по восстановлению здоровья и положительно влияют на социальный климат семьи.

Какие изменения произошли для беременных?

По новому регламенту увеличился перечень случаев, при которых беременным женщинам оформляется листок нетрудоспособности, а именно[10]:

- при многоплодных родах, наступивших в период с 22 до 28 недель беременности, больничный будет выдан на 194 календарных дня;

- при родах, наступивших от 22 до 27 недели беременности;

- больничный лист оформляется также при рождении мёртвого плода или живого плода, не пережившего первые 6 полных суток (168 часов)[11].

Эти нововведения направлены на поддержание беременных женщин в периоды беременности и ухода за ребёнком.

Как оформлять электронный больничный совместителям?

Теперь заболевшим совместителям нужно учесть следующие нюансы[12]:

- при оформлении электронного больничного медучреждение не вносит сведения о месте работы (сведения об основном или по совместительству месте работы)[13];

- если сотрудник при оформлении листа нетрудоспособности работает у тех же работодателей, что и в расчётном периоде, ему выданется несколько бумажных листов нетрудоспособности по каждому месту работы. При оформлении электронного листка выдаётся один больничный, при этом его номер предоставляется по каждому месту работы. Условия использование электронного больничного в этом случае облегчают процедуру возмещения пособия;

- если в расчётном периоде сотрудник работал у нескольких работодателей, то выдаетеся несколько бумажных листков нетрудоспособности по каждому месту работы либо один по выбору лица для предоставления по одному месту работы.

Электронный больничный формируется один для предоставления его номера по каждому месту работы либо для предоставления тому работодателю, у которого сотрудник намерен получить пособие по нетрудоспособности. Оформление электронного листа при этих условиях также облегчает расчёт пособия;

Электронный больничный формируется один для предоставления его номера по каждому месту работы либо для предоставления тому работодателю, у которого сотрудник намерен получить пособие по нетрудоспособности. Оформление электронного листа при этих условиях также облегчает расчёт пособия; - если в расчётном периоде сотрудник работал у других работодателей(ля), то выдаётся один листок нетрудоспособности на бумажном носителе для представления по одному из последних мест работы по выбору лица. Также выдаётся один электронный больничный для предоставления его работодателю, у которого сотрудник намерен получить пособие.

Совместителям станет проще возмещать пособие по нетрудоспособности. Использование электронного больничного в этом случае наиболее удобно при оформлении и оплате пособия, так как формируется один электронный документ, который можно представить каждому работодателю.

Как нужно исправлять ошибки в листе нетрудоспособности?

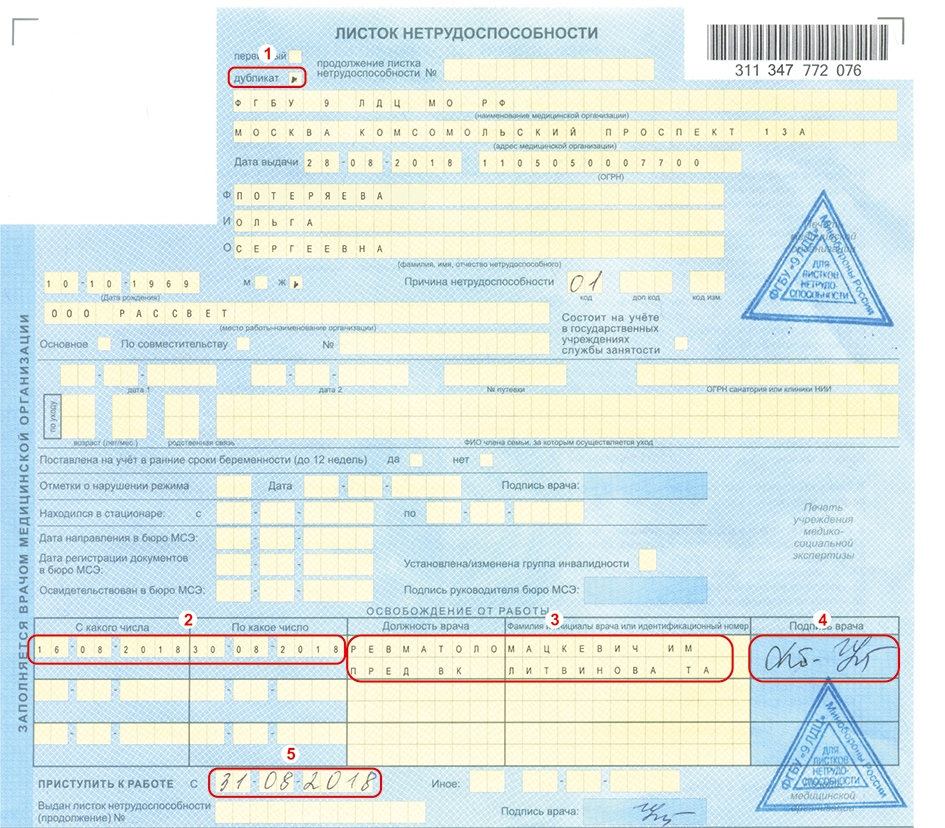

В соответствии с новым Порядком № 925н дубликат листка нетрудоспособности выдаётся в следующих случаях[14]:

- при наличии ошибок заполнения;

- при порче либо утрате больничного;

- при изменении причины нетрудоспособности по решению врачебной комиссии.

В соответствии с новым порядком способ оформления дубликата не зависит от формата первоначального листа нетрудоспособности. При этом, если дубликат оформляется вместо ранее сформированного электронного больничного, медучреждению необходимо аннулировать предыдущий электронный листок нетрудоспособности[15].

Если ошибку допустил работодатель необходимо сделать следующее[16]:

- в случае заполнения листа нетрудоспособности на бумажном носителе ошибочную запись необходимо зачеркнуть, а правильную запись нужно внести на оборотную сторону бланка. При этом необходимо зафиксировать «Исправленному верить», поставить подпись и печать организации;

- при ошибках оформления электронного листа исправления необходимо внести заново в электронный документ и отправить его в территориальный орган ФСС. При этом необходимо уточнить причину исправлений. Эти электронные сведения также необходимо заверить усиленной ЭЦП главного бухгалтера и руководителя.

Использование электронного листа облегчает процедуру исправления неточностей при оформлении больничного, что существенно экономит время бухгалтера.

Важно: в новом порядке утвержден регламент удалённой работы врачей в период пандемии при COVID-19. Установлено, что в случае изоляции или временного отстранения заболевшего сотрудника от работы больничный лист оформляет врач-инфекционист либо лечащий врач (фельдшер). При этом больничный будут выдавать на всё время карантина либо отстранения сотрудника от работы. Ранее такой больничный предоставляли тем, кто контактировал с инфицированными больными или получил статус носителя инфекции.

Заключение

В Порядке № 925н, вступающем в силу с 14.12.2020, обновлены правила продления и формирования листов нетрудоспособности, детально рассмотрен порядок оформления больничного по уходу за больным членом семьи и многое другое.

В новом регламенте подробно рассмотрена процедура выдачи и оформления бумажных и электронных листков нетрудоспособности, а также порядок приёма пациентов по удалённому доступу. Обязательным условием для оказания такой медицинской помощи заболевшим гражданам по интернет-каналам является наличие сведений о враче в Федеральном регистре медработников, а также сведений о работе врача в медучреждении, входящем в список федерального реестра.

В период пандемии может быть оформлен лист нетрудоспособности по уходу за заболевшим членом семьи на весь период самоизоляции (к примеру, при закрытии учреждения на карантин, в котором ранее член семьи находился (садика, школы)).

Судя по новшествам, вполне возможно, что в скором будущем электронные больничные листы полностью заменят бумажные документы. Коронавирус ускорил переход на электронные больничные документы. На практике аналог бумажного листа нетрудоспособности более удобен в применении и работодателями, и гражданами.

[1] П. 72 Порядка № 925н.

[2] П. 73 Порядка № 925н.

[3] П.14 Порядка № 925н.

[4] П. 48 Порядка № 925н.

[5] П. 50 Порядка № 925н.

[6] П. 41 Порядка № 925н.

[7] П. 44 Порядка № 925н.

[8] П. 47 Порядка № 925н.

[9] П. 45 Порядка № 925н.

[10] П. 56 Порядка № 925н.

[11] П. 58 Порядка № 925н.

[12] П. 6, 7, 8 Порядка № 925н.

[13] П. 65 Порядка № 925н.

[14] П. 63 Порядка № 925н.

63 Порядка № 925н.

[15] П. 63 Порядка № 925н.

[16] П. 72 Порядка № 925н.

Некоторые вопросы по оплате больничного листа

Многие работники болеют и сталкиваются с вопросом: как оплачивается больничный лист? Данная статья призвана ответить на этот и многие другие вопросы. Речь пойдет о простом листе нетрудоспособности.

Размер пособия по временной нетрудоспособности не имеет фиксированного значения и зависит, прежде всего, от заработка и стажа работника:

• При стаже 8 и более лет полагается пособие в размере 100% от среднего заработка

• При стаже от 5 до 8 лет – 80% от среднего заработка

• Стаж менее 5 лет даёт право на пособие в размере 60% от среднего заработка

Для оплаты листа временной нетрудоспособности работнику, должно наступить один из следующих страховых случаев:

-

болезнь или травма самого работника;

-

уход за одним из членов семьи, который болен;

-

карантин работника, его ребенка до 7-ми лет или недееспособного родственника;

-

протезирование, основание для проведения которого — медицинские показания;

-

долечивание в условиях санатория или курорта.

Обязательное требование всех вышеперечисленных ситуаций – страхование работника его работодателем путем перечисления страховых взносов в ФСС РФ в установленных законом размерах. На практике застрахован каждый официально оформленный сотрудник.

Больничный лист работник должен предоставить отдел кадров в течении 6 месяцев со дня выздоровления и не найдёте уважительных причин для оправдания задержки, больничный не оплатят.

Больничный лист работодатель обязан оплатить, даже если за последние два года работник не имели заработка. В этом случае пособие повременной нетрудоспособности будет рассчитано исходя из минимального размера оплаты труда.

В случае заболевания в течении 30 дней после увольнения, больничный лист оплачивается бывшим работодателем в размере 60% от среднего заработка.

Необходимо помнить, что есть периоды, за которые пособие не выплачивается: (Федеральный закон от 29.12.2006 N 255-ФЗ (ред. от 31.12.2014) «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством»)

1) за период освобождения работника от работы с полным или частичным сохранением заработной платы или без оплаты в соответствии с законодательством Российской Федерации, за исключением случаев утраты трудоспособности работником вследствие заболевания или травмы в период ежегодного оплачиваемого отпуска;

2) за период отстранения от работы в соответствии с законодательством Российской Федерации, если за этот период не начисляется заработная плата;

3) за период заключения под стражу или административного ареста;

4) за период проведения судебно-медицинской экспертизы;

5) за период простоя, за исключением случаев, предусмотренных ч. 7 ст.7 ФЗ.

7 ст.7 ФЗ.

Из практики обращений Членов Профсоюзов:

-

Будет ли оплачивать больничный лист во время учебного отпуска?

В соответствии со ст. 124 Трудового кодекса РФ в случае болезни работника возможно продление (перенесение на другой срок) только ежегодного оплачиваемого отпуска. Аналогичных норм в отношении учебных отпусков нет, что обусловлено их целевым назначением.

Таким образом, работодатель не вправе продлять учебный отпуск на период времени болезни работника.

Согласно п. 1 ч. 1 ст. 9 ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» пособие по временной нетрудоспособности не назначается застрахованному лицу за период освобождения работника от работы с полным или частичным сохранением заработной платы или без оплаты в соответствии с законодательством Российской Федерации, за исключением случаев утраты трудоспособности работником вследствие заболевания или травмы в период ежегодного оплачиваемого отпуска.

Т. е., работодатель не обязан выплачивать работнику пособие по временной нетрудоспособности за те дни нетрудоспособности, которые пришлись на период учебного отпуска.

-

Оплачивается ли больничный лист во время нахождения работника в декретном отпуске при условии неполного рабочего дня?

Сотрудник вправе работать на условиях неполного рабочего времени или на дому в период отпуска по уходу за ребенком до достижения им возраста трех лет. Если временная нетрудоспособность наступает в это время, то листок нетрудоспособности выдается на общих основаниях (п. 23 Порядка выдачи).

Таким образом, если работник находится в отпуске по уходу за ребенком — больничный не оплачивается. Если при этом работает на условиях неполного рабочего времени — оплачивается в общеустановленном порядке.

3. Оплата больничного листа совместителю.

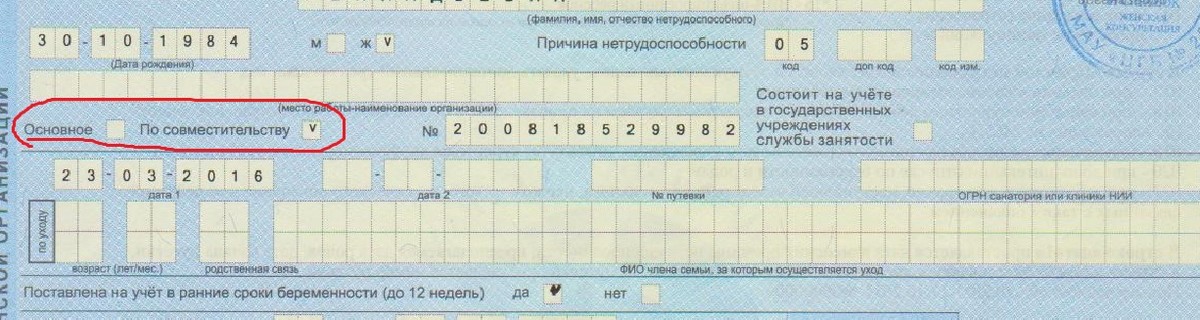

При оформлении листа нетрудоспособности в медицинском учреждении пациент должен сказать, что у него несколько мест службы и медицинская сестра, ответственная за выдачу больничных листов, должна дать несколько бланков – по одному для каждого работодателя. Причем на больничном делается пометка, какое место работы – основное, какое (какие) – по совместительству.

Причем на больничном делается пометка, какое место работы – основное, какое (какие) – по совместительству.

Если работник трудится по совместительству давно и доходная база за 2012-2013 гг. сложилась, больничные ему оплатят все работодатели.

Если в 2-х календарных годах, предшествующих году наступления страхового случая, у работника были разные работодатели, то ему необходимо со всех собрать справки по форме №4-н и получить оплату по основному месту службы, об этом сказано в статье 13 №255-ФЗ.

В том случае, если работник – совместитель последние 2 года не работал нигде, пособие по временной нетрудоспособности ему может быть выплачено из расчета МРОТ и продолжительности страхового стажа

-

Условия оплаты больничного листа во время ежегодного оплачиваемого отпуска.

В случае болезни во время ежегодного оплачиваемого отпуска, больничный лист оплачивается на общих основаниях, а отпуск продлевается на срок болезни.

Работа с электронным больничным. На что обратить внимание бухгалтеру?

-

12 07

-

Создано: 26 Февраль 2019

-

| Просмотров: 45438

При работе с электронными листками нетрудоспособности (ЭЛН) бухгалтеру необходимо обратить внимание на следующее:

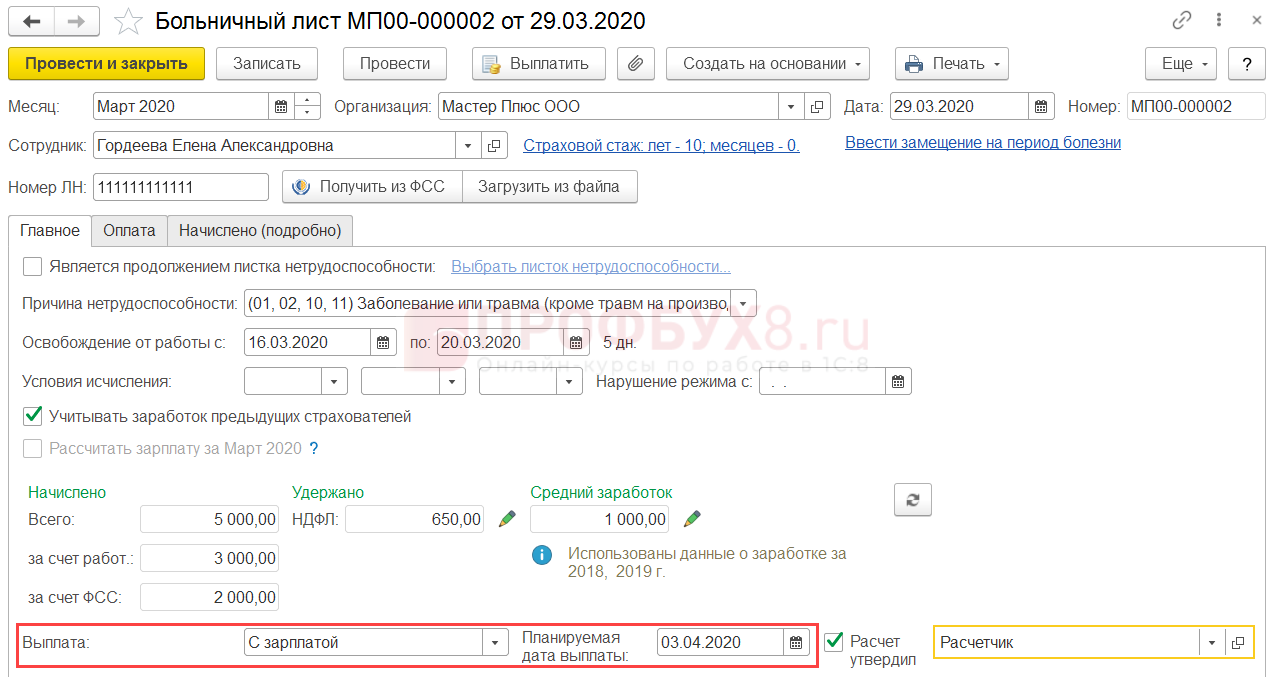

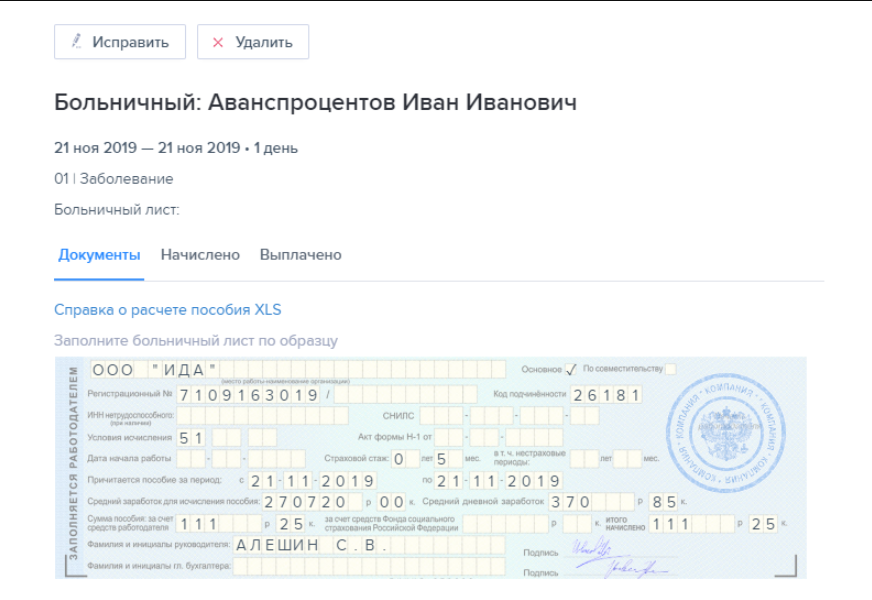

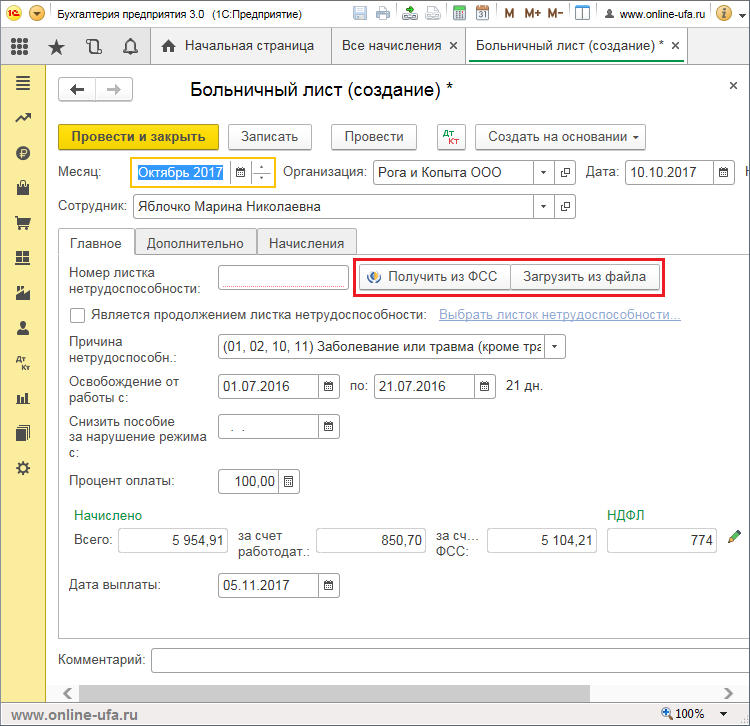

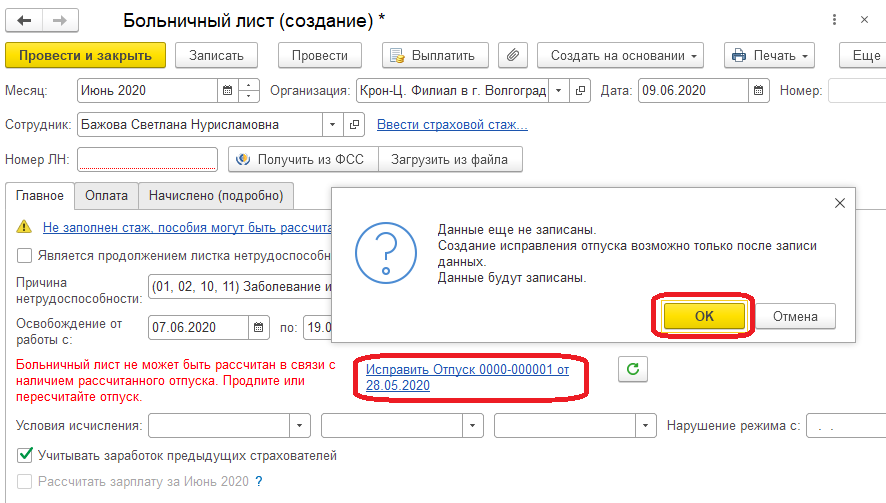

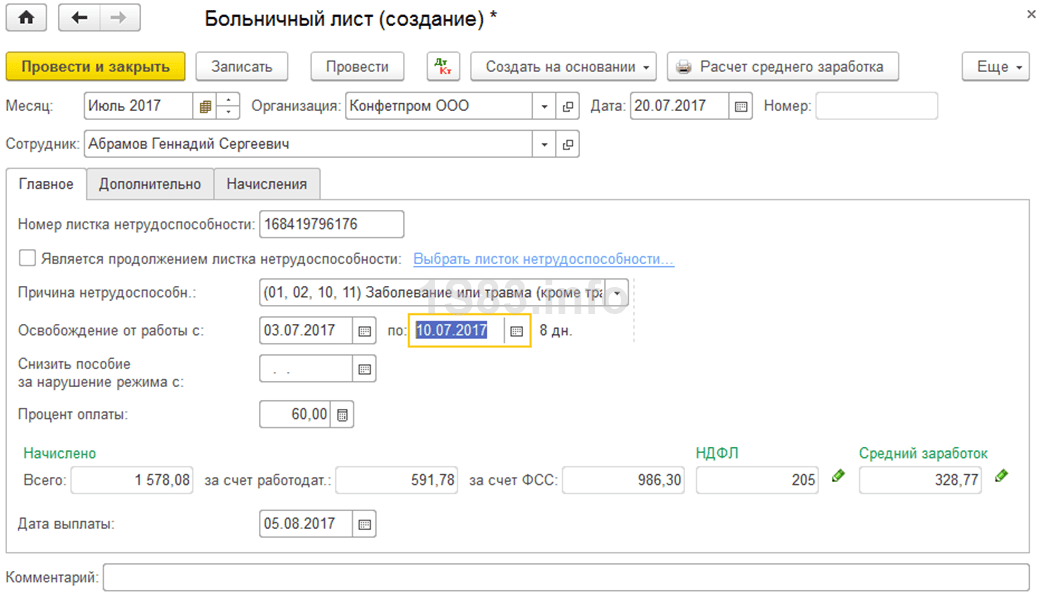

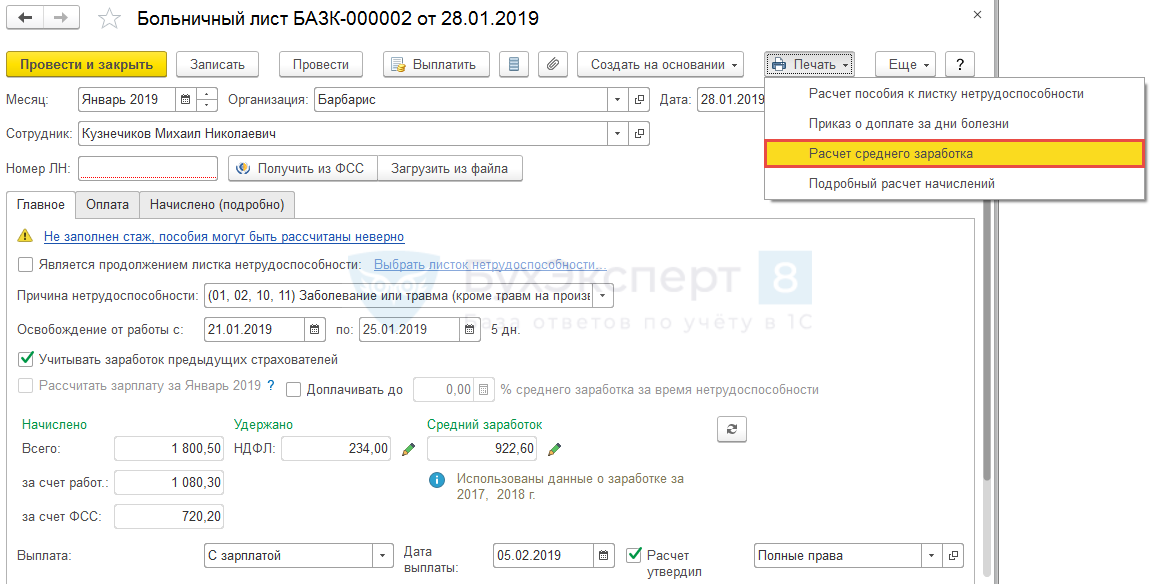

1. ЭЛЕКТРОННЫЙ ЛИСТОК НЕТРУДОСПОСОБНОСТИ ЗАКРЫТ И ИМЕЕТ СТАТУС – 030.

Для оплаты пособия по временной нетрудоспособности работник доводит до расчетного бухгалтера номер больничного. Для обработки и расчета ЭЛН бухгалтер на основании номера больничного и СНИЛСа работника запрашивает в специализированной бухгалтерской программе или сервисах ФСС данный листок нетрудоспособности.

Электронный листок нетрудоспособности будет доступен для редактирования страхователю только в том случае, если он закрыт медицинской организацией. Закрытый больничный имеет статус – 030. Это значит, что можно производить расчет и выплату пособий.

Обращаем внимание! «Сигнальный» талончик (корешок) с номером и статусом больничного 010 (открыт) или 020 (продолжение), а также датой следующей явки на прием ко врачу НЕ ЯВЛЯЕТСЯ ОСНОВАНИЕМ ДЛЯ ОПЛАТЫ пособия по временной нетрудоспособности. Перед началом работы по расчету страхового обеспечения бухгалтеру необходимо ВСЕГДА запрашивать ЭЛН из информационной системы ФСС!

2. ЭЛЕКТРОННЫЙ ЛИСТОК НЕТРУДОСПОСОБНОСТИ ОТПРАВЛЕН В СИСТЕМУ ФСС.

Перед началом оформления своей части электронного документа работодатель должен убедиться в корректности информации, внесенной медицинской организацией. После чего приступать к оформлению своей части больничного листа.

Когда в электронный больничный будут внесены все необходимые данные, страхователь ОТПРАВЛЯЕТ документ в информационную систему ФСС. Это действие является обязательным, иначе данный листок нетрудоспособности в системе ФСС будет оставаться не заполненным страхователем. Со стороны сотрудника регионального отделения Фонда к страхователю, представившему документы на возмещение страхового обеспечения, могут возникнуть вопросы по правомерности начисления пособий работнику.

Это действие является обязательным, иначе данный листок нетрудоспособности в системе ФСС будет оставаться не заполненным страхователем. Со стороны сотрудника регионального отделения Фонда к страхователю, представившему документы на возмещение страхового обеспечения, могут возникнуть вопросы по правомерности начисления пособий работнику.

Т.к. для оформления электронного листка нетрудоспособности существует широкий спектр программных средств, то функция отправки больничного в ФСС у разных производителей реализована по-разному. В любом случае необходимо убедиться, что документ отправлен в информационную систему ФСС и имеет статус 060 (заполнен страхователем).

Обращаем внимание! После отправки документа в ФСС, он приобретает статус — 060 (проверен и закрыт страхователем). В таком документе закрыта для редактирования та часть, которая заполняется врачом медицинской организации. Например, страхователь после отправки ЭЛН в базу ФСС обнаружил в отчестве работника ошибку. Листок нетрудоспособности будет считаться испорченным, а работодателю придется выплачивать пособие за счет собственных средств. Будьте внимательны!

Листок нетрудоспособности будет считаться испорченным, а работодателю придется выплачивать пособие за счет собственных средств. Будьте внимательны!

Два больничных листа выданных подряд. Сколько дней оплачивается за счет работодателя

24.06.2019г.

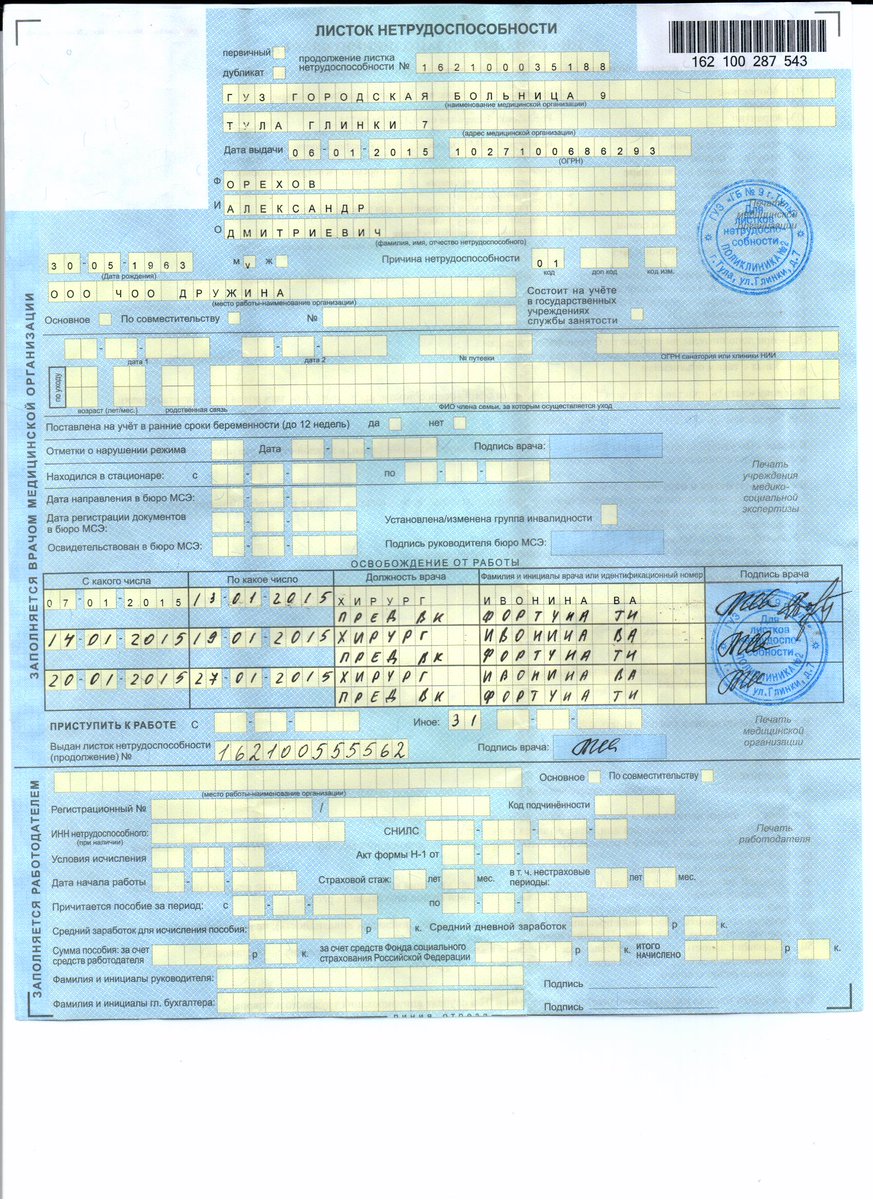

Бывают ситуации, когда сотрудник после болезни приносит два листка нетрудоспособности. Согласно Закону № 255-ФЗ от 29.12.2006 г. «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством», первые три дня больничного работодатель оплачивает за свой счет (подпункт 1 пункта 2 статьи 3 Закона №255-ФЗ). В данной ситуации у нас имеется два листка нетрудоспособности.

Нужно ли оплачивать работодателю за свой счет три дня по каждому листку нетрудоспособности, или все-таки оплате подлежит всего три дня по двум листкам нетрудоспособности вместе? Чтобы ответить на этот вопрос, необходимо понимать, по какой причине было получено два листа нетрудоспособности.

- Сотрудник представил два разных больничных листа, выданных по разным заболеваниям. Например, сотрудник простудился и обратился к терапевту и одновременно получил травму и обратился к хирургу.

Сотрудник представит на работу два листка нетрудоспособности. В этой ситуации оплачивать три дня за счет работодателя необходимо по каждому листку нетрудоспособности. По первому листку оплате будут подлежать три дня за счет средств работодателя и по второму листку еще три дня за счет средств работодателя. Остальные дни нетрудоспособности подлежат оплате за счет средств ФСС.

Обратите внимание! Если больничные листы пересекаются по времени, то оплатить нужно будет полностью первый больничный лист и только со следующего дня рассчитывать оплату по второму больничному листу. Если второй больничный лист полностью совпадает по времени с первым больничным листом, то второй больничный лист оплачиваться не будет. - Сотрудник представил два листка нетрудоспособности, выданные двумя разными лечебными учреждениями (например, после стационара, сотрудник отправлен в местную поликлинику для долечивания).

При этом, в первом листке нетрудоспособности указан код 31 (продолжает болеть), а также указан номер второго листка нетрудоспособности. В свою очередь, во втором листе нетрудоспособности указано, что он является продолжением первого листка нетрудоспособности и отражен номер первого листка нетрудоспособности. Страховой случай всего один. В этой ситуации оплачивать больничный лист за счет средств работодателя необходимо всего за три дня, остальные дни (и по второму больничному соответственно) подлежат оплате за счет средств ФСС.

Оплачиваем больничный:

- В течение 10 дней после получения листка нетрудоспособности от работника делаем расчет больничного и в ближайший для выплаты заработной платы день его оплачиваем.

- Для расчета больничного считаем средний дневной заработок, который определяем как сумму начисленного заработка за два календарных года, предшествующих году болезни, деленного на 730.

- Процент оплаты больничного зависит от стажа работника:

— при стаже до 5 лет — 60% среднего заработка;

— при стаже от 5 до 8 лет — 80% среднего заработка;

— при стаже 8 лет и более — 100% среднего заработка.

Также интересно:

Как проверить на подлинность листок нетрудоспособности

Больничный лист с нарушением режима, код 24. Как оплачивать? Пример расчета листка нетрудоспособности

Бухгалтерское сопровождение Вашего бизнеса от компании Бизнес-Аналитика позволить оптимизировать расходы на бухгалтерию и избежать штрафных санкций. Оставьте заявку на сайте, или узнайте стоимость бухгалтерского обслуживания по тел.: (495) 661-35-70!

Автор: Ширяева Наталья

Налоговые льготы по COVID-19 для оплачиваемого отпуска, предоставляемые малым и средним бизнесом. Часто задаваемые вопросы

Примечание:

Закон об американском плане спасения от 2021 года: В настоящее время в этих часто задаваемых вопросах не отражены изменения, внесенные Законом об американском плане спасения. Закон об американском плане спасения от 2021 года, вступивший в силу 11 марта 2021 года, внес поправки и расширил налоговые льготы (и доступность авансовых платежей по налоговым льготам) для оплачиваемого отпуска по болезни и семейного отпуска для заработной платы, выплаченной за период, начинающийся 1 апреля. 2021 г., до 30 сентября 2021 г.Эти часто задаваемые вопросы будут обновляться по мере поступления дополнительной информации.

2021 г., до 30 сентября 2021 г.Эти часто задаваемые вопросы будут обновляться по мере поступления дополнительной информации.

Закон о налоговых льготах, связанных с COVID от 2020 г .: Эти часто задаваемые вопросы были обновлены, чтобы отразить Закон о налоговых льготах, связанных с COVID от 2020 г., вступивший в силу 27 декабря 2020 г., который изменил и расширил налоговые льготы (и доступность авансовых платежей в размере налоговые льготы) за оплачиваемый отпуск по болезни и по семейным обстоятельствам в соответствии с Законом о реагировании на коронавирус в первую очередь для семей.

Закон о реагировании на коронавирус в первую очередь для семей («FFCRA») с поправками, внесенными Законом о налоговых льготах от COVID 2020 года, предоставляет малым и средним работодателям возмещаемые налоговые льготы, которые возмещают им в соотношении доллар к доллару стоимость предоставление своим сотрудникам оплачиваемых отпусков по болезни и семейных отпусков в связи с COVID-19.

FFCRA предоставляет компаниям со штатом менее 500 сотрудников (именуемым в этих часто задаваемых вопросах «Правомочные работодатели») средства для предоставления сотрудникам оплачиваемых отпусков по болезни, семейному и медицинскому отпуску по причинам, связанным с COVID-19, либо для удовлетворения потребностей самого сотрудника в отношении здоровья, либо заботиться о членах семьи. Работники могут получить до 80 часов оплачиваемого отпуска по болезни для удовлетворения своих медицинских потребностей или ухода за другими людьми, а также до десяти дополнительных недель оплачиваемого семейного отпуска для ухода за ребенком, чья школа или учреждение по уходу закрыты или поставщик услуг по уходу за детьми закрыт. закрыт или недоступен из-за мер предосторожности, связанных с COVID-19.FFCRA покрывает расходы на этот оплачиваемый отпуск, предоставляя малому бизнесу возвращаемые налоговые льготы. Некоторые самозанятые лица в аналогичных обстоятельствах имеют право на аналогичные кредиты.

Более подробный обзор закона см. В разделе «Обзор налоговых льгот, связанных с COVID-19, для малого и среднего бизнеса» ниже.

Ответы на часто задаваемые вопросы см. В разделе «Основные часто задаваемые вопросы» и в следующих разделах. Часто задаваемые вопросы будут обновляться с учетом изменений в законе или дополнительных вопросов по мере их возникновения.

Согласно FFCRA, работодатели предоставляют оплачиваемый отпуск в соответствии с двумя отдельными положениями: (1) Законом об оплачиваемом отпуске по болезни в чрезвычайных ситуациях (EPSLA), который дает работникам до 80 часов оплачиваемого отпуска по болезни, когда они не могут работать по определенным причинам, связанным с COVID-19 и (2) Закон об экстренном семейном отпуске и расширении отпуска по болезни (расширенный FMLA), который дает работникам право на определенные оплачиваемые семейные и медицинские отпуска. FFCRA предусматривает, что правомочные работодатели, предоставляющие отпуск в соответствии с EPSLA и расширенным FMLA, имеют право на полностью возвращаемые налоговые льготы для покрытия стоимости отпуска, оплаченного за те периоды времени, в течение которых сотрудники не могут работать (что для целей настоящих правил, включает телеработу). Некоторые самозанятые лица в аналогичных обстоятельствах имеют право на аналогичные кредиты.

Некоторые самозанятые лица в аналогичных обстоятельствах имеют право на аналогичные кредиты.

EPSLA и расширенное FMLA требует, чтобы определенные государственные работодатели и частные работодатели с менее чем 500 сотрудниками предоставляли оплачиваемый отпуск по болезни и отпуск по семейным обстоятельствам, соответственно, сотрудникам, неспособным работать или удаленно работать в периоды после 31 марта 2020 г. и до 1 января 2021 г. Закон о налоговых льготах в связи с COVID от 2020 года внес поправки в FFCRA, чтобы продлить период, на который правомочные работодатели могут предоставлять оплачиваемый отпуск по болезни и семейный отпуск своим сотрудникам после 31 декабря 2020 года и требовать налоговые льготы.В частности, правомочные работодатели, которые добровольно предоставляют оплачиваемый отпуск по болезни или семейный отпуск сотрудникам, которые в противном случае соответствовали бы требованиям EPSLA или расширенного FMLA, могут потребовать налоговые льготы за предоставление оплачиваемого отпуска до 31 марта 2021 года. Однако налог, связанный с COVID Закон о льготах от 2020 года не внес поправки в EPSLA и расширенный FMLA, а требование о предоставлении работодателями отпуска истекло 31 декабря 2020 года.

Однако налог, связанный с COVID Закон о льготах от 2020 года не внес поправки в EPSLA и расширенный FMLA, а требование о предоставлении работодателями отпуска истекло 31 декабря 2020 года.

Примечание: Хотя EPSLA и расширенный FMLA не были изменены Законом о налоговых льготах от COVID 2020 года, поскольку налоговые льготы FFCRA доступны для оплачиваемого отпуска, который правомочный работодатель добровольно предоставляет в период с 1 января 2021 года по 31 марта 2021 года, только в той степени, в которой этот отпуск удовлетворял бы требованиям EPSLA и расширенного FMLA, для удобства и простоты справки в этих часто задаваемых вопросах описывается оплачиваемый отпуск, предоставленный в течение этого периода в 2021 году, как это предусмотрено в EPSLA и расширенном FMLA.

Правомочные работодатели имеют право на возвращаемые налоговые льготы для оплаты квалифицированных отпусков по болезни и квалифицированных отпусков по семейным обстоятельствам (в совокупности «квалифицированные отпускные зарплаты») согласно разделам 7001 и 7003 FFCRA соответственно. Эти налоговые льготы увеличиваются за счет расходов на квалифицированный план медицинского страхования, относимых на оплату квалифицированного отпуска, и доли правомочного работодателя в налоге по программе Medicare. Правомочные работодатели — это предприятия и освобожденные от налогов организации со штатом менее 500 сотрудников, которые предоставляют оплачиваемый отпуск по болезни в соответствии с EPSLA и оплачиваемый отпуск по семейным обстоятельствам в соответствии с расширенным FMLA (обратите внимание, что, хотя государственные работодатели могут предоставлять оплачиваемый отпуск в соответствии с EPSLA или расширенным FMLA, эти государственные работодатели не имеют права на налоговые льготы за этот отпуск).Для получения дополнительной информации о правомочных работодателях см. «Какие работодатели могут претендовать на налоговые льготы?»

Эти налоговые льготы увеличиваются за счет расходов на квалифицированный план медицинского страхования, относимых на оплату квалифицированного отпуска, и доли правомочного работодателя в налоге по программе Medicare. Правомочные работодатели — это предприятия и освобожденные от налогов организации со штатом менее 500 сотрудников, которые предоставляют оплачиваемый отпуск по болезни в соответствии с EPSLA и оплачиваемый отпуск по семейным обстоятельствам в соответствии с расширенным FMLA (обратите внимание, что, хотя государственные работодатели могут предоставлять оплачиваемый отпуск в соответствии с EPSLA или расширенным FMLA, эти государственные работодатели не имеют права на налоговые льготы за этот отпуск).Для получения дополнительной информации о правомочных работодателях см. «Какие работодатели могут претендовать на налоговые льготы?»

В соответствии с разделами 7002 и 7004 FFCRA, самозанятые лица имеют право на эквивалентные кредиты, основанные на аналогичных обстоятельствах, в которых человек не может работать. Для получения дополнительной информации о том, как самостоятельно занятые лица могут претендовать на кредиты, см. «Особые положения, касающиеся самозанятых лиц».

Для получения дополнительной информации о том, как самостоятельно занятые лица могут претендовать на кредиты, см. «Особые положения, касающиеся самозанятых лиц».

Возмещаемые налоговые льготы применяются к квалифицированной заработной плате в связи с отпуском по болезни и квалифицированной заработной плате в связи с отпуском по семейным обстоятельствам, выплачиваемой за определенные периоды, когда сотрудник не может работать, как описано ниже, в течение периода, начинающегося 1 апреля 2020 г. и заканчивающегося 31 марта 2021 г., в соответствии с поправки к положениям FFCRA, внесенные Законом о налоговых льготах в связи с COVID от 2020 года.Этот же период используется для определения кредитов для эквивалентных сумм квалифицированного отпуска по болезни и эквивалентных сумм квалифицированного отпуска по семейным обстоятельствам для определенных самозанятых лиц.

В следующем разделе представлен обзор положений FFCRA о возмещаемых налоговых льготах, а в приведенных ниже часто задаваемых вопросах представлена более подробная информация о требованиях, ограничениях и применении льгот по оплачиваемому отпуску. Отдел заработной платы и часов Министерства труда (DOL) администрирует EPSLA и Расширенный FMLA и разместил часто задаваемые вопросы и соответствующую информацию о требованиях к оплачиваемому отпуску в Законе Министерства труда о первом реагировании на коронавирус: вопросы и ответы.

Отдел заработной платы и часов Министерства труда (DOL) администрирует EPSLA и Расширенный FMLA и разместил часто задаваемые вопросы и соответствующую информацию о требованиях к оплачиваемому отпуску в Законе Министерства труда о первом реагировании на коронавирус: вопросы и ответы.

Обзор возмещаемого кредита для оплачиваемых отпусков по болезни (обновлено 28 января 2021 г.)

В соответствии с EPSLA правомочные работодатели предоставляют сотрудникам оплачиваемый отпуск по болезни, если сотрудник не может работать (включая удаленную работу) по любой из следующих причин:

- сотрудник находится под федеральным, государственным или местным карантинным или изоляционным приказом, связанным с COVID-19;

- медицинский работник посоветовал работнику самостоятельно пройти карантин из-за опасений, связанных с COVID-19;

- сотрудник испытывает симптомы COVID-19 и обращается за медицинским диагнозом;

- : работник ухаживает за лицом, на которое распространяется действие федерального, государственного или местного постановления о карантине или изоляции в связи с COVID-19, или которому поставщик медицинских услуг посоветовал пройти самокарантин из-за опасений, связанных с COVID-19.

;

; - работник ухаживает за ребенком такого сотрудника, если школа или место ухода за ребенком были закрыты, или поставщик услуг по уходу за таким ребенком недоступен из-за мер предосторожности, связанных с COVID – 19;

- работник находится в любом другом по существу аналогичном состоянии, указанном в U.S. Департамент здравоохранения и социальных служб.

Сотрудник, который не может работать или удаленно работать по причинам, связанным с COVID-19, описанным в пунктах (1), (2) или (3) выше, может получить оплачиваемый отпуск по болезни на срок до двух недель (до 80 часов) по адресу: обычная ставка заработной платы работника или, если она выше, федеральная минимальная заработная плата или любая применимая минимальная заработная плата штата или местная минимальная заработная плата, до 511 долларов в день и 5110 долларов в совокупности. Для получения дополнительной информации см. «Какова ставка оплаты квалифицированного отпуска по болезни, если сотрудник не может работать по состоянию здоровья?»

Сотрудник, который не может работать или удаленно работать по причинам, связанным с COVID-19, описанным в пунктах (4), (5) или (6) выше, может получить оплачиваемый отпуск по болезни на срок до двух недель (до 80 часов) в 2 часа. / 3 обычная ставка оплаты труда работника или, если она выше, федеральная минимальная заработная плата или любая применимая штатная или местная минимальная заработная плата, до 200 долларов в день и 2000 долларов в совокупности.Для получения дополнительной информации см. «Какова ставка оплаты квалифицированного отпуска по болезни, если сотрудник не может работать, потому что ему или ей нужно заботиться о других?»

/ 3 обычная ставка оплаты труда работника или, если она выше, федеральная минимальная заработная плата или любая применимая штатная или местная минимальная заработная плата, до 200 долларов в день и 2000 долларов в совокупности.Для получения дополнительной информации см. «Какова ставка оплаты квалифицированного отпуска по болезни, если сотрудник не может работать, потому что ему или ей нужно заботиться о других?»

Правомочный работодатель имеет право на полностью возвращаемый налоговый кредит, равный требуемому оплачиваемому отпуску по болезни. Этот налоговый кредит также включает долю правомочного работодателя в налоге на медицинскую страховку, взимаемую с этой заработной платы, и его распределяемые затраты на поддержание медицинского страхования для сотрудника в период отпуска по болезни (квалифицированные расходы по плану медицинского страхования).Правомочный работодатель не облагается налогом на социальное обеспечение, взимаемым с его заработной платы.

Обзор оплачиваемого кредита с возмещением при отпуске по семейным обстоятельствам (обновлено 28 января 2021 г.

)

) В дополнение к оплачиваемому отпуску по болезни, в соответствии с расширенным FMLA, сотрудник, который не может работать или удаленно работать из-за необходимости заботиться о ребенке, чья школа или место ухода закрыты или чей поставщик услуг по уходу за ребенком недоступен из-за по причинам, связанным с COVID-19, как описано в пункте (5) выше, может быть предоставлен оплачиваемый отпуск по семейным обстоятельствам и отпуск по болезни, равный двум третям обычной заработной платы сотрудника, до 200 долларов США в день и 10 000 долларов США в совокупности.В зачет отпуска по семейным обстоятельствам можно засчитать до десяти недель соответствующего отпуска. Для получения дополнительной информации см. «Что входит в« оплату квалифицированного отпуска по семейным обстоятельствам »?»

Правомочный работодатель имеет право на полностью возвращаемый налоговый кредит, равный оплаченному семейному отпуску и отпуску по болезни (оплачиваемый отпуск по семейным обстоятельствам). Этот налоговый кредит также включает долю правомочного работодателя в налоге на медицинскую страховку, взимаемую с этой заработной платы, и его расходы на поддержание медицинского страхования работника в период отпуска по семейным обстоятельствам (квалифицированные расходы по плану медицинского страхования).Правомочный работодатель не облагается налогом на социальное обеспечение, взимаемым с его заработной платы. Для получения дополнительной информации см. «Каким образом правомочный работодатель определяет размер соответствующей заработной платы за отпуск по семейным обстоятельствам, который он должен выплачивать?»

Этот налоговый кредит также включает долю правомочного работодателя в налоге на медицинскую страховку, взимаемую с этой заработной платы, и его расходы на поддержание медицинского страхования работника в период отпуска по семейным обстоятельствам (квалифицированные расходы по плану медицинского страхования).Правомочный работодатель не облагается налогом на социальное обеспечение, взимаемым с его заработной платы. Для получения дополнительной информации см. «Каким образом правомочный работодатель определяет размер соответствующей заработной платы за отпуск по семейным обстоятельствам, который он должен выплачивать?»

Выплата кредита на отпуск по болезни и по семейным обстоятельствам (обновлено 28 января 2021 г.)

Правомочные работодатели имеют право на получение кредита в размере полной суммы соответствующей заработной платы в связи с отпуском по болезни и соответствующей заработной платы в связи с отпуском по семейным обстоятельствам, плюс распределяемые квалифицированные расходы по плану медицинского обслуживания и доля правомочного работодателя налога на Medicare, уплаченная за отпуск в период, начинающийся 1 апреля. 2020 г. и до 31 марта 2021 г.Кредит предоставляется в счет налогов, взимаемых с работодателей в соответствии с разделом 3111 (a) Налогового кодекса («Кодекс») (налог на страхование по старости, потере кормильца и инвалидности (налог на социальное обеспечение)) и большей частью налоги, взимаемые с работодателей в соответствии с разделом 3221 (а) Кодекса, относящиеся к ставке, действующей в соответствии с разделом 3111 (а) Кодекса (ставка Уровня 1 Закона о пенсионном налоге с железных дорог (доля работодателя в налоге на социальное обеспечение)) на всех заработная плата и компенсация, соответственно, всем сотрудникам.Если сумма кредита превышает долю Правомочного работодателя в этих федеральных налогах на трудоустройство, то превышение рассматривается как переплата и возвращается работодателю в соответствии с разделами 6402 (а) или 6413 (b) Кодекса. Квалифицированная заработная плата за отпуск по болезни и за квалифицированный отпуск по семейным обстоятельствам не облагается налогами, налагаемыми на работодателей разделами 3111 (a), а для железнодорожных работодателей — ставкой 1 уровня Закона о пенсионном налоге на железных дорогах, относящейся к доле правомочного работодателя в налоге на социальное обеспечение.

2020 г. и до 31 марта 2021 г.Кредит предоставляется в счет налогов, взимаемых с работодателей в соответствии с разделом 3111 (a) Налогового кодекса («Кодекс») (налог на страхование по старости, потере кормильца и инвалидности (налог на социальное обеспечение)) и большей частью налоги, взимаемые с работодателей в соответствии с разделом 3221 (а) Кодекса, относящиеся к ставке, действующей в соответствии с разделом 3111 (а) Кодекса (ставка Уровня 1 Закона о пенсионном налоге с железных дорог (доля работодателя в налоге на социальное обеспечение)) на всех заработная плата и компенсация, соответственно, всем сотрудникам.Если сумма кредита превышает долю Правомочного работодателя в этих федеральных налогах на трудоустройство, то превышение рассматривается как переплата и возвращается работодателю в соответствии с разделами 6402 (а) или 6413 (b) Кодекса. Квалифицированная заработная плата за отпуск по болезни и за квалифицированный отпуск по семейным обстоятельствам не облагается налогами, налагаемыми на работодателей разделами 3111 (a), а для железнодорожных работодателей — ставкой 1 уровня Закона о пенсионном налоге на железных дорогах, относящейся к доле правомочного работодателя в налоге на социальное обеспечение. Кроме того, работодатели имеют право на дополнительный зачет налогов на работодателей, налагаемых разделом 3111 (b) Кодекса, а работодатели железных дорог имеют право на дополнительный зачет налогов на работодателей, налагаемых разделом 3221 (а) Кодекса, как есть относится к ставке, действующей в соответствии с разделом 3111 (b) Кодекса (Больничное страхование (налог на медицинское обслуживание)) в отношении такой заработной платы или компенсации.

Кроме того, работодатели имеют право на дополнительный зачет налогов на работодателей, налагаемых разделом 3111 (b) Кодекса, а работодатели железных дорог имеют право на дополнительный зачет налогов на работодателей, налагаемых разделом 3221 (а) Кодекса, как есть относится к ставке, действующей в соответствии с разделом 3111 (b) Кодекса (Больничное страхование (налог на медицинское обслуживание)) в отношении такой заработной платы или компенсации.

Примечание: Раздел 288 (e) Закона о налоговых льготах, связанных с COVID от 2020 года, изменил положения FFCRA, чтобы уточнить, что оплачиваемая правомочными работодателями отпускная заработная плата в соответствии с Законом о пенсионном налоге на железных дорогах исключена из системы социального обеспечения. налог, взимаемый с работодателей, но эти Правомочные работодатели могут увеличивать требуемые суммы отпуска по болезни и семейному отпуску за счет налога Medicare, взимаемого с заработной платы за квалифицированный отпуск по болезни или за квалифицированный отпуск по семейным обстоятельствам.

Правомочные работодатели, которые выплачивают квалифицированный отпускной заработок, могут удерживать сумму всех федеральных налогов на трудоустройство, равную сумме выплаченной квалифицированной отпускной заработной платы, плюс распределяемые квалифицированные расходы по плану медицинского страхования и сумму доли правомочного работодателя налога по программе Medicare, взимаемого с этой заработной платы , а не депонировать их в IRS. Федеральные налоги на трудоустройство, которые могут удерживать Правомочные работодатели, включают федеральные подоходные налоги, удерживаемые с сотрудников, долю служащих в налогах на социальное обеспечение и бесплатную медицинскую помощь, а также долю Правомочного работодателя в налогах на социальное обеспечение и бесплатную медицинскую помощь в отношении всех сотрудников.Работодатели также могут отложить внесение депозита и уплату доли работодателя по налогу на социальное обеспечение для сумм, которые должны быть внесены и выплачены с 27 марта 2020 года по 31 декабря 2020 года (а также депозиты и платежи, подлежащие выплате после 1 января 2021 года в отношении заработной платы. выплачивается в период отсрочки платежа). Отсрочка депозита и уплата доли работодателя по налогу на социальное обеспечение могут быть приняты во внимание до удержания депозитов в ожидании кредита. Кроме того, работодатели могут отложить удержание и выплату доли налога на социальное обеспечение работника в соответствии с Уведомлением 2020-65 по определенной заработной плате, выплачиваемой в период с 1 сентября 2020 года по 31 декабря 2020 года.(См. Уведомление 2021-11 в формате PDF, опубликованное на irs.gov 19 января 2021 года, изменяющее Уведомление 2020-65 для отражения продленных сроков удержания и выплаты отсроченной доли налога на социальное обеспечение).

выплачивается в период отсрочки платежа). Отсрочка депозита и уплата доли работодателя по налогу на социальное обеспечение могут быть приняты во внимание до удержания депозитов в ожидании кредита. Кроме того, работодатели могут отложить удержание и выплату доли налога на социальное обеспечение работника в соответствии с Уведомлением 2020-65 по определенной заработной плате, выплачиваемой в период с 1 сентября 2020 года по 31 декабря 2020 года.(См. Уведомление 2021-11 в формате PDF, опубликованное на irs.gov 19 января 2021 года, изменяющее Уведомление 2020-65 для отражения продленных сроков удержания и выплаты отсроченной доли налога на социальное обеспечение).

Если федеральные налоги на трудоустройство, которые еще не были внесены на счет, недостаточны для покрытия затрат Правомочного работодателя на оплату квалифицированного отпуска, плюс распределяемые расходы на квалифицированный план медицинского страхования и сумму доли Отмеченного работодателем налога по программе Medicare, взимаемого с этой заработной платы, работодатель может подайте запрос на предоплату в IRS, используя форму 7200 «Авансовый платеж по кредитам работодателя в связи с COVID-19» в формате PDF.

Правомочные работодатели, претендующие на кредиты для оплаты отпусков с установленными условиями, плюс распределяемые квалифицированные расходы по плану медицинского страхования и долю правомочного работодателя в налоге на Medicare, налагаемом на эту заработную плату, должны хранить записи и документацию, относящуюся к отпуску каждого сотрудника и подтверждающую его, для обоснования требования о кредитах, а также сохранение Форм 941, Ежеквартальной федеральной налоговой декларации работодателя в формате PDF и 7200, PDF-файла «Аванс работодателя по кредитам в связи с COVID-19», а также любых других соответствующих документов, поданных в Налоговое управление США с просьбой о предоставлении кредита.

Для получения более подробной информации о возвращаемых налоговых льготах и процедурах получения авансовых платежей см. «Как получить кредиты».

штатов и городов обновили законы об оплачиваемых отпусках по болезни COVID-19

После истечения срока действия федерального Закона о борьбе с коронавирусом в семьях (FFCRA) и его полномочиях работодателей на предоставление оплачиваемых отпусков по болезни, законодатели штата и местные законодатели вмешались, чтобы восполнить пробел. Их усилия привели к созданию мешанины временных предписаний, обязывающих работодателей платить работникам, которые больны, нуждаются в изоляции или карантине или обращаются за тестированием или вакцинацией от COVID-19.Эта статья является второй из серии, в которой исследуются обязанности работодателей по оплачиваемым отпускам по болезни во время пандемии и в последующий период.

Их усилия привели к созданию мешанины временных предписаний, обязывающих работодателей платить работникам, которые больны, нуждаются в изоляции или карантине или обращаются за тестированием или вакцинацией от COVID-19.Эта статья является второй из серии, в которой исследуются обязанности работодателей по оплачиваемым отпускам по болезни во время пандемии и в последующий период.

Поскольку пандемия коронавируса продолжается, работодатели должны следить за обновлениями требований к оплачиваемым отпускам по болезни, связанным с COVID-19, на уровне штата и на местном уровне.

В этих законах могут быть разные требования работодателя или причины, по которым может быть взят отпуск, что затрудняет соблюдение требований для предприятий с работниками в нескольких местах.Некоторые юрисдикции добавили меры защиты от чрезвычайных ситуаций для больных или находящихся на карантине работников, в то время как другие выпустили инструкции о том, как существующие правила об оплачиваемых отпусках применяются в отношении коронавируса и COVID-19.

Кэтрин Вебер, поверенный Джексона Льюиса в Цинциннати, считает, что больше штатов и населенных пунктов будут продлевать законы об оплачиваемых отпусках по болезни, особенно с учетом того, что последний федеральный пакет экономической помощи — Закон о американском плане спасения — не требует продолжения COVID- 19 связанных с оплачиваемым отпуском.

Закон распространял налоговые льготы FFCRA только на работодателей, которые добровольно предлагают такой отпуск.Однако многие государственные и местные мандаты были расширены и продлены после истечения срока действия оплачиваемого отпуска FFCRA 31 декабря 2020 года.

«COVID-19 запечатлелся в том, как мы думаем о необходимости для работодателей предоставлять свободное время. от работы, когда сотрудник заболел или ему нужно взять отпуск, чтобы ухаживать за больным членом семьи », — отметил Вебер.

Ниже приведены примеры штатов и городов, которые приняли законы, восполняющие пробелы в федеральном законодательстве. Работодатели, работающие в этих штатах и городах, также должны знать, как законы о COVID-19 взаимодействуют с существующими законами об оплачиваемых отпусках.

Работодатели, работающие в этих штатах и городах, также должны знать, как законы о COVID-19 взаимодействуют с существующими законами об оплачиваемых отпусках.

В соответствии с законами штата Нью-Йорк и местными законами

В марте 2020 года в Нью-Йорке был принят закон, предусматривающий оплачиваемый отпуск и защиту рабочих мест для правомочных работников, которые должны быть помещены в карантин из-за коронавируса. Законодательство предусматривает переменные выплаты в зависимости от чистого годового дохода работодателя и количества сотрудников.

Работодатели должны принять к сведению, что в Нью-Йорке также предусмотрен оплачиваемый отпуск по болезни, не связанный с COVID-19, и предоставляется право сотрудникам получать оплачиваемый отпуск по семейным обстоятельствам. Также следите за соблюдением местных законов об отпусках, которые могут иметь другие требования, чем законы штата, и покрывать дополнительный отпуск, связанный с COVID-19.

«Особенно неприятны различные требования к получению, начислению и использованию, налагаемые законами штата и местными постановлениями, например, в Нью-Йорке и округе Вестчестер», — отметила Кристина Дженис, адвокат Barnes & Thornburg в Чикаго.

Кроме того, все сотрудники Эмпайр Стейт должен получить оплачиваемый отпуск продолжительностью до четырех часов на одну прививку вакцины COVID-19. Таким образом, сотрудники могут иметь право на оплачиваемый отпуск продолжительностью до восьми часов, если они прошли вакцинацию с двумя инъекциями, и работодатели не могут требовать от работников использования другого доступного оплачиваемого отпуска.

В округах Пенсильвании действуют свои собственные правила

Работодатели в Пенсильвании могут подпадать под действие местного законодательства, даже если в штате штата не предусмотрено оплачиваемого отпуска по болезни. В Филадельфии и Питтсбурге действуют местные постановления об отпуске по болезни, а в штате Пенсильвания — нет.

Помимо обычного оплачиваемого отпуска по болезни, Филадельфия первоначально предоставляла до 31 декабря 2020 года отпуск в связи с COVID-19 для сотрудников, которые работают в крупных организациях, не подпадающих под действие FFCRA. Однако с 29 марта

город расширил охват, чтобы потребовать от работодателей с 50 или более сотрудниками предоставлять до 80 часов оплачиваемого отпуска по болезни имеющим на это право сотрудникам, которым необходимо взять отпуск по определенным причинам, связанным с COVID-19. Новый закон останется в силе на время пандемии.

Однако с 29 марта

город расширил охват, чтобы потребовать от работодателей с 50 или более сотрудниками предоставлять до 80 часов оплачиваемого отпуска по болезни имеющим на это право сотрудникам, которым необходимо взять отпуск по определенным причинам, связанным с COVID-19. Новый закон останется в силе на время пандемии.

Соответствующие критериям сотрудники из Питтсбурга могут брать до 80 часов оплачиваемого отпуска по определенным причинам, связанным с COVID-19. Кроме того, Закон Питтсбурга о постоянном оплачиваемом отпуске по болезни предоставляет работникам до 40 часов оплачиваемого отпуска по болезни при различных обстоятельствах, которые могут возникнуть в контексте пандемии COVID-19, включая индивидуальное заболевание, необходимость ухода за больным членом семьи и рабочее место. закрытие из-за чрезвычайной ситуации в области общественного здравоохранения.

Таким образом, при определенных обстоятельствах законы Питтсбурга могут требовать от работодателей предоставления до трех недель оплачиваемого отпуска по болезни по причинам, связанным с COVID-19, в соответствии с отдельными схемами, установленными каждым постановлением, отметил Дж. Холт, поверенный Рида Смита в Питтсбурге.

Холт, поверенный Рида Смита в Питтсбурге.

Нью-Джерси опирается на существующие законы

В некоторых юрисдикциях законы, касающиеся COVID-19, предусматривают временное расширение существующих законов об оплачиваемых отпусках по болезни, чтобы обеспечить покрытие соответствующих причин, связанных с COVID-19, сказал Холт.

В Нью-Джерси работодатели обычно должны предоставлять работникам до 40 часов оплачиваемого отпуска по болезни в год. Министерство труда и развития штата Нью-Джерси пояснило, что такие начисления могут быть использованы для тестирования на COVID-19, болезни, карантина и вакцинации.

Кроме того, сотрудники не могут быть уволены за то, что они взяли отпуск для тестирования, карантина или изоляции, при условии, что у них есть медицинская справка, в которой рекомендуется взять отпуск, потому что у них может быть инфекционное заболевание и они могут заразить других на рабочем месте.Работники штата Нью-Джерси также могут иметь право на программы штата по страхованию временной нетрудоспособности и отпуска по семейным обстоятельствам.

Калифорния имеет несколько дополнительных законов

Калифорнийские служащие, вероятно, подпадают под действие дополнительного закона об оплачиваемых отпусках по болезни от COVID-19, который был недавно расширен и продлен до 30 сентября, и они также могут подпадать под действие местных чрезвычайных постановлений.

Ряд законов о COVID-19 предусматривает отпуск только в том случае, если сотрудник не может «работать или работать удаленно.«Таким образом, работодатели должны обеспечить, чтобы сотрудники, запрашивающие оплачиваемый отпуск по COVID-19, не могли работать удаленно, прежде чем утвердить запрашиваемый отпуск», — рекомендовала Кайла Кокс, адвокат Littler в Сакраменто, Калифорния.

Работодатели во всех регионах должны продолжать следить за

Полномочия и продления, касающиеся COVID-19. Федеральные, государственные и местные органы власти и органы здравоохранения продолжают обновлять свои рекомендации и мандаты, связанные с COVID-19, поскольку кризис с коронавирусом продолжается. Поэтому даже работодатели, которые пересмотрели свою политику ранее во время пандемии, должны подумать о ее повторном пересмотре, сказал Холт.

Поэтому даже работодатели, которые пересмотрели свою политику ранее во время пандемии, должны подумать о ее повторном пересмотре, сказал Холт.

«Могут применяться другие законы»

Работодатели должны определить, насколько болезнь, диагноз, самокарантин и текущие распоряжения общественного здравоохранения дают работникам право на получение пособий в соответствии с законами об оплачиваемых отпусках по болезни и семейных отпусках. — сказала Дженис.

«Не забывайте, что могут применяться и другие законы», — отметила Стефани Равитт, адвокат Clark Hill в Филадельфии.Даже если оплачиваемый отпуск исчерпан или недоступен, запросы, связанные с COVID-19, должны рассматриваться в соответствии с Законом о семейных и медицинских отпусках (FMLA) и Законом об американцах с ограниченными возможностями (ADA) и аналогичными законами штата, которые могут предоставлять неоплачиваемый отпуск.

Равитт сказал, что симптомы, напоминающие грипп, не могут считаться серьезным заболеванием, но проблемы с легкими могут соответствовать критериям, особенно для

Автобусы-дальнобойщики COVID-19 с тяжелыми симптомами, длящимися месяцами.

«Для любого запроса на отпуск работодатели должны провести оценку, чтобы убедиться, что все возможности рассматриваются», — сказала она.

Работодателям также может потребоваться пересмотреть свою собственную политику, добавила она. «Некоторые работодатели по-прежнему проявляют осторожность и предоставляют сотрудникам больше оплачиваемых отпусков с помощью временной политики COVID-19, чем обычно. Главное — быть последовательными».

[В 2021 году уже было внесено более 25 изменений в законы штата о труде. Просмотрите их здесь и узнайте о печатных и электронных услугах плакатов по трудовому праву.]

Калифорнийская программа COVID-19 Paid-Sick- Мандат на отпуск создает логистические трудности

Законодатели Калифорнии недавно продлили и расширили выплаты по оплачиваемым отпускам по болезни для сотрудников в штате, которым необходимо взять отпуск по определенным причинам, связанным с COVID-19, — и некоторые положения нового закона могут создать административные проблемы для работодатели.

Вот что работодатели должны знать о том, что распространяется на закон, как применить отпуск задним числом и как отпуск, взятый в соответствии с законодательством штата, может совпадать с отпуском, связанным с COVID-19, взятым в соответствии с федеральным законом и местными постановлениями.

Расширенный отпуск

SB 95 вступил в силу 29 марта и предлагает работникам, имеющим на это право, до 80 часов дополнительного оплачиваемого отпуска по болезни до 30 сентября. Работодатели должны учитывать, что закон имеет обратную силу с 1 января.

Предыдущий дополнительный оплачиваемый отпуск по болезни COVID-19 Закон об отпуске, AB 1867, истек в декабре 2020 года, а SB 95 расширил отпуск, чтобы охватить большее количество работодателей, больше сотрудников и большее количество ситуаций, отметил Дэрил Лэнди, поверенный Morgan Lewis в Коста-Меса, Калифорния.и Пало-Альто, Калифорния,

Новое законодательство применяется к предприятиям с более чем 25 сотрудниками и распространяется на сотрудников, которые «не могут работать или работать удаленно». SB 95 покрывает отпуск по следующим причинам:

SB 95 покрывает отпуск по следующим причинам:

- Сотрудник должен поместить в карантин или изолировать в соответствии с приказом или инструкциями определенных государственных или местных властей или Центров США по контролю и профилактике заболеваний (CDC).

- Медицинский работник посоветовал работнику пройти карантин.

- Сотрудник записан на прием для вакцинации от COVID-19.

- Сотрудник заболел после вакцинации от COVID-19 и не может работать или работать удаленно.

- У сотрудника есть симптомы COVID-19, и он хочет получить медицинский диагноз.

- Сотрудник ухаживает за членом семьи, на которого распространяется действие страховки, которого необходимо поместить в карантин или изолировать.

- Сотрудник ухаживает за ребенком, чья школа или детский сад закрыты или недоступны по иным причинам по причинам, связанным с COVID-19, на территории.

Когда сотрудник ищет отпуск по SB 95, компания не может требовать медицинскую документацию, если нет причин полагать, что сотрудник не правдив, сказал Джереми Миттман, поверенный Митчелла Силберберга в Лос-Анджелесе..id-o_1bmjgg65q1q0a7701r77q1i1m2ad.jpg)

Кроме того, работодатели, как правило, не могут требовать от работника использовать другой оплачиваемый или неоплачиваемый отпуск — например, накопленный отпуск или время по болезни — перед тем, как использовать отпуск по SB 95.

Ретроактивные платежи

SB 95 применяется задним числом до 1 января, чтобы заполнить пробел в покрытии между истечением срока действия AB 1867 и подписанием нового закона.

В случае отсутствия на работе в период с 1 января по 28 марта компаниям необходимо произвести обратную оплату только в том случае, если сотрудники запрашивают отпуск по SB 95, пояснил Миттман.

Сотрудники имеют право на отпуск задним числом, если они отсутствовали по закрытой причине и если они не получили сумму выплаты, предусмотренную законодательством штата. Компания должна произвести платеж до следующего полного платежного периода.

В качестве одного примера, что, если бы кто-то взял отпуск в январе 2021 года, чтобы получить медицинский диагноз симптомов COVID-19? По словам Чарльза Томпсона, юриста Ogletree Deakins из Сан-Франциско, в этой ситуации сотрудник мог попросить вернуть ему время отпуска и вместо этого попросить компанию оплатить отпуск в соответствии с SB 95.

Проверка соответствия SB 95 | |

| | Отчет о заработной плате: Баланс оплачиваемых отпусков по болезни SB 95 должен отражаться на сотрудниках квитанции о заработной плате — отдельно от остатка на оплачиваемом отпуске по болезни. Альтернативный вариант — предоставить баланс SB 95 в отдельном документе. |

| | Расчет количества отпуска: Существуют разные способы расчета количества часов, доступных в рамках SB 95, в зависимости от того, работает ли сотрудник полный или неполный рабочий день.Рассмотрение FAQ 13-15 от регулирующих органов Калифорнии, чтобы определить правильный расчет. |

| | Расчет ставки заработной платы: Формула расчета оплаты отпуска по болезни отличается для освобожденных и не освобожденных от налогов сотрудников. Отпуск для освобожденных сотрудников должен рассчитываться так же, как заработная плата рассчитывается для других форм оплачиваемого отпуска, например, во время отпуска. Просмотрите FAQ 16, чтобы определить правильный расчет для сотрудников, не освобожденных от налогов. Отпуск для освобожденных сотрудников должен рассчитываться так же, как заработная плата рассчитывается для других форм оплачиваемого отпуска, например, во время отпуска. Просмотрите FAQ 16, чтобы определить правильный расчет для сотрудников, не освобожденных от налогов. |

| | Отправка необходимых уведомлений: Охватываемые работодатели должны разместить на рабочем месте плакат с подробной информацией о SB 95. Уведомление может быть отправлено в электронном виде сотрудникам, которые работают удаленно. |

Взаимодействие с местными постановлениями

Многие населенные пункты в Калифорнии также имеют свои собственные законы об оплачиваемых отпусках по болезни, связанных с COVID-19, включая Лонг-Бич, город и округ Лос-Анджелес, Окленд, город и округ Сакраменто, Сан-Франциско, Сан-Хосе, округ Сан-Матео, Санта-Роза и округ Сонома.

Если отпуск по месту жительства взят по причине, также предусмотренной SB 95, и требуемые ставки оплаты одинаковы в соответствии с каждым законом, работодатель может засчитать часы, предоставленные в соответствии с местным постановлением, в соответствии с его требованиями SB 95, в соответствии с

Часто задаваемые вопросы Департамента производственных отношений Калифорнии.

Однако местное постановление может иметь другую ставку оплаты, чем SB 95. В таких обстоятельствах предприятие должно платить более высокую из двух ставок.

Если сотрудник берет отпуск по месту жительства по причине, не предусмотренной SB 95, оплата, требуемая местным постановлением, не может быть применена к обязательствам компании по SB 95, отметил Томпсон.