Как заполнить 3 ндфл в личном кабинете: инструкция со скриншотами

Заполнение 3-НДФЛ в Личном кабинете налогоплательщика (личный кабинет, ЛКН) в настоящий момент является самым быстрым и простым способом формирования указанной отчетности. Рассмотрим подробно, как заполнить 3 НДФЛ в личном кабинете. Инструкция сопровождается подробным пошаговым описанием и скриншотами.

Пошаговая инструкция по заполнению 3-НДФЛ через ЛКН при покупке квартиры

Шаг 1. Заходим в «Личный кабинет налогоплательщика» на сайте ФНС:

Шаг 2. Вводим логин и пароль:

Примечание: отдельно останавливаться на порядке подключения к ЛКН – не будем. Более подробно ознакомиться с ним можно здесь.

Шаг 3. Переходим в раздел «Налог на доходы ФЛ и страховые взносы» и выбираем пункт «Декларация по форме 3-НДФЛ»:

Шаг 4. Выбираем пункт «Заполнить/отправить декларацию онлайн»:

Примечание: для заполнения декларации в специальной программе выбираем второй пункт «Скачать программу для заполнения налоговой декларации».

Примечание: если декларация была заполнена в установленной на компьютер программе или на бланке, скачанном из Интернета, ее можно загрузить и направить уже в виде сформированного файла. Для этого необходимо выбрать «Направить сформированную декларацию».

Шаг 6. Выбираем год, за который будет заявляться вычет:

Шаг 7. В открывшемся окне вносим сведения о заявителе вычета и ИФНС, в которую направляется декларация.

Примечание: декларация на вычет сдается в инспекцию по месту постоянной регистрации (прописки по паспорту). Место жительства и место нахождения квартиры (если они отличаются от места прописки) в данном случае значения не имеют.

Если декларацию будет сдавать не заявитель вычета, а его представитель – это необходимо отразить во вкладке «Подписант»:

Шаг 8. На следующем этапе необходимо указать доходы, полученные в течение года (помесячно). Обратите внимание, что при заявлении вычета указываются доходы только по ставке 13% (за исключением дивидендов, облагаемых по аналогичной ставке):

Примечание: данные о доходах можно перенести из справки 2-НДФЛ, которая автоматически «падает» в ЛКН в середине-конце марта. Если вычет будет заявляться в начале года, справка 2-НДФЛ за прошлый год еще не успеет появиться в ЛКН и данные о доходах необходимо будет внести вручную.

Шаг 9. После внесения в 3-НДФЛ сведений о доходах необходимо выбрать вид вычета.

Примечание: в одной декларации одновременно можно заявить все виды вычетов: за обучение и лечение, стандартные за детей, а также при продаже имущества.

Шаг 10. На данном этапе необходимо внести в декларацию сведения о купленной квартире.

Примечание: если вычет заявлялся ранее, сведения об объекте недвижимости можно перенести из предыдущей декларации.

Затем необходимо указать:

- Вид приобретенного жилья: новостройка (инвестирование) или готовое жилье (договор купли-продажи).

- Наименование объекта, вид собственности и признак налогоплательщика.

- Код номера объекта: кадастровый, инвентарный или условный и непосредственно сам номер (в строке “Номер объекта”).

- Данные о документе, подтверждающем право на вычет: акте приема-передачи для новостройки и договоре купли-продажи для готового жилья).

- Год начала получения вычета.

- Размер процентов, уплаченных по ипотеке (если квартира, приобреталась в кредит).

Шаг 11. После внесения сведений заполнение декларации заканчивается. Ее можно скачать и экспортировать. В завершении нажимаем «Сформировать файл для отправки»

Примечание: в данном разделе можно также заполнить в режиме онлайн заявление на возврат НДФЛ.

Обратите внимание, что заполнить указанное заявление, а также декларацию 3-НДФЛ, можно только при наличии электронной подписи, получить ее можно также в ЛКН.

После того, как вы будете перенаправлены на страницу получения ключа проверки подписи, необходимо будет выбрать место хранения: на вашем компьютере (для этого необходимо установить соответствующее программное обеспечение) или в системе ФНС.

Примечание: если вы не желаете дополнительно устанавливать программное обеспечение и тратить на это время – выберете 2 пункт:

После выбора места хранения будет запущен процесс получения ключа подписи, как правило, он занимает не более 3-5 минут.

Шаг 12. На завершающем этапе необходимо будет добавить к декларации и заявлению на возврат документы, подтверждающие право на вычет:

После того, как декларация вместе с пакетом документов будет направлена в ИФНС, появится статус «Обрабатывается»:

После принятия декларации налоговым органом на проверку, в разделе «Налог на доходы ФЛ и страховые взносы» на странице «Декларация по форме 3-НДФЛ» изменится статус “Обработка” сменится на «Зарегистрирована в налоговом органе». Как правило смена статуса происходит в течение суток.

Данный статус означает, что в отношении представленной декларации начата камеральная проверка.

Обратите внимание, что после того, как ИФНС внесет декларацию в базу знаний во вкладке «Переплата/Задолженность» появится сумма переплаты в размере заявленного вычета. При этом фактически данной переплаты нет, она пока не подтверждена налоговым органом и отражена в ЛКН только исходя из данных, указанным вами в декларации. Если при проверке ИФНС откажет в вычете данная сумма переплаты «уйдет» из ЛКН.

pro-vychety.ru

Как заполнить декларацию 3-НДФЛ на Имущественный вычет

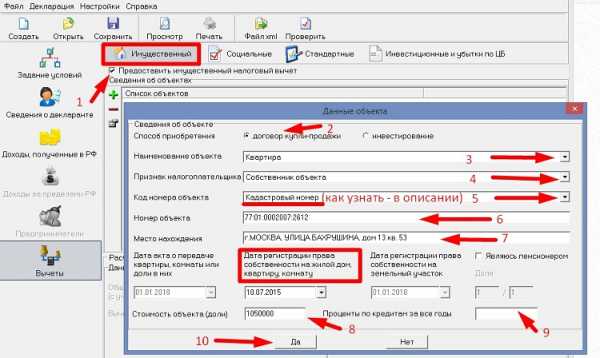

!!! Сперва обязательно снимите галку на вкладке стандартных вычетов «предоставить стандартные вычеты» (В том случае если вы хотите получить и стандартный и имущественный вычет заполняем обе вкладки)

1. Если вы приобрели жилье и хотите получить имущественный налоговый вычет — переходим на вкладку дом, ставим галку — предоставить имущественный налоговый вычет

Далее добавляем в список объектов, недвижимость за которую вы хотите получить имущественный налоговый вычет.

2. Выбираем способ приобретения вашего имущества

3. Затем нам нужно выбрать наименование объекта из выезжающего списка: это может быть квартира, дом, комната и т.д.

4. После этого выбираем признак налогоплательщика. Как правило, декларацию на имущественный вычет на квартиру заполняет собственник (как в нашем примере), но заявителем может быть и супруга собственника, родитель и т.д.

Далее вам нужно заполнить информацию о вашем недвижимом имуществе, согласно свидетельству о собственности. Если его нет под рукой вы можете узнать кадастровый номер для 3-НДФЛ, зная лишь адрес. Для этого необходимо перейти на сайт Росреестра и узнать кадастровый или условный номер всего в пару кликов.

Указываем дату регистрации права собственника на жилой дом, квартиру или комнату, эту дату вы также найдете в свидетельстве о собственности.

При необходимости также указываем даты всех документов, задействованных в вашем случае для получения имущественного вычета.

Ниже указываем стоимость объекта либо доли приобретенного вами имущества и проценты по кредитам, указанные в платежных документах при покупке недвижимости.

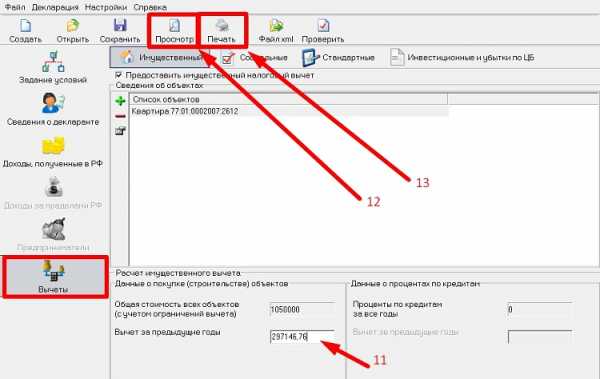

После заполнения всех граф выбираем кнопку просмотр декларации. Если все верно выводим файл на печать.

Если вы подаете декларацию не в первый раз вам необходимо заполнить поля вычет по предыдущим годам и сумма, переходящая с предыдущего года, для того чтобы узнать их вам поможет соответствующая статья.

Что касается окна вычет у налогового агента в отчетном году

Декларация 3-НДФЛ для получения имущественного вычета заполнена, как видите все просто.

Если вы не еще не заполняли предыдущие вкладки в программе:

1. Задание условий

2. Сведения о декларанте

3. Доходы полученные в РФ

4. Имущественный вычет

5. Стандартный вычет на детей

6. Социальный вычет

deklaracia3ndfl.ru

Инструкция по заполнению декларации 3-НДФЛ

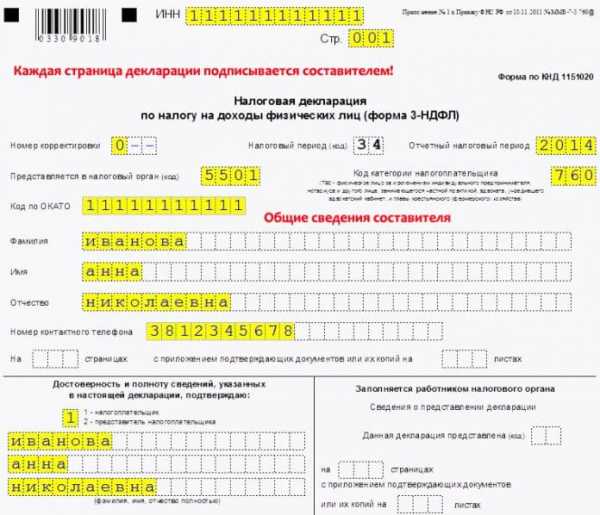

На следующих страницах отвечайте на простые вопросы (как будто заполняете анкету) и Вы получите автоматически заполненную декларацию 3-НДФЛ, готовую к подаче в налоговую инспекцию

В декларации сформируются все обязательные и дополнительные штрихкоды

(дополнительные штрихкоды рекомендованы ИФНС РФ, некоторые налоговые инспекции не принимают декларации при их отсутствии)

Вы можете посмотреть ПРИМЕР ДЕКЛАРАЦИИ, заполненной на нашем сайте

Вы заполните декларацию за 15 минут, наш специалист ее проверит!

Начните заполнение бесплатно и без регистрации и посмотрите сами, насколько это просто!

А когда заполните декларацию и захотите ее скачать, тогда и внесите оплату.

|

Декларация для подачи на бумаге |

Декларация для подачи через Интернет |

|

|

|

|

|

||

|

|

|

|

||

|

490 р |

Декларация для возврата налога при покупке (строительстве) квартиры, дома или земли |

1090 690 р |

|

350 р |

Любая иная декларация |

|

|

Заполнение и проверка сейчас, оплата – когда захотите скачать! |

||

Неверно ответили на какой-то вопрос? – не переживайте! Вы всегда можете заново ответить на любой вопрос и отправить декларацию на повторную проверку нашему специалисту, без доплаты!

Если Вы уже заполняли декларации на нашем сайте, тогда Выполните вход здесь

Мы гарантируем высокое качество наших услуг, иначе, вернем деньги в полном объеме!

Начиная заполнение, Вы подтверждаете, что с условиями Оферты ознакомлены и согласны.ndflservice.ru

Заполнение 3 ндфл инструкция

Инструкция по заполнению декларации 3-НДФЛ

Итак, речь идет об инструкции по заполнению декларации 3-НДФЛ, разработанной Татьяной Чукичёвой . На своем сайте Татьяна рассказывает о разработанной ею подробной иллюстрированной пошаговой инструкции по заполнению налоговой декларации по налогу на доходы физических лиц формы 3-НДФЛ. Татьяна уверена, что использование разработанной ею инструкции, позволит с легкостью заполнить декларацию 3-НДФЛ человеку, который раньше никогда не сталкивался с юриспруденцией или налогами.

Путешествуя по просторам интернет, мы обнаружили еще один интересный сервис, который, на наш взгляд, тоже может оказаться полезным налогоплательщику НДФЛ. Поскольку данная информация полностью отвечает тематике нашего сайта, мы даже выделили для нее эту отдельную страничку.

Заполнение налоговой декларации 3-НДФЛ: инструкция, порядок, образец

Пример заполнения налоговой декларации даёт налогоплательщикам представление о правильно заполненном отчёте и позволяет избежать ошибок в оформлении бланков. Подобные образцы можно отыскать в отделениях налоговой службы на информационных стендах либо на официальном сайте ФНС.

Необходимые для отчётности данные подаются предпринимателем на бумажных носителях в виде заполненной декларации 3-НДФЛ. Заполнение налоговой декларации — обязательное требование не только для тех, кто ведёт собственный бизнес, но и для обычных граждан, которые на протяжении 12 месяцев получали доход не по основному месту трудоустройства. Данная категория налогоплательщиков обязуется подавать декларацию для того, чтобы с их доходов были удержаны подоходные налоги. Для многих граждан России заполнение налоговой декларации 3-НДФЛ — необходимое условие для оформления налогового вычета. Невыполнение этого условия ведет к штрафным санкциям.

Пример заполнения формы 3-НДФЛ при покупке жилья

Номер инспекции — указывается код налогового органа по месту жительства в Российской Федерации (при отсутствии места жительства в Российской Федерации — код налогового органа постановки на учет по месту пребывания) налогоплательщика, в который представляется Декларация). Его необходимо выбрать из справочника, который откроется, если нажать кнопку:

Перед нами открывается окно, которое необходимо заполнить: ввести наименование налогового агента, ИНН, КПП, код ОКАТО. Данную информацию можно взять из справки о доходах и удержанных суммах налогов, выдаваемых налоговыми агентами по запросу налогоплательщика. Устанавливаем галочку в поле «Расчет стандартных вычетов вести по этому источнику» и нажимаем «Да».

Онлайн журнал для бухгалтера

Чтобы понять, как правильно заполнить 3-НДФЛ в программе, важно понимать общий принцип: сначала вбиваете отдельные сведения, а потом это приложение от ФНС соберет их вместе. Что-то пропустить практически невозможно. Ведь если какие-то обязательные данные отсутствуют, программа просто не сформирует вашу 3-НДФЛ за 2019 год.

Сразу отметим, что рассматриваемая программа заполнить 3-НДФЛ за 2019 год позволяет с учетом всех требований, установленных базовым приказом Налоговой службы России от 24 декабря 2014 года № ММВ-7-11/671 (далее – Приказ № ММВ-7-11/671) в самой новейшей редакции – от 25.10.2019. Напомним, что им закреплены:

Заполнение 3 ндфл инструкция

1.11. В нижней части каждой заполняемой страницы формы Декларации, за исключением страницы 001 Титульного листа, в поле «Достоверность и полноту сведений, указанных на данной странице, подтверждаю» проставляются подпись налогоплательщика или его представителя и дата подписания.

1.4. При заполнении формы Декларации значения показателей берутся из справок о доходах и удержанных суммах налогов, выдаваемых налоговыми агентами по запросу налогоплательщика, расчетных, платежных и иных документов, имеющихся в распоряжении налогоплательщика, а также из произведенных на основании указанных документов расчетов.

Инструкция по заполнения декларации на возврат НДФЛ за квартиру

Необходимо отметить, что если бланк 3-НДФЛ на имущественную налоговую скидку составлен от имени жены/мужа собственника квартиры, то код признака налогоплательщика уже не “01”, а “02”. Если возместить налог хотят родители несовершеннолетнего собственника – “03”, если физическое лицо владеет имуществом на равных правах с ребенком – “13”, а если квартира принадлежит одновременно налогоплательщику, его ребенку и супругу/супруге – “23”.

Лист Д1 посвящен данным расчетного характера, касающимся имущественных вычетов, которые предоставляются в случае покупки недвижимости, в том числе квартиры. В противном случае, если налогоплательщик продал имущественный объект, он вместо листа Д1 обязан заполнить лист Д2.

Декларация 3-НДФЛ: инструкция по заполнению в 2019 году

- Индивидуальные предприниматели, которые уплачивают налоги в общем порядке;

- Лица, которые осуществляют частную практику. Например, адвокаты или нотариусы;

- Физические лица, которые не являются предпринимателями, но получили какой-то доход;

- Физические лица, имеющие право на получение налоговых вычетов.

При внесении сведений в Титульный лист, налогоплательщик заполняет все поля за исключением предназначенных для сотрудников налоговых органов. Данный лист содержит информацию об органе, принимающем декларацию, и конечно, о физическом лице или индивидуальном предпринимателе, подающем ее. Итак, сведения, вносимые в Титульный лист декларации:

Как заполнить декларацию 3-НДФЛ в 2019 году по подоходному налогу: пошаговая инструкция и образец заполнения

Важно! ИП на НДФЛ может в составе расходов учесть все расходы при условии соответствия их нормам НК РФ, либо применить профессиональный вычет, составляющий 20% от доходов. Второй вариант выгодно использовать, когда фактические расходы небольшие или когда вы не можете документально подтвердить расходы – без документов налоговая при проверке исключит их из расчета налога.

На этом с данным листом все. Четвертая группа показателей заполняется в случае, если 3-НДФЛ сдает глава КФХ, а пятая – для тех, кто корректировал базу и налог в соответствии с положениями п.6 ст. 105.3 в случае применения цен, не соответствующих рыночным, в сделках с взаимозависимыми лицами.

Как заполнить декларацию 3-НДФЛ? Пошаговая инструкция

- Стандартные вычеты. Здесь все просто – необходимо ввести соответствующие данные из ваше справки 2-НДФЛ. Если же в ней не содержится информации о данных вычетах, то достаточно убрать галочку напротив пункта «Предоставить стандартные вычеты».

- Социальные вычеты. В этом пункте необходимо указать только документально подтвержденные данные за отчетный год.

- Имущественные вычеты. Сумма вычета рассчитываемся следующим путем: из стоимости объекта необходимо вычесть сумму, которая перешла с предшествующего года.

Планируете получить имущественный налоговый вычет? Тогда обратите особое на заполнение основного документа – декларации 3-НДФЛ. Именно от того правильной декларации зависит получение положенного вам вычета. Подать декларацию необходимо до 30 апреля года, следующего за тем в котором были получены доходы. Подать декларацию можно лично в ИФНС, либо отправив все необходимые документы по почте заказным письмом с уведомлением.

Образец заполнения 3-НДФЛ в 2019 на налоговый вычет с пошаговой инструкцией

«Налоговая декларация по налогу на доходы физических лиц (форма 3-НДФЛ)» предназначена для декларирования доходов, полученных в отчётном налоговом периоде. Форма Декларации 3-НДФЛ утверждена Приказом ФНС России от 10.10.2019 г. № ММВ-7-11/552@ «О внесении изменений в приложения к приказу Федеральной налоговой службы от 24.12.2014 г. № ММВ-7-11/671@».

При желании гражданина Российской Федерации, являющегося налоговым резидентом, претендовать на получение налогового вычета необходимо подготовить ряд документов, среди которых в обязательном порядке должна присутствовать Декларация 3-НДФЛ. Об особенностях заполнения данного документа пойдет речь в статье.

zakonandpravo.ru

Заполнение декларации 3-НДФЛ: особенности и инструкция

Заполнение декларации 3-НДФЛ является очень сложным процессом. Но мы постарались разобраться во всех особенностях оформления бланков, чтобы упростить эту задачу.

Для заполнения декларации в 2017 году вам понадобится:

- Налоговая декларация 3-НДФЛ: образец заполнения. Скачивается по этой ссылке.

- Пустой бланк декларации. Находится тут.

- Программа для заполнения декларации. Ее можно скачать, кликнув сюда.

Для чего нужна 3-НДФЛ

3-НДФЛ— это извещение государства о том, какие доходы получил человек и какие налоги он с них заплатил. Как правило, мало людей сталкивается с проблемой заполнения этого документа и его подачей в налоговую. Связано это с тем, что в основном налоги государству уплачивает работодатель.

Но все же бывают случаи, когда человек должен самостоятельно оформить декларацию. 3-НДФЛ предоставляется в налоговую человеком, который получил доходы от:

- Заключенной сделки — продажа недвижимости или транспортного средства, сдача недвижимости в аренду и другое.

- Выдачи гонорара.

- Частной практики, если человек ведет предпринимательскую деятельность (адвокат, врач).

- Другие виды доходов.

Декларация 3-НДФЛ – это отчетность о налогах, которые уплачиваются с официального источника дохода. Также она считается главным документом при получении налогового вычета, то есть возвращения налога на доходы, право на которые есть у всех людей, уплачивающих налог.

В обычных ситуациях получить вычет можно. Ведь человек имеет право на вычет – имущественный, социальный (общий или общественный), стандартный или профессиональный.

Особенности декларации 3-НДФЛ

Предъявление оформленной декларации совместно с документами, которые подтверждают право на осуществление вычета, в налоговую по месту проживания должно происходить ежегодно. Если гражданин хочет получить имущественный вычет, то подавать декларацию ежегодно не обязательно. А вот при использовании социального вычета подавать налоговую документацию все равно придется через каждые 12 месяцев.

Выдача вычета происходит после осуществления проверки информации ФНС на счет в банке. Он указывается при оформлении бумаг.

Перечень документов, подтверждающих информацию, зависит от вида вычета, на который претендует человек.

К примеру, вычет стандартного вида предоставляется родителям ребенка, не достигшего 18 лет (до 24 лет, если ребенок является студентом очной формы обучения, аспирантом, интерном или курсантом военного учебного заведения), а помимо этого таким льготниками, как:

- Инвалиды ВОВ или военнослужащие инвалиды.

- Личности, принимающие участие в устранении последствий Чернобыльской трагедии, а также получившие радиоактивное облучение.

- Личности, принимающие участие в испытаниях оружия ядерного характера.

- Личности, которые подхватили болезнь или стали инвалидами после аварии на производстве «Маяк».

- Герои СССР и России, члены ордена Славы.

- Инвалиды детства, а также инвалиды 1 и 2 групп.

- Доноры костного мозга.

- Родители и жены (мужья) военных, которые погибли при исполнении долга.

- Освобождённые от военной службы, которая проводились по согласию РФ.

Имеют право на общественные вычеты люди, которые на протяжении лет оплачивали свое обучение, получение образования детьми либо близкими родственниками, но лишь по очной форме, а также лечились или оплачивали медицинские услуги своим родным.

Помимо этого, существуют общественный (социальный) вычет на благотворительность. К примеру, вы жертвовали деньги общественным или спортивным заведениям, помогали инвалидам и т.д.

Имущественный вычет

Имущественный вычет — это возврат налога при приобретении жилья. Оформить его можно в том случае, если человек приобрел квартиру или дом (в кредит или взял ипотеку), а также если он продал свое транспортное средство, гараж, лодку, или другое помещение, пригодное или не пригодное для жилья.

Нужный пакет документов

Нужный пакет документов — это подтверждение права на вычет, декларация, которая доказывает, что налог на денежные средства, который составляет 13 %, был оплачен, а также (иногда) товарные или кассовые документы, чеки, которые тоже могут доказать расходы человека.

При имущественном вычете помимо декларации 3-НДФЛ могут потребоваться такие бумаги, как:

- Паспорт.

- ИНН.

- Справка о доходах от работодателя (2-НДФЛ).

- Счет в банке.

- Акут купли или продажи, кредитный акт в случае, если жилье было приобретено в ипотеку.

- Право собственности на жилье.

- Договор о приеме или передаче жилья.

- Справка из банка об уплате процентов по оформленному кредиту, чеки.

- Заявление на вычет.

- Имеющиеся дополнительные документы к договорам (при их наличии).

- Перечень всех документов.

Заполнять декларацию нужно:

- Разборчиво.

- Заполняемый бланк должен иметь штрих-код.

- Указание налога производится целыми числами.

- Допустимая валюта — рубли.

Заполняются лишь нужные разделы. Чтобы не искать их, можно использовать программу для заполнения декларации 3-НДФЛ, которая расположена в начале статьи. Там будут выбраны все необходимые для заполнения листы.

Более подробно о заполнении декларации по форме 3-НДФЛ можно узнать из видео:

Правила заполнения

Осуществлять заполнение декларации лучше всего в специальной программе от ФНС. Порядок заполнения следующий:

- Отмечается тип декларации — 3-НДФЛ.

- В графе «Задание условий» стоит выбрать номер инспекции, тип заявителя (физ. лицо или ИП).

- Обязательно нужно отметить пункт «Учитывать доходы, подтверждающиеся справками» и «Достоверность подтверждается лично».

- В графе 3 «Сведения о декларанте» указать все данные из паспорта и внести номер ИНН.

- Графа «Доходы, полученные в РФ»: следует описать все источники, которые приносят прибыль. Ставка по налогу -13%.

- Заполнения в следующей вкладке осуществляются в зависимости от вычета, на который претендует человек.

Таким образом, заполнение декларации 3-НДФЛ — не такое уж тяжелое занятие. Главное, чтобы все условия были соблюдены.

grazhdaninu.com