Как в 6-НДФЛ указать зарплату за декабрь 2020 года

Как заполнить 6-НДФЛ и 2-НДФЛ, если налог за декабрь перечислен в январе:

- Указать фактическую дату выплаты зарплаты.

- Определить день удержания взноса на доходы физических лиц.

- Отметить срок перечисления сбора в бюджет.

Когда платить зарплату перед Новым годом

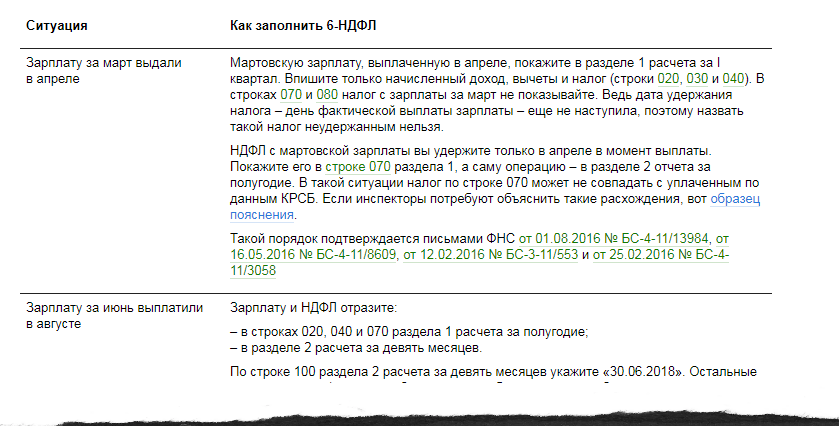

В нормативах ФНС указано, должен ли декабрь попадать в 6-НДФЛ за 1 квартал, — да, обязательно включайте декабрьские начисления в отчет.

Обратите внимание, что ФНС России приказом №ЕД-7-11/753@ от 15.10.2020 утвердила новую форму 6-НДФЛ, которая действует с отчетности за 1-й квартал 2021 года. Правила ее заполнения изменились.Многие работодатели перед новогодними праздниками думают над вопросом, когда выплатить работникам зарплату за вторую половину декабря:

- в январе;

- в декабре.

Чаще всего руководство склоняется ко второму варианту. Во-первых, чтобы не оставить работников без денег перед праздниками, во-вторых, чтобы не нарушить требования трудового законодательства о сроках оплаты труда (два раза в месяц с интервалом не более 15 дней).

Зарплату выплатили в декабре

Если организация полностью рассчиталась со своими сотрудниками за декабрь в последний рабочий день (в 2020 году это 30 декабря во многих регионах, но 31.12 на федеральном уровне), НДФЛ удержать и перечислить в бюджет она не имеет права. Зарплата становится доходом налогоплательщика только в последний день отработанного месяца (ст. 223 НК РФ). Налогоплательщику необходимо показывать в 6-НДФЛ декабрьский НДФЛ, удержанный в январе: 31.12 — последний рабочий день, и удержать НДФЛ разрешается в этот день, а вот перечислить его по статье 230 НК РФ уже на следующий рабочий день — 11.

Если 31 декабря является выходным днем, срок переносится не как с оплатой труда — на последний рабочий день перед этим, — а на первый будний день следующего месяца. Раньше последней даты удерживать НДФЛ категорически нельзя (письмо ФНС №БС-3-11/2169 от 16.05.2016).

Правила заполнения 6-НДФЛ

В письме ФНС №БС-4-11/3058@ от 25.02.2016 налоговики разъяснили, входит ли декабрьская заработная плата в 1 раздел 6-НДФЛ и как заполнить раздел 2 отчетной формы. Но в связи с изменением формы отчетности за 1-й квартал 2021 года эти разъяснения потеряли актуальность. В обновленной 6-НДФЛ данные о налоге к уплате отражаются по-новому:

- в разделе 1, а не в разделе 2;

- в сокращенном виде, без указаний суммы дохода и даты фактического получения дохода и удержания налога.

Раздел 2 расчета по-прежнему заполняется нарастающим итогом за первый квартал наступившего года в соответствии со статьей 230 Налогового кодекса РФ. Аналогично заполняются данные за полугодие, 9 месяцев и год.

В форме 6-НДФЛ за 4-й квартал по общему правилу в строке 070 «Сумма удержанного налога» раздела 1 указывайте общую сумму НДФЛ, удержанного налоговым агентом, нарастающим итогом с начала налогового периода. Строка 080 «Сумма налога, не удержанная налоговым агентом» раздела 1 предназначена для отображения суммы налога, по той или иной причине не удержанной налоговым агентом. Ее тоже надо указывать нарастающим итогом с начала налогового периода. В эту строчку следует вписать сумму налога, если с работниками рассчитались в последнем месяце года.

В форме 6-НДФЛ необходимо отразить только те операции, которые были совершены налоговым агентом в отчетном периоде. Но если операция была начата в прошлом налоговом периоде, а завершена в отчетном, то ее тоже необходимо включить в расчет за 1-й квартал. Зарплата за декабрь, выплаченная в январе, включается обязательно: такие операции в соответствии с нормами Налогового кодекса РФ подлежат отражению в отчетном периоде на дату их завершения.

Таким образом, в расчете 6-НДФЛ за 1-й квартал 2021 года отразите все операции, произведенные с января по март 2021 года, и операции за декабрь 2020-го при условии их завершения в январе.

ФНС разъяснила, как заполнить каждую строку раздела:

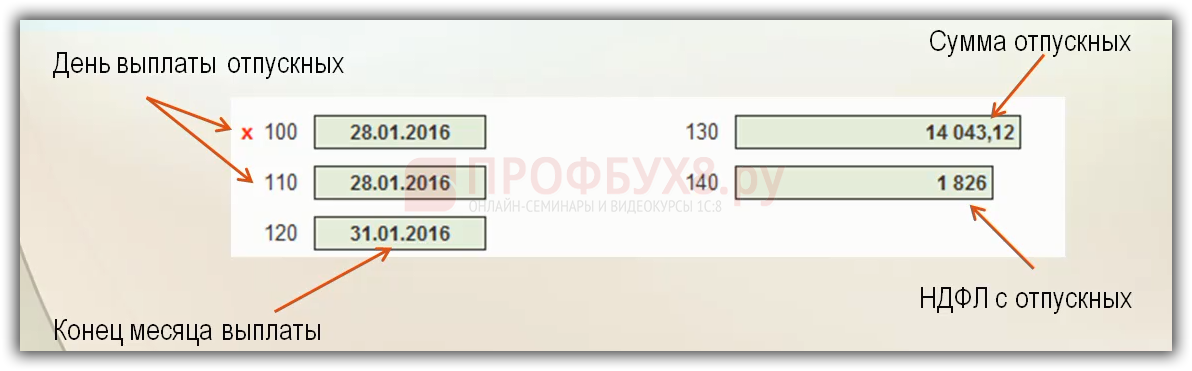

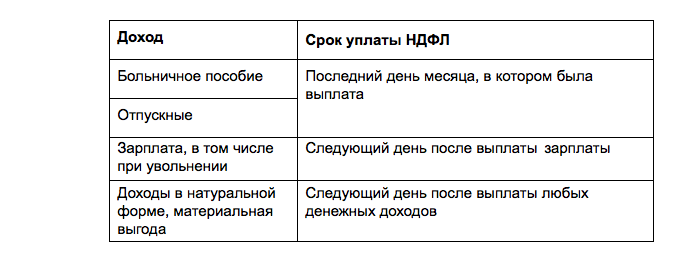

В силу статьи 223 НК РФ датой фактического получения дохода в виде оплаты труда является последний календарный день месяца, за который налогоплательщику была начислена заработная плата в соответствии с его трудовым договором. Обязанность налогового агента по удержанию начисленной суммы НДФЛ возникает в момент фактической выплаты дохода налогоплательщику. Это определено пунктом 4 статьи 226 НК РФ. Удержанный налог работодатели перечисляют в бюджет не позднее дня, следующего за днем фактической выплаты заработной платы. Но при выплате в пользу работника любых пособий по временной нетрудоспособности (пособие по больничному листу или по уходу за больным ребенком) и отпускных подоходный налог необходимо уплатить не позднее последнего числа месяца, в котором были произведены эти выплаты.

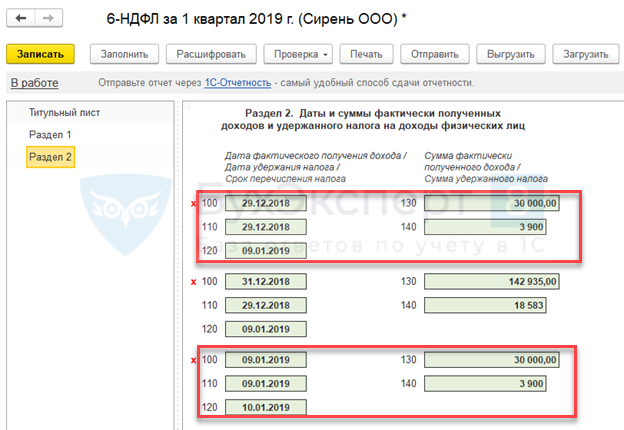

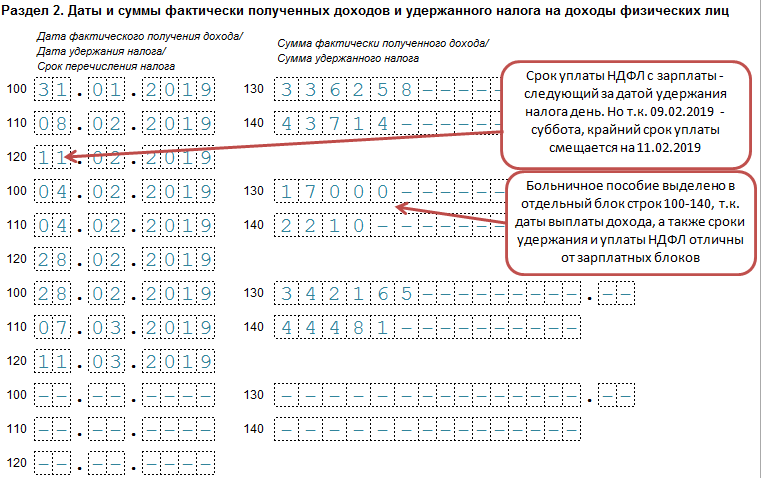

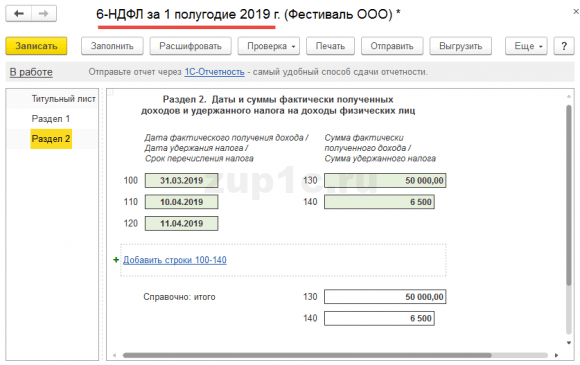

Инструкция, как заполнить 6-НДФЛ, если заработную плату выдали 31 декабря 2020 года (актуальна для отчетного периода за 2020 год):

- в строке 100 «Дата фактического получения дохода» вносится 31.12.2020;

- в строке 110 «Дата удержания налога» вносится 11.01.2021;

- в строке 120 «Срок перечисления налога» вносится 11.01.2021;

- в строках 130 «Сумма фактически полученного дохода» и 140 «Сумма удержанного налога» указываются соответствующие суммы дохода и НДФЛ.

Для образца принята ситуация, когда работодатель выплатил декабрьскую зарплату 31.12.2020, до новогодних каникул. Если это было сделано позже, например, датой выплаты в организации является 12 число, то и налог удерживайте в день выплаты, а перечисляйте на следующий день. Соответственно, в форме будут указаны соответствующие этому даты.

Правовые документы

Как отразить декабрьскую зарплату в 6-НДФЛ

Нужно ли включать в 6-НДФЛ зарплату за декабрь, выплаченную в январе, — да, налоговые органы и Минфин дают положительный ответ на этот вопрос.

Когда выплатить зарплату за декабрь

Дату выплаты сотрудникам заработной платы работодатель определяет в зависимости от условий трудового договора и в соответствии с нормами ТК. По трудовому законодательству организация должна соблюдать следующие принципы при оплате труда:

- выплата ЗП осуществляется не реже двух раз в месяц;

- если дата выдачи зарплаты приходится на выходной день, то срок переносится на последний рабочий день;

- оплата перечисляется не позднее 15 дней после завершения того периода, за который она исчислена.

Когда срок выдачи ЗП приходится на праздничные дни, например на 5 января, работодатель обязан перечислить оплату накануне. Если же время расчетов с персоналом приходится на первые рабочие дни нового года, выдачу допустимо осуществить после новогодних выходных.

По итогам отчетного периода работодатель отчитывается в ФНС о суммах, удержанных с заработной платы сотрудников.

Согласно пункту 2 статьи 223 НК РФ датой признания декабрьского дохода является последний день года. Эта сумма и начисленный налог на доходы физических лиц отражаются в отчете за 2020 г. (строки 020 и 040), но в зависимости от даты выплаты правила заполнения разделов 1 и 2 отчета различны.

Как правильно заполнить отчет, если зарплату перечислили в декабре 2020 г.

Работодатели нередко выдают оплату труда за декабрь перед новогодними выходными. В этом случае есть два варианта:

- заработная плата перечислена 31 числа;

- оплата труда осуществляется до 30.12.2020.

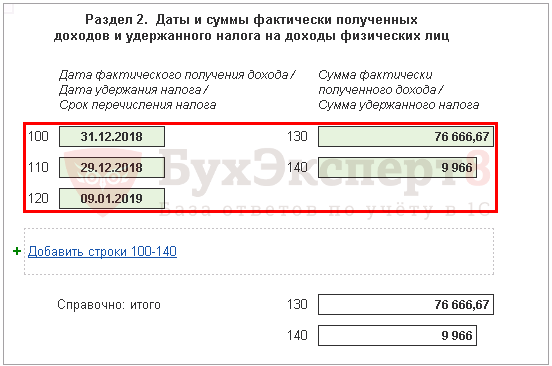

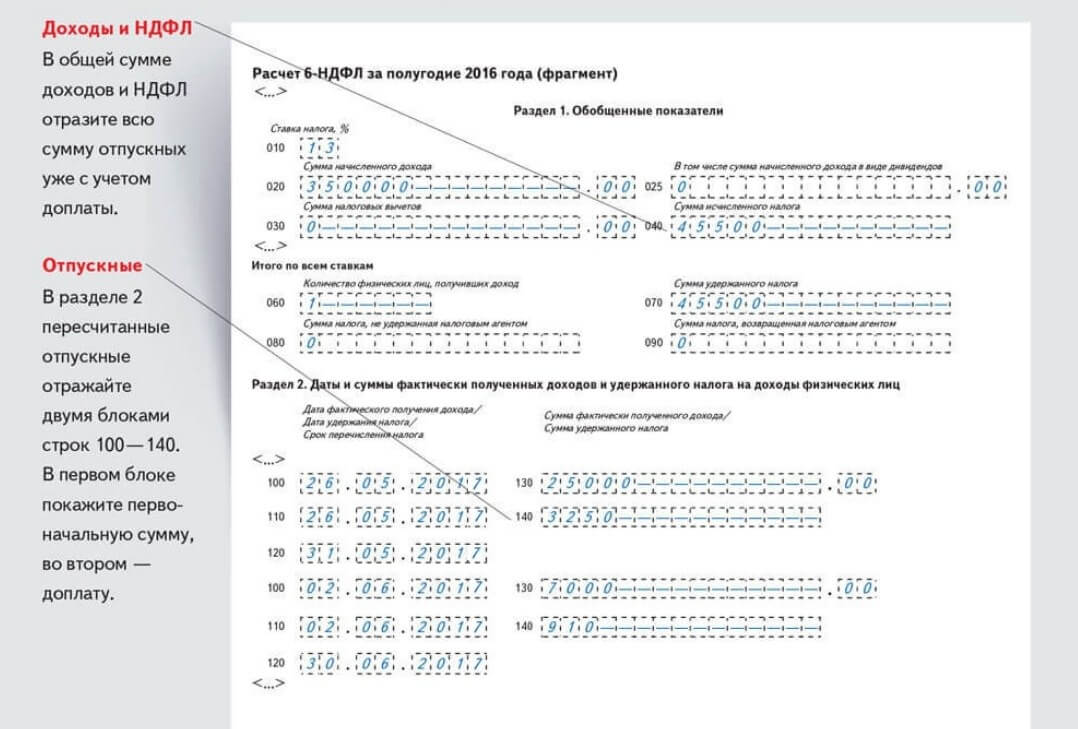

Рассмотрим, как выглядит форма 6-НДФЛ, если зарплата в декабре перечислена до 31-го числа. Формально такая операция является авансом, и налог с нее перечислять некорректно. На практике санкции за досрочное перечисление налоговых сумм не предусмотрены. Как будет выглядеть отчет при ранней оплате труда, разберем на примере. Руководство приняло решение выплатить зарплату 30-го числа. В тот же день исчислен и уплачен налог на доходы. В этом случае заполняются оба раздела формы:

На практике санкции за досрочное перечисление налоговых сумм не предусмотрены. Как будет выглядеть отчет при ранней оплате труда, разберем на примере. Руководство приняло решение выплатить зарплату 30-го числа. В тот же день исчислен и уплачен налог на доходы. В этом случае заполняются оба раздела формы:

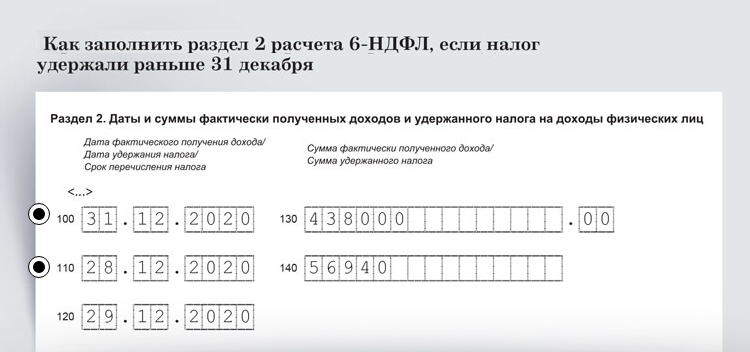

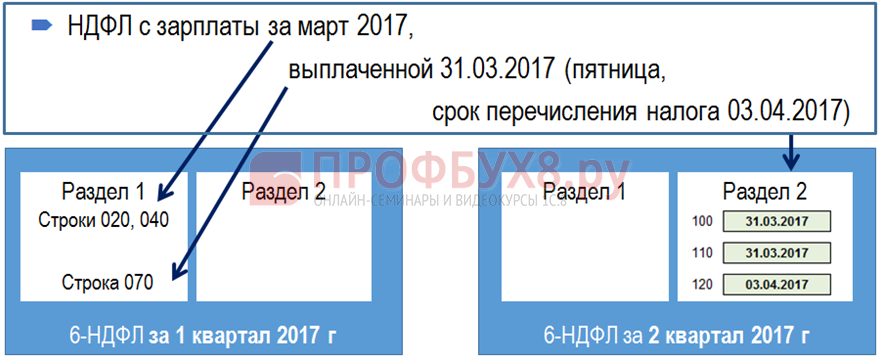

Теперь о том, как заполнить 6-НДФЛ, если заработную плату выдали 31 декабря 2020 года сотрудникам на карты. При такой выплате срок уплаты удержаний переносится на первый рабочий день после выходных, то есть на 11.01.2021. Таким образом, выплату зарплаты и налога в разделе 2 по строкам 100–140 отчета за 2020 год показывать не следует, эти данные отразятся в расчете за 1 квартал 2021 г. А строки 020 и 070 раздела 1 необходимо заполнить.

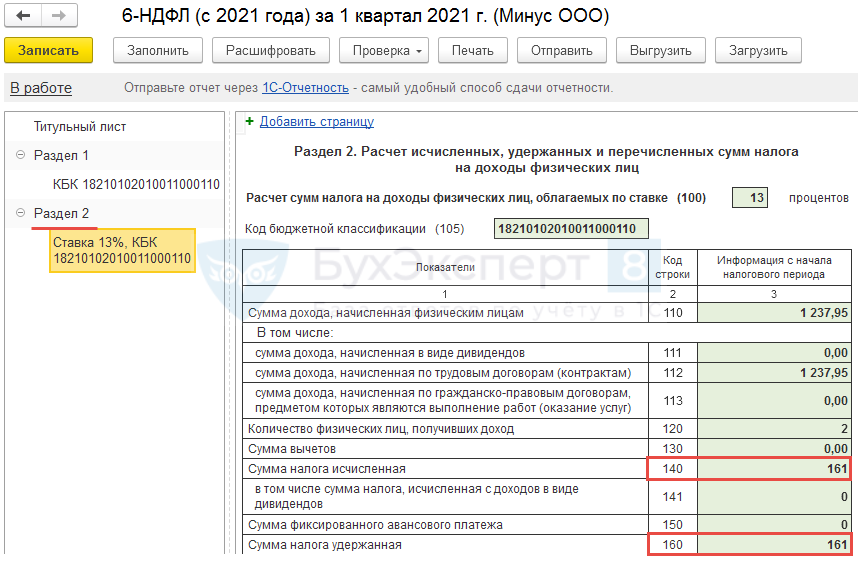

Форма за 1 квартал 2021 г. выглядит следующим образом:

Как заполняют отчет, если зарплату перечислили в январе 2021 г.

Перейдем к третьему варианту оплаты труда за декабрь — в январе. Согласно пунктам 4, 6 статьи 226 НК РФ исчисленный налог на доходы физических лиц удерживается в день фактической выплаты денежных средств и перечисляется в бюджет не позднее следующего рабочего дня.

Согласно пунктам 4, 6 статьи 226 НК РФ исчисленный налог на доходы физических лиц удерживается в день фактической выплаты денежных средств и перечисляется в бюджет не позднее следующего рабочего дня.

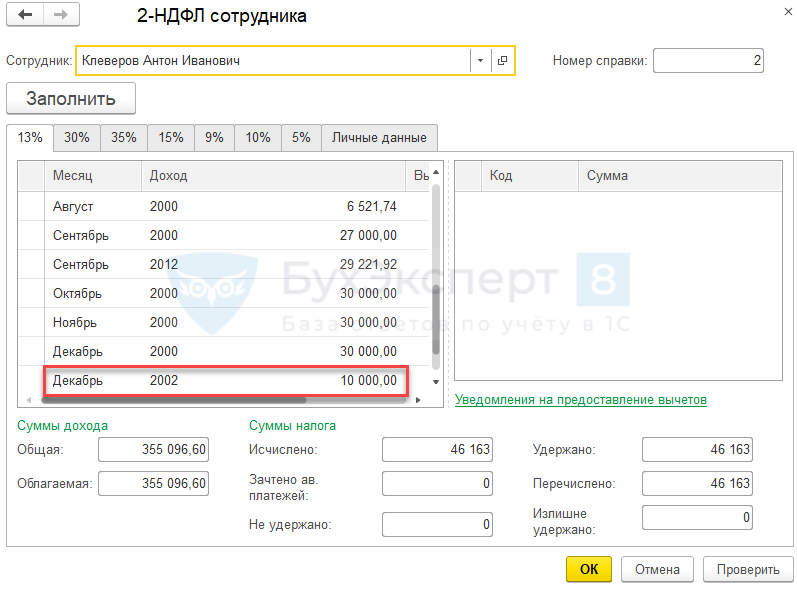

Разберемся, как заполнить 6-НДФЛ и 2-НДФЛ, если налог за декабрь перечислен в январе 2021 в бюджет. Со справкой о доходах ситуация однозначная: зарплата и исчисленный с нее налог отражаются в отчете 2-НДФЛ за 2020 г. Эта позиция высказана в письмах ФНС РФ.

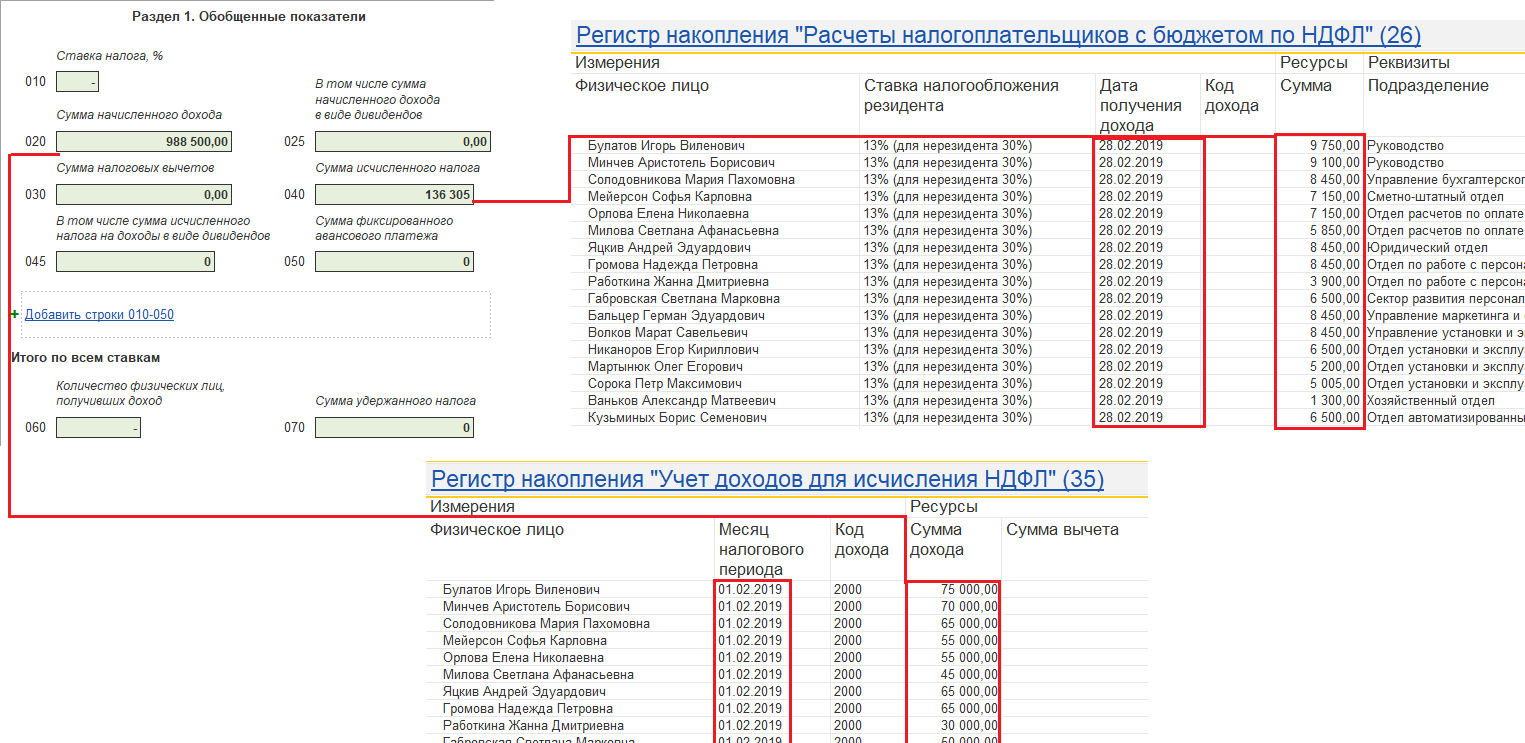

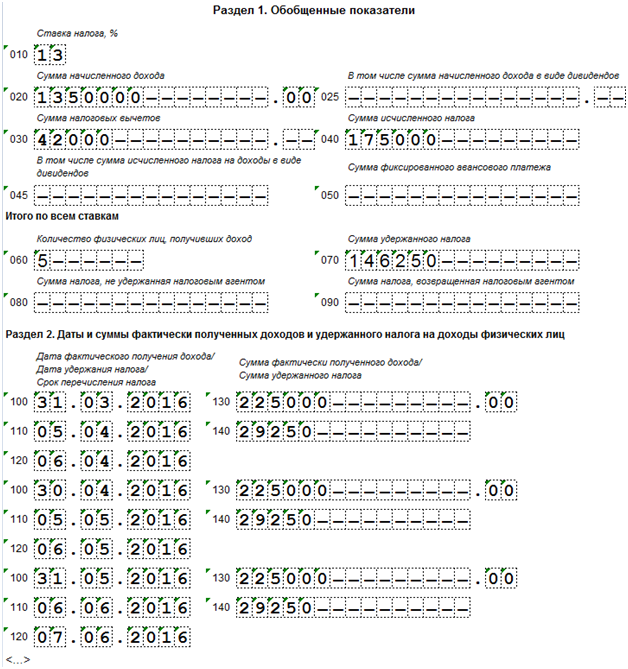

Оплата труда в январе отразится в отчете и за 2020 год, и за 1 квартал 2021, но в разных строках. С учетом правил заполнения формы декабрьский НДФЛ, удержанный в январе, показывать в 6-НДФЛ за 2020 г. необходимо только в строке 040, а в отчете за 2021 г. он показывается в строке 070 и в строке 140 раздела 2. Вот пример заполненной формы за 2020 г.:

Из приведенных примеров следует вывод о том, входит ли декабрьская заработная плата в 1 раздел 6-НДФЛ за 2020 год, — да, независимо от дня выплаты дохода.

Рассмотрим, как отразится выплата декабрьского дохода после праздников на заполнении отчета за первый квартал 2021 г. Возьмем цифры из предыдущего примера. Предположим, что зарплата выдана сотрудникам 15.01.2021. В этом случае крайний срок перечисления налога в бюджет — 18.01.2021.

Из образца видно, что ответ на частый вопрос, должен ли декабрь попадать в 6-НДФЛ за 1 квартал в строке 120, утвердительный. Аргументом является то, что согласно НК РФ срок уплаты налога на доходы физических лиц приходится на первый рабочий день после выходных.

Согласно приказу ФНС №ЕД-7-11/753@ от 15.10.2020 отчет 6-НДФЛ за 1 квартал 2021 г. нужно составлять по новой форме, утвержденной в нормативном акте.

Еще один вопрос связан с ситуацией, когда доход декабря в натуральной форме удержан в январе следующего года. Эти суммы отражаются в строке 020 раздела 1 отчета за 2020 г. Начисленный НДФЛ по ним в строке — 040. Если заработная плата выдана уже в 2021 г. , то налог в 2020 г. не подлежит удержанию и отражается в строке 080 формы.

, то налог в 2020 г. не подлежит удержанию и отражается в строке 080 формы.

Включается ли в 6-НДФЛ зарплата за декабрь, выплаченная в январе 2021 года

Нужно ли включать в 6-НДФЛ зарплату за декабрь, выплаченную в январе, — да, это полученный работником доход. Но удержанный с нее налог в отчете за 4-й квартал указывать не нужно, его отражают в отчетности за 1-й квартал наступившего года.

Содержание статьи

Декабрьская зарплата особая

Работодатели ежеквартально отчитываются в ИФНС по налогу на доходы физических лиц, удержанному с работников в текущем периоде. В расчете они указывают НДФЛ нарастающим итогом за январь — декабрь отчетного года. Обычно это не вызывает трудностей, но только не в последнем месяце.

Трудовой кодекс РФ обязывает работодателей выплачивать работникам заработанное не реже, чем один раз в две недели. Интервал между первой часть (авансом) и второй частью зарплаты не может быть больше 14 дней, за его нарушение предусмотрены крупные штрафы для организации и должностных лиц. Работодатели устанавливают в трудовом и коллективном договорах даты зарплаты в соответствии с этими требованиями и обычно легко их придерживаются. Но с зарплатой за вторую половину последнего месяца в году возникают сложности — если дата ее выплаты выпадает на период новогодних каникул (в 2021 году с 01.01 по 10.01), то по нормам ТК деньги работникам следует перечислить в последний рабочий день перед установленной датой (в 2020 году 30.12 или 31.12). Входит ли декабрьская заработная плата в 1 раздел 6-НДФЛ — да, с определенными нюансами.

Работодатели устанавливают в трудовом и коллективном договорах даты зарплаты в соответствии с этими требованиями и обычно легко их придерживаются. Но с зарплатой за вторую половину последнего месяца в году возникают сложности — если дата ее выплаты выпадает на период новогодних каникул (в 2021 году с 01.01 по 10.01), то по нормам ТК деньги работникам следует перечислить в последний рабочий день перед установленной датой (в 2020 году 30.12 или 31.12). Входит ли декабрьская заработная плата в 1 раздел 6-НДФЛ — да, с определенными нюансами.

В случае перечисления зарплаты за декабрь заранее работодатель перечисляет удержанный с нее НДФЛ в бюджет уже в январе. По нормам статьи 223 НК РФ заработная плата становится доходом налогоплательщика только в последний день отработанного месяца. Но возникает вопрос: как заполнить 6-НДФЛ, если заработную плату выдали 31 декабря 2020 года, удержав с нее налог. Ответ сложно найти в законах и НПА, но на эту тему есть разъяснения ФНС России. Изучим их внимательно.

Как отразить выплаты в 6-НДФЛ, если зарплату выдали в конце 2020 года

Рассмотрим ситуацию, когда в организации датой выплаты зарплаты за вторую половину месяца установлено 7 число. В январе это праздничный нерабочий день, поэтому по нормам ТК РФ заработную плату следует выплатить заранее, 31 декабря. Работники получили положенные деньги, а удержанный с них налог организация перечислила в бюджет 11 января, как того требует статья 226 НК РФ — на следующий рабочий день после перечисления заработной платы. Как заполнить 6-НДФЛ, если налог за декабрь перечислен в январе 2021 (за 4-й квартал 2021):

- в разделе 1 в строке 070 указываем удержание;

- в разделе 2 сумма удержанного налога не указывается.

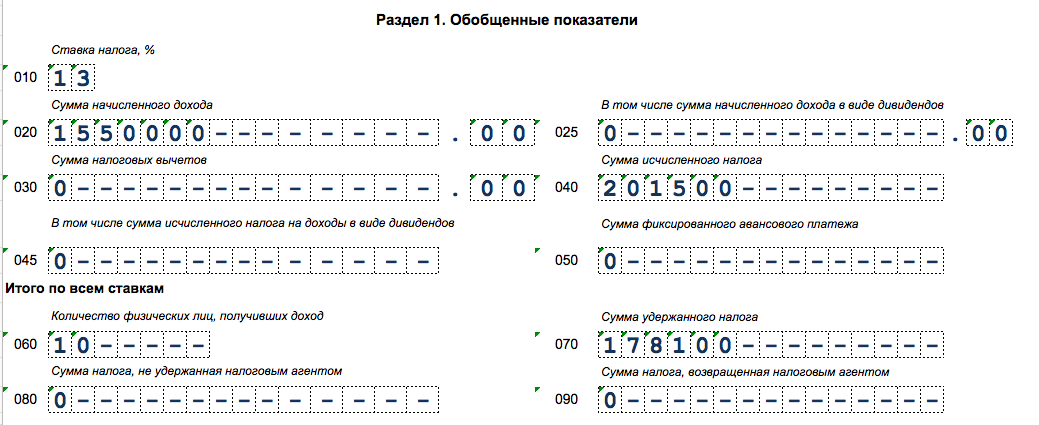

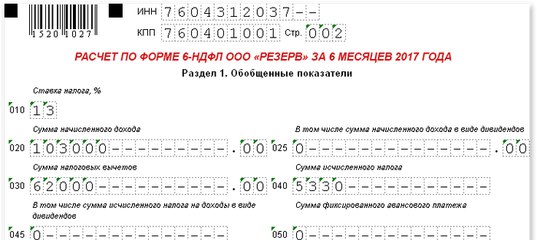

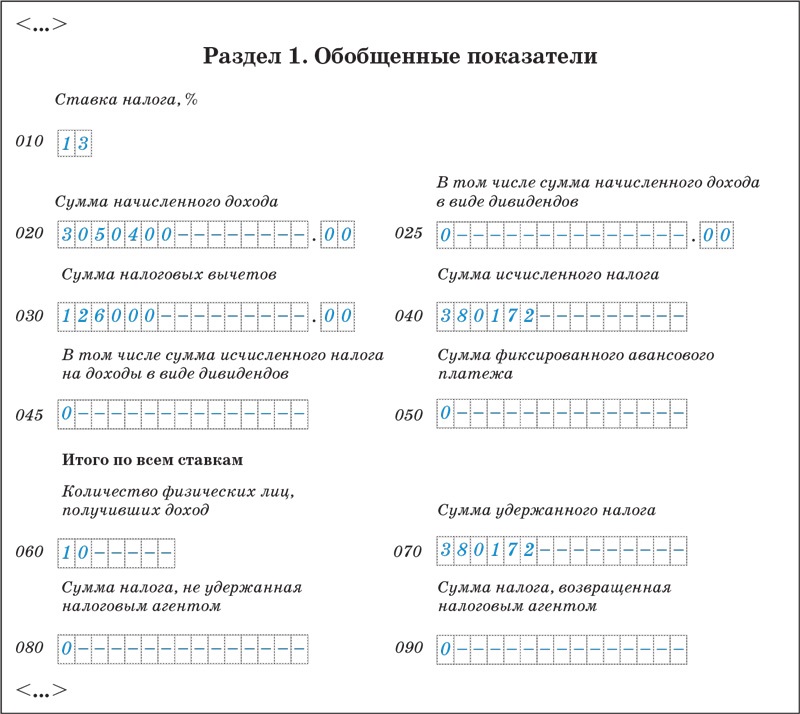

Вот так выглядит корректно заполненный раздел 1 расчета за 4-й квартал 2020:

Так как срок уплаты НДФЛ в бюджет приходится на 11.01.2021 (первый рабочий день), платеж не включается в расчет за 4-й квартал 2020, его необходимо показать уже в 1-м квартале 2021 года. Это правило действует и в том случае, когда перечисление выполнено в декабре (письмо ФНС № ГД-4-11/[email protected] от 01.11.2017).

Это правило действует и в том случае, когда перечисление выполнено в декабре (письмо ФНС № ГД-4-11/[email protected] от 01.11.2017).

Разберемся, если НДФЛ за декабрь 2020 перечислен в январе 2021, как отразить в 6-НДФЛ за 1-й квартал 2021-го эту операцию по новым правилам. Форма расчета 6-НДФЛ изменилась (приказ ФНС № ЕД-7-11/[email protected] от 15.10.2020), ее следует использовать для отчета за 1-й квартал 2021 года. В ней изменились правила отражения о налоге к уплате — в первом разделе вместо второго. Отражают их кратко без суммы дохода и даты удержания:

- срок перечисления;

- сумма налога.

По этим новым правилам декабрьский НДФЛ, удержанный в январе, показывать в 6-НДФЛ за 1-й квартал 2021-го следует так:

- в строке 021 дату перечисления налога в бюджет — 11.01.2021;

- в строке 022 сумму перечисления.

Выглядит эта часть расчета так:

Как заполнять 6-НДФЛ, если зарплату выдали в январе 2021 года

Обратите внимание, что заполнять 1 раздел 6-НДФЛ, если зарплата в декабре не выплачивалась, а ее выдали в начале января, за 4-й квартал 2020-го необходимо за исключением строк:

- 070 — в ней указывают только налог, удержанный на отчетную дату, т.

е. на 31.12.2020;

е. на 31.12.2020; - 080 — в ней указывают налог, удержать который нет возможности;

- всего раздела 2 — его заполняют по сроку уплаты, а он приходится на 2021 год.

В отчетности за 1-й квартал 2021-го, если доход декабря в натуральной форме удержан в январе, действуют обычные правила заполнения новой формы расчета без указания даты фактического получения дохода и удержания налога. Они существенно отличаются от действующей сейчас формы, кодировка строк и названия разделов изменились. И даже ответ на вопрос, должен ли декабрь попадать в 6-НДФЛ за 1 квартал в строке 120, — теперь нет, хотя для действующего бланка это правило работало.

Выплата зарплаты за декабрь 2020 года. Когда выплачивать? Как отразить в 6-НДФЛ?

Когда выплачивать зарплату за декабрь 2020

Для организаций, которые в качестве дня выплаты зарплаты установили дату в период с 1 по 10 число следующего месяца, возникает сложность с выплатой зарплаты за декабрь 2020 года. Период с 1 по 10 января нерабочий по общероссийскому производственному календарю, поэтому возникает вопрос: когда выплачивать зарплату за декабрь 2020 года?

Период с 1 по 10 января нерабочий по общероссийскому производственному календарю, поэтому возникает вопрос: когда выплачивать зарплату за декабрь 2020 года?

Кроме того, необходимо учитывать, что в ряде регионов по распоряжению местных властей 31 декабря 2020 года объявлен выходным днем для госслужащих и дана рекомендация коммерческим работникам также сделать этот день выходным.

Для организаций, в которых 31.12.2020 г. объявлен выходным, оптимальным сроком выплаты зарплаты является 30 декабря 2020 г. В организациях, где 31.12.2020 г. не стали делать выходным, логично выплатить зарплату именно 31 декабря 2020 года.

Если в организации срок выплаты установлен датой после 10 января, то выплачивать зарплату за декабрь в декабре не следует.

Если произвести выплату позже 10-го января (для организаций, где срок выплаты установлен с 1 по 10), то будут нарушены:

- Нормы сроков выплаты зарплаты, установленные в организации;

- Ст.

136 ТК РФ: «…При совпадении дня выплаты с выходным или нерабочим праздничным днем выплата заработной платы производится накануне этого дня…»

136 ТК РФ: «…При совпадении дня выплаты с выходным или нерабочим праздничным днем выплата заработной платы производится накануне этого дня…»

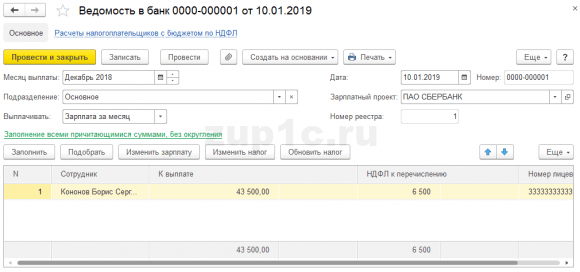

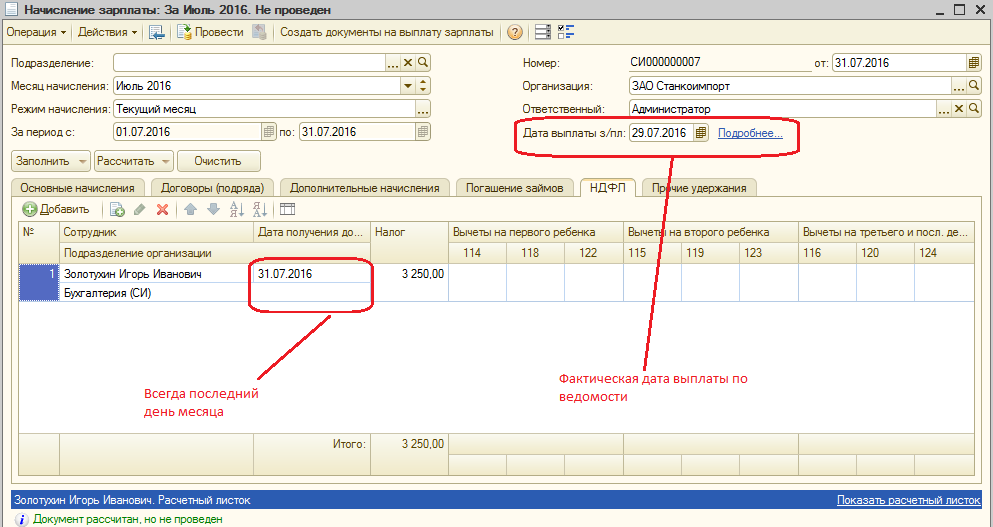

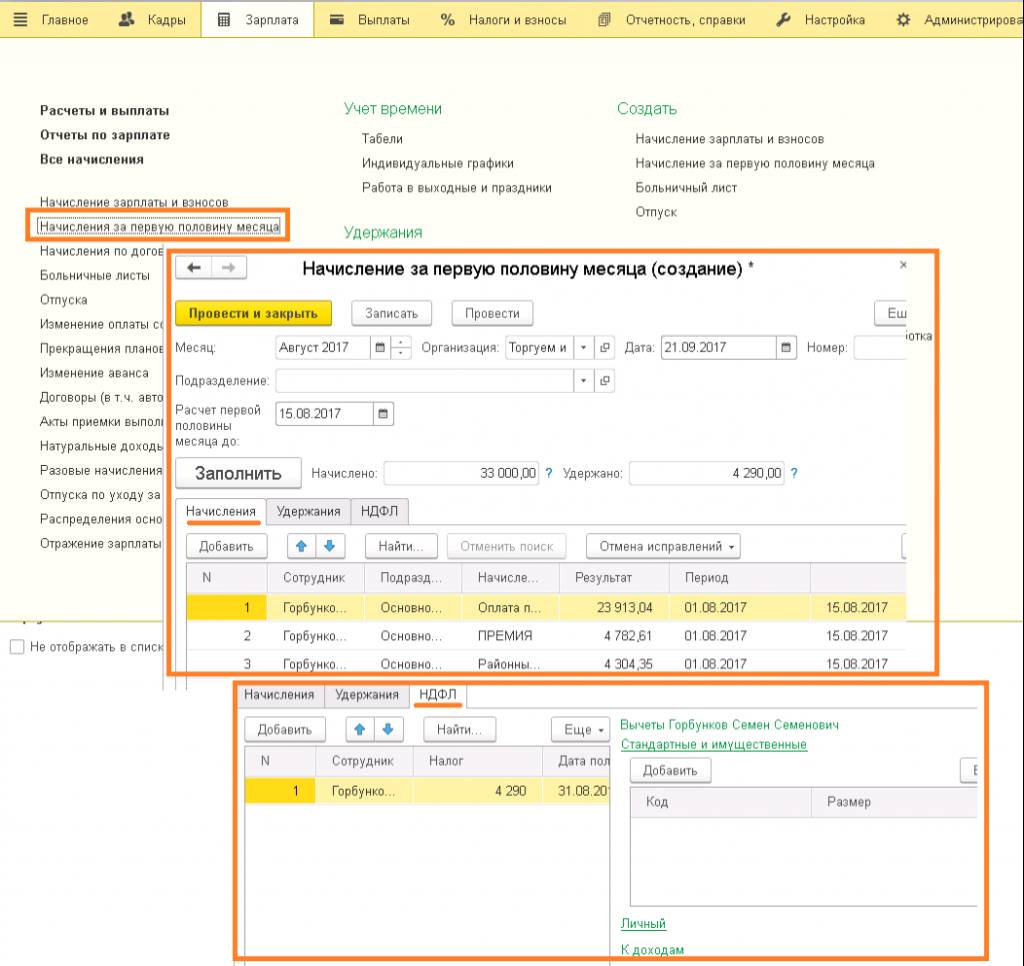

Выплата зарплаты в 1С ЗУП 3

Если принято решение выплатить зарплату за декабрь 31.12.2020 г., то в 1С ЗУП 3 необходимо указать именно эту дату для документа Ведомость…

Если же 31.12.2020 г. в организации объявлен выходным и выплата производится 30.12.2020 г., то в Ведомости… устанавливается дата 30.12.2020 г.

Если выплата зарплаты будет произведена 30-го или 31-го декабря 2020 г., то читайте статью — Безопасный вариант выплаты аванса за январь. Регистрация двух авансов в 1С ЗУП 3

Отражение в 6-НДФЛ

Раздел 2 отчета за 2020 г. и Раздел 1 отчета за 1 кв. 2021 г.

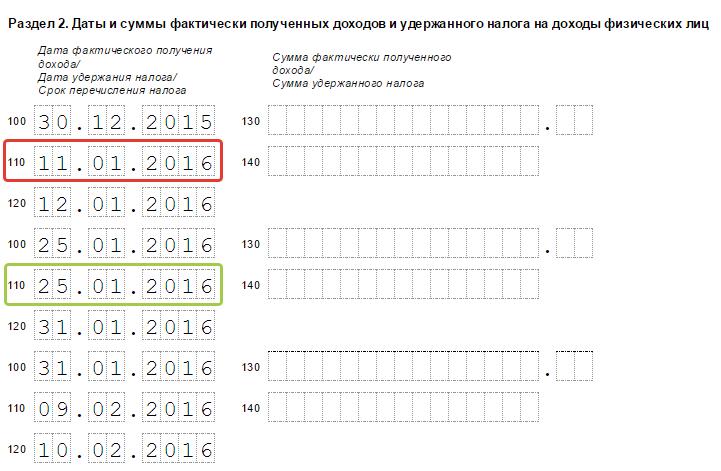

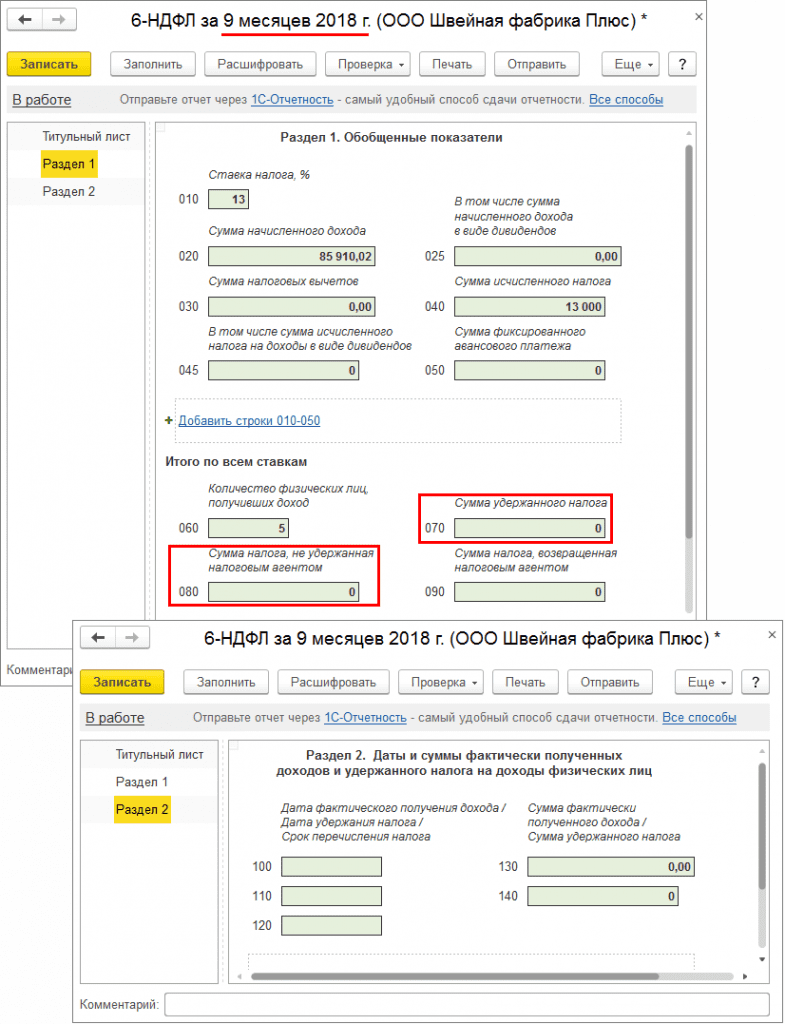

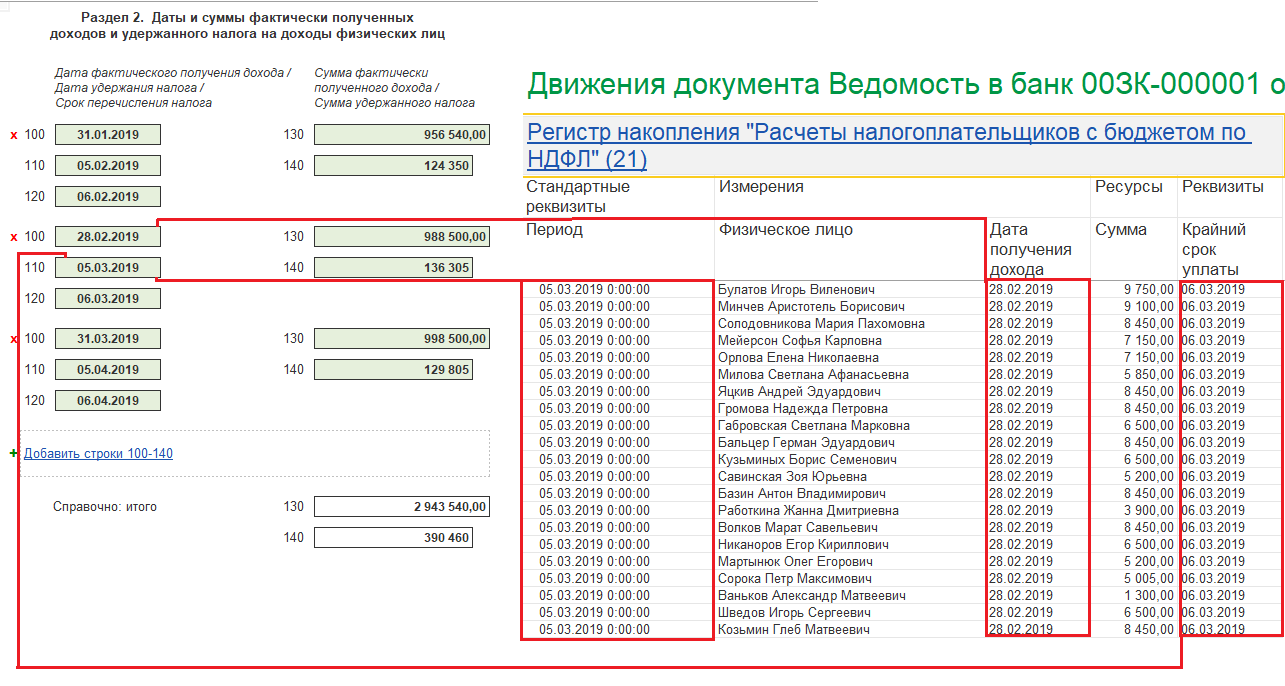

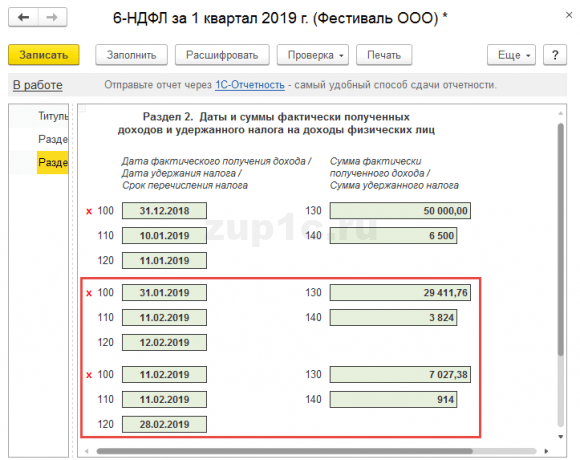

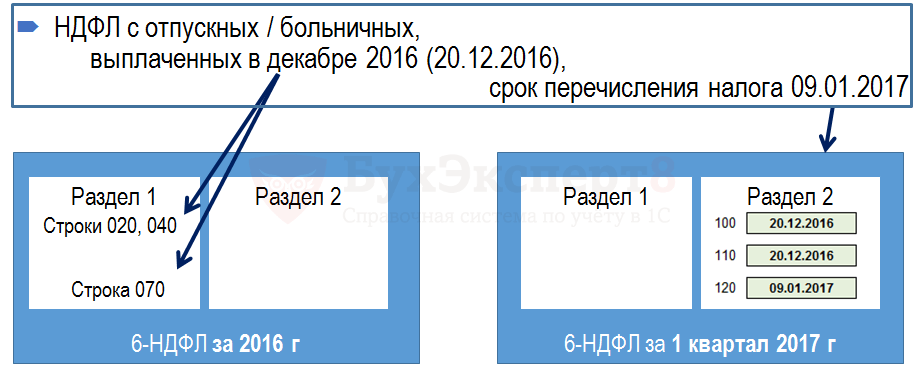

Для тех, кто выплатил 31.12.2020 г.

Поскольку Раздел 2 отчета 6-НДФЛ (по форме до 2021 года) заполняется по крайнему сроку перечисления НДФЛ, то факт удержания НДФЛ с зарплаты за декабрь, которая выплачена 31. 12.2020 г., в ЗУП 3 автоматически не попадет во 2-й раздел 6-НДФЛ, т.к. крайний срок уплаты в этом случае будет относится к 2021 году — 11.01.2021 г.

12.2020 г., в ЗУП 3 автоматически не попадет во 2-й раздел 6-НДФЛ, т.к. крайний срок уплаты в этом случае будет относится к 2021 году — 11.01.2021 г.

Однако, пока не совсем понятно, как будут заполняться сведения о сумме удержанного НДФЛ в новой форме 6-НДФЛ, которая появится с отчета за 1 квартал 2021 года. Удержанный НДФЛ и крайний срок уплаты в новой форме предполагается показывать в Разделе 1. Если его заполнение реализуют по такому же принципу, как Раздел 2 текущей 6-НДФЛ, то удержанный НДФЛ с зарплаты за декабрь отразить в отчете 6-НДФЛ за 1 квартал 2021 года.

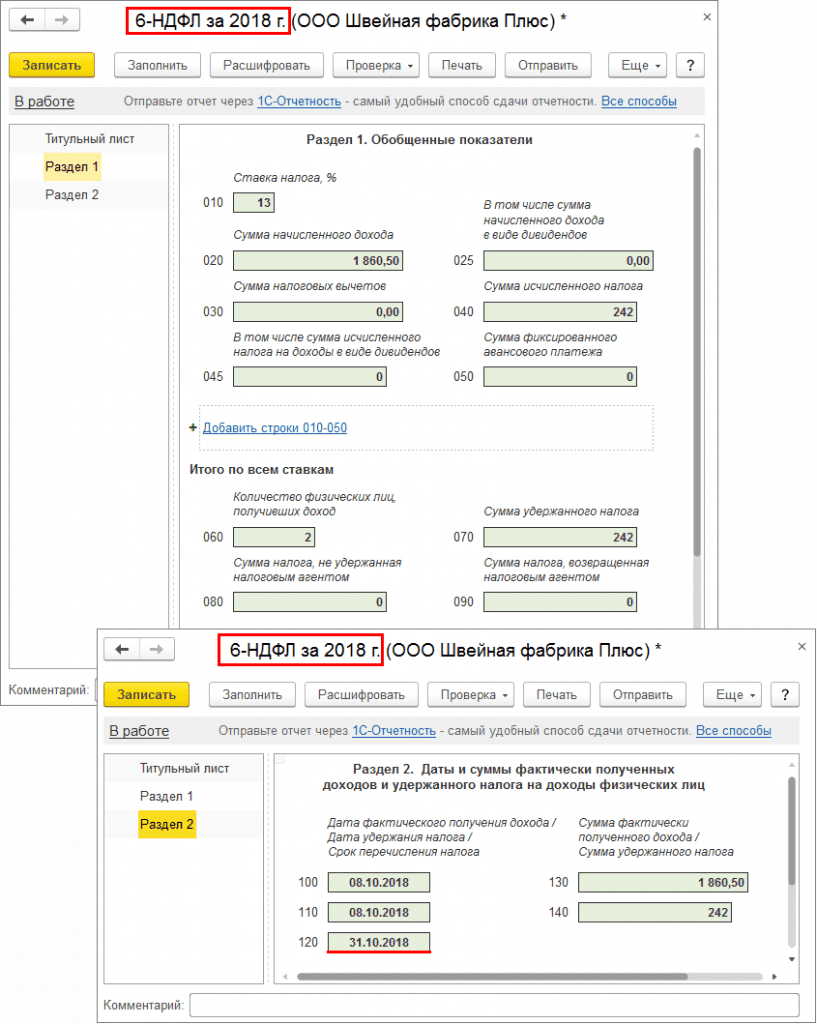

Для тех, кто выплатил 30.12.2020 г.

В данном случае, поскольку выплата дохода и удержание НДФЛ произошло 30.12.2020 г., а 31.12.2020 г. не является выходным днем по Производственному календарю, то программа в качестве крайнего срока уплаты НДФЛ укажет следующий после выплаты день – это 31. 12.2020 г. Поэтому сведения об удержанном НДФЛ попадут в Раздел 2 отчета 6-НДФЛ за 2020 год.

12.2020 г. Поэтому сведения об удержанном НДФЛ попадут в Раздел 2 отчета 6-НДФЛ за 2020 год.

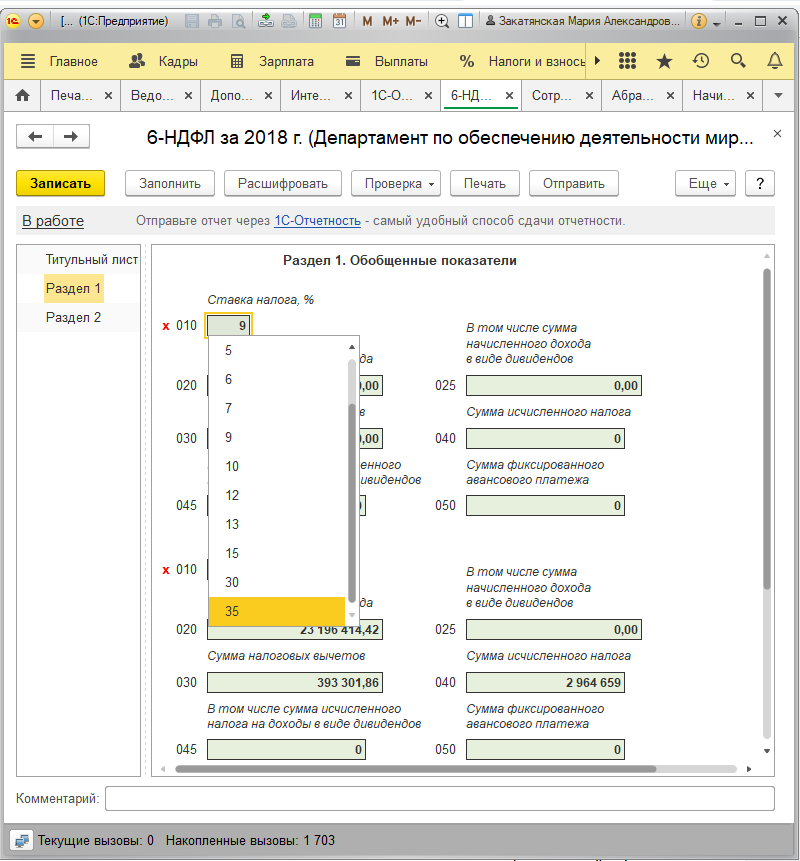

Раздел 1 отчета 6-НДФЛ за 2020 год

Сведения о декабрьской зарплате (020 строка), вычетах (030 строка), НДФЛ исчисленном (040 строка) и удержанном с выплаченного дохода (070 строка), попадут в Раздел 1 отчета 6-НДФЛ за 2020 год и в случае выплаты 30-го, и в случае выплаты 31-го декабря. Это обусловлено тем, что строки 020 — 050 заполняются по дате получения дохода, которая в данном случае равна 31.12.2020 г. а строка 070 заполняется по дате удержания – в данном случае это 30 или 31 декабря 2020 г.

Перечисление НДФЛ в бюджет

Если зарплата выплачена 31.12.2020 г., то перечислить НДФЛ с нее необходимо не позднее следующего рабочего дня. С учетом выходных и праздников это 11.01.2020 г.

Если же зарплата выплачена 30.12.2020 г. , то ЗУП 3 следующим рабочим днем будет считать 31.12.2020 г., поскольку в Производственном календаре (Настройка – Производственные календари) он не отмечен, как выходной. Однако, оставлять уплату НДФЛ на 31.12.2020 г. может быть опасно, поскольку неизвестно, как будут работать банки в этот день. Наиболее безопасный вариант перечислить НДФЛ в бюджет сразу при выплате зарплаты 30.12.2020 г.

, то ЗУП 3 следующим рабочим днем будет считать 31.12.2020 г., поскольку в Производственном календаре (Настройка – Производственные календари) он не отмечен, как выходной. Однако, оставлять уплату НДФЛ на 31.12.2020 г. может быть опасно, поскольку неизвестно, как будут работать банки в этот день. Наиболее безопасный вариант перечислить НДФЛ в бюджет сразу при выплате зарплаты 30.12.2020 г.

Если перечисление НДФЛ в бюджет выполняется в день выплаты зарплаты 30-го или 31-го декабря, то в документе Ведомость… следует оставить установленный по умолчанию флажок Налог перечислен вместе с зарплатой и НДФЛ будет считаться перечисленным именно в день выплаты зарплаты.

Если же перечисление выполняется позже даты выплаты зарплаты, то для достоверности регистрации даты перечисления (она показывается только в отчете Регистр налогового учета по НДФЛ) можно снять флажок Налог перечислен вместе с зарплатой в документе Ведомость… и отразить факт перечисления документом Перечисление НДФЛ в бюджет (Налоги и взносы – Все документы перечисления в бюджет НДФЛ — Перечисление НДФЛ в бюджет).

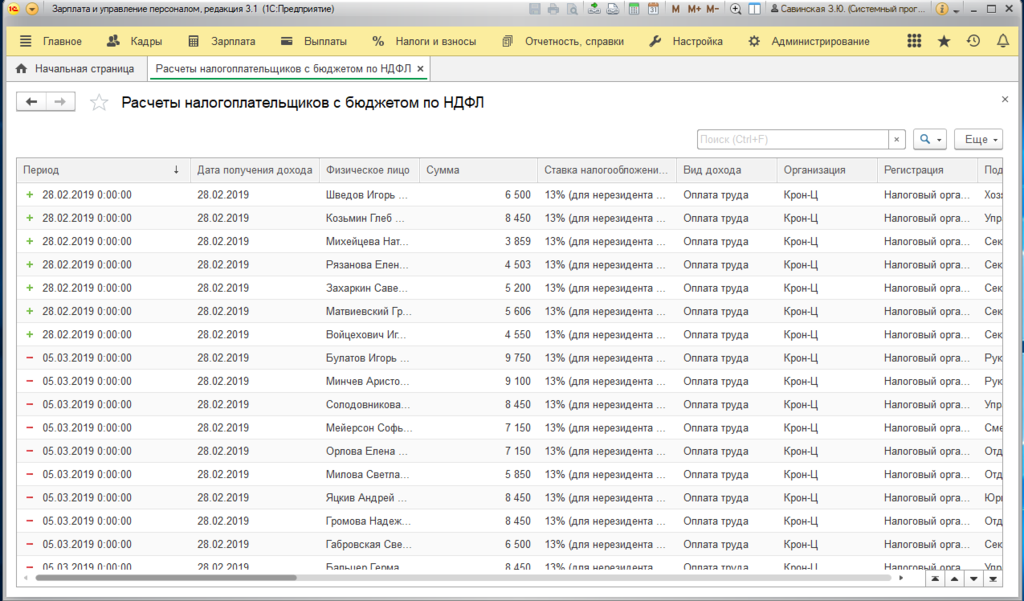

Дата фактического перечисления НДФЛ учитывается только при заполнении отчета Регистр налогового учета по НДФЛ (Налоги и взносы – Отчеты по налогам и взносам — Регистр налогового учета по НДФЛ) и не влияет на заполнение 6-НДФЛ и 2-НДФЛ. Если не критично, что в этом отчете дата перечисления не совсем будет соответствовать реальной дате перечисления, то можно не вводить документ Перечисление НДФЛ в бюджет и оставить флажок в документе Ведомость…, чтобы именно он отразил факт перечисления НДФЛ.

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С:ЗУП, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

выплата и НДФЛ — СКБ Контур

Когда платить зарплату в декабре

Зарплату надо выплачивать не реже чем каждые полмесяца (ст. 136 ТК РФ). Дату выплаты фиксируют в правилах внутреннего трудового распорядка, коллективном или трудовом договоре. Она не должна выходить за пределы 15 календарных дней со дня окончания периода, за который начислен заработок. Это значит, что зарплату за декабрь нельзя выдать позже 15 января.

136 ТК РФ). Дату выплаты фиксируют в правилах внутреннего трудового распорядка, коллективном или трудовом договоре. Она не должна выходить за пределы 15 календарных дней со дня окончания периода, за который начислен заработок. Это значит, что зарплату за декабрь нельзя выдать позже 15 января.

Большинство работодателей выдают зарплату за прошедший месяц 5-го или 10-го числа наступившего месяца. В январе эти дни приходятся на праздники. В таком случае выплатить деньги нужно заранее (ст. 136 ТК РФ).

По ТК РФ организации, которые выдают зарплату с 1 по 10 января, должны выплатить её в четверг 31 декабря 2020 года. По закону этот день рабочий, хоть и сокращен на час.

Рассчитывайте зарплату и НДФЛ со стандартными вычетами в веб-сервисе

Когда удержать НДФЛ и отразить в декларации

Обязанности налогового агента состоят из трёх последовательных действий: исчисление НДФЛ, его удержание и перечисление в бюджет (ст. 226 НК РФ).

Порядок исчисления регулирует п. 3 ст. 226 НК РФ. В нём сказано, что налоговый агент исчисляет НДФЛ на дату фактического получения дохода, которая определяется по правилам ст. 223 НК РФ. Именно исчисление НДФЛ запускает процедуру — если не наступил срок для исчисления налога, удерживать его и перечислять в бюджет не нужно.

3 ст. 226 НК РФ. В нём сказано, что налоговый агент исчисляет НДФЛ на дату фактического получения дохода, которая определяется по правилам ст. 223 НК РФ. Именно исчисление НДФЛ запускает процедуру — если не наступил срок для исчисления налога, удерживать его и перечислять в бюджет не нужно.

Дата фактического получения заработной платы, которая выплачивается не в связи с увольнением, — последний день месяца, за который она начислена (п. 2 ст. 223 НК РФ). Получается, что при выплате жалованья в любой день с первого до предпоследнего дня месяца обязанность по исчислению НДФЛ с зарплаты не возникает. Исключений для добровольных выплат и выплат по требованиям ТК РФ, когда день выдачи приходится на выходной, не установлено.

Если заработная плата выдана 31 декабря

Зарплата, которая выплачивается (перечисляется) 31 декабря 2020 года, по правилам ст. 223 НК РФ считается фактически полученной в этот же день (письмо Минфина России от 23.11.2016 № 03-04-06/69181, Определение ВС РФ от 11. 05.2016 № 309-КГ16-1804).

05.2016 № 309-КГ16-1804).

Налоговый агент обязан исчислить НДФЛ и удержать его из выплаченной зарплаты. Перечислить в бюджет этот налог надо не позднее первого рабочего дня после праздников (п. 6 ст. 226, п. 7 ст. 6.1 НК РФ). Это значит, что выплаты попадут в раздел 2 расчёта 6-НДФЛ за I квартал 2021 года (письмо ФНС России от 15.12.2016 № БС-4-11/24063@). Если вы всё же отразили их в годовом 6-НДФЛ, можно попробовать отстоять свою позицию, ссылаясь на письмо ФНС от 15.12.2016 № БС-4-11/24134. Это возможно, если суммы не задвоились и не попали в оба расчёта. Но специально отражать выплату в годовом отчёте не стоит.

Если заработная плата выдана 30 декабря и ранее

Зарплата за декабрь, которая выдаётся (перечисляется) 30 декабря и ранее, в момент выдачи ещё не признаётся фактически полученным доходом (ст. 223 НК РФ). По статусу для налогообложения, она равноценна авансу за первую половину месяца.

Эти деньги выдаются без удержания налога. Работодатель исчисляет с выплаты НДФЛ 31 декабря и удерживает из аванса за январь (письмо Минфина от 05. 05.2017 № 03-04-06/28037). Эта операция отражается в разделе 2 6-НДФЛ за I квартал 2021 года.

05.2017 № 03-04-06/28037). Эта операция отражается в разделе 2 6-НДФЛ за I квартал 2021 года.

На практике не все работодатели могут выдавать зарплату без удержания НДФЛ. Они вычитают налог даже если выплачивают деньги не в последний день месяца. В таком случае компания должна перечислить налог в бюджет не позднее следующего рабочего дня (п. 6 ст. 226 НК РФ). Если этот рабочий день приходится уже на следующий календарный год, то эту сумму НДФЛ показываем в отчете 6-НДФЛ за первый квартал следующего года. Если срок уплаты НДФЛ остался в текущем календарном году, то в полном объёме отражаем операцию в годовом расчёте 6-НДФЛ.

Что делать, если 31 декабря в компании выходной

Строго формально, у региональных властей нет права объявлять дни выходными, а нерабочими праздничными они могут их делать только как религиозные по закону «О свободе совести» (ст. 6, 111 и 112 ТК РФ, постановление КС РФ от 09.01.1998 № 1-П, постановление Президиума ВС РФ от 21.12.2011 № 20-ПВ11). Тем не менее, в 2020 году регионы выходят за пределы своих полномочий и делают 31 декабря выходным по рекомендации Президента.

Тем не менее, в 2020 году регионы выходят за пределы своих полномочий и делают 31 декабря выходным по рекомендации Президента.

31 декабря — выходной для всех

В регионах, где законом 31 декабря для всех сделали выходным или нерабочим праздничным днём, должны применяться правила ТК РФ о выплате «накануне» и правила п. 7 ст. 6.1 НК РФ о переносе срока перечисления НДФЛ в бюджет. А значит, в таких регионах зарплату надо выдать 30 числа. Если при этом удержали НДФЛ, то его надо перечислить в бюджет не позднее 11 января. Два аванса в январе выдавать не надо.

31 декабря — рекомендованный выходной

В регионах, где 31 декабря работодателям рекомендовали сделать выходным, ничего не меняется. Установленных ТК РФ оснований для выплаты «накануне» нет, поэтому выплата декабрьской зарплаты 30 декабря — это стандартная досрочная выплата со всеми правовыми последствиями (письмо Минтруда России от 12.11.2018 № 14-1/ООГ-8602). Срок перечисления НДФЛ, если он был удержан 30 декабря, остается 31 декабря и на 11 января не переносится.

Помните, что зарплату надо выдавать не реже чем каждые полмесяца, то есть раз в 14–15 дней в зависимости от продолжительности месяца (ст. 136 ТК РФ).

Значит, если зарплату за декабрь выдать досрочно, к примеру 30 декабря, то в январе надо выплатить аванс не позднее 14-го числа. А это потребует выплаты второго аванса не позднее 29 января. Иначе организацию и руководителя могут привлечь к административной ответственности за нарушение периодичности выдачи зарплаты (ч. 6 ст. 5.27 КоАП РФ).

Пример. В ООО «Звезда» бухгалтер выплатил всем сотрудникам зарплату за декабрь 30 декабря. Чтобы соблюдать правила выдачи зарплаты, бухгалтер выдает аванс за 10-13 января 14 числа, аванс за 14-24 января — 25 числа, а остатки за 25-31 января — 10 февраля.

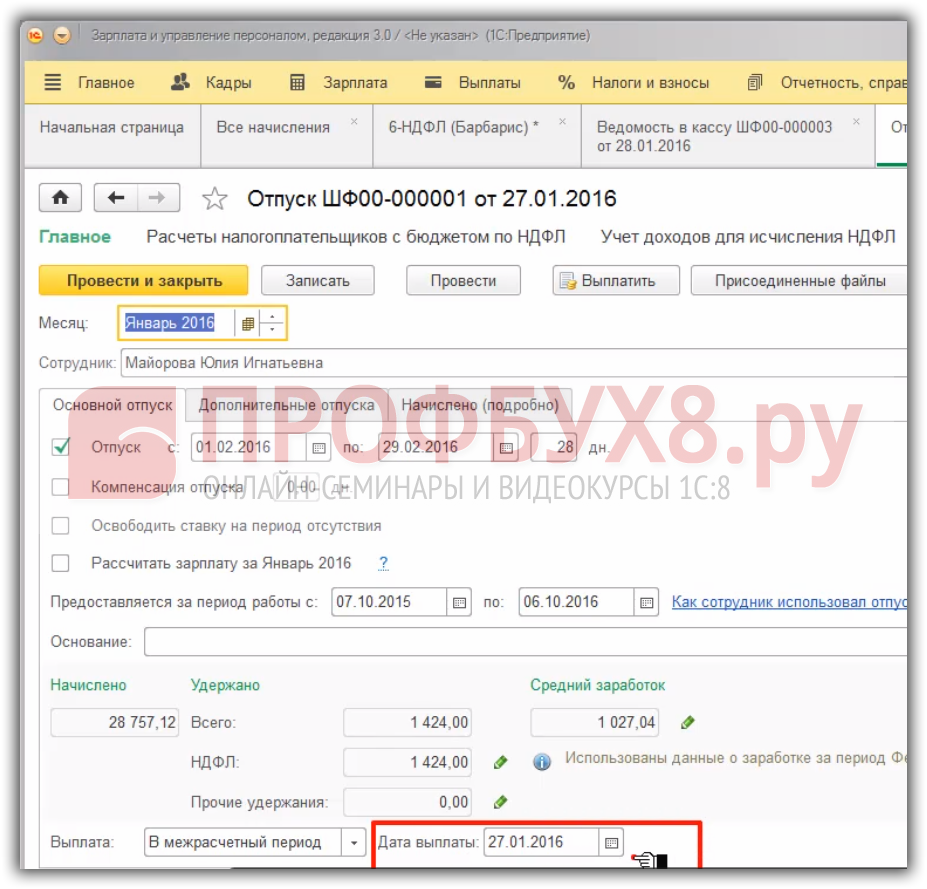

Как рассчитаться с сотрудником в отпуске

Иногда работники берут отпуск в конце декабря или после праздников, чтобы продлить себе новогодние каникулы. Возникает вопрос: когда выдавать отпускные, когда зарплату и как удержать НДФЛ.

Бесплатно сдать отчётность по НДФЛ через интернет

Если отпуск перед каникулами

Зарплата отпускникам выдаётся в те же сроки, что и остальным сотрудникам. При этом, когда жалованье платят «по безналу», деньги перечисляют на карточку отпускника. Если деньги надо забирать наличными из кассы, отпускник может сделать это лично или поручить другому лицу, оформив доверенность (п. 3 ст. 185.1 ГК РФ). Когда никто не получает деньги, их нужно депонировать с учётом НДФЛ и выплатить после возвращения сотрудника на работу (письмо Минфина России от 23.06.2017 № 03-04-05/39846).

По своей инициативе можно досрочно выплатить отпускнику зарплату за декабрь (письмо Минтруда от 12.11.2018 № 14-1/ООГ-8602). При выплате НДФЛ не удерживают, а с январского аванса удерживают дополнительно.

Если отпуск после каникул

Если отпуск начинается 11 января, отпускные и зарплату за декабрь положено выдать одновременно — 31 декабря (ст. 136 ТК РФ). С обеих сумм удержать НДФЛ и перечислить в бюджет в разные сроки: по отпускным — в тот же день, по зарплате — после праздников (п. 6 ст. 226, п. 7 ст. 6.1 НК РФ). Операции попадут в разные 6-НДФЛ: отпускные — в годовой расчёт, а зарплата — в раздел 2 расчёта за I квартал 2021 года.

6 ст. 226, п. 7 ст. 6.1 НК РФ). Операции попадут в разные 6-НДФЛ: отпускные — в годовой расчёт, а зарплата — в раздел 2 расчёта за I квартал 2021 года.

Работодатель вправе выплатить обе суммы раньше (письмо Роструда от 14.05.2020 № ПГ/20884-6-1). В таком случае НДФЛ удерживают только из отпускных и перечисляют в бюджет не позднее 31 декабря (п. 6 ст. 226, п. 1 ст. 223 НК РФ). НДФЛ из досрочной зарплаты будет исчислен 31 декабря и удержан из январского аванса.

Читайте также

Алексей Смирнов, налоговый юрист

Зарплата за декабрь 2020 в 6-НДФЛ – порядок отражения

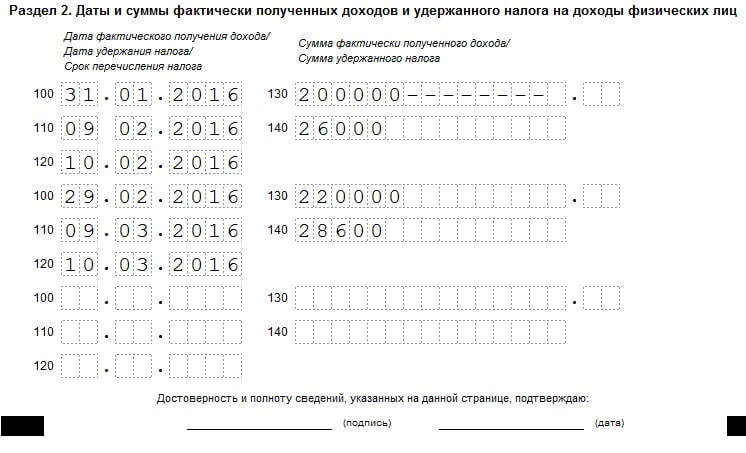

Расчет 6-НДФЛ заполняется нарастающим итогом. Но в разделе 2 (старой формы) операции отражаются только за три последних месяца отчетного периода. В бланке за 2020 год это данные за октябрь, ноябрь и декабрь. Заполнение 6-НДФЛ по зарплате за декабрь различается в зависимости от того, когда были выданы средства. Разберемся, как в 6-НДФЛ указать зарплату за декабрь, если она выдана до последнего дня месяца (до 31 января), в последний день месяца (31 января) или уже в январе 2021 года с учетом обновленного бланка.

Читайте: Расхождения 6-НДФЛ и 2-НДФЛ – ошибка или нет

Общий порядок выдачи зарплаты

По производственному календарю на 2020, 2021 годы в 2020 году последним рабочим днем в стране официально является 31 декабря. Но многие регионы сделали эту дату праздничной, а 26 декабря рабочей. В 2021 году первый рабочий день – это 11 января.

По нормам статьи 136 ТК РФ работодатель обязан выдавать сотрудникам зарплату не реже каждых полмесяца. Точные сроки расчетов требуется утвердить в локально-нормативном акте организации с учетом того, что заработок за месяц должен быть выдан не позже 15 дней с его окончания. Имеются в виду календарные дни. К примеру, за декабрь выплатить зарплату нужно не позже 15 января 2021 года.

В зависимости от того, какие именно сроки расчетов прописаны у работодателя в ЛНА, и нужно выдавать заработную плату. Возможны два варианта:

- Если срок попадает на новогодние праздники (с 1 января по 10 января) – выплатить деньги нужно накануне, то есть, 31 декабря.

Поскольку по нормам ТК РФ срок расчетов переносится на последний день работы предприятия.

Поскольку по нормам ТК РФ срок расчетов переносится на последний день работы предприятия. - Если срок попадает на первые рабочие дни следующего года, уже 2021 – выдача осуществляется с 11 января 2021 года.

Кроме того, на практике может быть и третий вариант. Когда зарплата выдана в декабре, но не в последний день по календарю, а раньше, 30 декабря. Это возможно, если в регионе 31 декабря был объявлен нерабочим днем. Рассмотрим, как отражается в 6-НДФЛ зарплата в декабре в зависимости от даты расчетов.

Читайте: Аванс – это сколько процентов от зарплаты?

Как заполняется 6-НДФЛ, если зарплата выплачена в декабре

Прежде чем переходить к заполнению 6-НДФЛ, напомним, что в целях исчисления НДФЛ датой фактического получения доходов в форме оплаты труда является последний день месяца, за который была начислена зарплата (п. 2 статьи 223, п. 3 статьи 226 НК РФ). Начислить налог нужно также в последний день месяца. То есть, если речь о декабре, дата фактического получения декабрьской зарплаты – 31-ое декабря. Начислить НДФЛ нужно 31.12.2020. А удержать его – на дату фактической выплаты заработка работнику.

Начислить НДФЛ нужно 31.12.2020. А удержать его – на дату фактической выплаты заработка работнику.

Заполнение 6-НДФЛ, если зарплата выдана в декабре 31-го числа

В 6-НДФЛ декабрьская зарплата, выданная в декабре (31-го числа), признается полученной работником в этот же день. Этой же датой работодатель обязан удержать налог. А перечислить его в бюджет нужно не позже следующего рабочего дня. Поскольку в 2021 году первый рабочий день – 11 января, НДФЛ с зарплаты за декабрь в данной ситуации необходимо заплатить до 11.01.2021.

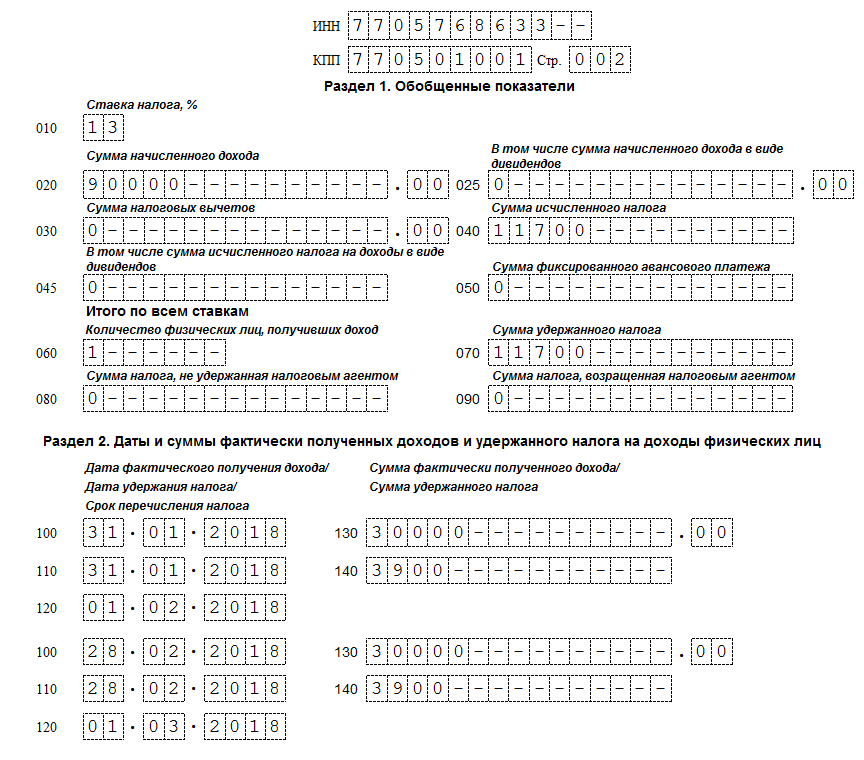

Теперь о том, как отражаем декабрьскую зарплату в 6-НДФЛ, если она выдана 31 декабря. В расчете за 2020 год в разделе 1 нужно указать:

- По строке 020 – сколько начислено дохода.

- По строке 040 – сколько начислено налога.

- По строке 070 – сколько удержано налога.

А раздел 2 (из старой формы, в новой он называется раздел 1) будет заполняться уже в отчете за 1 квартал 2021 года. Так как по законодательным требованиям срок уплаты НДФЛ – это 11. 01.2021. Порядок отражения данных в новой форме следующий (даже если налог работодатель перечислил 31 декабря 2020):

01.2021. Порядок отражения данных в новой форме следующий (даже если налог работодатель перечислил 31 декабря 2020):

- Стр. 021 – 11.01.2021.

Заполнение 6-НДФЛ, если зарплата выдана 30 декабря

Если 30-го числа прошла выплата зарплаты в декабре, 6-НДФЛ заполняется с учетом того, что такой доход, по сути, является авансом. Так как по нормам стат. 223 НК РФ у работника еще не возникает фактического дохода. А значит, работодатель не вправе удерживать НДФЛ. В то же время, если на практике такая ситуация возникла, за преждевременную уплату налога санкций пока не предусмотрено. Поэтому раздел 1 заполняется как обычно, а данные из раздела 2 включаются в отчет за 2020 год:

- Стр. 100 – 31.12.2020.

- Стр. 110 – 30.12.2020.

- Стр. 120 – 31.12.2020.

Как заполняется 6-НДФЛ, если зарплата выплачена в январе

Напоминаем, что с 1 квартала 2021 года в действие вступает новая форма отчетности 6-НДФЛ. Бланк утвержден в Приказе ФНС от 15. 10.2020 № ЕД-7-11/753@. В 6-НДФЛ за 2020 год строка 070 по зарплате декабря не заполняется. А в стр. 080 нужно указать налог, который невозможно удержать. Строки 020 и 040 (по суммам начислений) в форме за 2020 год заполняются как обычно.

10.2020 № ЕД-7-11/753@. В 6-НДФЛ за 2020 год строка 070 по зарплате декабря не заполняется. А в стр. 080 нужно указать налог, который невозможно удержать. Строки 020 и 040 (по суммам начислений) в форме за 2020 год заполняются как обычно.

Что касается раздела 2, по сроку уплаты налога он приходится на 1 квартал 2021 года. С этого периода начинает действовать новая форма, в которой раздел 2 стал разделом 1. Тогда по строке 021 нужно указать следующий рабочий день за днем выплаты зарплаты. К примеру, если деньги выданы 11 января 2021, то данные отражаются так:

- Стр. 021 – 12.01.2021.

В новом бланке убрали дату фактического получения доходов, сумму доходов и дату удержания налога. Остался только срок перечисления, а также строка с суммой налога.

Читайте: 6-НДФЛ при увольнении – образец заполнения

Как отразить в 6-НДФЛ и 2-НДФЛ зарплату за декабрь 2020 года, выплаченную в январе 2021 г.?

Правилами внутреннего трудового распорядка установлены сроки выплаты зарплаты: аванс – 25-го числа текущего месяца, а окончательный расчет – 12-го числа следующего месяца. В 2021 году 12 января – рабочий день, поэтому в этот день будет произведен окончательный расчет с сотрудниками за декабрь. Как отразить эту выплату в 2-НДФЛ и 6-НДФЛ мы и расскажем в этой статье.

В 2021 году 12 января – рабочий день, поэтому в этот день будет произведен окончательный расчет с сотрудниками за декабрь. Как отразить эту выплату в 2-НДФЛ и 6-НДФЛ мы и расскажем в этой статье.

Датой получения дохода в виде заработной платы — последний день месяца, за который она начислена. Налоговый агент удерживает налог в день фактической выплаты дохода и перечисляет его не позднее следующего рабочего дня.

При выплате зарплаты за декабрь 2020 года 12 января 2021 года НДФЛ должен быть удержан именно в январе, а перечислен в бюджет не позднее 13 января 2021 года. Дата получения дохода — 31.12.2020.

С отчетности за 1-й квартал 2021 года применяется новая форма расчета 6-НДФЛ, в которой содержание разделов 1 и 2 меняется местами.

Заполнение раздела 1 нового расчета 6-НДФЛ

- в поле 021 – дату уплаты налога — 13.01.2021;

- в поле 022 – сумму налога, которая должна быть уплачена в срок, указанный в поле 021.

Заполнение раздела 2 нового расчета 6-НДФЛ

- в поле 110 – общая сумма дохода,

- в поле 140 – исчисленная сумма НДФЛ,

- в поле 160 – удержанная сумма налога (нарастающим итогом с начала периода).

Зарплату за декабрь 2020 года следует отразить в справке 2-НДФЛ за 2020 год. Даже если заработную плату за декабрь 2020 г. работодатель перечисляет в январе следующего года, ее величина, а также сумма НДФЛ, исчисленного, удержанного и уплаченного с нее, должна быть отражена в справке 2-НДФЛ по итогам 2020 года.

Публикация 505 (2021 г.), Удержание налогов и расчетный налог

Подоходный налог удерживается из заработной платы большинства сотрудников. Ваша заработная плата включает вашу обычную заработную плату, бонусы, комиссионные и отпускные. Сюда также входят возмещения и другие расходы, выплачиваемые по безотчетному плану. См. Supplemental Wages , далее, для определения подотчетных и безотчетных планов.

См. Supplemental Wages , далее, для определения подотчетных и безотчетных планов.

Если ваш доход настолько низок, что вам не придется платить подоходный налог за год, вы можете быть освобождены от удержания.Это объясняется в разделе «Освобождение от удержания налога » ниже.

Вы можете попросить своего работодателя удержать подоходный налог с безналичной заработной платы и другой заработной платы, не подлежащей удержанию. Если ваш работодатель не согласен удерживать налог или если удерживается недостаточная сумма, вам, возможно, придется заплатить расчетный налог, как описано в главе 2.

Определение суммы удержанного налога с использованием формы W-4

Сумма подоходного налога, удерживаемого вашим работодателем из вашей регулярной заработной платы, зависит от трех факторов.

Форма W-4 включает четыре этапа, которые предоставят вашему работодателю информацию для расчета вашего удержания. Выполняйте шаги со 2 по 4, только если они относятся к вам.

Шаг 1.

Введите вашу личную информацию, включая ожидаемый статус подачи. Ваш ожидаемый статус подачи документов будет определять стандартные вычеты и налоговые ставки, используемые для расчета вашего удержания.

Шаг 2.

Выполните этот шаг, если вы (1) одновременно работаете на нескольких работах или (2) состоите в браке и планируете подать совместную декларацию, и ваш супруг (а) также работает.

. Если у вас или вашего супруга есть другая работа, выполните шаги с 3 по 4 (b) только в одной форме W-4. Ваше удержание будет наиболее точным, если вы сделаете это в форме W-4 для наиболее высокооплачиваемой работы. .

Шаг 3.

Выполните этот шаг, если у вас есть иждивенцы и вы считаете, что имеете право претендовать на налоговый кредит на ребенка или кредит для других иждивенцев в своей налоговой декларации. Кроме того, завершите этот шаг, если вы хотите включить оценку других ваших налоговых кредитов (например, кредита на образование или иностранного налогового кредита).

Шаг 4.

Выполните этот необязательный шаг, чтобы выполнить другие настройки.

Прочие доходы (не от работы).

Вычеты (кроме стандартных).

Любые дополнительные суммы, которые вы хотите удерживать по каждому чеку.

Когда вы начинаете новую работу, вы должны заполнить форму W-4 и передать ее своему работодателю. У вашего работодателя должны быть копии формы.Если вам понадобится изменить информацию позже, вы должны заполнить новую форму.

Если вы работаете только часть года (например, вы начинаете работать после начала года), может быть удержана слишком большая сумма налога. Вы можете избежать чрезмерного удержания, если ваш работодатель согласится использовать метод неполного года. См. Part-Year Method , далее, для получения дополнительной информации.

Работник также получает пенсию.

Если вы получаете пенсию или аннуитетный доход и начинаете новую работу, вам нужно будет заполнить форму W-4 вашему новому работодателю. Однако вы можете разделить удержание между пенсией и работой любым способом.

Однако вы можете разделить удержание между пенсией и работой любым способом.

Изменение вашего удержания

В течение года могут произойти изменения в вашем семейном положении, корректировки, вычеты или кредиты, которые вы ожидаете требовать в своей налоговой декларации. В этом случае вам может потребоваться предоставить вашему работодателю новую форму W-4, чтобы изменить размер удержания.

Если изменение личных обстоятельств приводит к уменьшению суммы удержания, на которое вы имеете право требовать, вы должны предоставить своему работодателю новую форму W-4 в течение 10 дней после того, как произойдет изменение.

Вы можете полагаться на предлагаемые правила при определении того, должны ли вы предоставлять новую форму W-4 вашему работодателю в случае изменения статуса, и, если вы сделаете такой выбор, применяются следующие правила.

Изменение статуса, приводящее к удержанию суммы меньше, чем ваше налоговое обязательство.

Если у вас есть одно из изменений в следующем маркированном списке, и у вас не будет удержанного налога на оставшуюся часть 2021 года для покрытия ваших налоговых обязательств за 2021 год, вам необходимо предоставить новую форму W-4 своему работодателю. в течение 10 дней с даты изменения.

Ваш статус регистрации меняется с «Женат, подает вместе» (или соответствующая вдова (вдова)) на главу семьи, или не женат (или состоит в браке, подает отдельно), или с главы семьи на холостой (или подает заявление о браке отдельно).

Вы или ваш супруг начинаете другую работу, и вы решили использовать Таблицу для нескольких рабочих мест или Оценщик налоговых удержаний, чтобы учесть вашу другую работу при определении вашего удержания.

Вы или ваш супруг начинаете другую работу и в результате подаете новую форму W-4 от 2021 года, и вы или ваш супруг устанавливаете флажок в шаге 2 (c) (в этом случае вы должны предоставить новую форму W-4.

для вашего первого задания и установите флажок в шаге 2 (c)).

для вашего первого задания и установите флажок в шаге 2 (c)).Вы или ваш супруг ожидаете повышения обычной заработной платы (не бонуса) более чем на $ 10 000 на второй или третьей работе, и флажок формы W-4, шаг 2 (c) не установлен в вашей форме W-4. .

Вы больше не рассчитываете, что сможете претендовать на Детский налоговый кредит, который вы учли в ранее заполненной форме W-4.

Ваши другие кредиты, которые вы учли в ранее заполненной форме W-4, уменьшились более чем на 500 долларов.

Ваши удержания уменьшаются более чем на 2300 долларов США по сравнению с суммой, которую вы учли в ранее предоставленной Форме W-4.

У вас больше нет разумных оснований требовать освобождения от удержания.

Изменение статуса, приводящее к удержанию налогов, покрывающих ваши налоговые обязательства.

Если у вас есть изменение статуса, указанное в предыдущем разделе, вам не нужно предоставлять новую форму W-4 на 2021 год, если после изменения у вас будет удержано достаточно налога на оставшуюся часть 2021 года для покрытия ваших налоговых обязательств. .Однако, если у вас будет достаточно удержанного налога на 2021 год, чтобы покрыть ваши налоговые обязательства после изменения или изменения статуса, но ваш статус подачи документов изменится с совместного представления в браке (или соответствующей требованиям вдовы) на главу семьи или на холостого ( или подача заявления в браке отдельно) или от главы семьи к холостому (или состоящему в браке подаче отдельно) в течение 2021 года, вы должны предоставить своему работодателю новую форму W-4 на 2022 год до 1 декабря 2021 года или, если позднее, через 10 дней после дата изменения статуса подачи, которое вступит в силу в 2022 году.

.Однако, если у вас будет достаточно удержанного налога на 2021 год, чтобы покрыть ваши налоговые обязательства после изменения или изменения статуса, но ваш статус подачи документов изменится с совместного представления в браке (или соответствующей требованиям вдовы) на главу семьи или на холостого ( или подача заявления в браке отдельно) или от главы семьи к холостому (или состоящему в браке подаче отдельно) в течение 2021 года, вы должны предоставить своему работодателю новую форму W-4 на 2022 год до 1 декабря 2021 года или, если позднее, через 10 дней после дата изменения статуса подачи, которое вступит в силу в 2022 году.

В противном случае, если вы хотите изменить размер удержания по какой-либо другой причине, как правило, вы можете сделать это в любое время. В Таблице 1-1 приведены примеры личных и финансовых изменений, которые следует учитывать.

Таблица 1-1. Личные и финансовые изменения

| Фактор | Примеры |

|---|---|

| Изменение образа жизни | Брак Развод Рождение или усыновление ребенка Покупка нового дома Выход на пенсию Подача заявки о банкротстве по главе 11 |

| Заработная плата | Вы или ваш супруг начинаете или прекращаете работать, либо начинаете, либо прекращаете работу |

| Изменение суммы налогооблагаемого дохода, не подлежащего удержанию | Процентный доход Дивиденды Прирост капитала Доход от самозанятости Распределение IRA (включая некоторые Roth IRA) |

| Изменение суммы корректировок дохода | Вычет IRA Проценты по студенческому кредиту Вычет Расходы на алименты |

| Изменение суммы детализированных вычетов или налоговых льгот | Медицинские расходы Налоги Процентные расходы Подарки на благотворительность Расходы на иждивенцев Кредит на образование Налоговый кредит на ребенка Кредит заработанного дохода |

Если вы измените размер удержания, вы можете потребовать, чтобы ваш работодатель удерживал удержание, используя метод накопительной заработной платы , позже.

Проверка вашего удержания

После того, как вы предоставите своему работодателю форму W-4, вы можете проверить, является ли сумма налога, удерживаемого из вашей заработной платы, слишком большой или слишком маленькой. Если удерживается слишком много или слишком мало налогов, вы должны предоставить своему работодателю новую форму W-4, чтобы изменить размер удержания. Вы можете получить пустую форму W-4 у своего работодателя или распечатать ее с IRS.gov.

. Вы можете использовать Оценщик налоговых удержаний по адресу IRS.gov/W4App вместо рабочих листов в этой публикации или включенных в Форму W-4 или W-4P, чтобы определить, нужно ли вам увеличивать или уменьшать размер удерживаемых налогов..

Рабочие листы в этой публикации отражают изменения, описанные в «Что нового на 2021 год». Однако, поскольку Оценщик налоговых удержаний не отражает всех этих изменений, вам следует использовать рабочие листы в этой публикации для некоторых изменений. Посетите IRS.gov/W4App для получения дополнительной информации.

Посетите IRS.gov/W4App для получения дополнительной информации.

Вам следует постараться, чтобы размер удерживаемого вами удержания соответствовал вашим фактическим налоговым обязательствам. Если удерживается недостаточная сумма налога, вы должны будете заплатить налог в конце года и, возможно, придется заплатить проценты и штраф.Если удерживается слишком большая сумма налога, вы потеряете возможность использовать эти деньги до тех пор, пока не получите возмещение. Всегда проверяйте удержание, если в вашей жизни произошли личные или финансовые изменения или изменения в законодательстве, которые могут изменить ваши налоговые обязательства. См. Примеры в Таблице 1-1.

Примечание.

Вы не можете уплатить своему работодателю платеж в счет удержания федерального подоходного налога с заработной платы и заработной платы за прошлые периоды выплаты заработной платы или платежа по расчетному налогу.

Когда следует проверять удержание?

Чем раньше в году вы проверите свое удержание, тем легче будет получить правильную сумму удержанного налога.

Вам следует проверить свое удержание в любой из следующих ситуаций.

Вы получаете квитанцию (выписку) о зарплате за полный период выплаты заработной платы в 2021 году, в которой указан удержанный налог на основе налоговых ставок 2021 года.

Вы готовите налоговую декларацию за 2020 г. и получаете:

Большой возврат, или

Остаток к оплате:

Больше, чем вы можете с комфортом заплатить, или

Подлежит штрафу.

Изменения в вашей жизни или финансовом положении влияют на ваши налоговые обязательства. См. Таблицу 1-1.

В налоговое законодательство внесены изменения, влияющие на ваши налоговые обязательства.

Как вы проверяете удержание?

Вы можете использовать рабочие листы и таблицы в этой публикации, чтобы узнать, удерживается ли у вас правильная сумма налога. Вы также можете использовать Оценщик налоговых удержаний в IRS.gov / W4App. Если вы используете рабочие листы и таблицы в этой публикации, выполните следующие действия.

Вы также можете использовать Оценщик налоговых удержаний в IRS.gov / W4App. Если вы используете рабочие листы и таблицы в этой публикации, выполните следующие действия.

Заполните Рабочий лист 1-3, чтобы спрогнозировать ваши общие обязательства по федеральному подоходному налогу на 2021 год.

Заполните Рабочий лист 1-5, чтобы спрогнозировать общий объем федеральных удержаний на 2021 год, и сравните его с прогнозируемыми налоговыми обязательствами из рабочего листа 1-3.

Если у вас неверная сумма удерживаемого налога, в строке 6 Рабочей таблицы 1-5 будет показано, как корректировать удерживаемую сумму каждый день выплаты жалованья.Для получения информации о способах увеличения суммы удерживаемого налога см. Как увеличить размер удерживаемого налога? , позже.

Если строка 5 Рабочего листа 1-5 показывает, что у вас удерживается больше налогов, чем необходимо, см. Как уменьшить размер удержания? , позже, чтобы узнать о способах уменьшения суммы налога, удерживаемого вами каждый день выплаты жалованья.

Подробные инструкции по заполнению новой формы W-4 для корректировки вашего удержания приведены в Рабочей таблице 1-5.

. Таблицы в этой публикации отражают изменения, описанные в разделе «Что нового в 2021 году».Однако, поскольку Оценщик удержания налогов не отражает всех этих изменений, вам следует использовать таблицы в этой публикации для некоторых изменений. Посетите IRS.gov/W4App для получения дополнительной информации. .

Как увеличить размер удержания?

Вы можете увеличить размер удержания, указав дополнительную сумму, которую вы хотите удерживать из каждой зарплаты в Форме W-4.

Запрос дополнительной суммы удерживается.

Вы можете запросить удержание дополнительной суммы из каждой зарплаты, введя дополнительную сумму в шаге 4 (c) формы W-4.Чтобы узнать, следует ли вам требовать удержания дополнительной суммы, заполните Рабочие листы 1-3 и 1-5. Заполните новую форму W-4, если сумма на Рабочем листе 1-5, строка 5:

— это больше, чем вы хотите заплатить с помощью своей налоговой декларации или расчетных налоговых платежей в течение года, или

Приведет к уплате штрафа при подаче налоговой декларации за 2021 год.

Что делать, если у меня более одной работы или у моего супруга тоже есть работа?

Вам, скорее всего, потребуется увеличить размер удержания, если у вас более одной работы или если вы состоите в совместном браке, и ваш супруг (а) также работает.В этом случае вы можете увеличить размер удержания для одной или нескольких работ.

Вы можете применить сумму, указанную на Рабочем листе 1-5, строка 5, только к одной работе или разделить ее между заданиями по своему усмотрению. Для каждой вакансии определите дополнительную сумму, которую вы хотите применить к этой работе, и разделите эту сумму на количество дней зарплаты, оставшихся для этой работы в 2021 году. Это даст вам дополнительную сумму для ввода в форму W-4, которую вы подадите для этой работы. Вам необходимо предоставить своему работодателю новую форму W-4 для каждой работы, для которой вы меняете удержание.

Пример.

Мег Грин работает в магазине и зарабатывает 46 000 долларов в год. Ее муж Джон работает на фабрике, зарабатывает 68 000 долларов в год, и у него осталось 49 периодов заработной платы. В 2021 году у них также будет 184 доллара США в виде налогооблагаемых процентов и 1000 долларов США в виде прочего налогооблагаемого дохода. Они рассчитывают подать совместную налоговую декларацию. Мэг и Джон заполняют Рабочие листы 1-3, 1-4 и 1-5. Строка 5 Рабочего листа 1-5 показывает, что они будут должны дополнительно 4 459 долларов после вычета суммы удержанных налогов за год.Они могут разделить 4 459 долларов по своему усмотрению. Они могут указать дополнительную сумму в любой из своих Форм W-4 или разделить ее между собой. Они решают удержать дополнительную сумму из заработной платы Джона, поэтому они вносят 91 доллар (4 459 долларов ÷ 49 оставшихся дней зарплаты) в его Форму W-4 на этапе 4 (c).

Ее муж Джон работает на фабрике, зарабатывает 68 000 долларов в год, и у него осталось 49 периодов заработной платы. В 2021 году у них также будет 184 доллара США в виде налогооблагаемых процентов и 1000 долларов США в виде прочего налогооблагаемого дохода. Они рассчитывают подать совместную налоговую декларацию. Мэг и Джон заполняют Рабочие листы 1-3, 1-4 и 1-5. Строка 5 Рабочего листа 1-5 показывает, что они будут должны дополнительно 4 459 долларов после вычета суммы удержанных налогов за год.Они могут разделить 4 459 долларов по своему усмотрению. Они могут указать дополнительную сумму в любой из своих Форм W-4 или разделить ее между собой. Они решают удержать дополнительную сумму из заработной платы Джона, поэтому они вносят 91 доллар (4 459 долларов ÷ 49 оставшихся дней зарплаты) в его Форму W-4 на этапе 4 (c).

Как уменьшить размер удержания?

Если ваши заполненные Рабочие листы 1-3 и 1-5 показывают, что у вас может быть больше удержанных налогов, чем ваше прогнозируемое налоговое обязательство на 2021 год, вы можете уменьшить свои удержания, следуя инструкциям в Рабочих листах 1-5.

В таблице 1-2 показаны многие налоговые льготы, которые вы можете использовать для уменьшения удержания. Полный список кредитов, на которые вы можете претендовать, см. В Инструкциях по заполнению форм 1040 и 1040-SR 2020 г.

Шаг 3 формы W-4 содержит инструкции по определению суммы налогового кредита на ребенка и кредита для других иждивенцев. Вы также можете указать другие налоговые льготы в шаге 3 формы W-4. Для этого заполните Рабочий лист 1-6 и добавьте сумму из строки 11 этого рабочего листа к сумме, которую вы вводите для других иждивенцев в Шаге 3 Формы W-4.Включение этих кредитов увеличит вашу зарплату и уменьшит сумму любого возмещения, которое вы можете получить при подаче налоговой декларации.

Когда вступит в силу ваша новая форма W-4?

Если изменение касается текущего года, ваш работодатель должен ввести в действие вашу новую форму W-4 не позднее начала первого периода расчета заработной платы, заканчивающегося на 30-й день после дня, в который вы передаете своему работодателю пересмотренную форму, или позднее. Форма W-4.

Форма W-4.

Если изменение касается следующего года, ваша новая форма W-4 не вступит в силу до следующего года.

Пенсионеры, возвращающиеся на работу

Когда вы впервые начали получать пенсию, вы сообщили плательщику, сколько налога удерживать, если таковой имеется, заполнив Форму W-4P, Свидетельство об удержании пенсионных или аннуитетных выплат (или аналогичную форму). Однако, если ваша пенсия выплачивается военными или из определенных планов отсроченной компенсации, вы заполнили форму W-4 вместо формы W-4P. Вы заполнили любую форму на основе вашего прогнозируемого дохода на тот момент. Теперь, когда вы возвращаетесь на работу, ваша новая форма W-4 (переданная вашему работодателю) и ваша форма W-4 или W-4P (находящаяся в файле с вашим пенсионным планом) должны работать вместе, чтобы определить правильную сумму удержания для ваша новая сумма дохода.

Используйте рабочие листы, прилагаемые к форме W-4P, чтобы выяснить, на сколько налоговых льгот вы имеете право требовать. Начните с Таблицы личных надбавок. Затем, если вы будете перечислять свои вычеты, требовать корректировки дохода или иметь дополнительный доход (например, проценты или дивиденды), заполните Таблицу вычетов, корректировок и дополнительного дохода.

Начните с Таблицы личных надбавок. Затем, если вы будете перечислять свои вычеты, требовать корректировки дохода или иметь дополнительный доход (например, проценты или дивиденды), заполните Таблицу вычетов, корректировок и дополнительного дохода.

Третий рабочий лист, Рабочий лист «Несколько пенсий / более одного дохода», является наиболее важным в этой ситуации.Если у вас более одного источника дохода, для того, чтобы у вас было достаточно удержаний для покрытия налога на ваш более высокий доход, вам может потребоваться меньшее количество удерживаемых пособий или потребовать, чтобы ваш работодатель удерживал дополнительную сумму из каждой зарплаты.

После того, как вы выяснили, на сколько пособий вы имеете право претендовать, посмотрите на доход как от вашей пенсии, так и от вашей новой работы, а также как часто вы получаете выплаты. Вы сами решаете, как разделить удерживаемые вами пособия между этими источниками дохода.Например, вы можете захотеть «забрать домой» большую часть своей еженедельной зарплаты, чтобы использовать ее в качестве денег на расходы, и использовать свою ежемесячную пенсию для «оплаты счетов». В этом случае измените свою форму W-4P на нулевые льготы и потребуйте все, на что вы имеете право, указанную в вашей форме W-4.

В этом случае измените свою форму W-4P на нулевые льготы и потребуйте все, на что вы имеете право, указанную в вашей форме W-4.

Есть несколько способов получить более точное представление о том, какая сумма налога будет удержана при подаче заявления на получение определенного количества надбавок.

Используйте таблицы удержания в Pub.15-T, Федеральные методы удержания подоходного налога.Для определения суммы, которая будет удерживаться из пенсии или аннуитета, используйте таблицы в Разделе 3 или Разделе 5 Pub. 15-T, которые используются для форм W-4 с 2019 года или ранее. Таблицы в этих разделах также применимы к формам W-4P, включая формы W-4P 2021 года.

Свяжитесь с вашим пенсионным фондом и в отдел заработной платы вашего работодателя.

И помните, это не окончательное решение. Если вы не получили правильную сумму удержания в первых отправленных вами формах W-4 и W-4P, вам следует изменить размер удержания, используя информацию и рабочие листы в этой публикации или ресурсы, упомянутые выше.

Вы должны проходить через этот процесс каждый раз, когда меняется ваша жизненная ситуация, будь то по личным или финансовым причинам. Вам может потребоваться больше удерживаемого налога, или вам может понадобиться меньше.

Таблица 1-2. Налоговые льготы на 2021 год

| Для получения дополнительной информации о … | См … |

| Кредит на усыновление | Инструкции к форме 8839 |

| Кредит на расходы по уходу за детьми и иждивенцами | Паб.503, Расходы по уходу за детьми и иждивенцами |

| Налоговый кредит на ребенка (включая дополнительный налоговый кредит на ребенка) | 2020 Инструкции для форм 1040 и 1040-SR |

| Кредит на других иждивенцев | 2020 Инструкции для форм 1040 и 1040-SR |

| Кредит заработанного дохода | Паб. 596, Кредит заработанного дохода (EIC) 596, Кредит заработанного дохода (EIC) |

| Кредиты на образование | Паб. 970, налоговые льготы для образования |

| Кредит для пожилых людей и инвалидов | Паб.524, Кредит для пожилых людей и инвалидов |

| Зачет иностранного налога (за исключением любого зачета, который применяется к заработной плате, не подлежащей удержанию подоходного налога в США, поскольку они подлежат удержанию подоходного налога иностранным государством) | Паб. 514, Иностранный налоговый кредит для физических лиц |

| Общий бизнес-кредит | Форма 3800, Общий бизнес-кредит |

| Налоговый кредит на медицинское страхование | Инструкции по заполнению формы 8885 |

| Ипотечный процент | Паб.530, Налоговая информация для домовладельцев |

| Кредит квалифицированного электромобиля | Форма 8834 |

| Кредит для минимального налога за предыдущий год (если вы заплатили альтернативный минимальный налог в предыдущем году) | Инструкции по заполнению формы 8801 |

| Кредит для пенсионных накоплений (сберегательный кредит) | Паб. 590-A, Взносы в индивидуальные пенсионные соглашения (IRA) 590-A, Взносы в индивидуальные пенсионные соглашения (IRA) |

| Кредит держателям облигаций налогового кредита | Инструкции к форме 8912 |

| Кредит страховой премии | Паб.974, налоговый кредит на премию (PTC) |

| Кредиты на отпуск по болезни и семейный отпуск для отдельных самозанятых лиц | Инструкции по заполнению формы 7202 |

Получение правильной суммы удержанного налога

В большинстве случаев налог, удерживаемый из вашей заработной платы, будет близок к налогу, указанному вами в декларации, если вы будете следовать этим двум правилам.

Но поскольку рабочие листы и методы удержания не учитывают все возможные ситуации, возможно, вам не будет удержана нужная сумма.Скорее всего, это произойдет в следующих ситуациях.

Вы женаты и оба работаете.

У вас одновременно несколько работ.

У вас есть доход, не связанный с заработной платой, например проценты, дивиденды, алименты или пособие по безработице.

По возвращении вы должны будете получить дополнительные суммы.

Ваше удержание основано на устаревшей информации формы W-4 в течение значительной части года.

Вы работаете только часть года.

Вы меняете размер удержания в течение года.

Вы облагаетесь дополнительным налогом по программе Medicare или NIIT. Если вы ожидаете ответственности по дополнительному налогу на Medicare или NIIT, вы можете потребовать, чтобы ваш работодатель удержал дополнительную сумму удерживаемого подоходного налога по форме W-4.

Если любая из этих ситуаций относится к вам, вы можете использовать оценщик налоговых удержаний в IRS.gov / W4App, чтобы узнать, нужно ли вам изменить размер удержания.

. Рабочие листы в этой публикации отражают изменения, описанные в «Что нового на 2021 год». Однако, поскольку Оценщик налоговых удержаний не отражает всех этих изменений, вам следует использовать рабочие листы в этой публикации для некоторых изменений. Посетите IRS.gov/W4App для получения дополнительной информации. .

Если у вас есть доход от самозанятости или у вас есть задолженность по налогу на самозанятость, вам следует использовать таблицы в этой публикации, чтобы определить, следует ли вам платить расчетный налог.

Если вы работаете только часть года и ваш работодатель соглашается использовать метод удержания неполного года, с каждой выплаты заработной платы будет удерживаться меньше налогов, чем если бы вы работали весь год. Чтобы иметь право на использование метода неполного года, вы должны соответствовать обоим следующим требованиям.

Вы должны использовать календарный год (12 месяцев с 1 января по 31 декабря) в качестве налогового года. Вы не можете использовать финансовый год.

Вы не должны рассчитывать на работу более 245 дней в году.Чтобы определить этот предел, подсчитайте все календарные дни, в которые вы работаете (включая выходные, отпуск и больничные), начиная с первого дня, когда вы работаете за заработную плату, и заканчивая вашим последним днем работы. Если вас временно уволили на 30 дней или меньше, считайте и эти дни. Если вас увольняют более чем на 30 дней, не считайте эти дни. Вы не выполните это требование, если начнете работать до 1 мая и планируете работать до конца года.

Как подать заявку на метод неполного года.

Вы должны письменно попросить своего работодателя использовать этот метод. В запросе должны быть указаны все три из следующих пунктов.

Дата вашего последнего рабочего дня у любого предыдущего работодателя в текущем календарном году.

Что вы не планируете работать более 245 дней в текущем календарном году.

Что вы используете календарный год в качестве налогового года.

Если вы измените размер удержания в течение года, возможно, слишком большой или слишком маленький налог был удержан за период до того, как вы внесли это изменение.Вы можете компенсировать это, если ваш работодатель согласится использовать метод удержания совокупной заработной платы до конца года. Вы должны письменно попросить своего работодателя использовать этот метод.

Чтобы иметь право на участие, ваши платежные периоды (еженедельно, раз в две недели и т. Д.) Должны быть одинаковыми с начала года.

Подсказки для расчета вашего удержания

Оценщик налоговых удержаний.

Если вы обеспокоены тем, что из вашей заработной платы удерживается слишком много или слишком мало подоходного налога, IRS предоставляет на своем веб-сайте средство оценки удерживаемого налога.Перейдите на IRS.gov/W4App. Это может помочь вам определить правильную сумму удержания в любое время в течение года.

. Рабочие листы в этой публикации отражают изменения, описанные в «Что нового на 2021 год». Однако, поскольку Оценщик налоговых удержаний не отражает всех этих изменений, вам следует использовать рабочие листы в этой публикации для некоторых изменений. Посетите IRS.gov/W4App для получения дополнительной информации. .

Правила, которые должен соблюдать ваш работодатель

Возможно, вам будет полезно узнать некоторые правила удержания налогов, которым должен следовать ваш работодатель.Эти правила могут повлиять на то, как заполнять форму W-4 и как решать проблемы, которые могут возникнуть.

Новая форма W-4.

Когда вы начинаете новую работу, ваш работодатель должен предоставить вам форму W-4 для заполнения. Начиная с вашего первого дня выплаты жалованья, ваш работодатель будет использовать информацию, указанную вами в форме, для расчета вашего удержания.

Если вы позже заполните новую форму W-4, ваш работодатель может ввести ее в действие в кратчайшие сроки. Крайним сроком его вступления в силу является начало первого расчетного периода, заканчивающийся через 30 или более дней после его подачи.

Нет формы W-4.

Если вы не предоставите своему работодателю Форму W-4, он должен относиться к вам так, как если бы вы отметили поле для подачи одиночного или семейного заявления отдельно на шаге 1 (c) и не сделали никаких записей на шаге 2, шаге 3 или Шаг 4 формы W-4 от 2021 года. Однако, если вы работали на одного и того же работодателя в 2019 году, получали заработную плату в 2019 году и не предоставили форму W-4, ваш работодатель должен продолжать рассматривать вас как холостяка и требовать нулевых надбавок по форме W-4 2019 года.

Возврат удержанного налога.

Если вы обнаружите, что с вас удерживается слишком много налогов из-за того, что вы не учли всех своих иждивенцев или вычетов, на которые вы имеете право, вы должны предоставить своему работодателю новую форму W-4. Ваш работодатель не может выплатить ранее удержанные налоги. Вместо этого потребуйте полную удержанную сумму при подаче налоговой декларации.

Однако, если ваш работодатель удержал сумму налога, превышающую правильную для действующей у вас формы W-4, вам не нужно заполнять новую форму W-4, чтобы ваши удержания были снижены до правильной суммы.Ваш работодатель может выплатить неверно удержанную сумму. Если вам не вернут деньги, в вашей форме W-2 будет отражена полная фактически удержанная сумма, которую вы должны потребовать при подаче налоговой декларации.

IRS проверит ваше удержание.

Ваше удержание или любое требование о полном освобождении от удержания подлежит рассмотрению IRS. Ваш работодатель может потребовать отправить копию формы W-4 в IRS. Существует штраф за предоставление ложной информации в форме W-4.См. Penalties ниже.

Если IRS определит, что вы завысили размер удержания или не можете претендовать на полное освобождение от удержания, IRS выпустит уведомление, в котором указывается разрешенный для сотрудника механизм удержания (обычно называемый «письмом о блокировке»). как вам, так и вашему работодателю.

IRS предоставит период времени, в течение которого вы можете оспорить решение, прежде чем ваш работодатель изменит ваше удержание. Если вы считаете, что имеете право требовать полного освобождения от удержания или что решение IRS было неверным иным образом, вы должны подать новую форму W-4 и письменное заявление в поддержку ваших требований, сделанных по форме W-4, которые уменьшат федеральный доход. удержание налогов в IRS.Контактная информация (бесплатный номер телефона и адрес офиса IRS) будет предоставлена в письме о закрытии. В конце этого периода, если вы не ответите или если ваш ответ неадекватен, ваш работодатель должен будет отказать на основании первоначального письма о запрете на участие.

После того, как письмо о блокировке вступит в силу, ваш работодатель должен удерживать налог на основе ставки удержания (семейного положения) и максимального удержания, указанного в этом письме.

Если позже вы считаете, что имеете право требовать освобождения от удержания или иным образом скорректировать удержание, вы можете заполнить новую форму W-4 и письменное заявление в поддержку требований, сделанных в форме W-4, и отправить их непосредственно в Адрес IRS указан в письме о закрытии.Ваш работодатель должен продолжать рассчитывать размер вашего удержания на основе, ранее определенной IRS, до тех пор, пока IRS не сообщит вашему работодателю иное.

В любое время, до или после того, как письмо о блокировке вступит в силу, вы можете предоставить своему работодателю новую форму W-4, которая не требует полного освобождения от удержания и приводит к удержанию большего подоходного налога, чем указано в блокировке. письмо. Затем ваш работодатель должен удержать налог на основании этой новой формы W-4.

Дополнительную информацию можно получить в IRS.губ. Введите в поле поиска « вопросы о соблюдении удержания ».

Освобождение от удержания

Если вы подаете заявление об освобождении от удержания, ваш работодатель не будет удерживать федеральный подоходный налог с вашей заработной платы. Освобождение применяется только к подоходному налогу, но не к налогу на социальное обеспечение или Medicare.

Вы можете подать заявление об освобождении от удержания на 2021 год, только если применимы обе из следующих ситуаций.

В 2020 году у вас было право на возмещение всего удержанного федерального подоходного налога, поскольку у вас не было налоговых обязательств.

В 2021 году вы ожидаете возмещения всего удержанного федерального подоходного налога, поскольку вы ожидаете отсутствия налоговых обязательств.

Используйте рисунок 1-A, чтобы помочь вам решить, можете ли вы подать заявление об освобождении от удержания. Не используйте рисунок 1-A, если вы:

Возраст 65 лет и старше,

Слепые,

Будет перечислять вычеты по вашему возврату в 2021 году, или

Потребует налоговые льготы по вашей декларации за 2021 год.

Студенты.

Если вы студент, вы не освобождаетесь автоматически. Если вы работаете только неполный рабочий день или летом, вы можете претендовать на освобождение от удержания.

Пример 1.

Вы учитесь в старшей школе и рассчитываете заработать 2500 долларов на летней работе. Вы не ожидаете, что в течение года у вас будет какой-либо другой доход, и ваши родители смогут заявить о вас как о иждивенце на основании своей налоговой декларации.Вы работали прошлым летом, и из вашей заработной платы удерживали федеральный подоходный налог в размере 375 долларов. Все 375 долларов были возвращены, когда вы подали декларацию за 2020 год. Используя рисунок 1-A, вы обнаружите, что можете требовать освобождения от удержания.

Рисунок 1-A: Освобождение от удержания в форме W-4

Рисунок 1-А. Освобождение от удержания в форме W-4Рисунок 1-A. Освобождение от удержания по форме W-4

Резюме: Это блок-схема, используемая для определения того, имеет ли налогоплательщик право требовать освобождения от удержания в своей Форме W-4.

Начало

Это начало блок-схемы.

Решение (1)

В 2020 году имели ли вы право на возмещение ВСЕГО федерального подоходного налога, удержанного из-за НЕТ налоговых обязательств?

| ЕСЛИ Да, перейти к решению (2) |

| ЕСЛИ не продолжать обработку (a) |

Процесс (а)

Вы НЕ МОЖЕТЕ требовать освобождения от удержания.

Решение (2)

Сможет ли кто-нибудь (например, ваш родитель) на 2021 год объявить вас иждивенцем?

| ЕСЛИ Да, перейти к решению (4) |

| ЕСЛИ Нет, переходить к решению (3) |

Решение (3)

Будет ли ваш общий доход в 2021 году больше суммы, указанной ниже для вашего статуса подачи?

| Одноместный: 12550 долларов США |

| Глава семьи: 18 800 |

| Женат, подача документов отдельно для ОБЕИХ 2020 и 2021 годов: 12,550 |

| Другой статус в браке (включая доход ОБЕИХ супругов, поданных отдельно или совместно): 25,100 |

| Вдова (вдова): 25 100 |

| ЕСЛИ Да, продолжить обработку (a) |

| ЕСЛИ не продолжить обработку (b) |

Процесс (б)

Вы МОЖЕТЕ потребовать освобождения от удержания.

Решение (4)

Будет ли ваш доход в 2021 году больше 1100 долларов?

| ЕСЛИ Да, перейти к решению (5) |

| ЕСЛИ не продолжить обработку (b) |

Решение (5)

Будет ли ваш доход в 2021 году включать более $ 350 незаработанного дохода (проценты, дивиденды и т. Д.)?

| ЕСЛИ Да, продолжить обработку (a) |

| ЕСЛИ Нет, переходить к решению (6) |

Решение (6)

Будет ли ваш общий доход в 2021 году составлять 12550 долларов или меньше?

| ЕСЛИ Да, продолжить обработку (b) |

| ЕСЛИ не продолжать обработку (a) |

Конец

Это конец блок-схемы.

Щелкните здесь, чтобы увидеть текстовое описание изображения.

Пример 2.

Факты те же, что и в примере , за исключением того, что у вас также есть сберегательный счет и вы ожидаете получить доход от процентов в размере 400 долларов в течение года. Используя рисунок 1-A, вы обнаружите, что не можете претендовать на освобождение от удержания, потому что ваш нетрудовой доход будет более 350 долларов, а ваш общий доход будет более 1100 долларов.

. Возможно, вам придется подать налоговую декларацию, даже если вы освобождены от удержания.См. Паб. 501, чтобы узнать, нужно ли вам подавать декларацию. .

. Возраст 65 лет и старше или слепой 9000 3. Если вам 65 лет или больше, или вы слепой, используйте Рабочий лист 1-1 или Рабочий лист 1-2 , чтобы помочь вам решить, можете ли вы подать заявление об освобождении от удержания. Не используйте листы, если вы будете перечислять вычеты или требовать налоговые льготы в своей налоговой декларации за 2021 год. Вместо этого см. Детализация вычетов или требование кредитов далее..

Детализация вычетов или истребование кредитов.

Если у вас не было налоговых обязательств за 2020 год, вы:

Детализируйте вычеты, или

Требовать налогового кредита,

Требование освобождения от удержания.

Чтобы подать заявление об освобождении от налогов, вы должны предоставить своему работодателю форму W-4. Напишите «Освобождение» в форме под шагом 4 (c) и выполните шаги 1 (a), 1 (b) и 5. Не выполняйте никаких других шагов.

Если вы подаете заявление об освобождении от налогов, но позже ваша ситуация изменится и вам все-таки придется платить подоходный налог, вы должны подать новую форму W-4 в течение 10 дней после изменения. Если вы подаете заявление об освобождении от налогов в 2021 году, но планируете иметь задолженность по подоходному налогу за 2022 год, вы должны подать новую форму W-4 до 1 декабря 2021 года.

Ваше заявление об освобождении от уплаты налогов может быть рассмотрено IRS. См. Ранее рассмотрение IRS вашего удержания налогового платежа .

Освобождение действительно только на 1 год.