5 способов решить, покупать автомобиль в лизинг или в кредит

В нашей предыдущей статье «5 неизвестных вам фактов о лизинге для физических лиц» мы постарались дать общее представление об автолизинге.

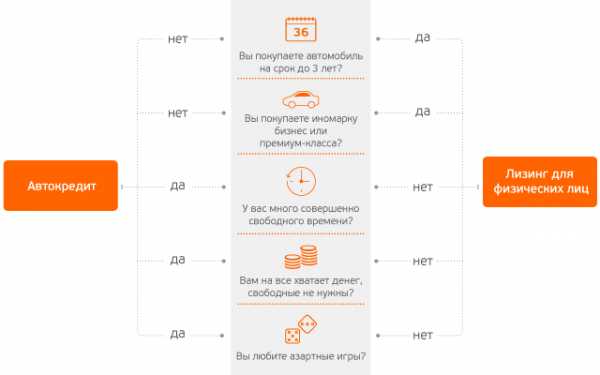

Сегодня мы подготовили детальное сравнение лизинга для физлиц и автокредита – не по каким-то надуманным параметрам, а по самым что ни на есть практичным:

- Срок, на который вы покупаете автомобиль

- Какую марку вы собираетесь покупать

- Сколько у вас свободного времени

- Какие у вас доходы

- И – внимание! – любите ли вы азартные игры

Согласитесь, такого сравнения вы еще не видели.

1. Срок, на который вы покупаете автомобиль

Обычно вы знаете и сознательно планируете, на какой срок будет куплен автомобиль. Чаще всего это не первая ваша машина – и исходя из предыдущего опыта вы понимаете, каков для вас оптимальный «цикл владения». Также вы при этом учитываете факторы роста своих доходов (и покупки более дорогой машины), появления у вас детей (с необходимостью в более вместительном авто) и т.д.

Автокредит хорош, если вы покупаете автомобиль навсегда или на долгий срок – то есть планируете пользоваться им около 4-5 лет. Тогда, при условии последующей удачной (!) перепродажи (см. пункт 5 «Любите ли вы азартные игры»), автокредит получится выгоднее, чем лизинг.

Лизинг для физических лиц оптимален при планируемом сроке владения авто от 1 до 3 лет, так как дает возможность пользоваться автомобилем с ежемесячными платежами, которые будут в 2-3 раза меньше, чем при автокредите на аналогичный срок. А в конце лизинга можно будет легко заменить автомобиль на новый.

2. Какую марку автомобиля вы собираетесь покупать?

Этот пункт поможет вам ответить на предыдущий вопрос – о планируемом сроке владения. Статистика неумолима и неподкупна: марки одних моделей меняются быстрее других.

Если вы покупаете отечественный автомобиль (который, по статистике, будете использовать 5 с лишним лет ), то лучше всего вам подойдет автокредит. А вот при покупке иномарки, особенно премиум-класса (Mercedes, BMW, Audi, Volkswagen и др.), которую вы, по статистике, смените на новую через 2,5-3 года, выгоднее воспользоваться лизингом.

3. Сколько у вас обычно свободного времени?

Время, которое вы тратите на покупку автомобиля при кредите и при лизинге, обычно, одинаково. И там и тут от вас потребуют некий пакет документов (обычно – паспорт и водительское удостоверение) и примут решение по заявке в срок от 15 минут. Совсем другое дело – время, которое вам придется потратить на продажу старого автомобиля, когда, выплатив кредит или лизинговые платежи, вы решите заменить его на новый. И здесь мы предлагаем уже сейчас оценить, каким количеством свободного времени вы обладаете. Размещение объявления и фото, круглосуточные звонки, которые буду преследовать и после продажи авто, бесконечные показы, повторение одного и того же текста и просьбы о скидке – все это занимает огромное количество времени, раздражает, мешает работе и лишает выходных. Если его мало сейчас – странно ожидать, что через 3 года (4, 5, 6 и т.д. лет) его вдруг станет много.

Если у вас достаточно времени на этот процесс, то

В противном случае, если вы занятой человек или у вас есть интересные хобби за рамками торговли антиквариатом – выбирайте лизинг для физических лиц. Через 2-3 года вы просто вернете старый автомобиль в лизинговую компанию и пересядете на новый (см. факт №5 «После окончания срока лизинга вы можете пересесть на новый автомобиль с теми же ежемесячными платежами» из нашей предыдущей статьи).

4. Какие у вас ежемесячные доходы?

На этот – часто болезненный – вопрос нужно ответить максимально честно, чтобы реально оценить, можете ли вы себе позволить именно тот автомобиль, который хотите.

В автокредите ежемесячные платежи довольно высоки. Если вы готовы их выплачивать за желанный автомобиль – нет проблем. Кроме того, вы можете снизить размер платежей, оформив более долгосрочный кредит (допустим, на 5 лет). Однако при этом общая стоимость кредитного договора за весь срок существенно увеличится. Или вы можете умерить аппетит и приобрести авто классом ниже или другой марки. В общем, варианты есть, но они не самые приятные.

В лизинге ежемесячные платежи в 2-3 раза меньше, поэтому вы точно сможете купить тот автомобиль, который нравится (или даже классом выше / улучшенной комплектации) – или использовать освободившиеся деньги на личные цели. Решайте.

5. Вы любите азартные игры?

Ответ на этот вопрос наилучшим образом продемонстрирует, готовы ли вы продавать свой автомобиль сами и доставит ли вам это удовольствие.

Если вы купили автомобиль в кредит и решили поменять его на новый, вы столкнетесь с не самой приятной процедурой продажи автомобиля «с рук». И здесь нужно учитывать несколько факторов, а также обладать сильными, часто на уровне экстрасенсорики, навыками прогнозирования:

- Реальная стоимость б/у авто по статистике дилеров (действительно совершенные сделки) на 10-15% ниже цен на «Яндекс.Авто» или Auto.ru. Потому что на этих и подобных им порталах средняя цена, на которую все обычно ориентируются, – это начальная цена без учета торга. А вот реальные цены покупок показывает именно статистика дилеров. На какую стоимость продажи вы рассчитывали N лет назад при покупке автомобиля – вероятно, на среднюю с автопорталов?

- Принимаете ли вы на себя риск потери автомобилем в стоимости из-за ДТП?

- Уверены ли вы, что сегодня сможете предсказать состояние рынка через 3 года (4, 5, 6 лет и т.д.) и продать по нужной вам, а не рыночной цене?

А при покупке автомобиля в лизинг все эти риски берет на себя лизинговая компания. Вам не нужно тратить на это время и нервы, брать на себя риски, примерять роль гадалки или великого эксперта в ценах на авто (учитывая то, насколько даже профессионалы ошибаются в прогнозах по стоимости активов в многолетней перспективе).

Кроме того, в конце срока лизинга у вас есть несколько вариантов: автомобиль можно вернуть, выкупить в собственность или продолжить им пользоваться, продлив договор. В результате:

- Можно отложить важное решение на потом, когда для него появятся данные – а не в момент покупки, как при кредите;

- Не нужно сейчас гадать, сколько будет стоить машина через много лет;

- В конце срока лизинга можно заработать на разнице между выкупной стоимостью и рыночной стоимостью авто (да, даже так).

Заключение

Вот мы и рассмотрели все те факторы, которые на практике влияют на то, каким способом купить автомобиль. В заключение предлагаем вам провести «самодиагностику» – и определиться, лизинг или автокредит подходит именно вам.

europlan.ru

что выгоднее для физических лиц 2019

Когда есть желание купить автомобиль, а средств не хватает, то, скорое всего, человек отправится в банк для получения кредита на его приобретение. Но есть и альтернативный способ решения вопроса – это лизинг. Чем отличается кредит от лизинга и что выгодней физическому лицу оформить?

Автокредит: плюсы и минусы

Получить автокредит можно на самых разных условиях. Предложения банков отличаются не только процентными ставками и сроками, но также разными будут комиссии, страховые платежи и первоначальный взнос. Как правило, чем лояльней требования банка в части предоставления документов, возрастных рамок, кредитной истории, тем дороже обойдется машина. Банки обычно требуют наличие постоянной прописки в регионе присутствия кредитора. Если человек устроился на работу недавно, то ему вероятней всего откажут. Минимальные требования по стажу чаще начинаются от 6 месяцев.

Чтобы получить кредит на выгодных условиях, придется потратить время на поиск кредитора, сбор документов и ожидание решения банка. Это может занять от нескольких дней до месяца. Автосалон не всегда готов ждать покупателя так долго и может продать машину другому клиенту.

График погашения составляется по аннуитетной или дифференцированной схеме. Банки не рассчитывают их индивидуально. В случае проблем с выполнением обязательств по кредитному договору, заемщику возможно будет сложно договориться с банком о предоставлении кредитных каникул или проведении реструктуризации.

Но, несмотря на некоторые неудобства,

- Во-первых, заемщик становится собственником машины сразу после подписания договора купли-продажи и получает технический паспорт на свое имя. Единственное ограничение – машину нельзя продать или подарить до полного погашения кредитной задолженности.

- Во-вторых, потенциальный покупатель также имеет более широкий выбор. Лизинговые программы еще не так широко распространены, как автокредитование. Поэтому получить кредит можно практически на любое новое авто.

- В-третьих, за кредитные средства можно приобрести и автомобиль с пробегом. Естественно только будут ограничения по году выпуска и его техническому состоянию.

Лизинг: плюсы и минусы

Процедура оформления договора лизинга отличается от процедуры кредитования. После выбора автомобиля физическое лицо обращается в компанию-лизингодатель, которая выкупает машину у продавца. После этого заключается договор между ней и лизингополучателем, на основании которого физическое лицо имеет право пользования автомобилем.

Покупка автомобиля в лизинг имеет ряд преимуществ. Требования лизинговых компаний более лояльны, чем у банков. Из документов обычно требуется только паспорта и водительского удостоверения. Если лизингодатель потребует справку о доходах, то размер официального дохода не будет столь принципиальным.

Расходы, связанные с постановкой автомобиля на учет и оплатой страховых платежей, несет лизингодатель. Дополнительные комиссии, как правило, отсутствуют. Таким образом, лизингополучатель не несет первоначальных затрат, а имеющиеся денежные средства может направить на оплату аванса. Но все эти затраты компания закладывает в размер процентов.

Если арендатор нарушает правила дорожного движения, то квитанции приходят на имя компании. В случае ДТП, все оформление берет на себя лизинговая компания.

Еще одной особенностью лизинговой сделки является тот факт, что на заключение договора не требуется согласие супруга или супруги. В случае развода автомобиль остается за лизингополучателем. В некоторых ситуациях это становится решающим фактором для физического лица, который выбирает между лизингом и кредитом.

Лизинговые компании обычно очень гибкие в отношении составления графика платежей. Варианты могут быть самыми различными. Например, лизингополучатель может основную часть суммы оплачивать равными платежами на протяжении определенного периода, а остаток внести в последний месяц действия договора. В случае финансовых трудностей арендатору проще договориться с лизинговой компанией, чем с банком.

В договоре может быть предусмотрен отказ от выкупа автомобиля. Также лизингополучатель может его обменять. Это позволяет сменить транспортное средство без особых денежных и временных затрат.

Несмотря на всю, на первый взгляд, привлекательность, лизинг имеет и существенные минусы. Юридически лизингополучатель машиной не владеет, и компания имеет больше свободы действий. Если регулярные платежи не вносятся, то договор просто расторгнут в одностороннем порядке. При кредитовании в банке для этого потребуется решение суда. Кроме этого, лизингополучатель должен выполнять ряд требований по эксплуатации автомобиля. Например, многие договора предусматривают обязательное хранение автомобиля только на охраняемой стоянке. Также могут быть предусмотрены ограничения на управление транспортом третьими лицами. В случае любого нарушения договора, лизингодатель просто заберет автомобиль.

Что выгоднее?

Выгодность первого или второго варианта зависит от многих факторов. Сравнивать условия лизинга и автокредита стоит после того, как выбран конкретный автомобиль. Многие автосалоны сотрудничают с определенными банками и лизинговыми компаниями, что позволяет формировать конкурентоспособные предложения. При оформлении договора лизинга могут быть предусмотрены скидки. В то же время банки могут реализовывать совместно с автосалоном акционные программы по кредитованию под низкий процент.

В целом можно определить, что для потенциального автовладельца, который имеет достаточный официальный доход и хорошую кредитную историю, скорее всего, будет выгоден банк, так как в нем ему предложат более низкий процент. Если водитель планирует именно выкупить автомобиль, а не возвращать его компании, то ему будет дешевле оформить кредит и сразу получить технический паспорт на свое имя.

Кроме ситуаций, когда взять кредит в банке невозможно, остановиться на лизинге стоит людям, которые предпочитают часто менять автомобиль, тем более, когда идет речь о моделях премиум класса. Таким образом, можно существенно сэкономить время и деньги на продажу старого и покупку нового автомобиля. При оформлении лизингового договора физическое лицо не будет обременено вопросами прохождения ТО. Компания также оказывает помощь с эвакуацией и решением юридических вопросов. Таким образом, лизинг является более простым как в оформлении, так и в последующем обслуживании автомобиля. Но он требует больше затрат, чем автокредит.

Также лизинг может быть оптимальным решением при необходимости приобретения физическим лицом специальной техники. Получить на нее кредит в банке будет очень сложно.

law03.ru

преимущества, отличия, как сделать выбор

Время на чтение: 3 минуты

АА

Когда-то лизинговыми сделками пользовались лишь крупные организации, сегодня такая операция доступна всем. Ее часто сравнивают с кредитом. В некоторых деталях лизинг превосходит кредит, в чем-то – уступает ему.

Кто участвует в лизинговой операции

Лизинг можно рассматривать, как одну из форм кредитования.

Подобная операция проходит при участии:

- Лизингодателя – банка или иной кредитной организации.

- Лизингополучателя – юридического или физического лица.

- Поставщика – продавца, коим может быть производитель оборудования автомобиля, риэлтерская фирма и так далее.

- Страховщика – любой страховой компании.

Для начала заключается лизинговый договор. Далее лизинговая компания действует по заявке клиента – покупает объект лизинга. При лизинговой сделке объект, находящийся в собственности лизингодателя и передается лизингополучателю в аренду на длительный период. Предполагается последующий выкуп объекта лизинга или его возврат.

Что может быть таким объектом ?В России большое распространение получил лизинг транспортных средств. Сейчас активно развиваются другие направления – аренда строительной и промышленной техники. Большие перспективы у лизинга, связанного с энергетическим, пищевым, полиграфическим, машиностроительным оборудованием.

В чем плюсы лизинга

Многим предприятиям приходится решать вопрос технического оснащения. Причины бывают разными: бизнес в стадии открытия (расширения) или требует технологического обновления – модернизации. Неважно, в какой сфере они работают, зачастую используют именно лизинговую сделку, как самую выгодную.

В чем же выгода:

- Лизингополучатель экономит на налогах – уменьшается налогооблагаемая база в отношении выплат налога с прибыли, платежи по лизингу войдут себестоимость продукции.

- Компания без проблем обновляет свой технологический парк и может планировать успешную деятельность на длительный период.

- Хотя ставки по лизингу выше, нежели по кредиту, тем не менее в конечном итоге они являются более приемлемыми. Здесь нужно учитывать суммарную экономию на налоговых выплатах, технических возможностях лизингодателя и других финансовых преимуществах, которые покрывают переплату.

- Риск обеих сторон минимален. Имуществом владеет лизингодатель. Он же имеет право его забрать, если будут нарушены условия договора. Например, клиент обанкротится и не сможет делать выплаты.

- Оформить лизинговую сделку зачастую намного проще, чем кредит – незначительный риск в лизинговом бизнесе благоприятствует этому обстоятельству. Обеспечением договора является предмет лизинга.

- Договор о лизинге отличается большей гибкостью, нежели кредитное соглашение – схема расчетов выбирается индивидуально.

Требования лизинговых компаний в отношении партнеров более лояльны, в расчет может идти даже неофициальная доходная часть. Решения о заключении сделки принимаются в сжатые сроки, чего не скажешь о банковских займах. При лизинговом варианте тратится меньше времени на бюрократическую волокиту. Представители малого и среднего бизнеса активно используют лизинг в качестве апробированного метода, позволяющего обновить основной капитал.

Когда лизинг выгоднее, чем кредит?

Предположим организация, занимающаяся строительством дорог, получила крупный заказ. Для его выполнения ей не хватает в наличии специальной дорогостоящей техники – катков, кранов, экскаваторов и так далее. Здесь лизинг будет оптимальным решением. Сделка быстро оформляется, техника сразу же начинает работать и приносить прибыль. Предприятие будет пользоваться всеми вышеперечисленными выгодами.

По истечении срока действия лизингового договора клиент может выкупить технические средства и стать их собственником, может, продлить договорные отношения или не продлевать их, если не видит дальнейшей целесообразности в использовании этого оборудования. Автокредит таких условий не предусматривает – придется выплачивать деньги по полной программе.

Когда лизинг хуже кредита

В отношении частных лиц лизинг не всегда выгоден. В основном он применяется для автомобилей. Тут стоит подумать. Кредитный договор, в основном, рассчитан на три года, лизинговый на пять. Кому можно продать пятилетнее авто и за сколько?

Мнение эксперта

Михаил Адамов

Юрист консультант по финансовым вопросам

ПосмотретьЯ подобрал для посетителей нашего сайта лучшие кредитные предложения июля 2019 года.

Переплата по банковскому займу в среднем 150 %, по лизингу – 200%Выгодней накопить на первый взнос или рассмотреть условия без взноса, и взять кредит, несмотря на то, что это займет больше времени (примерно 1,5 месяца, а не 3 дня) и потребуется более объемный пакет документов для кредитора.

Читайте также на эту тему:

crediti-bez-problem.ru

Что выгоднее аренда, автокредит или лизинг?

Автокредит или Лизинг — что выгоднее для физических лиц? Преимущества и недостатки аренды, лизинга и авторкедитования.

Если вам срочно понадобился автомобиль, а для того чтобы тут же приобрести его средств у вас пока нет, то существует множество других способов заполучить желанного «железного коня». Крупную сумму сразу же найти сложно, поэтому мы будем рассматривать те варианты, где деньги вам сразу не понадобятся вовсе, либо можно ограничиться небольшой суммой. Наиболее известными и популярными способами получения автомобиля являются автомобильный лизинг, взятие авто в аренду или же оформление автокредита. Прежде чем принимать решение о способе получения долгожданного авто, необходимо подробно рассмотреть и оценить все варианты.

Лизинг авто

Лизинг – один из самых удобных и выгодных способов получения автомобиля. К сожалению, не все о нем знают, а те кто слышали, почему то не доверяют этому способу. И так лизинг, это аренда с последующим правом выкупа.

Так что по сути, условия лизинга сходны с условиями аренды, но все же есть отличия. Они заключаются в праве выкупа автомобиля при окончании договора, либо оставление его владельцу, если на это есть желание. То есть вы берете автомобиль в аренду и как бы тестируете его, а если он вас полностью устраивает, то постепенно выкупаете его у владельца. Если же по каким-то причинам, автомобиль вас не устраивает, вы можете не приобретать его. В отличии от аренды, вы ежемесячно выплачиваете владельцу автомобиля не арендную плату, а часть стоимости автомобиля в виде его амортизационных отчислений.

Используя автомобиль, вы берете на себя по договору все обязательства, связанные с автомобилем, то есть риск его гибели, повреждений, попадание в ДТП, а так же расходы на страховку и техобслуживание. По сути, берущий машину в лизинг обращается с ней и отвечает за нее, как владелец, хотя по договору, владельцем все же является лизингодатель и так и останется до окончания срока действия договора. В лизинг всегда дается новый автомобиль по выгодной стоимости и с выгодными условиями, в отличии от других способов, где вы за те же деньги сможете приобрести только подержанный автомобиль.

Аренда машины

Аренда автомобиля практически мало отличается от лизинга. Если вам очень срочно понадобилась машина на какой-то срок, например, с помощью нее вы сможете заработать гораздо больше денег, чем без автомобиля. Тогда есть смысл взять машину в аренду, при том что у вас нет желания приобретать именно этот автомобиль, зато он поможет вам накопить на ваш собственный. Договор аренды автомобиля можно заключить как с компанией, так и с частным лицом. С частным лицом можно договориться на гораздо меньшую сумму, если найти тех, кому машина, например, досталась в наследство и ее владелец не нуждается в транспортном средстве, и оно все равно простаивает.

Заключая договор аренды, как с компанией так и с частным лицом, вы в любом случае несете за нее полную ответственность, за обслуживание, ДТП и прочие расходы, которые могут понадобиться для пользования автомобилем.

Если вы повредите арендованную машину, то будете обязаны возместить владельцу ущерб. Если выяснится, что автомобиль был неисправен еще до передачи его в аренду, и владелец об этом умолчал, то арендодатель может вернуть автомобиль раньше срока или же отремонтировать его за свой счет, а потом вычесть эту сумму из арендной платы, только предварительно согласовать это с владельцем.

Автокредит

Если вы хотите сразу же сделать автомобиль своим, то имеет смысл оформить автокредит. Хоть условия по автокредитам в разных банках и не сильно отличаются, необходимо все равно все их тщательно изучить и проанализировать. Какая-то мелочь, которая может показаться вам несущественной, при оформлении автокредита может выйти вам «боком», а может быть и наоборот, окажется выгодным предложением.

Обаятельно сравните стоимость полной стоимости кредита вместе с процентами на разные марки и модели автомобилей, это может существенно повлиять на ваш выбор. Так же просмотрите предложения автосалонов, иногда они выдают кредиты напрямую, минуя банки и за частую их условия оказываются более выгодными. Если вы сможете рассчитаться с кредитом всего за несколько месяцев, то вы можете попытаться оформить рассрочку. Это гораздо выгоднее по цене, так как отсутствует переплата, а просто стоимость автомобиля делится на несколько равных частей. Зато преодолев долгие месяцы выплат вы станете полноправным владельцем автомобиля.

Причем в кредит, вы можете взять практически любой автомобиль, даже тот, о котором давно мечтали. В отличии от аренды или лизинга, где как правило приходится брать то, что дают. Залогом при автокредите обычно является сам взятый в кредит автомобиль, то есть при невыплате вами взносов по кредиту, у вас его попросту заберут. Обычно кредит на автомобиль оформляется на срок от 3 до 5 лет. Прежде чем выбрать тот или иной вариант взятия автомобиля, необходимо проанализировать собственные цели и возможности, выбрать тот вариант, который действительно будет самым выгодным и оптимальным для вас.

credits.ru

Чем выгоден автолизинг для ИП

Приобрести машину в собственность под силу далеко не каждому начинающему предпринимателю. Особенно сложно купить специальную технику: грузовики, бульдозеры, экскаваторы, тракторы и т. д., так как стоят они весьма дорого, изъять такую сумму из оборота бывает очень нелегко. Из-за этого предприниматели вынуждены прибегать к услугам банков и лизинговых компаний, в результате чего неизбежно возникает вопрос: что выгоднее: лизинг или кредит на грузовой автомобиль для ИП? Сравним два востребованных варианта.

Отличия лизинга и кредита

Кредит на грузовую машину является одной из разновидностей стандартного кредита, а значит, к заёмщику предъявляются те же требования: высокая платёжеспособность, только официальный доход, чистая кредитная история и т. д. Машина после покупке переходит в собственность, но до окончания выплат она будет числиться в банковском залоге. Иногда дополнительно требуется поручительство третьих лиц. Первоначальный взнос обычно составляет не менее 15%, ставки могут различаться в зависимости от требований банка.

Лизинг для ИП представляет собой принципиально иную схему получения автомобиля. Главное отличие – взятая машина остаётся собственностью лизинговой компании до самого окончания выплат. Лизингополучатель формально только берёт её в аренду и последующим окончательным выкупом. Впоследствии он платит за пользование определённую сумму ежемесячно, а к концу срока получает машину в собственность.

Обычно срок действия лизинговой программы составляет 3-5 лет. Чем выгоден лизинг для ИП?

- Лизинг проще оформить, так как не требуется долго собирать документы. Получатель обычно предоставляет финансовую отчётность, которая подтвердит, что прибыль в компании растёт, и предприниматель сможет справиться с взятыми на себя обязательствами.

- Не требуется залог, поручительство и чистая кредитная история. Это одна из причин, по которым лизинговые программы становятся популярными. Компания всего лишь отдаёт автомобиль в аренду, поэтому даже в случае невыплаты она всё равно не останется в убытке.

- Для предпринимателей лизинговые программы сулят существенные налоговые льготы. По отчётности арендные взносы списываются в расходы, а значит, уменьшается сумма налога, который нужно платить. Именно поэтому пользование машинами с последующим выкупом столь распространено среди предпринимателей и редко используется частными лицами.

- Лизинговые компании обязаны взять на себя все заботы и пошлины по регистрации приобретённой машина, поскольку они остаются собственниками. Это же касается страховки, но в большинстве случаев страхование оплачивает сам клиент. Если машина будет угнана или полностью разбита, страховая компания погашает расходы лизингодателю, покупатель при этом не будет ничего должен, поскольку машина не была его собственностью.

- Ещё один плюс такой системы: компания-лизингодатель обычно берёт на себя часть забот о техобслуживании и текущем ремонте машины. Это позволяет сэкономить существенную сумму, что немаловажно для начинающего предпринимателя.

Сроки лизинга обычно короче кредитных предложений или ненамного от них отличаются. Однако если арендатор испытывает финансовые трудности, всегда можно договориться о продлении срока аренды и об уменьшении ежемесячных платежей. Арендодателю выгодно, чтобы срок стал длиннее, поскольку при этом увеличивается переплата. Договориться о пересмотре сроков обычно намного проще, чем при автокредитовании.

Выкуп автомобиля необязательно сразу указывается в договоре. Обычно он выкупается за остаточную стоимость, то есть за последний взнос в самом конце срока. Иногда составляется дополнительный договор, по которому машина покупается в окончательную собственность. Поскольку клиент уже выплатил практически полную стоимость машины в виде арендных взносов, отказываться от этого — смысла нет.

По сути, такая сделка напоминает покупку в рассрочку, но взносы учитывают не только стоимость автомобиля, но и процент за пользование. Однако при этом не может быть никаких дополнительных комиссий, в отличие от многих банковских программ. Лизинг для ИП рассчитать можно с помощью любого сайта лизинговой компании. Ставка обычно колеблется в районе 13-18%.

Выгоден ли лизинг для ИП? На первый взгляд – да. Однако и здесь есть несколько дополнительных нюансов, которые нужно учитывать.

Отрицательные стороны лизинга

Не стоит забывать, что получить машину в лизинг – значит всего лишь взять её в аренду, а не купить. Клиент уплачивает существенный первоначальный взнос (до 30%) всей стоимости, но машина не считается его имуществом. При несоблюдении графика платежей, сроков техобслуживания, мелкой аварии и т. д. договор может быть расторгнут, тогда машина вернётся к лизингодателю.

Для этого не потребуется решение суда, после уничтожения доверенности машина должна вернуться к владельцу. То есть даже в самом конце срока выплат у клиента есть шанс остаться и без денег, и без транспорта. Для небольшого предприятия это серьёзный удар, при этом действия лизингодателя будут совершенно законными. Решая, что выгодней: лизинг или кредит для ИП, нужно обратить внимание и на другие нюансы:

- И кредит, и лизинг для ИП представляют существенную статью расходов. Взнос за аренду с начислением процентов по размеру не будет отличаться от кредитного, поэтому существенной финансовой выгоды не будет. При этом срок лизинга меньше, чем у кредита, поэтому и ежемесячные взносы будут больше.

- Лизинговая организация может предъявлять достаточно жёсткие требования к использованию автомобиля: это сроки и качество техобслуживания, манера вождения и т. д. Если автомобиль будет повреждён в процессе использования, может увеличиться остаточная стоимость, что тоже приведёт к дополнительным расходам.

Сложно однозначно сказать, что выгоднее для ИП: лизинг или кредит. Тем не менее, всё больше мелких и крупных компаний обращаются в лизинговые организации, приобретая автомобили с помощью именно такой финансовой схемы.

>>> ПОДПИШИТЕСЬ на наш канал в Яндекс.Дзен

Публикации по темам: как выгодно взять автокредит, какой автомобиль выбрать в кредит — новый или подержанный, условия автокредитования в банках, как досрочно погасить целевой кредит на машину, страхование КАСКО и ОСАГО для кредитного авто. Редакция сайта «АвтоКредитЭксперт» помогает разобраться в нюансах получения и обслуживания кредита на покупку автомобиля

Данная публикация была вам полезна?

Сохраните закладку в социальных сетях!

Общий бал: 8Проголосовало: 4

Рекомендуемые записи по схожей теме:

Другие публикации:

eavtokredit.ru

Кредит или лизинг – что выгоднее для малого бизнеса?

Финансирование бизнеса » Кредиты малому бизнесу »

Эксперты считают лизинг весьма удобным для малого бизнеса. Российский рынок подобных операций ежегодно увеличивается на 30-40%. Такие тенденции сделали его привлекательным не только для небольших игроков, но и для влиятельных финансовых структур.

Кредитование выходит вперед

Рынок лизинговых операций все еще находится в процессе формирования. Поначалу этим видом деятельности занимались по воле случая. В конце прошлого века довольно частыми были ситуации, когда крупное предприятие хотело что-то продать, но у покупателя не было необходимой суммы денег. Лизинг виделся ими как выход из положения.

Через некоторое время ситуация поменялась, лизинговые операции вошли в перечень продуктов банков. Рост спроса стал стимулом для создания соответствующего законодательства. В 1998 году приняли Закон «О лизинге». Это дало возможность ему оформиться как отдельному и самодостаточному направлению деятельности.

Спрос и предложение

На рынке присутствует три вида игроков. Первый – это дочерние компании банков, деятельность которых посвящена лизингу. Эти организации лидируют на рынке. Ко второй категории относятся крупные производители промышленного оборудования и техники. Для них лизинг является одним из способов стимуляции продаж продукции. В третью категорию вошли независимые фирмы, которые занимаются в первую очередь рассматриваемыми операциями.

Подобная ситуация позволяет сформировать нормальную конкурентную среду и создать более приемлемые условия для клиентов: уменьшить ставки, продлить сроки. Развитие рынка неизбежно ведет к улучшению условий лизинга, расширению перечня продуктов и услуг, которые предоставляют лизингодатели.

Преимущества и недостатки лизинга

Насыщение рынка выгодно и для лизинговых компаний, так как они получают доступ к более дешевым и длинным денежным средствам. Лизинг стал привлекательным для капиталовложений. Некоторые компании, занимающиеся подобной деятельностью, провели первое размещение своих облигаций. Это стало началом их утверждения на фондовом рынке.

В нашей стране лизинг в большей степени сосредоточен на автотранспорте. Однако наметилась тенденция развития и других направлений. В первую очередь речь идет о строительном и промышленном оборудовании.

В нашей стране лизинг в большей степени сосредоточен на автотранспорте. Однако наметилась тенденция развития и других направлений. В первую очередь речь идет о строительном и промышленном оборудовании.

Весьма перспективными направлениями является лизинг энергетического, пищевого, полиграфического оборудования, машиностроительной техники, IT-обеспечения. Это обусловлено возрастающим просом соответствующих предприятий.

Выгоден ли лизинг малому бизнесу?

Спрос на лизинговые услуги со стороны крупных предприятий стабилизировался, так как они уже обновили основные средства. Теперь эта финансовая услуга поворачивается лицом к предприятиям среднего и малого бизнеса.

Лизинг для них является средством приобретения или обновления основных средств без выведения значительных сумм из состава оборотного капитала. В данном ракурсе услуга представляет собой универсальный инструмент и доступный способ модернизации производственных мощностей. Это великолепная альтернатива классическому варианту с банковским кредитованием.

Это не единственное преимущество данного вида финансовых операций по сравнению с банковскими кредитами. Сотрудничать с лизинговыми компаниями представителям малого и среднего бизнеса гораздо проще и выгоднее, чем с банками.

Однако не все вложения денег в основной капитал можно профинансировать посредством лизинговых операций. Согласно закону, земельные участки не могут быть предметом такого договора.

Но все равно в большинстве случаев лизинг более доступен и удобен. По статистике 30-40% заявок, поступающих от компаний малого бизнеса, удовлетворяют лизинговые компании. Банки не могут похвастаться таким количеством положительных решений по предоставления кредитов этому виду клиентов. А все потому, что в случае с лизингом не требуется залог, а с банком трудно построить отношения без него.

Лизинговые компании выдвигают более лояльные требования к партнерам и учитывают их неофициальные доходы. Решение о сотрудничестве принимается в несколько раз быстрее, чем решение о предоставление займа, и, соответственно, требует меньших затрат времени на всевозможные бюрократические проволочки.

В случае возникновения форс-мажорных обстоятельств, клиент имеет возможность разорвать договор лизинга и вернуть объект аренды лизингодателю. В случае с кредитом так поступить нельзя.

Но у лизинга есть и недостаток: ставки платежей по нему пока превышают кредитные. Но лизингодатели всеми силами пытаются решить эту проблему и сделать эти операции еще более привлекательными для клиентов.

Либеральное законодательство дает лизинговым компаниям ощутимое налоговое преимущество. Если компания берет банковский кредит, суммы, идущие на его погашение, нельзя отнести к затратам, а проценты по займу необходимо платить из прибыли компании.

Что касается платежей в счет погашения, то их можно относить к затратам, что дает возможность предпринимателям платить меньшую сумму налога на прибыль. Вообще в этом отношении (учет платежей в качестве расходов) законодательство достаточно благоприятно. В большинстве случаев даже нецелевое расходование кредита не будет помехой для уменьшения налога (подробнее).

С объекта лизинга не нужно платить налог на имущество, так как клиент не является его собственником до момента окончания действия договора. Предмет договора принадлежит компании, которая имеет право применить коэффициент ускоренной амортизации, уменьшая собственную налоговую нагрузку.

Единственный минус законодательства в том, что оно не предоставляет возможности для развития столь перспективного направления как лизинг недвижимости. Это могло бы помочь малому бизнесу решить проблему обретения пространства для действий, что весьма сильно сдерживает развитие малого бизнеса. Это прекрасная альтернатива не только ипотеке, но и аренде.

Оценка перспектив

По мнению экспертов, рынок лизинга еще несколько лет будет активно развиваться, если в финансовом мире не произойдет никаких глобальных потрясений. Далее последует фаза постепенной стабилизации. Сейчас игрокам этого рынка самое время развивать и наращивать портфель. Каждый год появляется несколько десятков компаний, заинтересованных в работе на данном рынке. Однако вскоре начнутся процессы консолидации рынка, пойдет волна слияний и поглощений.

Развитие малого и среднего бизнеса способствует росту лизинговых сделок, ведь это удобный и апробированный способом обновления основного капитала, помогающим оптимизировать его оборот.

biznes-kredit.info

Чем выгоден лизинг автомобиля — экономно и удобно

Отношения лизинга автомобиля похожи и на кредитные, и на отношения аренды. Чем лизинг отличается от кредита? Если юридическое или физическое лицо берет кредит на покупку, автомобиль становится его собственностью. При отношениях лизинга автомобиль приобретает лизингодатель, а не тот, кто им фактически будет пользоваться. Однако при финансовом лизинге после окончания срока договора имущество может быть передано лизингополучателю в собственность по нулевой стоимости. А при аренде имущество не переходит арендатору, для этого нужно отдельно оформлять договор купли-продажи.

Существует одно ошибочное мнение по поводу лизинга автомобилей: плюсы в любом случае перекроют минусы. Это не всегда так. Иногда выгоднее взять кредит, чем оформлять договор лизинга. В каждом отдельном случае перед принятием решения нужно сначала рассмотреть разные условия приобретения автомобилей: плюсы и минусы лизинга, аренды и кредита; дополнительные факторы и свои личные предпочтения.

Особенно выгодно оформлять авто в форме лизинга юридическим лицам, которые являются плательщиками НДС. Это связано с тем, что при приобретении авто в кредит будет получено НДС к возмещению только на стоимость машины, а проценты за кредит не облагаются НДС. При лизинге НДС будет возмещаться со всей суммы, оплачиваемой лизингополучателем. В любом случае перед сделкой нужно тщательно подсчитать, что предприятию выгоднее: получить возмещение по НДС или снизить налог на прибыль. Если тщательно взвешивать предложенные условия, можно сэкономить до 20% денежных средств.

Чем выгоден лизинг для частного лица? У такой услуги, как лизинг автомобилей, плюсы очевидны. Часто он более экономный, чем кредит, и к тому же избавляет от некоторых трудностей и беспокойств, которые есть при обычном кредите, например:

- при лизинге все риски, связанные с использованием авто, ложатся на плечи лизингодателя как владельца транспортного средства;

- кредиторы лизингополучателя не могут отобрать авто за долги;

- производители автомобилей часто предоставляют лизинговым компаниям существенные скидки на приобретение, и тогда возникает экономия по сравнению с кредитом;

- лизинговые компании охотнее, чем банки, пойдут навстречу лизингополучателю, если у последнего возникнут временные финансовые затруднения, и он попросит отсрочить платеж;

- по договору лизинга легче, чем по договору кредита, приобрести не новый автомобиль;

- после окончания срока договора можно поменять старую машину на новую.

Вернуться к оглавлению

Экономно или удобно?

Если ориентироваться на наименьшую цену, то экономнее всего купить автомобиль за собственные средства, не одалживая деньги ни у банков, ни у людей. Но выгода бывает разная. Возможно, кому-то нужно будет копить очень долго, а автомобиль нужен уже сейчас для бизнеса. И в случае приобретения его в кредит прибыль от использования быстро перекроет проценты и комиссию банка. Тогда более выгоден кредит или лизинг.

Кто-то считает, что более выгодно сэкономить время и нервы, а не деньги. Лизинг — прекрасная возможность для этого. По договору лизинга можно получить всевозможные дополнительные услуги. Например, лизинговая компания может осуществлять ремонт автомобиля, его мойку и другое обслуживание.

Она может организовать дополнительное страхование, хранение авто, а в случае его ремонта предоставить лизингополучателю другой автомобиль на время. Можно включить в договор лизинга условие, что в авто будет установлено дополнительное оборудование, например GPS-навигатор. Условия кредита или лизинга обычно зависят от разных факторов, на них влияют:

- платежеспособность того, кто берет кредит;

- срок кредитования или лизинга;

- валюта кредита:

- стоимость и модель автомобиля;

- сумма первоначального взноса;

- наличие дополнительных услуг при лизинге.

Чем надежнее лизингополучатель или заемщик, тем ниже процент банка или ежемесячная оплата по лизингу, меньше первоначальный взнос и меньше удорожание автомобиля в итоге. И наоборот, чем меньше пакет документов, необходимых для заключения кредитного договора или договора лизинга, тем удорожание автомобиля будет больше.

Например, если кредит предоставляется без справки о доходах, то процент за пользование кредитом больше. Это не означает, что банк или лизинговая компания не доверяют заемщику, просто риск для них в этом случае выше. Часто заемщик имеет возможность получить все необходимые документы, но предпочитает сэкономить время. Что касается срока, на который предоставляются деньги в кредит, то чем меньше срок, тем меньше годовая процентная ставка (иногда она даже может быть нулевой). Если кредит оформлен в иностранной валюте, ежемесячный платеж будет меньше.

Нужно внимательно читать договор автокредитования до подписания, чтобы потом не было неприятных сюрпризов. Иногда процентная ставка очень маленькая, но зато есть дополнительный ежемесячный платеж или единоразовая комиссия при покупке. Комиссия часто начисляется на всю стоимость авто, а иногда при этом даже не учитывается первоначальный взнос, что очень невыгодно. Можно попросить менеджера банка распечатать примерные графики погашения кредита при разных условиях. Если их тщательно рассмотреть, можно увидеть скрытые моменты и уже после этого решить, какой вариант будет лучше всего.

Вернуться к оглавлению

Базовая и специальная программы кредитования

Это самая простая и понятная программа. Плата обычно включает в себя стоимость автомобиля, оплату за страхование средства передвижения (стоимость которой можно включить в тело кредита) и проценты за кредит.Никаких комиссий и дополнительных платежей базовая программа обычно не предусматривает. Есть два вида графика погашения заемных средств — аннуитет и стандарт.

При аннуитетной схеме ежемесячный платеж на протяжении всего срока кредитования одинаковый, при стандартной (классической) — уменьшается с каждым месяцем. При аннуитете удорожание авто больше, то есть в результате экономнее стандартные платежи. Но финансовая нагрузка на заемщика в первую половину срока погашения задолженности при классическом варианте больше, чем при аннуитете.

Акции по автокредиту бывают на определенные марки автомобилей. Время от времени под эти программы подпадают различные автомобили разных производителей. Краткосрочные акции часто проводят автосалоны совместно с банками. Их цель — одновременно простимулировать и выдачи автокредитов, и продажи автомобилей. Отслеживая такие акции, можно существенно сэкономить при приобретении транспортного средства.

Автокредит без первоначального взноса — это привлекательный вариант для тех, у кого нет средств на первоначальный платеж. В этом случае некоторые банки особенно тщательно проверяют платежеспособность заемщика и иногда требуют поручительство. При таком варианте процентная ставка больше, и часто страховку нельзя включить в стоимость автокредита.

Если желающий взять автокредит не любит считать и анализировать, можно обратиться к знакомому бухгалтеру или другому специалисту. Еще можно воспользоваться услугой автоматического подсчета, которая есть на сайтах многих банков и автосалонов. Этот счетчик помогает точно определить, во что обойдется новинка для семейного или личного бюджета.

avtovdolg.ru