Декларация УСН образец заполнения

Актуально на: 1 июля 2019 г.

О декларации по УСН за 2018 год читайте здесь.

О декларации по УСН-2017 читайте в отдельном материале.

Все организации и ИП, применяющие упрощенную систему налогообложения, независимо от выбранного объекта налогообложения и финансового результата, обязаны по окончании календарного года представить в свою ИФНС налоговую декларацию по УСН (Приложение № 1 к Приказу ФНС России от 26.02.2016 N ММВ-7-3/99@).

| Срок подачи декларации по итогам года (п. 1 ст. 346.19, п. 1 ст. 346.23 НК РФ) | |

|---|---|

| Для организаций | не позднее 31 марта следующего за отчетным года |

| Для ИП | не позднее 30 апреля следующего за отчетным года |

Также декларацию по УСН должны сдать организации и ИП, потерявшие право на спецрежим.

| Срок подачи декларации бывшими упрощенцами (п. 2,3 ст. 346.23 НК РФ) | |

|---|---|

| В связи с прекращением деятельности, в отношении которой применялась УСН, о чем было подано уведомление в ИФНС (п. 8 ст. 346.13 НК РФ). | Не позднее 25 числа месяца, следующего за месяцем, в котором прекращена деятельность (что указано и в уведомлении) |

| В связи с утратой права на применение УСН из-за несоблюдения обязательных условий (п. 4 ст. 346.13 НК РФ) | Не позднее 25 числа месяца, следующего за кварталом, в котором произошел «слет» с УСН |

Скачать бланк декларации по УСН можно здесь.

Разделы, заполняемые в декларации

| Выбранный объект налогообложения | Разделы декларации по УСН |

|---|---|

| «Доходы» |

|

| «Доходы минус расходы» | — Титульный лист — раздел 1.2 — раздел 2.2 |

Раздел 3 заполняют налогоплательщики, получившие средства целевого финансирования, целевые поступления и другие средства, указанные в п.1, 2 статьи 251 НК РФ.

Сначала заполняется раздел 2.1.1 (а для некоторых плательщиков разделы 2.1.1 и 2.1.2) или 2.2, и только потом на основании заполненных данных — раздел 1.1 либо 1.2 декларации.

Заполнение декларации по УСН при объекте «доходы»

Для заполнения декларации вам понадобятся сведения о суммах, на которые могут быть уменьшены авансовые платежи и налог по итогам года. У организаций и предпринимателей с работниками к таковым относятся:

- суммы уплаченных обязательных страховых взносов за работников, а также у предпринимателя — фиксированных страховых взносов за себя;

- расходы на выплату работникам пособий по временной нетрудоспособности за первые 3 дня болезни (кроме несчастных случаев на производстве и профзаболеваний) ;

- суммы, уплаченные по договорам добровольного личного страхования в пользу работников на случай их временной нетрудоспособности (п. 3.1 ст. 346.21 НК РФ).

У предпринимателей без работников авансовые платежи/налог уменьшается на фиксированные страховые взносы за себя.

| Плательщик УСН | Наличие работников | Насколько может быть уменьшен авансовый платеж/налог при УСН за счет вышеуказанных сумм (п. 3.1 ст. 346.21 НК РФ) |

|---|---|---|

| Организация | есть | Не более чем на 50% |

| ИП | есть | |

| нет | В полной сумме, то есть вплоть до 0 |

В декларации суммы, на которые может быть уменьшен начисленный авансовый платеж/налог, показываются с учетом приведенных ограничений.

Правила заполнения декларации при объекте «доходы минус расходы»

Суммы доходов и расходов по итогам каждого отчетного и налогового периода (п. 1 ст. 346.19 НК РФ) заполняются по данным Книги учета доходов и расходов. Для сумм положительной налоговой базы и убытков предназначены разные строки. Убытки в декларации показываются со знаком плюс, никаких отрицательных значений быть не должно.

Также читайте:

glavkniga.ru

Нулевая декларация по УСН за 2018 год для ИП и ООО образец заполнения доходы

Для автоматического расчета и формирования декларации по УСН за 2018 и 2019 год в форматах PDF и Excel вы можете воспользоваться онлайн-сервисом непосредственно на нашем сайте.

Индивидуальные предприниматели и компании, применяющие упрощенную систему налогообложения, обязаны ежегодно сдавать налоговую декларацию. Форма отчетности для УСН за 2018 год для объектов «Доходы» и «Доходы минус расходы» одна и та же. Сдавать ее нужно независимо от факта ведения деятельности и получения дохода в отчетном периоде (календарном году).

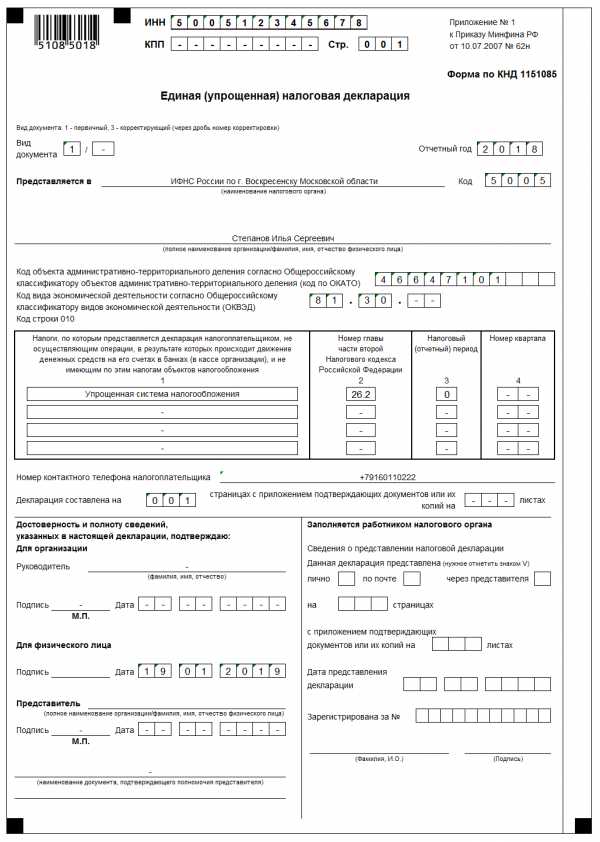

Если ИП или компания не работали в периоде, за который сдают декларацию, и не получали доход, они заполняют нулевую декларацию. В отдельных случаях упрощенцем может быть представлена единая упрощенная декларация.

Рассмотрим подробнее, что из себя представляет нулевая декларация по УСН за 2018 год для ИП и как выглядит образец ее заполнения для объекта «Доходы». Также вкратце остановимся на случаях, когда упрощенцы могут сдать ЕУД вместо обычной отчетности по упрощенке.

Бесплатная консультация по налогам

Нулевая или единая упрощенная

ИП и компаниями, не осуществлявшими деятельности и не получавшими дохода в 2018 году, может быть сдана одна из двух деклараций:

- Нулевая декларация по УСН за 2018 год.Единственным отличием обычной декларации с показателями от нулевой является то, что во всех строках проставляются нули. Заполняются только строки с ОКТМО, ставкой по налогу и Титульный лист. В остальном ничего не меняется: ни форма отчетности, ни срок и способы ее сдачи.

- Единая упрощенная декларацияЕдиная упрощенная налоговая декларация (нулевая), образец заполнения которой мы рассмотрим ниже, состоит из 1 листа. Заполняется она по желанию ИП или организацией и является альтернативой нулевой отчетности по УСН. Она существенно отличается от обычной декларации по упрощенке, как по форме, так и по срокам ее сдачи в ИФНС. Ниже мы подробнее рассмотрим ситуации, при которых упрощенцы могут сдать ЕУД.

Нулевая декларация по упрощенке

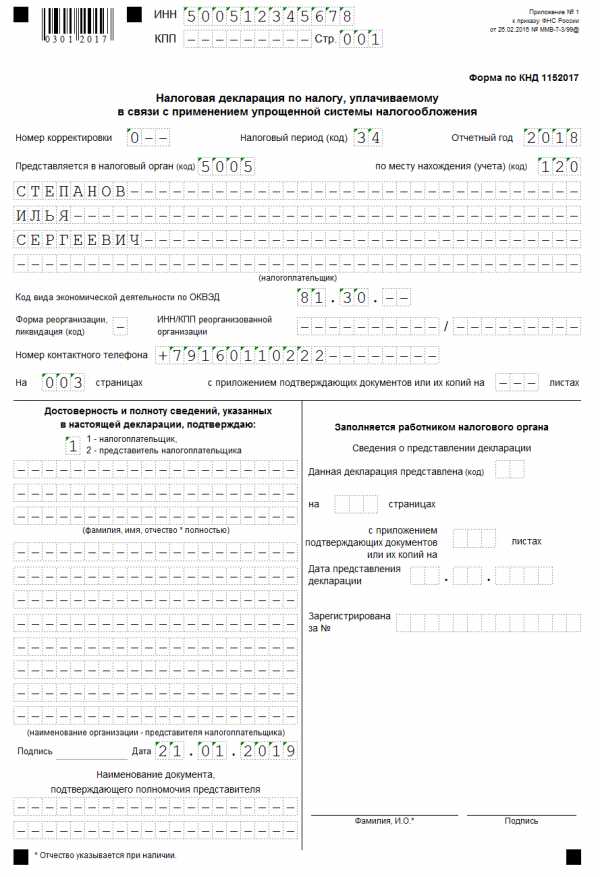

Нулевая отчетность УСН заполняется по форме, утвержденной Приказом ФНС России от 26.02.2016 года № ММВ-7-3/99@.

Упрощенцы на объекте «Доходы» заполняют только Титульный лист, Разделы 1.1 и 2.1.1.

Таблица № 1. Бланк и образец заполнения нулевой декларации по УСНОСрок сдачи отчетности

Таблица № 2. Декларация по УСН для ИП: сроки сдачи отчетности в 2019 году и сроки уплаты налога| Сдача декларация за 2018 год | Уплата налога за 2018 год |

|---|---|

| до 1 апреля 2019 года – организациями

до 30 апреля 2019 года – ИП |

|

Обратите внимание, что сроки сдачи отчетности и сроки уплаты налога за год по УСН – совпадают.

Нулевая декларация по УСН за 2018 год сдается в ИФНС по месту учета ИП или организации одним из указанных ниже способов:

- В бумажной форме (лично или через представителя).

- В электронной форме (через операторов ЭДО).

- По почте (заказным письмом с описью вложения).

Нулевая отчетность УСН: образец заполнения

Пошаговая инструкция по заполнению нулевой декларации по УСН 6%

Для удобства отразим основную информацию по заполнению отчетности в форме таблицы.

Таблица № 3. Заполнение Титульного листа| Строка | Информация |

| ИНН/КПП | Компании заполняют обе строки, ИП только ИНН |

| Номер корректировки | Если декларация сдается первый раз, указывается «0» Если декларация сдается после исправления ошибки, то указывается ее номер – «1», «2» и т.д. |

| Налоговый период (код) | Для нулевой отчетности указывается только код «34» (календарный год) Если декларация сдается при закрытии ИП или ООО или переходе на иной режим, то указываются следующие коды: «50» – закрытие ИП или ООО «95» – переход с УСН на другой режим «96» – прекращение работы на УСН |

| Отчетный год | При сдаче нулевой отчетности за 2018 год, указывается «2018» |

| Представляется в налоговый орган (код) | Отражается код ИФНС, в которой ИП или ООО состоит на учете |

| По месту нахождения (учета) (код) | «210» – если отчетность сдает ООО «215» – если сдает правопреемник «120» – если сдает ИП |

| Налогоплательщик | Компании указывают полное наименование, а ИП – свое ФИО |

| Код вида экономической деятельности по ОКВЭД | |

| Номер контактного телефона | В данной строке необходимо указать номер телефона, по которому, в случае необходимости, инспектор ИФНС сможет связаться с ИП или компанией |

| На … страницах | При заполнении нулевой отчетности количество листов всегда будет равно 3, поэтому указывается «003» |

| Достоверность и полноту сведений подтверждаю | Если нулевую декларацию сдает ИП, он указывает значение «1» и в остальных строках ставит прочерки Если представитель ИП – «2» и в следующих строках указывается ФИО представителя и реквизиты доверенности, на основании которой он действует Если декларация заполняется ООО: «1» – указывается, если документ заполняется и сдается руководителем организации. В строчки ниже вносятся его ФИО «2» – если отчетность подает представитель. Ниже указываются его ФИО и реквизиты доверенности |

| Дата | Дата заполнения документа |

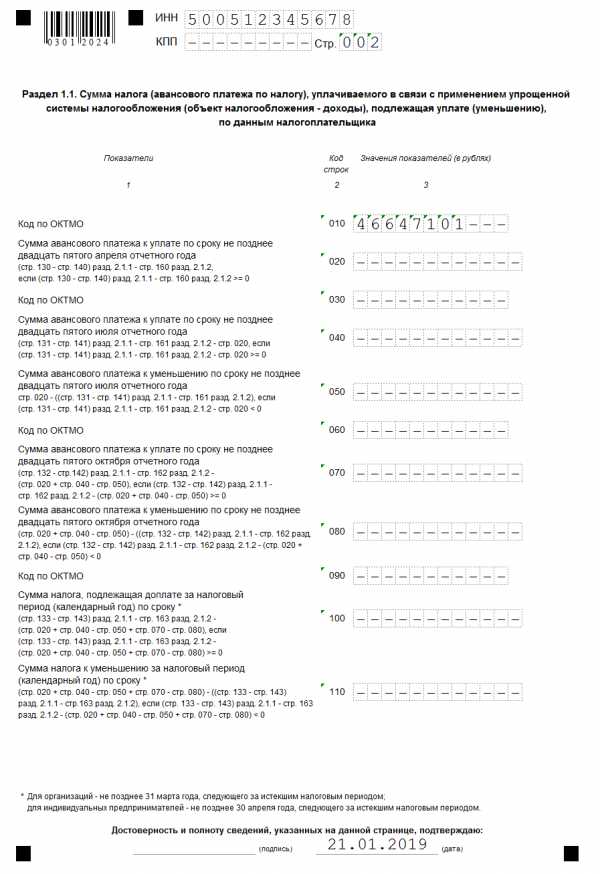

| Строка | Информация |

| 010 | Указывается ОКТМО по месту учета ИП или организации |

| 030, 060, 090 | Вносится ОКТМО, если он менялся в отчетном периоде |

| 020, 040-050, 070-080, 100-110 | Прочерки |

| Дата | Указывается та же дата, что и на Титульном листе |

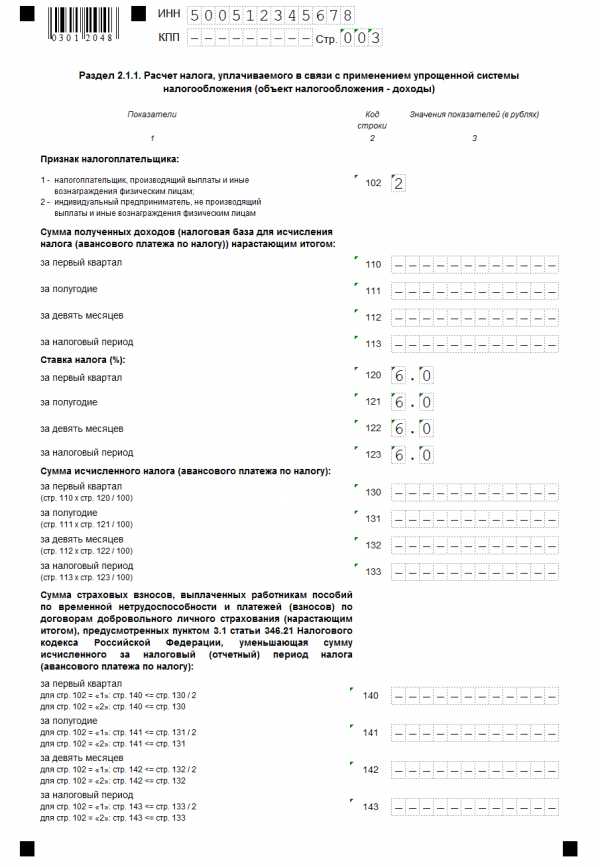

| Строка | Информация |

| 102 | Если декларацию сдает организация, она в любом случае указывает значение «1», даже если в ООО только один учредитель. Если декларацию сдает ИП, он указывает код: «1» – если имеет наемных работников. «2» – если ведет деятельность без привлечение сотрудников. |

| 110-113 | Прочерки |

| 120-123 | Указывается ставка по применяемому объекту УСН. Для УСН «Доходы» это, в большинстве случаев, «6.0» |

| 130-133 | Прочерки |

| 140-143 | Прочерки |

Единая упрощенная декларация

Сдать ЕУД, вместо нулевой отчетности по УСН, упрощенцы могут при соблюдении двух условий:

- В отчетном периоде (году) не было никакого движения средств по расчетному счету.Если по счету проходила оплата аренды или коммунальных услуг, был возврат средств от поставщиков и т.д. – сдать ЕУД упрощенец не сможет.

- Отсутствовал объект налогообложения.Для ИП и организаций на УСН объектом налогообложения выступает либо доход (УСН 6%) либо разница с доходов и расходов (УСН 15%).

| Единая упрощенная декларация по УСН за 2018 год | Бланк (скачать) |

| Образец заполнения (скачать) | |

| Инструкция по заполнению (скачать) |

Срок сдачи отчетности

Таблица № 7. Сроки сдачи ЕУД по УСН за 2018 год| Для ИП | Для организаций |

|---|---|

| До 21 января 2019 года | |

Примечание: так как крайний срок сдачи ЕУД (20 января) приходится на выходной – он переносится на понедельник – 21 января.

Единая упрощенная декларация так же, как и отчетность по УСН, сдается в ИФНС по месту учета ИП или организации одним из указанных ниже способов:

- В бумажной форме (лично или через представителя).

- В электронной форме (через операторов ЭДО).

- По почте (заказным письмом с описью вложения).

Нулевая отчетность УСН: образец заполнения

www.malyi-biznes.ru

Декларация по УСН доходы минус расходы: образец заполнения

Декларация по УСН предоставляется налогоплательщиками, применяющими упрощенную систему налогообложения в установленные сроки. Ежеквартально они должны оплачивать авансовые платежи по налогу, а по году итоговую сумму.

Налог по УСН при доходах, уменьшенных на величину расходов можно уменьшить за счет включения в расходы оплаченных взносов в фонды за работников, оплаченный торговый сбор и т.д. Предприниматели помимо этого могут включит в расходную часть сумму перечисленных фиксированных платежей ИП за себя.

Титульный лист

Лист 1.2

Лист 2.2

buhproffi.ru

Декларация по УСН Доходы: образец заполнения

Ежегодно плательщики применяющие упрощенную систему налогообложения должны предоставлять декларацию по УСН о полученных доходах. В ней указываются суммы ежеквартальных авансовых платежей и итог по году.

Авансовые платежи при УСН “доходах” могут быть уменьшены на отчисления в фонды за работников. Предприниматели могут помимо этого уменьшить налог на перечисленные фиксированные платежи ИП за себя.

Внимание! Подробное описание по заполнению декларации по УСН можно посмотреть здесь и скачать необходимые бланки декларации.Титульный лист

Лист 1.1

Лист 2.1.1

buhproffi.ru