Расчет рентабельности – виды, формулы, предназначение.

Как рассчитать рентабельность?

Анализ эффективности деятельности организации невозможен без учета показателей рентабельности. Показатель, характеризующий доходность деятельности или, по-другому, экономическую эффективность – это и есть понятие рентабельности.

Данный параметр демонстрирует то, насколько эффективно в компании используются имеющиеся экономические, трудовые, денежные и природные ресурсы.

Для некоммерческих структур рентабельность и является основным показателем эффективность работы, а в коммерческих подразделениях важны количественные характеристики, просчитанные с большей точностью.

Поэтому существует множество видов рентабельности: рентабельность производства, рентабельность продукции, рентабельность активов и т.д.

Ответить однозначно на вопрос как посчитать рентабельность невозможно, так как для каждого из видов существуют свои формулы.

Но, в общих словах, эти показатели можно сравнивать с показателями КПД, соотношением между понесенными затратами и полученной в итоге прибылью (отношением расходов к доходам).

Показатели рентабельности необходимы для осуществления финансового анализа деятельности, выявления ее слабых сторон, планирования и проведения мер по увеличению эффективности производства.

Виды рентабельности разделяются на те, которые базируются на затратном подходе, подходе ресурсном или на подходе, характеризующим прибыльность продаж.

Различные виды расчета рентабельности преследуют собственные задачи и используют множество разных бухгалтерских показателей (чистую прибыль, себестоимость продукции, коммерческих или управленческих расходов, прибыль от реализации и т.д.).

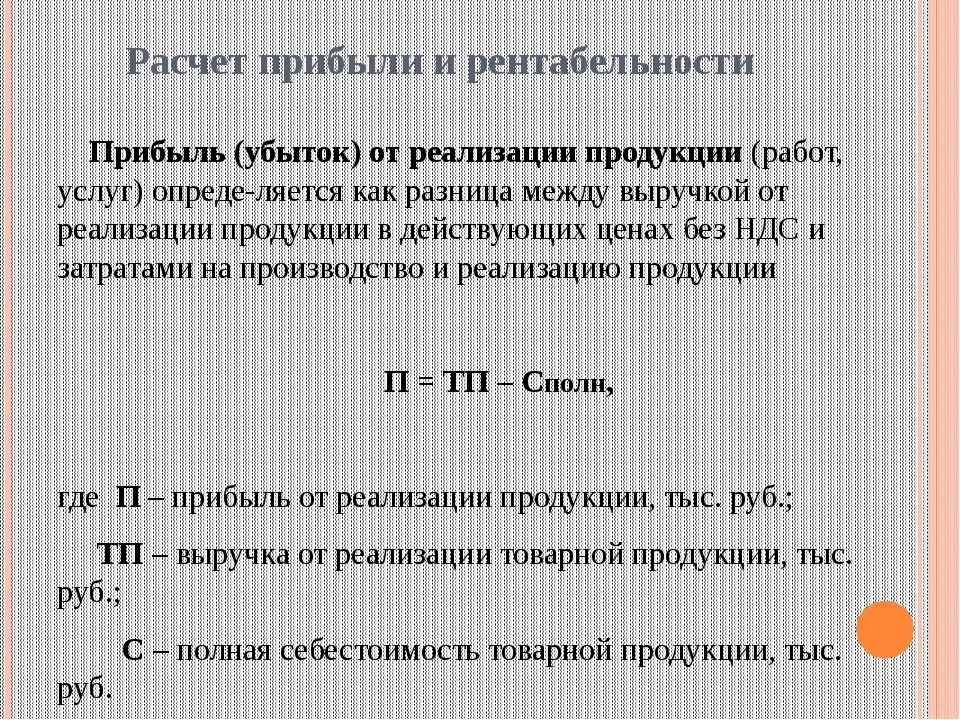

Рентабельность основной деятельности.

Относится к затратным показателям, характеризует эффективность не только основной деятельности компании, но и работ, связанных со сбытом продукции. Позволяет провести оценку получаемого на 1 затраченный рубль объема прибыли.

При этом учитываются затраты, связанные с непосредственным производством и реализацией профильной продукции.

Рассчитывается как соотношение между прибылью от реализации и суммой себестоимости продукции, в которую входят:

- себестоимость коммерческих расходов;

- себестоимость управленческих расходов.

Характеризует способность организации к самостоятельному покрытию расходов прибылью. Расчет рентабельности предприятия применяется для оценки эффективности его работы и высчитывается по формуле:

Род = Прп /З,

Где З – затраты, а Прп — прибыль, полученная от реализации.

При подсчетах не учитывается время, прошедшее между производством и реализацией.

Рентабельность оборотных активов.

Рентабельность оборотных (иначе – мобильных, текущих) активов показывает прибыль, получаемую организацией с каждого, вложенного в оборотные активы, рубля и отражает эффективность использования этих активов.

Определяется как соотношение между чистой прибылью (т. е. оставшейся после налогообложения) и оборотными активами. Этот показатель предназначен для отражения возможностей организации по обеспечению достаточного объема прибыли в отношении к используемым оборотным средствам.

е. оставшейся после налогообложения) и оборотными активами. Этот показатель предназначен для отражения возможностей организации по обеспечению достаточного объема прибыли в отношении к используемым оборотным средствам.

Чем данное значение выше, тем оборотные средства используются эффективнее.

Вычисляется по формуле:

Робщ = Чп/Оа, где

Робщ – общая рентабельность, чистая прибыль — Чп, а Оа – стоимость оборотных активов.

Внутренняя норма рентабельности.

Критерий, используемый для вычисления эффективности инвестиций. Этот показатель позволяет оценить целесообразность вложения средств в инвестиционные проекты и демонстрирует определенную ставку дисконта, с которой чистая стоимость средств, предполагаемых в будущем, будет равна нулю.

Под этим понимается минимальная норма рентабельности, когда исследуемый инвестиционный проект предполагает, что желаемая по минимуму норма прибыли или стоимость капитала компании будет превышать меньший показатель внутренней рентабельности.

Данный метод вычисления очень не прост и связан с тщательными расчетами. При этом неточности, допущенные во время расчета, могут привести к окончательным неверным результатам.

К тому же при рассмотрении инвестиционных проектов учитываются и другие факторы, к примеру, валовая рентабельность. Но именно на основании расчета внутренней нормы рентабельности предприятие принимает решения инвестиционного характера.

Рентабельность основных средств.

Наличие прибыли, как абсолютного показателя, не всегда позволяет получить полную картину эффективности работы предприятия. Для более точных выводов анализируются показатели относительные, показывающие эффективность конкретных ресурсов.

Процесс работы некоторых предприятий зависит т определенных основных средств, поэтому для общего повышения эффективности деятельности, необходимо вычислять и рентабельность основных средств.

Подсчет проводится по формуле:

Рос = Чп/Ос, где

Рос – рентабельность основных средств, Чп- чистая прибыль, Ос — стоимость основных средств.

Этот показатель позволяет получить представление о том, какая часть чистой прибыли приходится на единицу стоимости основных средств организации.

Расчет рентабельности продаж.

Показатель, отражающий чистую прибыль в общей выручке, демонстрирует финансовую результативность деятельности. Финансовым результатом в расчетах могут выступать различные показатели прибыли, это приводит к существованию нескольких вариаций показателя. Чаще всего это: рентабельность реализации по валовой прибыли, по чистой прибыли и операционная рентабельность.

Как рассчитать формулу рентабельности вы узнаете здесь: https://russtartups.ru/kak-sozdat-svoj-biznes/buhgalteriya-2/formula-rentabelnosti-vse-chto-nuzhno-znat.html

Как определить формулу рентабельности производства можно узнать из статьи >>

Формулы расчетов рентабельности продаж.

По валовой прибыли: Рпвп = Вп/В, где Вп – валовая прибыль, а В – выручка.

Валовая прибыль – это разница между выручкой, полученной от продаж и себестоимостью продаж.

По чистой прибыли: Рчп = Чп/В, где Чп – чистая прибыль, а В – выручка.

Операционная рентабельность: Ор = EBIT/В, где EBIT – подсчитанная до налогов и вычетов прибыль, а В – выручка.

Оптимальное значение рентабельности продаж зависит от отраслевых и других особенностей предприятия.

Так в организациях, использующих длительный цикл производства, такая рентабельность будет выше тех компаний, которые работают с высоким оборотом, хотя их эффективность может быть одинаковой.

Эффективность реализации так же может показать рентабельность реализованной продукции, хотя она учитывает другие факторы.

Порог рентабельности.

Имеет и другие названия: критический объем производства или реализации, критическая точка, точка безубыточности. Обозначает такой уровень деловой активности организации, при котором суммарные затраты и суммарные доходы равны друг другу. Позволяет определить запас финансовой прочности организации.

Позволяет определить запас финансовой прочности организации.

Вычисляется последующей формуле:

Пр = Зп/Квм, где

Пр – порог рентабельности, Зп – постоянные затраты, а Квм — коэффициент валовой маржи.

В свою очередь коэффициент валовой маржи высчитывается другой формулой:

Вм = В – Зпр, где Вм –валовая маржа, В – выручка, а Зпр – переменные затраты,

Квм = Вм/В.

Предприятие несет убытки при объеме продаж ниже порога рентабельности и получает прибыль, если этот показатель выше порога. Стоит отметить, что при повышении объема продаж постоянные затраты на единицу продукции уменьшаются, а переменные остаются прежними. Порог рентабельности может подсчитываться и для отдельных видов услуг или продукции.

Рентабельность затрат.

Характеризует окупаемость затрачиваемых на производство средств, показывает прибыль, получаемую с каждого вложенного в производство и реализацию рубля.

Рассчитывается как соотношение между величиной прибыли и суммой расходов, принесших эту прибыль. Такие расходы считаются декапитализированными, списанными с актива баланса, представленными в отчете.

Показатель рентабельности затрат высчитывается следующим образом:

Рз = П/Др, где П – прибыль, а Др — декапитализированные расходы.

Надо отметить, что расчет показателей рентабельности затрат демонстрирует только степень окупаемости расходов, затраченных на конкретные направления, но не отражает отдачи от вложенных ресурсов. Эту задачу выполняют показатели рентабельности активов.

Факторный анализ рентабельности.

Является одной из частей финансового анализа и, в свою очередь, разделяется на несколько моделей, из них наиболее часто используются аддитивные, мультипликативные и кратные.

Сущность построения таких моделей – создание математической зависимости между всеми исследуемыми факторами.

Аддитивные применяются в случаях, когда показатель будет получен как разность или сумма результирующих факторов, мультипликативные – как их произведение, а кратные – когда для получения результата факторы делятся друг на друга.

Комбинации этих моделей дают комбинированные или смешанные модели. Для полноценного факторного анализа рентабельности создаются многофакторные модели, в которых используются различные показатели рентабельности.

Просмотров: 38 499

Рентабельность продукции: формула расчета и анализ

Рентабельность – одно из самых широко используемых экономических понятий. В нем отражена основная суть экономической деятельности – получение прибыли. Коэффициент рентабельности, собственно, и показывает нам, насколько эффективен тот или иной бизнес-процесс, насколько велика отдача от того или иного ресурса (материального, трудового или денежного). Иными словами, сколько прибыли на единицу измерения они приносят.

Коэффициент рентабельности чего именно, спросите вы? Да чего угодно. Этот коэффициент высчитывается делением прибыли на любой из показателей деятельности предприятия. И умножением на 100%, соответственно.

Делим чистую прибыль на размер собственного капитала (не забывая умножить на 100%) – получаем рентабельность собственного капитала. Делим чистую прибыль на размер активов – получаем рентабельность активов. На размер основных средств – рентабельность основных средств. На фонд оплаты труда и прочие затраты на сотрудников – рентабельность персонала. И так далее.

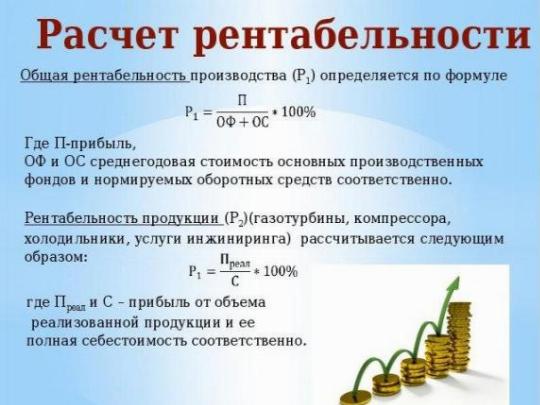

Можно посчитать рентабельность производства (делением валовой прибыли на объединенную стоимость основных фондов и оборотных средств). Рентабельность продаж (делением операционной прибыли на размер выручки).

Существует термин «порог рентабельности». Он означает минимальную прибыль, которая покрывает затраты по той или иной статье расходов. Очень важно найти этот порог, чтобы строить бизнес по правильным ориентирам и всегда понимать, за какую грань заходить нельзя.

Кстати, вы заметили, что при расчете разных видов рентабельности в расчет принимаются разные виды прибыли? Об отличиях между ними мы поговорим чуть позже.

А сейчас перейдем к основной теме.

Рентабельность реализуемой продукции – очень важный для производственной компании показатель. Он как бы «встроен» в рентабельность продаж. Разница в том, что прибыль в этом случае надо соотносить не с выручкой, а с себестоимостью продукции (этот показатель по умолчанию меньше выручки).

Рентабельность товарной продукции может быть рассчитана как в целом по ассортименту, так и по отдельным видам изделий.

Есть четыре основных формулы расчета рентабельности продукции. Варианты зависят от того, какая прибыль берется для расчета: чистая или прибыль от продаж. То же самое относится к себестоимости: она может быть либо полной, либо только производственной.

Подробнее о расчёте чистой прибыли

Вся необходимая информация есть в «Отчете о финансовых результатах» (форма 2 бухгалтерского баланса), который каждая компания обязана сдавать в налоговую инспекцию.

Соответственно, все приведенные ниже коды строк баланса относятся к форме 2. Условно обозначим рентабельность продукции как Rпр.

Итак, четыре формулы показателя рентабельности продукции.

1. По чистой прибыли и производственной себестоимости:

Rпр = (Строка 2400 / Строка 2120) Х 100%.

2. По чистой прибыли и полной себестоимости:

Rпр = (Строка 2400 / Сумма строк 2120, 2210 и 2220) Х 100%.

3. По прибыли от продаж и производственной себестоимости:

Rпр = (Строка 2200 / Строка 2120) Х 100%.

4. По прибыли от продаж и полной себестоимости:

Rпр = (Строка 2200 / Сумма строк 2120, 2210 и 2220) Х 100%.

Чтобы было нагляднее, приведем фрагмент «Отчета о финансовых результатах».

Наименование показателя | Код |

|---|---|

| Выручка | 2110 |

| Себестоимость продаж | 2120 |

| Валовая прибыль (убыток) | 2100 |

| Коммерческие расходы | 2210 |

| Управленческие расходы | 2220 |

| Прибыль (убыток) от продаж | 2200 |

| Доходы от участия в других организациях | 2310 |

| Проценты к получению | 2320 |

| Проценты к уплате | 2330 |

| Прочие доходы | 2340 |

| Прочие расходы | 2350 |

| Прибыль (убыток) до налогообложения | 2300 |

| Налог на прибыль | 2410 |

| в т.ч. текущий налог на прибыль | 2411 |

| отложенный налог на прибыль | 2412 |

| Прочее | 2460 |

| Чистая прибыль (убыток) | 2400 |

В бухгалтерской отчетности выделяют три основных уровня прибыли: валовую (балансовую), операционную (она же прибыль от продаж) и чистую.

Валовая прибыль (2100) – это выручка минус себестоимость (2110 минус 2120).

Прибыль от продаж (2200) – это валовая прибыль (2100) минус коммерческие (2210) и управленческие расходы (2220).

Коммерческие расходы включают в себя, к примеру, оплату транспорта, стоимость упаковки товара, заплату продавцов, затраты на рекламу и так далее. Управленческие расходы, в свою очередь – это зарплаты административного персонала (плюс представительские расходы), вложения в переподготовку кадров, оплата аудиторских и консалтерских услуг, и т.д.

Наконец, чистая прибыль (2400) образуется, когда из прибыли от продаж вычитают сумму налога на прибыль. Это упрощенная трактовка, более полная (но не окончательная формула выглядит как 2400 = 2200 + 2310 (доходы от участия в других организациях) + стр. 2320 (проценты к получению) – 2330 (проценты к уплате) + 2340 (прочие доходы) – 2350 (прочие расходы) – 2410 (налог на прибыль). Просто во многих случаях значения строк в середине формулы оказываются нулевыми, а значит, не оказывают влияния на результат.

С прибылью (первой частью формулы) разобрались. Теперь разберемся с себестоимостью продукции.

Чем различаются производственная себестоимость и полная себестоимость?

Производственная себестоимость, как мы уже выяснили, отражается в строке 2120 «Отчета о финансовых результатах».

Как правило, в нее включают следующие статьи затрат:

- стоимость сырья и материалов;

- стоимость потребляемой энергии;

- зарплата рабочих;

- отчисления с ФОТ рабочих;

- содержание и эксплуатация машин и оборудования;

- иные производственные расходы, в том числе на подготовку и освоение производства.

При расчете полной себестоимости к строке 2120 добавляются значения строк 2210 и 2220 (коммерческие и управленческие расходы).

Зачем нужно измерять рентабельность продукции?

Особенно стоит отметить вычисление по прибыли от продаж и полной себестоимости (в нашем варианте это формула №4). Именно ее результат стоит сравнивать с теми средними показателями рентабельности по отраслям, которые ежегодно в своем приказе публикует Федеральная налоговая служба. Значительное отклонение вашей рентабельности от среднего уровня будет служить для налоговиком сигналом к повышенному вниманию.

К примеру, за 2019 год средний по экономике уровень рентабельности продукции составил 11,4%. А вот по отраслям разброс очень велик: от 66,3% в добыче металлических руд до 2,4% в производстве автотранспорта.

Но конечно же, дело не только в том, чтобы жить в ладу с налоговой инспекцией. Измерение рентабельности единицы продукции позволяет понять свою рыночную устойчивость, во-первых, по сравнению с конкурентами (на текущий момент), а во-вторых, проанализировать ее с развитием времени.

Конечно же, в идеале коэффициент рентабельности продукции с годами должен увеличиваться (до разумных пределов). Если ситуация обратная, это серьезный повод для беспокойства.

Как повысить рентабельность продукции

У нас есть числитель (прибыль) и есть знаменатель (себестоимость). Соответственно, надо наращивать первое (увеличивая наценку или улучшая маркетинговую стратегию), либо сокращать второе (более тщательно подходя к закупке материалов, оптимизируя затраты на персонал и т.д.).

Это не делается мановением пальца или по щучьему велению, рынок всегда накладывает свои ограничения. Но, по крайней мере, путь нам ясен.

Рентабельность — что это. Формула расчета

Рентабельность – один из важнейших показателей, которые могут показать эффективность работы компании, направить внимание на слабые места и дать возможность скорректировать действия во всех направлениях. Но обо всём по порядку.

Для чего рассчитывать рентабельность?

Финансовая рентабельность проекта часто является ключевым показателем в анализе работы фирмы. Говоря простым языком, рассчитав настоящую рентабельность, можно понять, насколько хорошо окупаются вложенные в проект средства.

И нельзя забывать, что рентабельность как показатель крайне важна в проекте, который ещё даже не начал действовать. Любой стартап будет оцениваться по его предполагаемой (на основе цифр и анализа) рентабельности. И не только, когда речь идёт об оценке инвестором. Предприниматель, составляющий бизнес-план сам должен оценить, насколько его дело будет рентабельным, чтобы понять, нужно ли что-то изменить, или может быть вообще не стоит вкладывать ресурсы.

Показатель этот высчитывается в виде числового коэффициента – чем выше число, тем больше рентабельность фирмы.

Основных причин высчитать рентабельность, кроме того, о чём мы уже упомянули, несколько:

- Чтобы суметь спрогнозировать прибыль следующего периода.

- Чтобы была возможность сравнить показатели с конкурентами.

- Чтобы была возможность обосновать инвестиции. Особенно важно это, когда в сделке участвует третье лицо, которое вкладывает свои деньги с целью получить прибыль в будущем.

- Чтобы определить реальную рыночную стоимость компании. Часто используется при подготовке к продаже.

Рентабельность предприятия

Ещё раз простыми словами определим, что же такое рентабельность для фирмы и для чего он нужен:

Рентабельность предприятия – один из основных экономических показателей, который способен показать прибыльность фирмы от своей деятельности (или предпринимателя). Расчёт рентабельности покажет – насколько обоснованным и выгодным является проект, или направление деятельности.

Нужно понимать, что в экономической деятельности фирмы задействовано очень много разных ресурсов – трудовые, экономические, финансовые, природные. Использование каждого из них должно быть обосновано с точки зрения экономической целесообразности. То есть все они должны приносить доход, или результат, который приведёт к увеличению дохода.

Оценивая рентабельность, можно понять, использование каких ресурсов не приносит нужного результата и скорректировать их использование.

Если попробовать выразиться ещё проще, то рентабельность – это соотношение между затратами на процесс производства и полученной в его результате прибылью.

Если за определённый период времени бизнес принёс прибыль, то его называют рентабельным. А соответственно – выгодным для владельца.

Факторы рентабельности

На рентабельность влияет множество факторов. И с ними нужно быть знакомым, чтобы понимать, как этот процесс складывается и как его можно просчитать.

Специалисты выделяют экзогенные и эндогенные факторы.

Экзогенные факторы рентабельности

К экзогенным (возникшим под влиянием чего-то извне) относят, например, налоговую политику государства. Потому что траты компании на оплату обязательных платежей непосредственно влияют на рентабельность фирмы. Также, к экзогенным относят географическое расположение предприятия, общий уровень конкуренции на рынке, политическую ситуацию в стране, конъюнктуру рынка и другие факторы.

Эндогенные (внутренние) факторы

Ясно, что в отличие от экзогенных, эти факторы появляются внутри самой компании. Так, например, условия труда персонала непосредственно влияют на качество выпускаемой продукции.

Логистическая система фирмы имеет прямое влияние на статьи расходов компании, работа маркетингового отдела. Да и в общем, финансовая и управленческая деятельность руководства также имеет ко всему этому отношение.

Нюансов очень много. Практически любое действие фирмы так или иначе сказывается на других процессах. И для понимания нужно проводить анализ.

Факторный анализ рентабельности фирмы

Как раз для того, чтобы понимать какие факторы на что влияют и проводится факторный анализ. С помощью него можно определить и точную сумму дохода фирмы, которая была получена под влиянием эндогенных факторов. Для определения есть специальные формулы:

Рентабельность = (Прибыль от реализации продукта или услуг / Себестоимость) * 100%

Есть и другая формула:

Рентабельность = ((Цена товара или услуги – Себестоимость) / Себестоимость)) * 100%

В классическом варианте анализа используется либо три, либо пять факторов. Для трёхфакторного анализа нужно взять прибыльность продукции, фондоёмкость, а также оборачиваемость средств.

Для пятифакторного анализа используется в том числе трудоёмкость, материалоёмкость, амортизация, оборачиваемость капитала.

Благодаря тому, что при анализе все факторы разделяются на количественные показатели и качественные, специалистам удаётся увидеть развитие фирмы с разных сторон.

Но давайте для лучшего понимания, сначала разберёмся, какие виды рентабельности существуют.

Виды рентабельности

Нужно понимать, что показатели рентабельности могут отличаться в зависимости от сферы, в которой действует предприятие. Поэтому экономисты обычно выделяют три группы:

Рентабельность продукции и услуг. Тут главную роль играют затраченные средства на проект, а также прибыль от него. Рассчитывается как для всей фирмы, так и для конкретного товара или услуги.

Рентабельность предприятия. Здесь можно найти множество различных показателей, каждый из которых будет с той или другой стороны давать характеристику происходящим в фирме процессам. Оценка этого вида рентабельности нужна для оценки работы всего проекта инвесторами или владельцами.

Рентабельность активов. Также большой набор разных показателей, способных отразить целесообразность использования фирмой конкретного ресурса. Так, например, предприниматель может увидеть, насколько рационально применять кредитные средства, собственные вложения, или другие активы.

Как правило, анализируется рентабельность не только для внутренних нужд. Это важный этап при подготовке проекта для презентации инвестору или кредитору. Он также используется в подготовке бизнес-плана для получения спонсирования.

Виды показателей рентабельности

Всегда, чтобы получить более полную картину того, как обстоят дела у фирмы, проводится анализ по нескольким показателям. Такой подход даёт возможность взглянуть на процессы, их актуальность и обоснованность под несколькими углами.

Так, например, анализ даст возможность понять – почему и по каким позициям было увеличение расходов. Для того, чтобы было проще ориентироваться и осуществлять анализ, были введены несколько основных коэффициентов.

Расчёт рентабельности

Самый крупный показатель, это, конечно, рентабельность всей фирмы. Чтобы его высчитать, обычно используется бухгалтерские и статистические документы за один период.

Упрощённый вариант расчёта выглядит так:

Р = БП / СА * 100%

Р – рентабельность предприятия

БП – балансовая прибыль. Вычисляется она путём вычета себестоимости продукта из полученной выручки. Но делается это до вычета налогов!

СА – общая стоимость всех активов, как оборотных, так и вне оборотных, а также производственных мощностей и ресурсов. Данные берутся из бухбаланса.

Если по результатам анализа, рентабельность будет невысокой, то предпринимателю срочно следует принимать меры. Может быть нужно будет скорректировать затраты на производство, или пересмотреть методы, которыми пользуется руководство, а может быть найти другого поставщика.

Рентабельность активов (ROA)

Предыдущий анализ показывал полную картину. Но сделать его невозможно без предварительного анализа эффективности использования активов. Потому что их использование непосредственно влияет на прибыль всего предприятия.

Если после анализа результат показывает, что показатель низкий, то можно сделать вывод, что капитал, а также другие активы работают слабо. Точнее – недостаточно. А вот высокий показатель будет свидетельствовать, что фирма использует верную тактику.

ROA показывает финансовую отдачу всего проекта. Поэтому такой анализ необходимо проводить часто. Это позволит понять, какой из объектов не приносит должной прибыли, принять меры – модернизировать его, или вообще отказаться от использования.

Формула тут простая:

ROA = P / A

Р – прибыль за весь временной отрезок, используемый для анализа

А – среднее значение по видам активов за тот же период

Один из самых нужных и показательных коэффициентов. В случае, если результатом станет значение меньше нуля, это будет означать, что фирма работает себе в убыток.

Рентабельность основных средств (ROFA)

К основным средствам обычно относят средства труда, которые используются в процессе работы фирмы. Срок использования таких средств не должен быть более 12 месяцев, а сумма амортизации должна входить в расчёт себестоимость товара или услуги. Чтобы было понятнее, приведём примеры таких средств:

- Здания, постройки, где расположены ваши цеха, склады, офисы и т.д.

- Оборудование, которое как раз и производит товар.

- Транспортировочные средства – погрузчики, большегрузы.

- Мебель из офиса или рабочая мебель.

- Остальной транспорт.

- Дорогой инструмент.

Формула для расчёта используется следующая:

R = (ЧП / ОС) * 100%

ЧП – чистая прибыль

ОС – стоимость основных фондов

Такой показатель играет большую роль на коммерческих предприятиях, давая им представление о прибыли, приходящейся на один рубль вложенных средств.

Коэффициент не должен опускаться ниже нуля. Если такое произошло, нужно что-то менять, потому что предприятие работает себе в убыток и нерационально использует основные средства.

Рентабельность реализованной продукции (ROM)

Формула для расчёта этого показателя также проста:

ROM = Чистая прибыль / себестоимость

Значение этого показателя может продемонстрировать, сколько может принести каждый вложенный рубль.

Схема просчёта проста:

- Сначала нужно определить период времени, за который будет проводиться анализ. Обычно берётся промежуток от одного месяца, до одного года.

- Далее идёт просчёт всей прибыли, поступившей от продаж. Для этого складываются доходы.

- Далее определяется чистая прибыль.

- Последним этапом применяется формула ROM.

Чтобы улучшить эффективность анализа, можно сравнить показатели такой рентабельности сразу за несколько периодов. Это даст понимание того, насколько эффективно действует фирма.

Рентабельность продаж (ROS)

Такой показатель призван отразить процент общей выручки, которой приходится на прибыль предприятия.

Формула для просчёта:

ROS = (Прибыль / Выручка) * 100%

Для просчёта применяются различные виды прибыли, в зависимости от компании. Всё зависит от ассортимента продукции, сферы деятельности и многих других параметров.

Также рентабельность продаж часто называют нормой прибыли. Так как она показывает долю удельного веса прибыли в общей выручке.

Сравнение этого показателя за разные отрезки времени также является полезным инструментом для понимания динамики роста или снижения показателей фирмы.

Если же рассматривать краткосрочный период, стоит вычленить операционную рентабельность продаж. Формула для этого:

Операционная рентабельность продаж = (Прибыль до налогов / Выручка) * 100%

Чем выше значение, тем лучше действует компания, и тем больше прибыли получает её владелец.

Рентабельность прибыли

Если вы хотите узнать, насколько прибыльным является ваш проект, рассчитывайте этот показатель. Также нужно понимать, что без его расчёта, например, невозможно составить качественный бизнес-план.

Формула:

R = ВП / В

ВП – валовая прибыль (полученная выручка минус себестоимость).

В – выручка от продаж

Рентабельность персонала (ROL)

Это относительный показатель. Но не менее важный. На самом деле, все давно уже поняли, насколько важным в деятельности фирмы является элемент управления трудом. Потому что он влияет на всё производство в целом. И чтобы эффективно управлять персоналом, нужно отслеживать численность, уровень подготовки, навыков, мастерства, повышения квалификации каждого и т.д.

Формула:

ROL = ЧП / ЧШ

ЧП – чистая прибыль

ЧШ – численность персонала

Для более подробного анализа высчитывается соотношение затрат на содержание сотрудников к чистой прибыли. А также проверяется рентабельность одного сотрудника. Делается это с помощью деления затрат, которые уходят на его содержание, на долю прибыли, которую он приносит фирме.

Такие расчёты могут показать состояние управления трудом, открыть слабые и сильные места, указать на необходимость сокращения или расширения штата.

Особенно важно просчитывать этот показатель для небольших предприятий, чтобы можно было эффективнее оптимизировать расчёты.

Порог рентабельности

Этот термин означает минимальный размер продаж, при котором выручка с этих продаж будет перекрывать все расходы на производство и доведение товара / услуги до потребителя. Но прибыль тут не учитывается.

Такой показатель может помочь предпринимателю спланировать количество продаж, которое потребуется ему совершить, чтобы действовать без убытка.

Часто такой показатель называют точкой безубыточности, либо критической точкой (не путать с точкой выхода на чистую прибыль!)

Подробнее об этом вы можете прочитать в материале Точка безубыточности.

Формула для расчёта:

ПР = ПЗ / Квм

ПР – порог рентабельности

ПЗ – постоянные затраты на производство товара / услуги и на их реализацию

Квм – коэффициент валовой маржи. Рассчитать его можно с помощью другой формулы:

Квм = (В – Зпр) * 100%

В – выручка

Зпр – сумма переменных затрат

Огромное значение для этого показателя имеют такие критерии, как цена за товар, а также любые переменные и постоянные расходы фирмы. О них — так же в статье Точка безубыточности.

Рентабельность проекта

Каждый предприниматель стремится к тому, чтобы увеличить масштабы своего дела, чтобы нарастить мощности, развиться и в конечном итоге получить больше прибыли. Оценка рентабельности на каждом из этапов способна показать, в верном ли направлении движется развитие, и какие показатели требуют корректировки и вмешательства.

Чаще всего используется несколько методов расчёта рентабельности:

- Метод, позволяющий рассчитать чистую текущую стоимость, которая поможет определить чистую прибыль от проекта.

- Метод, применяющийся для расчёта индекса доходности. Используется, когда нужно узнать соотношение затрат и доходов.

- Метод, рассчитывающий маржинальную эффективность капитала (внутренняя норма рентабельности). Используется для вычисления возможного уровня капитальных затрат в новый проект.

Формула:

ВНР = (чистая текущая стоимость / сумма стартовых инвестиций) * 100%

Цели, для которых используется расчёт:

- Определить расходы, если проект делается за счёт привлечённых средств.

- Подтвердить рентабельность и выгоду проекта.

Если для реализации проекта берётся банковский кредит, то расчёт внутренней нормы рентабельности покажет, какой будет максимально допустимая процентная ставка. Всё что будет выше этого значения говорит о невыгодности взятого курса.

Пути повышения рентабельности

Как мы уже выяснили, после анализа рентабельности может случится так, что результаты будут указывать на необходимость мер.

А для того, чтобы определить, как можно повысить рентабельность, нужно сначала разобраться, почему она недостаточно высока.

Чтобы это выяснить, нужно изучить показатели за отчётный период и сравнить их с показателями за предыдущий период. Стоит обратить внимание на такие факторы, как сезонность, конкуренция, простои.

Для увеличения прибыли применяются разные способы:

- Повышается качество продукта или услуги, упаковки, проводится модернизация, переоснащение производства. Конечно на всё это требуются, как правило, инвестиции. Но по плану они должны спокойно окупиться в дальнейшем с помощью снижения количества используемого сырья, повышением спроса и так далее.

- Разрабатывается новая маркетинговая стратегия и политика.

- Снижается себестоимость товара или услуги, чтобы можно было конкурировать с другими фирмами. Но конечно, это не должно наносить вред качеству продукции.

Суть в том, чтобы найти определённый баланс, который поможет снизить издержки и повысить эффективность, не ухудшая качество. Таким образом, показатели рентабельности должны будут оставаться на должном уровне.

Как рассчитать рентабельность предприятия – ДеньгоДел.com

Занимаясь бизнесом, важно понимать, насколько ваша деятельность эффективна. По одной лишь величине прибыли эту эффективность определить невозможно. Ведь для того, чтобы получить доход, нужно сначала использовать какие-либо ресурсы, будь то деньги, оборудование и так далее. Поэтому то, что вы вкладываете, тоже нельзя сбрасывать со счетов. Показатель выгоды или по-другому формула рентабельности учитывает и прибыль, и затраты, поэтому с его помощью можно наиболее точно определить, насколько ваш бизнес результативный.

Рентабельность – это соотношение дохода и расхода, выраженное в процентах. Оно является относительным параметром, и необходимо для анализа хозяйственной и экономической деятельности любого предприятия. Относительность позволяет сравнивать между собой показатели прибыльности двух и более разных предприятий, чтобы понять, какое из них является самым эффективным.

На рентабельность могут влиять различные факторы: источники капитала, стоимость активов/оборотных средств, размер выручки и еще много чего. Этот параметр позволит нам увидеть, какой доход мы получили с каждого потраченного доллара/рубля (или другой валюты, с которой вы работаете).

Производим расчеты

Чтобы получить этот показатель, необходимо чистую прибыль разделить на величину всех расходов. Отрезок времени для первого показателя и для второго, естественно, берем одинаковый. Формула расчета выглядит так:

РП = БП / СА * 100%. Расшифровываем:

РП — рентабельность предприятия;

БП — сумма балансовой прибыли. Чтобы её рассчитать, нужно взять сумму выручки за определенный отрезок времени, вычесть себестоимость продукции и разные организационные расходы.

СА — стоимость активов. Здесь нужно сложить стоимость производственных фондов, оборотных и внеоборотных активов.

Рентабельность сама по себе мало что может сказать о развитии компании. Судить об эффективности бизнеса по одной только цифре будет не совсем разумно. Нужно этот вопрос рассматривать в комплексе. Поэтому важно рассчитывать и анализировать производственную выгоду, а также рентабельность активов и продаж. Остановимся подробнее на первой.

Как рассчитать производственную выгоду

Ни одно предприятие не может обойтись без этого показателя. Это основная характеристика эффективности производства. Этапы расчета:

- Берем бухгалтерский баланс, “достаем” оттуда балансовую прибыль.

- Рассчитываем среднегодовую стоимость основных фондов. Для этого: складываем основные фонды по состоянию на 1 число каждого месяца. Затем складываем основные фонды на начало и конец года. После делим получившуюся сумму на два. Итоговое число делим на 12 — столько месяцев в году. Если вы берете за отчетный период не год, а другой временной отрезок, то делите на соответствующее количество месяцев.

- Из баланса компании вновь “достаем” среднюю стоимость оборотных денег.

- Наконец-то переходим к расчету рентабельности производства. Чтобы получить этот параметр, необходимо балансовый доход разделить на среднегодовую стоимость оборотных средств.

Как рассчитать рентабельность активов

Этот показатель позволяет увидеть, насколько хорошо работает капитал фирмы. Он не должен быть сильно низким, так как это будет говорить о том, что капитал не работает. Он также не обязан быть очень высоким, поскольку может послужить причиной отсутствия резервного капитала, что тоже плохо. Рассчитывается следующим образом:

- Вытягиваем из бухгалтерской отчетности величину объема продаж за определенный период.

- Определяем себестоимость продукции.

- Рассчитываем операционные издержки всё за этот же период.

- К полученным показателям себестоимости и издержек добавляем сумму налоговых платежей, которые выплачиваются в бюджет. Из общего объема продаж вычитаем полученную сумму. У нас выходит чистая прибыль.

- Из бухгалтерской отчетности вытягиваем сумму совокупных активов, которой нужно разделить чистую прибыль.

Как рассчитать рентабельность продаж

Если показатель производства и активов у вас на хорошем уровне, но при этом общая прибыльность предприятия вас расстраивает, возможно, проблему стоит искать в продажах:

- Высчитываем выручку от продаж за отчетный период.

- Достаем из бухгалтерской документации чистую прибыль.

- Сумму чистой прибыли делим на выручку от реализации и получаем нужный показатель.

Чтобы наиболее полно увидеть картину текущего положения дел, сравните показатель рентабельности продаж за один отчетный период с аналогичным за другой отрезок. Если параметр постоянно снижается либо произошел резкий спад в одном из периодов — это серьезный повод провести глубокий экономический анализ.

Прибыль и рентабельность предприятия — Answr

Показатели прибыли и рентабельности необходимы для оценки финансового состояния организации.

Объем прибыли предприятия является абсолютным показателем, который измеряется в конце каждого отчетного периода (месяца, квартала, года). Рентабельность относится к относительным величинам, которые показывают развитие предприятия в динамике с учетом внешних факторов.

Разновидности и методы расчета прибыли

Прибыль относится к основным показателям уровня экономического развития предприятия, рассчитывается как разность валовой выручки и всех понесенных расходов. Экономический смысл прибыли — отражение эффективности текущей модели управления предприятием, востребованности продукции (услуг) на рынке. Прибыль влияет на динамику дальнейшего развития предприятия, дает инвесторам и собственникам объективные критерии оценки работы компании, формирует резервы на случай кризисных явлений в отрасли. Валовая прибыль, полученная в ходе производственного цикла, трансформируется в несколько видов.

- Чистая прибыль — объем валовой прибыли после выплаты налога. Этот объем денежных средств используется для расчетов с кредиторами, развития предприятия, выхода на новые рынки.

- Распределяемая прибыль — часть чистой прибыли, которую передают акционерам (дивиденды), работникам (заработная плата), собственникам основных фондов (арендные платежи). Этот объем денежных средств имеет конкретных собственников, покрывает расходы на определенные нужды.

- Нераспределенная прибыль — совокупность денежных средств, используемых для финансирования сторонних проектов предприятия. Инвестиций в новое производство, участия в уставных капиталах других организаций, формирования резервного фонда.

С точки зрения методов расчета, прибыль предприятия делят на два вида.

- Бухгалтерская прибыль используется в отчетных формах и представляет собой разницу между реализационными доходами (выручкой от основной деятельности) и расходами предприятия (постоянными, переменными и непредвиденными тратами на производство). Показатель используется в бюджетировании, отражает эффективность выбранной экономической модели.

- Экономическая прибыль рассчитывается как разность бухгалтерской прибыли и всех расходов, понесенных предприятием (в том числе не связанных с производством). Этот показатель оценивается в финансовой и управленческой отчетности. Например, с точки зрения эффективности выделяют нормативную (стандартную), минимальную, максимально возможную прибыль.

Разновидности и метод расчета рентабельности

Уровень рентабельности бизнеса измеряют с помощью коэффициента — отношения валовой прибыли к доходам от конкретного вида хозяйственной деятельности. Экономический смысл рентабельности — показать объем заработанных средств по отдельным видам хозяйственной деятельности. В зависимости от методики и задач исследования, выделяют три вида рентабельности.

- Рентабельность конкретных видов деятельности компании. Например, доходность выпуска продукции, отдельных товаров в ассортиментной линейке. Такой показатель используется в аналитических отчетах для оценки текущего состояния компании.

- Рентабельность производственной деятельности предприятия. Например, доходность выпуска, упаковки и доставки мебели из натурального дерева. Такой показатель используется в консолидированных отчетах, отражает общую эффективность текущей модели бизнеса.

- Уровень рентабельности хозяйственной деятельности компании. Показатель отражает целесообразность работы на текущем сегменте рынка, позволяет оценить выгоду от каждого вида деятельности.

Рентабельность относится к более широким экономическим показателям, чем прибыль. Финансовый анализ предполагает расчет обоих показателей, который позволяет оценить эффективность предприятия и его конкурентоспособность.

Как рассчитать норму прибыли

Как вам определить, что ваш бизнес прибылен? Одним из показателей является норма прибыли. Этот показатель доходности учитывает вашу валовую, операционную или чистую прибыль как процент от выручки. Но как вы рассчитываете эти отношения?

Чтобы продемонстрировать, мы объясним, как рассчитать норму прибыли.

Что такое норма прибыли?

Норма (маржа) прибыли выражает, сколько из каждого доллара продаж компания оставляет в своих доходах. В то же время она учитывает затраты на обслуживание клиентов, чтобы определить фактическую прибыль.

Формула для расчета нормы прибыли

Существует три вида нормы прибыли: валовая, операционная и чистая. Вы можете рассчитать все три, разделив прибыль (выручка за вычетом затрат) на выручку. Умножив эту цифру на 100, вы получите норму прибыли в процентах. В каждом случае вы рассчитываете каждую норму прибыли, используя разные показатели прибыли.

Норма валовой прибыли

Валовая рентабельность (норма прибыли) является показателем прибыли относительно производственных затрат. Затем рассчитайте норму прибыли на основе валовой прибыли. Валовая прибыль представляет ваш общий доход за вычетом себестоимости проданных товаров. В результате эта цифра отражает затраты на производство товаров, которые варьируются от материалов до рабочей силы.

К примеру, предположим, что вы платите 8000 долларов за товары и продаете их за 10 000 долларов. Ваша валовая прибыль составляет 2000 долларов. Разделите эту цифру на общий доход, чтобы получить норму валовой прибыли: 0,2. Умножьте эту цифру на 100, чтобы получить процент валовой прибыли (рентабельности): 20 процентов.

Выручка от продажи товаров – Себестоимость товаров = Валовая рентабельность.

Норма операционной прибыли

Чрезмерно высокие эксплуатационные расходы могут повлиять на норму вашей операционной прибыли. Следовательно, ваша операционная прибыль — это ваш общий доход за вычетом расходов на бизнес.

Ваши бизнес-расходы включают в себя:

- Стоимость проданных товаров

- Операционные расходы

- Амортизация

- Обесценивание

- Административные затраты

- Прочие текущие расходы на ведение бизнеса

Давайте учтем операционные расходы в предыдущем сценарии, чтобы рассчитать норму операционной прибыли. Далее, предположим, вы заплатили дополнительно 500 долларов на эксплуатационные расходы в дополнение к стоимости товаров.

Вычтите 8500 долларов из общей выручки, и вы получите операционную прибыль в размере 1500 долларов. Затем разделите это на общий доход, чтобы получить норму (маржу, рентабельность) операционной прибыли: 0,15. Затем умножьте эту цифру на 100, чтобы найти процентную норму операционной прибыли в размере 15%.

Рентабельность по чистой прибыли

Насколько хорошо ваш бизнес превращает выручку в прибыль? Оцените маржу вашей чистой прибыли. Эта оценка является показателем общей прибыльности, рассчитанной на основе чистой прибыли.

Чистая прибыль учитывает больше вычетов из выручки, чем валовая или операционная прибыль. В двух словах, она равна общей выручке за вычетом себестоимости проданных товаров, операционных расходов, процентов за кредит, налогов, привилегированных акций и погашения долгов.

К примеру, ваша общая выручка составляет 10 000 долларов, но вы заплатили 8 000 долларов за товары, 500 долларов за операционные расходы и еще 500 долларов за выплату процентов за кредит. Теперь ваша чистая прибыль в этом сценарии составляет 1000 долларов. Разделите эту цифру на общую выручку, и вы получите чистую прибыль: 0,10. Затем умножьте эту цифру на 100, чтобы получить процент чистой рентабельности: десять процентов.

Как видите, отношение прибыли к выручке может варьироваться в зависимости от типа прибыли, выбранного для расчета нормы прибыли (рентабельности). Никакая рентабельность не может дать полную картину финансового состояния вашего бизнеса. Но изучение того, как рассчитать рентабельность, может показать вам, где изменить свою бизнес-стратегию.

подробное руководство — ROMI center

Независимо от того, являетесь ли вы мелким розничным магазином или управляете целой сетью предприятий, всегда приятно видеть большие объемы продаж. Но «план по валу» — это не все. Важно знать, сколько из этого общего дохода остается у вас в кармане. Расчет рентабельности продаж поможет понять, какая часть дохода способствует прибыли, а какая идет на покрытие расходов бизнеса. Мы рассмотрим, для чего эта цифра ещё используется, как можно рассчитать рентабельность продаж для своего бизнеса и как улучшить этот показатель.

Введение

Рентабельность продаж, Return on Sales, RoS — один из самых ценных показателей, используемых для оценки состояния бизнеса. Метрику также называют коэффициентом рентабельности продаж, так как эта цифра показывает, какая часть общего дохода, генерируемого компанией, составляет прибыль.

Если бизнес не приносит достаточного дохода для возврата инвестиций, это означает: предприятие терпит убытки. Но как понять, что происходит? Единственный способ наглядно это увидеть — вычислить рентабельность продаж, то есть процент прибыли, полученной после возврата расходов.

Есть несколько общих статей — таких как производственные расходы, аренда помещений, заработная плата сотрудников, стоимость сырья, используемого для производства продукта, административные затраты, связанные с бизнесом, и так далее.

Общий принцип успешного бизнеса таков: все понесенные расходы должны быть возмещены и перекрыты полученной прибылью.

RoS обычно указывается в процентах и показывает, сколько вы получаете от продаж. Это соотношение имеет решающее значение и дает информацию о том, какую прибыль компания имеет на самом деле.

Чем выше рентабельность продаж, тем лучше, потому что каждый дополнительный рубль делает прибыль больше. К примеру, рентабельность продаж в 5% означает, что вы зарабатываете 5 копеек с каждого полученного рубля.

Многие компании постоянно отслеживают RoS, потому что его значение — важная отправная точка для мониторинга эффективности бизнеса.

Почему важна рентабельность продаж

Рентабельность продаж помогает измерять и оценивать эффективность бизнеса за месяц, квартал, год или несколько лет. Это простой способ контролировать свою деятельность. Вот лишь некоторые из полезных применений данной метрики:

- Для новичков в бизнесе.

Это может помочь избежать распространённой ловушки, связанной с достижением высоких доходов без получения реальной прибыли. - Для бизнеса, стремящегося к стабильности или росту.

Это позволит отслеживать свой прогресс. - Для планирования.

Показатель выделяет долгосрочные тенденции и может быть полезен для планирования инвестиций. - Для анализа.

Вы можете увидеть, как взаимосвязаны ваши затраты и продажи, поэтому RoS прекрасно подходит для отслеживания того, как значительные инвестиции в бизнес повлияют на прибыль в будущем. - Для финансирования.

Здоровую и стабильную рентабельность продаж можно использовать для завоевания доверия кредиторов и инвесторов. Это демонстрирует вашу способность вернуть и приумножить капиталы.

Рентабельность продаж — важный показатель, имеющий множество применений и полезный каждому владельцу бизнеса. Если вы хотите знать, насколько эффективно вы генерируете прибыль, вы должны понимать, как рассчитать RoS самостоятельно.

Рентабельность продаж: формула расчета и три типа прибыли

Коэффициент рентабельности продаж рассчитывается несколькими способами в зависимости от цели финансового анализа, поэтому формула в каждом случае несколько отличается.

Термины «рентабельность продаж» и «прибыль» часто используются как синонимы, но это не так. В бухгалтерской оценке существуют разные виды прибыли, и некоторые из них действительно используются для вычисления коэффициента рентабельности продаж.

Формула расчета рентабельности продажВ качестве делимого для расчета коэффициента рентабельности продаж мы можем брать три различных метрики, определяющие прибыльность компании. Каждая из них отвечает своим целям и задачам.

1. Чистая прибыль

Это превышение доходов над всеми расходами, включая операционные, а также налоги и сборы. Применяется в классической формуле расчета и точно показывает, сколько денег остается у компании с каждого заработанного ею рубля. Расчет RoS по чистой прибыли — это показатель, который помогает компаниям сравнивать свои результаты в разные периоды времени.

2. Прибыль до уплаты налогов и процентов, EBIT

Это разница между валовой прибылью и операционными расходами компании, но без учета процентов и налогов, которые придется уплатить. Расчет коэффициента рентабельности продаж по EBIT — Earnings Before Interest and Taxes, нужен, чтобы определить эффективность компании в целом и установить ее инвестиционную привлекательность. Подробнее о EBIT мы поговорим чуть ниже, когда будем рассматривать данные для расчета.

3. Валовая прибыль

Это разница между значениями выручки и себестоимости проданных товаров или услуг. Применяется, в основном, для вычисления RoS, который нужно сравнить с конкурентами по отрасли. Это хороший способ оценить, насколько эффективно конкретная компания может получать прибыль по сравнению с другими игроками на рынке.

Вне зависимости от типа прибыли, который мы берем для расчета, неизменным остается один показатель — делитель. Это выручка, то есть объем продаж компании — увеличение активов, которое наступает в ходе деятельности бизнеса, например, после продажи товаров, услуг или уменьшения долговых обязательств.

Данные для расчета коэффициента рентабельности продаж

Для начала соберите необходимую информацию — выберите период времени, для которого вы хотите рассчитать рентабельность продаж. Вы можете собирать данные за конкретный месяц, квартал или год. Этот показатель обычно отслеживается непрерывно во времени, поэтому выберите ту частоту, которая важна для вашего бизнеса.

Для расчета коэффициента рентабельности продаж по российской системе бухучета нам понадобится Форма 2 бухгалтерского баланса, утвержденная приказом Минфина РФ № 66н от 02.07.2010. Ее также называют отчетом о финрезультатах, и там содержатся все нужные значения.

Для расчета по международной бухгалтерской системе стандарта GAAP нужна форма 6-К или 10-К ежегодного баланса компании, которая включает типовые финансовые показатели деятельности. Если речь идет о подсчете ежеквартальных значений, понадобится форма 10-Q. Также возможно использование различных отчетов финансового аудита, которые составлены для внутреннего пользования и содержат необходимые значения.

Прибыль по EBIT и почему это важно

Чтобы вы не запутались, как товарищ Шариков — «Конгресс, немцы какие-то, голова пухнет!», сразу проясним один момент. Далее мы будем рассматривать пример расчета коэффициента рентабельности продаж по прибыли до налогов и процентов — EBIT, Earnings Before Interest and Taxes. В российской бухгалтерской системе этот показатель отсутствует как класс. Но иностранные инвесторы часто его требуют, а как и где его взять, объясняется мало и не всегда верно.

Вольные интерпретаторы часто путают EBIT с операционной прибылью, а некоторые — и с общей прибылью. Вы можете найти примеры подобных формул по всему Рунету. Начинаются они обычно со слов типа «рассчитаем рентабельность продаж по операционной прибыли». Другие предлагают для расчета RoS взять из российского бухгалтерского отчета, скажем, строчку 2200 «Прибыль (убыток) от продаж». Если увидите хоть один подобный совет, поступайте как профессор Преображенский — «В топку его!». Никакого смысла в расчете коэффициента рентабельности продаж по взятым с потолка цифрам нет — все это не EBIT!

EBIT — важный инвестиционный параметр, который часто применяется для оценки бизнеса и состояния его финансов. Это некая средняя величина, которая находится между валовой прибылью и чистой. Обычно его отражают в так называемых non-GAAP financial measures, то есть в значениях, которые не являются частью системы US GAAP. Он помогает оценить эффективность компании, отстранившись от показателей налогов и структуры займов.

То есть EBIT в чистом виде показывает, насколько бизнес вообще устойчив — он же может переехать в офшор, чтобы снизить налоговую нагрузку, или получить более выгодный займ, чтобы покрыть старый. Если изначально значение EBIT выглядит не очень, такую структуру и развивать-то не стоит. Поэтому EBIT очень важен для расчета рентабельности продаж.

В российской системе координат EBIT можно вычислить только одним, правильным способом — взять значение прибыли до налогообложения и прибавить к ней цифры процентов к уплате, если они в отчете у бизнеса есть. Остальные варианты и близко не передают значения, которое нам и инвесторам нужно. Далее мы подробно рассмотрим на примерах, как правильно определить EBIT, если у вас имеется русская Форма 2 или иностранный бухгалтерский баланс.

Примеры расчетов коэффициента рентабельности продаж

Рассмотрим все возможные варианты расчета с примерами. Если обобщить, то любая формула расчёта коэффициента рентабельности продаж будет выглядеть как прибыль, поделенная на выручку и умноженная на 100%, чтобы вычислить это значение в процентном соотношении.

Показатель рентабельности продаж предназначен для постоянного измерения эффективности бизнеса. Поэтому при его расчете не учитываются данные неоперационных расходов, которые могут изменяться и находятся вне вашего контроля — например, налоги или обмен валюты. Данные расходы не отражают эффективность вашего бизнеса.

Без учета этих расходов ваша реальная прибыль будет ниже, чем получится при расчете RoS. Но это даст вам точные и стабильные показатели.

Расчет коэффициента рентабельности продаж по российской бухгалтерской отчетности

Чтобы рассчитать рентабельность продаж по всем трем вариантам, нам понадобится Форма 2 бухгалтерского баланса. Цифры чистой прибыли, валовой прибыли и выручки в ней находятся легко. А вот значения EBIT в явном виде вы не найдете — как, впрочем, и во многих иностранных отчетах. Вычислить нужное значение можно, сложив две цифры — прибыли до налогообложения и процентные расходы.

Для наглядности возьмем уже заполненный отчет с реальными данными и посчитаем RoS этой компании за 2019 год.

Отчет о финансовых результатах по российской бухгалерской отчетностиФормулы:

RoS по чистой прибыли = (Строка 2400, Чистая прибыль / Строка 2110, Выручка) х 100%

В нашем примере это будет выглядеть так:

RoS = (9080 / 88263) х 100% = 10,28%

RoS по валовой прибыли = (Строка 2100, Валовая прибыль (убыток) / Строка 2110, Выручка) х 100%

В нашем примере это будет выглядеть так:

RoS = (17018 / 88263) х 100% = 19,28%

RoS по прибыли до налогов и процентов, EBIT = (Прибыль до налогов и процентов, EBIT / Строка 2110, Выручка) x 100%

где:

Прибыль до налогов и процентов, EBIT = (Строка 2300, Прибыль (убыток) до налогообложения + Строка 2330, Проценты к уплате)

В нашем примере это будет выглядеть так:

EBIT = 10801 + 0 = 10801

RoS = (10801 / 88263) х 100% = 12,23%

Расчет коэффициента рентабельности продаж по зарубежной бухгалтерской отчетности

Все три варианта расчета снова потребуют от нас цифр выручки, валовой прибыли, чистой прибыли и прибыли по EBIT. С первыми тремя все более-менее ясно.

- Выручка — в 90% случаев, если отчет составлялся по GAAP — это Net Sales. Иногда встречается под названием Revenue и очень редко — Total Sales в случаях, если баланс делали независимые аудиторы не по международным стандартам.

- Чистая прибыль всегда обозначается как Net Income. Эта цифра есть в любом отчёте, даже если он выполнялся самым неквалифицированным и забывчивым бухгалтером.

- Валовая прибыль проходит как Gross Margin. Иногда Gross Margin в отчетах явно не указывается, тогда ее можно вычислить по формуле:

Gross Margin, валовая прибыль = Net Sales, выручка — Cost of Sales, себестоимость продаж

Себестоимость продаж — такая же безусловная величина, как выручка, и присутствует в отчёте всегда.

Откуда брать значение прибыли по EBIT — опять самый тонкий момент. На некоторых зарубежных ресурсах утверждают, что это значение полностью совпадает с цифрой в графе Operation Profit или Operating Income. Помните про операционную деятельность, с которой путают EBIT в России? Да, это проблема международная. Извиняет эти несостыковки только то, что сайты, которые пишут про «операционный доход» — неспециализированные и в проблему глубоко не погружаются. То ли дело мы, с нашим экспертным подходом!

Есть хорошая новость. Иногда прибыль по EBIT вычисляется аудиторами и прописывается отдельно в разделе Non-GAAP financial measures — значения, не являющиеся частью системы US GAAP. Тогда эту цифру можно брать прямо оттуда. Но существенно чаще EBIT приходится вычислять по формуле:

Чистая прибыль, Net Income + Процентные расходы, Interest Expense + Расходы по налогам, Tax Expenses

В формах К-6 и К-10 расходы по налогам называются более длинно — Federal, state and local income tax expense, то есть федеральные, местные и налоги штата.

Немного поясним формулу EBIT. В отличие от российской системы учета, зарубежная не дает такой строки как прибыль до налогообложения. Поэтому для расчетов EBIT к чистой прибыли нужно прибавлять не только процентные расходы, но и расходы по налогам. Все это уже вычтено из чистой прибыли и наша задача для EBIT — вернуть эти цифры обратно.

Чтобы проиллюстрировать расчет коэффициента рентабельности продаж на примере, возьмем реальный отчет американской сети универмагов Macy’s за 2019 год. Не забываем, что все цифры в нем указаны в миллионах долларов, поэтому при использовании в формулах держим в уме еще шесть нулей. Иными словами, цифра 5,541 означает на самом деле 5 с лишним миллиардов.

Отчет о финансовых результатах по зарубежной бухгалтерской отчетностиФормулы:

RoS по чистой прибыли, Net Income = (Net Income, Чистая прибыль / Net Sales, Выручка) х 100%

В нашем примере это будет выглядеть так:

RoS = (131 / 5541) х 100% = 2,36%

Мы используем миллионы по отношению к миллиардам — помним про 6 нулей и поэтому берем целые числа.

RoS по валовой прибыли, Gross Margin = (Gross Margin, валовая прибыль / Net Sales, Выручка) x 100%

где:

Gross Margin, Валовая прибыль = Net Sales, Выручка — Cost of Sales, Себестоимость продаж

В нашем примере это будет выглядеть так:

Gross Margin = 5,541 — 3,382 = 2,159

RoS = (2,159 / 5,541) х 100% = 38,96%

Здесь мы используем миллиарды по отношению к миллиардам, поэтому учитываем все значения с цифрами после запятой.

RoS по прибыли до налогов и процентов, EBIT = (Прибыль до налогов и процентов, EBIT / Строка 2110, Выручка) x 100%

где:

Прибыль до налогов и процентов, EBIT = (Net Income, Чистая прибыль + Interest Expense, Проценты к уплате + Federal, state and local income tax expense, Федеральные, местные и налоги штата)

В нашем примере это будет выглядеть так:

EBIT = 131 + 71 + 52 = 254

RoS = (254 / 5541) х 100% = 4,58%

Опять используем миллионы по отношению к миллиардам и берем целые числа.

Какой коэффициент рентабельности продаж вам нужен

Как видим, все три полученные цифры RoS в любой системе бухгалтерии различаются между собой, иногда существенно. Это происходит потому, что сведение баланса, особенно для показа потенциальным инвесторам — тоже наука сродни статистике. Любые данные можно интерпретировать как угодно. Поэтому давайте поговорим о том, как определять, правильно ли рассчитан коэффициент рентабельности продаж для ваших целей и задач.

Наши примеры показывают, что использование чистой прибыли в формуле всегда обеспечивает более низкие значения рентабельности продаж. Это следует учитывать при интерпретации результатов расчета. Как мы помним, по чистой прибыли RoS считается для собственных задач компании, когда нужно сравнить это значение в разные периоды — например, с состоянием своих дел полгода или год назад. Показывать расчёт RoS по чистой прибыли потенциальным инвесторам — своеобразная провокация, которая, как известно, мать диалога. Это промежуточный замер, который не дает истинной картины.

Для целей финансового самопиара лучше считать коэффициент рентабельности продаж по EBIT, именно он позволит показать состояние дел без прикрас, но и без учета временных расходов, которые могут существенно исказить финансы.

Расчёт по валовой прибыли — как правило, самый «красивый» из всех. Неудивительно, ведь здесь, фактически, учитываются только потоки денег в ту и другую сторону. RoS по валовой прибыли уместно рассчитать, если вы хотите сравнить свои показатели с показателями конкурентов — при условии, конечно, что вы «одного веса». Проще говоря, не стоит меряться цифрами с «Ашаном», если у вас пара маленьких универсальных магазинов.

Оценка полученных значений RoS

Значение рентабельности продаж (ROS) можно рассматривать как коэффициент эффективности и прибыльности, поскольку он измеряет оба показателя. Полученное значение определяет, насколько эффективно компания использует свои ресурсы для получения прибыли. Прибыль, получаемая компанией, увеличится, если повысится эффективность и выручка организации — при общем рассмотрении. Но оценку коэффициента рентабельности продаж можно проводить под разным углом. Давайте рассмотрим, как правильно оценивать результаты с точки зрения менеджмента компании, инвестора и аудитора.

С точки зрения менеджмента

Один из лучших способов оценить деятельность компании — постоянно мониторить коэффициент рентабельности продаж. Рост показывает, что компания управляет своими расходами и увеличивает прибыль. Значение выше среднего по отрасли или рынку в целом указывает на финансовую эффективность и стабильность. Коэффициент ниже среднего по отрасли может сигнализировать о потенциальной финансовой уязвимости по отношению к экономическому спаду или кризису, если подобная тенденция продолжится.

Менеджмент компании может использовать метрику рентабельности продаж в следующих случаях:

- Для определения прибыли.

Рентабельность продаж используется для понимания того, получает ли компания прибыль или нет. Потому что, в конце концов, получение прибыли — самая важная цель почти каждого бизнеса, а рентабельность продаж помогает лучше это понять. - Для выявления ненужных расходов.

Рентабельность продаж позволяет оценить как доходы, так и расходы. Поскольку в ее вычислении задействованы разные переменные — выручка и прибыль, это помогает определить, как взаимосвязаны обе цифры. Анализ RoS может дать более точное представление о том, насколько хорошо бизнес работает на самом деле, и помочь выявить ненужные расходы — их можно сократить, чтобы увеличить чистую прибыль. - Для сравнения с конкурентами.

Рентабельность продаж используется для сравнения двух компаний, работающих в одной отрасли. Показатели компаний, работающих в разных областях, могут сильно различаться. Например, бизнес, занимающийся розничной торговлей продуктами питания, имеет более низкий RoS, чем производитель в косметической промышленности. - Для сравнения собственных показателей.

Значение рентабельности продаж используется для понимания эффективности бизнеса в текущем финансовом году по сравнению с прошлым. Это помогает компании анализировать прогресс. - Для привлечения инвестиций.

Рентабельность продаж может использоваться для сравнения фактической прибыли, полученной одной компанией, с показателями другой, работающей в той же отрасли, без учета масштабов бизнеса. Эта информация помогает инвесторам принять решение, а также приблизительно оценить прибыль, которую они могут получить, инвестируя в конкретную организацию.

С точки зрения инвестиций

Сравнение рентабельности продаж со средним показателем по отрасли дает понимание, стоит ли вкладывать в компанию деньги. Более прибыльные компании имеют более высокий RoS, менее прибыльные — низкий. RoS считается хорошим показателем того, насколько эффективно компания управляет расходами. Поскольку он показывает сумму денег, которая остается у компании после того, как она покроет практически все свои затраты, за исключением налогов и процентов, — как переменные, так и постоянные.

Инвесторы сравнивают RoS с аналогичными показателями конкурентов по отрасли или эталонным индексом — например, Standard & Poor’s 500, который делается на основе данных крупных компаний, присутствующих на фондовой бирже США.

Эта информация также используется для сравнения результатов деятельности компании за разные периоды — она дает точный обзор потенциала бизнеса в отношении реинвестиций, его способности выплачивать ссуды и оценку потенциальных дивидендов.

Кроме того, по данным RoS можно оценить результаты деятельности двух сходных компаний и инвестировать в ту, которая в прошлом имела больше прибыли, чем другая.

С точки зрения аудитора

Очевидно, что если компания убыточна и теряет деньги, её RoS тоже будет отрицательным. Но если при этом значения валовой прибыли достаточно высоки, ситуации поможет увеличение продаж в будущем. Анализ должен быть сосредоточен на том, как текущий RoS коррелируется со средним показателем по отрасли и с ближайшими конкурентами, а также на том, показывает ли этот коэффициент тенденцию к увеличению или снижению год от года.

Коэффициент рентабельности продаж «в моменте» может быть завышен, и, следовательно, станет неверным показателем рентабельности, если данные, используемые при расчете, включают какие-то нестандартные статьи расходов и доходов — например, сезонные скидки для распродажи склада или единоразовую выплату гонорара за авторские права.

Что такое хорошая рентабельность продаж и ее значения

В 2019 году средняя рентабельность продаж по отраслям составила около 7,8% согласно индексу S&P 500. В первом квартале 2020 года, по тем же данным, средняя рентабельность продаж составляла 9,86%. Если ваш бизнес превосходит эти цифры, вы работаете лучше, чем рынок в целом. Но рассматривать показатель как среднее идеальное значение не стоит. Вы можете просто сосредоточиться на небольшом увеличении своего показателя RoS каждый месяц или квартал.

В целом, величина этого показателя для конкретной компании зависит от:

- Бизнес-модели.

- Как давно был основан бизнес.

- Отрасли и товаров или услуг, которые вы предлагаете.

Если бизнес-модель основана на больших объемах продаж и небольшой прибыли, следует ожидать более низких показателей RoS. Недавно созданные предприятия также имеют небольшие значения RoS, поскольку они только создают себе репутацию и массово инвестируют деньги в бизнес.

Вы также можете сравнить свои показатели с компаниями-конкурентами. Ведь то, что считается хорошей рентабельностью продаж, сильно варьируется от отрасли к отрасли. Более низкие значения продаж отмечаются у компаний, которые работают с большим количеством продаж в высококонкурентных областях — например, бизнес по розничной торговле продуктами питания. С другой стороны, компании, которые предлагают более дорогие или уникальные продукты, имеют меньшее количество продаж, но более высокий коэффициент RoS — например, автосалоны, ювелирные магазины, телекоммуникационный сектор и так далее.

Отраслевые коэффициенты рентабельности продаж

При расчете ROS компании предпочитают ориентироваться на конкретные цифры в своей отрасли. Беда в том, что такие данные мало кому доступны — конкуренты не спешат делиться своими бухгалтерскими балансами, да и исследовательские агентства хотят немалые деньги за отчеты. По Рунету гуляет одна-единственная таблица с вариациями, которая приводит коэффициенты рентабельности продаж в зависимости от размера предприятия. Но, согласитесь, это не совсем корректно — например, микропредприятие с услугами инвестиционного консалтинга может и должно давать более высокий RoS, чем, например, гигантская корпорация, оказывающая социальные услуги населению.

Мы попробуем немного облегчить вам жизнь и приведем данные отраслевого сравнительного анализа, рассчитанного с использованием данных Комиссии по ценным бумагам и биржам США, SEC. В отчет включена статистика по 3574 компаниям за 2014-2019 годы. Для удобства все данные мы разбили по величине ROS — сначала самые высокие, в завершение — самые низкие по состоянию на 2019 год.

Обратите внимание на отрасли, в которых коэффициент рентабельности — отрицательный на протяжении всего исследования, например, горное дело или междугородние автомобильные перевозки. Даже если в моменте такие компании показывают операционную прибыль, сухая статистика говорит нам, что в целом они убыточны. Словом, это те области, куда не стоит идти, если у вас нет идей, где и как вы будете получать деньги, если не от бизнеса.

Также обратите внимание на отрасли, в которых изначально положительный ROS за пять лет превратился в отрицательный. Это, например, социальные услуги, образовательные и медицинские. Такая тенденция должна как минимум насторожить, если вы выбираете отрасль для инвестиций.

Отрасли с отрицательным значением коэффициента рентабельности продаж

| Название отрасли | Годы | |||||

| 2019 | 2018 | 2017 | 2016 | 2015 | 2014 | |

| Образовательные услуги | -0,60% | -6,50% | -1,80% | -4,50% | -7,60% | 1,70% |

| Медицинские услуги | -3,40% | 1,40% | -2,70% | -1,10% | 3,60% | 2,90% |

| Приборы для измерения, анализа и контроля; фотографические, медицинские и оптические товары; часы и часовые изделия | -5,30% | -2,70% | -1,30% | -0,20% | 0% | 2% |

| Разные ремонтные услуги | -5,80% | -5,10% | -67,30% | -0,20% | -14,60% | 7,50% |

| Местный и пригородный транзит и междугородные автомобильные пассажирские перевозки | -9,80% | -9,80% | -9,80% | -9,80% | -131,80% | -811,10% |

| Табачные изделия | -42,90% | 17,60% | -112,60% | 15,40% | 14,20% | -18,30% |

| Химические вещества и сопутствующие товары | -42,90% | -43,80% | -25,70% | -12,60% | -16,90% | -9,30% |

| Горное дело | -487,80% | -441,30% | -394,30% | -253,50% | -320,30% | -207,30% |

| Социальные услуги | -503,80% | -548% | 7,70% | -554,70% | 12,50% | 6,10% |

| Иные не классифицируемые предприятия-производители | -811,10% | -811,10% | -811,10% | -811,10% | -811,10% | -155,40% |

Отрасли со значением коэффициента рентабельности продаж ниже 5%

| Название отрасли | Годы | |||||

| 2019 | 2018 | 2017 | 2016 | 2015 | 2014 | |

| Персональные услуги | 0,70% | 4% | -0,50% | 0,20% | 0,20% | -1,40% |

| Оптовая торговля товарами недлительного пользования | 0,90% | 1,50% | 1,40% | 1,70% | 1,90% | 2% |

| Электронное и другое оборудование и компоненты, кроме компьютерного оборудования | 1,50% | 3,10% | 2,80% | 2,60% | 2,70% | 2,40% |

| Сельскохозяйственные культуры | 1,60% | 4,10% | 5% | 9,60% | 2,10% | 0,80% |

| Лесное хозяйство | 1,60% | 7,50% | 30,60% | 7,90% | 14,80% | 41,60% |

| Инженерные, бухгалтерские, исследовательские, управленческие и сопутствующие услуги | 1,90% | 0,10% | -0,40% | 0,20% | -0,30% | 1,60% |

| Розничная торговля разное | 2% | 1,30% | 1,90% | 0,70% | 1% | 2,80% |

| Продовольственные магазины | 2,20% | 2,30% | 1,80% | 2,90% | 3,70% | 3,30% |

| Торговля строительными материалами | 2,30% | 3,50% | 0,30% | 0,40% | -3,20% | 1,30% |

| Деловые услуги | 2,30% | 2,20% | 0,90% | -0,70% | -1,50% | -1,10% |

| Типография, издательское дело и смежные отрасли | 2,40% | 3,60% | 6,70% | 4,70% | 5,70% | 5,40% |

| Магазины одежды и аксессуаров | 2,70% | 3,60% | 3,40% | 3,90% | 4,60% | 4,40% |

| Транспортные услуги | 2,80% | 2,30% | 1% | 3,50% | 1,40% | 2,30% |

| Другое строительство, отличное от строительства зданий | 2,90% | 3,30% | 2,30% | 3,40% | 3,60% | 3,40% |

| Оптовая торговля товарами длительного пользования | 2,90% | 3% | 3,10% | 2,20% | 1,70% | 2,30% |

| Продовольствие и аналогичные товары | 3,10% | 3,80% | 5% | 3,80% | 5,20% | 4,10% |

| Автомобильные дилеры и заправочные станции | 3,20% | 3,40% | 4% | 4,30% | 4% | 4% |

| Универсальные магазины | 3,60% | 3,20% | 3,20% | 3,20% | 4,60% | 3,80% |

| Сельскохозяйственные услуги | 3,90% | 3,70% | -3,70% | 4,90% | 4,70% | 1,80% |

| Магазины домашней мебели и оборудования | 4,50% | 5,10% | 5,50% | 4,40% | 3,60% | 3,50% |

| Ремонт автомобилей, услуги и парковка | 4,80% | 6,20% | 5,70% | 6,90% | 5,30% | 5,10% |

Отрасли со значением коэффициента рентабельности продаж до 20%

| Название отрасли | Годы | |||||

| 2019 | 2018 | 2017 | 2016 | 2015 | 2014 | |

| Производство текстильной продукции | 5,10% | 6% | 8,30% | 7,80% | 8,80% | 5,90% |

| Пиломатериалы и изделия из дерева, кроме мебели | 5,10% | 6,10% | 8,50% | 6,80% | 5,30% | 3,60% |

| Резинотехнические и пластмассовые изделия | 5,20% | 4,50% | 2,30% | 4,30% | 5,10% | 6,50% |

| Промышленное, торговое и компьютерное оборудование | 5,30% | 5,10% | 5,30% | 3,60% | 3,30% | 5,40% |

| Добыча нефти и газа | 5,40% | 5,50% | -7,60% | -52,40% | -147,20% | -5,10% |

| Водный транспорт | 6,10% | 4,10% | -8,90% | 1,80% | 7,40% | 5,50% |

| Одежда и другие готовые изделия из тканей и аналогичных материалов | 6,20% | 7,10% | 4,30% | 3,30% | 8,40% | 6,10% |

| Мебель и оборудование | 6,30% | 6% | 6,90% | 7% | 7,30% | 7% |

| Камень, глина, стекло и бетонные изделия | 6,40% | 6,90% | 9,40% | 9,40% | 5,80% | 6,40% |

| Транспортное оборудование | 6,40% | 5,70% | 7% | 5,70% | 6,20% | 6,20% |

| Кинофильмы | 6,70% | 1% | -0,10% | 0,70% | 0,70% | 2,20% |

| Генеральные подрядчики и строительные организации в строительстве | 6,80% | 6,90% | 6,60% | 5,30% | 6,90% | 7,80% |

| Кожа и кожаные изделия | 6,80% | 10,60% | 9,40% | 12,50% | 12,40% | 14,40% |

| Еда и питье | 7% | 6,90% | 6,80% | 8,40% | 6,50% | 6,10% |

| Юридические услуги | 7% | 7,10% | 4,20% | 6,90% | 3,90% | 7% |

| Нефтеперерабатывающая и родственные отрасли | 7,10% | 6,50% | 4% | 1,30% | 6,40% | 4,40% |

| Готовая продукция металлургии и металлопроката, кроме машин и транспортного оборудования | 7,10% | 8,10% | 6% | 5,30% | 5,40% | 6,80% |

| Первичная металлургия | 7,30% | 7,10% | 4,60% | 3,50% | 2,70% | 4,40% |

| Продажа строительных материалов, скобяных изделий, садовых принадлежностей и мобильных домов | 7,50% | 5,60% | 6,80% | 8,20% | 5,40% | 1,50% |

| Автомобильные грузовые перевозки и складирование | 7,60% | 7,50% | 5,60% | 6,50% | 7,40% | 6,80% |

| Добыча и разработка полезных ископаемых, кроме топлива | 8,20% | 9,80% | 7,80% | -21,10% | 0,40% | 10,70% |

| Бумага и сопутствующие товары | 8,80% | 8,40% | 5,10% | 4,50% | 8,10% | 8,10% |

| Страховые компании | 8,80% | 7,90% | 7,90% | 11,20% | 11,90% | 14,30% |

| Рыбалка, охота и отлов рыбы | 9,80% | 11,60% | 21,60% | 20,10% | -19225,40% | -11219,40% |

| Воздушный транспорт | 10,50% | 8,20% | 9,30% | 9,40% | 10,30% | 7,80% |

| Связь | 11,30% | 9,50% | 5,10% | 10,20% | 11,60% | 12,40% |

| Угольная промышленность | 12,60% | 11,40% | 9,90% | 2,60% | -25,30% | -5,50% |

| Службы развлечений и отдыха | 12,80% | 8,40% | 2,10% | 3% | 4,40% | 4,40% |

| Страховые агенты, брокеры и услуги | 12,90% | 13,30% | 9% | 18,40% | 12,90% | 12,30% |

| Гостиницы, хостелы, кемпинги и другие | 14% | 15,50% | 11,40% | 11,70% | 10,60% | 8,70% |

| Электричество, газ и сантехника | 17,10% | 17% | 15,70% | 16,70% | 14,40% | 15,70% |

| Недвижимость | 18,20% | 16,30% | 12,30% | 13,60% | 6,60% | 9,80% |

Области со значением коэффициента рентабельности продаж выше 20%

| Название отрасли | Годы | |||||

| 2019 | 2018 | 2017 | 2016 | 2015 | 2014 | |

| Брокеры по ценным бумагам и товарам, дилеры, биржи и услуги | 22,90% | 27,30% | 29,20% | 24,40% | 17,80% | 21,20% |

| Холдинговые и другие инвестиционные компании | 23,20% | 23,30% | 23,10% | 19,70% | 17,30% | 18,20% |

| Трубопроводы, кроме природного газа | 29,30% | 29,60% | 27,90% | 17,10% | 15,20% | 21,60% |

| Железнодорожный транспорт | 33,50% | 35,10% | 34,90% | 32,60% | 31,20% | 31% |

| Сельскохозяйственная продукция животноводства и зоотехники | 41,60% | 41,60% | 7,80% | -48,90% | -17,70% | -9,80% |

| Недепозитарные кредитные организации | 48,60% | 41,30% | 29,80% | 32,60% | 33,80% | 34% |

| Депозитарные учреждения | 52,70% | 51,50% | 43,40% | 41,30% | 39,10% | 37,50% |

Как увеличить рентабельность продаж: полезные советы

Рентабельность продаж — одна из самых простых метрик для определения общего «здоровья» компании. Более высокий коэффициент означает большую прибыль, низкий — меньшую. Как быть, если вам хочется улучшить имеющиеся значение? Есть несколько общих рекомендаций, которые можно использовать на практике.

Анализируйте финансовые показатели