Как принимать оплату картами? Решение от 2can. Принимайте оплату кредитной или дебетовой картой выгодно.

Оплата банковскими картами

Безналичный расчет или оплата кредитной и дебетовой картой сегодня – привычный вид платежа. Множество магазинов, больниц, парикмахерских, ресторанов внедряют безналичный расчет, который широко распространен среди владельцев карт.

Привлекательность такой оплаты заключается в простоте, но стоит знать, что оплата банковской картой услуг и товаров очень сложный процесс, несмотря на простоту эксплуатации. За простым механизмом скрывается масса нюансов, которые у обычного пользователя не вызовут интереса.

Но есть такие тонкости, которые необходимо знать каждому из нас. Очень важно понимать разницу в оплате картой товаров в обычном магазине и магазине в сети Интернет с курьерской доставкой. Итак – как принимать оплату по кредитной или дебетовой карте в магазине?

Преимущества безналичного расчета по карте

Стоит ли отдавать предпочтение безналичному расчету при помощи карты? В большинстве случаев оплатить через банковскую карту намного удобнее чем, наличными.

Безналичный расчет иногда просто необходим, например, если не хватает наличных денег. Вы избавите себя от конфуза в затруднительной ситуации и будете продолжать оставаться желанным клиентом. Если же Вы владелец бизнеса, то возможность оплаты картами привлечет к бизнесу внимание и обеспечит достаточное количество клиентов.

Важным условием для развития бизнеса является сотрудничество с компанией 2сan, которая предлагает новейший вид мобильного сервиса. Этот вид мобильного эквайринга дает возможность проводить транзакции по картам различным банковских и платежных систем в считанные секунды. Сотрудничая с 2сan, Вы обеспечиваете свой бизнес массой преимуществ, которые исходят из особенностей продукции компании:

- Абсолютная простота в подключении и удобство в использовании

- Надежная работа сервиса

- Постоянная клиентская и техническая поддержка

- Мобильный телефон всегда при себе

- Есть возможность получить по запросу аналитический обзор расчетов

- Удобство в составлении отчетов

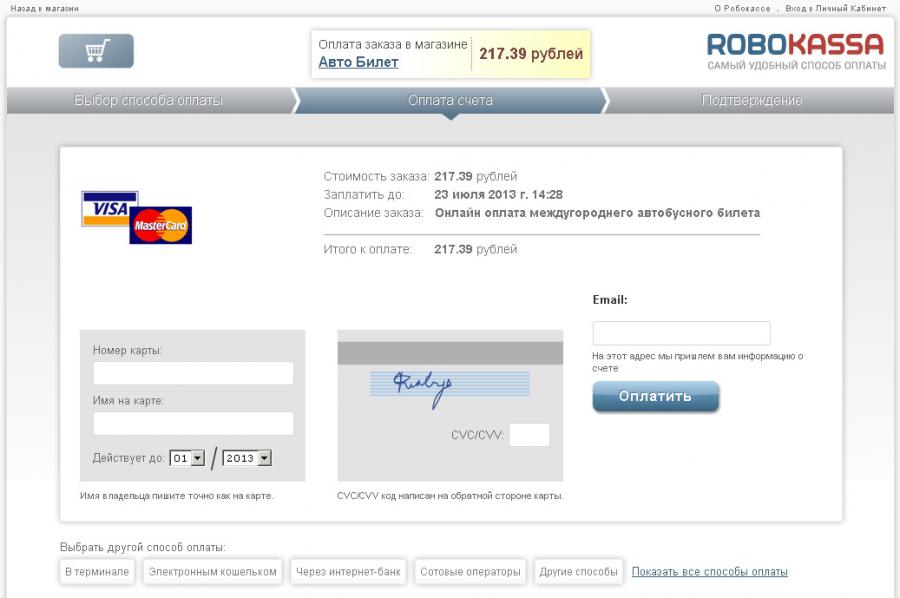

Как оплатить кредитной картой Виза и Мастеркард товары и услуги онлайн

На вопрос «Можно ли расплатиться кредитной картой?» ответ будет почти всегда положительным. Оплатить кредитной картой можно практически любой товар или услугу — сегодня их нередко принимают даже в такси. При этом совсем не обязательно терять время в очереди: оплату можно произвести по телефону или через интернет, в пути или из дома, прямо с рабочего места, даже не покидая удобного кресла. Платеж за товар или услугу происходит практически моментально. Вы можете оплачивать практически все – интернет, коммунальные услуги (ЖКХ), такси, сотовую связь, налоги. Достаточно убедиться заранее, что в выбранном Вами магазине, отеле или ресторане возможен такой способ расчета. Также на нашем сайте Вы можете узнать, почему Вы не смогли расплатиться кредитной картой.

Оплатить кредитной картой можно практически любой товар или услугу — сегодня их нередко принимают даже в такси. При этом совсем не обязательно терять время в очереди: оплату можно произвести по телефону или через интернет, в пути или из дома, прямо с рабочего места, даже не покидая удобного кресла. Платеж за товар или услугу происходит практически моментально. Вы можете оплачивать практически все – интернет, коммунальные услуги (ЖКХ), такси, сотовую связь, налоги. Достаточно убедиться заранее, что в выбранном Вами магазине, отеле или ресторане возможен такой способ расчета. Также на нашем сайте Вы можете узнать, почему Вы не смогли расплатиться кредитной картой.

К сожалению, до сих пор находятся люди, которые опасаются оплачивать покупки кредитной картой, беспокоясь за сохранность средств на своем счете. Однако при соблюдении несложных правил это абсолютно безопасно.

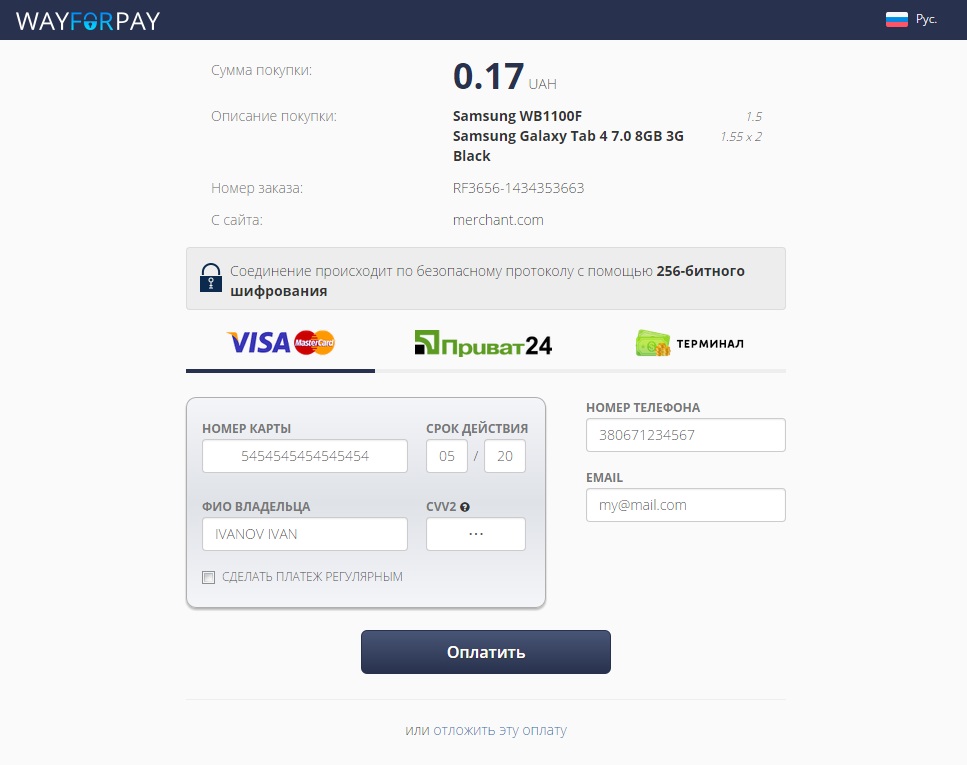

Как платить кредитной картой

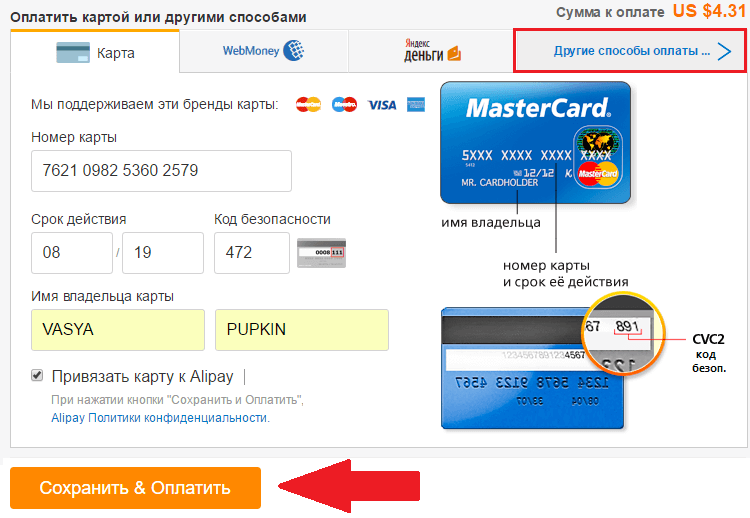

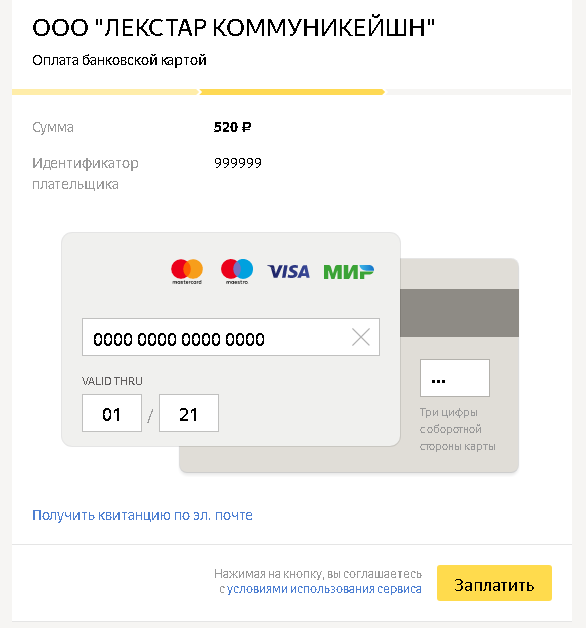

Укажите тип карты.

Введите ее номер, срок действия и имя владельца (так, как оно написано на лицевой стороне).

Укажите CVV-код — три последние цифры номера на обратной стороне карты.

В некоторых случаях Вам придется немного подождать, пока платежная система вышлет на Ваш телефон одноразовый пароль для подтверждения оплаты. Получив пароль, укажите его на сайте.

Еще раз проверьте и

подтвердите введенные данные.

Готово: оплата

завершена.

Совет по безопасности

Убедитесь, что страница, с которой Вы проводите оплату, действительно принадлежит интернет-магазину или платежному агрегатору, и что Вы подключены к ней через защищенное (HTTPS), а не открытое (HTTP) соединение.

Сегодня не только интернет-магазины принимают оплату кредитной картой, ее также можно предъявить для оплаты в большинстве магазинов, ресторанов, отелей и торговых точек мира. Если Вы пользовались обычной банковской дебетовой картой, то никаких отличий не почувствуете: расчеты кредитными картами дадут Вам те же удобства, что и дебетовые, а кроме того, Вы получите целый ряд новых возможностей и преимуществ, таких как льготный период кредитования в течение 50¹ дней, участие в бонусных программах Ситибанка и другое.

Платежи по кредитной карте проводятся в магазинах с помощью специальных устройств (POS-терминалов) — просто передайте карту продавцу и введите свой ПИН-код.

Совет по безопасности

Все время, пока продавец оформляет оплату кредитной картой в магазине, старайтесь следить за ней и не упускать надолго из виду.

Преимущества кредитных карт Ситибанка:

Скидки и бонусы партнеров

В любой стране мира

Оплатив тур кредитной картой Ситибанка, не забудьте взять ее с собой в поездку: это средство платежа принимают торгово-сервисные предприятия по всему миру. Использование карты за границей избавит Вас и от проблем с наличной валютой — где бы Вы ни были.

1. В случае непогашения задолженности в установленный срок проценты по кредиту начисляются в полном объеме с момента возникновения задолженности, при этом Условия Льготного Периода Кредитования не распространяются на операции по программе «Заплати в рассрочку!», по снятию наличных по кредитной карте, в том числе на уникальные операции, определяемые платежными системами как операции с высоколиквидными активами (в частности, денежные переводы, операции по оплате услуг казино и игорных домов, и другие), а также на переводы денежных средств со счета кредитной карты.

2. Скидки предоставляются указанными компаниями по их усмотрению и в предусмотренном ими порядке. АО КБ «Ситибанк», корпорация Citigroup Inc. и их аффилированные лица не несут никаких обязательств по предложениям этих компаний, в частности, касающимся предоставления указанных скидок, или в связи с ними.

3. Кредитная карта оформляется по усмотрению Ситибанка. АО КБ «Ситибанк».

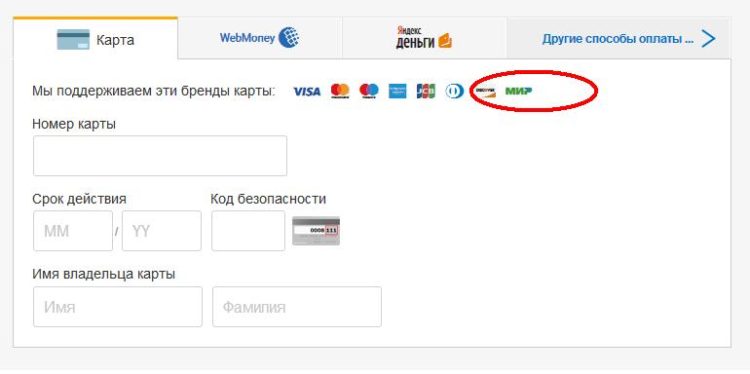

Мобильное приложение Mir Pay

Как начать работу с сервисомПреимуществаСовместимые устройстваРегистрация картыКарта по умолчаниюУдаление картыИзменение карты по умолчаниюКакие карты я могу привязать к Mir Pay?Оплата покупокУ карты, зарегистрированной в Mir Pay, истек срок действия. Смогу ли я ей расплачиваться дальше?Я зарегистрировал карту в Mir Pay. Могу ли я оплатить покупку физической картой в интернете или магазине?Я удалил карту. Зарегистрировал ее заново. Но в приложении не отображаются покупки, ранее сделанные с Mir Pay.Я расплатился физической картой в магазине, но моя покупка не отразилась в приложении Mir Pay, почему?Как вернуть покупку, оплаченную с Mir Pay?Где можно расплатиться Mir Pay? Требования Mir Pay к защите данных устройства Как расплатиться картой, если она не назначена «Картой по умолчанию»?Могу ли я зарегистрировать карту если отсутствует Интернет?Могу ли я совершать покупки если отсутствует Интернет?Расплачиваясь с Mir Pay вы участвуете в акциях ПС МирНа регистрации карты в приложении Mir Pay появилась ошибка «Карта не поддерживается».

Mir Pay — это удобный и безопасный сервис бесконтактных платежей. Достаточно установить приложение и пройти простую процедуру регистрации карты Мир. Теперь, чтобы расплачиваться в магазинах, просто поднесите смартфон к терминалу. Деньги за покупки будут списываться с вашей банковской карты «Мир».

Mir Pay обеспечивает надежную защиту от мошенничества с банковскими картами. Реквизиты карт не хранятся в смартфоне и никогда не раскрываются при совершении платежей. При этом банковскую карту теперь можно оставить дома. Так она не потеряется и её не украдут.

Mir Pay гарантированно поддерживается смартфонами на базе ОС Android, официально произведенных для Российской Федерации. Обязательными условиями являются поддержка технологии NFC и предустановленная версия ОС Android не ниже 6. 0.

0.

- Убедитесь, что банк, выпустивший вашу карту Мир, является участником Mir Pay.

- Скачайте приложение Mir Pay в официальном магазине Google Play Market.

- Запустите приложение и ознакомьтесь с Лицензионным соглашением и Политикой конфиденциальности.

- Выполните вход, используя учетную запись Google.

- Выберите функцию «Добавить карту».

- Отсканируйте карту или введите данные вручную.

- Ознакомьтесь с Условиями вашего банка.

- Пройдите активацию карты.

- Изображение карты появится на главном экране. Надпись под изображением «Для оплаты поднесите телефон к терминалу» означает, что приложение Mir Pay полностью готово к использованию.

Первая карта, которую вы зарегистрируете в Mir Pay становится картой оплаты «По умолчанию». Это означает, что именно с этой карты спишутся деньги, когда вы оплатите покупку через Mir Pay.

Это означает, что именно с этой карты спишутся деньги, когда вы оплатите покупку через Mir Pay.

Удалить карту из Mir Pay можно в разделе «Детальная информация о карте».

Если в Mir Pay зарегистрировано более одной карты, Вы можете назначить любую карту «по умолчанию». Для этого перейдите в раздел «Карты» и активируйте значок «по умолчанию» напротив нужной карты. Также назначить карту по умолчанию можно в деталях карты.

Для оплаты через Mir Pay достаточно разблокировать смартфон и поднести его задней панелью к терминалу. Оплата произойдет мгновенно. В некоторых случаях может потребоваться ввести пароль (или PIN-код) доступа к смартфону или отпечаток пальца, в этом случае следуйте подсказкам на экране смартфона.

Нет, карту необходимо перевыпустить и затем зарегистрировать в Mir Pay уже перевыпущенную карту.

Да, можете. Регистрация карты в Mir Pay не накладывает никаких ограничений на использование физической карты ни в интернете ни в магазинах.

При удалении карты со смартфона удаляется вся информация, относящаяся к карте. Покупки, совершенные до удаления карты, больше недоступны в приложении. Однако, покупки, совершенные через Mir Pay после повторной регистрации карты, отразятся в детальной информации о карте.

Mir Pay отображает последние 10 покупок, которые совершались с использованием смартфона и приложения Mir Pay. Другие операции, совершенные без Mir Pay, доступны в мобильном приложении вашего банка.

Условия и порядок возврата в данном случае ничем не отличаются от возврата покупки, оплаченной обычной банковской картой. В некоторых случаях для зачисления денег на карту кассир может попросить назвать последние 4 цифры карты. Их можно посмотреть в «Деталях карты» в приложении. Цифры на изображении карты соответствуют реальным 4 цифрам этой карты.

Платить Mir Pay можно в любом терминале, в котором принимаются бесконтактные карты «Мир».*

*Если при оплате возникает ошибка, то, вероятно, данный терминал не поддерживает оплату через Mir Pay. На экране смартфона в этот момент появится соответствующее сообщение.

Для использования Mir Pay убедитесь, что ПО смартфона соответствует обязательным требованиям безопасности::

- настроена автоматическая блокировка экрана с помощью PIN-кода, пароля, графического ключа или отпечатка пальца;

- на смартфоне не настроен root-доступ, не установлена модифицированная прошивка и не разблокирован загрузчик операционной системы;

- применяются заводские настройки смартфона;

- установлено ПО из надежных источников;

Откройте раздел карты. Перейдите в детали той карты, которой хотите расплатиться. В таком состоянии поднесите смартфон к терминалу и оплата произойдет с той карты, которую вы видите на экране. При этом карта не будет назначена картой по умолчанию.

Перейдите в детали той карты, которой хотите расплатиться. В таком состоянии поднесите смартфон к терминалу и оплата произойдет с той карты, которую вы видите на экране. При этом карта не будет назначена картой по умолчанию.

Для регистрации карты подключение к интернету обязательно.

Да, Mir Pay позволяет оплатить покупки даже при отсутствии подключения к сети. Для этого на смартфоне в зашифрованном хранилище резервируются уникальные ключи-оплаты, с помощью которых будут выполняться платежи. Но количество таких ключей ограничено. В случае длительного отсутствия подключения к сети может понадобиться восстановление соединения для загрузки новых ключей.

Все покупки, совершенные с Mir Pay, участвуют в акциях Платежной системы МИР, также как и покупки с использованием физической карты «Мир»

Вероятно Банк, выпустивший карту, не является участником сервиса Mir Pay. Полный список банков размещен в приложении Mir Pay в разделе «Банки-участники».

Полный список банков размещен в приложении Mir Pay в разделе «Банки-участники».

Скачать файл (.pdf)

Возможности вашей карты

Оплата ежедневных покупок, совершение различных платежей

Совершать платежи без комиссий и всегда с точностью до копейки проще, чем вы думали.

С помощью банковской карты ВТБ вы можете:

- расплачиваться картой за покупки в магазинах;

- делать заказы через интернет;

- оплачивать коммунальные услуги, стационарную и мобильную связь, интернет, телевидение, а также проводить многие другие платежи на сайтах компаний или с помощью интернет-банка ВТБ.

Оплата счетов в кафе и ресторанах

Перекусить, когда аппетит есть, а наличных нет — проще, чем вы думали.

Если вы решили выпить чашку кофе, пообедать, а может быть, и отметить свой день рождения в кафе или ресторане, то вам достаточно иметь с собой карту. Просто уточните у официанта, принимают ли карты к оплате.

Просто уточните у официанта, принимают ли карты к оплате.

А если вы воспользуетесь дисконтной программой ВТБ, то сможете значительно сэкономить при оплате счета!

Оплата бензина и других покупок на автозаправках

Заправить бак, если с собой нет наличных проще, чем вы думали.

Пустой бак больше не станет для вас неприятной неожиданностью, ведь тысячи АЗС в России и за рубежом принимают к оплате карты.

Если вы отправитесь в путешествие за границу на автомобиле, то вам не придется искать ближайший банкомат или обменивать валюту вы сможете расплатиться банковской картой за бензин и другие покупки на автозаправке.

Оплата крупных и спонтанных покупок

Делать крупные покупки и не волноваться за сохранность средств проще, чем вы думали.

По дороге в магазин вашим деньгам ничего не грозит, даже если это действительно большая сумма. Расплатитесь на кассе картой это удобно и безопасно.

Делать выгодные покупки или спонтанные подарки близким проще, чем вы думали.

В любимом магазине начались распродажи? Вас пригласили в гости, а наличных с собой нет? Банковская карта поможет вам не упустить скидки и порадовать близких милым сюрпризом.

Оплата мобильного телефона без комиссии

Быть всегда на связи проще, чем вы думали.

Пополняйте счет вашего мобильного телефона с помощью карты без комиссии через банкоматы ВТБ, ВТБ-Онлайн (систему ВТБ-Онлайн), Мобильный банк или подключите услугу автопополнения счета мобильного телефона на сайте вашего оператора сотовой связи. Услуга будет доступна вам в любое время и в любом месте, даже в роуминге.

Оплата товаров и услуг через интернет

Совершать покупки по всему миру не выходя из дома проще, чем вы думали.

- Сотрите границы между городами и странами!

- Заказывайте товары в интернет-магазинах по всему миру, оплачивайте их картой ВТБ и наслаждайтесь свободой выбора;

- Покупайте авиа- и ж/д билеты, бронируйте отели в любой точке мира, арендуйте автомобили за считанные минуты, путешествуйте и при этом экономьте на услугах турагентств.

Оплата товаров и услуг за границей

Путешествовать налегке проще, чем вы думали.

Забудьте о неудобствах, связанных с обменом денег перед поездкой. Необходимая валюта всегда при вас, ведь вы можете с легкостью расплачиваться картой в большинстве стран мира стоимость ваших покупок переводится в валюту вашего счета.уточнить курсы валют, а также комиссию за конвертацию вы можете на сайте www.vtb.ru в разделе «Тарифы и документы»

А при пересечении любой границы вам не потребуется декларировать сумму средств на карте, что сэкономит вам время при прохождении таможенного контроля.

3 способа платить смартфоном вместо кредитки

Телефоны – это уже не просто средство для звонков и передачи СМС-ок. Это и камера, и плеер, и миникомпьютер в одном аппарате. Но технологии шагнули еще дальше и теперь оплату за покупки тоже можно осуществлять смартфоном. Насколько это удобно, какие плюсы и минусы есть у этой системы, какой вариант оплаты лучше использовать – все это можно узнать из статьи.

Читайте также: Как пользоваться смартфоном: краткий мануал из 5 пунктов для новичков.

Как расплачиваться смартфоном?

Для контакта смарта и платежного терминала применяется система Near Field Communication, но на слуху у пользователей ее укороченный вариант – NFC. Она помогает обмениваться данными на дистанции, не превышающей 10 см. Нужно просто приложить 2 аппарата друг к другу, выполнить 1-2 несложных действия (зависит от используемой системы расчета). Все. Бесконтактная оплата с помощью смартфона прошла!

Чтобы расплачиваться за шоппинг мобильным девайсом, в последнем должен быть чип NFC. В новейших моделях он встроен прямо в материнскую плату, а в более старые смарты их можно добавить с помощью sim-карты, карты памяти или отдельной метки с таким модулем. О том, поддерживает ли конкретный мобильный гаджет технологию NFC, можно узнать из характеристик самого девайса.

Инфо о пластиковых карточках хранится в приложении, которое необходимо скачать для начала работы (подробнее об этом будет рассказано ниже). Физический номер карты используется только 1 раз (при настройке) и затем нигде не хранится. Он оцифровывается и в дальнейшем используется только зашифрованный виртуальный номер.

Физический номер карты используется только 1 раз (при настройке) и затем нигде не хранится. Он оцифровывается и в дальнейшем используется только зашифрованный виртуальный номер.

Для начала функционирования тем, кто юзает смарты на ОС Android, понадобится:

- кликнуть в меню на пункт «Беспроводные сети»;

- нажать на подкатегорию «NFC»;

- активировать модуль.

Владельцам «яблочных» девайсов не потребуется ничего подключать. Еще на заводе чип активируют, после чего антенна работает автономно.

Нюанс: Технология оплаты смартфоном Near Field Communication функционирует только на версии Android не ниже 4.4.4. Что касается смартов от Apple – платить бесконтактно можно с Айфона 6 (например, iPhone 11 64GB) и выше.

А что же безопаснее: бесконтактный расчет карточками с PayPass или новомодная оплата телефоном? В первом случае приходится доставать карточку и прикладывать ее к терминалу. При этом есть риск, что посторонние увидят ее номер и прочие конфиденциальные данные. Во втором же варианте во время оплаты на терминал отправляется сгенерированный токен, а не номер или другие данные карточки. Поэтому злоумышленникам никак не получить данные карты и не вывести средства со счета.

При этом есть риск, что посторонние увидят ее номер и прочие конфиденциальные данные. Во втором же варианте во время оплаты на терминал отправляется сгенерированный токен, а не номер или другие данные карточки. Поэтому злоумышленникам никак не получить данные карты и не вывести средства со счета.

Может заинтересовать: Исследование: как выглядит смартфон украинца?

Какую систему оплаты выбрать?

Чтобы смарт начал работать, как карточка для расчета, необходимо установить специальную прогу. Какую именно? Для «яблочных» агрегатов – Apple Pay, на ОС Андроид – Google Pay, для телефонов бренда Самсунг есть еще и фирменное приложение. Выбирать ли именно его – дело вкуса. Как устанавливать каждую из утилит?

Интересно узнать: Эволюция Samsung Galaxy S – особенности серии от S1 до S9.

Apple Pay

Что потребуется юзеру:

- наличие Айфона не ниже шестерки;

- платежная карточка;

- учетная запись.

Далее нужна прога Wallet, чтобы привязать карточку к своему агрегату.

Установка происходит так:

|

Шаг №1 |

Зайти в Wallet и кликнуть на ссылку «Добавить платежную карту». |

|---|---|

| Шаг №2 | Ввести код Apple ID. |

| Шаг №3 | Ввести данные карточки (номер, имя собственника, срок действия и пр.). |

| Шаг №4 | Банк-эмитент идентифицирует карту. |

| Шаг №5 | После банковской проверки следует нажать «Далее». |

Все, процесс завершен. Можно приступать к оплате телефоном Apple. Для этого нужно поднести аппарат к терминалу, держа палец на Touch ID.

Небольшой нюанс: В приложение можно добавить не более 8 карт.

Интересно узнать: 10 лет с iPhone – как развивался самый популярный в мире смартфон?

Google Pay

Во многих смартах на ОС Андроид уже есть модуль NFC (например, в Samsung Galaxy Note 10 версия ОС 7.0). Чтобы начать им пользоваться, к нему нужно добавить карту.

Это делается так:

|

Шаг №1 |

Открыть приложение (предварительно скачав его). |

|---|---|

| Шаг №2 | Найти свой аккаунт. |

| Шаг №3 | Нажать на значок «+». |

| Шаг №4 | Кликнуть на пункт «Добавить карту». |

| Шаг №5 | Можно сделать снимок карты или ввести инфо с нее в ручную. |

| Шаг №6 | Ввести код из sms. |

Как произвести оплату телефоном с помощью утилиты Android Pay (которая теперь называется Google Pay)? Аппарат разблокируется и подносится нужной стороной к терминалу: если модуль встроенный – то задней, если сторонний – той стороной, где он установлен. На экране агрегата должен загореться подтверждающий «флажок». Затем нужно ввести секретную комбинацию или поставить роспись на чеке.

На экране агрегата должен загореться подтверждающий «флажок». Затем нужно ввести секретную комбинацию или поставить роспись на чеке.

Бонус этой системы: можно добавлять неограниченное количество карточек.

Samsung Pay

Условия подключения здесь аналогичны.

Добавить карточку – проще простого:

- Указать в проге учетную запись в аккаунте этой компании.

- Кликнуть на клавишу «Запуск».

- Определиться с вариантом авторизации (код, отпечаток пальца).

- Кликнуть на «+» или «Добавить».

- Сделать скан-копию карточки или переписать данные с нее самостоятельно.

- Согласиться с условиями сервиса и нажать на «Принять все».

- Ввести код из банковской СМС-ки в соответствующее поле.

Последний штрих – расписаться на экране стилусом или пальцем.

Нюанс: Один девайс поддерживает не более 10 карточек.

Для расчета в магазине необходимо активировать приложение, выбрать нужную карточку, авторизоваться при помощи отпечатка пальцев и поднести девайс к терминалу.

Может пригодиться: Как правильно заряжать смартфон: 5 простых советов, которые помогут продлить срок службы батареи.

Плюсы и минусы

Достоинства пользования такой системой очевидны – расчет смартом занимает минимальное количество времени, карточки можно не носить с собой, безопасность операции стремится к 100%.

Минус – необходима одна из самых свежих моделей смартфона (важно перед покупкой убедиться, что NFC в смарте есть) или дополнительная метка.

Список банков, которые поддерживают систему NFC:

|

Приложение |

Наименование банка |

|---|---|

| Apple Pay | ПриватБанк, Ощадбанк, Monobank |

| Google Pay | ПриватБанк, Ощадбанк, УкрСиббанк, Monobank, Альфа-банк и пр. |

| Samsung Pay | На официальном сайте компании можно проверить, поддерживает ли банк систему NFC. |

Полный список банков можно посмотреть на оф. сайтах.

Произвести оплату смартфоном (например, Samsung Galaxy S10) можно на любых POS-терминалах, которые сейчас устанавливаются повсеместно: в супермаркетах, на заправках, в кафе, кинотеатрах.

Так чем же для пользователя является NFC и оплата в смартфоне? Это современный, удобный, набирающий популярность способ безопасно и быстро оплачивать шоппинг. Пока еще количество спецтерминалов невелико, особенно в некрупных населенных пунктах. Но система развивается, все больше банков принимают ее, как юзеры, так и владельцы бизнеса убеждаются в комфорте и скорости Near Field Communication.

Как платить смартфоном вместо карты?

Держатели банковских карт уже привыкли к бесконтактной оплате и с удовольствием прикладывают карточки к терминалам. Теперь, когда все знают, как расплачиваться картой, время переходить на новый уровень: оплата при помощи смартфона. Рассказываем, как оплачивать телефоном вместо карты Сбербанка или другого банка, и как настроить такую оплату на телефонах разных производителей.

Теперь, когда все знают, как расплачиваться картой, время переходить на новый уровень: оплата при помощи смартфона. Рассказываем, как оплачивать телефоном вместо карты Сбербанка или другого банка, и как настроить такую оплату на телефонах разных производителей.

Как работает бесконтактная оплата телефоном?

Оплата смартфоном производится при помощи передачи данных вашей банковской карты по протоколу NFC (Near-Field Communication). Что это такое и как работает, мы подробно рассказывали здесь.

Вы устанавливаете на телефон приложение для бесконтактной оплаты, вносите в него реквизиты своих банковских карт, включаете NFC — и можно не брать с собой карту в магазин. На кассе вы просто прикладываете к терминалу телефон — и оплачиваете покупки. Для того, чтобы платить смартфоном, не обязательно включать мобильный интернет: достаточно наличия NFC. Обычно функцию можно активировать в шторке.

Чип NFC есть в большинстве современных смартфонов — даже бюджетных. Если вы используете старый телефон, то можете добавить этот модуль вручную. Как именно, читайте в нашей статье.

Если вы используете старый телефон, то можете добавить этот модуль вручную. Как именно, читайте в нашей статье.

Для оплаты через NFC смартфоны используют разные приложения, но все они устроены по одному принципу: для начала надо добавить в программу свою карту (или карты), указав все данные о ней. Приложение запросит номер, срок действия, имя владельца, пароль CVC. Если использовать для сканирования карты камеру, то часть информации введется автоматически. Далее вам надо будет подтвердить привязку карты к платежной системе — обычно для этого используется смс-код от банка.

Плюсы и минусы оплаты смартфоном

Зачем вообще настраивать оплату с помощью телефона?

- Не нужно носить с собой пластиковую карту. Можно выходить из дома вообще без кошелька и без проблем оплачивать покупки.

- Безопасность. Если вы потеряете карту, ее могут найти и использовать. Смартфон обычно защищен кодом или другим способом идентификации при помощи клавиатуры или сканера отпечатка пальца, так что добраться до данных карты будет сложнее.

Но есть и неудобства. Иногда кассиры отказывают в бесконтактной оплате — например, если в магазине устаревшая модель терминала, которая не поддерживает такие платежи. За рубежом также все еще распространены терминалы, которые не работают с популярными в России системами платежей.

Как платить при помощи айфона: Apple Pay

Для бесконтактной оплаты на iPhone используется система Apple Pay и приложение Wallet. Список банков, которые сотрудничают с Apple Pay, можно посмотреть в постоянно обновляемом списке на сайте Apple (найдите раздел «Россия»).

Для установки и использования Apple Pay вам потребуется:

- iPhone 6 или более новая модель;

- банковская карта;

- последняя версия операционной системы iOS, доступная для вашей модели iPhone;

- идентификатор Apple ID.

После добавления карты в приложение Wallet будет достаточно разблокировать айфон и поднести его к терминалу для оплаты. Об успешной транзакции оповестит звуковой сигнал.

Об успешной транзакции оповестит звуковой сигнал.

Как платить телефоном Самсунг: Samsung Pay

Если у вас аппарат Samsung, настоятельно рекомендуем использовать фирменное приложение — Samsung Pay. Дело в том, что это единственная платежная система, которой можно платить не только в бесконтактных терминалах, но и с магнитной полосой (то есть, где надо провести картой или вставить ее в терминал). Это возможно благодаря уникальной технологии Magnetic Secure Transmission.

Список банков, сотрудничающих с Samsung Pay, уже достаточно велик. Его можно посмотреть здесь. Для использования Samsung Pay вам потребуется:

- смартфон Samsung с чипом NFC;

- операционная система Android не ниже 4.4.4;

- зарегистрированный аккаунт Samsung.

Как платить любым Android-смартфоном: Google Pay

Для любых других гаджетов на базе Андроид, поддерживающих NFC, предусмотрено приложение Google Pay. Оно либо уже встроено в ваше мобильное устройство, либо его можно установить из Google Play.

Список платежных карт, которые можно добавить в приложение Google Pay, указан на официальном сайте программы. Кроме того, для использования платежной системы вам понадобится:

- смартфон с Android версии 5.0. и выше и поддержкой NFC;

- отсутствие root-доступа на устройстве;

- неразблокированный загрузчик Android;

- авторизация в аккаунте Google.

После этого можно платить телефоном во всех терминалах, поддерживающих Google Pay. На них наклеен соответствующий значок с логотипом платежной системы.

Кошелек Pay

Когда компания Huawei попала под санкции и оказалась без доступа к сервисам Google и Google Pay, ей пришлось искать новое приложение для бесконтактной оплаты. Им стала программа «Кошелек», которую раньше можно было использовать только для сохранения скидочных карт магазинов. Теперь в нее можно добавить и банковские карточки, чтобы использовать их для оплаты смартфоном.

Кошелек Pay работает на смартфонах на базе Android. Принцип работы здесь такой же, как и у других приложений: добавляете карту, выбираете программу «Кошелек» как основную при активации NFC и прикладываете телефон к терминалу для оплаты. Подробнее о приложении мы рассказывали в отдельной статье:

Принцип работы здесь такой же, как и у других приложений: добавляете карту, выбираете программу «Кошелек» как основную при активации NFC и прикладываете телефон к терминалу для оплаты. Подробнее о приложении мы рассказывали в отдельной статье:

Однако список доступных банков все еще ограничен: например, нельзя подключить карточки Сбербанка. Однако платежная система быстро развивается: еще недавно она работала только с картами MasterCard, а теперь есть поддержка Visa.

Также для оплаты телефоном на Android можно использовать узкопрофильные приложения. Например, Сбербанк запустил свою программу SberPay, а для владельцев карточек «Мир» есть приложение Mir Pay.

Читайте также:

Как настроить и подключить онлайн-оплату банковской картой на сайте?

Как настроить и подключить онлайн-оплату банковской картой на сайте?

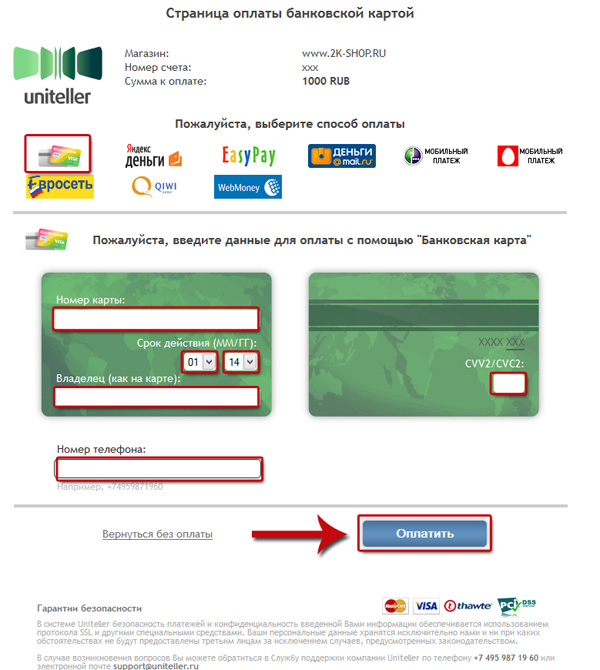

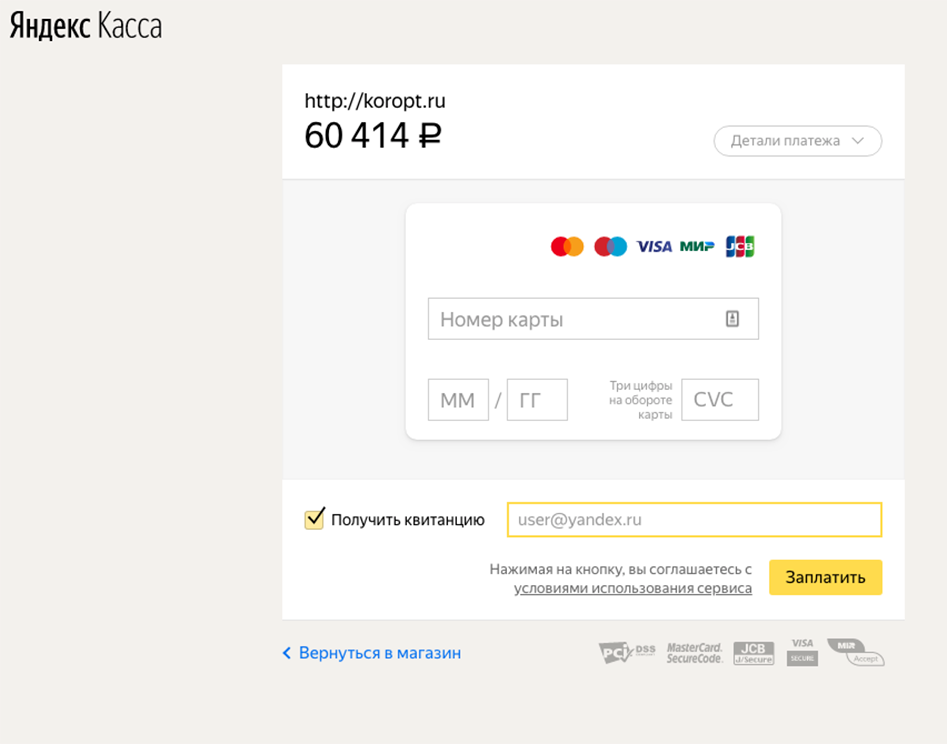

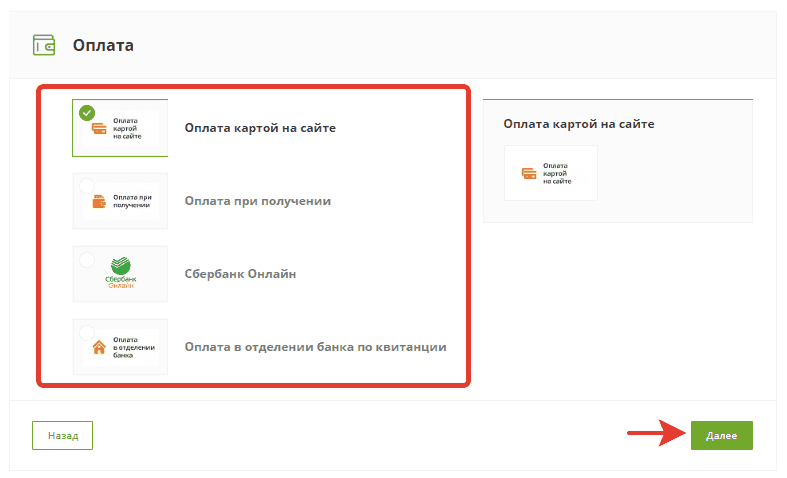

Как настроить приём платежей банковскими картами на сайте?

Возможность расплачиваться банковской картой давно перестала быть роскошью. Всё больше покупателей при выборе интернет-магазина обращают внимание именно на эту опцию. Если ваш ресурс пока не поддерживает онлайн-платежи, самое время подключить оплату банковской картой на сайте.

Всё больше покупателей при выборе интернет-магазина обращают внимание именно на эту опцию. Если ваш ресурс пока не поддерживает онлайн-платежи, самое время подключить оплату банковской картой на сайте.

Те банки, которые предоставляют возможность принимать платежи в интернете по своим пластиковым картам, называют банками-эквайерами. Существует два основных пути установить на сайт оплату банковской картой:

- Подключить модуль банка-эквайера напрямую.

- Воспользоваться платёжным сервисом. Так называемые платёжные агрегаторы делают процесс онлайн-оплаты удобным для пользователей, а владельцам сайта упрощают работу с платёжными системами.

Кстати, с помощью платёжных сервисов-агрегаторов вы сможете получать оплату на сайте не только банковскими картами, но и другими популярными способами (Яндекс. Деньги, WebMoney, QIWI и т.д.).

Как сделать оплату картой на сайте безопасной?

При оплате и приёме платежа банковскими картами у покупателей и продавцов возникает вопрос: насколько это безопасно?. Клиенты интернет-магазина хотят быть уверены, что при покупке у них не спишут деньги сверх оплаченной суммы. Владельцам сайтов же хочется обезопасить себя от мошенников, которые отзывают в банке платежи после получения товара.

Клиенты интернет-магазина хотят быть уверены, что при покупке у них не спишут деньги сверх оплаченной суммы. Владельцам сайтов же хочется обезопасить себя от мошенников, которые отзывают в банке платежи после получения товара.

Банки-эквайеры делают всё возможное, чтобы не допустить таких мошеннических операций. Например, они вводят трёхдоменную авторизацию, то есть клиент должен дополнительно ввести пароль на странице банка, который выпустил пластиковую карту.

Агрегаторы также занимаются отслеживанием рискованных транзакций. Так, платёжный сервис Net Pay обеспечивает защиту от мошеннических действий с помощью системы проверки подлинности карты, а технология 3D Secure позволяет выполнить идентификацию покупателя.

Платёжный агрегатор Net Pay – это надёжный и удобный способ настроить на сайте приём онлайн-платежей. К преимуществам данного агрегатора относятся бесплатное подключение, работа только с проверенными надёжными банками и доступ к функциональному личному кабинету.

Хотите узнать подробнее, как настроить оплату картой на сайте? Наши менеджеры помогут вам разобраться во всех нюансах. Звоните: 8 (800) 200 63 62.

Использование дебетовых карт | Consumer.gov

Как работают дебетовые карты?

Когда вы открываете текущий счет в банке или кредитном союзе, вы обычно получаете дебетовую карту.

Дебетовая карта позволяет вам тратить деньги со своего текущего счета, не выписывая чек.

- Вы можете использовать дебетовую карту для покупок в магазине

- Вы можете использовать его в банкомате для получения наличных

Когда вы платите дебетовой картой, деньги сразу же снимаются с вашего текущего счета.Счета для оплаты позже нет.

Как мне узнать, где я использовал свою дебетовую карту?

Ваш банк или кредитный союз предоставляет вам «выписку» каждый месяц. В вашей выписке указано:

- где вы платили дебетовой картой и сколько потратили

- , где вы использовали банкомат, сколько сняли и какие комиссии уплатили

- , кому вы выписали чек и на какую сумму

Ваша выписка может помочь вам отслеживать свои расходы и составлять бюджет.

Чем дебетовая карта отличается от кредитной карты?

Когда вы покупаете что-то с помощью кредитной карты, вы занимаетесь деньгами у компании-эмитента кредитной карты.Компания-эмитент кредитной карты будет ежемесячно отправлять вам счет на деньги, которые вы взяли взаймы для покупки вещей.

Когда вы используете дебетовую карту, вы используете деньги на своем текущем счете, чтобы покупать вещи.

Например, с дебетовой картой:

- Вы можете получить дебетовую карту в банке при открытии текущего счета

- Деньги выходят с вашего текущего счета при оплате дебетовой картой

- Вы не платите дополнительные деньги в качестве процентов при оплате дебетовой картой

- Вы можете использовать дебетовую карту в банкомате для получения денег со своего текущего счета

- Вы не создаете кредитную историю с помощью дебетовой карты

С кредитными картами:

- Вы подаете заявление на получение кредитной карты в банке или магазине

- Вы получаете счет один раз в месяц за все, что вы покупаете с помощью кредитной карты

- Вы можете платить дополнительные деньги в качестве процентов, если не оплачиваете все счета по кредитной карте каждый месяц

- Вы можете использовать кредитную карту как более безопасный способ оплачивать покупки в Интернете

- Вы можете создать кредитную историю, используя кредитную карту, если вы оплачиваете весь счет каждый месяц, когда он подлежит оплате

Могу ли я использовать свою дебетовую карту для покупок в Интернете?

Ваша дебетовая карта будет работать онлайн. Но дебетовые карты — не лучший способ расплачиваться при совершении покупок в Интернете.

Но дебетовые карты — не лучший способ расплачиваться при совершении покупок в Интернете.

При покупках в Интернете безопаснее использовать кредитные карты:

- У вас могут возникнуть проблемы с покупкой в Интернете. Вернуть деньги проще, если использовать кредитную карту.

- Кто-то может украсть номер вашей кредитной карты в Интернете. Закон гласит, что вы можете потерять всего 50 долларов, если сразу сообщите об этом.

- Кто-то может украсть номер вашей дебетовой карты в Интернете. Вор может забрать все ваши деньги с вашего банковского счета.

Что делать, если я использую все деньги на моем текущем счете?

Возможно, на вашем текущем счете недостаточно денег. Это означает, что ваша дебетовая карта будет «отклонена». Вы не сможете покупать вещи.

Некоторые банки и кредитные союзы могут позволить вам подписаться на «защиту от овердрафта». Это означает, что вы можете использовать свою дебетовую карту, даже если у вас недостаточно денег для оплаты покупок. Но, возможно, вам придется заплатить банку комиссию. Некоторые банки могут взимать эту комиссию в размере за каждую покупку , пока вы не поместите на свой счет достаточно денег, чтобы оплатить покупки.

Но, возможно, вам придется заплатить банку комиссию. Некоторые банки могут взимать эту комиссию в размере за каждую покупку , пока вы не поместите на свой счет достаточно денег, чтобы оплатить покупки.

Например,

- Я не знал, что баланс моего текущего счета составляет 1,78 доллара.

- Я использовал свою дебетовую карту трижды. Я заплатил за продукты, кофе и счет за кабельное телевидение.

- Мой банк взимал комиссию за овердрафт в размере 25 долларов каждый раз, когда я использовал свою карту.

- Хорошая часть: моя дебетовая карта никогда не отклонялась. Я мог купить то, что хотел.

- Плохая часть: теперь я должен банку 75 долларов плюс потраченные деньги.

Как принимать платежи по кредитным картам в розничной торговле: полное руководство

Если вы не принимаете кредитные карты в своем розничном магазине, вы упускаете множество возможностей для продаж.Примите во внимание тот факт, что по состоянию на 2015 год только 32% потребительских транзакций было совершено наличными по сравнению с 40% в 2012 году. Мы можем ожидать, что эта тенденция к снижению продолжится, поскольку все больше и больше людей используют кредитные карты и другие формы оплаты (например, мобильные ).

Мы можем ожидать, что эта тенденция к снижению продолжится, поскольку все больше и больше людей используют кредитные карты и другие формы оплаты (например, мобильные ).

По этой причине, если вы все еще используете систему только для наличных, вам следует серьезно подумать о принятии кредитных карт. Да, будет взиматься комиссия, но позвольте мне вас заверить: НЕ принимать кредитные карты — дороже. Вы теряете примерно 73000 долларов на каждые 2 миллиона долларов дохода, который вы генерируете.Прием кредитных карт может сопровождаться новым счетом каждый месяц, но это также дает значительный рост доходов.

Однако прием кредитных карт может сбивать с толку. Есть оборудование, программное обеспечение, необычная цена и много нового словаря. Чтобы помочь вам, мы составили это полное руководство по приему платежей по кредитным картам. Когда вы закончите читать здесь, вы будете готовы к игре с платежами.

Безопасность Прежде, чем мы углубимся в этот пост, я хочу заявить, что каждая сторона и объект, участвующий в транзакции по кредитной карте, должны соответствовать PCI (индустрии платежных карт). Это означает, что вашему бизнесу необходимо будет работать с компаниями, которые соответствуют стандарту безопасности данных совета PCI. Поэтому аппаратное и программное обеспечение, которое вы выбираете для покупки, было проверено одним из назначенных PCI оценщиков безопасности (QSA).

Это означает, что вашему бизнесу необходимо будет работать с компаниями, которые соответствуют стандарту безопасности данных совета PCI. Поэтому аппаратное и программное обеспечение, которое вы выбираете для покупки, было проверено одним из назначенных PCI оценщиков безопасности (QSA).

PCI также будет означать несколько вещей конкретно для вашего бизнеса:

- Вам нужно будет пройти проверку на соответствие PCI. (Подробнее читайте в этой статье.)

- Если вы хотите хранить данные кредитной карты (например, для регулярных платежей) самостоятельно, вам необходимо провести аудит QSA.

- Сетевые карты будут налагать на банк, которым вы пользуетесь, штраф в размере от 5000 до 100000 долларов в месяц, если вы не соответствуете требованиям PCI. Банк, в свою очередь, передаст вам этот штраф, а также может закрыть вашу учетную запись или повысить комиссию за транзакцию.

Возможно, основная причина того, что обработка кредитных карт может действительно сбивать с толку, заключается в том, что в попытках обезопасить деньги и данные потребителя несколько разных игроков участвуют в одном считывании карты. Если транзакция с наличными осуществляется только между двумя сторонами (клиентом и компанией), транзакция по кредитной карте включает в себя эти две стороны, а также ваш банк, банк клиента, сеть карт, платежную систему и оборудование в той или иной форме. Для онлайн-продаж вместо оборудования у вас будет платежный шлюз.

Если транзакция с наличными осуществляется только между двумя сторонами (клиентом и компанией), транзакция по кредитной карте включает в себя эти две стороны, а также ваш банк, банк клиента, сеть карт, платежную систему и оборудование в той или иной форме. Для онлайн-продаж вместо оборудования у вас будет платежный шлюз.

Давайте поговорим об этих терминах:

- Карточные сети эмитируют кредитные карты. Существует четыре основных провайдера: Mastercard, Visa, Discover и American Express.Эти сети могут выпускать свои собственные карты или выпускать карты для других организаций, таких как банки.

- Обработчик платежей берет сдвиг кредитной карты и запрашивает одобрение у сети карты или банка-эмитента. После утверждения обработчик принимает платеж и переводит его на ваш торговый счет.

- Мы собираемся углубиться в аппаратное обеспечение позже в этой части, но пока просто представьте, что аппаратное обеспечение является объектом, через который вы проводите карту.

- A p ayment gateway — это защищенная страница на вашем веб-сайте, где клиенты вводят свои платежные данные для обработки вашим процессором.По сути, это виртуальный кардридер.

Очевидно, что из вышеперечисленного ваша компания должна выбрать процессор, оборудование и платежный шлюз, так что давайте перейдем к этому.

Как выбрать процессор и платежный шлюзРешение для обработки платежей даст вам возможность обрабатывать платежи по кредитным картам. Компания также может производить собственное оборудование. Эти решения для обработки платежей иногда можно использовать отдельно для очень и очень маленьких розничных продавцов, хотя вы, скорее всего, интегрируете их в существующую POS-систему или решение для управления розничной торговлей.

Как правило, платежные системы также могут выступать в качестве вашего платежного шлюза для онлайн-платежей. И снова он будет интегрирован в ваше решение для электронной коммерции.

Компании, занимающиеся обработкой транзакций по кредитным картам и обеспечением их безопасности для вас, поэтому, хотя может быть больно видеть, что они сокращают ваши продажи, эти сборы являются оправданными. Легко забыть об оказанной услуге, потому что платежные системы и карточные сети изо всех сил стараются сделать свои услуги невидимыми (как они и должны), но это просто такая же услуга, как и услуга, которую предоставляет арендодатель, арендуя вам очень заметное пространство.

Тем не менее, обычно существует несколько областей, в которых взимаются сборы. Первый — это комиссия за транзакцию, которая может иметь форму нескольких стилей:

- Фиксированная плата. Фиксированная комиссия означает, что ваша платежная система будет определять фиксированную ставку, по которой вы будете платить им за транзакцию, независимо от того, какая карта используется или сколько транзакций. Как правило, эти комиссии составляют 1-3% и часто включают добавление 0,10–0,25 доллара США.

Эти фиксированные ставки могут быть более дорогими на бумаге, чем другие методы, но одним из основных преимуществ является то, что вы можете легко понять, сколько было снято с каждой продажи, и дать прогнозы относительно предстоящих затрат на обработку кредитных карт.

Эти фиксированные ставки могут быть более дорогими на бумаге, чем другие методы, но одним из основных преимуществ является то, что вы можете легко понять, сколько было снято с каждой продажи, и дать прогнозы относительно предстоящих затрат на обработку кредитных карт. - Interchange plus цены. Для начала, здесь «обмен» означает «скорость обмена», то есть скорость, которую сети карт взимают с платежных процессоров за обработку информации о карте. Эта ставка будет сильно варьироваться в зависимости от многих факторов, включая сеть карты, тип карты (дебетовая, кредитная, бизнес-счет) и тип продажи. Interchange plus price взимает с вас комиссию за обмен плюс небольшую фиксированную наценку от процессинговой компании. Обычно фиксированная наценка будет напоминать фиксированную комиссию:% + ¢.

- Многоуровневая плата. Многоуровневое ценообразование сбивает с толку. С вас будет взиматься плата за обмен, а затем наценка, которую добавляет процессинговая компания, будет зависеть от многих из тех же переменных, которые входят в плату за обмен.

Эта модель потенциально может сэкономить деньги в долгосрочной перспективе, но вы должны быть готовы пройти через все свои продажи, чтобы быть уверенным, что платежная система случайно не завышает вашу цену.

Эта модель потенциально может сэкономить деньги в долгосрочной перспективе, но вы должны быть готовы пройти через все свои продажи, чтобы быть уверенным, что платежная система случайно не завышает вашу цену.

(Обратите внимание, что эта комиссия за транзакцию обычно немного выше для онлайн-платежей, так как онлайн-мошенничество гораздо более вероятно.)

Однако вам следует ожидать и других сборов. Вот несколько распространенных:

- Плата за услуги. Эти сборы могут взиматься за каждый инцидент или по фиксированной ежемесячной или годовой ставке. (Системы управления розничной торговлей обычно включают это в свои ежемесячные или годовые авансовые расценки.)

- Комиссия за выписку. Эти сборы представляют собой те несколько долларов, которые они взимают с вас за время, затраченное на создание вашей выписки.

- Пакетные комиссии. Пакеты — это общая сумма платежей, которую компания собирает в течение дня.

Пакетная комиссия — это комиссия, которую платежный процессор может взимать за внесение этих денег на ваш счет ежедневно или раз в полдень.

Пакетная комиссия — это комиссия, которую платежный процессор может взимать за внесение этих денег на ваш счет ежедневно или раз в полдень. - Комиссия за возвратный платеж. Возврат платежа — это когда клиент через свою карточную сеть или банк возвращает средства от продажи на его счет. Возвратные платежи могут происходить законно, но они также могут быть частью мошеннической деятельности, известной как дружеское мошенничество. Однако, независимо от законности возврата платежа, ваш платежный шлюз обычно взимает с вас комиссию в размере от 15 до 25 долларов США за возврат платежа.Может показаться, что это не очень большие деньги, но возвратные платежи складываются. В 2015 году отраслевой стандарт возвратных платежей составлял 1%! Это означает, что 1 из 100 продаж стала возвратным платежом.

Теперь, когда мы рассмотрели, как работают платежи по кредитным картам и что в них входит, давайте поговорим о вопросах, которые вы должны задать поставщикам, когда будете принимать платежи по кредитным картам.

1. Какой тип поддержки клиентов предлагает платежная система?

Тип поддержки клиентов, предлагаемый любым поставщиком, всегда имеет решающее значение.В этом случае вам нужно будет узнать, предоставляется ли поддержка круглосуточно, без выходных, каким способом она предлагается (телефон, чат и т. Д.), Включена ли она в вашу ежемесячную плату или вы платите за инцидент.

2. Интегрируется ли процессор изначально с моим текущим программным обеспечением?

Не каждый платежный процессор будет интегрирован с вашими текущими программными системами. Лучше всего узнать, какой тип интеграции предлагается. И если это идеальная система во всех остальных отношениях, могут ли они создать для вас интеграцию? Может ли ваш POS создать индивидуальную интеграцию?

3.Какие услуги защиты от мошенничества предлагает процессор?

Обработка кредитных карт откроет вам совершенно новые виды воровства (например, ранее упомянутое дружеское мошенничество). Стоит спросить поставщиков, которых вы интересуетесь, какой вид защиты от мошенничества они предлагают. Включена ли защита в базовую ставку или это дополнительная? Если они не предлагают защиту, существует ли сторонняя служба защиты от мошенничества, которую они рекомендуют или с которой предпочитают работать, и вам следует изучить ее?

4.Как долго они обычно обрабатывают средства?

Для вас важно заранее понимать, как долго ваши продажи будут связаны с вашим поставщиком, чтобы вы могли планировать заранее.

5. Какие дополнительные сборы будут взиматься?

При составлении бюджета крайне важно получить четкое представление о предстоящих сборах.

6. Есть ли минимальный месячный минимум, который я должен соблюдать? И наоборот, есть ли ежемесячный лимит на сумму, которую вы будете обрабатывать за меня?

Некоторые поставщики могут взимать с вас комиссию, если вы не выполняете их ежемесячные требования к продажам.Как малый бизнес, вам следует избегать поставщиков, которые взимают с вас плату за невыполнение их требований. И наоборот, некоторые поставщики могут наложить ежемесячный лимит на ваш бизнес. Это то, на что следует обратить внимание растущим компаниям и предприятиям корпоративного уровня.

7. Нужно ли будет покупать оборудование у третьей стороны?

Иногда платежные системы (например, Square) создают собственное оборудование, которое вы можете приобрести. В других случаях вам, возможно, придется обратиться к стороннему поставщику вашего оборудования.

КомплектующиеОборудование, которое вы используете, в конечном итоге будет зависеть от вашего процессора, но, как правило, вам понадобится кард-ридер или платежный терминал той или иной формы.

Картридеры в наши дни необычайно изящны и удобны для мобильных устройств. Обычно их можно подключить к разъему для наушников на телефоне или iPad и запустить через приложение. Для iPad у вас также есть возможность приобрести футляр для чтения карт. Если вы все еще работаете со старым настольным POS-терминалом, вы можете приобрести клавиатуру со встроенным кард-ридером.

Платежные терминалы , с другой стороны, подключаются к вашему регистру через WiFi. Другие, возможно, потребуется подключить к реестру. Автономные терминалы обычно делаются с местом для смещения карты и местом для их вставки. У них также есть клавиатура для ввода ПИН-кода. (Вы определенно знакомы с этими парнями.)

Оборудование, которое вы выберете, в конечном итоге будет зависеть от потребностей вашего магазина и вашего бюджета. Совершенно новые розничные продавцы могут обнаружить, что у них есть бюджет только на использование кардридера, подключенного к их телефону.Другие розничные продавцы могут обнаружить, что им нужно 6 кассовых аппаратов для iPad, чтобы покрыть свой пол и свои всплывающие магазины.

Все о платежеспособных издержках К сожалению, оборудованиене предоставляется бесплатно, поэтому давайте взглянем на некоторые цены.

- Мобильные устройства чтения карт — самое дешевое из всех устройств. Некоторые устройства для чтения карт Square можно купить всего за 10 долларов, а некоторые из более качественных — около 50 долларов.

- Чехлы для iPad , которые могут читать карты, немного дороже, в среднем около 180 долларов.

- Картридеры с клавиатурой сильно различаются по ценам, но в среднем они составляют от 50 до 80 долларов.

- Платежные терминалы для вашей существующей торговой точки в среднем будут стоить около 150 долларов США, хотя вы, безусловно, можете найти некоторые более дешевые.

- Полный регистр iPad потребует от вас большего. Пакет продавца, например, стоит 980,38 доллара.

1. Каков срок службы изделия?

Скорее всего, ваш поставщик оборудования сделает предварительное общее заявление о долговечности своих изделий, но вы можете задать им дополнительные вопросы.Это особенно актуально для розничных продавцов, которые планируют использовать свое оборудование в дороге. Некоторые конкретные вещи, о которых вам следует спросить, включают:

- Как предмет справляется с падением на землю? Или если кто-то пролил на него жидкость?

- Как он справляется в случае скачка напряжения?

- Защищены ли предметы от пыли или их необходимо регулярно чистить для поддержания работоспособности?

2. Можете ли вы сдавать предметы в аренду вместо того, чтобы покупать их?

Некоторые поставщики оборудования предлагают возможность аренды оборудования, и это может быть благом для малого бизнеса.Если ваш бюджет на оборудование очень мал, но вам нужно нечто большее, чем просто устройство для чтения карт, узнайте, какие варианты аренды предлагает ваш поставщик оборудования.

Вопросы, которые следует задать себе при выборе платежного программного и аппаратного обеспеченияТеперь, когда вы знаете о программных и аппаратных аспектах приема платежей по кредитным картам, пора задать себе несколько вопросов, чтобы вы могли принять окончательное решение.

1. Какой у меня стиль оформления заказа?

Как упоминалось ранее, на оборудование, которое вы покупаете, будет влиять как ваш бюджет, так и стиль оформления заказа.Если вы всегда проверяете клиентов за одним столом, возможно, вам подойдет покупка настольной кассы. Если вы предпочитаете, чтобы продавцы звонили покупателям в любом месте зала, вам нужны реестры для iPad.

2. Считаю ли я торговцем «высокий риск»?

Многие банки опасаются вести дела с определенными видами бизнеса, такими как легальные аптеки марихуаны или сайты азартных игр. Если ваш бизнес попадает в эту категорию, вам нужно будет найти платежную систему, которая будет с вами работать.

3. Сколько я делаю в продажах в месяц? Как быстро я расту?

Когда дело доходит до выбора структуры ценообразования, вам необходимо знать, сколько вы зарабатываете каждый месяц и ожидаете ли вы быстрого роста в ближайшее время. Эти знания также помогут вам сориентироваться, подходят ли вам месячные ограничения процессора.

4. Интегрируется ли процессор с моим POS?

Интегрируется ли платежный процессор с вашей существующей торговой точкой (POS) (или с решением, которое вы рассматриваете)? Лучше выбрать поставщика, который будет без проблем работать с вашим POS-решением.Это дает вам несколько преимуществ, в том числе более быструю и безопасную оплату, отсутствие ручной выверки, экономию финансовых средств и улучшенную прозрачность ваших операций.

Дополнительная литератураВам нужно подробное руководство по выбору подходящего поставщика платежных услуг? Ознакомьтесь с Руководством по розничным платежам Vend. Этот ресурс поможет вам понять важность платежных систем в розничной торговле и даст вам уверенность в выборе подходящего для вашего бизнеса.

В нем вы узнаете:

- Как договориться о лучших ставках

- Как повысить безопасность платежей с помощью подходящего провайдера

- Как получить максимальную поддержку клиентов от вашего платежного процессора и POS

В конечном счете, прием платежей по кредитной карте не должен быть пугающим или даже особенно дорогостоящим. Это благо для вашего бизнеса, которое нельзя упустить.

О Франческе Никасио

Франческа Никасио (Francesca Nicasio) — эксперт по розничным продажам и специалист по стратегии в области контента. Она пишет о тенденциях, советах и других интересных вещах, которые позволяют розничным продавцам увеличивать продажи, лучше обслуживать клиентов и в целом быть более привлекательными. Она также является автором Retail Survival of the Fittest, бесплатной электронной книги, которая поможет розничным торговцам подготовить свои магазины к будущему. Свяжитесь с ней в LinkedIn, Twitter или Google+.

Краткое руководство по вариантам розничных платежей — Продажи и маркетинг (2021 г.)

Для розничных продавцов принято принимать от покупателей наличные и платежи по кредитным картам.Но если вы принимаете только и вариантов оплаты, вы можете отвергать новых клиентов и упускать возможности для углубления отношений с существующими.

По данным CustomerThink, почти 50% клиентов, которые не могут использовать предпочитаемый способ оплаты, откажутся от покупки. А остальные 50%, которые в конечном итоге купят у вас? Они не видят лучшего клиентского опыта, который вы можете предложить.

Это лот предотвратимого дохода, который остался нереализованным просто потому, что вы не принимаете столько способов оплаты, сколько могли бы.

Другими словами, лучший вариант для розничных продавцов — принимать как можно больше способов оплаты. И хорошая новость заключается в том, что принятие дополнительных способов оплаты не является серьезным препятствием, если у вас есть гибкая система точек продаж (POS).

Понимая преимущества множества доступных способов оплаты, вы можете решить, какие из них подходят вашему магазину и вашим клиентам. Затем с помощью гибкой розничной POS-системы, такой как Shopify POS, вы можете с легкостью начать принимать большинство вариантов оплаты, улучшая качество обслуживания клиентов и поощряя повторный бизнес.

Наличные расчетыНаличные — это, конечно, самый простой способ оплаты, который вы можете принять. Cash также не требует, чтобы вы исследовали платежные системы или беспокоились о комиссиях.

Несмотря на огромный рост кредитных карт и мобильных платежей, примерно 14% американцев по-прежнему предпочитают платить наличными. Это число еще выше за пределами Северной Америки, где иногда меньше доверяют банкам или кредитным картам. В Японии, например, около 25% онлайн-покупателей платят наличными, чтобы они могли забрать свои онлайн-покупки в круглосуточных магазинах.

Несмотря на то, что обработка и учет кассовых операций сопряжены с некоторыми сложностями, у того, чтобы позволить вашим клиентам расплачиваться наличными, очень мало недостатков. С другой стороны, есть немало преимуществ как для вас, так и для ваших клиентов:

- Наличные — это просто и удобно: Специально для тех клиентов, которые предпочитают и носят их регулярно.

- Скорость: Когда клиенты платят наличными, их оплата немедленно оказывается в ваших руках (хотя и не на вашем банковском счете).

- Отсутствие комиссии за транзакцию: Когда вы принимаете платежи наличными, вы сохраняете большую часть реальных денег, потому что вам не нужно отказываться от обработки платежей и других комиссий, которые обычно взимаются с кредитных карт и других типов платежей.

Короче говоря, прием наличных платежей по-прежнему ожидается в розничной торговле, и в этом почти нет недостатков.

Платежи по кредитным и дебетовым картамКредитные и дебетовые (выпущенные банком) карты существуют уже давно, но их использование далеко от плато.Фактически, исследование BAI Research и Hitachi Consulting показывает, что 41% потребителей реже используют наличные, а 97% респондентов вместо этого обращаются к кредитным и дебетовым платежам.

Отчасти из-за таких цифр прием кредитных / дебетовых карт стал нормой. Это тот минимум, который необходимо сделать ритейлерам, чтобы идти в ногу с потребителями и конкурентами.

Тем не менее, на самом деле это хорошие новости как для потребителей, так и для розничных продавцов, потому что у платежей по кредитным и дебетовым картам есть много плюсов.Данные показывают, что при оплате кредитной картой потребители тратят больше, чем наличными. Это то, чему научились девушки-скауты Америки, когда они в четыре раза увеличили годовой объем продаж печенья по сравнению с предыдущим годом, просто внедрив мобильные считыватели кредитных карт.

Дополнительно кредитные и банковские карты:

- Lend сохраняет некоторую подлинность: Прием кредитных карт (в частности, Visa, Mastercard, Discover и American Express) настолько распространен, что магазины, не имеющие возможности принимать платежи по картам, могут считаться «отсталыми».”

- Общий рост продаж: Поскольку все больше и больше потребителей полностью отказываются от наличных, разрешение платежей по кредитным картам означает, что вы можете избежать потерь в продажах, когда клиенты просто не носят наличные.

- Получите преимущества денежного потока : Платежи по кредитным картам, в отличие от наличных, часто зачисляются на ваш банковский счет автоматически. Хотя точное время может варьироваться от одного платежного процессора к другому, обычно вы можете ожидать, что деньги поступят на ваш счет вскоре после завершения продажи.

Единственное предостережение для всех этих преимуществ? Сборы. Обработка кредитных карт означает, что вам придется принять соответствующие комиссии за транзакции, которые взимают платежные системы. Хотя эти сборы могут варьироваться, в среднем они составляют от 1,5% до 3% от общей суммы продажи.

Мобильные и смартфонные платежиСуществует еще один способ оплаты, который за последние несколько лет быстро вырос: мобильные платежи и платежи с помощью смартфонов. К ним относятся распространенные способы оплаты смартфонов, такие как Apple Pay, Google Pay и Samsung Pay, также известные как бесконтактные платежи или mPOS.

Данные отчета Business Insider по мобильным платежам показывают, что к концу 2020 года ожидается, что количество потребителей в США, использующих мобильные платежи в магазинах, достигнет 150 миллионов. использование мобильных платежей для розничных покупок в магазине. Для такого роста есть много причин, но главная из них: мобильные платежи быстрее и проще для потребителей, которые обычно все равно несут свои телефоны.

Кроме того, есть некоторые преимущества выбора для розничных продавцов, которые также принимают платежи с мобильных устройств и смартфонов:

- Удобство для клиентов: Как уже упоминалось, клиентам проще и быстрее платить вам таким образом.

- Преимущества движения денежных средств : Мобильные платежи, аналогичные кредитным и дебетовым картам, обычно поступают на ваш банковский счет менее чем через 3 дня после продажи.

- Доступность данных: Когда покупатели платят со своих смартфонов, вы потенциально можете получать и отслеживать данные о покупателях, в том числе о том, как часто они делают покупки у вас и сколько тратят, и вы можете взаимодействовать с покупателями на протяжении всего пути в магазине (отправив данные о местоположении -основные обновления о распродажах, скидках и т. д.).

Подарочные карты и кредит магазина — это один из способов оплаты, о котором вы, возможно, не часто слышите, но они являются одним из самых мощных инструментов розничного продавца в построении долгосрочных и лояльных отношений с клиентами. Короче говоря, магазинный кредит позволяет розничным продавцам укреплять и поддерживать существующие отношения с клиентами, а подарочные карты помогают знакомить новых людей с вашим магазином с минимальным риском.

Подарочные карты, кредит в магазине и скидки — все это рычаги, которые вы можете использовать для повышения удержания клиентов и повышения их лояльности.Кроме того, есть несколько других ключевых преимуществ для розничных продавцов:

- С одной стороны, подарочные карты и кредит магазина побуждают клиентов тратить больше, потому что они, вероятно, потратят на больше, чем на , чем стоит подарочная карта или кредит. Кроме того, покупатели чувствуют себя более комфортно, тратя больше денег в вашем магазине, когда они знают, что вы предлагаете отличную политику возврата — это как подстраховка.

- Когда дело доходит до возврата и обмена, выдача подарочных карт или накопительный кредит вместо возмещения позволяет вам быть более гибкими и творческими.Например, маркетолог Кейли Мур рассказала об интересном опыте, который она получила с розничным возвратом: компания предложила предоставить ей 120% от первоначальной покупной цены, если она выбрала кредит магазина вместо возврата наличными.

ДОПОЛНИТЕЛЬНАЯ ИНФОРМАЦИЯ: Узнайте, как уменьшить возврат и продать больше с помощью магазина.

Обладая всеми преимуществами, кредитные и подарочные карты магазина позволяют хранить деньги в своей экосистеме. Даже если подарочная карта никогда не будет потрачена или предмет будет возвращен / обменен, эта продажа останется в вашем бизнесе.

Таможенные платежиКак мы упоминали ранее, хорошая POS-система предлагает вам гибкость, позволяющую принимать столько и разнообразных способов оплаты, сколько нужно вам и вашим клиентам, включая индивидуальные платежи, такие как следующие:

- Разделенные платежи: Классический пример — когда группа хочет разделить счет за ресторан между несколькими кредитными картами. В розничной торговле это может выглядеть так, как если бы два покупателя вместе покупали подарок с помощью двух кредитных / дебетовых карт.

- Разделенный тендер: Для большей гибкости покупатели могут предпочесть оплатить часть своего заказа наличными, а оставшуюся часть положить на кредитную карту.

- Частичные платежи: Для некоторых розничных продавцов имеет смысл принять частичную оплату авансом и предложить кредит или планы оплаты (например, отсрочку платежа), чтобы получить оставшуюся часть. В качестве альтернативы розничные продавцы могут принять первоначальный платеж в магазине, а покупатель оплатить оставшуюся часть счета онлайн, что может увеличить средний размер заказа.

- Нулевые платежи или долговые расписки: Аналогичным образом, некоторые розничные продавцы могут предлагать отсрочку платежа или другие планы оплаты без какой-либо предоплаты; ваш POS должен иметь возможность учитывать эти транзакции.

Основное преимущество клиентских платежей, подобных приведенным выше, заключается в том, что они позволяют розничным продавцам быть более гибкими, что часто приносит пользу как магазину, так и покупателю.

Для некоторых обычных розничных продавцов таможенные платежи, такие как раздельные платежи и раздельный тендер, являются необходимостью, чтобы удовлетворить предпочтения клиентов и не отставать от конкурентов.Однако разделение платежей между несколькими кредитными картами может означать, что в вашем магазине будет взиматься более высокая комиссия за обработку кредитных карт, поэтому важно, чтобы вы приняли во внимание расходы на предложение этих индивидуальных вариантов оплаты.

Варианты оплаты, которые подходят вам и вашим клиентамКогда у вас есть POS-система, которая позволяет без труда принимать различные варианты оплаты, действительно нет недостатков в принятии всех типов оплаты, которые хотят использовать ваши клиенты.

Предложение клиентам гибкости платежей, которую они ищут, означает, что они тратят больше, получают больше удовольствия от обслуживания клиентов и открывают для вас возможность углубить и поддерживать долгосрочные и лояльные отношения с клиентами.

Чтобы узнать о более важных факторах, которые следует учитывать при просмотре системы кассовых терминалов, загрузите наше бесплатное руководство покупателя POS-терминалов.

Как расплачиваться кредитной картой в Интернете

В наши дни почти любую транзакцию, которую вы совершаете лично, вы можете совершить онлайн, даже не выходя из дома.Хотя делать покупки в Интернете намного удобнее, для этого часто требуется наличие кредитной карты, дебетовой карты, карты предоплаты или подарочной карты. Чеки принимаются редко, а наличные — определенно не вариант. Если вы не часто совершаете покупки в Интернете, завершение транзакции может запутать первые несколько раз. Вот несколько инструкций по оплате кредитной картой онлайн.

Перед покупкой

Заполните корзину, нажимая «Добавить в корзину» или «Добавить в корзину» для каждого товара, который вы хотите приобрести.Когда вы закончите, нажмите кнопку «Оформить заказ» (обычно она находится в правой верхней части экрана). Возможно, вам придется сначала щелкнуть корзину, а затем выбрать вариант оплаты. Просмотрите свою корзину, чтобы убедиться, что вы добавили нужное количество, размеры и цвета товаров, которые хотите приобрести. Затем вы можете начать процесс покупки.

Как и при всех покупках по кредитной карте, перед завершением транзакции убедитесь, что на вашем счету достаточно средств. В противном случае ваша транзакция может быть отклонена, и вам придется искать другой способ оплаты.И, если вы долгое время не использовали кредитную карту, вам также необходимо убедиться, что она активна.

5 шагов для оплаты в Интернете с помощью кредитной карты

Как только вы окажетесь на странице оформления заказа, вам нужно будет ввести несколько частей информации, чтобы завершить транзакцию.

Введите адрес доставки

Адрес доставки позволяет продавцу рассчитать стоимость доставки и обновить сумму покупки. Убедитесь, что вы ввели адрес, по которому хотите отправить заказ, даже если он отличается от платежного адреса, на который вы получаете выписки по кредитной карте.Вам также обычно будут предлагать варианты и цены для различных типов доставки.

Выберите «Кредитная карта» в качестве способа оплаты

Иногда будет возможность выбрать тип кредитной карты, которую вы используете, например Visa, Mastercard, Discover, American Express или кредитная карта магазина. Если обработчик вашей кредитной карты не указан в поле, продавец не принимает этот тип кредитной карты. Вам придется использовать другой вид кредита. Вы столкнетесь с этим чаще с American Express и Discover, чем с Visa или Mastercard.Взаимодействие с другими людьми

Введите вашу информацию, которая отображается на вашей кредитной карте

Посмотрите на кредитную карту, чтобы убедиться, что вы правильно ввели свое имя. Затем введите данные своей кредитной карты: номер кредитной карты, срок действия и код безопасности. Для Visa, Mastercard и Discover трехзначный код безопасности будет напечатан на обратной стороне карты после номера кредитной карты. Четырехзначный код безопасности для кредитных карт American Express напечатан в правой передней части карты, непосредственно над номером кредитной карты.Если вы используете кредитную карту магазина, не являющуюся совместным брендом с крупной компанией, выпускающей кредитные карты, вам не потребуется вводить защитный код.

Введите платежный адрес своей кредитной карты

Это адрес, по которому вы получаете выписки по кредитной карте. Обратите внимание, что этот адрес может отличаться от адреса доставки, например, если ваши выписки отправляются на почту, но вы хотите, чтобы ваш заказ был доставлен вам домой или кому-то в подарок. Чтобы транзакция по кредитной карте прошла, необходимо правильно ввести платежный адрес.Если вы не знаете точный адрес для выставления счетов, проверьте выписку по кредитной карте.

Проверьте свою информацию

После того, как вы все ввели и нажали кнопку, чтобы продолжить, вы обычно попадете на экран проверки, где вы можете просмотреть все, что вы ввели. Убедившись, что все верно, нажмите кнопку, чтобы завершить заказ.

Как решать проблемы с платежами

Если ваша кредитная карта отклонена, убедитесь, что вы правильно ввели каждую часть информации: свое имя, платежный адрес и данные кредитной карты.Даже один транспонированный номер может вызвать ошибку при транзакции.

Возможно, вам придется использовать другую кредитную карту, если карта продолжает отклоняться даже после того, как вы проверили, что вся информация верна.

Следует ли сохранять информацию о кредитной карте?

Многие интернет-магазины позволяют вам создать профиль с именем пользователя и паролем и хранить информацию о вашей кредитной карте, доставке и выставлении счетов. Это позволяет вам совершать будущие покупки в один клик, используя сохраненные вами данные кредитной карты.Вы можете сэкономить время на будущих покупках, так как вам не придется повторно вводить свою платежную информацию (если она не изменится). С другой стороны, это позволяет вам легко совершать импульсивные покупки или кому-то с вашими данными для входа в совершать покупки, не имея информации о кредитной карте. Однако для защиты от мошенничества многие системы онлайн-оплаты по-прежнему будут запрашивать код безопасности карты.

Другие способы оплаты

Вместо того, чтобы вводить данные своей кредитной карты напрямую, вы можете использовать такие сервисы, как PayPal, Apple Pay или Venmo для обработки платежей.Прежде чем вы сможете использовать их для оформления заказа, вам необходимо создать учетную запись и зарегистрировать свою кредитную или дебетовую карту. Затем, когда вы будете готовы совершить покупку, выберите один из этих вариантов оплаты. Вы вводите только свое имя пользователя и пароль для этой конкретной услуги, а третье лицо будет обрабатывать транзакцию с использованием имеющейся у вас платежной информации. Обратите внимание, что не все интернет-магазины принимают эти другие способы оплаты.

Как вы принимаете кредитные карты?

Независимо от того, какой у вас бизнес, вам необходимо иметь возможность принимать платежи по кредитным картам от ваших клиентов.Конечно, проще просто принимать наличные, но вы также можете принимать кредитные и дебетовые карты, поскольку многие люди предпочитают оплачивать вещи таким образом.

Но для этого вам нужно выбрать поставщика услуг, что может быть непросто, потому что есть сотни компаний по обработке платежей, из которых можно выбирать, и несколько факторов, которые необходимо учитывать перед выбором процессора. Чтобы найти наиболее удобный и наименее затратный маршрут от кредитной карты вашего клиента до вашего банковского счета, вам нужно искать компании, занимающиеся обработкой кредитных карт, с низкими ставками, небольшими комиссиями и ежемесячными контрактами.

Если ваш бизнес новый или еще не принимает платежи по кредитным картам, вы, вероятно, задаетесь вопросом: «Как вы принимаете кредитные карты?» и «Сколько стоит прием кредитных карт?» Эти шаги проведут вас через процесс настройки обработки кредитных карт для вашего бизнеса. Прокрутите вниз или щелкните ссылки, чтобы узнать больше о каждом шаге.

Вот что вам нужно сделать, чтобы принимать кредитные карты:

- Решите, какой тип процессора лучше всего подойдет для вашего бизнеса. Должны ли вы работать с агрегатором, поставщиком торговых услуг или прямым процессором? Как узнать, какой тип услуги по обработке кредитных карт вам нужен?

- Определите, как вы планируете принимать кредитные карты, и оцените варианты оборудования. Планируете ли вы принимать кредитные карты в Интернете, на кассе в обычном магазине или предпочитаете мобильное решение для обработки кредитных карт, в котором используются смартфон и устройство для чтения карт? Или вы хотите принимать платежи несколькими способами?

- Узнайте о комиссиях за обработку кредитных карт и моделях ценообразования. Это поможет вам узнать, что искать — и получаете ли вы выгодную сделку или платите больше, чем следовало бы.

- Позвоните в три или более компаний по обработке кредитных карт, чтобы узнать цены. Многие поставщики услуг настраивают свои расценки для каждого клиента, поэтому вам нужно выяснить, что выгодно для вашего конкретного бизнеса. Вам также необходимо знать, какую информацию вы никогда не должны предоставлять торговому представителю, пока не будете готовы зарегистрироваться с обработчиком.

- Прочтите договор, прежде чем выбирать переработчика. Узнайте, какие условия являются предметом переговоров, где найти скрытые сборы и когда вам следует искать другой вариант.

- Подать заявку на открытие счета для обработки кредитной карты. После того, как вы решили, с каким платежным процессором вы хотите работать, пришло время подать заявку на открытие торгового счета.

Если вы планируете использовать кассовую систему для приема кредитных карт, у нас есть наши рекомендации по лучшим системам POS и обзоры для этих продуктов.

1.Решите, какой тип процессора лучше всего подходит для вашего бизнеса.

Первое, что нужно учесть, — нужна ли вам услуга, которая работает с частными лицами, или вы можете работать с теми, кто обслуживает только бизнес. Второе, что вам нужно учитывать, — это средний ежемесячный объем платежей по кредитным и дебетовым картам, которые вы принимаете. Вот четыре варианта использования, которые помогут вам найти правильное решение для обработки платежей.

Если вы частное лицо, желающее принимать кредитные карты для личного использования — например, если вы хотите принимать кредитные карты на распродаже в гараже или для внештатной работы, или если ваш бизнес еще не является официальным, — Square подойдет вариант.Это один из немногих платежных систем, который работает как с частными лицами, так и с предприятиями, и все, что вы платите, — это небольшая комиссия каждый раз, когда вы принимаете платеж по кредитной карте — ежемесячных и годовых сборов нет. Square дает вам считыватель карт, или вы можете купить недорогой считыватель чип-карт в компании.

Если вы просто хотите иметь возможность принимать платежи по кредитным картам от друзей, родственников или других людей, которых вы знаете и которым доверяете — например, друзей, с которыми вы разделили счет за ужином вчера вечером — вы можете использовать сервисы одноранговой оплаты. например PayPal или сервисы одноранговой оплаты, такие как Venmo, Apple Pay Cash, Google Pay Send или Zelle.

СОВЕТ: Вы не хотите использовать платежную службу P2P для приема платежей, если вы не знаете этого человека и не доверяете ему, поскольку покупатели могут отменять транзакции.