Расшифровка знаков в КБК и что они означают

- Главная

- Новости

- Расшифровка КБК

| Цифры | Что означают |

|---|---|

| 1-3 | Код, указывающий адресата, для которого предназначены денежные поступления (территориальные ИФНС, ПФР или ФСС). Например, для оплаты КБК по НДФЛ в 2018 году ставится цифра «182», для взносов в Пенсионный фонд – «392». |

| 4 | Показывают группу денежных поступлений. |

| 5-6 | Отражает код налога. Например, для страховых взносов указывается значение «02», акцизы и страховые взносы характеризуются номером «03», оплата госпошлины – «08». |

| 7-11 | Элементы, раскрывающие статью и подстатью дохода. |

| 12-13 | Отражают уровень бюджета, в который планируется поступление денежных средств. Федеральный имеет код «01», региональный «02». Муниципальным учреждениям отведены числа «03», «04» или «05». Остальные цифры характеризуют бюджетные и страховые фонды. |

| 14-17 | Указывают причину выполнения финансовой операции:

|

| 18-20 | Отражает категорию дохода, получаемого государственным ведомством. Например, денежные средства, предназначенные для оплаты налога, отражаются кодом «110», а безвозмездные поступления – «150» |

Пример. Компания «Эдельвейс» в 2019 году делает взносы на обязательное пенсионное страхование. В зависимости от ситуации, указываемый в платежном документе КБК может отличаться:

КБК — Новости

Классификация КБК 2019 год

xn—-btbhxcbx.xn--p1ai

Коды бюджетной классификации на 2019 год

Коды бюджетной классификации, или, сокращенно, КБК — важный реквизит, используемый при идентификации платежей в бюджетной системе РФ. Его значение устанавливается отдельно на каждый тип поступления. Что представляет собой этот реквизит, зачем он необходим, что означают цифры, его образующие, расскажем в нашем материале. Также приведем перечень КБК, наиболее часто используемых плательщиками налогов и сборов.

Что такое КБК

Правила кодирования видов доходной и расходной части бюджета установлены Приказом Минфина от 01.07.2013 № 65н. Код бюджетной классификации 2019 состоит из 20 знаков. Унифицированная классификация доходов и расходов госорганов необходима для ведения бухгалтерского учета в системе бюджета и обеспечения сопоставимости показателей бюджетов разных уровней в РФ. Бюджетная классификация включает правила кодирования:

- доходов;

- расходов;

- источников финансирования дефицитов;

- операций сектора госуправления.

Далее остановимся на классификаторе расходов бюджетов. Именно в нем описаны правила формирования КБК для налоговых и прочих сборов в бюджет, которые должны использовать налогоплательщики при осуществлении платежей и составлении отчетности.

Что означают цифры в КБК

Общий порядок кодирования видов доходов бюджета приведен в разделе 1 Приказа 65н:

Первые три знака (код главы по бюджетной классификации 2019) для платежей в ФНС будут всегда иметь значение 182, а в ПФ — 392. Четвертый знак для налоговых платежей всегда имеет значение 1.

В знаках с 4 по 11 закодирован конкретный налог. А в 12 и 13 — уровень бюджета:

- 01 — федеральный;

- 02 — региональный.

14–17 знаки определяют, что именно оплачивается: текущий налоговый платеж или штрафные санкции:

- 1000 — налог;

- 2100 — пени;

- 3000 — штраф.

Последние три знака для налоговых доходов всегда будут иметь значение 110.

Кодирование государственных расходов производится аналогичным методом, но направлено на то, чтобы конкретизировать код цели бюджетной классификации 2019.

КБК платежей по налогам и сборам для ОСН

| НДС | 18210301000011000110 |

| Налог на прибыль (федеральный) | 18210101011011000110 |

| Налог на прибыль (региональный) | 18210101012021000110 |

| НДФЛ налогового агента | 18210102010011000110 |

| Налог на имущество (не входящее в ЕСГС) | 18210602010021000110 |

| Транспортный налог | 18210604011021000110 |

| Страховые взносы: | |

| ОПС | 18210202010061000160 |

| ВНиМ | 18210202090071000160 |

| ОМС | 18210202101081011160 |

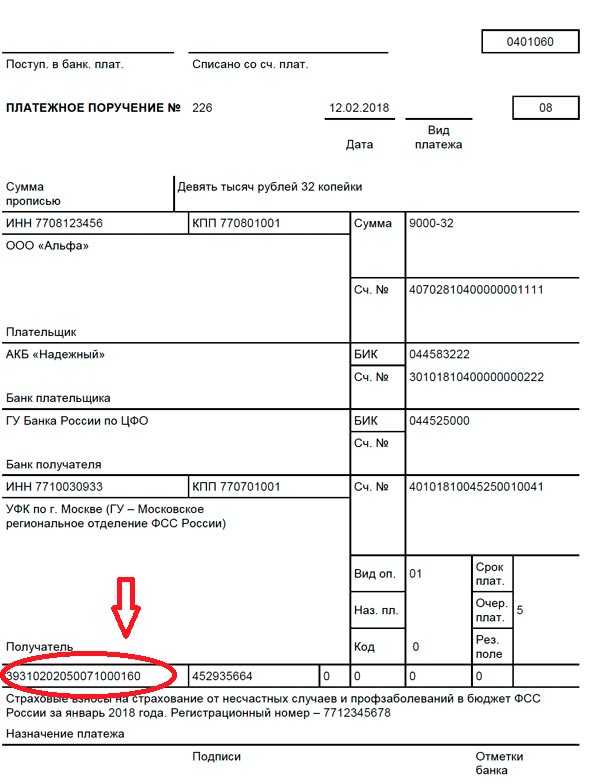

| На травматизм | 39310202050071000160 |

Коды предпринимательской деятельности для ИП 2019

| УСН «Доходы» | 18210501011011000110 |

| УСН «Доходы минус расходы» | 18210501021011000110 |

| ЕНВД | 18210503010011000110 |

| Страховые взносы «за себя»: | |

| Фиксированный и дополнительный взнос ОПС | 18210202140061110160 |

| Фиксированный взнос ОМС | 18210202103081013160 |

Какой указать код в декларации 3-НДФЛ

Очень часто вызывает затруднение заполнение КБК в декларации 3-НДФЛ. Здесь необходимо придерживаться следующих правил.

Если вы получили доход от налогового агента, то укажите код бюджетной классификации 18210102010011000110.

Если от предпринимательской деятельности на ОСН — 18210102020011000110. А если иной доход, поименованный в статье 28 НК РФ, то пропишите код бюджетной классификации 18210102030011000110.

Что будет, если в платежке указать неправильные коды бюджетной классификации на 2019 год

Реквизит указывается в поле 14 платежного поручения.

Если в нем допустить ошибку, то налоговики не смогут правильно отнести платеж. Поэтому налоговое поступление не будет отражено, и сбор будет считаться неуплаченным. На недоимку будут начисляться пени до тех пор, пока платеж не будет уточнен плательщиком. Чтобы исправить ошибку, необходимо в ИФНС подать заявление об уточнении КБК, указав в нем правильное значение ошибочного реквизита (Письмо Минфина от 19.01.2017 № 03-02-07/1/2145).

Все коды можно посмотреть в специальном разделе нашего портала.

ppt.ru

Платеж | Новые КБК 2019 года налоги | КБК 2019 года пени | КБК 2019 года штрафы |

КБК 2019 на прибыль | |||

В бюджет системы РФ по соответствующим ставкам | 182 1 01 01010 00 1000 110 | 182 1 01 01010 00 2100 110 | 182 1 01 01010 00 3000 110 |

В федеральный бюджет | 182 1 01 01011 01 1000 110 | 182 1 01 01011 01 2100 110 | 182 1 01 01011 01 3000 110 |

В бюджет региона | 182 1 01 01012 02 1000 110 | 182 1 01 01012 02 2100 110 | 182 1 01 01012 02 3000 110 |

С дивидендов организаций РФ от организаций РФ | 182 1 01 01040 01 1000 110 | 182 1 01 01040 01 2100 110 | 182 1 01 01040 01 3000 110 |

С дивидендов иностранных организаций от организаций РФ | 182 1 01 01050 01 1000 110 | 182 1 01 01050 01 2100 110 | 182 1 01 01050 01 3000 110 |

С дивидендов организаций РФ от иностранных организаций | 182 1 01 01060 01 1000 110 | 182 1 01 01060 01 2100 110 | 182 1 01 01060 01 3000 110 |

С процентов по государственным и муниципальных ценных бумаг | 182 1 01 01070 01 1000 110 | 182 1 01 01070 01 2100 110 | 182 1 01 01070 01 3000 110 |

КБК 2019 НДФЛ | |||

Налог, уплачиваемый налоговым агентом. Кроме доходов по статьям 227, 227.1, 228 Налогового кодекса (НК) | 182 1 01 02010 01 1000 110 | 182 1 01 02010 01 2100 110 | 182 1 01 02010 01 3000 110 |

На доходы ИП, нотариусов, адвокатов, и других по ст. 227 НК | 182 1 01 02020 01 1000 110 | 182 1 01 02020 01 2100 110 | 182 1 01 02020 01 3000 110 |

На доходы по статье 228 НК | 182 1 01 02030 01 1000 110 | 182 1 01 02030 01 2100 110 | 182 1 01 02030 01 3000 110 |

На доходы иностранцев, работающих в РФ по патенту по статье 227.1 НК | 182 1 01 02040 01 1000 110 | 182 1 01 02040 01 2100 110 | 182 1 01 02040 01 3000 110 |

КБК 2019 НДС | |||

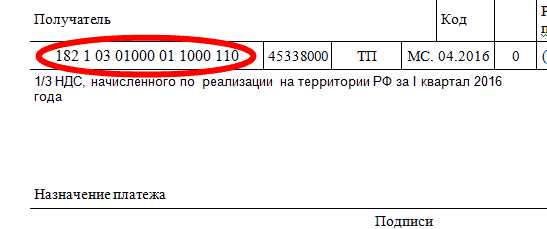

На товары, производимые в России | 182 1 03 01000 01 1000 110 | 182 1 03 01000 01 2100 110 | 182 1 03 01000 01 3000 110 |

На товары, ввозимые в Россию | 182 1 04 01000 01 1000 110 | 182 1 04 01000 01 2100 110 | 182 1 04 01000 01 3000 110 |

На товары, ввозимые в Россию, когда оператором налога является ФТС | 153 1 04 01000 01 1000 110 | 153 1 04 01000 01 2100 110 | 153 1 04 01000 01 3000 110 |

КБК 2019 на имущество организаций | |||

Имущество, не входящее в Единую систему газоснабжения | 182 1 06 02010 02 1000 110 | 182 1 06 02010 02 2100 110 | 182 1 06 02010 02 3000 110 |

Имущество, входящее в Единую систему газоснабжения | 182 1 06 02020 02 1000 110 | 182 1 06 02020 02 2100 110 | 182 1 06 02020 02 3000 110 |

КБК 2019 на имущество физических лиц | |||

Москва, Санкт-Петербург, Севастополь | 182 1 06 01010 03 1000 110 | 182 1 06 01010 03 2100 110 | 182 1 06 01010 03 3000 110 |

Имущество в городах | 182 1 06 01020 04 1000 110 | 182 1 06 01020 04 2100 110 | 182 1 06 01020 04 3000 110 |

В границах межселенных территорий | 182 1 06 01030 05 1000 110 | 182 1 06 01030 05 2100 110 | 182 1 06 01030 05 3000 110 |

В границах поселений | 182 1 06 01030 10 1000 110 | 182 1 06 01030 10 2100 110 | 182 1 06 01030 10 3000 110 |

КБК 2019 транспортный налог | |||

Организации | 182 1 06 4011 02 1000 110 | 182 1 06 4011 02 2100 110 | 182 1 06 4011 02 3000 110 |

Физические лица | 182 1 06 04012 02 1000 110 | 182 1 06 04012 02 2100 110 | 182 1 06 04012 02 3000 110 |

КБК 2016 на игорный бизнес | |||

Налог | 182 1 06 05000 02 1000 110 | 182 1 06 05000 02 2100 110 | 182 1 06 05000 02 3000 110 |

КБК 2019 земельный налог | |||

Москва, Санкт-Петербург, Севастополь | 182 1 06 06031 03 1000 110 | 182 1 06 06031 03 2100 110 | 182 1 06 06031 03 3000 110 |

В городах | 182 1 06 06032 04 1000 110 | 182 1 06 06032 04 2100 110 | 182 1 06 06032 04 3000 110 |

В границах межселенных территорий | 182 1 06 06033 05 1000 110 | 182 1 06 6033 05 2100 110 | 182 1 06 06033 05 3000 110 |

В границах районов в городах | 182 1 06 06032 12 1000 110 | 182 1 06 06032 12 2100 10 | 182 1 06 06032 12 3000 110 |

В городских поселениях | 182 1 06 06033 13 1000 110 | 182 1 06 06033 13 2100 110 | 182 1 06 06033 13 3000 110 |

КБК 2019 на добычу полезных ископаемых | |||

Нефть | 182 1 07 01011 01 1000 110 | 182 1 07 01011 01 2100 110 | 182 1 07 01011 01 3000 110 |

Газ | 182 1 07 01012 01 1000 110 | 182 1 07 01012 01 2100 110 | 182 1 07 01012 01 3000 110 |

Общераспространенные полезные ископаемые | 182 1 07 01020 01 1000 110 | 182 1 07 01020 01 2100 110 | 182 1 07 01020 01 3000 110 |

Уголь | 182 1 07 01060 01 1000 110 | 182 1 07 01060 01 2100 110 | 182 1 07 01060 01 3000 110 |

КБК 2019 водный налог | |||

Налог | 182 1 07 03000 01 1000 110 | 182 1 07 03000 01 2100 110 | 182 1 07 03000 01 3000 110 |

КБК 2019 УСН | |||

6% с доходов | 182 1 05 01011 01 1000 110 | 182 1 05 01011 01 2100 110 | 182 1 05 01011 01 3000 110 |

5-15% с разницы «Доходы минус расходы» | 182 1 05 01021 01 1000 110 | 182 1 05 01021 01 2100 110 | 182 1 05 01021 01 3000 110 |

Минимальный налог | 182 1 05 01050 01 1000 110 | 182 1 05 01050 01 2100 110 | 182 1 05 01050 01 3000 110

|

КБК 2019 ЕНВД | |||

Налог | 182 1 05 02010 02 1000 110 | 182 1 05 02010 02 2100 110 | 182 1 05 02010 02 3000 110 |

КБК 2019 единый сельхозналог | |||

Налог | 182 1 05 03010 01 1000 110 | 182 1 05 03010 01 2100 110 | 182 1 05 03010 01 3000 110 |

КБК 2019 патенты | |||

В городские бюджеты | 182 1 05 04010 02 1000 110 | 182 1 05 04010 02 2100 110 | 182 1 05 04010 02 3000 110 |

В муниципальные бюджеты | 182 1 05 04020 02 1000 110 | 182 1 05 04020 02 2100 110 | 182 1 05 04020 02 3000 110 |

Москва, Санкт-Петербург, Севастополь | 182 1 05 04030 02 1000 110 | 182 1 05 04030 02 2100 110 | 182 1 05 04030 02 3000 110 |

КБК 2019 сборы | |||

За пользование объектами животного мира | 182 1 07 04010 01 1000 110 | 182 1 07 04010 01 2100 110 | 182 1 07 04010 01 3000 110 |

Торговый сбор | 182 1 05 05010 02 1000 110 | 182 1 05 05010 02 2100 110 | 182 1 05 05010 02 3000 110 |

За пользование водными биоресурсами, за исключением внутренних водных объектов | 182 1 07 04020 01 1000 110 | 182 1 07 04020 01 2000 110 | 182 1 07 04020 01 3000 110 |

За пользование водными биоресурсами, на внутренних водных объектах | 182 1 07 04030 01 1000 110 | 182 1 07 04030 01 2100 110 | 182 1 07 04030 01 3000 110 |

www.buxprofi.ru

Что такое КБК и как его расшифровать

КБК – это код бюджетной классификации, один из ключевых реквизитов платежного поручения. КБК указывают в налоговых декларациях, расчетах и платежных поручениях. Если проставите неправильный код, платеж попадет в другой бюджет или зависнет в невыясненных.

Бухгалтерские советы дает: Ольга Данилова, заместитель руководителя отдела бухгалтерского аутсорсинга Главбух Ассистент

Если допустите ошибку, подайте в соответствующий орган заявление об уточнении КБК в платежном поручении. Например, если ошибка в платежке на перечисление налога, подавайте заявление в налоговую инспекцию.

КБК состоит из 20 знаков. Их формируют не произвольно: каждая группа цифр содержит определенную информацию.

- Знаки 1-3 – это администратор, то есть ведомство, которое отвечает за пополнение бюджета деньгами

- Знаки 4 – 13 означают вид доходов

- Знаки 14 – 17 из кода КБК – разделяющий вид платежа

- Знаки 18 – 20 – классификация по экономическому виду

Разряды КБК часто записывают с пробелами после каждой группы знаков, чтобы структуру платежа было легче разобрать на глаз. Определить налог по КБК или другой вид дохода для специалиста не составит труда. Например, наименование КБК 182 1 01 02010 01 1000 110 означает НДФЛ, перечисленный налоговым агентом в федеральный бюджет. Разобраться в запутанном коде и определить, что обозначает каждая цифра, поможет наша шпаргалка.

Обратите внимание: коды регулярно меняются, поэтому стоит периодически проверять, не изменился ли КБК (посмотреть актуальные коды КБК 2019). Нет времени разбираться в тонкостях учета? Возьмем все заботы на себя.

КБК для страховых взносов в 2019 году стало меньше. Минфин также добавил в список КБК 12 кодов для новых платежей.В платежках с 2019 года используйте новые КБК. Коды изменили приказы Минфина от 08.06.2018 № 132н и от 20.09.2018 № 198н. Самое важное изменение – новые КБК для штрафов и пеней по страховым взносам по доптарифам, их стало меньше, и теперь они не зависят от спецоценки.

Что такое КБК в реквизитах и где его взять

Нужна помощь с отчетом и отчетностью?

www.business.ru

КБК НДС для юридических лиц и ИП 2019

НДС, или налог на добавленную стоимость, — самый распространённый среди налогов. Для перечисления НДС необходимо правильно заполнить платежное поручение, в том числе КБК для НДС (код бюджетной классификации).

Что из себя представляет КБК?

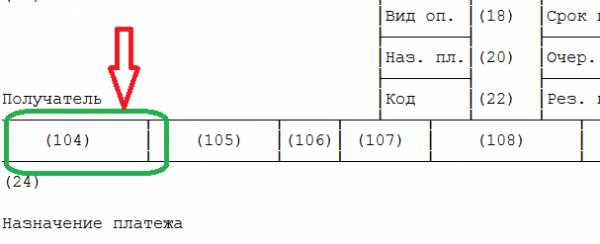

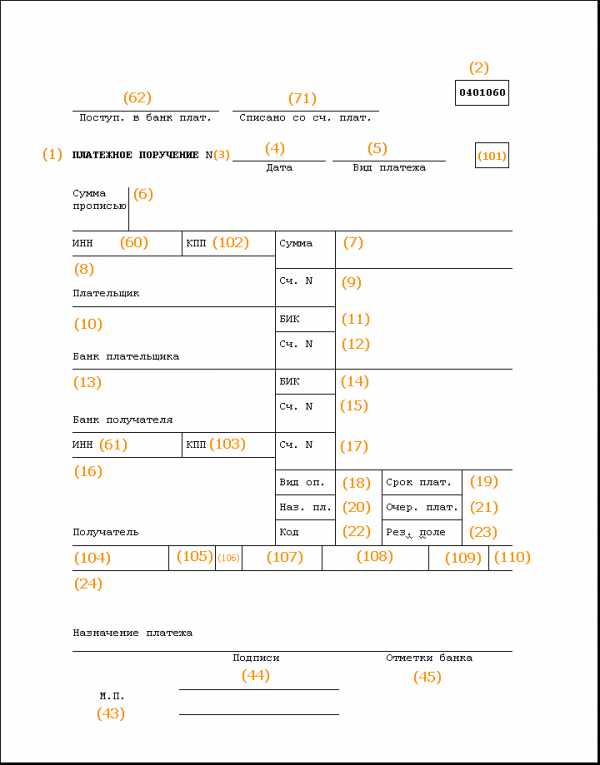

КБК, или код бюджетной классификации, является одним из неотъемлемых реквизитов, которые необходимо вносить всем плательщикам при перечислении каких-либо платежей в бюджет. Код подлежит обязательному указанию в поле 104 платёжного поручения.

Что означают цифры в КБК?

Благодаря этим цифрам операционисты производят зачисление денег на счёт той организации, реквизиты которой указаны в платёжных документах.

Для примера возьмем КБК по НДС, реализуемому в России, — КБК НДС – 182 1 03 01000 01 1000 110.

- 1,2,3 – отвечают за наименование организации-получателя.

- 4 – код дохода плательщика НДС.

- 5,6 – код налога.

- 7,8,9,10,11 – рассказывает о налоге. Вид деятельности налогоплательщика.

- 12,13 – указывается, в бюджет какого уровня идёт перечисление средств.

- 14,15,16,17 – вид платежа (пеня, штраф, налог).

- 19,20 – обозначается вид дохода.

Для людей, не имеющих специального образования, но по мере своей деятельности сталкивающихся с такими цифрами, есть справочник. Он поможет разобраться в правильности того или иного кода.

Люди, заполняющие платёжные документы, несут ответственность за правильность заполнения КБК. При некорректном заполнении кассир-операционист просто не зачислит деньги, и они повиснут в неопределённых платежах, как требует законодательство при несвоевременном заполнении деклараций и, соответственно, внесении денежных средств. Налогоплательщику могут грозить штрафные санкции и пени по НДС.

Как правильно заполнить платежное поручение на перечисление НДС

Чтобы избежать штрафов, начисляемых за несвоевременную оплату, или неверного внесения данных, рассмотрим, как правильно заполнять документ.

- Заполняется поле 101 (указывает статус плательщика). В графе указываем 01— для юр. лица, 09 – для ИП, при ввозе импортных товаров – 06, если налоговый агент – 02.

- Сам вид операций (поле 18) для всех плательщиков – 01, очерёдность (поле 21) – 5.

- Поле УИП (поле 22) — ставим 0.

- Тип платежа (поле 110) не заполняется, банки принимают так.

- КБК НДС – 182 1 03 01000 01 1000 110, если реализуется в РФ.

- КБК НДС по импорту для Беларуси и Казахстана – 182 1 04 01000 01 1000 110.

- КБК для других стран – 153 1 04 01000 01 1000 110.

- В строке Основание платежа (106) пишется ТП, далее указывает налоговый период.

- Номер документа (108) — в этой графе ставим 0.

- Ставим текущую дату. Дату заполнения деклараций.

При заполнении кодов КБК НДС главное — правильно внести все реквизиты, чтобы все перечисленные средства попали в пункт назначения вовремя.

КБК НДС для упрощенцев

Индивидуальные предприниматели, работающие на упрощенной системе налогообложения (УСН), платят НДС в исключительных случаях.

- упрощенец сам выставил счет-фактуру с НДС;

- для импортного НДС;

- при некоторых видах договорных отношений (договор товарищества, доверительного управления имуществом, при реализации концессионных соглашений).

Во всех этих случаях необходимо подавать декларацию по НДС и платить налог. Важно помнить, что неверно заполненные платёжки влекут за собой всевозможные штрафные санкции и последующие пени.

Изменения в 2017 году

Если сравнивать действующие коды с новыми, то по КБК налогов в 2017 году не ожидается больших изменений.

Нас ждёт изменение двух кодов классификации. Появится дополнительный код по налогу на прибыль с доходов иностранных компаний. А также отдельного кода для минимального налога не будет. Минимальный налог будет перечисляться по тому же классификатору, что и единый налог.

История и значение налога на добавленную стоимость

В России НДС появился ещё в 90-х годах. Суть его в том, чтобы изъять в государственную казну часть суммы продаваемого товара или услуги. Сам налог косвенный, и он уже заложен в цене товара или услуги. Конечными плательщиками налога становятся потребители, которые пользуются услугами и покупают товар. Плательщиками НДС являются:

- Граждане страны.

- Индивидуальные предприниматели.

- Организации.

Основная ставка на НДС составляет 18%, для товаров первой необходимости ставка снижена до 10%. Для вывозимого из страны товара применяется ставка 0%. Налоговый период — 3 месяца. По завершении квартала налогоплательщик заполняет бланк декларации и сдаёт её в соответствующие государственные органы.

От налогов, вернее, от уплаты части налогов освобождены налогоплательщики на специальных режимах, а так же оказывающие банковские, ритуальные и религиозные услуги.

saldovka.com

Что такое КБК в реквизитах? КБК (поле 104)

Казна страны пополняется налогами и платежами законопослушных тружеников, предпринимателей-единоличников и компаний из реестра ЕГРЮЛ. Бюджетные поступления наделены собственным признаком, чтобы избежать путаницы – кому управлять поступившим рублем.

Часть перечислений производится без непосредственного участия гражданина, например удержание подоходного с «белой» зарплаты. Но оплачивать сбор за реализованное недвижимое наследие образца шестидесятых или дань за нарушение налоговых правил приходится самостоятельно. Первый опыт оформления платежного поручения на перевод честно заработанных средств в закрома Родины заставит разобраться, что такое КБК в реквизитах, чтобы деньги ушли по назначению.

Фокус аббревиатуры

Налогам присвоен КБК. Это номер счета для зачисления платежей предпринимателя. Размещают значение счета в поле 104 платежного формуляра.

Код выстроен из 20 арабских цифр.

Позиции 1, 2, 3 обозначают государственный орган, получающий платеж.

Клетка 4 – группа дохода.

Место 5, 6 отдано для подгруппы дохода.

Номера 7, 8 содержат статью дохода.

Позиции 9, 10, 11 уточняют подстатью дохода.

Клетки 12, 13 показывают уровень бюджета.

Места 14-17 обозначают содержание платежа – налог, штраф, сбор и т. п.

Позиции 18, 19, 20 сообщают вид дохода.

Приведенные сведения облегчают понимание, что такое КБК в реквизитах.

Разновидности кодовых значений

В перечне Главных администраторов бюджетных доходов — 88 названий. Для классификации задействованы числа с 007 до 777. Например:

- 048 — Росприроднадзор.

- 049 –агентство Роснедра.

- 182 — ФНС.

- 393 — Соцстрах РФ; это взносы за обязательное страхование «травматизма на производстве».

Для человека значение составляет номер 182 – получатель НДФЛ, удержанного с физических лиц и с частных предпринимателей.

Экономика страны допускает действие различных персон в разнообразных сферах. Предположим, индивидуальный предприниматель получил разрешение на добычу подземных вод из собственной скважины. Добытую воду он реализует населению. Кроме подоходного, с предпринимателя изымается водный налог на код с подгруппой дохода 07 и статьей 03.

Вопрос о том, что такое КБК в реквизитах платежки, получает понятный ответ. КБК – это адрес смотрящего за государевой казной.

Причины изменений кодов

В 2017 году порядок обозначений изменился. Причина – перераспределение функций администратора по пенсионным взносам, сборам на медицину и на социальное страхование.

Теперь этим поборам придан статус налогов. Федеральная НС контролирует полноту начисления и расчетов с законными строгостями по штрафам и пени.

Оброк на доходы народа

Код бюджетной классификации НДФЛ в перечне отражен с модификациями. Конкретное значение определяется статусом плательщика:

- работодатель перечисляет удержанное с начисленных работникам доходов;

- 13% с дивидендов, полученных владельцем акций, вносит налоговый агент;

- законопослушный гражданин кладет в казну 13% с суммы проданного имущества;

- штрафы за нарушения сроков платежа или несвоевременную отчетность за полученные доходы;

- пеня на размер долга по начисленному, но не уплаченному налогу.

Код заносится в поле 104. КБК из 20 цифр для НДФЛ выглядит так: 182 1 01 ЦЦЦЦЦ 01 1000 110. Надо только вместо ЦЦЦЦЦ подставить нужное значение.

За официально оформленных сотрудников компания и индивидуальный предприниматель расплачиваются по направлению 02010.

За собственные доходы ИП и профессионалы с частной практикой платят с применением комбинации 02020.

За нанятого сотрудника-нерезидента с патентом работодатели платят по коду 02040.

Одна цифра в десятом разряде меняет смысл КБК. Предпринимателю важно не перепутать собственный оброк с налогом нанятого персонала. Списание денег с расчетного счета происходит мгновенно. Возврат или зачисление на другой КБК займет месяц.

Возможна ситуация, когда время владения недвижимостью на момент избавления не снимает с «физика» обязанность уплаты дани. Тогда человек с полученного дохода обязан перечислить положенное. В поле КБК проставляется код 02030.

Дивиденды платят отдельные владельцы бизнеса. Часть компаний оставляет прибыль нераспределенной, до светлого завтра. Другие гении финансовых наук так формируют себестоимость, что при годовом доходе в 22 миллиарда прибыли остается 3 миллиона на 9 тысяч акционеров. Но работают и социально ориентированные компании с политикой ежегодного поощрения долгосрочных инвесторов. Начисленные щедрыми эмитентами дивиденды облагаются побором в 13%.

Если НДФЛ перечисляет налоговый агент, то используется код 02010.

Физическое лицо отправляет финансы по коду 02030. Этому лицу полезно помнить о контроле правильности исчисления 13% агентом. Вовремя замеченная техническая ошибка при расчете подоходного убережет портмоне гражданина – нивелирует штрафы и пени за недоимку. Поэтому, что такое КБК в реквизитах, человеку следует крепко запомнить или записать. Это код для перевода НДФЛ с дивидендов в государственные закрома.

Теоретически человеку ничего заполнять не надо для оплаты прибыли с дивидендов. Согласно Налоговому кодексу, инспекция должна гражданину направить уведомление с суммой и заполненным кодом.

Штрафы, связанные с НДФЛ, с указанием признака штрафа 3000 платят:

- по статье дохода 02030 – «физики»;

- по статье дохода 02020 – индивидуальные предприниматели.

Пени, возникшие в связи с несвоевременной отправкой начисленного, платят с указанием признака пени 2100, по статьям дохода:

- «физики» — 02030;

- индивидуальные предприниматели – 02020.

Упрощенный режим

Предприниматели стремятся минимизировать затраты сил и времени на исчисление бездонного разнообразия долгов. Государство пошло навстречу пожеланиям бизнесменов и ввело режим упрощенного обложения данью. Выгода взаимная: казна получает доход и не тратится на мытарей, вынужденных считать трудовую копейку класса предпринимателей; компании на УСН тоже вздыхают радостно – уменьшается риск не разглядеть очередной капкан на налоговом поле.

С января года столетия Октябрьской революции жизнь еще раз упростилась. Теперь для организаций на УСН нет головоломки: применять «доходно-расходный» метод налогообложения или платить минимальный сбор. Министерство финансов вняло просьбе ФНС упростить совершение зачетов взаимных требований по УСН.

Оба вида исчисленного налога ждут на едином для УСН КБК в подгруппе 05 по статье 01021.

Если компания выбрала режим УСН «доходы» с платежом 6% с суммы полученных доходов, то при расчетах с казной используют в подгруппе 05 статью 01 подстатью 011. Разница с предыдущим КБК в цифре десятого разряда.

Код для ИП

Предпринимателю–единоличнику вменено внесение трех налогов как агенту на код 182 1 0Х 02010 01 1000 110, где символ Х в шестом разряде КБК для ИП означает:

- 1 — НДФЛ за нанятый персонал;

- 2 — НДС;

- 4 — НДС по закупкам в государствах ЕАЭС.

КБК при УСН тот же, что и при общем режиме налогообложения.

Фортуна, как лесная избушка, поворачивается к самостоятельному предприимчивому ремесленнику или негоцианту то анфас, то задом. Контрагенты подводят; объем кошельков покупателей демонстрирует снижение; плановые и внеплановые инициативы мытарей сковывают по рукам и ногам. Поэтому возможен факт несвоевременной оплаты за отчетные периоды до 2017 года.

Платить за прошедшие года придется. Только коды надо в Списке уточнить. Цифры различаются.

На 2018 год в Список включены новые коды. Если читатель уже совершил удачное приобретение в 2017 году – облигации российских эмитентов, то получателю купонного дохода придется раскошелиться на уплату подоходного. Такое правило будет действовать на бумаги, приобретенные в текущем году и еще 4 года подряд.

Уж сколько раз твердили миру, что курить вредно для кошелька. Вред возрастает кратно. Главные финансисты подумали и ввели в действие новый акциз с соответствующим КБК – на электронные сигареты и прочие изыски продвинутого табакокурения. Хозяйский подход правителей страны: если у человека есть деньги на новинки никотиновой продукции, то пусть поделится с государством.

fb.ru