Налог на прибыль: кто платит и как рассчитать

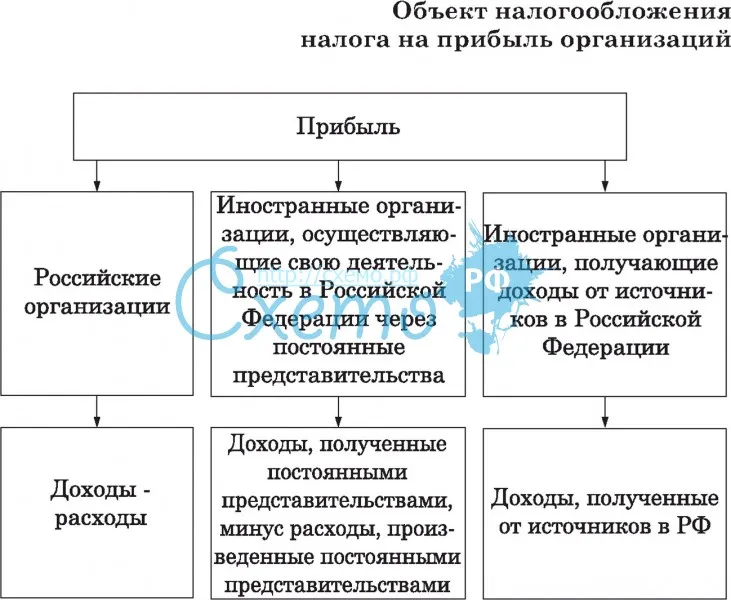

Платеж выполняется как российскими, так и иностранными организациями. Размер налога на прибыль формируется в зависимости от итогового материального дохода, от функционирования организации, за вычетом установленной суммы не менее 12,5%. Перечень доходов, освобожденных от налогообложения предусмотрена в ст. 251 НК РФ.

Все компании платят его ежегодно, по окончанию налогового периода. При этом ежемесячно вносят авансовые платежи, исходя из дохода или прибыли, полученной в предыдущем квартале. Это основная статья расходов для всех владельцев среднего и крупного бизнеса, а также для малого бизнеса, не перешедшего на УСН.

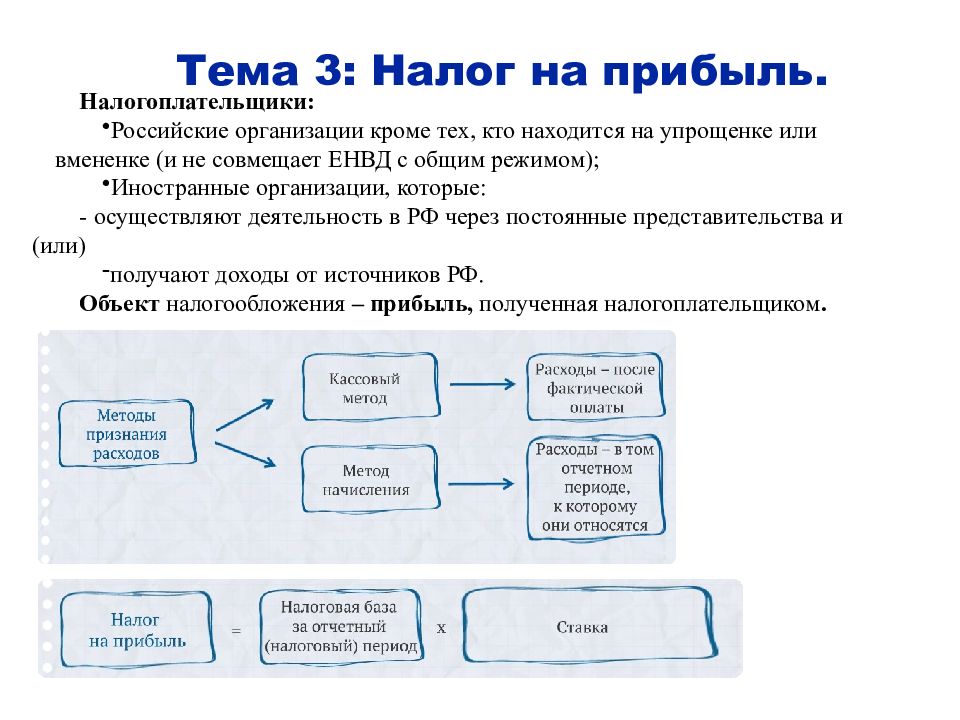

Кто платит налог на прибыль?

- ООО, АО, ПАО и т.д.

- Иностранные ЮЛ, получающие денежные потоки из России.

- Все налоговые резиденты РФ, включительно — иностранцы.

- Организации из других стран с местом представительства или управления в России.

При этом, его не обязаны платить:

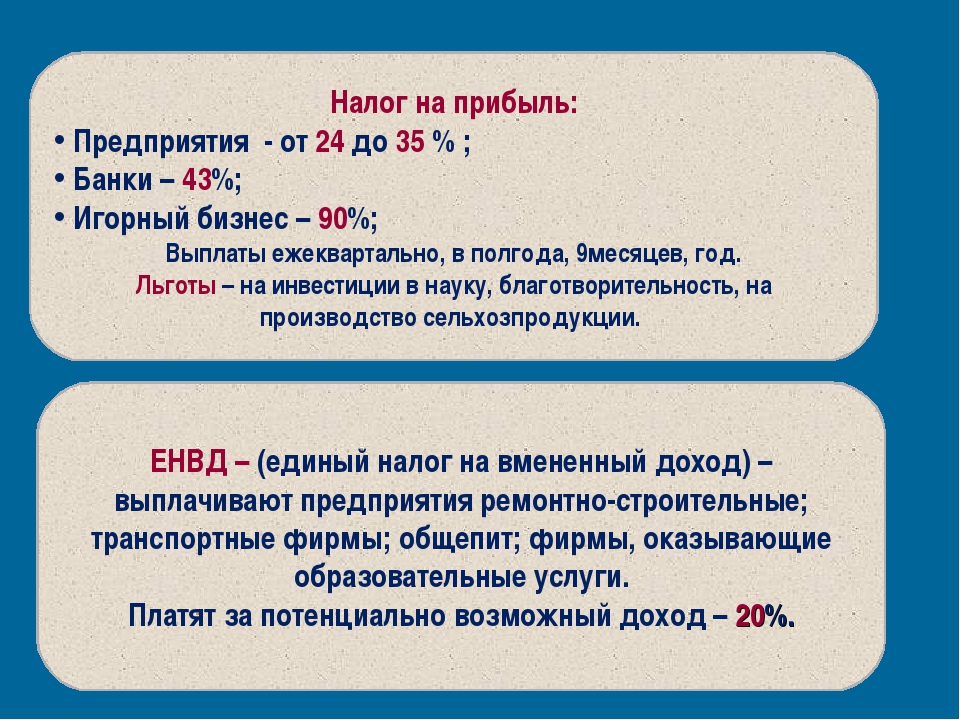

- Организации, применяющие особый порядок уплаты — ЕСХН, УСН, ЕНВД.

- Участники проекта «Инновационный центр «Сколково».

- Индивидуальные предприниматели.

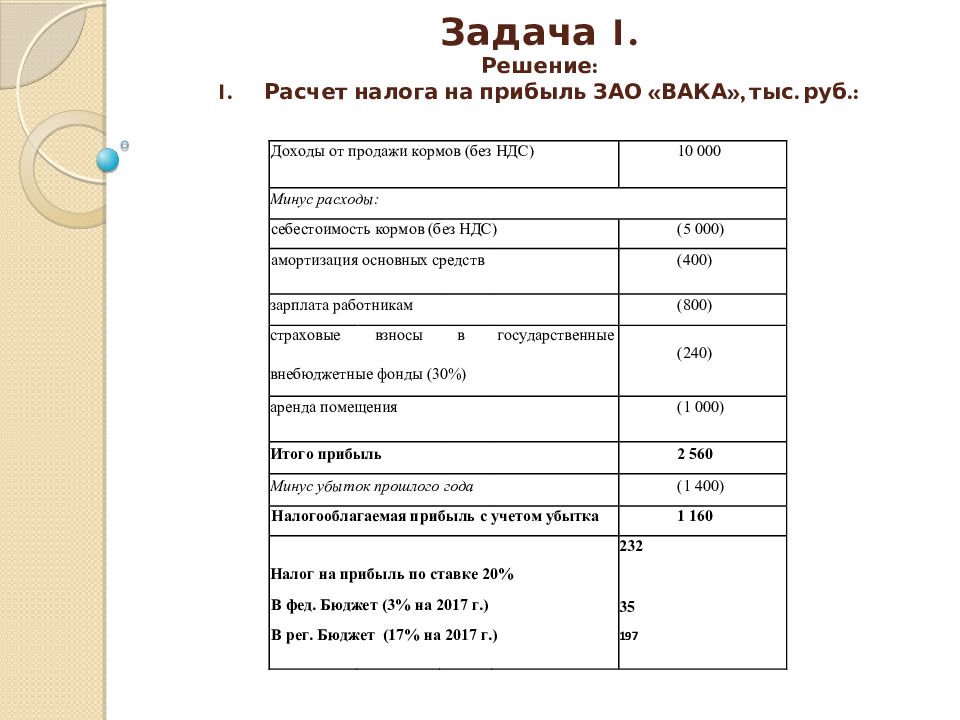

Как рассчитать налог на прибыль?

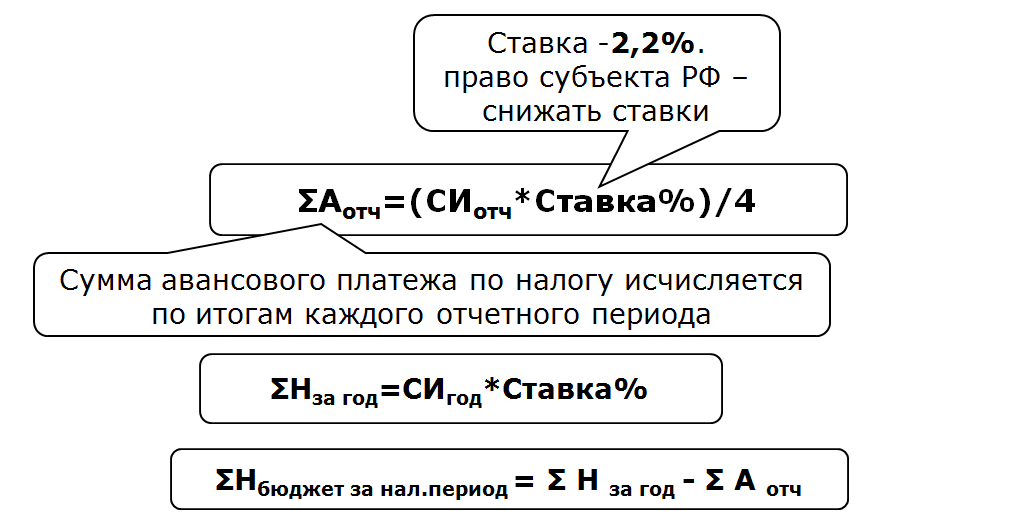

Прежде всего определяется сумма. Она умножается на соответствующую ставку. Формула:

Ставка* база (п. 1 ст. 286 НК РФ)

Налоговая база содержит:

- указанный период;

- средства от реализации товаров, работ или услуг;

- расходы за тот же промежуток времени;

- доход/потери от реализации;

- внереализационный доход;

- поступления/потери от внереализационных операций;

- денежные зачисления от реализации имущественных прав;

- базу за указанные сроки.

Из итоговой суммы заработка вычитается сумма убытка, налоговая база определяется отдельно по видам доходов.

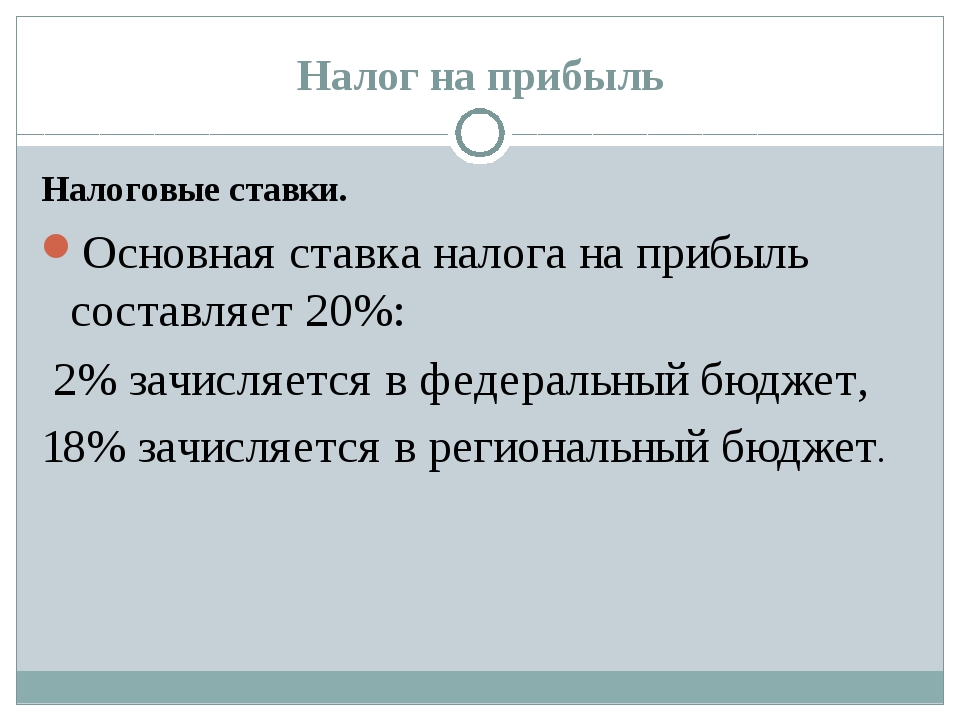

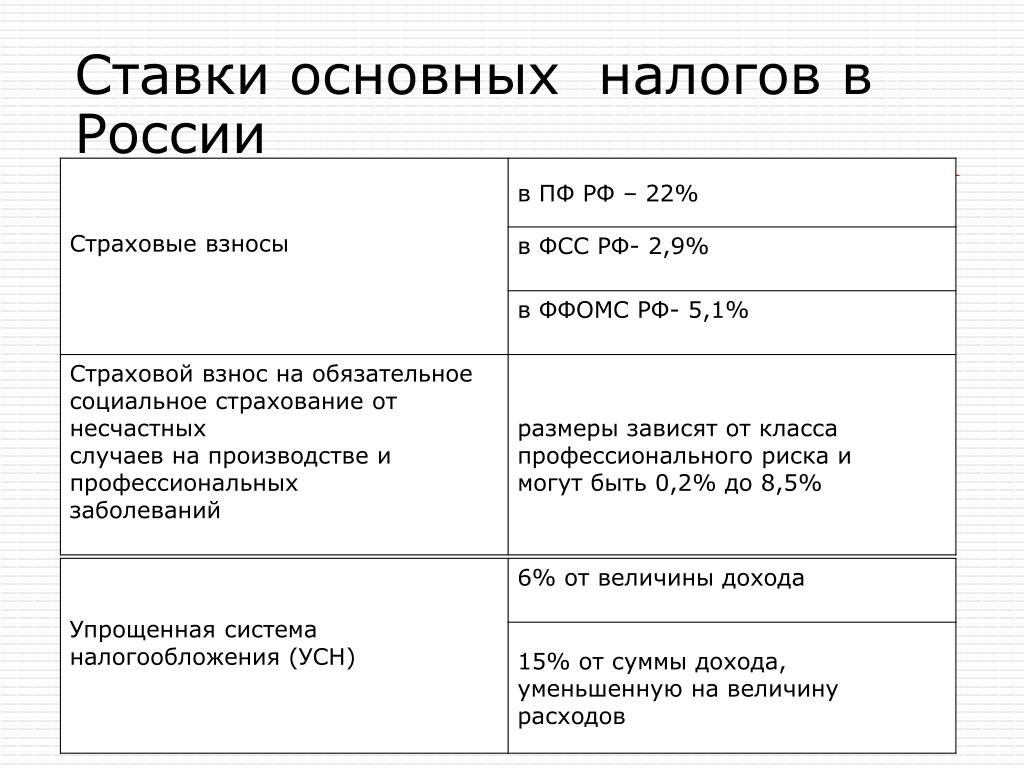

Основная ставка —20%. 3% — в федеральный бюджет, 17% — в региональный. Нередко устанавливаются специальные ставки.

Отчетность по налогу на прибыль

Организации обязаны подавать декларацию в ИФНС с указанным сроком, который зависит от авансовых платежей — ежемесячных или ежеквартальных. Годовая декларация подается до 28 марта каждого года. Уплата производится также до этой даты.

КБК налог на прибыль — Контур.Экстерн

Налог на прибыль организаций (за исключением КГН)

Платежи в федеральный бюджет

| КБК | Наименование |

|---|---|

| 182 1 01 01011 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в том числе по отмененному) |

| 182 1 01 01011 01 2100 110 | Пени по платежу |

| 182 1 01 01011 01 2200 110 | Проценты по платежу |

| 182 1 01 01011 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

Платежи в бюджеты субъектов РФ

| КБК | Наименование |

|---|---|

| 182 1 01 01012 02 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в том числе по отмененному) |

| 182 1 01 01012 02 2100 110 | Пени по платежу |

| 182 1 01 01012 02 2200 110 | Проценты по платежу |

| 182 1 01 01012 02 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

Попробуйте сдать отчетность через систему Контур.

3 месяца бесплатно пользуйтесь всеми возможностями!

Попробовать

Налог на прибыль организаций КГН

Платежи в федеральный бюджет

| КБК | Наименование |

|---|---|

| 182 1 01 01013 01 1000 110 | Налог на прибыль (перерасчеты, недоимка и задолженность по платежу, в том числе по отмененному) |

| 182 1 01 01013 01 2100 110 | Пени по платежу |

| 182 1 01 01013 01 2200 110 | Проценты по платежу |

| 182 1 01 01013 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

Платежи в бюджеты субъектов РФ

| КБК | Наименование |

|---|---|

| 182 1 01 01014 02 1000 110 | Налог на прибыль (перерасчеты, недоимка и задолженность по платежу, в том числе по отмененному) |

| 182 1 01 01014 02 2100 110 | Пени по платежу |

| 182 1 01 01014 02 2200 110 | Проценты по платежу |

| 182 1 01 01014 02 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

Налог на прибыль организаций, уплачиваемый международными холдинговыми компаниями

Платеж в федеральный бюджет

| КБК | Наименование |

|---|---|

| 182 1 01 01015 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в том числе по отмененному) |

| 1182 1 01 01015 01 2100 110 | Пени по платежу |

| 182 1 01 01015 01 2200 110 | Проценты по платежу |

| 182 1 01 01015 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

| КБК | Наименование |

|---|---|

| 182 1 01 01016 02 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в том числе по отмененному) |

| 182 1 01 01016 02 2100 110 | Пени по платежу |

| 182 1 01 01016 02 2200 110 | Проценты по платежу |

| 182 1 01 01016 02 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

Налог на прибыль с доходов в виде дивидендов от российских организаций, полученных российскими организациями

| КБК | Наименование |

|---|---|

| 182 1 01 01040 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в том числе по отмененному) |

| 182 1 01 01040 01 2100 110 | Пени по платежу |

| 182 1 01 01040 01 2200 110 | Проценты по платежу |

| 182 1 01 01040 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

Налог на прибыль организаций с доходов в виде дивидендов от иностранных организаций, полученных российскими организациями

| КБК | |

|---|---|

| 182 1 01 01060 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в том числе по отмененному) |

| 182 1 01 01060 01 2100 110 | Пени по платежу |

| 182 1 01 01060 01 2200 110 | Проценты по платежу |

| 182 1 01 01060 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

Налог на прибыль организаций с доходов в виде прибыли контролируемых иностранных компаний

| КБК | Наименование |

|---|---|

| 182 1 01 01080 01 1000 110 |  ч. по отмененному) ч. по отмененному) |

| 182 1 01 01080 01 2100 110 | Пени по платежу |

| 182 1 01 01080 01 2200 110 | Проценты по платежу |

| 182 1 01 01080 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

Налог на прибыль организаций с доходов в виде процентов по государственным и муниципальным ценным бумагам

| КБК | Наименование |

|---|---|

| 182 1 01 01070 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 01 01070 01 2100 110 | Пени по платежу |

| 182 1 01 01070 01 2200 110 | Проценты по платежу |

| 182 1 01 01070 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

Налог на прибыль организаций с доходов, полученных в виде дивидендов от российских организаций иностранными организациями

| КБК | Наименование |

|---|---|

| 182 1 01 01050 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т. |

| 182 1 01 01050 01 2100 110 | Пени по платежу |

| 182 1 01 01050 01 2200 110 | Проценты по платежу |

| 182 1 01 01050 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

Налог на прибыль организаций с доходов иностранных организаций, не связанных с деятельностью в Российской Федерации через постоянное представительство, за исключением доходов, полученных в виде дивидендов и процентов по государственным и муниципальным ценным бумагам

| КБК | Наименование |

|---|---|

| 182 1 01 01030 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 01 01030 01 2100 110 | Пени по платежу |

| 182 1 01 01030 01 2200 110 | Проценты по платежу |

| 182 1 01 01030 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

Налог на прибыль при выполнении соглашений о разработке месторождений нефти и газа на условиях соглашения о разделе продукции

При выполнении Соглашений о разработке месторождений в Дальневосточном федеральном округе (в федеральный бюджет)

| КБК | Наименование |

|---|---|

| 182 1 01 01021 01 1000 110 | Сумма платежа, (перерасчеты, недоимка и задолженность по платежу, в т. ч. по отмененному) ч. по отмененному) |

| 182 1 01 01021 01 2100 110 | Пени по платежу |

| 182 1 01 01021 01 2200 110 | Проценты по платежу |

| 182 1 01 01021 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

При выполнении Соглашений о разработке месторождений в Дальневосточном федеральном округе (в бюджеты субъектов)

| КБК | Наименование |

|---|---|

| 182 1 01 01022 02 1000 110 | Сумма платежа, (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 01 01022 02 2100 110 | Пени по платежу |

| 182 1 01 01022 02 2200 110 | Проценты по платежу |

| 182 1 01 01022 02 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

При выполнении Соглашений о разработке месторождений в Дальневосточном федеральном округе (за исключением налога на прибыль, зачисляемого в федеральный бюджет и бюджеты субъектов Российской Федерации по ставкам, установленным соглашениями о разделе продукции)

| КБК | Наименование |

|---|---|

| 182 1 01 01023 01 1000 110 | Сумма платежа, (перерасчеты, недоимка и задолженность по платежу, в т. ч. по отмененному) ч. по отмененному) |

| 182 1 01 01023 01 2100 110 | Пени по платежу |

| 182 1 01 01023 01 2200 110 | Проценты по платежу |

| 182 1 01 01023 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

При выполнении Соглашений о разработке в Северо-Западном федеральном округе

| КБК | Наименование |

|---|---|

| 182 1 01 01024 01 1000 110 | Сумма платежа, (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 01 01024 01 2100 110 | Пени по платежу |

| 182 1 01 01024 01 2200 110 | Проценты по платежу |

| 182 1 01 01024 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

Налог на прибыль организаций с доходов, полученных в виде процентов по облигациям российских организаций (за исключением облигаций иностранных организаций, признаваемых налоговыми резидентами Российской Федерации), которые на соответствующие даты признания процентного дохода по ним признаются обращающимися на организованном рынке ценных бумаг, номинированным в рублях и эмитированным в период с 1 января 2017 года по 31 декабря 2021 года включительно, а также по облигациям с ипотечным покрытием, эмитированным после 1 января 2007 года».

| КБК | Наименование |

|---|---|

| 182 1 01 01090 01 1000 110 | Сумма платежа, (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 01 01090 01 2100 110 | Пени по платежу |

| 182 1 01 01090 01 2200 110 | Проценты по платежу |

| 182 1 01 01090 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

Попробуйте сдать отчетность через систему Контур.Экстерн.

3 месяца бесплатно пользуйтесь всеми возможностями!

Попробовать

Налог на прибыль — глоссарий КСК ГРУПП

Налог на прибыль представляет собой прямой вид налога, который взимается с юридических лиц. Базой налогообложения является прибыль, полученная по результатам финансово-хозяйственной деятельности.

Плательщиками налога на прибыль являются:

- Юридически лица, зарегистрированные в предусмотренном законом порядке;

- Иностранные компании, которые работают в конкретном государстве через представительства;

- Компании, которые находятся за рубежом, но получают прибыль от доходов на территории страны.

Ставка налога на прибыль налога в В России

Порядок его начисления и уплаты определяется налоговым кодексом и подзаконными нормативно-правовыми актами. Используется пропорциональная ставка, то есть процент не зависит от объема получаемой прибыли. В некоторых странах мира используется прогрессивная ставка, которая растет по увеличения суммы прибыли.

От налога на прибыль могут освобождаться

Субъекты предпринимательства, которые выбрали иные системы налогообложения.

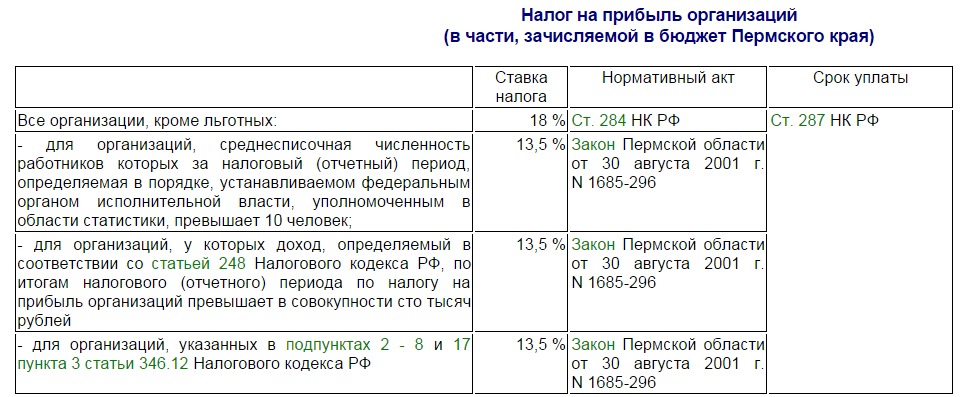

Общий размер отчислений согласно статье 284 НК составляет 20%, из которых 3% перечисляется в общегосударственный бюджет, а остальные 17% — в бюджет субъекта федерации, на территории которого работает компания.

Дифференцированные ставки

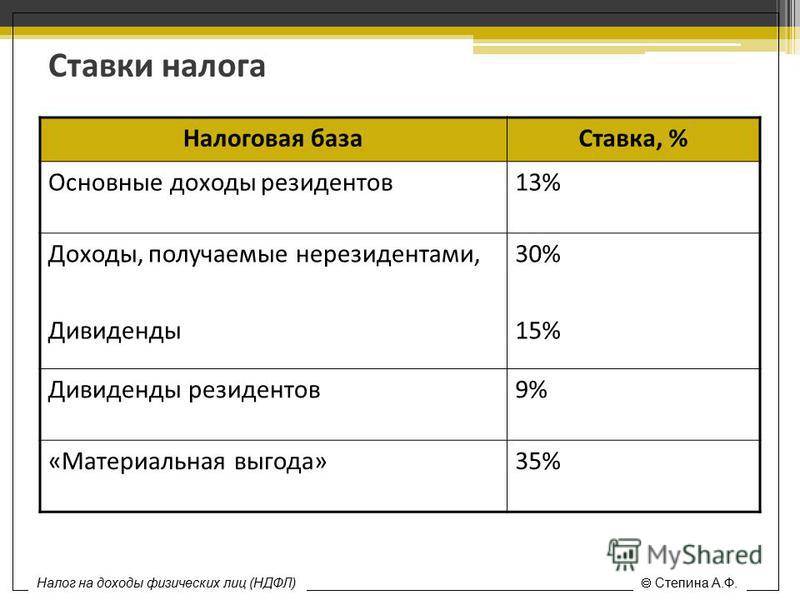

Существуют также так называемые дифференцированные ставки. Ими могут пользоваться отдельные плательщики налогов, которые получают особые виды доходов. Например, если прибыль формируется от дивидендов, то она облагается по ставке 0 или 13% в зависимости от доли предприятия в уставном фонде акционерного общества. Иностранные компании, которые являются держателями ценных бумаг, выплачивают 15%.

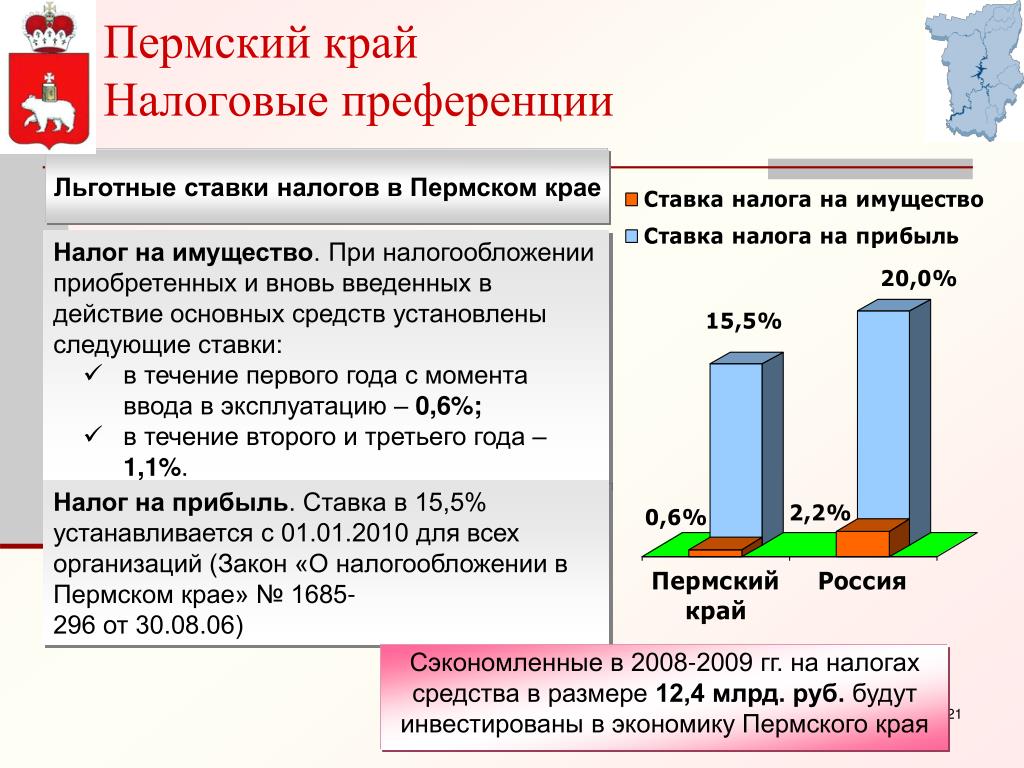

Региональные власти могут устанавливать свой размер налога на прибыль

Только в той части, которая остается в ведении субъекта Федерации. Но и при этом минимальная ставка не может быть ниже 12,5%. Делать это местные органы могут только в отношении тех категорий плательщиков, которые прямо указаны в налоговом кодексе.

Необходимо точно определить размер прибыли

При начислении налога необходимо точно определить размер прибыли, от которой отчисляется процент. Она представляет собой весь совокупный доход плательщика, из которого вычтены понесенные затраты. При этом должны быть соблюдены следующие условия:

При этом должны быть соблюдены следующие условия:

- Все расходы должны иметь документальное подтверждение;

- Расходы должны иметь экономическое обоснование;

- Включенных в состав расчета расход должен быть реальным;

- В состав расходов не включаются пункты, перечисленные в ст. 270 НК;

- Суммы некоторых расходов не должны превышать лимиты, установленные в п.4 ст. 264 НК.

Возврат к списку

Статья 142. Ставки налога на прибыль

б) доходы по трудовым договорам (контрактам) от резидентов Парка высоких технологий, Китайско-Белорусского индустриального парка «Индустриальный парк «Великий камень», а также иные доходы, облагаемые по ставке в размере 9 процентов

б) доходы по трудовым договорам (контрактам) от резидентов Парка высоких технологий, Китайско-Белорусского индустриального парка «Великий камень», а также иные доходы, облагаемые по ставке в размере 9 процентов

б) доходы, полученные по трудовым договорам (контрактам) от резидентов ПВТ, Китайско-Белорусского индустриального парка «Великий камень», иные доходы, облагаемые по ставке 9%

б) доходы, полученные по трудовым договорам (контрактам) от резидентов ПВТ, Китайско-Белорусского индустриального парка «Великий камень»

Российский софт выводят из-под налога на прибыль

Правительство рассматривает предложения по внесению изменений в Налоговый кодекс РФ, предусматривающие включение расходов на внедрение отечественного программного обеспечения (ПО), программно-аппаратных комплексов (ПАК) и компьютерного оборудования, представленных в едином реестре российских программ, а также в едином реестре российской радиоэлектронной продукции, в инвестиционный налоговый вычет по налогу на прибыль. Эта инициатива вошла в проект второго пакета мер поддержит IT-отрасли, поступившего на рассмотрение профильному вице-премьеру Дмитрию Чернышенко.

Эта инициатива вошла в проект второго пакета мер поддержит IT-отрасли, поступившего на рассмотрение профильному вице-премьеру Дмитрию Чернышенко.

Введение инструмента налоговых вычетов будет закреплено федеральным законом и потребует внесения изменений в законы субъектов РФ, указано в проекте документа, с которым ознакомились «Ведомости».

Данная мера направлена на стимулирование импортозамещения и приобретение отечественного ПО, ПАК и компьютерного оборудования, пояснил представитель Минцифры.

«Детали применения будут дорабатываться, в том числе в части принятия соответствующих нормативных актов на уровне субъектов РФ, – пояснили в пресс-службе Чернышенко. – В настоящий момент в концепции данного мероприятия не указаны ограничения по потенциальным компаниям-участникам, на которые этот налоговый вычет может распространяться».

Процент от суммы затрат на покупку отечественных разработок, который компании смогут вычесть, пока не конкретизирован Общая ставка по налогу на прибыль в России составляет 20%. Инвестиционный налоговый вычет – специальный инструмент снижения налоговой нагрузки по налогу на прибыль, смысл которого заключается в том, что исчисленный к уплате налог на прибыль уменьшается на сумму расходов либо (чаще всего) части расходов. То есть данный вид налогового вычета уменьшает не налоговую базу по налогу на прибыль, а сам исчисленный налог.

Инвестиционный налоговый вычет – специальный инструмент снижения налоговой нагрузки по налогу на прибыль, смысл которого заключается в том, что исчисленный к уплате налог на прибыль уменьшается на сумму расходов либо (чаще всего) части расходов. То есть данный вид налогового вычета уменьшает не налоговую базу по налогу на прибыль, а сам исчисленный налог.

«Учитывая, что минимальный налог, который должен быть уплачен в федеральный бюджет, Налоговый кодекс не устанавливает, в результате применения инвестиционного налогового вычета налог на прибыль может не уплачиваться вовсе, если сумма затрат превысит размер налога на прибыль», – объясняет руководитель направления «Разрешение IT&IP-споров» юридической фирмы «Рустам Курмаев и партнеры» Ярослав Шицле.

«Инвестиционный налоговый вычет вводится законом субъекта РФ, который может не ввести вычет либо ввести, но с рядом ограничений, и в результате круг налогоплательщиков и объем вычета может сильно отличаться от региона к региону», – объясняет директор департамента налогового и юридического консультирования KPMG в России и СНГ Екатерина Бурлянд. Инвестиционный налоговый вычет может быть выгодным инструментом налогового планирования для прибыльных компаний, говорит она.

Инвестиционный налоговый вычет может быть выгодным инструментом налогового планирования для прибыльных компаний, говорит она.

Теоретически если вычет больше налога, то его можно перенести на следующий налоговый период, но здесь также важно учитывать условия его применения, которые устанавливает каждый конкретный субъект РФ, добавила Бурлянд.

В этой ситуации, скорее всего, как для всех налоговых вычетов, будут действовать определенные ограничения, т. е. налоговый вычет будет предоставляться в пределах какой-то заранее установленной суммы, предполагает заместитель генерального директора Softline по работе с национальными проектами Андрей Шолохов.

«Это налоговая льгота, которая стимулирует не только государственные организации и компании, но и частный сектор к покупке отечественного оборудования и ПО, – рассуждает гендиректор «Базальт СПО» Алексей Смирнов. – Стимулирование через развитие рынка намного более эффективно, чем прямые государственные субсидии, и данная мера как раз направлена на расширение рынка через налоговое стимулирование, в том числе коммерческого сектора, для покупки отечественного оборудования и ПО».

У государства уже есть несколько инструментов поддержки сбыта российского ПО и аппаратного обеспечения, напоминает Шолохов: «Давно работают различные субсидии на закупку отечественного софта и «железа» – например, постановление правительства РФ № 1598 о льготном кредитовании компаний, где одним из условий является то, что расходы на приобретение отечественного оборудования и ПО в сумме должны составлять не менее 60%. Налоговый вычет – более интересный инструмент, чем льготное кредитование, и для части клиентов он, вероятно, станет существенной мотивацией при выборе тех или иных решений».

В рамках налогового маневра уже действуют льготы для разработчиков, вошедшие в первый пакет мер поддержки IT-отрасли, принятый в июне 2020 г. Например, страховые взносы для компаний – разработчиков ПО снижены с 14 до 7,6%, а налог на прибыль – с 20 до 3%.

Меры поддержки, которые обсуждаются в рамках второго пакета, включают, например, создание условий для привлечения и релокации (возврата) специалистов и компаний в области информационных технологий в Россию, запрет на плановые контрольно-надзорные мероприятия в отношении IT-компаний.

В 2019 г. российский рынок IT достиг $5,57 млрд, по оценке IDC. В разных продуктовых категориях соотношение сил между российскими и иностранными продуктами существенно отличается, отмечает Шолохов: «Если мы говорим, например, об антивирусном программном обеспечении или же системах распознавания символов, то здесь российское ПО имеет существенное преимущество в нашей стране. В России действительно есть конкурентные продукты, которые успели зарекомендовать себя не только на отечественном рынке, но и в мире. А если говорить в целом, то в среднем доля российского ПО и оборудования по рынку составляет около 5%».

Доля отечественных программных продуктов и оборудования на российском рынке в ближайшие годы будет повышаться благодаря ряду мер, самой масштабной из которых станет выход указа президента о переходе объектов критической информационной инфраструктуры (это госорганы, сети связи, транспорт, банки и т. д.) на преимущественное использование отечественного ПО и оборудования. Проект данного указа был опубликован на regulation.gov.ru в январе этого года. В нем определен крайний срок перехода на отечественное ПО – до 1 января 2023 г. – и на российское оборудование – до 1 января 2024 г.

Проект данного указа был опубликован на regulation.gov.ru в январе этого года. В нем определен крайний срок перехода на отечественное ПО – до 1 января 2023 г. – и на российское оборудование – до 1 января 2024 г.

Всемирный процент: США призвали к единой ставке налога на прибыль | Статьи

Администрация США предложила реформу всей мировой налоговой системы. Белый дом планирует договориться с другими государствами о том, чтобы корпорации платили налоги в месте, где они осуществляют продажи по факту. Параллельно минфин выдвинул идею ввести минимальную ставку налога на прибыль, тем самым прикрыв все возможные «налоговые гавани». Обсуждение этих вопросов уже давно идет на уровне Организации экономического сотрудничества и развития (ОЭСР) и G20, но сколько-нибудь серьезных шагов в этом направлении до сих пор не предпринималось. Инициатива США может стать толчком для масштабных преобразований. Подробности — в материале «Известий».

Неравномерность налогообложения в разных странах последние десятилетия давала стандартный повод для международных дискуссий. Даже в рамках Евросоюза — и еврозоны — добиться единой системы до сих пор не удалось. В одних государствах, например во Франции, ставка налога на прибыль компаний превышает 30%. В других (допустим, Венгрия) она не достигает и 10%. Многие корпорации в результате охотно переводят свои производства в страны, где налоги меньше.

Даже в рамках Евросоюза — и еврозоны — добиться единой системы до сих пор не удалось. В одних государствах, например во Франции, ставка налога на прибыль компаний превышает 30%. В других (допустим, Венгрия) она не достигает и 10%. Многие корпорации в результате охотно переводят свои производства в страны, где налоги меньше.

Но это еще полбеды. В конце концов трудно назвать такую конкуренцию за производителя нечестной. Куда хуже ситуация, когда налогооблагаемая база переводится в страны, где на самом деле мало что производится и продается. Фактически речь идет об офшорных схемах, с той лишь разницей, что слово «офшор» не произносится. Таков случай с Ирландией, где ставка налога на прибыль корпораций составляет 12,5%, но, если учитывать все вычеты, она может опускаться до 4% или даже ниже. Изумрудный остров за такие условия очень полюбили американские технологические корпорации, которые в 2010-е годы уводили из-под налогов свыше $100 млрд ежегодно. Естественно, реальные продажи и производство на территории Ирландии были на порядок или даже меньше суммы, с которой платились налоги.

Бывший президент США Дональд Трамп на саммите G20 в Аргентине в 2018 году

Фото: Global Look Press/DPA/Ralf Hirschberger

В США эту проблему видели давно. Уход корпораций от налогов за счет такой трансграничной «оптимизации» назывался в числе прочих причин роста социального и экономического расслоения в Америке в последние десятилетия. Повышать налоги в своей юрисдикции стало бессмысленным занятием — это означало бы, что корпорации просто уйдут в другие страны (совершая такие перемещения лишь на бумаге).

Администрация предыдущего президента Дональда Трампа попыталась решить вопрос в своей манере — не повысив, а понизив налогообложение, как раз до нынешней ставки в 21%. Результаты оказались смешанными. Часть капиталов удалось репатриировать и с их помощью разогнать экономический рост, но как минимум не меньше ушло на процедуру обратного выкупа акций, от которого экономика не выигрывает никак.

Между тем коронавирусный кризис создал большую дыру в бюджете США. Общая стоимость уже работающих и заявленных фискальных программ поддержки экономики превысила $6 трлн , что чуть меньше трети ВВП страны. Государственный долг также резко пошел в гору. Сторонники современной денежной теории (MMT) считают, что государство с сильной валютой может эмитировать долг практически бесконечно, но не все в Америке разделяют такой радикализм. Соответственно, встал вопрос, а чем, помимо новых казначейских обязательств, оплачивать накапливающиеся счета.

Магазин Apple в Нью-Йорке

Фото: Global Look Press/imageBROKER.com/olf

Новая администрация намерена повысить налоги до 28%, но понятно, что при сохранении нынешней модели в мировых экономических отношениях выхлоп от такого шага будет довольно ограниченным, так как прибыль будет выводиться (прежде всего гигантами индустрии) в условную Ирландию. Даже если этого не произойдет и Google и Apple честно выплатят все налоги на доходы, полученные от продаж в США, то американские компании могут потерять в конкурентоспособности с иностранными. Поэтому президент Джо Байден и его команда решили обратиться к мировому сообществу.

Даже если этого не произойдет и Google и Apple честно выплатят все налоги на доходы, полученные от продаж в США, то американские компании могут потерять в конкурентоспособности с иностранными. Поэтому президент Джо Байден и его команда решили обратиться к мировому сообществу.

На днях министр финансов США Джанет Йеллен выступила с идеей глобального налога на прибыль — точнее, минимальной ставки такового. По ее словам, необходимо создать равные условия для всех участников мировой экономики, что позволит стимулировать инновации, рост и процветание. Она отметила, что на протяжении последних десятилетий налоговая система в мире характеризовалась «гонками по нисходящей», в результате чего средняя ставка корпоративного налога упала почти на 9% — с 32,2% в 2000 году до 23,3% в 2020-м. А в 1980 году было не так уж много мест, где она составляла менее 45%. Согласно предложению Йеллен, нижний предел налоговой ставки нужно установить на уровне в 21% — как раз на том, на котором сейчас она находится в США.

Чуть позже американская администрация составила предварительный проект реформы мировой налоговой системы. Помимо единой минимальной ставки предполагается, что компании в обязательном порядке будут платить налоги там, где они зарабатывают. Однако была сделана важная оговорка: правила будут касаться только самых крупных транснациональных корпораций. Остальным пока разрешат платить там, где им выгодно, в соответствии с существующими правилами.

Глава Федеральной резервной системы США Джанет Йеллен

Фото: REUTERS/Jonathan Ernst

Предложение получило поддержку со стороны министров финансов некоторых зарубежных стран. В частности, глава финансового ведомства Франции Брюно Ле Мэр назвал это «налоговой революцией», которая позволит создать «более справедливую систему». Минфин Германии выразил надежду на достижение соглашения к середине 2021 года. Положительно об инициативе отозвались в Великобритании и Италии.

Реакция европейских политиков была ожидаемой: в большинстве стран ЕС налоговые ставки выше, чем в США. В рамках ОЭСР и G20 они давно добивались от Америки подписания примерно такого документа, а также более четкого администрирования налогов от транснациональных корпораций. Некоторые (например, Франция), устав ждать США, стали самостоятельно вводить дополнительные «цифровые» налоги, которые должны затронуть крупнейшие интернет-корпорации, пользующиеся репутацией главных налоговых уклонистов. Администрация Трампа была готова пойти им навстречу при определенных условиях — таких как добровольность участия большого бизнеса в этих схемах.

Оптимизм по поводу предложений США по крайней мере со стороны ЕС повышает шансы, что крупное соглашение не будет просто очередной популистской идеей, брошенной в массы. Однако существуют серьезные вопросы по поводу конкретной реализации такого масштабного проекта.

— Не совсем понятно, как технически будет реализован минимальный налог на прибыль, — заявил в интервью «Известиям» ведущий методолог рейтингового агентства «Эксперт РА» Антон Прокудин. — Либо предложат поднять этот налог всем странам до некоторого минимального уровня, либо компании обяжут доплачивать разницу в месте ведения основного бизнеса. Вероятно, речь идет о первом варианте, что устранит давнюю проблему с занижением налогов, если удастся воздействовать на офшоры.

— Либо предложат поднять этот налог всем странам до некоторого минимального уровня, либо компании обяжут доплачивать разницу в месте ведения основного бизнеса. Вероятно, речь идет о первом варианте, что устранит давнюю проблему с занижением налогов, если удастся воздействовать на офшоры.

Здание Европарламента в Брюсселе

Фото: Global Look Press/DPA/Marcel Kusch

Вполне вероятно, что найдется управа на тех, кто в таком соглашении участвовать не захочет. По словам доцента факультета финансов и банковского дела РАНХиГС Сергея Хестанова, механизм будет прост: против «отказников» введут импортные пошлины, что вынудит их уступить.

Как считает Антон Прокудин, проблема с минимизацией налогов на самом деле глубже и не сводится к одним лишь ставкам.

— Даже всеобщее выравнивание налога на прибыль не сможет привести к полному устранению проблемы: у разных стран есть разные налоговые льготы. И крупные корпорации часто эксплуатируют именно эти льготы, а не только заниженную ставку налога.

Что касается России, то эксперты сходятся во мнении, что особенного эффекта (во всяком случае прямого) глобальная налоговая реформа на нашу страну не окажет.

— Ставка в 20% в России не сильно отличается от ставок в ЕС. Большинство стран установили налог на прибыль в диапазоне 20–30%. Поэтому это едва ли затронет РФ, — отмечает Прокудин.

Сергей Хестанов отмечает, что для России сейчас гораздо важнее вводимый странами ЕС (с которыми РФ торгует намного больше, чем с США) углеродный налог, если учитывать зависимость страны от экспорта углеводородов. Тем не менее данный вопрос в стране практически не обсуждается.

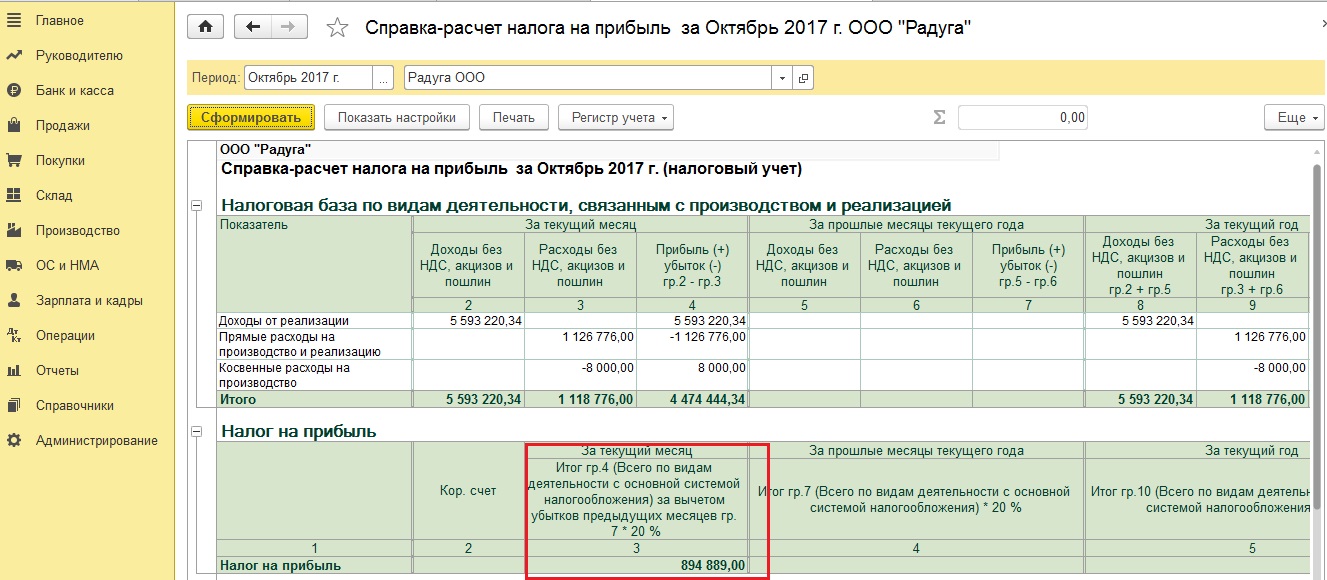

Как правильно отразить налог на прибыль в 1С. Настройка, расчет и проверка

Маргарита Матевосова

Методист отдела 1С Scloud

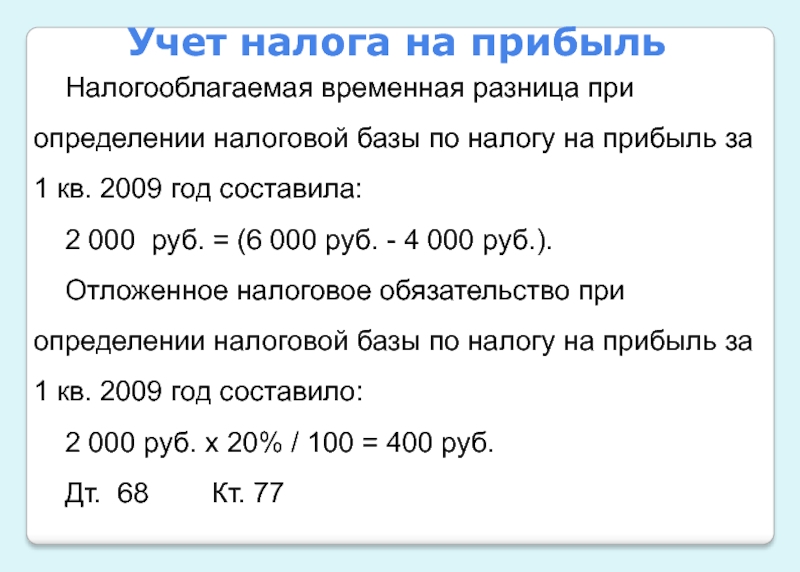

Налог на прибыль в 1С рассчитывается в автоматическом режиме. Изначально формируются бухгалтерские проводки в НУ по первичным документам, а затем при закрытии месяца.

Изначально формируются бухгалтерские проводки в НУ по первичным документам, а затем при закрытии месяца.

Разберем на примере, каким образом формируется налоговая база и происходит расчет налога. Допустим, на предприятии производится продукция, которую это же предприятие продает. Возникает необходимость в закупке материалов и в выдаче зарплаты сотрудникам. В результате база по расчету налога с прибыли составит разницу от реализации произведенной продукции и оплатой труда.

Для учета этих процессов предусмотрен раздел организации «Учетная политика», где устанавливается метод расчета налога на прибыль с принятием ПБУ/18:

Далее формируются документы, по которым производится учет расходов. Сначала поступление материалов:

Данный документ создает проводки в БУ и налоговом учете (НУ, ПР и ВР). Если переменные и временные разницы отсутствуют, то строки останутся пустыми. В другом случае произойдет расчет разниц, на основании которых сформируется налоговая база. В программе 1С имеется встроенный расчет всех сумм по формуле БУ = НУ + ПР + ВР

В другом случае произойдет расчет разниц, на основании которых сформируется налоговая база. В программе 1С имеется встроенный расчет всех сумм по формуле БУ = НУ + ПР + ВР

Обратите внимание, что проводки в НУ отражаться будут только по кредитовому счету. Происходит это потому, что в список НУ в параметре «План счетов» не включены счета по учету НДС. Это соответствует алгоритмам расчета, заложенным в 1С.

Теперь необходимо оформить поступление оборудования и принять его к учету:

Обратите внимание на последнюю вкладку «Амортизационная премия» документа «Принятие к учету ОС»:

Заполнение данной вкладки предполагает уменьшение налоговых выплат на указанный процент:

Учет амортизационной премии происходит по специальному счету «КВ»:

Переходим к еще одному виду расходов – выплата зарплаты, которая оформляется через документ «Начисление зарплаты»:

Если посмотреть движение документа, то увидим проводки по БУ и НУ:

Затем оформляем списание материалов в производство:

В проводках отразятся суммы и по БУ и по НУ:

Отражаем выпуск продукции через оформление документа «Отчет производства за смену».

Можно проверить движение документа. Необходимо помнить, что сумма в проводках не имеет связь с фактическим расходом, а зависит от плановой цены:

Последним документом является реализация готовой продукции, по которому формируются доходы:

После принятия к учету дохода и расхода приступаем к процессу расчета налога на прибыль. Для примера проведем закрытие по трем месяцам, в течение которых происходило движение по всем документам. При этом нужно учесть, что амортизационная премия будет отражаться в следующем месяце после принятия ОС к учету:

В проводках по амортизации будут отражены временные разницы по налоговому учету:

Воспользуемся обработкой «Справка-расчет» для определения отложенных активов и обязательств. Из справки можно получить подробную информацию по формированию расчетов. Итоговая сумма в графе «Признаны Дт 68.04.2 Кт 77 (1)» будет равной проценту налога на прибыль от суммы ВР:

Итоговая сумма в графе «Признаны Дт 68.04.2 Кт 77 (1)» будет равной проценту налога на прибыль от суммы ВР:

В отчете «Оборотно-сальдовая ведомость» можно просмотреть информацию по 77 счету (Отложенные активы):

После чего формируем обработку «Справка-расчет налога на прибыль»:

Обработка отразит условный расход по налогу на прибыль. Если из условного расхода вычесть сумму по условным обязательствам, то получим размер налога для уплаты в бюджет.

Обязательно после всех действий производим проверку расчета при помощи отчета «Анализ состояния налогового учета по налогу на прибыль»:

Как работают ставки федерального подоходного налога?

ТЕКУЩИЕ СТАВКИ НАЛОГА НА ПРИБЫЛЬ И КРОНШТЕЙНЫ

Федеральный подоходный налог с физических лиц имеет семь налоговых ставок в диапазоне от 10 до 37 процентов (таблица 1). Ставки применяются к налогооблагаемой прибыли — скорректированной валовой прибыли за вычетом стандартного вычета или допустимых детализированных вычетов. Таким образом, доход до стандартного вычета (или детализированных вычетов) облагается налогом по нулевой ставке.

Ставки применяются к налогооблагаемой прибыли — скорректированной валовой прибыли за вычетом стандартного вычета или допустимых детализированных вычетов. Таким образом, доход до стандартного вычета (или детализированных вычетов) облагается налогом по нулевой ставке.

Ставки федерального подоходного налога являются прогрессивными: по мере увеличения налогооблагаемого дохода он облагается налогом по более высоким ставкам.Разные налоговые ставки взимаются с дохода в разных диапазонах (или скобках) в зависимости от статуса налогоплательщика. В 2020 году максимальная ставка налога (37 процентов) применяется к налогооблагаемому доходу, превышающему 518 400 долларов США для лиц, подающих индивидуальные документы, и более 622 050 долларов США для супружеских пар, подающих совместно. Дополнительные налоговые таблицы и ставки применяются к налогоплательщикам, которые подают документы в качестве главы семьи, и к состоящим в браке лицам, подающим отдельные декларации. Отдельная таблица налоговых ставок применяется к приросту капитала и дивидендам. Налоговые категории ежегодно корректируются с учетом инфляции.

Налоговые категории ежегодно корректируются с учетом инфляции.

ОСНОВЫ ПРОГРЕССИВНОГО НАЛОГООБЛОЖЕНИЯ ПРИБЫЛЬ

Каждая налоговая ставка применяется только к доходу в определенной налоговой категории. Таким образом, если налогоплательщик зарабатывает достаточно, чтобы попасть в новую категорию с более высокой налоговой ставкой, его или ее общий доход не облагается налогом по этой ставке, а только доход в этой группе. Даже налогоплательщик из верхней группы имеет некоторую часть дохода, облагаемую налогом по более низким ставкам в налоговой таблице. Например, индивидуальный податель с 60 000 долларов налогооблагаемого дохода попадает в группу 22 процентов, но не платит налог в размере 13 200 долларов (22 процента от 60 000 долларов).Вместо этого он или она платит 10 процентов от 9875 долларов плюс 12 процентов от 30 250 долларов (40 125 — 9875 долларов) плюс 22 процента от 19 875 долларов (60 000 — 40 125 долларов), что в сумме составляет 8 990 долларов.

Размер всех налоговых групп для состоящих в браке налогоплательщиков в два раза больше, чем для одиноких, за исключением предпоследней категории. Это может стать причиной «штрафа за брак» для некоторых налогоплательщиков с высшей налоговой категорией, поскольку некоторые пары платят больше налогов, подавая совместную декларацию, чем если бы каждый из супругов мог подавать как одинокое лицо. И наоборот, поскольку большинство налоговых ставок для супружеских пар в два раза больше, чем для одиноких, многие супружеские пары пользуются «брачным бонусом», платя меньше налога при совместной подаче, чем если бы каждый партнер подал заявку как одинокое лицо.

Это может стать причиной «штрафа за брак» для некоторых налогоплательщиков с высшей налоговой категорией, поскольку некоторые пары платят больше налогов, подавая совместную декларацию, чем если бы каждый из супругов мог подавать как одинокое лицо. И наоборот, поскольку большинство налоговых ставок для супружеских пар в два раза больше, чем для одиноких, многие супружеские пары пользуются «брачным бонусом», платя меньше налога при совместной подаче, чем если бы каждый партнер подал заявку как одинокое лицо.

ИСТОРИЯ КРОНШТЕЙНОВ И СТАВОК ФЕДЕРАЛЬНОГО НАЛОГООБЛОЖЕНИЯ

За более чем 100-летнюю историю современного федерального подоходного налога (краткосрочные подоходные налоги существовали до того, как Конгресс ратифицировал 16-ю поправку в 1913 году), количество скобок и ставок менялись резко и часто. Федеральный подоходный налог начинался с семи скобок, но к 1920 году их число увеличилось до более чем 50 (рис. 1). С тех пор и до конца 1970-х годов не было меньше 20 скобок. Последняя крупная федеральная налоговая реформа, Закон о налоговой реформе 1986 года, сократила количество скобок с 16 до двух, но за последние три десятилетия это число увеличилось до нынешних семи.

Последняя крупная федеральная налоговая реформа, Закон о налоговой реформе 1986 года, сократила количество скобок с 16 до двух, но за последние три десятилетия это число увеличилось до нынешних семи.

Верхняя предельная ставка федерального подоходного налога со временем менялась в широких пределах (диаграмма 2). Максимальная ставка составляла 91 процент в начале 1960-х годов, прежде чем снижение налогов Кеннеди / Джонсон снизило ее до 70 процентов. В 1981 году первое снижение налогов Рейганом еще больше снизило максимальную ставку до 50 процентов, а налоговая реформа 1986 года снизила ее до 28 процентов. Последующее законодательство увеличило ее до 31 процента в 1991 году и до 39,6 процента в 1993 году. Снижение налогов Джорджем Бушем снизило максимальную ставку до 35 процентов, но она вернулась к 39.6 процентов, когда Закон об освобождении американских налогоплательщиков от 2012 года позволил истечь сроку действия пониженной максимальной ставки в соответствии с планом. Закон о сокращении налогов и занятости снизил максимальную ставку до 37 процентов, начиная с 2018 года.

Обновлено в мае 2020 г.

2020-2021 Федеральные налоговые ставки и налоговые ставки

Существует семь федеральных налоговых категорий на 2020 налоговый год: 10%, 12%, 22%, 24%, 32%, 35% и 37%. Ваш рейтинг зависит от вашего налогооблагаемого дохода и статуса регистрации. Это ставки налогов, подлежащих уплате в мае 2021 года.

Налоговые категории и ставки на 2021 налоговый год, а также на 2019 год и предыдущие годы находятся в другом месте на этой странице.

2020 шкала федерального подоходного налога

(для налогов, подлежащих уплате в мае 2021 года или в октябре 2021 года с продлением)

Расширьте статус подачи, который относится к вам.

987,50 долл. США плюс 12% от суммы свыше 9 875 долл. США | |||||

4 617,50 долл. США плюс 22% от суммы свыше 40,125 долл. | 14 605 долл. США.50 плюс 24% от суммы свыше 85 525 долл. США | ||||

33 271,50 долл. США плюс 32% от суммы свыше 163 300 долл. США | |||||

47 367,50 долл. США плюс 35% от суммы свыше 207 350 долл. США | |||||

| 900 |

1975 долларов плюс 12% от суммы свыше 19750 долларов | ||

29 211 долл. США плюс 24% от суммы свыше 171 050 долл. США | ||

66 543 долл. США плюс 32% от суммы свыше 326 600 долл. США | ||

94735 долларов США плюс 35% от суммы свыше 414 700 долларов США | ||

| 9005 3 |

Женат, подача отдельно

987,50 долларов США плюс 12% от суммы свыше 9 875 долларов США | ||

4 617,50 долл. США плюс 22% от суммы свыше 40 125 долл. США | ||

14 605,50 долл. США плюс 24% от суммы свыше 85 525 долл. США | ||

33 271 долл. США.50 плюс 32% от суммы свыше 163 300 долл. США | ||

47 367,50 долл. США плюс 35% от суммы свыше 207 350 долл. США | ||

83 653,75 долл. США плюс 37% от суммы свыше 311 025 долл. США |

1410 долларов США плюс 12% от суммы свыше 14 100 долларов США

6 162 долларов США плюс 22% от суммы свыше 53 700 долларов США

13 158 долларов плюс 24% от суммы свыше 85 500 долларов

31 830 долларов плюс 32% от суммы свыше 163 300 долларов

45 926 долларов плюс 35% от суммы свыше 207 350 долларов

154 793 долл. США.50 плюс 37% от суммы свыше 518 400 долларов США

США.50 плюс 37% от суммы свыше 518 400 долларов США

2021 год, федеральный подоходный налог, шкала

(для налогов, подлежащих уплате в апреле 2022 года)

Расширьте статус подачи, который относится к вам.

995 долларов США плюс 12% от суммы свыше 9 950 долларов США | ||

4664 долларов США плюс 22% от суммы свыше 40 525 долларов США | ||

14 751 долл. США плюс 24% от суммы свыше 86 375 долл. США | ||

33 603 долл. США плюс 32% от суммы свыше 164 925 долл. США | ||

47 843 долл. США плюс 35% от суммы свыше 209 425 долл. США 900 | ||

157 804 долл. США.25 плюс 37% от суммы свыше 523 600 долл. |

1 990 долл. США плюс 12% от суммы свыше 19 900 долл. США | ||

9328 долларов США плюс 22% от суммы свыше 81 050 долларов США | ||

29 502 долларов США плюс 24% от суммы свыше 172 750 долларов США | ||

67 206 долларов США плюс 32% от суммы свыше 329 850 долларов США | ||

168 993 долларов.50 плюс 37% от суммы свыше 628 300 долларов США |

В браке, подача отдельно

995 долларов США плюс 12% от суммы свыше 9 950 долларов США | ||

4664 долл. | ||

14 751 долл. США плюс 24% от суммы свыше 86 375 долл. США | ||

33 603 долл. США плюс 32% от суммы свыше 165 925 долл. США 9000 | ||

47 843 долл. США плюс 35% от суммы свыше 209 425 долл. США | ||

84 496 долл. США.75 плюс 37% от суммы свыше 314 150 долларов США |

1420 долларов США плюс 12% от суммы свыше 14 200 долларов США | ||

6220 долл. США плюс 22% от суммы свыше 54 200 долл. США | ||

13 293 долл. США плюс 24% от суммы свыше 86 350 долл. США | ||

32 145 долл. США плюс 32% от суммы свыше 164 900 долл. | ||

| 900 | ||

156 355 долларов плюс 37% от суммы свыше 523 600 долларов |

Как работают налоговые категории

В США действует прогрессивная система налогообложения, Это означает, что люди с более высокими налогооблагаемыми доходами платят более высокие ставки федерального подоходного налога.

Нахождение в налоговой категории не означает, что вы платите федеральный подоходный налог со всего, что вы делаете. Прогрессивная налоговая система означает, что люди с более высокими налогооблагаемыми доходами облагаются более высокими ставками федерального подоходного налога, а люди с более низкими налогооблагаемыми доходами — более низкими ставками федерального подоходного налога.

Правительство решает, сколько налогов вы должны, разделив ваш налогооблагаемый доход на части, также известные как налоговые скобки, и каждая часть облагается налогом по соответствующей налоговой ставке.Прелесть этого в том, что независимо от того, в какой категории вы находитесь, вы не будете платить эту налоговую ставку со всего своего дохода. (Это идея, лежащая в основе концепции эффективной налоговой ставки.)

Пример №1: Предположим, вы — одинокий податель с 32 000 долларов налогооблагаемого дохода. Таким образом, в 2020 году вы попадете в категорию 12% налогов. Но платите ли вы 12% со всех 32 000 долларов? Нет. На самом деле, вы платите только 10% с первых 9 875 долларов; вы платите 12% на остальное. (Посмотрите на налоговые скобки выше, чтобы увидеть разбивку.)

Пример № 2: Если бы у вас был 50 000 долларов налогооблагаемого дохода, вы бы заплатили 10% с первых 9875 долларов и 12% на долю дохода между 9 876 долларов и 40 125 долларов.А затем вы заплатите 22% от остального, потому что часть вашего налогооблагаемого дохода в размере 50 000 долларов попадает в 22-процентную налоговую категорию. Общий счет составит около 6800 долларов — около 14% вашего налогооблагаемого дохода, даже если вы находитесь в группе 22%. Эти 14% называются вашей эффективной налоговой ставкой.

Это касается только федерального подоходного налога. В вашем штате могут быть разные скобки, фиксированный подоходный налог или полное отсутствие подоходного налога.

Что такое предельная ставка налога?

Ваша предельная ставка налога — это ставка налога, которую вы заплатили бы на еще один доллар налогооблагаемого дохода.Обычно это соответствует вашей налоговой категории.

Например, если вы один податель налоговой декларации с налогооблагаемым доходом в размере 30 000 долларов, вы попадаете в категорию 12% налогов. Если ваш налогооблагаемый доход увеличится на 1 доллар, вы также заплатите 12% с этого дополнительного доллара.

Если бы у вас был 41 000 долларов налогооблагаемого дохода, большая часть этого дохода все равно попадала бы в категорию 12%, но последние несколько сотен долларов попадали бы в группу 22% налога. Ваша предельная налоговая ставка составит 22%.

Как попасть в более низкую налоговую категорию и платить более низкую ставку федерального подоходного налога

Двумя распространенными способами уменьшения вашего налогового счета являются кредиты и вычеты.

Налоговые льготы напрямую уменьшают сумму вашего налога; они не влияют на то, в какой категории вы находитесь.

Налоговые вычеты, с другой стороны, уменьшают то, какая часть вашего дохода подлежит налогообложению. Как правило, вычеты уменьшают ваш налогооблагаемый доход на процент от вашей наивысшей ставки федерального подоходного налога. Таким образом, если вы попадаете в группу 22% налога, вычет в размере 1000 долларов может сэкономить вам 220 долларов.

Налоговые инструменты

Другие налоговые истории

Налоговые категории прошлых лет

Любопытно, как с годами менялись размеры и ставки федерального подоходного налога? Оглянись назад.

Группы и ставки налога на прибыль 2019

Группы федерального подоходного налога на 2019 год

В браке, подача отдельно | ||||

|---|---|---|---|---|

2018 налоговые скобки и ставки

2018 Федеральный подоходный налог

В браке, подача отдельно | ||||

|---|---|---|---|---|

2017 налоговые скобки и ставки

2017 Федеральные налоговые скобки

В браке, подача отдельно | |||||

|---|---|---|---|---|---|

Налоговые категории и ставки на 2016 год

Федеральные налоговые ставки на 2016 год

В браке, подача отдельно | ||||

|---|---|---|---|---|

| 9 0046 | ||||

2015 налоговые льготы и ставки

Группа федерального подоходного налога на 2015 годЖенат, подача документов отдельно | ||||

|---|---|---|---|---|

Налоговые категории и ставки 2014 г.

Кронштейны федерального подоходного налога на 2014 г.

| 900 04 В браке, подача отдельно | ||||

|---|---|---|---|---|

Кронштейны и ставки налога на прибыль 2013 г.

Федеральные налоговые рамки 2013 г.

Рамки федерального подоходного налога 2012 г.

В браке, подача отдельно | ||||

|---|---|---|---|---|

Хотите подать налоговую декларацию?

Вот краткий обзор некоторых из наших лучших поставщиков налогового программного обеспечения.

Подача продления по подоходному налогу: как и когда в 2021 году

Крайний срок подачи федеральной налоговой декларации — 17 мая 2021 года. Если вам нужно больше времени, вы можете автоматически продлить подоходный налог, заполнив форму IRS 4868. Это поможет вам до 15 октября 2021 г., чтобы подать налоговую декларацию.

Вот что можно и чего нельзя делать, когда дело касается продления налогов.

Как подать налоговую декларацию?

Вы можете получить налоговое продление в электронном виде или по почте. Вам следует запросить продление не позднее крайнего срока 17 мая, чтобы избежать штрафа за просрочку подачи от IRS.

Проверьте, поддерживает ли ваше налоговое программное обеспечение форму 4868 для продления налогов. Большинство так и есть. Вы можете просто следовать инструкциям программы и узнать, как таким образом подать налоговую декларацию в электронном виде. IRS отправит вам электронное подтверждение, когда вы отправите форму.

Цены: от 60 до 120 долларов плюс государственные расходы. | |

Цены: от 44,95 до 79,95 долларов плюс государственные расходы. Рекламная акция: получите скидку 25% на подачу документов на федеральном уровне и уровне штата. | |

Цены: от 49,99 до 109,99 долларов, плюс государственные расходы. |

Вы также можете подать заявление о продлении налога, заполнив форму 4868 на бумаге и отправив ее обычной почтой (это меньше страницы), но просто получите подтверждение того, что вы ее отправили.

Если вы не планируете использовать налоговое программное обеспечение или еще не решили, какое программное обеспечение использовать, рассмотрите вариант IRS Free File. IRS сотрудничает с некоммерческой организацией под названием Free File Alliance, чтобы предоставить людям, которые зарабатывают менее 72000 долларов скорректированного валового дохода, доступ к бесплатному программному обеспечению для подготовки налогов от известных брендов.Кто угодно — даже люди с доходом выше установленного порога — может пойти туда и подать онлайн-заявку.

На какой срок продление налога?

Налоговое продление дает вам право до 15 октября 2021 года подать налоговую декларацию.

Однако получение продления не дает вам больше времени для оплаты — это только дает вам больше времени для подачи декларации. Если вы не можете подать декларацию к крайнему сроку 17 мая, вам необходимо оценить свой налоговый счет и заплатить как можно больше в это время.

Все, что вы должны после истечения крайнего срока, подлежат начислению процентов и штрафу за просрочку платежа, даже если вы получите отсрочку.

Возможно, вам удастся отсрочить выплату штрафа за просрочку платежа, если вы заплатите не менее 90% своих фактических налоговых обязательств к крайнему сроку 17 мая, а остальную сумму вы уплатите вместе с декларацией.

Продление налогов для иностранных налогоплательщиков и военнослужащих

Некоторым людям вообще не нужно беспокоиться о подаче заявления на продление налогов.

Если вы являетесь гражданином или резидентом США, которые жили и работали за пределами страны в крайний срок подачи налоговой декларации, вы можете автоматически получить два дополнительных месяца для подачи налоговой декларации и оплаты любой причитающейся суммы без необходимости запрашивать налог. расширение.

Люди, пострадавшие от определенных стихийных бедствий, также могут автоматически получить больше времени (время варьируется; проверьте список соответствующих стихийных бедствий).

Некоторые военнослужащие автоматически получают дополнительное время в зависимости от того, где они находятся и чем занимаются.

Не забудьте подать заявку до крайнего срока в октябре.

Запрос на продление и внесение ориентировочной оплаты — это лишь половина работы. Вам все равно нужно подать окончательный отчет. Если вы не подадите заявку до 15 октября, штрафы могут усугубиться.

Группы федерального подоходного налога на 2019 и 2020 налоговые годы

Ставки федерального подоходного налога на 2019 и 2020 налоговые годы остаются неизменными: 10%, 12%, 22%, 24%, 32%, 35% и 37%.Тем не менее, уровни доходов немного скорректированы с учетом инфляции. Читайте дальше, чтобы узнать больше о шкалах федерального подоходного налога на 2019 налоговый год (срок сдачи 15 июля 2020 года) и налоговый год 2020 (срок действия 17 мая 2021 года).

Выйдите за рамки налогов, чтобы составить всеобъемлющий финансовый план. Найдите местного финансового консультанта сегодня.

Федеральная налоговая шкалаВ настоящее время в США существует семь категорий федерального подоходного налога со ставками 10%, 12%, 22%, 24%, 32%, 35% и 37%.Если вы один из немногих счастливчиков, которые заработали достаточно, чтобы попасть в группу 37%, это не означает, что весь ваш налогооблагаемый доход будет облагаться налогом в размере 37%. Вместо этого 37% — это ваша максимальная предельная ставка налога.

При предельной ставке налога вы платите по этой ставке только ту сумму вашего дохода, которая попадает в определенный диапазон. Чтобы понять, как работают предельные ставки, рассмотрим нижнюю ставку налога в размере 10%. Для индивидуальных заявителей, весь доход от 0 до 9700 долларов облагается налогом по ставке 10%. Если ваш налогооблагаемый доход составляет 9 900 долларов, то первые 9700 долларов облагаются ставкой 10%, а оставшиеся 200 долларов подлежат налогообложению по следующей ставке (12%).Ознакомьтесь с приведенными ниже диаграммами, чтобы узнать, какова ваша максимальная предельная ставка налога.

Федеральная налоговая шкала на 2020 год (крайний срок подачи: 17 мая 2021 года)| 10% | 0–9875 долларов | 0–19 750 долларов | 0–9875 долларов | 0–14 100 долл. |

| 12% | 9876–40 125 долларов | 19 751–80 250 долл. США | 9876–40 125 долларов | 14 101–53 700 долл. |

| 22% | 40 126–85 525 долларов | 80 251–171 050 долл. | 40 126–85 525 долларов | 53 701–85 500 долл. |

| 24% | 85 526–163 300 долл. | 171 051–326 600 долл. | 85 526–163 300 долл. | 85 501–163 300 долл. |

| 32% | 163 301 долл. США — 207 350 долл. США | 326 601 долл. США — 414 700 долл. США | 163 301 долл. США — 207 350 долл. США | 163 301 долл. США — 207 350 долл. США |

| 35% | 207 351 долл. США — 518 400 долл. США | 414 701 долл. США — 622 050 долл. США | 207 351 долл. США — 311 025 долл. США | 207 351 долл. США — 518 400 долл. США |

| 37% | $ 518 401 + | $ 622 051 + | 311 026 долл. США + | $ 518 401 + |

| 10% | 0–9700 долларов | 0–19 400 | 0–9700 долларов | 0–13 850 долларов США |

| 12% | 9 701–39 475 долл. | 19 400–78 950 долларов | 9 701–39 475 долл. | 13 851–52850 долл. |

| 22% | 39 476–84 200 долларов | 78 951–168 400 долл. | 39 476–84 200 долларов | 52 851–84 200 долл. |

| 24% | 84 201–160 725 долл. США | 168 401 долл. США — 321 450 долл. США | 84 201–160 725 долл. США | 84 201–160 700 долл. США |

| 32% | 160 726–204 100 долл. | 321 451–408 200 долл. | 160 726–204 100 долл. | 160 701–204 100 долл. |

| 35% | 204 101–510 300 долл. | 408 201–612 350 долл. США | 204 101–306 175 долл. США | 204 101–510 300 долл. |

| 37% | $ 510 301 + | $ 612 351 + | 306 176 долл. США + | $ 510 301 + |

В редких случаях, например, когда один из супругов подлежит возврату налога из-за неуплаченных долгов государству или федеральному правительству, выбор налогового статуса «женат / женат» может быть выгодным.Однако, как правило, совместная подача дает налоговые льготы.

Только одинокие люди должны использовать статус единой подачи. Однако плательщики единого налога, у которых есть иждивенцы, должны подавать заявление как «глава семьи». Чтобы иметь право на этот статус регистрации, вы должны оплачивать более половины домашних расходов, не состоять в браке и иметь подходящего ребенка или иждивенца.

Понимание текущих категорий федерального подоходного налогаЕсли кто-то спросит вас о вашей налоговой категории, он почти наверняка спросит вашу максимальную предельную налоговую ставку.Вот почему, когда вы читаете новости, вы услышите упоминание о «подателях в верхней группе» или, возможно, «налогоплательщиках в группе с 37%».

Верхний предел федерального подоходного налога в Америке сильно изменился с тех пор, как впервые был введен федеральный подоходный налог. Сейчас в это трудно поверить, но когда-то максимальная ставка федерального подоходного налога составляла 92%.

Налоговая реформа, принятая президентом Трампом и республиканцами в Конгрессе, снизила максимальную ставку для пяти из семи групп. Он также увеличил стандартный вычет почти вдвое по сравнению с суммой 2017 года.

Стандартный вычет за налоговый год в 2019 году составляет 12 200 долларов США для заявителей, подающих один или состоящих в браке, которые подают документы отдельно. У подателей совместных документов будет вычет в размере 24 400 долларов, а главам семей — 18 350 долларов.

Итог При подаче налоговой декларации в 2020 году налоговым декларантампотребуются федеральные налоговые ставки 2019 года (новый крайний срок: 15 июля 2020 года). Ваша высшая налоговая категория зависит не только от вашей зарплаты. Это также зависит от других источников дохода (таких как проценты и прирост капитала) и ваших удержаний.В зависимости от того, где вы попадаете в налоговую категорию, вычеты могут отбросить вас в более низкую налоговую категорию, уменьшив ваши налоговые обязательства (или увеличив размер вашего налогового возмещения).

Советы для налоговых органов- Если вам нужно больше времени, чем 15 июля, чтобы подать налоговую декларацию за 2019 год, вы можете использовать форму 4868, чтобы получить еще три месяца (до 15 октября). Но помните, что это расширение не распространяется на платежи. Поэтому, если вы задолжали налоги, вам следует оценить, что вы должны, и заплатить столько, сколько сможете, чтобы избежать пени и процентов.

- Если вы точны в цифрах и хорошо умеете вести учет, вы, вероятно, не против использования программного обеспечения для подготовки налогов (например, TurboTax или H&R Block). Но если вы хотите помочь минимизировать свои налоговые обязательства, вам следует подумать о найме финансового консультанта, который либо специализируется на налогах, либо работает с кем-то, кто это делает. Наш инструмент быстрого поиска поможет вам найти местного финансового консультанта. Нет никаких обязательств, и это бесплатно.

Фотография предоставлена: © iStock.com / wernerimages, © iStock.com / elenaleonova, © iStock.com / Pgiam

Данные по федеральному подоходному налогу, обновление 2021 г.

Налоговая служба (IRS) опубликовала данные по индивидуальному подоходному налогу за 2018 налоговый год, показывающие количество налогоплательщиков, скорректированный валовой доход и доли подоходного налога по процентилям дохода. [1] Новые данные показывают, как изменились налоги в первый налоговый год после принятия Закона о сокращении налогов и занятости (TCJA) в декабре 2017 года.

Данные показывают, что U.S. Индивидуальный подоходный налог продолжал быть прогрессивным, и его уплачивали в основном лица с самым высоким доходом.

- В 2018 году 144,3 миллиона налогоплательщиков заявили, что получили 11,6 триллиона долларов скорректированной валовой прибыли (AGI) и заплатили 1,5 триллиона долларов в виде подоходного налога с физических лиц.

- 2018 налоговый год был первым в соответствии с Законом о сокращении налогов и занятости (TCJA). Количество поданных деклараций и сумма зарегистрированного дохода выросли в 2018 году, однако средние налоговые ставки упали по каждой группе доходов, а общая сумма уплаченного налога на прибыль снизилась на 65 миллиардов долларов.

- Доля заявленных доходов, полученных 1 процентом самых богатых налогоплательщиков, несколько снизилась — до 20,9 процента в 2018 году с 21 процента в 2017 году. Их доля в федеральных налогах на доходы физических лиц выросла на 1,6 процентных пункта до 40,1 процента.

- С 2001 года доля федерального подоходного налога, уплачиваемая одним процентом с наибольшим доходом, увеличилась с 33,2 процента до нового максимума в 40,1 процента в 2018 году.

- В 2018 году верхние 50 процентов всех налогоплательщиков заплатили 97,1 процента всех индивидуальных подоходных налогов, а нижние 50 процентов заплатили оставшиеся 2.9 процентов.

- Первый процент плательщиков подоходного налога с физических лиц больше (40,1 процента), чем нижние 90 процентов вместе взятых (28,6 процента).

- Верхний 1 процент налогоплательщиков платил по средней ставке индивидуального подоходного налога 25,4 процента, что более чем в семь раз выше, чем у нижних 50 процентов налогоплательщиков (3,4 процента).

Налогоплательщики сообщили о скорректированном валовом доходе (AGI) в размере 11,6 трлн долларов США по 144.3 миллиона налоговых деклараций в 2018 году, когда вступил в силу Закон о сокращении налогов и занятости (TCJA). Это чуть более чем на 1 миллион деклараций больше, чем в 2017 году, и на 627 миллиардов долларов больше, чем в 2017 году. Среднее значение AGI выросло на 3806 долларов, или на 5 процентов.

В то время как количество возвратов и сумма AGI выросли, общая сумма уплаченного налога на прибыль снизилась на 65 миллиардов долларов. В целом налогоплательщики заплатили 1,5 триллиона долларов подоходного налога в 2018 году, что примерно на 4 процента ниже, чем в 2017 году. Средняя ставка индивидуального подоходного налога для всех налогоплательщиков снизилась с 14.От 6 процентов до 13,3 процента.

Доля AGI, указанная 1 процентом самых богатых людей, немного снизилась до 20,9 с 21,0 процента в 2017 году, в то время как доля налогового бремени увеличилась на 1,6 процентных пункта до 40,1 процента с 38,5 процента в 2017 году.

| Верхний 1% | Верхние 5% | Лучшие 10% | Лучшие 25% | Верх 50% | Низ 50% | Все налогоплательщики | |

|---|---|---|---|---|---|---|---|

| Количество возвратов | 1,443,179 | 7 215 893 | 14 431 787 | 36 079 467 | 72,158,933 | 72,158,933 | 144 317 866 |

| Скорректированный валовой доход (в миллионах долларов) | $ 2,420,025 | 4 217 996 долл. США | $ 5 511 117 | $ 7 969 121 | $ 10 221 814 | $ 1 342 069 | $ 11 563 883 |

| Доля в общей скорректированной валовой прибыли | 20.9% | 36,5% | 47,7% | 68,9% | 88,4% | 11,6% | 100,0% |

| Уплаченные налоги на прибыль (в миллионах долларов) | 615 716 | 926 367 | 1 096 343 | 1,336,041 | 1 491 041 | 45,137 | 1 536 178 |

| Доля в общей сумме уплаченных налогов на прибыль | 40,1% | 60,3% | 71,4% | 87.0% | 97,1% | 2,9% | 100,0% |

| Точка разделения дохода | 540 009 | 217 913 | 151 935 | 87 044 | 43 614 | 43 614 | |

| Средняя налоговая ставка | 25,4% | 22,0% | 19,9% | 16,8% | 14,6% | 3,4% | 13,3% |

| Средний уплаченный налог на прибыль | 426 639 долл. США | $ 128 379 | 75 967 долл. США | 37 031 долл. США | $ 20 663 | $ 626 | $ 10 644 |

Примечание: Таблица не включает зависимые файлы.«Точка разделения дохода» — это минимальный AGI, при котором налоговые декларации попадают в каждый процентиль. Источник: IRS, Статистика доходов, Ставки индивидуального дохода и доли налогов. | |||||||

В 2018 году 50 процентов самых бедных налогоплательщиков (имеющих AGI ниже 43 614 долларов США) заработали 11,6 процента от общего AGI. Эта группа налогоплательщиков заплатила 45,1 млрд долларов США в виде налогов, или примерно 3 процента всех федеральных подоходных налогов с физических лиц в 2018 году.

Напротив, верхний 1 процент всех налогоплательщиков (налогоплательщиков с AGI в размере 540 009 долларов и выше) заработал 20,9 процента всех AGI в 2018 году и заплатил 40,1 процента всех федеральных подоходных налогов.

В 2018 году на 1 процент самых богатых налогоплательщиков приходилось больше уплаченных налогов на прибыль, чем на 90 процентов самых бедных вместе взятых. Первый процент налогоплательщиков заплатил примерно 615 миллиардов долларов, или 40,1 процента всех налогов на прибыль, а нижние 90 процентов заплатили около 440 миллиардов долларов, или 28,6 процента всех подоходных налогов.

Доля подоходного налога, уплачиваемая 1 процентом самых бедных слоев населения, увеличилась с 33,2 процента в 2001 году до почти 40,1 процента в 2018 году. За тот же период доля, уплачиваемая нижними 50 процентами налогоплательщиков, упала с 4,9 процента до уровня чуть ниже. 3 процента.

Точно так же доля скорректированного валового дохода, о которой сообщает 1 процент самых богатых людей, увеличилась с 17,4 процента в 2001 году до 20,9 процента в 2018 году. Она значительно колебалась в течение бизнес-цикла, увеличиваясь с расширением и снижаясь с сокращением в большей степени, чем доход, о котором сообщает другие группы.Доля AGI, указанная нижними 50 процентами налогоплательщиков, упала с 14,4 процента в 2001 году до 11,6 процента в 2018 году.

Налогоплательщики с высокими доходами уплачивают самые высокие средние ставки налога на прибыльДанные IRS за 2018 год показывают, что налогоплательщики с более высокими доходами платили гораздо более высокие средние ставки налога на прибыль, чем налогоплательщики с низкими доходами. [2]

Нижние 50 процентов налогоплательщиков (налогоплательщики с AGI ниже 43 614 долларов) столкнулись со средней ставкой налога на прибыль 3.4 процента. По мере увеличения доходов домохозяйств повышаются средние ставки подоходного налога. Например, налогоплательщики с AGI между 10-м и 5-м процентилями (151 935 долларов и 217 913 долларов) платили по средней ставке 13,1 процента, что почти в 4 раза выше ставки, которую платят те, кто находится в нижних 50 процентах.

Верхний 1 процент налогоплательщиков (AGI 540 009 долларов и выше) заплатил самую высокую среднюю налоговую ставку, 25,4 процента, что более чем в семь раз превышает ставку, применяемую нижними 50 процентами налогоплательщиков.

Закон о сокращении налогов и сокращении рабочих мест снизил средние налоговые ставки по группам доходов2018 налоговый год был первым в соответствии с Законом о сокращении налогов и занятости (TCJA).В связи с изменениями TCJA для налогоплательщиков снизились средние налоговые ставки по всем группам доходов. В целом, средняя налоговая ставка для всех налогоплательщиков снизилась с 14,6 процента в 2017 году до 13,3 процента в 2018 году. Для беднейших 50 процентов налогоплательщиков, заработавших в AGI менее 43 614 долларов США в 2018 году, средняя налоговая ставка упала с 4,0 процента в 2017 году до 3,4 процента в 2018. У 1 процента самых богатых налогоплательщиков, зарабатывающих 540 009 долларов и выше в AGI в 2018 году, средняя налоговая ставка упала с 26,8 процента в 2017 году до 25,4 процента в 2018 году.

Вы можете загрузить полный набор данных в формате Excel или PDF выше.

Приложение- Для данных до 2001 года включены все налоговые декларации с положительным значением AGI, даже те, которые не имеют положительного обязательства по налогу на прибыль. Для данных за 2001 год также включены доходности с отрицательным AGI, но исключаются зависимые доходности.

- Подоходный налог после вычета налогов (указанная выше мера «уплаченного подоходного налога») не учитывает возвращаемую часть зачета заработанного подоходного налога. Если бы он был включен, налоговая доля групп с максимальным доходом была бы выше.Возмещаемая часть классифицируется Управлением по управлению и бюджету (OMB) как программа расходов и поэтому не включена IRS в эти цифры.

- Единственный анализируемый налог — это федеральный подоходный налог с физических лиц, с которого взимается более 25 процентов уплачиваемых в стране налогов (на всех уровнях государственного управления). Федеральные подоходные налоги намного более прогрессивны, чем федеральные налоги на заработную плату, которые составляют около 20 процентов всех уплачиваемых налогов (на всех уровнях правительства), и являются более прогрессивными, чем большинство государственных и местных налогов.

- AGI представляет собой довольно узкую концепцию дохода и не включает такие статьи дохода, как государственные трансферты (за исключением той части пособий по социальному обеспечению, которая облагается налогом), стоимость предоставляемого работодателем медицинского страхования, заниженный или незарегистрированный доход (в первую очередь, доход от единоличного страхования). собственники), доход, полученный от процентов по муниципальным облигациям, чистый вмененный доход от аренды и другие.

- Единицей анализа здесь является налоговая декларация. В цифры до 2001 года включены некоторые зависимые доходы.Согласно другим единицам анализа (например, отделу семейной экономики Министерства финансов США) доходы иждивенцев, скорее всего, будут сопоставляться с доходами родителей.

- Цифры представляют собой юридическое применение налога на прибыль. Большинство таблиц распределения (например, из Бюджетного управления Конгресса, Центра налоговой политики, Гражданского за налоговое правосудие, Министерства финансов и Объединенного комитета по налогообложению) предполагают, что все экономические последствия подоходного налога с физических лиц ложатся на получателя дохода.

[1] Налоговая служба, Статистика доходов , «Количество доходов, доли AGI и общий подоходный налог, минимальный процент AGI в процентах в текущих и постоянных долларах, а также средние налоговые ставки», Таблица 1 и « Количество возвратов, доли AGI и общего налога на прибыль, а также средние налоговые ставки », Таблица 2, https://www.irs.gov/statistics/soi-tax-stats-individual-income-tax-rates-and-tax -акции.

[2] «Средняя ставка налога на прибыль» определяется здесь как уплаченный налог на прибыль, деленный на скорректированный валовой доход.

Была ли эта страница полезной для вас?

Спасибо!

Налоговый фонд прилагает все усилия, чтобы предоставить подробный анализ налоговой политики. Наша работа зависит от поддержки таких людей, как вы. Не могли бы вы внести свой вклад в нашу работу?

Внесите вклад в налоговый фондСообщите нам, как мы можем лучше обслуживать вас!

Мы прилагаем все усилия, чтобы сделать наш анализ максимально полезным.Не могли бы вы рассказать нам больше о том, как мы можем добиться большего?

Оставьте нам отзывСтавки и скобки федерального подоходного налога на 2020-2021 годы

Вкратце

- Существует семь категорий федерального подоходного налога со ставками 10%, 12%, 22%, 24%, 32%, 35% и 37%.

- Ваша налоговая ставка основана на вашем налогооблагаемом доходе после применения льгот, таких как стандартный вычет, и вашего статуса регистрации, например, холост или женат, поданных совместно.

- Кронштейны подоходного налога ежегодно корректируются с учетом инфляции.

В индивидуальном налоговом кодексе есть семь категорий подоходного налога, которые в настоящее время варьируются от 10% до 37%. Ставка 10% вступает в силу с первого доллара налогооблагаемого дохода после применения таких льгот, как стандартный вычет.

Каждая ставка применяется к доходу в этой группе. Например, если Робин, индивидуальный податель заявки, имеет налогооблагаемый доход в размере 60 000 долларов, первые 9875 долларов будут облагаться налогом по ставке 10% (987 долларов.50 в виде налогов), следующие 30 250 долларов будут облагаться налогом по ставке 12% (3630 долларов в виде задолженности), а оставшиеся 19 875 долларов будут облагаться налогом по ставке 22% (4372,50 долларов в виде задолженности), в результате чего общая сумма задолженности составит 8 990 долларов.

Основные налоговые показатели по индивидуальному доходу с поправкой на инфляцию, 2020 г.

До 9875 долларов США

9 876–40 125

40 126–85 525 долларов

85 526–163 300 долл.

163 301–207 350 долл.

207 351–518 400 долл.

518 401 долл. США +

До 19750 долларов США

19 751–80 250 долл.

80 251–171 050 долл.

171 051–326 600 долл.

326 601–414 700 долл.

414 701–622 050 долл.

$ 622 051 +

Основные налоговые показатели с поправкой на инфляцию для доходов физических лиц, 2020 г.

До 9875 долларов США

9 876–40 125

40 126–85 525 долларов

85 526–163 300 долл.

163 301–207 350 долл.

207 351–518 400 долл.

518 401 долл. США +

До 19750 долларов США

19 751–80 250 долл.

80 251–171 050 долл.

171 051–326 600 долл.

326 601–414 700 долл.

414 701–622 050 долл.

$ 622 051 +

Основные налоговые показатели по индивидуальному доходу с поправкой на инфляцию, 2020 г.

До 9875 долларов США

9 876–40 125

40 126–85 525 долларов

85 526–163 300 долл.

163 301–207 350 долл.

207 351–518 400 долл.

518 401 долл. США +

До 19750 долларов США

19 751–80 250 долл. США

80 251–171 050 долл.

171 051–326 600 долл.

326 601–414 700 долл.

414 701–622 050 долл.

$ 622 051 +

Ключевые налоговые номера с поправкой на инфляцию

на доходы физических лиц, 2020

До 9875 долларов США

9 876–40 125

40 126–85 525 долларов

85 526–163 300 долл.

163 301–207 350 долл.

207 351–518 400 долл.

518 401 долл. США +

До 19750 долларов США

19 751–80 250 долл.

80 251–171 050 долл.

171 051–326 600 долл.

326 601–414 700 долл.

414 701–622 050 долл.

$ 622 051 +

Основные налоговые показатели с поправкой на инфляцию для доходов физических лиц, 2021 г.

До 9 950 долларов США

9 951–40 525 долл.

40 526–86 375 долларов

86 376–164 925 долларов

164 926–209 425 долларов

209 426–5 23 600 долл. США

523 601 долл. США +

До 19 900 долл. США

19 901–81 050 долл.

81 051–172 750 долл.

172 751–329 850 долл.

329 851–418 850

418 851–628 300 долл.

628 301 долл. США +

Основные налоговые показатели по доходам физических лиц с поправкой на инфляцию, 2021 г.

До 9 950 долларов США

9 951–40 525 долл.

40 526–86 375 долларов

86 376–164 925 долларов

164 926–209 425 долларов

209 426–5 23 600 долл. США

523 601 долл. США +

До 19 900 долл. США

19 901–81 050 долл.

81 051–172 750 долл.

172 751–329 850 долл.

329 851–418 850

418 851–628 300 долл.

$ 628 301 +

Основные налоговые показатели с поправкой на инфляцию для доходов физических лиц, 2021 г.

До 9 950 долларов США

9 951–40 525 долл.

40 526–86 375 долларов

86 376–164 925 долл.

164 926–209 425 долларов

209 426–5 23 600 долл. США

523 601 долл. США +

До 19 900 долл. США

19 901–81 050 долл.

81 051–172 750 долл.

172 751–329 850 долл.

329 851–418 850

418 851–628 300 долл.

628 301 долл. США +

Ключевые налоговые номера с поправкой на инфляцию

по доходам физических лиц, 2021 г.

До 9 950 долларов США

9 951–40 525 долл.

40 526–86 375 долларов

86 376–164 925 долларов

164 926–209 425 долларов

209 426–5 23 600 долл. США

523 601 долл. США +

До 19 900 долл. США

19 901–81 050 долл.

81 051–172 750 долл.

172 751–329 850 долларов

329 851–418 850

418 851–628 300 долл.

$ 628 301 +

Текущие ставки и скобки определены пересмотром налоговой системы 2017 года, и срок их действия истекает в конце 2025 года.В 2026 году максимальная ставка должна вернуться к 39,6%, хотя Конгресс может скорректировать ставки до этого.

Уровни подоходного налога ежегодно корректируются с учетом инфляции, хотя в 2017 году Конгресс перешел на менее щедрый метод расчета поправок на инфляцию к налоговым категориям и некоторым другим ключевым положениям. По данным Объединенного комитета Конгресса по налогообложению, этот переход обойдется американцам в 133,5 миллиарда долларов за десять лет.

Хотя многие пороговые значения в налоговом кодексе скорректированы с учетом инфляции, есть важные исключения.Среди тех, которые не были скорректированы, — некоторые льготы для домовладельцев, пороговые значения налогов на пособия по социальному обеспечению и некоторые налоги на инвестиционный доход. В результате миллионы американцев платят дяде Сэму больше, чем если бы эти пороги были скорректированы с учетом инфляции.

Крайний срок уплаты налогов для физических лиц в этом году — 17 мая. Хотите узнать больше, прежде чем подавать налоговую декларацию? Зарегистрируйтесь бесплатно, чтобы загрузить бесплатную копию налогового руководства WSJ за 2021 год.

Copyright © 2020 Dow Jones & Company, Inc. Все права защищены. 87990cbe856818d5eddac44c7b1cdeb8

индивидуальных подоходных налогов | Городской институт

Государственные и местные справочные материалы Домашняя страница

Индивидуальный подоходный налог (или личный подоходный налог) — это налог, взимаемый с заработной платы, окладов, дивидендов, процентов и других доходов, которые человек зарабатывает в течение года. Налог обычно взимается государством, в котором получен доход.Однако у некоторых штатов есть соглашения о взаимности с одним или несколькими другими штатами, которые позволяют облагать налогом доход, полученный в другом штате, в государстве проживания получателя.

В 2021 году 41 штат и округ Колумбия взимали налог на доходы физических лиц на широкой основе. Нью-Гэмпшир облагает налогом только проценты и дивиденды. Аляска, Флорида, Невада, Южная Дакота, Теннесси, Техас, Вашингтон и Вайоминг не облагают налогом доходы физических лиц любого вида. (Теннесси ранее облагал налогом проценты по облигациям и дивиденды по акциям, но этот налог был отменен с 2021 налогового года.)

Какой доход получают правительства штата и местные органы власти от подоходного налога с физических лиц?