Государственная и негосударственная пенсия: в чем отличия

Главное отличие состоит в том, что деятельность фондов по ОПС жестко зарегулирована Центробанком, а НПО чуть более свободно от ограничений.

Начнем с того, что размер государственной пенсии сейчас во многом зависит от официального трудового стажа и решений правительства, а выплаты по НПО — скорее от размера и периодичности самостоятельных взносов гражданина, а также от состава инвестиционного портфеля и рыночной конъюнктуры.

При оформлении договора НПО можно выбрать удобные для себя условия: самостоятельно определить комфортный размер и периодичность взносов, вид пенсионной выплаты, правила перевода пенсионных накоплений в другой фонд и порядок передачи сбережений по наследству. Для ОПС все эти правила заранее определены государством, и клиент фонда на них повлиять никак не может.

Ввиду заморозки накопительной пенсии средства на ОПС будут теперь расти только за счет инвестиционного дохода. А на НПО можно добавлять деньги сколько угодно и вдобавок получать налоговый вычет.

Инвестиционные стратегии по ОПС и НПО тоже обычно разные, потому что Центробанк установил разные ограничения по инвестиционному портфелю. Доходность, соответственно, тоже различается.

Фонды обязаны инвестировать не менее 90% пенсионных накоплений в финансовые инструменты с минимальным риском, доходность которых сравнительно невысока. А НПФ могут предлагать на выбор как консервативные, так и агрессивные стратегии инвестирования — более рискованные, но в перспективе приносящие больший доход.

Пенсионные накопления, с которыми клиент вступил в фонд, гарантируются законом. Допустим, страховщик по результатам инвестирования за 5 лет действия договора уменьшил эти накопления или потерял лицензию. В таком случае при срочном переходе (через пять лет) согласно закону средства будут восполнены из пенсионных резервов до гарантируемой суммы.

Добровольные же отчисления пока что не страхуются государством, (отраслевые ассоциации НПФ сейчас ведут соответствующие переговоры с Центробанком). Если фонд обанкротится, нет гарантии, что вы вернете свои сбережения.

Если фонд обанкротится, нет гарантии, что вы вернете свои сбережения.

Зато если вы захотите забрать накопленные на НПО деньги раньше выхода на пенсию, такая возможность есть, в отличие от ОПС. В договоре с НПФ обязательно будет указан порядок расчета выкупной суммы, то есть денег, которые вам вернут, если вы захотите прекратить договор с фондом.

Администрация сельского поселения Ючкинское Официальный сайт

ПЕНСИОННЫЙ ФОНД РОССИЙСКОЙ ФЕДЕРАЦИИ

ГОСУДАРСТВЕННОЕ УЧРЕЖДЕНИЕ —

УПРАВЛЕНИЕ ПЕНСИОННОГО ФОНДА РОССИЙСКОЙ ФЕДЕРАЦИИ

В Г.СОКОЛ ВОЛОГОДСКОЙ ОБЛАСТИ

(МЕЖРАЙОННОЕ)

ПРЕСС-РЕЛИЗ

г. Сокол

04.12.2019

Осуществить перевод накопительной пенсии из Пенсионного фонда России (ПФР) в негосударственный пенсионный фонд (НПФ) или поменять один НПФ на другой можно только в клиентских службах Пенсионного фонда или через портал Госуслуг

С 1 января 2019 года прием заявлений у

граждан о переходе в НПФ или ПФР, включая досрочный переход, а также

уведомлений о замене страховщика и отказе от смены страховщика теперь

осуществляется только двумя способами — в форме электронного документа через

Портал госуслуг, либо путем личного обращения (или через представителя) в

клиентские службы Пенсионного фонда.

Связано это с деятельностью агентов различных НПФ, которые не всегда корректными способами привлекали к себе клиентов. Зачастую до граждан не доводилась информация о возможных потерях инвестиционного дохода в случае досрочного перехода, либо она не соответствовала действительности. С их доводом о том, что если гражданин не переведет свои накопления в конкретный НПФ, то все средства попросту «сгорят» – знакомы в большей или в меньшей степени многие.

Напомним, что у граждан, имеющих пенсионные накопления, есть право доверить их управление:

-

Пенсионному фонду России, выбрав управляющую компанию (УК), отобранную по

конкурсу, с которой ПФР заключил договор доверительного управления средствами

пенсионных накоплений, в том числе один из инвестиционных портфелей

государственной управляющей компании (ГУК) — ВЭБ. РФ.

РФ.

- Негосударственному пенсионному фонду (НПФ), осуществляющему деятельность по обязательному пенсионному страхованию.

Менять страховщика (ПФР или НПФ), управляющую компанию можно ежегодно. При этом важно помнить, если гражданин будет осуществлять смену страховщика чаще одного раза в пять лет, он может потерять инвестиционный доход, полученный предыдущим страховщиком. Если же страховщиком гражданина является ПФР, смену управляющей компании или инвестиционного портфеля УК можно производить ежегодно без потери инвестиционного дохода.

Если гражданин так называемый «молчун», то есть никогда не переводил свои накопления, то заявление о досрочном переходе в какой-либо НПФ без потери инвестиционного дохода он может подать только в 2020 году. Если же решение поменять страховщика принимается ранее указанного срока, часть инвестиционного дохода будет потеряна.

В случае если гражданин выбрал вариант

досрочного перехода к новому страховщику, при подаче заявления он в

обязательном порядке информируется Пенсионным фондом о сумме инвестиционного

дохода, которую он при этом потеряет.

Данная информация позволит гражданину взвесить все за и против и сделать осознанный выбор, согласен ли он потерять инвестиционный доход при досрочной смене страховщика или стоит подать заявление со сроком перехода через 5 лет. Вне зависимости от вида заявления ПФР будет сообщать текущему страховщику и новому страховщику, который указан в заявлении гражданина, о факте подачи им заявления или уведомления.

Обращаем внимание, что если вы планируете перейти в НПФ, то до подачи заявления необходимо заключить договор с данной организацией. Еще одно изменение внесено в сроки подачи заявления. Теперь сделать это можно не позднее 1 декабря текущего года. Таким образом, у граждан появилась возможность отозвать поданное заявление до 31 декабря, подав уведомления об отказе от смены страховщика.

Новое уведомление позволит гражданам

сделать осознанный выбор и своевременно отказаться от смены страховщика, тем

самым избежав возможной потери инвестиционного дохода.

Выяснить, стоит ли переводить досрочно накопления, можно обратившись лично в Пенсионный фонд по месту жительства – специалист посмотрит, когда в последний раз менялся страховщик. Эту же информацию можно проверить, запросив выписку из индивидуального лицевого счета, на портале Государственных услуг и в Личном кабинете гражданина на сайте ПФР.

Сегодня на рынке работают 33 негосударственных пенсионных фонда, вошедших в систему гарантирования прав застрахованных лиц. Их список размещён на сайте Агентства по страхованию вкладов.

Напомним, накопления есть у людей 1967 г.р. и моложе, не вышедших на пенсию, а также у участников программы софинансирования пенсионных накоплений.

УПФР в г. Сокол (межрайонное)

Интернет-приемная

Граждане, формирующие пенсионные накопления, могут на ежегодной основе определяться со способом их формирования и выбрать страховщика: Пенсионный фонд России (ПФР) или негосударственный пенсионный фонд (НПФ).

Если гражданин никогда соответствующих заявлений не подавал, т.е. является «молчуном», он по умолчанию формирует свои пенсионные накопления через Пенсионный фонд России, и инвестирует их в этом случае государственная управляющая компания Внешэкономбанк, с которой у ПФР заключен договор доверительного управления средствами пенсионных накоплений.

Обращаем внимание, что в случае смены страховщика (ПФР или НПФ) чаще одного раза в пять лет, застрахованное лицо может потерять инвестиционный доход, полученный предыдущим страховщиком.

Если же страховщиком является Пенсионный фонд, смену управляющей компании или инвестиционного портфеля управляющей компании можно производить ежегодно без потери инвестиционного дохода.

Как выбрать или сменить управляющую компанию

Помимо государственной управляющей компании «Внешэкономбанк», застрахованное лицо может доверить инвестирование своих пенсионных накоплений другой, но уже частной управляющей компании, с которой у ПФР заключен договор доверительного управления средствами пенсионных накоплений.

После этого нужно не позднее 31 декабря текущего года направить заявление о выборе инвестиционного портфеля (управляющей компании):

· лично (через представителя) в клиентскую службу территориального органа ПФР или через многофункциональный центр предоставления государственных и муниципальных услуг (МФЦ). При этом установление личности и проверка подлинности подписи застрахованного лица осуществляется сотрудником территориального органа ПФР или сотрудником МФЦ;

· по почте. При этом установление личности и проверка подлинности подписи застрахованного лица осуществляется нотариусом или в порядке, установленном пунктом 2 статьи 185.1 Гражданского кодекса Российской Федерации, либо должностными лицами консульских учреждений Российской Федерации, если застрахованное лицо находится за пределами РФ;

· в форме электронного документа через портал www. gosuslugi.ru или через «Кабинет застрахованного лица» на официальном сайте ПФР.

gosuslugi.ru или через «Кабинет застрахованного лица» на официальном сайте ПФР.

Важно отметить, что если вы выбираете для управления своими пенсионными накоплениями государственную или частную управляющую компанию, то вашим страховщиком по обязательному пенсионному страхованию является ПФР, то есть после выхода на пенсию выплачивать пенсионные накопления вам будет ПФР.

Как выбрать негосударственный пенсионный фонд или ПФР

Для перевода средств пенсионных накоплений из ПФР в негосударственный пенсионный фонд необходимо сначала выбрать негосударственный пенсионный фонд. Полный список фондов, осуществляющих деятельность по обязательному пенсионному страхованию, можно найти на сайте Банка России, который является регулятором их деятельности.

Затем застрахованному лицу необходимо обратиться в выбранный негосударственный пенсионный фонд и заключить с ним договор об обязательном пенсионном страховании.

После этого не позднее 31 декабря текущего года необходимо обратиться в ПФР с одним из заявлений:

· о переходе из ПФР в негосударственный пенсионный фонд, осуществляющий обязательное пенсионное страхование;

· о досрочном переходе из ПФР в негосударственный пенсионный фонд, осуществляющий обязательное пенсионное страхование;

· о переходе из одного негосударственного пенсионного фонда в другой негосударственный пенсионный фонд;

· о досрочном переходе из одного негосударственного пенсионного фонда в другой негосударственный пенсионный фонд;

· о переходе из негосударственного пенсионного фонда, осуществляющего обязательное пенсионное страхование, в ПФР.

· о досрочном переходе из негосударственного пенсионного фонда, осуществляющего обязательное пенсионное страхование, в ПФР;

Подача указанных заявлений осуществляется следующим способом:

· лично (через представителя) в клиентскую службу территориального органа ПФР или через многофункциональный центр предоставления государственных и муниципальных услуг (МФЦ). При этом установление личности и проверка подлинности подписи застрахованного лица осуществляется сотрудником территориального органа ПФР или сотрудником МФЦ;

При этом установление личности и проверка подлинности подписи застрахованного лица осуществляется сотрудником территориального органа ПФР или сотрудником МФЦ;

· по почте. При этом установление личности и проверка подлинности подписи застрахованного лица осуществляется нотариусом или в порядке, установленном пунктом 2 статьи 185.1 Гражданского кодекса Российской Федерации, либо должностными лицами консульских учреждений Российской Федерации, если застрахованное лицо находится за пределами РФ;

· личный кабинет гражданина на сайте www.pfrf.ru, портал государственных услуг www.gosuslugi.ru при наличии квалифицированной электронной подписи).

Обращаем внимание, что в случае смены страховщика ( НПФ) чаще одного раза в пять лет, застрахованное лицо может потерять инвестиционный доход, полученный предыдущим страховщиком.

После перевода средств пенсионных накоплений в выбранный негосударственный пенсионный фонд, он становится вашим страховщиком по обязательному пенсионному страхованию в части формирования пенсионных накоплений, то есть после выхода на пенсию выплачивать пенсионные накопления вам будет не ПФР, а негосударственный пенсионный фонд.

Законопроект о выборе тарифа страхового взноса на накопительную часть трудовой пенсии одобрен Госдумой в третьем чтении

Сегодня Госдума одобрила в третьем чтении законопроект «О внесении изменений в отдельные законодательные акты Российской Федерации по вопросам обязательного пенсионного страхования в части права выбора застрахованными лицами варианта пенсионного обеспечения».

Законопроектом предоставляется гражданам 1967 года рождения и моложе в 2014-2015 годах возможность выбора тарифа страхового взноса на накопительную часть трудовой пенсии: либо оставить 6%, как сегодня, либо отказаться от дальнейшего формирования накопительной части пенсии, тем самым увеличив тариф на страховую пенсию с 10% до 16%. Лица, которые впервые вступают в трудовые отношения вновь (впервые заключают трудовой договор), такой выбор могут сделать в течение первых пяти лет с начала трудовой деятельности.

Увеличивая процент тарифа на формирование накопительной пенсии, гражданин уменьшает пенсионные права на формирование страховой части, и наоборот.

Какой вариант выгоднее – решает сам гражданин. При принятии решения о выборе в первую очередь важно помнить, что страховая пенсия гарантированно увеличивается за счет ежегодной индексации по уровню не ниже инфляции. В то время как накопительная пенсия – это пенсионные накопления, которые передаются из ПФР в управление негосударственному пенсионному фонду или управляющей компании и инвестируются ими на финансовом рынке. Накопительная часть не индексируется государством. Доходность пенсионных накоплений зависит исключительно от результатов их инвестирования, то есть могут быть и убытки. В случае убытков гарантируется лишь выплата суммы уплаченных страховых взносов на накопительную часть пенсии.

Если гражданин отказывается от формирования пенсионных накоплений, тариф страховых взносов его работодателя в Пенсионный фонд России в размере 16% будет направляться на формирование его страховой пенсии. Важно отметить, что даже в этом случае все сформированные на этот момент пенсионные накопления граждан будут по-прежнему инвестироваться и выплачены в полном объеме, с учетом инвестиционного дохода, когда граждане получат право выйти на пенсию и обратятся за ее назначением.

Возможность выбрать свой тарифный план (все 16% тарифа направить на формирование страховой пенсии или 6% из них направить на формирование накопительной пенсии) будет продлена до 31 декабря 2015 года. Подать заявление об отказе от формирования накопительной части пенсии можно до 31 декабря 2015 года включительно.

Уточнить, какой страховщик сегодня формирует ваши пенсионные накопления, можно, получив выписку из вашего индивидуального лицевого счета в ПФР, обратившись в клиентскую службу ПФР или через сайт www.gosuslugi.ru.

Также законопроектом предусматривается, что в случае, если негосударственный пенсионный фонд либо управляющая компания, включая государственную управляющую компанию, определенные застрахованным лицом для направления в них пенсионных накоплений, не соответствуют требованиям закона о гарантиях пенсионных накоплений, требованиям закона о негосударственных пенсионных фондах и требованиям закона об инвестировании средств для финансирования накопительной части пенсии, поступившие в 2014 году страховые взносы в полном объеме направляются в распределительную составляющую пенсионной системы.

Все пенсионные накопления граждан остаются под управлением государственной управляющей компании Внешэкономбанка, выбранного НПФ или частной УК. Все пенсионные права граждан в денежном выражении будут учтены на лицевых счетах.

Пауза в переводе пенсионных накоплений в 2014 году в НПФ взята, чтобы повысить защищенность пенсионных накоплений, гарантировать их сохранность. В 2014-2015 годах будет проведена реорганизация НПФ и создана система гарантирования сохранности пенсионных накоплений.

Выбор управляющей компании | Сайт отделения ПФР и Союза пенсионеров в Кировской области

При формировании накопительной пенсии застрахованные лица до обращения за установлением накопительной пенсии, срочной пенсионной выплаты, единовременной выплаты средств пенсионных накоплений имеют право выбрать один из портфелей (расширенный или государственных ценных бумаг) государственной управляющей компании или частную управляющую компанию:

При выборе государственной управляющей компании или частной управляющей компании страховщиком по обязательному пенсионному страхованию остаётся Пенсионный фонд Российской Федерации.

Постановлением Правительства Российской Федерации от 22.01.2003 № 34 Государственная корпорация развития «ВЭБ.РФ» назначен государственной управляющей компанией, осуществляющей доверительное управление средствами пенсионных накоплений (далее — ВЭБ.РФ).

C 01 ноября 2009 года государственная управляющая компания ВЭБ.РФ получила право управлять пенсионными накоплениями застрахованных лиц в двух инвестиционных портфелях:

инвестиционный портфель государственных ценных бумаг:

— государственные ценные бумаги РФ;

— денежные средства в рублях и иностранной валюте на счетах в кредитных организациях;

— облигации российских эмитентов, гарантированных РФ.

расширенный инвестиционный портфель:

— государственные ценные бумаги РФ и субъектов РФ;

— облигации российских эмитентов, гарантированных РФ;

— банковские депозиты в рублях и иностранной валюте;

— ипотечные ценные бумаги;

— ценные бумаги международных финансовых организаций, допущенных к размещению и (или) публичному обращению в Российской Федерации.

Для определения выбора управляющей компании, которая будет инвестировать пенсионные накопления, Вы можете воспользоваться статистической информацией, размещенной на сайте Пенсионного фонда Российской Федерации

Материалы по теме:Результаты инвестирования СПН в управляющих компаниях за 2018 год:| № | Отзывы о НПФ | Рейтинг | Средняя оценка | Зачтённые отзывы | |

|---|---|---|---|---|---|

| 1 | Европейский пенсионный фонд НПФ (АО) | 2,22 | 2,62 | 13 из 45 | |

| 2 | Социальная защита РНПФ (Лицензия аннулирована) | 2 | 5 | 1 из 3 | |

| 3 | БУДУЩЕЕ НПФ АО | 2 | 3,5 | 2 из 21 | |

| 4 | БЛАГОСОСТОЯНИЕ НПФ | 1,95 | 2,18 | 13 из 52 | |

| 5 | ОБРАЗОВАНИЕ НПФ ОАО | 1,92 | 3 | 2 из 5 | |

| 6 | Промагрофонд НПФ ЗАО | 1,89 | 2,12 | 8 из 49 | |

| 7 | КИТФинанс НПФ ЗАО | 1,84 | 2 | 10 из 66 | |

| 8 | ЛУКОЙЛ-ГАРАНТ НПФ НО | 1,76 | 1,82 | 11 из 31 | |

| 9 | Оборонно-промышленный фонд им. В.В. Ливанова НПФ АО | 1,73 | 2 | 2 из 12 | |

| 10 | Доверие ОНПФ ЗАО | 1,73 | 2 | 1 из 11 | |

| 11 | АО «НПФ электроэнергетики» | 1,72 | 1,75 | 4 из 21 | |

| 12 | ГАЗФОНД НПФ | 1,64 | 1 | 1 из 6 | |

| 13 | ВТБ НПФ АО | 1,64 | 1 | 1 из 4 | |

| 14 | Русский Стандарт НПФ ЗАО | 1,64 | 1 | 1 из 4 | |

| 15 | Сибирский капитал НПФ ПАО (Лицензия аннулирована) | 1,64 | 1 | 1 из 1 | |

| 16 | Солнце. Жизнь. Пенсия. НПФ АО (Лицензия аннулирована) | 1,62 | 1,33 | 3 из 20 | |

| 17 | Доверие НПФ ЗАО | 1,59 | 1 | 2 из 19 | |

| 18 | НПФ Сберфонд Солнечный берег (АО) (Лицензия аннулирована) | 1,59 | 1 | 2 из 4 | |

| 19 | СтальФонд НПФ ОАО | 1,56 | 1,38 | 10 из 83 | |

| 20 | Согласие НПФ | 1,56 | 1,38 | 8 из 35 | |

| 21 | Сберегательный НПФ АО (Лицензия аннулирована) | 1,54 | 1 | 3 из 7 | |

| 22 | Сбербанка НПФ АО | 1,42 | 1,11 | 9 из 24 | |

| 23 | Адекта Пенсия НПФ АО (Лицензия аннулирована) | 1,41 | 1 | 8 из 19 | |

| 24 | РГС НПФ ОАО | 1,31 | 1,06 | 19 из 35 | |

| 25 | Наследие НПФ ЗАО | — | — | 1 из 7 | |

| 26 | Магнит НПФ ЗАО | — | — | 1 из 1 | |

| 27 | Национальный НПФ ЗАО | — | — | 0 из 9 | |

| 28 | Согласие НПФ ОАО | — | — | 0 из 7 | |

| 29 | Ханты-Мансийский НПФ ОАО | — | — | 0 из 6 | |

| 30 | АКВИЛОН НПФ ОАО | — | — | 0 из 3 | |

| 31 | БОЛЬШОЙ МНПФ ЗАО | — | — | 0 из 3 | |

| 32 | ОАО НПФ ГАЗФОНД пенсионные накопления | — | — | 0 из 3 | |

| 33 | АО «НПФ «Открытие» | — | — | 0 из 2 | |

| 34 | Гефест НПФ АО | — | — | 0 из 2 | |

| 35 | Солнечное время НПФ АО (Лицензия аннулирована) | — | — | 0 из 2 | |

| 36 | Социум НПФ ЗАО | — | — | 0 из 2 | |

| 37 | Стратегия НПФ | — | — | 0 из 2 | |

| 38 | Сургутнефтегаз НПФ АО | — | — | 0 из 2 | |

| 39 | Адмиралтейский НПФ | — | — | 0 из 1 | |

| 40 | Альянс НПФ | — | — | 0 из 1 | |

| 41 | АО АвтоВАЗ НПФ | — | — | 0 из 1 | |

| 42 | АО НПФ «НЕФТЕГАРАНТ» | — | — | 0 из 1 | |

| 43 | Владимир НПФ ЗАО | — | — | 0 из 1 | |

| 44 | Волга-капитал НПФ | — | — | 0 из 1 | |

| 45 | Первый Русский ПФ НПФ ОАО (Лицензия аннулирована) | — | — | 0 из 1 | |

| 46 | РЕГИОНФОНД НПФ ЗАО | — | — | 0 из 1 | |

| 47 | САФМАР НПФ АО | — | — | 0 из 1 | |

| 48 | СБЕРФОНД НПФ АО | — | — | 0 из 1 | |

| 49 | Транснефть НПФ | — | — | 0 из 1 | |

| 50 | УГМК-Перспектива НПФ АО | — | — | 0 из 1 | |

| 51 | ЦЕРИХ НПФ ЗАО | — | — | 0 из 1 | |

| Авиаполис НПФ | — | — | 0 из 0 | ||

| Авива НПФ | — | — | 0 из 0 | ||

| Алемар-Уверенность НПФ | — | — | 0 из 0 | ||

| Алмазная осень НПФ АО | — | — | 0 из 0 | ||

| Альт-Фонд НПФ | — | — | 0 из 0 | ||

| Альянс работников банковской сферы НПФ | — | — | 0 из 0 | ||

| АО «Негосударственный пенсионный фонд «Ингосстрах-Пенсия» | — | — | 0 из 0 | ||

| АО «Негосударственный пенсионный фонд «Капитан» | — | — | 0 из 0 | ||

| АО НПФ Атомфонд | — | — | 0 из 0 | ||

| АО НПФ Новый Век ОПС (Лицензия аннулирована) | — | — | 0 из 0 | ||

| АПК-ФОНД НПФ АО | — | — | 0 из 0 | ||

| Атомгарант НПФ | — | — | 0 из 0 | ||

| Байым НПФ | — | — | 0 из 0 | ||

| Башкортостан НПФ АО | — | — | 0 из 0 | ||

| БЕРСИЛ НПФ | — | — | 0 из 0 | ||

| БЛАГО НПФ | — | — | 0 из 0 | ||

| Благовест НПФ | — | — | 0 из 0 | ||

| Благоденствие НПФ ОАО | — | — | 0 из 0 | ||

| БЛАГОСОСТОЯНИЕ ЭМЭНСИ НПФ | — | — | 0 из 0 | ||

| БСБ-Фонд НПФ | — | — | 0 из 0 | ||

| Будущее своими руками НПФ | — | — | 0 из 0 | ||

| ВЕРНОСТЬ НПФ | — | — | 0 из 0 | ||

| Веста НПФ | — | — | 0 из 0 | ||

| Ветеран НПФ (Орлов) | — | — | 0 из 0 | ||

| Ветеран НПФ (Москва) | — | — | 0 из 0 | ||

| Ветеран НПФ (Саратов) | — | — | 0 из 0 | ||

| Виктория Фонд НПФ | — | — | 0 из 0 | ||

| Вимм-Билль-Данн НПФ | — | — | 0 из 0 | ||

| ВКА-Фонд НПФ | — | — | 0 из 0 | ||

| ВНЕШПРОМГАРАНТ НПФ | — | — | 0 из 0 | ||

| Внешэкономфонд НПФ | — | — | 0 из 0 | ||

| ВНИИЭФ-ГАРАНТ НПФ | — | — | 0 из 0 | ||

| ВОЛГОГРАД АСКО-ФОНД НПФ | — | — | 0 из 0 | ||

| Волжский утес НПФ | — | — | 0 из 0 | ||

| Восточная Сибирь НПФ | — | — | 0 из 0 | ||

| Восход-Надежда НПФ | — | — | 0 из 0 | ||

| Время НПФ (Лицензия аннулирована) | — | — | 0 из 0 | ||

| Всерегиональный Северный НПФ | — | — | 0 из 0 | ||

| Выбор НПФ (Москва) | — | — | 0 из 0 | ||

| Выбор НПФ (Пермь) | — | — | 0 из 0 | ||

| ВЭБ УК Расширенный инвестиционный портфель | — | — | 0 из 0 | ||

| Газавтоматика НПФ | — | — | 0 из 0 | ||

| Газгео-Гарант НПФ | — | — | 0 из 0 | ||

| Газификация НПФ | — | — | 0 из 0 | ||

| Газпромбанкфонд НПФ | — | — | 0 из 0 | ||

| Гарантия Нижний Новгород НПФ | — | — | 0 из 0 | ||

| ГАРАНТИЯ НПФ | — | — | 0 из 0 | ||

| ГАРАНТ-ПРОФ НПФ | — | — | 0 из 0 | ||

| Гармония НПФ | — | — | 0 из 0 | ||

| Гелиос НПФ | — | — | 0 из 0 | ||

| Гелиос-Энерго НПФ | — | — | 0 из 0 | ||

| Генеральный Пенсионный НПФ | — | — | 0 из 0 | ||

| Гражданской поддержки НПФ | — | — | 0 из 0 | ||

| Губернский НПФ (Нижегородский) | — | — | 0 из 0 | ||

| Губернский НПФ (Самара) | — | — | 0 из 0 | ||

| Дальмагистраль НПФ | — | — | 0 из 0 | ||

| Дальний Восток НПФ | — | — | 0 из 0 | ||

| Держава НПФ | — | — | 0 из 0 | ||

| Дженерали ППФ | — | — | 0 из 0 | ||

| Диалог НПФ | — | — | 0 из 0 | ||

| Доброслободский НПФ | — | — | 0 из 0 | ||

| Доверие, Достоинство, Доход НПФ | — | — | 0 из 0 | ||

| Доверие-Пенсия НПФ | — | — | 0 из 0 | ||

| Донской НПФ | — | — | 0 из 0 | ||

| Дорога НПФ | — | — | 0 из 0 | ||

| Дорожный НПФ | — | — | 0 из 0 | ||

| Достояние НПФ | — | — | 0 из 0 | ||

| Доходные сбережения НПФ | — | — | 0 из 0 | ||

| Екатеринбургский МНПФ НПФ | — | — | 0 из 0 | ||

| Железнодорожный НПФ | — | — | 0 из 0 | ||

| Жилкомфонд НПФ | — | — | 0 из 0 | ||

| Забайкальский НПФ | — | — | 0 из 0 | ||

| Защита будущего НПФ АО (Лицензия аннулирована) | — | — | 0 из 0 | ||

| Защита пенсионеров НПФ | — | — | 0 из 0 | ||

| Золотая осень НПФ (Новосибирск) | — | — | 0 из 0 | ||

| Золотая осень НПФ (Приморье) | — | — | 0 из 0 | ||

| Империя НПФ | — | — | 0 из 0 | ||

| Инвест-Сбережение НПФ | — | — | 0 из 0 | ||

| Индустриальный НПФ | — | — | 0 из 0 | ||

| ИнтрастФонд НПФ | — | — | 0 из 0 | ||

| Инфляция в России | — | — | 0 из 0 | ||

| Иркут НПФ | — | — | 0 из 0 | ||

| Источник НПФ | — | — | 0 из 0 | ||

| КАЗАНСКИЙ ВЕРТОЛЕТНЫЙ ЗАВОД НПФ | — | — | 0 из 0 | ||

| Калининградский МНПФ НПФ | — | — | 0 из 0 | ||

| Федерация НПФ | — | — | 0 из 0 | ||

| Кедр НПФ | — | — | 0 из 0 | ||

| КЗ-Фонд НПФ | — | — | 0 из 0 | ||

| Консультации | — | — | 0 из 0 | ||

| Кооперация НПФ | — | — | 0 из 0 | ||

| Корабел НПФ (Москва) | — | — | 0 из 0 | ||

| КОРАБЕЛ НПФ (Санкт-Петербург) | — | — | 0 из 0 | ||

| Кристалл-Пенфо НПФ | — | — | 0 из 0 | ||

| Кубанский пенсионный фонд НПФ | — | — | 0 из 0 | ||

| Кузбассразрезуголь НПФ | — | — | 0 из 0 | ||

| Лефко НПФ | — | — | 0 из 0 | ||

| Магистраль НПФ (Самара) | — | — | 0 из 0 | ||

| Магистраль НПФ (Санкт-Петербург) | — | — | 0 из 0 | ||

| МББ-ПОДДЕРЖКА НПФ | — | — | 0 из 0 | ||

| МДМ НПФ | — | — | 0 из 0 | ||

| Мега НПФ | — | — | 0 из 0 | ||

| Межотраслевой профессиональный НПФ | — | — | 0 из 0 | ||

| Межрегиональный муниципальный пенсионный фонд НПФ | — | — | 0 из 0 | ||

| Металлургов НПФ ОАО | — | — | 0 из 0 | ||

| МЕЧЕЛ-ФОНД НПФ АО | — | — | 0 из 0 | ||

| МОНОЛИТ НПФ | — | — | 0 из 0 | ||

| Мордовский НПФ | — | — | 0 из 0 | ||

| Московия НПФ | — | — | 0 из 0 | ||

| Московский пенсионный фонд НПФ | — | — | 0 из 0 | ||

| Моспромстрой-Фонд НПФ | — | — | 0 из 0 | ||

| Мосэнерго АО НПФ | — | — | 0 из 0 | ||

| Надежда НПФ (Москва) | — | — | 0 из 0 | ||

| Надежда НПФ (Оренбург) | — | — | 0 из 0 | ||

| Надежность НПФ | — | — | 0 из 0 | ||

| Наш Благо | — | — | 0 из 0 | ||

| Невская перспектива НПФ | — | — | 0 из 0 | ||

| Невский ПФ НПФ | — | — | 0 из 0 | ||

| Нефтегарант НПФ | — | — | 0 из 0 | ||

| Новосибирский НПФ | — | — | 0 из 0 | ||

| Новый век НПФ | — | — | 0 из 0 | ||

| НПФ Тест | — | — | 0 из 0 | ||

| НПФ Уралоборонзаводский | — | — | 0 из 0 | ||

| ОАО АЛЬФА-БАНК НПФ | — | — | 0 из 0 | ||

| Образование и наука НПФ АО | — | — | 0 из 0 | ||

| Объединенные регионы НПФ | — | — | 0 из 0 | ||

| Объединенный капитал НПФ | — | — | 0 из 0 | ||

| Объединенный профсоюзный НПФ НПФ | — | — | 0 из 0 | ||

| Объединенный ПФ НПФ | — | — | 0 из 0 | ||

| Овер-Фонд НПФ | — | — | 0 из 0 | ||

| ООП Патриот НПФ | — | — | 0 из 0 | ||

| Опека НПФ (Краснодар) | — | — | 0 из 0 | ||

| ОПЕКА НПФ (Москва) | — | — | 0 из 0 | ||

| ОПК НПФ АО | — | — | 0 из 0 | ||

| Отчизна НПФ | — | — | 0 из 0 | ||

| Паритет НПФ | — | — | 0 из 0 | ||

| Партнер НПФ (Калининград) | — | — | 0 из 0 | ||

| ПАРТНЕР НПФ (Татартстан) | — | — | 0 из 0 | ||

| ПЕНСИОН-ИНВЕСТ НПФ АО | — | — | 0 из 0 | ||

| Пенсионны фонд Ингосстрах НПФ | — | — | 0 из 0 | ||

| Пенсионные сбережения НПФ | — | — | 0 из 0 | ||

| Пенсионный капитал НПФ | — | — | 0 из 0 | ||

| Пенсионный резерв НПФ | — | — | 0 из 0 | ||

| Пенсионный фонд Банка Москвы НПФ | — | — | 0 из 0 | ||

| Пенсионный Фонд Внешторгбанка НПФ | — | — | 0 из 0 | ||

| Пенсион-Плюс НПФ | — | — | 0 из 0 | ||

| Первый национальный НПФ АО | — | — | 0 из 0 | ||

| Первый пенсионный НПФ | — | — | 0 из 0 | ||

| Первый промышленный альянс НПФ АО | — | — | 0 из 0 | ||

| Первый сберегательный ПФ НПФ | — | — | 0 из 0 | ||

| Первый Усольский НПФ | — | — | 0 из 0 | ||

| Персональная пенсия НПФ | — | — | 0 из 0 | ||

| Поволжский НПФ | — | — | 0 из 0 | ||

| ПОДДЕРЖКА НПФ | — | — | 0 из 0 | ||

| Подольский НПФ | — | — | 0 из 0 | ||

| ПОРТ НПФ | — | — | 0 из 0 | ||

| Порт-Гарант НПФ | — | — | 0 из 0 | ||

| Право НПФ (Лицензия аннулирована) | — | — | 0 из 0 | ||

| Приморье НПФ | — | — | 0 из 0 | ||

| Природа НПФ | — | — | 0 из 0 | ||

| ПРОГРЕСС-ДОВЕРИЕ НПФ | — | — | 0 из 0 | ||

| Промрегион НПФ | — | — | 0 из 0 | ||

| Промрегионсвязь НПФ | — | — | 0 из 0 | ||

| Промфонд НПФ | — | — | 0 из 0 | ||

| Промышленность Урала НПФ | — | — | 0 из 0 | ||

| Профессиональный независимый ПФ НПФ | — | — | 0 из 0 | ||

| Профессиональный НПФ ОАО | — | — | 0 из 0 | ||

| ПРОФИНВЕСТ НПФ | — | — | 0 из 0 | ||

| ПРОФ-ПЕНСИОН НПФ | — | — | 0 из 0 | ||

| Рекон НПФ | — | — | 0 из 0 | ||

| Ресурс НПФ | — | — | 0 из 0 | ||

| РМета НПФ | — | — | 0 из 0 | ||

| РМК служб НПФ | — | — | 0 из 0 | ||

| Родник НПФ | — | — | 0 из 0 | ||

| Росинг НПФ | — | — | 0 из 0 | ||

| Российский ПФ НПФ | — | — | 0 из 0 | ||

| Роствертол НПФ | — | — | 0 из 0 | ||

| Росто НПФ | — | — | 0 из 0 | ||

| РТ ДВИЖЕНИЕ НПФ | — | — | 0 из 0 | ||

| Русский Север НПФ | — | — | 0 из 0 | ||

| Русский фонд пенсионной опеки НПФ | — | — | 0 из 0 | ||

| Русь НПФ | — | — | 0 из 0 | ||

| Санкт-Петербург НПФ АО | — | — | 0 из 0 | ||

| СВЯЗИСТ НПФ | — | — | 0 из 0 | ||

| СвязьСтрой-1 НПФ | — | — | 0 из 0 | ||

| СГ-ТРАНС НПФ | — | — | 0 из 0 | ||

| Северная казна НПФ | — | — | 0 из 0 | ||

| Северо-Западный НПФ | — | — | 0 из 0 | ||

| Семейный НПФ | — | — | 0 из 0 | ||

| СЗПФ НПФ | — | — | 0 из 0 | ||

| Сибирский капитал НПФ | — | — | 0 из 0 | ||

| Сибирский межрегиональный НПФ | — | — | 0 из 0 | ||

| Сибирский региональный НПФ | — | — | 0 из 0 | ||

| Сибирский Сберфонд НПФ | — | — | 0 из 0 | ||

| Система НПФ | — | — | 0 из 0 | ||

| Скандинавия НПФ | — | — | 0 из 0 | ||

| Смоленскоблгаз НПФ | — | — | 0 из 0 | ||

| Собин НПФ | — | — | 0 из 0 | ||

| Содружество НПФ | — | — | 0 из 0 | ||

| Созвездие НПФ | — | — | 0 из 0 | ||

| Созидание НПФ | — | — | 0 из 0 | ||

| Социальная защита старости НПФ | — | — | 0 из 0 | ||

| Социальное развитие НПФ ОАО | — | — | 0 из 0 | ||

| Социальный мир НПФ АО | — | — | 0 из 0 | ||

| Социальный партнер НПФ | — | — | 0 из 0 | ||

| Социальный пенсионный фонд НПФ | — | — | 0 из 0 | ||

| Социальный резерв НПФ | — | — | 0 из 0 | ||

| Союз НПФ (Тула) | — | — | 0 из 0 | ||

| Спорт и здоровье НПФ | — | — | 0 из 0 | ||

| Ставропольский краевой НПФ | — | — | 0 из 0 | ||

| Стайер НПФ | — | — | 0 из 0 | ||

| Стерх НПФ | — | — | 0 из 0 | ||

| Стройкомплекс НПФ ЗАО | — | — | 0 из 0 | ||

| Сургутнефтегаз НПФ АО | — | — | 0 из 0 | ||

| Сургутский МНПФ НПФ | — | — | 0 из 0 | ||

| Таганрогский НПФ | — | — | 0 из 0 | ||

| Телеком-Союз НПФ ОАО | — | — | 0 из 0 | ||

| Тепло НПФ | — | — | 0 из 0 | ||

| Титан НПФ | — | — | 0 из 0 | ||

| Тихий Дон НПФ | — | — | 0 из 0 | ||

| Тольяттинский МНПФ НПФ | — | — | 0 из 0 | ||

| ТопЭнерго НПФ | — | — | 0 из 0 | ||

| Торгово-промышленный ПФ НПФ АО | — | — | 0 из 0 | ||

| Традиция НПФ | — | — | 0 из 0 | ||

| Трансстрой НПФ | — | — | 0 из 0 | ||

| Уголь НПФ | — | — | 0 из 0 | ||

| УКапитал-Династия НПФ | — | — | 0 из 0 | ||

| Универсал НПФ | — | — | 0 из 0 | ||

| УРАЛСИБ НПФ ЗАО | — | — | 0 из 0 | ||

| Уральский дорожный фонд НПФ | — | — | 0 из 0 | ||

| Уральский финансовый дом НПФ АО | — | — | 0 из 0 | ||

| Участие НПФ АО (Лицензия аннулирована) | — | — | 0 из 0 | ||

| Фонд социального обеспечения НПФ | — | — | 0 из 0 | ||

| Хакасский НПФ | — | — | 0 из 0 | ||

| Хлебный НПФ | — | — | 0 из 0 | ||

| Христианский ПФ Святителя Николая НПФ | — | — | 0 из 0 | ||

| Центральный НПФ | — | — | 0 из 0 | ||

| Центральный ПФ НПФ | — | — | 0 из 0 | ||

| ЦТК-Московский НПЗ НПФ | — | — | 0 из 0 | ||

| Чистые руки МВКС НПФ | — | — | 0 из 0 | ||

| Экономика и жизнь НПФ | — | — | 0 из 0 | ||

| Энергетик ЦЧР НПФ | — | — | 0 из 0 | ||

| Энергия (Томск) НПФ | — | — | 0 из 0 | ||

| Эрэл НПФ ОАО | — | — | 0 из 0 |

«Негосударственные пенсионные фонды или пенсионное обеспечение в России»

Прекращение отношений с негосударственным пенсионным фондом.

Прекращение отношений между вкладчиком (участником) фонда обычно наступают в следствии выполнения негосударственным пенсионным фондом своих обязательств по выплате участнику дополнительных негосударственных пенсий, но могут быть прерваны по инициативе вкладчика или участника путем расторжения пенсионного договора.

При расторжении пенсионного договора фонд обязан выплатить вкладчику или участнику выкупную сумму или перевести ее в другой негосударственный пенсионный фонд.

Условия расчета, выплат или перевода выкупных сумм должны содержаться в правилах фонда и пенсионном договоре.

При заключении пенсионного договора на эти условия необходимо обращать повышенное внимание, поскольку единого требования к расчету и условиям выплат выкупных суммам законодательно не установлено, и фонды в этом вопросе самостоятельно определяют методику расчета и сроки выплат.

Деятельность НПФ в качестве страховщика по обязательному пенсионному страхованию (ОПС).

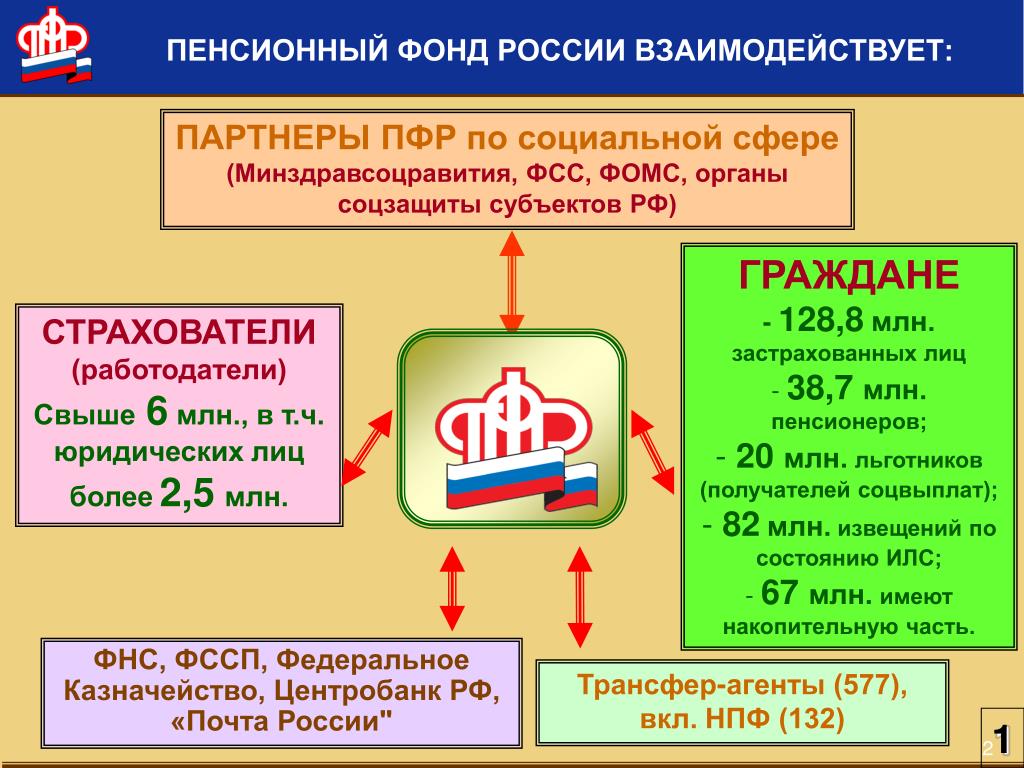

Этот вид деятельности имеет непосредственное отношение к государственной трудовой пенсии. Смысл ОПС заключается в том, что каждый раз, выплачивая заработную плату, работодатель перечисляет государству за своих работников единый социальный налог. Его часть – 20% от фонда оплаты труда идет на формирование государственной трудовой пенсии каждого работающего россиянина в следующем соотношении: базовая часть (6% от фонда оплаты труда), страховая часть (10%от фонда оплаты труда) и накопительная часть (сегодня это 4% от фонда оплаты труда).

Оказывая влияния на отчисления, производимые на формирование базовой и страховой части пенсии граждане не могут, поскольку Пенсионным фондом Российской Федерации они направляются на выплату нынешним пенсионерам.

Особенность накопительной части, заключается в том, что они идут на выплату тому застрахованному, в пользу которого они перечислены. Застрахованному лицу дано право «распоряжаться» этими средствами, выбрать оставить ли эти средства в Пенсионном фонде Российской Федерации или перевести их в негосударственный пенсионный фонд, который будет отвечать за формирование и инвестирование накопительной части его трудовой пенсии.

В случае принятии решения в пользу негосударственного пенсионного фонда застрахованное лицо заключает с фондом договор об обязательном пенсионном страховании. Помимо договора необходимо оформить заявление о переводе накопительной части пенсии. После того как заявление и договор об обязательном пенсионном страховании поступят в Пенсионный фонд Российской Федерации, пенсионные накопления гражданина будут направлены в выбранный им НПФ.

Что нужно знать для заключения договора об обязательном пенсионном страховании с негосударственным пенсионным фондом.

Договор ОПС может быть заключен гражданином 1967 года рождения и моложе. Если гражданин сделал выбор в пользу НПФ, то это не означает, что его пенсионные накопления останутся в этом фонде навсегда. Застрахованному лицу дано право изменить свое решение, «перейти» в другой НПФ или вернуть свои пенсионные накопления в Пенсионный фонд Российской Федерации. В случае смерти гражданина до назначения ему трудовой пенсии предусмотрена выплата накопленных средств его правопреемникам, которых при заключении договора можно сразу указать. Если они не указаны в договоре, наследование пенсионных накоплений застрахованного происходит в соответствии с общими положениями о наследстве законодательства Российской Федерации.

НПФ обязан ежегодно не позднее 1 сентября направлять застрахованным лицам информацию о состоянии их пенсионных счетов накопительной части трудовой пенсии и результатах инвестирования средств пенсионных накоплений.

Когда надо начинать думать о пенсии?

На Западе говорят: «Накопление пенсии, как бег за уходящим поездом. Чем дольше человек стоит на перроне и сомневается: бежать или не бежать, тем у него меньше шансов догнать поезд».

А когда же нужно начинать думать о жизни на пенсии, начинать пенсионное планирование и накопления в России?

Большинство граждан нашей страны начинают об этом думать перед выходом на пенсию. В реальности пенсионное накопление требует гораздо большего времени и никогда не бывает рано начинать. Заниматься этим нужно всю жизнь.

Как только Вы начали работать и у Вас появились первые деньги необходимо задуматься о достойной жизни на пенсии, т.е. с этого момента и следует начинать формирование «собственного пенсионного фонда». Именно так поступает большинство граждан во всех развитых странах мира. Пока Вы работаете и зарабатываете, у Вас есть возможность откладывать часть средств на свой пенсионный счет. Когда Вы выйдете на заслуженный отдых, Ваши взносы вернутся Вам дополнительной негосударственной пенсией.

По прогнозам в России через 15-20 лет в совокупных доходах пенсионеров государственная пенсия будет составлять только 25 процентов, а остальные средства будут формироваться из других источников, в том числе за счет страховых компаний и негосударственных пенсионных фондов. Для того, чтобы обеспечить себе достойную жизнь в пенсионном периоде, 75% своего бюджета мы должны накопить сами.

Именно с этой целью и была начата пенсионная реформа в России. С 1 января 2002 года в Российской Федерации вступило в силу новое пенсионное законодательство, изменившее структуру организации пенсионного обеспечения (Федеральный закон от 15.12.2001 №167 «Об обязательном пенсионном страховании в РФ»). Обязательное пенсионное страхование — долгосрочная государственная программа, осуществляемая под контролем Правительства России в рамках пенсионной реформы Российской Федерации. Каждый раз, выплачивая зарплату, работодатель в обязательном порядке перечисляет государству за своих работников единый налог от фонда заработной платы, в том числе на пенсионное обеспечение. Сейчас Вы вправе сами выбирать, как распорядиться своей накопительной частью пенсии – оставить в Пенсионном Фонде России, передать в частную управляющую компанию или перейти в Негосударственный Пенсионный Фонд. Чтобы Ваши пенсионные накопления не обесценились к моменту выхода на пенсию, их необходимо инвестировать с целью получения дохода и роста Ваших пенсионных накоплений. Лучший способ- это заключить договор с надежным негосударственным пенсионным фондом. Деятельность НПФ находится под строгим контролем государства и регламентируется федеральными законами, иными нормативно-правовыми актами РФ, уставом и правилами фонда.

Основные законы, регламентирующие деятельность негосударственных пенсионных фондов:

Федеральный закон от 24.07.2001 №111-ФЗ «Об инвестировании средств для финансирования накопительной части трудовой пенсии в Российской Федерации»;

Федеральный закон от 15.12.2001 №167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации»;

Федеральный закон от 07.05.1998 №75-ФЗ «О негосударственных пенсионных фондах» (с изм. и доп., вступающими в силу с 01.01.2008).

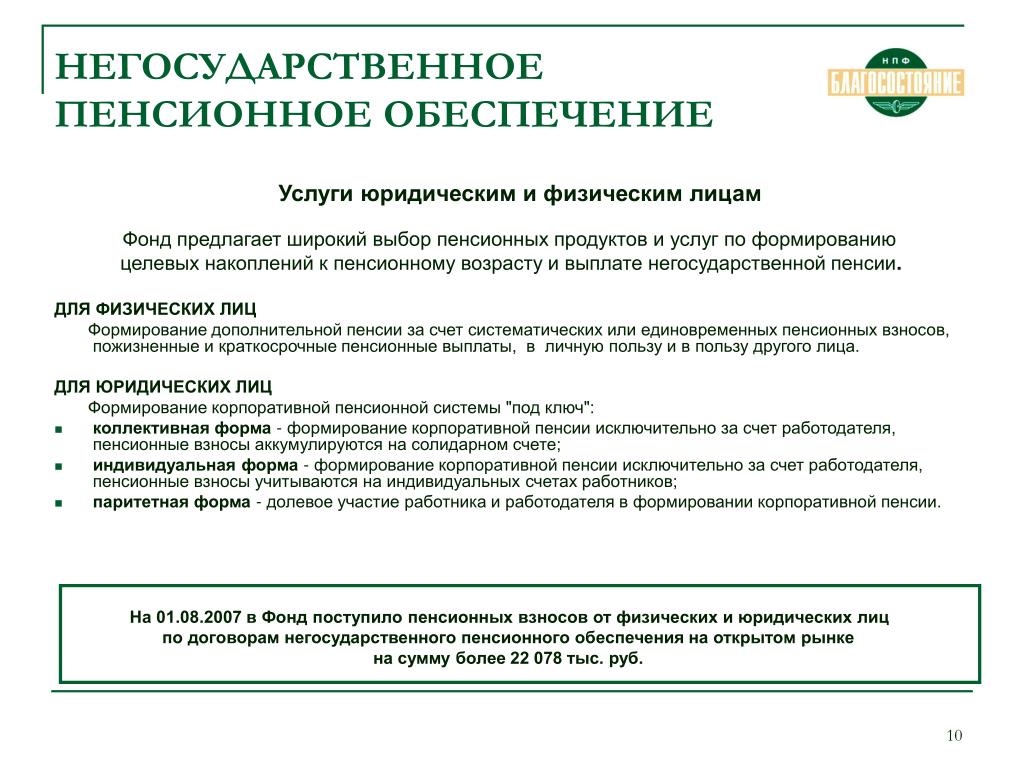

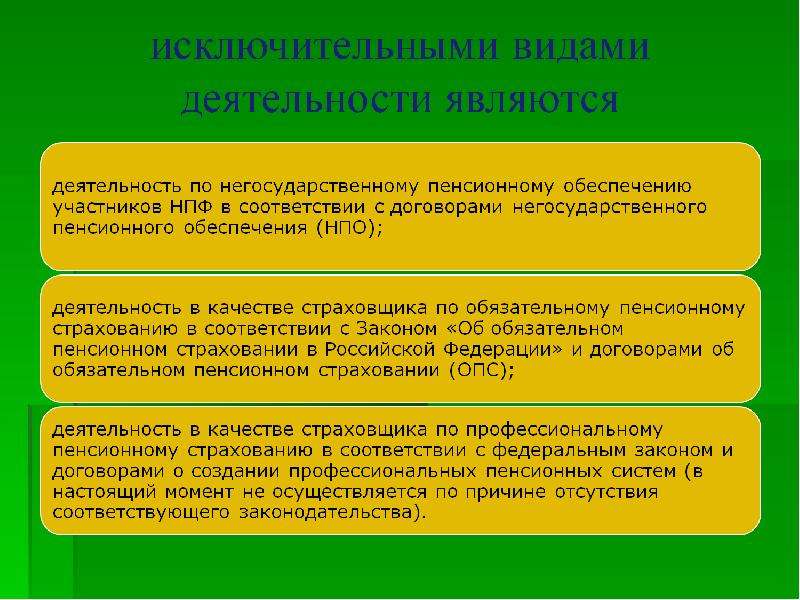

Негосударственный Пенсионный Фонд (НПФ)– это особая организационно – правовая форма некоммерческой организации социального обеспечения, исключительными видами деятельности которой являются:

деятельность по негосударственному пенсионному обеспечению участников фонда в соответствии с договорами негосударственного пенсионного обеспечения;

деятельность в качестве страховщика по обязательному пенсионному страхованию в соответствии с Федеральным законом от 15 декабря 2001 г. N 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации» и договорами об обязательном пенсионном страховании;

деятельность в качестве страховщика по профессиональному пенсионному страхованию в соответствии с федеральным законом и договорами о создании профессиональных пенсионных систем (этим видом деятельности НПФ занимаются крайне редко, поскольку правовая база по созданию профессиональных пенсионных систем в РФ еще в недостаточной степени разработана).

Каждый из видов деятельности НПФ может осуществлять в отдельности, вне зависимости от того, осуществляется ли им остальные два.

Деятельность по негосударственному пенсионному обеспечению граждан к государственной трудовой пенсии гражданина не имеет никакого отношения, поэтому его еще называют дополнительным пенсионным обеспечением. Этот вид деятельности осуществляется исключительно на добровольных началах. Вкладчик (физическое или юридическое лицо) заключает с НПФ пенсионный договор и уплачивает в фонд денежные средства – пенсионные взносы. Пенсионные взносы уплачиваются в пользу участника физического лица, которому в соответствии с пенсионным договором должны производиться выплаты негосударственной пенсии.

Вкладчик и участник могут быть одним и тем же физическим лицом. В случае, если вкладчик – юридическое лицо, обычно заключается так называемый «солидарный пенсионный договор», предусматривающий выплату пенсий сразу нескольким участникам.

С целью сохранения денег вкладчиков от инфляционных процессов НПФ размещает их в различные финансовые инструменты. Фонды осуществляют размещение средств как самостоятельно, так и через управляющие компании.

Для того, чтобы обеспечить сохранность, доходность, ликвидность и надежность размещения пенсионных средств Правительством РФ законодательно установлен перечень финансовых инструментов, разрешенных для вложений денег вкладчиков НПФ (Постановление Правительства РФ от 1.02.2007 № 63).

За счет этих средств , при наступлении пенсионных оснований у участника (достижение пенсионного возраста, инвалидность), фонд производит ему выплату дополнительных негосударственных пенсий.

Вид деятельности НПФ в качестве страховщика по обязательному пенсионному страхованию имеет непосредственное отношение к государственной трудовой пенсии. Смысл обязательного пенсионного страхования заключается в том, что каждый раз, выплачивая заработную плату, работодатель перечисляет государству за своих работников единый социальный налог. Его часть – 20% от фонда оплаты труда идет на формирование государственной трудовой пенсии каждого работающего россиянина в следующем соотношении: базовая часть, страховая часть и накопительная часть. Оказывать влияние на отчисления, производимые на формирование базовой и страховой части пенсии граждане не могут, поскольку Пенсионным фондом РФ они направляются на выплату нынешним пенсионерам.

Особенность накопительной части, заключается в том, что они идут на выплату тому застрахованному, в пользу которого они перечислены. Застрахованному лицу дано право «распоряжаться» этими средствами. Гражданину дано право выбора оставить ли эти средства в ПФ РФ или перевести их в НПФ, который будет отвечать за формирование и инвестирование накопительной части его трудовой пенсии. В случае принятия решения в пользу НПФ, застрахованное лицо заключает с фондом договор об обязательном пенсионном страховании.

Вместе с тем необходимо оформить заявление о переводе накопительной части пенсии. Это можно сделать лично, обратившись в ПФ РФ или воспользовавшись услугами трансферагента (как правило, НПФ являются таковыми и бесплатно оказывают такие услуги).

После того, как заявление и договор об обязательном пенсионном страховании поступят в ПФ РФ, пенсионные накопления гражданина будут направлены в выбранный им НПФ. Чтобы пенсионные накопления не обесценились к моменту выхода на пенсию, их необходимо инвестировать. При наступлении у застрахованного пенсионных оснований(приобретения права на получение государственной трудовой пенсии) НПФ назначает и ежемесячно выплачивает застрахованному лицу накопительную часть трудовой пенсии.

Выше были описаны лишь общие принципы дополнительного пенсионного обеспечения через негосударственные пенсионные фонды. На практике каждый клиент уникален и под каждого негосударственным пенсионным фондом разрабатывается индивидуальная программа сотрудничества. НПФ открыты для диалога со своими клиентами и для каждого из них специалисты фонда готовы разработать наиболее выгодную индивидуальную схему взаимовыгодного сотрудничества.

Разрыв государственного пенсионного финансирования 2017

Обзор

После девяти лет роста доходов и высоких инвестиционных показателей дефицит пенсионного финансирования — разница между активами пенсионной системы и ее обязательствами — для всех 50 штатов остается более 1 триллиона долларов, а разница между хорошо финансируемыми государственными пенсионными системами и пенсионными системами которые испытывают финансовые затруднения, никогда не были такими большими. Новое исследование, проведенное The Pew Charitable Trusts, показывает, что, хотя в период Великой рецессии 2007–2009 годов все штаты испытали инвестиционные убытки, восемь штатов с наиболее обеспеченными пенсионными системами восстановились и к 2017 году в среднем были профинансированы на 95 процентов.И наоборот, в 20 штатах с самыми низко финансируемыми пенсионными планами финансовое положение их систем неуклонно снижалось с 76 процентов в 2007 году до 56 процентов в 2017 году.

В конечном счете, различия в уровнях государственного пенсионного обеспечения определяются политическим выбором. Эти восемь хорошо финансируемых штатов представляют собой дорожную карту того, как посредством последовательного соблюдения политики взносов и использования инструментов для управления рисками штаты могут устойчиво финансировать пенсионные пособия, одновременно предоставляя работникам путь к безопасности найма.

Наш анализ показывает, как эти хорошо финансируемые государства успешно справились с неблагоприятными последствиями рецессии. Они постоянно вносили свои актуарные взносы и применяли политику управления рисками и затратами. Например, Южная Дакота, Теннесси и Висконсин — три штата с наиболее обеспеченными пенсионными планами в 2017 году — все выплатили 100 процентов взносов, рекомендованных актуариями. Эти государства также следуют политике автоматического уменьшения пособий или увеличения взносов в ответ на спад на рынке.В результате пенсионные системы в этих штатах были почти полностью профинансированы или имели избыточное финансирование в 2017 году при сохранении стабильных ставок взносов. В среднем эти взносы составляли менее четверти от взносов трех штатов с худшим финансированием.

Кентукки, Нью-Джерси и Иллинойс имеют системы пенсионного обеспечения с самым низким уровнем финансирования в стране отчасти потому, что политики не всегда откладывали сумму, которую их собственные актуарии считали необходимой для покрытия стоимости обещанных пенсий пенсионерам.В результате у пенсионных фондов в этих трех штатах было менее половины активов, необходимых для покрытия обязательств в 2017 году. Недофинансирование пенсий также со временем значительно увеличивает пенсионные расходы. Пенсионные взносы выросли на 424 процента в Иллинойсе, на 267 процентов в Кентукки и более чем на 100 процентов в Нью-Джерси с 2007 по 2017 год, что привело к сокращению ресурсов, доступных для других важных государственных приоритетов. Несмотря на это увеличение взносов, совокупная сумма трех штатов упала на 11,5 млрд долларов, чтобы не допустить роста пенсионного долга.

Pew отслеживает финансирование государственной пенсионной системы с 2007 года. Это последнее исследование охватывает данные по государственным пенсионным системам за 2017 финансовый год, последний год, за который были доступны исчерпывающие данные по всем 50 штатам. 230 планов, включенных в данные Pew, касаются государственных служащих, учителей, полицейских, пожарных, профессоров университетов и других государственных и местных государственных служащих. В этом кратком обзоре исследуется сохраняющийся разрыв между активами и обязательствами пенсионных планов в большинстве штатов и сравниваются расходящиеся пути хорошо финансируемых и испытывающих финансовые трудности штатов за последнее десятилетие.В кратком изложении также указаны проверенные практики и инструменты, которые могут помочь законодателям укрепить политику и лучше управлять рисками для пенсионных планов своего штата.

В 2017 году государственные пенсионные фонды, включенные в это исследование, кумулятивно сообщили о дефиците финансирования в размере 1,28 триллиона долларов — улучшение по сравнению с дефицитом в 1,35 триллиона долларов в 2016 году, главным образом благодаря высокой доходности инвестиций, составляющей около 13 процентов для медианного плана. Но за этими высокими доходами скрывается тот факт, что общие взносы работодателей в 2017 году упали на 26 миллиардов долларов ниже минимальных стандартов актуарного финансирования (суммы, которая потребовалась бы для предотвращения роста пенсионного долга, если бы доходность инвестиций была равна предполагаемым ставкам планов).

Более того, высокие инвестиционные показатели в 2017 году были связаны с высоким распределением активов в акции и альтернативными инвестициями, такими как частный капитал, хедж-фонды и недвижимость. Хотя эти средства могут приносить высокую прибыль, они также подвергают планы повышенному риску и изменчивости. Основываясь на доходах от инвестиций, опубликованных с 2017 года, Pew оценивает дефицит примерно в 1,5 триллиона долларов по состоянию на декабрь 2018 года.

Продолжающееся снижение уровня пенсионного обеспечения увеличивает давление на государственный и местные бюджеты, поскольку стоимость пенсионного долга растет.Взносы работодателей в государственные пенсионные системы с 2007 года росли быстрее, чем доходы штата, составив почти 180 миллиардов долларов дополнительных расходов, которые в противном случае могли бы использоваться для финансирования других программ и услуг. Однако этот разрыв неравномерно распределен между штатами. Например, взносы работодателей в 2017 году в трех штатах с наименее обеспеченными пенсионными системами составляли в среднем более 30 процентов фонда заработной платы застрахованных сотрудников. В трех штатах с наиболее обеспеченными пенсионными системами взносы в среднем составляли лишь около 8 процентов фонда заработной платы. 1

Перспективные показатели, такие как чистая амортизация и коэффициент операционного денежного потока (оба определены в «Ключевые термины»), могут помочь директивным органам оценить, достаточна ли политика их государства в отношении взносов для достижения прогресса в выплате пенсионного долга и предотвращении истощения активов. . В частности, коэффициент операционного денежного потока может служить ранним предупреждением о потенциальных финансовых затруднениях для государств, пенсионные системы которых плохо финансируются.

Ключевые термины

- Актуарный взнос: Используя собственные экономические и демографические предположения планов, расчет актуарного взноса включает ожидаемую стоимость выплат за текущий год и сумму для уменьшения части необеспеченных обязательств.Согласно прежним правилам, обязательный актуарный взнос должен указываться в государственной финансовой отчетности. Но начиная с 2014 года у штатов появилась возможность сообщать актуарно определяемый взнос работодателя.

- Предполагаемая норма прибыли: Государственные и местные пенсионные планы делают предположения относительно того, какой будет доход от долгосрочных инвестиций, чтобы оценить текущую стоимость пенсионных обещаний, которые наступят в будущем. Среднее предположение, используемое государственными пенсионными планами в 2017 году, составляло 7.15 процентов.

- Взнос работодателя: Государственные пенсионные планы обычно финансируются за счет взносов участвующих работодателей, которые могут включать само государство, а также местные органы власти, государственные университеты, школьные округа и другие государственные учреждения.

- Ставка взноса работодателя: Взносы работодателя часто выражаются в процентах от покрытого фонда заработной платы для сравнения размера пенсионных расходов работодателей различных размеров в государственных и местных органах власти.Установка затрат в процентах от фонда заработной платы также позволяет распределять затраты между различными участвующими работодателями.

- Коэффициент обеспеченности: Уровень активов плана по рыночной стоимости пропорционально накопленным пенсионным обязательствам. Это годовой показатель на определенный момент времени на дату оценки.

- Чистая амортизация: Показывает, были ли общие взносы в государственную пенсионную систему достаточными для сокращения нефинансируемых обязательств, если бы все актуарные допущения, в первую очередь инвестиционные ожидания, были выполнены за год.В расчетах используются данные, представленные планом, и предположения о доходности инвестиций. Планы, которые постоянно не соответствуют этому эталонному показателю, могут ожидать увеличения разрыва между обязательствами по обещанным льготам и доступными средствами с течением времени.

- Чистое пенсионное обязательство: Пенсионный долг за текущий год, рассчитанный как разница между общей стоимостью пенсионных выплат, причитающихся текущим и вышедшим на пенсию сотрудникам или иждивенцам, и имеющимися активами плана. Пенсионные планы, активы которых превышают накопленные обязательства, имеют профицит.

- Операционный денежный поток: Разница между расходами (включая выплаты по вознаграждениям) и взносами работодателя и работника до вычета доходов от инвестиций. При делении на активы это ориентир для нормы прибыли, необходимой для того, чтобы остатки активов не уменьшались.

- Выручка из собственных источников: Выручка, полученная непосредственно правительством штата и местными органами власти, как правило, без учета средств федерального правительства. Pew исследует тенденции в пенсионных расходах как долю доходов из собственных источников, чтобы измерить вытеснение государственных ресурсов для выплаты пенсий.

- Гибридный план: Тип плана, сочетающий пенсионный план с установленными выплатами (DB) с отдельным сберегательным счетом с установленными взносами (DC). Как правило, отдельные компоненты DB и DC в гибридном плане обеспечивают меньшую выгоду, чем в автономном плане DB или DC. Одним из вариантов является гибрид с управлением рисками, который включает положения для автоматического распределения непредвиденных затрат между работодателями и сотрудниками через компонент БД.

Дефицит финансирования в 2017 году показывает, что восстановление экономики не привело к снижению долга

государства сообщили о совокупных обязательствах в размере 4 долларов США.1 триллион пенсионных обязательств перед работниками и пенсионерами в 2017 году и 2,9 триллиона долларов активов, выделенных для выплаты этих пособий, создавая дефицит финансирования в 1,28 триллиона долларов. Это сокращение по сравнению с прошлогодним разрывом в 1,35 триллиона долларов, и это только второе зарегистрированное снижение после рецессии. 2

В целом в 2017 году у штатов было 69 процентов активов, необходимых для полного финансирования своих пенсионных обязательств — от 34 процентов в Кентукки до 103 процентов в Висконсине. Помимо Кентукки, еще четыре штата — Колорадо, Коннектикут, Иллинойс и Нью-Джерси — имели менее 50 процентов финансирования, а еще 15 имели менее двух третей активов, необходимых для выплаты пенсионных обязательств.Только Айдахо, Небраска, Нью-Йорк, Северная Каролина, Южная Дакота, Теннесси и Юта присоединились к Висконсину, получив как минимум 90% финансирования (Рисунок 1).

Общая цифра 69 процентов пенсионных обязательств, финансируемых по всей стране, ниже накопленных уровней до рецессии, когда государственные пенсионные планы в общей сложности финансировались на 86 процентов. Инвестиционные убытки во время рецессии привели к падению стоимости пенсионных активов на 24 процента с 31 декабря 2007 года по 31 декабря 2008 года. 3 Аналогичным образом, государственный и местный пенсионный долг, измеряемый как доля в валовом внутреннем продукте (ВВП) — достиг исторического максимума в 2009 и 2011 годах, при этом уровни долга не смогли вернуться к докризисным уровням почти 10 лет спустя (Рисунок 2).Взгляд на пенсионный долг как процент от ВВП проливает свет на то, как расходы на пенсии могут занимать все большую долю бюджета во многих штатах, что затрудняет законодателям поиск денег для инвестирования в другие важные государственные услуги.

Растущий дефицит финансирования и сопутствующее снижение уровней государственного пенсионного обеспечения произошли, несмотря на существенное увеличение взносов работодателей, что привело к увеличению бремени для налогоплательщиков, которые несут ответственность за увеличение затрат работодателя.Взносы работодателей как доля государственных доходов из собственных источников почти удвоились с 2001 года — с 3,7 процента до 7,4 процента, что означает, что большая часть государственных ресурсов выделяется на оплату прошлых пенсионных обязательств, а не на текущие общественные услуги. Поскольку расходы на пенсии росли быстрее, чем доходы, доступные для их выплаты, с 2007 года штаты фактически отвлекли примерно 180 миллиардов долларов на расходы, которые могли быть использованы для оплаты учителей, пожарных или мостов.

Разрыв между системами с лучшим и худшим финансированием никогда не был большим

В последнее десятилетие наблюдается постоянный дрейф между государственными пенсионными планами с лучшим и худшим фондированием. Например, Южная Дакота, Теннесси и Висконсин — три штата с самым высоким коэффициентом финансирования или процентом активов, которые им необходимы для полного финансирования своих пенсионных обязательств, — в 2007 году в среднем финансировались на 97 процентов. В нижней точке делового цикла, вызванной рецессией, их коэффициент совокупного финансирования снизился всего на 2 процентных пункта, до 95 процентов.И наоборот, в трех штатах с самыми низкими коэффициентами финансирования в 2017 году — Иллинойс, Кентукки и Нью-Джерси — уровень финансирования снизился с 69 процентов в среднем в 2007 году до 51 процента в 2012 году.

Еще больше беспокоит то, что даже при высокой доходности инвестиций за пять лет, закончившихся в 2017 финансовом году, штаты с худшими планами по финансированию продолжали сообщать о снижении финансового положения. В период с 2012 по 2017 год Иллинойс, Кентукки и Нью-Джерси сообщили о снижении доли государственного финансирования в среднем на 15 процентов.

Напротив, уровни финансирования в Южной Дакоте, Теннесси и Висконсине увеличились на 5 процентных пунктов за тот же период. У этих трех стран коэффициент финансирования составляет от 97 до 103 процентов, и за последние два десятилетия он никогда не опускался ниже 89 процентов.

Хорошие коэффициенты финансирования в Южной Дакоте, Теннесси и Висконсине не потребовали значительного увеличения пенсионных взносов работодателей, которые в среднем составляли 8 процентов фонда заработной платы в 2017 году в трех штатах и неизменно удерживали от 5 до 12 процентов фонда заработной платы на протяжении всего прошлого. десятилетие.И наоборот, в трех штатах с наименее финансируемыми планами средняя ставка взносов работодателя в 2017 году превышала 31 процент от фонда заработной платы, что на 22 процентных пункта выше, чем в 2007 году. пришлось увеличить свои взносы работодателя. Поскольку хорошо финансируемые планы постоянно сводили пенсионную задолженность к минимуму, они обеспечили полное финансирование при сохранении низкого воздействия на государственный бюджет.

Большинство пенсионных систем штатов больше напоминают пенсионные системы в штатах с худшим финансированием, чем в штатах с хорошим финансированием.Например, в 2017 году только восемь штатов получили финансирование не менее чем на 90 процентов, в то время как 20 штатов получили финансирование менее чем на две трети. И хотя все штаты испытали снижение обеспеченности за пять лет между 2007 и 2012 годами, в штатах, которые были профинансированы на 90 процентов, последующее восстановление уровней финансирования в среднем на 5 процентных пунктов в период между 2012 и 2017 годами — период, когда инвестиции доходность превысила предположения плана. Вместо этого государства, которые получали финансирование менее чем на две трети, испытали дополнительное снижение финансового положения на 5 процентных пунктов за тот же период.

Общее плохое финансовое положение государственных пенсий, наряду с тем фактом, что 23 штата не смогли в достаточной степени увеличить взносы в период экономического роста для улучшения своих пенсионных балансов, вызывает опасения по поводу того, как в некоторых штатах будут жить в случае будущая рецессия. Фактически, совокупный накопительный уровень государственных пенсий в 2017 году почти идентичен планам в Иллинойсе, Кентукки и Нью-Джерси, непосредственно предшествовавшим началу рецессии — в совокупности они были профинансированы на 69 процентов.Опыт этих трех штатов во время рецессии и их неспособность восстановиться после этого является суровым напоминанием о том, что штаты должны планировать спады сейчас, чтобы избежать финансовых проблем в будущем.

Государства, эффективно управляющие своими пенсионными обязательствами

Висконсин, Теннесси и Южная Дакота — штаты с наиболее обеспеченными пенсионными планами — успешно пережили рецессию по двум причинам: они постоянно вносили полные актуарные взносы в хорошие и плохие финансовые времена, и они следовали разумной политике управления рисками, которая позволяла им чтобы выдержать волатильность, связанную с инвестициями и другими рисками.

Висконсин

Висконсин — один из всего 10 штатов, которые выплачивали свои полные актуарные взносы каждый год с 2007 по 2013 год, и один из 12 штатов, в которых была достигнута положительная амортизация с 2014 по 2017 год. 4 Несмотря на убытки, понесенные во время рецессии, пенсионная система штата Висконсин ( WRS) поддерживала общие взносы в период с 2014 по 2017 год, которые на 36 процентов превышали сумму, необходимую для предотвращения роста пенсионного долга, что привело к положительной амортизации в размере более 1 миллиарда долларов.

WRS также предназначен для распределения любых затрат, связанных с краткосрочными или долгосрочными отклонениями от плановых ожиданий, между работодателями, служащими и пенсионерами путем распределения затрат на низкую доходность инвестиций во время рыночных спадов, а также выгоды от сильных инвестиционных результатов во время подъемы. Например, пока сотрудник работает, взносы работодателей и сотрудников в равной степени увеличиваются и уменьшаются в зависимости от рыночных условий. Более того, как только сотрудник начинает получать пенсию, корректировки стоимости жизни (COLA) устанавливаются с использованием консервативного предположения о доходности в 5 процентов, что значительно ниже предположения WRS о долгосрочной доходности, равного 7.2 процента. Такой подход эффективно создает запас прочности по отношению к затратам, связанным с рыночным риском и нестабильностью: ежегодное увеличение COLA для пенсионеров осуществляется только в том случае, если прибыль превышает 5 процентов (что они делали за 23 из последних 33 лет), и может быть приостановлено или аннулируется, если уровень финансирования падает ниже 100 процентов. 5

Теннесси

Консолидированная пенсионная система штата Теннесси (TCRS) следует стратегиям, аналогичным тем, которые используются в плане штата Висконсин. Как и Висконсин, правительства штата и местные органы власти, участвующие в TCRS, никогда не отставали от актуарных взносов в систему с 2000 года и увеличивали взносы для погашения пенсионного долга, когда это было необходимо.Например, вместо того, чтобы снижать взносы работодателей в ответ на прирост инвестиций в 2010 и 2011 годах, TCRS реализовал политику увеличения пенсионных выплат, эффективно ускоряя возврат к полному финансированию и позволяя плану сохранять стабильные затраты в последующие годы, несмотря на волатильность инвестиций. представление.

Кроме того, Теннесси принял в 2013 году гибридную схему льгот с управляемым риском для новых государственных служащих и учителей (местным органам власти была предоставлена возможность принять новый дизайн плана), чтобы еще больше снизить давление на бюджет в будущем, вызванное колебаниями рынка и ростом пенсионных расходов.Гибридные планы с управлением рисками объединяют меньший план с установленными выплатами (DB) с планом с установленными взносами (DC). Часть гибрида DB предлагает работнику фиксированную выгоду; часть DC обеспечивает фиксированную стоимость для работодателя, но окончательное вознаграждение работника будет зависеть от результатов инвестиций. Комбинация распределяет риск между обеими сторонами, давая каждой из них больше уверенности, чем дает единственная пенсия с установленными выплатами или план единственной программы с установленными взносами.

Как и Висконсин, план выплат в Теннесси включает инструменты управления рисками, чтобы поддерживать стабильность затрат работодателя за счет расчета взносов с использованием консервативных допущений.Например, ежегодные взносы работодателя в компонент DB гибридного плана устанавливаются в размере 4%, что выше ожидаемых затрат. Платежи, превышающие годовые затраты, помещаются на счет стабилизационного резерва, который используется для компенсации дополнительных затрат в те годы, когда уровень финансирования опускается ниже 100 процентов. И если этих средств недостаточно для улучшения финансируемого статуса плана, дизайн плана также включает пять изменений политики, которые автоматически запускаются — уменьшение пособий и увеличение взносов сотрудников по мере необходимости — до тех пор, пока план не вернется к полному финансированию. .В результате вклад работодателя в компонент DB никогда не превысит 4-процентную ставку взноса. В совокупности эти политики снижают риск для налогоплательщиков, одновременно предоставляя работникам надежный пенсионный пакет.

Южная Дакота

Как Висконсин и Теннесси, Южная Дакота имеет опыт выполнения контрольных показателей актуарного финансирования и использует консервативные предположения, включая ожидаемую доходность долгосрочных инвестиций в размере 6,5 процента, что значительно ниже медианного предположения пенсионных планов штата, равного 7.15 процентов. Однако Южная Дакота отличается тем, что ставки взносов работодателя и работника фиксируются законом, а не устанавливаются актуарными расчетами, которые автоматически адаптируются к финансовым условиям. Вместо этого Пенсионная система Южной Дакоты (SDRS) автоматически корректирует размер пособий по мере необходимости, чтобы гарантировать, что установленная законом ставка взносов достаточна для выплаты пенсионных пособий и что план остается на 100% финансируемым.

Например, COLA должны оставаться ниже уровня, который, по расчетам плановых актуариев, необходим для поддержания полного финансирования, поэтому, если дефицит инвестиций или какое-либо другое изменение снижает уровень финансирования, максимально допустимый COLA также уменьшается.Этот подход обеспечивает корректировку в реальном времени изменяющихся условий на основе четких правил, в отличие от специального сокращения COLA, которое многие штаты использовали в годы после рецессии. 6

SDRS также отличается прозрачной отчетностью о рисках. SDRS начала публиковать стресс-тесты своих плановых предположений в 2018 году, прогнозируя уровни финансирования в течение пяти лет как при сценарии с низкой, так и с высокой доходностью в дополнение к предполагаемой ставке плана в 6,5 процента.Эти анализы сценариев публикуются для общественности и используются планом для информирования заинтересованных сторон о подверженности плана и выгод участников инвестиционному риску, влияющему на финансовое положение фонда. Например, последний стресс-тест плана показал, что автоматические корректировки COLA будут поддерживать 100-процентный коэффициент покрытия в течение пяти лет с доходностью 3,82 процента. 7

Хотя не существует универсального подхода к пенсионной политике, эти три состояния показывают, что различные подходы к предоставлению льгот и управлению затратами могут дать согласованный набор характеристик и практик, которые могут моделироваться во всех юрисдикциях.В частности, все три последовательно достигают полного актуарного финансирования, имея при этом политики, снижающие издержки, связанные с неопределенностью и рисками, включая разумные предполагаемые нормы прибыли и механизмы, которые распределяют непредвиденные расходы между работодателями, сотрудниками и пенсионерами.

Меры, указывающие на будущее, позволяют выявить государства с неустойчивой пенсионной политикой

Традиционно финансовое состояние пенсионной системы оценивалось с использованием коэффициента накопления, который измеряет влияние прошлых решений и политики на финансовое положение плана в определенный момент времени.Однако коэффициент покрытия не может пролить свет на то, обеспечивает ли текущая политика устойчивое финансирование плана и финансовое положение в будущем. Долгосрочные актуарные прогнозы ключевых финансовых показателей дают наилучшее представление о будущем финансовом состоянии плана. Но общедоступные данные также могут использоваться для построения прогнозных показателей, которые дают некоторое представление об ожидаемых тенденциях баланса в ближайшем будущем.

Например, Pew рассчитывает два показателя — эталон чистой амортизации и коэффициент операционного денежного потока — для оценки, соответственно, адекватности политики взносов и зависимости государственных пенсионных планов от доходности инвестиций. 8 Эти меры могут помочь выявить государства, в которых со временем можно ожидать улучшения, а также государства с неустойчивой политикой в будущем.

Чистая амортизация: большинство штатов не достигли контрольных показателей минимального взноса

Чистая амортизация показывает, были ли общие взносы в государственную пенсионную систему достаточными для сокращения необеспеченных обязательств, если бы все ожидания на этот год были оправданы. Например, если бы все предположения плана были выполнены в 2017 году, государственные пенсионные планы в совокупности все равно имели бы отрицательную рассчитанную чистую амортизацию, и их долг увеличился бы на 26 миллиардов долларов.

За последние три года большинство штатов не достигли эталонного показателя чистой амортизации, хотя показатели отдельных штатов значительно различались (рис. 5). Например, 10 штатов с самой низкой средней чистой амортизацией с 2015 по 2017 год должны были бы внести дополнительные 12 процентов фонда заработной платы за этот период, чтобы сохранить пенсионный долг на постоянном уровне. И наоборот, 10 ведущих штатов превысили этот контрольный показатель в среднем на 8 процентов от фонда заработной платы.

На рисунке 5 показана чистая амортизация как доля фонда оплаты труда для каждого штата с 2015 по 2017 год.Учет общей заработной платы помогает нормализовать результаты состояний разного размера. Это также позволяет выразить число как увеличение ставки взноса, которая потребовалась бы государству для достижения положительной амортизации за этот период. Поскольку нестабильная доходность инвестиций, среди других факторов, может вызвать колебания эталонного показателя, агрегирование за три года дает лучшее представление о долгосрочной тенденции.

В частности, три штата — Нью-Джерси, Иллинойс и Западная Вирджиния — предоставляют полезные примеры того, как можно использовать эталон чистой амортизации, чтобы определить, адекватна ли политика финансирования проблемной системы для восстановления ее финансового положения с течением времени.

Нью-Джерси с 2000 года постоянно не соответствует минимальным стандартам актуарного финансирования, хотя политики взяли на себя обязательство произвести полную выплату к 2023 году. Средняя чистая амортизация штата Гарден как доля фонда заработной платы в период с 2015 по 2017 год составила минус 25 процентов. В результате государству потребовались бы дополнительные взносы в размере 25 процентов от фонда заработной платы с 2015 по 2017 год, чтобы избежать увеличения пенсионного долга. Если политики будут придерживаться запланированного увеличения пенсионных взносов работодателя в течение следующих пяти лет, этот показатель улучшится, как и статус финансирования государственных пенсионных планов.

Напротив, хотя Иллинойс в последнее время имел опыт выполнения взносов, требуемых планом финансирования штата, этих выплат было недостаточно для достижения прогресса в выплате пенсионного долга штата. Фактически, его пенсионный долг вырос, что обусловлено политикой и практикой государства в отношении взносов. Во-первых, актуарные взносы Иллинойса рассчитываются на столь длительном временном горизонте — с 50-летним графиком выплат, заканчивающимся в 2045 году, — что итоговые годовые выплаты недостаточно велики для покрытия как пенсионных выплат, так и процентов по пенсионному долгу.Даже при 50-летнем графике платежей целевой показатель финансирования Иллинойса на 2045 год все еще не соответствует полному финансированию. Иллинойс представляет собой наглядный пример того, какое влияние может оказать плохая политика и поведение в отношении взносов на финансовое положение плана, и как прогнозный показатель может его выявить: несмотря на то, что выплачивается более 16 процентов собственных доходов штата в виде пенсионных взносов, Иллинойсу все равно придется вносить дополнительные 20 процентов в фонд заработной платы, чтобы не упасть ниже контрольного показателя чистой амортизации.

Чистая амортизация также может выявить государственные системы, которые добиваются устойчивого прогресса в восстановлении финансового состояния своей пенсионной системы. В 2001 году в Западной Вирджинии коэффициент обеспеченности составлял 42 процента, что является самым низким среди 50 штатов со значительным отрывом. Однако государство также было привержено политике финансирования, достаточной для достижения прогресса в выплате своего пенсионного долга. В результате финансовый статус Западной Вирджинии увеличился на 37 процентных пунктов с 2001 года до 79 процентов в 2017 году, а за последние несколько лет у штата была положительная амортизация.Фактически, Западная Вирджиния превысила базовую норму чистой амортизации на 7 процентов от фонда оплаты труда в период с 2015 по 2017 год.

Данные в этом обзоре представлены на уровне штата, но на уровне плана в пределах штата могут быть большие расхождения. Кентукки — хороший пример того, как две пенсионные системы в одном штате могут двигаться по очень разным траекториям.

Пенсионные системы Кентукки всегда имели один из самых низких коэффициентов финансирования среди всех штатов. Однако в пенсионных планах для государственных служащих впервые в 2017 году была зафиксирована положительная амортизация — это результат того, что государство внесло полный актуарный взнос в соответствии с требованиями реформ, проведенных в 2013 году, дополнительные взносы увеличились в результате недавних изменений в предположениях плана, и ассигнования на дополнительные взносы в 2017 году сверх актуарной ставки взноса. 9 Эти факторы привели к тому, что три плана, охватывающие государственных служащих, превысили контрольный показатель чистой амортизации, а это означает, что если взносы и плановые предположения сохранятся, дефицит финансирования со временем сократится.

Этот показатель говорит о другом для пенсионной системы учителей штата Кентукки. Хотя взносы в этот план с 2016 по 2017 год увеличились вдвое, план все еще не соответствовал контрольному показателю чистой амортизации. Дополнительные государственные выплаты в размере 36 процентов от фонда оплаты труда потребуются для выполнения минимального порога взносов.

Коэффициент операционного денежного потока показывает пять государств, подверженных риску снижения активов в соответствии с действующей политикой

Коэффициент покрытия и чистые пенсионные обязательства представляют собой оценки состояния финансового состояния пенсионного плана на определенный момент времени, а чистая амортизация измеряет, достаточны ли общие взносы для сокращения необеспеченных обязательств, если выполняются все актуарные допущения, включая ожидаемую доходность инвестиций.

Однако на практике актуарные допущения не всегда выполняются. Учитывая нестабильность рыночной доходности, важно также понимать, насколько государственные пенсионные планы зависят от их инвестиционной эффективности, и оценивать риск долгосрочного снижения активов и неплатежеспособности.С этой целью Pew оценивает отношение операционного денежного потока к активам, которое измеряет минимальную доходность инвестиций, необходимую для поддержания стабильного уровня активов из года в год. 10

Операционный денежный поток измеряет разницу между денежными средствами, поступающими в государственные пенсионные планы — в основном за счет взносов работодателей и работников, — и денежными средствами, поступающими в виде выплат по пособиям. Разделение этой разницы на стоимость активов плана дает ориентир для нормы прибыли, необходимой для предотвращения снижения активов плана.Государственные пенсионные фонды обычно демонстрируют отрицательный операционный денежный поток, который в среднем увеличился с примерно минус 1,9 процента в 2000 году до минус 3,2 процента в 2017 году. Это означает, что государственные пенсионные планы теперь в гораздо большей степени зависят от результатов инвестиций, чем они. были на рубеже веков и поэтому становились все более уязвимыми для рыночной волатильности.