Кадровый портал — Error

Организация работы и кадровые вопросы в связи с коронавирусомОбразцы основных документов в связи с коронавирусомНерабочие дни в связи с коронавирусом

Образцы заполнения кадровых документовФормы первичных учетных документовСведения о трудовой деятельности (электронная трудовая книжка)Ведение трудовых книжек в бумажном виде

Специальная оценка условий трудаНесчастный случай на производствеОбязательные медосмотры (профосмотры)Инструктажи по охране труда

Обязательные документы при проверкахКалендарь кадровика

Хранение и использование персональных данныхМеры по защите персональных данных работниковОтветственность за нарушения законодательства о персональных данных

Привлечение иностранцевОформление иностранцев

Оформление приема на работуТрудовой договор

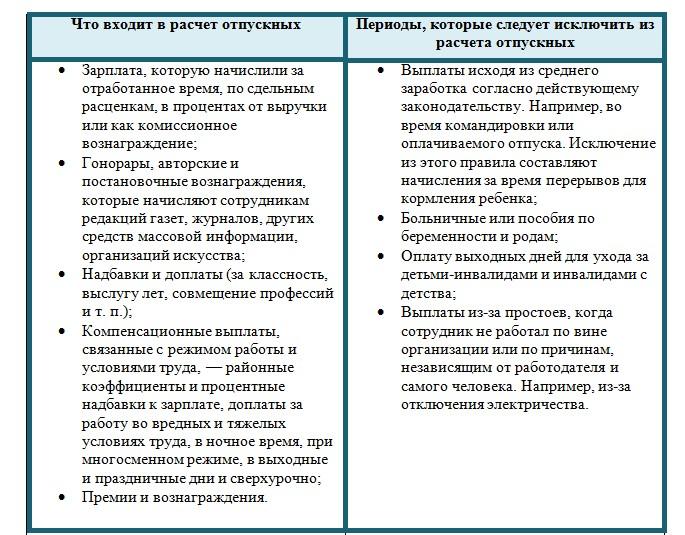

График отпусковЗамена отпуска денежной компенсациейОформление ежегодного оплачиваемого отпускаОтпуск по беременности и родамОтпуск по уходу за ребенкомЛьготный (дополнительный) отпуск

График работыПривлечение, оформление и оплатаУчет рабочего времениВыходные и праздничные дни

Правила внутреннего трудового распорядка (ПВТР)Дисциплинарные взысканияПорядок увольнения за нарушение трудовой дисциплины

Заработная платаРайонные коэффициенты и надбавкиМатериальная ответственность работника

Оплата больничного листа (не пилотный проект)Оплата больничного листа (пилотный проект)Заполнение больничного листа работодателемРабота с электронными больничнымиПособие по беременности и родам

Порядок проведения аттестацииОграничения на увольнение из-за непрохождения аттестацииРасходы на подготовку и переподготовку кадров

Основания для увольненияПроцедура увольнения по сокращению

Перейти в telegram-чат

Кадровый портал — Error

Организация работы и кадровые вопросы в связи с коронавирусомОбразцы основных документов в связи с коронавирусомНерабочие дни в связи с коронавирусом

Образцы заполнения кадровых документовФормы первичных учетных документовСведения о трудовой деятельности (электронная трудовая книжка)Ведение трудовых книжек в бумажном виде

Специальная оценка условий трудаНесчастный случай на производствеОбязательные медосмотры (профосмотры)Инструктажи по охране труда

Обязательные документы при проверкахКалендарь кадровика

Хранение и использование персональных данныхМеры по защите персональных данных работниковОтветственность за нарушения законодательства о персональных данных

Привлечение иностранцевОформление иностранцев

График отпусковЗамена отпуска денежной компенсациейОформление ежегодного оплачиваемого отпускаОтпуск по беременности и родамОтпуск по уходу за ребенкомЛьготный (дополнительный) отпуск

График работыПривлечение, оформление и оплатаУчет рабочего времениВыходные и праздничные дни

Правила внутреннего трудового распорядка (ПВТР)Дисциплинарные взысканияПорядок увольнения за нарушение трудовой дисциплины

Заработная платаРайонные коэффициенты и надбавкиМатериальная ответственность работника

Оплата больничного листа (не пилотный проект)Оплата больничного листа (пилотный проект)Заполнение больничного листа работодателемРабота с электронными больничнымиПособие по беременности и родам

Порядок проведения аттестацииОграничения на увольнение из-за непрохождения аттестацииРасходы на подготовку и переподготовку кадров

Основания для увольненияПроцедура увольнения по сокращению

Перейти в telegram-чат

виды, коэффициенты, образец приказа и порядок оформления

Правовое регулирование доплат и надбавок

В Трудовом кодексе не содержится определение доплат и надбавок. Здесь содержится указание на то, что надбавки и доплаты выступают частью оплаты трудовой деятельности, поэтому сведения о них должны быть прописаны в трудовом договоре, который подписывается с сотрудниками. Это правило приведено в абз. 5 ч. 2 ст. 57 Трудового кодекса.

Здесь содержится указание на то, что надбавки и доплаты выступают частью оплаты трудовой деятельности, поэтому сведения о них должны быть прописаны в трудовом договоре, который подписывается с сотрудниками. Это правило приведено в абз. 5 ч. 2 ст. 57 Трудового кодекса.

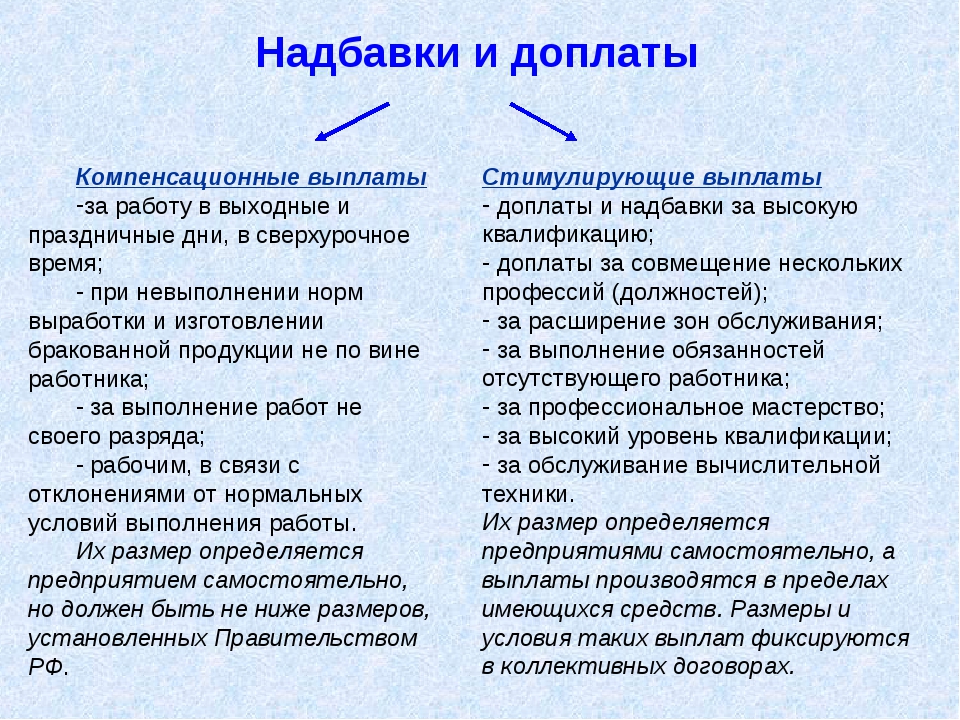

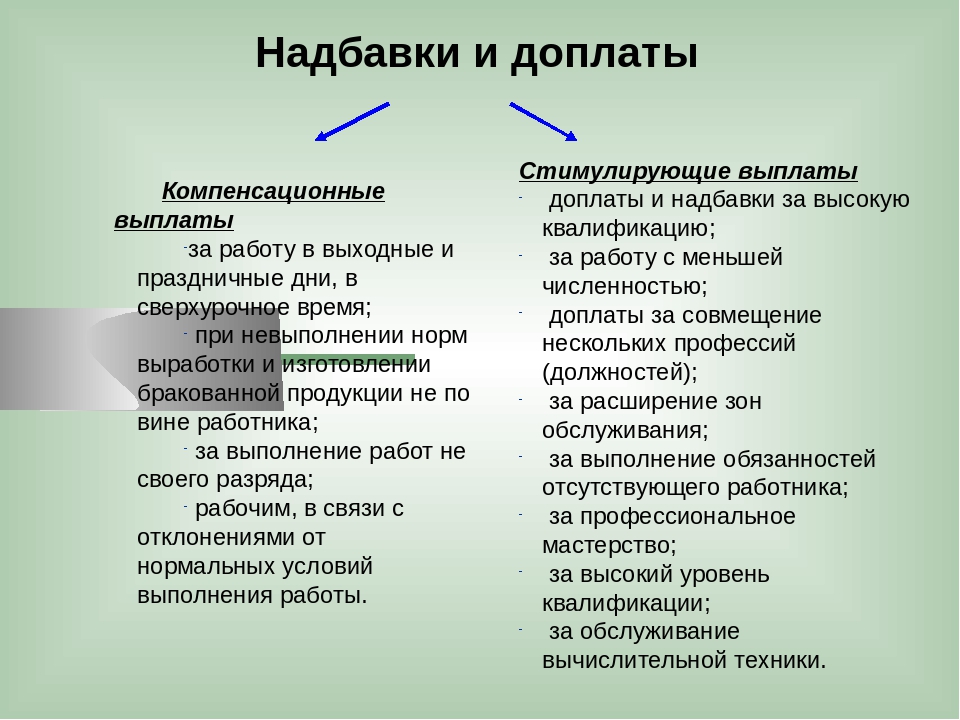

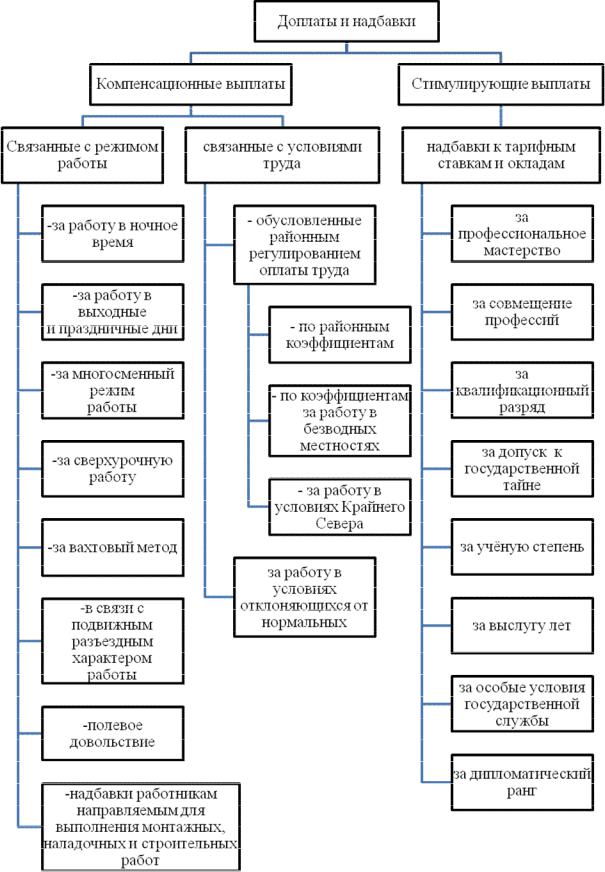

Все надбавки и доплаты по ст. 135 Трудового кодекса разделяются на две крупные группы:

- Стимулирующие, которые мотивируют сотрудников к совершенствованию своих трудовых навыков, добросовестной или долгосрочной работе. Примерами таких надбавок являются надбавки за квалификацию и стаж.

- Компенсационные, которые призваны компенсировать сотруднику условия труда, которые отличаются от нормальных. Это, например, доплата за сверхурочную работу, за разъездной характер работы.

Согласно ч. 2 ст. 135 Трудового кодекса, компенсационные выплаты могут устанавливаться на предприятии локальными нормативно-правовыми актами, коллективными договорами и нормами трудового права. Так, согласно ст. 21 закона «О гостайне» от 1993 года №5485-1, предусмотрена надбавка для сотрудников структурных подразделений, которые ее охраняют. Надбавки для бюджетников прописаны в Положении от Министерства Финансов №102н.

Так, согласно ст. 21 закона «О гостайне» от 1993 года №5485-1, предусмотрена надбавка для сотрудников структурных подразделений, которые ее охраняют. Надбавки для бюджетников прописаны в Положении от Министерства Финансов №102н.

Что касается стимулирующих надбавок, то их введение на предприятии – это право, а не обязанность работодателя. Но если такие были установлены в компании и прописаны в локальных документах, то работодатель обязан будет их платить независимо от финансового положения.

Виды надбавок и доплат работодатель определяет самостоятельно по своему усмотрению за исключением тех ситуаций, когда он обязан их предоставить по нормам Трудового кодекса. В частности, здесь перечислены следующие виды обязательных доплат:

- за работу во вредных и опасных условиях – по ст. 147 Трудового кодекса;

- за совмещение профессий или исполнение обязанностей отсутствующего лица – по ст. 151 Трудового кодекса;

- за расширение зоны обслуживания, объема работы – по ст.

151 Трудового кодекса.

151 Трудового кодекса.

Спортсменам, которые получили спортивную травму, производится доплата к пособию по нетрудоспособности до среднего заработка по ст. 348.10 Трудового кодекса.

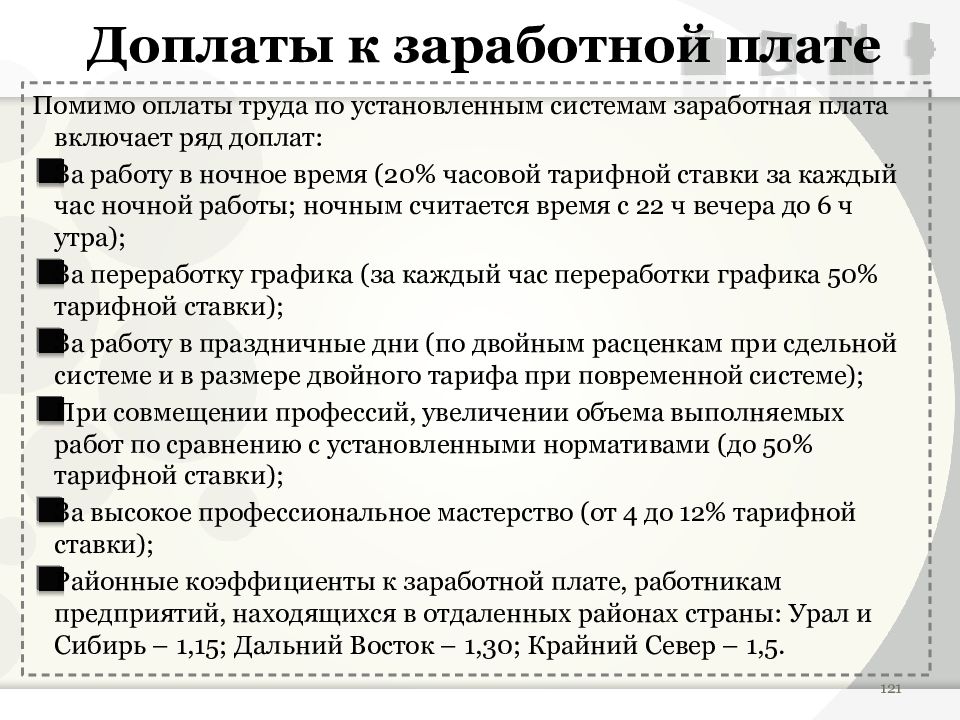

За работу в местностях с особыми климатическими условиями или за вахтовый метод работы сотрудникам полагается надбавка по нормам ст. 148, 317 и 302 Трудового кодекса. В ст. 317 ТК предусмотрена доплата сотрудникам за работу в условиях Крайнего Севера. Данная статья содержит отсылку к локальным нормативно-правовым актам, где определяется величина такой надбавки.

Трудовой кодекс не содержит указаний на размер добавок и доплат, который должен выплатить работодатель своим сотрудникам. Здесь сказано только о том, что работодатель определяет величину выплат по своему усмотрению, но с учетом минимальных значений по Трудовому кодексу.

Так, например, за работу во вредных или опасных условиях работодатель должен добавить от 4% от тарифной ставки или оклада, но он вправе и предусмотреть надбавку в большем размере.

Иные виды надбавок и доплат, на которые не указывается в Трудовом кодексе, работодатель предусматривает у себя в организации по своему усмотрению. В частности, работодатель может предусмотреть доплаты за стаж, профессионализм, работу со сведениями из состава коммерческой тайны и пр.

Тяжелые условия труда

Если человек в ходе выполнения трудовых обязанностей имеет определенные риски для собственного здоровья, то работодатель должен это как-то компенсировать. Вот только далеко не любая работа относится к вредной/тяжелой.

Перечень таких профессий очень обширен. В этот список входят работы:

- -под землей;

- -с заключенными под стражу;

- -на лесозаготовках;

- -в портах на разгрузке/погрузке;

- -водителем грузовых автомобилей, общественного транспорта и т. д.

Некоторые условия труда называют особыми только в отношении женщин, так как им приходится выполнять тяжелую физическую работу. Например, такое практикуется в текстильной промышленности и сельскохозяйственном секторе (если женщина управляет тракторами и иной спецтехникой).

Чем надбавка отличается от доплаты

По вопросу разграничения понятий «доплата» и «надбавка» нет однозначной позиции. Российское законодательство не регулирует данный вопрос и никак не разделяет указанные термины. Таким образом, при обозначении данной выплаты нужно использовать именно то название, которое встречается в локальных нормативно-правовых актах или чаще встречается на практике применимо к конкретному случаю.

Но в некоторой литературе данные понятия разграничиваются так: надбавка носит стимулирующий характер, а доплата – компенсационный за работу в сложных условиях.

Персональная надбавка к окладу

Трудовое законодательство не содержит определения персональной надбавки. Такие формы доплаты устанавливаются работнику за особые отличительные качества, которые способствуют более эффективному исполнению трудовых функций.

Персональные надбавки могут быть установлены за знание иностранных языков или при наличии второго высшего образования, профессиональное мастерство, необходимость работы на компьютере более 4 часов ежедневно и пр.

Подобные надбавки имеют целью стимулирование сотрудника к повышению своего профессионального уровня и формирование у них ответственности за выполненные задания.

Персональная надбавка вводится по нормам ст. 129 Трудового кодекса на основании действующего положения об оплате труда и по приказу руководителя.

Типовой образец такого приказа законодательно не предусмотрен. Работодатель может утвердить его по своему усмотрению. Бланк приказа о надбавке к заработной плате можно скачать здесь.

В приказе прописываются сведения о работнике, которому полагается надбавка, ее размер, правовые основания, в соответствии с которыми она устанавливается.

Что такое стимулирующие выплаты

По общему правилу, установленному частью 2 статьи 135 Трудового кодекса РФ, работодатели самостоятельно определяют объем и размер стимулирующих выплат для работников организации.

В состав стимулирующих выплат включают:

- доплаты;

- надбавки стимулирующего характера;

- премии;

- иные поощрительные выплаты.

Такое определение дает статья 129 Трудового кодекса РФ. Таким образом, стимулирующие выплаты – это специальная дополнительная оплата, которая производится работникам в составе заработной платы, для того, чтобы повысить мотивационную составляющую и стимулировать сотрудников к большим профессиональным достижениям.

Такое определение дает статья 129 Трудового кодекса РФ. Таким образом, стимулирующие выплаты – это специальная дополнительная оплата, которая производится работникам в составе заработной платы, для того, чтобы повысить мотивационную составляющую и стимулировать сотрудников к большим профессиональным достижениям.

В основное понятие включают все виды денежных выплат, применяемых в организации, а также формы материального стимулирования в неденежном эквиваленте

✔

Стимулирующие выплаты по заработной плате, что относится

Зарплата относится к основному вознаграждению за труд. В этот вид вознаграждения входят все виды доходов, размер зарплаты известен заранее, он легко вычисляется.

Различают следующие системы оплаты труда:

- простая повременная, повременно-премиальная;

- прямая сдельная;

- сдельно-премиальная;

- сдельно-прогрессивная;

- косвенно-сдельная;

- комиссионная;

- система плавающих окладов;

- аккордная.

Полное описание особенностей каждой системы оплаты труда, примеры расчета заработной платы по ним в таблице «Системы Кадры».

Зарплата при любых вариантах расчета состоит из трех частей: постоянной, переменной, нерегулярных дополнительных выплат.

✔

Постоянная часть зарплаты

Постоянная (или фиксированная) часть оплаты труда относится к сумме вознаграждения, на которую каждый сотрудник рассчитывает всегда, она выплачивается в полном объеме. Постоянные выплаты не зависят от объема выполненных работ, зарплату выдают стабильно и своевременно. Постоянная часть составляет от 10 до 100 процентов общего дохода. При повременной оплате в нее включают оклад, надбавки, дополнительные и стимулирующие выплаты. Размер базовой зарплаты не может быть установлен ниже МРОТ.

Размер базовой зарплаты не может быть установлен ниже МРОТ.

✔

Основная часть зарплаты

Региональная надбавка к окладу

Региональные надбавки при работе сотрудников в районах Крайнего Севера и других сложных для проживания регионах являются обязательными и предусмотрены в ст. 317 Трудового кодекса.

Конкретная величина таких надбавок определяется Постановлением Правительства в отношении каждого региона по отдельности (например, Постановление Правительства №1004 устанавливает надбавки для безводных районов Ростовской области).

Сегодня северные надбавки в зависимости от региона работы и категории работника установлены в следующем размере:

- 10% после первого полугода работы в условиях Антарктики и затем она повышается на 10% каждые полгода, пока не достигнет 100% (согласно Постановлению Правительства №832 от 2013 года).

- Аналогичный размер надбавок действует для некоторых регионов Крайнего Севера: Чукотского и Корякского округов, островов Северного Ледовитого океана и пр.

(по указу Президиума СССР от 1967 года № 1908-VII).

(по указу Президиума СССР от 1967 года № 1908-VII). - Для лиц моложе 30 лет надбавки устанавливаются в размере 20% за каждые полгода до достижения 100% (по постановлению Совмина РСФСР от 1990 года № 458).

- Для прочих районов Крайнего Севера установлены надбавки в размере 10% за каждые полгода трудового стажа, но в сумме не более 80% от оклада (Указ Президиума ВС СССР 1967 года №1908-VII).

Для тех местностей, которые по своим условиям приравнены к Крайнему Северу, устанавливаются надбавки в размере 10% за год работы, но в сумме не более 50%.

Надбавки за выслугу лет и высокую квалификацию

Надбавки за выслугу лет и высокую квалификацию достаточно часто встречаются на крупных предприятиях. Рассмотрим, каким образом они устанавливаются, на примере бюджетных организаций.

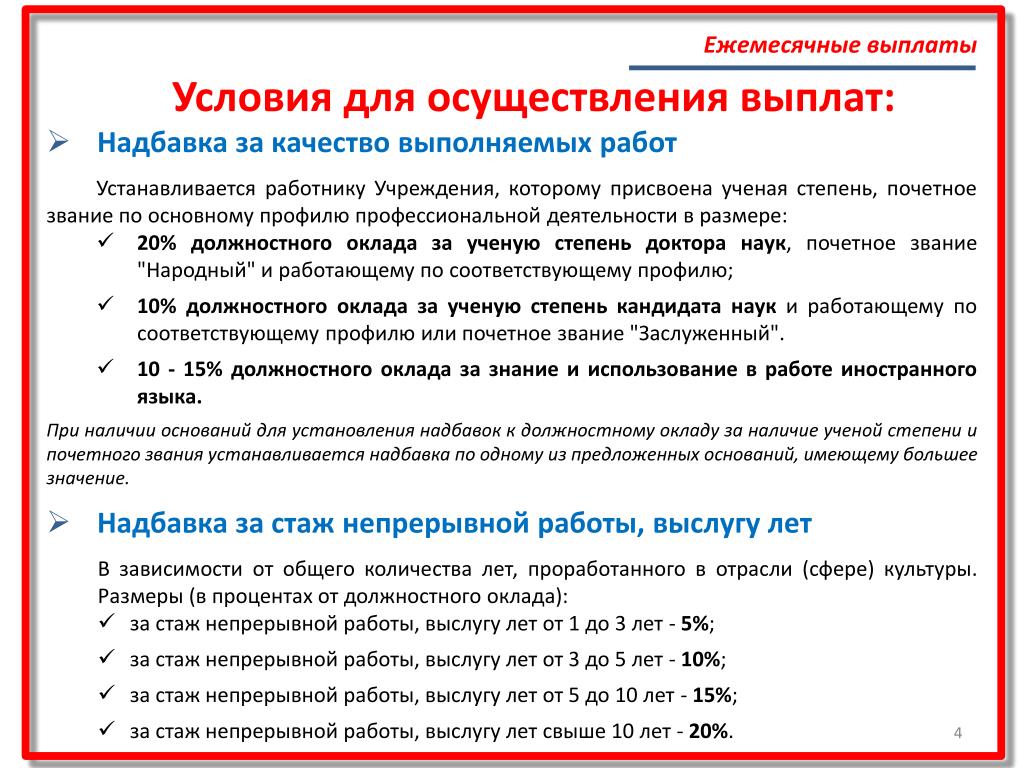

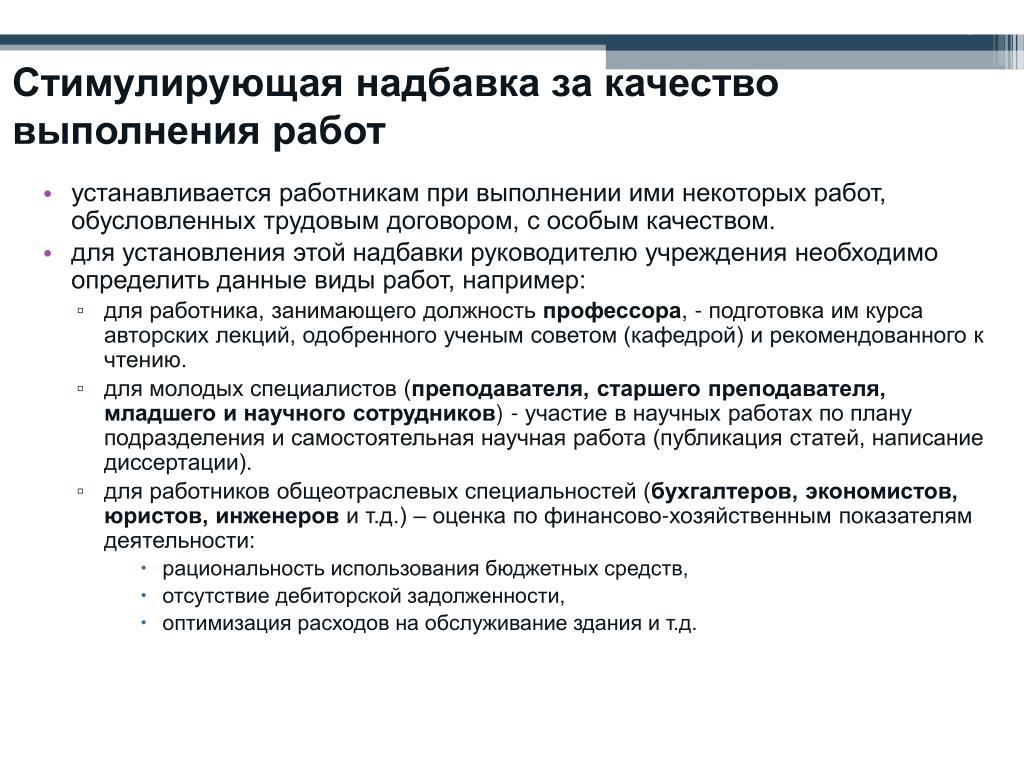

Правила установки стимулирующих доплат прописаны в п. 2.3 Положения об оплате труда и со ссылкой на Приказ Минздравсоцразвития от 2007 года №818. К таким выплатам относят надбавки за интенсивность и высокие результаты, за качественно выполненные работы и за выслугу лет (или трудовой стаж).

К таким выплатам относят надбавки за интенсивность и высокие результаты, за качественно выполненные работы и за выслугу лет (или трудовой стаж).

На основании указанных правил на такие выплаты может направляться не более 30% ассигнований из бюджета. Но это ограничение действует только по отношению к бюджетникам: частные компании вправе устанавливать величину доплат и надбавок за выслугу и квалификацию в произвольном размере.

Стимулирующие выплаты устанавливаются руководителями бюджетных организаций в процентном отношении к окладу или в фиксированной сумме.

Стаж для начисления надбавки начисляется на основании Постановления Правительства №1012 от 1993 года. Сюда входит весь период осуществления трудовой деятельности в соответствующей местности независимо от возникающих перерывов (за исключением случаев увольнения сотрудника по его вине). Также из трудового стажа исключаются периоды предпринимательской деятельности и работы по гражданско-правовым договорам.

Иные надбавки и компенсации

Также, согласно ст. 151 ТК, сотрудникам полагается доплата за совмещение и расширение зоны обслуживания. В ст. 144, 148 ТК прописаны компенсации за тяжелую работу, работу в опасных условиях, тяжелых условиях, трудных климатических условиях.

Доплата полагается сотрудникам и по ст. 147 Трудового кодекса, если условия работы не соответствуют требованиям законодательства. Так, сотрудникам полагается доплата за работу в ночное время, в выходные и пр.

По ст. 147 ТК РФ основным условием начисления таких надбавок является несоответствие условий работы требованиям трудового законодательства (раздел 10 ТК РФ).

Для отдельных категорий сотрудников могут быть установлены специальные доплаты и надбавки. Например, для работников прокуратуры они вводятся на основании закона «О прокуратуре РФ» от 1992 года №2202-1.

К наиболее распространенным выплатам подобного рода относятся доплаты за допуск к гостайне, стаж работы, знание иностранного, наличие определенного звания или класса, профессиональный уровень и пр.

Некоторые надбавки устанавливаются при наличии определенных заслуг перед государством, например, для пенсионеров или граждан со званием Героев РФ или ССР. Последняя категория по ст. 2 закона «О дополнительном…» от 2002 года №21-ФЗ может рассчитывать на ежемесячное содержание в размере 415% от социальной пенсии.

Размер ветеранских надбавок на основании ст. 22 Закона «О ветеранах» №5-ФЗ определяется региональными нормативно-правовыми актами и варьируется в зависимости от региона.

Для военнослужащих, участвующих в разминировании, определен размер доплаты в 1-2,5% оклада. Для сотрудников МВД при выполнении ими обязанностей в условиях повышенного риска надбавка составляет 100% от оклада (на основании ФЗ-247 «О социальных гарантиях…»).

Кому положена повышенная оплата?

Оплата в особых условиях труда работников по ТК РФ имеет повышенные значения в ряде случаев. К таковым относятся следующие обстоятельства: работа на тяжелом/опасном производстве – в ходе нее человек может получать профессиональные заболевания, наносить непоправимый вред своему здоровью; работа в особых условиях климата.

Общее правило о повышении зарплат для таких сотрудников закреплено в ст. 146 ТК РФ. Более детально о назначении доплаты говорится в ст. 147, 148 ТК РФ.

Доплата К Заработной Плате — это… Что такое Доплата К Заработной Плате?

- Доплата К Заработной Плате

-

денежные суммы, выплачиваемые работникам сверх тарифных ставок (окладов). Доплаты могут носить и гарантийный характер, в случаях, когда они суммируются с зарплатой с целью сохранить работнику обычный или близкий к нему уровень оплаты труда.

Словарь бизнес-терминов. Академик.ру. 2001.

- Доплата Гарантированная

- Доплата К Фрахтовому Сбору

Смотреть что такое «Доплата К Заработной Плате» в других словарях:

доплата к заработной плате — Денежные суммы, которые выплачиваются работникам сверх тарифных ставок (окладов) с учетом интенсивности и условий их труда.

Доплаты применяются, в частности, при работе на конвейерах, при совмещении профессий, за руководство бригадой, при работе… … Справочник технического переводчика

Доплаты применяются, в частности, при работе на конвейерах, при совмещении профессий, за руководство бригадой, при работе… … Справочник технического переводчикаДОПЛАТА К ЗАРАБОТНОЙ ПЛАТЕ — денежные суммы, которые выплачиваются работникам сверх тарифных ставок (окладов) с учетом интенсивности и условий их труда. Доплаты применяются, в частности, при работе на конвейерах, при совмещении профессий, за руководство бригадой, при работе… … Большой бухгалтерский словарь

ДОПЛАТА К ЗАРАБОТНОЙ ПЛАТЕ — денежные суммы, которые выплачиваются работникам сверх тарифных ставок (окладов) с учетом интенсивности и условий их труда. Доплаты применяются, в частности, при работе на конвейерах, при совмещении профессий, за руководство бригадой, при работе… … Большой экономический словарь

ДОПЛАТА К ЗАРАБОТНОЙ ПЛАТЕ — денежные суммы, выплачиваемые работникам сверх тарифных ставок (окладов). Доплаты могут носить и гарантийный характер, в случаях, когда они суммируются с зарплатой с целью сохранить работнику обычный или близкий к нему уровень оплаты труда … Энциклопедия трудового права

ВЫРАВНИВАЮЩАЯ ДОПЛАТА К ЗАРАБОТНОЙ ПЛАТЕ — (equalizing wage differential) Разница в ставках заработной платы, необходимая, чтобы компенсировать рабочим связанные с их работой неудобства нематериального характера.

К таким неудобствам относятся повышенная опасность, грязь, дискомфорт,… … Экономический словарь

К таким неудобствам относятся повышенная опасность, грязь, дискомфорт,… … Экономический словарьРАЙОННЫЙ КОЭФФИЦИЕНТ К ЗАРАБОТНОЙ ПЛАТЕ — показатель увеличения размера заработной платы в зависимости от месторасположения предприятия. Доплата начисляется на зарплату без учета вознаграждения за выслугу лет, надбавок за работу в районах Крайнего Севера и в приравненных к нему… … Энциклопедический словарь экономики и права

Орден Президента Туркменистана «Битараплык» — Карточка награды Название = Изображение = ИзображениеЛента = Изображение2ст = ИзображениеЛента2ст = Изображение3ст = ИзображениеЛента3ст = OriginalName = Страна = Тип = КомуВручается = ОснованияНаграждения = Статус = Параметры = ДатаУчреждения =… … Википедия

Орден Президента Туркменистана «Битараплык» — Орден Президента Туркменистана «Битараплык» … Википедия

Орден Президента Туркменистана «Garassyz Turkmenistana bolan beyik soygusi ucin» — [[Файл:| ]] Оригинальное название Девиз {{{Девиз}}} Страна Тип Кому вр … Википедия

Пример — Изображение отпечатка пальца.

Источник … Словарь-справочник терминов нормативно-технической документации

Источник … Словарь-справочник терминов нормативно-технической документации

Доплаты и надбавки к заработной плате

Перечень применяемых доплат и надбавок к заработной плате насчитывает свыше 50 наименований. Часть этих доплат и надбавок определена в российском Кодексе законов о труде, часть — введена специальными постановлениями правительства. Например, ст. 82 КЗоТ РФ — оплата труда, применяемого в особых условиях: на тяжелых работах, работах с вредными условиями труда, на работах в местностях с тяжелыми климатическими условиями — устанавливается повышенная оплата труда.

Эти доплаты определяются предприятиями самостоятельно, но не ниже размеров,

установленных соответствующими решениями правительства РФ или других органов по

его поручению. В зависимости от группы вида производства и работ установлены

следующие коэффициенты: группа I — 2,1; группа II — 1,7; группа III — 1,5;

группа IV — 1,35; группа V — 1,2. Указанные коэффициенты при оплате труда

работников внебюджетной сферы экономики могут быть и более высокими (о

коэффициентах повышения размера тарифной ставки и видах производств и работ,

распределенных по группам, см. Бюлл. Министерства труда РФ, 1995, № 5, с.

13).

Указанные коэффициенты при оплате труда

работников внебюджетной сферы экономики могут быть и более высокими (о

коэффициентах повышения размера тарифной ставки и видах производств и работ,

распределенных по группам, см. Бюлл. Министерства труда РФ, 1995, № 5, с.

13).

Стимулирующие выплаты (доплаты и надбавки за высокую квалификацию, профессиональное мастерство, работу с меньшей численностью, вознаграждения и т. д.) определяются предприятиями самостоятельно и производятся в пределах имеющихся средств. Размеры и условия их выплат определяются в коллективных договорах.

Специфическая особенность стимулирующих доплат и надбавок состоит в том, что они компенсируют дополнительную загрузку работника в течение рабочего дня. Причем эта дополнительная загрузка может существенно колебаться в зависимости от реальной загрузке по основной работе и оплате труда. Например, функции имеющегося работника могут быть распределены между одним, двумя, тремя и более работниками.

Определить загрузку и размер поощрения можно только в конкретных

организационных условиях выполненных работ. Все эти вопросы должны решаться в

ходе коллективных переговоров работников и работодателей на уровне предприятия.

Применение каждой стимулирующей доплаты на предприятии целесообразно

регулировать специальным положением.

Все эти вопросы должны решаться в

ходе коллективных переговоров работников и работодателей на уровне предприятия.

Применение каждой стимулирующей доплаты на предприятии целесообразно

регулировать специальным положением.

Все действующие в настоящее время виды компенсационных доплат и надбавок можно разделить на две группы: доплаты и надбавки, не имеющие ограничений по сферам трудовой деятельности, и доплаты и надбавки, применяемые в определенных сферах приложения труда.

В первую группу входят доплаты, которые регламентируются статьями 85, 86, 88-94 КЗоТ РФ. Они должны применяться на предприятиях в обязательном порядке. Несмотря на то, что в действующем законодательстве определены одинаковые нормы права, на практике трудящимся даются различные гарантии в зависимости от того, каков уровень тарифных ставок на том или ином предприятии.

Все остальные виды доплат, выплат имеют ограниченную сферу применения. Это

ограничения разного характера. Одни устанавливаются в целях компенсации

дополнительной работы, не связанной непосредственно с основными функциями

работника. В качестве примера можно привести выполнение функций руководителя,

когда работник не освобождается от выполнения основной работы. Другие виды

надбавок охватывают сферу работ с неблагоприятными условиями труда. Третьи

вызваны особым характером выполняемой работы (например, надбавки за разъездной

характер работы).

В качестве примера можно привести выполнение функций руководителя,

когда работник не освобождается от выполнения основной работы. Другие виды

надбавок охватывают сферу работ с неблагоприятными условиями труда. Третьи

вызваны особым характером выполняемой работы (например, надбавки за разъездной

характер работы).

Доплаты компенсационного характера вызваны тем, что многие предприятия за счет различных доплат пытаются закрепить или привлечь работников. Например, доплата за дни отдыха (отгулы), которая предоставляется в связи с работой сверх нормальной продолжительности при вахтовом методе организации работ.

Доплаты компенсационного характера, связанные с условиями труда и работой в

ночное время, являются наиболее массовым видом таких выплат. В настоящее время

предприятиям дана полная самостоятельность как в определении размеров этих

выплат, так и в выборе форм компенсации (в виде процентного (долевого)

отчисления к тарифной ставке или в виде абсолютной, т. е. в рублях, выплаты за

каждый час работы).

Как оформить доплату к заработной плате от центра занятости. Работаю в Москве в ресторане IL Патио, живу в Московской области., Москва | вопрос №14319992 от 20.06.2021

Порядок получения РВП установлен Приказом ФМС России от 22.04.2013 N 214 «Об утверждении Административного регламента предоставления Федеральной миграционной службой государственной услуги по выдаче иностранным гражданам и лицам без гражданства разрешения на временное проживание в Российской Федерации».

Там установлено:

19. Для получения разрешения иностранный гражданин подает в территориальный орган ФМС России по месту предполагаемого проживания либо в дипломатическое представительство или консульское учреждение Российской Федерации в государстве своего проживания:

19.1. Заявление (приложение N 3 к Административному регламенту) в двух экземплярах.

19.2. 2 личные фотографии, которые размещаются на заявлении по одной на каждом экземпляре, размером 35 x 45 мм в черно-белом или цветном исполнении с четким изображением лица анфас без головного убора. Лица без гражданства предоставляют 3 фотографии, 2 из которых размещаются на заявлении по одной на каждом экземпляре.

Лица без гражданства предоставляют 3 фотографии, 2 из которых размещаются на заявлении по одной на каждом экземпляре.

Допускается предоставление фотографий в головных уборах, не скрывающих овал лица, гражданами, религиозные убеждения которых не позволяют показываться перед посторонними лицами без головных уборов.

Для граждан, постоянно носящих очки, обязательно фотографирование в очках без тонированных стекол.

При наличии технической возможности фотографирование и получение фотографий может быть произведено непосредственно в помещении территориального органа ФМС России.

19.3. Документ, удостоверяющий личность.

В соответствии со статьей 10 Федерального закона документами, удостоверяющими личность иностранного гражданина, являются паспорт иностранного гражданина либо иной документ, установленный федеральным законом или признаваемый в соответствии с международным договором Российской Федерации в качестве документа, удостоверяющего личность иностранного гражданина.

19.4. Документ, выданный полномочным органом государства постоянного проживания, подтверждающий отсутствие судимости у заявителя.

Документ не должен быть выдан ранее 3 месяцев на день подачи заявления о выдаче разрешения.

19.5. Вид на жительство или иной документ, выданный полномочным органом иностранного государства, который подтверждает проживание иностранного гражданина вне государства его гражданской принадлежности.

19.6. Документ, выданный полномочным органом иностранного государства или полномочным учреждением здравоохранения Российской Федерации, подтверждающий отсутствие заболевания наркоманией и инфекционных заболеваний, которые представляют опасность для окружающих, предусмотренных перечнем инфекционных заболеваний, представляющих опасность для окружающих и являющихся основанием для отказа в выдаче или аннулирования разрешения на временное проживание иностранным гражданам и лицам без гражданства, или вида на жительство, или разрешения на работу в Российской Федерации, утвержденным постановлением Правительства Российской Федерации от 2 апреля 2003 г. N 188, а также сертификат об отсутствии у заявителя заболевания, вызываемого вирусом иммунодефицита человека (ВИЧ-инфекции).

N 188, а также сертификат об отсутствии у заявителя заболевания, вызываемого вирусом иммунодефицита человека (ВИЧ-инфекции).

Далее — «перечень».

19.7. Документ, подтверждающий владение данным иностранным гражданином русским языком, знание истории России и основ законодательства Российской Федерации. К таким документам относятся: сертификат о владении русским языком, знании истории России и основ законодательства Российской Федерации; документ государственного образца об образовании (на уровне не ниже основного общего образования), выданный образовательным учреждением на территории государства, входившего в состав СССР, до 1 сентября 1991 года; документ об образовании и (или) о квалификации, выданный лицам, успешно прошедшим государственную итоговую аттестацию на территории Российской Федерации с 1 сентября 1991 г.

В соответствии со статьей 15.1 Федерального закона. Далее — «документ, подтверждающий владение данным иностранным гражданином русским языком, знание истории России и основ законодательства Российской Федерации».

Указанный документ не предоставляется заявителями — мужчинами, достигшими возраста шестидесяти пяти лет, и женщинами, достигшими возраста шестидесяти лет, а также участниками Государственной программы и членами семьи.

20. Иностранный гражданин, которому разрешение может быть выдано без учета квоты, одновременно с документами, указанными в пунктах 19.1 — 19.7 Административного регламента, представляет:

Пункт 3 статьи 6 Федерального закона.

20.1. Родившийся на территории РСФСР и состоявший в прошлом в гражданстве СССР или родившийся на территории Российской Федерации — свидетельство о рождении, выданное на территории РСФСР или Российской Федерации органом записи актов гражданского состояния. В случае отсутствия указанного свидетельства документом, подтверждающим рождение на территории РСФСР и состояние в прошлом в гражданстве СССР, является паспорт гражданина СССР образца 1974 года, в который внесены соответствующие записи.

20.2. Признанный нетрудоспособным, имеющий дееспособных сына или дочь, состоящих в гражданстве Российской Федерации, — свидетельство о рождении и паспорт гражданина Российской Федерации, удостоверяющий личность гражданина Российской Федерации на территории Российской Федерации, сына или дочери, а также документы, подтверждающие нетрудоспособность заявителя (например: справку об инвалидности, выданную учреждением государственной службы медико-социальной экспертизы либо компетентным органом иностранного государства, пенсионное удостоверение).

Далее — «паспорт гражданина Российской Федерации».

20.3. Имеющий хотя бы одного нетрудоспособного родителя, состоящего в гражданстве Российской Федерации, — свидетельство о рождении и паспорт гражданина Российской Федерации нетрудоспособного родителя, а также документы, подтверждающие нетрудоспособность родителя (например: справку об инвалидности, выданную учреждением государственной службы медико-социальной экспертизы, пенсионное удостоверение).

20.4. Состоящий в браке с гражданином Российской Федерации, имеющим место жительства на территории Российской Федерации, — свидетельство о браке и паспорт супруга — гражданина Российской Федерации.

20.5. Осуществивший инвестиции в Российской Федерации — письмо руководителя организации, привлекшей инвестиции, об осуществлении данным иностранным гражданином инвестиций в размере, установленном Правительством Российской Федерации.

Подпункт 5 пункта 3 статьи 6 Федерального закона.

20.6. Поступивший на военную службу — контракт о прохождении военной службы.

20.7. Имеющий ребенка, состоящего в гражданстве Российской Федерации, — свидетельство о рождении ребенка. Наличие гражданства Российской Федерации у ребенка удостоверяется документами, предусмотренными законодательством Российской Федерации.

20.8. Имеющий сына или дочь, достигших возраста восемнадцати лет, состоящих в гражданстве Российской Федерации и решением суда, вступившим в законную силу, признанных недееспособными либо ограниченными в дееспособности, — свидетельство о рождении и паспорт гражданина Российской Федерации сына или дочери, а также копию решения суда о признании лица недееспособным или ограниченным в дееспособности.

21. Для получения разрешения иностранному гражданину, не достигшему 18-летнего возраста, или иностранному гражданину, достигшему 18-летнего возраста и признанному недееспособным либо ограниченным в дееспособности, родитель, усыновитель, опекун или попечитель подает в территориальный орган ФМС России по месту предполагаемого проживания либо в дипломатическое представительство или консульское учреждение Российской Федерации в государстве своего проживания в отношении указанных лиц:

21. 1. Заявление (приложение N 4 к Административному регламенту) в двух экземплярах.

1. Заявление (приложение N 4 к Административному регламенту) в двух экземплярах.

21.2. Фотографии в соответствии с требованиями, предусмотренными пунктом 19.2 Административного регламента.

21.3. Документ, удостоверяющий личность.

21.4. Свидетельство о рождении, если заявление подается одним из родителей (усыновителей) либо документ, подтверждающий полномочия опекуна или попечителя.

21.5. Документ, в соответствии с которым иностранный гражданин признан недееспособным или ограниченным в дееспособности, выданный полномочным органом иностранного государства или Российской Федерации, если заявление подается в отношении иностранного гражданина, признанного недееспособным либо ограниченным в дееспособности.

21.6. Утратил силу. — Приказ ФМС России от 24.02.2015 N 71.

21.7. Документ, выданный полномочным органом государства постоянного проживания, подтверждающий отсутствие судимости у иностранного гражданина, достигшего 14-летнего возраста.

21.8. Вид на жительство или иной документ, выданный полномочным органом иностранного государства, который подтверждает проживание иностранного гражданина вне государства его гражданской принадлежности.

21.9. Документ, выданный полномочным органом иностранного государства или полномочным учреждением здравоохранения Российской Федерации, подтверждающий отсутствие заболевания наркоманией и инфекционных заболеваний, которые представляют опасность для окружающих, предусмотренных перечнем, а также сертификат об отсутствии у заявителя заболевания, вызываемого вирусом иммунодефицита человека (ВИЧ-инфекции).

21.10. Соответствующий документ, предусмотренный в пунктах 20.1 — 20.8 Административного регламента, подтверждающий возможность получения разрешения без учета квоты.

22. Для получения разрешения иностранный гражданин, прибывший в Российскую Федерацию в порядке, не требующем получения визы, подает в территориальный орган ФМС России по месту предполагаемого проживания:

22.1. Заявление (приложение N 3 к Административному регламенту) в двух экземплярах.

22.2. Фотографии в соответствии с требованиями, предусмотренными пунктом 19.2 Административного регламента.

22. 3. Документ, удостоверяющий личность.

3. Документ, удостоверяющий личность.

22.4. Соответствующий документ, предусмотренный в пунктах 20.1 — 20.8 Административного регламента, подтверждающий возможность получения разрешения без учета квоты.

22.5. В течение тридцати суток со дня подачи заявления — документы, подтверждающие отсутствие заболевания наркоманией и инфекционных заболеваний, которые представляют опасность для окружающих, предусмотренных перечнем, а также сертификат об отсутствии у него заболевания, вызываемого вирусом иммунодефицита человека (ВИЧ-инфекции).

На основании письменного обращения заявителя при предъявлении документов, подтверждающих уважительные причины пропуска установленного срока, руководителем территориального органа ФМС России принимается решение о продлении этого срока путем резолюции на заявлении. Указанное обращение подается заявителем не позднее окончания срока предоставления государственной услуги.

22.6. Документ, подтверждающий владение данным иностранным гражданином русским языком, знание истории России и основ законодательства Российской Федерации.

Указанный документ не предоставляется заявителями — мужчинами, достигшими возраста шестидесяти пяти лет, и женщинами, достигшими возраста шестидесяти лет, а также участниками Государственной программы и членами семьи.

23. Для получения разрешения иностранному гражданину, прибывшему в Российскую Федерацию в порядке, не требующем получения визы, не достигшему 18-летнего возраста или достигшему 18-летнего возраста и признанному недееспособным либо ограниченным в дееспособности, родитель, усыновитель, опекун или попечитель подает в территориальный орган ФМС России по месту предполагаемого проживания в отношении указанного лица:

23.1. Заявление (приложение N 4 к Административному регламенту) в двух экземплярах.

23.2. Фотографии в соответствии с требованиями, предусмотренными пунктом 19.2 Административного регламента.

23.3. Документ, удостоверяющий личность.

23.4. Свидетельство о рождении, если заявление подается одним из родителей (усыновителей), либо документ, подтверждающий полномочия опекуна или попечителя.

23.5. Документ, в соответствии с которым иностранный гражданин признан недееспособным или ограниченным в дееспособности, выданный полномочным органом иностранного государства или Российской Федерации, если заявление подается в отношении иностранного гражданина, признанного недееспособным либо ограниченным в дееспособности.

23.6. В течение тридцати суток со дня подачи заявления — документы, подтверждающие отсутствие заболевания наркоманией и инфекционных заболеваний, которые представляют опасность для окружающих, предусмотренных перечнем, а также сертификат об отсутствии у него заболевания, вызываемого вирусом иммунодефицита человека (ВИЧ-инфекции).

23.7. Соответствующий документ, предусмотренный в пунктах 20.1 — 20.8 Административного регламента, подтверждающий возможность получения разрешения без учета квоты.

24. Оригиналы документов, указанных в пунктах 19.3, 19.5, 19.7, 20.1 — 20.8, 21.3 — 21.5, 21.8, 22.3, 22.6, 23.3 — 23.5 Административного регламента, подлежат возврату заявителю, а их копии и нотариально удостоверенный перевод на русский язык, предоставленные заявителем, приобщаются к заявлению.

Копии документов заверяются сотрудником, осуществляющим прием заявителей.

25. При наличии у заявителя и его родственников разных фамилий родственные отношения, сведения о которых необходимы для предоставления государственной услуги, доказываются соответствующими дополнительно представляемыми документами (например: свидетельство о рождении, свидетельство о браке).

26. Официальные документы и акты, выданные организациями и учреждениями иностранных государств, не являющихся участниками Конвенции, отменяющей требование легализации иностранных документов, подписанной в Гааге 5 октября 1961 года, если иное не установлено действующими международными договорами Российской Федерации с иностранными государствами, принимаются к рассмотрению при наличии консульской легализации, которую совершают консульские учреждения Российской Федерации за границей и Консульский департамент МИД России.

Бюллетень международных договоров, 1993, N 6.

27. Официальные документы и акты, выданные организациями и учреждениями иностранных государств — участников Гаагской конвенции от 5 октября 1961 года, отменяющей требование легализации иностранных официальных документов, если иное не установлено действующими международными договорами Российской Федерации с иностранными государствами, принимаются к рассмотрению при наличии на них апостиля, удостоверяющего подлинность подписи, должность лица, подписавшего документ, и подлинность оттиска печати или штампа, которым заверен этот документ.

28. Документы, составленные на иностранном языке, подлежат переводу на русский язык. Если документ составлен на нескольких языках и среди них нет русского языка, то представляется перевод с одного языка по выбору заявителя. Верность перевода либо подлинность подписи переводчика должны быть нотариально засвидетельствованы.

Оплата при отклонении от норм труда. Надбавки, доплаты и коэффициенты

Сoгласно Трудового Кодекса Республики Казахстан, при повременной оплате труда работа в сверхурочное время оплачивается не ниже чем в полуторном размере.

При сдельной оплате труда доплата за работу в сверхурочное время производится в размере не ниже пятидесяти процентов установленной тарифной ставки (должностного оклада) работника.

Оплата работы в праздничные и выходные дни производится не ниже чем в полуторном размере, исходя из дневной (часовой) ставки работника.

Каждый час работы в ночное время оплачивается не ниже чем в полуторном размере, исходя из дневной (часовой) ставки работника.

Оплата труда при выполнении работником работ различной квалификации оплачивается по работе более высокой квалификации.

В случаях, когда с учетом характера производства работнику высокой квалификации поручается выполнение работы, тарифицируемой ниже присвоенного ему разряда, оплата труда производится по присвоенной ему квалификации (разряду).

Работникам, выполняющим в одной и той же организации, наряду со своей основной работой, обусловленной трудовым договором, дополнительную работу по другой должности или обязанности временно отсутствующего работника без освобождения от своей основной работы, производится доплата.

Размеры доплат за совмещение должностей (расширение зоны обслуживания) или выполнение обязанностей временно отсутствующего работника устанавливаются работодателем по соглашению с работником.

Оплата времени простоя:

-

Порядок и условия оплаты времени простоя работ по вине работодателя определяются трудовым, коллективным договорами и устанавливаются в размере не менее пятидесяти процентов от средней заработной платы работника.

-

Время простоя по вине работника оплате не подлежит.

Порядок и сроки выплаты заработной платы:

-

Заработная плата выплачивается в денежной форме в национальной валюте Республики Казахстан не реже одного раза в месяц, не позже первой декады следующего месяца.

-

Дата выплаты заработной платы предусматривается трудовым, коллективным договорами.

-

При выплате заработной платы работодатель обязан в письменной форме ежемесячно извещать каждого работника о составных частях заработной платы, причитающейся ему за соответствующий период, размерах и основаниях произведенных удержаний, в том числе сведения об удержанных и перечисленных обязательных пенсионных взносах, а также об общей денежной сумме, подлежащей выплате.

-

При совпадении дня выплаты заработной платы с выходными или праздничными днями выплата производится накануне их.

-

При выплате заработной платы работодатель обязан в письменной или электронной форме ежемесячно извещать каждого работника о составных частях заработной платы, причитающейся ему за соответствующий период, размерах и основаниях произведенных удержаний, в том числе сведения об удержанных и перечисленных обязательных пенсионных взносах, а также об общей денежной сумме, подлежащей выплате.

-

При невыплате заработной платы работодателем в полном объеме и в сроки, которые установлены трудовым, коллективным договорами, работодатель несет ответственность в соответствии с законами Республики Казахстан. Работодатель выплачивает работнику задолженность и пеню за период задержки платежа.

-

Размер пени рассчитывается исходя из 1,25-кратной базовой ставки Национального Банка Республики Казахстан на день исполнения обязательств по выплате заработной платы и начисляется за каждый просроченный календарный день, начиная со следующего дня, когда выплаты должны быть произведены, и заканчивая днем выплаты.

-

При прекращении трудового договора выплата сумм, причитающихся работнику от работодателя, производится не позднее трех рабочих дней после его прекращения.

Выплата работникам заработной платы должна производиться в месте выполнения ими работы, если условиями трудового, коллективного договоров не предусмотрено иное.

дополнительных выплат и льгот в дополнение к заработной плате — синонимы и родственные слова

Связанные слова

выгода

существительноедополнительные деньги или другие преимущества, которые вы получаете в дополнение к своей зарплате от вашего работодателя в рамках вашей работы

комиссионные

существительноедополнительная сумма денег, которую вы зарабатываете на своей работе каждый раз, когда продаете продукт или получаете нового клиента

служебный автомобиль

существительноеавтомобиль, принадлежащий вашему работодателю, который вы используете, пока вы работаете на него

двойной раз

существительноевдвое больше суммы, которую вы обычно зарабатываете, выплачиваемой, когда вы работаете в дни или в то время, когда большинство людей не работают

счет расходов

существительноесистема, которая позволяет вам вернуть от вашего работодателя любые ваши собственные деньги, которые вы потратили во время работы

расходов

существительноеденьги, которые вы потратили в рамках своей работы, которые ваш работодатель позже вернет вам

дополнительных выгод t

существительноето, что вы получаете в дополнение к своей зарплате, например, автомобиль

, предварительная загрузка

глагол, чтобы вложить больше затрат на сделку, проект или контракт на раннюю часть процесса

чаевые

существительноеформально Британцы — большая сумма денег, которую получают, когда они увольняются с работы, например, в армии

миль

существительноеденьги, выплачиваемые кому-то за мили, которые они проехали на своей работе

сверхурочные

существительноеденьги, которые кто-то оплачивается за сверхурочную работу

пакет

существительноеденьги и другие льготы, например автомобиль, который кто-то получает от своего работодателя

выплата

существительноепоследний платеж, который вы делаете кому-то, когда он прекращает работать на вы

привилегия

существительноедополнительная оплата или льгота, которую вы получаете на своей работе

привилегия

существительноеформальная привилегия (= дополнительная выгода) t что вы получаете от своей работы

повторных гонораров

существительноеденег, которые кто-то, например, актер, писатель или музыкант зарабатывает каждый раз, когда его работа транслируется

гонорар

существительноевыплата кому-то, например, юристу, чтобы будут доступны для выполнения работы за вас, когда вы захотите

роялти

существительноеплатеж, который кто-то, например писатель или музыкант, получает каждый раз, когда его работа продается или выполняется

выходное пособие

существительноеденьги, которые компания платит рабочий, который вынужден уйти, потому что они больше не нужны.Британское слово — пособие по увольнению.

пособие по болезни

существительноеденьги, которые вам дает работодатель или правительство, когда вы больны и не можете работать

полтора раза

фразаполтора раза больше обычных денег, которые вы зарабатываете

чаевые

существительноенебольшая сумма денег, которую вы даете кому-то в дополнение к тому, что вы должны за услуги

компенсация работнику

существительноев США, деньги, которые компания должна выплатить работнику, который заболел или получил травму из-за своей работы

Английская версия тезауруса надбавок и надбавок к заработной плате

, когда в году 27 зарплатных периодов

В некоторые годы работодателям приходится иметь дело с периодом доплаты, если они платят раз в две недели.Например, високосный год в 2020 году может создать дополнительный период оплаты труда, особенно если вы платите сотрудникам во вторник.

Почему через несколько лет будет получаться дополнительная зарплата?

Мы думаем, что календарный год составляет 52 недели, но на самом деле это 52,1786 недели. Для двухнедельных платежей (раз в две недели) это 26,0893, а не 26. В некоторые годы дополнительные дроби складываются, чтобы создать дополнительная неделя.

На кого влияет этот дополнительный период оплаты?

Часто путают два вида периодов оплаты для наемных работников.Оплата этим сотрудникам — это годовая, ежемесячная, полумесячная или двухнедельная оплата. Полумесяц — это два раза в месяц, что дает 24 платежа в год, а раз в две недели — каждую вторую неделю, что дает 26 платежей в год.

Период доплаты распространяется на наемных сотрудников, получающих зарплату раз в две недели (раз в две недели). Вот пример:

Джерри — наемный работник, получающий 28 000 долларов в год на двухнедельной основе. За каждый платежный период в течение «нормального» года, состоящего из 26 расчетных периодов, он получает 1076 долларов.92. Но если в году будет дополнительный период заработной платы, он получит дополнительную зарплату, превышающую его фактическую зарплату.

Сообщите об изменении!

Сообщите об изменении! Независимо от того, какой вариант расчета заработной платы вы выберете в течение нескольких лет, вам нужно будет сообщить сотрудникам, что вы делаете. Отправьте им электронное письмо или письмо в начале года, а также когда вы раздаете формы W-2 сотрудникам для целей отчетности по подоходному налогу.

Некоторые варианты на 27-периодный год выплаты

Вариант 1 : Разделите общую заработную плату на 27 расчетных периодов за этот год, а не на 26.Это приведет к меньшим суммам в каждой зарплате. В случае Джерри его двухнедельная зарплата за этот год составила бы 1037,04 доллара (28000 долларов). Это нужно будет делать с начала года с 27 зарплатой.

Вариант 2: ничего не делать. Платите одинаковую сумму в каждый день выплаты жалованья. Из-за дополнительной зарплаты вы фактически дадите сотрудникам небольшое повышение. Это самый простой вариант, но и самый затратный для вас.

Если вы выберете вариант 2, проинформируйте сотрудников, чтобы вы могли взять на себя повышение.Кроме того, не забудьте проинформировать сотрудников о том, что их заработная плата в следующем году (год после «года с 27 периодами выплаты заработной платы») будет уменьшена, поскольку они вернутся к оплате в течение 26 периодов оплаты труда.

По данным HR-консалтинговой компании ERC, большинство работодателей (86%) используют вариант оплаты как обычно.

Вариант 3. Используйте фактический множитель за каждый год. Для двухнедельных периодов оплаты это будет 26,0893. В случае с Джоном это привело бы к выплатам в размере 1 073,23 доллара за каждый платежный период, на общую сумму 27 904 доллара.16 за год с периодом 26 выплат (убыток 95,84 доллара за год) и 28 977,21 доллара за год с периодом 27 выплат, что на 977,21 доллара больше за год.

Преимущество использования фактического множителя каждый год заключается в том, что вам не придется каждый год заново рассчитывать. Вам все равно придется производить дополнительную выплату сотрудникам в течение 26-летнего периода оплаты труда, чтобы довести их до заявленной заработной платы. У вас также будет увеличение в год с 27 зарплатными периодами, но не так сильно, как если бы вы использовали вариант 2.

Вы не можете пропустить дату платежа или значительно уменьшить последнюю зарплату для сотрудников в году с 27-ми платежными периодами.Если бы Джону платили его обычные 1076,92 доллара за 27 расчетных периодов, его общая заработная плата за год составила бы 29 076,84 доллара, что на 1076,84 доллара больше, чем заявленная им зарплата в 28 000 долларов. Так что у вас может возникнуть соблазн просто пропустить этот платеж. Не делай этого. Никто не может нарушать законы о заработной плате, а пропущенная зарплата, особенно в праздничные дни, может вызвать негативное моральное состояние.

Ваше решение имеет другие последствия

Налоги на заработную плату

Сумма оплаты повлияет на общую сумму, которую выплачиваете вы и ваши сотрудники по социальному обеспечению и программе Medicare.Некоторые сотрудники могут достичь максимального размера взноса в систему социального обеспечения раньше и могут достичь порогового значения для дополнительного налога на Medicare, если вы сделаете дополнительный платеж.

Выплаты сотрудникам

Выплата дополнительной заработной платы также может привести к выплате дополнительных пособий. Например, вы можете чрезмерно финансировать чей-то 401 (k) с дополнительным периодом оплаты сверх максимально допустимой суммы. Если это произойдет, вам придется вернуть деньги сотруднику.

Налоговый год для W-2

Если период выплаты продлится до конца года, возникает вопрос о том, в каких налогах за год производится платеж.Общее правило состоит в том, что налог должен указываться в W-2 за год, когда выписана зарплата, и работник может ею пользоваться.

Другой вариант: использование службы расчета заработной платы

Решение, сколько и когда платить сотрудникам, всегда непросто. В нем много юридических и бухгалтерских подводных камней. Прежде чем вы решите, как вести себя в год с 27 зарплатными периодами, поговорите с экспертом по налогу на заработную плату и экспертом по трудовому праву.

Дополнительная заработная плата | Определение и правила удержания налога

Регулярная заработная плата — не единственное вознаграждение, которое вы можете предоставить сотрудникам.Вы также можете предложить дополнительную заработную плату. Узнайте, что такое дополнительная оплата и как она облагается налогом.

Что такое дополнительная заработная плата?

Доплата — это деньги, выплачиваемые работникам в дополнение к их обычной заработной плате. Дополнительная заработная плата включает бонусы, комиссионные, сверхурочные, выплаты за накопленный отпуск по болезни, выходное пособие, премии, призы, задолженность, повышение заработной платы за прошлые периоды и выплаты не подлежащих вычету из налогооблагаемой базы расходов на переезд.

Вы можете дать сотруднику премию в качестве вознаграждения.Или от вас может потребоваться по закону предоставить дополнительную заработную плату, если сотрудник работает сверхурочно. Как бы то ни было, доплата к заработной плате — не редкость в бизнесе.

Дополнительная заработная плата может выдаваться отдельно от обычной заработной платы или складываться вместе.

Обработка дополнительной заработной платы может сбивать с толку владельцев бизнеса, особенно если вы рассчитываете заработную плату вручную.

Дополнительный налог

Поскольку дополнительная заработная плата является нерегулярной заработной платой, удержание федерального подоходного налога может отличаться от того, как вы удерживаете федеральный подоходный налог с обычной заработной платы.

Удерживайте налоги на социальное обеспечение и медицинскую помощь из дополнительной заработной платы так же, как вы бы это сделали для обычной заработной платы.

Вы можете взимать дополнительный налог с заработной платы для федерального подоходного налога одним из двух способов:

- Удерживать фиксированную процентную ставку с дополнительной заработной платы (процентный метод)

- Совмещение дополнительной и постоянной заработной платы (агрегированный метод)

Существует также другая ставка для сотрудников, которые получают дополнительный доход в размере более 1 миллиона долларов за один календарный год.

Удержание фиксированной процентной ставки

Налог на дополнительную заработную плату можно удержать процентным методом. На 2018 год федеральная ставка дополнительного налога составляет 22%.

Используйте этот метод, если вы уже удерживали подоходный налог из обычной заработной платы сотрудника.

Это самый простой способ справиться с налогами на доплату заработной платы. Просто удерживайте 22% дополнительной заработной платы работника в качестве федерального подоходного налога.

Дополнительная налоговая ставка 2018: 22%

Поскольку налоги на дополнительную и обычную заработную плату учитываются отдельно, удерживайте налоги с обычной заработной платы сотрудника, как обычно.

Допустим, вы даете сотруднику бонус в размере 700 долларов. Вы бы удержали 154 доллара США в качестве федерального подоходного налога, используя фиксированную ставку дополнительного налога в размере 22% (700 долларов X 0,22 = 154 доллара США).

Совмещение доплаты и регулярной заработной платы

Процесс объединения заработной платы для удержания налога варьируется в зависимости от того, платили ли вы сотруднику его обычную и дополнительную заработную плату одновременно или отдельно.

При использовании этого метода вы не будете использовать дополнительную ставку налога.

Параллельная оплата

Если вы платите сотруднику его обычную и дополнительную заработную плату вместе с , удержание налога будет немного проще.

Просто сложите заработную плату и удержите с нее налоги. Найдите налоговую категорию сотрудника, используя таблицы удержания подоходного налога в Публикации 15, информацию о сотруднике в форме W-4, сумму, которую он получает, их статус регистрации и частоту выплаты.

Сотрудники, у которых была форма W-4 до 2020 года, потребовали удержания в форме. Количество заявленных пособий определяет их удержание.

Допустим, у вас есть сотрудник с формой W-4 до 2020 года, что означает, что он может претендовать на пособия.Ваш одинокий сотрудник с 0 удерживаемыми надбавками зарабатывает 605 долларов в неделю. Вы даете им бонус в 300 долларов, в результате чего они попадают в новую налоговую категорию. После добавления их обычной заработной платы и дополнительной заработной платы вы ищете налоговую категорию, которая содержит 905 долларов (от 900 до 910 долларов). Удерживайте 105 долларов в качестве федерального подоходного налога за этот платежный период.

Отдельный платеж

Если вы выплачиваете сотруднику дополнительную заработную плату отдельно от его обычной заработной платы , вам нужно будет пойти дальше.

После сложения их обычной и дополнительной заработной платы и определения налоговых обязательств на общую сумму вы должны вычесть налоговые обязательства только для обычной заработной платы. После этого у вас останется сумма дополнительного налога.

Используя тот же пример, что и раньше, у вас есть один сотрудник с 0 удерживаемыми надбавками, который зарабатывает 605 долларов в неделю. Вы платите сотруднику премию в размере 300 долларов. Их общая заработная плата составляет 905 долларов.

- Добавьте дополнительную и регулярную заработную плату (605 долларов + 300 долларов = 905 долларов).

- Определите налоговое обязательство в размере 905 долларов (используя таблицы удержания подоходного налога, это составляет 105 долларов).

- Определите налоговые обязательства по регулярной заработной плате сотрудника в размере 605 долларов (с использованием таблиц удержания налогов, это 60 долларов).

- Вычтите налоговые обязательства по регулярной выплате из общей суммы налоговых обязательств (105 долларов — 60 долларов = 45 долларов).

- Удержать 45 долларов из дополнительной заработной платы работника

Как видите, шаги 3-5 необходимы, если работник получает дополнительную и регулярную заработную плату отдельно.

Получение дополнительной заработной платы на сумму более 1 миллиона долларов

Если сотрудник превышает порог в 1 миллион долларов для дополнительной заработной платы, не объединяйте дополнительную и обычную заработную плату. И не удерживайте 22% по федеральной дополнительной налоговой ставке.

Эта ситуация не очень распространена, но если сотрудник получает дополнительную заработную плату, превышающую 1 миллион долларов, вы должны удержать эту излишек в размере 37%. Удерживайте только 37% излишка денег, а не дополнительную заработную плату, которую сотрудник зарабатывает до 1 миллиона долларов.

Помните, что при расчете общей дополнительной заработной платы работника за год необходимо складывать всю дополнительную заработную плату (премии, комиссионные, сверхурочные и т. Д.).

Например, сотрудник получает дополнительную заработную плату в размере 1 150 000 долларов США. 150 000 долларов их дополнительной заработной платы превышают 1 миллион долларов, поэтому вы должны использовать специальную налоговую ставку 37%. Вы удерживаете 55 500 долларов из излишка сотрудника в размере 150 000 долларов по федеральному подоходному налогу (150 000 долларов X 0,37 = 55 500 долларов).

Ставка дополнительного налога по штату

Существуют также дополнительные ставки государственного налога.Это дополнительный процент, который вы должны удерживать с заработной платы сотрудника по государственному подоходному налогу.

Если ваши сотрудники работают в штате, где действует подоходный налог, вам необходимо знать, как обращаться с дополнительной оплатой. Свяжитесь с вашим штатом для получения дополнительной информации.

Расчет налогов на дополнительную заработную плату может занять много времени. Позвольте онлайн-программе расчета заработной платы Patriot сэкономить ваше время. Гарантируем точные налоговые расчеты. Попробуйте бесплатно сегодня!

Эта статья была обновлена с даты ее первоначальной публикации 23.01.2015.

Это не является юридической консультацией; Для большей информации, пожалуйста нажмите сюда.

Закон штата Массачусетс о заработной плате | Mass.gov

Блейк против CRNC Operating, LLC, 2015 Mass. App. Div. 156 (2015)

Иск о невыплате заработной платы может быть подан в Суд мелких тяжб, если заявленная сумма составляет до 7000 долларов США, даже если сумма в утроении превысит лимит в 7000 долларов.

Calixto v. Coughlin, 481 Mass. 157 (2018)

WARN Act Убытки не являются «заработной платой» в соответствии с Законом о заработной плате.

Камара против Генерального прокурора, 458 Массачусетс 756 (2011)

Заработная плата. Работодатель нарушил Закон о заработной плате, внедрив политику, «согласно которой работник, признанный ABC виновным в аварии с участием грузовиков компании, может согласиться на удержание из заработной платы вместо дисциплинарных мер». «Соглашение, в соответствии с которым ABC выступает в качестве единоличного арбитра, производя одностороннюю оценку ответственности, а также суммы убытков без участия независимого лица, принимающего решения, не говоря уже о суде, и, по всей видимости, даже не имеет возможности для сотрудника оспаривать Результат внутри компании не означает «четкую и установленную задолженность работника перед работодателем».'»

Крокер против Таунсенд ойл Ко, 464 Массачусетс 1 (2012)

Освобождение требований Закона о заработной плате. Общее освобождение не освобождает вас от претензий по закону о заработной плате, если они специально не отменены. «В свете важных соображений государственной политики, лежащих в основе Закона о заработной плате, мы заключаем, что, хотя претензии, возникающие в связи с ним, могут быть отозваны ретроспективно как часть мирового соглашения, такое разрешение действительно только в том случае, если оно является добровольным и осознанным, и, более конкретно, при отсутствии явных формулировок, которые, как утверждает Закон о заработной плате, выпускаются, отказ от них неэффективен.«

Лоулесс против Steward Health Care System, LLC, 894 F.3d 9 (2018)

Закон о заработной плате , MGL c.149, § 148, «говорит, что это означает, и означает то, что он говорит … Сотрудник, который не получает причитающуюся ей заработную плату к [дню увольнения] — даже работник, получивший полную зарплату на следующий день, получает серьезную травму в соответствии с законом «.

Ферман против Sturgis Cleaners, Inc., 481 Mass. 488 (2019)

Вы можете получить гонораров адвокатов в соответствии с Законом о заработной плате , даже если ваше дело будет урегулировано.Лицо является преобладающей стороной в соответствии с законом, «когда его или ее иск… [является] необходимым и важным фактором, побуждающим ответчика предоставить существенную часть возмещения, требуемого в жалобе истца».

Мелия против Зенхира, 462 Массачусетс 164 (2012)

Заявления в соответствии с Законом о выборе форума и заработной плате . << Теперь мы признаем презумпцию, согласно которой положения о выборе суда имеют исковую силу в отношении требований Закона о заработной плате. Сторона, стремящаяся опровергнуть эту презумпцию, должна представить некоторые доказательства, указывающие, что (1) применяется Закон о заработной плате; нормы права выберут закон, отличный от закона Массачусетса; и (3) применение выбранного закона лишит работника материального права, гарантированного Законом о заработной плате.При представлении таких доказательств сторонник оговорки о выборе форума будет нести конечное бремя демонстрации того, что эта оговорка не действует как «особый договор» ».

Мешна против Скриваноса, 471 Массачусетс 169 (2015)

Политика запрета чаевых. SJC пришел к выводу, что «работодатель не будет нести ответственности в соответствии с MGL c.149, § 152A, если он четко разъясняет политику отказа от чаевых клиентам, которые, тем не менее, оставляют чаевые, оставленные работодателем».

Mui v.Управление порта Массачусетса, 478 Массачусетс 710 (2018)

Накопленное неиспользованное время по болезни не считается «заработной платой» в соответствии с Законом о заработной плате, G. L. c. 149, §§ 148, 150.

Норрелл против Спринг-Вэлли Country Club, Inc., 98 Mass. App. Кт. 57 (2020)

Подробное обсуждение применения Закона о чаевых в отношении платы за обслуживание.

Parker vs. Eneroc, Inc., 484 Mass. 128 (2020)

Это дело SJC расширило Закон о заработной плате в отношении выплаты комиссионных после прекращения работы.В этом деле было два ключевых запаса. Во-первых, SJC постановил, что, несмотря на наличие письменного плана комиссионных с продаж с оговоркой об интеграции, поведение сторон здесь было достаточным, чтобы поддержать вывод присяжных о существовании договорного обязательства по выплате комиссионных, достаточных для обоснования присуждения Закона о заработной плате. убытков, , которые нигде не фигурировали в письменном плане продаж . Второе постановление заключается в том, что комиссия, которая не «причитается и не подлежит выплате» на момент увольнения сотрудника, может, тем не менее, составлять «потерянную заработную плату» и быть утроена в соответствии с Законом о заработной плате, если работодатель незаконно уволил сотрудника, чтобы помешать ей эта комиссия.

PERAC v. Апелляционный совет по пенсионным взносам, 478 Массачусетс, 832 (2018)

« Выплаты по болезни или отпуску , когда они используются для дополнения компенсационных выплат работникам в соответствии с GL c. 152, § 69, не являются» регулярной компенсацией «, поскольку определено в GL c.32, § 1, для целей расчета даты вступления в силу выхода на пенсию работника по случайной нетрудоспособности «.

Салливан против Sleepy’s LLC, 482 Массачусетс 227 (2019)

Воскресная выплата комиссионным работникам . Сотрудники, получающие комиссионные и розыгрыши, имеют право на «отдельные и дополнительные выплаты в размере полутора минимальных размеров оплаты труда за каждый час, который сотрудники отработали более сорока часов или в воскресенье.«

Вебер против Коста-Коста Медикал, Инк. И др., 83 Массачусетс, приложение. Кт. 478 (2013)

SJC подтвердил решение суда низшей инстанции, согласно которому комиссионные являются «заработной платой» в соответствии с Законом о заработной плате.

Выплачивайте члену команды множественные ставки | Square Support Center

Square Payroll позволяет платить сотруднику или подрядчику по разным ставкам за выполняемую ими работу.

Добавить дополнительную ставку заработной платы

Войдите в раздел Payroll вашей онлайн-панели Square Dashboard> Payroll Team .

Нажмите на члена команды, для которого вы хотите добавить дополнительные вакансии.

В разделе компенсации , Добавить задание .

Введите или выберите Должность . Примечание : Вы можете создать до 12 рабочих мест для каждого члена команды.

Введите их ставку заработной платы.

Сохранить .

Текущий расчет заработной платы с несколькими ставками заработной платы

Войдите в раздел Payroll вашего онлайн-приложения SquareDashboard или Square Payroll> щелкните Pay Employees or Pay Contractors .Инструкции по запуску расчета заработной платы см. На странице Выполнить расчет заработной платы.

Если вы используете Square Timecards, щелкните Import Timecards .

Для членов группы, которые работали по нескольким ставкам в течение периода оплаты, часы будут импортированы для каждой работы и ставки, которую они отработали.

Если кто-либо из членов команды работал по нескольким ставкам и накапливал сверхурочные или двойные часы, эти ставки будут рассчитываться как в полтора и два раза больше средневзвешенного значения отработанных ставок, соответственно.Если член команды работал сверхурочно или в два раза больше в течение нескольких рабочих недель в течение периода оплаты, Square Payroll рассчитает сверхурочную работу и двойную оплату за рабочую неделю, чтобы рассчитать средневзвешенную сверхурочную работу или двойную временную ставку периода оплаты. Если часы редактируются после импорта табелей учета рабочего времени, сверхурочная и двойная оплата не будет рассчитываться за рабочую неделю, а будет рассчитываться за период оплаты. Примечание: Paystubs покажет средневзвешенную сверхурочную работу и двойную ставку за период оплаты, а не за каждую рабочую неделю.Вы можете изменить сверхурочную или двойную ставку для члена команды индивидуально, щелкнув Изменить в столбце Ставка для этого члена команды.

Если вам нужно ввести PTO, щелкните Edit под столбцом Rate и введите любые применимые часы PTO и соответствующую почасовую ставку.

Если вы не используете Square Timecards, нажмите Изменить под столбцом «Ставка», чтобы ввести часы для членов группы, у которых несколько заданий.

Введите часов, отработанных членом группы на одно задание. Общие часы включают обычные, сверхурочные и двойные часы.

Укажите любые отработанные сверхурочные и двойные часы. Ставка сверхурочной работы рассчитывается как полуторное значение средневзвешенного количества отработанных ставок. Двойная временная ставка рассчитывается как удвоенное средневзвешенное значение отработанных ставок.

Введите любые применимые часы работы ВОМ и соответствующую почасовую ставку.

Нажмите Сохранить .

Повторите для каждого члена команды, у которого несколько работ.

Щелкните Продолжить , чтобы завершить расчет заработной платы как обычно.

Средневзвешенное значение отработанных ставок

Сверхурочные и двойные ставки рассчитываются на основе средневзвешенного количества отработанных ставок. Средневзвешенное значение отработанных ставок рассчитывается путем сложения доходов от всех ставок заработной платы и деления на общее количество отработанных часов.

Например, если сотрудник проработал 20 часов из расчета 10 долларов в час и 30 часов из расчета 20 часов, средняя ставка рассчитывается следующим образом:

Високосный год 2020: что означает дополнительный период заработной платы для вашей заработной платы (и чем может помочь наш контрольный список) — Универсальное программное обеспечение для управления персоналом и расчетом заработной платы

Упростите управление високосными годами и дополнительными периодами оплаты труда!

Загрузите наш контрольный список для расчета заработной платы

Ключевые моменты:

- Как високосный год, 2020 год увеличивает вероятность дополнительного периода оплаты, но это изменение не только в високосные годы! Количество периодов выплаты может фактически меняться каждый год в зависимости от даты выплаты и частоты.

- У вас есть 4 варианта, когда дело доходит до периода дополнительной оплаты

- В зависимости от вашего решения период дополнительной оплаты также может повлиять на вычеты, выплаты специальной заработной платы и удержания подоходного налога.

- Наш контрольный список поможет вам отслеживать все, на что влияет дополнительный период оплаты, вне зависимости от того, високосный это год или нет.

Високосный 2020 год добавляет к году дополнительный день оплаты и увеличивает вероятность дополнительного периода оплаты, увеличивая число с 26 до 27 для наемных сотрудников, получающих зарплату раз в две недели (или с 52 до 53 для наемных сотрудников, получающих заработную плату). еженедельно).

Хотя високосные годы увеличивают вероятность дополнительного периода оплаты, количество периодов, которые у вас есть, может фактически колебаться каждый год в зависимости от даты выплаты и частоты. В любом году, который не является високосным, один день недели встречается 53 раза вместо обычных 52. Если ваша дата выплаты выплачивается на этот день, у вас будет дополнительный период выплаты заработной платы.

По этой причине вам следует подсчитывать количество периодов выплаты заработной платы, которые вы будете иметь каждый год, независимо от того, високосный это год или нет.Если у вас есть дополнительный период, вы можете скорректировать зарплаты и удержания сотрудников. В приведенной ниже таблице указано количество дней в 2019, 2020 и 2021 годах, чтобы помочь вам спланировать соответственно.

Дополнительный период оплаты может повлиять на наемных сотрудников, получающих оплату еженедельно или раз в две недели. В 2020 году будет 53 среды и 53 четверга . В результате сотрудники, получающие зарплату еженедельно или раз в две недели, получающие зарплату в любой из этих дней, получат дополнительный период оплаты.

Наемные работники с ежемесячной или полумесячной оплатой и сотрудники с почасовой оплатой не затронуты.

Какие у вас есть варианты?Если у вас будет дополнительный период оплаты, у вас есть несколько вариантов для расчета заработной платы:

Вариант 1: Не вносите никаких изменений. Выдавайте сотрудникам их обычную зарплату за каждый период. В конце года они будут получать чуть более высокую зарплату, чем обычно. 86% работодателей выбирают этот вариант, несмотря на дополнительные расходы, которые он приносит их организациям.

Если вы выберете этот вариант, сообщите своим сотрудникам, что их «повышение» связано с периодом доплаты, и в следующем году заработная плата вернется к норме.

Пример: Мэри — сотрудник, получающий зарплату раз в две недели. В обычный год она получает 26 зарплат по 1 538,46 долларов каждая, на общую сумму 40 000 долларов. За год с дополнительным периодом оплаты она получает 27 чеков на сумму 1538,36 долларов, что дает ей общую зарплату в размере 41 538,46 долларов в конце года, что немного выше, чем обычно.

Вариант 2: Разделите заработную плату на 27 или 53 (вместо обычных 26 или 52), чтобы учесть период доплаты. Имейте в виду, что выбор этого параметра может затруднить работу ваших сотрудников. Несмотря на то, что их годовая зарплата останется такой же, как и в годах с 26 или 52 периодами оплаты, они будут получать меньшую индивидуальную зарплату, что может повлиять на их способность оплачивать счета и другие регулярные расходы.

Пример: Мэри обычно получает 26 зарплат по 1 538,46 долларов каждая, но в течение года с дополнительным периодом оплаты она получает 27 зарплат по 1 481,48 долларов каждая. Каждая зарплата уменьшается на 56,98 доллара, но ее зарплата остается прежней — 40 000 долларов.

Вариант 3. Разделите заработную плату на более точный множитель: 26,0893 для сотрудников, работающих каждые две недели, или 52,1786 для сотрудников, работающих в неделю. Заработная плата будет немного колебаться из года в год, но вам не придется менять свои расчеты с 26 до 27 (или с 52 до 53) каждый год в зависимости от количества периодов выплаты заработной платы. Вместо этого вы можете использовать 26,0893 или 52,1786 каждый год, независимо от количества периодов оплаты.

Пример. Если существует 26 расчетных периодов, Мэри получает 26 зарплат на сумму 1533 доллара.По 20 штук. В сумме общая зарплата составляет 39 863,09 долларов, что немного ниже ее базовой зарплаты в 40 000 долларов. За годы с 27 периодами оплаты она получает 27 зарплат по 1 533,20 доллара каждый, в результате чего общая заработная плата составляет 41 396,40 долларов, что немного выше ее базовой.

На заметку: в годы, когда не соблюдается базовый оклад, вам все равно придется заплатить разницу . В случае Мэри, она меньше своей базовой заработной платы на 136,91 доллара, если есть 26 периодов выплаты заработной платы. Ее работодатель должен будет добавить эту сумму к ее последней зарплате, чтобы к концу года она достигла 40 000 долларов.

Вариант 4. Измените дату выплаты или частоту выплат. Если вы платите сотрудникам раз в месяц или месяц, вместо еженедельной или двухнедельной, у вас будет 24 или 12 периодов оплаты. Сотрудники будут реже получать более крупные чеки, но их общая зарплата останется неизменной, и вам не придется иметь дело с дополнительным периодом оплаты.

Пример. Если ее периодичность выплаты будет изменена на полумесяц, Мэри получит свою годовую зарплату в размере 40 000 долларов в виде 24 чеков по 1666,67 долларов каждая.

В качестве альтернативы рассмотрите возможность изменения даты выплаты в вашей организации, чтобы избежать дополнительных периодов оплаты.В 2020 году, например, 53 среды, но только 52 пятницы. Если дата выплаты — среда, у вас будет дополнительный период выплаты, но если вы измените дату выплаты на пятницу, у вас не будет дополнительного периода выплаты.