Какой депозит лучше выбрать — Выбор оптимального вклада

Как быть если вы обладаете определенной суммой и хотите ее не только сохранить, но и преумножить, не подвергая свои средства риску? Ответ один – положить деньги на счет в банке! Однако и здесь требуется кое-что знать, чтобы получить максимальную выгоду от вложений. Какой депозит лучше выбрать и как не прогадать при открытии вклада? На этот вопрос даст ответ наша статья.

Выбор оптимального вклада

Прежде чем понять какой вид депозита лучше выбрать, следует ответить себе на несколько простых вопросов. Внимательно изучите список и как можно точнее дайте на них объективный ответ, и вы не ошибетесь с выбором депозита.

На какой срок лучше всего сделать вклад?

Срок депозита напрямую связан с величиной процентной ставки, начисляемой на сумму. Чем больше срок – тем выше ставка. Однако не всегда вкладчик готов ожидать длительное время, чтобы получить свои деньги обратно вместе с доходом. Именно поэтому банки предлагают несколько различных вариантов вложений:

- Краткосрочные (до полугода).

- Среднесрочные (до одного года).

- Долгосрочные (от одного года и выше).

Естественно, что вклады под высокий процент в банках, как правило, долгосрочные, так как банк имеет возможность заработать хорошую прибыль, используя ваши деньги в своем бизнесе в долгосрочной перспективе.

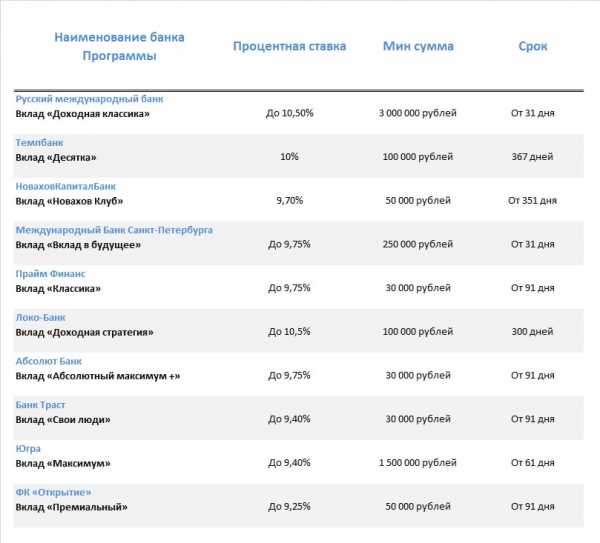

Рекомендуем обратить внимание на следующие вклады:

Под какой процент вложить деньги?

Ответ на этот вопрос вполне очевиден – вкладывать деньги нужно под максимально высокий процент. Но здесь есть некоторые нюансы – иногда заявленный в рекламе процент по вкладу попросту «съедается» всевозможными комиссиями и штрафными санкциями за каждое непредвиденное действие с суммой.

Внимательно изучайте и опрашивайте сотрудников банка обо всех условиях открытия депозита, чтобы получить максимальную выгоду.

Какой вид депозита подойдет именно вам?

Сегодня банки предлагают различные условия для вкладов. Все предложения можно условно поделить на следующие виды:

- Обычный вклад. Без возможности досрочного снятия средств и внесения денег на счет.

- Вклады с возможностью дополнительного внесения средств в течение всего периода действия депозита.

- Вклады с возможностью частичного снятия денег, не ниже определенного «минимального депозита».

Банк может предложить различные комбинации из этих предложений, соответственно и процентная ставка будет зависеть от того, насколько выгодно предложение для вас или для банка.

В какой валюте открыть депозит?

Сложно дать однозначный ответ на вопрос какую валюту лучше выбрать для хранения денег. Каждый из вариантов имеет свои плюсы и минусы. При открытии вклада в долларах или евро – вы получаете небольшой процент от банка, но можете выиграть на возросшем курсе валюты.

Однако не стоит забывать, что курс может измениться и не в вашу пользу, а это уже потеря средств. Кроме того при конвертировании валюты вы также теряете деньги, так что следует тщательно просчитать возможные риски, и не спешить открывать вклад в иностранной валюте.

Вклады в разной валюте:

Самые выгодные условия по вкладам будут, конечно же у обычного вклада, но зато дополнительные условия могут отвечать вашим потребностям и соответствовать планам на собственные средства.

Проанализируйте все предложения банков исходя из критериев, определенных для себя, отвечая на вышеуказанные вопросы, и вы с легкостью подберете предложение, которое позволит вам получить дополнительный доход с капитала.

При этом деньги будут доступны для снятия без потерь прибыли именно в тот момент, когда они вам потребуются.

cleanbrain.ru

Какой вклад лучше открыть в банке, чтоб вложить деньги под процент

Как сделать хороший вклад в банке и на что обратить внимание, открывая сегодня выгодный депозит для физических лиц, рассказывают специалисты банковского сектора.

Как сделать вклад под проценты

Сегодня в России работают сотни банков, и каждый из них предлагает по нескольку вкладов физических лиц с разными условиями и процентными ставками. Все они кажутся по-своему выгодными, и разобраться во всем этом, чтобы сделать хороший вклад, не так просто. Но на самом деле, все не так страшно, как выглядит на первый взгляд. Разобраться в тонкостях банковских вкладов нам помогут специалисты ЦБ РФ, которые разработали своего рода памятку на тему, как открыть вклад.

В этой публикации уже несколько раз упоминается слово «депозит», как синоним вклада. Пусть профессионалы простят нам эту вольность.

Конечно, на самом деле депозитом называются любые ценности, которые передаются на хранение в банк, например, акции, облигации и сертификаты. А вклад – это именно денежное вложение в рублях или иностранной валюте. Но поскольку любой вклад, по сути, является депозитом, то и банки, и мы приравняем эти понятия.

7 шагов к пониманию того, какой вклад открыть в банке

Перед тем как сделать вклад в банке, вы должны ответить себе на несколько простых вопросов. Это поможет вам самим понять, что вы хотите в итоге получить, открывая банковский депозит.

Для кого я хочу сделать вклад в банке?

Несмотря на кажущуюся банальность данного вопроса, он вполне уместен. Сегодня в России можно открыть депозит не только на себя, но и на другого человека, например, на детей или внуков. Физические лица, а все мы с вами, именно таковыми и являемся, сегодня могут самостоятельно открывать вклады в банках с 14 лет. Но каждый из нас может сделать вклад на несовершеннолетнего ребенка.

В этом случае вы положите на хранение свои деньги, договор банк заключит именно с вами. Но вы потеряете права на это вложение, с того момента, как человек, в пользу которого вы сделали вклад, предъявит требование к банку в отношении этого депозита. После чего именно он будет распоряжаться средствами, положенными вами в банк на его имя. Подобные вклады родители делают для своих детей, а бабушки и дедушки для внуков. Можно даже указать момент, с которого те смогут распоряжаться накопленными деньгами, например, достижение 18 лет, поступление в вуз, заключение брака и т.д.

Когда я хочу забрать свои деньги из банка?

Тут есть несколько вариантов:

а) через вполне определенный срок, например, через год и не раньше;

б) основную часть средств – через фиксированный срок, а частично, скорее всего, раньше;

в) неизвестно когда, в любой момент деньги могут понадобиться.

Исходя из этих соображений, вам и следует выбирать, какой вклад сделать:

а) срочный без возможности пополнения и частичного снятия, а возможно, лучше еще и с капитализацией (в этом случае проценты, которые банк начисляет по условиям договора, пойдут на увеличение суммы вклада). Такие депозиты обычно имеют самые высокие проценты.

б) с возможностью частичного снятия денег без потери процентов;

в) вклад до востребования, а лучше, накопительный счет.

Условия возврата вклада всегда прописываются в договоре, поэтому внимательно читайте его перед тем, как подписать. Ведь есть нюансы!

Вклады со льготными условиями досрочного расторжения

Помимо этих основных видов депозитов, банки предлагают вклады с возможностью льготного расторжения договора. Условия у них могут быть самые разнообразные, но принцип, опять же един.

Если деньги пролежали в банке больше определенного, установленного заранее срока, то при расторжении договора вам начислят проценты по льготной ставке. Конечно, вы получите проценты не в полном объеме, но хоть частично. А если вы заберете все деньги почти сразу после того, как открыли вклад, то процентов вам не видать.

Разберем условия льготного расторжения договора на примере Сбербанка. Там, если средства пролежали на вкладе дольше 6 месяцев, то в случае досрочного расторжения договора проценты начисляются исходя из 2/3 процентной ставки, установленной в договоре. А если вы решили расторгнуть договор и забрать деньги раньше, чем через 6 месяцев, то получите всего 0,01% годовых.

Конечно, в любой непредвиденной ситуации, если вам потребуются деньги раньше срока окончания вклада, вы всегда можете получить их, но упущенной выгоды будет жаль. Так что, собираясь сделать вклад в банке, лучше заранее решить, когда вы будете забирать деньги, чтобы не лишиться дохода.

- Посмотреть, какой вклад открыть Москве, чтобы он был наиболее выгодным, можно здесь

Буду ли я снимать проценты?

Получив крупную сумму, многие сегодня предпочитают сделать вклад в банке под выгодную ставку, чтобы, как говорится, жить на проценты. Планируя поступать именно так, заранее уточните в банке, какие вклады дают возможность снимать проценты ежемесячно. Иначе можете попасть в плохую ситуацию. В погоне за высокой ставкой, вы можете сделать вклад, где проценты начисляются только в конце срока. В этом случае, у вас не получится ежемесячно переводить набежавшие проценты на дебетовую карту, чтобы тратить полученные средства на жизнь. Весь доход вы получите единовременно только по окончания срока банковского вклада.

Буду ли я пополнять свой банковский депозит?

На этот вопрос тоже важно ответить, решая, на какой вклад лучше положить деньги под проценты. Если вы планируете копить деньги, периодически откладывая часть зарплаты в банк, то обратите внимание на пополняемый вклад или накопительный счет.

Конечно, проценты по таким депозитам не самые высокие, но, возможно, это то, что вам нужно. Только уточните в банке, будет ли автоматически увеличиваться процентная ставка, когда размер вашего вклада дорастет до очередной суммовой градации.

Впрочем, те, кто хочет копить деньги, могут рассмотреть и другую стратегию. Сегодня банки предлагают довольно выгодные проценты по коротким вкладам, например, на 1, 3 или 6 месяцев. Возможно, выгоднее будет открывать депозиты на короткий срок, снимать деньги, а затем снова класть их в банк, добавляя накопления.

Тщательно рассчитайте все варианты на калькуляторе депозитов, прежде чем решите, какой вклад лучше открыть в банке!

- Смотрите условия и процентные ставки вкладов физических лиц в Сбербанке

В какой валюте я хочу хранить свои сбережения?

В связи с колебаниями курса доллара, этот вопрос сегодня очень актуален. Вклады физических лиц открывают не только в рублях, но и в иностранной валюте. Можно хранить деньги и на обезличенных счетах драгоценных металлов, но такие вложения не застрахованы государством и про них мы поговорим отдельно. А здесь мы разберемся, в какой валюте сегодня можно открыть вклад:

а) в рублях РФ;

б) в одной из иностранных валют, как правило, это доллары США или евро, но некоторые банки предлагают также депозиты в швейцарских франках или китайских юанях, фунтах стерлингов…

в) в нескольких валютах одновременно. Такие депозиты называются мультивалютными. На такой вклад вносят любую валюту, указанную в договоре, например, частично в долларах и евро. Проценты по такому вкладу начисляются отдельно по каждой валюте.

Как банк вернет мне вклад?

Вклады физических лиц открываются на определенный срок, но не надейтесь, что банк напомнит вам о том, что пора забирать свои денежки! Если по окончания срока вашего банковского договора вы не заберете деньги, то, скорее всего, они автоматически переведутся на вклад до востребования, имеющий самую низкую процентную ставку.

Другой вариант — договор продлится на тех условиях и под ту процентную ставку, которая будет действовать в банке в этот момент. Обязательно уточните условия автоматический пролонгации договора перед тем как сделать вклад!

Узнать, когда заканчивается срок действия договора и пора забирать деньги, легко можно в Интернет-банке.

Теперь о том, как забрать деньги. Если раньше их повсеместно выдавали наличными, то теперь банки все чаще переводят деньги с набежавшими процентами со вклада на специально открытый счет клиента или дебетовую карту.

Кому я могу завещать свой вклад?

Как не печально, об этом тоже следует поразмыслить, выбирая, какой вклад лучше открыть в банке.

Клиент может прямо в банке оформить завещательное распоряжение на вклад не только пользу лиц, входящих в круг наследников по закону. Можно завещать деньги любым физическим или юридическим лицам и даже международным организациям. Написанное однажды завещательное распоряжение можно в любой момент изменить или отменить, плата за это не берется.

Завещательного распоряжения не ограничивает ваше право распоряжаться своими деньгами на счете при жизни.

Мы рассмотрели только основные вопросы, которые надо задать себе, принимая решение, какой вклад открыть в банке. И это только начало, ведь ответив на них, вы сможете понять, что хотите получить, оформляя депозит.

Следующим шагом вы должны будете решить, какой банк лучше выбрать для вклада: тот, которые предлагает самые высокие проценты или, может, наиболее надежный? А может тот, офис которого находится ближе к вашему дому? Критериев выбора банка для вклада много. О них расскажем в очередной публикации.

7idey.ru

Как сохранить свой депозит и заработать: выбираем вклад в 2019

Полезное руководство о том, как выбрать депозит в Украине, а также как сохранить свой депозит и заработать

Как сохранить свой депозит и заработать: полезный лайфхак

Для тех, кто уже знает, что такое банковский вклад, как работает депозит и с какими рисками связано его оформление в Украине, редакция поможет разобраться как выбрать депозит и получить максимальную прибыль.

Депозитные программы отличаются по сроку размещения, типу доступа к деньгам, модели начисления процентов и валюте вклада. Подробнее об этих критериях — в обзоре PaySpace Magazine.

ВИДЕО: Как правильно выбрать депозит?

Самый выгодный депозит в Украине: как выбрать вклад

Проценты по депозиту:

как выбрать самый выгодный вклад

Проценты авансом

Вкладчик получает проценты по вкладу в день оформления договора.

Кто пользуется: клиент, которому срочно нужны деньги, но он не готов тратить сбережения.

Преимущества: Пока деньги лежат в банке, клиент может свободно тратить прибыль, не дожидаясь окончания срока депозита.

Недостатки: Если вкладчик захочет забрать депозит досрочно – банк вычтет разницу процентов, которые клиент уже получил. К тому же, процентные ставки по таким вкладам ниже стандартных.

Проценты каждый месяц/квартал

Вкладчик получает проценты в конце каждого месяца/квартала равными частями

Кто пользуется: самый популярный вид депозита среди населения

Преимущества: регулярные выплаты в конце каждого месяца/квартала

Недостатки: проценты ниже, чем при выплате в конце срока

Проценты в конце срока

Вкладчик получает проценты по истечению периода договора

Кто пользуется: вкладчик, который готов ждать ради получения максимальной прибыли

Преимущества: ставки выше, чем по депозитам с выплатой процентов ежемесячно/ежеквартально.

Недостатки: Чтобы получить обещанный процент с депозита, нужно, чтобы он пролежал в банке оговоренный в договоре период. При досрочном снятии банк пересчитает проценты по наименее выгодному для клиента тарифу.

Капитализация процентов

Проценты ежемесячно прибавляются к телу вклада.

Кто пользуется: вкладчик, который готов отказаться от регулярных выплат процентов ради максимальной прибыли

Преимущества: вкладчик получит дополнительную прибыль, если не будет снимать проценты

Недостатки: вкладчик может получить проценты только в конце срока вклада, или ежеквартально.

Управление деньгами:

как сохранить свой депозит и заработать

Депозит без права досрочного снятия

Вкладчик не имеет права требовать вклад до окончания договора

Преимущества: возможность получить самые высокие проценты за передачу средств в полное управление финучреждению

Недостатки: вкладчик фактически лишается своих средств на период договора

Классический депозит

Не предусматривает досрочного снятия или пополнения до окончания договора

Преимущества: Процентные ставки по таким депозитам все еще высокие. Но вкладчик может вернуть вклад на невыгодных условиях

Недостатки: снимая депозит досрочно, вкладчик теряет на процентах

Депозит с возможностью пополнения

Предусматривает дополнительные взносы на счет

Преимущества: Вкладчик одновременно накапливает деньги на счете и получает проценты

Недостатки: Банк устанавливает минимальную сумму пополнения. И вводит штрафные санкции при досрочном закрытии.

Депозит с возможностью пополнения и частичного снятия

Предусматривает пополнение депозитного счета и досрочное получение части депозита

Преимущества:

Недостатки: Клиент может расторгнуть договор в любое время без потери процентов. Но эта опция снижает доходность депозита.

На какой срок класть депозит?

Открыть депозит на месяц, или оставить деньги в банке на пару лет — в чем преимущества разных сроков размещения?

Минимальный срок

Размещение вклада на срок от 1 до 6 месяцев менее рискованно. Ведь прогнозировать проблемы в банке на короткий промежуток времени гораздо проще. Кроме того, вкладчик будет уверен, что если процентные ставки по депозитам в стране вырастут, он переоформит договор по истечению срока на новых выгодных условиях.

Максимальный срок

В период стабильности, когда процентные ставки годами остаются неизменными, а банки не рискуют стать банкротами, выгодно открыть вклад на год и более. На такие вклады банки предлагают более высокие проценты, чем на краткосрочные вложения. Поэтому длительные депозиты — хороший выбор для тех, кто ищет, как сохранить свой депозит и заработать.

Валютный депозит в долларах

или гривневый вклад?

Чтобы обезопасить себя от колебаний курса национальной валюты, можно разместить вклад в долларах США или евро. Если гривна девальвирует – вкладчик сохранит средства. Но если гривна будет стабильной – вкладчик потеряет на низкой доходности валютных вкладов. Разумный выход – разделить вклад на части и разместить несколько депозитов в гривне, долларах и евро.

Теперь, когда вы знаете как выбрать депозит в Украине, как сохранить свой депозит и заработать — остается определить как выбрать банк для депозита, который подходит по всем критериям. А также узнать основы инвестирования в депозиты.

ЧИТАЙТЕ ТАКЖЕ — Топ украинских банков: кому можно доверять?

psm7.com

Как выбрать депозит в Казахстане, на что обратить внимание?

Одним из самых надежных инструментов инвестирования в Казахстане является размещение денежных средств на банковский вклад. При этом очень важно принять правильное решение и выбрать депозит в надежном и стабильном банке Казахстана. Только в таком случае вы будете уверены в своевременности возврата своих сбережений.

В какой валюте лучше открыть вклад?

Депозит – это размещение денег на банковский счет на определенный срок с целью получения доходности в виде процентов. Чем выше процентные ставки, тем больше прибыли получит клиент. Поэтому, выбирая банк для открытия депозита в Казахстане, люди в первую очередь учитывают размер предлагаемых процентов.

Максимальную доходность имеют вложения в национальной валюте, но они не защищают сбережения от инфляции. Прежде чем открыть взнос в той или иной валюте, советуем обратить внимание насколько сильное давление оказывается на курс тенге.

Падение тенге зависит от многих факторов:

- цены на нефть;

- денежно-кредитной политики мировых центральных банков;

- как изменился курс рубля и китайского юаня по отношению к доллару;

- занимается ли корректировкой курса валюты Национальный банк или отпустил его «в свободное плавание»;

- политическая обстановка в стране.

Если ситуация стабильная и нет никаких предпосылок для девальвации, то можно выбрать вложения и в тг. Данные вклады принесут неплохую прибыль. Например, в 2016 депозиты в Казахстане в тенге можно было открыть под 15% годовых, а по долларовым депозитам ставка не превышала 2% в год. В этом же году сумму возмещения по вложениям в национальных деньгах увеличили в два раза – с 5 до 10 миллионов тг. Владельцы накопительных счетов в иностранной валюте смогут получить возмещение в размере не более 5 млн тг. За счет этих нововведений в РК популярность депозитов в тенге значительно возросла.

Обратите внимание, что большинство экспертов советуют открывать вложения в разных валютах. Депозиты в тенге принесут максимальный доход, а вклады в иностранных деньгах защитят сбережения от инфляции.

Как выбрать самый доходный депозит с выгодными условиями?

При выборе лучшего депозита в Казахстане с большими процентами необходимо изучить следующие показатели:

- определиться с типом инвестиций. Если договором запрещены операции по досрочному снятию денег, то по этому депозиту кредитные учреждения предлагают максимальную ставку. Вклады с разрешенными расходными операциями имеют более низкую доходность;

- валюта инвестиций. Самые высокие ставки установлены в тг. Иностранные вложения также популярны, но они больше защищают сбережения от инфляции, чем приносят доход;

- срок действия договора. Долгосрочные инвестиции принесут клиенту максимальную прибыль.

В каком банке Казахстана лучше открыть депозит?

Очень важно выбрать надежный и стабильный банк. Только в таком случае вы будете уверены в своевременности возврата своих сбережений. Во-первых, нужно выбрать то институты, которое предлагает средние ставки по рынку. Финансовые учреждения, устанавливающие завышенные ставки, скорее всего испытывают проблемы с ликвидностью.

В 2017 году инвестиции в тенге можно разместить под :

- 15% годовых — Евразийский банк;

- 14,9% годовых -Казком, ВТБ и АТФБанк.

Также необходимо учитывать размер минимального взноса на счет. В большинстве случаев для открытия депозита нужно иметь не менее 15-20 тысяч тенге. Но некоторые организации готовы оформить накопления и на сумму от 1000 тг.

Выберите несколько предложений самых надежных и стабильных банков. После этого внимательно изучите условия размещения. Образец договора можно прочитать на официальном сайте.

Во-вторых, обязательно уточните, является ли это учреждение участником фонда гарантирования вкладов. Максимальная сумма возмещения не превышает 10 млн тг. Поэтому лучше не открывать в одном банке на одного человека депозит в размере более 10 млн тг. Оформите договор на своих родственников или обратитесь еще в один банк.

В-третьих, необходимо выяснить порядок расчета и выплаты процентов. Чтобы определить размер своего дохода, можно воспользоваться специальным онлайн калькулятором. Чтобы получить максимальную прибыль, выбирайте счет с капитализацией процентов. В таком случае институт будет начислять «проценты на проценты».

В зависимости от выбранных условий и будет установлена процентная ставка.

Какой доход по депозиту можно получить в 2017 году?

Итак, рассчитаем на примере, какую выручку может получить владелец депозита. Допустим у клиента есть 1 млн тенге. Если курс будет составлять 315 за доллар, то сумма взноса равна 3175 $.

Максимальную ставку по долларовому вкладу (3%) предлагает Нурбанк и Евразийский банк. За год депозит принесет прибыль в размере 95,25 $ или в пересчете на нац.валюту – 30 тысяч тенге за год.

Если клиент выберет национальной депозит, то ему предложат ставку 14% годовых. За год вкладывание в сумме 1 млн тенге принесет выручку в размере 140 тысяч тг. Если курс доллара не измениться, то это составит 444 $.

Итак, если открыть взнос в долларах, то прибыль будет равна 95 $, а в тг. – 444 $. Разница получается существенной. Но это при условии, что курс не изменится. Если он повысится даже до 350 тг. за 1 доллар, то валютный вклад принесет большой приход.

Чтобы избежать возможных потерь средств в нац.валюте лучше открывать взнос на короткий срок – максимум на 3 месяца. За такой короткий отрезок времени колебания курса могут быть незначительными.

Полезные советы вкладчикам

Самая главная проблема наших сограждан, что они не читают договор прежде, чем его подписать. А ведь это основной документ, в котором определены права и обязанности обеих сторон.

Прежде чем поставить свою подпись на соглашении, учтите следующие пункты:

- правильно ли указаны ваши персональные данные, сумма, валюта и срок взноса;

- размер процентной ставки, может ли она изменяться;

- порядок начисления и выплаты процентов;

- как расторгается вклад досрочно и каким образом пересчитываются проценты;

- есть ли комиссии за снятие денег;

- предусмотрена ли автопролонгация договора.

Данные показатели очень важны, поэтому обязательно обратите на них внимание.

www.kazyna.kz

Самый выгодный депозит в Казахстане, рейтинг топ 7 депозитов 2019 года

Хорошо, когда есть лишние деньги, которые человек может отложить и использовать позднее. Например, купить квартиру ребенку или поехать отдыхать летом. Но деньги «под матрацем» не приносят дохода. Более того, просто лежат и обесцениваются. Самый выгодный вариант для обеспеченного человека – открыть депозит. Это возможно сделать в Казахстане в любом крупном банке.

Что такое депозит

Депозит – это «кредит» наоборот. Не человек одалживает у банка, а банк – берет в долг у гражданина. Притом – на выгодных условиях. Правда, все равно процентные ставки по кредитам значительно превышают процентное обеспечение вкладных счетов.

Открыть доходный вклад – это положить внушительную сумму денег под высокие проценты. Есть два пути – периодически пополнять вклад, рассчитывая получить на выходе большую сумму или время от времени снимать проценты, используя их в качестве дохода.

При открытии депозита казахстанец заключает договор, в котором четко указывается:

- сумма первоначального вклада;

- проценты, которые будут начислены за год в качестве вознаграждения;

- срок хранения депозитных средств;

- условия: возможность пополнения, снятия, частичного снятия тела вклада или полное досрочное изъятие средств.

Заключив кредитный договор, гражданин не может рассчитывать на снижение процентной ставки. Объем комиссии чаще всего остается неизменным на протяжении всего срока кредитования. А вот по вкладным счетам процентная ставка может меняться, если это прописано в договоре.

В чем выгоды депозитов?

Люди, которые могут выделить от заработной платы хотя бы небольшую часть, отмечают, что даже покупка валюты не дает такую уверенность в сохранности и платежеспособности дохода. Иногда кажется, что доллары опять упадут и все накопления сгорят. В то время как депозиты – защищает государство и уже можно быть уверенным, что через год-два накопления можно будет использовать по задуманным целям.

Кроме сохранности, депозит дает доход. Пусть вначале не ощутимый, но чем больше сумма – тем больше накапливаетяс процентов. Для получения стабильного прироста необходимо подобрать наиболее выгодный депозит в Казахстане. Притом, следует учитывать возможность возникновения форс-мажорных обстоятельств, когда придется сразу забрать всю сумму вклада. Желательно выбирать такую компанию, которая не будет штрафовать вкладчика за досрочное изъятие.

Топ-7 самых популярных депозитов Казахстана

При выборе депозита, пользователю также не мешает обратить внимание на то, каким образом начисляются проценты. Некоторые компании выдают прирост к общей сумме каждый месяц, таким образом формируя увеличенное тело вклада. Но есть и банки, которые начисляют проценты лишь по окончанию срока хранения денег.

Рейтинг самых лучших депозитов:

- Депозит Хоум Кредит в тенге. Деньги можно положить на срок до двух лет, под 14%. Комиссия начисляется каждый месяц. Вкладчик при желании может снять всю сумму депозита досрочно с сохранением процентной ставки. Можно также снимать часть вклада, оставляя на счету гарантийный объем суммы или пополнять вклад;

- Safe от Bank RBK. Срочный вклад, по которому предусмотрена капитализация процентов. Денежные средства хранятся на счетах банка до 5 лет. Притом, в первые три года вкладчик получает вознаграждение в размере 14%, а в последующие 13-13,5%. Начисление процентов производится по окончанию расчетного года. Вклад можно периодически пополнять или досрочно закрыть без потери комиссии. Но нельзя снимать частями;

- Удобный от АТФБанк. Вкладчик может положить на накопительный счет деньги в тенге, долларах, евро. Процентная ставка – 13,2-14%. Вознаграждение начисляется каждый месяц. Минимальная сумма вклада – 15 000 тенге. Максимальный срок хранения – три года. Можно пополнять вкладной счет, есть возможность снятия части суммы. Нельзя закрыть депозит досрочно;

- НурАлтын Оптимальный от Нурбанк. На этом депозите предусмотрена капитализация процентов. Вознаграждение в размере 13,2% начисляется каждый месяц. Срок хранения денежных средств от полугода до 12 месяцев. Если вкладчик решит закрыть депозит досрочно, ему придется лишиться процентов. Но есть возможность частичного снятия депозитных средств с гарантированным остатком на счету;

- Капитал от Tengri Bank. Депозитный счет можно открыть на срок от 6 месяцев до трех лет. Депозитная ставка – от 13,2%. Процент начисляются каждый месяц. Можно снимать часть суммы или забрать все деньги и получить вознаграждение. Также банк разрешает пополнять вклад. Пусть здесь не самые высокие ставки по депозитам, но зато одни из лояльнейших условий, особенно учитывая капитализацию (возможный рост) процентов;

- Депозит без возможности частичного снятия от ForteBank. Несмотря на то, что вкладчик не может снять деньги частично, этот вклад также является популярным. Все дело в удобных сроках хранения (от 12 месяцев) и возможности отдать на хранение валюту. Фортебанк примет на депозит Евро и Доллары, минимальная сумма вклада эквивалентна 10 000 тенге. При досрочном закрытии вклада гражданину будут выплачено положенное вознаграждение.

- Нагыз от Qazaq Banki. Процентная ставка – от 13,2%. Здесь можно разместить самую маленькую сумму вклада – от 3 000 тенге. Срок хранения – до 3 лет. Без потери вознаграждения можно снять деньги уже через 30 дней после оформления депозита, но – только за фактически использованные дни.

Обратите внимание, если по вкладу производится капитализация процентов, гражданин получит максимально большой доход. Не всегда удобны вклады, которые нельзя закрыть досрочно, но любую проблему можно согласовать финансовой компанией, например, сняв только часть депозитной суммы.

Как подобрать самый выгодный депозит?

Выбирая самые выгодные депозиты в банках Казахстана, помните, что большое значение имеет не только процентная ставка или срок хранения денег. Безопасность и сохранность платежеспособности средств – вот что должно обязательно волновать вкладчика.

Обязательно обращайтесь в компании, обеспечивающие гарантийное возмещение в случае банкротства. Если ранее гражданам возмещали вклады в сумме до 5 000 000 тенге, то с 2019 года финансовые организации обязаны вернуть вкладчикам суммы до 10 000 000 тенге включительно в случае банкротства компании. Но это касается только вкладов в национальной валюте. Долларовые вклады и другие валютные депозиты возмещаются в объеме, эквивалентном 5 000 000 тенге.

www.kazyna.kz

Выбираем, что выгоднее вклад или депозит

Очень часто случается, что перед тем как отнести свои деньги в банк, чтобы получить доход, вкладчик сталкивается с вопросом: чем депозит отличается от вклада? Ведь вроде вклады и депозиты осуществляют одинаковые функции. Но на самом деле депозит обладает более объемным понятием, а вклад лишь является одной из разновидностей депозита.

Общее понятие про вклад

Вклад представляет собой конкретную сумму денег, которые были переданы банку на хранение, чтобы получить доход. Вклады разделяются между собой на востребованные и срочные. Срочные вклады обладают фиксированным сроком окончания хранения денег. Вы получаете свои деньги вместе с доходом от процентов, которые были начислены вам за хранение, по окончанию конкретного промежутка времени. Востребованные вклады не обладают определенным сроком окончания, то есть, в договоре не указывается время окончания хранения денег.

Такой вариант вклада выигрывает тем, что у вас всегда есть доступ к денежным средствам, в любое время вы можете забрать или все деньги, или их половину. Но важно знать, что вклады срочного вида обладают высокими процентными ставками. Это можно объяснить тем, что банки должны получать стабильность от хранения денег. Если вы оформляете срочный вклад, банк будет твердо знать, что на момент времени, указанного в договоре, он может пользоваться деньгами вкладчика. Востребованный вклад не гарантирует стабильность, поэтому проценты здесь низкие.

Общее понятие про депозит

Депозит является видом хранения денег в банке. Но кроме денег депозитом могут выступать ценные бумаги, золото, серебро, активы. В этом случае депозит имеет обширное понятие, которое подразумевает хранение разного типа ценностей для получения дохода или без него. На банковском языке местом хранения является депозитарий.

Если возвращаться к вкладам, то разные организации небанковского типа предлагают свои услуги по хранению денег. Такие учреждение имеют одно единственное отличие от банков – они готовы предложить только высокую процентную ставку. Но прежде чем на радостях собирать деньги и бежать в это учреждение, вы должны запомнить, что по закону хранением денег занимаются только банки, и все виды банковских действий обязательно лицензируются. Поэтому хорошенько подумайте перед тем, как относить деньги в такую сомнительную организацию.

На сегодняшний день банковская система подверглась изменению. Сегодня любой вкладчик находится под защитой от утраты своих денег. Для этого была разработана особая организация по страхованию вложений. Поэтому нет никаких поводов волноваться о том, что ваши средства могут исчезнуть. Не бойтесь и несите в банк деньги на хранение, если вам это необходимо. Таким образом, вы защитите себя от возможных мошенников, которые преследуют деньги, и получите максимальный доход от хранения.

Чем депозит отличается от вклада: депозитные вложения для физических лиц

Если у человека есть достаточная сумма денег, то он сталкивается с вопросом: “куда положить деньги на хранение?” Некоторые люди, вспоминая еще далекие девяностые годы, до сих пор хранят свои деньги под матрасом. Это самый надежный и стабильный метод хранения денежных средств. Но, увы, это не только выгодно, но и очень опасно. Современная банковская система дает своим клиентами стопроцентные гарантии, что если вдруг возникнет ликвидация или банкротство, то деньги все равно вернут своим хозяевам.

Поэтому деньги лучше хранить в банке. Нужно заставить их работать на вас.

Самым идеальным решением хранения денежных средств являются депозитные вложения физических лиц. Они могут быть разными:

- По сроку хранения;

- По ставке рефинансирования;

- И по условиям, которые зависят от ситуации.

Например, если время депозита составляет пару месяцев, то и ставка будет маленькая. Также уменьшается доход от вложенных денег, если в договоре написано, что вы можете снять в любое время часть суммы. Очень выгодно открывать депозит в национальной валюте на продолжительное время без возможности снятия денег.

В этом случае банковское учреждение на момент всего времени будет твердо знать, что сумма денег никуда не денется. Но из-за нестабильной экономической ситуации, когда национальная валюта постоянно обесценивается, лучше всего покупать доллары или евро и хранить деньги в этой валюте. Процентная ставка по таким валютам будет ниже, чем в российских рублях.

Чем депозит отличается от вклада: варианты вкладов для физических лиц

- Классический депозит является вариантом вклада, когда нет возможности делать дополнительные вложения и снимать деньги раньше срока;

- Депозит с возможностью пополнения счета, но без снятия денег раньше срока;

- Депозит, который позволяет снимать и класть деньги в любое время.

Какой вариант депозита выбрать – только вам решать. Но перед тем как принять важное решение, вы должны знать одну простую вещь: сущность депозита такова, что, чем больше свободных действий предоставляется вкладчику над управлением своими деньгами, тем меньший доход он в итоге получит. Основной целью депозита считается заработок на процентной ставке. Поэтому выбирать тогда нужно классический вариант депозита. Если вы думаете за всего времени постепенно пополнять счет, тогда выбирайте второй вариант депозита.

Депозитные вклады для физических лиц являются удобным и простым методом заработать кровные деньги. Если процентная ставка составляет 6% в год, то можно посчитать, сколько денег вы потеряете, если будете хранить деньги дома, а не в банке.

Чем депозит отличается от вклада. В чем лучше хранить деньги

Так как в стране действует нестабильная экономическая ситуация, большинство людей задают вопрос: в чем лучше хранить деньги? Истинные финансисты утверждают, что сегодня самой выгодной и надежной валютой считаются драгоценные камни.

Цена на платину, бронзу, серебро и золото возрастает с каждым годом. Поэтому если у вас в запасе имеются еще золотые слитки, то сейчас у вас есть уникальный шанс получить хорошие проценты.

Самым распространенным вариантом хранения денег в форме драгоценностей считается золотовалютное вложение. Сделать вложение можно таким способом:

Вы относите слиток золота или серебра в хранилище банка. Там специалисты тщательно проверяют драгоценный металл, осматривают на наличие сколов, трещин и брака. Золото – мягкий металл, легко может повредиться. Лучшим вариантом хранения золота будет хранение в мешочках из ткани. Экспертиза золотого слитка не бесплатная, но в течение некоторого времени быстро окупаемая. Золото хранится в банковском учреждении и приносит своему владельцу прибыль. Данный метод обладает единственным недостатком: вам придется платить налоги за все время хранения;

Золотовалютное вложение называется еще виртуальным. Такой вариант значит, что вы платите необходимую сумму денег за золото, заключаете договор с банком, в котором будет сказано, что вы – владелец слитка. Но самое интересное, что в договоре сумма вклада будет прописана в граммах. Многие люди делают вклады таким образом. К тому же, не нужно платить налоги за хранение золота, как было сказано в первом случае.

Хранение денег в драгоценных камнях является стабильным и выгодным вариантом капиталовложения. Сегодня можно не пугаться кризиса, инфляций и прочих денежных сложностей. В любое время вы можете забрать свой слиток у банка, получив при этом все свои долгожданные проценты. Если вы будете хранить в банке золото виртуальным путем, тогда придется заплатить государству налоги.

Золотой слиток можно оформить как завещание или подарок. Такую вещь каждый человек оценит по достоинству!

Теперь вы поняли разницу между депозитом и вкладом, узнали, что такое сущность депозита и какими преимуществами обладает вклад. Тут все предельно ясно и легко, если знать основные правила вложений и следовать им.

www.tltonline.ru

Какой депозит лучше? | ЛЮДИ И БАНКИ

Чтобы выбрать депозит, который окажется лучшим для вас, достаточно перед походом в банк ответить себе на 5 простых вопросов. Заготовленные ответы помогут не растеряться в обилии банковских предложений и выбрать тот депозит, который подойдет именно вам.

Положить деньги на депозит. Казалось бы, что может быть проще? Операция на раз-два. Раз – выбрал процент повыше. Два – удостоверился, что банк является участником Фонда гарантирования вкладов физических лиц (ФГВФЛ).

На самом деле все немного сложнее. Банк предложит вам все виды депозитов, которые у него имеются. Человеку непосвященному в тонкости банковских операций быстро сориентироваться и выбрать лучший вариант сложно. Чтобы облегчить процесс рекомендуем вам перед походом в банк ответить на →

5 вопросов, ЧЕГО ВЫ ОЖИДАЕТЕ ОТ ДЕПОЗИТА

1. Вы обойдетесь без N-ной суммы определенный срок или для вас важно в любой момент иметь доступ к деньгам?

Если деньги вам могут понадобиться в любое время, и вы не хотите рисковать, лучше выбирать текущий депозит, депозит по требованию. Проценты у такого вида депозитов выше, чем проценты на остаток средств на текущем счете, но ниже, чем для срочных депозитов.

Срочный депозит – это вклад на определенный срок. Снять деньги раньше этого срока можно. Для этого достаточно за несколько дней предупредить банк. Однако в результате досрочного снятия вы потеряете большую часть заработанных процентов. Более того, договор может предусматривать уплату штрафных санкций за досрочное расторжение, определять границу частичного снятия, содержать прочие условия или ограничения.

Возьмем для примера депозиты, которые предлагает своим вкладчикам Ощадбанк. Вклад по требованию «Мобильный», минимальная сумма взноса – 500 гривен, процентная ставка – 7 % годовых, предусматривает возможность снятия средств без изменения процентной ставки при условии, что первый взнос пролежит в банке не менее 31 дня и остаток на счете после выполнения расходных операций не будет ниже 500 гривен. Таким образом, положив 2000 грн., вы уже через месяц можете снять 1500 грн. в любой момент без потери начисленного дохода.

Если выбрать срочный вклад «Накопительный», проценты будут выше даже на коротких сроках: на 3 месяца – 14,5 %, на 6 месяцев – 15,25 %, и т. д. Однако при досрочном снятии проценты не сохраняются.

2. На какой срок вы готовы расстаться с деньгами?

Чем больше срок депозита, тем выше процент. Правда, увеличивается он не пропорционально сроку и не безразмерно. Так, упомянутый вклад «Накопительный» предлагает такие проценты:

- 3 месяца – 14,5 %

- 6 месяцев – 15,25 %

- 12 месяцев – 15,5 %

- 24 месяца – 15,75 %

- 36 месяцев – 15,75 %

Как видно из примера, разница между депозитом на 1 или 2 года несущественная и составляет всего 0,25 %. А между 2-мя и 3-мя годами вообще отсутствует.

Неизвестно, что произойдет с банком через 3 года. Логичнее разместить средства на 2 года, а потом перезаключить договор на новых условиях. Рисковать имеет смысл в том случае, если банк надежный, а процентные ставки высокие, такие, какие сложились на украинском банковском рынке в конце 2012 года. Через 2 года ситуация может измениться (уже меняется) и процент по депозиту может быть ниже.

Если в погоне за высоким процентом вы решили доверить средства не слишком надежному банку, лишний раз удостоверьтесь, является ли он участником ФГВФЛ. Также учтите, что в случае возникновения у банка проблем, вы получите свои деньги в сумме, гарантированной ФГВФЛ. Вот только времени на это уйдет значительно больше. О том, как быстро вернется вклад из проблемного банка, читайте в статье «Депозит: на какой срок расстаемся с деньгами?»

3. Вы хотите накопить деньги или планируете тратить получаемый доход?

Если вам важно накопить денег, выбирайте депозит с выплатой процентов в конце срока действия договора. А еще лучше – вклад с капитализацией процентов.

Вклад с капитализацией предусматривает, что каждый месяц (квартал, год) проценты будут добавляться к сумме депозита. В следующем временном промежутке новые проценты начисляются на увеличенную сумму. Чем меньше период капитализации – квартал лучше, чем год, месяц лучше, чем квартал – тем больше денег на выходе вы получите, потому что каждая новая сумма будет работать на вас дольше.

В том случае, если депозит является для вас источником пассивного дохода, можно выбрать ежемесячный или ежеквартальный график выплаты процентов.

4. Вам важно копить, причем, регулярно?

В случае положительно ответа выбирайте депозит с возможностью пополнения. Процентные ставки по таким вкладам несколько ниже (не во всех банках), зато удобнее иметь один депозитный договор, чем 33 по 1000 грн.

Вернемся к Ощадбанку и сравним вклады «Накопительный» и «Депозитный»:

На срок | Вклад «Накопительный» с возможностью пополнения | Вклад «Депозитный» без пополнения |

3 мес. | 14,50 % | 15,00 % |

6 мес. | 15,25 % | 16,00 % |

12 мес. | 15,50 % | 16,00 % |

более 1 года | 15,75 % | 16,25 % |

Процент по вкладу без пополнения на 0,5 % выше.

Еще один существенны момент – сумма пополнения.

Если минимальная сумма дополнительного взноса слишком высока для вас (2000-5000 грн.), чтобы накопить ее вам потребуется не один месяц, лучше выбрать договор без возможности пополнения, но с более высоким процентом. Со временем, когда накопите еще что-то, заключите еще один депозитный договор.

При умеренных суммах пополнения (50-1000 грн.), таких, которые вы без труда сможете вносить каждый месяц (раз в два месяца), выбирйте депозит с возможностью пополнения. Положив деньги в банк, вы не потратите их на мелочи.

5. В какой валюте вы планируете открыть депозит?

Традиционно банки принимают вклады в национальной валюте, в долларах США и евро. Некоторые работают со швейцарскими франками, фунтами стерлингов или с мультивалютными вкладами, условия которых позволяют менять валюту вклада в пределах срока договора.

На сегодня процентные ставки по депозитам в гривне выше валютных, гривна продолжительное время демонстрирует стабильность. Эти факторы делают депозит в национальной валюте более привлекательным.

Если у вас имеются накопления в иностранной валюте или часть дохода вы получаете в долларах США или евро, логично вкладывать деньги в той же валюте без конвертаций.

Мультивалютный вклад рекомендуется только тем вкладчикам, которые имеют элементарные представления о валютном рынке, курсах, анализе. При неумелом использовании данного инструмента, доход, который получается в результате роста курса определенной валюты, можно легко потерять на частых конвертациях одной валюты в другую.

Вот, собственно, и все премудрости. Четко представляя ЦЕЛЬ вклада, вы без труда сориентируетесь в обилие предложений и выберете то, что подойдет именно вам.

Хотите быть в курсе всего, что происходит в банковской сфере и затрагивает интересы обычных граждан. Желаете легко ориентироваться в вопросах личных финансов? Подпишитесь на обновления сайта и получайте новости в свой электронный ящик. Или присоединяйтесь к нам в социальных сетях.

people-and-banks.net