Капитализация вклада в Сбербанке — что это такое

- Что значит капитализация вклада в Сбербанке?

- Сбербанк — вклады с капитализацией процентов

- Как оформить депозит с капитализацией процентов в Сбербанке?

Вклад с капитализацией процентов — это одна из услуг, которую банковские учреждения предлагают клиентам, желающим разместить свои средства на депозит. Программы с наращиванием процентов отличаются большей прибыльностью, а следовательно, более выгодны потребителю. Капитализация вклада в Сбербанке — это отличная возможность сберечь и приумножить денежные средства в финансовом учреждении, занимающем лидирующие позиции на российском банковском рынке. Рассмотрим, на каких условиях Сбербанк предлагает оформить вклад, а также оценим основные преимущества депозита с капитализацией.

Что значит капитализация вклада в Сбербанке?

Сегодня банки предлагают потребителю открыть два вида депозитных продуктов: с капитализацией процентов либо с ежемесячной выплатой. Капитализация процентов – это опция, позволяющая пассивным образом увеличить доходность вклада. Ее суть состоит в том, через определенный промежуток времени к первоначальной сумме, помещенной на депозит, добавляется сумма начисленных процентов за этот период. В следующем расчетном периоде процент наращивается уже по отношению к первоначальной сумме вклада вкупе с ранее прибавленными процентами за прошлый временной промежуток.

Обычно банки начисляют проценты по вкладу со следующей периодичностью:

- ежедневно;

- ежемесячно;

- ежеквартально;

- ежегодно.

Важно понимать, что чем короче расчетный период, тем вклад прибыльнее, поскольку прибавление процентов к сумме депозита осуществляется банком чаще. При выборе вклада важно учитывать, что депозиты с капитализацией всегда имеют более низкие значения процентной ставки. Поэтому необходимо заблаговременно оценить их положительные и отрицательные стороны. Например, при оформлении депозита на небольшой срок капитализация процентов на счете по вкладу в Сбербанке может оказаться невыгодной опцией.

Сбербанк — вклады с капитализацией процентов

Для того, чтобы понять, как считается капитализация вклада в сбербанке, важно знать два ключевых параметра в условиях депозита — сумму вложений, процентную ставку и срок. В зависимости от нужд клиента и его возможностей учреждение предлагает три основных программы:

Наименование вклада | Процентная ставка | Срок вклада | Валюта депозита |

Управляй Онлайн | до 4,75% в рублях | от 3 месяцев до 3 лет включительно | Рубли РФ, доллары США, евро |

Пополняй Онлайн | до 5,05% в рублях | от 3 месяцев до 3 лет включительно | Рубли РФ, доллары США, евро |

Сохраняй Онлайн | до 5,58% в рублях | от 1 месяца до 3 лет включительно | Рубли РФ, доллары США, евро |

Очевидно, что вклады с капитализацией процентов и пополнением в Сбербанке — наиболее гибкие. В Сбербанке таковыми являются программы «Управляй» и «Пополняй». Преимущество вклада «Сохраняй» перед ними — в более высоком значении процентной ставки в противовес возможности пополнять счет и частично снимать с него средства.

Таким образом, большинство депозитных продуктов, предлагаемых Сбербанком, предполагают расчет с ежемесячной капитализацией. Их достоинство для потребителя неоспоримо: во-первых, капитализация существенно увеличивает доходность вклада. Во-вторых, оформление такого депозита не требует от клиента регулярно посещать отделение банка для снятия процентов. Более подробно с условиями представленных программ можно ознакомиться на сайте учреждения в разделе «Вложить и заработать». Отметим, что точно рассчитать возможный доход от помещения денег под процент поможет калькулятор вкладов с капитализацией, доступный на интернет-портале Сбербанка.

Как оформить депозит с капитализацией процентов в Сбербанке?

Процедура оформления желаемого вклада в Сбербанке носит упрощенный характер и потому осуществляется в минимальные сроки. Учреждение предлагает два пути открытия депозита. Первый — классический, он подразумевает следующие действия от потенциального вкладчика:

- Необходимо обратиться в одно из отделений Сбербанка.

- Далее нужно при поддержке специалиста банка выбрать депозитную программу в соответствии с вашими возможностями и потребностями, затем оформить и подписать договор.

- На финальном этапе клиент вносит средства в кассу банка и получает сберегательную книжку.

Такой вариант оформления депозита наиболее подходит пенсионеру или человеку, ограниченному в использовании современных средств коммуникации. Второй путь предполагает обращение к онлайн-сервису Сбербанка. С его помощью также можно открыть депозит, а деньги на него перевести с открытого в Сбербанке счета или пластиковой карты. Важно знать! Депозиты, открываемые клиентами банка при помощи интернет-портала, имеют более выгодное значение процентной ставки.

388 просмотровПодпишитесь на Bankiros.ruПредыдущая статья

Вклад новогодний 2018 в Сбербанке — акции и предложения

Следующая статья

Вклады Россельхозбанка 2019 для физических лиц — процентные ставки

bankiros.ru

Насколько выгодна капитализация процентов на счете по вкладу? :: BusinessMan.ru

Простая мысль о том, что деньги должны работать, а не просто лежать дома мертвым грузом под подушкой или матрасом, и приносить доход своему владельцу, посещает многие светлые головы. Результатом этих размышлений обычно становится решение открыть вклад. Далее начинаются мытарства в поиске подходящего кредитного учреждения.

На сегодняшний день финансовые системы знают множество объектов для инвестирования – недвижимость, бизнес, драгоценные металлы, ценные бумаги. Естественно, инвестиции сопряжены с рисками, но научившись их грамотно оценивать, можно достичь на этом поприще вполне реальных успехов. Рассмотрим, что такое капитализация процентов на счете по вкладу.

Капитализация процентов — что это?

Капитализация в данном случае — это вид расчетов и начислений по сумме, которая находится на депозите. Если быть точным, то это начисления, осуществляемые не по окончании срока, от суммы, которая была изначально, а на протяжении всего периода вклада на определенных условиях. Например, это может происходить один раз каждый квартал в течение года. При каждом начислении процент считается не от изначальной суммы, а от той, которая к этому моменту находится на счету. Сумма со временем будет стремительно (или не очень, в зависимости от вашего выбора) расти. Выгоден ли вклад с ежемесячной капитализацией?

Вклады с ежемесячным начислением процентов

В большинстве случаев, если выбрать капиталовложения с условиями ежемесячного зачисления на счет, но процентом пониже, можно выиграть в финансовом отношении больше, чем в случае с начислением раз год, но по более высоким банковским ставкам. Сохранение денег на депозите является одной из наиболее популярных возможностей преумножить вклад. Деньги в этом случае оказываются частично застрахованными от инфляции, да и по соображениям безопасности этот вариант, безусловно, надежен.

Вид и количество депозитов многообразны, как и количество банков, эти услуги предлагающих. Выбирать нужно тот, который подходит именно вам по срокам, цели и процентной ставке. Одной из важнейших характеристик банковских депозитов являются сроки, в которые клиент может получать доход. Рассмотрим положительные и отрицательные стороны капитализации процентов на счете по вкладу.

Плюсы и минусы

Преимущества такого размещения средств, казалось бы, вполне очевидны. Обозначенный выше пример это доказывает. Тем не менее, как и многие другие финансовые инструменты, этот вариант не без недостатков.

К минусам в данном случае можно отнести то, что зачисления снимаются только в определенный период, указанный в договоре, иначе теряются проценты по вкладу. Но смущает этот момент не каждого вкладчика (ведь у всех свои обстоятельства). При досрочном снятии вложенных сумм в полном размере вкладчик получает абсолютно другой доход.

Сложные проценты не всегда более выгодны, чем стандартный метод расчета ставки по депозиту, поскольку эта ставка, как правило, не очень высока, поэтому не всегда стоит делать выбор именно в пользу депозита со сложными расчетами. Лучше, проанализировав все предложенные варианты, остановить выбор на наиболее выгодном с точки зрения доходности. Какая бывает капитализация процентов на счете по вкладу?

Виды

Безусловно, в случае с банковскими вкладами, сложные проценты работают на вкладчика, при правильном расчете и понимании условий, разумеется. Но иногда такой фактор, как капитализация, работает не совсем в позитивном ключе. Например, в случае с кредитами. Повсеместно мы встречаемся с такой ситуацией, когда человек берет совсем не астрономическую сумму, но выплачивает её довольно длительный промежуток времени. На протяжении периода можно было бы давно выплатить задолженность целиком, тем не менее иногда оказывается, что выплачена только часть кредита. Вот тут и появляются те самые сложные проценты. В этих ситуациях расчет таков: с каждым месяцем изначальная сумма растет в соответствии со своим, определенным договором, процентом.

Как происходит капитализация процентов на счете?

Это значит, что расчет переплаты устанавливается от суммы с уже начисленными процентами. Можно понять, что это далеко не самый выгодный вариант кредитования, так как предполагается изначально, что переплачивать меньше можно, выплатив задолженность быстрее. Просто о капитализации в момент выбора кредита никто не думает, а невыгодность условий не всегда очевидна.

Существует и такой вид капитализации, как рыночная. В этом случае анализируют денежный рост, как показатель эффективности определенной отрасли экономики, сферы деятельности или отдельно взятого предприятия. Если, к примеру, выбрать определенную организацию, то, изучив ее бухгалтерский отчет, можно проследить движение оборотных средств данной фирмы в ту иди другую сторону. Для того чтобы получить целостную картину, нужно учесть лишь тот капитал, который принадлежит самой организации, исключив из расчетов все заемные средства. Рыночная капитализация никак не соотносится с депозитными вкладами, она скорее позволяет увидеть общие тенденции развития этого процесса.

На что обратить внимание при выборе?

В первую очередь нужно изучить сведения о самом банке, и, несмотря на все предлагающиеся преимущества, постараться объективно оценить все за и против. Независимо от запредельности предлагаемых доходов, безопасность денег – это первоочередная характеристика при выборе. Например, такой очевидный факт, чем нереальнее и выгоднее для вкладчика проценты по вкладам, тем более банк нуждается в ваших средствах, тем меньше у него своих средств. Как правило, это прямой путь к банкротству.

Как правильно выбрать вклад с пополнением и капитализацией?

Конечно, небольшие вклады почти всегда попадают под действие страховки. И все же лучше иметь дело лишь с проверенными кредитными учреждениями. Выбор осуществлять нужно по нескольким критериям: отзывы клиентов, срок существования банка, репутация. Второй основной момент (при выборе капитализации вклада) – это то, как быстро эти деньги могут понадобиться и будет ли в них нуждаться клиент в ближайшее время. Если ответ на этот вопрос положительный, то очевидно, что нужно рассматривать краткосрочные вложения.

Не стоит останавливаться на первом попавшемся предложении, поскольку в нашей стране работает, и вполне успешно, много крупных банков и прочих финансовых учреждений, которые предлагают выгодные, конкурентоспособные банковские продукты. Стоит сравнивать не только разные учреждения, но и разные виды вкладов, так как многие из них имеют какие-либо уникальные условия для клиентов.

Что такое капитализация процентов на счете 08? Разберемся.

В бухгалтерском учете начисленные по кредиту проценты необходимо относить на дебет счета 08. Но только в том случае, если кредит взят для того, чтобы создать инвестиционный актив, проценты включают в его первоначальную стоимость.

Периоды зачисления по депозитам

Все периоды, в которые банк начисляет процент, выбирает и предлагает сам банк. Вкладчик же соглашается с ними или отвергает условия, предложенные ему. Различают такие варианты зачисления:

- Разовое. Очень невыгодно, поскольку зачисление происходит один раз, в конце периода.

- Ежегодное. Низкая доходность при маленьком отрезке времени, хотя при более длительном периоде, от пяти лет может быть вполне приемлемым решением.

- Ежеквартальное. Более выгодный и удобный вариант, для тех, кого интересуют краткосрочные депозиты, так как проценты «капают» каждый квартал.

- Ежемесячное. Наиболее подходящий для краткосрочного вложения по депозиту, так как процент начисляется каждый месяц.

- Ежедневное. Редкость среди банковских продуктов, так как невыгоден банку совершенно.

Капитализация в Сбербанке

Популярна капитализация процентов на счете по вкладу в Сбербанке. Там можно выбрать наиболее подходящий вклад из линейки продуктов, например, «Пополняй», Сохраняй», «Управляй». По каждому такому вкладу доступна капитализация. То есть начисленные проценты будут причисляться к общей сумме, и уже в дальнейших периодах процент будет более выгодным.

Вывод

Из всего сказанного выше можно сделать вывод, что такое явление, как капитализация процентов на счете по вкладу, имеет все же больше положительного, чем отрицательного. Этот вид вкладов рассчитан на людей, интересующихся стабильностью дохода, а также имеющих желание получать максимально возможную прибыль за наиболее короткий срок.

businessman.ru

Что такое капитализация вклада — все преимущества и подводные камни

Несмотря на то, что большая часть населения России интересуется услугами банков с точки зрения получения кредита, многие граждане имеют денежные вклады в организациях банковской инфраструктуры. Это способствует не только надежному сохранению вложенных на депозитные счета денежных средств, но и их приумножению.

Стабильная работа банков во многом зависит от объемов привлеченных денежных средств. Банковский менеджмент, являющийся результатом взвешенной политики, ведет непрерывный процесс поиска факторов, способных заинтересовать вкладчиков и создать для них привлекательные и выгодные условия для открытия депозитных счетов с целью обеспечения жизнеспособности банков. Один из механизмов, положительно отражающихся на приросте вкладов населения — капитализация вкладов.

Что такое «капитализация» вклада

Сам термин «капитализация» обозначает преобразование дивидендов, прибыли таким образом, что происходит увеличение основного капитала. Иными словами, деньги в прямом смысле начинают делать деньги.

Если адаптировать это понятие к депозитам населения, то станет ясно, что проценты, начисляемые на сумму вклада, впоследствии прибавляются к изначально оформленной сумме, а по окончании временного периода, оговоренного договором, проценты будут начисляться на уже новую, возросшую денежную массу.

Если адаптировать это понятие к депозитам населения, то станет ясно, что проценты, начисляемые на сумму вклада, впоследствии прибавляются к изначально оформленной сумме, а по окончании временного периода, оговоренного договором, проценты будут начисляться на уже новую, возросшую денежную массу.

Вклады с возможностью капитализации еще называют депозитами со сложными процентами. Это объясняется тем, что каждое новое применение процентной ставки по отношению к телу вклада будет выгодно для клиента банка, так как любая последующая сумма начисленных процентов будет обязательно больше предыдущей. Итоговый доход при этом будет существеннее, чем тот, что получают при осуществлении вклада, в отношении которого капитализация проведена не будет.

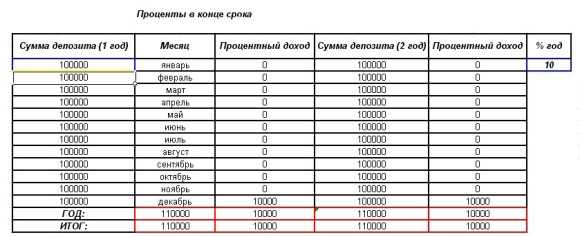

На графиках ниже Вы можете сравнить доходность обычного вклада и вклада с капитализацией:

С капитализацией

С капитализациейКредитная организация вправе самостоятельно решать, на каких условиях она может проводить капитализацию депозитных счетов своих клиентов. Все важные условия работы с вкладом оговариваются в договоре по вкладу, подписываемому обеими сторонами финансового сотрудничества. Периоды начисления процентов могут быть различными: еженедельными, ежемесячными, ежеквартальными, полугодовыми и годовыми.

Известны также случаи ежедневного применения процентной ставки ко вкладу. Не нужно быть гением, чтобы догадаться, что чем чаще происходит начисление процентов, тем больше выгода от вложения средств для клиента банка. На сегодняшний день шире всего представлены вклады с ежемесячным, ежеквартальным и ежегодным приростом тела вклада.

В погоне за достижением обоюдовыгодных условий, банки разрабатывают и предлагают клиентам различные продукты с «гибридными» условиями. Например, возможно ежедневное равнозначное начисление процентов, а их суммирование с вкладом с последующей капитализацией может происходить один раз в квартал и т. д.

«Подводные камни» вкладов с капитализацией

На первый взгляд неискушенного в банковских манипуляциях клиента может показаться, что вклад с капитализацией процентов однозначно выгоднее того, где капитализация не предусмотрена. И это верно, если речь идет о двух вкладах с равной процентной ставкой.

На первый взгляд неискушенного в банковских манипуляциях клиента может показаться, что вклад с капитализацией процентов однозначно выгоднее того, где капитализация не предусмотрена. И это верно, если речь идет о двух вкладах с равной процентной ставкой.

Однако банки часто прибегают к следующей хитрости: они предлагают клиенту открыть депозитный счет с капитализацией, «расписывают» ее преимущества, но процентную ставку предлагают ниже той, что применяется для вклада без капитализации. Этим банк фактически уравновешивает вероятные доходы клиента или даже предлагает ему вложить деньги с меньшей выгодой.

Особенно это справедливо для тех условий, когда вклад совершается на относительно непродолжительный срок и на небольшую денежную сумму при одновременно редко проводимой капитализации согласно заключенному договору. В результате клиент теряет возможную прибыль, но думает, что наоборот, выигрывает. В то же время банк убивает двух зайцев — и клиент доволен, и выплаты по вкладу меньше, чем могли бы быть.

В настоящее время практически все банки могут предложить потенциальным клиентам возможность вложения средств с их последующей капитализацией. Однако практика показывает, что в большинстве случаев наиболее выгодные условия и в плане прибыльности и в отношении надежности предоставляют такие признанные лидеры банковской инфраструктуры, как Сбербанк РФ, ВТБ 24 и т. д. Чтобы рассчитать капитализацию Вашего вклада, или сложные проценты, рекомендую посмотреть видео:

Молодые кредитные организации стремятся привлечь клиентов высокими процентами по вкладам, но часто не могут обеспечить стабильности своей работы и имеют риск «прогореть». Государство, конечно, может компенсировать потери клиентов, если не полностью, то хотя бы частично (благодаря системе страхования вкладов), но это приведет к ненужным хлопотам, переживаниям и потерям времени.

Банковские продукты, предлагаемые современными финансовыми организациями потенциальным клиентам, отличаются разнообразием условий. Среди достаточно привлекательных можно выделить депозитные вклады с периодической капитализацией процентов. Однако прежде чем принять решение о вложении средств, нужно внимательно изучить все детали такой операции.

Поделиться:

sobinam.ru